Ежеквартально инвесторы и аналитики изучают отчетности компаний с финансовыми показателями. Эти многостраничные документы задают тон котировкам на бирже и становятся решающим фактором в принятии решений об инвестициях

Как выбрать компанию, в акции которой стоит вкладывать деньги? Начать лучше с прочтения финансового отчета. Это документ, который регулярно выпускает любая публичная компания, торгующая акциями на бирже.

Финансовый отчет позволяет определить фундаментальные характеристики компании, ее текущее финансовое положение и представить перспективы бизнеса на ближайшее будущее.

Такая отчетность отразит любые результаты вне зависимости от того, насколько они могут быть вредны для котировок. Если прибыль компании за квартал превратилась в убыток, долг вырос или операционная деятельность не приносит дохода, все это попадет в отчет.

У каждой публичной компании на сайте есть специальный раздел для инвесторов, где она ежеквартально публикует данные с финансовыми показателями. Помимо сайтов самих компаний существуют и другие ресурсы, которые собирают корпоративные заявления. Один из таких ресурсов — Центр раскрытия корпоративной информации. Здесь отчеты может скачать любой желающий.

«Не изучив финансовую отчетность компании, не стоит делать долгосрочных вложений в акции, — уверен руководитель аналитического департамента AMarkets Артем Деев. — Финансовую устойчивость, как и грядущий крах, можно заметить в годовых отчетах, которые говорят о стратегических задачах и возможных проблемах бизнеса.

Например, нередко хорошие показатели нового направления обеспечиваются за счет финансирования от других предприятий холдинга. При этом в финансовом отчете хорошо можно проследить постоянный рост затрат и отсутствие прибыли за длительный период времени. Это тревожный знак, даже если у компании есть качественный ассортиментный портфель и налажена работа с покупателями».

Какие существуют финансовые отчеты

Российские инвесторы чаще всего работают с тремя стандартами финансовых отчетов:

- МСФО — Международный стандарт финансовой отчетности;

- РСБУ — Российский стандарт бухгалтерского учета;

- US GAAP — Общепринятые стандарты бухгалтерского учета (US Generally Accepted Accounting Principles). Его используют компании, акции которых торгуются на американском фондовом рынке.

Если мы говорим о российских эмитентах, то здесь актуальны отчеты МСФО и РСБУ. Крупные компании могут публиковать оба варианта отчетности, но выходить они могут даже с разной периодичностью: встречается, что отчетность по РСБУ выходит чаще, чем по МСФО.

Говоря упрощенно, отчетность по РСБУ делается для налоговой службы, а отчетность по МСФО — для акционеров. При инвестициях в компании на американском рынке помимо МСФО придется иметь дело с отчетами US GAAP.

Между стандартами есть различия, в некоторых моментах существенные, пояснил старший инвестиционный консультант «БКС Брокера» Ильяс Хамитов. На западе даже распространена практика по приведению аналитиками отчетности компании по стандартам US GAAP к стандартам МСФО и наоборот для того, чтобы правильно оценивать компании из разных стран, отчитывающихся по разным стандартам.

«Главным в чтении финансовой отчетности компании является конечная цель — аналитик или инвестор должен определиться с тем, что он хочет проверить и что он хочет видеть в итоге исследования, — рассказывает Хамитов. — От этого зависит, на какой форме отчетности стоит сконцентрировать свое основное внимание. А далее стоит помнить, что все рассчитанные показатели имеют силу только в совокупности с другими показателями: историческими, текущими, показателями конкурентов или вообще с информацией из другой формы отчетности».

Главные пункты финансового отчета

Финансовые отчеты состоят из десятков таблиц с результатами. Далеко не все они обязательны для анализа состояния компании. Как правило, выделяют несколько базовых пунктов:

- капитал

- выручка

- чистая прибыль

- EBITDA

- прибыль на акцию

- маржа операционной прибыли (рентабельность продаж)

- свободный денежный поток

- долговые обязательства

«В первую очередь, необходимо обратить внимание на капитал рассматриваемой компании, — полагает управляющий директор «Иволга Капитала» Дмитрий Александров. — Это число отражает, сколько собственных средств вложено в бизнес. Другой важный показатель — объем долга и его соотношение с прибыльностью. Соотношение долга и

EBITDA

отражает то, насколько просто или сложно компании расплачиваться по долгам.

Важно следить и за эффективностью бизнеса: насколько растет выручка год к году, какая маржинальность бизнеса — то есть сколько прибыли получается в процентах от выручки.

И, наконец, нельзя забывать об основной цели любого бизнеса — зарабатывании денег. Стабильная прибыльность компании — важнейший показатель в оценке кредитного качества любой корпорации».

«Немаловажную роль играет отчет о движении денежных средств, — добавил Ильяс Хамитов из БКС. — Он состоит их трех разделов: денежный поток от операционной деятельности, инвестиционной и финансовой. Обычно денежный поток от операционной деятельности должен быть существенно положительным, так как это денежный поток от основной деятельности компании, который идет на выплату дивидендов и погашение финансовых обязательств».

Поток от инвестиционной деятельности может быть отрицательным, так как он представляет собой

инвестиции

в основные средства. Иными словами, компания должна приобретать активы, за счет которых будет увеличивать выпуск продукции или объем предоставляемых услуг.

Поток от финансовой деятельности может быть как отрицательным, так и положительным в зависимости от того, выплатила ли компания или получила больше процентных платежей на свои обязательства и от своих вложений соответственно.

«Но это общая картина, — уточнил Хамитов. — Существует огромное количество случаев, когда даже стабильно низкий или даже отрицательный денежный поток от операционной деятельности не воспринимался инвесторами негативно. Они могут быть уверены в том, что у компании настолько инновационный продукт, что для успешной его реализации потребуется некоторое количество времени и денег».

«Спрятанные» метрики стартапов

Влияние финансовой отчетности на настроения инвесторов хорошо заметно на примере старапов, выходящих на биржу. Часто такие компании находят способы скрывать потери за хитрыми метриками, которые некоторое время устраивают акционеров.

Но как только такая компания выпускает финансовый отчет по международным стандартам — как правило это бывает перед выходом на биржу, — ситуация резко меняется.

Более того, даже отчеты по международным стандартам могут ввести неопытного инвестора в заблуждение — и здесь становятся важным оценки экспертов.

«Самый свежий нашумевший случай — это чуть не разместившая свои акции компания-оператор площадей для коворкинга WeWork, — проводит пример руководитель отдела аналитических исследований «Высшей школы управления финансами» Михаил Коган. — Обнаружилось, что после сорвавшегося IPO основной акционер SoftBank был вынужден дополнительно влить в капитал $5 млрд. А сама компания сообщила об увольнении четырех тысяч сотрудников. Едва ли эти ниточки были бы видны в проспектах эмиссий при продаже бумаг. Организаторы постарались бы их хорошенько «припрятать».

Международные стандарты финансовой отчетности, на которые перешли и российские публичные компании — это не правила, а принципы, которые можно интерпретировать неоднозначно. Нужно руководствоваться общепринятыми практиками и тщательно изучать учетную политику компании, что именно понимается под каждой конкретной статьей, чтобы потом не возникло таких неприятных моментов, разъяснил Коган.

«Уже сейчас многие на Уолл-стрит настоятельно требуют, чтобы регулятор SEC «навел порядок», поскольку те метрики, которые компании используют, могут сильно отличаться от того, что происходит с компанией на самом деле, — заключил представитель «Высшей школы управления финансами». — К примеру, показатель скорректированной чистой прибыли можно скорректировать буквально на что угодно. Важно это осознавать и уметь отделять зерна от плевел».

Помочь разобраться в хитросплетениях отчетностей и бизнес-моделей поможет РБК Quote. Мы в ежедневном режиме прочитываем и анализируем десятки финансовых отчетов самых разных компаний. А затем отбираем то, что по-настоящему важно — и пишем об этом статьи. Чтобы не пропустить ничего важного, подписывайтесь на РБК Quote в «твиттере» и «фейсбуке». А если хотите начать торговать самостоятельно — регистрируйтесь на нашем сайте. Это просто и безопасно.

Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP).

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Узнать о финансовом состоянии компании может потребоваться в различных ситуациях – для проверки контрагента перед заключением контракта, для инвесторов, которые ищут перспективные объекты, чтобы вложить денежные средства, государственным структурам, контролирующим определенные виды деятельности и т. д. Мы расскажем какая финансовая отчетность компаний есть в открытом доступе, какие существуют виды финансовых докладов и где можно получить информацию онлайн.

Виды финансовых докладов компаний

Как найти финансовую отчетность компании – пошаговая инструкция

Как оценить платежеспособность контрагента

Где еще компании раскрывают информацию

Почему эти данные должны быть в открытом доступе

Виды финансовых докладов компаний

Есть два вида отчетности, которые необходимо публиковать компаниям.

МСФО

Международный стандарт финансовой отчетности – МСФО. Это финансовая отчетность компаний в соответствии с международными стандартами. Сдают ее кредитные и страховые компании, негосударственные пенсионные фонды и управляющие компании инвестиционных фондов, паевых инвестиционных фондов и негосударственных пенсионных фондов, ФГУП, акционерные общества, акции которых находятся в федеральной собственности и перечень которых утверждает Правительство РФ, клиринговые организации.

Из каких отчетов состоит МФСО:

- О финансовом положении на отчетную дату.

- О совокупном доходе за отчетный период.

- Об изменениях в капитале.

- О движении денежных средств.

- Примечания.

Отчетность МСФО обычно интересует инвесторов, при сотрудничестве с иностранными партнерами и контрагентами.

РСБУ

Российский стандарт бухгалтерской отчетности – РСБУ. Применяется к компаниям практически всех направлений деятельности, за исключением организаций банковской системы. Особенности учета и формирования бухгалтерской отчетности в банках устанавливает Центральный банк России.

Особенности РСБУ:

- Отчеты составляются в рублях на русском языке.

- Бухучет ведется в соответствии с единым планом счетов.

- Если компания сотрудничает с иностранными бизнес-партнерами, осуществляется построчный перевод всех форм.

- Расчетный период календарный год.

Какие отчеты входят в РСБУ:

- Бухгалтерский баланс.

- Отчет о финансовом результате деятельности.

- Отчеты о движении капитала и движении денежных средств.

- Унифицированные приложения и пояснительные записки.

- Аудиторское заключение (если оно необходимо).

Крупные отечественные компании, у которых есть развитая филиальная сеть, обязаны составлять консолидированную отчетность по РСБУ. Это отчетность о результатах деятельности не только головной компании, но и в совокупности со всеми филиалами.

Как найти финансовую отчетность компании – пошаговая инструкция

Самым результативным вариантом является получение отчетности компаний в открытом доступе на сайте Федеральной Налоговой Службы через БФО. Это государственный информационный ресурс бухгалтерской отчетности. Здесь можно найти отчетность любой компании кроме:

- религиозных организаций;

- бюджетный организаций;

- Центрального Банка РФ;

- компаний, чья бухгалтерская отчетность относится к государственной тайте;

- отдельных организаций, перечень которых устанавливает Правительство РФ.

Отчетность собрана, начиная с 2019 года в том формате, в котором она поступила в ФНС России. Ресурс сформирован на основании данных, полученных от компаний и организаций.

Инструкция по поиску:

- Открываем сайт bo.nalog.ru.

- Вводим данные. Поиск можно производить по наименованию компании, ее адресу, ИНН или ОГРН.

- Нажимаем на «Поиск».

- В результате система выдаст карточку предприятия, где можно просматривать и скачивать его отчетность.

В ресурс БФО размещены бухгалтерская (финансовая) отчетность организаций, пояснения к ней, аудиторские заключения, в случае если отчетность подлежит обязательному аудиту, отчетность организаций, поднадзорных Банку России. Основная финансовая отчетность предоставляется бесплатно. Для получения полного доступа, возможности скачивать ежемесячно обновляемую бухгалтерскую (финансовую) отчетность, подключают абонентское обслуживание. Его стоимость 200 тыс. руб. в год.

ГИР БО

Сайт ГИР БО предназначен для получения бухгалтерских балансов ООО, ЗАО, ПАО. Получить сведения можно, начиная с 2019 года. В отношении отдельных организаций дополнительно можно получить пояснения к балансу и отчету о финансовых результатах, и аудиторское заключение.

Обратите внимание, данный ресурс производит поиск только по ИНН компании.

Как оценить платежеспособность контрагента

Оценивать контрагентов необходимо до заключения контрактов, особенно, если в перспективе долгосрочное сотрудничество, когда контракт заключается с отсрочкой оплаты или без аванса. В противном случае высока вероятность финансовых потерь, вплоть до банкротства бизнеса.

Анализировать контрагента нужно по следующим параметрам:

- Анализ учредителей. Он позволит выявить мошеннические схемы по регистрации фирм по подставным документам, по ограничениям на крупные сделки в уставных документах.

- Анализ учредительной документации. Необходим для получения расширенных сведений о юридическом лице, соответствие выписки из Единого государственного реестра и изменений в уставных документах.

- Анализ лицензий. Если деятельность лицензируемая, обязательно следует проверить наличие и актуальность разрешений на ее осуществление.

- Информация о случаях нарушения законодательства, причинения ущерба и т. д.

Основным является финансовый анализ. Он включает несколько направлений:

- Отсутствие задолженности по налогам и сборам.

- Наличие/отсутствие задолженности по выплате зарплаты работникам, задолженности по обязательным взносам.

- Ликвидность и платежеспособность компании. Их расчет производится по данным отчетности компании для определения способности фирмы гасить текущую задолженность за счет собственных оборотных активов. Коэффициент платежеспособности определяет степень независимости от кредиторов. Расчет производится на основе данных бухгалтерского баланса и отчета о прибылях и убытках, как отношение величины акционерного капитала к суммарным активам акционерного общества.

Где можно получить дополнительные сведения о компании:

- На сайте ФНС заказать выписку ЕГРЮЛ/ИП – ресурс по предоставлению сведений из ЕГРЮЛ в электронном виде.

- На сайте ФНС есть Реестр дисквалифицированных лиц, который содержит перечень лиц, в отношении которых имеются вступившие в законную силу постановления о дисквалификации.

- На сайте судебных приставов будет информация о данных исполнительных производств.

- Узнать о судебных решениях и требованиях контрагента, подаче документов на банкротство, можно на сайте Вестника государственной регистрации.

- Картотека арбитражных дел есть на сайте Электронное правосудие.

- Сведения о банкротстве можно получить на сайте АО «Коммерсантъ».

- Проверить, не находится ли компания-контрагент в списке ликвидируемых, можно на сайте Единого федерального реестра сведений о банкротстве.

- Проверка действительности российских паспортов производится на сайте ГУ по вопросам миграции МВД России.

Отчеты в Сбере

Сбербанк предлагает пользователям специальный сервис проверки контрагентов. Функционал сервиса:

- Мониторинг контрагентов.

- Финансовый анализ контрагентов.

- Предоставление выписки ЕГРЮЛ/ЕГРИП с электронной подписью ФНС.

- Сводный отчет по контрагенту: арбитраж, финансовый анализ, связи компании, госконтракты, общие сведения.

- Связи компаний: дочерние и аффалированные лица.

- Арбитражные дела, банкротства и исполнительные производства.

- Проверка массовых регистраций компаний по одному адресу.

- Сведения о среднесписочной численности сотрудников компании, налогах, сборах, платежах, наличие картотеки к расчетному счету.

- Общая информация по контрагенту и индикатор его надежности.

- Данные о проверках Генеральной прокуратуры в карточке контрагента.

- Расширенный поиск партнеров.

Сервис платный, его стоимость 400–720 руб. ежемесячно.

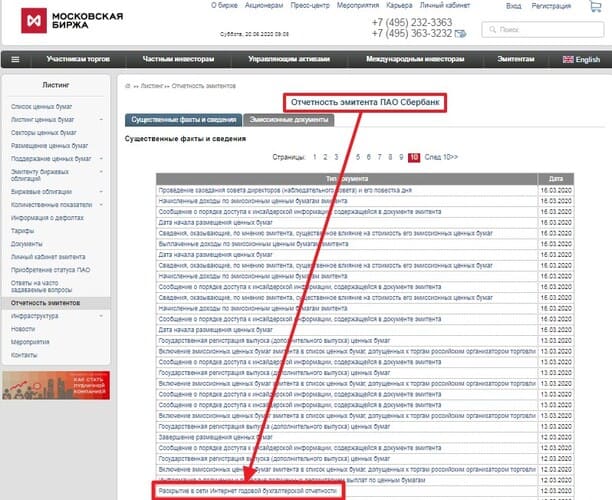

Отчеты на Московской Бирже

Публичные компании (ПАО), акции которых торгуются на бирже, обязаны публиковать отчетность для инвесторов и акционеров.

Для получения сведений на сайте Московской биржи нужно открыть раздел «Листинг» и перейти в «Отчетность эмитентов».

Где еще компании раскрывают информацию

Есть еще несколько вариантов узнать отчетность компании через интернет:

Почему эти данные должны быть в открытом доступе

Сведения должны быть в открытом доступе, т. к. это обеспечивает открытость и доступность информации о компаниях.

Зачем проверять контрагентов:

- Для вычисления вероятности мошеннических действий со стороны партнера.

- Контрагент может оказаться фирмой-однодневкой, которая была создана неделю назад специально для того, чтобы взять с заказчиков авансы и исчезнуть.

- Не работать с компанией, которая находится в стадии банкротства.

- Чтобы к вам не возникли вопросы у проверяющих органов.

FAQ

В какой срок должна быть представлена отчетность?

Отчетность предоставляется в течение 3-х месяцев после отчетного периода. Если отчетность подлежит обязательному аудиту, она должна быть представлена в течение 10 рабочих дней с момента составления аудиторского заключения, крайний срок 31 декабря года текущего года. Также в течение 10 дней должна быть представлена исправленная отчетность, срок действует со дня утверждения исправлений.

Можно ли посмотреть финансовую отчетность ИП?

По закону ИП не обязаны сдавать отчетность, поэтому получить информацию не представляется возможным, но можно заказать выписку из ЕГРНИП или проверить ИП на других сайтах.

Подведем итоги

- Посмотреть финансовую отчетность компаний можно онлайн на специальных сайтах.

- Для получения информации потребуется знать ИНН, ОГРН, или наименование, адрес компании.

- Есть платные и бесплатные сервисы предоставления информации.

- Получить сведения о компании-контрагенте, ее учредителях можно на сайтах МВД, судебных приставов, электронного правосудия и т. д.

- Проверять контрагентов стоит в обязательном порядке, т. к. это снижает риски связаться с мошенниками или банкротами.

Инвестиции27 августа 2020 в 17:0039 739

Годовая отчётность компаний

Где найти отчётность компании и для чего она нужна инвесторам

Немного о разновидностях финансовых докладов компаний

Где посмотреть отчётность организации

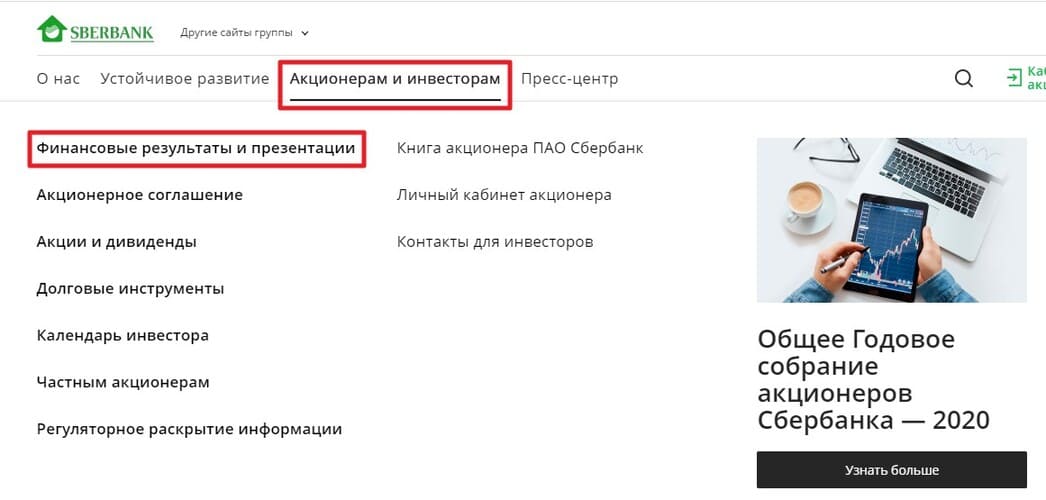

Рис. 1. Как перейти в раздел для инвесторов. Источник: сайт ПАО «Сбербанк»

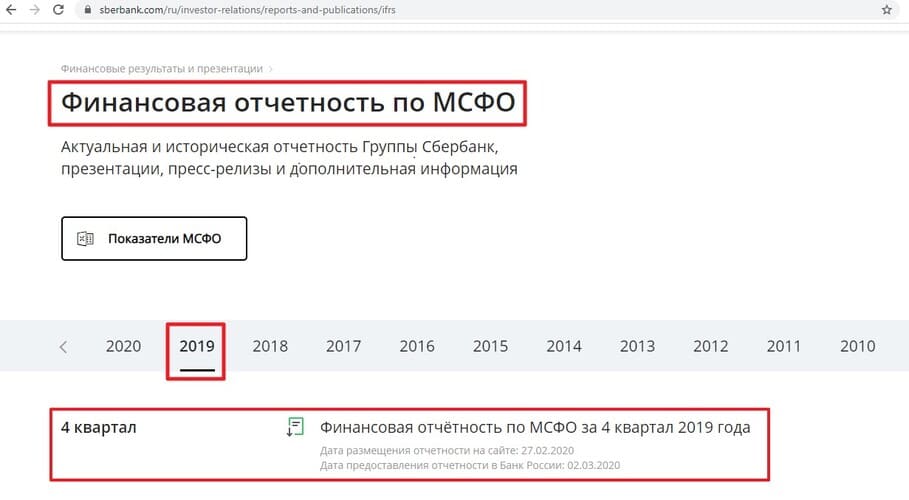

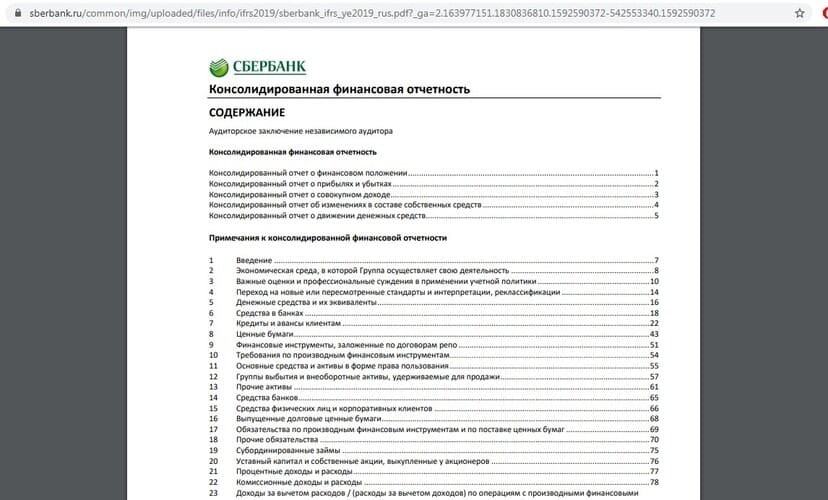

Рис. 2. Выбор годовой отчётности на сайте «Сбербанка»

Рис. 3. Файл с годовым отчётом на сайте «Сбербанка»

Рис. 4. Поиск информации о годовой отчётности на сайте Московской биржи

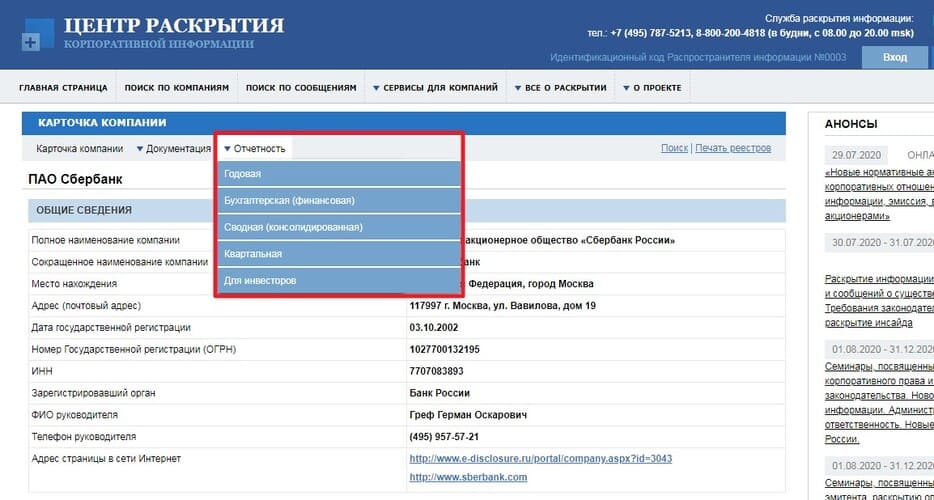

Рис. 5. Отчётность на сайте «Центр раскрытия корпоративной информации»

Больше интересных материалов

Начинающие инвесторы допускают две ошибки: покупают на эмоциях и продают на эмоциях.

О продаже еще поговорим, а сейчас давайте о покупке.

Мы уже разобрали, что такое разумное инвестирование на примере твиттера и шаурмы. Мы говорили, что выбирать акции следует не по бренду, а по экономике: справедливо ли оценена компания и насколько она здорова как бизнес. Для этого наши предки изобрели мультипликаторы — производные значения, по которым легко сравнивать разные компании и делать выводы.

Мы разбирали первый простой мультипликатор P/E — цена компании, деленная на прибыль. Если компания стоит миллион, а зарабатывает 100 тысяч прибыли в год, то она, условно говоря, окупается за 10 лет, то есть мультипликатор P/E равен 10. Если аналогичная компания стоит миллион, а зарабатывает 250 тысяч прибыли, то она окупается за 4 года — P/E равен 4 и это вроде как лучше.

Данные о прибыли и стоимости берутся из открытых документов. На этот раз попробуем их почитать и применить полученные знания на практике.

Откуда данные

Если вы завтра откроете собственную компанию, то единственный человек, которому вы должны сообщать о своих прибылях и убытках, — это ваш налоговый инспектор. Всем остальным о ваших финансах можно не говорить. Ваши клиенты, поставщики и сотрудники не могут заставить вас отчитаться о финансовых результатах. Если вы частная компания, ваши финансы — ваше дело.

Если вы захотите привлечь в компанию инвестора, то он захочет знать, во что он вкладывает. Тогда вам придется раскрыть ему финансовую информацию, но в частном порядке.

А если вы захотите продавать свои акции на бирже, то есть привлекать в компанию много маленьких частных инвесторов, то вам придется рассказывать о своих финансах всему миру. Ведь теперь любой человек сможет стать вашим инвестором, и каждому по секрету сообщать ваши финансовые данные вы не сможете. Вы станете публичной компанией.

Частные компании не рассказывают о финансах, публичные — рассказывают

Слово «публичный» означает (среди прочего), что компания должна рассказывать всем о своих финансовых делах, даже если эти дела плохи. Этим мы и воспользуемся.

Публичные компании несколько раз в год публикуют у себя на сайте большой финансовый отчет. Он легко может содержать более 100 страниц, а стандарты отчетности бывают разные, но суть одинаковая. Компания говорит: «Вот наши финансовые результаты, мы за них отвечаем». Инвесторы читают, и каждый сам для себя решает, хочет он дальше вкладывать в компанию или нет.

В отчетах бывает сложно разобраться на первый взгляд. Но в реальности чаще всего нам понадобятся только две формы: баланс и финансовые результаты. Суммарно из них нужно будет достать 10—15 чисел.

Чаще всего российскому инвестору придется работать с одним из трех форматов отчетности:

МСФО (Международные стандарты финансовой отчетности) — лучший формат для инвестора. Если он есть, сразу открываем его. Если нет — ищем другие.

РСБУ — российский стандарт бухгалтерского учета (на самом деле скорее налогового). Не очень удобный, но нужные данные там есть.

US GAAP (общепринятые принципы бухгалтерского учета) — по сути, РСБУ, но для американских компаний.

Примечательно, что международный формат отчетности отвечает на вопрос «Как дела у компании?», а российский — «А правильно ли ты, дружок, платишь налоги?»

Подготовка данных

Чтобы попрактиковаться, сделаем упражнение. Возьмем три компании из ретейла: «Магнит», «Ленту» и «Волмарт». У «Магнита» возьмем отчетность по РСБУ, у «Ленты» — МСФО, а у «Волмарта» — GAAP. И надергаем данных из всех этих отчетов, а потом посмотрим на результат.

Вот таблица, которую мы будем заполнять:

Финансовые результаты и баланс за 2016 год

| «Магнит», РСБУ | «Лента», МСФО | «Волмарт», US GAAP | |

|---|---|---|---|

| Отчет о балансе | |||

| Итого активы | ________ | ________ | ________ |

| Денежные средства и эквиваленты | ________ | ________ | ________ |

| Итого обязательства | ________ | ________ | ________ |

| Итого капитал | ________ | ________ | ________ |

| Отчет о финансовых результатах | |||

| Выручка | ________ | ________ | ________ |

| Чистая прибыль | ________ | ________ | ________ |

| Прибыль до налогов | ________ | ________ | ________ |

| Проценты уплаченные | ________ | ________ | ________ |

| Проценты полученные | ________ | ________ | ________ |

| Дополнительно | |||

| Амортизация | ________ | ________ | ________ |

Финансовые результаты и баланс за 2016 год в «Магните», «Ленте» и «Волмарте»

Денежные средства и эквиваленты

________

Итого обязательства

________

Отчет о финансовых результатах

Прибыль до налогов

________

Проценты уплаченные

________

Проценты полученные

________

Откуда мы знаем, какие данные нужно заполнять? Наша цель — рассчитать мультипликаторы, поэтому мы будем собирать те данные, которые нужны под них. Пока что не будем вдаваться в сами эти мультипликаторы, а просто их наберем.

Дальше будет длинная простыня с выдержками из отчетности — не пугайтесь. Я выделю, на что нужно смотреть в каждой форме. Начнем с «Магнита» — МСФО.

Важное замечание про скобки

В скобках в финансовой отчетности указывают расход компании. В наших таблицах мы тоже взяли эти суммы в скобки.

Отчет «Магнита»

Чтобы было наглядно:

- Скачайте отчет «Магнита» за 2016 год.

- Откройте последовательно страницы 1, 2 и 3 и найдите там то, что я отметил.

Значение амортизации для РСБУ не предусмотрено в основном отчете, поэтому придется посмотреть в пояснительной записке. Откроем файл пояснений к отчетности:

За 10 минут мы заполнили первый столбец. Обратите внимание, что все значения в таблице — в миллионах рублей.

Финансовые результаты и баланс за 2016 год

| «Магнит», РСБУ (млн рублей) | «Лента», МСФО (млн рублей) | «Волмарт», US GAAP (млн долларов) | |

|---|---|---|---|

| Отчет о балансе | |||

| Итого активы | 126 227 | ________ | ________ |

| Денежные средства и эквиваленты | 0,3 | ________ | ________ |

| Итого обязательства | 62 995 | ________ | ________ |

| Итого капитал | 63 231 | ________ | ________ |

| Отчет о финансовых результатах | |||

| Выручка | 371 | ________ | ________ |

| Чистая прибыль | 29 785 | ________ | ________ |

| Прибыль до налогов | 31 239 | ________ | ________ |

| Проценты уплаченные | (5846) | ________ | ________ |

| Проценты полученные | 13 140 | ________ | ________ |

| Дополнительно | |||

| Амортизация | 39 | ________ | ________ |

«Магнит», РСБУ (млн рублей)

Денежные средства и эквиваленты

0,3

Итого обязательства

62 995

Отчет о финансовых результатах

Прибыль до налогов

(31 239)

Проценты уплаченные

(5846)

Проценты полученные

13 140

Отчет «Ленты»

Теперь то же самое проделаем для МСФО-отчетности «Ленты»:

- Скачайте отчет «Ленты» по МСФО за 2016 год.

- Последовательно откройте страницы 8, 9 и 10.

Здесь кому-то может стать сложнее, так как отчетность на английском языке.

Заполняем второй столбец таблицы.

Финансовые результаты и баланс за 2016 год

| «Магнит», РСБУ (млн рублей) | «Лента», МСФО (млн рублей) | «Волмарт», US GAAP (млн долларов) | |

|---|---|---|---|

| Отчет о балансе | |||

| Итого активы | 126 227 | 226 170 | ________ |

| Денежные средства и эквиваленты | 0,3 | 13 038 | ________ |

| Итого обязательства | 62 995 | 167 801 | ________ |

| Итого капитал | 63 231 | 58 369 | ________ |

| Отчет о финансовых результатах | |||

| Выручка | 371 | 306 352 | ________ |

| Чистая прибыль | 29 785 | 11 202 | ________ |

| Прибыль до налогов | 31 239 | 14 553 | ________ |

| Проценты уплаченные | (5846) | (10 085) | ________ |

| Проценты полученные | 13 140 | 852 | ________ |

| Дополнительно | |||

| Амортизация | 39 | 7695 | ________ |

«Лента», МСФО (млн рублей)

Денежные средства и эквиваленты

13 038

Итого обязательства

167 801

Отчет о финансовых результатах

Прибыль до налогов

14 553

Проценты уплаченные

(10 085)

Отчет «Волмарта»

Теперь пойдем на сайт «Волмарта» и возьмем их американский отчет. У «Волмарта» финансовый год кончается 31 января, то есть, чтобы получить данные за 2016 год, нужно фактически скачивать данные за 2017:

- Скачайте отчет «Волмарта» с сайта.

- Последовательно открывайте его на страницах 36, 38 и 40.

Данные о балансе — это активы.

Заполняем оставшийся столбец в таблице.

Финансовые результаты и баланс за 2016 год

| «Магнит», РСБУ (млн рублей) | «Лента», МСФО (млн рублей) | «Волмарт», US GAAP (млн долларов) | |

|---|---|---|---|

| Отчет о балансе | |||

| Итого активы | 126 227 | 226 170 | 198 825 |

| Денежные средства и эквиваленты | 0,3 | 13 038 | 6867 |

| Итого обязательства | 62 995 | 167 801 | 118 290 |

| Итого капитал | 63 231 | 58 369 | 80 535 |

| Отчет о финансовых результатах | |||

| Выручка | 371 | 306 352 | 485 873 |

| Чистая прибыль | 29 785 | 11 202 | 13 643 |

| Прибыль до налогов | 31 239 | 14 553 | 20 497 |

| Проценты уплаченные | (5846) | (10 085) | (100) |

| Проценты полученные | 13 140 | 852 | 2367 |

| Дополнительно | |||

| Амортизация | 39 | 7695 | 10 080 |

«Волмарт», US GAAP (млн долларов)

Денежные средства и эквиваленты

6867

Итого обязательства

118 290

Отчет о финансовых результатах

Прибыль до налогов

20 497

Проценты уплаченные

(100)

Пояснения для педантов

Выбранные нами данные не всегда присутствуют во всех типах отчетностей. Например, в МСФО-отчете вместо уплаченных и полученных процентов часто указывают финансовые доходы и расходы. При этом в US GAAP такой информации и вовсе может не быть. Как повлияют такие изменения и можно ли ими пренебречь?

Пренебречь можно. Часто так делать и приходится. Это может повлиять на точность полученных мультипликаторов. Мы можем позволить себе такие неточности в отношении второстепенных чисел — процентов или финансовых доходов. Их значения обычно на порядок меньше, чем у ключевых показателей, — значит, они меньше влияют на результат.

Но всё равно чем качественнее данные, тем качественнее анализ. Лучше собрать все точные данные, какие возможно.

Добавляем рыночную капитализацию

Мы собрали все данные из финансовых отчетов. Но как мы помним, мультипликаторы отражают соотношение между финансами и ценой. А значит, данные нужно дополнить рыночной капитализацией выбранных компаний.

Данные о капитализации «Магнита» возьмем с сайта Московской биржи.

Данные по «Ленте» и «Волмарту» — с сайта «Блумберг».

Добавим данные о капитализации в последнюю строку таблицы. Приведем их к миллионам рублей или долларов.

Финансовые результаты и баланс за 2016 год

| «Магнит», РСБУ (млн рублей) | «Лента», МСФО (млн рублей) | «Волмарт», US GAAP (млн долларов) | |

|---|---|---|---|

| Отчет о балансе | |||

| Итого активы | 126 227 | 226 170 | 198 825 |

| Денежные средства и эквиваленты | 0,3 | 13 038 | 6867 |

| Итого обязательства | 62 995 | 167 801 | 118 290 |

| Итого капитал | 63 231 | 58 369 | 80 535 |

| Отчет о финансовых результатах | |||

| Выручка | 371 | 306 352 | 485 873 |

| Чистая прибыль | 29 785 | 11 202 | 13 643 |

| Прибыль до налогов | 31 239 | 14 553 | 20 497 |

| Проценты уплаченные | (5846) | (10 085) | (100) |

| Проценты полученные | 13 140 | 852 | 2367 |

| Дополнительно | |||

| Амортизация | 39 | 7695 | 10 080 |

| Рыночная капитализация на 29.05.2017 | 839 232 | 167 875 | 240 014 |

«Магнит», РСБУ

126 227 млн Р

«Лента», МСФО

226 170 млн Р

«Волмарт», US GAAP

198 825 млн $

Денежные средства и эквиваленты

«Лента», МСФО

13 038 млн Р

«Волмарт», US GAAP

6867 млн $

«Магнит», РСБУ

62 995 млн Р

«Лента», МСФО

167 801 млн Р

«Волмарт», US GAAP

118 290 млн $

«Магнит», РСБУ

63 231 млн Р

«Лента», МСФО

58 369 млн Р

«Волмарт», US GAAP

80 535 млн $

«Лента», МСФО

306 352 млн Р

«Волмарт», US GAAP

485 873 млн $

«Магнит», РСБУ

29 785 млн Р

«Лента», МСФО

11 202 млн Р

«Волмарт», US GAAP

13 643 млн $

«Магнит», РСБУ

31 239 млн Р

«Лента», МСФО

14 553 млн Р

«Волмарт», US GAAP

20 497 млн $

«Магнит», РСБУ

(5846 млн Р)

«Лента», МСФО

(10 085 млн Р)

«Волмарт», US GAAP

(100 млн $)

«Магнит», РСБУ

13 140 млн Р

«Волмарт», US GAAP

2367 млн $

«Волмарт», US GAAP

10 080 млн $

Рассчитываем мультипликаторы

Теперь все данные в сборе и можно рассчитать мультипликаторы. Вот что мы считаем.

P/E — отношение рыночной капитализации к прибыли. Другими словами, количество лет, за которое компания окупится при покупке. Формула расчета: капитализация / прибыль.

P/BV — отношение рыночной капитализации к пассиву, где пассив равен разнице между всеми активами и всеми долгами. Формула расчета: капитализация / пассив.

P/S — отношение рыночной капитализации к выручке. Формула расчета: капитализация / выручка.

EV — справедливая стоимость компании с учетом ее долгов и денежных средств. Формула расчета: капитализация + долги − денежные средства.

EBITDA — доходы до налогообложения и амортизации. Отвечает на вопрос, сколько компания генерирует прибыли в своей повседневной работе, то есть насколько она операционно эффективна. Формула расчета: прибыль до налогов + амортизация + процентный расход − процентный доход.

EV/EBITDA — аналог P/E, однако отражает более объективную картину. Формула расчета: EV / EBITDA.

Долг/EBITDA — отражает количество лет, необходимое компании, чтобы погасить весь свой долг. Формула расчета: общий долг / EBITDA.

ROE — доходность акционерного капитала в процентах годовых, то есть рентабельность. Считается в процентах. Прибыль компании делим на ее собственный капитал и умножаем на 100%.

Чтобы посмотреть, как мы считали мультипликаторы, скачайте наш расчет.

Мультипликаторы по итогам 2016 года

| Мультипликаторы | «Магнит», РСБУ | «Лента», МСФО | «Волмарт», US GAAP |

|---|---|---|---|

| P/E | 28,18 | 14,99 | 17,59 |

| P/BV | 13,27 | 2,88 | 2,98 |

| EV/S | 2431,88 | 1,05 | 0,72 |

| EV/EBITDA | 37,62 | 10,25 | 12,37 |

| Долг/EBITDA | 2,63 | 5,33 | 4,16 |

| ROE | 47,11% | 19,19% | 16,94% |

«Волмарт», US GAAP

16,94%

Вот и всё, наша работа закончена. И нам даже не пришлось конвертировать доллары «Волмарта» в рубли, потому что производные мультипликаторы не имеют единиц измерения. Мы просто собрали данные и рассчитали мультипликаторы по выбранным компаниям.

Подводим итоги

Вот что мы сразу видим из наших таблиц:

- «Лента» и «Волмарт» имеют примерно схожую оценку бизнеса.

- Результаты «Магнита» в мультипликаторах P/E, P/BV намного хуже, чем у «Ленты» и «Волмарта».

- Данные отчета «Магнита» сильно искажены из-за отчетности РСБУ. По РСБУ выручка «Магнита» в разы меньше прибыли. В действительности это, конечно же, не так, и в МСФО-отчетности мы бы такого не получили. Поэтому показатели EV/S и P/S у «Магнита» получились такими нереальными.

Пояснение по выручке «Магнита»

Посмотрим еще раз на отчет «Магнита» о прибыли.

В начале мы видим выручку всего 370 млн рублей, а в конце прибыль почти 30 млрд рублей. Эта прибыль взялась не из пустоты. Добавились проценты к получению — 13 млрд рублей. Они никак не относятся к основной деятельности, но влияют на прибыль. Поэтому часто бывает так, что прибыль больше выручки, хотя выглядит это странно. Зная специфику бизнеса «Магнита», мы прекрасно понимаем, что его выручка должна быть намного больше прибыли.

Всё дело в том, что «Магнит» — это не просто одна публичная компания, а группа компаний. И каждая компания в этом холдинге может иметь собственный вид деятельности. В РСБУ-отчете мы увидим выручку непосредственно по той деятельности компании, которую рассматриваем. В нашем случае это «Аренда и управление недвижимым имуществом». Об этом же говорит показатель в графе «Доходы от участия в других организациях» — 24 млрд рублей. Кто принес эту прибыль? Как раз другие компании холдинга.

Теперь посмотрим, как эта проблема решается в МСФО-отчетности.

Скачиваем с сайта того же «Магнита» МСФО-отчет и открываем первую страницу:

Переходим на страницу 9 и видим вот что:

Это полный список компаний, входящих в группу «Магнит». Среди них есть, например, «Тандер», основная деятельность которого — это розничная торговля. Все они и принесли ту скрытую прибыль и выручку, которую мы видим в РСБУ-отчете.

МСФО-отчет же предоставляет нам уже консолидированные данные. Здесь, к примеру, выручка группы компаний «Магнит» составляет уже более 1 трлн рублей.

Это очень хороший пример, чтобы понять разницу между РСБУ и МСФО.

К сожалению, даже такого анализа еще не достаточно, чтобы принять правильное инвестиционное решение. Что делать с этими данными дальше — расскажем в будущих статьях.

А пока вот что нужно запомнить

- В первую очередь мы всегда смотрим отчет МСФО и, только если его нет, изучаем другие.

- Анализ отчетности на деле не такой сложный, как может показаться. Из 100-страничного отчета практически все данные, что вам нужны, содержатся в двух формах: баланса и финансовых результатов.

- Некоторыми неосновными показателями при расчете мультипликаторов можно пренебречь, например процентными расходами. Вы всё равно получите верное представление о делах компании, хотя и погрешность измерений возрастет.

- Разумному инвестору очень важно понимать, что написано в отчетности, и уметь самостоятельно проводить ее анализ. Для повседневной работы, безусловно, быстрее и удобнее воспользоваться готовыми сервисами, которые предлагают уже рассчитанные мультипликаторы.

В данной статье мы рассмотрим полезные сервисы для инвесторов. Проанализируем, где сравнивать и выбирать акции компаний РФ и США, где подбирать облигации, ETF и фонды недвижимости REIT. Современные технологии упрощают процесс анализа и выбора активов. Хотя в начале нулевых, заниматься трейдингом и инвестированием могли только избранные, поскольку информации относительно данной отрасли было минимум. Полезные сервисы для инвестора позволяют определить прибыльность дивидендов, отслеживать важные дивидендные даты. Кроме этого для учета инвестиций, сравнения, анализа инвестиционных портфелей есть неплохие решения.

Далее будет представлена подборка самых полезных инструментов, детально останавливаться на каждом не будем, это наводка для инвесторов кто в поиске дополнительных инструментов.

E-disclosure.ru

Сайт центра раскрытия корпоративной информации, это основа основ. Эта главная страница в интернете для человека, который инвестирует в российский рынок — это первоисточник. Именно сюда компании на прямую выкладывают корпоративную информацию, события, отчеты. Далее СМИ и прочие сайты-агрегаторы растаскивают данные. Сайт бесплатный.

Сайты базы данных

Это сайты— агрегаторы, в чем то они отличаются, но можно выбрать определенный вариант для себя. Но, 100% полагаться на информацию на этих сайтах нельзя, потому что сюда данные забиваются в ручную или же используются парсеры. Бывают ошибки, не обновленные данные, поэтому лучше сравнивать информацию с нескольких источников.

- Blackterminal — здесь есть карточка с информацией о каждой компании, данные за 5 лет приводятся, есть финансовые показатели, данные по рентабельности, собственникам фирмы, новости по эмитентам. Здесь можно вести портфель. Платный сервис, максимальная плата 590 рублей ежемесячно, но есть и бесплатные варианты;

- FinanceMarker — присутствует скринер по подбору акций, вы можете выбрать актив основываясь на показателях, которые вас интересуют, здесь есть детальная информация по дивидендам. Представлены подборки инвестиционных идей, портфели управляющих. Сайт удобный, есть платные и бесплатные варианты;

- Тезис (Tezis) — сервис собирает карточки популярных зарубежных компаний со всей детальной информацией, отличие от аналогов, что сервис разработан с Ньютон брокером, что позволяет покупать бумаги на прямую. Доступно мобильное приложение;

- Conomy — параметры по акциям доступны для работы. Из минусов — отсутствует США, нет облигаций, это чисто российский фондовый рынок, доступ от 400 рублей;

- Смартлаб — сайт по российском рынку, доступна качественная информация по акциям, дивидендам, рынку облигациям, доступна хорошая карта доходности.

Если вас интересует американский рынок, используйте скринеры США:

- Finviz;

- Yahoo Finance;

- Stockwatcher;

- Marketwatch и т.д.

ИнвестИдеи

Сервис весьма удобный, подходит для ленивых инвесторов, которые не хотят ничего анализировать. Здесь собраны инвестиционные рекомендации от топовых инвестиционных компаний, причем рекомендации оцениваются по истечению заданного срока. В результате чего получается, что каждый прогнозист получает рейтинг. Это весьма удобно и эффективно. По праву это лучший сервис для инвесторов.

Есть бесплатная версия, но доступны платные тарифы.

TradingView

Для технического анализа — этот сервис оптимальное решение. Здесь доступны удобные инструменты для онлайн-графика, представлены разные активы, есть блог с инвестиционными идеями. Но, именно виджет этого сервиса используют разные брокеры и компании.

Дивиденды

УК Доходъ — сайт считается самым удобным, можно ознакомиться с данными по дивидендной политике, но представлены только российские компании, доступны более продвинутые варианты, как вариант: InvestMint.

Касательно иностранного рынка — Dividend.com, удобные фильтры, много полезной информации, можно подбирать под себя компании с определенной дивидендной доходностью и по другим параметрам.

Другие категории активов

Здесь доступны такие варианты в США, как: Nareit, Reitscreener. Если интересуют облигации, нужно отметить Rusbonds, InvestFunds (детальная информация по каждой бумаге), УК Доходъ, Смартлаб.

Скринеры ETF для российских активов — RusEtfs, сервис отличный в работе. По американским — ETF.com и ETF Database.

Где можно вести учет портфелей? Intelinvest считается одним из самых практичных, доступны различные активы от акций до дивидендов, представлены опции расчета расходов, доходов для каждого портфеля по отдельности. Работает отличное приложение, которое позволяет следить за состоянием портфеля на протяжении дня. Здесь присутствует валютная переоценка, что весьма удобно. Доступны бесплатные версии и платные, цена может дойти до 200 рублей ежемесячно.

Capitalgains.ru — еще один сервис, не самый современный с точки зрения визуального оформления, но удобный, чтобы делать тестирование портфелей сколько в прошлом вы заработали, если бы вложили средства. Отличный сервис, но нет аналогов американским вариантам.

Portfolio Charts и Portfolio Vizualiser — это мощные сервисы, профессиональные, требуют детального изучения и анализа, но результат того стоит.

Перед вами представлены одни из лучших сервисов для инвесторов, которые достойны внимания. Возможно какой-то из инструментов заинтересует вас и упростит инвестирование.

Брокерский отчет: что это такое и как правильно его читать

Отчетность по брокерскому счету может казаться сложной для восприятия, но никакой другой документ не дает настолько полное представление о состоянии портфеля и его динамике. Где его найти, как разобраться и когда он может пригодиться — в статье.

В брокерском отчете можно увидеть всю историю сделок по разным активам. Также он может пригодиться как официальный документ для доказательства проведения операций по счету или для получения налоговых льгот.

- Для чего нужен отчет брокера и где его найти

- Что должно быть указано в отчетности

- Как читать брокерский отчет

Для чего нужен отчет брокера и где его найти

Отчет похож на банковскую выписку о движении денежных средств, только в нем отражаются все, что касается изменения состояния портфеля инвестора. В частности, биржевые и внебиржевые сделки, неторговые движения, списания комиссий. Инвестор может увидеть в документе полную картину всех своих сделок, размер и структуру портфеля, входящие и исходящие остатки, оценить общую динамику стоимости инвестиций в портфеле и отдельно по каждой ценной бумаге.

В этом документе, представленном в виде таблиц, отражаются все биржевые и внебиржевые операции инвестора, размер и структура портфеля, текущие остатки по активам, полученные прибыли и убытки.

Кроме как для аналитики, отчет может понадобиться в следующих случаях:

- при оформлении налогового вычета по ИИС. Его нужно будет приложить к декларации 3-НДФЛ;

- при банкротстве брокера или ограничении его деятельности. Отчет подтвердит владение активами, так же как и в случае перевода ценных бумаг к другому брокеру.

Предоставлять отчет своим клиентам входит в обязанности брокера согласно Федеральному закону «О рынке ценных бумаг», причем брокер сам устанавливает сроки и порядок в договоре с инвестором. Также их можно найти в регламенте обслуживания.

Чтобы получить брокерский отчет, нужно открыть приложение Газпромбанк Инвестиции, войти в меню «Все действия» и выбрать «Отчеты и документы».

Брокерский отчет является официальным документом, поэтому выдается заверенным печатью и подписанным ответственными лицами. На дату публикации этой статьи его можно получить либо по запросу, либо в мобильной версии сервиса. Доступны отчеты как по итогам года, так и по месяцам. Посмотреть и скачать их можно в приложении Газпромбанк Инвестиции

Что должно быть указано в отчете

У каждого брокера своя форма отчета, но он должен содержать все обязательные сведения, которые установлены российским законодательством:

- ФИО клиента или его название, дату составления и отчетный период, номер и дату договора.

- Информацию по всем операциям и активам. Какие остатки по каждому активу были на начало и конец периода, какие были оплачены комиссии и какие были совершены покупки, продажи, проведены сделки.

Как читать брокерский отчет

Под каждый класс инструментов выделен свой раздел — фондовый, валютный или срочный рынок. Если инвестор не совершает сделок с какими-то инструментами, например с опционами, то этот раздел не отображается.

В первом разделе отчета показано, что происходило с деньгами на счете в течение указанного периода, какие были уплачены комиссии.

Для каждой валюты в документе будет отдельная колонка. Если в указанный период не было движения по деньгам, то отобразятся данные только по входящему и исходящему остатку

Второй раздел отображает состояние портфеля ценных бумаг — например, акций, облигаций и паев биржевых фондов. В нем можно увидеть данные по каждому активу.

Стоимость в отчете указывается в ценах закрытия, которые рассчитываются биржей по итогам основной сессии торгового дня. Накопленный купонный доход (НКД) будет отображаться только для облигаций

Если инвестор проводит сделки на срочном рынке, то они отобразятся аналогичным образом в следующем разделе. Следом за ним идет оценка портфелей ценных бумаг и опционов — сколько они стоили на начало и на конец периода.

Ценные бумаги подорожали почти на 2 тыс. рублей за месяц. А поскольку не было сделок на срочном рынке, то графы с опционами нулевые

Таким образом, если купить или продать актив, информация о сделке отобразится не только в личном кабинете, но и в отчете.

В разделе «Неторговые операции» может быть информация о том, приходили ли дивиденды и купоны по российским или иностранным ценным бумагам. Дополнительно в отчете брокера присутствует информация о маржинальных сделках, займах ценных бумаг, процентах, начисленных на остаток денежных средств.

Изучение брокерского отчета дает полную информацию по сделкам, расходам, стоимости активов, доходности, вводам и выводам. Если инвестору срочно потребуется брокерский отчет, его можно запросить через службу клиентской поддержки.

Кратко

-

1

Инвестор получает отчет брокера в установленный договором срок, но может запросить и в любое время. -

2

В брокерском отчете отражается актуальная информация по всем биржевым и внебиржевым сделкам, активам, доходам, зачислениям и списаниям, комиссиям и уплаченным налогам. -

3

Отчет будет полезен как полная сводка данных по инвестициям и как официальный документ для государственных или финансовых организаций.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на

основании лицензии профессионального участника рынка ценных бумаг на осуществление

брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также

лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на

осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии

на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России

08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор,

при условии использования предоставленной информации для принятия инвестиционных

решений. Представленная информация не является индивидуальной инвестиционной

рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении

операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт

ответственности за возможные убытки инвестора в случае совершения операций либо

инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон

Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для

статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать

наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на

обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в

отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон

Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего

устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не

хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями

регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на

сайт брокера

за сведениями об изменениях, произведенных в регламенте

брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением

сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

© 2023 Ньютон Инвестиции

Блог им. AlexandrPolivanov

Список лучших сайтов для инвестиционного анализа акций

- 02 февраля 2018, 11:04

- |

Для удобства собрал каталог лучших сайтов помогающий анализировать компании для принятия решения о покупке или продаже акций на фондовых биржах. Вся это информация в том или ином виде предоставляется бесплатно, но действительно качественных, удобных и достоверных ресурсов не много.

На практике инвестору для принятия решения о совершении сделки по покупке или продаже акций нужно проанализировать данные по следующим направлениям:

- Котировки бирж

- Новости и события компаний

- Собрания акционеров

- Отчётность компаний

- Дивиденды и даты

- Прогнозы и мнения аналитиков

- Фундаментальный анализ акций

- Технический анализ

- Календари событий

1. Котировки бирж

Информация о текущей стоимости акций на биржах, т.е. по какой цене сейчас можно купить или продать акции.

Главный критерий – частота обновления биржевых данных и скорость доступа. Здесь тройка лучших выглядит так:

Котировки Московской биржи:

-

БКС — быстрый доступ к котировкам Московской биржи

-

РБК — быстрый анализ по объёмам торгов Московской биржи

-

Investing — быстрый анализ по основным показателям

Котировки иностранных бирж:

-

Investing — котировки американских биржи

-

Investfunds — котировки бирж New-York, London, Honk kong

-

Trading view — котировки рынка США с глубокими фильтрами

2. Новости и события компаний

Какие новости и события произошли с компаниями за последнее время, чем сильнее новость тем более существенное влияние она оказывает на стоимость акций

Главный критерий – достоверность, легитимность, оперативность

-

Finam — новости компаний от крупнейшего брокра России

-

Interfax — центр раскрытия корпоративной информации от крупнейшего частного информационного агентства России

-

НРД — лента событий Центрального депозитария России

3. Собрания акционеров

На собраниях акционеров принимаются существенные решения которые могут существенно повлиять на деятельность компании и стоимость её акций

-

Smart-lab — календарь собраний акционеров

-

Finam — предстоящие события по компаниям

-

Interfax — поиск по решениям органов управления компанией

4. Отчётность компаний

Компании обязаны раскрывать отчёты о своей деятельности, в них публикуются основные цифры по итогам работы за период

-

Smart-lab — календарь отчётов компаний

-

Investfunds — поиск отчётов по компаниям

-

MFD — поиск по отчётам корпораций

5. Дивиденды и даты

Даты дивидендов нужны для определения отсечки на момент которой инвесторы владеющие акциями компании получат дивиденды за объявленный период

-

БКС — дивидендный календарь компаний торгующихся на бирже

-

Smart-lab — ближайшие даты отсечек (закрытия реестров акционеров)

-

Доходъ — фильтр по дивидендам компаний

6. Прогнозы и мнения аналитиков

Нужны как некий метод экспертных оценок, т.е. чем больше разных мнений экспертов вы прочитаете тем с больших сторон вы посмотрите на ситуацию в компанию

-

Smart-lab — форум акций сообщества трейдеров

-

Investing — аналитика рынка акций крупнейшего портала

-

Finam — обзоры и прогнозы ведущего брокера РФ

7. Фундаментальный анализ акций

Это анализ компании с точки зрения мультипликаторов, т.е. единых метрик по которым можно сравнитвать между собой разные по размеру и отраслям компании для прогноза будущей стоимости компании или её акций

-

Smart-lab — анализ по секторам и отраслям экономики

-

Investing — фильтр акций по показателям и мультипликаторам

-

Investfunds — графическое сравнение компаний их результатов деятельности

8. Технический анализ

Это анализ по графикам, т.е. прогнозирование вероятного изменения цен на основе исторических закономерностей с помощью графиков. По графикам определяются тренды и тенденции будущего изменения цен

-

Investing — сводный теханализ компаний

-

Trading view — графический теханализ компаний

-

Finam — индекс покупателей/продавцов

9. Календари событий

Это календари где отображаются даты выжных событий для компаний или для рынка в целом

-

Investing — календарь макроэкономических событий

-

Finam — статистика по компаниям и странам

-

Smart-lab — календарь отчётов компаний

В целом вопрос анализа акций требует комплексного подхода и перед тем как совершить сделку купли/продажи акции необходимо проанализировать компанию с разных сторон и использовать максимальное количество инструментов. Вы ведь рискуете своими деньгами.

Чтобы Вам было удобнее все ссылки для анализа акций собраны в нашем каталоге:

https://allfinancelinks.com/shares

- хорошо

-

6