С камеральной проверкой сталкивается каждая организация и каждый ИП, вне зависимости от выбранной системы налогообложения, размера бизнеса и наличия наемных работников. Ведь камеральная проверка — это то, что происходит со всеми сданными декларациями и расчетами. Чем грозит налогоплательщику «камералка»? Какие полномочия есть у инспекторов? В какие сроки осуществляется проверка и как оформляется ее результат? Ответы на эти и другие вопросы — в нашей статье.

Что такое камеральная налоговая проверка

Камеральная проверка — это контрольное мероприятие, которое ИФНС проводит после получения любой декларации и любого расчета. В общем случае такая проверка не предполагает посещения налоговиками места нахождения налогоплательщика (плательщика страховых взносов, налогового агента). Все мероприятия проводятся в стенах инспекции.

Определить вероятность выездной налоговой проверки и получить рекомендации по налоговой нагрузке

Первым делом поступившая отчетность проверяется на соблюдение сроков сдачи. ИФНС фиксирует, что декларация или расчет сданы без опоздания. Если срок нарушен, будет штраф по статье 119 НК РФ.

Затем контролеры проверяют соответствие отчетности правилам, которые прописаны в порядке заполнения той или иной декларации (расчета). После этого проверяется выполнение контрольных соотношений (см., например, «Введены контрольные соотношения для новой формы РСВ» и «Налоговики дополнили контрольные соотношения для 6‑НДФЛ»).

Кроме того, в рамках «камералки» данные из отчетов сопоставляются с прочей информацией, которая есть в распоряжении налоговых органов. В частности, с данными из других деклараций и расчетов самого налогоплательщика, а также из отчетов его контрагентов (п. 2.3 письма ФНС от 16.07.13 № АС-4-2/12705). Помимо этого, ИФНС сверит поступившую отчетность с данными из информационных источников, к которым у ИФНС есть доступ. Это, в частности, информация о лицензиях, банковских счетах, данные ЕГРН, ЕГРЮЛ и ЕГРИП (п. 2.5 письма ФНС от 16.07.13 № АС-4-2/12705).

Получить свежую выписку из ЕГРЮЛ или ЕГРИП с подписью ФНС

Заказать

Кто проводит камеральную проверку

Как уже отмечалось, камеральная проверка не предполагает обязательного посещения налогоплательщика. Поэтому практически все контрольные мероприятия осуществляются по месту нахождения налогового органа. Для этого в инспекциях созданы специальные отделы камеральных проверок, куда и поступают сданные декларации и расчеты.

Сотрудники этих отделов (налоговые инспекторы) в рамках своих повседневных служебных обязанностей при помощи специальных программ проводят указанные выше контрольные мероприятия.

Справка

Решение руководителя или заместителя руководителя ИФНС о проведении камеральной проверки не требуется. Об этом прямо сказано в пункте 2 статьи 88 НК РФ.

Цели и особенности проведения «камералки»

Основная цель камеральной проверки — убедиться в правильности формирования налоговых обязательств в отчете. Другими словами, такая ревизия может подтвердить, что налогоплательщик верно рассчитал сумму налога, или опровергнуть это. Также в ходе проверки данные из отчетности будут сверены с информацией об уже перечисленных суммах, чтобы установить наличие недоимки или переплаты.

В рамках «камералки», помимо проверки контрольных соотношений и верности заполнения декларации, могут проводиться и другие мероприятия налогового контроля. Так, в случаях, прямо указанных в статье 88 НК РФ, у налогоплательщика можно истребовать дополнительные документы, подтверждающие данные, указанные в декларации. К примеру, такое допускается при выявлении несоответствий между информацией в декларации и сведениями, которые есть у инспекции (п. 3 ст. 88 НК РФ).

Запросить в ИФНС акт сверки по налогам через Контур.Экстерн

Запросить бесплатно

Подробнее см.: «ИФНС требует документы: на какие запросы нужно ответить, а какие можно игнорировать».

Также в ходе камеральной проверки ИФНС может проводить так называемые встречные ревизии, то есть запрашивать документы и информацию у третьих лиц (ст. 93.1 НК РФ). Ими могут быть как стороны тех договоров, которые заключал сам налогоплательщик, так и контрагенты второго, третьего и последующих звеньев (постановление Арбитражного суда Уральского округа от 02.08.18 № Ф09-4001/18). Подробнее см.: «ИФНС запросила данные по контрагенту или сделке: когда это правомерно, и что будет, если не ответить на требование».

Кроме этого, при проведении «камералки» ИФНС может вызывать в инспекцию для дачи пояснений руководство проверяемой организации или предпринимателя (подп. 4 п. 1 ст. 31 НК РФ). Также налоговики вправе проводить допросы любых других лиц, в том числе сотрудников налогоплательщика, и выемку документов (ст. 90 и ст. 93 НК РФ). В некоторых случаях допустимы осмотры помещений, территорий, документов и предметов (ст. 92 НК РФ).

Внимание!

С 1 июля 2021 года действует правило: если в декларации обнаружено одно из нескольких обстоятельств, перечисленных в пункте 4.1 статьи 80 НК РФ, декларация считается непредствленной. Среди таких обстоятельств — подпись неуполномоченного лица, дисквалификация лица, подписавшего декларацию и проч. При подобных обстоятельствах «камералка» прекращается (см. «По каким основаниям налоговики не примут отчетность, сданную после 1 июля»).

Получить ЭЦП по ускоренной процедуре и с полной техподдержкой

Подать заявку

Сроки камеральных проверок

По общему правилу камеральная проверка длится три месяца со дня представления отчетности. Декларации по НДС «по умолчанию» должны проверяться в сокращенный двухмесячный срок (п. 2 ст. 88 НК РФ).

В большинстве случаев продлить срок «камералки» нельзя. Исключение касается деклараций по НДС. Налоговая инспекция может продлить срок ревизии такого отчета с сокращенных двух до стандартных трех месяцев, если будут обнаружены признаки нарушения налогового законодательства (п. 2 ст. 88 НК РФ).

Бесплатно проверить и сдать электронную декларацию по НДС

Указанные выше сроки начинают течь с того дня, когда инспекция получила декларацию или расчет (письмо Минфина от 22.12.17 № 03-02-07/1/85955, п. 2.2 письма ФНС от 16.07.13 № АС-4-2/12705). Заметим, что фактически налоговики могут начать проверку в любой другой день. Главное, чтобы ревизия была завершена в устаовленный двух (трех) месячный срок (письмо Минфина от 22.12.17 № 03-02-07/1/85955).

Правила окончания периода камеральной проверки такие же, как и для любых других сроков (ст. 6.1 НК РФ). Это значит, что «камералка» должна закончиться в соответствующее число спустя три (два) месяца после дня подачи отчетности. Если этот день выпадает на выходной или праздничный, дата окончания переносится на ближайший рабочий день. А если в месяце, на который приходится день завершения проверки, нет соответствующего числа, то ревизия должна закончиться в последний день этого месяца.

Внимание!

ИФНС не может приостановить течение срока при осуществлении камеральной проверки.

Истечение срока «камералки» означает, что инспекторы должны прекратить все «внешние» проверочные мероприятия. То есть, они не смогут рассылать требования о представлении документов (как налогоплательщику, так и третьим лицам), проводить допросы, осмотры, выемки и т.п. А вот «внутренние» мероприятия могут продолжаться. Дело в том, что составление акта проверки за пределами ее срока не является существенным нарушением процедуры и не влечет безусловной отмены решения ИФНС (п. 14 ст. 101 НК РФ, п. 3 письма Минфина от 23.03.18 № 03-02-07/1/18400).

Важно

Если до окончания «камералки» подать уточненную декларацию, то проверка первичного отчета тут же прекратится. И с этого момента начнется отсчет срока проверки «уточненки» (п. 9.1 ст. 88 НК РФ).

Порядок проведения «камералки»

Условно можно выделить два этапа: автоматизированный контроль и углубленная проверка. Автоматизированный контроль отчетности происходит фактически без участия налоговиков. После того, как данные из декларации (расчета) загружены в информационную систему инспекции, компьютер сам проверяет правильность заполнения строк отчетности и сверяет контрольные соотношения.

Также сведения из деклараций «прогоняются» по специальным базам данных — так называемым автоматическим системам контроля (АСК). Самая известная из них — АСК НДС-2, с помощью которой проводится «перекрестная» проверка данных всех деклараций по НДС и выявляются «разрывы» в цепочках формирования добавленной стоимости. То есть обнаруживаются ситуации, когда налог к вычету принимается, а на следующем этапе в бюджет не перечисляется.

Внимание!

Риск доначислений при камеральной проверке по НДС можно снизить, если заранее сверить с контрагентами полученные и выставленные счета-фактуры.

Проведите автоматическую сверку счетов‑фактур с контрагентами

Подключиться к сервису

Если по результатам автоматизированного контроля в отчетности обнаружены ошибки, расхождения или несоответствия, то это является поводом для углубленной проверки (п. 3 ст. 88 НК РФ). Также расширенная ревизия осуществляется в том случае, если в декларации заявлены льготы или сумма НДС к возмещению. Кроме того, обязательному углубленному изучению подвергается отчетность по налогам, связанным с использованием природных ресурсов (п. 6, 8 и 9 ст. 88 НК РФ).

Углубленная камеральная проверка

На этом этапе контрольные мероприятия проводит налоговый инспектор. Он должен убедиться, то налогоплательщик не допустил каких-либо нарушений при заполнении декларации и исчислении суммы налога.

Для этого инспектор рассылает требования о представлении документов и сведений как самому налогоплательщику, так и иным лицам (в т.ч. контрагентам второго и последующего звеньев). При необходимости возможны допросы свидетелей, проведение экспертиз, выемка документов или осмотр территорий, помещений и предметов.

Также в рамках углубленной проверки инспектор может направить налогоплательщику сообщение о выявленных в отчетности ошибках. В нем может содержаться требование представить пояснения, либо подать уточненную налоговую декларацию (п. 3 ст. 88 НК РФ).

Получать требования и направлять запросы в ИФНС через интернет

Камеральная проверка декларации по возмещению НДС

Как уже отмечалось, в отношении деклараций по НДС, в том числе тех, в которых заявлена сумма налога к возмещению, установлен двухмесячный срок «камералки». Его можно продлить еще на один месяц, если будут выявлены признаки нарушений (п. 2 ст. 88 НК РФ).

Также надо учитывать, что при возмещении НДС всегда проводится углубленная камеральная проверка. Это значит, что помимо автоматизированной сверки контрольных соотношений и проверки декларации по АСК НДС-2 инспекторы, скорее всего, затребуют у налогоплательщика счета-фактуры и первичные документы по примененным вычетам (п. 8 ст. 88 НК РФ). Кроме этого, налоговики проведут «встречные» проверки контрагентов, чтобы убедиться в реальности операций и заявленных к возмещению сумм.

Проверить контрагента на достоверность сведений в ЕГРЮЛ и признаки фирмы‑однодневки

Если в результате «выплывут» противоречия или расхождения, то инспекторы могут дополнительно запросить книгу продаж, книгу покупок, журнал учета полученных и выставленных счетов-фактур (п. 8.1 ст. 88 НК РФ, письмо ФНС от 10.08.15 № СД-4-15/13914@). Также контролеры вправе осмотреть в присутствии понятых территорию и помещения налогоплательщика, чтобы убедиться в наличии ресурсов для совершения операций, заявленных в декларации (п. 2 ст. 91, п. 1 и 3 ст. 92 НК РФ).

Также с июля 2021 года действует правило: если показатели декларации по НДС не соответствуют контрольным соотношениям, декларация считается непредставленной. Тогда камеральная ревизия прекращается. В случае, когда декларация была уточненной, возобновляется «камералка» исходного варианта (см. «По каким основаниям налоговики не примут отчетность, сданную после 1 июля»).

Как оспорить результат камеральной проверки

Оформление итогов проверки зависит от того, были ли выявлены нарушения. Если таковых не обнаружено, то по результатам камерального контроля никакой документ (акт, справка и т.п.) не составляется. Однако если в декларации были заявлены суммы к зачету, возврату или возмещению, то фактически результатом камеральной проверки станет соответствующее решение ИФНС о зачете, возврате или возмещении налога. Также зримым результатом «камералки» является отражение сумм, указанных в декларации, по лицевому счету налогоплательщика.

Если же в ходе проверки выявлены нарушения, то в течение 10 рабочих дней после ее завершения ИФНС должна составить акт. В следующие 5 рабочих дней этот документ необходимо вручить налогоплательщику лично, либо направить по ТКС или по почте (п. 1 и 5 ст. 100 НК РФ).

Акт камеральной проверки составляется по форме1160098 по КНД (прил. № 27 к приказу ФНС от 07.11.18 № ММВ-7-2/628@).

Если налогоплательщик не согласен с выводами и предложениями контролеров, он может в течение месяца подготовить возражения на акт проверки (п. 6 ст. 100 НК РФ). Эти возражения вместе с подтверждающими документами, если таковые имеются, надо передать в ИФНС для приобщения к материалам проверки.

По истечении месяца, отведенного на подготовку возражений, руководитель инспекции или его заместитель назначит дату и время рассмотрения материалов проверки. Представитель налогоплательщика обязательно извещается об этом мероприятии. По итогам рассмотрения будет принято решение по камеральной проверке.

Данное решение вступит в силу через месяц, если не будет обжаловано в апелляционном порядке в УФНС по субъекту РФ. В случае подачи такой жалобы, решение вступит в силу после ее рассмотрения (если, конечно, не будет отменено). Вступившее в силу решение по «камералке» можно обжаловать в ФНС или в судебном порядке (ст. 137 и ст. 138 НК РФ).

Заказать электронную подпись для дистанционной подачи документов в суд

Получить через час

В заключение еще раз напомним, что камеральные проверки — часть текущей работы налоговых инспекций, в рамках которой проверяется правильность заполнения отчетности и формирования налоговых обязательств. При проведении «камералки» инспекторы обладают достаточно широкими полномочиями, а выявленные ошибки могут обернуться штрафами и доначислениями. Поэтому знание порядка проведения камеральной проверки, фиксации и обжалования ее результатов необходимо. Это поможет избежать необоснованных претензий со стороны ИФНС.

Чтобы контролировать, соблюдает ли налогоплательщик налоговое законодательство, сотрудники ФНС проводят выездные и камеральные проверки.

Выездные проверки проводятся по месту нахождения налогоплательщика, камеральные — в офисе налоговой. Сотрудники ИФНС физически не могут «навестить» каждого, поэтому основная форма налогового контроля — камеральная проверка.

Что такое камеральная проверка

Правовая основа. Камеральную налоговую проверку проводят в соответствии с налоговым кодексом и письмами ФНС, которые уточняют отдельные моменты. Например, как налоговикам проверять уточненную налоговую декларацию.

Предмет. Во время камеральной проверки налоговые инспекторы смотрят, соответствуют ли сданные декларации и другая отчетность налогоплательщиков действующему налоговому законодательству. То есть инспектор изучает, правильно ли налогоплательщик заполнил документы и верно ли исчислил налоги.

Если нет, инспектор сначала требует пояснить что-то в отчетности и донести или дослать дополнительные документы. Затем, если из документов или пояснений причину противоречий инспектор не установил либо ошибки и нарушения подтвердились, ИФНС доначисляет налоги и взыскивает их. А физлицам также по результатам проверки декларации могут отказать в вычете.

Камеральные проверки проводят и другие госорганы, например Счетная палата или Таможенная служба. Они проверяют документы по своей части: таможенники изучают таможенные декларации, работники Счетной палаты контролируют траты бюджетных организаций.

ФНС же контролирует именно налогоплательщиков.

Кто проводит проверку

Камеральную налоговую проверку проводят налоговые инспекторы ИФНС, где стоит на учете налогоплательщик: обычный человек, организация или ИП. В статье больше буду рассказывать про налоговую проверку предпринимателей и компаний, потому что именно она вызывает больше всего вопросов.

Инспектор, получив отчетность от налогоплательщика, сразу начинает проверку — специальное разрешение на ее проведение от руководителя отдела ему не нужно. Можно сказать так: вы сдали документы в ФНС — все, камералка началась.

Виды камеральной проверки

Камеральная проверка может быть общей и углубленной.

Общая проверка показателей и расчетов. Данные отчетности, которая пришла онлайн, автоматически загружаются в ведомственную программу АИС «Налог-3», которая их анализирует. Если отчетность принесли на бумажном носителе, сотрудник налоговой вводит данные в АИС вручную.

Программа пересчитывает расчеты, сравнивает показатели, которые нужны для исчисления налоговой базы, с предыдущими отчетными периодами: проверяет, как они сопоставляются, выявляет ошибки и противоречия.

Если нет разрывов или неувязки между показателями, которые представил налогоплательщик, камеральная проверка на этом заканчивается.

Углубленная камеральная проверка проводится, если в отчетность закралась ошибка. К примеру, программа АИС вывела одну сумму налога, а налогоплательщик представил другую. В таком случае налоговый инспектор может:

- Потребовать дополнительные документы с нужной ему информацией, например все договоры поставки сырья.

- Допросить свидетелей, например начальника какого-либо отдела компании.

- Назначить экспертизу: документов, бланков, оттисков печатей и штампов, почерковедческую и др.

- Привлечь специалиста, например переводчика для перевода документов на иностранном языке.

- Выехать по месту нахождения налогоплательщика, чтобы убедиться, что деятельность реальная: одежду шьют, хлеб пекут, кроликов выращивают.

При углубленной камеральной проверке налоговый инспектор отправляет в государственные органы запросы на информацию о налогоплательщике. Например, узнает в Росреестре, есть конкретная недвижимость в собственности ООО или нет.

Всю полученную информацию инспектор затем анализирует и решает, не нарушил ли налогоплательщик налоговое законодательство.

Если по результатам углубленной проверки налогоплательщик исправил недочеты и ошибки в документах или, например, уплатил недоимку по налогам, камеральная проверка автоматически завершается.

Выездная проверка — это когда налоговые инспекторы приезжают на место, где находится налогоплательщик: в цех, магазин, склад и т. д. Домой к ИП или физлицу они не приходят.

На выезд инспекторы собираются по решению руководителя ИФНС и только в определенных случаях. Подробнее об этом расскажу ниже.

По возмещению НДС камеральная проверка всегда проходит углубленно, ведь фирма запрашивает деньги из госбюджета, где важна каждая копейка.

Компания, которая подала декларацию по НДС, должна представить затребованные налоговой счета-фактуры, договоры и другие первичные документы, пропустить на территорию или помещение налогового инспектора, показать ему имущество.

Если инспектор убедится, что нарушений законодательства нет, он поручит казначейству перечислить деньги на расчетный счет организации — возместить НДС.

Как налоговая выбирает, кого проверять

Через общую камеральную проверку проходят все налогоплательщики, которые сдают в налоговую декларации и другую отчетность.

Повод для углубленной камеральной проверки — возмещение НДС, неувязки в показателях или разрыв в цепочке начисления налогов.

Вот какие могут быть основания для выездной проверки после камеральной:

- Маленькая налоговая нагрузка у организации по сравнению с другими такими же компаниями из этой отрасли. Например, налоговая нагрузка для компаний, которые производят текстиль, — 8,1%. Если по данным отчетности фирмы получается, что налоговая нагрузка — 5%, это подозрительно.

- Убытки на протяжении нескольких налоговых периодов подряд. Цель создания любой фирмы — получение прибыли от деятельности. Если, например, организация три года не получает прибыли, а только убытки, налоговая может занервничать: почему участники не закрывают убыточную компанию?

- Значительный размер налогового вычета.

- Примерно одинаковые доходы и расходы у ИП.

- Маленькая среднемесячная зарплата у работников по сравнению с другими фирмами из этой отрасли.

- Миграция между отделами налоговых органов, то есть неоднократное снятие с учета и постановка на учет в налоговых органах из-за смены местонахождения налогоплательщика.

- Основа деятельности — работа с перекупщиками, если для этого нет разумных экономических причин. Например, фирма «АБВ» продает компьютеры и ноутбуки. Но закупают все эти товары несколько компаний, которые потом перепродают их «АБВ». Самой «АБВ» ничего не мешает закупаться компьютерами — так будет даже дешевле, но она почему-то пользуется услугами посредников. Это подозрительно.

Как вести бизнес по закону

Подпишитесь на нашу рассылку для предпринимателей, чтобы быть в курсе

Правила и порядок проведения

Правила и порядок проведения камеральной проверки установлены налоговым кодексом.

Где проходит проверка. С документами налоговый инспектор работает на своем рабочем месте — в ИФНС, где стоят на учете проверяемые налогоплательщики.

Контрольные мероприятия начинаются после того, как инспектор обнаружил противоречия в декларации или расчетах и запросил у налогоплательщика пояснения.

Сотрудник ФНС в рамках камеральной проверки может:

- Направить запросы в банки о наличии у налогоплательщика счетов, вкладов, депозитов или об остатках денежных средств на них.

- Допросить свидетелей, например бухгалтера, который отправлял налоговую отчетность за фирму. Допросить могут и руководителя компании — его ответы могут квалифицировать не в качестве свидетельских показаний, а как пояснения налогоплательщика.

- Осмотреть вместе с понятыми территорию и помещения налогоплательщика, если, например, идет проверка декларации на возмещение НДС.

- Провести инвентаризацию имущества, если есть подозрения, что в документах учтено не все имущество налогоплательщика.

- Истребовать у налогоплательщика и его контрагентов документы, которые связаны с исчислением налога.

- Привлечь переводчика, специалиста или эксперта — аудитора, инженера. Например, фирма купила строение за миллион рублей и отразила эту сумму в расходах. Налоговый инспектор знает, что в этом районе недвижимости по такой цене нет. Он проверил и убедился, что строение столько стоить не может, но так как инспектор подобные вещи утверждать не вправе, он пригласил эксперта — оценщика недвижимости.

Контрольные мероприятия проводятся не все и не всегда, а только когда в этом есть необходимость. Например, когда из документов картина неясна. Имущество вроде бы есть — на него начисляется амортизация, а вроде бы нет — в других документах информации о нем нет.

Документы для ФНС. Во время проверки отчетности инспектор может затребовать у налогоплательщика любые документы.

Главный критерий всех этих документов — они должны иметь отношение к рассчитываемому налогу. Например, если это НДС, то налоговая вправе изучить счета-фактуры и договоры. Если налог на прибыль, то налоговая вправе затребовать, например, договоры и акты сдачи-приемки работ, расходы по которым уменьшают налогооблагаемую базу. Налоговая не вправе требовать документы, которые не относятся к налогу, за который отчитывается организация или ИП.

Если в налоговую обратился обычный человек, например за вычетом на лечение, он должен представить договор, чек, справку об оплате медуслуг. Другие документы ФНС от него требовать не вправе.

Составление акта. Если инспектор нашел налоговое правонарушение, камеральная проверка заканчивается составлением акта.

Если с документами все в порядке, инспектор не составляет никаких документов.

Сроки проведения. Общий срок камеральной проверки — 3 месяца со дня представления декларации или расчета налога в ФНС.

Для проверки декларации по НДС действует более короткий срок — 2 месяца. Если в ней обнаружат ошибки, проверку могут продлить еще на 3 месяца.

Нарушения по камеральным проверкам

Если инспектор в ходе камеральной проверки обнаружит нарушения, он потребует пояснить или исправить отчетность.

Когда ФНС требует пояснения. Ситуации могут быть разные. Например, если в отчетности одни сведения, а в документах, которые находятся в ФНС, другие, придется объяснить, как в декларации получилась указанная сумма налога.

Однозначно налоговая заинтересуется, почему в уточненной декларации налог указан в меньшей сумме, чем в ранее представленной отчетности. Или почему по итогам отчетного периода в декларации по налогу на прибыль отражен убыток. В этих случаях бюджет не получает или недополучает деньги.

Как предоставить пояснения. Пояснения нужно подать письменно в произвольной форме либо отправить уточненную декларацию. На это обычно есть 5 рабочих дней, но в период пандемии коронавируса срок увеличивали: до 30 июня 2020 года у субъектов МСП пострадавших отраслей было 25 дней для того, чтобы дать пояснения, а по декларациям по НДС — 15 дней.

Уточненную декларацию нужно подавать в той же форме, в которой была составлена первоначальная декларация.

Если ошибку обнаружил сам налогоплательщик, то отправить уточненку он может в любое время — срок подачи уточненной декларации в этом случае законодательно не установлен.

Если по результатам уточненной декларации налог нужно доплатить, перечислить в бюджет доплату и соответствующую пеню нужно до подачи уточненки — тогда штрафа не будет.

Подача уточненной декларации по НДС происходит так же, как и любой другой декларации.

Налогоплательщик обязан подать уточненку, если он занизил сумму налога, которая подлежит уплате. Если он заплатил больше, чем нужно, то подача уточненной декларации считается правом налогоплательщика.

Подача уточненной декларации, если налог платит налоговый агент. Налоговый агент подает уточненку как налогоплательщик, хотя им не является и не становится.

Ошибки при сдаче отчетности

Налогоплательщики допускают как общие, так и специфичные для каждого вида отчета ошибки.

Екатерина Давыдова

аудитор, руководитель отдела аудита и консалтинга резидентов GSL Law & Consulting

К общим ошибкам относятся такие:

- Неверное указание налогового или отчетного периода и места представления декларации. В налоговых декларациях и расчетах периоды и место представления обозначаются цифровыми кодами, для разных видов отчета они могут отличаться. Например, в декларациях по НДС и по налогу на прибыль код, который обозначает первый квартал, одинаковый — 21. А вот при подаче отчетности за полугодие в декларации по НДС нужно указать код 22 — второй квартал, а в декларации по прибыли — 31, то есть полугодие.

- Налогоплательщик забывает доплатить налог и пеню, когда подает уточненную налоговую декларацию в связи с занижением налога. За это грозит штраф.

В декларациях по НДС налогоплательщики часто допускают много ошибок. Большинство из них связано с разделами 8 и 9, в которые вносятся данные из книг продаж и покупок. Например, налогоплательщики часто неверно указывают номера счетов-фактур, данные контрагента — ИНН и КПП, дублируют один и тот же счет-фактуру, указывают некорректный код вида операции.

В декларации по налогу на прибыль также можно допустить много ошибок. Например, если компания получила убыток и планирует перенести его на будущее, ей необходимо заполнить приложение № 4 к листу 02. Это приложение подается только в составе налоговой декларации за первый квартал налогового периода и по итогам года, о чем часто забывают налогоплательщики.

Организации, которые уплачивают ежеквартальные и ежемесячные платежи, часто допускают ошибки при заполнении строк 210—230, 290—310 листа 02.

Большое количество ошибок инспекторы выявляют и в расчетах по форме 6-НДФЛ. Например, налогоплательщики отражают в расчете все доходы физлиц, в том числе и те, что не подлежат налогообложению. Или в строке 070 отражают суммы налога, которые начислены, но еще не удержаны.

Штрафы. Если в результате проверки оказалось, что налогоплательщик не уплатил или недоплатил налог, его могут оштрафовать в размере 20% от недоплаченной суммы. Если же неуплата налога была умышленной, штраф составит уже 40%.

Кроме того, за период неуплаты налога придется заплатить пеню. При просрочке уплаты до 30 календарных дней пеня составит 1/300 ключевой ставки ЦБ РФ, которая с 27 апреля 2020 года составляет 5,5%. Если просрочка больше, то с 31 дня пеня начисляется исходя из 1/150 той же ставки.

Если налогоплательщик не представил налоговую декларацию или представил ее с опозданием, штраф составит 5% от неуплаченной в срок суммы налога за каждый месяц просрочки. Указанный штраф не может быть меньше 1000 Р или больше 30% от суммы налога, указанного в декларации. Если налог уплатить вовремя, а декларацию не сдать, штраф будет минимальный — 1000 Р.

Как оспорить результат проверки

Акт о нарушениях по результатам камеральной проверки налоговой инспектор составляет в течение 10 рабочих дней. Затем в течение 5 рабочих дней акт вручают налогоплательщику под подпись либо отправляют заказной почтой.

Если проводилась выездная проверка, то в последний день налогоплательщику выдают справку о ее проведении. В течение двух месяцев после этого налоговая должна составить акт. На вручение акта налогоплательщику отводятся еще 5 рабочих дней.

Налоговая может вручить решение и в более поздние сроки, закон при этом она не нарушит.

Далее у налогоплательщика есть месяц, чтобы представить свои возражения на акт. Их необходимо подать в налоговую, которая проводила проверку, лично, по почте или электронно.

После истечения месяца на возражения налоговая рассматривает материалы проверки. О дате и времени рассмотрения извещают налогоплательщика, но его присутствие необязательно.

После рассмотрения материалов проверки налоговая выносит решение: привлечь налогоплательщика к ответственности или нет. Оно вступает в силу через месяц после получения его налогоплательщиком.

Апелляционная жалоба

Если налогоплательщик несогласен с решением, он может направить апелляционную жалобу. На это как раз и отводится месяц до вступления решения в силу. Жалоба подается в региональное УФНС через налоговую, которая вынесла решение.

Екатерина Давыдова

аудитор, руководитель отдела аудита и консалтинга резидентов GSL Law & Consulting

Апелляционная жалоба рассматривается в течение месяца. Затем есть три сценария:

- Решение отменяется полностью или частично.

- Принимается новое решение, а первоначальное отменяется.

- Решение остается в силе, а жалоба — без удовлетворения.

Решение по результатам рассмотрения жалобы отправляют налогоплательщику в течение трех рабочих дней почтой или электронно, если составитель жалобы просил прислать ответ электронно.

Если налогоплательщик недоволен результатом, он может обратиться в суд в течение трех месяцев со дня получения решения.

Запомнить

- Камеральная проверка — это когда отчетность налогоплательщиков проверяют в самой налоговой.

- Через общую камеральную проверку проходят все документы от налогоплательщиков.

- Для углубленной камеральной проверки должны быть причины. Например, возмещение НДС, неувязка в показателях в отчетности или разрыв в цепочке начисления налогов.

- Во время камералки ФНС может проводить контрольные мероприятия: запрашивать данные о налогоплательщике в госорганах, допрашивать свидетелей, требовать дополнительные документы.

- Если в результате проверки выяснилось, что налогоплательщик не уплатил или недоплатил налог, ФНС может оштрафовать его.

- Решение ФНС по результатам камералки можно оспорить: сначала через вышестоящий налоговый орган, потом через суд.

Как назначают и проводят проверку. Как направляют требования о предоставлении пояснений и документов, в какие сроки. Как оформляют результаты проверки

Налоговый кодекс предусматривает два вида налоговых проверок:

- Выездная проверка (ст. 89 НК РФ);

- Камеральная проверка (ст. 88 НК РФ).

Цель камеральных проверок

В отличие от выездной проверки, которая требует больших трудозатрат и проводится редко, камеральной проверке подвергаются практически все декларации. Она проводится в большей мере без человеческого участия с помощью автоматизированных систем. Через них ФНС России получает значительное количество сведений:

- данные о выставленных и полученных счетах-фактурах;

- информация о расчетах, производимые через онлайн-кассы;

- сведения Росреестра о сделках с недвижимостью;

- сведения ФТС по сделкам, связанным с экспортом и импортом товаров;

- информацию о движении денег по банковским счетам — по запросу.

Это далеко не полный перечень. В 2021 году к нему добавились сведения о движении ряда импортных товаров, так называемая система прослеживаемости товаров (Постановление Правительства РФ от 01.07.2021 № 1108).

ФНС России проводит в год более 60 млн камеральных проверок. Количество результативных камеральных проверок незначительное: только по 5 из 100 проверок выявляют нарушения. Размер доначислений налоговых платежей незначительный — около 30 000 руб. на одну результативную проверку.Основная цель камерального контроля не доначислить налоги и наложить штрафы, а понудить налогоплательщиков самостоятельно исправить ошибки, устранить нарушения и доплатить суммы налогов. Налоговые органы проводят «тотальный» камеральный контроль. По его результатам налогоплательщикам предлагают дать пояснения о причинах тех или иных несоответствий или уточнить свои налоговые обязательства.

Порядок назначения камеральной проверки

Проводят камеральную проверку на территории инспекции. Для этого не требуется никаких решений. Подача первичной или уточненной декларации — это уже основание, чтобы начать камеральную проверку (п. 1 и п. 2 ст. 88 НК РФ). Правила проведения камеральной проверки одинаковы для отчетности налогоплательщика, плательщика страховых взносов и налогового агента (п. 10 ст. 88 НК РФ).

Порядок проведения камеральной проверки

Порядок проведения камеральной проверки

Вначале все декларации подвергаются автоматизированному контролю. Система сопоставляет данные из декларации с данными другой отчетности, со сведениями от онлайн-касс, а также информацией из других источников.

Наличие в базе ФНС России всех счетов-фактур и специального программного комплекса АСК-НДС позволяет сравнивать данные об их отражении между декларациями контрагентов. Система АСК НДС может автоматически отнести плательщика к высокой, средней или низкой группе риска по НДС (письмо ФНС России от 03.06.2016 № ЕД-4-15/9933@).

Установив ошибки, несоответствия данных, налоговая проводит несколько мероприятий.

Полезную информацию о выездных проверках вы найдете в статье «Как проходит выездная налоговая проверка. Алгоритм, который прояснит для вас всю процедуру»

Мероприятия налогового контроля

Направление требование о представлении пояснений

Во всех случаях, когда налоговая инспекция установила в декларации какие-то несоответствия, ошибки, она может направить проверяемому плательщику требование о представлении пояснений. Форма приведена в приложении № 4 к Приказу ФНС России от 07.11.2018 № ММВ-7-2/628@.

Получив требование по такой форме, налогоплательщик обязан направить пояснения либо исправить ошибку, представив уточненную декларацию. Документы на основании такого требования он представлять не обязан, но вправе это сделать.

Направление требование о представлении документов

В отдельных случаях, регламентированных ст. 88 НК РФ, налоговая инспекция вправе потребовать не только пояснения, а документы:

- в декларации заявлены льготы — налоговая вправе запросить документы, подтверждающие их;

- представлена уточненная декларация, в которой сумма налога уменьшена (сумма убытка увеличена), а сама декларация представлена по истечении двух лет со дня, установленного для ее подачи, — можно запросить документы, подтверждающие изменение показателей в декларации;

- в расчете страховых взносов есть суммы, не подлежащие обложению, или применены пониженные тарифы — вправе запросить только документы, подтверждающие не облагаемые взносами суммы и применение пониженных тарифов;

- представлена декларация по НДС к возмещению из бюджета — можно истребовать только документы, подтверждающие налоговые вычеты;

- выявлены противоречия между сведениями в декларации по НДС, в журналах учета полученных и выставленных счетов-фактур, самого налогоплательщика и других налогоплательщиков — можно истребовать только счета-фактуры, первичные и иные документы в отношении операций, по которым возникли противоречия.

Есть и другие случаи, при которых по ст. 88 НК РФ налоговая вправе потребовать документы, но они не касаются большинства налогоплательщиков.

Когда запрашивают документы, а не пояснения, в адрес налогоплательщика направляют «Требование о представлении документов (информации)». Форма утверждена в приложении № 17 к Приказу ФНС № ММВ-7-2/628@. Порядок направления такого требования и представления по нему документов установлен в ст. 93 НК РФ.

Получили такое требование? Прежде всего проверьте, есть ли указанные выше основания. Если ст. 88 НК РФ не предусмотрены основания для его направления, то такие действия налогового органа неправомерны.

В этом случае рекомендуется направить в его адрес запрос с просьбой уточнить, на каких основаниях направлено это требование.

Подробно о правах налогового органа в части требований и порядке ответа мы рассказывали в статье «Что делать, если налоговая требует документы и пояснения».

Осмотр

Проведение осмотра помещений можно только при камеральной проверке декларации по НДС и только в следующих случаях (п. 1 ст. 92 НК РФ):

- в декларации заявлено возмещение налога;

- выявлены противоречия в декларации или ее данные расходятся с данными контрагентов, что приводит к занижению налога;

- выявлены несоответствия между сведениями налогоплательщика и его контрагентов по операциям, связанными с товарами, подлежащими прослеживаемости.

Прочие мероприятия налогового контроля

При камеральной проверке, как и при выездной, налоговики вправе:

- истребовать документов у контрагентов, проверяемого лица;

- допросить свидетелей (подп. 12 п. 1 ст. 31, п. 1 ст. 90 НК РФ);

- назначить экспертизу (подп. 11 п. 1 ст. 31, п. 1 ст. 95 НК РФ).

Срок проведения камеральной проверки

Срок камеральный проверки — три месяца с момента представления декларации. Для декларации по НДС установлен срок два месяца. Его могут продлить до трех месяцев, если установят признаки нарушения налогового законодательства (п. 2 ст. 88 НК РФ).

Оформление результатов камеральной налоговой проверки

Акт камеральной проверки составляют, только если обнаружили нарушения (п. 5 ст. 88 НК РФ). Акт должны составить в течение 10 рабочих дней после окончания проверки (п. 1 ст. 100 НК РФ). Однако нарушение этого срока не приводит к отмене результатов камеральной проверки (п. 3 письма Минфина России от 23.03.2018 № 03-02-07/1/18400, письмо ФНС России от 25.01.2021 № СД-4-2/778@).

Требования к форме акта камеральной проверки такие же, как и к выездной проверке (приказ ФНС № ММВ-7-2/628@). Акт может быть на бумаге или в электронном виде. У налогоплательщика есть месяц, чтобы направить возражения по акту (п. 6 ст. 100 НК РФ).

У ФНС России большой объем сведений об имуществе и операциях налогоплательщиков. Налоговая проводит широкомасштабный камеральный контроль за полнотой уплатой налогов. Цель — подтолкнуть налогоплательщиков добровольно уточнить свои налоговые обязательства. Налогоплательщикам следует настроиться на постоянное взаимодействие с налоговыми органами по даче пояснений, связанных со своей деятельностью и деятельностью свих контрагентов. Для этого важно четко знать свои права и права налоговой инспекции при проведении камеральных и выездных налоговых проверок.

Выездные проверки наводят ужас абсолютно на всех налогоплательщиков. Однако о камеральных проверках, с которыми сталкиваются абсолютно все компании и предприниматели и гораздо чаще, большинство руководителей компаний и собственников бизнеса знают лишь понаслышке.

Между тем от того, насколько качественно компания подготовилась к проверке, зависит ее финансовое благополучие и отсутствие необходимости вести оправдательную переписку с ИФНС, давать пояснения на налоговых комиссиях и сдавать уточненные декларации после акта камеральной проверки.

В данной публикации мы расскажем все о камеральной налоговой проверке.

Общая информация о камеральной проверке

Вы сдали в инспекцию налоговую декларацию – все, камералка началась.

Камеральная проверка – что это?

Камеральная налоговая проверка – это проверка соблюдения законодательства о налогах и сборах на основе налоговой декларации и других документов, которые налогоплательщик самостоятельно сдал в налоговую инспекцию, а также документов, которые имеются в распоряжении ИФНС.

Другими словами, камеральная проверка – это проверка налоговой отчетности компаний, ИП и физлиц. Камералка начинается сразу после того, как организация, предприниматель или физлицо представили в ИФНС налоговую декларацию.

Камеральная проверка ИП и компании проводится исключительно за тот налоговый период, который охватывает сданная декларация.

В отличие от выездной налоговой проверки, для «камералки» не требуется какого-либо решения руководителя ИФНС. Проверка начинается по факту сдачи налоговой декларации. Уведомление о начале камеральной проверки налогоплательщику также не направляется.

Периодичность камеральных проверок зависит от частоты сдачи отчетности.

Важно!

Для каждого налога Налоговым кодексом установлены свои сроки сдачи отчетности. При задержке подачи декларации на камеральную проверку на 10 дней и более налоговая инспекция вправе заблокировать компании банковские счета. ИФНС снимет блокировку только на следующий день после предоставления налоговой отчетности.

«Блокировка счета: причины, последствия и руководство к действию»

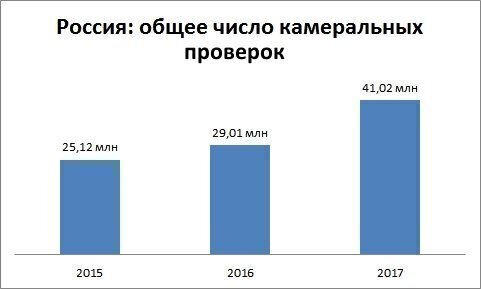

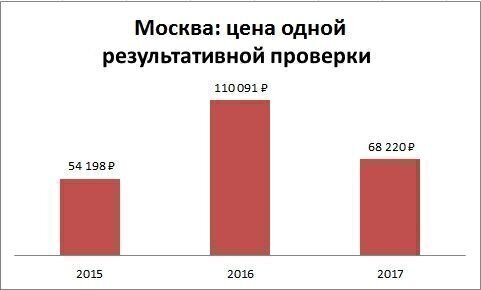

Диаграмма 1

Источник:

отчеты 2-НК на сайте ФНС России за 9 месяцев 2015–2017 годов

Где проходит проверка

Камералка проводится по месту нахождения налогового органа, то есть непосредственно в инспекции. Такие проверки проводит отдел камеральных проверок в ИФНС.

Этапы камеральных проверок

Основные этапы камеральной проверки следующие:

- Проверка правильности исчисления налоговой базы.

На этом этапе проводится анализ, который включает в себя:- проверку логической связи между отдельными показателями, необходимыми для исчисления налоговой базы;

- проверку сопоставимости данных декларации с аналогичными показателями предыдущего периода;

- взаимоувязку показателей бухгалтерской отчетности и налоговых деклараций, а также отдельных показателей деклараций по различным видам налогов;

- оценку данных бухгалтерской отчетности и налоговых деклараций с точки зрения их соответствия имеющимся в ИФНС данным о финансово-хозяйственной деятельности компании.

- Проверка правильности арифметического подсчета данных в декларации, исходя из взаимоувязки показателей строк и граф, предусмотренных ее формой.

- Проверка обоснованности заявленных налоговых вычетов.

- Проверка правильности примененных ставок налога и льгот, их соответствие действующему законодательству.

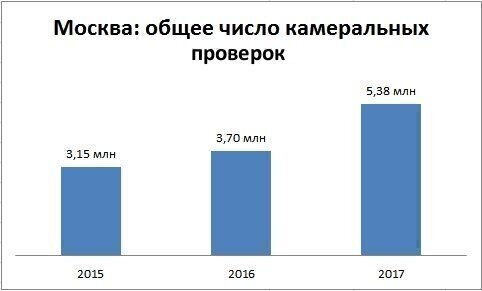

Диаграмма 2

Источник:

отчеты 2-НК на сайте ФНС России за 9 месяцев 2015–2017 годов

Как проходит камеральная проверка, правила и порядок

Регламент проведения камеральной проверки подробно прописан в

статье 88 Налогового кодекса РФ.

Ход камеральной проверки можно коротко описать следующим образом.

- Налогоплательщик (компания или ИП) сдает декларацию.

- Данные сданного отчета регистрируются в автоматизированной информационной системе ИФНС.

- Показатели декларации проверяются по контрольным соотношениям – для каждого налога они свои.

- Показатели текущего периода анализируются в сопоставлении с аналогичными показателями за прошлый период.

- Показателей представленной декларации сравниваются с показателями в иной отчетности, в частности, с отчетами по другим налогам – с целью выявления явных расхождений.

- Если после вышеназванных действий налоговики не выявили ошибок. Противоречий или нарушений – у инспекции нет оснований для проведения углубленной камеральной проверки. На этом «камералка» успешно заканчивается.

- Если в декларации по тому или иному налогу выявлены противоречия, ошибки, нарушения – высылают требование о представлении документов либо пояснений, а уже потом, если из документов или пояснений не удается установить причину противоречий либо если подтверждены ошибки и нарушения, составляется акт камеральной налоговой проверки.

Когда камеральная налоговая проверка проходит с истребованием документов и пояснений

В отличие от выездных налоговых проверок, на камеральных проверках инспекторы ограничены в своих правах по истребованию документов и запросу пояснений.

Инспекторы вправе требовать документы и пояснения не на каждой камеральной проверке, а только в определенных случаях.

- Ошибки и противоречия в декларациях

Инспекторы вправе запрашивать пояснения, если найдут ошибки или противоречия в отчетности. В случае выявления технической (счетной) ошибки либо явных несоответствий финансовых показателей в декларации налоговики потребуют предоставить пояснения либо корректировку (сдать уточненную налоговую декларацию).Зачастую расхождения вполне закономерны, но проверяющие все равно просят их пояснить. Например, при выявлении расхождения выручки в декларациях компании по налогу на прибыль и в декларации по НДС, инспекторы просят его пояснить. Вместе с тем, расхождения между этими отчетами – это не ошибки или противоречия. Просто по некоторым операциям надо признать доход по налогу на прибыль, а НДС они не облагаются. В данном случае вправе требовать только пояснения. Представление каких-то дополнительных документов – по желанию компании.

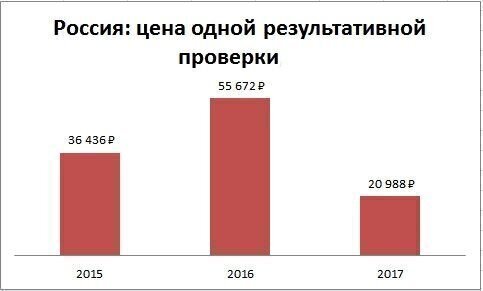

Диаграмма 3

Источник:отчеты 2-НК на сайте ФНС России за 9 месяцев 2015–2017 годов

- Подача уточненной декларации

Если подается «уточненка», в которой увеличена сумма убытка либо уменьшен налог к уплате, – налоговики вправе требовать «первичку», счета-фактуры, регистры налогового учета и др. - Льготы в налоговых декларациях

Если компания воспользовалась какими-либо льготами, то налоговики вправе запросить документы и пояснения, подтверждающие данную льготу. - Декларация по прибыли с убытком

В ходе камеральной проверки декларации по налогу на прибыль ИФНС вправе направить компании требование о представлении пояснений, обосновывающих размер убытка. - Возмещение НДС

В ходе камералки по НДС, где налог заявлен к возмещению из бюджета, как правило, документы запрашивают всегда, а не только когда есть противоречия и расхождения.

Требование о представлении документов на камеральной проверке по НДС

Важно!

Подробнее о ситуациях, когда на камеральной проверке ИФНС вправе затребовать пояснения, читайте в публикации нашего блога «Какие документы вправе затребовать инспекция на камералке».

Какие пояснения требуют инспекторы на камеральных проверках

|

Когда инспекторы просят пояснения |

Что делать компании |

|

|---|---|---|

|

Нестыковки |

Расхождение выручки в декларациях компании по налогу на прибыль и в декларации по НДС |

Расхождения между этими отчетами – это не ошибки или противоречия. Просто по некоторым операциям надо признать доход по налогу на прибыль, а НДС они не облагаются. Компания сама вправе решать, отвечать на запрос или отказать. |

|

Не стыкуются данные в декларациях по НДС поставщика и покупателя. |

На требование ИФНС надо сдать пояснения или уточненную декларацию. Иначе инспекторы оштрафуют на 5 тыс. (а то и 20 тыс. рублей) по |

|

|

Льготы |

Инспекторы запрашивают документы, если компания использует льготы. Например, по налогу на имущество. Тогда инспекторы требуют акты приема-передачи, накладные на покупку льготных основных средств. |

Представить документы или пояснения. Если ИФНС запросила документы – на ответ дается 10 рабочих дней. Если пояснения – представить их в ИФНС надо в течение 5 рабочих дней. |

|

Динамика расходов |

У проверяющих возникнут вопросы, если расходы компании растут быстрее доходов. Инспекторы заподозрят компанию в завышении расходов и попросят предоставить расчет затрат на материалы по каждому товару. |

Делать такие расчеты компания не обязана, но если не выполнить просьбу ИФНС, директора /company/blog/vyzvali-na-nalogovuyu-komissiyu-5200/компании могут пригласить для дачи пояснений в налоговую. Подробнее о налоговых комиссиях читайте в публикации блога 1С-WiseAdvice «Вызвали на налоговую комиссию: как выиграть поединок с ИФНС?». |

Итак, если во время камеральной проверки ИФНС находит в сданной декларации ошибки, расхождения либо несоответствие сведений, она сообщает об этом компании или ИП и присылает требование представить пояснения или внести исправления в налоговую декларацию (т.е. представить уточненную декларацию по тому или иному налогу).

Пояснения можно представить в письменном виде лично, по почте либо по телекоммуникационным каналам связи с использованием электронной подписи.

Срок на дачу пояснений – 5 рабочих дней со дня получения требования о представлении пояснений. На представление документов отводится 10 рабочих дней.

Важно!

С января 2017 г. представлять пояснения для камеральной проверки по НДС нужно будет только в электронном виде по ТКС по установленному ФНС формату. Бумажные будут считаться несданными, а значит, наступит ответственность по ст. 129.1 НК РФ. Сумма штрафа – 5 тыс. руб. за первичный проступок и 20 тыс. – за повторный. Таковы положения п. 3 ст. 88 и п. 1 ст. 129.1 Налогового кодекса РФ.

В любом случае, если у налоговиков возникают вопросы относительно сданной отчетности, речь идет уже об углубленной камеральной проверке. Процедура такой проверки зависит от ее оснований.

Во время углубленной камеральной проверки налоговики изучают и оценивают представленные документы и пояснения, а также проводят дополнительные мероприятия налогового контроля.

Диаграмма 4

Источник:

отчеты 2-НК на сайте ФНС России за 9 месяцев 2015–2017 годов

Какие контрольные мероприятия проводит ИФНС на камеральной проверке

Во время камеральной налоговой проверки инспекторы вправе проводить следующие мероприятия:

|

Мероприятие налогового контроля |

Ссылка на Налоговый кодекс |

|---|---|

|

Вызов в ИФНС для дачи пояснений В ходе камеральной налоговой проверки ИФНС вправе потребовать пояснения от организации. Для этого в компанию направляется уведомление о вызове для дачи пояснений. В нем подробно указывается цель вызова организации. Вызов может быть направлен по телекоммуникационным каналам связи. |

Статья 31 |

|

Требование дачи пояснений В ходе камеральной налоговой проверки ИФНС вправе потребовать пояснения от организации. Для этого в компанию направляется требование о даче необходимых пояснений или внесения соответствующих исправлений |

п. 3 статьи 88 |

|

Истребование документов у проверяемой компании Чтобы получить необходимые документы, инспекция должна направить в организацию требование. Запрашивать документы по телефону ИФНС не вправе. В требовании о представлении документов должно быть указано:

Образец требования можно скачать в тексте статьи (под таблицей). |

Статья 93 |

|

Истребование документов и сведений у контрагентов и иных лиц В рамках камеральной проверки ИФНС вправе запросить документы или информацию о проверяемой компании у контрагентов или иных лиц, которые располагают такими сведениями (например, у банков). |

Статья 93.1 |

|

Допрос свидетелей Налоговое законодательство не содержит запрета на проведение допросов свидетелей в рамках камеральных проверок. Протоколы допросов свидетелей ИФНС вправе использовать в качестве доказательств при принятии решения по итогам камеральной проверки. |

Статья 90 |

|

Проведение экспертизы Инспекция вправе назначить проведение экспертизы в рамках камеральной проверки. Например, почерковедческую экспертизу подписей счетов-фактур, которые затребованы в ходе камеральной проверки. |

Статья 95 |

|

Привлечение специалиста, переводчика НК РФ предусматривает возможность привлечения специалиста или переводчика для участия в проведении тех или иных конкретных действий, неразрывно связанных с налоговым контролем и вызванных необходимостью привлечения специалиста. Допускается лишь в той мере, в какой не хватает навыков, знаний и умений должностных лиц, осуществляющих налоговый контроль. |

Статьи 96, |

|

Осмотр документов и предметов В ходе камеральной проверки ИФНС осматривать помещения организации:

Кроме того, имеются судебные решения, которые подтверждают проведением осмотров на камеральных проверках по другим налогам. |

Статья 91, |

Срок проведения камеральной налоговой проверки

Камерная проверка в налоговой проводится в течение 3-х месяцев со дня подачи декларации в ИФНС. При этом ИФНС может завершить камеральную проверку раньше, чем истекут отведенные на это три месяца, если успеет провести полный комплекс требуемых мероприятий налогового контроля (письмо ФНС от 27.11.2014 № ЕД-4-15/24606).

В то же время в ходе камеральной проверки инспекторы могут начать проводить дополнительные мероприятия налогового контроля, а это еще один месяц. Порядок назначения и проведения дополнительных мероприятий налогового контроля определен п. 6 ст. 101 НК РФ.

Конечно, инспекторам нельзя выходить за 3 месяца, но бывает, что ИФНС допускает нарушение сроков. Это по факту ничем не грозит, т.е. если решение по камеральной проверке вынесено за сроками проверки, то это не будет являться основанием для его отмены.

Вместе с тем на практике налоговые органы нередко пропускают трехмесячный срок проведения камеральной налоговой проверки и увеличивают его. По итогам анализа судебных актов можно сделать вывод, что при незначительном пропуске установленного для проведения проверки срока данное нарушение может быть оценено арбитрами как несущественное. Например, в постановлении ФАС Московского округа от 06.11.2013 г. по делу № А40-29318/13-115-126 и постановлении Девятого арбитражного апелляционного суда от 25.07.2013 г. № 09АП-21611/2013 по делу № А40-29318/1 указано, что пропуск срока в 2-3 месяца не является основанием для отмены спорного решения, поскольку срок проведения проверки, указанный в ст. 88 НК РФ, не является пресекательным, и Налоговый кодекс не предусматривает последствий его пропуска.

Камеральная проверка декларации 3-НДФЛ

Налогоплательщиков-физлиц больше всего интересует камеральная проверка декларации 3-НДФЛ. Ее подают граждане, которые хотят получить налоговый вычет на обучение, лечение, при покупке жилья и т.д.

Статус проверки и срок выплат по результатам проверки 3-НДФЛ. С запуском сервиса

«Личный кабинет налогоплательщика для физических лиц» появилась возможность отслеживать статус камеральной проверки налоговых деклараций 3-НДФЛ. Статус камеральной проверки может быть одним из следующих: завершена или в процессе, результат камеральной проверки, сведения по решениям на возврат, сумма налога к возврату.

Камеральная проверка завершена, когда перечислят деньги? Срок возврата налогового вычета после камеральной проверки 3-НДФЛ зависит от того, как долго длится в реальности камеральная проверка декларации 3-НДФЛ. По закону инспекции отводится на проверку стандартные три месяца, однако на практике этот срок может быть меньше (если представлены все документы и у инспекции нет вопросов к сумме заявленных вычетов), а может и затянуться. Срок выплаты налогового вычета после камеральной проверки составляет один месяц. То есть 1 месяц отводится ИФНС непосредственно на возврат налога на банковский счет, указанный налогоплательщиком в заявлении на возврат.

Таким образом, назвать конкретный срок перечисления налогового вычета после камеральной проверки невозможно. Максимально он может составить 4 месяца плюс 1 месяц закон даёт непосредственно на возврат налога.

Результат и возражение на результат проведения камеральной проверки

Если в ходе камеральной проверки инспекторы не выявили никаких ошибок, расхождений в отчетности либо нарушений налогового законодательства, то камеральная налоговая проверка автоматически завершается. Никаких уведомлений об успешном окончании «камералки» налогоплательщику не отправляют (за исключением камеральных проверок по НДС с возмещением).

В случае если на камеральной проверке выявлены нарушения:

- Составляется акт камеральной налоговой проверки (статья 100 Налогового кодекса РФ) – в течение 10 рабочих дней с момента завершения камеральной проверки

- Акт камеральной проверки вручается налогоплательщику – не позднее 5 рабочих дней с даты составления;

- Если налогоплательщик согласен с выявленными ошибками и противоречиями, которые привели к занижению суммы налога к уплате, он вносит исправления либо добровольно уплачивает сумму доначислений по решению налогового органа. Если подается уточненка. После подачи уточненной налоговой декларации по ней начинается новая проверка.

- В случае несогласия с ошибками и недочетами, выявленными в ходе камеральной проверки, налогоплательщик подает возражение на акт камеральной проверки. Вместе с ним, как правило, в ИФНС предоставляются пояснения и оправдательные документы – на это дается 1 месяц.

- Руководитель ИФНС рассматривает материалы проверки, возражения на акт камеральной налоговой проверки и выносит решение: о привлечении либо об отказе в привлечении к ответственности за совершение налогового правонарушения – в течение 10 рабочих дней после окончания срока представления возражений.

Важно!

Инспекторы обязаны уведомить проверяемую компанию или ИП о времени и месте рассмотрения материалов проверки.

Также руководитель инспекции может принять решение о продлении срока рассмотрения материалов проверки (не более одного месяца) и проведении дополнительных мероприятий налогового контроля. Чаще всего такое происходит на камеральной проверке по НДС.

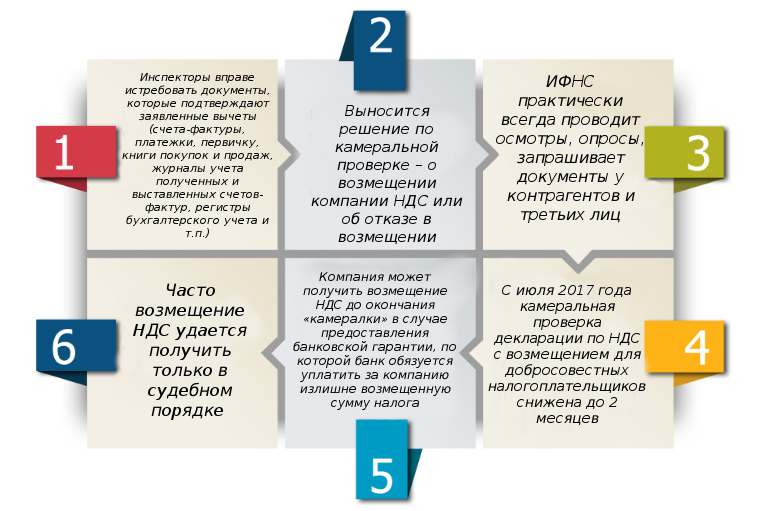

Камеральная проверка декларации по возмещению НДС

Проверка декларации по НДС, где налог заявлен к возмещению из бюджета, – это отельная категория камеральных проверок.

Камеральная проверка по НДС к возмещению – это более глубокая, детальная и проблематичная для компании проверка по сравнению с камеральной проверкой по любому другому налогу или проверкой декларации по НДС с налогом к уплате.

Когда в декларации по НДС налог к уплате, инспекторы запрашивают меньше документов и изучают их не так тщательно и предвзято. Все просто: НДС возмещается компаниям из бюджета, и самая большая часть налоговых правонарушений и преступлений в налоговой сфере связано именно с незаконным возмещением НДС.

Особенности возмещения НДС

(проверка декларации по НДС с возмещением)

В чем особенности проверки декларации НДС с возмещением?

Как мы уже говорили выше, сложность такой камеральной проверки состоит в том, что налоговики вооружены полным комплектом контрольных мероприятий:

- могут прийти в компанию, наведаться на ее склад и производство с осмотром;

- могут проводить опросы и допросы свидетелей;

- могут запрашивать документы у контрагентов организации, у которой проходит проверка (проводить встречные проверки);

- могут проводить экспертизу почерка на счетах-фактурах и других документах;

- могут проводить выемку документов и т.д.

Практически на любой камеральной проверке по НДС надо быть готовым к тому, что ИФНС запросит большое количество документов и потребует пояснения. Если в первичных документах и счетах-фактурах ИФНС найдет расхождения и недочеты, возмещение НДС получить не удастся.

Если инспекторы не выявили в документах недочетов, – в течение 7 дней после окончания камеральной проверки налоговики должны принять решение о возмещении НДС. Поручение на возврат направляется в казначейство, которое обязано не позднее 5-дневного срока перечислить деньги на расчетный счет компании.

Важно!

Такие беспроблемные случаи возмещения НДС на практике почти не встречаются. Особенно, если речь идет о многомиллионных суммах налога к возмещению. Специалисты нашей компании имеют богатый опыт в вопросах сопровождения камеральных проверок по возмещению НДС. Мы регулярно помогаем нашим клиентам получить возмещение НДС на десятки и сотни миллионов рублей.

Сроки проведения камеральной проверки по НДС — 2017

Летом 2017 года срок проведения камеральной проверки по НДС был сокращен с трех до двух месяцев. Поручение о сокращении срока камеральной проверки НДС ФНС направила нижестоящим инспекциям

письмом от 13.07.2017 № ММВ-20-15/112@ (Примечание: документ утратил силу в связи с принятием Федерального закона от 03.08.2018 № 302-ФЗ). Новый порядок действует в отношении проверки декларации по НДС, представленных после 1 июля 2017 года за налоговые периоды с 2015 года.

Нововведение рассчитано только на добросовестных налогоплательщиков. Таковых, по данным ФНС, всего 12 тыс. компаний (или 60% от общего числа организаций, заявивших НДС к возмещению). Впервые новый, ускоренный, порядок камеральных проверок по НДС налоговики начали применять при проверке деклараций по НДС за II квартал 2017 года.

Сокращение срока проведения камеральной проверки по НДС стало возможным благодаря системе «АСК НДС-2», которая позволяет инспекторам проводить автоматизированный контроль операций как самого налогоплательщика, так и его контрагентов, и применять риск-ориентированный подход при проведении камеральных проверок деклараций по НДС к возмещению.

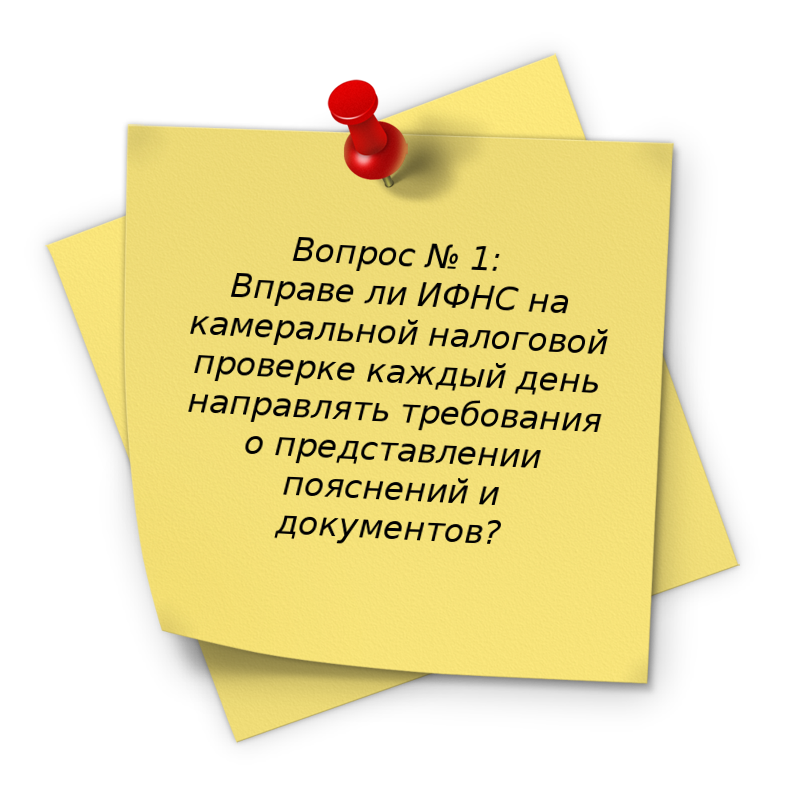

FAQ по камеральным проверкам

Рассмотрим самые популярные вопросы, связанные с камеральными налоговыми проверками.

|

Ответ: Вправе, при наличии оснований. Налоговым кодексом не установлено ограничений по частоте истребования пояснений или документов на камеральной налоговой проверке. Ограничения наложены лишь на ситуации, в которых налоговики вправе высылать требования. Например, налоговики вправе требовать пояснения на камеральной проверке, если обнаружили противоречия или ошибки в сведениях, если компания сдала «уточненку» с уменьшением налога. Если инспекторы высылают требования законно, то на них нужно отвечать. Даже если компания получает их каждый день. Если требование незаконно, – надо сообщить об этом в ИФНС. Но в любом случае необходимо как-то отреагировать на запрос инспекции. |

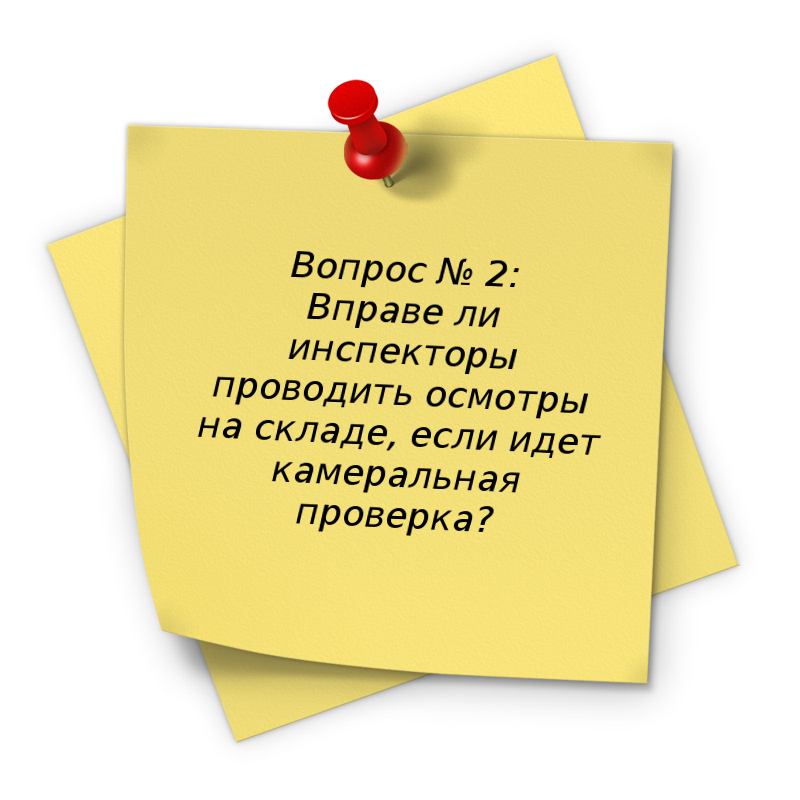

|

Ответ: Проводить осмотры на складах и в других помещениях налогоплательщика инспекторы вправе. Но чаще всего это происходит, если идет камеральная проверка по НДС, и в декларации налог заявлен к возмещению, либо налоговики нашли противоречия в декларации по НДС или расхождения с декларациями поставщиков. Инспекторам важно убедиться, что компания реально ведет деятельность, у нее есть товары на складе, штат сотрудников или оборудование, необходимое для производства товара. На проведение осмотра у инспекторов должно быть постановление, подписанное руководителем ИФНС или его замом. |

|

Ответ: Да, вправе. Налоговый кодекс не содержит ограничений на проведение таких проверок. Поэтому налоговики могут одновременно провести камеральную налоговую проверку и выездную ревизию по одним и тем же налогам за одинаковый период. Ведь эти ревизии регулируют разные статьи – статья 88 и статья 89 Налогового кодекса РФ. |

|

Ответ: ИФНС вправе оштрафовать компанию за каждый документ, который не был представлен на камеральной проверке. Но только при том условии, что эти документы просто обязаны быть у компании. Если запрошены «необязательные» бумаги, компания не обязана их предоставлять, а ИФНС – штрафовать за их непредставление. Однако обязательно стоит сообщить налоговикам, что компания не ведет документы, которые затребовала ИФНС. |

Отдел камеральных проверок в ИФНС

Отдел камеральных проверок есть в каждой ИФНС, и, как правило, не один. Каждый отдел камеральных проверок в налоговой службе имеет свое направление работы. Например, один занимается камеральными проверками возмещения НДС, а другой – специализируется на налоге на прибыль.

Основные задачи отдела камеральных проверок:

- проверка налоговых деклараций,

- отбор деклараций и налогоплательщиков для углубленных камеральных проверок;

- истребование документов и пояснений в рамках углубленных камеральных проверок;

- проверка уточненных налоговых деклараций;

- первичный отбор компаний и ИП, в отношении которых может быть назначена выездная проверка.

Помимо всех названных функций, сотрудники отдела камеральных проверок НДС в ходе проверки обоснованности возмещения НДС могут:

- истребовать документы у контрагентов в рамках встречных проверок;

- направлять запросы в таможню, правоохранительные органы, банки, регистрационную палату и т.д.);

- проводить осмотры;

- проводить опросы свидетелей;

- проводить экспертизу документов и т.д.

Наши эксперты готовы провести анализ требования, которые выставляет отдел камеральных проверок, и дать рекомендации о дальнейших действиях, а при необходимости, представлять интересы вашей компании в налоговой инспекции.

(в ред. Федерального закона от 27.07.2006 N 137-ФЗ)

(см. текст в предыдущей редакции)

1. Камеральная налоговая проверка проводится по месту нахождения налогового органа на основе налоговых деклараций (расчетов) или заявления, указанного в пункте 2 статьи 221.1 настоящего Кодекса, и документов, представленных налогоплательщиком, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа, если иное не предусмотрено настоящей главой. Специальная декларация, представленная в соответствии с Федеральным законом «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации», и (или) прилагаемые к ней документы и (или) сведения, а также сведения, содержащиеся в указанной специальной декларации и (или) документах, не могут являться основой для проведения камеральной налоговой проверки.

(в ред. Федеральных законов от 08.06.2015 N 150-ФЗ, от 29.09.2019 N 325-ФЗ, от 20.04.2021 N 100-ФЗ)

(см. текст в предыдущей редакции)

Камеральная налоговая проверка расчета финансового результата инвестиционного товарищества проводится налоговым органом по месту учета участника договора инвестиционного товарищества — управляющего товарища, ответственного за ведение налогового учета (далее в настоящей статье — управляющий товарищ, ответственный за ведение налогового учета).

(абзац введен Федеральным законом от 28.11.2011 N 336-ФЗ)

КонсультантПлюс: примечание.

П. 1.1 ст. 88 (в ред. ФЗ от 29.12.2020 N 470-ФЗ) применяется в отношении налоговых деклараций (расчетов), в т.ч. уточненных, представленных за налоговые (отчетные) периоды, наступившие после 01.07.2021.

1.1. При представлении в течение срока проведения налогового мониторинга налоговой декларации (расчета) или уточненной налоговой декларации (уточненного расчета) за налоговый (отчетный) период года, за который проводится или проведен налоговый мониторинг, камеральная налоговая проверка не проводится, за исключением случая досрочного прекращения налогового мониторинга менее чем через три месяца со дня представления такой налоговой декларации (расчета). В этом случае камеральная налоговая проверка проводится со дня, следующего за днем досрочного прекращения налогового мониторинга.

(п. 1.1 в ред. Федерального закона от 29.12.2020 N 470-ФЗ)

(см. текст в предыдущей редакции)

1.2. В случае, если налоговая декларация по налогу на доходы физических лиц в отношении доходов, полученных налогоплательщиком от продажи либо в результате дарения недвижимого имущества, не представлена в налоговый орган в установленный срок в соответствии с подпунктом 2 пункта 1 и пунктом 3 статьи 228, пунктом 1 статьи 229 настоящего Кодекса, камеральная налоговая проверка проводится в соответствии с настоящей статьей на основе имеющихся у налоговых органов документов (информации) о таком налогоплательщике и об указанных доходах.

При наличии обстоятельств, указанных в абзаце первом настоящего пункта, камеральная налоговая проверка проводится в течение трех месяцев со дня, следующего за днем истечения установленного срока уплаты налога по соответствующим доходам.

При проведении в соответствии с абзацем первым настоящего пункта камеральной налоговой проверки налоговый орган вправе требовать у налогоплательщика представить в течение пяти дней необходимые пояснения.

В случае, если до окончания проведения в соответствии с абзацем первым настоящего пункта камеральной налоговой проверки налогоплательщиком (его представителем) представлена налоговая декларация, указанная в абзаце первом настоящего пункта, камеральная налоговая проверка прекращается и начинается новая камеральная налоговая проверка на основе представленной налоговой декларации. При этом документы (информация), полученные налоговым органом в рамках прекращенной камеральной налоговой проверки и иных мероприятий налогового контроля в отношении такого налогоплательщика, могут быть использованы при проведении камеральной налоговой проверки на основе представленной налоговой декларации.

(п. 1.2 введен Федеральным законом от 29.09.2019 N 325-ФЗ)

2. Камеральная налоговая проверка проводится уполномоченными должностными лицами налогового органа в соответствии с их служебными обязанностями без какого-либо специального решения руководителя налогового органа в течение трех месяцев со дня представления налогоплательщиком налоговой декларации (расчета) (в течение шести месяцев со дня представления иностранной организацией, состоящей на учете в налоговом органе в соответствии с пунктом 4.6 статьи 83 настоящего Кодекса, налоговой декларации по налогу на добавленную стоимость), если иное не предусмотрено настоящим пунктом.

(в ред. Федеральных законов от 03.07.2016 N 244-ФЗ, от 03.08.2018 N 302-ФЗ)

(см. текст в предыдущей редакции)

В случае, если налоговая декларация (расчет) не представлена налогоплательщиком — контролирующим лицом организации, признаваемым таковым в соответствии с главой 3.4 настоящего Кодекса, или иностранной организацией, подлежащей постановке на учет в налоговом органе в соответствии с пунктом 4.6 статьи 83 настоящего Кодекса, в налоговый орган в установленный срок, уполномоченные должностные лица налогового органа вправе провести камеральную налоговую проверку на основе имеющихся у них документов (информации) о налогоплательщике, а также данных об иных аналогичных налогоплательщиках в течение трех месяцев (в течение шести месяцев для иностранной организации, подлежащей постановке на учет в налоговом органе в соответствии с пунктом 4.6 статьи 83 настоящего Кодекса) со дня истечения срока представления такой налоговой декларации (расчета), установленного законодательством о налогах и сборах.

(в ред. Федерального закона от 03.07.2016 N 244-ФЗ)

(см. текст в предыдущей редакции)

В случае, если до окончания камеральной налоговой проверки имеющихся у налогового органа документов (информации) налогоплательщиком представлена налоговая декларация, камеральная налоговая проверка прекращается и начинается новая камеральная налоговая проверка на основе представленной налоговой декларации. Прекращение камеральной налоговой проверки означает прекращение всех действий налогового органа в отношении имеющихся у налогового органа документов (информации). При этом документы (информация), полученные налоговым органом в рамках прекращенной камеральной налоговой проверки, могут быть использованы при проведении мероприятий налогового контроля в отношении налогоплательщика.

(абзац введен Федеральным законом от 24.11.2014 N 376-ФЗ)

Камеральная налоговая проверка на основе налоговой декларации по налогу на добавленную стоимость, документов, представленных в налоговый орган, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа, проводится в течение двух месяцев со дня представления такой налоговой декларации (в течение шести месяцев со дня представления иностранной организацией, состоящей на учете в налоговом органе в соответствии с пунктом 4.6 статьи 83 настоящего Кодекса, налоговой декларации по налогу на добавленную стоимость).

(абзац введен Федеральным законом от 03.08.2018 N 302-ФЗ)

В случае, если до окончания камеральной налоговой проверки налоговой декларации по налогу на добавленную стоимость налоговым органом установлены признаки, указывающие на возможное нарушение законодательства о налогах и сборах, руководитель (заместитель руководителя) налогового органа вправе принять решение о продлении срока проведения камеральной налоговой проверки. Срок камеральной налоговой проверки может быть продлен до трех месяцев со дня представления налоговой декларации по налогу на добавленную стоимость (за исключением камеральной налоговой проверки налоговой декларации по налогу на добавленную стоимость, представленной иностранной организацией, состоящей на учете в налоговом органе в соответствии с пунктом 4.6 статьи 83 настоящего Кодекса).

(абзац введен Федеральным законом от 03.08.2018 N 302-ФЗ)

Камеральная налоговая проверка на основе заявления, указанного в пункте 2 статьи 221.1 настоящего Кодекса, проводится в течение 30 календарных дней со дня представления такого заявления, если иное не установлено настоящим Кодексом.

(абзац введен Федеральным законом от 20.04.2021 N 100-ФЗ)

В случае, если до окончания камеральной налоговой проверки на основе заявления, указанного в пункте 2 статьи 221.1 настоящего Кодекса, налоговым органом установлены признаки, указывающие на возможное нарушение законодательства о налогах и сборах, руководитель (заместитель руководителя) налогового органа вправе принять решение о продлении срока проведения камеральной налоговой проверки. Срок проведения камеральной налоговой проверки может быть продлен до трех месяцев со дня представления заявления, указанного в пункте 2 статьи 221.1 настоящего Кодекса.

(абзац введен Федеральным законом от 20.04.2021 N 100-ФЗ)

Решение о продлении срока проведения камеральной налоговой проверки направляется налогоплательщику через личный кабинет налогоплательщика (при прекращении у налогоплательщика доступа к личному кабинету налогоплательщика — по почте заказным письмом) в срок, не превышающий трех дней с даты принятия такого решения.

(абзац введен Федеральным законом от 20.04.2021 N 100-ФЗ)

(п. 2 в ред. Федерального закона от 26.11.2008 N 224-ФЗ)

(см. текст в предыдущей редакции)

3. Если камеральной налоговой проверкой (за исключением камеральной налоговой проверки на основе заявления, указанного в пункте 2 статьи 221.1 настоящего Кодекса) выявлены ошибки в налоговой декларации (расчете) и (или) противоречия между сведениями, содержащимися в представленных документах, либо выявлены несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, и полученным им в ходе налогового контроля, об этом сообщается налогоплательщику с требованием представить в течение пяти дней необходимые пояснения или внести соответствующие исправления в установленный срок.

(в ред. Федерального закона от 20.04.2021 N 100-ФЗ)

(см. текст в предыдущей редакции)

При проведении камеральной налоговой проверки на основе уточненной налоговой декларации (расчета), в которой уменьшена сумма налога, подлежащая уплате в бюджетную систему Российской Федерации, по сравнению с ранее представленной налоговой декларацией (расчетом), налоговый орган вправе требовать у налогоплательщика представить в течение пяти дней необходимые пояснения, обосновывающие изменение соответствующих показателей налоговой декларации (расчета).

(абзац введен Федеральным законом от 28.06.2013 N 134-ФЗ, в ред. Федерального закона от 04.11.2014 N 348-ФЗ)

(см. текст в предыдущей редакции)

При проведении камеральной налоговой проверки налоговой декларации (расчета), в которой заявлена сумма полученного в соответствующем отчетном (налоговом) периоде убытка, налоговый орган вправе требовать у налогоплательщика представить в течение пяти дней необходимые пояснения, обосновывающие размер полученного убытка.

(абзац введен Федеральным законом от 28.06.2013 N 134-ФЗ)

Налогоплательщики, на которых настоящим Кодексом возложена обязанность представлять налоговую декларацию по налогу на добавленную стоимость в электронной форме, при проведении камеральной налоговой проверки такой налоговой декларации представляют пояснения, предусмотренные настоящим пунктом, в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота по формату, установленному федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов. При представлении указанных пояснений не по формату, установленному федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, или на бумажном носителе такие пояснения не считаются представленными.

(абзац введен Федеральным законом от 01.05.2016 N 130-ФЗ; в ред. Федерального закона от 09.11.2020 N 371-ФЗ)

(см. текст в предыдущей редакции)

3.1. При непредставлении иностранной организацией, подлежащей постановке на учет в налоговом органе в соответствии с пунктом 4.6 статьи 83 настоящего Кодекса, в установленный срок налоговой декларации по налогу на добавленную стоимость налоговый орган в течение 30 календарных дней со дня истечения установленного срока ее представления направляет такой организации уведомление о необходимости представления такой налоговой декларации. Форма и формат указанного уведомления утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

(п. 3.1 введен Федеральным законом от 03.07.2016 N 244-ФЗ)

4. Налогоплательщик, представляющий в налоговый орган пояснения относительно выявленных ошибок в налоговой декларации (расчете), противоречий между сведениями, содержащимися в представленных документах, изменения соответствующих показателей в представленной уточненной налоговой декларации (расчете), в которой уменьшена сумма налога, подлежащая уплате в бюджетную систему Российской Федерации, а также размера полученного убытка, вправе дополнительно представить в налоговый орган выписки из регистров налогового и (или) бухгалтерского учета и (или) иные документы, подтверждающие достоверность данных, внесенных в налоговую декларацию (расчет).