Узнать о финансовом состоянии компании может потребоваться в различных ситуациях – для проверки контрагента перед заключением контракта, для инвесторов, которые ищут перспективные объекты, чтобы вложить денежные средства, государственным структурам, контролирующим определенные виды деятельности и т. д. Мы расскажем какая финансовая отчетность компаний есть в открытом доступе, какие существуют виды финансовых докладов и где можно получить информацию онлайн.

Виды финансовых докладов компаний

Как найти финансовую отчетность компании – пошаговая инструкция

Как оценить платежеспособность контрагента

Где еще компании раскрывают информацию

Почему эти данные должны быть в открытом доступе

Виды финансовых докладов компаний

Есть два вида отчетности, которые необходимо публиковать компаниям.

МСФО

Международный стандарт финансовой отчетности – МСФО. Это финансовая отчетность компаний в соответствии с международными стандартами. Сдают ее кредитные и страховые компании, негосударственные пенсионные фонды и управляющие компании инвестиционных фондов, паевых инвестиционных фондов и негосударственных пенсионных фондов, ФГУП, акционерные общества, акции которых находятся в федеральной собственности и перечень которых утверждает Правительство РФ, клиринговые организации.

Из каких отчетов состоит МФСО:

- О финансовом положении на отчетную дату.

- О совокупном доходе за отчетный период.

- Об изменениях в капитале.

- О движении денежных средств.

- Примечания.

Отчетность МСФО обычно интересует инвесторов, при сотрудничестве с иностранными партнерами и контрагентами.

РСБУ

Российский стандарт бухгалтерской отчетности – РСБУ. Применяется к компаниям практически всех направлений деятельности, за исключением организаций банковской системы. Особенности учета и формирования бухгалтерской отчетности в банках устанавливает Центральный банк России.

Особенности РСБУ:

- Отчеты составляются в рублях на русском языке.

- Бухучет ведется в соответствии с единым планом счетов.

- Если компания сотрудничает с иностранными бизнес-партнерами, осуществляется построчный перевод всех форм.

- Расчетный период календарный год.

Какие отчеты входят в РСБУ:

- Бухгалтерский баланс.

- Отчет о финансовом результате деятельности.

- Отчеты о движении капитала и движении денежных средств.

- Унифицированные приложения и пояснительные записки.

- Аудиторское заключение (если оно необходимо).

Крупные отечественные компании, у которых есть развитая филиальная сеть, обязаны составлять консолидированную отчетность по РСБУ. Это отчетность о результатах деятельности не только головной компании, но и в совокупности со всеми филиалами.

Как найти финансовую отчетность компании – пошаговая инструкция

Самым результативным вариантом является получение отчетности компаний в открытом доступе на сайте Федеральной Налоговой Службы через БФО. Это государственный информационный ресурс бухгалтерской отчетности. Здесь можно найти отчетность любой компании кроме:

- религиозных организаций;

- бюджетный организаций;

- Центрального Банка РФ;

- компаний, чья бухгалтерская отчетность относится к государственной тайте;

- отдельных организаций, перечень которых устанавливает Правительство РФ.

Отчетность собрана, начиная с 2019 года в том формате, в котором она поступила в ФНС России. Ресурс сформирован на основании данных, полученных от компаний и организаций.

Инструкция по поиску:

- Открываем сайт bo.nalog.ru.

- Вводим данные. Поиск можно производить по наименованию компании, ее адресу, ИНН или ОГРН.

- Нажимаем на «Поиск».

- В результате система выдаст карточку предприятия, где можно просматривать и скачивать его отчетность.

В ресурс БФО размещены бухгалтерская (финансовая) отчетность организаций, пояснения к ней, аудиторские заключения, в случае если отчетность подлежит обязательному аудиту, отчетность организаций, поднадзорных Банку России. Основная финансовая отчетность предоставляется бесплатно. Для получения полного доступа, возможности скачивать ежемесячно обновляемую бухгалтерскую (финансовую) отчетность, подключают абонентское обслуживание. Его стоимость 200 тыс. руб. в год.

ГИР БО

Сайт ГИР БО предназначен для получения бухгалтерских балансов ООО, ЗАО, ПАО. Получить сведения можно, начиная с 2019 года. В отношении отдельных организаций дополнительно можно получить пояснения к балансу и отчету о финансовых результатах, и аудиторское заключение.

Обратите внимание, данный ресурс производит поиск только по ИНН компании.

Как оценить платежеспособность контрагента

Оценивать контрагентов необходимо до заключения контрактов, особенно, если в перспективе долгосрочное сотрудничество, когда контракт заключается с отсрочкой оплаты или без аванса. В противном случае высока вероятность финансовых потерь, вплоть до банкротства бизнеса.

Анализировать контрагента нужно по следующим параметрам:

- Анализ учредителей. Он позволит выявить мошеннические схемы по регистрации фирм по подставным документам, по ограничениям на крупные сделки в уставных документах.

- Анализ учредительной документации. Необходим для получения расширенных сведений о юридическом лице, соответствие выписки из Единого государственного реестра и изменений в уставных документах.

- Анализ лицензий. Если деятельность лицензируемая, обязательно следует проверить наличие и актуальность разрешений на ее осуществление.

- Информация о случаях нарушения законодательства, причинения ущерба и т. д.

Основным является финансовый анализ. Он включает несколько направлений:

- Отсутствие задолженности по налогам и сборам.

- Наличие/отсутствие задолженности по выплате зарплаты работникам, задолженности по обязательным взносам.

- Ликвидность и платежеспособность компании. Их расчет производится по данным отчетности компании для определения способности фирмы гасить текущую задолженность за счет собственных оборотных активов. Коэффициент платежеспособности определяет степень независимости от кредиторов. Расчет производится на основе данных бухгалтерского баланса и отчета о прибылях и убытках, как отношение величины акционерного капитала к суммарным активам акционерного общества.

Где можно получить дополнительные сведения о компании:

- На сайте ФНС заказать выписку ЕГРЮЛ/ИП – ресурс по предоставлению сведений из ЕГРЮЛ в электронном виде.

- На сайте ФНС есть Реестр дисквалифицированных лиц, который содержит перечень лиц, в отношении которых имеются вступившие в законную силу постановления о дисквалификации.

- На сайте судебных приставов будет информация о данных исполнительных производств.

- Узнать о судебных решениях и требованиях контрагента, подаче документов на банкротство, можно на сайте Вестника государственной регистрации.

- Картотека арбитражных дел есть на сайте Электронное правосудие.

- Сведения о банкротстве можно получить на сайте АО «Коммерсантъ».

- Проверить, не находится ли компания-контрагент в списке ликвидируемых, можно на сайте Единого федерального реестра сведений о банкротстве.

- Проверка действительности российских паспортов производится на сайте ГУ по вопросам миграции МВД России.

Отчеты в Сбере

Сбербанк предлагает пользователям специальный сервис проверки контрагентов. Функционал сервиса:

- Мониторинг контрагентов.

- Финансовый анализ контрагентов.

- Предоставление выписки ЕГРЮЛ/ЕГРИП с электронной подписью ФНС.

- Сводный отчет по контрагенту: арбитраж, финансовый анализ, связи компании, госконтракты, общие сведения.

- Связи компаний: дочерние и аффалированные лица.

- Арбитражные дела, банкротства и исполнительные производства.

- Проверка массовых регистраций компаний по одному адресу.

- Сведения о среднесписочной численности сотрудников компании, налогах, сборах, платежах, наличие картотеки к расчетному счету.

- Общая информация по контрагенту и индикатор его надежности.

- Данные о проверках Генеральной прокуратуры в карточке контрагента.

- Расширенный поиск партнеров.

Сервис платный, его стоимость 400–720 руб. ежемесячно.

Отчеты на Московской Бирже

Публичные компании (ПАО), акции которых торгуются на бирже, обязаны публиковать отчетность для инвесторов и акционеров.

Для получения сведений на сайте Московской биржи нужно открыть раздел «Листинг» и перейти в «Отчетность эмитентов».

Где еще компании раскрывают информацию

Есть еще несколько вариантов узнать отчетность компании через интернет:

Почему эти данные должны быть в открытом доступе

Сведения должны быть в открытом доступе, т. к. это обеспечивает открытость и доступность информации о компаниях.

Зачем проверять контрагентов:

- Для вычисления вероятности мошеннических действий со стороны партнера.

- Контрагент может оказаться фирмой-однодневкой, которая была создана неделю назад специально для того, чтобы взять с заказчиков авансы и исчезнуть.

- Не работать с компанией, которая находится в стадии банкротства.

- Чтобы к вам не возникли вопросы у проверяющих органов.

FAQ

В какой срок должна быть представлена отчетность?

Отчетность предоставляется в течение 3-х месяцев после отчетного периода. Если отчетность подлежит обязательному аудиту, она должна быть представлена в течение 10 рабочих дней с момента составления аудиторского заключения, крайний срок 31 декабря года текущего года. Также в течение 10 дней должна быть представлена исправленная отчетность, срок действует со дня утверждения исправлений.

Можно ли посмотреть финансовую отчетность ИП?

По закону ИП не обязаны сдавать отчетность, поэтому получить информацию не представляется возможным, но можно заказать выписку из ЕГРНИП или проверить ИП на других сайтах.

Подведем итоги

- Посмотреть финансовую отчетность компаний можно онлайн на специальных сайтах.

- Для получения информации потребуется знать ИНН, ОГРН, или наименование, адрес компании.

- Есть платные и бесплатные сервисы предоставления информации.

- Получить сведения о компании-контрагенте, ее учредителях можно на сайтах МВД, судебных приставов, электронного правосудия и т. д.

- Проверять контрагентов стоит в обязательном порядке, т. к. это снижает риски связаться с мошенниками или банкротами.

Выручка в бухгалтерском балансе — в какой строке ее можно посмотреть? Чаще всего такой вопрос возникает у бухгалтеров — новичков или у тех, кто далек от бухгалтерского учета. Опытный бухгалтер сразу скажет, что конкретной строки в балансе, в которой представлена выручка, просто нет. И он будет прав и не прав одновременно. Хотя строки с выручкой в балансе нет, все же выручка и баланс взаимосвязаны. Как именно, мы расскажем в нашей статье.

Где в балансе найти выручку

Когда компания отработала год, всем интересно знать, какова ее выручка за этот период и какую часть в ней составляют расходы. Именно по этим показателям можно судить о прибыльности или убыточности ее деятельности.

По всем бухгалтерским законам баланс представляет собой срез показателей работы компании на определенную отчетную дату. Поиски в балансе строки, в которой была бы показана выручка, бесполезны. Такой строки не существует. Для отражения выручки применяется другой важный бухгалтерский отчет — о финансовых результатах.

Узнайте как читать бухгалтерский баланс на примере в этом материале.

Однако выручка и баланс связаны между собой, хотя явно эта связь не видна. Проследим ее на примере отдельных строк баланса.

Какие поступления являются выручкой, а какие нет, вы можете узнать из Путеводителя от КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

Выручка и 1-й раздел баланса

Практически каждая строка первого раздела баланса связана с показателем выручки. Например, если остаточная стоимость основных средств или нематериальных активов в течение отчетного периода резко уменьшилась, возможно, что часть их была реализована. В таком случае можно говорить о возможном появлении у компании выручки от их реализации. Если же в балансе появилась информация о доходных вложениях в материальные ценности, можно ожидать получения выручки от такого вида деятельности, как сдача имущества в аренду.

В 1-м разделе есть строки, которые, казалось бы, совсем не имеют связи с выручкой, например финансовые вложения. Но это не совсем так. Если компания работает с прибылью и заинтересована в своем развитии, она постарается приумножить заработанные деньги. Финансовые вложения — один из таких способов. Конечно, приобретать ценные бумаги или производить вклады в уставные капиталы других компаний возможно и за счет заемных средств. Однако основным источником в устойчиво развивающихся компаниях является прибыль, значительную часть которой формирует выручка.

Об особенностях отражения активов компании в 1-м разделе баланса читайте в статье «Порядок составления бухгалтерского баланса (пример)».

Выручка и оборотные активы

Информация об оборотных активах на отчетную дату содержится во 2-м разделе баланса. В этом разделе взаимосвязь выручки и оборотных активов можно проследить в первую очередь по строке «Денежные средства и денежные эквиваленты» — именно на расчетный счет и в кассу поступает выручка компании.

Значительный остаток по данной строке на отчетную дату позволяет судить о способах и навыках управленцев работать с поступившей выручкой. Например, компания работает так прибыльно, что не успевает сразу в больших объемах пускать поступающую выручку в новый оборот (приобретать активы, прибыльно вкладывать и т.д.). Низкий остаток денежных средств может одинаково говорить как о хорошей работе финансовых менеджеров, способных вовремя найти поступившей выручке правильное применение, так и о возможном дефиците у компании денежных средств.

ВАЖНО! Если компания получает выручку в кассу, не исключены ситуации, когда могут быть превышены следующие лимиты:

- расчета наличными деньгами между юрлицами (указание Банка России от 09.12.2019 № 5348-У);

- остатка наличных средств в кассе (указание Банка России от 11.03.2014 № 3210-У).

За такие нарушения может последовать наказание по ст. 15.1 КоАП РФ.

Подробнее о правилах, которые нужно соблюдать, работая с наличной выручкой, читайте в материале «Кассовая дисциплина и ответственность за ее нарушение».

Детально связь между выручкой и этой статьей баланса можно проследить, изучив другой бухгалтерский отчет — о движении денежных средств. Но и информация из баланса уже заставляет задуматься.

3-й раздел баланса и выручка

В отличие от других строк и разделов баланса, этот раздел напрямую связан с отчетом, в котором фигурирует выручка. Именно из отчета о финансовых результатах величина полученной компанией чистой прибыли включается в нераспределенную прибыль и отражается в 3-м разделе баланса.

Есть и другая взаимосвязь выручки с указанным разделом: невозможно быть прибыльным предприятием, формировать резервы и наращивать капитал при отсутствии прибыли, а прибыль немыслима без выручки.

Однако по балансу можно судить только о росте или снижении общей прибыли или убытка. То, из каких составных частей сложилась прибыль, покажет другой обязательный отчетный документ – отчет о финансовых результатах.

Составить Отчет о финансовых результатах (форму 2) вам помогут построчные разъяснения и примеры от КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Путеводитель по отчетности.

Выручка и заемные средства

Информация о заемных средствах компании содержится в 4-м и 5-м разделах баланса. Взаимосвязь этой информации с выручкой очень слабая, но есть.

Брать деньги взаймы — опасная и обременительная операция. Опасная потому, что существует вероятность не погасить долг и даже оказаться банкротом. Обременительная, если оплата процентов по заемным средствам съедает все оборотные средства, а на текущие расходы денег не остается. Не на что купить сырье, нечем платить зарплату и налоги, платить за электроэнергию и тепло, то есть под угрозой оказывается производственный процесс. Как следствие, возникают сбои в поставке готовой продукции покупателям. А там, где нет реализации, нет и выручки.

ВАЖНО! Сейчас компаниям не нужно нормировать проценты по заемным средствам в целях расчета налога на прибыль (закон от 28.12.2013 № 420-ФЗ). Это актуально для всех долговых обязательств, кроме тех, которые возникли в результате контролируемых сделок.

Итоги

В бухгалтерском балансе нет строки для отражения выручки. Но величина активов и пассивов компании, отраженная в этом основном бухгалтерском отчете, а также их изменение могут косвенно свидетельствовать о росте или падении объемов выручки компании. И наоборот. Таким образом, связь показателей баланса и выручки существует.

Перед бухгалтером часто стоит задача по представлению управленческой отчетности руководителю: по продажам, прибыли, состоянию задолженности и т. д.

В связи с этим возникают вопросы:

- Как посмотреть выручку в 1С 8.3 Бухгалтерия за месяц?

- Как в 1С посмотреть прибыль за месяц?

- Как посмотреть продажи в 1С?

Ответы на них вы найдете в этой статье.

Подробнее смотрите в онлайн-курсе: «Бухгалтерский и налоговый учет в 1С:Бухгалтерия 8 ред. 3 от А до Я»

Содержание

- Как посмотреть выручку и прибыль в 1С 8.3 Бухгалтерия

- Где в 1С посмотреть выручку и прибыль за месяц

- На каком счете отражается выручка в 1С

- Как посмотреть выручку без НДС в 1С

- Как посмотреть оборот в 1С

- Как в 1С посмотреть продажи

- Отчет Продажи

- Отчет Продажи по контрагентам (по оплате)

- Отчет Сравнение продаж

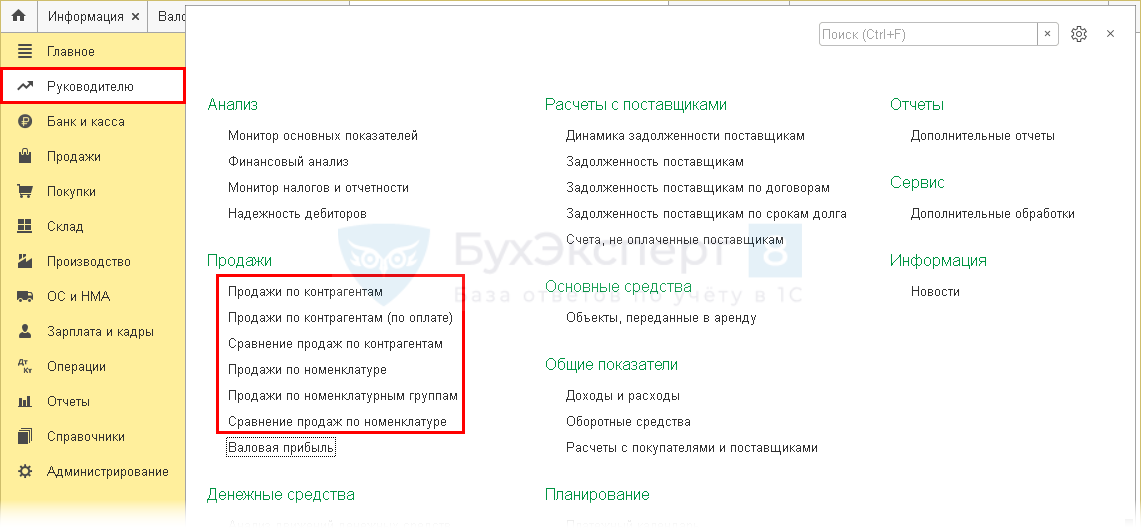

В программе 1С Бухгалтерия 8 ред. 3.0 для получения данных о выручке и валовой прибыли можно воспользоваться:

- специальным отчетом в разделе Руководителю;

- стандартным отчетом Оборотно-сальдовая ведомость по счету.

Где в 1С посмотреть выручку и прибыль за месяц

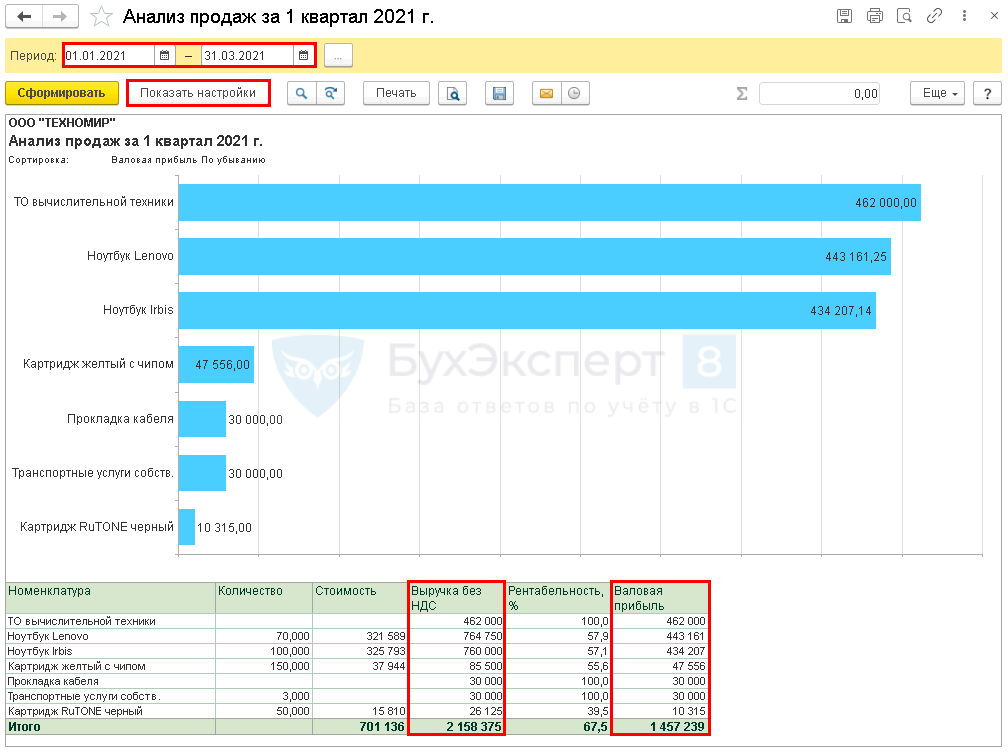

В разделе Руководителю реализован отчет Анализ продаж (до релиза 3.0.96 он назывался Валовая прибыль), в котором за нужный период отражается выручка и валовая прибыль в виде:

- диаграммы;

- таблицы.

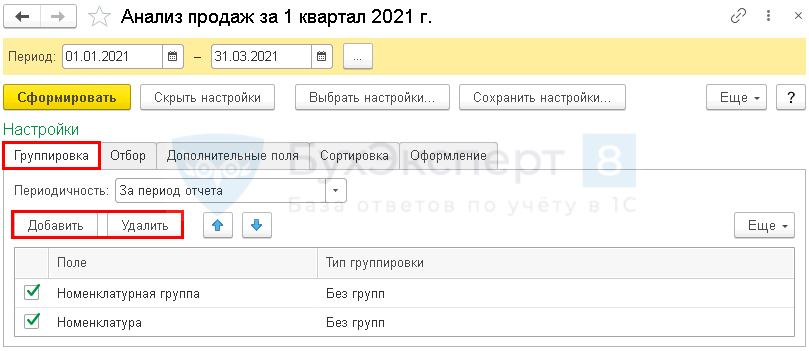

По умолчанию отчет формируется в разрезе Номенклатуры. По кнопке Показать настройки откройте форму и задайте свои настройки.

На вкладке Группировка с помощью кнопок Добавить, Удалить задайте нужные показатели группировки и порядок их расположения в отчете.

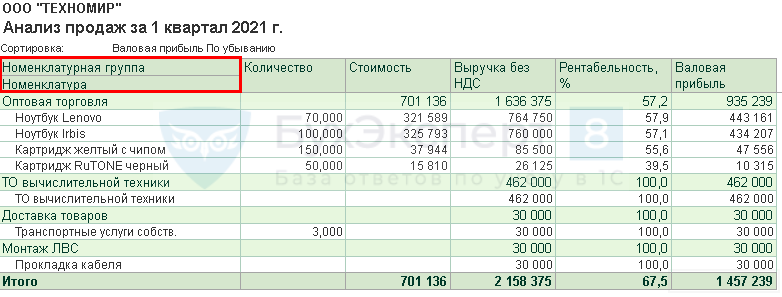

Настроим вывод данных по Номенклатурной группе и Номенклатуре.

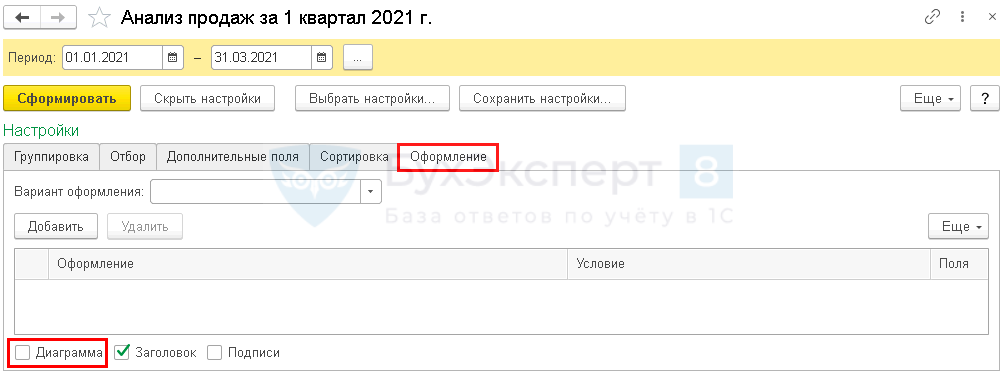

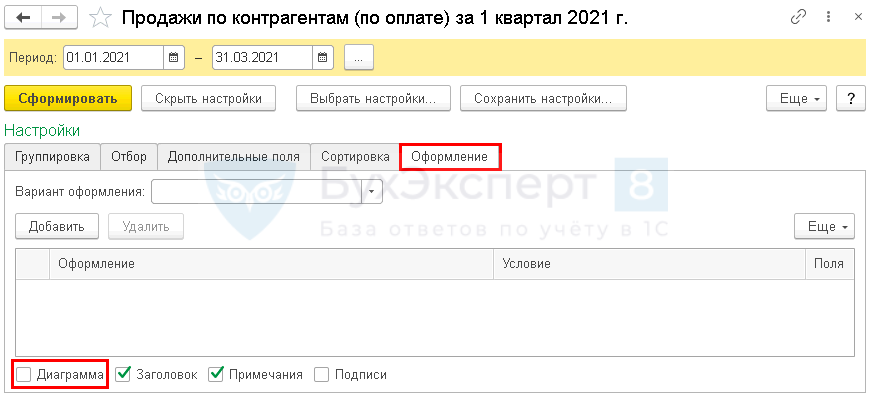

Если графическое представление не нужно, на вкладке Оформление можно снять флажок Диаграмма, чтобы отчет принял более компактный вид.

Стоимость реализованных товаров, работ, услуг приводится с учетом корректировки стоимости номенклатуры и торговой наценки, поэтому за текущий месяц отчет следует формировать после проведения регламентной операции Корректировка стоимости номенклатуры в процедуре Закрытие месяца.

В отчет включаются обороты по:

- Кт 90.01 (выручка по основным видам деятельности);

- Дт 90.02 Кт 41, 43, 10 (стоимость товаров, продукции и материалов).

Расходы по работам и услугам, а также выручка от реализации по 91 счету в отчет не выводятся. Поэтому воспользуйтесь отчетом Оборотно-сальдовая ведомость по счету, если нужно посмотреть:

- прибыль по работам и услугам;

- данные по выручке, отраженной на 91 счете.

На каком счете отражается выручка в 1С

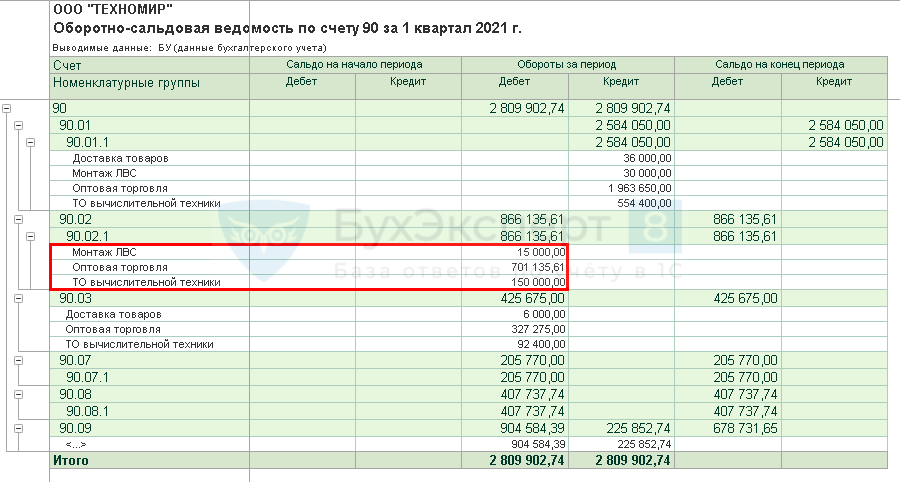

Чтобы посмотреть выручку и валовую прибыль по основным видам деятельности в 1С 8.3, сформируйте отчет Оборотно-сальдовая ведомость по счету 90 за нужный период (Отчеты — Оборотно-сальдовая ведомость по счету).

Как посмотреть выручку в 1С 8.3 Бухгалтерия

В ОСВ отражаются выручка и расходы по всем видам деятельности (включая работы и услуги), в отличие от отчета Валовая прибыль.

Выручка в отчете выводится с учетом НДС.

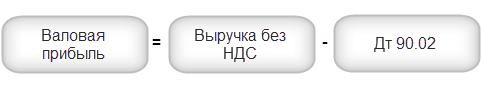

Как посмотреть выручку без НДС в 1С

Выручку без НДС нужно рассчитать вручную по формуле:

Валовую прибыль рассчитайте по формуле:

Расходы отражаются на счете 90.02 после закрытия счетов 20, 23, 25, 26, поэтому ОСВ за период следует формировать после проведения процедуры Закрытие месяца за этот период.

Как посмотреть оборот в 1С

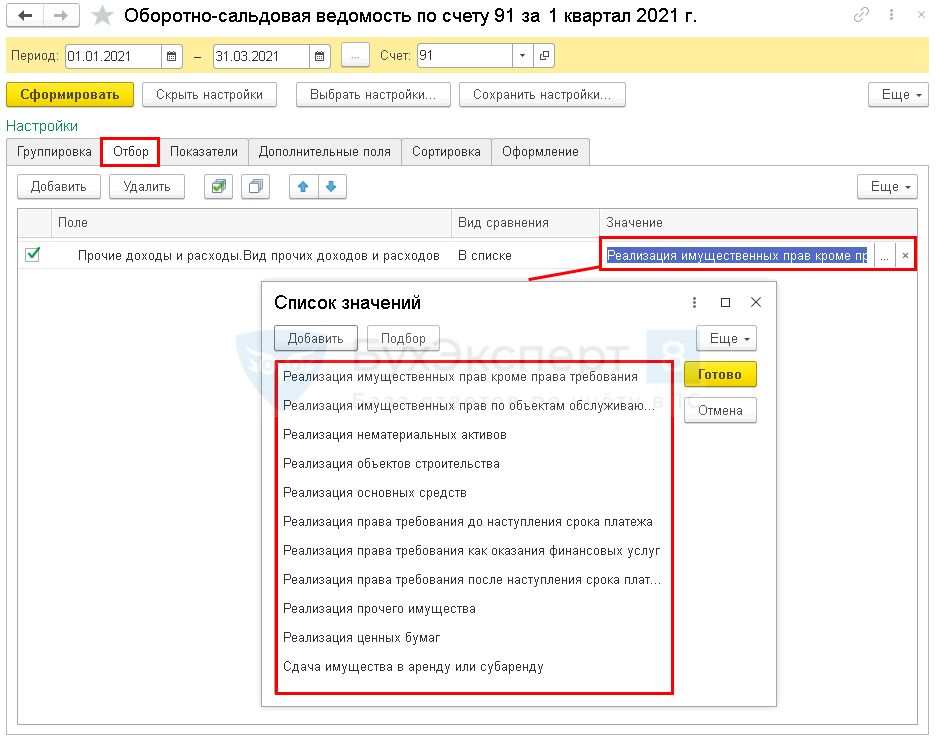

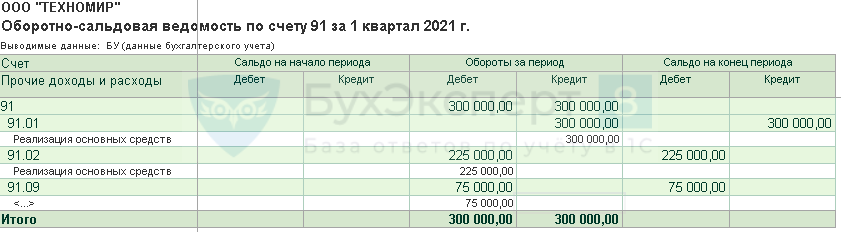

Если нужно посмотреть не только выручку по основным видам деятельности, но и доход от реализации, отраженной на счете 91, сформируйте отчет Оборотно-сальдовая ведомость по счету 91 за нужный период (Отчеты — Оборотно-сальдовая ведомость по счету).

По кнопке Показать настройки перейдите в настройки отчета.

Установите на вкладке Отбор:

- Поле — Прочие доходы и расходы. Вид прочих доходов и расходов;

- Вид сравнения — В списке;

- Список значений — выберите элементы из справочника Виды доходов и расходов в зависимости от того, по каким операциям реализации нужны данные или какие операции отражены в учете.

В ОСВ отражаются:

- по Кт 91.01 счета — выручка от реализации;

- по Дт 91.02 счета — расходы по операции реализации и исчисленный НДС.

Как в 1С посмотреть продажи

Чтобы провести расширенный анализ продаж в 1С, можно воспользоваться специальными отчетами в разделе Руководителю.

Отчет Продажи

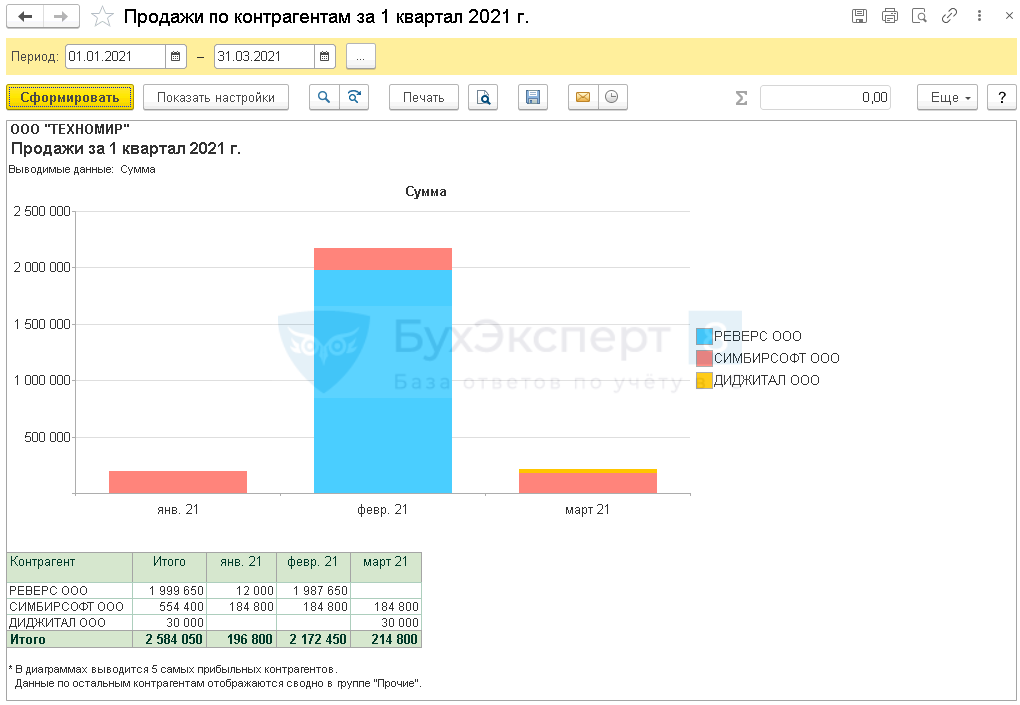

Отчеты:

- Продажи по контрагентам

- Продажи по номенклатуре

- Продажи по номенклатурным группам

представляют собой разные варианты настройки одного отчета, в котором отражаются данные о продажах в разрезе контрагентов, номенклатуры и номенклатурных групп за определенный период.

В отчетах по продажам в 1С:

- показываются данные о продажах только по счету 90.01;

- суммы продаж выводятся с НДС.

Отчет Продажи по контрагентам можно формировать по Номенклатуре и Номенклатурным группам, а Продажи по номенклатуре — по Контрагентам.

Рассмотрим настройки отчета по продажам в 1С 8.3 на примере отчета Продажи по контрагентам.

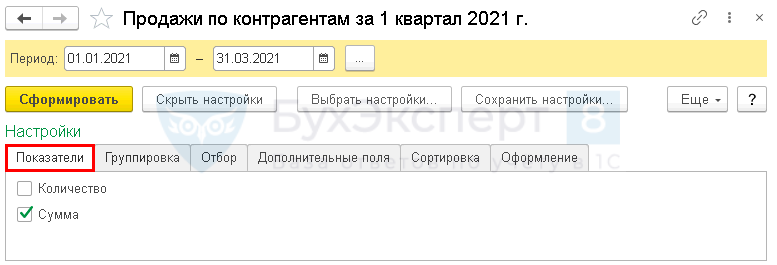

На вкладке Показатели можно вывести продажи только по количеству или только по стоимости, а можно по обоим показателям сразу. По умолчанию стоит именно такая настройка.

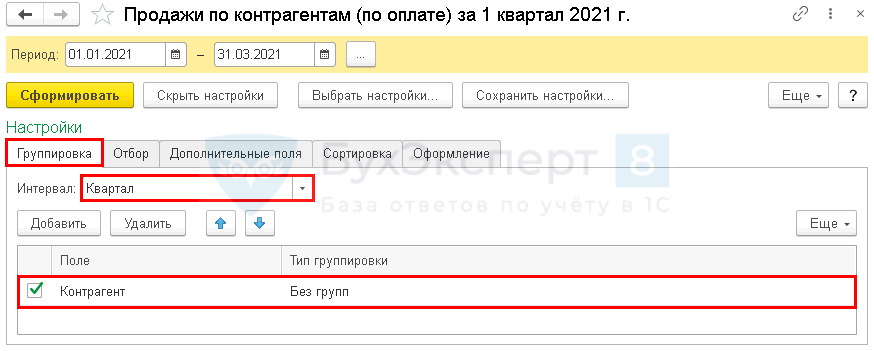

На вкладке Группировка настраиваются:

- поля для группировки и их уровни, если полей несколько (по умолчанию отчет сгруппирован по Контрагенту);

- Интервал группировки данных — временной период, за который группируются данные (по умолчанию установлен интервал Авто — помесячно):

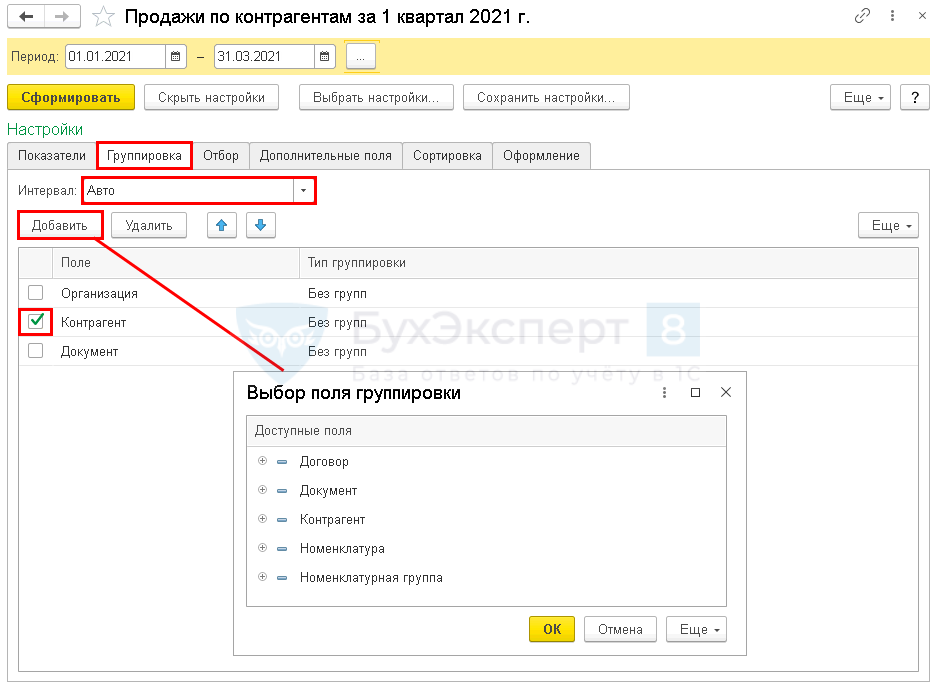

На вкладке Отбор настраивается при необходимости отбор в отчет данных по определенным показателям.

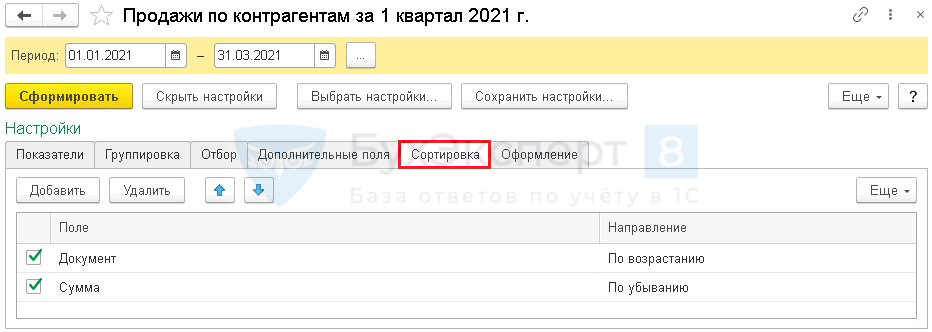

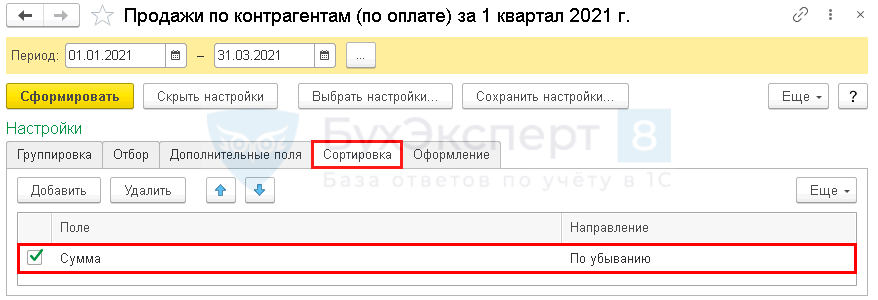

На вкладке Сортировка задается направление сортировки данных в отчете. Также можно изменить показатели, по которым будет проводиться сортировка — поля.

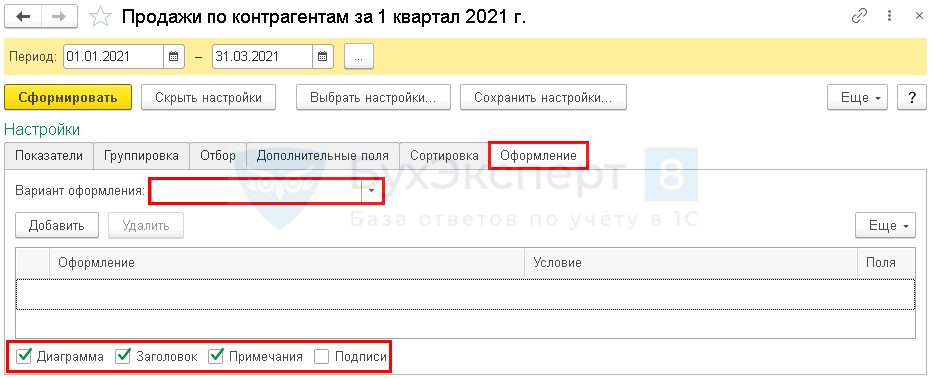

На вкладке Оформление:

- меняется Вариант оформления;

- подключается и отключается вывод в отчет:

- Диаграммы,

- Заголовка,

- Примечаний.

- Подписей.

Сформируем отчет с выводом только суммовых показателей (без количества).

Похожим образом можно настраивать все отчеты из этой категории.

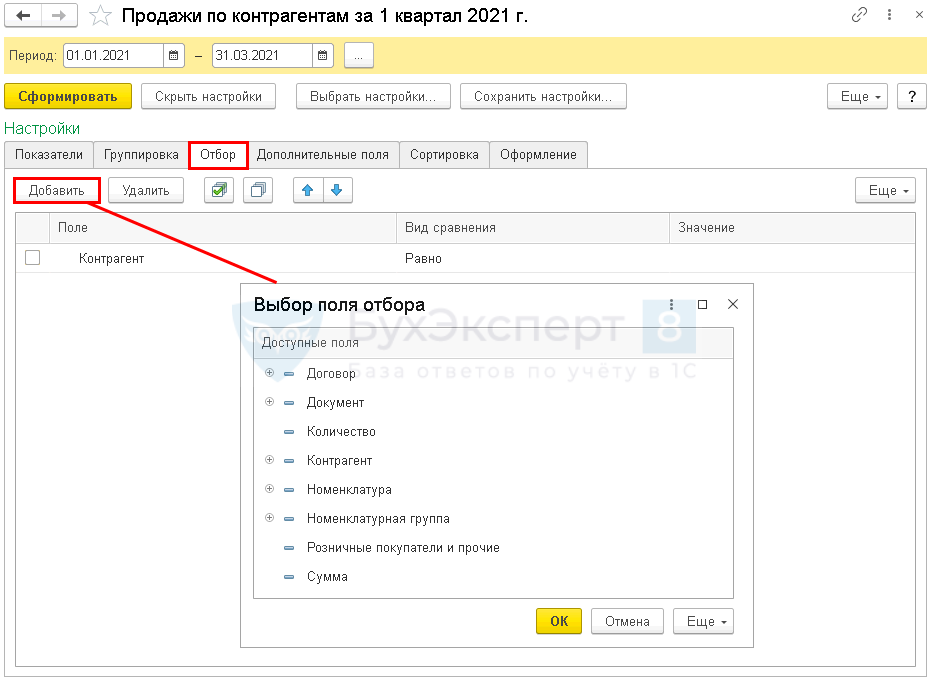

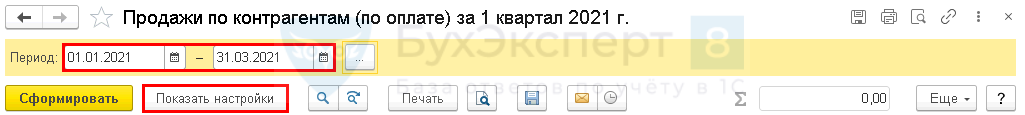

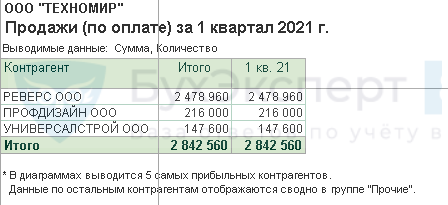

Отчет Продажи по контрагентам (по оплате)

В отчет Продажи по контрагентам (по оплате) включаются только оплаты от покупателей (наличные и безналичные, в т. ч. по платежным картам) независимо от факта реализации.

Необходимо составить рейтинг покупателей по размеру оплат. Как можно в 1С сформировать отчет по оплатам покупателей?

Создайте отчет Продажи по контрагентам (по оплате) за требуемый период (в нашем примере — 1 квартал).

По кнопке Показать настройки настройте вывод данных в отчет.

На вкладке Группировка укажите:

- Интервал — Квартал, т. к. нас интересуют данные за весь квартал, без детализации (по умолчанию установлен интервал Авто — помесячно);

- Поле — Контрагент;

- Тип группировки — Без групп.

На вкладке Сортировка укажите:

- Поле — Сумма (данные будут отражаться в зависимости от суммы оплат).

- Направление — По убыванию (направление сортировки данных в отчете будет от большей суммы к меньшей).

На вкладке Оформление:

- Флажок Диаграмма — отключим (данные нужны только в табличном виде.

Отчет формируется по заданным настройкам.

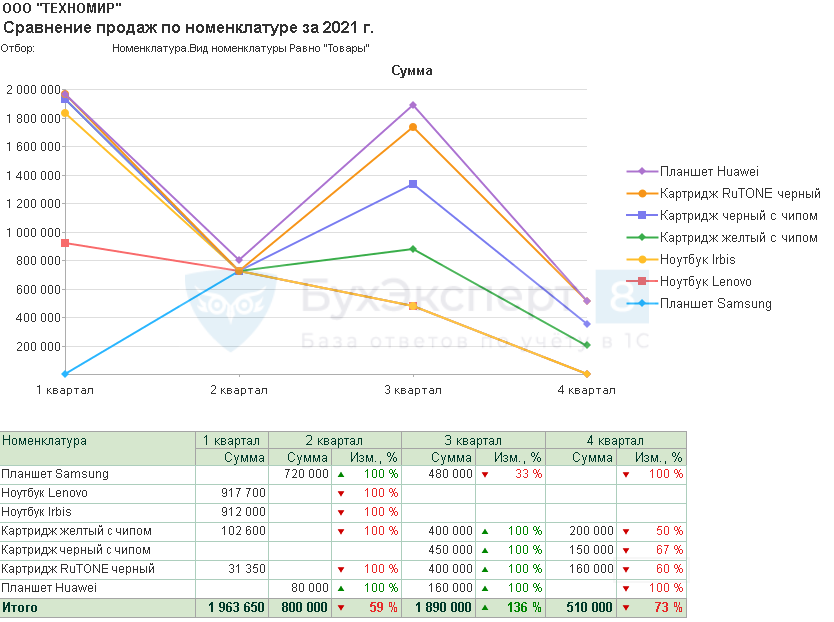

Отчет Сравнение продаж

Отчеты:

- Сравнение продаж по контрагентам

- Сравнение продаж по номенклатуре

представляют собой разные варианты настройки одного отчета, в котором отражаются и сравниваются данные о продажах в разрезе номенклатурных групп, номенклатуры и (или) контрагентов за определенный период.

В отчетах:

- отражаются данные о продажах только по счету 90.01;

- суммы продаж выводятся с НДС.

Как в 1С сравнить объем продаж по каждому товару по кварталам одного года?

Сформируйте отчет Сравнение продаж по номенклатуре.

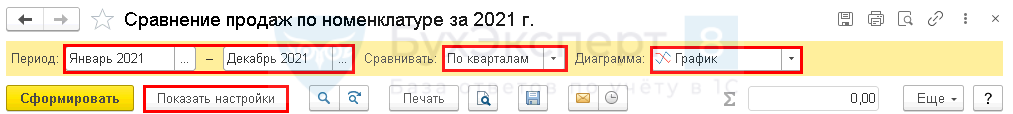

В шапке отчета укажите:

- Период — период, за который нужно сравнить продажи (в нашем примере — с января по декабрь);

- Сравнивать — периоды, за которые нужно сравнивать данные о продажах (в нашем примере — По кварталам);

- Диаграмма — выбор вида диаграммы (в нашем примере — График).

По кнопке Показать настройки настраивается вывод данных в отчет.

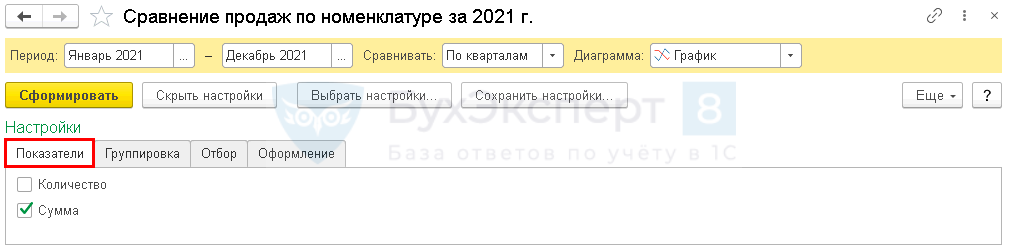

На вкладке Показатели настраивается вывод количественных и (или) суммовых показателей по продажам (в нашем примере сравнивать будем только по Сумме).

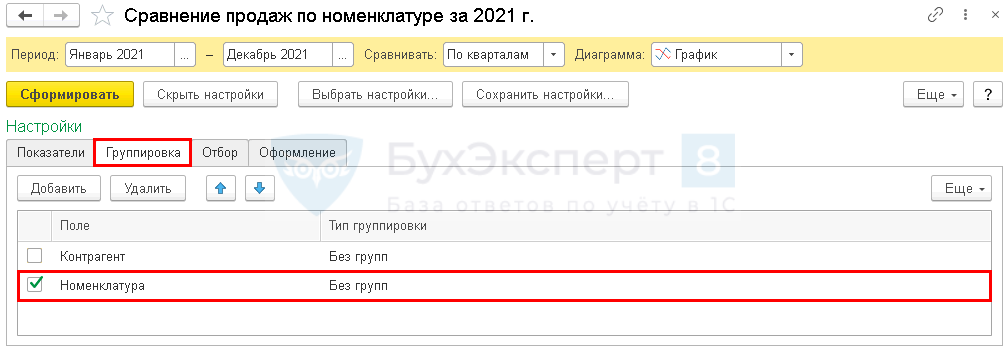

На вкладке Группировка укажите поля для группировки данных и уровни их группировки (в нашем примере данные выводим только по Номенклатуре).

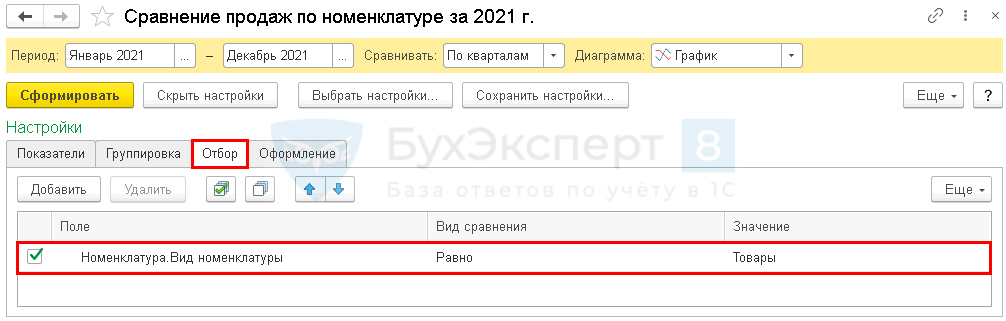

На вкладке Отбор укажите:

- Поле — Номенклатура.Вид номенклатуры;

- Вид сравнения — Равно;

- Значение — Товары.

Сформируйте отчет для сравнения продажи товаров По кварталам с выводом только суммовых показателей.

Теперь вы знаете, как посмотреть в 1С обороты, выручку, прибыль и продажи за месяц (или за другой период, который вам необходим).

См. также:

- 1С — как добавить в настройки группировки

- Отчет Расчеты с покупателями и поставщиками

- Отчет Финансовый анализ

- Монитор основных показателей

- Копирование настроек другим пользователям

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Можно ли по ИНН ИП посмотреть обороты предприятия или прибыль в открытом доступе

16 июня 2020

08:39

info.sb

Посетитель

Можно ли по ИНН ИП посмотреть обороты предприятия или прибыль в открытом доступе?

16 июня 2020

10:11

Что делать Консалт

С помощью информационного ресурса можно получить информацию о бухгалтерской отчетности, а также аудиторские заключения и пояснения организаций за 2019 г. Информация доступна для просмотра и скачивания всем заинтересованным пользователям (Информация ФНС России «Бухгалтерская отчетность теперь доступна онлайн», Приказ ФНС России от 25.11.2019 N ММВ-7-1/586@). кроме того, есть сайты где можно узнать и объем выручки в режиме онлайн, но они платные.

17 июня 2020

04:11

buh658

Посетитель

Здравствуйте. Информацию об оборотах у индивидуального предпринимателя в открытых источниках посмотреть не получиться, так как ИП не предоставляют бухгалтерскую отчетность.

17 июня 2020

10:51

Что делать Консалт

Совершенно верно, если бесплатно, то обороты посмотреть нет возможности

23 июня 2020

07:32

info.sb

Посетитель

А какие есть платные сервисы, где можно посмотреть обороты у ИП?

Ответить

Финансовый учет — это консультант для бизнеса. Отслеживая важные экономические и маркетинговые показатели, вы можете планировать. Посмотрите на табличку в Excel или в отчет системы аналитики, и сразу будет понятно, может ли компания позволить себе еще одного сотрудника, не будет ли кассового разрыва через полгода, выгодно ли брать кредит, или в текущей ситуации он просто разорит бизнес.

Мы собрали несколько показателей, которые являются основными для финансового учета. Без них решения придется принимать наугад. Показываем на примерах, что будет, если их не отслеживать.

- Выручка

- Операционные расходы

- EBITDA

- Прочие расходы

- Чистая прибыль

- Рентабельность

- Денежный поток

- Количество дебиторской задолженности

- Точка безубыточности

- Средний чек

Выручка

Этот показатель еще называют прибылью, и он кажется самым простым — ведь это деньги, которые пришли в компанию. Но есть нюанс — в выручку нельзя записывать деньги, которые уже есть на счетах, но работы за них еще не выполнены.

Например, вы продаете пельмени на заказ. Покупатель отправил вам предоплату, несколько десятков тысяч рублей. Будет ошибкой записать эту сумму в выручку, пока пельмени не доставлены покупателю. Курьер может потерять товар, покупатель во время доставки откажется от покупки и потребует деньги назад, произойдет еще что-то.

Поэтому финансисты обычно считают выручку по факту выполнения обязательств или, если речь про B2B, по подписанному акту.

Выручка — это деньги, которые получила компания за выполненные обязательства.

Если не считать выручку, у бизнесмена может возникнуть иллюзия успешности. Например, у вас веб-студия, вы набрали заказов на миллионы рублей, получили половину денег в качестве предоплаты. А затем из коллектива по какой-то причине выбыли несколько ключевых сотрудников. Оставшаяся команда пропустила сроки сдачи проекта, предоплату пришлось возвращать и еще платить штраф.

Важно четко понимать, какая у вас реальная выручка, какими средствами вы располагаете.

Операционные расходы

Это деньги, которые компания тратит на свою деятельность. Обычно в операционные расходы финансисты закладывают вообще все расходы компании, кроме прибыли и обратных вложений в развитие. То есть закупка товара, зарплата, налоги, аренда и прочее — все это операционные расходы. Этот показатель условно разделяют на две категории.

Переменные расходы

Это расходы, которые меняются вместе с выручкой. Например, если ваша компания продаст 100 кг пельменей, она потратит 200 руб. на муку. Если продажи составят 500 кг, то расходы на муку увеличатся до 1 000 руб. Так работают переменные расходы.

Постоянные расходы

Это траты компании, которые не зависят от выручки. Чаще всего это зарплаты сотрудников, аренда помещения, оплата интернета и офисных принадлежностей.

Не путайте постоянные и переменные расходы. Постоянным расход называется не от того, что эта сумма одинаковая из месяца в месяц, а потому что не зависит от выручки. Те же канцтовары в офис не зависят от выручки, поэтому это постоянные расходы. Хотя в разные месяцы мы можем тратить на них разные суммы.

Екатерина Яхонтова, финансовый директор «Нескучных финансов»

Обратите внимание: финансисты не записывают в операционные расходы дивиденды, но учитывают зарплаты. Если вы открыли ООО и стали гендиректором, то прибыль вы можете не распределять и вкладывать ее в развитие компании — соответственно, тогда это не будет расходом. Но вот зарплату, хотя бы МРОТ, вам нужно записать в постоянные расходы.

В учете зарплат есть два важных нюанса. Например, у вас есть менеджер по продажам, который получает оклад в 10 000 руб. за месяц. Остальной его доход — процент со сделок, премия. Считайте оклад в постоянных расходах, а премию — в переменных, потому что она зависит от выручки.

Еще помните, что в расходы предприниматель должен заносить не сумму, которую работник получает на руки, а деньги, которые вы списываете с расчетного счета. То есть если человек заработает 10 000 руб., то списать придется примерно 15 000 — добавьте налоги и взносы в социальные фонды.

Иван Шкиря, CEO компании «Гудок» и основатель сервиса Callibri

EBITDA

В оригинале звучит как Earning Before Interest, Taxes, Depreciation and Amortization, то есть показатель прибыли без учета налогов, кредитов и амортизации. Считать просто — нужно из выручки отнять операционные расходы.

Вот зачем нужен EBITDA:

- Вы понимаете, есть ли в бизнесе заработок. Если показатель отрицательный или нулевой, с компанией что-то не в порядке на уровне операционной деятельности, высока вероятность ухода в долги.

- Можете сравнить вашу компанию с другими. Операционные расходы обычно у всех более или менее одинаковые, а вот структура капитала, то есть наличие кредитов, обычно разная.

- Показатель обычно используют инвесторы, когда считают индикатор возврата своих средств.

EBITDA является основой других финансовых показателей.

Прочие расходы

В операционные расходы не записываются налоги компании, кредиты и амортизация — эти показатели в финансовых отчетах обычно идут отдельными строками. Но отслеживать их не менее важно.

Кредиты

В расходы идет не весь ежемесячный платеж, а только процент по займу, ведь основное тело кредита вы именно возвращаете, а не тратите.

Налоги

Фиксируются налоги именно компании — например, если вы на УСН «доходы», то это 6 %. Налоги, которые вы платите за сотрудников, записываются в переменные траты, в категории операционных расходов.

Амортизация

С помощью этого показателя в финансовом планировании учитывают расходы на дорогое оборудование и другие материальные вложения в бизнес. Например, когда вы купили новую тестомешалку для пельменной, то ее некорректно записывать в расход конкретного месяца. Если так сделать, у компании будет огромный минус в прибыли. Поэтому сумму равномерно распределяют по месяцам на срок службы купленного предмета.

Например, технику купили за 50 000 руб., а срок службы производителя — 2 года, то есть 24 месяца. Делим деньги на срок и получаем 2 083 руб. в месяц. Именно эту сумму нужно записать в строку «Амортизация» в разделе прочих расходов.

Амортизация — это бухгалтерский термин. При вычислении показателя можно ориентироваться на сроки амортизации, введенные Постановлением Правительства РФ от 01.01.2002 № 1. Или руководствоваться реалиями бизнеса — мы же говорим не о бухгалтерской документации, а о показателях для себя.

Амортизацию полезно отслеживать для планирования. Например, вы понимаете, что через 3 года тестомешалку нужно поменять, и откладываете на отдельный счет сумму, которая занесена в расход.

Чистая прибыль

Это ваши деньги, которые остались после вычета всех расходов, включая налоги, кредиты и амортизацию. В идеальном мире владелец компании, даже малого бизнеса, «вытаскивает» для личных нужд деньги именно из чистой прибыли.

Чистую прибыль нужно отслеживать, чтобы держать эффективность всего предприятия под контролем. И избежать ситуации, когда на счетах бизнеса денег много, а через полгода выясняется, что компания несет крупные убытки.

Пример с пельменной

Компания генерирует большой оборот, с EBITDA все в порядке. Денег в кассе так много, что основатель перестает отслеживать чистую прибыль, ведь его личные расходы незаметны в общем обороте. Через пару лет выясняется, что никто не учитывал расходы на амортизацию. Коммерческое оборудование устаревает быстро: ломаются печи, выходит из строя тестомешалка.

Ситуацию удается исправить с помощью кредита, но в итоге основатель еще несколько лет не мог тратить деньги на себя — все приходилось вкладывать обратно в дело.

Рентабельность

Рентабельность — это экономический показатель, который показывает в динамике эффективность использования каких-либо ресурсов. Рентабельность бывает разных видов. Например, вы можете посчитать эффективность использования всей компании в целом или вычислить рентабельность конкретного актива бизнеса.

Высчитывается рентабельность в виде числа или процента — этот показатель является коэффициентом. Если получившееся число меньше 0 — плохо, если больше, значит лучше.

Вот несколько полезных видов рентабельности.

Маржинальная рентабельность

Берем маржинальную прибыль — это выручка минус переменные расходы. И делим эту прибыль на выручку.

Кофейня продала за месяц 10 000 чашек кофе по цене 100 руб. Выручка — 100 000 руб. Переменные расходы составили 55 000 руб.

Итого:

- Маржинальная прибыль = 100 000 − 55 000 = 45 000 руб.

- Рентабельность по марже = 45 000 / 100 000 = 0,45 или 45 %.

Операционная рентабельность

Это выручка минус постоянные и переменные расходы — сколько зарабатывает бизнес после уплаты всех операционных расходов.

Если предположить, что постоянные расходы кофейни из примера выше 20 000 руб., то считать можно так:

- Операционная прибыль = маржинальная прибыль − постоянные расходы = 45 000 − 20 000 = 25 000

- Операционная рентабельность = 25 000 / 100 000 = 0,25 или 25 %

Рентабельность по чистой прибыли

Считают делением чистой прибыли на выручку.

В примере с кофейней бизнесмен платит 6 000 руб. налогов и еще учитывает амортизацию, то есть 5 000 руб. на кофемашину. Вот что получается:

- Чистая прибыль = 25 000 − 6000 − 5000 = 14 000 руб.

- Рентабельность = 14 000 / 100 000 = 0,14 или 14 %

Рентабельность нужно отслеживать в динамике, сам по себе этот показатель ничего не даст. Со временем можно делать выводы об эффективности управления расходами. Например, если рентабельность по марже падает, значит у вас увеличились переменные расходы. Возможно, поставщик поднял цену, а вы не заметили.

Если рентабельность по операционной прибыли падает, значит, ваш бизнес становится менее эффективным и затрачивает все больше ресурсов на каждый заработанный рубль. Еще по этому показателю инвесторы сравнивают компанию с конкурентами и оценивают риски.

Рентабельность по чистой прибыли покажет, сколько вы получите денег с каждого рубля выручки. Это общий индикатор для компании: если он снижается, нужно срочно разбираться, в чем причина.Екатерина Яхонтова, финансовый директор «Нескучных финансов»

Денежный поток

Еще этот показатель называют «кэшфлоу» или движением денежных средств (ДДС). Суть в том, что показатели выручки и рентабельности отражают состояние компании в конкретный момент. А ДДС демонстрирует финансовое состояние компании в динамике. Грубо говоря, вы всегда понимаете, сколько у вас денег сейчас и сколько будет через 1-3-6 или больше месяцев. Причем смотреть полезно как на общий показатель «Итого» в ДДС, то есть сколько денег есть у компании сейчас, так и на составляющие ДДС.

Чтобы составить ДДС, структурируйте все ваши расходы и доходы в одной табличке. Фиксируйте каждую операцию, когда у компании стало больше или меньше денег.

Еще удобно интегрировать в ДДС платежный календарь — записывайте не только расходы и доходы по факту их появления, но и будущие. Например, в вашей таблице могут быть расходы на аренду, которые появляются каждый месяц, и обещанные доходы — те, которые вы ожидаете на счет через некоторое время.

Если вы ИП, разделяйте личные и рабочие расходы, тогда не будет путаницы. Например, назначьте себе условную зарплату, а остальную чистую прибыль сверх нее вкладывайте в развитие бизнеса.

Если не отслеживать ДДС, легко попасть в ситуацию, когда денег не хватает. Пару раз не записали расходы, не учли несколько личных трат — и вот в конце месяца компания уже не может выплатить зарплату сотруднику.

Количество дебиторской задолженности

Дебиторская задолженность — это обязательства перед вами. Например, веб-студия сделала кому-то сайт, а денег еще не перевели. Или пельменная привезла еды на корпоратив, а оплата будет в конце месяца на счет.

Большая дебиторка — это и хорошо, и плохо одновременно.

- Хорошо, если вам должны больше, чем должны вы — это показатель устойчивости и востребованности компании.

- Плохо, если вам должны много — может произойти кассовый разрыв. Например, по бумагам у компании деньги вроде бы есть, акты подписаны, но средства еще на счет не поступили. А зарплату платить надо прямо сейчас.

Если не следить за дебиторской задолженностью, можно упустить момент, когда компания не может существовать на имеющиеся средства. Плюс большая дебиторка может обернуться безнадежными долгами. Например, если ваши контрагенты разорятся и не смогут выполнить обязательства перед вами.

Точка безубыточности

Этот показатель особенно важен небольшому или начинающему бизнесу. Еще его называют точкой рентабельности или «нулевой точкой». Проще говоря, это ситуация, когда бизнес работает в ноль — не приносит убытков, но и не генерирует чистую прибыль. Обслуживает сам себя.

Точку безубыточности считают в двух видах:

- в деньгах — выясняют, сколько всего выручки нужно для нулевой работы;

- в единицах продукта — сколько нужно продать товаров и услуг, чтобы не генерировать убытки.

Вот как посчитать ТБУ:

- Сначала выяснить маржинальность = (Выручка − Переменные расходы) / Выручка × 100 %

- Затем посчитать в деньгах. ТБУ в деньгах = Постоянные расходы / Маржинальность × 100 %

- И посчитать ТБУ в единицах = ТБУ в денежном выражении / Стоимость продукта

Средний чек

Средний чек, или средняя стоимость заказа — показатель эффективности продаж. Посчитать можно так:

Средний чек = выручка / общее количество совершенных покупок

Показатель пригодится не всем предпринимателям. Если веб-студия делает и небольшие проекты за 10 000 руб., и заключает годовые контракты на несколько миллионов, то средний чек будет только путать. Но та же пельменная этим показателем сможет отслеживать лояльность покупателей или эффективность маркетинговых акций. Например, пельменная запускает акцию — скидку на новинки. И отслеживает средний чек — до акции и после. Если увеличился, все прошло успешно.

Средний чек — это индикатор ситуации с продажами. Помните, что этот показатель зависит от двух составляющих: от выручки и от количества покупателей. Если показатель изменился, даже в большую сторону, нужно выяснять причины. Не всегда рост чека означает, что все хорошо.

- Средний чек уменьшился — однозначно ситуация негативная, сократилось количество выручки.

- Средний чек увеличился — может быть, у вас стали больше покупать, и это хорошо. Но представьте, что вы увеличили цены. Часть покупателей отказывается и уходит к конкурентам, а оставшиеся генерируют больше выручки. В таком случае средний чек может и вырасти, но ситуация не очень — у вас стало меньше покупателей.

Отслеживая изменения среднего чека и количества покупателей в зависимости от цен, можно планировать ассортиментный ряд и стратегию развития. Например, постепенно поменять все товары на дорогие, чтобы дальше привлекать только богатых покупателей. Или сформировать ассортимент эконом-класса. Средний чек уменьшится, но общая прибыль может вырасти за счет роста количества покупателей.

Кратко о том, какие финансовые показатели отслеживать бизнесу и зачем

Финансовый учет нужен для контроля и планирования. Отслеживать полезно не только доходы-расходы, но и различные экономические показатели. Они работают как индикаторы, предупреждают о потенциальных проблемах и подсказывают, какие решения можно принять для исправления ситуации.

Вот основные показатели:

- Выручка — деньги, которые компания заработала. Считать нужно по подписанному акту — если предоплату перевели, но работы еще не сделаны, это еще не выручка.

- Операционные расходы. Бывают переменные, то есть зависящие от выручки, и постоянные — когда не важно, есть приток денег или нет. Например, переменным расходом будут траты на муку для пельменей, а постоянным — аренда цеха.

- EBITDA — показатель прибыли без учета налогов, кредитов и амортизации. Нужен, чтобы понять, есть вообще в операционной схеме заработок или нет.

- Прочие расходы — налоги, кредиты и амортизация. Если не отслеживать, можно внезапно обнаружить сломанный инструмент или большой долг по налогам, который сделает из прибыльного предприятия банкрота.

- Чистая прибыль — деньги, которые вы можете забрать из компании и потратить куда угодно, например, на развитие той же компании.

- Рентабельность — индикатор эффективности использования. Есть много видов показателя. Например, маржинальная рентабельность нужна для отслеживания роста переменных расходов. Рентабельность по операционной прибыли поможет найти инвестора.

- Денежный поток — финансовое состояние компании в динамике. Если отслеживать, сможете понимать, что произойдет с компанией через несколько месяцев.

- Дебиторская задолженность — деньги, которые вам должны. Отслеживайте, чтобы не получить кассовый разрыв.

- Точка безубыточности — финансовой состояние, когда бизнес не генерирует убытков и не приносит доходов. Проще говоря, сколько нужно заработать денег или продать товаров или услуг, чтобы бизнес работал в ноль.

- Средний чек — помогает отследить ситуацию с продажами и оценить эффективность маркетинговых кампаний.