Что с визами, ВНЖ, условиями запуска бизнеса и перспективными сферами.

Рассказывает соруководитель международных релокаций в компании Intermark Варвара Шатова.

О каких странах пойдёт речь:

- Аргентина.

- Бразилия.

- Гана.

- Мексика.

- Индия.

- Франция.

- Сербия.

- Израиль.

- ОАЭ.

- Кипр.

Аргентина

Преференций и выделенных экономических зон для ИТ-компаний нет. На фоне высокой инфляции в стране популярен криптобизнес. С 20 мая 2022 года Аргентина ввела краткосрочный вид на жительство для «цифровых кочевников». С его помощью иностранцы, трудоустроенные за рубежом, могут работать из Аргентины шесть месяцев, а после продлить срок ещё на полгода.

Перспективные отрасли в стране

- Криптобизнес.

- Сельскохозяйственные технологии.

- Инфраструктура и строительство.

- Газо- и нефтедобыча.

- ИТ-технологии в здравоохранении.

- Кибербезопасность.

- Виноделие.

Визы и условия открытия бизнеса

Бизнес в Аргентине инвестор может организовать тремя способами:

- Зарегистрировать филиал иностранной компании.

- Купить местную компанию.

- Открыть новую компанию в таких формах как АО (Sociedad Anónima) и ООО (Sociedad Responsabilidad Limitada).

Для открытия бизнеса и получения права на ВНЖ иностранцу нужно получить «Визу инвестора» (Visa Temporaria Para Inversionistas). Она предоставляется на срок один год с правом последующего продления до трёх лет. Виза позволяет в дальнейшем подать заявление на постоянное место жительства или гражданство. Виза дает возможность взять с собой супруга, детей и родителей.

Для её получения нужно отправить свой бизнес-проект в Национальное Управление Миграции Аргентины. По закону заявитель должен гарантировать внесение суммы не менее 1,5 млн аргентинских песо (около $13 тысяч) на открытый счёт в Центральном банке Аргентины. Реальный опыт показывает, что необходимо внести сумму в $50–100 тысяч. При этом важно показать, что бизнес имеет высокие шансы на успех.

При этом нанимать местный персонал не требуется. Иностранец может открыть и вести бизнес лично, без наличия локального партнера. Срок рассмотрения заявления составляет 2,5–3 месяца.

На период рассмотрения и оформления документов в государственных инстанциях заявителю выдаётся временное (переходное) удостоверение «precaria». Оно позволяет проживать в Аргентине, получить персональный налоговый код CDI (Clave de Identificación), который в свою очередь, позволяет открыть резидентский банковский счёт в Аргентине, купить недвижимость или автомобиль. Также статус precaria даёт право получить идентификационный налоговый номер налогоплательщика CUIT (Clave única de identificación tributaria) для ведения бизнеса.

Когда пакет документов будет одобрен в Генеральном Консульстве Аргентины, заявитель должен прийти туда и получить аргентинское удостоверение личности DNI (Documento Nacional de Identidad). Личное присутствие обязательно.

Налоги

- Корпоративный налог — 35%.

- Налог на прибыль — 25%.

- НДС — 21%.

- Подоходный налог на физлиц выплачивается в диапазоне от 9% до 35% в зависимости от уровня дохода.

- Совокупная ставка социального страхования — 43,7% (17% выплачивает сам работник, а 26,7% — компания, в которой он трудится).

Бразилия

Местная экономика быстро оцифровывается. В плане технологий она отстает от российской на два-три года, что открывает возможности для стартапов. Сейчас много средств вкладывается в развитие таких ИТ-сфер, как ecommerce, fintech, healthtech, agritech, строится большой технологический хаб в Сан-Пауло.

Главная деловая активность сосредоточена в треугольнике между Куритиба в штате Парана и штатами Рио-де-Жанейро и Сан-Паулу. В последнем базируется большое количество финтех-стартапов и работают представительства Amazon, Uber и Spotify. Отдельно выделяют район Белу-Оризонти в штате Минас-Жерайс.

Также популярен Флорианополис — небольшой город на юге страны, столица штата Санта-Катарина. Он считается столицей аутсорсеров, ИТ-специалистов и проектов на стадии seed: этому особенно способствует активность местного правительства. В последнее время начинают сильно выделяться такие города как Форталеза и Ресифи. Однако каких-либо особых преференции для ИТ-компаний в Бразилии нет.

В феврале 2022 года появилась возможность остаться в Бразилии по визе «цифрового кочевника». Виза действует 1 год и предполагает продление на такой же срок. К иммигрантам действуют два требования: трудоустройство в зарубежной компании и ежемесячный доход не менее $1500.

Перспективные отрасли

- Горнодобывающая отрасль.

- Строительство и инфраструктура.

- Энергетика.

- Химическая отрасль.

- Авиация.

- Телекоммуникации.

- Финансовые технологии.

Визы и условия открытия бизнеса

Для предпринимателей есть два варианта получения ПМЖ в Бразилии:

- Виза для индивидуальных инвесторов.

- Виза директора.

Для получения ПМЖ и бизнес-иммиграции необходимо создать компанию на территории страны. Иностранец должен предоставить в Министерство экономики Бразилии бизнес-план. Также он должен создать как минимум 10 рабочих мест в течение первого года работы и устроить на них местных работников. В этом случае вид на жительство может получить директор компании и члены его семьи.

Также при анализе работы будет учитываться, какую сумму внесли в развитие дела — она должна быть не менее 150 тысяч реалов (около $30 тысяч). Если же сумма будет выше 600 тысяч реалов (около $118 тысяч), создание десяти обязательных рабочих мест не потребуется. В любом случае директор или администратор должен быть местный — либо бразилец, либо уже легализованный русскоговорящий, у которого есть право на работу и официальное проживание в стране.

Срок получения постоянной визы в среднем составляет от 40 до 60 дней с момента предоставления всех документов компании. Как правило, но необязательно, услуга осуществляется комбинированно с созданием предприятия на территории Бразилии. Полный цикл получения визы в этом случае составляет около шести месяцев и больше, и зависит от скорости подготовки документов инвестором.

Хоть инвестору и выдаётся постоянная виза, выдаваемые ему документы постоянными не являются. Срок их действия — 3 года. Если по прошествии трёх лет с момента создания компания продолжает успешно работать, то местные власти проанализируют её деятельность и решат, может ли её основатель окончательно получить ПМЖ. Документы иностранца и его семьи впредь не будут ограничены условиями и их срок действия будет чисто техническим, по окончании которого они будут продлеваться без проверок и без особых проволочек.

Налоги

- Корпоративный налог — 34%.

- Налог на прибыль — 15%.

- НДС — от 17% до 25% в зависимости от штата.

- Подоходный налог на физлиц — 27,5%.

- Отчисления в пенсионную систему — 8% от прибыли налогоплательщика.

Гана

Каких-либо преференций для ИТ-компаний нет. Сфера ИТ продолжает играть ключевую роль в экономическом росте Ганы — на её долю приходится более 40% общих темпов роста ВВП в первом квартале 2020 года.

По оценкам отраслевых экспертов, сектор ИКТ в Гане сейчас оценивается примерно в $1 млрд и может достичь $5 млрд к 2030 году. В этот сектор входят поставщики телекоммуникационных услуг, поставщики интернет-услуг и разработчики ПО

Перспективные сферы

- Гидроэнергетика.

- Нефтегазовая отрасль.

- Горнодобывающая отрасль.

- Строительство.

- Автомобильная отрасль.

Визы и условия открытия бизнеса

Открытие компании в Гане открывает доступ к рынкам стран участниц Экономического содружества стран Западной Африки и позволяет работать с американскими и европейскими партнёрами. Гана — не оффшор и не включена в так называемые «черные списки» ОЭСР, Евросоюза и Центробанка России.

Требования для регистрации бизнеса иностранцу:

- Зарегистрироваться в Ганском центре поощрения инвестиций Ghana Investment Promotion Centre.

- Оплатить государственную пошлину.

- Выполнить требования по внесенному уставному капиталу.

Наиболее оптимальная форма регистрации бизнеса для нерезидентов — Внешняя компания (Foreign Company). Такой компании не выставляется требований к уставному капиталу, а сама компания может быть учреждена нерезидентами Ганы.

Регистрация компании с юридической формой Внешней компании предполагает лишь внесения регистрационного сбора $1200, а также последующего после регистрации сбора за включение в Ганский центр поощрения инвестиций Ghana Investment Promotion Centre (GIPC).

Преимущества это вида регистрации:

- Отсутствие требований к уставному капиталу.

- Отсутствие требований к резидентности учредителей.

- Возможность регистрации бизнеса без личного присутствия.

- Возможность получения рабочей визы для бенефициаров и директоров.

- Конфиденциальность.

Налоги

- Корпоративный налог — 25%.

- Налог на прибыль — 25%.

- НДС — стандартная ставка 12,5%, за исключением оптовой или розничной торговли, что облагается налогом 3%.

- Подоходный налог на физлиц — 25%.

Мексика

Релокация бизнеса не слишком сложна организационно, особенно для ИТ-компаний, как и поиск помещения для работы и жилья для сотрудников. Стоит учесть, что обоснованность найма иностранцев придётся доказать. В общем случае, чтобы взять одного иностранца, работодателю требуется принять в штат десять местных сотрудников.

Тем не менее, если компания доказывает, что ей требуются уникальные сотрудники, которых не найти на месте, в частности программисты с узкой специализацией, то правило перестаёт быть обязательным.

Перспективные сферы

- Сельское хозяйство.

- Агробизнес.

- Автозапчасти и услуги.

- Франчайзинг.

- Аэрокосмическая промышленность.

- Жилищное строительство.

- Упаковочное оборудование.

- Пластмассы и смолы.

- Оборудование и услуги по обеспечению безопасности.

- Туризм.

Визы и условия открытия бизнеса в Мексике

Визы. Перебраться в Мексику легко. Для граждан России действует безвизовый режим: можно получить бесплатную электронную визу по прибытии и по ней находиться в стране до 180 дней. Далее несложно будет получить ВНЖ.

Цифровые кочевники могут получить ВНЖ на основании финансовой независимости. Для этого потребуется доказать наличие от $44 тысяч на банковском счёте в течение последних 12 месяцев или ежемесячный доход в течение последних шести месяцев от $2600. Специальных программ для предпринимателей или виз типа Digital Nomad нет. Виза выдаётся на шесть месяцев и может быть продлена на срок до четырёх лет.

По закону, иммиграционный процесс надо начинать за пределами Мексики. Сейчас мексиканское консульство в России не выдаёт визы из-за Covid-19, в связи с чем россияне обычно приезжают по электронной туристической визе на 180 дней. На месте физлица нанимают для оформления документов юриста, а компания может заключить договор с юридической фирмой.

Затем иностранцы выезжают за рубеж, чтобы в соответствии с правилами пройти собеседование в иностранном консульстве Мексики. Большинство выбирает соседние страны — Гватемалу, Панаму или Кубу. Там они получают иммиграционную визу, которая вклеивается в паспорт, и возвращаются в Мексику уже в статусе иммигранта. Им остаётся только закончить процесс — получить в Мексике пластиковую карточку резидента.

Иммиграционные службы мягко относятся к небольшим нарушениям со стороны европейцев. Сейчас действуют разнообразные льготы, в том числе из-за пандемии. Те, кто пробыл в стране слишком долго без оформления, всё равно могут рассчитывать на ВНЖ. Визы с правом на жительство или разрешением на работу выдаются сроком на год и могут продлеваться ежегодно.

Бизнес. Для начала необходимо выбрать организационно-правовою форму. Самый распространеный вид компаний в Мексике — это Sociedad Anónima, в России это открытое акционерное общество — ОАО. Минимальное количество учредителей в такой фирме — двое. Верхний предел — не лимитирован. Уставной капитал — от 50 тысяч мексиканских песо (около 165 тысяч рублей). Из них на момент регистрации необходимо внести не менее 20%.

После выбора типа компании необходимо получить разрешение на бизнес-деятельность в Департаменте по иностранным делам, зарегистрировать название компании и зарегистрироваться в Государственном коммерческом реестре компаний. Весь процесс регистрации занимает пять-семь дней. Все это время акционеры компании должны находиться на территории Мексики.

Налоги

- Корпоративный налог — 30%.

- Налог на прибыль — 30%.

- НДС — 16%.

- Подоходный налог — 35%.

- Сборы за обязательное страхование — до 38,73% для работодателя и 2,775% для сотрудника.

Индия

Самая привлекательная сфера для открытия бизнеса в Индии — это ИТ. Преференции для ИТ-компаний в Индии:

- Льготные условия для стартапов. Они на три года освобождены от уплаты налога на прибыль — в случае нераспределения дивидендов и наличия сертификации от Межведомственного совета (IMB). Также избавиться от подоходного налога можно, если проект признан Департаментом промышленной политики и развития Индии. Помимо этого, есть освобождение от уплаты налога на инвестиции.

- Активная цифровизация с 2014 года. Хотя страна слабо урбанизирована, смартфоны и надежное интернет-соединение присутствуют даже в сельской местности, что увеличивает потенциальный объем потребителей для технологических стартапов. Более чем у 719 млн индийцев (54% населения) уже есть доступ к интернету. При том, что в 2017 году, например, им могли пользоваться лишь 34% населения.

Перспективные сферы

- Авиастроение.

- Оборонные технологии.

- Энергетика.

- Экотехнологии.

- Горнопромышленный сектор.

- Электронная коммерция.

- Кибербезопасность.

- Финансовые технологии.

Визы и условия открытия бизнеса

Для открытия бизнеса сначала нужно получить бизнес-визу, которая выдается на год, а затем продлевается. Процесс подготовки документов для открытия компании в Индии довольно трудоёмкий, на местном рынке очень много нюансов, которые непонятны ни европейцам, ни людям из других стран. Рекомендуется сразу же нанимать консалтинговое агентство и юристов, которые владеют всеми тонкостями местного законодательства.

Регистрация бизнеса в Индии может занять от нескольких месяцев до двух лет. Поэтому желающие ускорить процесс могут воспользоваться услугами местных юридических компаний. Это поможет сократить время прохождения всех процедур регистрации до 1–2 месяцев.

Формы бизнеса:

- ООО, или Limited company. Означает ограниченность ответственности членов компании по ее долгам. Ограничена она может быть количеством акций или вложенного капитала. Это самый распространенный вид организации. Учредителями могут быть несколько человек или один. Для уставного капитала достаточно $2000. Налог на прибыль для Limited company составляет 36,59%.

- Акционерное общество можно организовать только при наличии не менее семи человек учредителей. Открытая компания может выпускать акции только в случае, когда оплаченный капитал составляет больше $400 тысяч.

- Филиал иностранной компании, или Branch. Вторая по распространенности форма бизнеса. Это представительство зарубежной компании, которое может заниматься только экспортно-импортными делами. Чтобы самостоятельно производить и реализовать продукцию, нужно пройти процедуру регистрации в Резервном банке Индии. Налог составляет 41,82% от прибыли.

- Простое представительство, или Representative office. Еще одна форма, ориентированная на иностранную компанию. Это офис, который может выполнять только информационные услуги в пользу основной компании.

- Проектный офис, или Project Office. Корпорация, организованная для совместной деятельности зарубежной компании и правительства Индии. Как правило, проект предлагается со стороны правительства, а реализуется совместно.

Налоги

- Налог на прибыль компаний — 35–40%. Вновь основанные компании в секторе высоких технологий или научных исследований освобождены от уплаты налога на прибыль на 10 лет.

- НДС — от 5% до 28% в зависимости от штата и типа товара. Основная ставка — 18%.

- Подоходный налог на физлиц — от 10% до 31,5% в зависимости от уровня доходов.

- Социальные взносы – 12%.

ИТ-хабы в Индии

Большую роль в развитии стартапов в Индии играет государство: в 2015 году стартовала программа StartUp India для продвижения и признания талантливых предпринимателей и подъема национальной экономики.

- Startup India — государственный хаб, призванный помогать в нетворкинге, финансировании, взаимодействии с властями, а также обеспечивать образовательным контентом. На сайте программы можно найти ответы на все вопросы — от регистрации стартапа до поиска инвесторов в Индии.

- MeitY Startup Hub — хаб от министерства электроники и информационных технологий Индии, объединивший свыше 2300 стартапов, 380 инкубаторов и более 300 менторов. Он заявлен как координационный, фасилитационный и мониторинговый центр, предоставляет доступ к рынку и инкубаторам, имеет собственный образовательный кластер.

- iB-Hubs — международная организация, у которой есть представительство и в Индии, предлагает Технопарк для проведения исследований, поиска рабочей силы, разработки продуктов международного масштаба в VR и AR, кибербезопасности, IoT, блокчейн и других отраслях. Компанию поддерживают правительственные структуры. Сейчас в Индии у неё пять центров, в планах — создание 20 технопарков и 500 хабов. Есть даже собственная стартап-школа, рассчитанная на четыре недели интенсивного обучения и поддерживающая выпускников.

Важную роль играют различные отраслевые организации и торгово-промышленные палаты. Крупнейшие среди них — FICCI, CII и ASSOCHAM. Они организуют более 1000 профильных мероприятий в год, в том числе международных.

Франция

Малый и средний бизнес в стране считаются самыми перспективными благодаря тому, что практически не подвержены влиянию государства.

Перспективные сферы

- Ресторанный бизнес.

- Туристический сервис.

- Торговля.

- ИТ.

- Автомобилестроение и СТО.

- Строительство.

- Цифровые активы.

- Гостиничный бизнес.

Визы

Если профессия человека может способствовать повышению экономической привлекательности Франции, он может получить удостоверение личности иностранца “Passeport-talent” («Паспорт-талант»). В рамках программы «Паспорт-талант» для стартапов была разработана категория “French Tech Visa”.

Для получения French Tech Visa сначала потребуется одобрение своего проекта у государственной комиссии и подтверждение наличия достаточных средств для проживания во Франции — не менее €1204 в месяц.

Существует две её разновидности:

- Программа “French Tech Ticket” предполагает получение рабочей визы на 12 месяцев, финансирование и административную поддержку для иностранных предпринимателей, которые решили начать инновационный бизнес во Франции.

- Программа “French Tech Visa” предназначена для основателей компаний, инвесторов и для потенциальных сотрудников стартапов с видом на жительство сроком на 4 года, который может быть продлен.

Порядок действий:

- Cбор документов на получение визы и ВНЖ.

- Подача документов в посольство Франции в России минимум за три месяца до прибытия во Францию. Срок рассмотрения: 10–30 дней.

- Выдача визы. Виза позволяет получить ВНЖ во Франции

- Приезд во Францию

- Ходатайство о выдаче ВНЖ. Подается в префектуру по месту жительства во Франции. Срок рассмотрения: 1-2 месяца

- Получение ВНЖ

Какие документы потребуются. Необходимо будет предоставить письмо-согласие от Mission French Tech, а также подтверждающие документы, необходимые для подачи заявки на получение «Паспорта-талант».

Основной пакет документов включает:

- Загранпаспорт.

- Копию диплома (по определенным категориям).

- Банковскую выписку о средствах на жизнь в планируемом периоде.

- Подтверждение места жительства во Франции.

- Квитанцию уплаты сборов.

- Доказательства легальности основания (бизнес-проект, рабочий контракт, договор с французской организацией и так далее).

Сколько стоит. Долгосрочная виза, позволяющая въехать во Францию, стоит €99 (оплачивается в консульстве до Вашего прибытия во Францию). Прибыв во Францию, необходимо заплатить взнос в размере €250 во Французское бюро иммиграции и интеграции (OFII), а также гербовый сбор в размере €19. Эти платежи вносятся во французское бюро иммиграции и интеграции (OFII), незадолго до получения в префектуре вида на жительство.

Открытие бизнеса

Стартап c инновационной идеей. Человек, планирующий создать бизнес во Франции, должен предоставить на рассмотрение жизнеспособный проект. Необходимо разработать новаторскую идею, способную заинтересовать власти. Для участия в конкурсе следует отобрать три приоритетных инкубатора и подать заявки через систему La French Tech.

Для получения дополнительного финансирования можно также обратиться в один из французский инкубаторов, например:

- Station.

- Paris & Co.

- BIC Montpellier.

- 50Partners.

- Day One.

Наконец, есть возможность воспользоваться государственной финансовой помощью. Например, BPI France предлагает “prêt croissance international” (международный заём на достижение роста).

Начинающие исследователи и инноваторы могут принять участие в программе i-Lab. Если стартап соответствует требованиям программы, то он может получить грант в размере €450 тысяч. А для реализации небольших стартапов можно обратиться за Грантом French Tech (€30-45 тысяч).

Как открыть бизнес во Франции

Регистрация компании может проходить на территории Франции, а может в консульстве страны гражданства заявителя. Кандидаты, которые хотят открыть свое предприятие во Франции, должны также пройти несколько этапов:

- Определиться с формой собственности будущего предприятия.

- Придумать уникальное название и внести его в национальную базу организаций.

- Разработать бизнес-план, раскрывающий все аспекты предпринимательской деятельности.

- Открыть счет компании в любом банке Франции.

- Подготовить и собрать пакет уставных документов.

- Подать заявление в Торгово-промышленную палату Франции.

- Получить налоговый номер Siret.

После подачи заявления для регистрации нового бизнеса, все сведения о компании будут направлены в инстанции, которые далее будут курировать предприятие:

- налоговая служба;

- управление труда;

- социальные фонды;

- центральный реестр торговли;

- реестр всех существующих компаний и юридических лиц.

После прохождения проверки заявления и уставной документации заявитель будет проинформирован Торговой палатой об успешной регистрации предприятия. Далее иностранный кандидат имеет право подать заявление на получение Карты коммерсанта.

Формы собственности во Франции

От выбранного типа предприятия зависит и система налогообложения, и ответственность владельца. Также каждая из форм собственности предусматривает определенный стартовый уставной капитал и установленное количество партнеров при управлении.

Индивидуальный предприниматель. L’entreprise unipersonnelle à responsabilité limitée (EURL) — это форма собственности, в которой владельцем (auto-entrepreneur) и акционером компании может выступать один самозанятый (profession libérale) человек. Начальный капитал, как и в SARL, зависит от устава и может составлять €1. Обязательства и ответственность владельца будут зависеть от суммы вложения и регламентирующих документов.

Общество акционеров. La société anonyme (SA) — это акционерное общество с ограниченной ответственностью. Эта форма предприятия подходит крупным компаниям, владельцами которых являются 7 и более человек.

Минимальный уставной капитал для бизнеса такого вида составляет €37 тысяч. Управлением организации занимается совет директоров, в который должно входить от 3 до 18 участников. У такой фирмы должен быть назначен проверяющий для регулярного аудита.

Упрощенное акционерное общество. Société par actions simplifiée (SAS) — это форма предприятия, в котором допускается минимальное количество акционеров — SAS можно создать всего с одним партнером. Такой тип ответственности подходит компаниям, которые являются дочерними. Упрощенное акционерное общество предоставляет партнерам свободу в формировании устава компании и передаче акций, а ответственность ограничивается стартовыми взносами.

Полное товарищество. La société en nom collectif (SNC) — это форма предприятия, в котором учредители несут одинаковую ответственность, а акции не могут свободно передаваться. Полное товарищество должно быть зарегистрировано в Торговой палате. При создании компании такого типа должно быть не менее 2 партнеров, при этом уставной капитал не требуется. SNC автоматически облагается подоходным налогом, но партнеры имеют право сменить его на корпоративный.

ВНЖ

Этапы получения ВНЖ по программе French Tech Visa:

- Запрос в La French Tech. Письмо-одобрение организации, занимающейся поддержкой технологической экосистемы страны, является ключевым документом для оформления визы и ВНЖ.

- Сбор и подача документов. Досье претендента на стартап визу подается во французское консульство на родине заявителя.

- Получение визы. Заявки рассматриваются в течение 2 месяцев, при одобрении кандидат получает долгосрочную визу с отметкой «Паспорт таланта»

- Получение ВНЖ. По приезде во Францию следует зарегистрироваться в офисе французской иммиграционной службы, затем обратиться в префектуру Парижа или по месту жительства, и запросить ВНЖ. После приема заявления иммигрант получает временный вид на жительство. В течение 1-2 месяцев ему выдают пластиковую ID-карту резидента.

- Пролонгация статуса. Продлевать вид на жительство следует не раньше 4 месяцев и не позже 2 месяцев до окончания срока действия разрешения. При этом следует предъявить истекающий ВНЖ и пакет документов, аналогичный первоначальному.

ВНЖ для предпринимателей

Французское законодательство предусматривает два варианта бизнес-иммиграции.

Виза Commerçant, её можно получить, если власти страны одобрят бизнес-план стартапа или покупку готового предприятия. Понадобится достаточное количество средств на банковском счете — от €20 тысяч. Если за год новая или приобретенная компания не начнет приносить прибыль, ВНЖ не продляется, а предпринимателю придется покинуть страну. Если же все в порядке, то виза коммерсанта продлевается.

Дополнительные документы для оформления визы коммерсанта:

- Подробный бизнес-план.

- Договор аренды коммерческого помещения.

Регистрация представительства уже существующей за пределами Франции компании. Этот тип ВНЖ называется «прикомандированный работник». Такой способ иммиграции предусматривает, что договор между главной компанией и новым филиалом заключен как минимум три месяца на момент подачи заявления на ВНЖ.

Минимальная зарплата претендента при этом должна составлять €2200, а сам он должен работать в главной компании не менее трех месяцев. Вид на жительство в данном случае оформляется на 4 года с правом продления.

Дополнительные документы для прикомандированных работников:

- Формуляр 15616–01, заполненный новым руководителем.

- Отчётность о финансовом состоянии компании.

ВНЖ за инвестиции. Осуществляя финансовый вклад во французскую компанию размером от €300 тысяч, иностранец приобретает право оформить вид на жительство. При этом он также обязан владеть не менее 10% активов компании. ВНЖ выдается на 4 года, все это время инвестор должен создавать новые рабочие места.

Еще один вариант — вложить не менее €30 тысяч в основание бизнеса во Франции. При этом претендент обязан иметь диплом магистра и пятилетний профессиональный опыт. Кандидат должен представить властям подробный план развития бизнеса. Эквивалентная виду на жительство виза также выдается на 4 года с возможностью продления.

В каждом из этих двух случаев иностранец должен предоставить документы о наличии на банковском счете финансовых средств и их происхождении. При вложении €30 тысяч также потребуется диплом и подтверждение опыта, а также бизнес-план.

Налоги

-

Подоходный налог физлиц — от 0% до 45 % в зависимости от уровня доходов.

-

Социальные отчисления — 20–25%.

-

НДС — 20%.

-

Налогообложение стартапов проходит по ступенчатой системе. Первые два года предприятие освобождается от корпоративного налога, общая ставка которого составляет 33,33% от прибыли. За третий год компания уплачивает 25% от стандарта. Четвёртый год — 50%. Пятый год — 75%. Только на шестом году работы включается полный сбор.

- Налог на недвижимость — от 0% до 1,5 % в зависимости от уровня доходов.

Сербия

Перспективные сферы

- Транспортная инфраструктура и логистика.

- ИТ в госсекторе и здравоохранении.

- Стартапы в области высоких технологий.

- Агробизнес.

- Энергетика.

- Развитие и внедрение экотехнологий.

Визы и условия открытия бизнеса

Граждане России могут находиться на территории Сербии без визы до 30 дней, по истечении которых необходимо выехать из страны. Такую стратегию называют visa run — чаще всего «визаранят» в соседнюю Боснию и Герцеговину: на дорогу туда и обратно уходит примерно три часа. Сейчас миграционные органы достаточно лояльно относятся к таким поездкам, но такой подход в любой момент может измениться, поэтому лучше легально обосноваться в стране.

При каждом въезде в страну в течение 24 часов нужно получить «белую карту» — регистрацию. Ее в Сербии оформляет представитель отеля или владелец жилья, где вы планируете остановиться. В таком случае предпринимателю вместе с арендодателем необходимо отправиться в местный полицейский участок и предъявить загранпаспорт. Если у собственника жилплощади есть профиль на eUprava (аналоге «Госуслуг»), регистрацию можно получить удаленно.

Предпринимателю обязательно необходимо обзаведитесь «белой картой» — без нее иностранцу не удастся открыть банковский счет, оформить страховку и воспользоваться другими услугами.

ВНЖ

Оно выдается на срок от трёх месяцев до одного года. Есть несколько оснований для получения ВНЖ, нас интересуют рабочие основания — официальное трудоустройство в Сербии.

Запрос на ВНЖ подается в Управление полиции города Белграда или в Управление по делам иностранцев. Первичный запрос на ВНЖ или продление уже существующего временного вида на жительство подается лично, и к нему прилагаются перечисленные ниже документы:

- Загранпаспорт.

- Две фотографии (размеры 40 мм x 30 мм).

- Регистрация в квартире, в которой проживает иностранец («белая карта»), выданная Муниципальным отделением полиции.

- Копия удостоверения личности арендодателя.

- Заявление арендодателя о разрешении правопреемнику проживания в его квартире.

- Подтверждение права собственности на квартиру.

- Биографическая справка (документ должен быть переведен на сербскии язык и нотариально заверен).

- Диплом (документ должен быть переведен на сербский и нотариально заверен).

- Документ о медицинском страховании сроком на 2-3 месяца (документ должен быть переведен на сербский и нотариально заверен).

- Доказательство наличия достаточных средств (из расчета €30-50 в день) для проживания в Сербии (выписка из банка) или трудовои договор с указанием суммы заработной платы;

- Трудовой договор (на сербском языке, в котором указывается, что трудоустройство начинается после получения вида на жительство в Сербии).

Россия и Сербия заключили договор о взаимном признании официальных документов. Надлежащим образом оформленныи на территории одной из сторон договора документ признается другим государством без дополнительных формальностеи. В предоставляемых в Сербию официальных российских документах проставление апостиля не требуется, достаточно нотариально заверенного перевода.

Через пять после получения ВНЖ можно подать документы на ПМЖ.

Открытие бизнеса

Если в предприятии участвуют менее 100 человек, то каждый участник вносит минимум €10. Если более 100 человек — то необходим уставной капитал, от €25 тысяч. При учреждении сразу вносится минимум половина суммы. Вторая половина оплачивается в течение двух лет. Регистрация предприятия в стране занимает в среднем две недели.

Если компания будет предоставлять места работы гражданам страны, для бизнесмена предусмотрены налоговые льготы. Получивший разрешение обязан присутствовать на территории страны 183 дня и обосновывать работоспособность своей компании через финансовые документы.

Налоги

- НДС — 20%, для социально значимых товаров – 10%.

- Подоходный налог — от 10 до 15% в зависимости от уровня зарплаты.

- Налог на прибыль для юр лиц — 15% для резидентов и 20% для нерезидентов.

- Пенсионные выплаты для юр лиц — 9,8%.

Израиль

В Израиле насчитывается более 70 технологических хабов, 50 инновационных лабораторий и сотни исследовательских центров, при этом региональное разделения по кластерам и направлениям достаточно условны. Например, Иерусалим — это медицина и агротехнологии, Хайфа — чипы и робототехника, Беэр-Шева — кибербезопасность, Тель-Авив — все вместе.

Перспективные сферы

- Финтех.

- Медиа.

- Аэрокосмическая отрасль.

- Ритейл и маркетинг.

- Здоровье.

- Технологии в сфере безопасности.

- ИИ.

- Большие данные.

Виза и условия открытия бизнеса

Виза

Нет такого явления как бизнес-виза в Израиль. Инвестиции в экономику страны также не предполагают получения вида на жительство. Граждане России, Украины, Грузии и Беларуси могут посещать Израиль по безвизовому режиму и находиться не территории страны 90 дней из 180 на каждые полгода.

В 2017 году Израильское управление инноваций запустило пилотную программу Israel Innovation Visa («Инновационные визы»). Она разработана для привлечения иностранных предпринимателей и развития технологических проектов в Израиле. Эта виза дает возможность иностранным предпринимателям проживать в Израиле в течение двух лет и получать финансовую поддержку от государства до 200 тысяч шекелей (около $52 тысяч).

Для получения израильской стартап-визы иностранцам не требуется делать вложений, выступать спонсорами или гарантировать выплату минимальной зарплаты персоналу. Власти принимающей страны поддерживают обладателей израильской стартап-визы через программу Tnufa Program. Она помогает бизнесменам в регистрации патентов, разработке бизнес-планов и получении грантов.

«Инновационные визы» нацелены на проекты предпосевного периода. Самые успешные участники проекта получат возможность остаться в стране на пять лет. Организаторы программы призывают местные компании выступить в качестве приглашающей стороны для иностранных бизнесменов.

Регистрация бизнеса

Чтобы зарегистрировать бизнес в Израиле, иностранцу нужен представитель-резидент. Это может быть как физическое, так и юридическое лицо. Гражданин Израиля выполняет роль гаранта перед налоговыми органами за подачу налоговой отчетности и уплату налогов по бизнесу иностранца.

Израильтянин-гарант не участвует в управлении, распределении прибыли и других процессах. Но он отвечает за своевременную, корректную и полную уплату налогов фирмой. Для налоговых органов Израиля именно гражданин Израиля является полным собственником данного бизнеса и несет ответственность всем своим имуществом. Данный факт значительно усложняет поиск гаранта-резидента.

Как открыть бизнес в Израиле иностранцу в форме частного предпринимателя. Зависит от того, есть ли перспективы получения израильского гражданства у иностранца (в случае брака с гражданином Израиля) или нет таких перспектив. Регистрационный номер индивидуального предпринимателя в Израиле совпадает с номером теудат зеут. У нерезидента нет теудат зеут. Следовательно, нерезидент не может зарегистрировать ни Эсек Патур, ни Эсек Мурше.

Иностранец, у которого не предвидится израильского паспорта, в Израиле может зарегистрировать только Хевра Баам, то есть фирму в формате ООО (Ltd).

Как открыть бизнес в Израиле иностранцу, у которого нет в стране никого, кто может и хочет стать его гарантом. Тогда следует обратиться в специализированную трастовую компанию. Их создают адвокаты и аудиторы. В них обычно серьезно проработана и документально прописана юридическая база сотрудничества израильской стороны и нерезидента.

Стоимость открытия и ведения бизнеса через трастовую компанию может начинаться от 1000 шекелей в месяц и достигать нескольких тысяч долларов, в зависимости от набора функций, возложенных на трастовую компанию, оборотов данного бизнеса и массы других факторов.

Что важно для нерезидента, который открывает бизнес в Израиле через трастовую компанию

- Правильно выбрать партнера и убедиться, что он ранее не имел никаких проблем с налоговыми органами.

- Четко определить ответственности сторон.

- Убедиться, что ваш бизнес «потянет» гонорары израильского гаранта.

Трастовая компания берет на себя полностью все процессы по открытию фирмы: от регистрации в «Регистраторе компаний» (рашам хеврот), открытия отдельного юридического счета в банке (сложный и долгий процесс для нерезидента, если делать это самостоятельно), а также открывает новое дело в налоговых органах.

Далее трастовая компания обеспечивает иностранному бизнесу израильский юридический адрес, корреспонденцию с налоговыми и другими государственными органами, в том числе на иврите, подготовку и подачу налоговой отчетности. При необходимости, профессиональное представительство в налоговых органах и соблюдение прочих требований к бизнесу в Израиле.

Процедура регистрация новой компании. Регистрация компании (Хевра Баам) имеет два этапа. Сначала в государственный орган при Министерстве юстиции Израиля под названием «Регистратор компаний» (рашам хеврот) подается специальный пакет документов (информация о владельцах и топ-менеджменте, устав компании и прочие данные), а также оплачивается пошлина за открытие компании, плюс услуги адвоката около 1000 шекелей.

Далее открываются дела компании в трех налоговых инстанциях, с последующей отчетностью и уплатой налогов:

- В Управлении по налогу на добавочную стоимость (Маам) юридическое лицо получает свидетельство и регистрационный номер, а также получает возможность заказывать и выдавать квитанции.

- В Управлении Подоходного налога (Мас Ахнаса) устанавливается размер налоговой ставки, периодичность и объемы отчетности, способ ведения бухгалтерского учета. Если предприниматель заручится поддержкой опытного аудитора, то он может добиться льготных условий, вплоть до полного освобождения от налогов на первый год. В дальнейшем налог начисляется по итогам отчетности, в зависимости от прибыльности.

- В Службе национального страхования (Битуах Леуми) устанавливается размер страховых взносов. Страхование важно в случае наступления инвалидности или длительной временной нетрудоспособности. Сумма выплат зависит от прибыли и уровня занятости в бизнесе, она корректируется ежегодно.

В дальнейшем фирма будет ежегодно отчислять фиксированную сумму налога (агра) в «Регистратор компаний».

ВНЖ

Процедура получения ВНЖ включает в себя:

- Оформление длительной визы. Документ выдается в израильское Посольство в стране нахождения претендента.

- Сбор документов для заявки, заполнение формуляров. Предоставление кейсов в отдел по работе с иностранными гражданами при МВД Израиля.

- Получение статуса ВНЖ.

В зависимости от вида временного проживания, статус может действовать от 12 месяцев до 5 лет. Продление осуществляется через отдел при МВД. Через 5 лет постоянного проживания в стране у человека появляется право на подачу прошения на ПМЖ и гражданство.

Требования к претенденту. К претендентам на статус временного жителя предъявляются следующие требования:

- Отсутствие судимости.

- Доказательства финансовой состоятельности.

- Отсутствие связей с террористическими организациями.

- Наличие обязательной медицинской страховки.

- Предоставление медицинского освидетельствования, где есть указание на отсутствие заболеваний, представляющих опасность для жителей страны.

- В зависимости от оснований для получения вида на жительство в Израиле, могут предъявляться и другие требования.

После подачи документов МВД будет проводить тщательную проверку в течение 1-3 месяцев. Миграционное законодательство разрешает сколь угодно долго проживать в Израиле со статусом ВНЖ при условии своевременного продления документа. Это удобно для россиян, не желающих отказываться от российского гражданства. Израильскими законами не предусмотрено двойное подданство.

Бизнес в Израиле, как и любые виды инвестиций (например, покупка недвижимости), не дают иностранцу перспектив получения израильского гражданства.

Налоги

-

Подоходный налог на физлица и малый бизнес — от 10 до 47% в зависимости от уровня доходов.

-

Корпоративный налог — 23%.

-

НДС — 20%.

- Ставка социального страхования — 19,6%.

ОАЭ

Дубай — это мекка быстрорастущих компаний. Cфера бизнеса не так важна, как планы компании по выходу на глобальные рынки. Часто это промежуточный этап перед выходом на американский рынок.

Визы

Предпринимателю подойдёт виза для инвесторов — Investor Visa. В эту категорию входят те, у кого есть действующий проект с минимальным капиталом в 500 тысяч дирхамов (около $136 тысяч), или те, кто получил одобрение аккредитованного бизнес-инкубатора в ОАЭ.

Есть два её вида:

- На 5 лет. Она подходит для квалифицированных специалистов, фрилансеров, инвесторов и предпринимателей. В неё можно добавить три руководителя и семью.

- На 10 лет. Можно добавить семью, одного исполнительного директора, одного консультанта, деловых партнеров, внесших 2 млн дирхамов (около $544 тысяч).

Обе визы позволяют бесплатно путешествовать по ОАЭ, жить и вести бизнес в Дубае.

Открытие бизнеса

Сначала нужно выбрать юрисдикцию — ведение бизнеса на материке или в свободной экономической зоне.

В свободных экономических зонах можно торговать товарами и услугами по льготным налоговым и таможенным ставкам. Первоначально они были внедрены для стимулирования международного бизнеса в регионе. Они позволяют торговать на международных рынках или за пределами ОАЭ. Сейчас в ОАЭ насчитывается 45 свободных зон. Что нужно знать о свободных зонах:

- Налог и обязательства. При создании компании в свободной зоне ставка корпоративного и подоходного налога с физлиц — 0%. Все компании, выставляющие счета в ОАЭ, должны взимать 5% НДС со всех счетов-фактур. Предприятия свободной зоны освобождены от налогов на импорт и экспорт и могут торговать без каких-либо валютных ограничений.

- Торговля. Компании могут сотрудничать с компаниями в той же свободной зоне, и им не разрешается напрямую торговать с местным рынком ОАЭ. Один из вариантов — работать с местным дистрибьютором, который может вывести ваши товары и услуги на рынок за определенную плату. В качестве альтернативы можно создать свой бизнес в свободной зоне, а затем открыть филиалы вашей компании по всей территории Эмиратов. Эти филиалы могут быть использованы для продвижения ваших продуктов и ведения бизнеса на материковой части ОАЭ.

- Иностранное владение. Можно сохранить 100% компании, так как нет необходимости в том, чтобы руководителем бизнеса был гражданин ОАЭ.

- Квота по визам. Количество разрешенных резидентских виз в первую очередь зависит от размера офиса. Как правило, визовая квота рассчитывается на основе количества квадратных метров, выделенных каждому лицу, спонсируемому компанией. Основное требование для компаний, которые предпочитают использовать реальные офисные помещения — расчет размеров помещения из расчета около 9 м² на человека.

- Flexi-desk. Свободные зоны наряду с виртуальным офисом предлагают опцию “Flexi-desk” — реальные рабочие места, которые не являются полноценными рабочими местами на полный рабочий день, но дающие возможность использовать стул и стол, а также офисную технику и услуги в бизнес-центре свободной зоны, в рамках до 5-6 часов в неделю. Такой возможности не существует на материке.

Таким образом, если вы выбираете вариант офиса flexi-desk для своего бизнеса, он уже поставляется с определенной визовой квотой. Эта конкретная визовая квота варьируется в зависимости от выбранной зоны.

Создание бизнеса на материке. Подойдет тем, кто хочет выйти на местный рынок, работать с местными клиентами и государственными органами и торговать как в ОАЭ, так и за их пределами. Что нужно знать о ведении бизнеса на материке:

- Отсутствие торговых ограничений. Компания, созданная в материковой части ОАЭ, не имеет ограничений на торговлю с другими предприятиями и не имеет ограничений по местоположению. Материковые компании также могут предлагать услуги правительству или напрямую торговать с потребителями из любой точки ОАЭ. Создание континентальной компании также позволяет предприятиям открывать несколько филиалов, что обеспечивает сильное присутствие по всей территории Эмиратов.

- Налог. Материковая компания пользуется полным освобождением от корпоративного налога — до 1 июня 2023 года.

- Разрешения. Ваша деловая деятельность должна быть одобрена DED (Департаментом экономического развития), DM (муниципалитетом Дубая), Министерством труда, Министерством внутренних дел и другими соответствующими органами, связанными с созданием компании на материке.

- Широкий диапазон деятельности. Материковые компании также могут выполнять широкий объем работ. Если вы хотите диверсифицировать свой бизнес на материке, просто перерегистрируйте новый вид деятельности в DED, и вы готовы свободно торговать.

- Иностранное владение. Правительство разрешило полное иностранное владение материковыми компаниями в ОАЭ. Однако некоторые стратегические отрасли, такие как нефть и газ, по-прежнему нуждаются в участии местного партнера.

- Квота по визам. Как только компания на материке будет создана, необходимо подать заявление на получение визовой квоты в Министерство труда. Необходимо отправить список, содержащий подробную информацию о будущем количестве сотрудников, их должностях. Запрос на выделение визовой квоты связан с определенным сбором. Если в будущем вы захотите добавить новые должности или вместо работников-мужчин нанять женщин, необходимо будет сначала отменить предыдущую квоту и подать заявку на новую, снова уплатив соответствующие сборы. Так что тщательно подумайте при подаче заявки и спланируйте все соответствующим образом, так как это поможет вам минимизировать ваши бизнес-расходы в будущем.

Налоги

- НДС — 5%.

- Корпоративные налоги — 0% для дохода до 375 тысяч дирхамов, 9% — для доходов более 375 тысяч дирхамов.

- Подоходного налога нет.

Кипр

На острове действует английское право, лояльная налоговая политика и низкие ставки. Все эти и некоторые другие факторы делают Кипр очень удобной площадкой для выхода на европейский и международные рынки.

Открытие ИТ-стартапа на Кипре позволяет использовать налоговый режим IP-BOX, благодаря которому эффективная ставка корпоративного налога снижается с базовой 12,5% до 2,5%. Кроме того, учредитель и директор компании пользуются упрощенным и ускоренным процессом получения разрешения на работу. А регистрация софта как объекта интеллектуальной собственности на Кипре дает ему защиту на территории всего ЕС.

Перспективные сферы бизнеса на Кипре

- Энергетика.

- Газовая отрасль.

- Строительство инфраструктуры.

- Альтернативные источники энергии.

- Гостиничный бизнес.

- ИТ-стартапы.

Визы и условия открытия бизнеса

Визы

После отмены провиз есть несколько вариантов въезда в страну. Можно прилететь по любой шенгенской визе, по визам Румынии, Болгарии, Хорватии и Сербии.

Второй вариант — это уже въезд по разрешению на работу. Компания может подать на разрешение на работу сотрудника на Кипре без его личного присутствия там. В этом случае для въезда на Кипр сотрудник получает разрешение на въезд. Приглашение отправляется в национальную миссию Кипра в стране проживания сотрудника (Консульства Кипра в в России).

Национальная визу возможно получать в консульствах в 5 городах России. Консульства других городов не в Москве и Санкт-Петербурге менее загружены: Екатеринбург, Самара, Краснодар. По национальной визе Кипра возможен мультивъезд из любой страны и нахождение на Кипре беспрерывно 90 дней.

За это время сотрудник компании должен подать заявление на получение разрешения на работу, если за него это не сделал представитель до его прибытия на Кипр.

Возможна подача на краткосрочную, однократную или многократную визу (тип С). Эта категория визы выдается гражданину третьей страны для въезда на Кипр в целях, не связанных с иммиграцией, и действительна для одного или нескольких въездов. Многократная виза может выдаваться сроком до 5 лет. Общий срок пребывания по данной визе не должен превышать 90 дней в течение 180-дневного периода.

Бизнес

Учредителем компании может выступать как физическое, так и юридическое лицо. Интересный момент, как влияет факт, кто открывает компанию — физическое или юридическое лицо — на стоимость, сложность и длительность процесса.

Если кипрской компанией владеют иностранные лица третьих стран, компания имеет право получить лицензию на наём персонала из третьих стран. Если кипрской компанией владеют иностранные граждане из Евросоюза, компания не имеет права получать лицензию на наём персонала из третьих стран. В таком случае компания должна обращаться за квотой.

В случае, если открывается представительство или офис компании из Евросоюза, для получения лицензии на наём персонала из третьих стран необходимо доказать, что совладельцы материнской компании являются граждане третьих стран.

Резидентность руководителей напрямую влияет на определение резидентности компании. Для признания компании налоговым резидентом Кипра необходимо, чтобы более 50% состава совета директоров компании были налоговыми резидентами Кипра.

Для фирмы на Кипре обязательно наличие на территории Кипра зарегистрированного офиса и секретаря компании (юридическое или физическое лицо). Название компании на Кипре должно оканчиваться на Limited или Ltd. Адрес зарегистрированного офиса публикуется в электронном реестре Регистратора Компаний, а также требуется для открытия счета в местном банке. По этому адресу отправляются все уведомления (например, письма от Регистратора компаний).

Процедура открытия компании гражданами третьих стран прямолинейна и занимает около 15 дней. Обязательно должен быть кипрский директор, который впоследствии может быть заменен на российского гражданина на резидента страны с ВНЖ. Также нужно иметь секретаря.

Виза Digital nomad

Она позволяет иностранным гражданам (исключая граждан ЕС) временно проживать на Кипре и работать на компанию, зарегистрированную за границей, или с клиентами, находящимися за границей.

При этом цифровым кочевника требуется доказать, что они имеют стабильный доход в размере не менее €3500 (после вычета взносов и налогов). Лица, получившие вид на жительство Digital Nomad, получат:

- Право на проживание на Кипре в течение года с возможностью продления еще на два года.

- Право на проживание для членов семьи на тот же период, что и у цифрового кочевника, без права найма на работу на Кипре. К членам семьи относятся супруг/партнер в гражданском браке и несовершеннолетние дети.

- Если они проживают в Республике в течение одного или нескольких периодов, которые в сумме превышают 183 дня в течение одного и того же налогового года, то они считаются налоговыми резидентами Кипра, при условии, что они не являются налоговыми резидентами какой-либо другой страны.

Налоги

Корпоративный налог — 25%.

Налог на прибыль — 12,5%.

НДС – 19%.

Подоходный налог на физлиц — 20–35%.

Регистрация зарубежной компании может предложить некоторые серьезные преимущества. Особенно, если ваш бизнес не зависит от страны, от вашего местоположения, имеет возможности для удаленной работы сотрудников, а также устойчивый спрос на свои продукты и услуги в других странах. В этом случае вы можете выбрать стратегически более выгодную страну для развития вашего бизнес-проекта.

В данной статье мы рассмотрим ТОП-20 стран для открытия малого бизнеса, а о странах с самой низкой налоговой нагрузкой в 2022 году для предпринимательской деятельности вы можете ознакомиться в статье.

Также стоит добавить, что самую свежую и более подробную информацию про бизнес и все, что с ним связано, можно узнать из нашего Телеграм-канала.

Получите бесплатный бизнес-план, чтобы сэкономить время

Получить

ОАЭ

Особым преимуществом ведения бизнеса в ОАЭ является нулевая налоговая ставка по большинству доходов: подоходному и корпоративному, на проценты и дивиденды, на импорт и экспорт. Фактически единственным налогом является НДС в размере 5%, который взимается при превышении годового оборота компании в 375 000 дирхамов (6 550 503 рублей).

Кроме того, для подтверждения резидентства необходимо проживать на территории страны лишь 3 дня в году, а не 180 дней, как в большинстве стран мира.

Рассматривая корпоративные налоги на территории ОАЭ, стоит отметить, что они варьируются от 0 до 9%. Так, при доходе до 375 000 дирхамов (6 550 503 рублей) размер налогов составляет 0%, а при доходах в размере более 375 000 дирхамов – 9%.

Узнать больше полезной информации о том, какой бизнес открыть на территории данной страны, вы сможете из нашей статьи.

В каких странах самые низкие налоги для бизнеса в 2023 году — ТОП-15 стран с самой низкой налоговой нагрузкой.

Что скажете?

1 голос

👍 — 100%

👎 — 0%

Казахстан

Стоит отметить, что с начала 2022 года в Казахстан переехали более 200 000 россиян. Что касаемо регистрации компаний на территории данной страны, то зарегистрировать юридическое лицо в Казахстане можно всего за два часа. В стране действует принцип единого окна, а документооборот происходит в электронном формате.

10 бизнес-идей для 2023 года с минимальными вложениями (до 3-5 миллионов на точку)

Список ниш, о которых знает меньше 100 предпринимателей в СНГ.

Посмотреть

Стоит отметить популярную форму регистрации – ТОО (товарищество с ограниченной ответственностью), аналог российского ООО. Физическое лицо может открыть ИП. На упрощенной системе налогообложения ставка для ИП и ТОО составляет всего 3 % от оборота. Ставка НДС — 12 %.

Узнать больше полезной информации о том, какой бизнес открыть на территории данной страны, вы сможете из нашей статьи.

Какие российские товары пользуются спросом за границей в 2023 году – ТОП 34 российских товаров и компаний, успешных за рубежом.

Что скажете?

1 голос

👍 — 100%

👎 — 0%

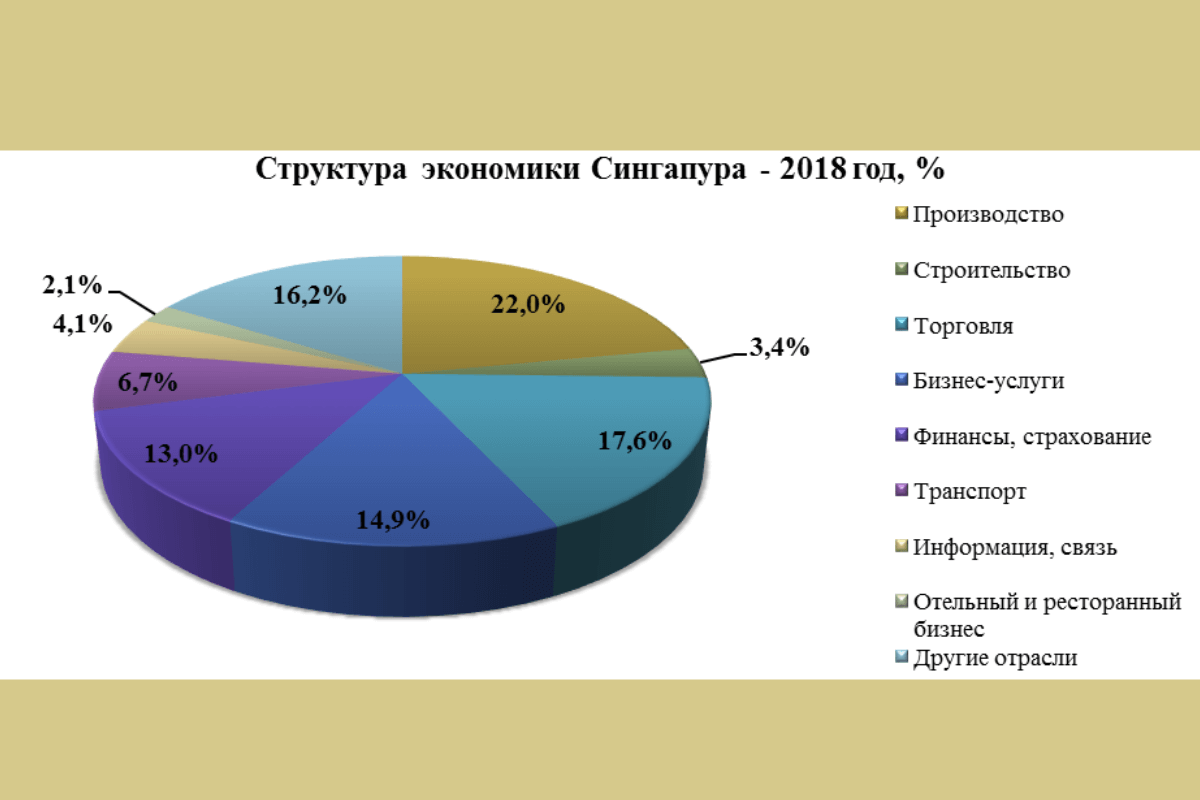

Сингапур

Сингапур стал неотъемлемой частью глобальной экономики благодаря активному развитию таких сфер, как международные финансы, логистика, судоходство. Экономика страны характеризуется благоприятными правилами для ведения бизнеса, относительно невысоким налогообложением, а также политической и регулятивной стабильностью. Именно по данным причинам Сингапур привлекает большое количество иностранных компаний.

Что касаемо системы налогообложения, то размер корпоративного налога зависит от оборота предприятия и составляет 8,5% и 17%. Важно отметить, что с доходов, полученных за пределами Сингапура, налоги не взимаются.

Узнать больше полезной информации о том, какой бизнес открыть на территории данной страны, вы сможете из нашей статьи.

В каких странах работает карта UnionPay 14 апреля — обновляемый список.

Что скажете?

1 голос

👍 — 100%

👎 — 0%

Грузия

В последние несколько лет Грузия стала весьма привлекательной страной для инвестирования. Важно отметить, что открыть бизнес на территории данной страны в 2022 году могут не только миллионеры, но и люди с минимальными финансовыми возможностями. Но в случае, если вам требуется инвестор, то с этим могут помочь бизнес клубы.

Опираясь на данные от 1 апреля 2022 года, на территории Грузии активно работают 7 972 компаний с иностранными учредителями, еще 2 719 имеют смешанных владельцев (грузины и иностранцы), и это число постоянно растет.

Одной из причины выбора открытия бизнеса в Грузии может стать относительная простота его запуска. Все юридические процедуры, связанные с открытием компании, включая заявку на открытие счета, можно осуществить без личного присутствия и по доверенности.

Что касаемо налоговой ставки на прибыль для компаний-резидентов, расположенных на территории Грузии, она является фиксированной и составляет 15%. На территории юрисдикции налогообложению подлежит вся прибыль резидента предприятия.

10 бизнес-идей для 2023 года с минимальными вложениями (до 3-5 миллионов на точку)

Список ниш, о которых знает меньше 100 предпринимателей в СНГ.

Посмотреть

Узнать больше полезной информации о том, какой бизнес открыть на территории данной страны, вы сможете из нашей статьи.

Что скажете?

1 голос

👍 — 0%

👎 — 100%

Малайзия

Малайзия отличается выгодным географическим положением, развитой инфраструктурой, а также политической стабильностью. Все эти пункты способствуют созданию привлекательного инвестиционного климата. Стоит отметить, что экономика Малайзии в нынешнем году вернулась к уровню до пандемии, а рост ВВП прогнозируется на уровне 4,4%.

В настоящее время в налоговой системе Малайзии вводится весьма большое количество изменений, которые касаются дополнительных льгот для организаторов конференции, 10-процентного налога с онлайн-продаж товаров и будущего введения глобального налога для ТНК по ставке 15%.

Рейтинг стран производителей процессоров — какие страны больше всего экспортируют и импортируют процессоры [2023].

Что скажете?

1 голос

👍 — 100%

👎 — 0%

Швейцария

Один из вариантов иммиграции на Запад – открыть бизнес в Швейцарии. Страна активно приглашает инвесторов, что упрощает переезд и дальнейшее получение ВНЖ в Швейцарии в 2022 году. Такой вид переселения хорошо обкатан у молодых миллионеров из РФ и других стран.

Страна предоставляет каждому иностранцу право открыть бизнес на своей территории. Для этого необходимо найти компаньона из числа местных граждан. Уставный капитал должен вноситься пополам с поверенным.

Налогообложение в Швейцарии является одним из самых выгодных, так, налог на прибыль, взимаемый со швейцарских корпораций, варьируется в рамках от 3,63% до 9,8%. На федеральном уровне облагается налогами акционерный капитал. Всего 0,825 %. Общий для всех кантонов налог с оборота колеблется в рамках от 6,2% до 9,3%.

В каких странах самые низкие налоги для бизнеса в 2023 году — ТОП-15 стран с самой низкой налоговой нагрузкой.

Узнать больше полезной информации о том, какой бизнес открыть на территории данной страны, вы сможете из нашей статьи.

10 бизнес-идей для 2023 года с минимальными вложениями (до 3-5 миллионов на точку)

Список ниш, о которых знает меньше 100 предпринимателей в СНГ.

Посмотреть

Что скажете?

1 голос

👍 — 100%

👎 — 0%

Черногория

Бизнес в Черногории – оптимальное решение для тех, кто планирует переехать на ПМЖ в европейскую страну и начать собственное дело, имея на руках небольшой стартовый капитал. В отличие от других стран Европы, в Черногории требования к суммам вложения минимальные.

Открыть бизнес в Черногории предпринимателям из России несложно. В стране действует упрощенная процедура оформления предпринимательской деятельности и ООО при предоставлении минимального комплекта документации. Весь процесс регистрации займет около 2-х недель.

Что касаемо системы налогообложения, то на территории Черногории действует фиксированный размер налоговой ставки, который должны уплачивать резиденты и нерезиденты компаний, получающие прибыль на территории данной страны: до 100 000 евро (6 240 233 рублей) в размере 9% и 12% налога на прибыль более 100 000 евро и до 1,5 млн евро (93 603 505 рублей). Все, что выше, облагается налогом по ставке 15%.

Узнать больше полезной информации о том, какой бизнес открыть на территории данной страны, вы сможете из нашей статьи.

Какие российские товары пользуются спросом за границей в 2023 году – ТОП 34 российских товаров и компаний, успешных за рубежом.

Что скажете?

1 голос

👍 — 0%

👎 — 100%

Македония

Для регистрации фирмы на территории Македонии необходимо подготовить для нее три названия и подать их на рассмотрение в соответствующие государственные органы. Проверка обычно не занимает много времени. В результате учредителя (учредителей) информируют о резервировании одного названия для компании.

В регистрационной форме необходимо указать сферу деятельности компании и изложить структуру акционеров. Также нужно подать данные об адресах учредителей, видах их профессиональной деятельности. Должна быть подана кандидатура потенциального руководителя компании.

Размер уставного капитала обычно составляет € 5 000 (302 642 рублей) и должен быть оплачен на момент регистрации или в течение 12 месяцев с момента регистрации.

Что касаемо системы налогообложения на территории Македонии, то налог на прибыль составляет 10%, НДС – 18%, а налог на прирост капитала и вовсе отсутствует.

Что скажете?

1 голос

👍 — 0%

👎 — 100%

Болгария

Для того, чтобы русский предприниматель смог открыть собственную фирму в Болгарии, необходимо соблюдать следующие условия:

- компания должна иметь уникальное название;

- в банке открыт счет с уставным капиталом фирмы;

- фирма должна иметь юридический адрес.

Более того, будущее название компании проверяется в соответствующих органах, и если компании с таким именем не существует, то выдается разрешение на регистрацию. В банке достаточно открыть счёт и положить на него 10 левов (309 рублей). Это и будет уставный капитал. Любая частная компания может быть зарегистрирована на адрес частной собственности предпринимателя.

Что касается системы налогообложения Болгарии, что на территории данной страны взимается единый размер пошлины, который составляет всего 10% и распространяется на все компании.

Узнать больше полезной информации о том, какой бизнес открыть на территории данной страны, вы сможете из нашей статьи.

Рейтинг стран производителей самолетов — какие страны больше всего экспортируют и импортируют самолеты [2023].

Что скажете?

1 голос

👍 — 0%

👎 — 100%

Южная Корея

Южная Корея является страной, которая отличается развитой экономикой в сфере высоких технологий, которая не прекращает свой рост. Государство имеет высокий уровень жизни, образования и доходов, а также хорошо известно мировыми высокотехнологичными корпорациями. Помимо своего промышленного процветания, страна также проводит политику открытых дверей в отношении иностранных инвестиций, что приводит к притоку зарубежных предпринимателей.

Открыть свой бизнес в Южной Корее можно менее чем за неделю. Для этого необходимо создать фирменную печать компании (стоимость – около $25 – 1 556 рублей), выбрать банк для открытия коммерческого счета, зарегистрировать организацию онлайн через систему Start Biz Online (цена — около $10 – 622 рубля). Но предпринимателю также придется заплатить регистрационный (2% от уставного капитала) и образовательный налог (20% от суммы регистрационного).

Что касаемо системы налогообложения, то министерство данной страны предлагает упростить существующую четырехуровневую систему налоговых ставок для компаний, которые варьируются от 10% до 25% в зависимости от прибыли, до двух ставок в 20% и 22%.

Узнать больше полезной информации о том, какой бизнес открыть на территории данной страны, вы сможете из нашей статьи.

Рейтинг стран производителей кофе — какие страны больше всего экспортируют и импортируют кофе [2023].

Что скажете?

1 голос

👍 — 100%

👎 — 0%

Израиль

Предпринимательская система на территории Израиля отлично сформирована. Более того, стоит отметить, что государство весьма заинтересовано в развитии экономики и старается создавать частникам комфортные условия для работы в 2022 году. Налоговые сборы от малого бизнеса приносят стране 40 % ВВП.

Принципы налогообложения в Израиле отличаются от принятых в других странах, хотя и основаны на принципе резидентства. Налоги с дохода взимаются на личной основе независимо от источника происхождения. Те, кто не являются резидентами, платят налоги в Израиле по территориальному принципу, то есть только полученные из израильских источников. Подоходный налог варьируется от 10 до 50 %.

Что скажете?

1 голос

👍 — 0%

👎 — 100%

Гонконг

Бизнес-климат Гонконга обладает рядом серьезных преимуществ для предпринимателей. Отмечается, что экономика данной страны является одной из самых быстрорастущих не только в Азии, но и в мире в целом. Более того, здесь очень развита стартап-культура, поэтому производить открытие бизнеса и вести его, находясь в Гонконге, весьма выгодно. Особенно если готовый проект уже есть и адаптирован под местный рынок.

Регистрация компании в Гонконге предполагает уплату сборов в размере от 8,25% до 16,5%. Что касаемо местного бизнеса, то он получает так называемую налоговую скидку на первые 2 млн гонконгских долларов (16 496 681 рублей) прибыли, а остальная часть облагается по ставке 16,5%.

Рейтинг стран производителей чая — какие страны больше всего экспортируют и импортируют чай [2023].

Что скажете?

1 голос

👍 — 0%

👎 — 100%

Португалия

Иммиграция в Португалию для открытия собственного бизнеса – это отличная идея, так как благодаря данному шагу предприниматель сможет получить предпринимательскую визу D2.

Более того, открыв собственную компанию в Португалии, вы сможете не только нанять в команду ваших родственников, тем самым облегчив им получение ВНЖ в стране, но и попытаться создать такой бизнес, который будет полезен местным жителям, а как следствие – станет основой финансового благополучия вас и вашей семьи, ведь, работая на себя, вы сможете получать доход любого уровня, и в конечном итоге все будет зависеть от приложенных вами усилий и выбранной бизнес-модели.

Стоит отметить, что Португалия находится в рейтинге стран с самыми низкими ставками корпоративного налога для бизнеса в Европе: от 16,8% на Мадейре до 21% на материковой части юрисдикции.

Узнать больше полезной информации о том, какой бизнес открыть на территории данной страны, вы сможете из нашей статьи.

Что скажете?

1 голос

👍 — 100%

👎 — 0%

Литва

Литва является одним из самых подходящих прибалтийских регионов для открытия собственного дела. Отмечается, что власти данной страны способствуют развитию предпринимательства. Но важно отметить, что иностранцам, желающим открыть бизнес в Литве, потребуется специальная виза.

Взносы государственного социального страхования (VSD) составляют 19,5%. Размер подоходного налога – 20% (если заработная плата не превышает 84 СЗП, то есть 104 277 евро в год) и 32 % (если зарплата превышает 84 СЗП).

Узнать больше полезной информации о том, какой бизнес открыть на территории данной страны, вы сможете из нашей статьи.

Что скажете?

1 голос

👍 — 0%

👎 — 100%

Эстония

Предприниматель, который стремится открыть бизнес в Эстонии, может получить уникальную возможность обеспечить для своей компании доступ к европейскому рынку сбыта продукции или услуг. К тому же он обеспечивает максимальную эффективность инвестирования денежных средств и получает доступ к переезду в развитое государство, относящееся к Евросоюзу.

Преимуществом служит лояльное отношение местных властей к привлечению иностранных бизнесменов на свою территорию. В стране создана отличная инфраструктура, действуют специальные деловые программы, направленные на развитие малого и среднего бизнеса. В отношении положительных налогоплательщиков периодически осуществляется пересмотр налоговых условий.

Ставка подоходного налога при удержании — 20%. Сумма необлагаемого подоходным налогом дохода зависит от получаемого дохода (до 500 евро в месяц и до 6000 евро в год). Для применения необлагаемого подоходным налогом дохода является заявление от получателя выплаты.

Узнать больше полезной информации о том, какой бизнес открыть на территории данной страны, вы сможете из нашей статьи.

Что скажете?

1 голос

👍 — 0%

👎 — 100%

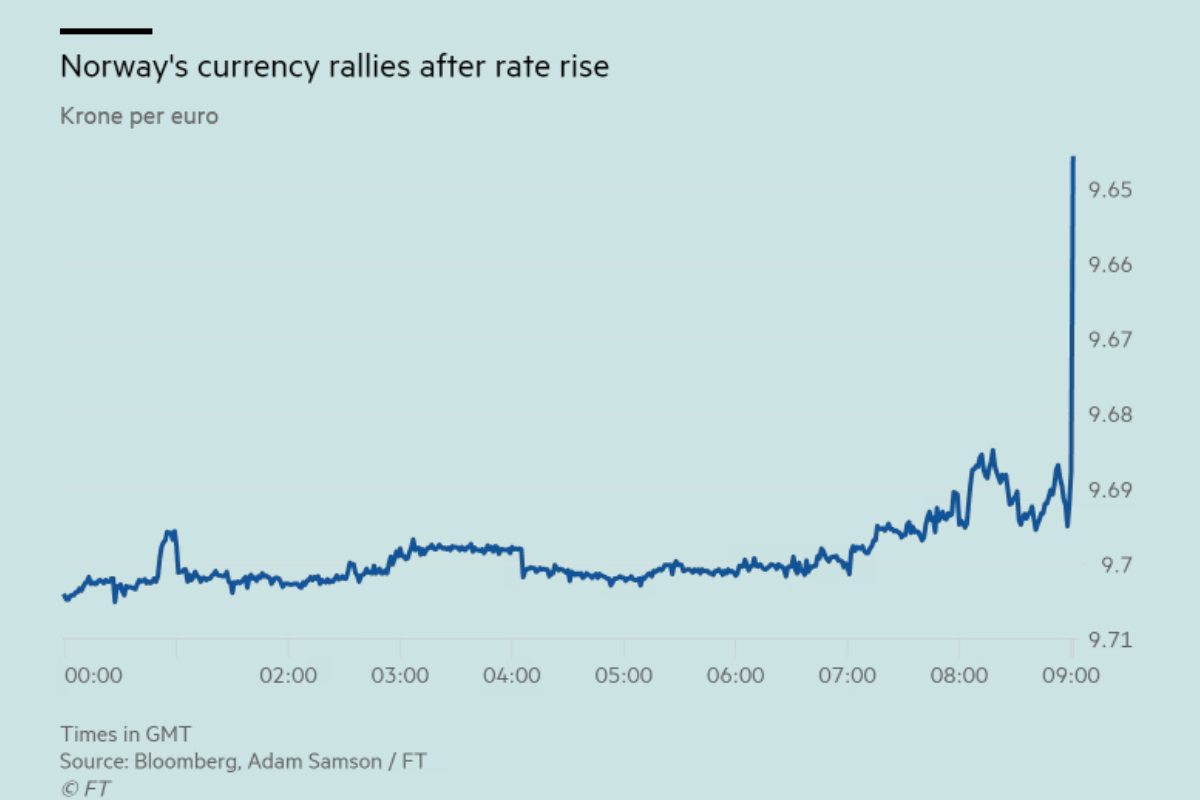

Норвегия

Цифровые коммуникации являются главными преимуществами Норвегии. В первую очередь, данная страна обладает сильной экономикой, и большая часть общения правительства может осуществляться в цифровом формате.

Регистрация компании на территории Норвегии происходит быстро, а соблюдение налогового законодательства является относительно простым делом. Обслуживание новой фирмы тоже довольно простое и не очень затратное при нахождении в пределах Европы.

Рассматривая систему налогообложения страны, стоит отметить, что все иностранные организации, действующие на территории Норвегии, подлежат налогообложению в размере 25 % от прибыли. Подоходный налог составляет 38,7 %, и основным правилом является то, что физические лица становятся плательщиками налога с первого рабочего дня.

Узнать больше полезной информации о том, какой бизнес открыть на территории данной страны, вы сможете из нашей статьи.

Что скажете?

1 голос

👍 — 100%

👎 — 0%

Нидерланды

Нидерланды являются страной с открытой экономикой, развитыми технологиями и инновациями. Стоит отметить, что данная страна отличается передовой инфраструктурой, включая крупнейший в Европе порт, конкурентный деловой климат и мощную договорную и партнерскую сеть.

Налоговая система Нидерландов предусматривает ряд налоговых льгот для стимулирования инновационной и предпринимательской деятельности. И как страна, ориентированная на международный уровень, Нидерланды являются домом не только для многих высокообразованных иностранных рабочих, но и для многих международных компаний и предприятий. Стандартная ставка корпоративного налога в Нидерландах составляет 25,8%.

Что скажете?

1 голос

👍 — 100%

👎 — 0%

Новая Зеландия

Стабильная динамичная экономика, технологические возможности, комфортный инвестиционный климат, внедрение инноваций вызывают живой интерес к Новой Зеландии у предпринимателей из многих стран мира. Местное правительство это прекрасно понимает и стремится привлечь бизнесменов, которые способны принести значительную пользу для развития государства.

Зарегистрировать бизнес в Новой Зеландии можно буквально в течение суток онлайн через правительственный сайт – companies.govt.nz. Стоимость резервирования уникального наименования составляет 10,22 новозеландских долларов, а сама регистрация компании 150 долларов.

Размер корпоративного налога на прибыль составляет 28%, а что касаемо подоходного налога, то прогрессивная ставка зависит от годового дохода (тысяч новозеландских долларов):

- От 0 до 14 – 10,5%

- От 14 до 48 – 17,5%

- От 48 до 70 – 30%

- Более 70 – 33%

В случае отсутствия налоговой декларации подоходный налог в Новой Зеландии взимается в размере 45% от совокупного дохода.

Что скажете?

1 голос

👍 — 0%

👎 — 100%

Дания

Дания также считается одной из самых лёгких стран в Европе, чтобы открыть бизнес и зарегистрировать компанию. Благодаря системе «flexicurity», которая действует на территории данной страны, предприниматель получает самые гибкие правила найма и увольнения в мире, снижая затраты на масштабирование бизнес-операций. Более того, в Дании отсутствуют требования к гражданству руководства фирмы, в том числе для генерального директора и совета директоров.

Что касаемо налоговой составляющей данной страны, то датские компании уплачивают налог на прибыль с общемирового дохода, однако прибыль зарубежных постоянных представительств и доходы от зарубежной недвижимости не облагаются налогом на прибыль в Дании.

Компании-нерезиденты уплачивают налог на прибыль с доходов из источников в Дании. Налог на прибыль уплачивается по ставке 22%. В некоторых отраслях применяются другие ставки.

Получите бесплатную консультацию от представителей успешных предпринимателей из этой сферы

Получить

Что скажете?

1 голос

👍 — 0%

👎 — 100%

Швеция

Нерезиденты Швеции имеют право совершать покупку и продажу предприятия наравне с представителями местного населения, более того, они могут создавать их с нуля, инвестировать в готовый бизнес на принципах долевого участия, включая приобретение пакетов акций. При этом они ничем не ограничены и не обязаны уплачивать государственную пошлину.

Стоит отметить, что государство заинтересовано в инновационных проектах, поэтому ведет активную работу по поиску перспективных стартапов. Более того, создано специализированное агентство, курируемое Министерством энергетики и коммуникаций. Через него проходит финансирование начинающих бизнесменов, на что ежегодно выделяется около 3-х миллиардов местных крон.

Рассматривая систему налогообложения данной страны, стоит отметить, что размер подоходного налога составляет 28,9%, а налог на прибыль — 6,4%.

Что скажете?

1 голос

👍 — 0%

👎 — 100%

10 бизнес-идей для 2023 года с минимальными вложениями (до 3-5 миллионов на точку)

Список ниш, о которых знает меньше 100 предпринимателей в СНГ.

Посмотреть

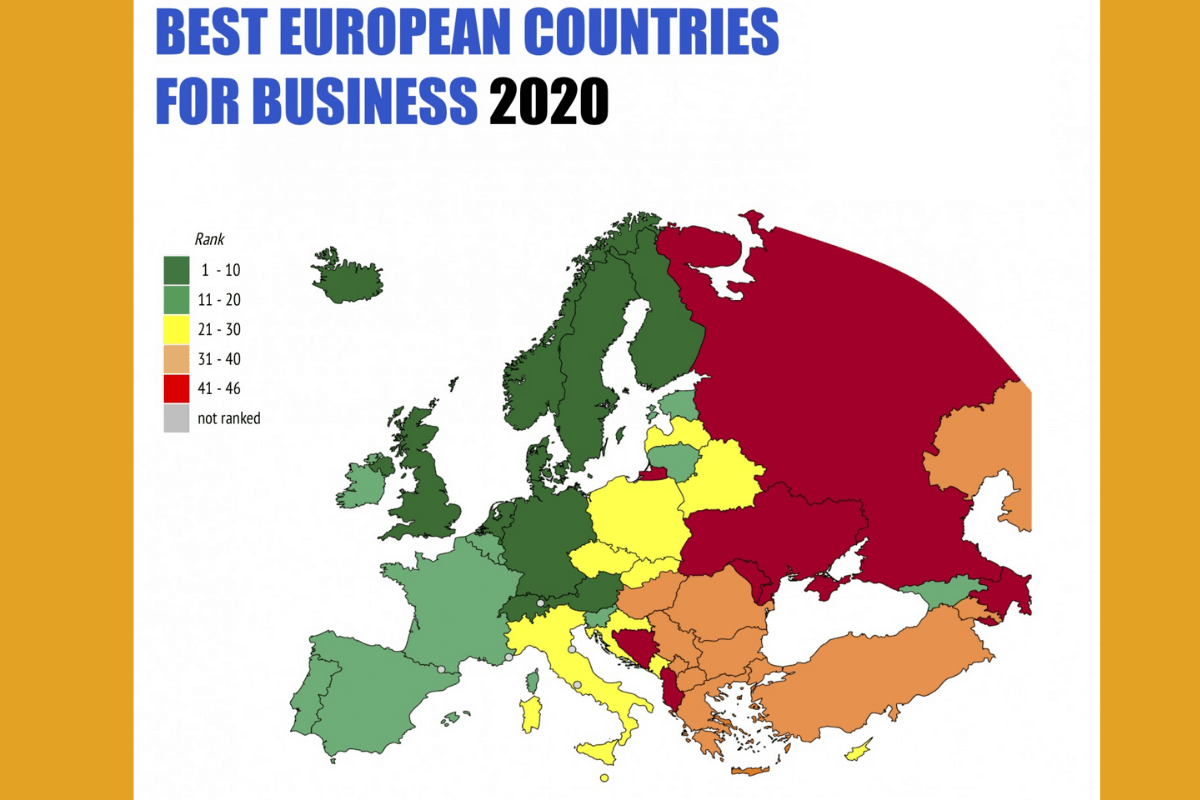

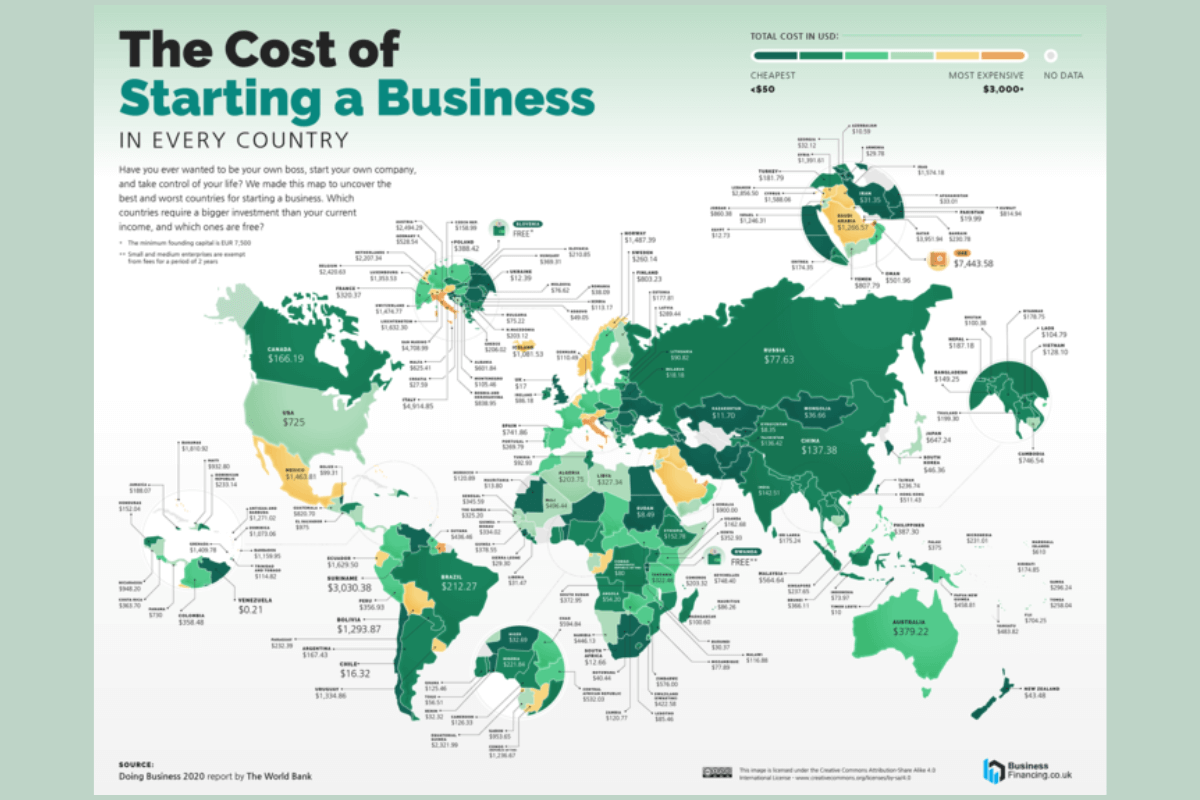

Люди занимаются бизнесом по всему миру, но не везде это дается легко: одни страны усложняют жизнь предпринимателям, а другие, наоборот, во многом идут им навстречу. По версии ежегодного рейтинга Doing Business от The World Bank Group, малому бизнесу проще всего работать в следующих 20 государствах.

- Великобритания и Европейский союз

- Америка

- Азия

- Африка

- В мире

- Заключение

1. Великобритания и Европейский союз

Дания

- 4 место: 85,3 балла

Авторы рейтинга отмечают, что в Дании стало дешевле получать разрешения на строительство, так как власти страны ликвидировали соответствующие сборы.

Великобритания

- 8 место: 83,5 балла

Великобритания вошла в топ-10 списка, но его составители указывают, что страна усложнила выплату налогов. Это вызвано введением новой пенсионной схемы, по которой все перечисления ложатся на плечи нанимателя.

Швеция

- 10 место: 82 балла

Аналитики напоминают о гибкости рынка труда в Швеции. В частности, с 2001 года эта страна позволяет компаниям менее чем с 11 сотрудниками исключать двух из них из «правила старшинства», которое при сокращении штата предписывает сначала уволить человека, нанятого последним. Когда это нововведение вступило в силу, продуктивность в малом бизнесе выросла на 2-3%.

Литва

- 11 место: 81,6 балла

Литва сделала электричество для бизнеса доступнее, запустив комплексное цифровое приложение и уменьшив стоимость новых подключений. Кроме того, эта страна усилила защиту миноритарных акционеров, прояснив правила, касающиеся владения и управления бизнесом.

Эстония

- 18 место: 80,6 балла

Авторы рейтинга отметили удобство налоговой системы в Эстонии: например, там можно быстро вернуть НДС и согласовать корректировки в сумме налога на прибыль.

Латвия

- 19 место: 80,3 балла

Латвии удалось войти в топ-20, но составители списка подчеркивают, что эта страна увеличила налоговую нагрузку на бизнес: теперь при подсчете налога на прибыль учитывается не налогооблагаемая, а распределенная прибыль.

Финляндия

- 20 место: 80,2 балла

Аналитики указывают, что Финляндия упростила запуск бизнеса, сократив сборы при онлайн-регистрации компании и ускорив этот процесс.

2. Америка

США

- 6 место: 84 балла

В Лос-Анджелесе теперь можно зарегистрировать компанию в форме LLC онлайн. Там же (и еще в Нью-Йорке) уменьшили налог на прибыль. Кроме того, в Лос-Анджелесе стало проще добиваться исполнения контрактов через суд, потому что теперь там можно заполнять документы и оплачивать судебные издержки онлайн.

Авторы рейтинга отмечают, что страны Латинской Америки не вошли в него из-за бюрократии и затянутости процессов.

3. Азия

Сингапур

- 2 место: 86,2 балла

Сингапур упростил получение разрешений на строительство, распространив на этот процесс риск-ориентированный подход, сделав информацию о земельных участках доступнее и улучшив выдачу нужных документов. Эта страна также выделяется самыми короткими сроками по уплате налогов и исполнению контрактов через суд.

Гонконг

- 3 место: 85,3 балла

Как и Сингапур, Гонконг упростил получение разрешений на строительство, распространив на этот процесс риск-ориентированный подход.

Южная Корея

- 5 место: 84 балла

Южная Корея — пример страны, которая очень быстро проводит конкурсы на получение госконтрактов: весь процесс в среднем занимает 161 день.

Малайзия

- 12 место: 81,5 балла

Получить разрешение на строительство стало проще и в Малайзии. Этого удалось достичь благодаря ликвидации дорожных проверок и контроля за выводом сточных вод. И тем, и другим ранее занимались власти Куала-Лумпура, столицы Малайзии.

Тайвань

- 15 место: 80,9 балла

Тайваню удалось занять 15 место, но заниматься бизнесом на этом острове стало неудобнее, указывают составители списка. Ситуация ухудшилась из-за увеличения налога на прибыль.

4. Африка

Маврикий

- 13 место: 81,5 балла

Единственная африканская страна, которая попала в топ-20 (в топ-50 также вошла Руанда). Маврикий модернизировал выдачу разрешений на строительство, упростив согласования с коммунальными службами и организацию водоотведения. Он также ускорил регистрацию собственности и улучшил систему управления земельными участками.

Еще два важных нововведения: Маврикий облегчил контроль за исполнением контрактов через суд и ведение разбирательств, связанных с неплатежеспособностью компании.

5. В мире

Новая Зеландия

- 1 место: 86,8 баллов

Новая Зеландия, лидер рейтинга Doing Business, предлагает быстрее всего запустить бизнес. Как пишут составители списка, на это может понадобиться всего полдня.

Грузия

- 7 место: 83,7 балла

Аналитики отмечают, что Грузия улучшила контроль за качеством строительства, сделав информацию о нем доступнее.

Норвегия

- 9 место: 82,6 балла

В Норвегии достаточно быстро оценивают заявки компаний, участвующих в конкурсах на получение госконтрактов: обычно на это уходит не больше 30 дней.

Австралия

- 14 место: 81,2 балла

Австралия модернизировала процесс получения кредитной информации, начав раскрывать как позитивные, так и негативные данные.

ОАЭ

- 16 место: 80,9 балла