Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Иван Блинов

Автор Выберу.ру, ivanblinov@vbr.ru

Специализация: кредиты, микрозаймы, вклады, ипотека, автострахование, дебетовые и кредитные пластиковые карты

Покупка акций на зарубежных биржах является выгодной стратегией инвестирования. В отдаленной перспективе они могут показывать больший рост и доходность по сравнению с отечественными акциями. Основным преимуществом является большой выбор среди иностранных компаний: доступны американские, европейские и азиатские активы.

Оптимальной стратегией считается инвестирование как в российские, так и в иностранные компании. Валютные операции помогут уберечь от падения рубля, а вложение в российские компании, обозначенные голубыми фишками, даст стабильные дивиденды.

Какие иностранные акции купить в 2023 году – топ лучших

Выбор портфеля ценных бумаг зависит от стратегии: инвестирование с высоким или низким риском или смешанный подход.

Перед покупкой иностранных акций необходимо выйти на зарубежный фондовый рынок. Сделать это можно с помощью:

- российского брокера на Санкт-Петербургской фондовой бирже;

- российского брокера на иностранных площадках;

- зарубежного брокера на иностранных площадках.

Выбор способа определяется удобством, а также видом акций, которые планируете покупать. На Санкт-Петербургской фондовой бирже и у российских брокеров выбор меньше, чем у иностранных.

После выхода на биржу необходимо подобрать самые выгодные предложения по покупке ценных бумаг. Сделать это можно на сайте Выберу.ру.

Популярные вопросы

Какие акции зарубежных компаний являются лидерами роста?

На иностранном рынке лидируют акции компаний здравоохранения, цифровых технологий и энергетики: Biogen, First Solar и NVIDIA. Также хорошие показатели у Moderna и Roku. Из китайских компаний успешно себя показала компания Li Auto.

Какие иностранные акции упали сильнее всего?

Больше всего просели акции компаний Tesla и Zoom. Первый вариант считается переоцененным и высокорисковым вложением. Акции Zoom поднялись на волне пандемии в 2020 году, когда многие компании перешли на удаленный формат работы, и резко упали после стабилизации ситуации в мире.

Что такое ликвидность акций?

Оценка ликвидности помогает определить, насколько бумага окупится и принесет доход. Акции с высокой ликвидностью легко продаются и покупаются, операции с ними не приносят больших финансовых потерь.

Оценка ликвидности происходит по количеству сделок (чем больше, тем лучше) и разнице в стоимости покупки и продажи.

Приведите примеры дивидендов акций иностранных компаний

Американские компании редко отменяют дивиденды, предпочитая выплачивать их раз в квартал. Часть компаний выплачивает дивиденды много лет подряд, например, более двадцати лет подряд акционерам платят:

- AT&T – 6,9 %;

- Chevron – 5,4 %;

- Nucor – 3,7 %;

- Coca-cola – 3,4 %;

- Emerson Electric – 3,2 %.

Такие компании называются дивидендными аристократами.

Зачем требуется брокер?

Без брокера торговать на бирже не получится, так как частное лицо без соответствующих прав не может попасть на рынок акций. Брокерские компании становятся посредниками, которые обеспечивают законную торговлю. Также брокер нужен для доступа к иностранным акциям.

Как купить акцию?

Чтобы купить акцию иностранной компании, понадобится в первую очередь выбрать посредника. Это может быть Санкт-Петербургская фондовая биржа, российский или зарубежный брокер. Далее следует выбрать акции для своего портфеля и подать заявку на покупку.

Какие налоги и комиссии?

В первую очередь инвестор платит комиссию брокеру за возможность торговать на бирже. Также нужно учитывать российское законодательство, которое предусматривает выплату налогов на доходы.

При торговле иностранными акциями налоги уплачиваются:

- с дохода от продажи;

- с дохода по дивидендам;

- с продажи валюты, если от этого был доход.

С 1 января 2021 года весь годовой доход, который превышает сумму 5 млн руб., облагается по ставке 15%.

Акции крупнейших компаний мира, таких как Amazon, Facebook или Microsoft, торгуются на американских биржах. И есть несколько вариантов, как их купить инвестору из России. В статье рассмотрим все варианты торговли акциями зарубежных эмитентов, плюсы и минусы каждого варианта.

Три способа вложить деньги в иностранные акции

Когда мы говорим «купить акции иностранных компаний», имеем в виду не только ценные бумаги отдельных эмитентов. Есть и другие способы, как вложить деньги в активы компаний из США или других стран. Рассмотрим основные варианты, доступные инвестору из России.

Способ 1 — купить акций отдельных эмитентов. Это классический способ инвестиций. Инвестор выбирает компанию, акции которой хотел бы иметь в своем

инвестиционном портфеле. Ценные бумаги можно купить за доллары, евро или рубли — валюта зависит от торговой площадки.

Преимущество такого способа в том, что инвестор отбирает активы, которые нравятся именно ему, подходят под его цели и финансовые возможности. Недостаток — правильность выбора зависит от опыта инвестора, его теоретической подготовки, навыков проведения

фундаментального анализа.

Совет новичку

В университете, где я преподаю экономику, некоторые студенты открывают брокерский счет и делают первые покупки. И часто новички допускают распространенную ошибку — покупают ценные бумаги популярной компании, например, Tesla, потому что все говорят об этой компании, а котировки растут на сотни процентов в год.

К сожалению, такой подход может привести к потере капитала и разочарованию в инвестициях. Инвестор не должен принимать решение о покупке на основе обсуждения в интернете, мнения экспертов или советов друзей. Только на основе собственного анализа объективных рыночных данных и финансовой отчетности эмитента. Тогда он четко понимает, что из себя представляет компания, какие у нее перспективы и нужны ли ему эти акции.

Чтобы покупать акции на бирже, необходимо открыть брокерский счет у брокера, который имеет лицензию Банка России. Сделать это можно онлайн. Процедура не сложнее, чем открыть депозит в банке.

Купить акции эмитентов из США и Европы можно:

- на Московской бирже за рубли;

- на Санкт-Петербургской бирже за доллары и евро через российского брокера;

- на зарубежных биржах через российского или иностранного брокера.

Способ 2 — купить акции в составе ETF и БПИФов. Инвестор, у которого нет необходимых знаний, или он не хочет заниматься отбором акций отдельных эмитентов — может инвестировать через индексные фонды: ETF и БПИФ.

ETF и БПИФ — инструменты коллективных инвестиций. Разница в том, что БПИФ появился относительно недавно, поэтому пока сложно оценить его эффективность. Первый ETF в мире возник в Канаде в 1990 г., в России — в 2013 г., а первый БПИФ выпустил Сбербанк в 2018 г. БПИФы имеют российские юрисдикцию и регулирование, ETF — иностранные. Комиссии примерно сопоставимы.

Пример ETF на американский рынок акций от управляющей компании FinEx:

В качестве бенчмарка обычно выступает один из мировых индексов. Например, индекс S&P 500, который включает акции 500 компаний США. Инвестор, который хочет вложить деньги в американскую экономику, покупает акции ETF или паи БПИФ и сразу становится владельцем 500 крупнейших компаний Америки.

Вложения в индексные фонды позволяют обеспечить доходность на уровне рынка, достичь широкой диверсификации портфеля и не проводить анализ эмитента. Но инвестор оплачивает услуги управляющей компании в виде комиссий — по ETF, которые торгуются на зарубежных биржах, это менее 1%, в России цифра может доходить до 3%.

Инвестор может купить:

- акции и паи российских индексных фондов, которые инвестируют в зарубежные рынки, на Московской бирже за рубли, доллары и евро;

- акции зарубежных ETF на Санкт-Петербургской бирже или на иностранной бирже через российского брокера, если у вас есть статус квалифицированного инвестора;

- акции зарубежных ETF на иностранных биржах США, Азии и Европы через зарубежного брокера, если вы неквалифицированный инвестор.

Способ 3 — купить паи ПИФов. Аналогом БПИФа является обычный ПИФ, паи которого не торгуются на бирже. Инвестор может их купить и продать в офисе управляющей компании или онлайн в личном кабинете. Простой инвестиционный фонд в отличие от индексного не копирует состав бенчмарка, не следует за его доходностью, а формируется и управляется специалистами УК. Они могут вложить деньги пайщиков в покупку отдельных акций иностранных эмитентов или в ETF — это зависит от принятой стратегии управляющей компании.

Фонды предусматривают активное управление, поэтому комиссии для пайщиков выше, чем по индексным фондам, и могут превышать 6%. Но история некоторых ПИФов значительно больше, поэтому инвестор может оценить доходность на длительном промежутке времени.

Рассмотрим особенности покупки иностранных акций на Московской и Санкт-Петербургской биржах, а также напрямую на зарубежных биржах.

Покупка иностранных акций на Московской бирже

В августе 2020 г. Московская биржа начала торги акциями иностранных эмитентов. Сначала в список вошли 20 компаний из индекса S&P 500, например, Amazon, Twitter, Microsoft Corporation, Apple, McDonald’s Corporation. На 1.06.2021 в листинге 144 компании. К концу года Мосбиржа хочет увеличить количество иностранных эмитентов до 300–500.

Особенности покупки иностранных акций на Московской бирже.

- Применяется режим торгов Т+2 — инвестор становится реальным владельцем бумаг только через 2 дня. Это важно понимать, если рассчитываете на дивиденды. Например, закрытие реестра акционеров было назначено на среду — вам необходимо купить акции не позднее понедельника, чтобы успеть попасть в список претендентов на выплаты.

- Торговля ведется в рублях, дивиденды начисляются в долларах США. Нерезиденты США должны перечислить налог в размере 30% с полученных дивидендов по американским акциям. Российский инвестор может уменьшить размер налога до 13%. Для этого надо подписать форму идентификации физического лица W-8BEN, тогда 10% уйдут в бюджет США и 3% надо уплатить в России.

- Налоговым агентом по уплате НДФЛ с дивидендов является инвестор. Он самостоятельно подает декларацию и перечисляет налог в бюджет.

- С полученной прибыли по операции купли-продаже акции инвестор должен уплатить налог 13%. Налоговым агентом выступает брокер — он подает декларацию и удерживает налог с прибыли инвестора.

Справка

Акции иностранных эмитентов можно купить на

ИИС и воспользоваться налоговой льготой: получить налоговый вычет, но не более 52 000 ₽ в год, либо не платить НДФЛ с полученного дохода.

Если акции приобретены на обычный брокерский счет, то оптимизировать налогообложение можно за счет льготы на долгосрочное владение ценными бумагами — ЛДВ. Инвестор не уплачивает НДФЛ по акциям, которые куплены больше трех лет назад.

Максимальный необлагаемый доход рассчитывается так:

3 000 000 ₽ × количество лет владения акциями

Например, инвестор владеет акциями 5 лет, тогда сумма, необлагаемая налогом:

3 000 000 × 5 = 15 000 000 ₽ — с дохода свыше этой суммы инвестор обязан уплатить 13% налога.

Льгота не действует на доходы, полученные в виде дивидендов.

Плюсы покупки иностранных акций на Мосбирже.

- Не надо искать зарубежного брокера, чтобы открыть счет и купить иностранные акции. Инвестор может работать через российского брокера, который имеет лицензию Центробанка и регулируется российским законодательством.

- Покупать акции иностранных компаний на Мосбирже может любой неквалифицированный инвестор.

- Не надо тратиться на комиссии при конвертации валюты: если основные доходы инвестор получает в рублях, то и активы он может покупать в рублях.

- Дивиденды в долларах США помогают защитить доход по акциям от девальвации рубля.

- Не нужно самому декларировать доход — брокер подает декларации за инвестора, удерживает и уплачивает налог с прибыли.

- Можно воспользоваться налоговыми льготами — ИИС или ЛДВ.

Минусы.

- Выбор иностранных акций пока ограничен, но Московская биржа работает над его расширением.

- Инвестор самостоятельно отчитывается перед налоговым органом за полученные дивиденды и уплачивает НДФЛ.

Покупка иностранных акций на Санкт-Петербургской бирже

По состоянию на июнь 2021 года на Санкт-Петербургской бирже торгуется 1601 акция зарубежных компаний. Основная часть — американские эмитенты, которые можно купить за доллары США, но есть активы немецких компаний за евро. Полный перечень инструментов находится по ссылке.

Особенности покупки иностранных акций на Санкт-Петербургской бирже.

- Необходимо открыть счет у брокера, чтобы получить доступ на Санкт-Петербургскую биржу.

- Торговля ведется в долларах США и евро. Дивиденды также поступают на счет в валюте.

- Торги проводят с 10:00 до 23:00 часов по московскому времени летом и с 10:00 до 24:00 — зимой. В первой половине дня ликвидность формируют российские участники рынка. С открытием американского рынка к внутренней ликвидности добавляются котировки ведущих американских площадок. Когда инвестор выставляет поручение на покупку акций, торговая система сравнивает, где сейчас наилучшая цена на продажу акций — у участников торгов СПБ или на американской бирже, и исполняет заявку по наилучшей цене.

- На бирже можно купить акции отдельных эмитентов, фонды недвижимости REIT и зарубежные ETF.

- Налоговым агентом по доходам от купли-продажи акций выступает брокер, по дивидендам — инвестор. На акции, купленные на Санкт-Петербургской бирже, распространяются налоговые льготы — ИИС и ЛДВ.

Справка

Для покупки иностранных акций на Санкт-Петербургской бирже через ИИС необходимо помнить, что на счет можно заводить только рубли, а ценные бумаги торгуются в долларах и евро. Поэтому инвестор переводит на ИИС сумму в рублях, обменивает ее на валютной секции Мосбиржи и покупает акции зарубежных компаний за валюту.

Плюсы покупки иностранных акций на Санкт-Петербургской бирже.

- Инфраструктура рынка — биржа, брокеры, депозитарий — находятся в российском правовом поле и регулируются Центральным Банком РФ.

- Большой выбор инструментов. В листинг включены наиболее популярные акции, и их список постоянно расширяется. Кроме акций, инвестор может инвестировать деньги в REIT и ETF.

- Можно купить акции США и Германии.

- Расчеты в долларах и евро защищают капитал от девальвации рубля.

- Можно воспользоваться налоговыми льготами — ИИС или ЛДВ.

Минусы.

- Не все брокеры дают доступ на Санкт-Петербургскую биржу.

- Для покупки зарубежных ETF необходимо получить статус квалифицированного инвестора.

- Инвестор обязан уплатить НДФЛ с полученных дивидендов. Чтобы избежать двойное налогообложение и снизить налог по американским акциям с 30 до 13%, надо подписать форму W-8BEN.

Прямой выход на иностранную биржу

Торговать акциями на российских биржах удобно, но выбор иностранных ценных бумаг ограничен. Чтобы получить неограниченный доступ, инвестор может выйти на биржи других государств. Сделать это можно двумя способами.

Выйти на зарубежную биржу через российского брокера может только квалифицированный инвестор. Обычно российские брокеры дают доступ на иностранные торговые площадки через дочерние организации, зарегистрированные за рубежом.

Открыть счет у иностранного брокера. Но с российскими инвесторами работают всего несколько зарубежных брокеров — из-за экономических и политических санкций компании-посредники не рискуют работать с россиянами.

Информация к размышлению

1.06.2021 Банк России опубликовал

список компаний с признаками нелегальной деятельности, куда вошли 1820 организаций. Перечень будет обновляться. Но переполох среди инвесторов вызвала не сама публикация, а наличие в списке американского брокера Interactive Brokers, популярного среди российских инвесторов.

Позже ЦБ РФ разъяснил, что инвесторам не запрещено взаимодействовать с компаниями из списка, но ответственность и риски несет он сам. Так как иностранные участники работают по своим правилам, то в случае непредвиденных проблем клиенту придется обращаться за защитой к иностранному регулятору — Центробанк не несет ответственности по сделкам, совершенным через зарубежного брокера.

Однако сама ситуация вызывает озабоченность, и слова Банка России пока не очень успокоили инвестиционное сообщество. Политические риски работы россиян с иностранным брокером остаются слишком высокими.

Плюсы прямой покупки акций на иностранной бирже.

- Большой выбор торговых площадок и инвестиционных инструментов: акции отдельных эмитентов, ETF, REIT. Список активов насчитывает несколько тысяч наименований.

- Не требуется статус квалифицированного инвестора, если инвестор торгует через зарубежного брокера.

- Защита капитала от девальвации рубля.

- Страхование брокерских счетов в соответствии с американским и европейским законодательством. Например, в США максимальная сумма страховки равна 500 000 $, в Европе — 20 000 €.

Минусы.

- Комиссии брокеров могут существенно снижать доходность, особенно это ощутимо для инвесторов с небольшим капиталом. Например, в Interactive Brokers есть комиссия за неактивность в размере 20 $ в месяц для счетов до 2000 $.

- Зарубежный брокер не является налоговым агентом, поэтому российский инвестор должен самостоятельно подать декларацию и уплатить НДФЛ.

- Необходимо ежегодно предоставлять в налоговую инспекцию сведения о счетах, открытых за рубежом, и движении денег на них.

- Высокий риск ухода брокера с российского рынка с закрытием счетов россиян или переводом активов к другому брокеру, что неизбежно приведет к дополнительным расходам.

- Возможны затруднения для инвесторов, кто совсем не знает английского языка. Google-переводчик может не совсем корректно перевести важную информацию.

- Нет налоговых льгот, доступных инвестору на российском фондовом рынке.

- Требуется статус квалифицированного инвестора, чтобы торговать на зарубежном рынке через российского брокера.

- В последнее время ужесточилась процедура открытия счетов россиянам у иностранного брокера. У некоторых инвесторов она занимает несколько недель с большим количеством сопровождающих документов.

Иностранные акции в портфеле инвестора — это хороший вариант диверсификации и защиты капитала от обесценивания рубля. Выбор конкретного способа вложения денег в зарубежные активы зависит от ваших финансовых возможностей, опыта работы на фондовом рынке и времени, которое вы готовы тратить на торговлю.

Акции зарубежных компаний пользуются популярностью среди частных инвесторов. Они обеспечивают как правило более высокую доходность, чем российские бумаги. Несмотря на периодическое колебание котировок, акции лидеров мирового рынка в перспективе показывают стабильный рост, они идеально подходят для долгосрочных инвестиций. Важно и то, что у инвестора появляется возможность более широкого выбора: наряду с акциями российских «голубых фишек» он может включить в свой портфель иностранные акции, что делает его вложения более диверсифицированными и менее зависимыми от реалий нестабильной российской экономики, от влияния санкций и от многих других неприятностей. Покупка акций зарубежных компаний частным лицом — это валютные инвестиции, которые могут застраховать от обесценения рубля.

Как купить акции американских компаний?

Чтобы выйти на фондовый рынок США из России, инвестору понадобится посредник. Купить американские акции можно тремя способами:

С помощью российского брокера на Санкт-Петербургской фондовой бирже

Это наиболее простой способ купить иностранные акции для частного лица. Инвестору понадобится заключить договор с брокером — российское законодательство не позволяет совершать сделки напрямую. На фондовом рынке Санкт-Петербургской биржи насчитывается 42 профессиональных участника торгов.

Ассортимент акций иностранных компаний на Санкт-Петербургской бирже менее широкий, чем на американских (по состоянию на 1 ноября число зарубежных эмитентов на Санкт-Петербургской бирже не превышало 500, тогда как на бирже NASDAQ торговались акции свыше 3,3 тыс. компаний, а на Нью-Йоркской фондовой бирже — более 2,4 тыс.), но в их числе крупные глобальные корпорации, такие как Google, Intel, Microsoft и Apple.

Порог входа на Санкт-Петербургскую биржу ниже, чем на американские биржи. Купить зарубежные акции легко — лоты на Санкт-Петербургской бирже очень маленькие, можно купить даже одну бумагу (например, один лот акций Microsoft, в который входит одна акция, на 1 ноября 2018 года стоил $105,5).

Российский брокер будет выступать налоговым агентом клиента — то есть, будет за него высчитывать и отчислять в бюджет налог с доходов от сделок с бумагами (доход с дивидендов инвестор декларирует самостоятельно).

Интернет-магазин ценных бумаг Freedom 24 позволяет совершать сделки с акциями американских компаний, торгующихся на Санкт-Петербургской фондовой бирже.

С помощью российского брокера на американских площадках

Большинство крупных брокерских компаний предоставляют доступ к иностранным биржам и обеспечивают поддержку клиентов на русском языке. За операции брокер берет комиссию, которая может быть фиксированной либо зависеть от типа актива, с которым проводились операции, и торгового оборота в день.

Чтобы получить доступ к полному перечню акций американских компаний через российского брокера, необходимо иметь статус квалифицированного инвестора. Чтобы стать квалифицированным инвестором, нужно соответствовать хотя бы одному из требований, предусмотренных законом о рынке ценных бумаг. В их числе наличие высшего экономического образования некоторых вузов (следует уточнить у брокера, подходит ли диплом), наличие профильных аттестатов или сертификатов (квалификационный аттестат специалиста финансового рынка/аудитора/страхового актуария, сертификат Chartered Financial Analyst (CFA), сертификат Financial Risk Manager(FRM) и Certified International Investment Analyst (CIIA)), опыт работы в компании со статусом квалифицированного инвестора, опыт самостоятельного совершения сделок на рынке ценных бумаг, владение ценными бумагами на сумму от 6 млн руб. и так далее. «Фридом Финанс» оказывает содействие в получении статуса квалифицированного инвестора.

С помощью американского брокера на американских площадках

Основное преимущество такого способа в доступе к покупке полного спектра акций американских компаний.

Инвестор открывает брокерский счет и пополняет его со своего валютного счета, открытого в российском банке. Это довольно трудоемкий процесс: нужно быть готовым к тому, что брокер потребует письменное происхождение денег, которые инвестор вносит на счет, и документы, подтверждающие законность их получения.

Порог входа у американских брокеров начинается от $10 тыс. Помимо комиссий за совершение сделок иностранный брокер может брать отдельную плату за ведение брокерского счета, комиссию за перевод средств на российский счет, различные сборы бирж и так далее.

Американские брокеры, в отличие от российских, не выступают налоговыми агентами — отчитываться о полученных доходах перед российскими налоговыми органами инвестору придется самостоятельно.

Как купить акции иностранных компаний частному лицу

Самый простой способ — связаться с брокером по телефону и дать распоряжение на купить определенное число акций той или иной зарубежной компании. Аналогичное распоряжение можно направить по электронной почте.

Второй вариант — заняться процессом покупки самому, через интернет. Для этого необходимо установить программу, дающую доступ к торговому онлайн-терминалу, и покупать иностранные акции в режиме реального времени. Freedom 24 позволяет совершать сделки 24 часа в сутки через личный кабинет, устанавливать торговый терминал нет необходимости.

Как купить иностранные акции

Если инвестор не уверен в себе, либо же у него нет времени покупать зарубежные акции самостоятельно, он может воспользоваться услугой «Доверительное управление», которую предлагают почти все брокеры. Брокерская компания будет сама от вашего имени покупать или продавать акции иностранных компаний, руководствуясь вашими пожеланиями, например, если вы не хотите инвестировать в фаст-фуд или хотите, чтобы ваши акции продавали, когда их цена вырастет на определенную величину.

Здравствуйте, друзья!

Россиян не надо учить копить. Посмотрите на наших бабушек и дедушек. У многих найдутся несколько отложенных десятков тысяч рублей. И все больше людей среднего и молодого возраста перестают жить одним днем, а задумываются о создании капитала на будущее. Но чему точно надо учить – это выгодно вкладывать деньги, чтобы не только их сохранить, но и приумножить. Покупка ценных бумаг на фондовом рынке дает такую возможность частному инвестору.

В статье рассмотрим подробно по шагам, как купить акции физическому лицу.

Развенчиваем мифы

в нашей стране. Памятная приватизация 90-х с выдачей ваучеров населению не добавила уверенности и оптимизма в том, что все мы теперь собственники компаний и будем жить в достатке до конца дней.

Но время идет, меняется страна, и меняются люди. Появились новые возможности, и глупо их упускать, вспоминая прошлые неудачи. Граждане многих стран мира активно инвестируют в развитие компаний своего и других государств. А мы пока лишь с завистью наблюдаем, как, выйдя на заслуженный отдых, они путешествуют и наслаждаются жизнью. И дело совсем не в размере пенсий (хотя и в нем тоже), а в накопленном капитале.

Может, и нам пора перестать ждать подачки от государства и самим позаботиться о своем будущем? Акции для этого – отличная возможность.

Раз заговорили о мифах, попытаемся их развеять.

Миф 1: это дорого

Смотрите сами на курсы акций: 1 лот Газпрома – 2 460 руб. (10 штук), Сбербанка – 2 125 руб. (10 штук), Аэрофлота – 1 025 руб. (10 штук), Яндекса – 2 587 руб. (1 штука), Магнита – 3 213 руб. (1 штука) и т. д. Это крупные российские компании из разных отраслей и таких еще очень много. Не надо миллионов, чтобы начать инвестировать и каждый месяц методично покупать по одному лоту ценных бумаг.

Миф 2: это рискованно

Да, акции – рискованный вариант инвестиций. Но в длительной перспективе большинство компаний развиваются и увеличивают свою капитализацию, следовательно растет и ваш капитал. В инвестиционном портфеле вполне могут оказаться и неудачные ценные бумаги, но мы не раз уже писали про диверсификацию. Нельзя все деньги вкладывать только в одну компанию и в один инструмент. Рисками тоже можно управлять и сводить их к минимуму.

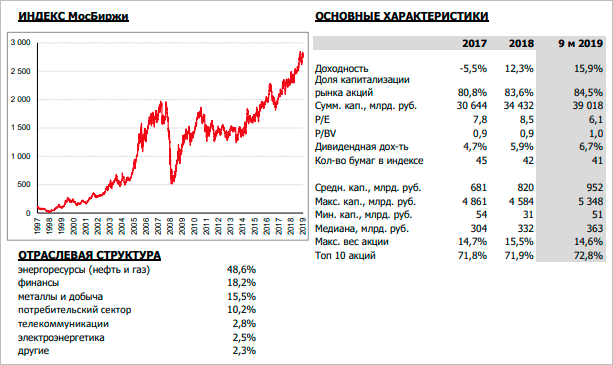

Посмотрите, как вырос фондовый индекс Московской биржи с 1997 года: с 94,11 до 2 910,78 пунктов. За 22 года – в 31 раз. На графике видны взлеты и падения. Но создание капитала на акциях – это работа не на месяц и не на год, а минимум на 5 лет.

Миф 3: слишком маленькая доходность

- стоимость привилегированной акции Сбербанка на 1.01.2015 была 43,84 руб., на 1.12.2019 – 212,64 руб., рост за почти 5 лет составил 385 %;

- Газпром в те же даты – 143,82 руб. и 246,91 руб. соответственно, рост – 71,7 %;

- Яндекс – 1 075 руб. и 2 579 руб. соответственно, рост – 139,9 %.

Будет несправедливо, если не покажем неудачников:

- цена акции Магнита – 10 590 руб. в 2015 г. и 3 209,5 руб. в 2019 г., падение более чем в 3 раза;

- Алроса – 78,49 руб. в 2015 г. и 78,34 руб. в 2019 г.

Но если в портфеле будут акции 10 – 30 компаний, то убытки одних перекрываются высокой доходностью других. И не забываем про дивидендную доходность, которая может стать хорошим источником пассивного дохода.

Миф 4: это сложно

Когда наберетесь опыта, то можете начинать зарабатывать на торговле путем самостоятельной покупки и продажи ценных бумаг отдельных эмитентов. Далее мы покажем, что торговать на бирже, Московской или Санкт-Петербургской, совсем несложно. Надо освоить интерфейс торговой платформы, которую вам предложит брокер, и узнать несколько профессиональных терминов. С некоторыми из них познакомлю прямо сейчас.

Что нужно знать новичку

Для начала еще раз уточним, как можно заработать на акциях:

- Рост котировок. Продали дороже, чем купили. По информации выше можно понять, сколько можно было заработать, если бы купили акцию Сбербанка в 2015 году, а продали в 2019 году.

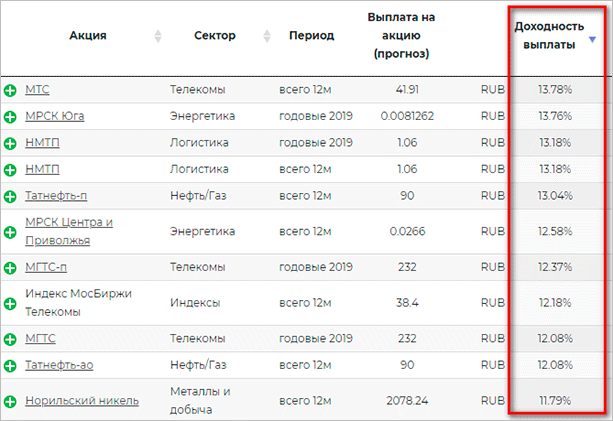

- Получение дивидендов. Некоторые инвесторы включают в свой портфель только дивидендные акции, потому что доходность по ним одна из самых высоких в мире. Вот лидеры по размеру выплат акционерам:

Сразу хочу предостеречь от покупки, решение о которой основывается только на этих цифрах. Нужно обязательно проанализировать эмитента, его дивидендную политику и историю выплат, показатели работы и перспективы развития.

Еще один популярный вопрос новичка: “Где хранятся акции, когда ты их купил?” Во-первых, бумажные акции вам никто не выдаст. Их нет. Существуют лишь электронные записи о том, кто и когда купил ценную бумагу. Во-вторых, эта информация хранится в специальной организации – депозитарии. Ни брокер, ни управляющая компания не могут совершать действия с бумагами на счете без вашего специального поручения.

- Лот. На бирже акции торгуются лотами. Один лот может включать, например, одну акцию, 10, 100 и даже 1 000. Поэтому перед тем как нажать кнопку “Купить”, еще раз посмотрите размер лота, чтобы не потратить сумму больше, чем рассчитывали.

- Тикер – это специальный код, в котором зашифрована конкретная акция на бирже. Например, MGNT – Магнит, GMKN – Норильский никель, SBERP – привилегированная акция Сбербанка.

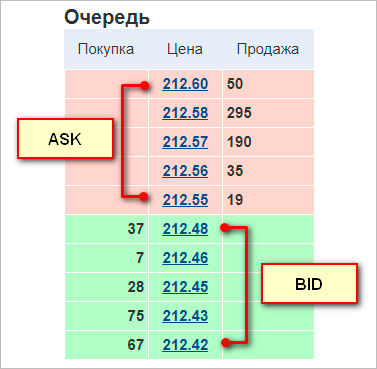

- Биржевой стакан – это спрос и предложение на акцию в реальном времени. С одной стороны располагается цена спроса и количество желающих купить по ней. С другой – цена предложения и количество желающих продать по ней.

- Ask – цена предложения. Если вы покупатель, то вы должны смотреть цену, по которой продавцы сейчас продают ценную бумагу, т. е. Ask.

- Bid – цена спроса. Если вы продавец, то анализируете цену, по какой покупатели сейчас готовы купить вашу акцию.

- Спред – разница между стоимостью покупки и продажи.

На рисунке ниже представлен биржевой стакан. Спред равен 7 копейкам. Черные цифры – количество желающих купить и продать данную ценную бумагу. Как работать с биржевым стаканом, мы дальше в статье покажем

Этапы покупки

Разберем алгоритм покупки акций на бирже. Вариант приобретения без брокера не рассматриваем.

Этап 1: открытие брокерского счета

- открывает будущему инвестору счета: брокерский и депозитарный;

- принимает деньги на хранение и помогает с выводом их со счета в случае необходимости;

- дает доступ к торговой платформе, собственной или уже существующей программе (например, Quik);

- выполняет поручения клиента по покупке и продаже ценных бумаг;

- консультирует и обучает (смотрите вебинары, видеокурсы и лекции на сайтах брокеров);

- дает собственные инвестиционные рекомендации, но принимать их или нет – решать вам;

- формирует и предоставляет клиенту отчеты о сделках за отчетный период;

- уплачивает налоги.

После того как брокер отчитается перед вами, что счета открыты, а доступ на биржи предоставлен, можно пополнять счет обычным банковским переводом по реквизитам или с помощью карты на сайте посредника.

Этап 2: выбор стратегии

Перед тем как купить первые акции в свой инвестиционный портфель, определитесь, какой стратегии будете следовать:

- краткосрочной, т. е. зарабатывать на изменении курса ценных бумаг путем ежедневного анализа рынка, прогнозирования, выбора оптимальных точек входа и выхода;

- долгосрочной, когда целью стоит формирование капитала и получение в будущем стабильного пассивного дохода.

Другой вариант – дивидендная стратегия, по которой в портфель идут акции компаний, имеющих хорошую дивидендную историю и стабильно выплачивающих дивиденды. Логично совместить обе стратегии и подобрать ценные бумаги в расчете на рост их котировок и получение дополнительной дивидендной доходности.

Рекомендуем на этом этапе определить свой риск-профиль, чтобы понять, к какому риску вы психологически готовы.

Этап 3: анализ эмитента

Один из самых сложных этапов, на котором надо поработать с источниками информации. Погружение в анализ может быть разным:

- Отчетность компании, существенные факты, дивидендная политика. Это уровень для профессионалов или тех, кто хочет ими стать. Компании, котирующиеся на бирже, обязаны публиковать в открытом доступе финансовую отчетность. По ней рассчитываем мультипликаторы, дивидендную доходность и принимаем решение о покупке.

- Сайты-агрегаторы. Вот лишь несколько примеров ресурсов, на которых можно найти уже рассчитанные мультипликаторы по эмитентам: sMart-lab.ru, Investing.com, Conomy, BlackTerminal, Доходъ. Анализируем цифры и выбираем достойных кандидатов для попадания в инвестпортфель.

- Новости и аналитические обзоры. Многие инвестиционные компании готовят свои аналитические обзоры фондового рынка, например, Alenka Capital, ООО “Атон”, аналитическая компания “Доходъ”, брокер “Открытие” и др.

Для инвестора, который не хочет проводить часы над анализом цифр из отчетности эмитентов, финансовые советники рекомендуют такой подход:

- Проанализировать мультипликаторы, рассчитанные на сервисах-агрегаторах.

- Просмотреть аналитику известных инвестиционных компаний.

Этап 4: покупка

Почти все брокеры разработали собственные мобильные приложения, компьютерные программы для торговли ценными бумагами на бирже. Все они интуитивно понятны, поэтому специального изучения не требуют. В каждой есть свои плюсы и минусы.

Есть один момент, на который хочу обратить внимание, – биржевой стакан. Выше в статье мы уже писали о нем. Далеко не все брокеры его показывают, а это очень удобный инструмент, помогающий покупать и продавать по более привлекательной цене. Расскажу подробнее, как им пользоваться.

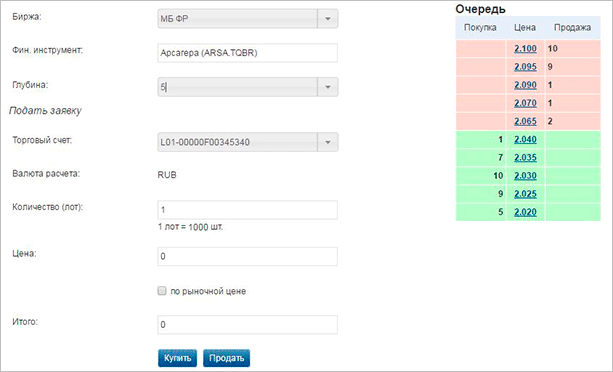

Биржевой стакан показывает глубину заявок со стороны покупателей и со стороны продавцов. По ликвидным акциям цифры в нем меняются очень быстро. Например, в приложении “ВТБ Мои Инвестиции” стакан выглядит так:

.

Что мы в нем видим? Один покупатель хочет купить акцию за 2,04 руб., 7 заявок на покупку за 2,035 руб. Со стороны продавцов две заявки на продажу за 2,065 руб. и далее по повышающей. Самая лучшая цена спроса при заданной глубине стакана равна 2,04 руб., самая лучшая цена предложения – 2,065 руб. Спред равен 0,025 руб. Как только цена покупателя найдет цену продавца, сделка реализуется.

Инвестор для покупки или продажи ценной бумаги должен дать поручение своему брокеру осуществить сделку. Она может быть по:

- Рыночной цене. Например, на рисунке выше при заявке по рыночной цене мы купим по последней цене продавца, т. е. за 2,065 руб., а продадим за 2,04 руб. Это не сыграет особой роли, если сделка на маленькое количество лотов, но при больших объемах каждая копейка на счету. Лучше пользоваться лимитированными заявками.

- Лимитированной цене. Инвестор сам устанавливает цену, по которой брокер должен купить или продать акцию. Ориентируясь на стакан, мы можем ее сделать более привлекательной, чем рыночная. Есть опасность, что по выставленной заявке не найдем желающих осуществить сделку. В этом случае она в конце дня аннулируется. Если есть время в течение дня мониторить ситуацию, то можно отменять выставленные заявки и выставлять новые, меняя цену.

Клиенты брокера Сбербанка, обратите внимание на особенность торговли в мобильном приложении “Сбербанк Инвестор”. По умолчанию в терминале стоит галочка “по рыночной цене”, которая к тому же еще увеличена на 2 %. У других брокеров такого нет, и инвестор сам проставляет галочку в нужном окошке. Но Сбербанк пытается с вами поиграть и немножко на вас подзаработать. Причем он этого не скрывает, просто не все читают условия.

Этап 5: ребалансировка

Ребалансировка – это изменение распределения активов внутри инвестиционного портфеля. Причин для ее проведения несколько:

- Возраст. Считается, что чем старше инвестор, тем консервативнее должен быть его портфель. Но каждый примеряет на себя эту рекомендацию в зависимости от своих предпочтений и риск-профиля.

- Изменение отношения к риску. Может быть связано с возрастом, приближением к цели и пр.

- Семейные события.

- Здоровье.

- Приближение к достижению целей. Чем меньше срок до достижения, тем консервативнее портфель, чтобы максимально защитить деньги от возможных потерь.

Ребалансировка проводится в обязательном порядке 1 – 2 раза в год по причине изменения долей активов в портфеле. Фондовый рынок волатильный, котировки меняются по несколько раз в день, поэтому меняются и доли тех или иных акций.

Если у вас есть сформированный портфель, в котором четко прописана стратегия инвестирования, то ребалансировка поможет ее не нарушать и дисциплинированно идти по намеченному плану к достижению цели.

Выбор времени покупки

Когда выбор акций в портфель сделан, возникает вопрос: “Когда их купить?”

- Как только есть необходимая сумма для покупки. То есть вы покупаете бумаги по текущим котировкам. Кто не хочет заморачиваться поиском удобной точки входа и инвестирует на долгий срок, вариант вполне приемлемый.

- На просадках. До нужного момента вы держите деньги в ликвидных активах. Например, на депозите в банке с возможностью снятия, в ликвидных облигациях. Вы смотрите, когда интересующие вас акции просядут в цене, и покупаете их. Ожидание может быть от нескольких дней до нескольких месяцев.

- На отчетности или важных новостях. Если вы видите, что по итогам отчетного периода вышла позитивная финансовая отчетность, или появились новости о перспективах дальнейшего роста компании, то можете составить собственный прогноз доходности выбранных акций и купить их.

- На дивидендном гэпе. Напомню, что это снижение котировки акции после того, как назначена дата выплаты дивидендов, и закрыт реестр акционеров, которые могут на них претендовать. Поэтому в этот период можно купить дешевле. Если с бизнесом все в порядке, то через какое-то время гэп закроется, и стоимость вернется к прежним значениям.

- Под промежуточные дивиденды. Некоторые компании платят дивиденды не только раз в год, поэтому такой вариант покупки тоже стоит рассмотреть.

Другие варианты, которые основываются на техническом анализе, больше подходят трейдерам, а не долгосрочным инвесторам. Мы их не рассматриваем.

Как купить зарубежные акции

Есть несколько возможностей купить акции зарубежных компаний, но не каждому инвестору они подходят:

- Стать квалифицированным инвестором и получить доступ к торговле на иностранных биржах. Для этого надо выполнить ряд условий, например, иметь активы на сумму не менее 6 млн рублей, не менее 3 лет проработать в сфере ценных бумаг, часто совершать сделки на бирже на сумму не менее 6 млн рублей и ряд других.

- Открыть счет у зарубежного брокера. На рынке осталось не так много посредников, которые работают с россиянами. Но среди них есть крупные организации, которые в мире зарекомендовали себя как надежные партнеры. Доступ к иностранным биржам открывает новые возможности для формирования инвестиционного портфеля. С небольшим капиталом выходить на зарубежный рынок нет смысла, т. к. комиссии будут съедать значительную часть доходности. И еще один нюанс – налоги придется платить самим.

- Покупать акции иностранных компаний на Санкт-Петербургской бирже. Выбор инструментов ограничен, но есть представители, входящие в индекс S&P 500. Если давно мечтали стать владельцами акций Google, Amazon, Apple или Boeing, то узнайте, предоставляет ли ваш брокер доступ на Санкт-Петербургскую биржу

Заключение

Сложнее выбрать именно такие ценные бумаги, которые принесут вам доход и будут делать это на протяжении долгих лет. Для этого надо получить хотя бы минимальные знания. Читайте профессиональные блоги, подпишитесь в соцсетях на авторитетных финансовых советников, смотрите видеоуроки и вебинары. Для того чтобы стать успешным инвестором, совсем не обязательно заканчивать финансовый университет.

А вы что-то уже сделали для того, чтобы стать финансово независимым?

Рано или поздно у многих инвесторов наступает момент, когда они не хотят ограничиваться ценными бумагами российских компаний. Это может быть вызвано разными причинами: одних смущает валютный или страновой риск, другие не хотят упускать инвестиционные возможности иностранных рынков, а третьи руководствуются целым комплексом мотивов.

Может ли обычный российский частный инвестор взять и купить американские акции? С какими ограничениями он столкнется? Какие налоги должен будет заплатить? Поговорим об этом.

Российский неквалифицированный инвестор, работающий через российских профессиональных участников рынка ценных бумаг, в любой момент может купить акции американских компаний, которые торгуются на Московской (за рубли или валюту) и Санкт-Петербургской (за валюту) биржах, если эти акции входят в утвержденный перечень индексов ЦБ РФ.

Но даже если желаемой акции в списках нет, ее все равно можно купить. Такая продажа открыта неквалифицированным инвесторам, если они соответствуют хотя бы одному из условий:

- прошли тестирование, которое откроется 1 октября 2021 года;

- до 1 октября уже покупали акции из неутвержденных индексов («дедушкина оговорка»);

- хотят приобрести ценные бумаги в рамках права на последнее слово, то есть с ограничением на транзакцию в 100 тыс. руб. или в 1 лот, если минимальный лот больше этой суммы.

Второй вариант — открыть счет у зарубежного брокера и покупать любые акции американских компаний на зарубежных биржах без ограничений. В этом случае инвестор должен уведомить налоговую об открытии брокерского счета, ежегодно отчитываться перед ней о движении на этом счете денежных средств и иных активов, а также ежегодно подавать налоговую декларацию и самостоятельно рассчитывать и уплачивать налоги в РФ. Как видите, хлопот немало, поэтому если суммы инвестиций невелики, проще покупать зарубежные акции через российского брокера.

Однако учтите, что описанные способы не подходят для некоторых категорий госслужащих, которым закон прямо запрещает инвестировать в иностранные активы (п. 4 ч. 1 ст. 17 Федерального закона от 27 июля 2004 года № 79-ФЗ).

При продаже акций американских компаний независимо от способа их приобретения налоговые резиденты РФ должны уплатить налог в размере 13 % с дохода — разницы между ценами покупки и продажи по курсу доллара, установленному ЦБ РФ на дату соответствующей операции. Если доход за год превысит 5 млн руб., то сумма превышения облагается по ставке 15 %. Это правило, введенное в 2021 году, имеет несколько исключений (подробнее см. п. 1 ст. 224 НК РФ).

Если ценные бумаги были куплены через российского профессионального участника фондового рынка, то он сам выполняет функции налогового агента, то есть рассчитывает и уплачивает налоги вместо инвестора. А вот те, кто инвестирует через зарубежный брокерский счет, должны самостоятельно до 30 апреля следующего года подать декларацию, исчислить и уплатить налог.

Что касается налогообложения дивидендов, то в большинстве случаев действует такая схема:

- если инвестор через брокера, банк или управляющую компанию заполнил форму W-8BEN, то американская компания при выплате дивидендов возьмет с него 10 % налога как с нерезидента США, и ему останется доплатить в РФ лишь 3 или 5 %;

- если инвестор не заполнял форму W-8BEN, то выплата дивидендов будет облагаться в США налогом 30 %, а также 13 или 15 % в России. Дело в том, что, по мнению налоговых органов, инвесторы, не заполнившие указанную форму, не претендуют на льготы, предусмотренные Соглашением об избежании двойного налогообложения, заключенным между США и РФ.

Такой уровень налогообложения применяется для дивидендов по акциям большинства американских компаний, за исключением REIT (компаний, владеющих недвижимостью) и компаний организационно-правовой формы MLP/LP. В первом случае дивиденды облагаются налогом по ставке 30 %, а во втором — по ставке 37 %.

Обращаю внимание на любопытный момент, связанный с правоприменительной практикой. В соответствии с условиями Соглашения об избежании двойного налогообложения и НК РФ получается, что в России можно зачесть уплаченный в США налог лишь в размере 10 %. Таким образом, даже если де-факто американский эмитент высчитал с инвестора больше этой суммы — 30 или даже 37 %, в России все равно придется доплачивать 3 или 5 % в зависимости от суммы дохода.

Избежать уплаты 13 % НДФЛ с дохода при продаже американских акций можно, если покупать их через ИИС типа Б. Пара условий: акции должны быть приобретены на российских биржах и в год на ИИС можно завести не более 1 млн руб.

Если же инвестор приобретает американские акции через ИИС типа А, то к ним можно применить льготу долгосрочного владения: удерживая ценные бумаги 3 года и более, инвестор получает право на инвестиционный вычет в размере 3 млн руб. за каждый год владения. При этом уже не имеет значения, где он приобрел ценные бумаги — у российского или иностранного брокера. Главное, чтобы эти акции были допущены к торгам на российском фондовом рынке.

Например, такая льгота будет доступна, если купить на Нью-Йоркской бирже акции AT&T, допущенные к торгам на российском рынке, и продержать их 3 года.

Процедура реализации права на налоговый вычет зависит от того, кто выступает для инвестора налоговым агентом:

- если ценные бумаги приобретены через иностранную финансовую организацию, инвестор подает декларацию с заявлением о налоговом вычете самостоятельно;

- если инвестирование происходит через российского брокера, заявление о применении льготы подается непосредственно ему.

Таким образом, почти все российские инвесторы могут воспользоваться возможностями, которые дают зарубежные фондовые рынки. Они могут приобретать американские акции как напрямую у иностранных брокеров, так и с помощью российских профессиональных участников рынка ценных бумаг и даже претендовать при этом на налоговый вычет. Главное — помнить об установленных законом ограничениях и условиях.