Организационно-правовые формы бизнеса в России

Самые распространенные организационно-правовые формы бизнеса в РФ — это ИП (индивидуальные предприниматели) и ООО (общества с ограниченной ответственностью). То, в какой форме вы зарегистрируете свой бизнес, будет влиять на всю последующую жизнь предприятия. Поэтому прежде, чем сделать выбор, взвесьте все.

Павел Орловский, эксперт Контур.Эльбы

Стоит отметить, что не всегда есть выбор между ИП или ООО. Например, есть законные ограничения на виды деятельности для ИП. Среди них производство оружия, космическая деятельность, производство лекарственных средств, страховое дело и т д. Самое значимое ограничение касается производства, оптовой и розничной продажи алкоголя. Кроме того, ИП не может привлечь к участию в бизнесе третье лицо, то есть зарегистрировать бизнес вместе с партнером.

Если ваш вид деятельности не попадает в список запрещенных для ИП, вы собираетесь создать его один и ваши партнеры не предвзяты к ИП, то вам стоит подумать о регистрации в качестве предпринимателя. Если же вы хотите привлечь соучредителей, инвестиции, иметь возможность продать свой бизнес или, скажем, заняться реализацией алкоголя, то вам лучше открыть ООО. А теперь рассмотрим особенности каждой организационно-правовой формы подробнее.

Особенности ИП

В России предпринимательской деятельностью можно заниматься без образования юридического лица с момента государственной регистрации ИП. В этом случае конкретное физическое лицо приобретает статус предпринимателя.

Все имущество, права и обязанности ИП — это имущество, права и обязанности физлица. Все заработанные деньги ИП вправе тратить по своему усмотрению. Не надо спрашивать у себя разрешения на то, чтобы потратить ту или иную сумму на личные нужды. Отчитываться перед самим собой за потраченные средства тоже не надо. Главное — вовремя платить налоги и взносы государству, представлять соответствующую отчетность.

Однако расплачиваться по долгам ИП придется тоже из собственных средств. Однако согласно ст. 446 ГК РФ взыскание не может быть обращено на следующее имущество, принадлежащее ИП на праве собственности:

- жилое помещение (и его части), если оно является единственно пригодным для постоянного проживания;

- предметы домашней обстановки и обихода (одежда, обувь и др.);

- продукты питания и деньги на общую сумму не менее установленной величины прожиточного минимума и др.

Регистрация, отчетность и взносы для ИП

Чтобы зарегистрировать ИП, нужно уплатить госпошлину в размере 800 руб. и подать заявление в регистрирующую налоговую инспекцию. Обратите внимание, что ИП, регистрирующиеся в Республике Крым и г. Севастополь до 2015 года, госпошлину не уплачивают.

Вместе с заявлением можно подать уведомление о применении упрощенной системы налогообложения или заявление на получение патента (если есть желание применять данные специальные режимы налогообложения). В течение пяти рабочих дней вы становитесь полноправным предпринимателем.

После этого происходит автоматическая регистрация ИП в Пенсионном фонде РФ (ПФР), куда необходимо уплачивать обязательные страховые взносы на пенсионное и медицинское страхование. В 2014 году это 20 727,53 руб. плюс 1 % от доходов за год свыше 300 000 руб. Фиксированная сумма взносов уменьшается пропорционально дате регистрации и/или снятия ИП с учета. Этот взнос никак не зависит от доходности ИП за год и должен быть уплачен в полном размере до 31.12.2014. Отчетность по данным взносам ИП не сдает.

До 2015 года ИП уплачивают взносы и сдают отчетность по единому взносу на общеобязательное государственное социальное страхование в соответствии с Законом Украины от 08.07.2010 N 2464-VI (см. письмо ФНС от 04.06.2014 № ГД-4-3/10642@).

ИП по умолчанию не застрахован на случай временной нетрудоспособности и материнства, поэтому и пособия ему не полагаются. Однако он может добровольно вступить в правоотношения с Фондом социального страхования (ФСС) и оплачивать взносы. На 2014 год это 1 932,79 руб. Если взносы будут уплачены до 31 декабря, можно рассчитывать на минимальные пособия на случай временной нетрудоспособности и в связи с материнством в следующем году.

После приема первого сотрудника ИП самостоятельно должен зарегистрироваться в ПФР и ФСС уже как работодатель и уплачивать взносы в фонды, исходя из размера выплат сотрудникам, поквартально сдавать по ним отчетность.

ИП нельзя продать или переоформить на другое лицо. Можно лишь сняться с регистрационного учета в качестве ИП, тем самым приостановив свою предпринимательскую деятельность. Имущество, задействованное ранее в предпринимательской деятельности, такой ИП может распродать.

Кто такие ООО?

ООО — это форма юридического лица. В отличие от ИП, юридическое лицо не отождествляется с конкретным физлицом в гражданских правоотношениях. Это отдельное лицо, приобретающее свои права и обязанности, действующее в собственных интересах и не всегда в интересах конкретного собственника организации. Имущество, права и обязанности ООО явно отделены от его владельцев (учредителей).

Это означает, что учредители ООО не отвечают своим имуществом по долгам общества, за исключением мало распространенных случаев, например, когда судом будет доказано, что действия или бездействия учредителей загнали общество в долговую яму. В таком случае судом может быть взыскано имущество учредителей. Поэтому, несмотря на то, что бизнес отчужден от его владельцев, злоупотреблять этим все же не стоит.

С другой стороны, отчужденное имущество общества означает, что учредитель в отличие от ИП не может просто так взять деньги, скажем, из кассы предприятия и купить своему ребенку велосипед. Для того чтобы деньги (имущество) общества стали собственностью учредителя, следует провести процедуру распределения и выплаты дивидендов.

Для выплаты дивидендов необходимо:

- составить и утвердить бухгалтерский отчет, посчитав чистые активы общества и чистую прибыль;

- принять решение о распределении дивидендов (только при наличии чистой прибыли и при условии, что чистые активы больше уставного капитала);

- выплатить собственно дивиденды, удержав и уплатив при этом 9 % НДФЛ.

Чистая прибыль может не соотноситься с суммами на расчетном счете и в кассе предприятия. Потому как чистая прибыль считается по данным бухгалтерского учета. Может случиться, что чистая прибыль есть, а денег для выплаты дивидендов нет или наоборот. Дивиденды можно распределять не чаще, чем раз в три месяца.

Регистрация, отчетность и взносы ООО

Зарегистрировать ООО сложнее, чем ИП. Для начала нужно составить учредительные документы:

- устав общества;

- решение об учреждении ООО (если учредитель один) или договор об учреждении и протокол собрания (если количество учредителей больше одного).

У общества с ограниченной ответственностью должен быть уставной капитал, который не может быть менее 10 000 руб.

Размер уставного капитала каждого из учредителей соответствует его доле в обществе. Внести уставной капитал надо в течение срока, установленного договором об учреждении общества или решением об учреждении общества, но этот срок не может превышать четыре месяца с даты госрегистрации ООО.

У ООО должен быть определен единоличный исполнительный орган: генеральный директор, директор, президент и т д. Вместо единоличного исполнительного органа управление обществом может осуществляться коллегиальным исполнительным органом общества или управляющим.

Директор избирается общим собранием участников общества. С директором должен быть заключен трудовой договор.

Права и обязанности директора и учредителей ООО в значительной степени отличаются. Оперативное управление обществом производит именно директор, а не учредители.

У общества должно быть определено место нахождения постоянно действующего органа, т. е. адрес, где общество фактически будет осуществлять свою деятельность.

Для регистрации ООО надо уплатить госпошлину в 4 000 рублей и подать заявление в регистрирующую налоговую по месту нахождения постоянно действующего органа юридического лица. ООО, регистрирующиеся в Республике Крым и г. Севастополь до 2015 года, госпошлину не уплачивают.

Вместе с заявлением необходимо предоставить:

- учредительные документы в двух экземплярах;

- квитанцию об уплате госпошлины.

Вместе с заявлением можно подать уведомление о применении упрощенной системы налогообложения, если есть желание применять данный спецрежим.

В течение пяти рабочих дней общество будет зарегистрировано, а регистрирующий орган выдаст вам:

1) свидетельство о государственной регистрации ООО;

2) зарегистрированный Устав ООО;

3) свидетельство о постановке на налоговый учет;

4) выписку из Единого государственного реестра юридических лиц (ЕГРЮЛ).

Регистрация общества в ПФР и ФСС происходит автоматически. У ООО нет обязательных платежей в фонды. Они производятся, исходя из установленных тарифов, видов и размера заработной платы работникам и иных вознаграждений физическим лицам. У ООО есть как минимум один сотрудник — директор. Поквартальную отчетность в фонды ООО сдает всегда.

До 2015 года ООО, как и ИП, уплачивают взносы и сдают отчетность по единому взносу на общеобязательное государственное социальное страхование в соответствии с Законом Украины от 08.07.2010 N 2464-VI (см. письмо ФНС от 04.06.2014 № ГД-4-3/10642@).

Основные плюсы и минусы ИП и ООО

Индивидуальные предприниматели |

Общества с ограниченной ответственностью |

Регистрация |

|

|

|

|

|

|

|

|

|

|

Отчетность |

|

|

|

|

|

|

|

Налоги и взносы |

|

|

|

|

|

|

|

Прочие |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Литература по теме

Гражданский кодекс Российской Федерации:

- Часть первая;

- Часть вторая;

- Часть третья;

- Часть четвертая.

Налоговый кодекс Российской Федерации:

- Часть первая;

- Часть вторая.

Федеральный закон от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»

Федеральный закон от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью»

Указание Центрального банка Российской Федерации от 11.03.2014 № 3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства»

Федеральный закон от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей»

Рассмотрим основные формы собственности, подходящие для малого бизнеса: ИП, ООО, акционерное общество.

Если цель вашего бизнеса — получение прибыли, количество учредителей не превысит 50 и среди них нет государственных или муниципальных предприятий, рассмотрите три вида организационно-правовой формы: ИП, самозанятость, ООО и непубличное акционерное общество.

Индивидуальный предприниматель (ИП)

Особенность этой организационно-правовой формы в том, что ИП — физическое, а не юридическое лицо. ИП нанимают работников, выступают в роли заказчиков и подрядчиков, но ограничены по видам деятельности.

Преимущества ИП

- для регистрации нужен только паспорт и ИНН,

- открыть ИП — дешево (800 рублей пошлина),

- единолично управляет бизнесом и распоряжается выручкой,

- ИП может вести учет в упрощенном порядке и применять специальные режимы налогообложения,

- ИП легко ликвидировать.

Недостатки

- ИП не получают лицензии на некоторые виды деятельности (производство и продажа алкогольной продукции и лекарств, охранная деятельность, работа с оружием),

- отвечает по обязательствам всем своим имуществом (жилье, автомобили, предметы домашней обстановки и пр.), лично несет административную и уголовную ответственность,

- бизнес ИП ограничен в росте,

- продать ИП невозможно.

Итог: ИП подходит для небольших коммерческих предприятий, но не для бизнеса с серьезными перспективами. Это вариант для новичков, не уверенных в успехе. Или для тех, кто не готов вкладывать в бизнес много денег.

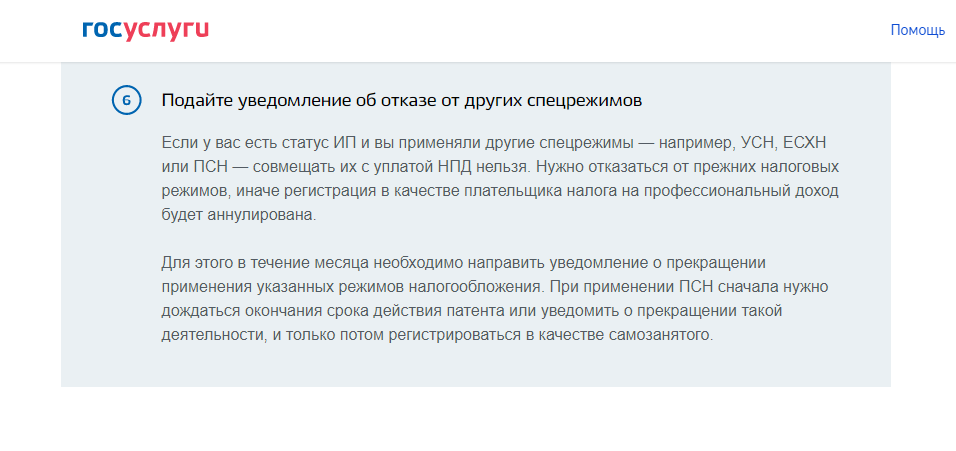

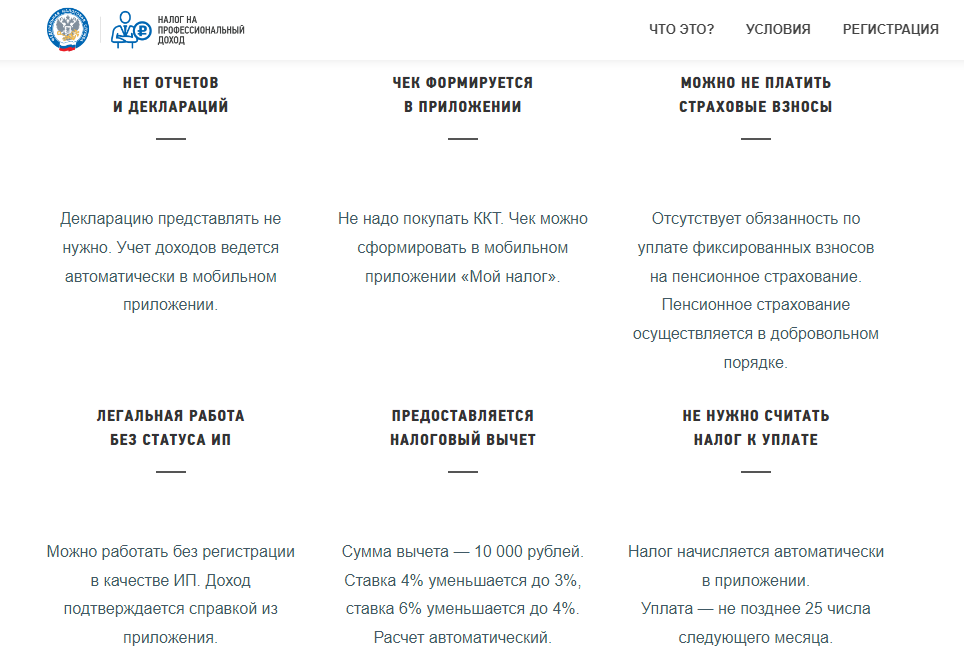

Самозанятый (НПД)

Вообще-то самозанятость или налог на профессиональный доход — это налоговый режим. Самозанятым может быть как ИП, так и физическое лицо без статуса ИП. Остановимся именно на втором варианте.

Особенность самозанятых в том, что они не могут нанимать работников по трудовым договорам и строго ограничены в выручке. А еще они могут только продавать товары собственного производства или оказывать услуги.

Преимущества

- можно зарегистрироваться онлайн через приложение«Мой налог» на телефоне — достаточно скана паспорта и ИНН, нет госпошлин;

- не нужно платить фиксированные страховые взносы, как у ИП;

- низкие налоги: 4 % с доходов при работе с физлицами и 6 % при работе с организациями и ИП;

- нет никакой отчетности;

- не нужны онлайн кассы, вместо этого самозанятые формируют в приложении чеки и передают своим клиентам;

- нет ответственности по обязательствам собственным имуществом (чаще всего оплата поступает по факту продажи товара/ выполнения работы/ оказания услуги);

Недостатки

- нельзя нанимать работников по трудовым договорам, только по гражданско-правовым;

- доход сильно ограничен — максимум 2,4 млн рублей в год;

- нельзя перепродавать товары, продавать подакцизные и маркированные товары, работать по агентским договорам, добывать полезные ископаемые и осуществлять некоторые другие виды деятельности;

- нет выбора системы налогообложения.

Итог: самозанятость подойдет тем, кто собирается только попробовать свои силы в бизнесе. Если начинающий предприниматель захочет пригласить на работу помощника, зарабатывать больше денег, заниматься перепродажей товаров, то нужно будет переходить на следующую ступень — ИП или ООО.

Общество с ограниченной ответственностью (ООО)

ООО — это юридическое лицо. Его работу регулируют учредительные документы. У ООО есть расчетный счет, печать и уставный капитал (минимальный размер 10 000 рублей).

Особенность ООО — учредители: от 1 до 50 человек или других компаний с разными долями в уставном капитале. Отсюда минус: чем больше учредителей, тем больше времени занимает согласование документов и принятие управленческих решений. Вам придется информировать регистрирующий орган о смене учредителей или перераспределении долей уставного капитала.

Преимущества ООО

- нет ограничений по видам деятельности,

- можно применять специальные режимы налогообложения,

- по обязательствам ООО учредители отвечают только своей долей в уставном капитале,

- потенциал для роста компании,

- бизнес продается и покупается,

- можно привлекать инвесторов.

Минусы ООО

- сложная регистрация: требуется много документов, достаточно крупная пошлина (4000 рублей), юридический адрес, устав и пр.

- минимальный уставный капитал 10 000 рублей должен быть внесен деньгами;

- высокие штрафы и серьезная ответственность за уголовные и административные нарушения;

- обязательно нужны расчетный счет и онлайн-касса;

- необходимо вести бухгалтерский учет и периодически сдавать в госорганы отчетность;

- сложно распоряжаться выручкой в собственных целях — дивиденды и зарплата облагаются налогами;

- субсидиарная ответственность.

Итог: ООО подходит тем, кто собирается открыть бизнес с партнерами и активно его развивать.

Непубличное акционерное общество

В непубличном акционерном обществе уставный капитал выражен не долями участников, а акциями. Государство регистрирует акции и регулирует деятельность акционерного общества законодательством о рынке ценных бумаг.

Как у ООО, у акционерного общества нет ограничений по видам деятельности. Учредители отвечают по долгам в рамках доли в капитале. Дополнительное преимущество: продать акции легче, чем переоформить долю ООО. Это позволяет быстро сменить собственника компании без изменения учредительных документов и делает бизнес более конфиденциальным (сделка происходит в простой письменной форме, а изменения в реестр акционеров вносит само общество).

Недостаток: одна группа акционеров может принимать решения вопреки интересам другой группы.

В ООО и АО заложен потенциал для роста компании. Самая популярная форма бизнеса в России — ООО, самая простая — самозанятость, а самая защищенная — непубличное акционерное общество.

Если вы зарегистрировали ООО не больше 3 месяцев назад, мы подарим вам квартал работы в Контур.Бухгалтерии.

← Блог о торговле

Индивидуальный предприниматель и самозанятый: в чем разница, плюсы и минусы, какую форму лучше выбрать

Опубликовано: 22.07.2022

Решая открыть бизнес, будущий предприниматель должен определить масштабы, прогнозируемую выручку и тип клиентов, чтобы выбрать правильные организационно-правовую форму и налоговый статус. Доступно много вариантов, для мелкого и среднего бизнеса подходят самозанятость и индивидуальное предпринимательство. Каждая форма имеет как плюсы, так и минусы: рассмотрим их, выделим различия и определим, что лучше выбрать с учетом оборота, налогообложения, численности персонала и других факторов.

Как выбрать организационно-правовую форму

При выборе нужно отталкиваться от следующих критериев:

- прогнозируемый оборот за год;

- количество персонала, который будет привлечен для обеспечения функционирования бизнеса;

- вид деятельности: торговля, производство, предоставление услуг, иное;

- доступные налоговые режимы.

Для разных организационно-правовых форм и спецрежимов установлены ограничения по видам деятельности. Например, для обществ с ограниченной ответственностью (ООО) горит «зеленый свет» практически для всех направлений. Индивидуальные предприниматели не могут производить и распространять алкогольную продукцию (вино и крепкие напитки), реализовать оружие и его компоненты. Самые ограниченные возможности предусмотрены для самозанятых: они имеют право реализовать свою продукцию и предоставлять некоторые услуги, но не смогут заниматься перепродажей товаров.

Чем индивидуальное предпринимательство отличается от самозанятости

Индивидуальный предприниматель – физическое, а не юридическое лицо. Ограничения по видам деятельности минимальные, есть возможность нанимать персонал и претендовать на лояльное налогообложение. Самозанятость – это налоговый режим (на профессиональную деятельность), в этом статусе могут пребывать физические лица и индивидуальные предприниматели. Рассмотрим различия каждой формы детальнее.

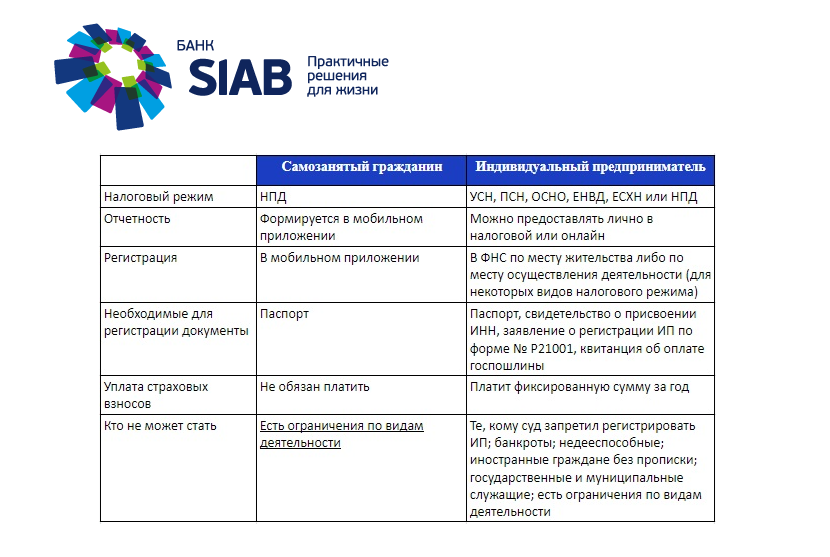

Сравнение самозанятости и ИП: siab.ru

Индивидуальный предприниматель

Виды деятельности

Индивидуальные предприниматели имеют широкий выбор ниш, но все зависит от налогового режима:

- розничная и оптовая торговля, в том числе чужими, маркированными и другими видами товаров;

- бытовые и рекламные услуги;

- транспортные перевозки, подбор персонала;

- творческая деятельность (дизайн, фотография).

Если ИП выбирает единый сельскохозяйственный налог, то он может заниматься производством и последующим сбытом сельскохозяйственной продукции (безакцизной). Суммарно для индивидуальных предпринимателей доступно 5 налоговых режимов: можно выбрать тот, который соответствует масштабам бизнеса и специфике деятельности.

Системы налогообложения для ИП

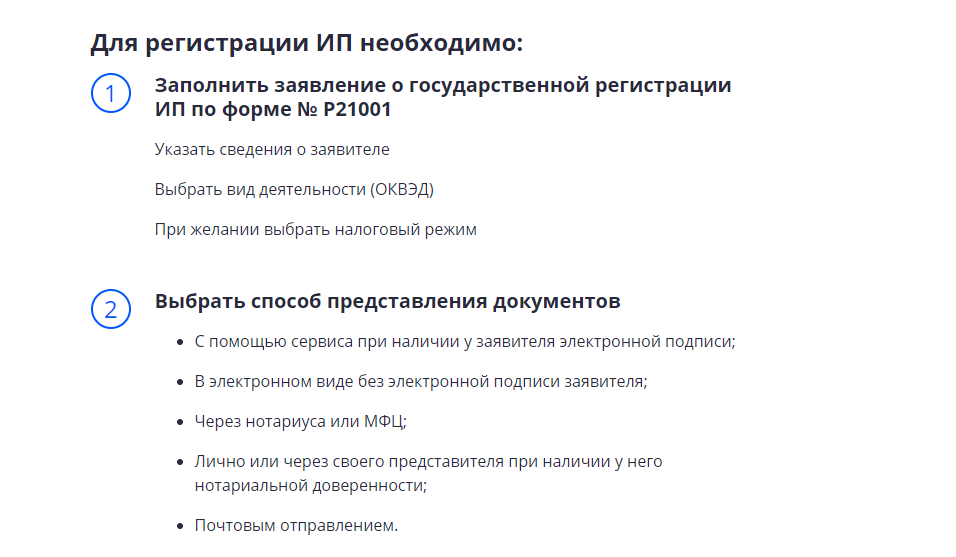

Регистрация

Процедура регистрации проходит быстро, можно подать заявление офлайн или онлайн:

- обращение в налоговую инспекцию по месту жительства или регистрации (дополнительно доступны многофункциональные центры и нотариусы). Можно пройти регистрацию на официальном сайте Федеральной налоговой службы России;

- выбор кода ОКВЭД согласно особенностям бизнеса, который будет открыт;

- оплата государственной пошлины (для электронных документов не нужна), выбор налогового режима.

Из документов понадобятся заявление по форме Р21001, квитанция об оплате госпошлины, копия паспорта и ИНН. Для онлайн-регистрации – электронная цифровая подпись. Процедура завершается в срок до 3 дней, статус недоступен для военнослужащих, сотрудников государственных и муниципальных служб, а также прокуратуры.

Регистрация индивидуального предпринимателя: портал service.nalog.ru

Ограничения по доходу

Этот критерий зависит от выбранной формы налогообложения. Например, ИП на патенте имеют ограничение по доходу до 60 миллионов рублей, на налоге на профессиональный доход – до 2,4 миллионов. Отчетность тоже зависит от формы налогообложения, но она более сложная, если сравнивать с самозанятостью.

Риски и обязательства

Индивидуальные предприниматели, что отличает эту форму от самозанятости и ООО, рискуют всем своим имуществом при долговых обязательствах. Взыскание не будет осуществлено в случае, если имущество является единственным у предпринимателя (квартира или участок, на котором возведен дом). Также у ИП не могут забрать вещи индивидуального использования, если они не являются предметом роскоши, имущество для профессиональных занятий, семена для посева, иное.

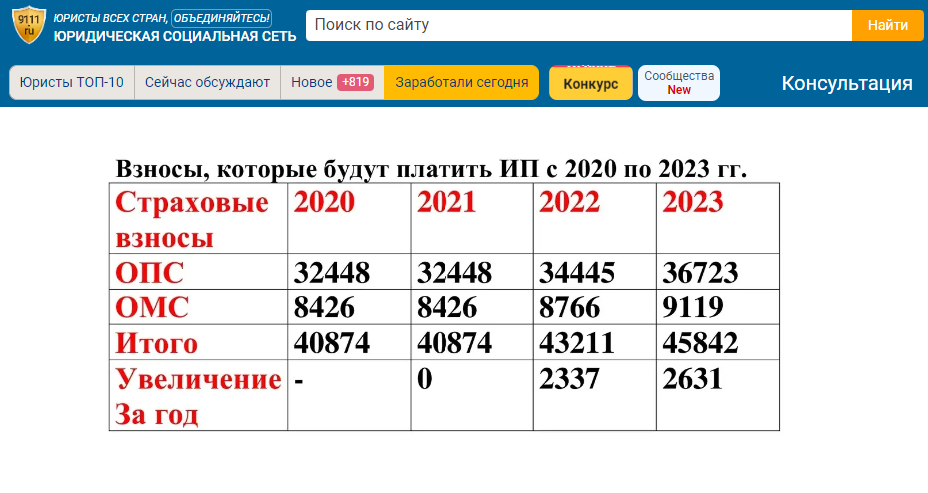

Страховые взносы

Отдельная статья расходов – страховые отчисления, размер которых в 2022 году составляет чуть более 43 тысяч рублей. Сумма складывается из отчислений в Пенсионный фонд (34450 рублей) и Федеральный фонд обязательного медицинского страхования (8766 рублей в 2022 году). Примечательно, что уплата страховых отчислений сохраняется даже в том случае, если индивидуальный предприниматель приостанавливает деятельность.

Изменение размера страхового взноса в динамике по годам: по данным 9111.ru

Плюсы и минусы индивидуального предпринимательства: резюмируем

Индивидуальное предпринимательство – форма, которая подходит для доминирующего количества бизнес-идей. Фискализация максимально автоматизирована за счет онлайн-касс, которые ИП используются при заключении сделок с физическими лицами. Имеет другие достоинства:

- быстрая и практически бесплатная регистрация (госпошлина – минимальная);

- несколько вариантов налогообложения, предусмотрены специальные режимы;

- свободное распоряжение выручкой: предприниматель может направить ее в масштабирование бизнеса или использовать по своему усмотрению;

- разнообразие ниш – от продаж до оказания услуг населению;

- быстрая ликвидация бизнеса, средний срок процедуры достигает 1 недели – от подачи заявления до снятия с учета в Федеральной налоговой службе.

Индивидуальные предприниматели не могут получать лицензию на ведение некоторых видов бизнеса – это охранная деятельность, производство лекарств (продажа разрешена) и другие, перечисленные ранее. Выделим минусы:

- ответственность личным имуществом в случае долговых обязательств;

- невозможность продать бизнес, привлечь полноправных партнеров;

- уровень доверия ниже, чем к ООО, что особенно актуально в вопросах крупных сделок;

- возможности для масштабирования ограничены.

Индивидуальное предпринимательство станет хорошим решением для предоставления услуг, онлайн-торговли (за исключением патентной формы), небольших розничных компаний: стабильного бизнеса, лишенного грандиозных планов по расширению.

Плюсы и минусы ИП: по данным insales.ru

Самозанятость

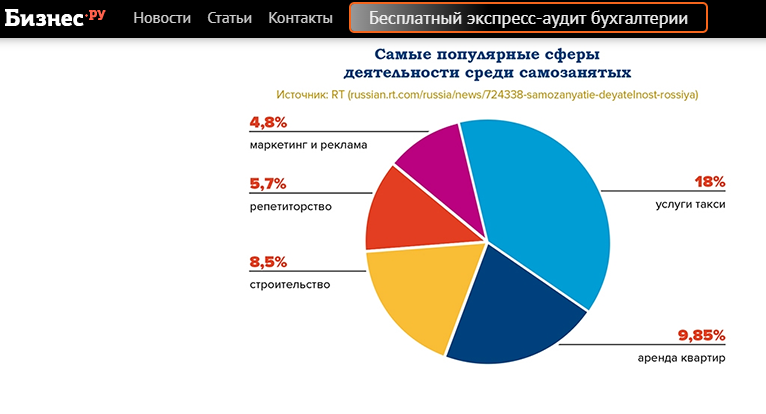

Какие виды деятельность доступны для самозанятых

Самозанятый – физическое лицо на особом налоговом режиме. Этот формат позволяет совмещать несколько видов деятельности. Например, самозанятый может быть официально трудоустроен, но это не мешает ему получать доход от продажи товаров ручной работы. Налоговый режим наравне с гражданами России могут применять иностранцы, в частности из Беларуси, Казахстана и других стран. Разрешены следующие виды деятельности:

- реализация продукции, которую самозанятый производит самостоятельно без привлечения наемного персонала;

- информационные услуги (бизнес-консультирование, маркетинг, переводы), перевозки (такси, например);

- IT-сфера: веб-дизайн, программирование, большие данные, техническая поддержка;

- работа с животными: груминг, уход, кинология, дрессура;

- предоставление услуг в сфере красоты и здоровья: массажи, диетология, логопедия, психология, маникюрный сервис и другие направления;

- заработок на аренде: сдача жилой недвижимости;

- домашний сервис: няни и гувернантки, доставка, сиделки, охрана (в формате сторожа), ведение хозяйства.

Можно выполнять ремонтные и сантехнические работы, шить и проектировать одежду, быть занятым в индустрии развлечений (аниматор, экскурсовод, ведущий мероприятий). Возможных сфер много, главное – самостоятельная работа без наемных сотрудников. Она может приносить как дополнительный, так и основной доход.

Сферы, которые часто выбирают самозанятые: business.ru

Чем заниматься нельзя

В 2022 году самозанятые не смогут осуществлять деятельность по добыче полезных ископаемых, продавать алкогольную и оружейную продукцию. Под запрет попадают:

- перепродажа любых видов товаров чужого производства, в том числе подакцизных и маркированных;

- оказание услуг по условиям агентского договора или договора поручения, а также комиссии.

Нельзя сдавать в аренду помещения, не относящиеся к жилому фонду.

Как зарегистрироваться в качестве самозанятого

Граждане, получившие статус самозанятого, могут вести деятельность в регионе, который не совпадает с местом регистрации или постоянного проживания. В этом случае нужно указать населенный пункт, в котором специалист будет работать. Если речь идет о фрилансерах, не имеющих локальной привязки, то разрешено выбирать любой город, например, тот, где самозанятый живет или наблюдается большое количество его заказчиков.

Регистрация проходит через бесплатное приложение «Мой налог», которое нужно скачать (лучше по прямой ссылке с Госуслуг) и выбрать подходящий способ:

- с помощью паспорта. Необходимо выполнить сканирование удостоверения личности, после чего приложение проведет проверку данных. Следующий этап – селфи для сверки, а подпись заменит моргание в камеру (способ подходит только для граждан России);

- идентификационный номер налогоплательщика (ИНН). Процедура осуществляется с помощью пароля от кабинета налогоплательщика на портале nalog.ru, а также ИНН;

учетная запись на Госуслугах.

В ходе регистрации нужно указать телефонный номер, на который поступит код для подтверждения. На финише остается выбрать сферу деятельности и добавить банковскую карту, после чего можно приступать к работе.

Самозанятость и другие налоговые спецрежимы

Налоговая ставка и ограничения

Для самозанятых предусмотрен один налоговый режим, в котором действуют следующие ставки:

- 4% – при сотрудничестве с физическими лицами;

- 6% – для юрлиц и индивидуальных предпринимателей.

Из ограничений стоит выделить:

- максимальный доход в год – 2,4 миллиона рублей;

- нельзя нанимать персонал.

Самозанятые не вносят страховые отчисления, для них не обязательна отчетность, достаточно использовать приложение «Мой налог», которое автоматически формирует чеки, позволяет контролировать работу и финансовые потоки.

Плюсы и минусы самозанятости

Самозанятость – облегченное решение для людей, которые занимаются творчеством, имеют хобби или оказывают услуги в разных сферах. Этот формат могут использовать начинающие предприниматели, которые хотят протестировать рынок и оценить свои силы. Для регистрации требуется минимальный пакет документов, посещать налоговую или многофункциональный центр не придется: все автоматизировано – от оформления до отправки данных в ФНС. Нужно отметить другие плюсы:

- отсутствие фиксированных страховых взносов;

- нет отчетности и онлайн-кассы;

- можно свободно распоряжаться выручкой;

- самозанятые не несут ответственность личным имуществом;

- совмещение деятельности с основной работой по трудовому договору.

Однако ежегодная максимальная сумма дохода достаточно низкая, возможны проблемы с получением займов на развитие: многие банки считают доход от самозанятости нерегулярным, некоторые даже не хотят учитывать его. В случае наращивания масштабов производства товаров придется регистрироваться в качестве индивидуального предпринимателя. Возникают сложности при сотрудничестве с маркетплейсами: лишь небольшая часть площадок открывает доступ для самозанятых.

Особенности самозанятости: npd.nalog.ru

В заключение

Самозанятость и индивидуальное предпринимательство ориентированы на разные сферы бизнеса, поэтому выделить лучшую форму невозможно. Если планируется производство небольших партий товара или оказание услуг в формате фриланса, то стоит обратить внимание на самозанятость. Для интернет-магазинов и наземных точек продаж, мелкооптовых компаний, сферы общественного питания подойдет индивидуальное предпринимательство, но важно выбрать правильный налоговый режим. Можно начать работу с самозанятости: форму легко изменить в любой момент без штрафов, потери времени и убытков.

Запустите онлайн-продажи

Создайте интернет-магазин за 1 день и продавайте на

маркетплейсах, в соцсетях и мессенджерах

Читайте также

Соглашение о конфиденциальности

и обработке персональных данных

1.Общие положения

1.1.Настоящее соглашение о конфиденциальности и обработке персональных данных (далее – Соглашение) принято свободно и своей волей, действует в отношении всей информации, которую ООО «Инсейлс Рус» и/или его аффилированные лица, включая все лица, входящие в одну группу с ООО «Инсейлс Рус» (в том числе ООО «ЕКАМ сервис»), могут получить о Пользователе во время использования им любого из сайтов, сервисов, служб, программ для ЭВМ, продуктов или услуг ООО «Инсейлс Рус» (далее – Сервисы) и в ходе исполнения ООО «Инсейлс Рус» любых соглашений и договоров с Пользователем. Согласие Пользователя с Соглашением, выраженное им в рамках отношений с одним из перечисленных лиц, распространяется на все остальные перечисленные лица.

1.2.Использование Сервисов означает согласие Пользователя с настоящим Соглашением и указанными в нем условиями; в случае несогласия с этими условиями Пользователь должен воздержаться от использования Сервисов.

1.3.Сторонами (далее – «Стороны) настоящего Соглашения являются:

«Инсейлс» – Общество с ограниченной ответственностью «Инсейлс Рус», ОГРН 1117746506514, ИНН 7714843760, КПП 771401001, зарегистрированное по адресу: 125319, г.Москва, ул.Академика Ильюшина, д.4, корп.1, офис 11 (далее — «Инсейлс»), с одной стороны, и

«Пользователь» –

либо физическое лицо, обладающее дееспособностью и признаваемое участником гражданских правоотношений в соответствии с законодательством Российской Федерации;

либо юридическое лицо, зарегистрированное в соответствии с законодательством государства, резидентом которого является такое лицо;

либо индивидуальный предприниматель, зарегистрированный в соответствии с законодательством государства, резидентом которого является такое лицо;

которое приняло условия настоящего Соглашения.

1.4.Для целей настоящего Соглашения Стороны определили, что конфиденциальная информация – это сведения любого характера (производственные, технические, экономические, организационные и другие), в том числе о результатах интеллектуальной деятельности, а также сведения о способах осуществления профессиональной деятельности (включая, но не ограничиваясь: информацию о продукции, работах и услугах; сведения о технологиях и научно-исследовательских работах; данные о технических системах и оборудовании, включая элементы программного обеспечения; деловые прогнозы и сведения о предполагаемых покупках; требования и спецификации конкретных партнеров и потенциальных партнеров; информацию, относящуюся к интеллектуальной собственности, а также планы и технологии, относящиеся ко всему перечисленному выше), сообщаемые одной стороной другой стороне в письменной и/или электронной форме, явно обозначенные Стороной как ее конфиденциальная информация.

1.5.Целью настоящего Соглашения является защита конфиденциальной информации, которой Стороны будут обмениваться в ходе переговоров, заключения договоров и исполнения обязательств, а равно любого иного взаимодействия (включая, но не ограничиваясь, консультирование, запрос и предоставление информации, и выполнение иных поручений).

2.Обязанности Сторон

2.1.Стороны соглашаются сохранять в тайне всю конфиденциальную информацию, полученную одной Стороной от другой Стороны при взаимодействии Сторон, не раскрывать, не разглашать, не обнародовать или иным способом не предоставлять такую информацию какой-либо третьей стороне без предварительного письменного разрешения другой Стороны, за исключением случаев, указанных в действующем законодательстве, когда предоставление такой информации является обязанностью Сторон.

2.2.Каждая из Сторон предпримет все необходимые меры для защиты конфиденциальной информации как минимум с применением тех же мер, которые Сторона применяет для защиты собственной конфиденциальной информации. Доступ к конфиденциальной информации предоставляется только тем сотрудникам каждой из Сторон, которым он обоснованно необходим для выполнения служебных обязанностей по исполнению настоящего Соглашения.

2.3.Обязательство по сохранению в тайне конфиденциальной информации действительно в пределах срока действия настоящего Соглашения, лицензионного договора на программы для ЭВМ от 01.12.2016г., договора присоединения к лицензионному договору на программы для ЭВМ, агентских и иных договоров и в течение пяти лет после прекращения их действия, если Сторонами отдельно не будет оговорено иное.

2.4.Не будут считаться нарушением настоящего Соглашения следующие случаи:

(а)если предоставленная информация стала общедоступной без нарушения обязательств одной из Сторон;

(б)если предоставленная информация стала известна Стороне в результате ее собственных исследований, систематических наблюдений или иной деятельности, осуществленной без использования конфиденциальной информации, полученной от другой Стороны;

(в)если предоставленная информация правомерно получена от третьей стороны без обязательства о сохранении ее в тайне до ее предоставления одной из Сторон;

(г)если информация предоставлена по письменному запросу органа государственной власти, иного государственного органа, или органа местного самоуправления в целях выполнения их функций и ее раскрытие этим органам обязательно для Стороны. При этом Сторона должна незамедлительно известить другую Сторону о поступившем запросе;

(д)если информация предоставлена третьему лицу с согласия той Стороны, информация о которой передается.

2.5.Инсейлс не проверяет достоверность информации, предоставляемой Пользователем, и не имеет возможности оценивать его дееспособность.

2.6.Информация, которую Пользователь предоставляет Инсейлс при регистрации в Сервисах, не является персональными данными, как они определены в Федеральном законе РФ №152-ФЗ от 27.07.2006г. «О персональных данных».

2.7.Инсейлс имеет право вносить изменения в настоящее Соглашение. При внесении изменений в актуальной редакции указывается дата последнего обновления. Новая редакция Соглашения вступает в силу с момента ее размещения, если иное не предусмотрено новой редакцией Соглашения.

2.8.Принимая данное Соглашение Пользователь осознает и соглашается с тем, что Инсейлс может отправлять Пользователю персонализированные сообщения и информацию (включая, но не ограничиваясь) для повышения качества Сервисов, для разработки новых продуктов, для создания и отправки Пользователю персональных предложений, для информирования Пользователя об изменениях в Тарифных планах и обновлениях, для направления Пользователю маркетинговых материалов по тематике Сервисов, для защиты Сервисов и Пользователей и в других целях.

Пользователь имеет право отказаться от получения вышеуказанной информации, сообщив об этом письменно на адрес электронной почты Инсейлс — contact@ekam.ru.

2.9.Принимая данное Соглашение, Пользователь осознает и соглашается с тем, что Сервисами Инсейлс для обеспечения работоспособности Сервисов в целом или их отдельных функций в частности могут использоваться файлы cookie, счетчики, иные технологии и Пользователь не имеет претензий к Инсейлс в связи с этим.

2.10.Пользователь осознает, что оборудование и программное обеспечение, используемые им для посещения сайтов в сети интернет могут обладать функцией запрещения операций с файлами cookie (для любых сайтов или для определенных сайтов), а также удаления ранее полученных файлов cookie.

Инсейлс вправе установить, что предоставление определенного Сервиса возможно лишь при условии, что прием и получение файлов cookie разрешены Пользователем.

2.11.Пользователь самостоятельно несет ответственность за безопасность выбранных им средств для доступа к учетной записи, а также самостоятельно обеспечивает их конфиденциальность. Пользователь самостоятельно несет ответственность за все действия (а также их последствия) в рамках или с использованием Сервисов под учетной записью Пользователя, включая случаи добровольной передачи Пользователем данных для доступа к учетной записи Пользователя третьим лицам на любых условиях (в том числе по договорам или соглашениям). При этом все действия в рамках или с использованием Сервисов под учетной записью Пользователя считаются произведенными самим Пользователем, за исключением случаев, когда Пользователь уведомил Инсейлс о несанкционированном доступе к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи.

2.12.Пользователь обязан немедленно уведомить Инсейлс о любом случае несанкционированного (не разрешенного Пользователем) доступа к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи. В целях безопасности, Пользователь обязан самостоятельно осуществлять безопасное завершение работы под своей учетной записью по окончании каждой сессии работы с Сервисами. Инсейлс не отвечает за возможную потерю или порчу данных, а также другие последствия любого характера, которые могут произойти из-за нарушения Пользователем положений этой части Соглашения.

3.Ответственность Сторон

3.1.Сторона, нарушившая предусмотренные Соглашением обязательства в отношении охраны конфиденциальной информации, переданной по Соглашению, обязана возместить по требованию пострадавшей Стороны реальный ущерб, причиненный таким нарушением условий Соглашения в соответствии с действующим законодательством Российской Федерации.

3.2.Возмещение ущерба не прекращают обязанности нарушившей Стороны по надлежащему исполнению обязательств по Соглашению.

4.Иные положения

4.1.Все уведомления, запросы, требования и иная корреспонденция в рамках настоящего Соглашения, в том числе включающие конфиденциальную информацию, должны оформляться в письменной форме и вручаться лично или через курьера, или направляться по электронной почте адресам, указанным в лицензионном договоре на программы для ЭВМ от 01.12.2016г., договоре присоединения к лицензионному договору на программы для ЭВМ и в настоящем Соглашении или другим адресам, которые могут быть в дальнейшем письменно указаны Стороной.

4.2.Если одно или несколько положений (условий) настоящего Соглашения являются либо становятся недействительными, то это не может служить причиной для прекращения действия других положений (условий).

4.3.К настоящему Соглашению и отношениям между Пользователем и Инсейлс, возникающим в связи с применением Соглашения, подлежит применению право Российской Федерации.

4.3.Все предложения или вопросы по поводу настоящего Соглашения Пользователь вправе направлять в Службу поддержки пользователей Инсейлс www.ekam.ru либо по почтовому адресу: 107078, г. Москва, ул. Новорязанская, 18, стр.11-12 БЦ «Stendhal» ООО «Инсейлс Рус».

Дата публикации: 01.12.2016г.

Полное наименование на русском языке:

Общество с ограниченной ответственностью «Инсейлс Рус»

Сокращенное наименование на русском языке:

ООО «Инсейлс Рус»

Наименование на английском языке:

InSales Rus Limited Liability Company (InSales Rus LLC)

Юридический адрес:

125319, г. Москва, ул. Академика Ильюшина, д. 4, корп.1, офис 11

Почтовый адрес:

107078, г. Москва, ул. Новорязанская, 18, стр.11-12, БЦ «Stendhal»

ИНН: 7714843760 КПП: 771401001

Банковские реквизиты:

Р/с 40702810600001004854

В ИНГ БАНК (ЕВРАЗИЯ) АО, г.Москва,

к/с 30101810500000000222, БИК 044525222

Электронная почта: contact@ekam.ru

Контактный телефон: +7(495)133-20-43

Оставьте контактные данные

и мы предложим Вам самые выгодные условия

Оставьте контактные данные

и мы предложим Вам самые выгодные условия

В соседней вкладке для вас создан аккаунт в бэк-офисе онлайн-кассы.

Ниже вы можете ознакомиться с преимуществами нашего продукта и сделать расчет стоимости

Статус ИП вызывает споры. Одни считают его физическим лицом, поскольку получает его человек. Другие — юридическим, ведь ему можно заниматься бизнесом. Из нашей статьи вы узнаете, чем юридические лица отличаются от физических, кто такой индивидуальный предприниматель и к какой из этих категорий он относится.

Что такое юридические и физические лица и чем они отличаются

Что такое физическое и юридическое лицо подробно объясняет Гражданский кодекс, этому посвящены главы 3 и 4. Но, если говорить просто, физическое лицо — это человек. Физлицом он считается с момента рождения и на протяжении всей своей жизни.

Юридическое лицо — организация, которую создают физлица. В отличие от физического лица оно «живёт», пока в реестре юрлиц есть о нём запись, и перестанет существовать, как только появится запись о ликвидации.

Юридическое лицо владеет имуществом, приобретает права, отвечает по обязательствам. Но все вопросы от его имени решает представитель — человек. Если юрлицо организовано для ведения бизнеса и получения прибыли, его называют коммерческим, пример — ООО.

30 дней Эльбы в подарок

Оцените все возможности онлайн-бухгалтерии бесплатно

Статус ИП

Закон разрешает человеку заниматься бизнесом, не создавая юрлицо. Об этом прямо говорится в ст. 23 ГК РФ. А в п. 2 ст. 11 НК РФ даётся определение индивидуального предпринимателя. Это физлицо, которое зарегистрировано специальным образом в налоговой. Вместе со статусом ИП, человек получает новые права и обязанности.

Катерина работает в ателье. Как физлицо она платит НДФЛ, налог на имущество, оплачивает услуги ЖКХ. Катя захотела самостоятельно шить женские платья и продавать их на маркетплейсе, поэтому открыла ИП на УСН. Теперь она имеет законное право заниматься бизнесом. Но у неё появились и дополнительные обязанности: сдавать ежегодную декларацию, платить единый налог и страховые взносы ИП.

Бизнес расширился и Катя взяла на работу Машу. Она оформила Маше трудовую книжку и встала на учёт в ПФР и ФСС как работодатель. Катя должна платить зарплату, страховые взносы в бюджет, сдавать дополнительную отчётность за работников, соблюдать Трудовой кодекс. Но при этом, Катерина остаётся физлицом.

Получается, с одной стороны ИП — это физическое лицо, а с другой, с появлением предпринимательского статуса становится похожим на юридическое. Тем более, что п. 3 ст 23 ГК РФ предписывает применять законы юрлиц, в случаях, когда для ИП нет отдельных правил.

Что общего и в чём различия между ИП и юрлицом

Чтобы понять, насколько похожи по функциям ИП и юридическое лицо, представим особенности этих форм бизнеса в виде таблицы:

| ИП | Юридическое лицо | |

|---|---|---|

| Регистрация | Просто открыть и закрыть | Регистрация сложнее и занимает больше времени, требуется пакет документов |

| Виды бизнеса | Доступны не все виды бизнеса | Доступны почти все виды бизнеса |

| Печать | Может не иметь печати | ООО и АО вправе работать без печати, эта возможность прописывается в уставе общества |

| Расчётный счёт | Может не открывать | Расчётный счёт обязателен |

| Системы налогообложения | Выбирает любую систему налогообложения, включая патент и НПД | Выбирают любую систему налогообложения, кроме ПСН и НПД |

| Обязанность вести учёт | Ведёт только налоговый учёт | Ведёт налоговый и бухгалтерский учёт |

| Отчётность | Обязан сдавать | Обязано сдавать |

| Возможность распоряжаться деньгами | Может распоряжаться всеми деньгами | Деньги принадлежат юрлицу, снять их сложно |

| Найм сотрудников | Может быть работодателем | Может быть работодателем |

| Налоги | Платит | Платит |

| Взносы | Взносы ИП и за работников, если они есть | Только за работников |

| Долги | Отвечает всем своим имуществом | Учредители отвечают по долгам в пределах своей доли, но при определённых условиях — солидарно или субсидиарно |

| Продажа бизнеса | ИП нужно закрыть, а имущество продать | Можно продать, не закрывая |

Из таблицы видно, что ИП, как и юрлицо, ведёт налоговый учёт, сдаёт отчётность, платит налоги, а также — может иметь работников, создавать печать и открывать расчётный счёт. Но есть между ними и различия. Какие-то делают жизнь ИП проще, а какие-то, наоборот — усложняют.

Преимущества ИП перед юрлицом

- Главное положительное отличие ИП от юрлица — возможность свободно распоряжаться своими деньгами. Вы можете использовать выручку на любые нужды. Купить, к примеру, домой холодильник или оплатить ребёнку путёвку в детский лагерь.

- ИП обязаны вести только налоговый учёт, от бухгалтерского они освобождены.

- Регистрация ИП проста. Чтобы открыть или закрыть ИП достаточно просто подать заявление в налоговую. Закрыть ИП можно даже с долгами, в любом случае рассчитываться придётся физлицу.

- В отличие от юрлиц ИП могут применять любую систему налогообложения, даже специально для них созданный патент. Некоторые ИП могут стать самозанятыми и применять НПД.

Статья: Как ИП перейти на налог для самозанятых

Недостатки ИП

- ИП отвечает по долгам всем своим имуществом, в том числе личным. Если предпринимательского имущества не хватит, чтобы погасить долг, придётся рассчитаться за счёт личного — вкладов, автомобиля, недвижимости, кроме единственного жилья.

- ИП всегда платит взносы на пенсионное и медицинское страхование, даже когда не работает. В 2022 году фиксированная часть — 43211 рублей, дополнительная — 1% от дохода свыше 300 тыс. рублей.

- Список возможных бизнесов ИП меньше, чем у юрлица. Например, ИП не может быть профессиональным участником рынка ценных бумаг или продавать крепкий алкоголь.

- Если вы захотите продать бизнес, сначала придётся закрыть ИП, а продавать уже имущество. С ООО в этом случае проще — его можно продать, изменив при этом собственников.

Ответственность ИП

Спрос с человека за нарушения в бизнесе обычно выше, чем в повседневной жизни. Но в сравнении с юрлицами закон часто снисходителен к ИП. Например, за несоблюдение трудового законодательства ИП оштрафуют по ст. 5.27 КоАП РФ на сумму 1−5 тыс. рублей, а юрлицо — на 30−50 тыс. рублей.

За многие административные нарушения для ИП в Кодексе отдельной санкции нет, тогда закон их приравнивает к должностным лицам.

В некоторых случаях индивидуальному предпринимателю придётся ответить как юрлицу. Например, при нарушении правил движения тяжеловесного и крупногабаритного транспорта по ст. 12.21.1 КоАП РФ.

Налоговая служба для привлечения к ответственности не разделяет понятия ИП и юрлицо. За несдачу отчётности и неуплату налогов все налогоплательщики ответят одинаково.

!

Регистрируйте ИП бесплатно в сервисе Контура и получите год Эльбы в подарок

Резюме

Мы разобрались в том, что индивидуальный предприниматель — это физическое лицо с особым статусом. И несмотря на то, что ИП обладает некоторыми признаками юрлица, назвать его полноценным юридическим лицом нельзя.

Статья: Как открыть ИП

Статья: Как открыть ИП онлайн

Статья: Как закрыть ИП

Статья: Как закрыть ИП с долгами

Статья актуальна на

22.02.2023

Идея создания своего дела очень популярна сейчас в России. Открыть собственный бизнес мечтает каждый второй наёмный работник. Очень многие из них уже подрабатывают в свободное время, не регистрируясь в налоговой инспекции. Зачем открывать ИП и сможет ли регистрация бизнеса помочь в его развитии?

Что такое ИП

На вопрос: «Что даёт статус индивидуального предпринимателя?» — есть, как минимум, пять ответов. Но сначала расскажем о том, что такое ИП.

Хотя эта аббревиатура хорошо известна, но не все правильно её расшифровывают. ИП – это индивидуальный предприниматель, а не индивидуальное предприятие. Это значит, что конкретный человек получает право вести предпринимательскую деятельность для получения прибыли.

Отказаться от этого права можно в любой момент, а позже, при желании, снова зарегистрироваться в налоговой инспекции. То есть, ИП – это самая простая форма ведения бизнеса, но при этом у неё есть немало плюсов.

Топ-5 причин открыть ИП

Итак, что вы получаете после того, как пройдёте регистрацию в ИФНС и вам выдадут документ, подтверждающий статус индивидуального предпринимателя?

1. Право вести самостоятельный бизнес и получать прибыль от него. Самый большой плюс ИП – это получение легального статуса бизнесмена. Теперь вы можете не опасаться привлечения к ответственности за незаконную предпринимательскую деятельность. А ведь ответственность за нелегальный бизнес может быть не только административной и налоговой, но и уголовной, с реальной судимостью.

Доходы от зарегистрированного бизнеса не придётся скрывать и переживать, что банк, куда поступают платежи, заблокирует вашу карту. Кредитные учреждения обязаны отслеживать регулярные поступления на счета физических лиц и контролировать, нет ли здесь признаков отмывания денег. Если не хотите неприятных разговоров с финансовой разведкой банка, легализуйте свою деятельность в налоговой инспекции.

2. Возможность на равных работать с коммерческими субъектами. Без статуса ИП вы можете, разве что, выполнять услуги по типу фрилансера, сделать что-то своими руками или продавать продукцию своего приусадебного участка. А если вы захотите сотрудничать с организацией или индивидуальным предпринимателем, то будьте готовы к отказу. Почему?

Причина в том, что если коммерческий субъект заказывает услуги или работы у обычного физического лица (не ИП), то обязан заплатить за него страховые взносы. Кроме того, с исполнителя заказчик должен удержать и перечислить в бюджет НДФЛ.

По сути, долгосрочный договор с исполнителем-обычным физлицом во много похож на трудовой. А в КоАП РФ есть специальная санкция за попытку подменить реальные трудовые отношения гражданско-правовыми, поэтому налоговики тщательно проверяют такие сделки. Это ещё одна причина, по которой коммерческие субъекты отказываются от заказа услуг или работ у незарегистрированного предпринимателя. Дорого и рискованно.

Совсем другое дело, если вы будете предлагать сотрудничество, будучи в статусе ИП. Налоги и взносы каждый партнер рассчитывает и платит самостоятельно, за свой счёт и под свою ответственность. Кроме того, в договор с ИП и ООО можно включать дополнительные санкции за несоблюдение условий, которые невозможны в отношениях с физлицами. То есть, здесь всё по-взрослому и на равных.

3. Право выбирать налоговые режимы с низкими ставками. Мы уже отметили, что обычное физическое лицо (работник по трудовому договору или исполнитель по гражданско-правовому договору) платит НДФЛ по ставке 13%, а при доходе свыше 5 млн рублей — 15%.

А для малого бизнеса государство предлагает выбор специальных льготных режимов. Самый известный из них – упрощённая система налогообложения в варианте «Доходы». Налоговая ставка здесь всего 6%, а не 13%. И даже страховые взносы, которые платит предприниматель, далеко не всегда увеличивают общую налоговую нагрузку, потому что уменьшают рассчитанный налог.

Например, индивидуальный предприниматель, который выбрал режим УСН Доходы и заработал за год 1 миллион рублей, получит «чистыми», после уплаты налогов и взносов, 940 000 рублей. А обычное физлицо после уплаты НДФЛ по ставке 13% получит намного меньше.

Кроме того, до конца 2023 года действует программа налоговых каникул, в рамках которых на режимах УСН и ПСН впервые зарегистрированный предприниматель вправе до двух лет работать по нулевой ставке, т.е. вообще не платить налог. Hо для этого надо вести бизнес в сфере производства, науки или социальных услуг.

4. Начисление страхового стажа для получения пенсии. Каждый предприниматель платит страховые взносы на своё медицинское и пенсионное страхование. Медицинской страховкой ИП пользуется сразу после регистрации, а пенсионные взносы поступают на его счёт застрахованного лица.

Причём, по сравнению с тарифами взносов, которые работодатель платит за своих работников, ИП отчисляет за себя сравнительно скромные суммы. Например, в 2023 году на медицинское обслуживание надо перечислить 9 119 рублей, а на пенсионное — 36 723 рублей плюс 1% от суммы свыше 300 000 рублей годового дохода.

И хотя пенсия предпринимателя, скорее всего, будет небольшой, но каждый год уплаты взносов обеспечивает ему один страховой год. А учитывая, что пенсионное законодательство в России постоянно меняется, лучше иметь хоть какое-то подтверждение стажа. В любом случае, пенсия ИП будет выше социальных выплат для незастрахованных граждан.

5. Предоставление покупателям и клиентам права на защиту потребительских прав. Российский рынок товаров и услуг уже достаточно насыщен, поэтому потребители заинтересованы не только в низких ценах, но и в защите своих прав. Если продавец или исполнитель не имеет статуса ИП, то его обязательства основаны только на честном слове.

Обычные физлица не могут выдать кассовый чек или гарантийный талон, их не заставишь обменять бракованный товар или переделать некачественную работу. Закон «О защите прав потребителей» на них не распространяется, поэтому что-то требовать здесь бесполезно. Естественно, что в таком случае потребители сами выбирают обращаться только к зарегистрированным бизнесменам.

Так что, если вы заинтересованы в росте своего дела, сомневаться в том, нужно ли ИП, не стоит. Если же масштаб индивидуального предпринимателя вас не устраивает, регистрируйте ООО или АО.

Кто может стать предпринимателем

Российское законодательство лояльно относится к желающим заняться бизнесом, поэтому зарегистрировать ИП может практически каждый человек. Достаточно быть дееспособным и проживать на территории России.

При этом даже необязательно быть гражданином РФ. На территории нашей страны ИП успешно регистрируют иностранные граждане и лица без гражданства. Но им надо учитывать, что срок, на который они получают право вести бизнес, не может превышать периода проживания в России. Если срок РВП или ПМЖ подходит к концу, то надо или получать российское гражданство, или прекращать свою деятельность.

Стать предпринимателем может наёмный работник, поэтому многие совмещают работу по найму и своё дело, если оно поначалу не приносит большого дохода. Пенсионеры, мамы в декрете, инвалиды тоже вправе заняться бизнесом, правда, никаких специальных льгот для них не предусмотрено.

Запрет на личную предпринимательскую деятельность установлен только для служащих – чиновников разного рода и военных. Это и понятно, ведь интересы своего дела и госслужбы не должны пересекаться.

Как зарегистрировать ИП

Итак, в вопросе: «Нужно ли ИП для ведения бизнеса?» — мы уже разобрались. Теперь о том, как его создать, а точнее – зарегистрировать в налоговой инспекции. Это очень просто – минимум документов, небольшая пошлина и три рабочих дня для рассмотрения вашего заявления.

Шаг 1. Выберите налоговую инспекцию, куда будете обращаться. Эта ИФНС должна находиться на территории населённого пункта, где вы прописаны и будете стоять на учёте. Правда, во многих регионах регистрирующие функции выполняет всего одна инспекция на область или мегаполис. В этом случае можно обратиться в ближайший МФЦ и узнать, оказывают ли они услуги по приему документов на регистрацию бизнеса.

Шаг 2. Заполните заявление по форме Р21001 и сделайте копию паспорта. Остается только заплатить госпошлину в размере 800 рублей, а если документы будут поданы с ЭЦП, то пошлина не взимается.

Шаг 3. Подайте документы в регистрирующую ИФНС. Лучше это сделать лично, тогда не придётся платить за услуги нотариуса.

Шаг 4. Через три рабочих дня вы должны получить на свою электронную почту документы, подтверждающие регистрацию ИП. Если вы хотите иметь ещё и бумажные документы, напишите запрос в инспекцию, и вам их выдадут.

Готово! Вы зарегистрировали бизнес, то есть прошли путь уже четырёх миллионов ИП, работающих сегодня в России. Успехов и новых горизонтов!

Бесплатная консультация по регистрации ООО или ИП

Если у вас остались вопросы по регистрации ООО или ИП, оставьте заявку на бесплатную консультацию по регистрации бизнеса. В рабочее время вам перезвонят специалисты из вашего региона и подробно ответят на вопросы с учётом региональной специфики.

3.1. Общие положения

К хозяйствующим субъектам относятся юридические лица, а также физические лица, осуществляющие предпринимательскую деятельность без образования юридического лица.

Все юридические лица, в соответствии со статьей 50 Гражданского кодекса РФ, делятся на два вида: коммерческие и некоммерческие организации.

Коммерческие организации — организации, преследующие извлечение прибыли в качестве основной цели своей деятельности и распределяющие полученную прибыль между участниками. Коммерческие организации могут создаваться в различных организационно-правовых формах, а именно: хозяйственные товарищества, хозяйственные общества, производственные кооперативы, государственные и муниципальные унитарные предприятия.

Некоммерческие организации — организации, не имеющие извлечение прибыли в качестве цели своей деятельности и не распределяющие полученную прибыль между участниками. Некоммерческие организации могут создаваться в форме потребительских кооперативов, общественных или религиозных организаций (объединений), благотворительных и иных фондов, а также в других формах, предусмотренных законом. Некоммерческие организации могут осуществлять предпринимательскую деятельность лишь постольку, поскольку это служит достижению целей, ради которых они созданы, и соответствующую этим целям.

Допускается создание объединений коммерческих и (или) некоммерческих организаций в форме ассоциаций и союзов.

К физическим лицам, осуществляющим предпринимательскую деятельность без образования юридического лица относятся — индивидуальные предприниматели и крестьянские (фермерские) хозяйства.

3.2. Индивидуальные предприниматели

В соответствии с ст.23 Гражданского Кодекса РФ гражданин вправе заниматься предпринимательской деятельностью без образования юридического лица с момента государственной регистрации в качестве индивидуального предпринимателя (ИП).

Учредительные документы и уставный капитал ИП не требуются.

ИП гражданин отвечает по своим обязательствам всем принадлежащим ему имуществом, за исключением имущества, на которое в соответствии с ст.24 ГК РФ законом не может быть обращено взыскание.

ИП имеет право нанимать наемных работников, их количество законом не ограничено. Деятельность индивидуального предпринимателя регламентируется ГК РФ, специальных законов нет. Для ИП к его деятельности должны применяться правила, регулирующие деятельность коммерческих организаций.

Гражданин, ведущий свое дело как индивидуальный предприниматель, может изменить (укрупнить) организационную форму своей деятельности, либо же при неблагоприятных обстоятельствах (например, угрозе банкротства) принять решение о прекращении своего бизнеса.

Деятельность ИП прекращается:

по решению суда;

добровольно при предоставлении ИП в регистрирующий орган заявления о прекращении предпринимательской деятельности;

в случае смерти физического лица;

при утрате иностранным гражданином или лицом без гражданства права на дальнейшее пребывание на территории РФ.

3.3. Юридические лица.

3.3.1. Хозяйственные товарищества.

В Гражданском кодексе РФ закреплены две разновидности товарищества — полное и коммандитное (товарищество на вере). ( Гражданский Кодекс Российской Федерации. Часть I. Глава 4, § 2).

Полным товариществом признается коммерческая организация, участники которой (полные товарищи) в соответствии с заключенным между ними договором занимаются предпринимательской деятельностью от имени товарищества и несут ответственность по его обязательствам всем принадлежащим им имуществом. Лицо (юридическое или физическое) может быть участником только одного полного товарищества. Полный товарищ не вправе без согласия остальных товарищей совершать от своего имени в своих интересах или в интересах третьих лиц сделки, однородные с теми, которые составляют предмет деятельности товарищества. При совместном ведении дел товарищества его участниками для совершения каждой сделки требуется согласие всех участников товарищества. На совершение сделки одним из товарищей выдается доверенность. Участники товарищества солидарно несут ответственность своим имуществом по обязательствам товарищества, то есть кредитор может предъявить требование, как ко всему товариществу, так и к каждому из товарищей в отдельности. При этом при недостаточности имущества одного из них ответственность переносится на любого другого товарища.

От полного коммандитное товарищество отличается наличием в нем помимо полных товарищей также вкладчиков (коммандитистов), которые отвечают по обязательствам товарищества лишь в пределах своего вклада. Они не несут ответственности по обязательствам товарищества, и в свою очередь, не имеют права участвовать в управлении и ведении дел товарищества.

Товарищество (как полное, так и коммандитное) создается и действует на основании учредительного договора, подписываемого всеми его участниками. Особые требования к учредительному договору полного товарищества установлены п. 2 ст. 70 и п. 2 ст. 83 Гражданского кодекса РФ. Они заключаются в необходимости указания размера и состава складочного капитала; размера и порядка изменения долей участников; размера, состава, сроков внесения вкладов; ответственности участников за не внесение вкладов. Коммандитные товарищества, кроме того, должны указывать совокупные размеры вкладов коммандитистов.

Таким образом, товарищество является коммерческой организацией, основанной на исключительном доверии и действующей исключительно на свой страх и риск.

Применяется эта форма юридического лица довольно редко, так как учредители товарищества — полные товарищи — несут ответственность по долгам предприятия не только вложенным в него имуществом, но и всем другим своим имуществом, что, разумеется, невыгодно для них, Как показывает опыт, в России и за рубежом эта организационно-правовая форма используется, как правило, при создании семейных предприятий.

3.3.2. Хозяйственные общества.

.

К хозяйственным обществам относятся: общества с ограниченной ответственностью (ООО), общества с дополнительной ответственностью (ОДО) и акционерные общества (АО), которые, в свою очередь, делятся на открытые (ОАО) и закрытые (ЗАО). (Гражданский Кодекс РФ Часть I. Глава 4, § 2, Федеральный закон от 08.02.1998 г. № 14-ФЗ «Об обществах с ограниченной ответственностью», Федеральный закон от 26.12.1995 г. № 208-ФЗ «Об акционерных обществах»).

Обществом с ограниченной ответственностью (ООО) признается учрежденное одним или несколькими лицами общество, уставный капитал которого разделен на доли определенных учредительными документами размеров; участники ООО не отвечают по его обязательствам и несут риск убытков, связанных с деятельностью общества, в пределах стоимости внесенных ими вкладов. Размер уставного капитала ООО должен быть не менее 100 минимальных размеров оплаты труда (далее — МРОТ) – 10 000 тыс. рублей. ООО не может иметь в качестве единственного участника другое хозяйственное общество, состоящее из одного лица. Число участников ООО не должно быть более 50-ти. Если число участников превысит 50, то в течение года общество должно быть преобразовано в открытое акционерное общество или в производственный кооператив.

Общество с дополнительной ответственностью (ОДО) отличается от ООО тем, что его участники несут дополнительную помимо стоимости вклада в уставный капитал ответственность по обязательствам своим имуществом в одинаковом для всех размере, кратном к стоимости их вкладов, определяемом учредительными документами общества. Форма ОДО является крайне редкой в России, так как она считается менее выгодной для участников в связи с тем, что возлагает на последних дополнительную ответственность по долгам общества за счет собственного имущества.

Общества с ограниченной ответственностью и общества с дополнительной ответственностью создаются и действуют на основании учредительного договора, подписанного его учредителями, и утвержденного ими устава. Особые требования к учредительным документам ООО и ОДО определены п. 2 ст. 89 Гражданского кодекса РФ, а также ст. 12 Федерального закона от 08.02.1998 г. № 14-ФЗ «Об обществах с ограниченной ответственностью». В учредительных документах ООО и ОДО должны быть указаны размер уставного капитала и доли каждого из участников; размер, срок, состав и порядок внесения вкладов; ответственность участников за не внесение вкладов; состав, компетенция органов управления и порядок принятия ими решений, в том числе по вопросам, решения по которым принимаются единогласно или квалифицированным большинством; условия и порядок распределения прибыли; порядок выхода из состава участников общества; права и обязанности участников; сведения о порядке хранения документов общества и предоставления информации участникам общества и другим лицам.

Если общество создается одним лицом, то его единственным учредительным документом является устав.

Акционерным обществом (АО) признается общество, уставный капитал которого разделен на определенное число акций; участники акционерного общества (акционеры) не отвечают по его обязательствам и несут риск убытков, связанных с деятельностью общества, в пределах стоимости принадлежащих им акций.

АО, участники которого могут отчуждать принадлежащие им акции без согласия других акционеров, называется открытым акционерным обществом (ОАО). Минимальный размер уставного капитала ОАО — не менее тысячекратного размера МРОТ (100 000 рублей). Такое общество вправе проводить открытую подписку на выпускаемые им акции и их свободную продажу на условиях, определяемых законом и иными правовыми актами. ОАО обязано ежегодно публиковать для всеобщего сведения годовой отчет, бухгалтерский баланс, счет прибылей и убытков. Число учредителей открытого акционерного общества не ограничено.

АО, акции которого распределяются только среди его учредителей или иного заранее определенного круга лиц, называется закрытым акционерным общество (ЗАО). Минимальный размер уставного капитала ЗАО — не менее стократного размера МРОТ (10 000 рублей). Такое общество не вправе проводить открытую подписку на выпускаемые им акции, либо иным образом предлагать их для приобретения неограниченному кругу лиц. Число акционеров ЗАО не должно превышать 50-ти. В остальном статус акционерных обществ аналогичен статусу ООО.

Учредительным документом акционерного общества является его устав, утвержденный учредителями. Кроме того, учредители заключают между собой договор о создании акционерного общества (но договор не является учредительным документом). Особые требования к уставу акционерного общества определены п. 3 ст. 98 Гражданского кодекса РФ и ст. 11 Федерального закона от 26.12.1995 г. № 208-ФЗ «Об акционерных обществах». В уставе АО должны быть указаны, помимо сведений, перечисленных в п. 2 ст. 52 ГК РФ, тип общества (открытое или закрытое), условия о категориях выпускаемых обществом акций, их номинале и количестве, о размере уставного капитала, о правах акционеров, о составе и компетенции органов управления и порядке принятия ими решений, в том числе по вопросам, требующим единогласия или квалифицированного большинства голосов.

Общества с ограниченной ответственностью и закрытые акционерные общества являются наиболее популярными организационно-правовыми формами, так как значительно минимизируют риск возможных убытков, которые могут нести участники ООО или акционеры ЗАО в связи с деятельностью таких предприятий.

3.3.3. Производственные кооперативы (артели)

Производственным кооперативом (артелью) признается добровольное объединение граждан на основе членства для совместной производственной или иной хозяйственной деятельности (производство, переработка, сбыт промышленной, сельскохозяйственной и иной продукции, выполнение работ, торговля, бытовое обслуживание, оказание услуг), основанной на их личном трудовом и ином участии и объединении его членами (участниками) имущественных паевых взносов. Члены производственного кооператива (ПК) несут по его обязательствам дополнительную ответственность в размерах и порядке, предусмотренных Федеральным законом и уставом кооператива. Число членов кооператива не должно быть менее пяти. Имущество, находящееся в собственности кооператива, делится на паи его членов в соответствии с уставом. (Гражданский Кодекс Российской Федерации. Часть I. Глава 4, § 3, Федеральный закон от 08.05.1996 г. № 41-ФЗ «О производственных кооперативах», Федеральный закон от 08.12.1995 г. № 193-ФЗ «О сельскохозяйственной кооперации»).

Учредительным документом производственного кооператива является его устав, утверждаемый общим собранием его членов. Особые требования к уставу производственного кооператива установлены п. 2 ст. 108 Гражданского кодекса РФ, а также п. 2 ст. 5 Федерального закона от 08.05.1996 г. № 41-ФЗ «О производственных кооперативах» и ст. 11 Федерального закона от 08.12.1995 г. № 193-ФЗ «О сельскохозяйственной кооперации». В уставе кооператива должны быть отражены условия о паевых взносах членов кооператива, о составе и порядке их внесения; определена ответственность за их не внесение; характер и порядок трудового участия членов в деятельности кооператива и их ответственность за нарушение обязательства по личному трудовому участию; порядок распределения прибыли и убытков; размер и условие дополнительной ответственности членов кооператива по его долгам; состав и компетенция органов управления и порядок принятия ими решений, в том числе по вопросам, требующим единогласия или квалифицированного большинства голосов; порядок выплаты стоимости пая лицу, прекратившему членство в кооперативе; порядок выхода из кооператива; порядок приема новых членов; обоснования и порядок исключения из кооператива; порядок образования имущества кооператива, реорганизации и ликвидации кооператива.

Артель является традиционной в России формой предпринимательства в сельскохозяйственной деятельности. Принципиальным отличием производственных кооперативов от хозяйственных обществ и товариществ является обязательное личное трудовое участие его членов в деятельности кооператива, в то время как в хозяйственном обществе и товариществе обязательным является лишь участие учредителей в уставном капитале (финансовое участие) предприятия.

3.4. Определение местонахождения юридического лица и вид первоначального имущества

Место нахождения юридического лица определяется местом его государственной регистрации. Государственная регистрация юридического лица осуществляется по месту нахождения его постоянно действующего исполнительного органа, а в случае отсутствия постоянно действующего исполнительного органа — иного органа или лица, имеющих право действовать от имени юридического лица без доверенности.

Гражданским кодексом РФ для каждой организационно-правовой формы предусмотрен особый вид первоначального имущества. Для товариществ — складочный капитал (статьи 66, 70, 73, 74, 76, 78 -80, 82, 85, 86); для обществ — уставный капитал (статьи 90, 99 — 101); для кооперативов — паевой фонд (статья 109).

Уставный капитал ООО и АО складывается из номинальной стоимости долей (акций) его участников (акционеров). Размер уставного капитала общества должен быть не менее стократной величины минимального размера оплаты труда (для ОАО — не менее тысячекратной величины МРОТ), установленного Федеральным законом на дату представления документов для государственной регистрации общества. Обычно учредители предприятия выбирают минимальный размер уставного капитала, что, во-первых, снижает размер их затрат по взносам в уставный капитал; во-вторых, упрощает оценку неимущественных вкладов (достаточно оценки участниками общества). Размер уставного капитала и номинальная стоимость его долей определяются в рублях. Уставный капитал определяет минимальный размер имущества, гарантирующего интересы кредиторов.

Вкладом в уставный капитал общества могут быть деньги, ценные бумаги, другие вещи, имущественные либо иные права, имеющие денежную оценку. Денежная оценка не денежных вкладов в уставный капитал общества, вносимых его участниками и принимаемыми в общество третьими лицами, утверждается единогласным решением общего собрания участников (акционеров) общества. Исходя из норм действующего федерального законодательства, оценка не денежных вкладов учредителями производится путем ее указания в решении о создании предприятия. Тем не менее, например, отличие состоит в ответственности участников по обязательствам предприятия. Так как полные товарищи в полном и коммандитном товариществах несут риск убытков своим имуществом в полном объеме, законодательство не предъявляет к складочному капиталу особенных требований. Не определен даже его минимальный размер, что является оправданным, так как складочный капитал не единственное имущество, за счет которого будут погашаться долги по обязательствам товарищества.

Каждый учредитель общества должен полностью внести свой вклад в уставный капитал (оплатить акции) общества в течение срока, который определен учредительным договором и который не может превышать одного года с момента государственной регистрации общества. Не допускается освобождение учредителя общества от обязанности внесения вклада в уставный капитал (оплаты акций) общества, в том числе путем зачета его требований к обществу.

На момент государственной регистрации общества его уставный капитал должен быть оплачен учредителями не менее чем наполовину.

3.5. Критерии признания предприятий и предпринимателей субъектами малого предпринимательства

Под субъектами малого предпринимательства понимаются коммерческие организации, в уставном капитале которых доля участия государственных, общественных и религиозных организаций (объединений), благотворительных и иных фондов не превышает 25 процентов, доля, принадлежащая одному или нескольким юридическим лицам, не являющимся субъектами малого предпринимательства, не превышает 25 процентов и в которых средняя численность работников за отчетный период не превышает следующих предельных уровней (малые предприятия):

в промышленности — 100 человек;

в строительстве — 100 человек;

на транспорте — 100 человек;

в сельском хозяйстве — 60 человек;

в научно — технической сфере — 60 человек;

в оптовой торговле — 50 человек;

в розничной торговле и бытовом обслуживании населения — 30 человек;

в остальных отраслях и при осуществлении других видов деятельности — 50 человек.

Под субъектами малого предпринимательства понимаются также физические лица, занимающиеся индивидуальной предпринимательской деятельностью без образования юридического лица

3.6. Положительные и отрицательные стороны организационно-правовых форм.

3.6.1. Общие положения

Самыми распространенными видами организационно-правовых форм бизнеса являются общества с ограниченной ответственностью (ООО), закрытые акционерные общества (ЗАО), открытые акционерные общества (ОАО) и индивидуальные предприниматели (ИП). Каждая из этих форм имеет свои как положительные, так и отрицательные стороны.

При выборе организационно-правовой формы ведения бизнеса, как правило исходят из следующих основных принципов:

- Способ распределения дохода между владельцами капитала.

- Степень ответственности, которую будут нести учредители по долгам их предприятия.

- Форма осуществления контроля над бизнесом.

- Скорость передачи прав собственности при изменении собственников фирмы.

- Способность привлекать дополнительные финансовые ресурсы для развития бизнеса.

- Система налогообложения.

3.6.2. Индивидуальный предприниматель

Положительные стороны

- Упрощенная процедура регистрации и прекращения деятельности.

- Упрощенная форма учета и отчетности, меньший перечень налогов.

- Отсутствие бухгалтерского учета.

- Уплата с доходов 13% налога на доходы физических лиц.

Отрицательные стороны

- Ответственность по долгам своим личным имуществом.

- Сложно привлекать финансовые ресурсы для развития.

- Сложно дарить, наследовать и продавать бизнес.

- Нет возможности распределения ответственности по обязательствам, возникающим из предпринимательской деятельности

- Убытки, возникшие в ходе ведения бизнеса, предприниматель должен компенсировать из своего имущества.

3.6.3. Общество с ограниченной ответственностью

Положительные стороны

- Ответственность за бизнес ограничена суммой вклада.

- Можно в любое время выйти из общества

- Простая процедура регистрации

- Форма позволяет привлекать финансовые ресурсы.

Отрицательные стороны

- При выходе участника из состава общества может возникнуть финансовый кризис в связи с выплатой участнику его доли в имуществе общества.

- Усложненная процедура купли-продажи долей в уставном капитале ООО

- Относительная усложненность ликвидационных процедур

3.6.4. Закрытое акционерное общество

Положительные стороны

- Ответственность ограничивается суммой вклада.

- Простая процедура купли-продажи.

- Высокая конфиденциальность владения бизнесом.

Отрицательные стороны

- Максимальное количество участников ЗАО – 50 физических и юридических лиц.

- Государственная регистрация выпуска акций и отчета об эмиссии.

- Наиболее высокий уровень штрафных санкций.

3.6.5. Открытое акционерное общество

Положительные стороны

- Ответственность ограничена суммой вклада.

- Процедура купли-продажи акций простая.

- Возможность получения серьезных денежных средств

Отрицательные стороны

- Обязательная публикация ежегодных результатов финансовой деятельности

- Обязательное проведение ежегодного полного аудита фирмы

- Государственная регистрация выпуска акций и отчета об эмиссии