Финансирование

инновационной деятельности

Любой

инновационный процесс требует выделения

определенных финансовых средств на

его осуществление.

Мелкие, средние и даже крупные компании

часто сталкиваются с проблемой

недостаточного финансирования

инновационных проектов. Можно выделить

три основных препятствия на пути

аккумулирования финансовых ресурсов:

-

планируемая

инновация может быть настолько

рискованной, а будущие доходы

настолько непрогнозируемыми, что

руководство фирмы отказывается

финансировать проект из собственных

средств. -

если

фирма планирует финансировать инновацию

за счет заемных средств, а получение

прибылей по проекту ожидается лишь в

долгосрочной перспективе, убедить

кредитора в потенциале инновационного

проекта представляется достаточно

сложным. -

может

сложиться ситуация, когда инвестор

выделяет средства на определенный

проект, а руководство фирмы решает

использовать эти заемные средства для

частичного финансирования другого

нововведения. В результате на стадии

реализации проекта средств оказывается

недостаточно и одно из направлений

закрывается.

Для

того чтобы найти решение дефицита

финансовых средств, необходимо

обратиться к изучению существующих

источников финансирования инновационной

деятельности.

Источники

финансирования инновационной деятельности

По

происхождению источники финансирования

инноваций можно разделить на внутренние

и внешние.

Внутренние

источники.

Существует несколько вариантов

использования внутренних средств

компании для финансирования инновационных

проектов.

1)

Одним из

основных источников является

нераспределенная

прибыль

компании. Нераспределенная прибыль

остается после выплаты из чистой

прибыли дивидендов по акциям. Однако

многие фирмы, особенно начинающие, не

имеют достаточной прибыли для

финансирования инноваций.

2)

Еще одну возможность представляют

имеющиеся у фирмы активы.

Сформированные для реализации одних

проектов, эти активы могут быть

использованы по принципу синергии.

Например, компания Chrysler

(«Крайслер»)

увеличила долю использования собственных

средств при реализации очередного

инновационного проекта по выпуску

новой модели минивена за счет

использования уже имеющихся у нее

технологий и компонентов. Важнейшие

механизмы двигателя и трансмиссии

были взяты с моделей «Dodge

Omni»

и «Plymouth

Horizon».

3)

Компания может также увеличивать свои

краткосрочные

обязательства

(обычно кредиторскую задолженность)

как источник финансирования

инновационных проектов.

4)

Последним внутренним источником

является сокращение

дебиторской задолженности

(сокращение доли, в частности, за счет

продажи права взыскания).

Внешние

источники.

Компания может привлекать дополнительные

средства либо за счет увеличения

акционерного капитала

(дополнительная эмиссия акций), либо

за счет получения заемных

средств.

Заимствование

средств, для финансирования инновационной

деятельности, может осуществляться

за счет получения кредитов

и выпуска

облигаций.

В общем виде кредитование, осуществляемое

банками и инвестиционными фондами,

может быть специализированным

(проектным)

и корпоративным.

В случае использования формы проектного

кредитования

финансовые средства предоставляются

под конкретный проект на основе

представленного заемщиком бизнес-плана,

а кредитор осуществляет полный контроль

над использованием выделенных

средств. Процентные ставки по таким

кредитам, а также решения о сроках и

графиках погашения, вариантах покрытия

и обеспечения кредитов определяются

в каждом конкретном случае в зависимости

от множества факторов (кредитной политики

банка, типа компании, характеристик

инновационного проекта и т. д.).

Банк

также может принять решение о кредитовании

фирмы в целом — корпоративное

кредитование,

вне зависимости от направлений

использования средств.

Дополнительная

эмиссия обыкновенных и привилегированных

акций

позволяет компании достаточно быстро

привлечь финансовый капитал и ограничить

размер внешнего долга. Она может

осуществляться в виде публичного

размещения и целевого размещения среди

частных лиц и компаний.

Первая форма свойственна уже стабильно

действующим на рынке компаниям с

устоявшейся репутацией.

Вторая

форма — целевое

размещение

— более характерна для совсем молодых

фирм и венчурных компаний. В этом случае

основными покупателями их акций

становятся частные инвестиционные

компании или фонды.

В

роли инвесторов выступают компании с

диверсифицированным инвестиционным

портфелем, в котором есть определенная

доля высокорисковых инвестиций. Это

пенсионные фонды, частные инвестиционные

фонды, банки, страховые компании. В роли

инвесторов могут выступать также

нефинансовые институты — компании и

физические лица. В силу того что

вышеназванные инвесторы не всегда имеют

полное представление об инновационных

проектах, в которые инвестируют, они

могут полагаться на посредника.

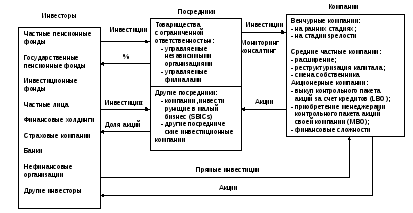

Рис.

1.5.1.

Взаимоотношения инвесторов, посредников

и компании-новатора

Методы

финансирования инновационных проектов

Компании

используют два принципиально отличных

метода финансирования инновационных

проектов: единовременное

финансирование всего проекта и поэтапное

финансирование.

В

настоящее время многие компании

осуществляют финансирование

инновационных проектов поэтапно.

Инновационный процесс состоит из ряда

этапов, и результативность каждого из

этих этапов достаточно непредсказуема

в силу высокой степени неопределенности

и риска любого инновационного проекта.

Более того, на каждом этапе, начиная с

генерирования идеи и заканчивая запуском

производства (в случае продуктовых

инноваций), могут появляться неожиданные

идеи по корректировке проекта. Иногда,

еще до начала коммерциализации,

становится очевидно, что проект будет

убыточным и его закрывают.

Оценка

эффективности инновационной деятельности

Понятие

эффективности инноваций

Понятие

эффективности инноваций является одним

из самых спорных и проблемных аспектов

инновационного менеджмента. Необходимость

оценки эффективности инновационных

проектов возникает в следующих ситуациях:

-

когда

существует множество инновационных

проектов в различных областях

деятельности фирмы, различных

хозяйственных подразделениях и

встает вопрос о приоритетности их

финансирования; -

на

начальной стадии разработки инновационного

проекта, когда в проектно-целевой группе

возникает несколько альтернативных

проектов по воплощению инновационной

идеи и встает вопрос о выборе наиболее

эффективного варианта; -

на

заключительной стадии принятого к

реализации инновационного проекта

для анализа его результативности.

Последняя

ситуация является наиболее простой и

понятной, так как анализ эффективности

реализованной инновации осуществляется

путем сравнения плановых и фактических

показателей.

Намного

более сложным представляется определение

системы критериев отбора и ранжирования

инновационных проектов на начальном

этапе инновационной деятельности. В

современной теории и практике

инновационного менеджмента до сих пор

не существует единой концепции оценки

эффективности инноваций. Причина лежит

в принципиальном отличии инновационных

проектов от инвестиционных, для которых

разработана единая общепринятая система

оценки на основе доходности.

Во-первых,

доходность

многих инноваций имеет отсроченный

стратегический характер.

Во-вторых,

инновационная деятельность осуществляется

в условиях

неопределенности и повышенного риска,

так как процесс разработки и реализации

проекта является достаточно длительным,

а внешняя среда меняется очень быстро.

И,

наконец, как отмечалось ранее, целью

создания, например, нового товара

может быть не получение прибыли в

краткосрочной перспективе, а создание

имиджа инновативной компании для

стимулирования

продаж основного ассортимента.

Основные

методы оценки эффективности инновационных

проектов

Использование

комплексного и системного анализа

позволяет выделить два взаимодополняющих

подхода к оценке эффективности

инновационных проектов: качественный

и количественный.

Качественный

(целевой) подход

ориентирован на оценку эффективности

проекта с точки зрения его максимального

соответствия поставленным целям.

Количественный,

или затратный, метод оценки инновационных

проектов связан с рентабельностью

и доходностью проекта. Здесь возможно

использование трех типов оценок:

абсолютная

доходность проекта, абсолютно-сравнительная

доходность

и сравнительная.

1)

Если оценивается сумма дохода, которая

может быть получена инвестором при

реализации проекта, то речь идет об

абсолютной оценке доходности проекта.

2)

Если инвестор сравнивает возможную

сумму абсолютного дохода с нормативом,

то он использует абсолютно-сравнительную

оценку доходности проекта. Предприниматель

может установить для себя самостоятельные

нормативы, а может взять и общепринятый

в практике данного бизнеса норматив.

3)

Возможна ситуация, при которой сравнивается

проект не с нормативом, а с альтернативными

вариантами проектов, прошедших отбор

по нормативу, — сравнительная

оценка доходности проекта.

Несмотря

на отсутствие единой системы оценки,

можно тем не менее сформулировать

общие условия, при которых проект

рассматривается в качестве

целесообразного и эффективного:

-

чистая

прибыль от проекта больше, чем чистая

прибыль от помещения средств на

банковский депозит; -

рентабельность

инвестиций больше уровня инфляции; -

рентабельность

проекта с учетом временного фактора

выше рентабельности альтернативных

проектов; -

рентабельность

активов после завершения проектов

возрастает; -

проект

соответствует генеральной стратегии

компании.

Количественные

методы оценки инновационных и

инвестиционных проектов

Классификация

показателей эффективности ИП

Международная

практика обоснования инвестиционных

проектов использует несколько показателей,

позволяющих подготовить решение о

целесообразности (нецелесообразности)

вложения средств.

Эти

показатели можно объединить в две

группы:

1.

Показатели, определяемые на основании

использования концепции дисконтирования:

-

чистая

текущая стоимость; -

индекс

доходности дисконтированных инвестиций; -

внутренняя

норма доходности; -

срок

окупаемости инвестиций с учетом

дисконтирования; -

максимальный

денежный отток с учетом дисконтирования.

2.

Показатели, не предполагающие использования

концепции дисконтирования:

-

простой

срок окупаемости инвестиций; -

показатели

простой рентабельности инвестиций; -

чистые

денежные поступления; -

индекс

доходности инвестиций; -

максимальный

денежный отток.

Классификация

основных показателей эффективности

инвестиционных проектов приведена в

таблице:

|

Абсолютные |

Относительные |

Временные |

||

|

Метод |

Метод |

Метод |

Метод |

|

|

Способы, |

||||

|

Интегральный |

Дисконтированный |

Внутренняя |

Срок |

|

|

Упрощенные |

||||

|

Приблизительный |

Показатели |

Приблизительный |

||

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Содержание:

Введение

Основной задачей современного социально-экономического развития страны является вывод его на инновационную траекторию, максимальное использование принципиально новых факторов роста, присущих постиндустриальной информационной эпохе. Эта задача представляет чрезвычайную важность для современной России. Безотлагательность перехода экономики на инновационный путь развития требует мощной активизации инновационной деятельности, прежде всего на уровне хозяйствующих субъектов – предприятий, создания соответствующих научно-технических разработок, инвестиционных и других условий.

Кроме того, переход к экономическим методам воздействия на эффективность хозяйствования обусловливает необходимость формирование нового механизма управления производством в целом и инновационным развитием в частности.

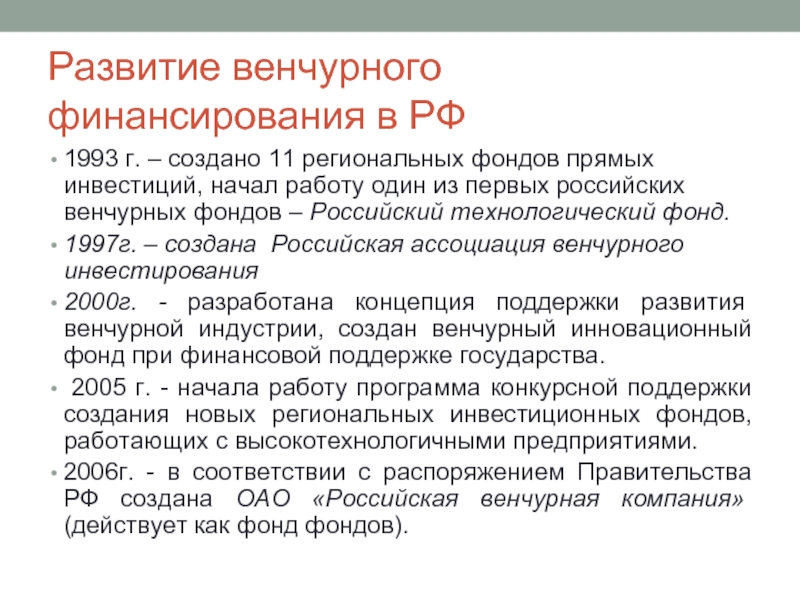

Прародителем термина венчур стало английское слово «venture», что в переводе означает рискованный. В общем значении понимается как разновидность деятельности, вложение инвестиционных средств в которую очень рискованно. Чаще такое инвестирование применяют при запуске на рынок всевозможных инноваций как научных, так и технических.

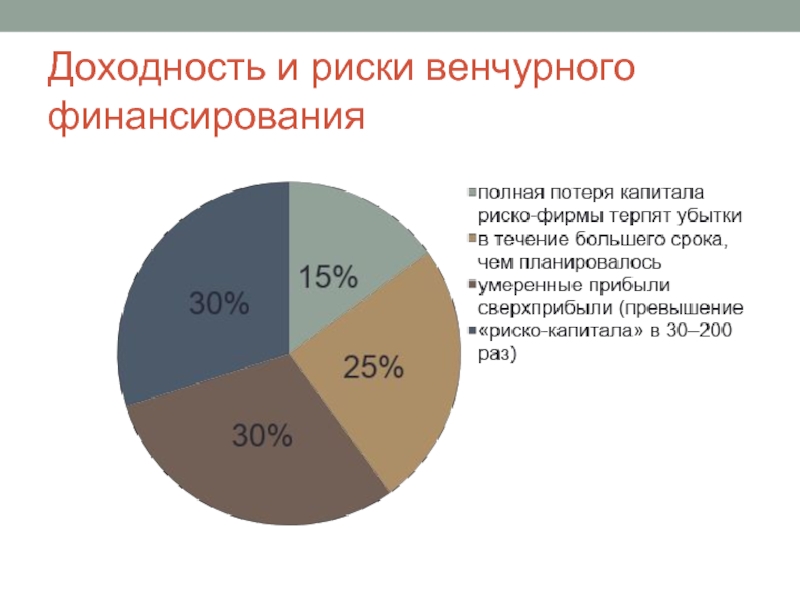

Венчурное или рисковое инвестирование – это предоставление денежных средств начинающим компаниям, имеющим инновационную или просто удачную бизнес-идею, которые могут пробиться на рынок и завоевать серьезную долю на нем. Рискованным бизнес называют из-за того, что вложение денежных средств имеет некоторые опасения для инвестора: бизнес может прогореть и вложения не окупятся. С другой стороны, многообещающий старт-ап может стать популярным и получать серьезную прибыль, с которой инвестор будет иметь довольно неплохие дивиденды – в сотни и тысячи раз больше суммы вложений.

Особенность венчурного инвестирования состоит в том, что вложенный капитал нельзя отозвать в процессе развития проекта.

Венчурный бизнес можно назвать одной из главных фигур в мировой экономике. Он способствует поддержанию ключевых финансовых операций и конкурентоспособности в сфере инновационных технологий.

У истоков любого новшества, ставшего достоянием общества, т.е. инновации, всегда стоит конкретный предприниматель, рискнувший поверить в его необходимость для людей, перспективность и, конечно же коммерческую выгодность. Поэтому можно сказать, что нашим сегодняшним достижениям мы во многом обязаны не просто бизнесу вообще, а прежде всего предпринимательству с большой буквы – инновационному предпринимательству.

Актуальность выбранной темы обусловлена большой значимостью и тем, что инновационный процесс — это создание такой системы, которая позволит в кратчайшие сроки и с высокой эффективностью использовать в производстве интеллектуальный и научно-технический потенциалы страны. Благодаря использованию новых информационных технологий этими потенциалами могут пользоваться как малые, так и крупные организации всех форм собственности.

Цель курсовой работы заключается в изучении разработки концепции венчурного проекта.

Для достижения поставленной цели необходимо решить ряд задач:

— изучить основы венчурного проекта;

— рассмотреть риски и методы управления;

— дать оценку эффективности инновационной деятельности предприятия;

Метод исследования работы: изучение литературных источников, статьи законодательства.

Итак, определив актуальность темы исследования и сформировав ее научный аппарат, переходим к рассмотрению ее теоретических основ.

Глава 1. Сущность и роль венчурных проектов

1.1 Понятие и классификация венчурных проектов

Венчурный проект – это проект, направленный на разработку, создание, реализацию новых идей, нового продукта, новой технологии, техники и др., являющийся разновидностью инновационных проектов, обладающий очень высокой степенью новизны и повышенным уровнем риска его реализации.

Очень важным этапом венчурной деятельности является оценка, отбор проектов для портфеля, а также управление портфелем венчурных проектов (проектов по разработке новых продуктов).

Механизм венчурной деятельности определяется ролью, которую играет в экономике страны с учетом особенностей национальных моделей экономического и научно-технического развития отдельных стран и сложившегося менталитета. Благодаря венчуру решается задача внедрения новых технологий в производственный процесс, а задача перехода к экономике, основанной на знаниях и интеллектуальном капитале, является приоритетной для большинства стран.

Классификация инноваций на сегодняшний день еще не имеет устоявшегося единства и у разных авторов различна. Большинство исследователей приводят следующие шесть видов классификаций:

- по типу новшества;

- по инновационному потенциалу;

- по отношению к предшественнику;

- по механизму осуществления;

- по особенностям инновационного процесса;

- по происхождению.

- По типу инновации выделяют материально-технические и социально-

экономические. С точки зрения влияния на достижения экономических целей организации материально-технические инновации включают инновации-продукты (изделия) и инновации-процессы (технология).

Инновации-продукты позволяют обеспечивать рост прибыли как за счет повышения цены на новые продукты или модификацию прежних, так и за счет увеличения объема продаж.

Инновации-процессы (технологии) позволяют улучшить экономическое состояние за счет технологических и социально-экономических нововведений.

2. По инновационному потенциалу выделяют следующие инновации:

— радикальные, которые включают создание принципиально новых видов продукции, технологий, новых методов управления. Потенциальным результатом радикального нововведения является обеспечение долгосрочных преимуществ над конкурентами.

— модифицирующие (улучшающие), которые приводят к улучшению или дополнению исходных конструкций, принципов, форм. Улучшающие нововведения – следующие постоянного стремления к дифференциации товара, являющейся важным фактором обеспечения конкурентноспособности.

— комбинаторные (инновации с предсказуемым риском), которые представляют собой идеи сравнительно высокой степени новизны, не имеющие, как правило, радикального характера. Разработка нового поколения тех или иных продуктов за счет концентрации огромных ресурсов обязательно завершатся успехом. В этом заключается отличие комбинаторных нововведений от радикальных, принципиально непредсказуемых.

3. По отношению к своему предшественнику инновации подразделяются следующим образом:

— замещающие, которые предполагают полное вытеснение устаревшего продукта новым и тем самым обеспечивают более эффективное выполнение соответствующих функций;

— отменяющие, которые исключают выполнение какой-либо операции или выпуск какого-либо продукта, но не предлагают ничего взамен;

— возвратные, которые подразумевают возврат к некоторому исходному состоянию в случае обнаружения несостоятельности или несоответствия новшества новым условиям применения;

— открывающие, которые создают средства или продукты, не имеющие сопоставимых аналогов или функциональных предшественников;

— ретровведения, которые воспроизводят на современном уровне давно уже исчерпавшие себя способы, формы и методы.

4. По механизму осуществления выделяют следующие нововведения:

— единичные, реализуемые на одном объекте;

— диффузные (распространяемые). Диффузия инновации – это процесс, посредством которого нововведение передается по каналам коммуникации, это распространение уже однажды освоенной и использованной инновации в новых условиях или сферах применения.

5. По особенностям инновационного процесса (механизма своего осуществления) нововведения могут быть:

— внутриорганизационные, когда разработчик, проектировщик, пользователь, изготовитель, организатор инновации находятся в одной структуре;

— межорганизационные, когда все эти роди распределены между организациями, специализирующимися на выполнении отдельных стадий процесса.

Подобная классификация важна с точки зрения управления инновационным процессом и обеспечения эффективности его протекания.

Различные виды инноваций находятся в тесной взаимосвязи и предъявляют специфические требования к инновационному механизму. Так, технические и технологические инновации, влияя на содержание производственных процессов, одновременно создают условия для управленческих процессов, поскольку вносят изменения в организацию производства.

Опыт промышленно-развитых стран доказывает, что формирование новых принципов инновационного менеджмента и организация работ не последовательно, а на основе одновременного параллельного процесса обеспечивает максимальное сокращение сроков разработки и освоения продукта, а также эффективное взаимодействие различных специалистов (научных и инженерных работников, специалистов по маркетингу и сбыту).

Сегодня ни одно предприятие не в состоянии собственными силами в полном объеме вести технологические разработки и использовать их результаты. Поэтому важной характеристикой в рамках технологической корпорации является способность умелого использования фирмой собственных возможностей и восприятие стороннего результата и опыта при сокращении иерархических уровней управления с целью ускорения процесса «исследование – производство – сбыт».

6. В зависимости от происхождения идеи или источника инициативы нововведения выделяют:

— авторские (собственные, самостоятельные);

— заимствованные (заказные).

Использование такой классификации важно с точки зрения авторства инновации (и неизбежно связанной с проблемой защиты авторских прав), а также выбора форм и методов переноса нововведений в другие сферы деятельности.

1.2. Основные этапы разработки венчурного проекта

Прежде чем приступать к построению любой модели, необходимо ответить на вопрос, что является результатом моделирования. Если целью является принятие внутреннего решения, она будет достигнута, если:

во-первых, можно определить, является ли проект жизнеспособным и финансово реализуемым;

во-вторых, финансовую привлекательность данного проекта можно оценить (и ранжировать) по отношению к другим проектам [Боер, 2007, с. 229-230].

Важной составной частью венчурного менеджмента является принятие инвестиционного решения. Согласно общей модели принятия решений (General Decision Model), этот процесс состоит из следующих элементов:

1. Цели и задачи, поставленные лицами, принимающими решения. Система целей охватывает, с одной стороны, целевые функции, то есть критериальные величины, лежащие в основе принятия инвестиционных решений, с другой — включает приоритетные соотношения, показывающие относительную интенсивность достижения различных целей, а также характерные проявления целевых функций. Фиксация приоритетных соотношений необходимо в следующих случаях:

— возможны альтернативные варианты действий, позволяющие в различной степени достичь поставленной цели;

— одновременно преследуются несколько целей, частично противоречащих друг другу;

— результаты достигаются в различные периоды времени;

— существует неопределенность в отношении результатов.

2. Формирование совокупности альтернативных вариантов (отдельных действий или комплексных мероприятий). Для того чтобы решение проблемы было однозначным, необходимо соблюдение следующих условий:

— альтернативы взаимно исключают друг друга;

— в каждом случае можно выбрать только один вариант принятия решения.

3. Оценка состояния внешней среды (нынешняя ситуация, положение в будущем, факторы влияния). Все взаимоисключающие друг друга состояния образуют пространство состояний. Количество состояний может варьироваться. В случае необходимости учета нескольких вариантов существует либо ситуация риска, либо ситуация неопределенности. При ситуации риска существует субъективная или объективная вероятность наступления событий внешнего характера.

4. Оценка результатов, связанных с каждой альтернативой. Они могут быть определенными (одно решение — один конкретный результат) и неопределенными (одно решение — несколько результатов).

5. Выбор ограничений на альтернативы, осуществляемый лицом, принимающим решения. К таким ограничениям относятся:

— ограничение модели одной целевой функцией;

— ограничение осуществления платежей по времени;

— игнорирование взаимосвязей с внешними факторами, другими сферами деятельности предприятия и прочими инвестиционными возможностями.

6. Определение лица, принимающего решения – инвестор, руководитель или менеджер предприятия, менеджер проекта и другие лица, в компетенции которых находится руководство инвестиционной деятельностью.

В общем виде модель представляет собой матрицу, в строках которой – инвестиционные проекты, а в столбцах – различные состояния внешней среды:

X={X1,Xm) – инвестиционные альтернативы

(проекты)

E={E1,En) – пространство состояний внешней среды

состояний

внешней

среды

|

X1 |

X2 |

…. |

Ym |

|

|

Y11 |

Y21 |

…. |

Ym1 |

Е1 |

|

Y12 |

Y22 |

…. |

Ym2 |

Е2 |

|

…. |

…. |

…. |

…. |

…. |

|

Y1n |

Y2n |

…. |

Ymn |

Еn |

Y={Y11,Ymn) – результаты

реализации проектов

в том или ином состоянии

внешней среды

Рисунок 1. Общая модель принятия инвестиционных решений

Если выбран проект Xi, следовательно, возможно получение любого из результатов от Y1i до Ymi, в зависимости от состояния окружающей среды. Цель — выбрать такой проект Xs, при котором ∑ Ys → max .

Реализации любого инновационного проекта в условиях рыночной экономики должно предшествовать решение двух взаимосвязанных задач:

1) оценка выгодности каждого из возможных вариантов осуществления проекта;

2) сравнение вариантов и выбор наилучшего из них.

При отборе инновационных проектов следует различать отбор в широком и узком смысле слова. Поскольку предприятие обладает ограниченными ресурсами, отбор в узком смысле означает выбор проекта для разработки и определения последовательности этапов его выполнения и финансирования. Но поскольку инновации являются инструментом развития предприятия, можно говорить об отборе в широком смысле как о формировании портфеля инновационных проектов с учетом имеющихся ресурсов и потенциальных рыночных возможностей каждого проекта.

Обычно критерием отбора проектов выступает их экономическая эффективность, т.е. соотношение результатов от реализации инновационного проекта с затратами на его осуществление. Однако, кроме количественных показателей, для инновационных проектов важны также так называемые стратегические критерии, слабо формализуемые в момент отбора проекта, но которые могут оказать значительное влияние на будущую деятельность фирмы.

Помимо финансовой реализуемости и экономической эффективности, при оценке и отборе инновационных проектов должны учитываться:

−принципиальная новизна продукта, услуги или технологии;

−патентная чистота;

−лицензионная защита;

−приоритетность направления инновационной деятельности;

−конкурентоспособность внедряемого новшества и т.д.

Поэтому на практике получили широкое распространение многофакторные модели, использующие, наряду с количественными параметрами и экономико-математическими методами, качественные параметры и экспертные оценки.

Важным условием проведения отбора является обеспечение сопоставимости инновационных проектов. Она определяется по следующим направлениям:

− объему работ, производимых с применением новых методов (технологий, оборудования и т.д.);

− качественным параметрам инноваций;

− фактору времени;

− уровню цен и тарифов;

− условиям оплаты труда.

Глава 2. Инновационные риски и методы финансирования проектов

2.1. Методы управления и снижения рисков

Управление рисками – управленческая деятельность, направленная на классификацию рисков, идентификацию, их анализ и оценку, разработку путей защиты от риска.

Главным методологическим принципом управления рисками является обеспечение сопоставимости оценки полезности и меры риска за счет измерения обоих этих показателей в общих единицах измерения.

Поскольку в основу теории управления рисками положены подходы теории вероятностей и математической статистики, то количественная оценка риска оперирует теми же понятиями, которые использованы в этих областях науки.

Существует несколько методов управления:

* метод распределения рисков;

* метод диверсификации;

* метод снижения неопределенности;

* метод лимитирования;

* метод хеджирования;

* метод страхования.

Метод распределения рисков. Распределение рисков осуществляется обычно между участниками проекта, чтобы сделать ответственным за риск участника, который в состоянии лучше всех рассчитать и контролировать риски и наиболее устойчивого в финансовом отношении, способного преодолеть последствия от действия рисков.

Метод диверсификации. Диверсификация дает снижение портфельных рисков за счет разнонаправленности инвестиций. Доказано, что портфели, состоящие из рисковых финансовых активов, могут быть сформированы таким образом, что совокупный уровень риска портфеля будет меньше риска любого отдельного финансового актива, входящего в него. Простейшим примером является портфель, сформированный из 2-х ценных бумаг с – коэффициентами, совпадающими по модулю, но различающимися по знаку. В результате снижение курсовой стоимости одних бумаг практически полностью компенсируется ростом других, то есть независимо от ситуации на рынке стоимость портфеля остается стабильной, а инвестиции подвержены лишь систематическому риску. Сформированный подобным образом портфель имеет в целом риск ниже, чем каждый из образующих его финансовых активов.

Диверсификация будет иметь незначительный эффект, если между финансовыми активами имеется большая корреляция. Возможные варианты диверсификации инвестиционного портфеля предполагают: сочетание финансовых активов, движущихся параллельно с рыночными индексами, и иных финансовых активов, имеющих противоположную (иную) тенденцию; присутствие иностранных ценных бумаг, так как экономики разных стран не всегда движутся синхронно и др.

Метод снижения неопределенности. Видовое разнообразие рисков и способов их выражения достаточно большое. Однако какова бы ни была форма выражения риска, обусловленного неопределенностью экономической ситуации, содержание его составляет отклонение фактически установленных данных от типичного, устойчивого, среднего уровня или альтернативного значения оцениваемого признака.

Преодолеть фактически вероятностный исход конкретной характеристики в условиях рынка объективно невозможно. Минимизация риска, связанного с неопределенностью, как задача управления по эффективному размещению средств в активах организации, может решаться статистическим путем (путем сознательного формирования видовой структуры активов как единого целого с взаимопогашающимися внутренними колебаниями характеристик доходности этих активов). Правильно составить конкретный портфель активов, чтобы риск был минимальный, является главной задачей в управлении рисками.

Метод лимитирования. Лимитирование обеспечивает установление предельных сумм расходов, продажи, кредита. Этот метод применяется банками для снижения степени риска при выдаче ссуд хозяйствующим субъектам, при продаже товаров в кредит, предоставлении займов, определении сумм вложения капиталов и т.п.

Метод хеджирования. Хеджирование – эффективный способ снижения риска неблагоприятного изменения ценовой конъюнктуры с помощью заключения срочных контрактов (фьючерсов и опционов). Способ позволяет зафиксировать цену приобретения или продажи на определенном уровне и таким образом компенсировать потери на спот — рынке (рынке наличного товара) прибылью на рынке срочных контрактов. Покупая и продавая срочные контракты, предприниматель защищает себя от колебания цен на рынке и, тем самым, повышает определенность результатов своей производственно-хозяйственной деятельности.

Метод страхования. Страхование как система экономических отношений, включает образование специального фонда средств (страхового фонда) и его использование (распределение и перераспределение) для преодоления путем выплаты страхового возмещения разного рода потерь, ущерба, вызванных неблагоприятными событиями (страховыми случаями). Для страхования обязательно наличие двух сторон: специальной организации, ведающей соответствующим фондом (страховщика), и юридических или физических лиц, вносящих в фонд установленные платежи (страхователей). Их взаимные обязательства регламентируются договором в соответствии с условиями страхования.

В зависимости от системы страховых отношений выделяют различные виды страхования: сострахование, двойное страхование, перестрахование, самострахование.

При состраховании два страховщика и более участвуют определенными долями в страховании одного и того же риска, выдавая совместный или раздельные договоры каждый на страховую сумму в своей доле.

Двойное страхование подразумевает наличие нескольких страховщиков одного и того же интереса от одних и тех же опасностей, когда общая страховая сумма превышает страховую сумму по каждому договору страхования.

При перестраховании риск выплаты страхового возмещения или страховой суммы, принятый на себя страховщиком по договору страхования, может быть застрахован им полностью или частично у другого страховщика (страховщиков) по заключенному с последним договору перестрахования. При наступлении страхового события страховая организация-перестраховщик несет ответственность в объеме принятых на себя обязательств по перестрахованию.

Самострахование – создание денежных и натуральных страховых фондов непосредственно в хозяйствующих субъектах. Основная задача самострахования заключается в оперативном преодолении временных затруднений в финансово-коммерческой деятельности.

Существует несколько основных методов снижения рисков:

1. Метод уклонения от рисков основан на отклонении проекта.

2. Метод распределения рисков между участниками проекта, его соисполнителями, субподрядчиками. Применяется при большой потенциальной эффективности проекта, ожидании положительных сдвигов в экономике, но одновременно большой неопределенности текущей и стратегической ситуации.

3. Метод диссипации риска заключается в распределении общего риска путем объединения (с разной степенью интеграции) с другими участниками, заинтересованными в успехе общего дела. Метод диссипации отличается от метода распределения рисков тем, что в первом случае риск (инвестиции) делится с посторонними физическими или юридическими лицами, а во втором – с участниками одного и того же проекта.

4. Метод диверсификации (распределения) рисков путем деления инвестиций на разные проекты. Этот метод применяется при наличии нескольких, примерно с одинаковой степенью надежности, объектов инвестиций.

5. Метод локализации источников риска используется в тех сравнительно редких случаях, когда удается достаточно четко и конкретно вычленить и идентифицировать источники риска. Выделив экономически наиболее опасный этап или участок деятельности, можно сделать его контролируемым и таким образом снизить уровень финального риска предприятия.

6. Метод компенсации рисков относится к упреждающим методам управления (управление по возмещению) путем стратегического планирования деятельности организации. Для этого на стадии планирования необходимо в плановых показателях компенсировать будущие трудности и неопределенности путем создания резервов.

7. Метод страхования риска заключается в образовании специального страхового фонда, его распределении и использовании для преодоления разного рода потерь и ущерба путем выплаты страхового возмещения.

Выбор конкретных путей минимизации риска зависит от опыта руководителя и возможностей предприятия. Однако для достижения более эффективного результата, как правило, используется не один, а совокупность методов минимизации рисков на всех стадиях осуществления предпринимательского проекта.

Классификация и идентификация рисков необходима для их своевременной оценки, прогнозирования негативных факторов при реализации инновационных процессов. Знания о характере рисков, их идентификация по видам и базовым признакам позволяет разрабатывать мероприятия по снижению рисков в инновационной деятельности, например, по инновациям, имеющим аналоги.

В связи с тем, что инновационное предпринимательство связано с повышенной степенью риска, руководитель предприятия должен всегда иметь в своем арсенале «портфель» проектов, чтобы поддерживать конкурентоспособность своего предприятия на высоком уровне и быть в состоянии быстро и гибко переориентировать свой бизнес в соответствии с меняющимися внешними условиями, актуальными научно-техническими разработками и требованиями потребителей.

Управление рисками базируется на объективных знаниях об их характере, прогнозировании и своевременной оценке негативных факторов, влияющих на успех реализации инновации.

При анализе неопределенности результатов инновационной деятельности следует проводить качественную оценку рисков посредством рейтинга, например, на основе ранжирования с последующим согласованием мнений экспертов. При количественной оценке рисков должны использоваться методы математической статистики и теории вероятностей с целью предвидения негативной ситуации и снижения возможностей ее проявления. Количественная оценка риска необходима для определения коэффициента дисконтирования, включающего премию за риск. При управлении рисками следует применять различные методы. Среди них – метод диверсификации риска, метод снижения неопределенности за счет формирования такой структуры активов, которая уменьшает возможные колебания в доходности проектов. Применяются также методы лимитирования и хеджирования как финансово-экономические рычаги управления рисками в организациях — инноваторах.

Страхование рисков следует осуществлять по общепринятым договорным обязательствам между страховщиком и страхователем.

2.2 Источники и методы финансирования проектов

Любой инновационный процесс требует выделения определенных финансовых средств на его осуществление. Мелкие, средние и даже крупные компании часто сталкиваются с проблемой недостаточного финансирования инновационных проектов. Можно выделить три основных препятствия на пути аккумулирования финансовых ресурсов.

Во-первых, планируемая инновация может быть настолько рискованной, а будущие доходы настолько непрогнозируемыми, что руководство фирмы отказывается финансировать проект из собственных средств.

Во-вторых, если фирма планирует финансировать инновацию за счет заемных средств, а получение прибылей по проекту ожидается лишь в долгосрочной перспективе, убедить кредитора в потенциале инновационного проекта представляется достаточно сложным.

И наконец, может сложиться ситуация, когда инвестор выделяет средства на определенный проект, а руководство фирмы решает использовать эти заемные средства для частичного финансирования другого нововведения. В результате на стадии реализации проекта та средств оказывается недостаточно и одно из направлений закрывается.

Для того чтобы найти решение дефицита финансовых средств, необходимо обратиться к изучению существующих источников финансирования инновационной деятельности.

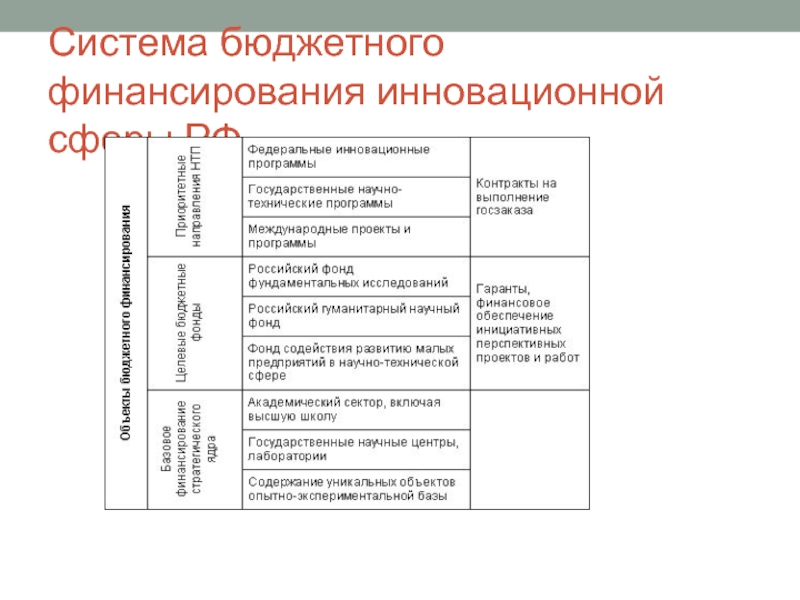

По происхождению источники финансирования инноваций можно раз-делить на внутренние и внешние.

Внутренние источники. Существует несколько вариантов использования внутренних средств компании для финансирования инновационных проектов. Одним из основных источников является нераспределенная прибыль компании. Нераспределенная прибыль остается после выплаты из чистой прибыли дивидендов по акциям. Однако многие фирмы, особенно начинающие, не имеют достаточной прибыли для финансирования инноваций.

Еще одну возможность представляют имеющиеся у фирмы активы. Сформированные для реализации одних проектов, эти активы могут быть использованы по принципу синергии. Например, компания Chrysler («Крайслер») увеличила долю использования собственных средств при реализации очередного инновационного проекта по выпуску новой модели минивена за счет использования уже имеющихся у нее технологий и компонентов. Важнейшие механизмы двигателя и трансмиссии были взяты с моделей «Dodge Omni» и «Plymouth Horizon».

Компания может также увеличивать свои краткосрочные обязательства (обычно кредиторскую задолженность) как источник финансирования инновационных проектов. Последним внутренним источником является сокращение дебиторской задолженности (сокращение доли, в частности, за счет продажи права взыскания).

В целом любая компания способна аккумулировать собственные средства на финансирование инновационной деятельности при условии грамотного управления финансовыми потоками. Однако даже крупнейшим корпорациям достаточно сложно и рискованно финансировать масштабные инновационные проекты только за счет собственных средств. Таким образом, важнейшим источником становятся средства, привлеченные извне.

Внешние источники. Компания может привлекать дополнительные средства либо за счет увеличения акционерного капитала (дополнительная эмиссия акций), либо за счет получения заемных средств.

Заимствование средств для финансирования инновационной деятельности может осуществляться за счет получения кредитов и выпуска облигаций. В общем виде кредитование, осуществляемое банками и инвестиционными фондами, может быть специализированным (проектным) и корпоративным. В случае использования формы проектного кредитования финансовые средства предоставляются под конкретный проект на основе представленного заемщиком бизнес-плана, а кредитор осуществляет полный контроль над использованием выделенных средств. Процентные ставки по таким кредитам, а также решения о сроках и графиках погашения, вариантах покрытия и обеспечения кредитов определяются в каждом конкретном случае в зависимости от множества факторов (кредитной политики банка, типа компании, характеристик инновационного проекта и т. д.).

Банк также может принять решение о кредитовании фирмы в целом корпоративное кредитование, вне зависимости от направлений использования средств. В данном случае кредитор не осуществляет контроль над использованием средств и заемщик получает возможность осуществления гибкого финансового управления. Форма нецелевого кредитования используется, когда в качестве заемщика выступает надежная платежеспособная компания, имеющая хорошую и стабильную репутацию на рынке.

Дополнительная эмиссия обыкновенных и привилегированных акций позволяет компании достаточно быстро привлечь финансовый капитал и ограничить размер внешнего долга. Она может осуществляться в виде публичного размещения и целевого размещения среди частных лиц и компаний. Первая форма свойственна уже стабильно действующим на рынке компаниям с устоявшейся репутацией.

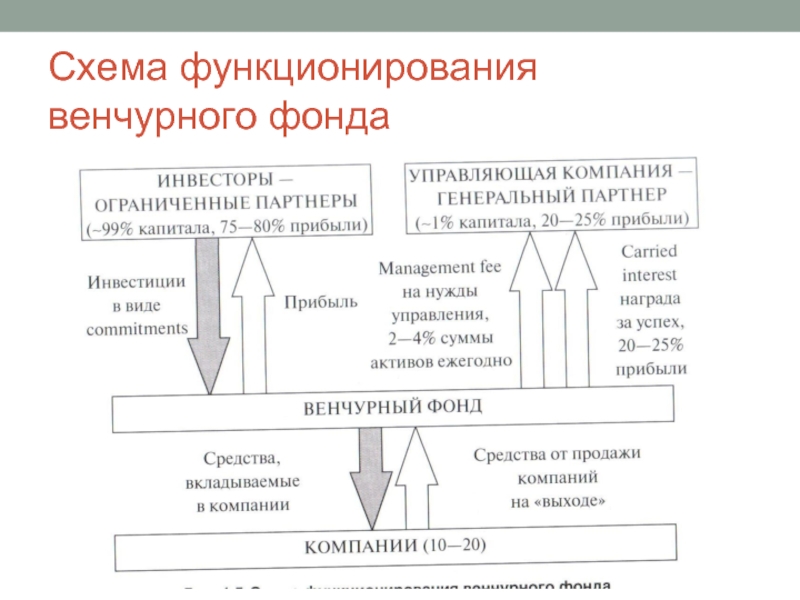

Вторая форма целевое размещение более характерна для совсем молодых фирм и венчурных компаний. В этом случае основными покупателями их акций становятся частные инвестиционные компании или фонды. Когда речь идет о размещении акций для финансирования фирм и проектов с высокой степенью риска, то в роли инвесторов выступают венчурные фонды или частные корпорации. Таким организациям государство часто предоставляет налоговые льготы для стимулирования их инвестиционной активности (например, в США это SBICs инвестирующие в малый и венчурный бизнес компании, Perkins («Перкинс»), Kleiner («Клейнер») и т. д.). Второй способ увеличения акционерного капитала могут использовать и уже известные на рынке компании, которые либо желают оставаться закрытыми, либо испытывают определенные финансовые трудности. Основными покупателями здесь выступают специализирующиеся на покупке фирм группы инвесторов (buyout groups), такие как Kohlberg, Kravis, Roberts (KKR).

В финансировании инновационных проектов за счет дополнительной эмиссии акций закрытыми акционерными компаниями обычно участвуют три рыночных субъекта: компания-новатор, посредник и инвестор.

Итак, к дополнительной закрытой эмиссии акций склонны, во-первых, венчурные компании, которые не имеют возможности брать долгосрочные кредиты, не склонны к публичному акционированию и не обладают активами, способными выступать в качестве обеспечения кредита. Во-вторых, частные компании, планирующие расширение бизнеса, изменение в структуре капитала или смену собственника. И наконец, к эмиссии прибегают открытые акционерные общества для финансирования приобретения контрольного пакета акций своей компании.

В роли инвесторов выступают компании с диверсифицированным инвестиционным портфелем, в котором есть определенная доля высокорисковых инвестиций. Это пенсионные фонды, частные инвестиционные фонды, банки, страховые компании. В роли инвесторов могут выступать также нефинансовые институты компании и физические лица. В силу того что вышеназванные инвесторы не всегда имеют полное представление об инновационных проектах, в которые инвестируют, они могут полагаться на посредника.

В роли посредников выступают члены ограниченного партнерства (США) или коммандитного товарищества, образованного с участием инвестора. Посредники являются генеральными или полными партнерами и осуществляют полный контроль над деятельностью партнерства. Они обладают знаниями в определенной специфической сфере или отрасли, в которой функционирует финансируемая компания. Инвестор имеет лишь ограниченную ответственность в размере своего вклада. Таким образом, посредник в качестве своей доли в товариществе обеспечивает необходимую экспертизу, позволяющую эффективно оценивать и выбирать инновационные проекты, осуществлять постинвесгиционный контроль и мониторинг деятельности финансируемой компании. Инвестор, в свою очередь, вкладывает средства, которыми полностью рискует в случае провала инновационного проекта.

Приобретая пакет акций компании-новатора, партнерство обеспечивает себе и ряд гарантий. Во-первых, партнерство по возможности старается получить максимальное влияние в Совете директоров компании и права голоса. Во-вторых, оговаривается полное предоставление необходимой для мониторинга и контроля информации по проекту. Партнерство также получает возможность косвенного влияния на управление фондами с целью обеспечения равномерного использования средств в течение всего жизненного цикла проекта или венчурного предприятия.

Методы финансирования инновационных проектов.

Компании используют два принципиально отличных метода финансирования инновационных проектов: единовременное финансирование всего проекта и поэтапное финансирование. В настоящее время многие компании осуществляют финансирование инновационных проектов поэтапно. Инновационный процесс состоит из ряда этапов, и результативность каждого из этих этапов достаточно непредсказуема в силу высокой степени неопределенности и риска любого инновационного проекта. Более того, на каждом этапе, начиная с генерирования идеи и заканчивая запуском производства (в случае продуктовых инноваций), могут появляться неожиданные идеи по корректировке проекта. Иногда, еще до начала коммерциализации, становится очевидно, что проект будет убыточным и его закрывают. Множество непредвиденных ситуаций происходит и на стадии НИОКР когда при разработке и создании опытного образца открываются новые функциональные возможности продукта или сферы его применения. Метод поэтапного финансирования позволяет в некотором роде снизить уровень риска и использовать высокую степень неопределенности как возможность, а не угрозу. Суть метода заключается в начальном финансировании только первого этапа проекта. На заключительной стадии первого этапа руководитель проекта уже с большей долей уверенности может определить потенциал инновации, наметить пути ее совершенствования и принять решение о целесообразности дальнейшей реализации проекта. В случае положительного решения происходит выделение средств на следующий этап. Отрицательное решение также рассматривается как некий полезный фактор. Например, если на этапе создания опытного образца становится очевидно, что затраты на его коммерциализацию будут слишком велики и принимается решение о приостановке проекта, компания получает сразу две возможности.

Во-первых, результаты НИОКР могут быть использованы в последующих инновационных проектах и позволят сэкономить значительные средства.

Во-вторых, компания может оформить патент на изобретение и выгодно продать лицензию другой фирме.

Метод поэтапного финансирования имеет еще одно весомое преимущество перед единовременным выделением средств на весь проект целиком. Этот метод дает возможность более гибкого управления финансовыми потоками, позволяя эффективно распределять средства между несколькими параллельными проектами, ранжируя их по приоритетности и результативности пройденных этапов.

Одим из методов финансирования инвестиционных проектов является финансовый лизинг.

Финансовый лизинг — это вид финансовых операций, который находит применение прежде всего тогда, когда решается задача быстрого промышленного освоения крупных технических инноваций, требующих приобретения дорогостоящих станков, оборудования, уникальной контрольно-измерительной техники, ЭВМ, энергетических установок, транспортных средств и т.п. Именно здесь получили развитие принципиально новые виды связи между производителем и потребителем сложной продукции, основанные на долгосрочной аренде или лизинге. Современный рынок лизинговых услуг — один из наиболее динамичных и постоянно развивающихся. В США, например, на долю лизинга приходится примерно 25-30% в общей сумме капитальных вложений в машины и оборудование. В современной хозяйственной практике цод лизингом понимается «совокупность экономических и правовых отношений, возникающих в процессе инвестиционной деятельности в связи с реализацией договоров особого рода — договоров лизинга». По указанному договору лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование. С экономической точки зрения операция лизинга во многом схожа с долгосрочным кредитованием на закупку оборудования и других видов основных производственных фондов. Важно подчеркнуть, что для финансового лизинга (в отличие от других его форм) характерно то, что срок аренды, как правило, очень близок к сроку службы оборудования. Главное преимущество лизинга состоит в том, что при наличии рентабельного проекта предприниматель (ИП) имеет возможность получить оборудование и начать новое производство без крупных единовременных затрат. Это особенно актуально для малых и средних предпринимателей. По истечении срока лизингового договора (периода лиза) и выплаты арендаторам полной стоимости имущества и оговоренных процентов это имущество становится его собственностью или, если это оговорено условиями договора, возвращается лизингодателю.

Современные лизинговые фирмы предоставляют арендатору право выбора поставщика необходимого ему оборудования, размещения заказа и приемки объекта сделки. Техническое обслуживание и ремонт поставленного оборудования осуществляет либо предприятие-изготовитель, либо сам арендатор (лизингополучатель). Важнейшими факторами, на основе которых устанавливаются конкретные сроки лизинговых договоров, чаще всего выступают

• срок службы оборудования, определяемый его технико-экономическими характеристиками;

• нормы амортизационных отчислений, а также порядок их индексации, устанавливаемые на правительственном уровне;

• ожидаемые сроки появления более производительной техники;

• конъюнктура рынка ссудных капиталов и тенденции ее развития.

Таким образом, финансирование инновационной деятельности является достаточно сложной, но не единственной проблемой в инновационном менеджменте. Актуальным и не однозначным становится вопрос выбора приоритетного проекта из множества альтернатив на основе оценки их эффективности.

Глава 3. Оценка эффективности инновационной деятельности

3.1. Понятие эффективности инноваций

Понятие эффективности инноваций является одним из самых спорных и проблемных аспектов инновационного менеджмента. Необходимость оценки эффективности инновационных проектов возникает в следующих ситуациях:

* когда существует множество инновационных проектов в различных областях деятельности фирмы, различных хозяйственных подразделениях и встает вопрос о приоритетности их финансирования;

* на начальной стадии разработки инновационного проекта, когда в проектно-целевой группе возникает несколько альтернативных проектов по воплощению инновационной идеи и встает вопрос о выборе наиболее эффективного варианта;

* на заключительной стадии принятого к реализации инновационного проекта для анализа его результативности.

Последняя ситуация является наиболее простой и понятной, так как анализ эффективности реализованной инновации осуществляется путем сравнения плановых и фактических показателей. Проект считается эффективным, если полностью достигнуты поставленные цели и количественные экономические показатели соответствуют запланированным.

Намного более сложным представляется определение системы критериев отбора и ранжирования инновационных проектов на начальном этапе инновационной деятельности. В современной теории и практике инновационного менеджмента до сих пор не существует единой концепции оценки эффективности инноваций. Причина лежит в принципиальном отличии инновационных проектов от инвестиционных, для которых разработана единая общепринятая система оценки на основе доходности.

Во-первых, доходность многих инноваций имеет отсроченный стратегический характер. Например, управленческие инновации, такие как изменение оргструктуры компании, поглощения и слияния, внедрение новых методов управления персоналом, переход на новые системы управления качеством и т. д., дают свои «плоды» в большом временном разрыве по отношению к периоду вложения средств. Доходность маркетинговых инноваций выход на новые рынки, репозиционирование товара, изменение стратегии продвижения и многие другие является достаточно непредсказуемой и часто подлежит оценке лишь в контексте роста общей конкурентоспособности компании.

Во-вторых, инновационная деятельность осуществляется в условиях неопределенности и повышенного риска, так как процесс разработки и реализации проекта является достаточно длительным, а внешняя среда меняется очень быстро. Поэтому специалистам сложно предсказать и оценить на начальном этапе конечный результат нововведения.

И, наконец, как отмечалось ранее, целью создания, например, нового товара может быть не получение прибыли в краткосрочной перспективе, а создание имиджа инновативной компании для стимулирования продаж основного ассортимента.

Таким образом, можно предположить, что было бы неправильно полностью проецировать методы оценки инвестиционных проектов на систему оценки эффективности инноваций.

3.2. Основные недостатки и преимущества венчурных проектов

Преимущества венчурных проектов очевидны:

- прежде всего, огромный потенциал роста;

- быстрая адаптация к требованиям рынка;

- гибкость управления и внутренних коммуникаций, оперативность принимаемых управленческих решений;

- творческая свобода — возможность для человека проявить себя и реализовать свои идеи;

- не требуется значительное финансирование в предстартовой фазе (и не нужны инвестиции в поддержание большого парка оборудования).

Основные недостатки венчурных проектов связаны с инновационным характером разработок и длительным сроком реализации: научно-технические, правовые, производственные, рыночные и финансовые.

Основными проблемами деятельности венчурных проектов в Российской Федерации являются следующие:

Проблема «длинных» денег – дороговизна заемных средств и трудность реализации длительных (свыше 7 лет) инвестиционных проектов;

Ограниченность в выборе источников финансирования, среди которых пока невозможно прямое присутствие традиционных для зарубежной экономики инвесторов, например, пенсионных и страховых фондов;

Неспособность, а зачастую и сознательное нежелание руководства российских компаний производить аудит, внедрять современную методологию корпоративного управления и отчетности, то есть – приводить свою организацию к виду, более приемлемому для потенциального инвестора;

Непрозрачность структуры собственности российских компаний;

Ситуация, при которой цель бухгалтерского учета для предоставления его результатов в государственные органы (то есть «оптимизация» налогообложения) и потенциальному инвестору полярно различаются;

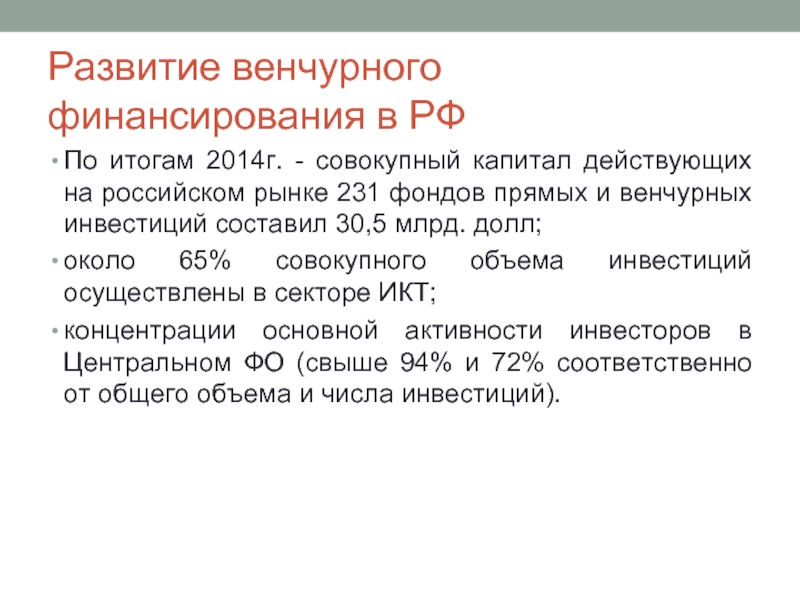

В заключение заметим, что, по оценкам экспертов, потребность российского рынка в частном инвестиционном капитале на настоящий момент удовлетворена менее чем на 10%. Этот рынок будет динамично развиваться и в дальнейшем, а действующие на нем инвесторы, безусловно, смогут рассчитывать на получение высокой прибыли.

Заключение

Итак, венчурный проект– это проект, направленный на разработку. Создание, реализацию новых идей, нового продукта, новой технологии, техники и др., являющийся разновидностью инновационных проектов, обладающий очень высокой степенью новизны и повышенным уровнем риска его реализации. Это такой вид деятельности, связанный с трансформацией идей (обычно результатов научных исследований и разработок либо иных научно-технических достижений) в новый или усовершенствованный продукт, внедренный на рынке, в новый или усовершенствованный технологический процесс, использованный в практической деятельности, либо в новый подход к социальным услугам.

Предприятия, которые формируют стратегическое поведение на основе инновационного подхода, то есть главной целью стратегического плана ставят освоение новых технологий, выпуск новых товаров и услуг, имеют возможность завоевать лидерские позиции на рынке, сохранить высокие темпы развития, сократить уровень издержек, добиться высоких показателей прибыли.

Эффективность проведения инновационных разработок зависит от состояния инновационного потенциала предприятия, основу которого составляют интеллектуальные, материальные, финансовые, кадровые инфраструктурные и другие ресурсы. Для постоянного внедрения новых товаров или новых технологий предприятия могут создать собственное инновационное подразделение. Актуальность использования такого подхода обусловлена рядом причин, в том числе: проблемами научно-технического комплекса, экономией ресурсов, повышением эффективности конечного результата.

Все ускоряющиеся темпы изменений внешней среды функционирования предприятия увеличивают риск предпринимательской деятельности вообще и инновационной в частности. С целью распределения риска необходимо формирование портфеля товаров и услуг. Для этого требуется создание инновационной программы предприятия и постоянное перераспределение средств из завершенных проектов в развивающиеся.

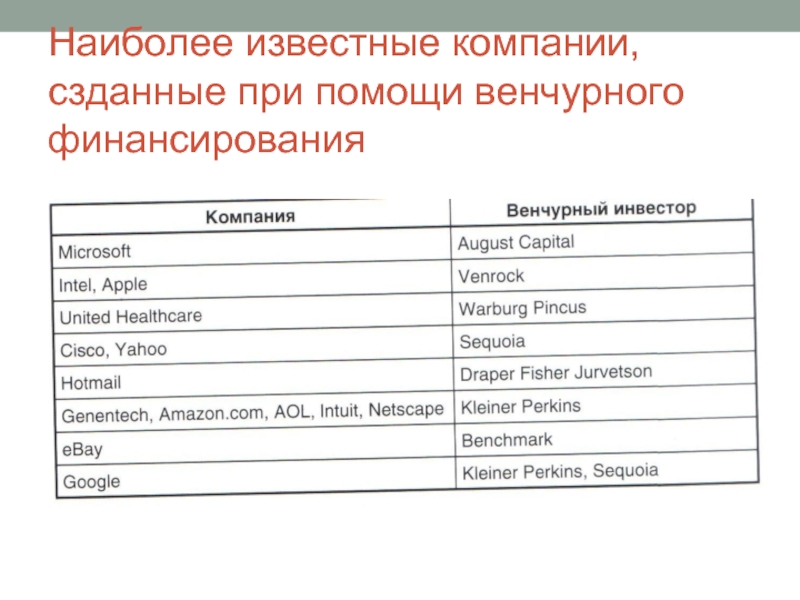

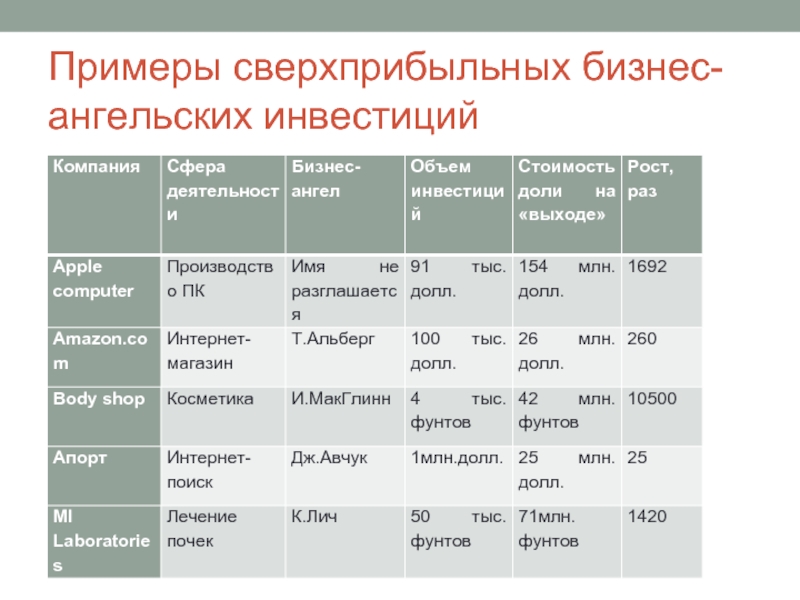

Венчурное инвестирование позволяет в ускоренном темпе реализовать инновационный проект. Для его успеха обе стороны прикладывают максимум усилий, еще бы, ведь это выгодно для каждого. Инновационное предприятие получает желаемый капитал, запуск продукта, известность и прибыль. Венчурная компания, в свою очередь, вкладывает средства и максимально старается их увеличить – помогает старт-апу деловыми связями и накопленным опытом.

Благодаря венчурному проекту увидели свет такие компании как Microsoft, Intel, Apple Computer и многие другие успешные компании. Но не стоит забывать, что венчур – это в первую очередь рискованное дело, которое может быть успешным и принести миллионы или просто прогореть.

Список литературы

1. Балабанов И.Т. Инновационный менеджмент [Текст]: Учебное пособие/ И.Т. Балабанов. – СПб: Издательство «Питер», 2000. – 208 с.

2. Балдин К.В., Уткин В.Б. Информационные системы в экономике [Текст]: Учебник. / К.В. Балдин, В.Б. Уткин. — 6-е изд. – М.: Издательско-торговая корпорация «Дашков и К», 2010. – 395 с.

3. Барышева А.В., Балдин К.В., Передеряев И.И., Голов Р.С., Кочкин Н.А. Инновации [Текст]: Учебное пособие. / А.В. Барышева, К.В. Балдин, И.И. Передеряев и др.; под общ. ред. д. э. н., проф. А.В. Барышевой. — 3-е изд. – М.: Издательско-торговая корпорация «Дашков и К», 2010. – 384 с.

4. Барышева А.В., Инновационный менеджмент [Текст]: Учебное пособие. / под ред. д. э. н. проф. А.В. Барышевой, – М.: Издательско-торговая корпорация «Дашков и К», 2007. – 384 с.

5. Газман В.Д., Финансовый лизинг и факторинг [Текст]: учеб.пособие/ В.Д. Газман – 2-е изд. перераб. и доп. – М.: Бизнес Элайнмент, 2013.

6. Газман В. Д. Структурные особенности финансирования лизинга // СТТ: Строительная техника и технологии. 2011. № 6. С. 72-82.

7. Герчикова И.Н., Менеджмент [Текст]: Учебник. / И.Н. Герчикова – 4-е изд., перераб. и доп. – М.: ЮНИТИ, 2007. – 499 с.

8. Гончаров В.И., Менеджмент [Текст]: Учебное пособие. / В.И. Гончаров – Мн.: Мисанта, 2003. – 624 с.

9. Гугелев А.В., Инновационный менеджмент [Текст]: Учебник. / А.В. Гугелев. – М.: Издательско-торговая корпорация «Дашков и К», 2010. – 336 с.

10. Гунин В.И. и др. Управление инновациями: 17-модульная программа для менеджеров Г93 «Управление развитием организации». Модуль 7.- М.: «ИНФРА-М», 1999. – 328 с.

11. Дорофеев В.Д., Дресвянников В.А. Инновационный менеджмент [Текст]: Учебное пособие. / В.Д. Дорофеев, В.А. Дресвянников. – Пенза: Изд-во Пенз. гос. ун-та, 2003. – 189 с.

12. Ивченко В.В., Экономика и управление инновациями [Текст]: Курс лекций. / В.В. Ивченко. – Калинингр. ун-т. – Калининград, 1996. – 55 с.

13. Ильенкова С.Д., Гохберг Л.М., Кузнецов В.И.. Ягудин С.Ю. Инновационный менеджмент [Текст]: Учебник. / С.Д. Ильенкова и др. – М.: Юнити, 2003. – 67 с.

14. Казанцев А.К., Миндели Л.Э. Основы инновационного менеджмента. Теория и практика [Текст]: Учебник. 2-е изд., перераб и доп./А.К. Казанцев, Л.Э. Миндели. – М.: ЗАО Издательство «Экономика», 2004. – 518 с.

15. Пархоменко Е.Л., Герасимов Б.И., Пархоменко Л.В., Качество инновационного продукта [Текст]: Научное издание. / Е.Л. Пархоменко. Б.И. Герасимов, Л.В. Пархоменко. – Тамбов. Изд-во Тамб. гос. техн. ун-та, 2005. – 116 с.

16. Рогова Е.М., Ткаченко Е.А., Фияксель Э.А.Венчурный менеджмент [Текст]: учебное пособие. – М.: Издательский дом ГУВШЭ, 2011. —

17. Хотяшева О.М. Инновационный менеджмент [Текст]: Учебное пособие. 2-е изд. / О.М. Хотяшева. – СПб.: Питер, 2006. – 384 с.

18. Свободная энциклопедия Википедия //http://ru.wikipedia.org//

- Аудиторская деятельность как вид предпринимательства: общая характеристика (Цели и задачи аудита)

- Интернет-маркетинговые решения для океанариума»

- Понятие источника и правовая сила гражданско-правовых норм

- Роль мотивации в поведении организации

- Индивидуальное предпринимательство (Теоретические и правовые основы индивидуального предпринимательства)

- Понятие и система источников гражданского права)

- Журнально – ордерная форма (Сущность и содержание форм бухгалтерского учёта)

- Характеристика Vitrus.Pro

- «Формы проявления девиантного поведения в организации».

- Работа в сети Интернет (на примере компании)

- Государственное регулирование конкуренции и ограничения монополистической деятельности

- ГОСУДАРСТВЕННАЯ ПОДДЕРЖКА СОЗДАНИЯ И ВНЕДРЕНИЯ ИННОВАЦИОННЫХ ПРОЕКТОВ

РОССИЙСКИЙ ЦЕНТР КОМПЕТЕНЦИЙ ПО УПРАВЛЕНИЮ ПРОЕКТАМИ

Блог

Проектное финансирование в банке

I. Общие понятия

Банковское проектное финансирование — это целевое кредитование заемщика для реализации инвестиционного проекта, при котором источником обслуживания долговых обязательств и обеспечением платежных обязательств являются денежные доходы от функционирования данного проекта, а также активы, относящиеся к этому проекту.

Проектное финансирование является относительно новой формой долгосрочного банковского кредитования. Хотя используется термин «проектное финансирование», речь, по существу, идет об особой форме кредитования проектов на определенный срок при обеспечении возвратности вложенных средств доходами от эксплуатации данного объекта. Специфика этой формы кредитования также определяется тем, что основные этапы инвестиционного цикла увязаны между собой; гарантии, обязательства и интересы участников проекта согласованы и входят в компетенцию банка-кредитора.

II. Актуальность проектного финансирования?

- Когда выдача кредита планируется под бизнес Заемщика.

- Когда выдача кредита планируется под залоговое имущество, но источником погашения кредита является финансируемый проект.

- Когда существует существенная просрочка по кредиту, залоговым обеспечением которого является имущественный комплекс.

- Когда банк проводит реструктуризацию задолженности по кредиту, так как Заемщик не в состоянии выполнять текущий график погашения кредита.

- Когда Заемщик объявил себя банкротом, или кредитор/кредиторы в судебном порядке возбудили дело о банкротстве.

- Когда параллельно с кредитом, Заемщику выделены целевые/бюджетные средства на освоение проекта/программы.

- Во всех других случаях, когда Банк вынужден проводить реструктуризацию задолженности и/или требуется усиленный контроль целевого использования средств.

III. Отличительные особенности проектного финансирования от других способов кредитования

- Погашение кредита по проекту осуществляется в основном за счет денежных средств, получаемых от реализации проекта;

- Риски проекта распределяются между кругом участников;

- Передача заемных средств, в большинстве случаев, осуществляется под самостоятельный проект специально созданной компании.

- Главными критериями надежности возврата кредита являются:

профессиональное качество проработки всех аспектов проекта;

обеспечение 100%-ного контроля финансирования и исполнения проекта;

высокая ожидаемая эффективность проекта и приемлемый уровень риска. - 5) В рамках комплекса финансирования могут использоваться многообразные источники и формы финансирования:

- Важными условиями успешной реализации проекта являются:

четкое взаимодействие участников проекта, объединенных договорными соглашениями, и способность кредиторов получить обеспечительный интерес в активах компании, реализующей проект (право кредитора вступить во владение собственностью, предложенной в качестве обеспечения).

IV. Этапы проектного финансирования

1 стадия:

предварительная проработка проекта

2 стадия:

утверждение проекта

3 стадия:

финансирование проекта

4 стадия:

завершения проекта

V. Положительные признаки «жизнеспособности» проекта:

- Проект прошел все стадии согласования (утверждения) предпроектных, проектных работ.

- Заемщик имеет все необходимые исходно-разрешительные документы на освоение проекта.

- Проект имеет успешно реализованные аналоги, особенно если эти аналоги связаны с участниками проекта.

- Наличие проектных контрактов, закрепляющих долгосрочные отношения с поставщиками и покупателями.

- Проект имеет высокую расчетную эффективность, значительно превышающую стоимость привлекаемого капитала.

- Длительность эксплуатации проекта значительно больше, чем срок кредитования.

- Строго определенная или обособленная экономическая деятельность в рамках проекта;

- Сформировано грамотное управление рисками и наличие системы функциональных гарантий участников проекта;

- Наличие оптимальной финансовой модели, являющейся базой инвестирования и финансирования;

- Участники проекта готовы работать в единой (совместимой) информационно-технической системе.

VI. Основные принципы оценки эффективности проекта:

- Рассмотрение эффективности проекта на протяжении всего жизненного цикла;

- Моделирование денежных потоков;

- Сопоставление условий сравнения с альтернативными проектами;

- Принцип положительности и максимума эффекта;

- Учет фактора времени;

- Учет всех существенных последствий проекта;

- Учет влияния инфляции, валютных изменений;

- Учет (в количественной форме) влияния неопределенностей и рисков, сопровождающих реализацию проекта.

Более подробную информацию Вы узнаете, если пройдете курсы обучения в нашем Университете Управления Проектами по интересующей Вас теме.

Возврат к списку

ВЫ СТУДЕНТ ММУ (Московский Международный Университет) и ОБУЧАЕТЕСЬ ДИСТАНЦИОННО?

На ЭТОМ сайте, Вы найдете ответы на вопросы тестов ММУ.

Регистрируйтесь, пополняйте баланс и без проблем сдавайте тесты ММУ.

ПРЕИМУЩЕСТВА ПОЛЬЗОВАНИЯ САЙТОМ ЗДЕСЬ

Как посмотреть ответ ИНСТРУКЦИЯ

У ВАС ДРУГОЙ ВУЗ, НЕ БЕДА…..

ПОСМОТРИТЕ ДРУГИЕ НАШИ САЙТЫ С ОТВЕТАМИ — СПИСОК

Если в списке нет Вашего вуза, вернитесь сюда и купите найденный Вами вопрос, иногда предметы полностью совпадают в разных вузах.

Финансовые средства предоставляются под конкретный проект на основе представленного заемщиком бизнес плана, а кредитор осуществляет полный контроль над использованием выделенных средств в случае:

Выберите один ответ.

a. корпоративного кредитования

b. проектного кредитования

c. планового кредитования

ОТВЕТ предоставляется за плату. Цена 4 руб. ВОЙТИ и ОПЛАТИТЬ

- ПРЕДМЕТ: Организация инновационной деятельности (1/1)

-

КУПЛЕНО РАЗ: 407

/organizatsiya-innovatsionnoj-deyatelnosti-1-1/22949-finansovye-sredstva-predostavlyayutsya-pod-konkretnyj-proekt-na-osnove-predstavlennogo-zaemshchikom-biznes-plana-a-kreditor-osushchestvlyaet-polnyj-kontrol-nad-ispolzovaniem-vydelennykh-sredstv-v-sluchae

Эскроу

Обновлено: 14 сентября 2022

Проектное финансирование — что нужно знать?

Проектное финансирование появилось ещё в XVIII веке при строительстве железных дорог, газоснабжения,

развития

телефонных линий, однако этот термин актуален и сегодня. Разберём, что понимается под проектным

финансированием,

где оно используется сегодня.

Что такое проектное финансирование?

Понятия «проектное финансирование» (ПФ) и «финансирование проектов» не одно

и то же, так как способов

финансирования множество, и ПФ — один из них.

Проектное финансирование простыми словами можно

объяснить так: кредитные средства предоставляют для конкретного

проекта после того, как оценят его будущие денежные потоки. Для реализации проекта принято создавать новую

компанию, которая называется SPV (special purpose vehicle) или SPE (special purpose entity).

Проектное финансирование можно сравнить с конструктором: сумма кредита, сроки возврата и другие.

Условия

подбираются индивидуально для каждого проекта.

Упрощённо схему проектного финансирования можно представить так:

Метод проектного финансирования определяют следующими критериями:

финансируется юридически и экономически самодостаточный проект через юридическое лицо,

специализирующееся в направлении деятельности проекта

финансирование осуществляется чаще всего для нового, а не для ранее созданного проекта,

однако

кредитные средства ПФ могут рефинансироваться

высокое соотношение заёмных средств к собственному капиталу

расчёт банков строится в большей степени на ожидаемом денежном потоке от проекта,

а не на стоимости

активов компании или её предыдущих финансовых результатах

гарантиями для кредитной организации являются заключённые контракты проектной компании

Структура капитала проекта

Механизм проектного финансирования подразумевает совместное вложение денежных средств в проект, заёмными

могут

быть до 70-90%. В ряде случаев банк готов под залог имущества профинансировать проект под 100%. Как

правило,

кредитные средства выделяются проекту по частям под этапы реализации, указанные в бизнес-плане.

Источники средств проектного финансирования можно разделить на 2 группы:

Предоставление ПФ, как правило, осуществляется одним банком. Для реализации особо крупных проектов в

финансировании может участвовать несколько банков.

Банки выбирают проекты для финансирования, исходя из размеров будущего денежного потока проекта сроков

возврата

кредитных средств. А частные инвесторы, вкладывающие собственные средства в проект, оценивают

успешность проекта

на более долгую перспективу, в том числе после выплаты кредитных средств банку.

Суть проектного финансирования заключается в комплексном подходе к оценке рисков проекта

и определения

оптимальной суммы и сроков участия инвесторов и коммерческих банков.

Классификация проектного финансирования

Как правило, ПФ используется при реализации сложных и масштабных проектов, например,

в строительстве, энергетике

и других отраслях промышленности, а также для создания крупных объектов инфраструктуры. Принятие

решения об

инвестировании требует детального анализа проекта, а не только оценку финансового состояния

организации.

Специфика каждого проекта подразумевает выбор того или иного вида проектного финансирования:

Один или несколько банков организуют инвестиции в проект, величина оцениваемого риска проекта влияет

на выбор

формы банковского проектного финансирования. Оно может быть:

с полным регрессом (возвратом кредитных средств) — то есть заёмщик принимает

на себя все возможные

риски по реализации проекта. Чаще всего применяется для инвестирования в небольшие проекты

с низкой

рентабельностью.

без регресса на заёмщика — то есть все риски проекта находятся на кредиторе.

Как правило, такие

проекты наиболее прибыльны, а потому и привлекательны для инвесторов.

с ограниченным регрессом на заёмщика — то есть риски проекта распределяются

между всеми участниками

проектного финансирования. Такая форма инвестиций встречается чаще других.

Используется, когда проектная организация имеет достаточный объём собственных средств для инвестиций

в проект.

3

ПФ с участием государства (государственное частное партнёрство)

Органы власти, как федеральные, так и муниципальные, финансируют социально значимые проекты.

4

Международное проектное финансирование

Часто применяется при реализации крупных инвестиционных проектов и предполагает привлечение партнёров и

кредиторов из других стран. Проблема такого вида проектного финансирования заключается в учёте

требований

законодательства и особенностей рынков зарубежных партнёров.

Как устроено проектное финансирование строительства в Банке ДОМ.РФ

Проектное финансирование как источник

финансирования капитального строительства используется в сложных и крупных

проектах, когда банки не могут обеспечить защиту кредитных средств только залогом и проверкой

кредитоспособности

заёмщика, и должны вникать в детали финансируемого проекта.

Застройщики привлекают инвестиции для строительства недвижимости, а оплачивают кредит средствами со счетов

эскроу, которые получают от покупателей после сдачи жилья в эксплуатацию.

Схематично работу проектного финансирования можно представить так:

Процесс получения проектного финансирования в Банке для компании состоит из нескольких этапов:

Этап 1. Подготовка заявки и её анализ Банком

На первом этапе девелопер обращается в Банк с заявкой на получение кредита. Для

организации проектного

финансирования заёмщик готовит пакет документов. Перечень документации может различаться в зависимости от

особенностей проекта.

Банк проводит предварительный анализ полученного комплекта документов и готовит предложение застройщику.

Оно

включает:

обеспечение, требуемое к оформлению

Предложение является индивидуальным, условия зависят от концепции и экономики проекта, деловой

репутации и опыта

реализации аналогичных проектов.

Этап 2. Получение решения Коллегиального органа

Если застройщик согласовывает предварительное предложение, то банк запрашивает полный комплект

документов и

проводит детальную оценку проекта, нуждающегося в проектном финансировании, в том числе проводит

расчёт

показателей эффективности, анализ потенциальных рисков, значимость и вероятность их реализации.

По результатам детального анализа предложение банка уточняется дополнительными условиями. После этого

комплект

документов, включающий предложение, направляется на Коллегиальный орган для принятия решения. Если

Коллегиальным

органом принято положительное решение, то сделка переходит на следующий этап.

Этап 3. Подписание кредитно-обеспечительной документации и реализация проекта

Если застройщик согласен с одобренными банком условиями, то осуществляется подготовка

и заключение

кредитно-обеспечительной документации. Подготовленный комплект документов направляется на подписание

заёмщику.

После заключения договора банк выдаёт кредитные средства застройщику в соответствии с условиями

договора.

Преимущества и недостатки проектного финансирования

Привлечение дополнительных средств бесспорно помогает развитию проекта. Выделим основные преимущества

использования проектного финансирования:

привлечение средств, достаточных для развития проекта

возможность реализации проекта, находящегося на начальной стадии

снижение рисков за счёт их распределения между участниками

отсутствие жёстких требований к финансовому состоянию собственника проекта

К недостаткам проектных инвестиций можно отнести:

расходы на сделку для оформления пакета документов

высокие проценты по кредиту, связанные с рисками проектного финансирования

жёсткий контроль проекта со стороны инвесторов

риск потери независимости организатора проекта из-за размывания доли собственников

Венчурное и проектное финансирование — в чём разница?

Главное отличие венчурного финансирования — высокая и очень высокая степень риска

проекта и, как следствие,

премия за него. Как правило, такие проекты связаны с разработкой принципиально новых, наукоёмких

продуктов и

технологий.