Ключевые финансовые показатели

| МЛН РУБ. | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 |

|---|---|---|---|---|---|---|

| Балансовые показатели | ||||||

| Чистые инвестиции | 70 892 | 135 916 | 225 637 | 246 507 | 290 373 | 315 380 |

| Активы, сдаваемые в операционную аренду | 88 140 | 134 371 | 175 828 | 344 906 | 413 917 | 428 467 |

| Активы | 232 097 | 340 585 | 340 585 | 770 045 | 981 299 | 1071511 |

| Обязательства | 174 212 | 275 324 | 275 324 | 667 017 | 867 209 | 937 009 |

| Капитал | 57 885 | 65 261 | 65 261 | 103 028 | 114 090 | 134 502 |

| Отчет о прибылях и убытках | ||||||

| Выручка | 22 052 | 29 758 | 29 758 | 60 670 | 81 339 | 90 876 |

| Чистый процентный доход | 3 344 | 5 514 | 5 514 | 12 202 | 12 513 | 18 502 |

| Административные расходы | (1 497) | (1 958) | (1 958) | (3 551) | (4 977) | (5 325) |

| Восстановление (создание) резервов под обесценение процентных активов | (1 572) | (1 852) | (1 852) | (2 112) | (3 272) | (7371) |

| Чистая прибыль | 205 | 3 835 | 3 835 | 1 977 | (124) | 963 |

Финансовая отчётность

Excel, 1 MB

В дополнение к раскрытой и подтверждённой аудиторами финансовой отчётности мы собрали показатели отчётности по МСФО за 2010–2022 годы в удобные для анализа таблицы.

Финансовые показатели

164,2 млрд руб.

2022

Лизинговый портфель

за вычетом резерва

под кредитные убытки

(NIL)

39,7 %

2022

Рентабельность

собственного капитала

(RoAE)

6,6 %

2022

Рентабельность активов

(RoAA)

23,9 млрд руб.

2022

Доходы

от операционной

деятельности

22,4 %

2022

Показатель достаточности

основного капитала (1 уровня),

рассчитанный в соответствии

с требованиями Базель III

4Y (2018-2022) CAGR = 30%

4Y (2018-2022) CAGR = 29%

2018-2022 год — показатели рассчитаны на основании консолидированной финансовой отчётности (МСФО) ПАО «ЛК «Европлан». По отчетности была проведена аудиторская проверка независимым аудитором.

Рейтинговое агентство «Эксперт РА» подвело итоги исследования российского рынка лизинга за 2021 год. Исследование проводится при поддержке Объединенной Лизинговой Ассоциации с целью предоставления информации о российском лизинговом рынке в ассоциацию Leaseurope.

По итогам 2021 года объем нового бизнеса показал рост на 62 % и составил 2,3 трлн рублей. Агентство разделяет рынок на корпоративные, куда относит авиа- и ж/д технику, морские и речные суда, а также розничные сегменты. Динамика последних, доля которых в общем объеме нового бизнеса достигла 76 %, во многом обуславливает рост всего рынка.

«Специфика крупнейших проектов заключается в том, что, как правило, достаточно много времени уходит на их подготовку и проработку, поэтому подписание контрактов, которыми мы занимались в течение года, сместилось на ноябрь и декабрь».

Объем нового бизнеса в IV квартале 2021-го увеличился относительно аналогичного периода прошлого года на 80 %, а его доля в общем объеме нового бизнеса за 2021-й составила 34 против 31 % годом ранее. При этом впервые за последние три года корпоративные сегменты в IV квартале выросли сильнее, чем розничные. Основной прирост был реализован за счет крупных сделок в авиасегменте ГК Сбербанк Лизинг и ПСБ Лизинг, на которые пришлось более 83 % объема нового бизнеса в авиализинге в IV квартале 2021 года. Большой объем нового бизнеса в IV квартале 2021 года ГК Сбербанк Лизинг связан с подписанием крупных сделок в сегментах авиализинга (37 млрд рублей) и лизинга грузовых и пассажирских железнодорожных вагонов (39 млрд рублей). Группой ПСБ Лизинг было передано крупным авиакомпаниям 24 самолета «Сухой Суперджет 100», а также 11 вертолетов АНСАТ и Ми-8МТВ-1, выполняющих санитарные задания в различных регионах Российской Федерации.

«Взрывному росту ГК Газпромбанк Лизинг в сегменте лизинга автомобилей в 2021 году способствовала совокупность сразу нескольких причин. Это обновление управленческого состава в 2020 году, политики работы в сегменте МСБ и возможность получения скидок от автопроизводителей, с которыми мы постоянно ведем диалог».

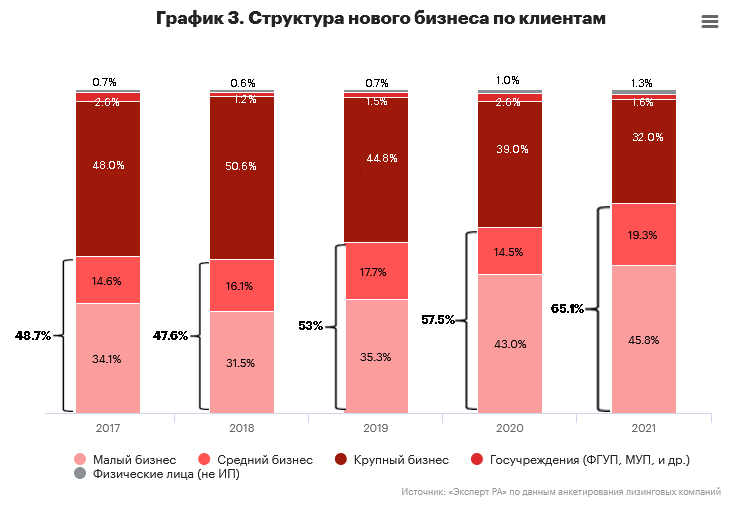

За 2021 год 17 из 19 выделяемых нами сегментов продемонстрировали положительную динамику. Основной прирост показал автолизинг (+69 %), куда агентство относит сегменты легкового и грузового автотранспорта, а также автобусы. На фоне дефицита автомобилей в 2021-м и повышения их стоимости ключевым драйвером автолизинга стал растущий спрос со стороны сегмента МСБ, доля которого увеличилась за год с 58 до 65 % в объеме нового бизнеса.

«Среди ключевых особенностей 2021 года можно отметить эффект высокого отложенного спроса на лизинг техники, который позволил увеличить объемы сразу после отмены ограничений, связанных с пандемией, умеренную процентную ставку в первые три квартала 2021 года, а также ожидание дальнейшего роста цены на активы».

Вторым сегментом, значительно увеличившим объемы в абсолютном выражении, стал лизинг строительной техники (+91 % к прошлому году). Рост сегмента обусловлен преимущественно реализацией крупных инфраструктурных проектов (нацпроекты «Жилье и городская среда», «Безопасные и качественные автомобильные дороги», программа реновации жилья и др.).

Лизинг ж/д техники и авиасудов также показал двузначные темпы прибавки по итогам 2021 года за счет роста грузоперевозок на сетях РЖД и увеличения пассажиропотока на фоне смягчения рисков эпидемиологической ситуации соответственно. Кроме того, авиализинг показал восстановление до уровней трехлетней давности, в то время как лизинг ж/д техники пока не достиг значений 2019 года.

Увеличение стоимости предметов лизинга и количества новых заключенных сделок позитивно отразилось на сумме лизинговых договоров, которая за 2021 год выросла на 65,2 %. Объем лизингового портфеля в свою очередь на 01.01.2022 составил 6,5 трлн рублей, показав рост за год на 25 %.

По итогам 2021-го на рынке лизинга сменился лидер: на первое место поднялась ГК Сбербанк Лизинг, увеличившая объемы нового бизнеса на 81 %, при этом лизинговый портфель компании превысил 1 трлн рублей, подобный рубеж ранее был достигнут также ГТЛК. Второе место по новому бизнесу занимает ГК Газпромбанк Лизинг, объем которой увеличился в 2,3 раза, третья позиция у компании ВТБ Лизинг (+27 %). В совокупности доля топ-3 лизинговых компаний в объеме нового бизнеса за 2021-й снизилась до 29,6 против 30,8 % годом ранее.

Рэнкинги крупнейших лизингодателей как в целом по рынку, так и по отдельным отраслевым и территориальным сегментам доступны по ссылке. «Эксперт РА» традиционно публикует рэнкинги лизинговых компаний по:

- размеру портфеля;

- регионам;

- числу заключенных сделок;

- объему профинансированных средств;

- сегментам имущества в портфеле и новом бизнесе;

- оперлизингу в портфеле и новом бизнесе;

- и др.

Исследования рынка за предыдущие периоды, а также последний обзор «Операционный лизинг автомобилей в России: с перспективой на будущее» доступны по ссылке.

Таблица. Топ-20 лизинговых компаний России по объему нового бизнеса по итогам 2021 года

Источник: «Эксперт РА» по данным анкетирования лизинговых компаний

Приложение 1. Объем и динамика рынка

Таблица 1. Индикаторы развития рынка лизинга

| Показатели | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 |

| Объем нового бизнеса (стоимости имущества), млрд рублей | 680 | 545 | 742 | 1 095 | 1 310 | 1 500 | 1 410 | 2 280 |

| Темпы прироста (период к периоду), % | -13,2 | -19,9 | 36,1 | 47,5 | 19,6 | 14,5 | -6,0 | 61,7 |

| Сумма новых договоров лизинга, млрд рублей | 1 000 | 830 | 1 150 | 1 620 | 2 100 | 2 550 | 2 040 | 3 370 |

| Темпы прироста (период к периоду), % | -23,1 | -17 | 38,6 | 40,9 | 29,6 | 21,4 | -20,0 | 65,2 |

| Концентрация на топ-10 компаний в сумме новых договоров, % | 66 | 66 | 62 | 65,9 | 73,9 | 66 | 61 | 63 |

| Объем полученных лизинговых платежей, млрд рублей | 690 | 750 | 790 | 870 | 1 050 | 910 | 1 060 | 1 595 |

| Темпы прироста (период к периоду), % | 6 | 9 | 5 | 10 | 21 | -13 | 16 | 50 |

| Объем профинансированных средств, млрд рублей | 660 | 590 | 740 | 950 | 1 300 | 1 250 | 1 330 | 2 130 |

| Совокупный портфель лизинговых компаний, млрд рублей | 3 200 | 3 100 | 3 200 | 3 450 | 4 300 | 4 900 | 5 170 | 6 450 |

| Темпы прироста (период к периоду), % | 10 | -3 | 3 | 8 | 25 | 14 | 6 | 25 |

| ВВП России (в текущих ценах, по данным Росстата), млрд рублей | 79 200 | 83 233 | 86 044 | 92 082 | 103 627 | 109 362 | 107 315,3 | 130 795,3 |

| Доля лизинга в ВВП, % | 0,9 | 0,7 | 0,9 | 1,2 | 1,3 | 1,4 | 1,3 | 1,7 |

Источник: оценка рейтингового агентства «Эксперт РА» по данным анкетирования ЛК

Таблица 2. Структура рынка по видам имущества

| Виды имущества | Доля в новом бизнесе (стоимости имущества) за 2021 г., % |

Доля в новом бизнесе (стоимости имущества) за 2020 г., % |

Прирост (+) или сокращение (-) объема сегмента, % |

Доля в лизинговом портфеле на 01.01.2022, % |

| Грузовой автотранспорт | 22,8 | 21,1 | 74,7 | 13,3 |

| Легковые автомобили | 20,2 | 20,0 | 63,3 | 9,6 |

| Строительная и дорожно-строительная техника, вкл. строительную спецтехнику на колесах |

13,3 | 11,2 | 92,0 | 7,1 |

| Железнодорожная техника | 10,7 | 13,2 | 31,1 | 26,7 |

| Авиационный транспорт | 7,2 | 4,9 | 137,6 | 14,0 |

| Оборудование для нефте- и газодобычи и переработки | 4,4 | 3,0 | 137,2 | 3,9 |

| Сельскохозяйственная техника и скот | 4,0 | 4,7 | 37,6 | 2,9 |

| Суда (морские и речные) | 3,8 | 6,9 | -10,9 | 10,2 |

| Автобусы | 2,6 | 2,6 | 61,7 | 2,0 |

| Машиностроительное, металлообрабатывающее и металлургическое оборудование |

2,2 | 2,4 | 48,2 | 1,6 |

| Погрузчики складские и складское оборудование, упаковочное оборудование и оборудование для производства тары |

1,5 | 1,6 | 51,6 | 0,9 |

| Деревообрабатывающее оборудование | 1,0 | 0,3 | 439,0 1 | 0,5 |

| Телекоммуникационное оборудование, оргтехника, компьютеры | 0,6 | 1,5 | -35,3 | 0,7 |

| Недвижимость (здания и сооружения) | 0,6 | 0,8 | 21,3 | 3,2 |

| Оборудование для пищевой промышленности, вкл. холодильное и оборудование для ресторанов |

0,5 | 0,6 | 34,8 | 0,3 |

| Энергетическое оборудование | 0,4 | 0,6 | 7,8 | 0,4 |

| Медицинская техника и фармацевтическое оборудование | 0,4 | 0,5 | 29,4 | 0,2 |

| Оборудование для ЖКХ | 0,3 | 0,2 | 142,6 | 0,2 |

| Полиграфическое оборудование | 0,2 | 0,3 | 7,8 | 0,2 |

| Прочее имущество | 3,3 | 3,6 | 48,2 | 2,1 |

| 1 Во многом столь сильный рост обусловлен отнесением компанией «Балтийский Лизинг» объема нового бизнеса за 2021 год в сегмент «Деревообрабатывающее оборудование», который ранее компания относила к сегменту «Прочее имущество». |

Источник: оценка рейтингового агентства «Эксперт РА» по данным анкетирования ЛК

Приложение 2. Интервью

Интервью со спикером было взято по состоянию на начало февраля 2022 года.

Вячеслав Спиров, генеральный директор ГК Сбербанк Лизинг

— Однозначно ключевым событием для нас в прошлом году я бы назвал запуск нового бизнес-направления – автоподписки для физических лиц. Ранее мы работали только с юрлицами и индивидуальными предпринимателями, и выход на рынок физлиц, безусловно, это знаковый момент. Я рад, что направление «СберАвтоподписка» не только стартовало, но и уже набрало первые значимые объемы.

С точки зрения плановых показателей мы достигли всех основных целей, которые стояли перед компанией. Показатель нового бизнеса составил 250 млрд рублей – это абсолютный рекорд за всю историю СберЛизинга. В общем, год для нас выдался крайне успешным.

— Какие основные тренды рынка в 2021 году вы бы выделили? Какие тренды, по вашему мнению, будут определяющими для рынка в 2022 году?

— Наверное, главный тренд 2021 года – это особенность, связанная с дефицитом автомобилей и техники. Данная ситуация очень сильно сказалась и на конкурентной среде, и на стоимости имущества. Кроме того, мы видим поэтапное снижение объемов господдержки в сфере лизинга автотранспорта, что выглядит вполне логичным и объяснимым. Оба этих фактора сильно повлияли на рынок в прошлом году и, безусловно, окажут влияние и на рынок 2022-го. При этом не исключено, что дефицит автомобилей станет определяющим фактором для рынка и в 2022-м. Также я бы отметил высокий уровень конкуренции среди основных игроков. На мой взгляд, это крайне позитивно для рынка.

— Как изменился спрос со стороны лизингополучателей (с точки зрения предметов лизинга, сроков и иных параметров) в 2021 году? Какие особенности в этом контексте можно выделить в сегменте малых и средних предприятий?

— Значимых изменений в характере спроса со стороны лизингополучателей, в т. ч. и в сегменте МСБ мы не заметили. Тем не менее с учетом того, что на рынке в течение всего года наблюдался ажиотажный спрос на автомобили, повысились требования к скорости принятия решений и оформления сделок автотранспорта. Для лизингополучателей бОльшее значение стали иметь простота и прозрачность процессов, поскольку было крайне важно как можно скорее заполучить актив с рынка.

Также мы видим возрастающий интерес к продуктам операционной аренды и подписки, поскольку все больше клиентов начинают понимать, что наиболее удобным форматом является не владение авто, а его использование через механизмы подписки. Она не требует первоначального взноса и экономит средства, позволяя избежать массы расходов по обслуживанию автомобиля.

— Большой объем нового бизнеса в IV квартале связан с подписанием крупных сделок в сегментах авиализинга (37 млрд рублей) и лизинга грузовых и пассажирских железнодорожных вагонов (39 млрд рублей). Специфика крупнейших проектов заключается в том, что, как правило, достаточно много времени уходит на их подготовку и проработку, поэтому подписание контрактов, которыми мы занимались в течение года, сместилось на ноябрь и декабрь.

— С учетом сохранения дефицита на авто мы ожидаем либо прежних объемов, либо небольшого роста. Последний возможен как за счет дальнейшего увеличения цен на автомобили, так и за счет возрастания доли лизинга в общих продажах.

— Мы считаем, что этот сегмент продолжит развиваться и сможет стать одним из драйверов роста рынка лизинга, но его объемов в следующем году будет недостаточно, чтобы оказать существенное влияние на рынок лизинга в целом. Полагаем, что на рынок подписки продолжат выходить новые игроки, а действующие продолжат агрессивно наращивать объемы.

Интервью со спикером было взято по состоянию на начало февраля 2022 года.

Максим Калинкин, генеральный директор ГК Газпромбанк Лизинг

— Какие основные тренды рынка в 2021 году вы бы выделили? Какие тренды, по вашему мнению, будут определяющими для рынка в 2022 году?

— Основным трендом рынка лизинга в 2021 году стал дефицит транспорта и его комплектующих, конечно. Нам бы хотелось более оптимистично смотреть на развитие событий в 2022-м, но, думаю, нехватка новых автомобилей продлится. Как долго, никто не знает.

Еще одним трендом 2021 года стало восстановление ряда отраслей крупного сектора, что нашло отражение на привлечении лизинговых инвестиций в перевооружение фондов. Это можно было видеть на увеличении грузоперевозок по морю, а также на росте нагрузки на железнодорожные сети и логистику в целом.

Активная работа государства по поддержке социально значимых проектов также тренд 2021 года. Значительные инвестиции были направлены на обновление городских автобусных парков, инфраструктуры образовательных учреждений, автопарков скорой помощи и проч.

Если продолжить тему ключевых трендов 2022 года, то одним из них станут наличие квот и возможность получения лимитов от автопроизводителей. Важную роль также будет играть позиция автопроизводителей на пролонгацию ранее действующих программ лояльности как для клиентов, так и для лизинговых компаний.

— Как изменился спрос со стороны лизингополучателей (с точки зрения предметов лизинга, сроков и иных параметров) в 2021 году? Какие особенности в этом контексте можно выделить в сегменте малых и средних предприятий?

— В течение прошлого года мы наблюдали повышенный спрос практически на все предметы лизинга за некоторым исключением. Рынку катастрофически не хватало не только легковых, но и грузовых автомобилей, в каких-то случаях дефицит наблюдался в сегменте спецтехники… Поэтому в 2021 году особо востребованным был б/у транспорт, срок экспозиции которого длился в среднем от двух недель до месяца с момента выставления на продажу.

Активный рост грузоперевозок и цен на уголь подогрел железнодорожный рынок: вагоностроители принимают заказы уже на 2023 год. В срезе иностранных грузовиков поставки некоторых марок контрактуются уже на I и II кварталы 2023 года… Очевидно, что клиенты старались как можно быстрее зафиксировать стоимость и/или контракты на поставку, так как цены и сроки менялись достаточно показательно. Со своей стороны Группа Газпромбанк Лизинг соблюдает сроки поставки необходимой техники, зафиксировав их в договоре лизинга. Такое возможно только при наличии многолетних отношений с производителями, а также благодаря контрактуемым объемам. Например, в 2021 году мы приобрели почти 2 тыс. КамАЗов на общую сумму 12,597 млрд рублей и более 3,3 тыс. автомобилей LADA общей стоимостью 2,6 млрд рублей.

Если говорить о сегменте МСБ, то каких-то особых изменений в спросе на лизинг с их стороны не было. Все оказались в одинаковых условиях.

— В числе стратегических целей Группы Газпромбанк Лизинг на 2022 год возвращение прежних программ развития и запуск новых направлений, которые могут дать концептуальный рывок для рынка лизинга. Вплоть до инициатив по изменению законодательства… Финансирование проектов социальной инфраструктуры также входит в число наших приоритетов.

Важно сказать, что мы не ставим себе цель быть номером один на рынке. Главное для нас – удовлетворение спроса клиентов, реализация планов акционера, в т. ч. по доходности и стабильность развития всех компаний группы.

Интервью со спикером было взято по состоянию на начало февраля 2022 года.

Виталий Милованов, генеральный директор компании Райффайзен Лизинг

— 2021-й для нас стал годом роста портфеля и технологического развития компании. Портфель активов компании Райффайзен-Лизинг по итогам 2021 года продемонстрировал рост на 46 %, до 49,5 млрд рублей. Все плановые показатели были достигнуты. Это с точки зрения цифр. Не могу не упомянуть, что мы также сделали много больших шагов в части дальнейшей цифровизации продукта, в частности, запустили автоматическое одобрение ряда сделок в корпоративном бизнесе, усовершенствовали функционал «Кабинета брокера», запустили маркетплейс колесной техники на нашем сайте.

— Какие основные тренды рынка в 2021 году вы бы выделили? Какие тренды, по вашему мнению, будут определяющими для рынка в 2022 году?

— Высокий спрос со стороны малого и среднего бизнеса, возросшая инвестиционная активность крупного бизнеса, а также развитие дистанционных каналов работы с клиентами. Также среди ключевых особенностей можно отметить эффект высокого отложенного спроса на лизинг техники, который позволил увеличить объемы сразу после отмены ограничений, связанных с пандемией, умеренную процентную ставку в первые три квартала 2021 года, а также ожидание дальнейшего роста цены на активы.

Пандемия усилила тренд на цифровизацию бизнеса, а также простимулировала спрос на лизинг оборудования. Портфель реализованных сделок лизинга автомобилей и колесной техники через упрощенную автоматизированную онлайн-платформу «Райффайзен-Лизинг Онлайн» для компаний малого и среднего бизнеса вырос на 120 %.

К существенным трендам 2021-го также можно добавить дефицит активов, который во многих случаях привел к пересмотру формата работы между поставщиками и лизинговыми компаниями.

Повышение актуальности ESG-повестки охватывает все отрасли: потребительский сектор, энергетику, нефтегазовую промышленность. Экологичность товаров и их упаковки, снижение углеродного следа, осознанное потребление и, как результат, спрос на зеленые финансовые инструменты – эти тенденции плавно переходят из 2021-го в год настоящий.

— Как изменился спрос со стороны лизингополучателей (с точки зрения предметов лизинга, сроков и иных параметров) в 2021 году? Какие особенности в этом контексте можно выделить в сегменте малых и средних предприятий?

— С точки зрения параметров последние годы тренды спроса лизингополучателей не меняются и направлены на снижение авансов и увеличение сроков. Благодаря наличию накопленных данных, технологическому совершенствованию процесса анализа активов и финансового состояния клиента ЛК идут навстречу клиентскому спросу.

— За 2021 год компания показала взрывной рост автолизинга. Что послужило основными причинами столь высоких темпов роста сегмента?

— В первую очередь рост достигается благодаря развитию собственных ИТ-решений, партнерских и цифровых продаж и возможностям Группы Райффайзен. Ввиду того что эти факторы роста продолжают развиваться, мы планируем сохранять стабильный рост. В целом по рынку мы также не ожидаем падения как по автолизингу, так и по другим розничным сегментам.

— Какую динамику автолизинга вы ожидаете в 2022 году? Что, по вашему мнению, будет стимулировать рост сегмента помимо госсубсидий? Насколько проблема комиссионных вознаграждений дилеров сегодня чувствительна для автолизинга?

— В нашей компании мы ожидаем продолжения роста продаж автолизинга, так как со своей стороны будем по-прежнему совершенствовать собственные технологические платформы для клиентов и партнеров, а также развивать всех действующие каналы продаж.

Чувствительность лизинговых компаний к ситуации с комиссионным вознаграждением индивидуальна и зависит от рыночного положения, устоявшихся отношений с дилерами и фокуса на данном канале продаж. Ситуация будет меняться естественным образом в пользу клиента и лизинговых компаний по мере повышения доступности автомобилей.

— Как вы смотрите на перспективы развития автолизинга для физлиц в 2022 году? За последние два года ряд крупных лизинговых игроков, агрегаторов и автопроизводителей внедрили предложения по подписке на автомобиль. Планирует ли компания вводить аналогичные продукты на рынок? Почему?

— Этот тренд на рынке уже несколько лет, и вовлеченность крупных игроков обусловлена в т. ч. выгодной экономической моделью, сформированной в первую очередь трендом на рост стоимости автомобилей. Развитие данных сервисов, на наш взгляд, продолжится. Со своей стороны Райффайзен-Лизинг не планирует внедрения аналогичных продуктов в ближайшее время.

— Какие сегменты рынка, по вашему мнению, покажут положительную динамику в 2022 году, а какие будут стагнировать? Какие ключевые вызовы лизинговой отрасли вы бы выделили на текущий год?

— Мы видим, что большинство ключевых сегментов лизинга продолжит свое развитие, в т. ч. благодаря реализации проектов с производством и поставкой в 2023 году. Также плюсами могут стать нормализация сроков поставки и снижение дефицита некоторых типов активов.

— Какие стратегические цели компании на 2022 год вы бы выделили в качестве приоритетных? Планирует ли компания работать в новых направлениях? Каких результатов вы ожидаете от компании по итогам всего 2022 года?

— Райффайзен-Лизинг продолжит реализацию своей стратегии, направленной на цифровые решения, операционное совершенствование и формирование интересных продуктов для рынка.

- Рэнкинг ЛК по объему нового бизнеса в разрезе оборудования

- Рэнкинг ЛК по объему нового бизнеса с МСБ в разрезе оборудования

- Рэнкинг ЛК по объему нового бизнеса в разрезе клиентов

- Рэнкинг ЛК по объему нового бизнеса в разрезе регионов

- Рэнкинг ЛК по объему портфеля

- Рэнкинг ЛК по объему портфеля в разрезе оборудования

- Рэнкинг ЛК по числу заключенных сделок

- Рэнкинг ЛК по объему профинансированных средств

- Рэнкинг ЛК по объему нового бизнеса (оперативный лизинг)

- Рэнкинг ЛК по объему портфеля (оперативный лизинг)

- Региональная структура нового бизнеса за 2021 год

Приложение 4. Рейтинги кредитоспособности лизинговых компаний на 04.03.2022

| Название | Рейтинг | Дата присвоения/актуализации/ изменения рейтинга |

Прогноз |

| ООО «АРЕНЗА-ПРО» | ruBB- | 10.09.2021 | Развивающийся |

| ООО «БАЛТИЙСКИЙ ЛИЗИНГ» | ruA+ | 11.11.2021 | Стабильный |

| АО ВТБ ЛИЗИНГ | ruAA- | 06.09.2021 | Стабильный |

| ООО «ЛК «ДЕЛЬТА» | ruBBB- | 02.12.2021 | Стабильный |

| ООО «ИНТЕРЛИЗИНГ» | ruBBB+ | 06.09.2021 | Позитивный |

| ООО «КОНТРОЛ ЛИЗИНГ» | ruBB+ | 24.03.2021 | Стабильный |

| ООО «МСБ-ЛИЗИНГ» | ruBB | 28.07.2021 | Позитивный |

| ООО «НЕФТЕПРОМЛИЗИНГ» | ruA+ | 06.04.2021 | Стабильный |

| АО «РЛК ЯРОСЛАВСКОЙ ОБЛАСТИ» | ruA- | 15.07.2021 | Стабильный |

| ООО «РЕСО-ЛИЗИНГ» | ruA+ | 28.05.2021 | Стабильный |

| ЗАО ЛК «РОДЕЛЕН» | ruBBB- | 20.10.2021 | Стабильный |

| АО «РОСАГРОЛИЗИНГ» | ruA+ | 10.09.2021 | Стабильный |

| ООО «СОБИ-ЛИЗИНГ» | ruBB | 01.04.2021 | Стабильный |

| ООО «СОВКОМБАНК ЛИЗИНГ» | ruAA- | 25.11.2021 | Стабильный |

| ООО «СОЛИД-ЛИЗИНГ» | ruB- | 24.12.2021 | Стабильный |

| ООО «ТАЙМЛИЗИНГ» | ruBBB- | 22.02.2022 | Стабильный |

| ПАО «ТРАНСФИН-М» | ruBBB+ | 22.11.2021 | Стабильный |

| ООО «ЭКОНОМЛИЗИНГ» | ruBB+ | 23.08.2021 | Стабильный |

| ООО «ЭКСПЕРТ-ЛИЗИНГ» | ruA- | 05.08.2021 | Стабильный |

| ООО «ЮНИКРЕДИТ ЛИЗИНГ» | ruAAA | 14.12.2021 | Стабильный |