Расчетный пример моделирования и оптимизации бизнес-процессов производственного предприятия

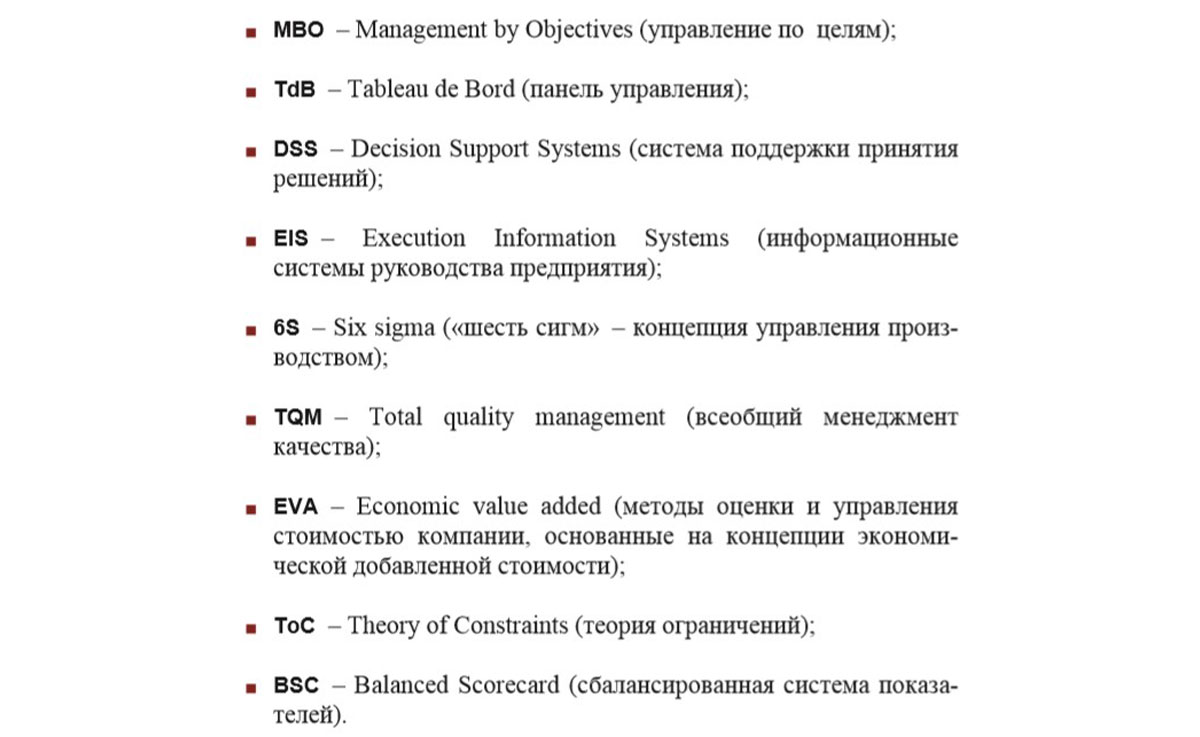

За последние десятилетия разработана определенная философия управления производственными предприятиями, стандартные форматы управления, которые способствуют эффективной организации бизнеса. Ряд таких стандартов появились в середине 70-хгодов под названием MRP (Material Requirement Planning).

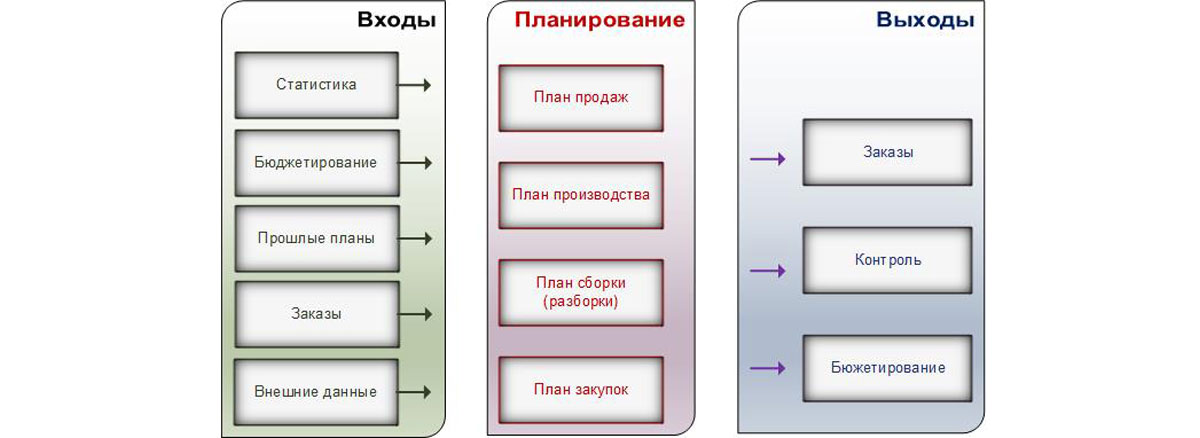

Современная версия данных стандартов управления называется MRP II (Manufacturing Resource Planning) – планирование ресурсов предприятия. Они используются во всех системах класса ERP (Enterprise Resource Planning), таких как R/3, BAAN, Oracle Application и др. Подобные средства позволяют автоматизировать выполнение следующие функции:

В этой статье описан иллюстративный пример расчетов, которые “зашиваются” в программные продукты, поддерживающие стандарты MRP. Модель построена по принципу определения целевой функции предприятия и задания системы ограничений, в которых ему приходится работать.

В модели представлен несложный математический аппарат, который объясняет процедуру формирования решений, выдаваемых информационной системой. При работе с информационными системами процедура определения необходимых параметров задачи автоматизирована, при этом внутреннее устройство алгоритмов может быть неизвестно.

При решении оптимизационных задач для производственных предприятий можно выделить следующие аспекты: методический (содержательный), информационный и технический.

Методический аспект моделирования

Для проведения систематического планирования деятельности предприятия можно использовать модельное описание. Именно в этом проявляется фундаментальная роль моделей в теории и практике управления производством.

Четкая формализация, создание математических моделей, несомненно, представляет новые возможности, связанные, главным образом, с «объективизацией» интуитивных представлений, с возможностью критического анализа четко сформулированных гипотез и с «автоматизмом» математического аппарата, позволяющего продвигаться от гипотез к выводам

Процедуру выработки управленческих решений, весьма обобщенно, можно описать как последовательность этапов вида:

При обнаружении соответствия вариант принимается к исполнению, в противном случае процедура повторяется.

При расчете плана работы предприятия, после осуществления прогноза спроса на выпускаемую предприятием продукцию, необходимо распределить по периодам производственную программу. Простейшим решением вопроса о плане производства является приведение в полное соответствие плана выпуска, реализации и спроса (конечно, если ресурсы и производственные мощности позволяют выпустить продукцию в объемах не меньших спроса).

Однако это решение может оказаться экономически невыгодным или даже технологически недопустимым. Действительно, переменность уровня производства может привести к тому, что в периоды повышенного спроса придется загружать малопроизводительное, неспециализированное оборудование и идти на оплату сверхурочных, а в периоды низкого спроса оборудование будет простаивать.

Поэтому, может оказаться целесообразным осуществить выравнивание выпуска, отказавшись от строгого выполнения вышеупомянутого равенства объемов производства, реализации и спроса и пойти на создание запасов готовой продукции. При этом возникают иные отрицательные факторы, а именно: необходимость затрат на хранение, увеличение объема оборотных средств.

Важно выяснить, каково будет решение, учитывая как те, так и другие факторы, причем необходимо иметь в виду, что в условиях рыночной экономики, спрос, предъявленный на данном этапе и неудовлетворенный на этом же этапе, в дальнейшем исчезает (потребитель, которому продукция необходима срочно, получив отказ в удовлетворении своей заявки, снимает эту заявку, ориентируясь на другого поставщика).

Наиболее тонким моментом в применении оптимального планирования является формализация понятия качества плана, уяснение того, какой план является наилучшим. В таблице 1 представлены примеры критериев оптимизации, которые могут использоваться при моделировании компании.

Таблица 1. Пример критериев оптимизации деятельности предприятия

|

№ |

Критерий оптимизации |

Комментарий |

|

1 |

Объем реализации |

Может использоваться для предприятия или одного из бизнесов предприятия, для которого поставлена задача увеличения доли рынка |

|

2 |

Объем производства |

Может использоваться для предприятия или одного из бизнесов предприятия, для которого поставлена задача увеличения объема производства, когда производственные мощности являются самым узким местом |

|

3 |

Объем внешних поставок |

Может использоваться для предприятия или одного из бизнесов предприятия, для которого поставлена задача увеличения объема закупок, когда снабжение является самым узким местом |

|

4 |

Затраты на выплаты работникам |

Может использоваться для предприятия или одного из бизнесов предприятия, для которого поставлена задача снижения затрат по заработной плате, когда данная статья затрат является существенной |

|

5 |

Финансовый поток |

Может использоваться для предприятия или одного из бизнесов предприятия, для которого поставлена задача увеличения денежного потока, когда самым узким местом является ликвидность |

|

6 |

Прибыль/ рентабельность |

Может использоваться для предприятия или одного из бизнесов предприятия, для которого поставлена задача увеличения эффективности деятельности, когда первая задача финменеджмента – обеспечение ликвидности предприятия уходит на второстепенные позиции |

В примере, в качестве критерия качества взят финансовый поток по маржинальной прибыли, который формируется как разница между поступлениями от реализации продукции и платежами по переменным затратам (затраты на сырье и материалы, труд основных производственных рабочих).

Платежи по постоянным расходам не принимаются в расчет, т.к. они не зависят в определенных пределах от объемов производства и соответственно не влияют на принятие решений.

Данная задача может возникнуть у предприятия, которое планирует через год реализовать небольшой инвестиционный проект, не привлекая заемных денежных средств. На текущий год ставится задача накопить максимально возможную сумму денег для поддержания текущей деятельности в следующем году и проведения небольшого инвестиционного проекта.

В примере описывается методика оптимального планирования производственных систем на основе объемных детерминированных моделей. Производственная система с линейными связями рассматривается в динамике.

В качестве периода планирования выбран год с помесячной разбивкой. Существует множество методов планирования, в том числе оптимального. Все они характеризуются стремлением выбрать план, наилучшим образом согласованный с внутренними возможностями предприятия и с внешними условиями, причем прогноз и тех и других на плановый период осуществляется с помощью математических моделей.

В рассматриваемом примере, сделана попытка представить комплексное описание задачи финансового планирования бизнес-процессов с изложением концепции финансового планирования, формальным описанием, представлением и обоснованием алгоритмов построения финансовых планов, конкретными расчетами бюджетов.

Постановка задачи

Правильная постановка задачи дает 50% решения

Процесс постановки задачи включает в себя разработку модели предприятия. Модель предприятия основывается на описании основных бизнес-процессов предприятия.

По каждому выделенному бизнес-процессу строится количественная модель, а затем путем консолидации информации о бизнес-процессах получается сводное количественное описание предприятия. В рассматриваемом примере строится модель финансового плана предприятия.

Описание бизнес-процессов

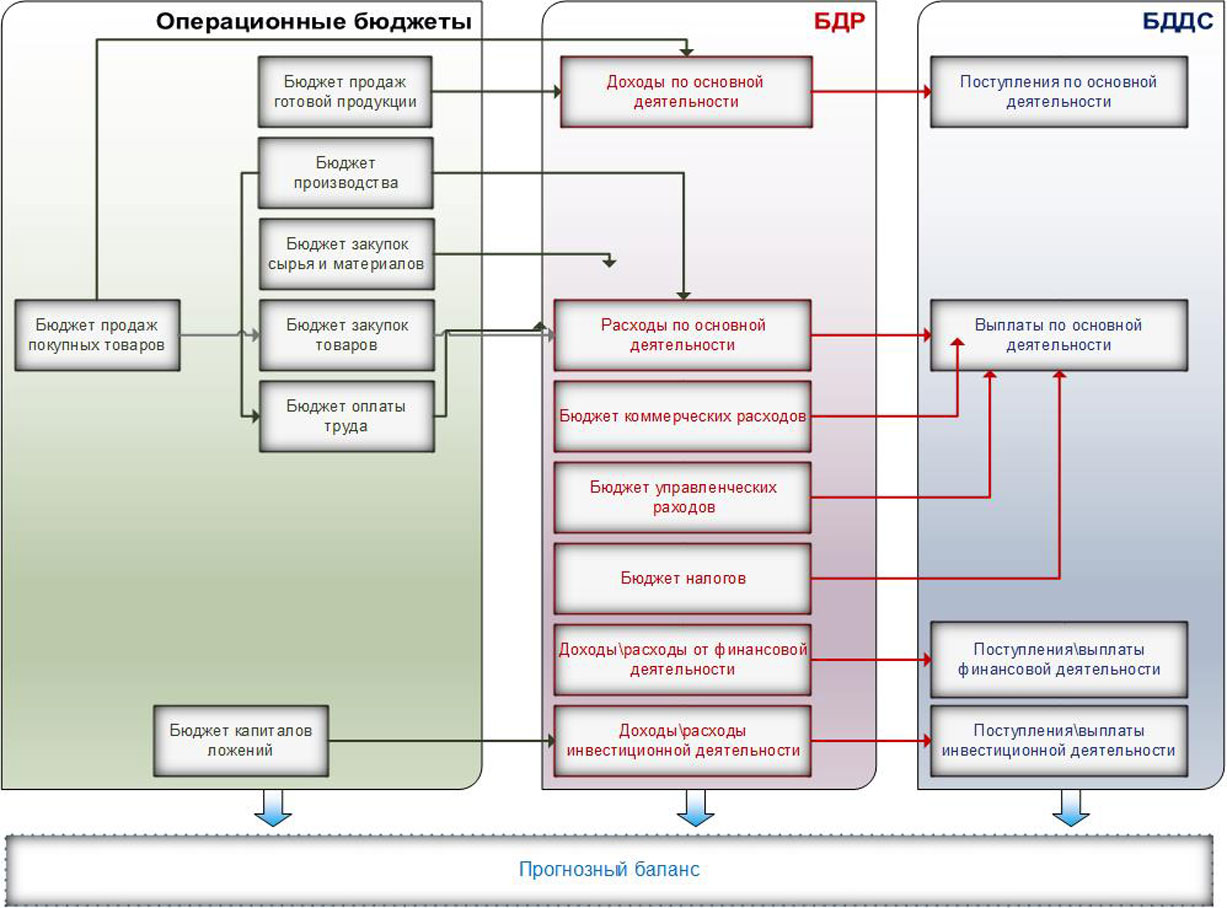

Концепция моделирования предприятия на основные бизнес-процессного описания представлена на схеме 1. Из схемы ясно следует логика последовательной детализации, используемая при моделировании бизнес-процессов предприятия.

На первом этапе строится самая грубая модель предприятия – функциональная модель, дающая представление о функциях предприятия и о распределении ответственности за их выполнение. Функциональная модель предприятия не содержит информации о взаимосвязях функций.

Для этого строится процессная модель (см. схему 1). Процессная модель также дает описание потоков ресурсов (материальные, информационные и т.д.), используемых при выполнении функций, но она не дает их стоимостную оценку, что необходимо иметь для расчета финансового плана предприятия.

Поэтому необходимо уточнить описание бизнес-процессов с помощью построения количественной модели бизнес-процессов (см. схему 2), которая определяет стоимость выполнения бизнес-процесса. Построив количественную модель бизнес-процессов, можно построить и модель финансового плана предприятия (см. схему 1).

Схема 1. Основные бизнес-процессы производственного предприятия

Качественная постановка задачи

Прежде чем заняться расчетами необходимо четко определить каких целей хочет добиться компания и какой путь она для этого выберет

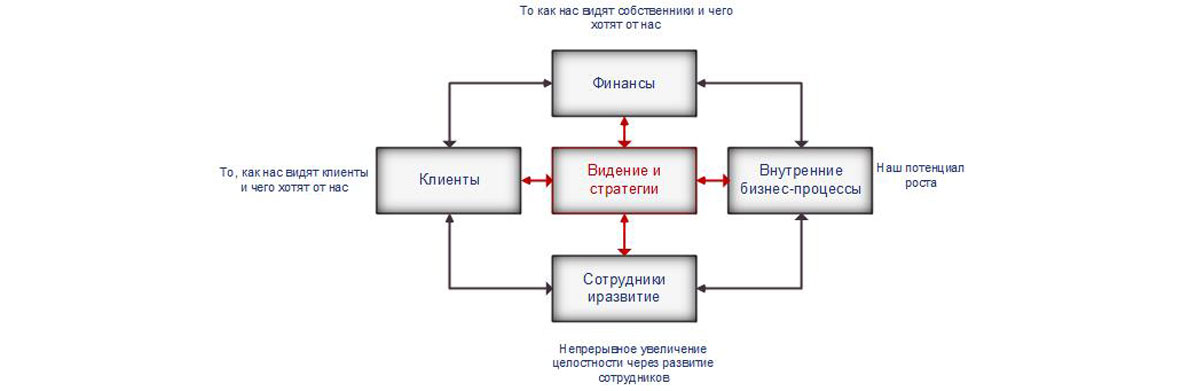

В данной главе рассмотрен один из процессов управления бизнес-процессами — планирование. Причем задача составления финансового плана (в данном случае БДДС) рассматривается как оптимизационная задача.

Распространены две постановки оптимизационных задач:

Найти максимум целевой функции, при заданных ограничениях по ресурсам.

Минимизировать ресурсы, необходимые для достижения желаемого значения целевой функции.

Задача выглядит так:

Предприятие производит и реализует определенный ассортимент продукции. В данной главе рассматривается оперативное планирование продукции, поэтому считается, что на протяжении периода планирования ассортимент не меняется. Но это не означает, что в каждом месяце будет реализовываться или производиться продукция всего спектра ассортимента.

Рынок сбыта имеет следующие параметры:

Структура производственных мощностей тоже считается заданной. Известны данные по мощностям производственных агрегатов.

Имеются данные по затратам на производство:

Период оборота не более месяца, т.е. закупив материалы в каком-либо месяце, можно успеть произвести продукцию и реализовать ее на рынках сбыта.

Рынок сырья имеет следующие параметры:

Формальная постановка задачи

Формализация поставленной задачи – необходимый шаг для использования математических методов решения

Применение расчетных моделей производства не составляет особых концептуальных трудностей, но является довольно занудной процедурой, требующей внимательного отношения при ее разработке. С содержательной точки зрения, данные модели не превышают уровня школьной математики, ограничиваясь, как правило, использованием двух математических операций: сложением и умножением.

Описание программы сбыта

При описании сбытовой программы в модели описываются следующие переменные: объемы реализации продукции, спрос на каждый продукт, запасы готовой продукции, цена реализации продукции, коэффициент роста цены продукции, поступления от реализации продукции, коэффициенты инкассации по каждому продукту.

Логика расчетов проста. Сначала считается планируемая выручка от реализации каждого продукта по всем планируемым периодам. Данная величина рассчитывается путем умножения планируемой цены реализации продукции на плановый объем реализации.

В модели учитывается динамика роста цен на продукцию за счет инфляции. Для того чтобы рассчитать плановые поступления денежных средств от реализации продукции необходимо скорректировать плановую выручку с учетом реальных поступлений денежных средств.

Для этого используются коэффициенты инкассации, которые определяют, какая часть отгруженной продукции, будет оплачена в том же периоде, а какая часть в последующих периодах. Коэффициенты инкассации могут назначаться экспертно, а могут быть рассчитаны из анализа реестра старения дебиторской задолженности, если таковой существует в компании.

В модели программы сбыта учитывается ряд ограничений, в частности ограничение по объему реализации продукции. Считается известным спрос на продукцию, т.е. в каких объемах компания может реализовать свою продукцию в каждом плановом периоде.

Описание программы производства

Производственная программа в модели описывается следующими переменными: объемы производства, удельные затраты производственных агрегатов, мощность каждого производственного агрегата, стоимость единицы времени каждого агрегата, коэффициент роста стоимости единицы времени агрегата, платежи за использование производственных агрегатов, коэффициенты инкассации по каждому производственному агрегату. Понятие производственный агрегат включает в себя так же и трудовые ресурсы производственных рабочих.

Используется следующая схема расчетов. Сначала рассчитываются затраты производственных агрегатов по каждому продукту. Для этого суммируются все произведения удельных затрат производственных агрегатов и стоимости единицы времени их использования. Затем, используя коэффициенты инкассации, определяются выплаты денежных средств за использование каждого производственного агрегата при выпуске продукции.

В модели программы производства, учитывается ряд ограничений, в частности ограничение по производственным мощностям.

Описание программы снабжения

Снабженческая программа описывается следующими переменными: объемы закупок материалов, стоимость материалов, коэффициент роста цен, запасы материалов, удельный расход материалов на производство единицы продукции, платежи за материалы, коэффициенты инкассации.

В модели используется следующая схема расчетов. Определяются затраты на закупку материалов. Для этого суммируются все произведения удельного расхода материалов и объемов производства продукции. Затем, используя коэффициенты инкассации, определяются выплаты денежных средств за закупаемые материалы.

В модели программы снабжения учитывается ряд ограничений, в частности ограничение по объему закупок.

Описание финансового плана

Финансовый план описывается следующими переменными: денежные средства на начало/конец периода, поступления/выплаты денежных средств, денежный поток. В модели финансового плана осуществляется консолидация информации о поступления и платежах из моделей сбыта, производства и снабжения.

Формальная постановка задачи

Целевая функция состоит из трех слагаемых: поступлений от реализации продукции, платежей за использование производственных мощностей (в данном примере труд основных производственных рабочих) и платежей за поставляемые материалы

Таким образом, в ходе решения задачи необходимо принять следующие плановые решения:

Данные решения должны максимизировать финансовый поток по маржинальной прибыли.

Формальная постановка задачи

Целевая функция (критерий оптимальности) – денежный поток по маржинальной прибыли за все периоды планирования:

Задача линейного программирования – максимизация целевой функции

Ограничения модели

Ограничения по сбыту:

- ограниченный суммарный спрос на продукцию.

Ограничения по производству:

- ограниченные мощности производственных агрегатов (нельзя произвести продукции больше чем позволяют производственные мощности);

- балансовое ограничение (произведенной продукции и запасов должно хватить для реализации программы сбыта в каждом периоде)

Ограничения по снабжению:

- ограничение по объему закупок материалов в каждом месяце

- балансовое ограничение закупленных материалов и запасов должно хватить для реализации программы производства в каждом периоде)

Ограничения по финансам:

- балансовое ограничение (денежных средств в каждом периоде должно хватить для реализации производственной и снабженческой программы с учетом поступлений от реализации программы сбыта)

Граничные условия:

объемы реализации продукции, объемы производства продукции и объемы закупок материалов — неотрицательные числа

Метод решения

Для решения поставленной задачи в данной главе используется широко известный метод решения задач линейного программирования — симплекс-метод.

Положительные стороны симплекс-метода.

Применение данного метода позволяет:

Отрицательные стороны симплекс-метода.

Каждый шаг алгоритма не имеет экономического смысла, поэтому, получив решение его нельзя никак логически обосновать и убедить руководителей предприятия в эффективности полученного решения.

Программное обеспечение

В широко распространенном MS Excel существует приложение, позволяющее решать некоторые типы задач математического программирования, в частности, задачу линейного программирования симплекс-методом. Для решения задачи, рассматриваемой в данной главе, была построены модель с использованием MS Excel.

Пример использования описанных алгоритмов

Лучше один раз увидеть …

Понять логику использования технологии легче на упрощенном примере

В данном разделе приведен пример расчета финансового плана предприятия с использованием описанных выше алгоритмов.

|

Условия задачи |

Для упрощения примера рассматривается предприятие с массовым поточным производством, выпускающее два вида однородной продукции, которое производится с использованием одного и того же оборудования. Для производства продукции используется два вида основных материалов. В процессе производства участвуют рабочие двух специальностей. Зарплата рабочих складывается только из переменной части, т.е. определяется объемом произведенной продукции. Продукция реализуется на одном рынке сбыта. Оба продукта взаимозаменяемы, поэтому рассматривается ситуация ограничения на суммарный объем сбыта продукции. В примере учитывается ежемесячный рост цен на продукцию предприятия, сырье и материалы, и зарплату рабочих. Финансовый план рассчитывается на год с помесячной разбивкой. |

Предприятие»Альфа» выпускает 2 вида продукции:

Рынок сбыта имеет следующие параметры:

Параметры рынка:

— цена — 140 руб./кг;

— динамика роста цены: 0.5% в 1-м квартале, 0.6% во 2-м квартале, 0.7% — в 3-м квартале, 0.6% — в 4-м квартале;

— график оплаты: 60% в том же месяце, 40% в следующем;

— цена — 150 руб./кг;

— динамика роста цены: 0.5% в 1-м квартале, 0.7% во 2-м квартале, 0.8% — в 3-м квартале, 0.7% — в 4-м квартале;

— график оплаты: 60% в том же месяце, 40% в следующем.

Мощность оборудования рассчитана на 300 млн. ед. продукции. Из 1 кг сырья получается 250 ед. продукта А или 330 ед. продукта В.

Для производства продукции используется сырье двух видов:

Параметры рынка сырья:

— цена — 90 руб./кг;

— динамика роста цены: 0.5% в месяц;

— график оплаты — 40% в том же месяце, 60% в следующем.

— цена — 100 руб./кг;

— динамика роста цены: 0.5% в месяц;

— график оплаты — 50% в том же месяце, 50% в следующем.

Удельный расход материала С: на 1 кг продукции 1 кг материала.

Удельный расход материала D: на 1 кг продукции 0.02 ед. материала.

Для производства продукции необходимы рабочие:

|

Формализация задачи |

Перед тем как использовать алгоритм решения задачи необходимо переписать представленные выше условия задачи, используя соотношения модели, представленные в Приложении к данной главе. |

В модели используются следующие переменные:

|

|

объем реализации h-го продукта в i-м периоде |

|

|

объем производства h-го продукта в i-м периоде |

|

|

объем закупки m-го материала в i-м периоде |

Буква i у каждой переменной обозначает период планирования. Буква .h используется для обозначения номера продукта. Буква m обозначает номер материала, используемого в производстве.

Поскольку финансовый план будет составляться на 12 месяцев, то количество периодов планирования — I=12. Предприятие выпускает два вида продукции, следовательно, в нашем примере количество продуктов — H=2. Для производства продукции используется два вида материалов, поэтому в данном случае число материалов -M=2.

Поэтому получается, что в данном примере используется 72 переменные:

- 24 переменные – объем реализации первого и второго продукта в каждом месяце

(H х I = 2 х 12 = 24); - 24 переменные – объем производства первого и второго продукта в каждом месяце

(H х I = 2 х 12 = 24); - 24 переменные – объем закупок первого и второго материала в каждом месяце

(M х I = 2 х 12 = 24).

Все эти 72 переменные должны быть найдены в ходе решения задачи.

Поскольку все эти переменные должны быть обязательно неотрицательными числами, необходимо задать граничные условия:

Очевидно, что число граничных условий в данном примере равно числу переменных. Таким образом в данной задаче 72 граничных условия.

Отдел маркетинга предприятия оценил ожидаемый общий спрос на продукцию в каждом месяце планируемого года.

С учетом данных оценок можно записать следующие ограничения по сбыту (см. Таблицу 2):

Таблица 2

Ограничения по сбыту

<

|

1 м. |

2 м. |

3 м. |

4 м. |

5 м. |

6 м. |

7 м. |

8 м. |

9 м. |

10 м. |

11 м. |

12 м. |

|

|

|

1000 |

1000 |

1000 |

1000 |

7000 |

1000 |

5000 |

1000 |

700 |

1000 |

800 |

1000 |

Отсюда следует, что, например, в мае, по прогнозам отдела маркетинга, предприятие сможет реализовать продукцию в суммарном объеме не превышающем 7 000 ед.

Получается, что число ограничений по сбыту равняется числу периодов планирования, т.е. 12.

По прогнозам отдела производства, с учетом запланированных работ по ремонту оборудования, мощность оборудования рассматриваемого предприятия будет меняется в течение года (см. Таблицу 5.3).

Таблица 3

Верхние ограничения по производству

|

1 м. |

2 м. |

3 м. |

4 м. |

5 м. |

6 м. |

7 м. |

8 м. |

9 м. |

10 м. |

11 м. |

12 м. |

|

|

|

20000 |

15000 |

10000 |

30000 |

10000 |

17000 |

10000 |

20000 |

10000 |

10000 |

5000 |

10000 |

Отсюда следует, что, например, в апреле, по прогнозам отдела производства, предприятие сможет произвести продукцию в суммарном объеме, не превышающем 30 000 кг.

Из 1 кг Материала С получается 250 ед. Продукта А или 330 ед. Продукта В.

С учетом нормативов расходов Материала С можно записать следующее ограничение по производственным мощностям.

|

, где |  |

производственные мощности оборудования в i-м месяце. |

Получается, что число верхних ограничений по производству равняется числу периодов планирования, т.е. 12.

Существуют также и нижнии ограничения по производству. Данные ограничения вытекают из условия обязательного выполнения программы сбыта.

С учетом объемов планируемого сбыта и требований по запасам

(произведенной продукции и запасов на складе должно быть достаточно для реализации плана продаж),

|

где |

|

— запасы продукта h на начало планируемого года. |

Данные ограничения действуют для каждого продукта в каждом месяце планируемого года, поэтому число ограничений равняется 24 (2 продукта 12 месяцев).

По прогнозам отдела снабжения предприятие сможет закупать у поставщика в каждом месяце ограниченное количество Материала С (см. Таблицу 4).

|

(объем закупок Материала С в каждом месяце ограничен) |

Таблица 4

Верхние ограничения по снабжению

|

1 м. |

2 м. |

3 м. |

4 м. |

5 м. |

6 м. |

7 м. |

8 м. |

9 м. |

10 м. |

11 м. |

12 м. |

|

|

|

1000 |

1000 |

1000 |

5000 |

1000 |

1000 |

7000 |

1000 |

1000 |

1000 |

800 |

1000 |

Отсюда следует, что, например, в июле, по прогнозам отдела снабжения, предприятие сможет закупить не более 7 000 кг. Материала С.

Получается, что число верхних ограничений по снабжению равняется числу периодов планирования, т.е. 12.

Существуют также и нижнии ограничения по снабжению. Данные ограничения вытекают из условия обязательного выполнения программы производства.

Данные ограничения вытекают из условия обеспеченности материалами для необходимых объемов производства готовой продукцией.

|

(закупленного Материала С и запасов на складе должно быть достаточно для реализации плана производства), |

|

где |

|

— запасы Материала С на начало планируемого года, |

|

— расход Материала С на производство h -го продукта в i -м периоде. |

Получается, что число нижних ограничений по снабжению равняется числу периодов планирования, т.е. 12.

На основе запланированных производственных программ и нормативов финансовая служба рассчитывает ограничения по финансам.

Денежных средств должно хватить на производство продукции и на закупку сырья и материалов с учетом планируемых поступлений от реализации продукции.

С учетом графиков платежей по реализованной продукции, по оплате труда, по закупке сырья и материалов можно записать следующие ограничения:

|

где |

|

— денежные средства на начало планируемого года |

Получается, что число ограничений по финансам равняется числу периодов планирования, т.е. 12.

В качестве целевой функции в данном примере рассматривается финансовый поток по маржинальной прибыли, т.е. разница между поступлениями от реализации и платежами за материалы и выплатой зарплаты рабочим.

Итого: число переменных в модели — 72, граничных условий — 72, ограничений — 84.

|

Оптимальный финансовый план |

После того как построена формальная модель, можно запускать алгоритм решения задачи. Для решения этого примера использовался симплекс-метод, реализованный в MS Excel. Решение задачи данного примера занимает около 2-3 минут. Результаты решения представлены в Таблице 5, в которой содержатся оптимальные значения переменных модели, дающих максимум целевой функции с учетом имеющихся ограничений и граничных условий. |

Таблица 5

Оптимальное решение задачи

|

Переменные модели |

1 м. |

2 м. |

3 м. |

4 м. |

5 м. |

6 м. |

7 м. |

8 м. |

9 м. |

10 м. |

11 м. |

12 м. |

|

Объем реализации Продукта А |

97 |

334 |

400 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

400 |

|

Объем реализации Продукта В |

605 |

0 |

0 |

359 |

0 |

0 |

0 |

0 |

0 |

1 |

458 |

0 |

|

Объем производства Продукта А |

27 |

334 |

400 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

400 |

|

Объем производства Продукта В |

585 |

0 |

0 |

497 |

303 |

17 |

0 |

0 |

0 |

0 |

0 |

0 |

|

Объем закупок Материала С |

603 |

350 |

529 |

504 |

270 |

15 |

0 |

0 |

0 |

0 |

0 |

420 |

|

Объем закупок Материала D |

13438 |

6941 |

6400 |

9949 |

6061 |

346 |

0 |

0 |

0 |

1600 |

6400 |

400 |

Ниже приведены два варианта финансового плана: “средний” и оптимальный.

“Средний” вариант плана равномерно распределяет программы сбыта, производства и снабжения по периодам планирования.

Oптимальный вариант финансового плана (схема 3) формируется в соответствии с оптимальными программами сбыта, производства и снабжения с учетом ограничивающих факторов.

Схема 3 Динамика показателей оптимального финансового плана

“Средний” вариант финансового плана

|

Статьи БДДС |

1 м. |

2 м. |

3 м. |

4 м. |

5 м. |

6 м. |

7 м. |

8 м. |

9 м. |

10 м. |

11 м. |

12 м. |

год |

||

|

Денежные средства на начало периода |

40000 |

43778 |

30920 |

36257 |

40280 |

42851 |

43710 |

42647 |

39378 |

33509 |

24492 |

13829 |

|||

|

Поступления денежных средств |

87000 |

145435 |

146162 |

147026 |

147985 |

148949 |

150009 |

151137 |

152274 |

153327 |

154326 |

155332 |

1738963 |

||

|

Продукция типа А |

42000 |

70210 |

70561 |

70956 |

71382 |

71810 |

72284 |

72790 |

73300 |

73769 |

74211 |

74657 |

837931 |

||

|

Продукция типа B |

45000 |

75225 |

75601 |

76070 |

76603 |

77139 |

77725 |

78347 |

78974 |

79558 |

80115 |

80676 |

901032 |

||

|

Выбытие денежных средств |

83222 |

158293 |

140825 |

143003 |

145414 |

148090 |

151073 |

154406 |

158143 |

162343 |

164990 |

140306 |

1750108 |

||

|

Оплата труда |

31713 |

41806 |

41382 |

43063 |

44973 |

47148 |

49625 |

52452 |

55679 |

59367 |

63585 |

56176 |

586969 |

||

|

Продукция типа А |

14208 |

19359 |

19490 |

20325 |

21274 |

22355 |

23588 |

24995 |

26602 |

28440 |

30543 |

270553 |

278232 |

||

|

Продукция типа В |

17505 |

22447 |

21892 |

22793 |

23699 |

24793 |

26038 |

27457 |

29077 |

30927 |

33042 |

29124 |

308737 |

||

|

Оплата материалов |

51510 |

116487 |

99443 |

99940 |

100440 |

100942 |

101447 |

101954 |

102464 |

102976 |

101405 |

84130 |

1163139 |

||

|

Материал типа С |

50157 |

114129 |

97428 |

97915 |

98405 |

98897 |

99391 |

99888 |

100388 |

100890 |

99360 |

82497 |

1139346 |

||

|

Материал типа D |

1353 |

2358 |

2015 |

2025 |

2035 |

2045 |

2056 |

2066 |

2076 |

2087 |

2044 |

1632 |

23792 |

||

|

Сальдо |

3778 |

-12858 |

5337 |

4023 |

2571 |

859 |

-1063 |

-3269 |

-5869 |

-9016 |

-10663 |

15025 |

-11145 |

||

|

Сальдо нарастающим итогом |

3778 |

-9080 |

-3743 |

280 |

2851 |

3710 |

2647 |

-622 |

-6491 |

-15508 |

-26171 |

-11145 |

|||

|

Денежные средства на конец периода |

43778 |

30920 |

36257 |

40280 |

42851 |

43710 |

42647 |

39378 |

33509 |

24492 |

13829 |

13829 |

|||

|

Дебиторская задолженность (Справочно) |

58000 |

58290 |

58581 |

58963 |

59348 |

59734 |

60183 |

60636 |

61092 |

61490 |

61891 |

62294 |

|||

|

Кредиторская задолженность (Справочно) |

76588 |

59345 |

59642 |

59940 |

60240 |

60541 |

60844 |

61148 |

61454 |

61761 |

58966 |

37428 |

Оптимальный финансовый план

|

Статьи БДДС |

1 м. |

2 м. |

3 м. |

4 м. |

5 м. |

6 м. |

7 м. |

8 м. |

9 м. |

10 м. |

11 м. |

12 м. |

год |

||

|

Денежные средства на начало периода |

40000 |

62656 |

69949 |

68889 |

55443 |

21879 |

1120 |

42647 |

0 |

0 |

0 |

84 |

44245 |

||

|

Поступления денежных средств |

62656 |

69949 |

52722 |

55443 |

21879 |

0 |

0 |

0 |

0 |

84 |

44245 |

65380 |

372359 |

||

|

Продукция типа А |

8168 |

33624 |

52722 |

22625 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

35921 |

153059 |

||

|

Продукция типа B |

54488 |

36326 |

0 |

32819 |

2879 |

0 |

0 |

0 |

0 |

84 |

44245 |

29459 |

219299 |

||

|

Выбытие денежных средств |

40000 |

62656 |

53782 |

68889 |

55443 |

20759 |

1120 |

0 |

0 |

0 |

84 |

35267 |

338001 |

||

|

Оплата труда |

17636 |

16417 |

14839 |

20751 |

17056 |

4971 |

261 |

0 |

0 |

0 |

0 |

18873 |

110794 |

||

|

Продукция типа |

697 |

9158 |

14839 |

4733 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

18873 |

48299 |

||

|

Продукция типа В |

16938 |

7259 |

0 |

16019 |

17046 |

4971 |

261 |

0 |

0 |

0 |

0 |

0 |

62495 |

||

|

Оплата материалов |

22364 |

46240 |

38943 |

48138 |

38397 |

15788 |

860 |

0 |

0 |

0 |

84 |

16395 |

227207 |

||

|

Материал типа С |

21692 |

45219 |

38271 |

47309 |

37583 |

15461 |

842 |

0 |

0 |

0 |

0 |

15973 |

22350 |

||

|

Материал типа D |

672 |

1021 |

672 |

828 |

814 |

327 |

18 |

0 |

0 |

0 |

84 |

422 |

4858 |

||

|

Сальдо |

22656 |

7293 |

-1060 |

-13446 |

-33564 |

-20759 |

-1120 |

0 |

0 |

84 |

44161 |

30113 |

34357 |

||

|

Сальдо нарастающим итогом |

22656 |

29949 |

28889 |

15443 |

-18121 |

-38880 |

-40000 |

-40000 |

-40000 |

-39916 |

4245 |

34357 |

|||

|

Денежные средства на конец периода |

62656 |

69949 |

68889 |

5443 |

2879 |

1120 |

0 |

0 |

0 |

84 |

44245 |

7357 |

|||

|

Дебиторская задолженность (Справочно) |

41771 |

18785 |

22625 |

21879 |

0 |

0 |

0 |

0 |

0 |

56 |

29459 |

23947 |

|||

|

Кредиторская задолженность (Справочно) |

33211 |

19369 |

29200 |

28154 |

15209 |

890 |

0 |

0 |

0 |

0 |

84 |

24297 |

|

Подведем итоги |

Если сравнивать два варианта бюджетов (“средний” и оптимальный), то можно обратить внимание на то, что оптимальный вариант бюджета гораздо более привлекателен чем “средний” вариант. При “среднем” варианте бюджета получается отрицательный денежный поток по маржинальной прибыли, что может через несколько лет привести предприятие к банкротству. В случае оптимального плана финансовый поток по маржинальной прибыли положителен и практически равен начальным денежным вложениям (деньги на начало периода). Таким образом, на следующий год предприятие может запланировать аналогичную программу действий и при этом профинансировать инвестиционный проект в размере годового бюджета предприятия, не привлекая заемных денежных средств. |

Результаты решения рассматриваемой задачи используются:

В результате решения поставленной оптимизационная задачи можно получить следующие результаты:

— оптимальной программы сбыта;

— оптимальной программы производства;

— оптимальной программы снабжения;

— оптимальных операционных и финансовых бюджетов предприятия;

Если у Вас возникли какие-то вопросы по данной статье, Вы можете направить их по адресу budgeting@bk.ru. Автор статьи ответит на Ваши вопросы в течение нескольких дней с момента получения.

Ниже представлена форма для подписки на новые материалы сайта (статьи, записи в блоге и опыт), связанные с постановкой системы бюджетирования и управленческого учета. То есть в рассылках будет информация только о новых материалах, аналогичных тому, что размещен на данной странице сайта.

Узнать для чего нужно становиться подписчиком данного сайта

1. Кому нужна финансовая модель?

Всем стартапам, которые планируют выжить несмотря на экономический кризис. Финансовое моделирование – это инструмент, который дает фаундерам контроль над денежными потоками компании. А для стартапа денежные потоки фактически определяют, как долго сможет существовать.

Финансовое моделирование показывает

- Unit economics: как много компания зарабатывает и тратит на одного клиента;

- Динамика денежных потоков: как много стартап тратит за период (как правило, за месяц) , сколько месяцев он еще сможет просуществовать, когда необходимо привлекать финансирование и в каких объемах;

- Сценарное планирование: сможет ли стартап пережить, если что-то пойдет не по плану, например, стоимость привлечения клиентов окажется сильно больше или выручка с одного клиента – сильно меньше. Подробнее об этом в конце статьи;

- И многое другое, но в этой статье мы фокусируемся на аспектах, которые важны стартапам.

Без шуток: это кажется простым и очевидным, следить за финансами компании и ясно понимать, сколько стартап еще сможет платить зарплаты сотрудникам, но на деле история про «ооой у компании закончились деньги вчера, мы больше не можем никому платить” случается очень часто.

Даже в случае «ооой у нас закончатся деньги через месяц/два”, не всегда этого времени достаточно, чтобы привлечь новое финансирование и/или оптимизировать издержки. Поэтому финансовое моделирование – это абсолютный маст для стартапа любой стадии, особенно в текущих условиях экономического кризиса, когда привлекать инвестиции сильно сложнее чем обычно.

2. Классическое vs стартап финансовое моделирование

Изначально финансовое моделирование использовали скорее инвестиционные банки для проведения сделок слияния и поглощения, IPO, и других масштабных финансовых событий. Они строили 100-страничные excel таблицы с сотнями формул и перекрестных ссылок, моделировали три формы отчетности (по стандартам IFRS) – но (к счастью) сегодня это не наша с вами история.

В последние пять-десять лет стартапы переняли практику финансового моделирования, упростив ее под свои нужды. У стартапов (в отличии от инвестиционных банков) нет какого-то единого стандарта, поэтому в этой статье я поделюсь фреймворком, по которому я последние пять лет строю финансовые модели для стартапов.

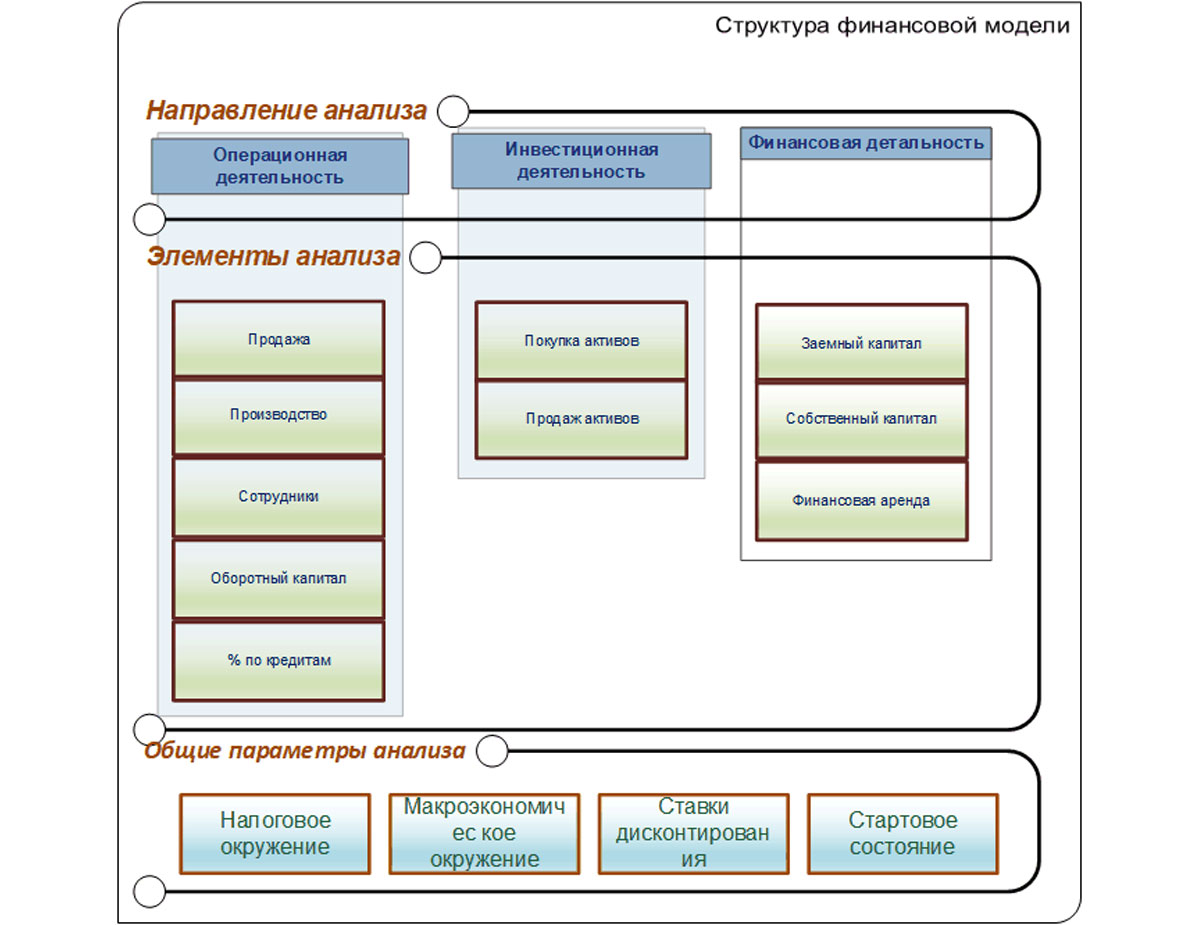

3. Из чего состоит финансовая модель

Мы начинаем с моделирования выручки и издержек, суммируем их в Profit & Loss Statement (P&L) и Cash Flow Statement (CFS) , сводим юнит экономику, добавляем диаграммы, если это уместно, делаем отдельный дэшборд с допущениями (assumptions) , если необходимо, и инвестиционными метриками, если планируем показывать эту модель потенциальному инвестору или партнеру.

Финансовое моделирование достаточно времязатратно, а также требует свежую голову, чтобы быть внимательным к деталям. Но результат, который стартап получает благодаря наличию грамотных финансовых моделей того стоит! Во многих случаях от них напрямую зависит жизнь стартапа.

Дисклеймер: перед тем как мы перейдем к практической части, я хочу сказать, что финансовое моделирование – это в каком-то смысле искусство. Оно будет разным для разных бизнес моделей, вертикалей и стадий. В этом гайде мы рассмотрим методологию финансового моделирования в целом, а также проиллюстрируем ее примерами.

4. Моделируем выручку

Мы начнем с выручки: общая идея состоит в том, что замоделировать каждый поток выручки компании отдельно, а потом суммировать их. Каждый поток выручки имеет свою формулу, давайте посмотрим на пару примеров:

Пример 1: количество юзеров * стоимость подписки за период.

Пример 2: Среднее количество юзеров за период * ARPU (Average Revenue per User, средняя выручка на клиента) .

Формула расчета выручки для стартапа – это произведение количества клиентов/пользователей на среднюю выручку на одного клиента/пользователя. Соответственно чтобы построить модель выручки, нам нужно построить модель пользовательской базы и средней выручки на клиента.

*Финансовая модель строится по периодам, как правило, по месяцам или кварталам, в зависимости от того, насколько детальный прогноз мы хотим получить.

Есть два основных вида бизнес моделей: подписка (рекуррентные или повторяющиеся платежи) и разовая покупка.

Подписная модель

Как в первом примере, в случае с подписной моделью у нас есть две переменные: количество юзеров и цена подписки.

Чтобы замоделировать пользовательскую базу нам нужно понять

- Откуда мы берем пользователей;

- Как долго они пользуются продуктом.

Представьте, мы приобрели 100 юзеров в первом месяце (например, через рекламу в Facebook) , все они купили подписку на первый месяц. Но только 20 из них продлили подписку на второй месяц, и всего 5 из них продлили подписку на третий месяц. Зато эти 5 пользовались продуктом целый год.

Если мы планируем приобретать по 100 пользователей каждый месяц (исходя из нашего бюджета на маркетинг и стоимости приобретения пользователя), то в январе у нас будет 100 пользователей, в феврале – 120 пользователей (100 февральских + 20 оставшиеся с января), а в марте у нас будет 125 пользователей (100 мартовских, 20 оставшиеся с февраля и 5 оставшиеся с января). Таким методом мы можем построить модель пользовательской базы, это называется “когортный анализ”.

Ниже пример, как когортный анализ обычно выглядит (релевантно для B2C подписной модели) :

Допущения (assumptions) :

- Чтобы рассчитать количество пользователей, приобретаемых в месяц, мы делим месячный маркетинговый бюджет на стоимость приобретения одного пользователя (CAC – Customer Acquisition Cost)

- Месячный маркетинговый бюджет – это количество денег, которое компания готова потратить на приобретение новых пользователей;

- CAC – это стоимость привлечения каждого нового клиента. Если вы пока не знаете, сколько для вас стоит привлечение клиента, можно использовать бенчмарк (среднее значение) по индустрии. Например, как здесь. Как показывает практика, почти любой бенчмарк можно нагуглить, но это может занять время.

При запросе важно указывать индустрию (широко) + B2B/B2C. - Тот же принцип работает с retention rate (коэффициент удержания клиентов или какой процент клиентов из прошлого периода вернулись в этом периоде) . Еще один источник информации о CAC и retention rate – спросить конкурентов (примерно вашей стадии и примерно вашей индустрии) . Иногда фаундеры готовы поделиться этой информацией или дать хотя бы примерную оценку, какого порядка цифры.

- Мы предполагаем, что стоимость привлечения клиента будет постепенно расти.

Важно: если вы не планируете использовать платное привлечение пользователей, рассчитывая на органический или виральный рост – делайте допущение, что этот рост будет медленным, то есть на приобретение первых пользователей (early adopters) уйдет много времени (месяцы), и дальнейший рост будет достаточно медленным (5-10% в месяц).

Моделирование пользовательской базы:

- Мы делаем допущение, что мы приобретаем новую когорту пользователей каждый месяц (1,389 пользователей в нашем примере), 20% остаются с нами на второй месяц (278 пользователей в нашем примере) и 5% остаются с нами на год (69 пользователей в нашем примере);

- MAU – Monthly Active Users – количество активных пользователей в месяц;

- У нас также есть колонка с общим количеством активных пользователей, которая суммирует активных пользователей по всем когортам;

- Приобретение новых пользователей может происходить и с другой периодичностью, скажем каждые две недели или каждый квартал.

В случае модели с разовыми платежами, мы не включаем в расчеты retention rate, предполагая, что в каждый период мы приобретаем новых клиентов.

Второй компонент моделирования выручки – это ARPU (средняя выручка на клиента) за период – Average Revenue per User. В случае с подписной моделью – это стоимость подписки.

В случае с разовыми платежами, мы можем встретить случаи, когда на самом деле один клиент делает больше одной покупки, например, когда человеку понравился сервис/продукт, и он вернулся и купил еще, или родитель который покупает по штуке для каждого ребенка. Если это наш случай, нужно сделать следующие допущения

-

Какая доля клиентов купит второй раз;

- Какая доля клиентов купит третий раз.

Делая допущения о повторных покупках, лучше быть более пессимистичными (мы склонны преувеличивать желание людей покупать наш продукт, предполагая, что он потрясающий) .

В итоге нам нужно умножить количество клиентов за период на ARPU за период, и мы получим выручку за период.

- У большинства стартапов больше одного потока выручки, например, есть подписка на сервис, а также возможны дополнительные встроенные покупки. В таком случае мы моделируем каждый поток выручки отдельно, а потом суммируем их в секции с Юнит Экономикой.

5. Моделирование издержек

Есть два вида издержек: переменные и постоянные.

Переменные издержки напрямую зависят от количества проданных/произведенных товаров/сервисов. Например, в случае с EdTech стартапом, где носитель языка выступает в качестве преподавателя, оплата работы носителя языка будет относиться к переменным издержкам.

Постоянные издержки – это издержки, которые не зависят от количества проданных/произведенных товаров и сервисов. Например, аренда офиса.

Обычно мы моделируем постоянные и переменные издержки отдельно. Переменные издержки отражаются в секции Юнит Экономики. И постоянные, и переменные издержки отражаются в P&L.

Сейчас давайте отметим, что для расчета и постоянных, и переменных издержек необходимо сделать допущения. Например, если мы производим девайс, нам необходимо знать закупочную цену каждого компонента, необходимое количество труда, электричества и прочих ресурсов, а также их стоимость за единицу.

Примеры переменных издержек: сырье, сдельная оплата труда, компоненты, комиссии, стоимость доставки, страховка, процессинг и т. д.

Примеры постоянных издержек: аренда, зарплаты, коммунальные платежи, выплата займа и т. д.

6. P&L (отчет о прибылях и убытках)

P&L отражает выручку стартапа и все его издержки за период. Как правило, он структурирован по месяцам или кварталам, и суммируется по годам.

Мы начинаем P&L с выручки, каждый поток отражается отдельно, вычитаем переменные издержки (COGS – Cost of Goods Sold), относящиеся к выручке текущего периода. После этого мы получим валовую прибыль (Gross Margin), она также указывается в % .

Потом мы вычитаем постоянные издержки, которые в свою очередь состоят из операционных издержек (OPEX), например, зарплаты сотрудников и аренда, и капитальных издержек (CAPEX), например, физические активы, здания, оборудование, транспорт и т.д. В результате мы получаем ebitda (earnings before interest, tax, depreciation, and amortization).

Для большинства стартапов (у которых нет обслуживаемого займа и амортизируемых физических активов) остается только рассчитать налог, объем которого зависит от юрисдикции, в которой стартап существует. После вычета налога мы получаем чистую прибыль (Net Income).

Пример:

Важно отметить, что из P&L мы главным образом хотим узнать маржинальность компании и структуру выручки и издержек. Поэтому в каждом периоде мы считаем выручку, опираясь на количество новых продаж (а не поступление денег на счет) , а в издержки включаем только те, которые относятся к выручке за данный период. Даже если издержки предоплачиваются за несколько месяцев до, а у клиентов есть отсрочка на оплату товаров или услуг.

7. Cash Flow Statement (отчет о движении денежных средств)

Теперь мы можем свести CFS: для стартапа это возможно самая важная секция финансовой модели, так как она отражает реальное количество денежных средств на балансе компании (другими словами она дает нам понимание, когда у стартапа закончатся деньги, и сколько он еще может жить).

В CFS мы отражаем входящие и исходящие денежные потоки компании. Чтобы построить CFS, нам надо понимать, когда стартап оплачивает расходы, и когда на его счет поступают деньги, полученные от выручки. Например, если мы предоплачиваем компоненты за три месяца до того, как девайс будет произведен и доставлен, мы отразим издержки на закупку компонентов в месяце 1, а соответствующую выручку только в месяце 4.

Или если например у нас B2B продукт, и мы даем опцию отсрочки на три месяца, мы должны отразить поступление выручки на три месяца позже.

Есть два вида CFS: прямой и непрямой. Непрямой CFS моделируется более нетривиальным способом и обычно используется для более зрелых компаний, мы не будем сегодня вникать в детали. Прямой CFS идеально работает для стартапов, и его структура очень простая: все входящие денежные потоки минус все исходящие денежные потоки.

Пример:

CFS позволяет рассчитать необходимые инвестиции, а также примерно оценить долю каждого транша (часто инвестиции дают траншами под выполнение определенных майлстоунов компанией), а в случае финансово напряженных времен – увидеть возможность для оптимизации издержек.

8. Unit Economics (Юнит экономика)

Юнит экономика – один из самых сложных моментов для стартапа, она чуть что – опять не сходится. В целом Юнит Экономика отражает соотношение выручки, полученной с одного клиента, к издержкам, потраченным на одного клиента.

Как ключевые метрики мы хотим рассчитать маржинальную прибыль на клиента (Contribution Margin) и соотношение LTV:CAC.

- LTV – Life Time Value (в $) –сколько мы зарабатываем с одного клиента за все время его пользования продуктом. Делая допущения о том, как долго клиент будет пользоваться продуктом, важно не быть слишком оптимистичным и предполагать, что клиент будет пользоваться продуктом не слишком долго.

- Маржинальная прибыль (Contribution Margin) это LTV минус издержки на одного клиента (который включают в себя переменные издержки, а также стоимость приобретения одного клиента) .

- Я рекомендую моделировать несколько сценариев, как минимум закладывая вероятность того, что CAC окажется сильно выше, чем предполагали, а LTV – сильно ниже.

Если мы будем готовы к более пессимистичному развитию событий – мы сможем справиться с любой бизнес и финансовой реальностью и сохранить стартап в трудные времена (эта статья может показаться слишком пессимистичной, но я пишу ее в экономический кризис, когда стартапы закрываются один за другим, сокращая десятки и сотни людей, поэтому я скорее предлагаю видеть реальность такой, какая она есть на самом деле) .

9. Инвестиционные метрики

Наконец если это модель для инвестора – мы добавляем метрики, которые интересны инвестору: IRR (Internal Rate of Returns) и Cash-on-Cash (отношение дохода инвестора от сделки к инвестициям, та самая метрика, которую инвестор имеет в виду говоря “а сколько иксов это мне принесет? ”).

Дисклеймер: эта секция очень теоретическая, так как невозможно предсказать, когда случится экзит, по какой оценке и случится ли вообще.

Но если нам нужна хоть какая-то оценка:

1. Чтобы рассчитать доходность для инвестора, нужно принять во внимание все входящие и исходящие денежные потоки, касающиеся этой сделки:

- Инвестиции (со знаком минус, для инвестора это “расходы”);

-

Деньги, которые он зарабатывает в экзит;

- Ежегодные дивиденды, если имеют место быть (фиксированная доля от чистой прибыли).

2. Оценить компанию на момент экзита.

Есть три основных метода оценки компании. Стартапы очень непредсказуемы, предсказывать их оценку через 4-5 лет скорее похоже на гадание на кофейной гуще (если называть вещи своими именами).

Но опять же, если нам необходимо хоть какое-то понимание возможной оценки, мы можем использовать DCF (Discounted Cash Flows) , мультипликаторы или аналогичные сделки.

- DCF – идея этого метода состоит в том, чтобы оценить стоимость компании исходя из ее будущих денежных потоков (которые мы моделируем в CFS). И продисконтировать эти денежные потоки на процентную ставку, так как доллар сегодня стоит больше чем завтра, потому что в качестве альтернативы он мог быть проинвестирован (в качестве ставки обычно берут ставку по государственным облигациям). Формулу можно найти в статье по ссылке или просто использовать встроенные формулы в Excel и Google Tables.

- Мультипликаторы: есть несколько канонических мультипликаторов, такие как P/E (Price-to-Earnings) или EV/ebitda (Enterprise Value-to-ebitda). Для каждого мультипликатора есть бенчмарки (среднее по индустрии) для разных вертикалей, которые можно найти в базах данных, таких как Bloomberg и CapitalIQ или в брокерских отчетах (Goldman Sachs или J.P. Morgan). Брокерские отчеты часто можно найти в свободном доступе.

Если у нас есть мультипликатор EV/Revenue по индустрии и прогноз выручки компании через пять лет, то мы можем примерно предсказать ее оценку.

- Аналогичные сделки – идея этого метода в том, чтобы найти сделки по похожим компаниям (стадия и индустрия) и взять за бенчмарк их оценку. Проблема состоит в том, что не все стартапы раскрывают эту информацию даже после закрытия сделок. Но если эта информация есть, ее можно найти в базах данных и пресс-релизах компаний.

Не так легко сразу уловить эти концепции, а реальность всегда более сложная чем финансовая модель. Например, если это pre-seed или seed раунд, у инвестора может не быть фиксированной доли (так как сделки на ранних стадиях часто структурируются по SAFE).

Но так как “mathematics is the king”, если есть необходимость показать инвестору или партнеру, как именно ваша сделка финансово отразится на их благосостоянии, финансовая модель сильный инструмент (пусть даже и спекулятивный, если называть вещи своими именами).

Я хочу отдельно еще раз сказать про сценарное планирование: оно позволяет посмотреть, как будут идти дела компании, если что-то пойдет не так. Основные моменты, для которых стоит предусмотреть несколько сценариев:

- CAC – стоимость привлечения клиента оказалась выше ожидаемого;

- Retention rate – ниже ожидаемого;

- Запуск новых продуктов и выход на новые рынки – заняло больше времени чем планировали;

- Риск-метрики для операционных издержек: зарплаты оказались выше, аренда и коммунальные платежи оказались выше, пришлось нанять больше людей и т. д.;

- Для некоторых географий стоит также закладывать разные сценарии инфляции.

Если вы хотите, чтобы сценарное планирование правда работало на вас, в пессимистичном сценарии закладывайте минимум 2х, то есть если вы предполагали, что приобретение клиента стоит $10, а что будет с компанией, если приобретение клиента будет стоит $20?

Другое

- Примеры реальных финансовых моделей можно найти в этой папке;

- Если вы планируете питчить партнеру потенциальную коллаборацию или сотрудничество, финансовая модель также будет уместна, чтобы показать финансовую обоснованность вашей совместной работы;

- Если вы хотите углубиться в тему финансового моделирования – ссылка на самый подробный курс BIWS course, который даст вам все необходимые навыки как Accounting, так и непосредственного моделирования.

Если у вас возникли вопросы, или вам нужна помощь с созданием финансовой модели, со мной можно связаться в телеграме @l_girll.

Другие полезные материалы:

- Как сделать питч-дек и запитчить всё на свете

- Личный блог про стартапы и блокчейн

Запустить новый проект или новое направление бизнеса, изменить структуру отдела продаж для роста выручки — эти и аналогичные задачи невозможно реализовать без прогнозирования.

Чтобы сделать это корректно, лучше всего создать финансовую модель — рассказываем, как её построить.

Финансовая модель, или финмодель — это форма отчётности, которая объединяет показатели выручки, затрат, прибыли бизнеса и отражает связи между ними.

Благодаря расчёту базового, пессимистичного и оптимистичного сценариев можно задать план продаж и расходов в будущем. Финмодель помогает принимать грамотные управленческие решения, которые основаны на цифрах.

Примеры управленческих решений:

- стратегическое развитие бизнеса;

- получение кредита в банке;

- оценка стоимости бизнеса для сделок слияния и поглощения.

Финансовая модель позволяет:

- протестировать гипотезу — например, сколько нужно нанять новых продавцов при открытии новой точки продаж;

- посчитать рентабельность на разных этапах работы компании с учётом таких показателей, как сезонность, рыночный рост, риски;

- поставить цели в компании по SMART — например, в 2022 году увеличить выручку компании на 30% по отношению к предыдущему году;

- минимизировать риск кассовых разрывов и рассчитать необходимость в привлечении сторонних инвестиций: кредитов, займов, собственных средств.

Не следует путать финансовую модель с отчётом о прибылях и убытках, который отражает исторические данные. Финансовая модель — это прогноз будущих событий.

При необходимости переместиться из точки А в точку Б нужно определить исходные условия. Для этого достаточно задать несколько вопросов: как мы будем перемещаться ― пешком или на машине; какое расстояние предстоит преодолеть и хватит ли на этот путь ресурсов ― сил или бензина; как скоро мы хотим переместиться в точку Б.

Перед созданием финансовой модели точно так же стоит задать себе определённые вопросы, чтобы определить характер дальнейших расчётов. Можно выделить два базовых вопроса:

- на какие временные отрезки нужно сделать прогноз ― дни, недели, месяцы или годы;

- по каким критериям будут меняться сценарии — базовый, пессиместичный и оптимистичный.

Обычно финмодель делают на 12 месяцев. На более длительный срок строят модели в случае понимания долгосрочной стратегии развития компании и рынка.

Финансовая модель собирает прогнозируемые показатели от:

- отдела продаж — лиды, конверсии, средний чек;

- отдела работы с персоналом — фонд оплаты труда, план и стоимость найма, отток сотрудников;

- производственного отдела — план производимых товаров и услуг.

Один отчёт — финмодель — может показать, какую прибыль и при каких условиях компания или проект могут получить.

Для построения финмодели сначала проводятся расчёты по выручке, потом учитываются все расходы и получается итоговое значение по прибыли. Как в учебниках по бизнесу: доходы ‒ расходы = прибыль.

Рассмотрим подробнее составляющие финмодели.

Выручка показывает, сколько компания получила денег от клиентов за товары и услуги.

Количество продаж за отчётный период х Cредний чек = Выручка

Здесь важна тесная коммуникация с маркетингом и продажами. В зависимости от вида бизнеса воронка продаж может включать от нескольких до десятков этапов, на каждом из которых есть разные воронки.

Например, кофейня у дома имеет всего три этапа в воронке:

- количество проходящих мимо кофейни людей за промежуток времени;

- количество вошедших в кафе;

- количество купивших.

Дальше количество покупателей умножается на средний чек и получается выручка кофейни.

В качестве другого примера можно рассмотреть онлайн-школу. Здесь воронка будет длиннее:

- органический и платный охват — просмотры объявления;

- переходы на посадочную страницу бесплатного продукта — лид-магнит;

- количество лидов;

- количество покупок трипваера;

- количество покупок основного продукта;

- количество повторных покупок.

Это приблизительный и обобщённый сценарий продажи. Для каждого проекта воронка продаж будет кастомизированной с учётом особенностей бизнеса.

При расчёте выручки важно учитывать внешние факторы, которые могут повлиять на конверсии и количество продаж: сезонность, темп роста рынка, колебания курса валют.

Например, курсы подготовки к экзаменам имеют явно выраженные высокие сезоны продаж в сентябре и феврале, а магазины подарков — в ноябре и декабре.

К себестоимости относятся расходы на непосредственное создание ценности для клиента. В производстве это расходы на закупку сырья и оплату персонала. В сфере услуг, как правило, к себестоимости относят фонд оплаты труда консультантов, разработчиков и менеджеров, которые оказывают саму услугу.

Первый аналитический показатель в финансовой модели — валовая прибыль.

Выручка ‒ Себестоимость = Валовая прибыль

Валовая прибыль показывает объём средств, которые остаются в распоряжении бизнеса после каждого производственного цикла: деньги > запасы > готовая продукция > деньги.

Для оценки того, на сколько успешно работает бизнес, используют относительные показатели. Основной из них ― маржинальность по валовой прибыли, или маржа.

Валовая прибыль / Выручка = Маржа

Маржа по определению не может быть больше 100%. К примеру, у компаний из сферы услуг маржинальность может составлять 30‒70%, у ритейла — от 1% до 5%.

Часто предприниматели путают маржинальность и наценку. Маржа — часть выручки, оставшаяся после вычета расходов на себестоимость. Наценка — превышение выручки над себестоимостью.

К постоянным расходам относят:

- ФОТ бухгалтерии, кадров и менеджмента;

- аренду офиса;

- коммунальные платежи;

- расчётно-кассовое обслуживание;

- оплату сервисов.

Часто у компании есть рекламный бюджет, который нельзя отнести к конкретной сделке. Например, баннерная реклама в городе. В таком случае расходы на маркетинг и продажи относят к постоянным расходам.

Earnings before interest, taxes, depreciation and amortization — EBITDA — это операционная прибыль компании до выплаты налогов, оплаты процентов по кредитам и списания амортизации. Это второй аналитический показатель финмодели.

Валовая прибыль ‒ Постоянные расходы = EBITDA

Здесь же считается маржинальность по операционной прибыли ⟶ EBITDA / Выручка

По тому, какая маржинальность по EBITDA, можно судить о том, на сколько компания успешна в своей операционной деятельности. Как и с маржинальностью по валовой прибыли, показатели зависят от бизнес-модели.

Налоги делятся на два типа в зависимости от выбранной системы налогообложения.

Если компания использует упрощённую систему налогообложения, то налог считается перемещением ставки налога на выручку. В случае стандартной системы налогообложения налог вычисляется как процент от операционной прибыли.

Изымаем из операционной прибыли налоги, проценты по кредитам и амортизацию.

В остатке — чистая прибыль, которая становится базой для расчёта дивидендов и выплат акционерам или реинвестирования обратно в бизнес.

- Узнаете, как различные бизнес-процессы влияют на развитие компании

- Поймёте, как влиять на показатели эффективности и принимать управленческие решения на основе финансовой отчётности

- Разработаете стратегию развития собственного бизнеса на основе финансовых показателей

Финансовая модель составляется с помесячным учётом доходов и расходов.

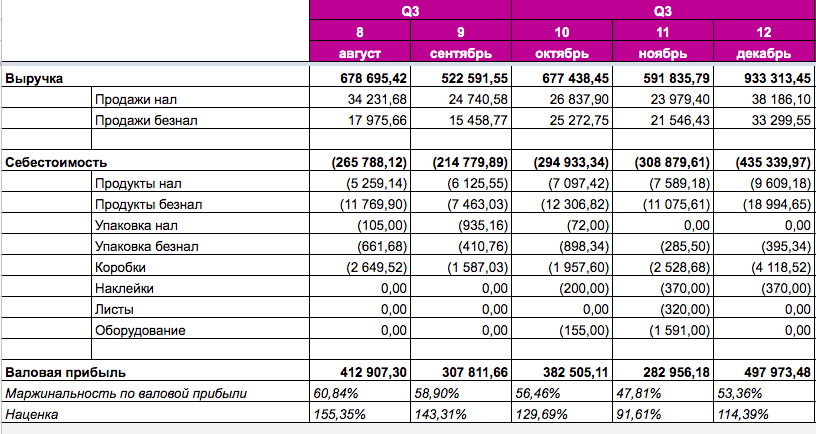

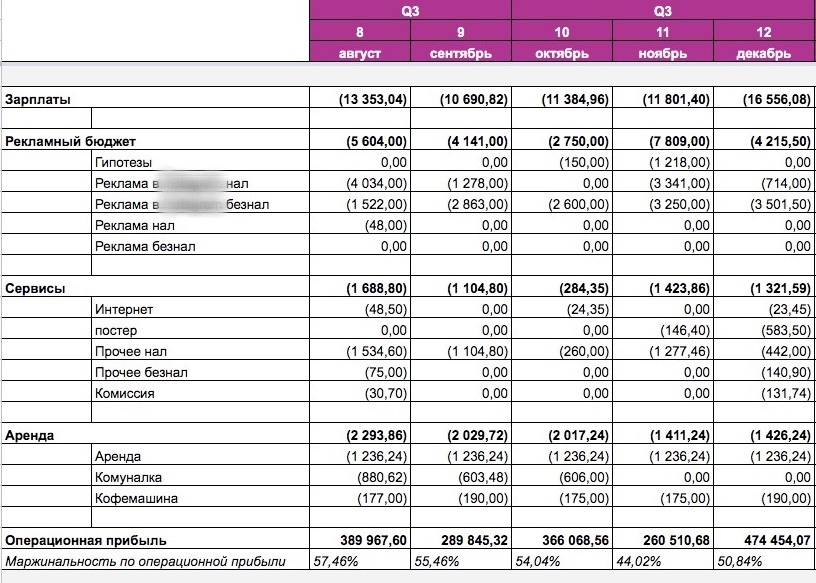

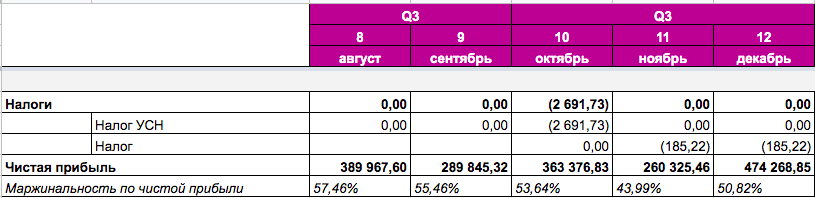

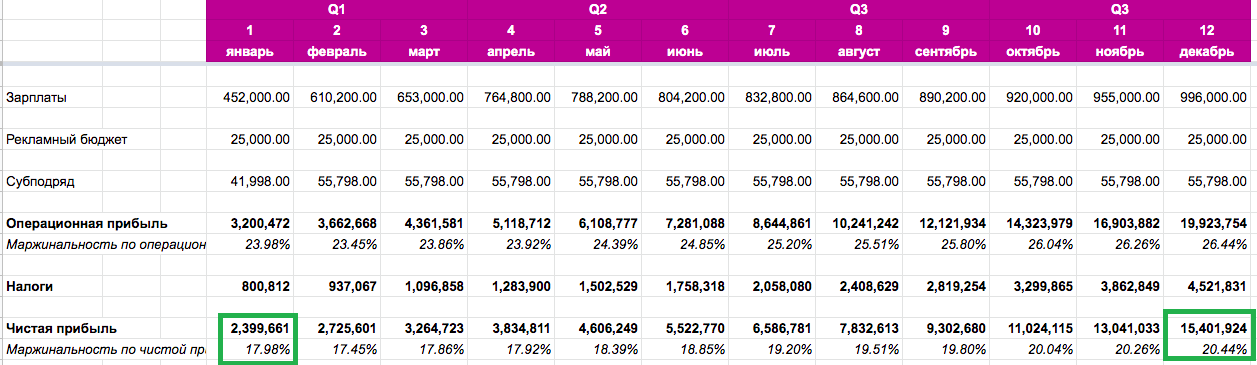

В примере модели ниже жирным шрифтом указали суммы по группам расходов, такие как выручка, себестоимость, зарплаты и налоги. Курсивом выделены аналитические показатели, на которые должен опираться специалист для принятия решений на основе цифр.

Сравнивая маржинальность по валовой прибыли (первый скрин) и по чистой (последний) можно сказать, что постоянные расходы занимают до 4% в общей структуре расходов, что говорит об устойчивости выбранной бизнес-модели. Нужно мало средств на поддержание компании в случае падения количества продаж.

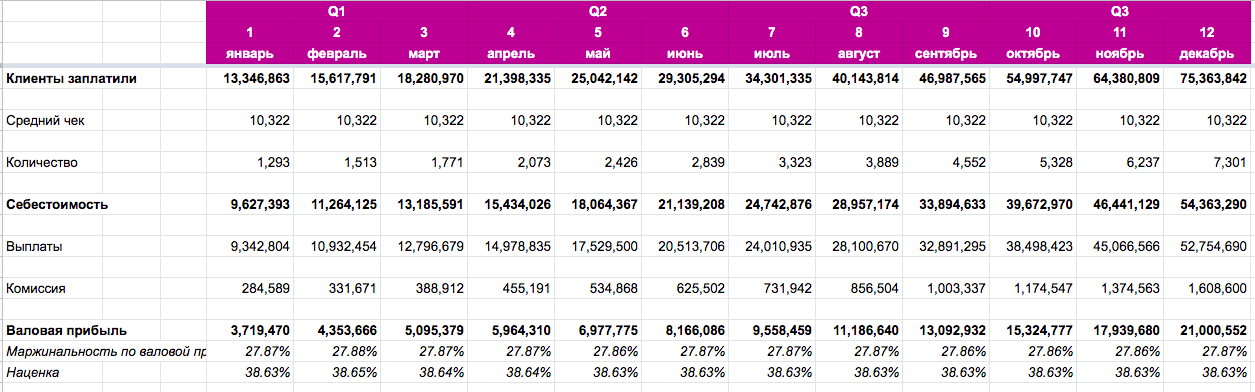

В этом примере более детально показано, из чего складывается выручка компании.

От редакции

Если нужен шаблон финмодели, можно воспользоваться таким шаблоном от Нескучных финансов. Есть инструкция по использованию + примеры модели для интернет- и офлайн-магазина, производства косметики, стоматологии, сезонного товара.

Часто менеджменту кажется, что мелкие расходы — например, на канцелярию или фрукты в офис — так незначительны, что их не нужно учитывать. Но, как показывает практика, дисциплина с масштабированием бизнеса только улучшается, а хаос ― увеличивается.

Достаточно зафиксировать точное количество средств на всех счетах компании на первое число месяца и начать учитывать все транзакции. Главное — делать это регулярно.

Важно разделять деньги собственника и деньги бизнеса.

На первом этапе работы любого бизнеса собственник выполняет сразу несколько ролей. Очень часто это роль акционера, директора и линейного специалиста. Поэтому в первую очередь нужно зафиксировать, что акционер получает свой профит только в виде дивидендов, а роль директора предполагает регулярную выплату заработной платы.

Собственнику бизнеса следует установить себе приемлемый уровень зарплаты и внести её в блок с постоянными расходами. При этом должна сходиться финансовая модель бизнеса — при любых сценариях он должен быть прибыльным.

Очень часто при построении финансовых моделей игнорируют внешние переменные факторы, которые влияют на выручку компании. Самый существенный из них — сезонность. Она существует в любом бизнесе, а не только в продаже, например, ёлок на Новый год или тюльпанов на 8 Марта.

Определить сезонность помогут исторические данные компании или изучение конкурентной среды. Так как сезонная просадка может быть достаточно существенна, вплоть до остановки бизнеса, то некоторые компании могут работать в минус на протяжении нескольких месяцев.

Финансовая модель — инструмент управления бизнесом или проектом.

Финмодель может строиться на разные промежутки времени и учитывать как минимум три сценария развития: базовый, пессиместичный и оптимистичный.

При построении финансовой модели следует учитывать все планируемые расходы бизнеса, в том числе мелкие расходы и заработную плату собственника, а также сезонность.

Мнение автора и редакции может не совпадать. Хотите написать колонку для Нетологии? Читайте наши условия публикации. Чтобы быть в курсе всех новостей и читать новые статьи, присоединяйтесь к Телеграм-каналу Нетологии.

#статьи

- 31 авг 2022

-

0

Финансовая модель: для чего она нужна и как её разработать

Что такое финансовая модель? Какие показатели в неё включать? Какую форму использовать? Как сделать финмодель понятной и читаемой?

Фото: zeljkosantrac / Getty Images

Рассказывает просто о сложных вещах из мира бизнеса и управления. До редактуры — пять лет в банке и три — в оценке имущества. Разбирается в Excel, финансах и корпоративной жизни.

Финансовая модель — инструмент для управления бизнесом или проектом. С её помощью прогнозируют развитие компании и оценивают эффективность принимаемых решений.

Например, с помощью финмодели можно понять, за счёт чего увеличить прибыль или стоит ли запускать новое направление бизнеса.

Также финмодель часто запрашивают банки, инвесторы и контрагенты. На основании неё они принимают решение, стоит ли сотрудничать с компанией или финансировать её работу.

В статье разберёмся:

- что такое финансовая модель и для чего она нужна;

- с помощью каких инструментов можно построить финмодель;

- какие показатели она включает и по какой форме её составляют;

- как разработать хорошую финансовую модель;

- как узнать больше о финансовом планировании бизнеса.

Финансовая модель — таблица, в которой объединяют показатели доходов, расходов, прибыли компании и показывают связи между ними.

Финансовая модель помогает:

- увидеть, какую прибыль получит компания при текущем уровне доходов и расходов;

- увидеть, за счёт чего можно увеличить прибыль;

- оценить, как изменится финансовый результат компании, если изменить некоторые показатели — например, снизить себестоимость продукции на 5%;

- принимать управленческие решения на основе этих данных.

При этом решения могут быть разными: от воплощения финансовой модели в жизнь до закрытия компании. Закрытие возможно, если модель показывает неудовлетворительный финансовый результат и нет никаких способов сделать его приемлемым.

Финансовые модели могут быть любой сложности. Их используют как для глобальных расчётов, так и для отдельных проектов. Например, бюджет компании на несколько лет вперёд — пример глобального применения финансовых моделей. Пример отдельного проекта — расчёт чистой прибыли от новой услуги компании или изменения прибыли после увеличения цен на продукт.

Как строят финансовые модели? Обычно финансовые модели собирают в Microsoft Excel или «Google Таблицах». Некоторые компании используют для этого специализированные программы. Как правило, эти программы заточены под одну цель.

Основное преимущество Microsoft Excel или «Google Таблиц» — их гибкость. С помощью формул можно смоделировать и рассчитать любые сценарии. Также они позволяют настроить отображение результатов в удобном формате.

Финансовые модели бизнеса или проектов необходимы внутренним и внешним пользователям.

Внутренние пользователи — собственники компании и менеджеры. С помощью финмодели они могут:

- смоделировать несколько сценариев развития проекта или бизнеса;

- определить, сколько денег нужно вложить, чтобы получить нужный результат;

- определить, сколько денег можно получить при заданном уровне вложений;

- рассчитать точку безубыточности.

Внешние пользователи — банки или кредиторы, контрагенты, инвесторы. Им финансовая модель нужна, чтобы:

- оценить бизнес — насколько он прибыльный сейчас и чего от него можно ожидать через несколько лет;

- определить кредитоспособность компании;

- понять, когда инвестиции в бизнес могут вернуться в виде прибыли.

Мы определили, что такое финансовая модель и чем она полезна бизнесу. Дальше разберём, какие показатели она в себя включает и по какой форме её составляют.

Финансовые модели в компаниях и проектах могут быть разными, но, как правило, структура у них одна. Все финмодели состоят из трёх блоков: входные данные, расчёты и выходные данные.

Блок входных данных. В эту часть вбивают все данные для расчётов, которые нужно заложить в модель.

Основные показатели, которые нужно сюда включить:

- капитальные вложения — например, затраты на покупку недвижимости, оборудования, транспорта с учётом амортизации;

- расходы компании — например, на аренду, зарплаты сотрудникам, закупку материалов, маркетинг, услуги подрядчиков, платежи по кредитам, налоги;

- прогнозы финансовых показателей — например, количество покупателей, размер среднего чека, прогноз изменения цен;

- финансирование — например, вложения собственников, инвесторов, кредиторов.

Блок входных данных позволяет управлять всей финансовой моделью: изменяя нужные параметры, можно добиться изменения результатов в нужную сторону.

Входные данные можно менять, объединять в сценарии — рассчитывать модель сразу в нескольких вариантах.

Блок расчётов. Этот блок связывает формулами все параметры, которые задали в блоке входных данных.

Здесь проводят все необходимые расчёты. Цель — получить итоговый прогноз операционной и чистой прибыли компании.

Для внешних пользователей финмодели блок расчётов может быть «чёрным ящиком» — они не обязаны разбираться в том, как работает финансовая модель. Главное, что нужно понимать, — изменение входных данных влияет на выходные данные через формулы блока расчётов.

Блок выходных данных. Этот блок собирает все данные, которые получили в блоке расчётов, и показывает результаты.

Форма вывода результатов может быть разной — в зависимости от предпочтений пользователей модели. Например, данные могут быть представлены в таблицах, графиках или их комбинациях.

Подробно о том, как составлять финмодели, проводить их анализ и интерпретировать результаты, — на курсе Skillbox «Финансовое моделирование».

Здесь можно посмотреть и скачать упрощённый шаблон финансовой модели от сервиса «ПланФакт».

Более развёрнутую форму финмодели разработали в «Нескучных финансах». Её можно посмотреть и скачать здесь.

Как мы говорили выше, финансовая модель может понадобиться не только собственникам или менеджерам компании, но и внешним пользователям. Они также должны ориентироваться в ней без проблем.

Поэтому важно сделать так, чтобы финмодель была понятна всем заинтересованным лицам. Вот несколько рекомендаций, как организовать структуру модели, сделать её читаемой и простой в восприятии.

- Чётко обозначьте, где входные данные, где расчёты, а где выводы. Для этого в электронных таблицах удобно использовать разные листы и разноцветные ярлыки для них.

- Внутри блока делайте отдельные разделы для каждой области вводных или расчётов. Например, выручку лучше считать не в том же разделе, в котором считали расходы.

- Не используйте одну и ту же строку модели для разных данных. По возможности соблюдайте принцип: «одна строка — одна формула». Это позволит растягивать формулы на любые периоды.

- Если под данные каждого месяца отводится отдельный лист, используйте одну структуру колонок для всех листов. Один и тот же показатель на разных листах должен находиться в одном и том же столбце. Это также упростит расчёты в следующих периодах.

- Все строки и столбцы должны быть подписаны. Любой пользователь должен понимать, о чём идёт речь в каждом блоке.

- Не забывайте оформлять блок расчётов. Чаще всего внешние пользователи изучают только блоки входа и выхода. Но в некоторых случаях — например, при выдаче кредитов или долгосрочном финансировании — пользователей может заинтересовать, каким образом компания пришла к таким цифрам. В этом случае блок расчётов будет для них самым интересным, поэтому все данные в нём должны быть также подписаны.

- Указывайте единицы измерения каждой величины. Хотя бы там, где могут возникнуть сомнения.

- Числа в модели должны иметь 3–4 значащие цифры — остальное лучше убрать с экрана. Для этого используйте форматирование ячеек — не нужно менять значения ячейки вручную или с помощью формул.

- Визуально отделяйте блоки друг от друга заголовками и «подсвечивайте» важные строки отдельными цветами. Лучше всего использовать для этого стили отображения таблиц.

- Не стремитесь рассчитывать показатели максимально точно. У финмодели нет цели отразить реальность на 100%. При необходимости точность расчётов можно будет увеличить на более поздних этапах.

- Не используйте сложные формулы. Модели с простыми формулами проще читать самим и проще объяснять другим.

- Финансовая модель — таблица, в которой объединены показатели доходов, расходов и прибыли компании. Она показывает связь между ними и помогает прогнозировать развитие компании, оценивать эффективность принимаемых решений.

- Финмодели используют как собственники и управленцы компании, так и внешние пользователи — например, банки, инвесторы и контрагенты.

- Чтобы финансовой моделью могли пользоваться все заинтересованные лица, важно позаботиться о её читаемости и простоте.

- Единой структуры у финмоделей нет. Каждая компания может разработать свою форму.

- Чаще всего финансовые модели собирают в Microsoft Excel или в «Google Таблицах».

- Если вы только начинаете разбираться в финансовом планировании, прочитайте нашу статью — «Главное о финансовом планировании: зачем оно нужно и как компании планируют бюджеты».

- Научиться анализировать финансовое состояние бизнеса и оценивать инвестиционные проекты можно на курсе Skillbox «Профессия Финансовый менеджер».

- Научиться составлять финансовые модели для компаний из разных отраслей, проводить финансовый анализ и интерпретировать результаты можно на курсе Skillbox «Финансовое моделирование».

- Ещё в Skillbox есть курс «Финансы для предпринимателя». Подойдёт тем, кто хочет создать прозрачную систему финансов компании, понимать, на что идут расходы и сколько зарабатывает бизнес.

Научитесь: Профессия Финансовый менеджер

Узнать больше

Финансовая модель – схематичное представление о состоянии экономического объекта или его элементах (компании целиком или ее отделов), включающее финансовые и нефинансовые показатели аналитики. Модель позволяет спрогнозировать будущее состояние бизнеса, его изменение и оценить текущее, в пределах заданного временного промежутка.

Она базируется на финансовых показателях, но может включать и натуральные – объемы производства или реализации, нормы по расходованию полуфабрикатов и т.д.

Функции финансовой модели

Финансовое моделирование дает возможность получить максимально точную аналитику по сложным и неоднозначным ситуациям, связанным с принятием управленческих решений

Помимо этого:

- Анализ финансовой модели предприятия, оценка настоящего и будущего финансового положения, сопоставление ожиданий и факта, возможность согласовать работу отделов для достижения зафиксированных целей;

- Анализ ситуации и определение возможностей более эффективного использования ресурсов, находящихся в распоряжении компании;

- Выявление критичных показателей, при которых экономические объекты или их элементы (компания или бизнес) находят или утрачивают экономический ценность (рентабельность, точки безубыточности и пр.);

- Оценка уровня рисков и выявление критичных показателей бизнеса для их контроля;

- Выявление направления оперативного реагирования на изменение внешних и внутрикорпоративных факторов;

- Анализ эффективности внедрения новых областей бизнеса и существенных инвестиционных кампаний (IRR, NPV, PB и т.д.);

- Понимание общей цены бизнеса.

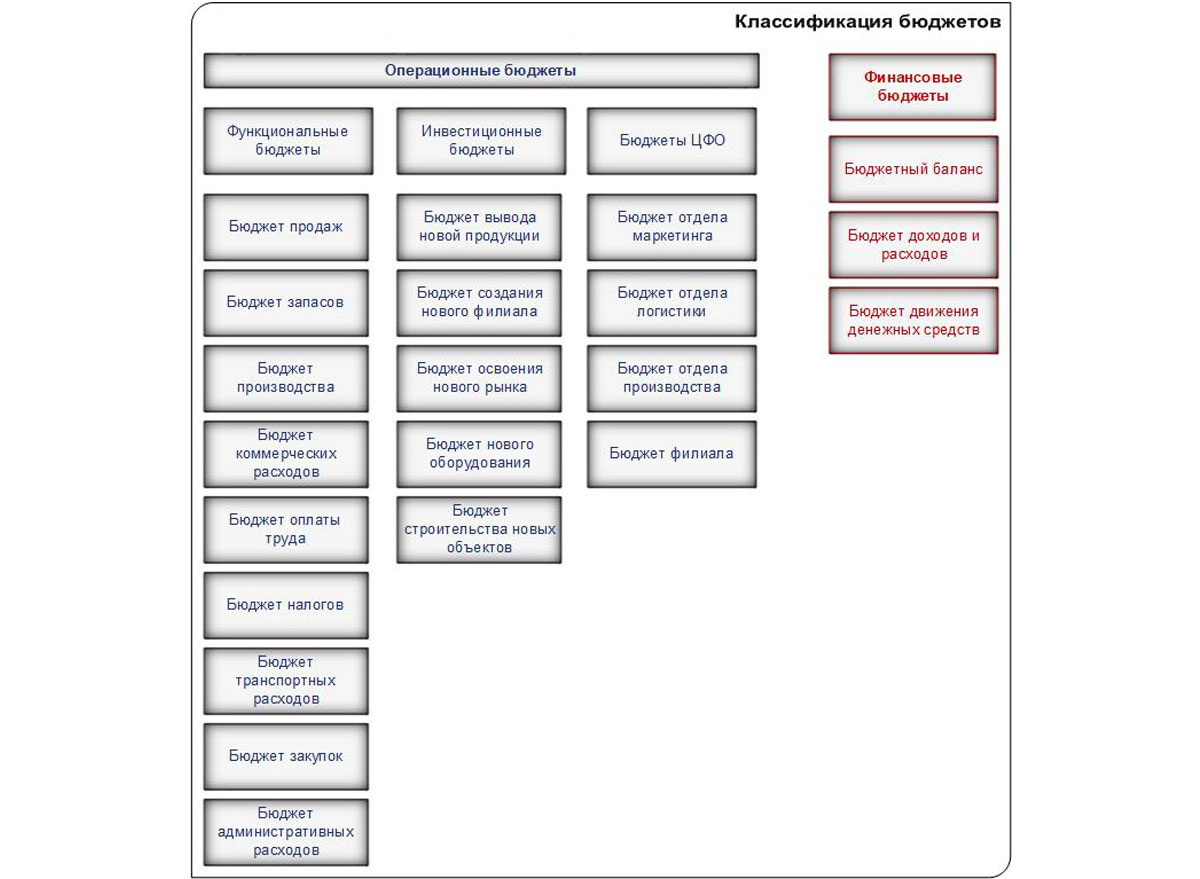

Сфера применения финмоделей очень широка:

- проектное финансирование;

- бюджетирование и менеджмент финансов;

- венчурные сделки;

- M&A и Private Equity;

- управление активами;

- личные инвестиции;

- аудит;

- продажи (B2B);

- маркетинг;

- стратегический менеджмент;

- предпринимательство.

Бесплатно подберем программу 1С для финансового моделирования

Виды финансовых моделей