Финансово-экономическая служба (ФЭС) является важнейшим подразделением любого предприятия. Основная цель ее деятельности — эффективное управление финансовым циклом, который включает в себя все основные бизнес-процессы организации. Данная служба принимает непосредственное участие во всех этапах управления деятельностью компании: целеполагание, планирование, контроль реализации планов, анализ достигнутых результатов, корректировка целей.

Основные задачи финансово-экономической службы:

- организовать учет хозяйственных операций (на его основе формируется отчетность и принимаются управленческие решения);

- обеспечить управление денежными потоками и взаиморасчетами с внутренними и внешними контрагентами компании;

- контролировать сохранность и эффективность использования материальных ресурсов организации.

Из перечисленного понятно, что от качества организации работы ФЭС во многом зависят важнейшие показатели коммерческого предприятия: рентабельность бизнеса, платежеспособность и финансовая устойчивость, конкурентоспособность на рынке сбыта, привлекательность для кредиторов и инвесторов. В связи с этим рассмотрим, как наиболее эффективно организовать работу финансово-экономической службы.

РАЗРАБОТКА ОРГАНИЗАЦИОННОЙ СТРУКТУРЫ ФИНАНСОВО-ЭКОНОМИЧЕСКОЙ СЛУЖБЫ

Организационная структура ФЭС конкретной компании зависит от нескольких факторов:

- отрасль деятельности;

- специфика бизнеса;

- масштабы бизнеса;

- методы управления деятельностью компании.

Важный момент: основные функции ФЭС всегда остаются неизменными, вопрос только в объеме трудозатрат, необходимых для их выполнения. От объема трудозатрат финансовой службы зависит ее организационная структура.

Функции финансово-экономической службы:

- учет фактов хозяйственной деятельности компании (регламентированный и управленческий);

- планирование деятельности и развития компании;

- контроль выполнения планов и эффективности использования ресурсов компании;

- анализ результатов выполнения планов, выявление негативных фактов развития компании;

- управление денежными потоками и активами компании;

- управление взаиморасчетами с контрагентами (поставщики и покупатели, сотрудники компании, государственные органы и др.).

1. Отрасль деятельности компании существенно влияет на структуру и состав сотрудников финансово-экономической службы. Так, в производственных компаниях обязательно должны быть отдел производственного учета и ревизионный отдел.

В торговых компаниях большее внимание уделяют вопросам ценообразования, поэтому у них практически всегда есть выделенное подразделение или сотрудники, отвечающие за разработку и соблюдение ценовой и кредитной политики компании.

В компаниях, занимающихся разноотраслевым бизнесом, возрастает роль аналитической функции службы, поэтому в таких организациях появляются отделы (сотрудники) финансового анализа и контроля.

2. Влияние специфики бизнеса компании выражается в том, что особенности построения бизнес-процессов вынуждают организовывать специализированные отделы или сотрудников для выполнения обязанностей, которые не могут быть совмещены с основными функциями имеющихся работников. Если, к примеру, у компании большое количество счетов и кредитов в банках, то в структуре ФЭС должна быть выделена казначейская функция с выделенными сотрудниками для ее реализации.

В компаниях холдингового типа есть необходимость консолидации данных и контроля над внутригрупповыми оборотами, поэтому требуется создание отдела финансового контроля в управляющей компании холдинга.

3. Масштабы бизнеса всегда влияют на организационную структуру финансово-экономической службы, поскольку с ростом хозяйственной деятельности неизбежно увеличивается количество хозяйственных операций, усложняются бизнес-процессы и методы управления, возникает необходимость расширить финансовый контроль над использованием ресурсов компании и т. д.

Для примера рассмотрим взаимосвязь роста масштабов бизнеса и структуры финансово-экономической службы компании. Основными стадиями развития компании можно считать:

- начало деятельности и выход на рынки сбыта продукции/услуг компании;

- завоевание устойчивой доли рынка и выход на уровень предприятия среднего бизнеса;

- увеличение существующей доли рынка за счет основных конкурентов и выход на новые рынки сбыта — компания переходит в разряд крупного бизнеса;

- открытие новых направлений бизнеса и создание холдинговой структуры управления бизнесом.

На начальном этапе развития компании финансовыми потоками управляют руководитель и главный бухгалтер, поэтому финансово-экономическая служба состоит из одной бухгалтерии. В лучшем случае есть должность экономиста, который подчиняется главному бухгалтеру.

У предприятий среднего бизнеса в состав финансово-экономической службы включают бухгалтерию и планово-экономический отдел. Часто появляется сотрудник, отвечающий за финансовый контроль деятельности компании.

На данном этапе руководить службой могут как финансовый директор, так и главный бухгалтер (в случае, когда должность финансового директора в организационной структуре компании не предусмотрена).

Для предприятий крупного бизнеса для финансово-экономической службы характерно не только наличие руководителя в ранге заместителя генерального директора, но и четкое разделение внутри службы функций учета, планирования и контроля хозяйственной деятельности компании.

У компаний, достигших холдингового ведения бизнеса, структура ФЭС расширяется в соответствии с ростом потребности в консолидации информации о результатах деятельности, управления общими денежными потоками и товарно-материальными ресурсами компаний холдинга. На таких предприятиях резко возрастает роль контрольно-ревизионной функции финансово-экономической службы.

4. Методы управления бизнесом компании сказываются на структуре ФЭС в большей степени в крупных и холдинговых компаниях. При линейном методе управления в компаниях с филиальной структурой или несколькими обособленными юридическими лицами задачи и цели финансово-экономической службы ставит руководитель филиала/компании, который определяет структуру и численность службы.

При функциональном методе управления задачи и структуру всех финансово-экономических служб филиалов/компаний определяет финансовый руководитель управляющей компании холдинга.

В любом случае для правильной организации работы финансово-экономической службы компании следует определиться с такими вопросами:

- утверждение организационной структуры службы;

- определение функциональных обязанностей отделов и сотрудников службы;

- распределение фонда трудозатрат сотрудников службы;

- регламентация бизнес-процессов службы;

- утверждение системы мотивации сотрудников службы.

Рассмотрим в качестве примера организационную структуру финансово-экономической службы крупной производственно-торговой компании «Альфа».

Компания имеет в своем составе три производственных цеха и торговый дом. Также есть сеть собственных розничных магазинов. Годовой оборот компании составляет 800 млн руб., сотрудников более 1000 чел. Компания работает с примерно двумястами поставщиками и реализует свою продукцию шести сотням покупателей.

Поскольку компания является многопрофильной, имеет различные финансовые и производственные циклы по разным направлениям деятельности, то для эффективной работы финансово-экономической службы ей требуются не только учетное и планово-аналитическое подразделения, но и подразделения, контролирующие движение денежных средств и товарно-материальных ценностей (ТМЦ).

У компании большое количество покупателей и поставщиков. Это предполагает наличие в составе бухгалтерии отдельных подразделений документооборота и расчетов с контрагентами. Присутствие производственной деятельности требует выделения отдела производственного учета.

Организационная структура ФЭС компании «Альфа» выглядит так (рис. 1).

Согласно утвержденной структуре финансовый директор отвечает за качество функционирования финансово-экономической службы компании.

Заместитель финансового директора руководит функцией планирования деятельности и развития бизнеса, осуществляет контроль за выполнением планов, занимается вопросами организации системы управленческого учета компании. В зону его ответственности входит контрольно-ревизионная функция финансово-экономической службы, обеспечивающая сохранность ТМЦ и других активов компании. Поэтому ему подчинены планово-экономический отдел, отдел финансового контроля и анализа, ревизионный отдел.

Главный бухгалтер курирует вопросы организации регламентированного (бухгалтерского и налогового) учета хозяйственной деятельности компании, взаимодействия с контролирующими органами. Он отвечает за обеспечение взаиморасчетов с контрагентами компании и работу с платежным календарем. С учетом многопрофильности и большого объема хозяйственных операций у главного бухгалтера есть два заместителя.

Чтобы бухгалтерия работала более эффективно, в ее структуре выделены три отдела, которые обрабатывают основную массу первичных документов компании: отдел документооборота и взаиморасчетов, отдел производственного учета и отдел расчета заработной платы.

РАСПРЕДЕЛЕНИЕ ФОНДА ТРУДОЗАТРАТ ФЭС

Для эффективной организации работы финансово-экономической службы очень важно распределить фонд трудозатрат ее сотрудников. Это необходимо, чтобы не допустить дефицита времени на выполнение наиболее важных функций службы, обеспечить равномерную нагрузку работников службы, проверить соответствие квалификации каждого сотрудника перечню выполняемых им обязанностей.

Руководителю ФЭС нужно принимать во внимание, что продуктивное рабочее время сотрудника составляет не более шести часов в день, поскольку один час уходит на коммуникации с другими сотрудниками и выполнение мелких поручений руководства, еще один час — на технологические перерывы. Поэтому среднемесячный фонд трудозатрат сотрудника составляет около 126 ч работы (6 ч × 21 день).

Допустим, еще шесть часов в месяц у сотрудника уходит на совещания и планерки как в рамках финансово-экономической службы, так и компании в целом. В итоге получаем цифру в 120 ч в месяц, которые сотрудник службы реально может потратить на выполнение служебных обязанностей.

Далее руководителю ФЭС нужно выполнить следующие действия:

- составить перечень работ, необходимых для выполнения бизнес-процессов подчиненных ему сотрудников и подразделений;

- организовать экспертную оценку трудозатрат на каждый вид работ;

- определить, какое подразделение будет выполнять каждый вид работ;

- рассчитать необходимое количество сотрудников для выполнения работ и сопоставить с фактическим количеством;

- провести в случае необходимости кадровые перестановки или перераспределение обязанностей сотрудников.

Оценим оптимальность фонда трудозатрат сотрудников финансово-экономического блока компании «Альфа». В данный блок входят:

- планово-экономический отдел (ПЭО) — 2 сотрудника;

- отдел финансового контроля и анализа (ОФК) — 2 сотрудника;

- ревизионный отдел (РО) — 1 сотрудник.

Руководит указанными подразделениями заместитель финансового директора.

Сформируем перечень работ, выполняемых сотрудниками подразделений, оценим необходимые трудозатраты и укажем, какое подразделение выполняет тот или иной вид работ. Полученные результаты — в табл. 1.

Чтобы визуализировать структуру трудозатрат рассматриваемых подразделений, добавим к таблице круговую диаграмму (рис. 2).

В итоге получаем следующую ежемесячную загрузку сотрудников подразделений:

- планово-экономический отдел: 200 ч — 1,7 сотрудника (200 ч / 120 ч);

- отдел финансового контроля и анализа: 236 ч — 2 сотрудника (236 ч / 120 ч);

- ревизионный отдел: 144 ч — 1,2 сотрудника (144 ч / 120 ч).

Проведенная работа позволяет увидеть, что у планово-экономического отдела есть свободный фонд рабочего времени, тогда как сотрудник ревизионного отдела перегружен на 20 %. В данной ситуации нужно привлечь сотрудников ПЭО к проведению ревизий товарно-материальных ценностей и уменьшить за счет этого нагрузку сотрудника ревизионного отдела до нормального месячного фонда трудозатрат.

Важный момент: аналогично оптимизируют фонд трудозатрат подразделений учетного блока финансово-экономической службы.

РЕГЛАМЕНТАЦИЯ БИЗНЕС-ПРОЦЕССОВ ФИНАНСОВО-ЭКОНОМИЧЕСКОЙ СЛУЖБЫ

Чтобы руководитель финансово-экономической службы мог оперативно контролировать качество работы своих подчиненных и своевременно реагировать на негативные моменты, во внутреннем регламентном документе нужно зафиксировать основные бизнес-процессы службы, указать ответственных, установить целевые показатели для каждого бизнес-процесса.

В общем виде регламент бизнес-процессов финансово-экономической службы должен содержать следующие разделы:

1. Перечень бизнес-процессов службы с указанием их целей, владельцев и исполнителей.

2. Документация, используемая при реализации бизнес-процессов.

3. Взаимодействие указанных в регламенте бизнес-процессов службы с другими бизнес-процессами компании.

4. Организация выполнения бизнес-процессов службы.

5. Целевые показатели результатов выполнения бизнес-процессов службы.

Перечень бизнес-процессов планово-экономического отдела компании «Альфа» из регламента финансово-экономической службы приведен в табл. 2.

Из таблицы 2 видно, какие бизнес-процессы выполняет планово-экономический отдел, какие результаты нужно получить по завершении каждого бизнес-процесса, кто из сотрудников ФЭС отвечает за результат процесса, кто выполняет каждый из указанных бизнес-процессов.

В таблице 3 представлен образец оформления организации выполнения бизнес-процесса финансово-экономической службы на примере БПП01 «Анализ результатов хозяйственной деятельности компании», который выполняет планово-экономический отдел.

|

Таблица 3. Организация БПП01 «Анализ результатов хозяйственной деятельности компании» |

||||

|

Исполнитель БП |

Условия начала БП |

Выполнение БП |

||

|

сроки выполнения |

процедура |

результат |

||

|

Экономист ПЭО |

Закрытие отчетного месяца в базе данных компании |

Ежемесячно до 18-го числа месяца, следующего за отчетным |

Сбор данных для проведения финансового анализа |

Получены все данные, необходимые для проведения анализа |

|

Экономист ПЭО |

Получены все данные, необходимые для проведения анализа |

Ежемесячно до 20-го числа месяца, следующего за отчетным |

Обработка данных и формирование показателей по доходам от хозяйственной деятельности |

Получены аналитические показатели по видам доходов от хозяйственной деятельности |

|

Экономист ПЭО |

Получены все данные, необходимые для проведения анализа |

Ежемесячно до 20-го числа месяца, следующего за отчетным |

Обработка данных и формирование показателей по расходам от хозяйственной деятельности |

Получены аналитические показатели по видам расходов от хозяйственной деятельности |

|

Экономист ПЭО |

Получены аналитические показатели по видам доходов и расходов от хозяйственной деятельности |

Ежемесячно до 22-го числа месяца, следующего за отчетным |

Обработка данных и формирование показателей по финансовым результатам хозяйственной деятельности |

Получены аналитические показатели по финансовым результатам от хозяйственной деятельности |

|

Экономист ПЭО |

Получены аналитические показатели по финансовым результатам от хозяйственной деятельности |

Ежемесячно до 25-го числа месяца, следующего за отчетным |

Обработка данных и формирование показателей по эффективности хозяйственной деятельности |

Получены аналитические показатели эффективности хозяйственной деятельности |

|

Заместитель финансового директора |

Получены аналитические показатели эффективности хозяйственной деятельности |

Ежемесячно до 27-го числа месяца, следующего за отчетным |

Оформление пояснительной записки к расчетам по финансовому анализу деятельности |

Составлена пояснительная записка к таблицам и расчетам по анализу деятельности |

|

Заместитель финансового директора |

Составлена пояснительная записка к таблицам и расчетам по анализу деятельности |

Ежемесячно до 30-го числа месяца, следующего за отчетным |

Разработка и предоставление рекомендаций по итогам финансового анализа деятельности |

Предоставлены рекомендации по улучшению хозяйственной деятельности |

РАЗРАБОТКА СИСТЕМЫ МОТИВАЦИИ СОТРУДНИКОВ ФИНАНСОВО-ЭКОНОМИЧЕСКОЙ СЛУЖБЫ

Еще один инструмент управления качеством работы финансово-экономической службы — система мотивации ее сотрудников, направленная на поощрение за достижение установленных ключевых показателей. Как показывает практика, наиболее эффективной мотивацией для сотрудников ФЭС является система оплаты труда, состоящая из трех частей:

- постоянная часть заработной платы (оклад);

- переменная часть зарплаты за достижение индивидуальных целей (ключевых показателей работы сотрудника);

- переменная часть зарплаты за выполнение плановых показателей компании (премия по итогам работы организации за отчетный период).

В компании «Альфа» для сотрудников финансово-экономической службы утверждена следующая мотивационная модель:

- оклады за выполнение должностных обязанностей;

- премия за выполнение компанией плана продаж за отчетный месяц в размере 5 % от оклада сотрудника;

- премия за выполнение компанией плана прибыли за отчетный месяц в размере 10 % от оклада сотрудника;

- премия за достижение сотрудниками индивидуальных ключевых показателей () — до 15 % от должностного оклада. При этом для каждого отдела установлено три ключевых показателя с градацией премирования в 7, 5 и 3 % (отражает значимость для эффективности работы подразделения).

В таблице 4 представлена мотивационная модель для сотрудников финансово-экономического блока компании «Альфа».

В этой системе мотивации оклады сотрудников устанавливают в зависимости от сложности работ, выполняемых специалистами каждого отдела. Премирование за выполнение планов компании по продажам и прибыли устанавливают в едином по компании размере. Оно призвано мотивировать всех сотрудников ФЭС на участие в выполнении планов компании.

Премии за достижение индивидуальных целевых показателей установлены в едином по службе размере по отношению к окладам. Для каждого отдела они разные.

Ключевой показатель № 1 для отделов ФЭС:

- планово-экономический отдел — утвержденная величина стоимости единицы выпуска продукции;

- отдел финансового контроля — уровень операционных расходов по отношению к сумме реализованной продукции;

- ревизионный отдел — доля просроченной дебиторской задолженности покупателей компании в общем ее размере.

Таким же образом устанавливают второй и третий ключевые показатели для каждого из отделов финансово-экономической службы компании «Альфа».

ВЫВОДЫ

1. На организационную структуру финансово-экономической службы любой компании влияет несколько факторов: отрасль деятельности, специфика и масштабы ведения бизнеса, используемые методы управления компанией.

2. Для наиболее эффективной организации работ финансово-экономической службы ее руководитель должен периодически оценивать использование фонда трудозатрат службы, при необходимости проводить кадровые изменения, перераспределять служебные обязанности сотрудников службы.

3. Чтобы полноценно контролировать качество работы сотрудников и функционирование бизнес-процессов финансово-экономической службы, ее руководитель должен регламентировать работы в рамках этих бизнес-процессов.

4. Чтобы вовлечь сотрудников ФЭС в оптимизацию работы службы, нужна система мотивации, в которой сочетаются материальные стимулы за выполнение индивидуальных целевых показателей отделов/сотрудников и общих планов компании.

Статья опубликована в журнале «Планово-экономический отдел» № 8, 2019.

Финансовая структура — это организация центров финансовой ответственности (ЦФО). Она определяет их подчиненность, полномочия, ответственность и предназначена для управления стоимостью деятельности предприятия.

Финансовая структура чаще всего накладывается на организационную структуру компании. Но в ней создаются четыре центра финансовой ответственности по направлениям бизнеса. После того как принято решение о развитии направлений, создаются соответствующие им подразделения.

Типы центров финансовой ответственности

Центр финансовой ответственности — структурное подразделение, либо его часть, которая выполняет определенные хозяйственные операции. В его рамках оценивается и контролируется работа менеджеров (руководителей).

Центры финансовой ответственности называют по-разному: центры финансового учета, центры прибыли. Но, независимо от принятого в компании названия, их сущность — в перечне хозяйственных операций, степени финансовой независимости, отделении от других в учете, планировании, получении результата. Типы ЦФО:

-

Центры инвестиций — верхний уровень финансовой структуры. Они управляют не только оборотным капиталом, но и внеоборотными активами (основными средствами), в том числе инвестициями.

-

Центры прибыли. Величина прибыли — доходы и затраты не одного направления, а всего предприятия в целом. Если речь идет об одном предприятии, то на этих центрах система финансовой ответственности заканчивается.

-

Центры маржинального дохода. Отвечают за эффективность деятельности, контролируя доходную и расходную часть своего направления в плане покрытия прямых расходов, связанных с деятельностью направления (бизнес-направления). Это обособленная производственная единица, у которой есть и затраты, и себестоимость. В принципе, коммерческий директор, под началом которого находится производство, является руководителем центра маржинального дохода. Производственник сам по себе — это кост-центр, который может входить в маржинальный центр. То же касается и отдела продаж.

-

Центры дохода. Отвечают за доходную часть бюджета: реализацию готовой продукции, товаров и услуг, то есть выручку (отдел продаж, оптовая база, сеть). Например, в отделах продаж не обращают внимание на себестоимость товара, а работают в рамках данных им регламентов. И руководителя подразделения не интересует, как сформировалась стоимость товара, его себестоимость, маржинальность бизнеса, какой суммой можно поступиться. Его задача — объем доходов и скидок.

-

Центры затрат. Они только потребляют ресурсы. Это производственные подразделения и функциональные службы (цех, склад, бухгалтерия, реклама и маркетинг, охрана). Являются нижним уровнем ЦФО, который чаще всего фигурирует в явном виде в операционной деятельности (накладные расходы и общехозяйственные результаты).

Центры финансовой ответственности нужно структурировать в рамках разделов отчета о прибылях и убытках (сейчас в бухгалтерском учете называется отчетом о финансовых результатах).

Правила построения иерархии центров финансовой ответственности

Функции ЦФО зависят от подчиненности. Например, работая с новой организационной структурой, вы выясняете, что у нее есть доходы и расходы. И вы должны перепроверить организационную структуру с точки зрения подчиненности. Если руководитель подразделения отвечает только за затраты, в его управлении не может быть отдела, отвечающего за доход. Либо это подразделение должно относиться к другой части финансовой структуры и обеспечиваться в организационной структуре матричным подчинением (когда один руководитель подчиняется двум другим — по функционалу и организационной структуре).

Таким образом, необходимость построения матричной организационной структуры проистекает из финансового устройства бизнеса. Обычно считается, что существует три уровня ЦФО, финансисты в разговорах часто используют термин «ЦФО первого, второго уровня».

.png)

Финансовая структура компании

На рисунке видно, как структурированы финансы компании. Нужно определить, какие отделы к какой линейке относятся, после этого переоценить организационную структуру — правильно ли она выстроена.

Пример

Центр затрат (ЦЗ)

- Центры затрат отвечают только за производственные затраты в своей деятельности.

- Центрами затрат могут быть различные производственные подразделения и функциональные службы (бухгалтерия, реклама, охрана), в чьи задачи не входит получение дохода.

- Центры затрат определяют расходную часть бюджета предприятия.

- Они могут иметь несколько уровней вложенности, но их вложения должны быть тоже только центрами затрат.

Как разработать бюджетную / финансовую структуру

-

Определите, какая организационная структура у вашей компании.

-

Обозначьте центры финансовой ответственности (ЦФО).

-

Сравните соответствие финансовой и организационной структур.

-

Сформируйте Положение о бюджетной финансовой структуре.

-

Сформируйте ЦФО: из одного подразделений, путем объединения нескольких подразделений или путем выделения из одного подразделения нескольких ЦФО.

-

Распределите организационные звенья по ЦФО.

-

Сформируйте финансовую структуру.

-

Определите сотрудников, ответственных за ЦФО.

В итоге структура ЦФО может быть или меньше, или крупнее всей оргструктуры. Это зависит от того, как раздробить подразделения.

Как выстроить бюджет компании

Система бюджетирования зависит от вида бизнеса, организационной структуры, а также размера предприятия. Состав и структура сводного бюджета, технология бюджетного процесса определяется отраслевыми особенностями деятельности.

Структура бюджетов и выбор бюджетных показателей определяется набором факторов:

- Номенклатура затрат, статей расходов.

- Длительность и уникальность процессов.

- Стадии согласования проекта.

- Необходимость составления смет.

- Специфика клиентской базы.

- Особенности технологического процесса.

- Холдинговая структура.

- Отраслевая нормативная база.

- Нормативная база организации.

Факторы, которые влияют на бюджетную модель

Ограничения — Вид деятельности — Стратегические цели

Информационные потребности менеджмента — Система управления и размер предприятия

Финансовый руководитель компании самостоятельно не может создавать эти уровни, но он может обеспечить условия для их существования: вид деятельности организации задан изначально, а ограничения нужно выявить — если не запланировать в бюджетном процессе ограничение производственных мощностей, в какой-то момент бюджет станет недостоверным.

Также важно, кто определяет движение организации вперед. Например, если финансовый директор является членом совета директоров, его влияние на развитие и прогнозирование видов деятельности компании высоко. Именно он объясняет остальным членам совета директоров, будет работать идея или нет. В таких механизмах работы высших органов организации, включающих стратегические сессии, брейнштормы, работу с консультантами, создание проектов по организационному развитию и развитию стратегии предприятия, обязательно должен участвовать человек из финансово-экономического направления. Только он оценит релевантность желаний возможностям предприятия и стоимость пути от состояния «as is» до ситуации «to be».

Схема бюджетов предприятия

Ниже представлена классическая схема бюджетов — их можно брать все или комбинировать. Лучше всего свести их в одну таблицу. Три формы из раздела «Финансовый бюджет» (БДР, БДДС, ББП) — это так называемый мастер бюджет (управленческий бюджет). При этом финансовый и инвестиционные бюджеты не относятся к операционной деятельности в отчете о движении денежных средств.

Операционный бюджет

- Бюджет продаж.

- Бюджет запасов готовой продукции.

- Бюджет производства.

- Бюджет незавершенного производства.

- Бюджет запасов сырья и материалов.

- Бюджет закупок.

- Бюджет прямых материальных затрат.

- Бюджет затрат на оснастку, инструмент, тару.

- Бюджет затрат на оплату труда.

- Бюджет затрат на энергоресурсы.

- Бюджет общепроизводственных расходов.

- Бюджет внепроизводственных расходов.

- Бюджет затрат по статьям калькуляции.

- Бюджет затрат по видам затрат.

- Бюджет налогов и сборов.

- Бюджет социальных расходов.

- Бюджет доходов и расходов по операционной деятельности.

- Бюджет дебиторской задолженности.

- Бюджет кредиторской задолженности.

Инвестиционный бюджет

- Бюджет капитальных вложений и инвестиций.

- Бюджет реализации внеоборотных активов.

- Бюджет долевых инвестиций.

- Бюджет инвестиционных поступлений.

- Бюджет инвестиционных выплат.

Финансовый бюджет

- БДР.

- БДСС.

- ББЛ.

- Бюджет кредитов и займов.

- Бюджет движения собственного капитала.

- Бюджет движения собственных акций.

- Бюджет выданных займов.

- Бюджет краткосрочных финансовых вложений.

Материал подготовлен на основе практического курса Аллы Подольской, консультанта в области организации финансово-экономических функций и оптимизации бизнес-процессов.

Больше информации для тех, кто работает с корпоративными финансами — в программе «Финансовый директор».

Любое использование материалов медиапортала РШУ возможно только с разрешения

редакции.

Содержание

- Функции финансовой службы

- Структура финансовой службы

- Регламент работы финансового отдела

- Модули «WA: ФИНАНСИСТ»

Формирование финансового отдела на предприятии — ответственная задача. Функции финансового отдела постоянно расширяются и формируются, исходя из задач, решение которых – обязанности начальника финансового отдела.

Функции финансовой службы:

- Финансовый контролинг — одна из основных задач финансовой службы, которая заключается в формировании планов и контроля за их исполнением. Исполнение данной функции связанно не только с учетом и анализом, но и контролем над исполнением бизнес-процессов предприятия.

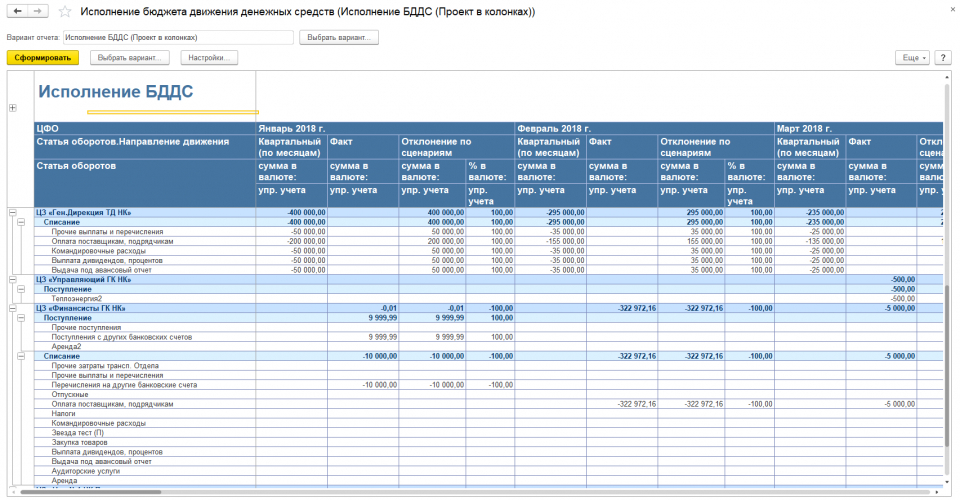

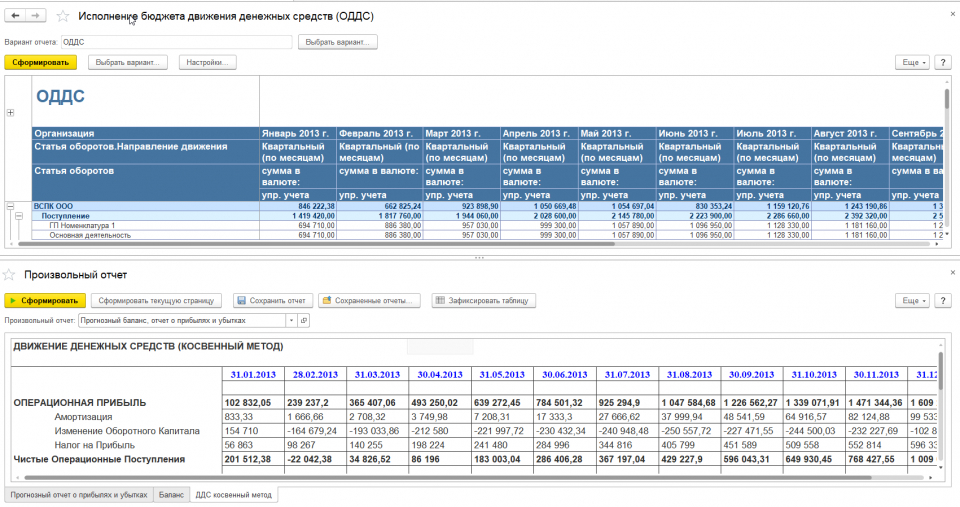

Рисунок 1. Контроль исполнения бюджета движения денежных средств на примере программного продукта «WA: Финансист».

- Казначейство. Управление денежными средствами компании, формирование платёжного календаря, контроль состояния взаиморасчетов – все это функции казначейства и недооценить их важность невозможно.

- Организация и ведение бухгалтерского и налогового учёта. Данная функция не требует особого разъяснения. Единственное, на чем хочется заострить внимание – это разграничение функций Главного бухгалтера и финансового директора (руководителя финансового отдела). Ответственность главного бухгалтера – ведение регламентированного и налогового учета в соответствии с требованиями законодательства, своевременное формирование бухгалтерской и налоговой отчетности, отражение фактов хозяйственной деятельности компании на регистрах бухгалтерского учета. Обязанности начальника финансового отдела заключаются в планировании деятельности компании, его финансового результата, в том числе и в условиях постоянно изменяющегося законодательства. Функция налогового планирования – прямая ответственность финансового директора компании. Структура подчинения Главного бухгалтера – тоже тема отдельного разговора. С одной стороны главный бухгалтер входит в зону ответственности финансового директора и должен ему подчиняться, с другой, в соответствии с законом «о бухгалтерском учете», главный бухгалтер подчиняется непосредственно Генеральному директору организации. Самый простой выход в данной ситуации – двойственное подчинение главного бухгалтера.

Следует понимать, что в конкретной компании схема работы финансового отдела может не ограничивать задачи, стоящие перед финансовым директором в процессе организации отдела.

Структура финансовой службы

После того, как определены обязанности финансового отдела, можно приступать к формированию его структуры.

Работа финансовой службы может быть организована по следующей схеме:

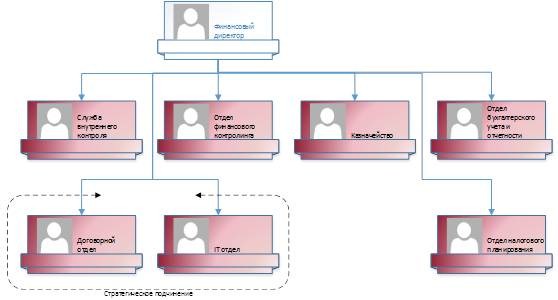

Рисунок 2. Структура финансовой службы.

При этом подразделения «Договорной отдел» и «IT отдел» не входят в состав ФЭО, но стратегически подчинены Финансовому директору.

Самое простое — выделить для реализации каждой функции отдельную службу.

Но никто не мешает дробить функцию на несколько служб или, наоборот, объединять несколько функций в одну службу.

Определив структуру и задачи финансового отдела, необходимо приступать к разработке внутренних регламентов.

Регламент работы финансового отдела

Что включают в себя регламенты финансовой службы?

Регламент финансового отдела – это набор положений, правил, инструкций, регламентирующих бизнес-процессы, владельцем которых является финансовый директор, причем как базовые (бюджетирование, учет, привлечение финансирования, проведение платежей; регламентируются соответственно бюджетной, учетной, кредитной политикой, порядком проведения платежей, составления финансовой отчетности), так и связанные непосредственно с управлением персоналом финансовой службы предприятия. Последние часто называют HR-процессами.

В процессе разработки, согласования и утверждения документов, регламентирующих эти процессы, снимаются многие вопросы, связанные с количеством сотрудников финансовой службы, с требованиями к их квалификации, с фондом оплаты труда. При изменении требований к функциональным обязанностям сотрудников со стороны руководства компании регламентирующие документы, утвержденные ранее, позволят свести к минимуму потенциальные конфликты, изменить штатную численность и пересмотреть заработную плату.

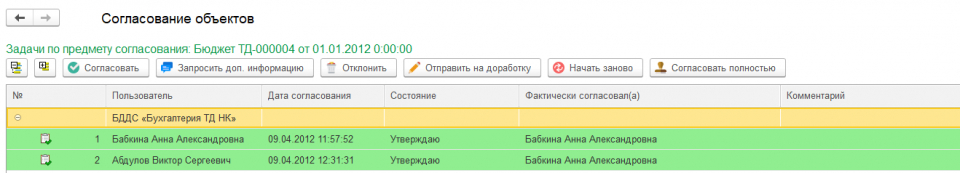

Рисунок 3. Процесс согласования на примере программного продукта «WA: Финансист».

Совокупность задач финансового отдела, его регламенты и структура составляют основу для формирования итогового документа — Положение о финансовой службе предприятия.

Настоящее положение представляет собой внутренний регламентирующий документ, который имеет следующую структуру:

1. Организационно-функциональная структура финансовой службы. Обычно организационная структура представляет собой организационную диаграмму с выделением отделов и описанием их функций. Для целей HR-планирования полезно на диаграмме вывести информацию о количестве штатных единиц (существующих и планируемых).

2. Структурная и штатная численность финансовой службы. Как правило данная информация формируется в виде таблицы с обязательным указанием названий отделов, должностей, количества действующих и вакантных штатных единиц.

3. Основные цели и задачи финансовой службы. В данном разделе регламента дается описание целей, сформулированных с учетом стратегии развития компании, и задач, которые необходимо решить для их достижения. Задачи определяются для каждого отдела.

4. Матрица функций. Это таблица, в которой по вертикали расположены функции финансовой службы, а по горизонтали – организационные звенья, то есть руководители и ключевые сотрудники отделов службы. На пересечении строк и граф делается отметка (кто за что отвечает). Матрица функций даёт представление о возможной загрузке отделов и позволяет оптимально сгруппировать функции по подразделениям.

5. Порядок взаимодействия сотрудников финансовой службы. Обычно выделяют внутренний порядок взаимодействия – между отдельными сотрудниками и (или) структурными подразделениями компании и внешний – с отдельными лицами (например, особо крупными клиентами) или государственными (коммерческими) организациями. Порядок взаимодействия разрабатывается с учетом организационной структуры компании в целом, функций и задач других ее подразделений, сложившихся принципов и традиций.

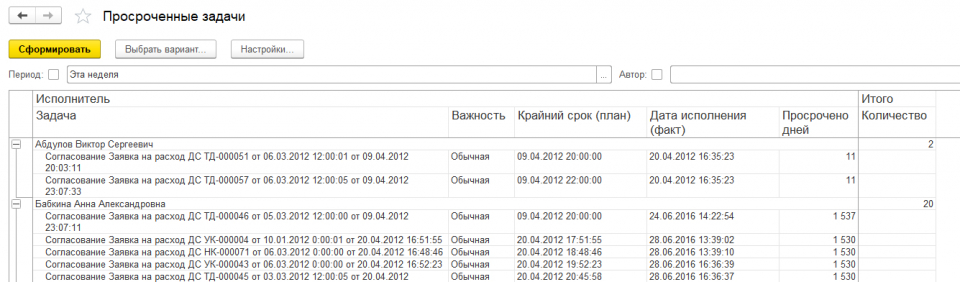

Рисунок 4. Порядок взаимодействия сотрудников на примере программного продукта «WA: Финансист».

6. Порядок разрешения конфликтных ситуаций. В данном разделе подробно прописывается процедура подачи апелляции или выражения несогласия по цепочке «генеральный директор – финансовый директор – начальник финансово-экономического отдела – рядовой сотрудник». Это касается любых вопросов и предложений (полученное задание, принимаемое решение, несоразмерная компенсация, поощрение или наказание), в том числе инновационных, которые могут возникнуть и у сотрудника, и у его непосредственного руководителя.

7. Система показателей, позволяющих оценить работу финансового директора и финансовой службы. Этот раздел включает перечни и описание показателей, при выполнении которых работа финансового директора и его подчиненных признается успешной. Показатели должны быть конкретными и измеримыми.

8. Заключительные положения. В данной части закреплены порядок согласования и утверждения Положения, срок его действия, процедура внесения изменений, ознакомления сотрудников с Положением и процедура его хранения..

Если руководителем финансовой службы является финансовый директор, то его деятельность регламентируется должностной инструкцией финансового директора. Если планово-финансовый отдел, выделен в отдельное подразделение, то при разработке должностной инструкции начальника финансового отдела нужно применять общие правила формирования должностных инструкций.

Подробная должностная инструкция включает, как правило, следующие пункты:

1. Общие положения – описание документа, должность, кем назначается сотрудник на данную позицию и пр.

2. Требования к квалификации. Формулируются требования к уровню образования специалиста данной позиции, а также описывается набор умений и навыков необходимых для выполнения должностных обязанностей.

3. Должностные обязанности. Чем подробнее будет заполнен этот раздел, тем меньше потом будет возникать вопросов у специалиста о необходимости выполнения тех или иных задач. Следовательно, этот раздел должен быть максимально полным изложением всех возможных задач выполняемых специалистом.

4. Критерии успешности исполнения трудовых обязанностей. Достаточно сложный для заполнения раздел, так как не всегда можно сформулировать данные критерии. Имеет смысл описывать только те критерии, выполнение которых можно проконтролировать.

5. Права специалиста. Описываются обязанности компании перед специалистом. Это своевременная выплата заработной платы, организация рабочего места и технологической инфраструктуры, соблюдение санитарных норм и т.п.

6. Права и обязанности руководителя. Этот пункт дополняет предыдущий. В нем содержатся разъяснения обязанностей и полномочий непосредственного руководителя специалиста.

7. Ответственность специалиста. Пункт, в котором описывается то, за что отвечает непосредственно сотрудник и содержит информацию о возможных взысканиях за неисполнение должностных обязанностей.

Стоит отметить, что эффективная деятельность финансового отдела невозможна без качественной информационной системы.

Все больше организаций выбирают решение на платформе 1С — «WA: ФИНАНСИСТ», представляющее собой линейку программных продуктов для автоматизации управления финансами в организациях среднего и крупного бизнеса.

Модули «WA: ФИНАНСИСТ»:

- Казначейство, БДДС

- Бюджетирование доходов и расходов, ББЛ и пр.

- Учет и отчетность по МСФО

- Управленческий учет по корпоративным стандартам

- Управление договорами: от согласования до исполнения

Рисунок 5. Формирование ОДДС прямым и косвенным методом на примере программного продукта «WA: Финансист».

С использованием «WA: ФИНАНСИСТ» финансовые отделы предприятий эффективно решают следующие задачи:

- Прогнозирование финансового состояния предприятия и моделирование экономических показателей бизнеса, определение плановых результатов.

- Удобное и безошибочное планирование / контроль доходов, расходов и денежных потоков компании.

- Оптимизация использования денег, повышение финансовой эффективности и устойчивости бизнеса.

- Увеличение ликвидности и доходности бизнеса, в том числе, за счет минимизации использования заемных средств.

- Повышение качества и обоснованности управленческих решений и прозрачности Бизнеса в целом.

- Своевременность и достоверность финансовой отчетности по международным или корпоративным стандартам.

- Полный порядок в работе с договорами: хранение, согласование, и всесторонний контроль.

- Повышение финансовой дисциплины по компании в целом и степени персональной ответственности сотрудников.

- Снижение трудозатрат, повышение удобства и минимизация ошибок финансистов в повседневной работе.

См. подробнее в следующих разделах:

- Функции финансового директора

- Роль финансового менеджера

Корпоративные семинары

Корпоративное обучение — это получение знаний и навыков сотрудниками одной компании. Наша Школа оперативно организует для компании-заказчика корпоративный тренинг или семинар с учетом отраслевой специфики и конкретных потребностей вашего бизнеса. Подробнее >>

Отзывы участников семинаров:

«Тема планирования и бюджетирования раскрыта достаточно полно. Было интересно самостоятельно подготовить прогнозный отчет о прибылях и убытках и особенно прогнозный баланс», — Бреславский Владимир, заместитель директора по экономике и финансам, ЗАО «Многовершинное», Хабаровский край.

«Кратко и при этом подробно описана система работы казначейства. Очень хороший преподаватель, огромное спасибо», — Болотова Светлана Сергеевна, казначей, «Акадо», Москва.

«Хороша сама идея семинара по ценообразованию – рассмотрение в комплексе маркетинга и финансов. Понравилась логика изложения материала, связь теории с практикой (примеры и задачи), доступное объяснение», — Инберг Анна Евгеньевна, менеджер по продажам, ООО «Вистеон Автоприбор Электроникс», Владимир.

«Семинар полностью оправдал ожидания. Полученные знания помогут разобраться в финансовой и бухгалтерской отчетности, увидеть нужные цифры в море информации. Также узнала много нового об анализе фин. деятельности», — Никонова Наталья Валентиновна, руководитель проектов отдела связи «X5 Retail Group», Москва.

«Понравилось освещение вопросов по организации внутреннего контроля через управленческий учет», — Романюк Ю.А., руководитель контрольно-ревизионной службы ООО «Аксон», Кострома.

«В семинаре понравилась его практическая направленность на создание системы управления дебиторской задолженностью. Было рассмотрено большое количество практических инструментов по улучшению собираемости денег. Много примеров из реальной практики, что дает возможность применить полученные знания в своей дальнейшей работе. Спасибо!» — Кузьминич Андрей Викторович, Коммерческий контролер ООО «Модерн Машинери Фар Ист», Магадан.

«Структурированные знания по всем функциям казначейства в доступной форме», — Нестеров Е.В., гл. специалист, «Росатом», Москва.

«После прослушивания семинара имею общую картину по бюджетированию, что и являлось целью. Все возникающие вопросы пояснялись сразу. Много практических заданий. Желаю процветания Школе бизнеса «Альфа», — Баклыкова Наталья Владимировна, ведущий специалист «ГПН-Логистика», Москва.

«Очень все понравилось! Пришла второй раз, была на семинаре по другой теме. Материал представлен очень подробно, все понятно на основе примеров. Удалось проанализировать и собственное предприятие, так как было мало участников и получилось практически индивидуальное занятие. Спасибо!» — Куксова Валерия Владимировна, экономист, ООО «Стройстандарт», Москва.

Другие отзывы по направлениям семинаров >>>

Вопросы, рассмотренные в материале:

- Что такое финансовая структура компании?

- Как подготовиться к формированию финансовой структуры предприятия?

- Как выстроить финансовую структуру предприятия?

- Какие инструменты использовать для автоматизации управления финансовой структурой предприятия?

Иногда на предприятиях остро ощущается потребность в упорядочении управленческих процессов, формировании системы планирования и отслеживания результатов. Тогда не обойтись без системы управленческого учета и бюджетирования. Поскольку ее основой является финансовая структура, далее поговорим именно о том, как выстроить финансовую структуру компании.

Что собой представляет финансовая структура компании

Финансовой структурой называют иерархическую систему центров финансовой ответственности. Такой подход к работе предприятия позволяет создать жесткий порядок получения финансовых результатов и разделения ответственности за определенные итоги работы.

Благодаря структуризации становятся возможны ведение внутренней учетной политики, отслеживание движения ресурсов в пределах фирмы, оценка эффективности бизнеса, а также его элементов. Говоря проще, финансовая структура дает руководству возможность понимать, с кого и за какие процессы спрашивать, позволяет контролировать работу отделов. Также этот метод работы необходим, чтобы эффективно мотивировать персонал.

На картинке ниже вы видите базовые типы центров финансовой ответственности, чьей основной характеристикой считаются достигаемые целевые показатели.

Далее вы видите ключевые факторы финансовой структуры компании, способствующие эффективной работе, и направления ее использования:

Обычно говорят о пяти типах ЦФО, это центры:

- инвестиций;

- прибыли;

- маржинального дохода;

- дохода;

- затрат.

Помимо них, стоит отдельно сказать о:

- венчурном центре;

- центре финансового учета (маржинальной прибыли, доходов/затрат).

Прежде чем переходить к вопросу о том, как выстроить финансовую структуру компании, остановимся более подробно на назначении каждого из центров.

Центр инвестиций. Речь идет о структурном подразделении, распоряжающимся внеоборотными активами, то есть осуществляющем инвестиции и дезинвестиции. Помимо этого, данный центр отвечает за ROI (размер отдачи от вложенных средств).

Пример. Управляющая компания в группе компаний/собрание учредителей предприятия, не относящегося к группе компаний, могут инвестировать средства в разные сферы. Также у них есть возможность производить дезинвестиции, то есть ликвидировать имеющиеся сферы ведения бизнеса организации.

Центр прибыли. Он несет ответственность за объем прибыли, получаемой в процессе его работы. Иными словами, речь идет о разнице между выручкой и общими затратами.

Пример. Предприятие входит в группу компаний/совет директоров независимого предприятия. Оно может вести деятельность, вносить изменения в направления своей работы, не превышая установленные границы. Однако оно лишено возможности вкладывать существенные суммы в какие-либо сферы деятельности организации или отказываться от них.

Центр маржинального дохода. От него зависит маржинальный доход, то есть разница между выручкой и прямыми затратами.

Пример. Департамент, отдел продаж предприятия, розничная сеть, пр., то есть те, кто занимаются реализацией товара. Они могут воздействовать на цены, используемые способы продвижения, затраты на реализацию товара.

Центр дохода. Данный центр отвечает за средства, которые фирма получает от его работы.

Пример. Департамент/отдел продаж предприятия, розничная сеть, фирменный магазин, которые продают выпускаемые фирмой товары по заранее установленным ценам, не могут изменять затраты на реализацию.

Центр затрат. Этот отдел несет ответственность исключительно за расходы.

Пример. Речь идет о большей части функциональных подразделений, таких как цеха, вспомогательные производства, службы, администрация, чья работа невозможна без расходования средств. Вполне логично, что все они могут определять объемы затрат.

После того как удалось выстроить финансовую структуру компании, формируется иерархия ЦФО. Ее возглавляет управляющий холдинга, он отвечает за прибыльное ведение бизнеса перед владельцами (учредителями, вкладчиками). За ним идут несколько функциональных и/или штабных подразделений, тоже являющихся ЦФО, их также можно выстроить из секций, подсекций либо они могут быть представлены отдельными сотрудниками.

Венчурный центр. Он считается центром затрат, пока не достигнут заданный уровень доходности, далее он становится центром инвестиций либо прибыли.

Пример. Подразделение предприятия развивает новое направление, поэтому ему выделяют целевые средства, и оно может определять уровень затрат в своей сфере.

Центр финансового учета (ЦФУ). Он фиксирует установленные сверху показатели доходов и/или расходов, при этом не несет ответственности за их размеры.

Пример. К ЦФУ относятся бухгалтерия, конструкторы, технологи, которые не имеют права определять уровень затрат на свою деятельность.

Назовем ключевые отличия финансовой и организационной структур:

- Основой построения первого типа структуры являются экономические, финансовые отношения между ЦФО. Тогда как для организационной структуры эту роль играет функциональная специализация подразделений компании. Так, центр затрат отвечает за издержки определенного вида, а в подразделении организационной структуры группируются функции, работа с которыми невозможна без некоторого набора профессиональных компетенций.

- Финансовая структура представляет собой иерархию ответственности за достигаемые результаты, связанные с деньгами. Организационную структуру удается выстроить за счет иерархии подчиненности.

- Если нужно выстроить организационную структуру, нередко допускаются компромиссы, сильно воздействие личностных факторов. В случае с финансовой системой учитываются исключительно требования бизнеса.

Все перечисленные особенности приводят к тому, что названные структуры оказываются разными в одной организации. Наличие серьезного расхождения вызывает немалые проблемы в области управления.

С чего начать выстраивание финансовой структуры компании

Создание финансовой структуры ведется на базе организационной. Для этого все подразделения распределяются по видам доходов/расходов, получаемых в процессе их работы, им дается статус соответствующего ЦФО.

Благодаря данной логике не образуется двоевластие, то есть ситуация, в которой функциональное управление осуществляется через организационную структуру, а финансовое – через финансовую. Такого результата достигают при помощи совмещения функциональной и финансовой ответственности в лице руководителя ЦФО, образованного из подразделения либо их группы.

Но стоит отметить, что и этот подход может не дать необходимого эффекта, так как роль источника прибыли играет не организационная структура, а конкретный бизнес.

Главным критерием выделения бизнеса (бизнес-направления, процесса) является продукт, то есть способность адекватно отвечать на запрос клиентов. Обязательным требованием к бизнес-процессу считается наличие полного цикла производства: от налаженных взаимоотношений с внешней средой для инициирования изготовления товара до его передачи клиенту.

Поэтому если требуется выстроить систему бюджетного управления, лучше выбрать процессный подход к структуризации работы организации. Дело в том, что его основная идея состоит в описании взаимодействия процессов и потоков для получения необходимого итога.

Согласно идеологии процессного подхода, работа компании – это система взаимосвязанных процессов, входы и выходы которых представляют собой не что иное как финансовые, материальные, информационные, людские потоки. Процессы можно выстроить и в дальнейшем управлять, и одна из их основных черт – это необходимость в материальных и человеческих ресурсах.

Результаты функционирования процессов обязательно планируются, контролируются. Поэтому ответственность за получение и передачу результата должна возлагаться на определенного человека/группу людей.

Процессы при необходимости делятся на подпроцессы, согласно принципу декомпозиции бюджетов. Глубокая детализация подразумевает выход на уровень статей бюджетов, то есть элементарных операций, влияющих на итоги работы компании.

Если выстроить все именно таким образом, финансовая и бюджетная структура смогут в полной мере подходить под логику бизнес-процессов организации.

Если в компании существует не менее двух направлений деятельности, которые являются отдельным бизнесом, может получиться, что организационная структура не поддерживает данное разделение. Иными словами, одно структурное подразделение работает на все бизнесы компании, или подразделения одного бизнес-процесса (в рамках единого производственного цикла) относятся к различным вертикалям управленческой структуры и сгруппированы по функциональной принадлежности (производство, сбыт, пр.).

Подчеркнем, что критично важно не допускать серьезных отличий в организационной и финансовой структурах компании. Представим, что первая не соответствует бизнес-процессам, в этом случае все остальные структуры тоже не смогут им соответствовать.

Поэтому начните с того, что определите модель бизнесов предприятия, далее проанализируйте организационную структуру, чтобы понять, соответствует ли она модели бизнесов. Если анализ не покажет несоответствия, вам нужно придерживаться такой последовательности действий:

- Спроектировать наиболее подходящую в вашем случае финансовую структуру, опираясь на выделяемые бизнес-процессы.

- Разработать бюджетную структуру при помощи анализа подпроцессов в финансовой системе.

И другая ситуация: при анализе обнаружены отклонения, например, у разных бизнесов компании есть общие подразделения. В этом случае используется другая последовательность действий:

- Выработать рекомендации по приведению организационной структуры в соответствие с бизнес-процессами.

- Спроектировать финансовую структуру на основе организационной.

- Подготовить бюджетную структуру на основе анализа подпроцессов в финансовой.

Принципы формирования ЦФО как основы финансовой структуры компании

Выстроить ЦФО можно на базе нескольких принципов, а именно по:

- видам деятельности/бизнесам;

- процессам/функциям;

- группам продуктов/услуг;

- группам покупателей;

- каналам сбыта;

- регионам.

Формирование ЦФО по видам деятельности. Когда бизнес компании идет сразу по нескольким направлениям, каждая бизнес-единица («дивизион») рассматривается как ЦФО со статусом центра прибыли или центра инвестиций. И это вполне логично, поскольку у каждого бизнеса есть свои клиенты, поставщики, конкуренты, а также предложения, структура доходов и расходов и возможность распоряжаться своими ресурсами.

Поэтому его можно назвать ЦФО, который, по меньшей мере, отвечает за валовую прибыль от своего направления деятельности. Если говорить о максимальных полномочиях, то бизнес может получить возможность принимать инвестиционные решения. В этом случае он превращается в центр инвестиций.

Допустим, в компании торговые, производственные, логистические и монтажные подразделения через какое-то время отделились от материнской компании и превратились в независимые бизнес-единицы. Они сотрудничают друг с другом, но самостоятельно действуют на рынке. В такой ситуации удалось выстроить множественную бизнес-модель с четырьмя бизнес-единицами: торговый дом, производство, логистика и монтаж.

Если все обеспечивающие процессы (финансы, персонал, пр.) со своими накладными расходами остались на уровне управляющей компании, то каждая бизнес-единица станет центром прибыли, то есть будет отвечать за валовую прибыль от своей деятельности. А это выручка минус все прямые затраты.

Формирование ЦФО по процессам. В пределах одной бизнес-единицы ЦФО могут выделяться по типам бизнес-процессов, которые за ними закреплены. Что это значит? Фактически, систему удалось выстроить так, что за исполнение определенных процессов отвечают административные подразделения, такие как отдел маркетинга, логистики, служба персонала, пр. Исходя из этого принципа, все подразделения могут быть наделены статусом ЦФО: отдел продаж становится ЦФО «Продажи», производственный департамент – ЦФО «Производство».

Но этого не произойдет, если у отдела отсутствуют полномочия или возможности влиять на получаемый объем средств от собственной работы. Тогда его называют ЦФУ. Обычно именно так определяют ЦФО и ЦФУ, копируя финансовую структуру с административной. Но это большая ошибка, если вы думаете о том, как выстроить финансовую структуру компании. Есть и иные принципы выделения ЦФО, а финансовая структура может быть не такой простой, как административная.

Как тогда выстроить финансовую структуру компании, не допустив промаха?

Формирование ЦФО по продуктам. В рамках бизнес-модели предприятия может одновременно идти работа по нескольким направлениям, тогда каждое из них играет роль центра дохода или центра маржинальной прибыли. Например, компания предлагает следующие продукты: «Сантехническое оборудование», «Инженерное оборудование», «Монтажные услуги». Каждый из них можно считать центром дохода или прибыли и вести отдельный учет выручки или маржинальной прибыли.

Последняя представляет собой выручку от продажи данного продукта за вычетом прямых переменных затрат на его закупку или производство. В итоге становится сложнее управленческий учет, а чтобы грамотно выстроить административное устройство фирмы, нужно предусмотреть отдельных людей, который бы несли ответственность за выручку или маржинальную прибыль от продуктов. Иначе ЦФО превратится в ЦФУ.

Формирование ЦФО по клиентам. Бизнес-модель компании удалось выстроить так, что здесь обслуживаются сразу несколько групп клиентов – по каждой из них можно сформировать отдельный ЦФО. В финансовой структуре они будут представлять собой центры доходов или центры маржинальной прибыли.

Итак, у определенной компании есть три целевые группы клиентов: строительные компании, бюджетные организации и физические лица. Для каждой нужно выстроить отдельный ЦФО и назначить людей, которые будут отвечать за доходы или маржу от своей группы потребителей. Допустим, в отделах оптовых продаж можно закрепить менеджеров по сбыту за строительными компаниями и бюджетными организациями. Тогда как за взаимодействие с частными лицами пусть отвечает розничный отдел, то есть открытый на территории компании магазинчик.

Формирование ЦФО по каналам сбыта. Этот способ образования ЦФО может стать ответом на вопрос о том, как выстроить финансовую структуру компании, если административная предполагает наличие подразделений или лиц, работающих с каналами сбыта. Тогда, с финансовой точки зрения, они будут выступать в роли центров доходов/маржинальной прибыли.

Например, бизнес-модель компании предполагает пять каналов сбыта: прямые оптовые продажи в офисе, прямые оптовые продажи на выставке, тендерные торги, розничные сети и аналогичные продажи на территории офиса. Система выстроена так, что за первые четыре канала отвечают такие подразделения, как отдел городских продаж и отдел региональных продаж, а за розничные продажи из офиса – розничный отдел. Все их можно рассматривать как ЦФО, несущие ответственность за свои каналы сбыта.

Формирование ЦФО по регионам. Вполне логично, что можно выстроить отдельные ЦФО в соответствии с регионами, на территории которых идет деятельность компании. Если у организации несколько филиалов в других городах (странах), каждый их них – это центр прибыли. Если же таковых нет, можно выделить подразделение для регионов. Это могут быть отдел городских продаж и отдел региональных продаж, каждый из которых будут считаться центром доходов. Внутри этих подразделений могут выделяться свои ЦФО, работающие с продажами в разных районах города или областях.

Как вы поняли, существует множество ответов на вопрос о том, как выстроить финансовую структуру компании, и вариантов формирования ЦФО. Причем деление ЦФО может происходить как по отдельным признакам, так и по их сочетаниям. Допустим, продукты-клиенты, продукты-регионы, продукты-каналы сбыта, клиенты-регионы, пр. На их пересечении могут появляться не такие большие ЦФО, входящие в состав более серьезных по размерам, – тогда можно говорить о матричных финансовых структурах.

Этот подход имеет право на существование, поскольку он позволяет отслеживать финансовые показатели по разным «проекциям» бизнес-модели и находить слабые места и драйверы успеха предприятия. Но не стоит пытаться выстроить слишком много мелких ЦФО и чрезмерно детализировать строение фирмы, поскольку это вызовет усложнение управленческого учета и в результате станет невыполнимой для компании задачей.

Для чего нужна автоматизация финансовой структуры компании

Любая компания стремится выстроить свою работу так, чтобы ее деятельность была максимально эффективной при как можно более низких трудозатратах. Помочь в этом случае может комплексная автоматизация учета организации. Чтобы сделать управление средствами предприятия более простым, необходима эффективная система управления деятельностью компании, в которую входит автоматизация финансов.

Финансы предприятия включают в себя прибыль, доходы и расходы, чистый денежный поток, циркулирующий внутри и вне предприятия. Чтобы обеспечить развитие и рост бизнеса, важно с максимальной эффективностью применять денежные потоки. За счет грамотного управления средствами удастся повысить прибыль организации, вот почему нужно подходить как можно более ответственно к вопросу автоматизации работы.

Чтобы оптимизировать работу в сфере финансов, компания должна автоматизировать свою финансовую деятельность. За счет этого ускоряется и становится более эффективной работа предприятия. Чтобы добиться таких результатов проводят автоматизацию финансового учета, анализа и планирования. То есть применяют весь комплекс мер, базирующихся на экономико-математических методах и показателях эффективности.

Программы по автоматизации финансовой деятельности позволяют проводить систематизацию, оформление, сбор, обработку и анализ финансовых сведений. Подобная программа автоматически учитывает любые притоки средств, которые формируют доход предприятия. В соответствии с вашими настройками, программа будет выделять некоторую сумму из дохода на запланированные расходы и выводить прибыль предприятия.

Благодаря внедрению автоматизации сотрудникам не придется выполнять рутинную работу. А значит, снизятся административные расходы, кроме того, это положительно скажется на эффективности деятельности каждого специалиста и принятии им управленческих решений.

Если правильно подобрать и выстроить работу программы, автоматически будут производиться расчет оплат с поставщиками и подрядчиками, расчет налогов с прибыли и прочих обязательных платежей в бюджет, расчет заработной платы, выплата дивидендов и немало других действий.

Проведя автоматизацию процессов, компания сможет оперативно формировать готовую отчетность для госорганов, учредителей, директоров, финансового отдела и топ-менеджеров. Используя все эти данные, компания получает возможность своевременно прогнозировать планы по развитию бизнеса, вовремя замечать слабые места и оперативно справляться с проблемами.