About Us

Financial Engineer – Investment company, founded in 2014 in Singapore — the largest financial center in Asia. The main activity of the company is the management of clients’ cash and financial consulting, and our main goal is to increase the well-being of our customers, as well as reduce the risks associated with fluctuations in financial markets.

Our team includes true professionals, with vast experience in the financial markets, consulting and capital management.

The main goal of our business is a continuous increase in the well-being of our clients, as well as a reduction in risks associated with fluctuations in financial markets, for which we conduct an ongoing search for new areas and ways of investing.

- Our mission

- The main goal

Creation of unique financial innovations with maximum benefit for customers and benefit for owners

Continuous increase in the well-being of our clients, as well as a reduction in risks associated with fluctuations in financial markets, for which we conduct an ongoing search for new areas and ways of investing

Our mission

Creation of unique financial innovations with maximum benefit for customers and benefit for owners

Financial Engineer

Логотип и фирменный стиль

для финансового консультанта

18.10.2018

eng

Financial Engineer is a money management assistant.

The company is engaged in financial consulting. Investment specialists select favorable investment opportunities for clients: Financial Engineer constantly monitors the asset market, selects those, with which you can earn money, and offers them to you.

rus

Financial Engineer — это помощник в управлении деньгами.

Компания занимается финансовым консультированием. Специалисты в сфере инвестирования подбирают клиентам выгодные возможности для вложения средств: Financial Engineer постоянно отслеживает рынок активов, выбирает те, на которых гарантированно можно заработать, и предлагает их инвесторам.

eng

Financial Engineer is a money management assistant.

The company is engaged in financial consulting. Investment specialists select favorable investment opportunities for clients: Financial Engineer constantly monitors the asset market, selects those, with which you can earn money, and offers them to you.

rus

Financial Engineer — это помощник в управлении деньгами.

Компания занимается финансовым консультированием. Специалисты в сфере инвестирования подбирают клиентам выгодные возможности для вложения средств: Financial Engineer постоянно отслеживает рынок активов, выбирает те, на которых гарантированно можно заработать, и предлагает их инвесторам.

The logo combines the first letters of the company name.

Clear lines are layered on each other, forming the symbol of analytics — the graph of growth and fall in stock prices. Through the notches made of sticks of letters F and E, we reflected the heterogeneity of the stock exchange: no matter how successful the company is, the price of its assets may decrease from time to time. Nevertheless, the overall dynamics of the logo shows a steady upward movement; just as the symbols of the sign «grow», the income of Financial Engineer’s clients will grow.

Strict grotesque was chosen as a corporate font — confident letters create a sense of stability and success of the company

Since the Financial Engineer is located in Singapore, we decided to put a reference to Asian culture in the logo. The sign of the company is similar to stepped roofs, that are a traditional element of Eastern architecture; in combination with red and white colors, this creates an authentic image of an Asian company.

Логотип объединил в себе первые буквы названия компании.

Четкие линии наслаиваются друг на друга, образуя символ аналитики — график роста и падения цен на акции. Через зазубрины, составленные из палочек букв F и Е, мы передали неоднородность фондовой биржи: какой бы успешной ни была компания, время от времени цена на ее активы может уменьшаться. Тем не менее общая динамика логотипа показывает уверенное движение вверх; точно так же, как «растут» символы знака, будут расти доходы клиентов Financial Engineer.

В качестве фирменного шрифта был выбран строгий гротеск — уверенные буквы создают ощущение стабильности и успеха компании

Так как Financial Engineer находится в Сингапуре, мы решили заложить в логотип отсылки к азиатской культуре. Знак компании похож на ступенчатые крыши, которые стали традиционным элементом восточной архитектуры; в сочетании с красно-белой цветовой гаммой это создает аутентичный образ азиатской компании.

The logo combines the first letters of the company name.

Clear lines are layered on each other, forming the symbol of analytics — the graph of growth and fall in stock prices. Through the notches made of sticks of letters F and E, we reflected the heterogeneity of the stock exchange: no matter how successful the company is, the price of its assets may decrease from time to time. Nevertheless, the overall dynamics of the logo shows a steady upward movement; just as the symbols of the sign «grow», the income of Financial Engineer’s clients will grow.

Strict grotesque was chosen as a corporate font — confident letters create a sense of stability and success of the company

Since the Financial Engineer is located in Singapore, we decided to put a reference to Asian culture in the logo. The sign of the company is similar to stepped roofs, that are a traditional element of Eastern architecture; in combination with red and white colors, this creates an authentic image of an Asian company.

Логотип объединил в себе первые буквы названия компании.

Четкие линии наслаиваются друг на друга, образуя символ аналитики — график роста и падения цен на акции. Через зазубрины, составленные из палочек букв F и Е, мы передали неоднородность фондовой биржи: какой бы успешной ни была компания, время от времени цена на ее активы может уменьшаться. Тем не менее общая динамика логотипа показывает уверенное движение вверх; точно так же, как «растут» символы знака, будут расти доходы клиентов Financial Engineer.

В качестве фирменного шрифта был выбран строгий гротеск — уверенные буквы создают ощущение стабильности и успеха компании

Так как Financial Engineer находится в Сингапуре, мы решили заложить в логотип отсылки к азиатской культуре. Знак компании похож на ступенчатые крыши, которые стали традиционным элементом восточной архитектуры; в сочетании с красно-белой цветовой гаммой это создает аутентичный образ азиатской компании.

Нравятся работы Логомашины?

Закажите дизайн прямо сейчас!

Логомашина дает гарантии на срок и качество каждого фирменного стиля. Чтобы поддерживать такую высокую планку, мы собрали в нашем офисе крутую команду из дизайнеров и менеджеров.

Над этим дизайном работали:

-

Аня Морозова

Дизайнер проекта

-

Сергей Борисов

Персональный менеджер

-

Даниил Ушаков

Технический дизайнер

-

Валерия Грумеза

Технический дизайнер

Поделиться

Отправить

Поделиться

Твитнуть

Вотсапнуть

Unique Entity Number:

201434700Z

Current Entity Name:

FINANCIAL ENGINEER PTE. LTD.

Registration Date:

2014-11-20

Company Status:

Live Company

Business Type:

EXEMPT PRIVATE COMPANY LIMITED BY SHARES

Primary Business Activity:

Ssic Code:68203 RESIDENTIAL (OTHER THAN TOWN COUNCILS), COMMERCIAL AND INDUSTRIAL REAL ESTATE MANAGEMENT

Secondary Business Activity:

Ssic Code:70209 MANAGEMENT CONSULTANCY SERVICES N.E.C.

В последние годы финансовые рынки сильно меняются. На них растет роль небанковских финансовых посредников, увеличивается роль структурного финансирования, появляются новые финансовые технологии, растет роль робоэвдайзинга, блокчейна, краудфандинга и других новаций. Для того чтобы быть конкурентоспособными, финансовые институты должны постоянно привлекать специалистов, разбирающихся в этих новациях. А именно их и готовит программа «Финансовый инжиниринг»

Финансовый инженер занимается конструированием новых финансовых инструментов и продуктов, анализом финансовых рынков и новых трендов, больших данных, поиском оптимальных источников финансирования для корпораций, конструированием новых инвестиционных стратегий

Структурный анализ: спрос на финансовых инженеров идет как от финансовой сферы, так и от компаний реальной экономики, заинтересованной в привлечении различных способов финансирования

Оценки рынка труда: во всем мире сокращается численность работников в банковской сфере, но растет число занятых в компаниях, связанных с финансовыми технологиями. Для примера можно привести, где по словам Грефа, предстоит снижение численности занятых в течение 5 лет как минимум на 30%, но при этом активно растет численность занятых в Сбертехе – дочке банка, занимающейся финансовыми технологиями

Драйверы и барьеры изменения спроса на профессию: роль новых финансовых продуктов и финансовых технологий на мировом финансовом рынке и в России в ближайшие годы будет расти. Автоматизация, повышение роли больших данных будет приводить к сокращению спроса на традиционные финансовые профессии (аудитор, к примеру). Будет активно развиваться аутсорсинг. Но в тоже время будет расти спрос на финансовых инженеров – тех, кто будет обеспечивать новации на финансовом рынке и в реальной экономике. Спрос будет на специалистов, разбирающихся в области облачных вычислений, обработке больших данных и получивших знания финансов.

Востребованные компетенции будущего, которые получит выпускник программы.

— конструирование финансовых технологий и продуктов

-анализ финансовых рынков и компаний, использование Big Data в аналитике

— умение разбираться в финансовых новациях

— управление инвестиционным портфелем и инвестиционным проектам

Профессиональная деятельность финансового инженера направлена на создание финансовых новаций, на получение прибыли на финансовом рынке и формировании оптимальных источников финансирования для компаний реального сектора.

Все эти навыки позволит получить программа «Финансовый инжиниринг»!

Кратко три основных преимущества программы:

1. Уникальная возможность совмещать учебу и работу

Программа «Финансовый инжиниринг» дает уникальную возможность совмещать учебу и работу, поскольку занятия проходят вечером и в субботу. Это создает сложности, но решает проблему, которая часто возникает у выпускников дневной магистерской – после учебы (которую сложно совмещать на дневной программе с учебой) им часто сложно бывает найти хорошее место работы.

2. Программа практико-ориентирована

дает возможность получить необходимые знания для работы как на финансовом рынке в банках, инвестиционных компаниях, других финансовых институтов, так и для работы «по другую сторону фронта» — в компаниях реального сектора. В последнем случае выпускники программы получают вместе с дипломом умение «говорить» с финансистами на одном языке, понимать как на деятельности их компании может отразиться изменение конъюнктуры зарубежных и отечественных финансовых рынков, какие финансовые инструменты лучше выбрать для развития компании. Именно поэтому выпускники программы работают как в крупнейших финансовых компаниях (Goldman Sachs, Bank of America, Сбербанк и т.п.), так и в российских компаниях реального сектора. Практическим навыкам способствуют и мастер-классы, куда приглашаются ведущие российские практики.

3. Дополнительные возможности

Выпускники программы могут одновременно с получением диплома сдать экзамены на CFA (1 уровня). Знания, полученные в ходе обучения, как показывает опыт наших выпускников, вполне это позволяет. Плюс полученные знания дают возможность сдать экзамены на получение квалификационного аттестата ЦБ на право работать на рынке ценных бумаг.

Как поступить на программу?

ESFC предлагает профессиональные услуги в сфере финансового инжиниринга для реализации крупных проектов в энергетике, промышленности и инфраструктуре.

✓ Проектное финансирование и инвестиционное кредитование от ESFC Investment Group:

• от €50 млн и больше;

• инвестиции до 90% от стоимости проекта;

• срок погашения кредита от 10 до 20 лет;

Для рассмотрения вопроса финансирования отправьте заполненную форму заявки и презентацию вашего проекта нам на электронную почту.

Подробнее…

Развитие технологий в XXI веке идет головокружительными темпами.

Технологии и потребности клиентов в финансовом секторе активно меняются как на микроуровне, так и на макроуровне, о чем свидетельствует развитие таких отраслей, как финансовый инжиниринг.

Мы живем во времена тотального сбора данных, умелое использование которых способно привести к повышению качества жизни всех людей, а также принести огромную прибыль тем, кто может ими пользоваться.

Инструменты информатики, экономики, финансов и инженерии сливаются в беспрецедентном масштабе.

Значение финансового инжиниринга в современном мире растет.

Он используется инвесторами и крупнейшими финансовыми учреждениями, такими как банки, страховые компании и гиганты энергетического рынка.

Правильный выбор модели финансирования нового проекта сегодня может решить судьбу многомиллиардных инвестиций.

Финансово-инжиниринговая компания ESFC (Испания) предлагает передовые инструменты финансового инжиниринга для крупных проектов в России и за ее пределами.

Мы с партнерами участвовали в финансировании строительства электростанций, заводов по переработке отходов, заводов СПГ, шахт и горнообогатительных комбинатов, всегда предлагая оптимальные решения для заказчиков.

Почему финансовый инжиниринг важен для крупных проектов

Финансовый инжиниринг (financial engineering) представляет собой создание, разработку и внедрение инновационных финансовых инструментов и процессов, а также формулирование инновационных решений различных проблем в области финансов.

Финансовый инжиниринг относится к функционированию сложных финансовых процессов и основан на изучении и гибком применении многочисленных финансовых инструментов.

Этот новый этап в развитии финансовой науки начался вскоре после Второй мировой войны, когда в 1952 году американский ученый Гарри Марковиц опубликовал свою статью с подробными основами расчета рисков при формировании портфеля активов.

Финансовый инжиниринг имеет фундаментальное значение в современных теоретических и практических финансах.

В его основе — концепция финансового рынка как стохастической динамической системы, эволюция которой описывается математическими моделями с использованием относительно сложного математического аппарата.

Вообще говоря, предметом финансового инжиниринга является разработка финансовых инструментов (чаще всего портфелей активов), параметры которых зависят от случайных процессов, а также анализ соответствующих рисков.

Единого простого определения финансового инжиниринга не существует, но эта область включает теорию финансов и экономику, математику, программирование и инженерные методы.

Финансовый инжиниринг включает:

• Управление стоимостью бизнеса.

• Фундаментальный и технический анализ проектов.

• Инвестиционное моделирование и реальные опционы.

• Профессиональный риск-менеджмент.

• Финансовые инновации.

Объединяя статистику, финансовый анализ, финансовый менеджмент, управленческий учет и другие области знаний, финансовый инжиниринг вносит довольно существенные коррективы в деятельность таких финансовых институтов, как банки и инвестиционные компании.

Связать все эти области друг с другом достаточно сложно. Для этого требуются статистические, инженерные и математические знания для подготовки данных, а также финансовые, экономические и иногда даже социологические и психологические знания.

Опытные финансовые инженеры сегодня пользуются большим спросом на рынке.

Однако профессиональный финансовый инжиниринг дает бизнесу большие преимущества, например, на финансовом, страховом и энергетическом рынках, а также на фондовой бирже. Это связано с тем, что финансовый инжиниринг эффективен при прогнозировании изменений цен и динамики спроса и предложения.

Инструменты финансового инжиниринга впервые были широко использованы в начале 90-х годов.

По мере развития компьютерных технологий и глобализации рынков важность данной дисциплины возросла.

По прогнозам, роль финансового инжиниринга в реализации крупных проектов в ближайшие десятилетия будет расти, и будущее отрасли может зависеть от высокоразвитого искусственного интеллекта.

Простые и широко доступные аналитические инструменты, такие как сравнение кредитных предложений для отдельных клиентов, приносят большие выгоды, поскольку они позволяют принимать быстрые и точные решения. По сравнению с ними финансовый инжиниринг — гораздо более сложный инструмент, который чрезвычайно трудно понять.

Его применение уже принесло множество преимуществ крупным игрокам на глобальных рынках, но есть также много критики финансового инжиниринга.

Некоторые финансисты утверждают, что слишком много внимания в этой области уделяется гигантским базам данных, что делает их оторванными от реальности, а их использование может принести больше вреда, чем прибыли. Высказываются предположения, что чрезмерное доверие к результатам финансового инжиниринга может привести к краху крупных предприятий и даже стать одной из причин мировых финансовых кризисов.

Несмотря на критику, эта область будет продолжать развиваться и способствовать принятию обоснованных и правильных финансовых решений для бизнеса в долгосрочной перспективе.

Эксперты выделяют несколько факторов, способствовавших развитию финансового инжиниринга и его активному использованию при реализации крупных проектов. Эти факторы можно условно классифицировать на внешние и внутренние.

Бизнес не может контролировать внешние факторы, но эти факторы сильно влияют на результаты деятельности компаний и успех их инвестиционных проектов. Внутренние факторы могут до некоторой степени контролироваться бизнесом.

Среди внешних факторов можно упомянуть изменение процентных ставок, глобализацию рынков, технический прогресс, налоговую политику и так далее. К внутренним факторам компании относятся потребности в ликвидности, способы управления рисками, административные расходы, растущая конкуренция и др.

Основные причины перехода к финансовому инжинирингу:

• Внедрение сложного наукоемкого производства.

• Глобализация и развитие международного рынка капитала.

• Возможность международной диверсификации инвестиционных портфелей.

• Потребность в привлечении максимально дешевого финансирования.

• Развитие вычислительных технологий и новых финансовых инструментов.

В современных условиях успешные компании строят длительные отношения с потребителями, поставщиками, работниками и акционерами.

Они вынуждены поддерживать и развивать свою компетентность для получения долгосрочных преимуществ.

Они действуют быстро, чтобы краткосрочные препятствия не нарушили долгосрочной стратегии роста рыночной стоимости бизнеса.

Сегодня при формировании и внедрении корпоративных стратегий топ-менеджеры должны обладать квалификацией многих специалистов, от аналитиков, производственных экспертов до биржевиков, дилеров, оценщиков, риск-менеджеров и тому подобное. Финансовый инжиниринг учит пользоваться финансовыми инструментами, чтобы уменьшить риск или полностью его избежать. Финансовые инженеры применяют современные способы управления на финансовых рынках любой природы.

Профессиональные организации, такие как Международная ассоциация количественных финансов (International Association for Quantitative Finance, IAQF) расширяют возможности для обмена опытом и повышения профессиональных навыков этих специалистов.

Современные инструменты финансового инжиниринга приносят успех в финансово устойчивых и ориентированных на рынок проектах в разных сферах, включая энергетику, топливно-энергетический сектор, градостроительство, инфраструктуру и другое.

Помощь предоставляется в форме кредитов, венчурного капитала, гарантий, ценных бумаг либо их комбинаций, чаще всего в рамках концепции проектного финансирования.

Типичными сферами применения финансового инжиниринга является строительство электростанций, водоочистных сооружений и предприятий для переработки отходов, транспортной инфраструктуры, спортивных объектов и так далее.

Финансовый инжиниринг: наши услуги

Испанская компания ESFC предлагает полный комплекс профессиональных услуг в области финансового инжиниринга, в том числе организацию финансирования крупных инвестиционных проектов.

Наша команда консультантов гарантирует поддержку корпоративных клиентов на всех этапах реализации бизнес-идеи.

Деятельность финансового инженера является многогранной, а потому требует соответствующей базы знаний. Ведущие финансовые инженеры подчеркивают тот факт, что они работают в команде.

Объем специальных знаний, которые требуются для понимания сложного переплетения финансовых, юридических, бухгалтерских и налоговых вопросов, почти всегда находится за гранью возможностей одного специалиста.

Направления деятельности нашей финансовой команды включают:

• Разработка стратегии выхода компании на рынок.

• Формирование, прогнозирование и оценка финансовых моделей.

• Консультирование по любым вопросам эмиссии акций и облигаций.

• Консультирование по инвестиционным и финансово-экономическим вопросам.

• Повышение стоимости компании с использованием инновационных инструментов.

• Разработка оптимальной стратегии работы фирмы с финансовыми посредниками.

• IPO-технология первичного размещения ценных бумаг эмитента среди инвесторов.

• Реструктуризация и управление акционерным капиталом (слияние или поглощение).

• Контроль деятельности промышленной компании на финансовом рынке.

• Трейдинг на рынке ценных бумаг и валютный дилинг.

• Оптимизация налогообложения бизнеса.

• Финансовые инновации и др.

Ценовые и операционные риски при реализации крупных проектов возрастают, поэтому возникает важность умелого управления рисками при кредитовании и инвестировании, не говоря об управлении денежными потоками в пределах глобального рынка.

Большинство новаторских разработок ESFC появились при решении конкретных проблем клиентов.

Мы с партнерами участвовали в реализации десятков проектов в Европе, Северной Америке, Латинской Америке, Африке, на Ближнем Востоке и в Восточной Азии, продемонстрировав приверженность финансовым инновациям.

Если вас интересуют надежные услуги в сфере финансового инжиниринга, свяжитесь с представителями нашей компании.

Мы всегда готовы обсудить детали и предоставить персонализированные решения для финансирования проекта.

В течение последних 30 лет финансовые рынки подверглись кардинальным изменениям. 1970-е годы ознаменовали начало лавинообразного бума финансовых инноваций — инструментов, процессов и стратегий. Такого мощного качественного скачка за столь короткий промежуток времени не было, пожалуй, никогда в истории финансовых рынков. Сегодняшние рынки невозможно представить без срочных инструментов — опционов, фьючерсов, FRA, свопов. Финансовые, да и нефинансовые компании используют в повседневной деятельности изощренные финансовые стратегии, включающие в себя всевозможные комбинации существующих инструментов, создают свои, индивидуальные финансовые инструменты и располагают практически неограниченными возможностями для вариации величины риска и перекладывания рисков на контрагентов. А ведь всего 30 лет назад ситуация на финансовых рынках радикально отличалась от сегодняшней. Мир еще не был знаком со словосочетанием «финансовый инжиниринг».

Финансовый инжиниринг — это разработка инновационных финансовых продуктов. На развитых рынках финансовый инжиниринг уже давно не редкость. Над разработкой новых финансовых продуктов трудятся инвестиционные банки, фондовые биржи, инвестиционные фонды, банковские организации и даже обычные корпорации, принадлежащие к нефинансовым секторам экономики.

Но Украину, к сожалению, этот процесс обошел стороной. Тому есть объективные причины, связанные с недостаточностью развития финансовой системы, прежде всего недостаточными количественными параметрами, результатом которых становится качественное отставание. Даже русскоязычной литературы, посвященной финансовому инжинирингу, существует чрезвычайно мало. По моему мнению, это довольно досадное упущение, поскольку опыт развитых финансовых рынков всегда полезен, даже если украинский рынок пока не позволяет применить этот опыт на практике. Ведь все финансовые системы находятся в поступательном развитии, и рано или поздно в наших условиях появится возможность применения разнообразных опционных стратегий, свопов и заключения фьючерсных сделок. Постижение опыта развитых рынков позволит избежать многих ошибок, а вот недоста –

точное его знание может создать серьезный барьер на пути к развитию фондового рынка в Украине.

Финансы в системе предприятия

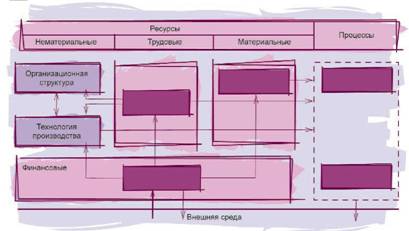

Для соблюдения последовательности дальнейшего изложения рассмотрим систему предприятия. С чего начинается любое предприятие? Предприятие — это комплексная система, организм. Попытаемся схематично отобразить те элементы, которые составляют систему предприятия. Приблизительно это выглядит так, как показано на рисунке 1.

Рисунок 1 – Предприятие — комплексная система

Предприятие как система характеризуется тем, что каждый из его элементов является необходимым звеном в его работе. Можно расставлять приоритеты и спорить, какой из элементов важнее, но одно определенно — без какого-либо из этих элементов предприятие не будет функционировать. Поэтому нельзя утверждать, что важнее: хорошая технология, грамотный менеджмент или качественное сырье? Несомненно, каждый из элементов по-своему важен, но именно финансовые потоки связывают внешнюю среду с самим предприятием и прямым или косвенным образом относятся ко всем прочим элементам предприятия (внутренней среды).

Следовательно, финансы — важный и неотъемлемый элемент предприятия. Как и другие элементы, он нуждается в контроле, управлении и оптимизации. Схематично любое предприятие можно представить в виде совокупности финансовых потоков. Причем для понимания значения финансового инжиниринга можно рассматривать абстрактное предприятие, независимо от принадлежности к какой-либо отрасли. Для финансового инжиниринга безразлично, относится ли предприятие к сфере производства или к сфере услуг, банк ли это или инвестиционный институт. Единственным ограничением является основная цель деятельности предприятия. Целью должно быть получение прибыли.

Управление финансовыми потоками

У предприятия существует два вида финансовых потоков: поток, формирующий денежный фонд, и поток, распределяющий этот денежный фонд. Первый вид потоков относится к пассивным операциям предприятия, он затрагивает источники формирования денежных ресурсов; второй — к активным, инвестиционным операциям.

Если существует два вида потоков, то существует как минимум и два способа управления ими. Первый способ — управление пассивами, то есть деятельность, осуществляемая по сценарию «найти возможности исходя из потребностей». Другой сценарий — найти наиболее подходящие активы исходя из имеющихся возможностей (пассивов) предприятия. В этом случае, напротив, пассивы представляют собой инертную структуру, но имеется ряд инвестиционных возможностей их приложения.

Наконец, существует еще один популярный способ управления финансовыми потоками, который трудно отнести к какой-либо категории — это срочные сделки, связанные с использованием производных финансовых инструментов. Покупку, например, форвардного контракта можно расценивать, с одной стороны, как кредиторскую задолженность (если по окончании срока владелец получает маржу), с другой — как дебиторскую (если по окончании срока он будет обязан сделать выплаты). Срочный характер сделок с производными не позволяет однозначно отнести их только к одной из сторон баланса. Производные ценные бумаги могут быть использованы для снижения рисков в рамках любой из предыдущих двух стратегий: как в рамках управления активами, так и пассивами.

Финансовый инжиниринг

Термин «финансовый инжиниринг» впервые появился в финансовой литературе в конце 1980-х годов. К этому времени уже укрепились рынки производных финансовых инструментов, а также получили широкое распространение различные инновационные виды финансовых инструментов. Поскольку финансовый рынок в наибольшей степени развит в США, то неудивительно, что именно там и появилось впервые понятие «financial engineering».

Существует несколько определений финансового инжиниринга:

- «Финансовый инжиниринг — комбинирование или декомпозиция существующих финансовых инструментов для создания новых финансовых продуктов».

- «Финансовый инжиниринг — это применение финансовых инструментов для преобразования существующей финансовой ситуации в другую, обладающую более желательными свойствами».

- «Финансовый инжиниринг включает в себя проектирование, разработку и реализацию инновационных финансовых инструментов и процессов, а также творческий поиск новых подходов к решению проблем в области финансов».

Финансовый инжиниринг подразумевает не простое использование уже существующих финансовых инструментов. Он подразумевает создание если не новых финансовых инструментов, то хотя бы комбинаций уже существующих, а также стратегий, направленных на достижение интересов предприятия.

ГЛАВНЫЕ ЦЕЛИ ФИНАНСОВОГО ИНЖИНИРИНГА:

- Создание оптимального уровня риска. Эта цель перекликается с описанной выше концепцией управления финансами предприятия. Финансовый инжиниринг включает в себя первый и третий способы управления финансовыми потоками, а именно создание соответствующей структуры пассивов, позволяющей либо перераспределить риски на ссудодателей (в ущерб стоимости такого финансирования), либо принять на себя дополнительные риски (для снижения стоимости). Кроме того, финансовый инжиниринг включает в себя управление риском с помощью производных инструментов. Финансовый инжиниринг — это своего рода поддержка выбранной инвестиционной политики оптимальным сочетанием структуры пассивов и мерами по снижению финансовых рисков с использованием производных. Именно данный аспект финансового инжиниринга применяется большинством нефинансовых корпораций.

- Спекуляции и арбитраж:. Данные цели преследуются в основном финансовыми институтами — примером арбитража могут служить стрипы, спекуляций — различные опционные стратегии.

- Извлечение прибыли на основе использования рыночных несовершенств и незанятых сегментов рынка.

Одним из важных факторов развития финансовых инноваций являются налоги и регулятивные ограничения. Мертон Миллер, например, считает этот фактор если не единственным, то, по крайней мере, определяющим. В своих работах он определяет финансовые инновации как непредсказуемые усовершенствования в ряду финансовых продуктов и инструментов, вызванные неожиданными изменениями в сфере налогообложения и регулятивных ограничений. Для иллюстрации своего взгляда он приводит следующие примеры:

- рынок еврооблигаций появился как противовес решению Правительства США удер-живать у источника выплаты доходов по облигациям, размещенным в США среди иностранных инвесторов налога в размере 30 %;

- появление облигаций с нулевым купоном как ответ на ошибку налоговой службы США, которая рассчитывала ежегодные налоговые вычеты исходя из простого процента вместо сложного. Даже когда эта оплошность была устранена, большой спрос на облигации с нулевым купоном сохранился со стороны японских корпораций, поскольку согласно национальному законодательству доход

- по таким инструментам приравнивался к приросту капитала и не облагался налогом;

- валютные фьючерсы обязаны своему появлению устранению Бреттон-Вудской системы фиксированных валютных курсов;

- появление рынка евродолларов было вызвано так называемым «Правилом Q», согласно которому был установлен потолок на величину процентных ставок, выплачиваемых по вкладам, размещенным в коммерческих банках США;

- появление свопов изначально было вызвано тем, что Правительство Великобритании ввело запрет на финансирование британских фирм в долларах и финансирование зарубежных фирм в фунтах стерлингов.

Говоря о «значимых успешных финансовых инновациях», Миллер определяет «успешные инновации» как те, которые позволили сохранить деньги компании несмотря на введенные государством налоги и ограничения. Успешные инновации становятся «значимыми» (significant), если они остаются жизнеспособными и после устранения таких ограничений.

Во многом схожие взгляды высказывает и Сильбер в статье «Процесс финансовых инноваций». Он полагает, что инновационные финансовые инструменты и процессы являются механизмом, способствующим компании подстроится под существующие финансовые препятствия. По его мнению, компании пытаются максимизировать полезность, ограниченную внешними факторами, часть из которых продиктована действующим законодательством, часть — рыночными условиями, другие ограничения приняты компанией добровольно.

В отличие от них Дж. Ван Хорн подходит к проблеме финансовых инноваций в большей степени с точки зрения инвестора, нежели эмитента. Он считает тот финансовый инструмент или процесс инновационным, в результате применения которого рынок становится более эффективным и/или совершенным. Финансовая инновация делает рынок более эффективным, если в результате снижаются транзакционные издержки или величина налогов или уменьшается глубина финансовых потерь.

Финансовая инновация делает рынок более совершенным, если характеристики доходов от инвестиций в такую финансовую инновацию являются уникальными, то есть на рынке не существует такой ценной бумаги или такой комбинации ценных бумаг, которые могли бы создать потоки доходов с аналогичными характеристиками. Совершенным рынком, замечает Ван Хорн, считается такой рынок, на котором любое возможное обстоятельство учтено хотя бы одной ценной бумагой.

Поскольку таких обстоятельств существует великое множество и, более того, в каждый момент времени возникают новые непредвиденные обстоятельства, то на рынке остаются инвесторы с неудовлетворенными инвестиционными предпочтениями. А раз так, то всегда существуют возможности для разработки ценных бумаг, которые бы отвечали интересам инвестора в аспектах срока до погашения, процентной ставки, гарантий, характеристики денежных потоков, возможности досрочного погашения и множестве других.

Другими словами, в основе несовершенства рынка лежит его сегментация, то есть дифференциация рынка в соответствии с предпочтениями потребителей.

Финансовый инжиниринг в Украине

Как видно из мировой практики финансового инжиниринга, Украина с ее постоянно меняющимся законодательством является благодатным полем для развития инновационных финансовых продуктов.

Так, принятие Закона Украины «О финансово-кредитных механизмах и управлении имуществом при строительстве жилья и операциях с недвижимостью» стимулировало использование Застройщиками таких финансовых инструментов, как целевые облигации. Наряду с использованием целевых облигаций появились новые финансовые институты — Фонды Финансирования Строительства.

Внесение изменений в Закон Украины «Об инвестиционной деятельности» (см. статью 4 закона «Объекты инвестиционной деятельности») еще более подстегнуло развитие новых финансовых инструментов.

В настоящий момент уже разработан и используется с 2005 года новый инновационный финансовый продукт для реализации строительных проектов. Конкретный жилой дом, где были впервые применены производные ценные бумаги, уже построен и сдан в эксплуатацию. Инвестирование строительства происходит путем эмиссии Застройщиком опционов и дисконтных облигаций.

К преимуществам использования производных ценных бумаг в строительстве можно отнести:

- Рыночный механизм формирования и изменения цены на недвижимость.

- Первым покупателем опционов (при их первичном размещении) выступает Венчурный фонд, имеющий достаточный денежный потенциал.

- Венчурный фонд выступает оператором при вторичном рынке опционов, обеспечивая их ликвидность.

- Для покупателей опционов и облигаций предусмотрено индивидуальное страхование их финансовых рисков при неисполнении Застройщиком своих обязательств.

- Определенность налоговых обязательств, которые возникают у покупателей опционов и облигаций.

- Возможность реализации недвижимости после завершения строительства и сдачи объекта в эксплуатацию с использованием производных ценных бумаг.

- Наличие перспективы и финансового будущего у производных ценных бумаг как механизма продажи недвижимости.

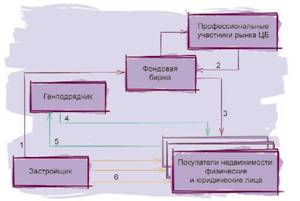

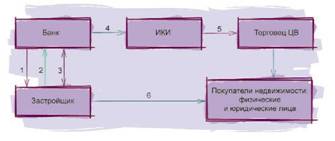

Краткое описание использования производных ценных бумаг в строительстве приведено на рисунке 2.

Рисунок 2 – Использование производных ценных бумаг при реализации строительных проектов

1. Выпуск Застройщиком ( Владельцем проекта ) эмиссии опционов на покупку и реализация ее на фондовой бирже . Как правило , покупателем опционов выступает профессиональный участник рынка ценных бумаг .

2,3. Реализация проф . участником рынка ценных бумаг опционов на фондовой бирже будущим покупателям недвижимости

4. Эмиссия Генподрядчиком дисконтных облигаций и реализация их будущим покупателям недвижимости

5. Выкуп Генподрядчиком своих облигаций с уплатой предусмотренной по облигациям доходности

6. Предъявление опционов Застройщику к исполнению . Продажа недвижимости владельцам опционов , оплата денежных средств

История опционов

В разных источниках по-разному отражено начало использования опционов. В одних источниках упоминают о том, что первая сделка, напоминающая опционную схему, была заключена в VII веке до нашей эры. Древнегреческий мыслитель Фа-лес рассчитал, что следующий урожай оливок должен быть особенно щедрым, и внес задаток всем владельцам масляных прессов в Милете, став, по сути, их совладельцем. Его прогноз подтвердился, спрос на услуги давилен превысил все возможные ожидания, и основатель милетской школы философии сколотил небольшое состояние.

Другие источники говорят о Голландии XVIII века, где опционы впервые стали использовать для продажи живых цветов. Третьи говорят о фьючерсах, использовавшихся в Японии в первой половине XVIII века, когда в городе Осака в 1710 году на рисовой бирже взамен тюков с рисом для удобства были введены рисовые купоны, вскоре под которые закладывался будущий урожай.

История современной фьючерсной торговли началась на Среднем Западе США в начале XIX века. Она была тесно связана с развитием коммерческой деятельности и в частности торговлей зерном в Чикаго. Чтобы уменьшить риск от падения цен во время зимнего хранения, торговцы заключали контракты с переработчиками на поставку им зерна весной. Самый ранний зарегистрированный контракт датируется 13 марта 1851 года. Этот контракт был заключен на 3 тысячи бушелей (около 75 т) кукурузы с поставкой в июне по цене за 1 бушель ниже на 1 цент, чем на 13 марта.

В 1865 году Чикагская товарная биржа сделала шаг к формализации торговли зерном посредством разработки типовых соглашений, названных фьючерсными контрактами. В том же году была введена в действие система гарантийных взносов на случай невыполнения покупателями и продавцами своих контрактов.

С образованием новых товарных бирж в конце XIX — начале XX столетия контрактная фьючерсная торговля стала разрастаться. На биржах торговали продукцией широкого ассортимента, включая хлопок, масло, яйца, кофе, какао. Однако впечатляющий рост в этой сфере торговли и удачные, эффективные контракты были еще впереди, когда появился рынок фьючерсных контрактов на ценные бумаги.

В начале 1970-х годов с учетом новых финансовых механизмов были проведены первые операции с фьючерсными контрактами в области финансов с гарантийным обеспечением закладными сертификатами Общенациональной ипотечной ассоциации и иностранной валютой. Организация сделок с участием ассоциации была совместным мероприятием Чикагской товарной биржи и членов сообщества ссудных кредитов по закладным. После нескольких лет масштабных исследований был разработан контракт, вступивший в силу в октябре 1975 года.

Контрактная фьючерсная торговля иностранной валютой — английскими фунтами стерлингов, канадскими долларами, германскими марками, французскими франками, японскими иенами и швейцарскими франками — была начата по инициативе Чикагской коммерческой биржи в мае 1972 года.

1982 году было введено еще одно новшество в рыночной торговле — опционы на фьючерсные контракты. В отличие от фьючерсных контрактов опционы на фьючерсные контракты позволяют инвесторам и биржевым агентам определять и ограничивать риск в форме премии-надбавки, выплачиваемой за право покупать или продавать товары по срочным контрактам. В то же время опционы могут дать покупателю неограниченный потенциал прибыли. Опционы на фьючерсные контракты под облигации казначейства начали практиковаться с октября 1982 года на Чикагской товарной бирже как часть экспериментальной правительственной программы. Успех этого контракта открыл перспективы для опционов на сельскохозяйственные и другие финансовые фьючерсные контракты (сделки), первыми из которых были опционы фьючерсных контрактов на сою и кукурузу соответственно в 1984 и 1985 гг.

Еще до внедрения опционов на фьючерсные контракты Чикагская товарная биржа образовала Чикагскую опционную биржу, на которой совершают опционные сделки с акциями. Вероятно, самое примечательное в отношении рынков финансовых ценных бумаг по срочным, фьючерсным контрактам и опционам — это их феноменальное развитие. Если для становления рынков сельскохозяйственной продукции потребовались столетия, то финансовые рынки возникли и оформились менее чем за 15 лет и во многих отношениях превзошли рынки сельскохозяйственной продукции.

Опционы стали невероятно популярными в США в последние годы. В июне 1985 года главная американская биржа The New York Stock Exchange присоединилась к торговле опционами. Правда, уже в 1996 году она продала свой опционный бизнес его отцам-основателям из Чикаго.

В 1992 году биржи создали Совет опционной индустрии (OIC). Как некоммерческая организация OIC занимается образовательной деятельностью, знакомя брокеров с потенциальными возможностями и рисками рынка. Инвесторам предоставляют доступ к бесплатным образовательным видеофильмам, программному обеспечению, книгам и проводят для них вечерние семинары.

К началу нынешнего века торговля опционами перешла на новый уровень: в мае 2000 года International Securities Exchange стала торговать опционами исключительно в электронном виде. На рынок пришли новые игроки — American Stock Exchange, Philadelphia Stock Exchange, Pacific Stock Exchange. Сегодня опционы доступны в виде более 2300 базовых ценных бумаг и 60 индексов. Рекорд по их торговле был поставлен в 2000 году, когда было заключено более 670 миллионов опционных контрактов — на 51 % больше, чем в 1999 году

Опционы в Украине

До момента принятия нового Гражданского кодекса существовали споры о том, является ли опцион ценной бумагой или нет, т. к. в Законе Украине «О ценных бумагах и фондовой бирже» (в его старой редакции) такой вид ценных бумаг отсутствовал. Но в настоящий момент данный вопрос урегулирован со вступлением в силу 12 мая 2006 года Закона «О ценных бумагах и фондовом рынке», а также положениями ст.ст. 195, 195 и ч. 2 ст. 8 Гражданского кодекса Украины. В частности, статьей 3 Закона «О ценных бумагах и фондовом рынке» предусмотрена такая группа ценных бумаг, как опционы: «производные ценные бумаги — ценные бумаги, механизм выпуска и обращения которых связан с правом на приобретение или продажу на протяжении срока, установленного договором, ценных бумаг, других финансовых и/или товарных ресурсов».

Более развернутое определение опциона приведено в п. 1.5.3 ст. 1 Закона Украины «О налогообложении прибыли предприятий». Опцион — это стандартный документ, который удостоверяет право приобрести (продать) ценные бумаги (товары, денежные средства) на определенных условиях в будущем, с фиксацией цены на время заключения такого опционного контракта или на время такого приобретения по решению сторон контракта. Первый продавец опциона (эмитент) несет безусловное и безотзывное обязательство относительно продажи ценных бумаг (товаров, денежных средств) на условиях заключенного опционного контракта. Любой покупатель опциона имеет право отказаться в любой момент от приобретения таких ценных бумаг (товаров, денежных средств).

Аналогичное определение опциона содержится в п. 1.11 ст. 1 и пп. 3.2.1, 3.2.5, 3.2.7 ст. 3 Закона Украины «О налоге на добавленную стоимость» (далее — Закон про НДС). Кроме этого, Закон про НДС устанавливает для предприятия льготу, освобождающую его от уплаты НДС (п. 3.2.1) при выпуске (эмиссии) ценных бумаг, размещении и продаже за денежные средства ценных бумаг (деривативов), которые выпущены в оборот (эмитированы) субъектами предпринимательской деятельности.

Таким образом, опцион — это стандартный документ, удостоверяющий право приобрести (продать) базовый актив на определенных условиях в будущем, с фиксацией цены на время заключения такого контракта или на время такого приобретения по решению сторон контракта.

Хоть внешне опцион и похож на договор купли-продажи, основной его отличительной особенностью является наличие у него собственной стоимости (а точнее, премии по опциону, которая представляет собой цену, выплачиваемую покупателем опциона эмитенту или продавцу опциона за приобретенное право купить или продать базовый актив опциона). Понятно, что обычный договор сам по себе ничего не стоит и продавать его едва ли имеет смысл (не будем рассматривать переуступку долга и цессию или факторинг).

Основной отличительной особенностью опциона является наличие у него собственной стоимости (а точнее, премии по опциону, которая представляет собой цену, выплачиваемую покупателем опциона эмитенту или продавцу опциона за приобретенное право купить или продать базовый актив опциона [1]). Именно наличие премии по опциону и позволяет реализовать схему, которая была рассмотрена выше.

Предположим, предприятие постоянно продает товар или продукцию на территории Украины. Вместо того чтобы заключать стандартные договоры купли-продажи товара, возможно, целесообразнее выпустить опционы на покупку, базовым активом которых и будет этот товар. Тогда покупателю опциона для приобретения товара сначала придется приобрести опцион и заплатить за него, а только потом требовать продажи ему самого товара. Соответственно, для покупателя опциона цена на товар будет состоять из двух составляющих — премии по опциону и стоимости самого товара (то есть цены исполнения опциона [2]).

Учитывая эту особенность, еще на этапе регистрации выпуска опциона необходимо четко рассчитать, сколько должен стоить сам опцион и сколько будет стоить базовый актив для покупателя. По возможности большую часть стоимости товара необходимо отнести к составу премии по опциону, а часть, которая осталась, покрыть за счет цены исполнения, то есть той цены, которая будет зафиксирована в самом опционе.

Смысл этого действия состоит в том, что налогом на добавленную стоимость будет облагаться исключительно сумма, равная цене исполнения опциона, то есть та сумма, какую покупатель (собственник) опциона заплатит за товар в день исполнения опциона. Премия по опциону, которая для эмитента опциона с экономической точки зрения также (как и цена исполнения) будет выручкой от реализации товара, налогом на добавленную стоимость облагаться не будет.

Опцион имеет свои обязательные реквизиты:

- наименование опциона;

- вид опциона;

- стороны опциона;

- разновидность опциона;

- базовый актив опциона и его характеристики;

- цена исполнения опциона;

- срок исполнения опциона;

- порядок оплаты опциона;

- размер премии опциона;

- ответственность эмитента в случае неисполнения или ненадлежащего исполнения обязательств, установленных опционом;

- порядок рассмотрения споров, возникающих при заключении и исполнении опционов.

Некоторые из этих реквизитов необходимо рассмотреть более детально. Вид опциона:

- с поставкой базового актива;

- без поставки базового актива.

Разновидность опциона:

- на покупку (эмитент опциона предоставляет покупателю опциона право приобрести базовый актив опциона по цене, зафиксированной в опционе);

- на продажу (эмитент опциона предоставляет покупателю опциона право продать ему базовый актив опциона по цене, зафиксированной в опционе).

Базовый актив опциона — предмет исполнения обязательств по опциону. Если базовым активом опциона являются товары, то он должен содержать их количество, ассортимент и т. п. Также базовым активом опциона может быть материальный, нематериальный, финансовый или другой актив, относительно которого заключаются и исполняются производные ценные бумаги [1].

Цена исполнения опциона — цена базового актива, например товара, за который во время исполнения обязательств по опциону и будут осуществляться расчеты. Другими словами, цена покупки или продажи базового актива, зафиксированная в контракте [2].

Премия — цена, выплачиваемая покупателем опциона эмитенту или продавцу опциона за приобретенное право купить или продать базовый актив.

Порядок выпуска опционов не такой уж сложный, как могло бы показаться. Для того чтобы осуществить эмиссию этих производных ценных бумаг, необходимы:

- анализ проекта, построение прогнозных балансов и математической модели проекта;

- подготовка к регистрации выпуска опционов;

- принятие эмитентом решения о выпуске опционов;

- заключение между эмитентом и торговцем ЦБ (андеррайтером) договора на осуществление выпуска опционов и его размещение;

- получение торговцем ЦБ от эмитента доверенности на представление интересов эмитента в Государственной комиссии по ценным бумагам и фондовому рынку;

- ГКЦБФР и Депозитарии;

- получение торговцем ЦБ от эмитента необходимой документации для подготовки Информации о выпуске опционов;

- составление Информации о выпуске опционов;

- подготовка пакета документов для регистрации Информации о выпуске опционов в ГКЦБФР;

- подача пакета документов для регистрации Информации о выпуске опционов в ГКЦБФР.

Выпуск опционов регулируется следующими документами ГКЦБФР и Кабинета Министров Украины:

- Правила выпуска и оборота фондовых деривативов. Утверждено решением Государственной комиссии по ценным бумагам и фондовому рынку (ГКЦБФР) от 24 июня 1997 года № 13. С изменениями и дополнениями.

- Про упорядочение выпуска и оборота деривативов. Утверждено решением ГКЦБФР от 13 апреля 1999 года № 70.

- Положение о требованиях к стандартной (типовой) форме деривативов. Утверждено постановлением Кабинета Министров Украины от 19 апреля 1999 года № 632.

В настоящее время ГКЦБФР разработаны также проекты и других документов:

- Проект Закона Украины «О производных (деривативах)».

- Положение о порядке регистрации стандартизированных срочных контрактов.

- Порядок эмиссии и регистрации выпуска производных ценных бумаг.

Хеджирование — основная цель выпуска опционов

Хеджирование — это страхование рисков изменения цен путем заключения сделок на срочных рынках. В финансовой литературе дается вольное определение хеджирования как процесса страхования от неблагоприятных изменений процентных ставок или валютных курсов, влияющих либо на капитал компании, либо на отдельные сделки.

Обычно руководители предприятий, узнав о возможности застраховать непредвиденные расходы или вовсе получить дополнительную прибыль при проведении какой-либо операции хеджирования, немедленно соглашаются.

В то же время при подробном рассмотрении нюансов предстоящей сделки находится тысяча и одна причина, по которым в данный момент времени компания никак не может заключить подобную сделку. Как правило, оказывается, что причина всего лишь одна — абсолютное нежелание менеджеров компаний идти на затраты сейчас ради защиты своих будущих доходов. При этом объяснить такое нежелание непрофессионализмом отечественных менеджеров достаточно сложно. Стоит отметить, что даже на хорошо развитом западном рынке капитала непросто найти иностранного менеджера, полностью владеющего всем арсеналом инструментов и способов хеджирования.

Использование ипотечных цб в строительных проектах

Кроме производных ценных бумаг, в строительных проектах возможно использовать такие ценные бумаги, как закладные. Эта технология имеет большое будущее в Украине.

Как и в случае с опционами, стимулом использования ипотечных ценных бумаг в строительстве является изменение законодательства и нормативно-правовых актов государственных министерств и ведомств.

Использование закладных схематически изображено на рисунке 3:

Рисунок 3 – Использование ипотечных ценных бумаг в строительных проектах

- Банк и Застройщик заключают кредитный договор

- Застройщик для обеспечения исполнения своих обязательств по кредитному договору предоставляет залог в виде имущественных прав на строящуюся недвижимость

- Между Застройщиком и Банком заключается договор Ипотеки с выдачей закладных

- Банк с целью рефинансирования своей деятельности продает закладные Институту совместного инвестирования

- Институт совместного инвестирования при достижении необходимого уровня рентабельности фонда продает закладные с использованием Торговца ЦБ покупателям недвижимости

- Застройщик передает построенную недвижимость владельцам закладных .

К сожалению, существенное препятствие, которое сдерживает использование закладных ценных бумаг, еще не разрешено. До настоящего момента не ясно, какой именно вид договора использовать для передачи застройщиком построенной недвижимости владельцам закладных, а без этого невозможно рассчитать налоговые обязательства для Застройщика. Без решения этого вопроса запуск закладных в строительных проектах невозможен или приведет к неконтролируемым последствиям, именно для Застройщика, в виде штрафов, пени и других неблагоприятных последствий.

Кроме этого, ни один покупатель недвижимости не приобретет закладную без уверенности в том, что он получит именно недвижимость, а не деньги по закладной.

Финансовый инжиниринг, его особенности

ФГАОУ ВПО «Казанский (Приволжский)

федеральный университет»

Институт управления экономики и

финансов

Кафедра территориальной экономики

Финансовый инжиниринг, его

особенности

Выполнила:

студентка III

курса группы 14,5-332

Сарбашева Н.В.

Научный руководитель:

доц., к.э.н. Исмагилова Г.Н.

КАЗАНЬ 2016

Оглавление

Введение

. Методологические основы исследования финансового

инжиниринга

.1 Понятие, сущность и виды инжиниринга

.2 Разработка продуктов финансового инжиниринга

.3 Развитие финансового инжиниринга на рынках индустриальных

стран

. Анализ практики финансового инжиниринга в российских

коммерческих банках

.1 Развитие финансовой инженерии в России. Денежное обращение

РФ и разработка новых модификаций ценных бумаг

.2 Бюджетный дефицит, инвестиционный кризис и продукты

финансового инжиниринга

.3 Банковская финансовая инженерия в торговом финансировании

Заключение

Список использованной литературы

Приложения

Введение

Финансовый инжиниринг или финансовая инженерия является новой наукой. Она

связана с разработкой и применением технологических средств, в первую очередь

это финансовая технология. Их применение необходимо для решения финансовых

проблем и использования финансовых возможностей. В состав теории финансового

инжиниринга включены теории финансов, экономики, а также методы статистики и

математики, правила бухгалтерского учета и юридические законы.

Инструментарий данной науки представлен как традиционными финансовыми

инструментами (акции, облигации), так и новые инструменты, в частности производственные.

Актуальность рассмотрения и изучения финансового инжиниринга обусловлена

непрерывным развитием экономики и финансовых отношений как на уровне отдельных

фирм, так и на уровне государств. На уровне фирмы возникает необходимость

защиты и уменьшения финансовых рисков, а на уровне государства при помощи

финансового инжиниринга возможно быстрое развитие его экономики. К сожалению, в

нашей стране еще законодательно не закреплены положения о финансовом

инжиниринге, что мешает его свободному и широкому развитию.

Также рассмотрение данной темы связано с нестабильностью международных

финансовых рынков, недостаточной степени изучения данного направления, что в

свою очередь не дает возможность использовать методы финансового инжиниринга в

российской практике.

Интерес к изучению данного вопроса обусловлен тем, что финансовый

инжиниринг существует на практике, но при этом пока еще не обозначена единая

трактовка объяснения данного понятия.

Целью данной курсовой работы является детальное рассмотрение сущности

финансового инжиниринга.

Задачи, которые были поставлены при написании данной курсовой работы

следующие:

· Рассмотрение финансового инжиниринга как элемента

инжиниринга;

· Определение его сущности;

· Рассмотрение видов финансовой инженерии;

· Определение значения финансового инжиниринга для экономики в

общем;

· Рассмотреть процесс разработки продуктов финансового

инжиниринга.

.

1.

Методологические основы исследования финансового инжиниринга

.1

Понятие, сущность и виды инжиниринга

Как известно, любое предприятие является сложной системой, которая

создается на основе разделения труда с целью достичь поставленных при создании

задач и целей. Так как предприятие также является открытой системой,

следовательно, для его сохранности и развития необходимо согласование

внутренних возможностей с нуждами и изменениями внешней среды.

При помощи инструментов и методов инжиниринга на предприятии может быть

достигнуто следующее:

. Построение рациональной бизнес системы предприятия;

. Интеграция данной системы в деловой оборот;

. Контроль ключевых финансово-экономических параметров

деятельности.

Об истории возникновения инжиниринга как сектора рыночной экономики можно

сказать, что впервые он возник около полутора века назад в Великобритании.

Именно в то время на рынке начали продаваться услуги инженеров, а затем и их

группы, которые были объединены в фирмы. В то время об инжиниринге складывалось

мнение как о деятельности, связанной со сферой строительства и эксплуатацией

промышленных объектов. Это было связано с востребованностью услуг инженеров

промышленниками, с целью возведения заводов.

Инженерия финансовая является молодой наукой, становление которой

приходится на 80 — е годы прошлого века. Основателем данной науки является

американский исследователь — Джон Маршалл.

Данная наука тесно связана с экономикой, так как причинами возникновения

финансовой инженерии можно назвать следующее:

. Появление новых технологий, например, облигации, деловые

инструменты или акции.

. Новый этап использования ранее существующей идеи, например,

срочные валютные отношения.

. Объединение технологий или процессов с целью создания нового

процесса, приспособленного к определенным обстоятельствам. Например,

толлинговые схемы.

В настоящее время термин «финансовый инжиниринг» используется во многих

практических ситуациях как учеными-исследователями, так и

специалистами-практиками. При этом каждый придает данному термину неоднозначное

определение. Причиной этого можно назвать то, что данная наука является

развивающейся и по сей день.

Так как в русском языке нет точного аналога английскому слову «engineering», принято говорить либо финансовый

инжиниринг, либо финансовая инженерия. Несмотря на это, оба термина являются

тождественными и несут в себе одинаковый смысл.

Согласно научным литературным источникам, понятие «инжиниринг»

используется различных сферах, например, инжиниринг:

. Малого бизнеса;

. Инвестиционно-строительный;

. Финансовый;

. Технологический;

. Прямой;

. Триз-инжиниринг;

. Бизнес-инжиниринг;

. Социальный инжиниринг;

9. IT-инжиниринг;

. Стоимостной;

. Маркетинговый.

Так как инжиниринг может быть использован в различных сферах

деятельности, следовательно, он обладает различными возможностями. Этим и

обусловлена необходимость введения его классификации, позволяющей объединить

разные виды в определенные группы по каким-либо определенным признакам.

Так, по отраслям применения инжиниринг можно разделить на:

. Экономический;

. Финансовый;

. Правовой;

. Промышленный;

. Инжиниринг в сфере IT-технологий;

. Социальный;

. Маркетинговый;

. Бизнес-инжиниринг.

По стадиям инжиниринг делится на:

. Предпроектный;

. Проектный;

. Постпроектный.

По сферам применения:

. Управленческий;

. В сфере проектирования-конструирования;

. Реализация и внедрение;

. Использование.

Указанные выше признаки классификации могут использоваться в разных

комбинациях, то есть они не имеют узкой направленности и ориентации.

Подтверждением этому является такая отрасль применения как экономика. Данная

стадия способна включать в себя любую стадию и сферу применения инжиниринга,

точно так же как и любая стадия либо сфера применения имеют место быть в

различных отраслях.

Исходя из вышеуказанных характеристик инжиниринга, следует отметить, что

он обладает широкими функциональными возможностями и востребованностью. При

помощи инжиниринга можно решить задачи в области исследований, инвестиций, так

же можно достичь уменьшения рисков и прогнозировать события. Преодоление

различного рода барьеров, правовых коллизий можно при помощи инструментов,

создаваемых инжинирингом.

Становится понятным, что финансовый инжиниринг является составной частью

инжиниринга. Ученые выделяют несколько причин, которыми обусловлено его

возникновение. Главной из них является нужда фирмы в постоянном анализе, учете

внутренних и внешних факторов воздействия, необходимость умелого конкурирования

и создание баланса доходов и рисков своей деятельности.

Немаловажными причинами являются глобализация финансовой деятельности,

дестабилизация международных рынков, налоговые асимметрии, повышение уровня

общественной информативности, развитие IT-технологий. Именно эти причины обусловили возникновение в

конце 80-х годов прошлого столетия финансового инжиниринга.

Несмотря на столь малый срок существования данной науки, она уже

разработала многие различные вспомогательные финансовые инструменты, которые

широко освещены в средствах массовой информации и науки.

Так как в настоящее время еще не существует единой трактовки понятия

«финансовый инжиниринг», при применении индуктивного метода в данном вопросе

возможно выделение следующих ключевых направлений данного понятия:

. Повышение эффективности финансовой деятельности, снижение

финансовых рисков, в т.ч.:

· Разработка и осуществление стратегий спекуляции в торговле

ценными бумагами;

· Управление рисками или хеджирование;

· Спекуляция, а так же арбитраж;

· Получение прибыли при помощи несовершенства рынков и

свободных его сегментов;

· Управление корпоративными финансами;

· Активный мониторинг реализации проектов.

. Конструирование новой продукции, в т.ч.:

· Разработка производных финансовых инструментов, например

опционы, фьючерсы, свопы и др.;

· Создание новейшей продукции;

· Создание фиктивного капитала и обеспечение условий для его

движения.

На основе данных направлений можно сформулировать более точное

определение понятия «финансовый инжиниринг», а именно — это умелое решение

определенных задач по вопросам повышения уровня эффективности финансовой

деятельности фирмы и снижения ее финансовых рисков путем как создания

инновационных продуктов, так и рационального использования имеющихся финансовых

инструментов в различных их комбинациях для достижения целей участников

финансовых отношений.

Используя вышеизложенные данные можно определить сущность финансового

инжиниринга, путем анализа ситуаций, в которых он применяется. Таким образом,

следует отметить, что финансовый инжиниринг используют:

. При управлении оперативной деятельностью субъектов финансовых

отношений;

. Во время прогнозирования и планирования, путем формирования

стратегии развития данных субъектов;

. При совершении прорывов в сфере инноваций, решении кризисных

ситуаций, которые не поддаются решению с использованием стандартных методов их

устранения.

На основе существующей литературы по дисциплине «финансовый инжиниринг»,

можно выделить следующие его виды: рынка ценных бумаг, банковский, обслуживания

населения, срочного рынка и корпоративных финансов. Данный список можно

дополнить следующими видами:

. Налоговый финансовый инжиниринг. Данный вид включает в себя

создание финансовых продуктов и инструментов, а именно налогов, разных

неналоговых видов финансовых отношений, возникающих между государством и

обществом;

. Бюджетный финансовый инжиниринг является процессом образования и

расходования фондов денежных средств, котрые предназначены для финансового

обеспечения задач государства, а так же местного самоуправления.

. Комбинированный финансовый инжиниринг. Подразумевает сочетание

нескольких видов финансового инжиниринга. Например, ранка ценных бумаг и

банковского. В мировой практике примером данного вида являются некоторые структурированные

инструменты, а именно credit default

swaps (CDS) и credit default

obligations (CDO).

Финансовый инжиниринг также можно классифицировать по характеру

финансовых отношений:

. Рыночные отношения:

· Банковский;

· Рынка ценных бумаг;

· Срочного рынка;

· Корпоративных финансов;

· Личных финансов;

· Обслуживания населения.

. Смешанные отношения:

· Комбинированный.

. Нерыночные отношения:

· Налоговый;

· Бюджетный или финансов государства и местного самоуправления.

Подводя итог, следует отметить, что все вышеуказанные классификации и

виды финансового инжиниринга со временем могут меняться и дополняться. Причиной

этого можно назвать то, что данная наука является молодой и развивается и в

настоящее время. Несмотря на относительную молодость данной дисциплины,

применение ее на практике существенно влияет на качество и уровень

финансово-экономического развития любого государства. А так как в

законодательной базе Российской Федерации отсутствуют необходимые нормы для

применения финансового инжиниринга на практике, за рамками закона остаются

финансовые новшества, потребность в которых растет.

1.2

Разработка продуктов финансового инжиниринга

Как правило, работающие в сфере финансового инжиниринга используют уже

готовые финансовые продукты с целью достижения определенных результатов. В

случае, когда существующие финансовые продукты не подходят либо являются

слишком сложными для выполнения поставленных целей, возникает необходимость

создания новых финансовых продуктов.

Причинами создания новых продуктов могут являться согласованные и

формальные усилия разработчиков, либо они являются решением каких-либо

определенных проблем клиента.

С финансовым инжинирингом связаны как продукты, так и стратегии. Продукты

— это товары и услуги, продаваемые клиентам. Стратегии — это внутренние методы,

которые разработаны с целью использования неэффективностей рынка или для

достижения определенных целей фирмы. Могут быть проданы как собственно

стратегии, так и консультационные услуги, которые включают в себя передачу

стратегий. Следует различать продукты, которые продаются потребителям и

стратегии, которые используются внутри фирмы.

Как известно, финансовые инновации главным образом связаны с результатами

исследований совершенствования продуктов в производственной сфере

потребительских товаров. Только в последние десятилетия специалистам,

работающим в сфере совершенствования продуктов, стали интересны финансовые

продукты. В связи с этим понятно, что методы создания финансовых инноваций

имеют тесную связь со способами совершенствования продуктов.

Комбинации материальных и нематериальных выгод, обеспечивающие полное

удовлетворение конечных клиентских желаний, являются продуктами. Как известно,

возможно существование двух видов продуктов — товаров и услуг. Товаром является

продукт, который имеет материальный характер, то есть им обладает владелец и

возможно его передача, замена или перемещение. Благодаря материальному

характеру, существует инвентаризация товаров и разделение производства и

поставки товаров. Услугой является продукт, не обладающий материальным

характером. Услуга возникает в процессе ее предоставления и прекращает свое

существования случае, когда данный процесс прекращается. Но, несмотря на это,

за счет этой услуги могут сказаться выгоды и после прекращения предоставления

услуги.

Вопреки тому, что услуги являются нематериальными, предоставление

большинства из них невозможно без использования товаров, то есть материальных

продуктов. Товары, которые используются с целью предоставления услуг, могут

быть:

. Поддерживающими. Во время предоставления услуг данные товары

используются теми, кто предоставляет определенную услугу.

. Способствующими. Во время предоставления услуг данные товары

используются потребителем в процессе получения услуги.

Обычно услуги предоставляются после поступления заказа и являются

взаимоотношениями непосредственно между поставщиком и потребителем услуги.

Материальные товары, которые используются специалистами финансовой

инженерии, обычно являются финансовыми инструментами. Когда говорят, что

различные акции, фьючерсы, опционы и облигации являются товарами, это значит,

что они могут принадлежать владельцу и могут быть переданы.

Для создания новых продуктов важна правильно разработанная организация

процесса их разработки. Ведущие компании, занимающиеся производством товаров

потребления, имеют в своей базе системы, создающие в быстрых темпах новые

продукты. В финансовой сфере также необходима подобная система с целью

извлечения выгод из существующих возможностей рынка и достойного ответа

конкурентам. Перед тем, как внедрять новшества, у финансовых учреждений

существует возможность воспользоваться большим опытом, накопленным в сфере

производства товаров потребления.

Модель разработки инновационного продукта состоит из 15 шагов (см.

приложение 1), которые сгруппированы в четыре стадии:

. Выбор направления;

. Разработка продукта;

. Его тестирование;

. Внедрение нового продукта.

Данная модель является результатом изучения существующих моделей.

В начале процесса создания нового продукта руководству необходимо

определить курс работ и точное направление деятельности. На данном этапе

разработки необходимо осуществить следующие шаги:

· Определение цели и стратегии нового продукта;

· Генерирование идей;

Частой ошибкой фирм является то, что для ускорения процесса внедрения

продукта, они сразу приступали к генерированию идей. В этом случае мала

вероятность успеха фирмы в данном вопросе. Так как продуманный и хорошо

организованный процесс разработки должен начинаться с конкретно поставленных

целей и задач, которые являются главными во всей планируемой работе.

Направление, в котором будет производиться разработка — это производная от

критериев рынка, определяемых целями и задачами компании. В конце концов,

хорошо разработанный план нового продукта делает эффективными все усилия фирмы,

направленные на создание инновации. Весь процесс разработки новшества направлен

на ответ на вопрос: каким именно бизнесом занимается наша компания?

Разработка инновации должны осуществляться на основе одной или нескольких

из четырех стратегий (см. приложение 2).

Первая стратегия — долевое строительство. Ее цель заключается в продаже

большого количества существующих продуктов покупателям и клиентам, которые уже

есть у фирмы. Данная стратегия осуществляется путем появления новых агрессивных

методов поведения на рынке.

Вторая стратегия — расширение рынка. Суть ее состоит в попытке

предложения существующих видов продуктов новым покупателям. Данная стратегия,

как и первая, не требует использования финансовых новшеств либо квалификации

финансового инженера.

Третья стратегия — расширение линии. Она заключается в разработке новых

продуктов с целью ее продажи имеющимся покупателям. Обычно данная стратегия

используется в зрелых отраслях и воздействует на имеющуюся базу клиентов.

Четвертая стратегия — стратегия нового бизнеса. Из всех представленных

выше стратегий она является наиболее рисковой. Причина этого состоит в том, что

для ее осуществления необходимо вступление на территорию, где компания не

способна капитализировать ни одно из известных средств, высокая вероятность

банкротства.

Поскольку стратегия создания нового продукта обязаны учитывать

ограничения и возможности окружающей среды, генерирование идей также способно

вдохновляться от внешних источников. Важными источниками информации на «входе»

являются поставщики компонентов, агенты, конкуренты фирмы и конечные

пользователи.

В тот момент, когда идеи, которые соответствуют стратегии фирмы по

разработке продукта, сформулированы, они должны сначала быть сортированы для

отбора наиболее лучших из них. Несмотря на то, что после проведения такой

сортировки, выбранные идеи обычно являются конечными, нельзя упускать

какую-либо из них по причине ее необычности.

В модели (приложение 1) шаги 4-11 относятся к стадии проектирования. Они

заключаются в проектировании и доводке нового продукта и системы его поставки

совместно с маркетинговой программой. В блоке «разработка концепции» оставшиеся

после сортировки идеи становятся полноценными концепциями при помощи информации

входа, которая поступает от возможных клиентов и персонала по работе с ними в

финансовых учреждениях. Концепцией является характеристики возможного нового

продукта. Стандартная формулировка концепции может включать в себя такие

составляющие как:

. Проблемы, которые возможно знает по своему опыту потенциальный

клиент;

. Причины, в связи с которыми предлагается новый продукт;

. Краткий список характеристик и выгод, предполагаемых в связи с

нововведением;

. Возможные мотивы приобретения нового продукта.

В блоке «тестирование концепций» рассматривается реакция потребителей на

концепции нового продукта. Проверка концепций нового продукта является

исследовательской работой оценки потенциальных потребителей по следующим

позициям:

. Степень понимания потребителями основной идеи предлагаемого продукта;

. Одобрительная ли их реакция на него;

. Считают ли они возможным извлечение выгоды, которая будет

способна удовлетворить их существующие потребности.

Благодаря такому исследованию становится возможным отказ от идей, которые

обладают низким спросом среди потребителей, а также данное исследование

помогает выявить основные преимущества качественных концепций.

В блоке «бизнес-анализ» производится сравнительное исследование деловых

характеристик концепций, прошедших вышеуказанные этапы. Данный шаг состоит из

рыночной оценки, корректировки предполагаемого бюджета с целью разработать и

внедрить каждый из предлагаемых продуктов. Целью данного шага является

выработка рекомендаций высшему руководству оп поводу того, какие идеи, которые

способствуют созданию нового продукта, необходимо осуществить.

На блок «лицензирование проекта» приходится самый пик по поводу принятия

решения. На этом этапе руководство должно выделить корпоративные ресурсы и

направить их на осуществление идеи создания нового продукта.

Следующим шагом является становление концепции нового продукта чем-то

реальным и существующим. Разработка операционных деталей самого продукта — это

первое, что должно быть сделано на данном этапе. Данная процедура,

представленная в блоке «разработка и тестирование продукта», учитывает «входные

сигналы» потенциальных покупателей, а также активное взаимодействие с

операционным персоналом, в дальнейшем поставляющим продукт.

Процесс, представленный в блоке «разработка и тестирование программы

маркетинга», имеет тесную связь с разработкой собственно продукта. Данные

компоненты должны быть разработаны и протестированы совместно. Механизм

поставки, являющийся важной частью продукта, должен быть установлен и хорошо

скоординирован с целью обеспечения выгодной поставки и внедрения.

Клиенты участвуют в блоке «разработка и тестирование программы

маркетинга». Каждый член персонала должен ознакомиться с сущностью и деталями

разрабатывающегося продукта для того, чтобы закончить стадию разработки. В этот

шаг включен блок под названием «обучение персонала», он является важным для

обеспечения продукту успеха. Наиболее частой причиной неудачи нового продукта

является недостаточное обучение персонала для его продажи и поставки.

Следующий блок разработки нового продукта — «тестирование продукта и

«пилотный» запуск». Насколько хорошо воспринимают потенциальные потребители

новый продукт — основная цель его тестирования. А «пилотный» запуск отвечает за

его дальнейшую удачную поставку. Основу данного этапа составляют знания и

навыки, которые были получены в ходу тестирования концепций на предыдущих

ранних стадиях создания продукта. Целью данного этапа является внесение в новый

продукт и его маркетинг необходимых доработок, основа которых представляется

реакцией потребителей на него.

Продажи нового продукта отображаются в блоке «тестирование маркетинга».

Маркетинговая программа подвергается проверке на небольшом количестве филиалов