- Главная

- Блог

- Что такое факторинг простыми словами

Что такое факторинг простыми словами

16.05.2022

Владельцы и управляющие многих предприятий часто сталкиваются с проблемой совершения платежей при заключении соглашения с контрагентом. Среди доступных вариантов не очень выгодная партнерам авансовая оплата, а также отсрочка и рассрочка, грозящие утратой своего оборотного капитала.

Выгодной альтернативой этим способам выступает факторинг в банке. Услуга помогает предотвратить появление кассового разрыва и гарантирует постоянство финансового оборота.

Что называется факторингом?

Факторинг — комплексный финансовый инструмент, который позволяет покупателю приобрести продукцию с отсрочкой времени оплаты, а поставщику – пользоваться финансовыми услугами фактора. В их числе защита от возможных неплатежей, авансирование выручки, учет дебиторской задолженности.

Услуга позволяет ускорить оборачиваемость средств предприятия, создавая благоприятные условия для увеличения выручки. Факторинг предоставляет не только денежные средства, но и защиту в случае прекращения оплаты счетов клиентом. Вместе с правом денежного требования риск неплатежей берет на себя фактор.

Соглашение о факторинге заключается между поставщиком товаров (подрядчик, исполнитель, ИП) и фактором. В качестве последнего может выступать коммерческий банк, факторинговая организация, микрокредитная компания. Этот финансовый инструмент возможен в ситуации, допускающей отсрочку оплаты.

Факторинг позволяет сохранить порядок в делах. Это особенно актуально для крупного бизнеса, которому нужно не упустить учет множества накладных, счетов-фактур, УПД. Все факторы имеют собственную учетную систему, которая предоставляется клиентам в любой момент.

Законодательное регулирование факторинга

Финансовый инструмент попадает под регулирование гл. 43 Гражданского кодекса РФ, в которой содержится терминология, условия соглашения, виды и обязательства сторон. Договор факторинга предусматривает обязанность фактора совершить как минимум два действия (указаны в п.1 ст. 824 ГК РФ) в обмен на уступку финансового требования:

- направить клиенту средства в счет денежных требований;

- выполнять учет денежных требований клиента по отношению к третьей стороне, имеющей задолженность;

- реализовывать права по соглашениям об обеспечении выполнения обязательств задолжавшей стороны;

- реализовывать права по финансовым требованиям, включая выставление условий погашения долга, получение оплаты, выполнение расчетов по денежным требованиям.

Допускается уступка действующих и будущих денежных требований.

В России нет отдельного федерального закона, регулирующего факторинг. Операционная деятельность факторов относится к нелицензируемым, однако для нее существует собственный код ОКВЭД – 64.99.5.

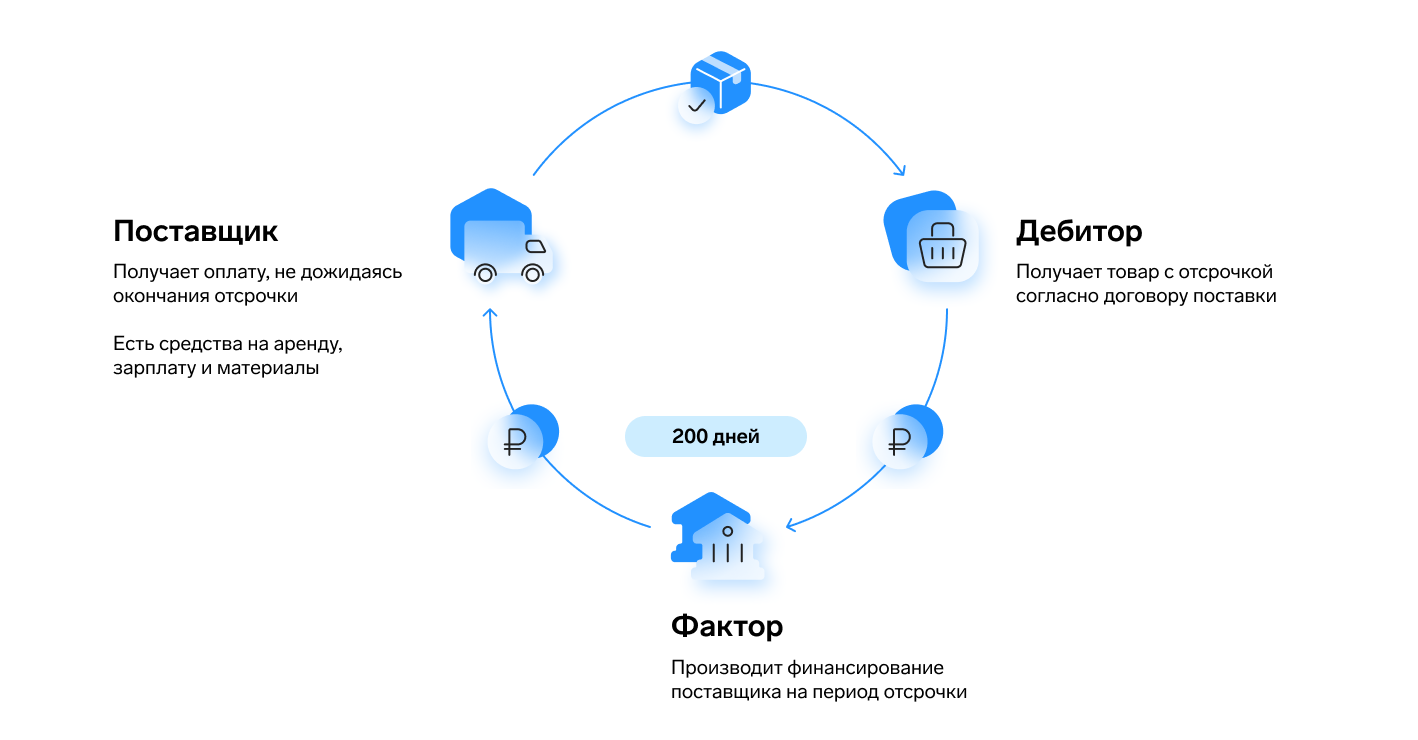

Схема работы факторинга

Факторинг работает в периметре трехстороннего сотрудничества следующих сторон:

- Продавец продукции, услуг (клиент фактора/кредитор).

- Покупатель продукции (дебитор).

- Фактор (факторинговая организация, профильное подразделение банка, специализирующееся на этой услуге).

Схема факторинга включает несколько этапов:

- Предварительный. Происходит проверка будущего клиента и его контрагента по критериям финансового благополучия. С этой целью используется информация о фирме, стабильности поставок, своевременности проведения оплаты. При наличии анализируются факты нарушения договорных обязательств. Проверяется корректность предоставленных данных, юридическая прозрачность сделки между продавцом и дебитором, оцениваются вероятные риски.

- Оформление документации. Клиент и фактор подписывают соглашения факторинга в банке, в котором содержатся условия сотрудничества. В перечне вопросов есть разные сценарии, которые могут проявиться во время партнерства. Среди основных условий: предмет соглашения, процедура выплаты средств, предоставления финансов, уступки прав требования дебиторской задолженности. Обязательно прописываются права/обязанности, степень ответственности участников, период действия соглашения, форс-мажорные ситуации, стоимость факторинга и модель проведения расчетов.

- Финансирование продавца. Поставщик предоставляет продукцию контрагенту и информирует об этом фактора. Совершение поставки требует документального подтверждения (УПД, накладная, счет-фактура). Затем фактор выполняет финансирование продавца в заранее оговоренном объеме.

- Контроль совершения сделки. Представители фактора проводят анализ исполнения обязательств сторонами. Если этого не произошло, направляются претензии. Более глубоко проверяются предприятия тех отраслей, которые имеют повышенные риски по отношению к услуге.

Виды факторинга

Принято выделять несколько разновидностей факторинга на основании критериев.

Уровень информированности субъектов

- Открытый. Дебитор ставится в известность об участии в сделке третьего субъекта – фактора. Для этого в платежных бумагах прописывается, что права на задолженность делегируются факторинговой компании, и средства должны переводиться на ее расчетный счет.

- Закрытый факторинг. Покупатель не знает о возможной переуступке права требования и появлении нового кредитора. Он меняет реквизиты платежей, указывая данные фактора. После того как покупатель направляет средства на счет факторинговой фирмы, последняя отнимает сумму проплаченной поставки, а остальное достается продавцу.

Характер дифференциации рисков

- Безрегрессный факторинг. Факторинговая компания берет на себя и покрывает все риски срыва платежей покупателями. По этой причине услуги факторов стоят дорого.

- Регрессный факторинг. Ответственность за срыв платежей покупателем возлагается на поставщика. Факторинговая фирма передает клиенту документацию, удостоверяющую право требования, и обязывает вернуть деньги, если дебитор не оплатил товар. Такие услуги стоят дешевле, однако отличаются более высокими рисками.

Месторасположение субъектов

- Внутренний. Субъекты сделки имеют статус резидентов одного государства.

- Внешний. Продавец, покупатель его продукции и факторинговая компания зарегистрированы в двух и более государствах. Отличается заключением долгосрочных договоров.

Когда нельзя получить услугу факторинга

Факторинг не предоставляется фирмам, которые сотрудничают с субподрядчиками или работают по модели alter-sales servise. Также он не подходит для компаний, выставляющих счета после выполнения некоторых видов работ.

В услуге может быть отказано при наличии большого количества должников с небольшой суммой долга. Это объясняется тем, что финансовый агент не заинтересован в предъявлении малых требований одновременно множеству должников. Нередко отказывают в обслуживании аффилированным клиентам и покупателям.

Как правило, факторы не рискуют предоставлять финансирование на срок более 6 месяцев, так как сопровождение подобных сделок связано с повышенными издержками. Отрицательный ответ могут услышать представители нестандартных моделей бизнеса (платежи через офшоры, оплата с использованием ценных бумаг).

Когда необходим факторинг

При грамотном использовании этот финансовый инструмент может удовлетворить большое количество потребностей бизнеса. Наиболее часто к факторингу обращаются в следующих случаях:

- Необходимость опередить конкурентов по выгодности условий оплаты за счет отсрочки.

- Потребность в сохранении и наращивании оборотных средств посредством использования внешних источников без увеличения кредитных обязательств.

- Реализация цели масштабирования бизнеса, в том числе за счет присутствия на зарубежных рынках.

- Обеспечение сокращения риска неплатежей за поставленную продукцию со стороны покупателей.

- Потребность в своевременном приобретении выручки по договорам.

- Необходимость уменьшения рисков взаимодействия с новыми клиентами за счет оценки их финансовой благонадежности фактором.

Среди проблем бизнеса, которые вынуждают заказывать услугу факторинга, — регулярное получение выручки с задержкой, периодическая нехватка средств для закупки сырья/товаров, свыше трети выручки фирмы обеспечивает один клиент. К факторам обращаются при невозможности оценить платежеспособность новых клиентов, нежелании крупных покупателей своевременно выполнять финансовые обязательства, а также отсутствии роста бизнеса даже при сокращении всех возможных издержек.

Сколько стоит факторинг

Как и любой источник внешнего финансирования, факторинг способствует сокращению прибыли. Перед обращением к услуге разумно просчитать ее стоимость, чтобы определить, насколько она оптимальна для бизнеса.

Основу стоимости составляет комиссия, удерживаемая фактором из суммы каждой поставки. Также она вносится на основании счетов, выставленных факторинговой организацией с заданной периодичностью. Комиссия включает три основных компонента:

- цена денег на единицу времени;

- тариф на обслуживание фактора (% от суммы одной поставки);

- фиксированный сбор за проведение документооборота.

Преимущества факторинга для поставщика и дебитора

- финансирование без использования своих активов в формате залога и иного обеспечения;

- беспрерывный оборот денежных средств;

- риски невыполнения финансовых обязательств перекладываются на фактора, что увеличивает стабильность работы бизнеса;

- расширение базы клиентов благодаря предложению покупателю приемлемого способа внесения платежа;

- сокращение денежных рисков, связанных с дебиторской задолженностью;

- ограниченные требования фактора к финансовой стабильности продавца — акцент смещен в сторону платежеспособности покупателя.

Факторинг в банках не относится к кредитным продуктам, не порождает соответствующих обязательств и не влияет на баланс предприятия.

Критерии выбора фактора

Банк, оказывающий услугу факторинга, должен иметь действующую лицензию. Насколько легальна работа фактора, можно проверить по ИНН — он должен присутствовать в перечне компаний, находящихся на учете Росфинмониторинга.

Законность факторинговой деятельности микрофинансовой компании подтверждается присутствием в реестре Центробанка. Проверить факторинговую организацию на предмет реальности существования и подлинности реквизитов можно на официальном сайте ФНС РФ.

У Вас остались вопросы или решили воспользоваться нашими услугами?

Позвоните нам по телефону 8-800-200-18-08, либо отправьте заявку:

Другие статьи на тему

Для того чтобы вести бизнес без перебоев, предприятию нередко приходится привлекать денежные средства в рамках беззалогового кредитования. Сегодня это выгоднее всего делать по условиям факторинга. Однако перед тем, как прибегать к такому виду займов, очень важно разобраться: факторинг, что это.

Факторинг — это простыми словами разновидность беззалогового кредита для организаций, предоставляющих своим клиентам товары или же услуги при условии отсрочки платежей. Такое финансирование компаниям обычно предоставляют банки. Использование механизма факторинга позволяет многим компаниям поддерживать свою бесперебойную экономическую деятельность, компенсируя затраты на поставки сырья, готовой продукции, а также проведение тех или иных работ без предоплаты. Также именно этот механизм позволяет многим фирмам упрощать свой бухгалтерский учет и расширять деятельность по мере необходимости без привлечения долгосрочных кредитов.

Факторинг: что это простыми словами через понимание роли участников процесса

В сделке по факторингу участвуют всего три стороны. Схематично их функции в договоре факторинга можно представить в виде следующей таблицы:

|

Роль |

Выгода от участия в факторинге |

|

|

Кредитор |

Лицо, предоставляющее товары или услуги |

Возможность вести бизнес бесперебойно, вкладывая в закупки новых товаров и активов средства, предоставленные фактором |

|

Дебитор |

Покупатель |

Отсрочка платежа за предоставленные товары и услуги |

|

Фактор |

Организация, предоставляющая беззалоговый займ (обычно в этой роли выступает банк) |

Комиссия от сделки |

Данные роли будут распределены между участниками факторинга независимо от того, по какой именно схеме проводится сделка.

Виды факторинга

Различают закрытый факторинг, при котором организация предоставляет клиентам товары или услуги с отстроченным платежом, беря у банка краткосрочный кредит на основании появившейся дебиторской задолженности (этот тип является наиболее распространенным) и открытый факторинг, при котором задолженность полностью переходит к банку, соответственно, покупателю товара или услуги приходится рассчитываться уже непосредственно с этой организацией. Такой тип факторинга менее популярен.

Также в международной практике выделяют:

- факторинг без регресса (в котором все риски неуплаты ложатся на плечи банка);

- факторинг с регрессом, когда именно кредитор отвечает за своевременный возврат денег финансовой организации.

На условия факторинга значительно влияют риски участников. Если сделка оформляется с регрессом, то поставщик может лишиться части финансирования в том случае, если должник не произведет оплату за товар или услугу в срок. В данном случае фактор имеет право передать неоплаченные счета поставщику с требованием возмещения. При таких условиях риски факторинга существенно возрастают. Если речь идет о факторинге без регресса, то поставщик не зависит от платежеспособности покупателя, так как проблему неоплаты полностью берет на себя посредник. Следовательно, риск неоплаты товара снижается до нуля, в то время как задолженность взыскивается факторинговой компанией самостоятельно.

Помимо этого особо выделяют такие виды факторинга как тендерный, который предоставляется для компаний, выигравших контракт на продажу продукции или проведение определенных работ, а также факторинг-гарантию, при котором компании, предоставляющей товары или услуги, не дается финансирование.

Открытый и закрытый факторинг

В первом случае факторинг схема различается в зависимости от того, насколько осведомлены участники сделки. При открытом факторинге и покупатель, и поставщик знает о присутствии фактора, что отражается в документах об отгрузке. В этом случае дебитор рассчитывается с банком, которому полностью уступается задолженность. При закрытом типе договоренность между поставщиком и фактором является конфиденциальной. Плательщик перечисляет оплату кредитору по стандартной схеме, в то время как поставщик возвращает ее посреднику.

Этапы факторинга и схема процесса

Для лучшего понимания схемы факторинга, давайте рассмотрим конкретный пример закрытого факторинга:

- Кредитор предоставляет своему заказчику услуги, либо же интересующие его товары с отсрочкой платежа.

- Кредитор передает фактору ведомость, подтверждающую появление дебиторской задолженности за предоставленные товары или услуги.

- Фактор покрывает значительную часть задолженности. Сумма проводки в пользу кредитора при этом может составлять от 70% до 95%.

- Дебитор погашает свою задолженность за товары или же услуги.

- Кредитор с фактором проводят окончательные взаиморасчёты. Фирма возвращает фактору ранее выплаченные им средства с установленными договором процентами, а банк, выполняющий роль фактора, отдает кредитору остаток средств (в зависимости от условий договора этот остаток составит от 30% и до 5%). Это завершающий этап сделки факторинга.

Данный пример раскрывает этапы факторинга закрытого типа. В том же случае, если стороны работают по открытой схеме, кредитор получает от банка 100% компенсации суммы за товары или же услуги, соответственно, последний этап в данной схеме упускается.

Преимущества и недостатки факторинга

Эффективность факторинга заключается в том, что его механизм позволяет поставщику существенно снизить свои риски. Важно то, что при получении денежных средств по схеме факторинга предоставление залога не требуется. Однако одним финансированием преимущества факторинга не ограничиваются. Посредник принимает на себя многие другие функции, связанные с управлением дебиторской задолженности: ведет учет выплат, контролирует сроки погашения, обеспечивает бухгалтерское и статистическое управление задолженностью, готовит финансовую отчетность. Избавление от дополнительной нагрузки позволяет компании сконцентрироваться на своем основном виде деятельности. Таким образом, использование факторинга позволяет существенно сократить организационные издержки. Что касается покупателя, то у него появляется возможность получить дополнительную отсрочку платежа, а также согласовать удобный для себя график выплат.

Однако, если проанализировать отзывы, можно сделать вывод, что есть и недостатки факторинга. В первую очередь это касается дороговизны услуг, вследствие чего некоторые компании предпочитают кредит. В том случае если покупатели стабильно платят в срок, что обеспечивает ритмичность поставок и оплаты, то привлечение фактора нецелесообразно. Менее привлекателен факторинг с правом регресса.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Покупателю выгодно работать с отсрочкой платежа — он успеет продать товар и оплатить поставку за счет вырученных средств. А у поставщика за это время возникают кассовые разрывы. Ему не хватает денег — нужно закупать новый товар, платить зарплату, налоги. Сохранить заказчиков и не копить дебиторскую задолженность поможет факторинг. Что это за инструмент и какие у него преимущества, расскажем в статье.

Содержание

- Что такое факторинг

- Как работает факторинг

- Зачем нужен факторинг

- Виды факторинга

- Факторинг с регрессом

- Факторинг без регресса

- Агентский факторинг

- Чем факторинг отличается от кредита

- Преимущества факторинга

- Недостатки факторинга

- Как оформить факторинг

- На что обратить внимание поставщику

- На что обратить внимание дебитору

- Правовое регулирование факторинга

- Общие положения

- Факторинг в госзакупках

Что такое факторинг

Факторинг — это оплата поставки или услуги третьей стороной за вознаграждение в более ранний срок, чем указано в договоре.

В такой сделке участвуют трое:

- поставщик (продавец);

- покупатель (дебитор);

- факторинговая компания, или фактор, или финансовый агент — обычно отдельная структура банка.

Поставщик продает товары или оказывает услуги покупателю, который по договору платит за них позже — с отсрочкой. А фактор финансирует поставщика под уступку прав денежных требований, то есть оплачивает поставку вместо дебитора раньше срока и получает за это комиссию.

Воспользуйтесь сервисом для быстрого финансирования поставок и услуг с отсрочкой платежа

Оставить заявку

Как работает факторинг

Пошагово процесс взаимодействия сторон сделки выглядит так:

- Поставщик отгружает товар или оказывает услуги.

- Обращается к фактору и заключает с ним договор финансирования под уступку денежного требования.

- Фактор сразу переводит продавцу большую часть суммы за поставку.

- Покупатель переводит деньги фактору, когда наступает срок оплаты.

- Фактор выплачивает остаток суммы, вычитая комиссию за услуги.

Эта самая простая схема факторинга. Она может меняться в зависимости от условий сделки, которые выставляет фактор.

Зачем нужен факторинг

Чтобы глубже разобраться в сути факторинга, рассмотрим пример.

Компания «Океан» закупает рыбу и морепродукты, производит рыбную продукцию и поставляет ее в торговые сети. Сети получают выручку за товар после его реализации, поэтому оплачивают поставку не сразу, а через 30 дней. В итоге свои деньги «Океан» получает с опозданием на месяц. Но чтобы закупить новое сырье, средства нужны сразу. Из-за дебиторской задолженности возникают кассовые разрывы: поставщику нечем платить за новое сырье, пока он не получит оплату от торговых сетей.

«Океан» вынужден брать кредит, но это не всегда удобно — банк может потребовать залог или поручительство. Другое решение — воспользоваться услугами финансового агента. Фактор сразу переводит компании 90 % от суммы договора, а остаток вернет через месяц, когда торговая сеть оплатит товар. За свои услуги фактор возьмет комиссию с «Океана».

В результате все три стороны в плюсе. Для покупателей ничего не меняется — они платят с отсрочкой, как и хотели, только уже не продавцу, а фактору. Поставщик получает деньги раньше срока и избегает кассовых разрывов. А фактор — зарабатывает на проценте от поставки.

Оформляйте факторинговую сделку онлайн и работайте со всеми партнерами в одном окне в сервисе Контур.Факторинг

Подключить

Виды факторинга

Существует три типа факторинга: с регрессом, без регресса и агентский. Разберемся, в чем их отличие.

Факторинг с регрессом

В этом случае фактор может потребовать с поставщика сумму, которую по каким-то причинам не заплатил покупатель. Ответственность за неуплату задолженности несет продавец.

Например, «Океан» заключил с банком договор факторинга с регрессом и уступил ему право требовать с торговой сети 1 млн рублей. После наступления срока платежа сеть перевела банку только 900 тыс. рублей. В такой ситуации банк может требовать с «Океана» остаток суммы — 100 тыс. рублей.

Продавец несет риск неплатежа, поэтому такой вид услуг подходит тем поставщикам, которые уверены в своем партнере.

Факторинг без регресса

Риск неуплаты в факторинге без регресса не переходит на поставщика, а остается на дебиторе. Фактор не сможет требовать от поставщика компенсировать долг, если покупатель не оплатит поставку после окончания действия отсрочки.

Если финансовый агент не указал в договоре вид услуги с регрессом, то предполагается, что стороны выбрали финансирование без регресса. Такое правило устанавливает п. 3 ст. 827 Гражданского кодекса РФ.

Как правило, услуги без регресса дороже: фактор берет на себя больше ответственности, тщательнее анализирует задолженность, проверяет покупателя, закладывает финансовые риски.

Агентский факторинг

При агентском (реверсивном) факторинге инициатором выступает покупатель. Именно он заключает договор с фактором.

Такой вид услуг часто используют дебиторы, которые работают со множеством поставщиков. Покупатель может получить скидку на товары или услуги за счет предоплаты поставщикам или увеличить отсрочку платежа по договоренности с фактором.

А еще это удобно — один договор с фактором предполагает оплату поставок сразу нескольким поставщикам.

Чем факторинг отличается от кредита

Кредитование — распространенный источник финансирования. Но такой способ не всегда подходит компаниям, поэтому можно использовать факторинг как альтернативный вариант.

Для наглядности сравним в таблице факторинг и кредит с низкой процентной ставкой.

| Критерий сравнения | Факторинг | Кредит под низкий процент |

|---|---|---|

| Скорость оформления | Низкая: 7−21 дней | Низкая: 7−14 дней |

| Периодичность оформления | Единоразовая в рамках договора поставки | Постоянная |

| Объем финансирования | Ограничен суммами поставок и лимитами на дебитора | Зависит от платежеспособности поставщика |

| Количество документов для оформления | Минимальный пакет, если дебитор аккредитован у фактора | Большой пакет документов |

| Обеспечение | Нет | Требуется залог |

| Процентная ставка | Сопоставима с кредитными ставками | Ключевая ставка плюс 4–8 % |

| Контроль с внешней стороны | Нет | Целевое использование |

| Требования к поставщику | Низкие при финансировании без регресса | Высокие |

| Влияние на финансовые показатели компании | Положительно влияет на свободный денежный поток | Увеличивает кредитную нагрузку |

| Срок действия | Бессрочный, финансирование поставок зависит от длительности отсрочки дебитора: от 10 до 200 дней | Равен сроку кредитования: от нескольких месяцев до нескольких лет |

| Скорость и периодичность получения денег | Регулярно, в зависимости от наличия поставок. Получение — сразу после оформления сделки | Единоразово, в течение суток после одобрения |

| Гибкость управления объемом финансирования | Поставщик управляет объемом в рамках своей потребности | Заемщик получает излишнее финансирование под будущие потребности |

| Ответственность за возврат | Зависит от вида услуги. Без регресса — за возврат отвечает покупатель, с регрессом — поставщик | Несет заемщик |

Из таблицы сравнения видно, что в некоторых ситуациях при сопоставимых затратах удобнее использовать факторинг, потому что:

- предъявляются низкие требования к поставщику;

- отсутствует кредитная нагрузка и залоговое обеспечение;

- не надо подтверждать целевое использование средств;

- ответственность за возврат денег лежит на покупателе при отсутствии регресса.

Преимущества факторинга

Профит от финансирования под уступку прав денежных требований получают как поставщики, так и покупатели. Первые могут управлять дебиторской задолженностью, вторые — контролировать кредиторскую.

Поставщики помощью факторинга:

- быстро получают оплату и сокращают кассовые разрывы;

- снижают риск неоплаты поставок покупателем;

- увеличивают клиентскую базу за счет поставок заказчикам, которые работают с отсрочкой платежа;

- получают управляемый и постоянный поток финансирования.

Факторинг позволяет дебиторам:

- нарастить базу поставщиков и обороты поставок;

- работать на комфортных условиях оплаты и увеличить отсрочку платежа;

- расширить ассортимент товаров за счет привлечения новых поставщиков;

- повысить прибыль компании благодаря управлению свободным денежным потоком (FCF);

- управлять риском требований факторов по поставкам, по которым произошел взаимозачет, корректировка или возврат.

Выбирайте фактора с выгодными условиями факторинга и заключайте договор оналайн в сервисе Контур.Факторинг

Подключить

Недостатки факторинга

Минусы финансового инструмента складываются из ограничений его использования.

- Факторы могут финансировать только поставки с отсрочкой платежа.

Если по договору не предполагается отсрочки, а покупатель просто задержал оплату, то поставщик не сможет получить финансирование. В этом случае применим только агентский факторинг для покупателя.

- Финансовые агенты работают только с безналичными расчетами.

Если покупатель расплачивается с продавцом наличными, то получить финансирование под уступку денежных требований нельзя. Также поставщик не сможет получить наличные деньги от факторинговой компании.

- Финансовый агент может отказать в оказании услуг.

Например, если агент оценит сделку как невыгодную для себя или рискованную из-за недостаточной надежности клиентов. Часто банки отказывают в услуге, если отсрочка платежа составляет больше полугода.

Как оформить факторинг

Чтобы заключить договор с финансовым агентом, нужно предоставить ему пакет документов. У каждого агента свои требования и список. Как правило, комплект состоит из трех типов документов:

- учредительные: копии устава, свидетельства ИНН, приказы о назначении руководителя, доверенности;

- бухгалтерские, например, отчетность за последний отчетный период, выписка со счета 62;

- договоры на поставки — сведения о задолженностях или о планируемых поставках.

После того, как фактор рассмотрит документы, он предлагает подписать договор. У разных факторинговых компаний своя форма договора.

На что обратить внимание поставщику

По договору поставщик уступает денежное требование, а фактор оплачивает его и оказывает услуги по сопровождению дебиторской задолженности. Проверьте, что в договоре четко прописаны все требования, которые уступаете агенту, и услуги, которые приобретаете.

Проверьте также, какой вид факторинга предоставляет агент: с регрессом или без него. От этого зависит, будете ли вы отвечать финансово перед фактором, если ваш покупатель не заплатит долг.

На что обратить внимание дебитору

Если заключаете договор по агентскому (реверсивному) факторингу, убедитесь, что в документе определено, какие услуги фактор обязан оказать, что они прописаны четко и корректно. А также важно уточнить, какой лимит по суммам вам доступен.

Правовое регулирование факторинга

Общие положения

С 1 марта 2015 года Россия присоединилась к Конвенции УНИДРУА по международным факторинговым операциям на основании Федерального закона от 05.05.2014 N 86-ФЗ. Конвенция регулирует отношения по договорам факторинга и при уступке права требования между поставщиком и дебитором. При этом стороны являются резидентами различных государств, а страны — участниками Конвенции.

В Российском законодательстве факторинг регулируется Гражданским кодексом:

- Глава 43 ч. 2 ГК РФ определяет порядок заключения договора на уступку денежного требования, правила переуступки, исполнения денежных требований и возврат средств, а также статус и права финансового агента.

- Глава 24 ч.1 ГК РФ устанавливает условия и порядок перехода прав требования, условия, предмет и форму уступки, права и обязательства сторон при уступке прав. Возможность применения к факторингу главы 24 об уступке требований закреплена в п. 3 ст. 824 ГК РФ.

В России нет отдельного закона, который бы регулировал порядок факторинга, и надзорного органа, который бы контролировал деятельность факторинговых компаний. Чтобы стать финансовым агентом, не нужна лицензия, но придется встать на учет в Росфинмониторинге и попасть в реестр.

Факторинг в госзакупках

Участники торгов по Федеральному закону от 05.04.2013 N 44-ФЗ могут пользоваться факторингом с апреля 2019 года. До этого момента Минфин запрещал использовать эту услугу, с чем были не согласны участники закупок. Они подали жалобу в Верховный суд, а тот признал запрет недействительным и разрешил использовать факторинг в закупках по 44-ФЗ.

В закупках по Федеральному закону от 18.07.2011 № 223-ФЗ участники стали пользоваться факторингом раньше. Осенью 2018 года крупные заказчики внесли изменения в свои положения о закупках и добавили возможность использовать услуги факторинговых компаний.

Продать свою дебиторскую задолженность фактору могут также подрядчики капитального ремонта многоквартирных домов. Фонд капремонта проводит торги на основании постановления Правительства от 01.07.2016 № 615 и заключает контракт с победителем. В таких контрактах обычно действует длительная отсрочка платежа. Факторинг позволяет подрядчикам быстро получать деньги, чтобы вовремя исполнять действующие контракты и заключать новые.

Оформляйте факторинговые сделки в электронном виде и работайте со всеми партнерами в одном окне

Оставить заявку

Что такое факторинг, почему он лучше кредита и при чем тут блокчейн

Что общего у рыночного торговца времен царя Хаммурапи, строителей английского торгового галеона «Мейфлауэр» и современного поставщика товаров в сети супермаркетов? Правильный ответ — факторинг

1

Что такое факторинг простыми словами

Факторинг — это быстро набирающий популярность инструмент для увеличения оборотного капитала компании. В 2019 году объем российского рынка факторинга составил 3,1 трлн руб. и этот сегмент растет на десятки процентов в год.

Представьте, что вы оказали услуги или поставили товары, а оплатят вам их через месяц, а то и позже. Вам же нужно разобраться с арендой, заработной платой и закупить расходные материалы и товары. Оборотных средств все время не хватает, к тому же вы должны постоянно отслеживать сроки оплаты и напоминать о них заказчикам.

В подобной ситуации может помочь факторинг. По сути, это финансирование под уступку права денежного требования, или, иными словами, обмен будущей выручки на деньги. Факторинговая компания или банк берут ваши счета и оплачивают их раньше, чем это сделает ваш покупатель (обычно в сумме до 80-90% переуступаемых денежных требований). Так в сделке между продавцом и покупателем появляется посредник — фактор. Кроме оплаты он может вести торговый документооборот.

А что же с оставшимися 10-20% стоимости вашего товара или услуги? Все просто: когда ваш клиент расплатится с фактором, тот перечислит вам остаток выручки за вычетом своей комиссии.

2

А что, если клиент не заплатит?

Некоторые виды факторинга помогают снизить риски неплатежей. В этом случае фактор проверяет платежеспособность ваших клиентов и часто устанавливает лимит на поставки в кредит конкретному покупателю, а также рекомендует длительность отсрочки платежей по конкретному договору. Также, факторинговая компания по условиям договора может напоминать покупателям о сроках оплаты.

3

Фото: Pexels

И все же, можно ли снизить риск неуплаты?

Существует две формы факторинга: с регрессом и без. Именно в случае безрегрессного факторинга риск неуплаты со стороны покупателей полностью переходит к факторинговой компании. В случае же факторинга с регрессом факторинговая компания, не получив денег с покупателей, имеет право через определенный срок потребовать их с вас. При этом факторинг с регрессом обычно не предполагает уведомления дебиторов о переуступке прав денежного требования.

В России спрос на безрегрессный (страхующий от неуплаты) факторинг выше, чем на регрессный. В 2019 году он составил 70,2% от общего объема факторинговых операций.

4

Сколько это стоит?

Факторинг чуть дороже кредита. В России в последние годы разрыв в стоимости сократился до примерно процентного пункта.

На 2019 год стоимость факторинга составила примерно 10% годовых, но поскольку отсрочки платежа даются чаще всего на срок менее полугода, можно сказать, что стоимость в процентах от суммы сделки колеблется в среднем от 1 до 4%.

Комиссия состоит из нескольких частей:

- стоимость использование денег на период отсрочки (в процентах годовых);

- стоимость документооборота;

- стоимость оценки платежеспособности покупателя и взаимодействие с ним (если это предусмотрено договором).

Нужно отметить, что электронный документооборот между всеми участниками сделки помогает снизить стоимость факторинга.

5

Каков объем рынка факторинга в России и в мире

После ужесточения требований по кредитованию после финансового кризиса 2008 года факторинг стал развиваться во всем мире стремительными темпами. По прогнозам Adroit Market Research, к 2025 году мировой рынок факторинга достигнет $9,28 трлн. Правда, прогнозы делались до глобальной пандемии, так что цифры могут быть скорректированы.

В 2019 году российский рынок факторинга вырос на 32% и по итогам года он достиг 808 млрд руб. Однако процент проникновения факторинга в сегмент малого и среднего предпринимательства по-прежнему остается невысоким — менее 20% по итогам 2019 года.

6

Фото: Wikipedia

Интересные факты о факторинге

- В современном мире существуют факторинговые компании, которые обслуживают потребности конкретных отраслей, быстро предоставляя предприятиям необходимые средства (часто в течение 24 часов, а то и быстрее). Но так, разумеется, было не всегда. История факторинга насчитывает несколько тысяч лет.

- Один из древнейших правовых памятников в мире, вавилонский Кодекс царя Хаммурапи, датируемый примерно 1754 годом до нашей эры, содержал правила факторинга. Месопотамская цивилизация в конечном итоге вымерла, но практике факторинга удалось выжить.

- В XIII—XIV веках в Европе банки выдавали фермерам кредиты под их посевы. Вскоре это переросло в денежные авансы под доставку зерна за границу — по сути, это были операции факторинга.

- Именно факторинг помог профинансировать «Мейфлауэр» — торговое судно, на котором англичане, основавшие одно из первых британских поселений в Северной Америке, в 1620 году пересекли Атлантический океан. Факторинг также сыграл большую роль в быстром росте и расширении Британской Ост-Индской компании во время колонизации Нового Света.

- Большое количество факторинговых компаний возникло в конце 19 века в США. Они являлись агентами немецких и английских поставщиков одежды и текстиля, а в силу больших расстояний между населенными пунктами в Америке и различий в законодательствах разных штатов предоставляли услуги местным производителям. К концу Второй мировой войны факторинг стали использовать и другие предприятия и отрасли в США.

- С середины 20 века начал развиваться международный факторинг. В 1960 году появилась первая факторинговая ассоциация — International Factors Group (IFG), которая на сегодня объединяет более 160 компаний из 60 стран мира.

7

В чем разница между факторингом и кредитом?

Для получения финансирования по схеме факторинга нужно предоставить немалый пакет документов: документы по вашему бизнесу, по клиентам, с которыми будет работать фактор, и по самим поставкам.

Так не проще ли в этом случае взять кредит? Факторинг и кредит — это совершенно разные операции. Кредит выдается во временное пользование и его нужно вернуть в установленный срок. Факторинг — это выкуп дебиторской задолженности, соответственно, полученные деньги возвращать не надо.

Кроме того, при факторинге не требуется залоговое обеспечение и целевое использование средств, как при кредитовании. Помимо финансирования вы также получите сервис по управлению дебиторской задолженностью и прочие сопутствующие услуги.

8

В чем разница между факторингом и форфейтингом?

Финансирование сделки купли-продажи с применением механизма уступки прав требования третьим лицом происходит и при операциях форфейтинга.

Форфейтинг — это инструмент для покупателя, которому необходимо что-либо приобрести, но его собственных средств для этого недостаточно. Чтобы осуществить покупку, покупатель выписывает комплект долговых инструментов (к примеру, векселей) и передает их в счет оплаты продавцу, который, в свою очередь, учитывает их у третьей стороны (к примеру, банка) и получает соответствующую сумму. После этого банк получает оплату по векселям с покупателя в соответствии со сроками их погашения.

Соответственно, в отличие от факторинга, при форфейтинге инициирует сделку и уплачивает комиссию покупатель, а не продавец, и уступаются долговые обязательства, а не денежные требования.

9

В чем разница между факторингом и цессией?

И наконец, вспомним цессию — уступку права требования, которая сопровождается переменой лиц в обязательстве, оно переходит от прежнего кредитора к новому. Цессия, как и факторинг, помогает получить дополнительные источники финансирования будущих сделок.

Но существует ряд принципиальных различий: по договору цессии допускается уступка права по любым обязательствам, а при факторинге они должны быть денежными; факторинг, в отличие от цессии, сопровождается целым комплексом дополнительных услуг, включающих обслуживание счета, контроль за дебиторкой и прочее; оказывать услугу факторинга могут исключительно коммерческие компании (банки, факторинговые компании и т. д.), что не относится к цессии.

10

Фото: Ryan Born / Unsplash

Недостатки факторинга

Ни одна финансовая схема, разумеется, не совершенна. Например, не каждая дебиторская задолженность может быть профинансирована факторингом. Некоторых партнеров, согласно международным стандартам, придется сразу исключить и не тратить на них время (например, фирмы, работающие меньше полугода). По другим надо собрать прилично дополнительной информации, подтверждающей их платежеспособность (например, историю ваших финансовых отношений). Ну и последнее — не все покупатели решаются работать с продавцом на условиях факторинга, потому что в качестве кредитора не хотят видеть банк или финансовую компанию.

Факторинг работает только с договорами на отсрочку платежа и допускает только безналичный расчет, сроки оплаты покупателем при этом фиксируются. Поэтому не получится использовать факторинг в тех случаях, когда вы заключаете договоры с условием немедленной оплаты, либо оплатить наличными, или же поменять сроки уплаты по простому обоюдному согласию с покупателем.

При этом преимуществ у факторинга намного больше. Он дешевеет, а документооборот становится проще благодаря цифровизации. Поэтому спрос на эти услуги будет расти — как и число факторинговых компаний.

11

Как блокчейн и другие технологии меняют рынок факторинга

Компании по всему миру используют все более сложные факторинговые схемы, в том числе когда для финансирования проекта привлекается несколько банков, иногда находящихся в разных странах. Чтобы безопасность и прозрачность таких схем используется технология смарт-контрактов на базе блокчейна. Россия стала одной из первых стран в мире, где начато внедрение этой технологии.

В конце 2017 года «М.Видео», Альфа-банк и «Сбербанк Факторинг» создали консорциум для использования блокчейн-технологий в финансовом секторе. По словам финансового директора «М.Видео» Екатерины Соколовой, годовой оборот факторинговых операций между компанией и ее поставщиками — это миллиарды рублей и десятки тысяч товарных накладных. «Применение блокчейна автоматизирует сверку отгрузочной документации и устраняет риски мошенничества и потери конфиденциальности, сокращает операционные расходы, повышает скорость и удобство факторинговых платежей», — уточнила Соколова.

Как следует из исследования компании Deloitte, использование смарт-контрактов позволяет вдвое повысить доступность факторинговых сервисов для компаний на развивающихся рынках.

Обновлено 03.08.2020

Факторинг позволяет бизнесу продавать товары с отсрочкой платежа и при этом избегать «застоя» финансов. Этот финансовый инструмент зачастую избавляет предпринимателей не только от денежных «ям», но и от трудностей с получением оплаты от клиентов. Однако есть и свои минусы — от требования абсолютной прозрачности документов до исключительно безналичного расчета. Подробнее о том, как работает факторинг и когда стоит к нему прибегать — в материале «Ленты.ру».

Что такое факторинг

Факторинг — это обмен будущей выручки на деньги за процент. Если бизнесмен продает клиенту товар с отсрочкой платежа, но сам нуждается в этих деньгах немедленно, он прибегает к услуге факторинга. Факторинговая компания, банк или микрофинансовая организация оплачивают счет раньше, чем это сделает покупатель. Такая сделка называется факторинговой. За свои услуги посредник в расчетах — фактор — берет небольшой процент.

В факторинговой сделке участвуют три стороны: продавец (кредитор), который реализует товар или предоставляет услугу с отсрочкой платежа; покупатель (дебитор), который приобретает товар или услугу под отсроченный платеж, а также финансовый агент (фактор), который покрывает дебиторскую задолженность за процент.

Факторинг позволяет бизнесу сделать покупателям выгодное предложение об отсрочке платежа, не опасаясь кассовых разрывов. Предприниматель сможет получить выручку прямо в день отгрузки и пустить эти деньги в дело. При этом факторинговые компании, как правило, не берут залог. Вместо него используется будущая выручка — дебиторская задолженность. С помощью факторинга предприниматели могут масштабировать оборот: увеличить поставки, выйти на новые рынки.

Фото: Анатолий Жданов / Коммерсантъ

Наконец, есть варианты факторинга, при котором сама факторинговая компания принимает на себя риски и контролирует возврат денег. Фактор может сам проверить платежеспособность клиентов, установить лимит на поставки в кредит конкретному покупателю, порекомендовать длительность отсрочки платежа. Кроме того, фактор может сам напомнить покупателю о сроках оплаты, освобождая бизнес от кредитной рутины.

В западных странах факторинг воспринимают как комплекс услуг по управлений дебиторской задолженностью. Не менее важны, чем предоставление денег, дополнительные услуги — бухгалтерские, юридические, информационные. В России же факторинг в большинстве случаев считается альтернативой кредиту.

Схема факторинга

Механизм факторинга устроен следующим образом:

1) Продавец проводит сделку и заключает договор об отсрочке платежа.

2) Товар поступает покупателю, на счету продавца появляется дебиторская задолженность (счет на оплату). Этот счет передают фактору.

3) Продавец заключает с ним договор и получает, как правило, 75-90 процентов от суммы. После этого покупатель будет возвращать задолженность по реквизитам фактора, а не кредитора.

4) Покупатель оплачивает заказ, фактор возвращает продавцу оставшиеся деньги за вычетом своей комиссии.

В чем минусы факторинга

Помимо преимуществ, у факторинга есть несколько недостатков. Среди них невозможность проводить расчеты наличными. Также факторинг не может служить страховкой на случай задержки платежа. Если заключен договор немедленной оплаты, привлечь факторинговую компанию нельзя. Для факторинга требуется достаточно большой комплект документов, относящихся как к бизнесу продавца, так и покупателя. Кроме того, необходимо предоставлять счета-фактуры, товарные накладные, универсальные передаточные документы и другие справки по конкретным сделкам.

При факторинге всегда фиксируются сроки оплаты. Если привлечен фактор, неформально договориться с покупателем об изменении условий не получится. Наконец, факторинг, как и любое привлечение внешнего финансирования, уменьшает прибыль.

Виды факторинга

В зависимости от географии и условий факторинга выделяют несколько видов факторинговых сделок.

1) Международный (продавец и покупатель находятся в разных странах) и внутренний (поставка проходит внутри страны).

2) Открытый (клиента предупреждают о факторинге) и закрытый (конфиденциальный, когда клиент получает уведомление после того, как не оплатил поставку).

3) Факторинг с регрессом (если клиент не оплатил поставку, предприниматель возвращает деньги фактору) и без регресса (если не возвращает).

Факторинг в истории

Современный факторинг начал зарождаться в XIV-XVI веках благодаря международной торговле. Англия, Португалия и Голландия в своих колониях создавали «фактории» — единое окно для обмена товарами с метрополией. Так начал складываться институт торговых посредников.

К середине XX века фактории эволюционировали в торговые представительства. Факторы разделились на торговых агентов, логистов, таможенных брокеров, бухгалтеров и финансистов. Из последних двух категорий возник современный факторинг. Кроме того, развитию этой сферы поспособствовала Вторая мировая война. Когда финансовая система Европы была разрушена, правительство США кредитовало европейские государства в рамках Плана Маршалла, но «живые» деньги не покидали Америку, а выплачивались сразу национальным поставщикам.

Выставка в Мюнхене, посвященная Плану Маршалла

Фото: R. Sandens / AP

Впоследствии из госзакупок схема факторинга перекочевала во внешнеторговые операции коммерческих фирм, а затем – в торговые отношения внутри стран. В России специализированные факторинговые компании, предлагающие не только авансирование и инкассацию выручки, но и комплекс услуг по управлению дебиторской задолженностью, появились в середине 2000-х годов.

Как выбрать банк для факторинга

Есть несколько способов выбрать банк для факторинга. Сначала стоит обратиться в кредитные организации, в которых обслуживается ваша компания. Там можно получить улучшенные условия факторинга. Второй способ — обратиться в банки, в которых обслуживаются клиенты-покупатели. В этом случае риск для факторинговой сделки будет ниже, а предложение быстрее и выгоднее. Наконец, можно провести поиск самостоятельно. Рынок факторинга довольно мал, его можно исследовать за несколько часов.

Выбор банка для факторинга: на что обратить внимание

1) У банка должна быть действующая лицензия Центробанка, ее можно проверить тут. ИНН факторинговой компании должен содержатся в списке организаций, состоящих на учете на сайте Росфинмониторинга.

2) Микрофинансовая компания должна значиться в реестре ЦБ. Проверить реальность деятельности и уточнить реквизиты факторинговой компании можно на сайте Федеральной налоговой службы (ФНС).

Как контролируется факторинговая сделка

По закону, факторинг — это комплекс услуг по погашению задолженности, которые финансовый агент оказывает за уступку этой задолженности. В Гражданском кодексе РФ есть глава, посвященная регулированию сферы факторинга. Это статья 43 «Финансирование под уступку денежного требования». В ней описаны основные условия договора, обязательства и состав его участников, а также терминология.

Фото: Станислав Трифонов / Lenta.ru

Международный факторинг не описан в главе 43 ГК РФ, он регулируется положениями Конвенции УНИДРУА по международным факторинговым операциям, к которой Россия присоединилась с 1 марта 2015 года, и нормами валютного законодательства. Коммерческие организация, выполняющие роль факторинговых компаний, обязаны встать на учет в Росфинмониторинге. При этом факторинг не регулируется отдельным законом, кроме ГК РФ, деятельность факторов не лицензируется.

Сколько стоит факторинг

Как правило, комиссия, которую взимает факторинговая компания, состоит из нескольких частей. Это оплата за использование денег на период отсрочки (в процентах годовых), за оценку финансового состояния покупателя, а также за документооборот. Обычно стоимость факторинга колеблется в пределах от 0,5 до 4 процентов.