Финансовый план – это неотъемлемая часть бизнес-плана, в которой осуществлен анализ денежного положения предприятия на текущий период, а также описаны будущие денежные перспективы. Этот анализ и помогает, собственно, реализовать бизнес проект. В нем отражены деятельность фирмы, ее проблемы, перспективы и будущие действия с помощью объективных числовых показателей. Особенно важна финансовая часть при поиске денег на развитие бизнеса и для инвесторов, которые с его помощью могут разглядеть возможные проблемы организации с наличностью.

Содержание статьи:

Виды финансовых планов

Зависимо от длительности периода, различают три основных типа:

1. Краткосрочный – подготовлен максимум на один год. Он подходит для компаний с быстрым оборотом капитала.

2. Среднесрочный – подготовлен на плановый период от одного до пяти лет. Этот план составляют после детальных исследований, разработок т.д.

3. Долгосрочный – подготовлен на период более пяти лет. Составляют после определения долгосрочных финансовых целей компании, ее структуры капитала, деятельности по расширению и т.д.

Также могут составлять:

1. Основной – в нем рассчитаны себестоимость, стурктура доходов и затрат, налоговые платежи и др.

2. Вспомогательный– помогает составить основной план.

Разделы

Следующие разделы являются главными составляющими:

- Таблица доходов и расходов.

- Прогноз объемов выручки.

- Прогноз баланса активов и пассивов.

- Расчет точки безубыточности.

- Прогноз притока и оттока денежных средств.

- Инвестиционный, кредитный и валютный планы.

1. Баланс предприятия – финансовый документ, который состоит из двух частей – актива и пассива. В активе баланса отображают стоимость всех нематериальных и материальных ценностей предприятия (оборудование, здания, ТМЦ, интеллектуальная собственность и т.п.). Собственные или заемные источники формирования этих ценностей (кредиты, акционерный капитал и т.п.) отображают в пассиве баланса. Баланс – это первый документ, который с первого взгляда показывает, сколько стоит фирма.

2. Отчет о прибылях и убытках – характеризует уровень рентабельности уже существующей фирмы или предполагаемый уровень рентабельности для новой фирмы. Сколько чистой прибыли будет иметь ваша компания после отчисления всех расходов – это и покажет рентабельность. Кстати, с новыми рентабельными бизнес-идеями можете ознакомиться в другой статье.

3. Отчет о движении наличности – показывает платежеспособность фирмы, есть или будут у нее деньги, чтобы погасить кредиты и другие обязательствам. Обратите особенное внимание на этот документ, ведь именно он показывает движение ваших денег на банковском счету. Он обязателен для фирм, которые продают сезонную продукцию или предоставляют товары в кредит.

Показатели

Расчет главных финансовых показателей ставит финальную точку при его оценивании. Ведь как бы красиво и детально вы исследовали конкурентов, выделили конкурентные преимущества компании, описали будущий продукт или услугу, если показатели рентабельности низкие или нулевые, инвесторы с вами не будут разговаривать.

В первую очередь рассчитать нужно такие показатели:

1. Срок окупаемости инвестиций (англ. Pay-Back Period) – помогает оценить рациональность инвестиционного проекта. Показывает конкретный срок, на протяжении которого инвестиции будут покрыты. При этом для организации бизнеса можно привлекать сторонние инвестиции, о чем описано в нашей статье. Формула расчета:

где, Io – стоимость первоначальных инвестиций;

P – чистый поток денег в год после реализации проекта.

2. Дисконтированный период окупаемости инвестиций (англ. Discounted Pay-Back Period) – учитывает момент времени. Формула расчета:

где, n – число периодов;

CFt – приток денег в определенный период t;

r – коэффициент дисконтирования;

Io – стоимость первоначальных инвестиций.

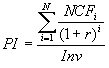

3. Индекс рентабельности (англ. Profitability Index) – показывает уровень прибыли на единицу затраченных средств. Формула расчета:

где NCFi – чистый поток денег для i-го периода;

r – ставка дисконтирования;

Inv – стоимость первоначальных инвестиций.

Если PI > 1 – вложение капитала эффективно.

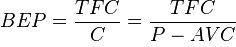

4. Точка безубыточности (англ. break-even point) – показывает сколько нужно продать товара или услуг по предлагаемой цене, чтобы выйти в ноль. Данный экономический показатель характеризует ту ситуацию, когда размер прибыли равен размеру затрат. Формула расчета:

где, TFC – размер постоянных затрат;

AVC — размер переменных затрат на единицу продукции;

P— продажная цена единицы продукции;

C – прибыль с единицы продукции.

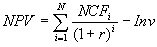

5. Чистая приведенная стоимость (англ. Net present value) – позволяет оценить инвестиционный проект путем расчета стоимости будущих денежных потоков за минусом инвестиционных потоков. При этом нужно учесть дисконтированный срок возврата инвестиций. Формула расчета:

где NCFi – чистый поток денежных средств для i-го периода;

Inv – стоимость первоначальных капиталовложений;

r – стоимость привлеченного капитала или ставка дисконтирования.

Если NPV имеет позитивное значение, то вложение капитала эффективно.

Взаимодействие финансового и маркетингового плана

Маркетинговый и финансовый план должны быть тесно связаны между собой, ведь они оба касаются вопроса ценообразования товаров или услуг. Аналитики желают установить цену на том уровне, который принесет фирме желаемую прибыль. Маркетологи же обеспокоены завоеванием доли рынка и объёма продаж. Чтобы принять оптимальное решение, специалисты компании организовывают совещания, где принимается компромиссное решение. Напомним, что маркетинг-план описывает:

1. Текущее положение фирмы на рынке (целевые сегменты, SWOT-анализ рынка, конкурентные преимущества). Предшествуют этому детальные маркетинговые исследования.

2. Анализ конкурентной среды.

3. Анализ комплекса маркетинга: товарная, ценовая, сбытовая и стратегия продвижения.

4. Контроль маркетингового плана.

Разделы презентаций

- Разное

- Бизнес и предпринимательство

- Образование

- Финансы

- Государство

- Спорт

- Армия

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Экология

- Экономика

- Юриспруденция

Презентация на тему Финансовый план бизнес-планирования

Содержание

-

1.

Финансовый план бизнес-планирования -

2.

Понятие финансового плана Финансовый план – -

3.

1. Баланс предприятия – финансовый документ, который -

4.

2.Себестоимость — это стоимостная оценка, используемых в -

5.

3.Прибыль от реализации продукции ( работ, услуг) -

6.

4.Рентабельность предприятия Наиболее крупным и обобщенным -

7.

6.Рентабельность продукции характеризует, сколько субъект хозяйствования имеет -

8.

8.Финансовая устойчивость– это способность предприятия всегда осуществлять -

9.

Финансовые показатели 9. Деловая активность предприятия в -

10.

Иногда финансовый план заключают анализом безубыточности, чтобы -

11.

Скачать презентацию -

12.

Похожие презентации

Понятие финансового плана Финансовый план – это неотъемлемая часть бизнес-плана, в которой осуществлен анализ денежного положения предприятия на текущий период, а также описаны будущие денежные перспективы. Зависимо от длительности периода, различают три основных типа: 1. Краткосрочный – подготовлен

Слайды и текст этой презентации

Слайд 1

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНОЕ ГОСУДАРСТВЕННОЕ БЮДЖЕТНОЕ

ОБРАЗОВАТЕЛЬНОЕ

УЧРЕЖДЕНИЕ

«ДОНСКОЙ ГОСУДАРСТВЕННЫЙ ТЕХНИЧЕСКИЙ УНИВЕРСИТЕТ»

(ДГТУ)

Факультет Инновационный бизнес и менеджмент

Кафедра

«Экономика и менеджмент»

Презентация по дисциплине

«Бизнес-планирование»

на тему:

«Финансовый план бизнес-планирования»

Подготовила:

Е.А. Островская

Группа ИЭ44

Слайд 2

Понятие финансового плана

Финансовый план – это неотъемлемая

часть бизнес-плана, в которой осуществлен анализ денежного положения предприятия

на текущий период, а также описаны будущие денежные перспективы.

Зависимо

от длительности периода, различают три основных типа:

1. Краткосрочный – подготовлен максимум на один год. Он подходит для компаний с быстрым оборотом капитала.

2. Среднесрочный – подготовлен на плановый период от одного до пяти лет. Этот план составляют после детальных исследований, разработок т.д.

3. Долгосрочный – подготовлен на период более пяти лет.

Также могут составлять:

Основной – в нем рассчитаны себестоимость,

структура доходов и затрат, налоговые платежи и др.

2. Вспомогательный– помогает составить основной план.

Виды финансовых планов

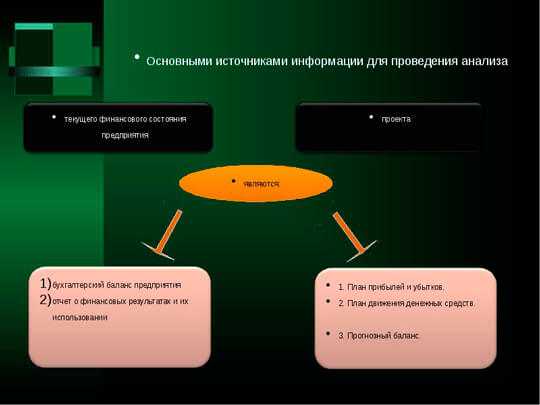

Слайд 3

1. Баланс предприятия – финансовый документ, который состоит

из двух частей – актива и пассива. В активе

баланса отображают стоимость всех нематериальных и материальных ценностей предприятия. Собственные

или заемные источники формирования этих ценностей (кредиты, акционерный капитал и т.п.) отображают в пассиве баланса.

2. Отчет о финансовых результатах – характеризует уровень рентабельности уже существующей фирмы или предполагаемый уровень рентабельности для новой фирмы. Сколько чистой прибыли будет иметь ваша компания после отчисления всех расходов – это и покажет рентабельность.

3. Отчет о движении денежных средств – показывает платежеспособность фирмы, есть или будут у нее деньги, чтобы погасить кредиты и другие обязательствам.

Формы финансового плана

Слайд 4

2.Себестоимость — это стоимостная оценка, используемых в производстве

продукции (работ, услуг) природных ресурсов, сырья, материалов, топлива, энергии,

основных фондов, трудовых ресурсов и других затрат на её производство

и сбыт.

С = М + А + ЗП

1.Выручка от реализации продукции представляет собой денежный доход, полученный организацией от покупателей за проданную продукцию. Показатель выражает денежные отношения между производителями и потребителями товаров.

Общая формула выручки от реализации продукции выглядит так:

В = Q × P

Здесь:

Q – количество проданных товаров;

P – цена реализации.

Здесь:

М – материальные затраты;

А – амортизация;

З – заработная плата.

Финансовые показатели

Слайд 5

3.Прибыль от реализации продукции ( работ, услуг) определяется

как разница между выручкой от реализации продукции в действующих

ценах без НДС и акцизов, экспортных тарифов (для экспортной выручки)

и затратами на производство и реализацию, включаемыми в полную себестоимость продукции:

Преал = Вр – Зп — H

Здесь:

Вр– выручка от реализации продукции;

H — потоварные налоги, включенные в цену продукции (НДС, акцизы, экспортные тарифы для экспортной выручки);

Зп — затраты на производство и реализацию продукции

Финансовые показатели

Слайд 6

4.Рентабельность предприятия

Наиболее крупным и обобщенным показателем является уровень

рентабельности предприятия. Для его расчета используется только бухгалтерская и

статистическая документация за определенный период. В более упрощенном варианте формула

рентабельности предприятия выглядит как:

Где:

БП – показатель балансовой прибыли;

СА – суммарная стоимость всех оборотных и внеоборотных активов, производственных мощностей и ресурсов.

Р= БП/СА*100%

5.Рентабельность продаж

Маржа или рентабельность продаж является еще одной существенной характеристикой при ценообразовании продукции или услуги.

ROS= (Прибыль / Выручка) х 100%

Финансовые показатели

Слайд 7

6.Рентабельность продукции характеризует, сколько субъект хозяйствования имеет прибыли

или самофинансируемого дохода с каждого рубля, затраченного на производство

и реализацию продукции.

.

Финансовые показатели

R = (Прибыль от

реализации продукции/Себестоимость реализуемой продукции)*100%

7.Ликвидность – способность активов быть быстро проданными по цене, близкой к рыночной.

Расчет коэффициентов ликвидности

1)текущая ликвидность: Ктл = ОА / КО

2) Быстрая ликвидность: Кбл = (Кдз + Кфв+ ДС) / ТО

3) Абсолютная ликвидность: Кал = (ДС+ Кфв) / ТО

Слайд 8

8.Финансовая устойчивость– это способность предприятия всегда осуществлять в

необходимых объемах финансирование своей деятельности либо за счет собственного

и заемного капитала.

Финансовые показатели

Основные показатели финансовой устойчивости организации

Слайд 9

Финансовые показатели

9. Деловая активность предприятия в финансовом аспекте

проявляется прежде всего в скорости оборота его средств. Анализ

деловой активности заключается в исследовании уровней и динамики разнообразных коэффициентов

оборачиваемости, основными из которых являются:

— Коэффициент оборачиваемости активов (Коа = ЧВ / ССА);

— Коэффициент оборачиваемости дебиторской задолженности (Кодз = ЧВ/ ССдз);

— Коэффициент оборачиваемости кредиторской задолженности (Кокз = ЧВ/ ССкз);

— Коэффициент оборачиваемости материальных запасов; (Комз = ЧВ/ ССз);

— Коэффициент оборачиваемости основных средств; (Коос= ЧВ/ ССос);

— Коэффициент оборачиваемости собственного капитала; (Коск= ЧВ/ ССск);

10.Срок окупаемости инвестиций (англ. Pay-Back Period) – помогает оценить рациональность инвестиционного проекта. Показывает конкретный срок, на протяжении которого инвестиции будут покрыты. При этом для организации бизнеса можно привлекать сторонние инвестиции

PP = Io/ P

Io – стоимость первоначальных инвестиций;

P – чистый поток денег в год после реализации проекта.

Слайд 10

Иногда финансовый план заключают анализом безубыточности, чтобы показать,

каким должен быть объем продаж, чтобы предприятие могло осуществлять

производство безубыточно. Такой анализ имеет определенное значение для потенциальных кредиторов

предприятия.

1.Основное

назначение этого анализа состоит в

том, чтобы:

• оценить

по совокупности заранее определенных

параметров сложившийся уровень

финансовой устойчивости предприятия

в кратко-, среднесрочном и долгосрочном

временных разрезах на основе его

сопоставления с нормальным для данного

предприятия уровнем финансовой

устойчивости;

• выявить

основные тенденции изменения финансовой

устойчивости и их причины;

• определить

приоритетные направления и задачи

повышения финансовой устойчивости

предприятия (нормализации его финансового

состояния).

Процесс

планирования включает 3 этапа:

1.

Анализ

стратегических проблем. На этом этапе

следует проанализировать тот рынок,

на который предприятие будет работать.

Анализ должен быть двойственным, т. е.

необходимо продумать позитивные моменты

функционирования предприятия в данной

рыночной среде, а также представить

возможные негативные последствия

деятельности фирмы.

2.

Следует учесть, что в процессе развития

предпринимательства наряду с разрешением

одних проблем будут возникать другие.

Меняются потребности и запросы

покупателя, внедряются новые достижения

НТП, растет уровень развития производства,

меняется рынок и стратегия конкурентов,

возникают финансовые сложности и т.д.

Поэтому необходимо прогнозировать

деятельность фирмы от 1 до 5 лет и решить,

сможет ли предприятие адаптироваться

к данной рыночной среде. Если получен

положительный ответ, то следует

переходить ко 2 этапу.

3.

Прогноз

будущих условий деятельности и

определение задач. При этом взвешиваются

внутренние возможности предприятия.

Для чего необходимо составить перечень

слабых и сильных сторон предприятия,

учтя предполагаемые изменения рыночной

среды. Обсудив положительные и

отрицательные стороны, можно выявить,

какие цели достижимы. После этого

тщательно корректируются поставленные

задачи и остаются лишь те из них, которые

на обозримый период времени являются

разрешимыми и первостепенны по важности.

Выбор

оптимально варианта развития. На этапе

определяются все материальные средства

развития предприятия на основе

составленных ранее «плюсов»

и

«минусов».

Особое

внимание обращается на анализ 3-х

важнейших показателей:

1.

Место

покупателя на рынке.

2.

Принадлежит

ли предприятие к хозяйственному сектору

и отрасли.

3.

Ассортиментная

структура производственных программ.

Этот

этап является сложным, т.к. он включает

всю информацию, полученную на первых

2-х этапах, вмещает в себя анализ всех

возможных аспектов функционирования

предприятия и вырабатывает оптимальный

вариант развития.

Выбор

оптимального варианта развития затруднен

невозможностью предугадать все

изменения, как на самом предприятии,

так и внутри рыночной среды. В связи с

ростом экономического риска и трудностей

прогнозирования большинства рынков,

невозможно определить перспективы

развития предприятий методом

экстраполяции, т.е. предвидеть будущее

на основе тенденций прошлого. Поэтому

здесь необходима интуиция или опыт

руководителя и менеджеров, ответственных

за различные участки работ.

Второй

и третий этапы требуют обычно привлечения

дополнительных специалистов в области

планирования и управления.

4.Стратегический

план — это управленческая конструкция,

содержащая мероприятия, необходимые

для достижения поставленных стратегических

целей, последовательность, исполнителей

и сроки их выполнения, необходимое

ресурсное обеспечение.

Производственный

план– это административный процесс,

который происходит внутри производственного

бизнеса и включает в себя решения о

необходимом количестве сырья, персонала

и других необходимых ресурсов, что

закупаются для создания готовой

продукции соответственно графика.

Финансовый

план – это неотъемлемая часть

бизнес-плана, в которой осуществлен

анализ денежного положения предприятия

на текущий период, а также описаны

будущие денежные перспективы. Этот

анализ и помогает, собственно, реализовать

бизнес проект. В нем отражены деятельность

фирмы, ее проблемы, перспективы и будущие

действия с помощью объективных числовых

показателей. Особенно важна финансовая

часть при поиске денег на развитие

бизнеса и для инвесторов, которые с его

помощью могут разглядеть возможные

проблемы организации с наличностью.

Объективные

составляющие понятия «качество

прогноза»

носят

инвариантный характер по отношению к

заказчику-потребителю прогнозной

информации. К ним можно отнести такие

показатели качества прогнозной

информации как информативность,

точность, достоверность прогноза.

5.Достоверность

или надежность прогноза представляет

собой в определенной степени свойство

устойчивости предсказания, его

вероятностную характеристику. Она

определяет вероятность реализации

соответствующей прогнозной оценки для

заданных условий прогноза, например,

временных либо пространственных границ

разброса параметров объекта

прогнозирования.

Точность

прогноза – мера соответствия

прогнозируемой величины фактическому

ее значению. Иногда допускается следующее

определение – оценка доверительного

интервала прогноза для заданной

вероятности его осуществления. Следует

отметить, что характеристики точности

и надежности являются сопряженными. В

общем случае, чем выше надежность

прогноза, тем ниже его точность и

наоборот.

6.С

понятием точность прогноза связано

понимание оценки ошибки прогноза. Она

является измерителем меры точности

прогноза. Следует различать фактическую,

иногда называемую эмпирической, ошибку

прогноза, т.е. оцененную по факту

свершения события или как ее называют

апостериорную ошибку и ожидаемую, т.е.

априорную. По характеру своего появления

ошибки разделяют на систематические

и случайные. По методам их отражения –

на количественные и качественные методы

фиксации ошибок. В свою очередь по

способу расчета количественные ошибки

могут быть абсолютными, относительными,

сравнительными.

Величина

ошибок прогноза напрямую связана с его

обоснованностью. Обоснованность

прогноза подразумевает степень

соответствия состояния исходной

предпрогнозной информации и выбранных

методов прогнозирования объекту, целям

и задачам прогнозирования.

Иногда

понятие «ошибка

прогноза»

трактуется

более концентрированно, как апостериорная

величина отклонения прогноза от

действительного состояния объекта или

путей и сроков его достижения.

В

качестве источников ошибок выступают

различные факторы, которые могут

приводить к ошибкам. Эти источники

могут носить регулярный (неадекватный

метод прогнозирования, недостоверность

или недостаточность исходных данных

и др.) и нерегулярный (проявление

различных видов случайных событий)

характер.

7.Рабочие

способы априорной оценки ошибок прогноза

и вероятности их проявления, зависят

от выбранных технологий и методов

прогнозирования. В дальнейшем эта

проблема будет рассматриваться отдельно

применительно к каждому конкретному

методу.

Информативность

– характеристика степени детализации

описания объекта прогноза. Повышая

требования к информативности предсказания,

в общем случае исследователь может

ожидать потери в точности и надежности

прогноза.

Субъективная

составляющая понятия качества

предсказания, зависит в большей мере

от особенностей заказчика исследования.

Она определяется, прежде всего, оценкой

субъективной полезности прогнозной

информации. Оценка полезности зависит

от целевых и прагматических установок

потребителя. Для конкретного потребителя

существует разное отношение к срочности

разработки, ее детальности, материальным

и финансовым издержкам по проекту.

Огромное значение в этой связи имеют

те цели, ради которых проводится работа,

степень понимания, а иногда и готовность

к пониманию, полученных в ходе исследования

фактов, степень готовности к поведению

прогноза, общая культура и привычка к

проведению научных исследований и т.п.

8.Практическую

ценность для исследователя представляют,

конечно, способы повышения качества

предсказания в заданных временных

рамках. Действия такого рода имеют

смысл лишь в некотором ограниченном

интервале времени, не являясь при этом

абсолютной гарантией полного исполнения

прогноза.

Процедура

проверки, оценки истинности прогноза

не эмпирическим путем носит название

«верификации

прогноза»

(валидность

прогноза). По логике их проведения

различают следующие разновидности

верификации прогнозов [13, 14].

9.Прямая

верификация – требует подтверждения

сделанного прогноза любыми другим

альтернативными методами прогнозирования,

отличными от того, который использовался

по факту прогнозистом.

Косвенная

верификация – предполагается

подтверждение прогнозной информации

из любых других источников информации,

касающихся данного объекта.

Инверсная

верификация – осуществляется проверка

прогностической пригодности метода

либо модели на ретроспективном периоде

прогнозирования.

Консеквентная

верификация – определяется как получение

значений верифицируемого прогноза

путем неких логических либо аналитических

выводов из ранее уже сделанных успешных

прогнозов.

Дублирующая

верификация (проверка повторным опросом)

– предполагает сравнение исходных

результатов прогноза со значениями

другого предсказания, полученного при

иной формулировке постановки исходного

вопроса, проблемы.

10.Оппонентная

верификация – осуществляется путем

успешного опровержения критических

замечаний со стороны внешних

заинтересованных субъектов касательно

итога либо методики проведения прогноза.

Верификация

путем снижения систематических ошибок

– прогнозисту надлежит выявить и

минимизировать источники регулярных

ошибок прогноза.

Верификация

экспертом – предполагается сравнение

результата прогнозирования с мнением

наиболее компетентного в данной

предметной области эксперта.

Основные

функции бизнес-плана:

является

инструментом, с помощью которого

предприниматель может оценить фактические

результаты деятельности за определенный

период;

может

быть использован для разработки

концепции ведения бизнеса в перспективе;

выступает

инструментом привлечения новых

инвестиций;

является

инструментом реализации стратегии

предприятия.

11.Приведем примерную

структуру разделов бизнес-плана.

На

титульном листе отражаются название

проекта, название организации, которая

планирует реализовать проект, ее

месторасположение, номера телефонов,

по которым можно связаться с владельцем

(руководителем) или уполномоченным на

ведение переговоров лицом, фамилия,

имя, отчество (полностью) владельца

(руководителя) и разработчика бизнес-плана,

дата (месяц и год) составления. Если

бизнес-план направляется внешнему

инвестору или кредитору, возможно

вынесение на титульный лист основных

финансовых показателей (потребность

в финансировании, срок окупаемости,

индекс доходности).

Меморандум

призван защитить авторские права

разработчиков на данный бизнес-план и

может быть размещен на титульном листе,

если он достаточно краткий, или

наследующей за титульным листом

странице.

12.

Меморандум предупреждает лиц, знакомящихся

с бизнес-пла- ном, о конфиденциальности

содержащейся в нем информации. В нем

может содержаться напоминание о том,

что знакомящийся с бизнес-планом берет

на себя ответственность и гарантирует

нераспространение содержащейся в нем

информации без предварительного

согласия автора. Может быть указано на

запрет копирования всего бизнес-плана

или отдельных его частей для каких-либо

целей или запрет передачи третьим

лицам. Также в нем может содержаться

требование о возврате автору бизнес-плана,

если он не вызывает интереса.

Приведем

пример информации о конфиденциальности

бизнес-плана:

«Данный

бизнес-план представляется на рассмотрение

на конфиденциальной основе исключительно

для принятия решения по финансированию

проекта и не может быть использован

для копирования или каких-либо других

целей, а также передаваться третьим

лицам.

Просьба

вернуть бизнес-план, если он не вызывает

интереса по участию в его реализации».

Этот

раздел носит общеинформативный,

рекламный характер, призван привлечь

интерес того, кому будет адресован

бизнес-план. Именно из этого раздела

потенциальные инвесторы получают свое

первое впечатление, которое часто имеет

решающее значение для судьбы проекта

в целом.

13.В

этом разделе необходимо в нескольких

пунктах в сжатой форме изложить весь

бизнес-план, раскрывая сущность и цель

проекта. Основой для написания этого

раздела служит информация, содержащаяся

во всех разделах разработанного

бизнес-плана, поэтому резюме составляется

в последнюю очередь, после написания

всего бизнес-плана. но размещается в

начале документа.

Рекомендуемая

структура резюме:

краткое

описание проекта, его цели и задачи;

ресурсное

обеспечение;

механизм

реализации;

уникальность

или конкурентоспособность продукции

или

услуги;

объем

требуемого внешнего финансирования;

прогноз

объема продаж и прибылей;

возврат

займов инвесторам;

основные

показатели эффективности проекта.

14.Основное

требование к резюме — простота и

лаконичность изложения, минимум

специальных терминов. Объем не должен

превышать 1-2 машинописных страниц.

В

этом разделе необходимо дать четкое

определение и описание тех видов

деятельности, продукции или услуг,

которые будут предложены на рынок.

Следует указать некоторые аспекты

технологии, необходимой для производства

продукции.

При

описании основных характеристик

продукции делается акцент на тех

преимуществах, которые эта продукция

несет потенциальным покупателям, а не

на технических подробностях. Детальная

информация технологического процесса

может быть дана в приложении.

Очень

важно подчеркнуть уникальность или

отличительные особенности продукции

или услуг. Это может быть выражено в

разной форме: новая технология, качество

товара, низкая себестоимость или

какое-то особенное достоинство,

удовлетворяющее запросам покупателей.

Также необходимо подчеркнуть возможность

совершенствования данной продукции.

15.В

этом разделе следует

описать имеющиеся патенты или авторские

права на изобретение или привести

другие причины, которые могли бы

воспрепятствовать вторжению конкурентов

на рынок. Такими причинами могут быть,

например, эксклюзивные права на

распространение или торговые марки.

В

этом разделе излагаются результаты

анализа текущей ситуации и тенденций

развития отрасли и делаются выводы об

их влиянии на реализацию и результаты

проекта. Очень важно преподнести идею

нового проекта в контексте сложившегося

состояния дел в отрасли. Необходимо

продемонстрировать глубокое понимание

состояния организации и той отрасли

индустрии, в которой оно будет работать

и конкурировать, так как одним из

факторов, обеспечивающих победу в

конкурентной борьбе, является знание

ситуации на рынке продукции этого

класса.

Рекомендуется

дать справку по последним новинкам

отрасли, перечислить потенциальных

конкурентов, указать их сильные и слабые

стороны, изучить все прогнозы поданной

отрасли и в результате ответить на

вопрос, на какого именно потребителя

рассчитаны товары или услуги организации.

В

данном разделе приводятся комплексный

анализ положения предприятия в отрасли,

результаты его хозяйственной деятельности,

организационные характеристики:

все

виды деятельности предприятия, его

продукты (услуги), потребители (клиенты);

организационно-правовая

форма предприятия, организационная

структура, учредители, персонал и

партнеры, дата создания;

финансово-экономические

показатели деятельности предприятия

(фирмы);

месторасположение

предприятия (адрес предприятия,

характеристика здания или помещения,

собственность или аренда, необходимость

реконструкции);

специфика

работы (сезонность, время работы (часы

и дни недели) и другие особенности,

связанные со сферой бизнеса или

используемыми ресурсами).

16.Данный

раздел имеет особое значение, если цель

бизнес-плана — создание нового

предприятия. В этом случае он должен

содержать пункты обоснования успеха

создаваемого предприятия, предпринимательский

опыт руководителя проекта в данной

сфере бизнеса. Возможны ссылки на

договоры или предварительные

договоренности с поставщиками или

потребителями.

Если

проект реализуется в рамках индивидуальной

предпринимательской деятельности, то

приводится описание сущности бизнеса

предпринимателя.

Раздел

должен убедить инвестора в надежности

и перспективности фирмы, предлагающей

проект.

17.

Данный раздел должен содержать подробную

информацию о потребительских

характеристиках продукции (услуги) и

преимуществах перед конкурентами.

Данный раздел в качестве приложения

может быть сопровожден натуральным

образцом, фотографией, рисунком,

технической документацией или подробным

описанием. Если предметом проекта

является не один продукт, в бизнес-плане

дается описание по каждому из них.

Примерная структура раздела:

Конкретные

детали маркетинговой стратегии часто

оказываются сложными, комплексными и

затрагивают такие области, как

маркетинговая расстановка, ценовая

политика, торговая политика, реклама

и продвижение продукции на рынке,

политика поддержки продукции, проявление

интереса со стороны вероятных покупателей,

прогноз производства новой продукции.

18.В

этом разделе должны быть описаны все

производственные и другие рабочие

процессы. Здесь же рассматриваются все

вопросы, связанные с помещениями, их

расположением, оборудованием, рабочим

персоналом. В этом разделе должны найти

отражение вопросы, каким образом и в

какие сроки может быть увеличен или

сокращен объем выпуска продукции.

Если

цель проекта — организация производственной

деятельности, то необходимо полное

описание производственного процесса:

как организована система выпуска

продукции и как осуществляется контроль

над производственными процессами,

каким образом будут контролироваться

основные элементы, входящие в стоимость

продукции, например затраты труда и

материалов, как будет размещено

оборудование.

Если

некоторые операции предполагается

поручить субподрядчикам, следует дать

о них сведения, включая название

субподрядчика, его адрес, причины, по

которым он был выбран, цены и информацию

о заключенных контрактах. По тем

операциям, которые предполагается

выполнить собственными силами,

внедрить

что-то новое, новую разработку, новый

товар, или расширение производственных

мощностей. А финансовый раздел бизнес

плана предприятия является прогнозом

того, каких финансовых результатов

вследствие внедрения новых разработок

следует ожидать в ближайшие три-пять

лет

19.Признаком

успешного управления деятельностью

предприятия служит достижение им

поставленных экономических целей, а

именно:-

максимизация

рыночной стоимости компании;-

лидерство

в борьбе с конкурентами;-

рост

объемов производства и реализации;-

максимизация

прибыли;-

занятие

определенной ниши и доли на рынке

товаров;-

избежание

банкротства и крупных финансовых неудач

и другие.

Одним

из самых наглядных примеров использования

ситуационного анализа и прогнозирования

служит форма отчетности «Отчет о

прибылях и убытках» (форма № 2),

представляющая собой табличную

реализацию жестко детерминированной

факторной модели, связывающей

результативный признак (прибыль) с

факторами (доход от реализации, уровень

затрат, уровень налоговых ставок и

др.). Один из возможных подходов

прогнозирования в этом случае может

выглядеть следующим образом. Ставится

задача выявления и исследования факторов

развития хозяйствующего субъекта и

установления степени их влияния на

различные результатные показатели

(например, прибыль). Для этого используется

имитационная модель, предназначенная

для перспективного анализа формирования

и распределения доходов предприятия.

В укрупненном виде модель представляет

собой многомерную таблицу важнейших

показателей деятельности объекта в

динамике.

20.

В подлежащем таблицы находятся

взаимоувязанные показатели либо в

номенклатуре статей формы № 2, либо в

более детализированном виде. В сказуемом

таблицы находятся результаты прогнозных

расчетов по схеме «что будет, если

…». Иными словами, в режиме имитации

в модель вводятся прогнозные значения

факторов в различных комбинациях, в

результате чего рассчитывается ожидаемое

значение прибыли. По результатам

имитации может выбираться один или

несколько вариантов действий; при этом

значения факторов, использованные в

процессе моделирования, будут служить

прогнозными ориентирами в последующих

действиях. Модель реализуется на

персональном компьютере в среде

табличного процессора в соответствии

с намеченным сценарием.

Показатель

роста объема продаж используется в

магазинах для сравнения эффективности

работы отделов, секций, продаж групп

товаров, продукции различных поставщиков.

21.

Такая информация говорит о том, что

покупателя мало устраивает ассортимент

товара данного отдела. Необходимо

выяснить путем опроса покупателей, что

именно их не устраивает: предложенная

расфасовка, дизайн представленных

упаковок и т. д.

Информация

продавцов должна натолкнуть товароведов

по закупу на выдвигаемые новые требования

перед производителями-поставщиками

данных изделий при заключении

договоров.Особо

следует рассмотреть подход Файоля к

изучению процесса управления. Любой

процесс состоит из ряда взаимозависимых

и последовательно сменяющих друг друга

функций. Заслуга Файоля состоит в том,

что он разделил все функции управления

на две основные группы: специфические

и общие.

Содержание

специфических функций определяется

спецификой управляемого объекта.

Например, для промышленных предприятий

характерны следующие специфические

функции управления:

1.

основным

производством;

2.

вспомогательным

производством;

3.

оперативное

управление;

4.

управление

технологической подготовкой производства;

5.

управление

трудом;

6.

управление

заработной платой;

7.

управление

реализацией продукции.

Общие

функции отражают содержание самого

процесса управления независимо от

свойств управляемого объекта. К их

числу относятся:

Планирование

— функция управления, определяющая цели

деятельности, необходимые для их

достижения средства, а также разрабатывающая

методы, наиболее эффективные в конкретных

ситуациях.

Финансовый план – это неотъемлемая часть бизнес-плана, в которой осуществлен анализ денежного положения предприятия на текущий период, а также описаны будущие денежные перспективы. Этот анализ и помогает, собственно, реализовать бизнес проект. В нем отражены деятельность фирмы, ее проблемы, перспективы и будущие действия с помощью объективных числовых показателей. Особенно важна финансовая часть при поиске денег на развитие бизнеса и для инвесторов, которые с его помощью могут разглядеть возможные проблемы организации с наличностью.

Содержание статьи:

- Виды финансовых планов

- Разделы

- Формы

- Показатели

- Взаимодействие финансового и маркетингового плана

Виды финансовых планов

Зависимо от длительности периода, различают три основных типа:

1. Краткосрочный – подготовлен максимум на один год. Он подходит для компаний с быстрым оборотом капитала.

2. Среднесрочный – подготовлен на плановый период от одного до пяти лет. Этот план составляют после детальных исследований, разработок т.д.

3. Долгосрочный – подготовлен на период более пяти лет. Составляют после определения долгосрочных финансовых целей компании, ее структуры капитала, деятельности по расширению и т.д.

Также могут составлять:

1. Основной – в нем рассчитаны себестоимость, стурктура доходов и затрат, налоговые платежи и др.

2. Вспомогательный– помогает составить основной план.

Разделы

Следующие разделы являются главными составляющими:

- Таблица доходов и расходов.

- Прогноз объемов выручки.

- Прогноз баланса активов и пассивов.

- Расчет точки безубыточности.

- Прогноз притока и оттока денежных средств.

- Инвестиционный, кредитный и валютный планы.

Формы

1. Баланс предприятия – финансовый документ, который состоит из двух частей – актива и пассива. В активе баланса отображают стоимость всех нематериальных и материальных ценностей предприятия (оборудование, здания, ТМЦ, интеллектуальная собственность и т.п.). Собственные или заемные источники формирования этих ценностей (кредиты, акционерный капитал и т.п.) отображают в пассиве баланса. Баланс – это первый документ, который с первого взгляда показывает, сколько стоит фирма.

2. Отчет о прибылях и убытках – характеризует уровень рентабельности уже существующей фирмы или предполагаемый уровень рентабельности для новой фирмы. Сколько чистой прибыли будет иметь ваша компания после отчисления всех расходов – это и покажет рентабельность. Кстати, с новыми рентабельными бизнес-идеями можете ознакомиться в другой статье.

3. Отчет о движении наличности – показывает платежеспособность фирмы, есть или будут у нее деньги, чтобы погасить кредиты и другие обязательствам. Обратите особенное внимание на этот документ, ведь именно он показывает движение ваших денег на банковском счету. Он обязателен для фирм, которые продают сезонную продукцию или предоставляют товары в кредит.

Показатели

Расчет главных финансовых показателей ставит финальную точку при его оценивании. Ведь как бы красиво и детально вы исследовали конкурентов, выделили конкурентные преимущества компании, описали будущий продукт или услугу, если показатели рентабельности низкие или нулевые, инвесторы с вами не будут разговаривать.

В первую очередь рассчитать нужно такие показатели:

1. Срок окупаемости инвестиций (англ. Pay-Back Period) – помогает оценить рациональность инвестиционного проекта. Показывает конкретный срок, на протяжении которого инвестиции будут покрыты. При этом для организации бизнеса можно привлекать сторонние инвестиции, о чем описано в нашей статье. Формула расчета:

где, Io – стоимость первоначальных инвестиций;

P – чистый поток денег в год после реализации проекта.

2. Дисконтированный период окупаемости инвестиций (англ. Discounted Pay-Back Period) – учитывает момент времени. Формула расчета:

где, n – число периодов;

CFt – приток денег в определенный период t;

r – коэффициент дисконтирования;

Io – стоимость первоначальных инвестиций.

3. Индекс рентабельности (англ. Profitability Index) – показывает уровень прибыли на единицу затраченных средств. Формула расчета:

где NCFi – чистый поток денег для i-го периода;

r – ставка дисконтирования;

Inv – стоимость первоначальных инвестиций.

Если PI > 1 – вложение капитала эффективно.

4. Точка безубыточности (англ. break-even point) – показывает сколько нужно продать товара или услуг по предлагаемой цене, чтобы выйти в ноль. Данный экономический показатель характеризует ту ситуацию, когда размер прибыли равен размеру затрат. Формула расчета:

где, TFC – размер постоянных затрат;

AVC — размер переменных затрат на единицу продукции;

P— продажная цена единицы продукции;

C – прибыль с единицы продукции.

5. Чистая приведенная стоимость (англ. Net present value) – позволяет оценить инвестиционный проект путем расчета стоимости будущих денежных потоков за минусом инвестиционных потоков. При этом нужно учесть дисконтированный срок возврата инвестиций. Формула расчета:

где NCFi – чистый поток денежных средств для i-го периода;

Inv – стоимость первоначальных капиталовложений;

r – стоимость привлеченного капитала или ставка дисконтирования.

Если NPV имеет позитивное значение, то вложение капитала эффективно.

Взаимодействие финансового и маркетингового плана

Маркетинговый и финансовый план должны быть тесно связаны между собой, ведь они оба касаются вопроса ценообразования товаров или услуг. Аналитики желают установить цену на том уровне, который принесет фирме желаемую прибыль. Маркетологи же обеспокоены завоеванием доли рынка и объёма продаж. Чтобы принять оптимальное решение, специалисты компании организовывают совещания, где принимается компромиссное решение. Напомним, что маркетинг-план описывает:

1. Текущее положение фирмы на рынке (целевые сегменты, SWOT-анализ рынка, конкурентные преимущества). Предшествуют этому детальные маркетинговые исследования.

2. Анализ конкурентной среды.

3. Анализ комплекса маркетинга: товарная, ценовая, сбытовая и стратегия продвижения.

4. Контроль маркетингового плана.

Вы узнаете

Какое место отводят финансовому плану в структуре бизнес-плана компании

Из каких разделов должен состоять финансовый план в рамках бизнес-плана

С помощью каких методов оценивают финансовые риски бизнес-проекта

При разработке бизнес-плана важное значение имеет финансовый аспект, который определяет, какую сумму средств сможет привлечь компания для реализации коммерческих проектов, за какой срок эти средства окупятся. В статье рассмотрим, как на основании данных финансового раздела бизнес-плана выявить риски, которые могут возникнуть в ходе реализации плана, как оценить влияние этих рисков на результаты проекта.

ФУНКЦИИ И МЕСТО ФИНАНСОВОГО ПЛАНА В БИЗНЕС-ПЛАНЕ ПРОЕКТА

Финансовый план является ключевым разделом бизнес-плана любого коммерческого проекта. Это обусловлено целями составления финансового плана:

• дать инициаторам и участникам проекта полную картину финансовых результатов реализации проекта;

• определить источники финансирования бизнес-проекта и сумму заемных средств, необходимых для его реализации;

• обосновать перед потенциальными инвесторами экономическую выгоду от вложения средств в проект и гарантию их возврата при реализации проекта;

• определить финансовую устойчивость и эффективность реализации бизнес-проекта;

• определить финансовые риски реализации бизнес-проекта и разработать меры по их минимизации;

• поставить перед командой проекта целевые финансовые параметры хода реализации проекта;

• конкретизировать план действий по достижению целей реализации бизнес-плана.

На основе содержания перечисленных целей можно сделать вывод о том, что без качественно составленного финансового плана сложно рассчитывать на возможность привлечения внешнего финансирования и гарантию успешной реализации проекта.

Структурно бизнес-план проекта состоит из четырех разделов.

1. Характеристика проекта. В данном разделе отражают:

• ожидаемые результаты реализации бизнес-проекта;

• период действия и показатели эффективности проекта;

• предполагаемые источники и условия финансирования проекта;

• другую информацию, из которой пользователи бизнес-плана могут получить сведения о характере проекта.

2. Стратегический анализ проекта. Данный процесс включает:

- анализ влияния на проект факторов внешней и внутренней среды;

- SWOT-анализ проекта, в ходе которого определяют сильные и слабые стороны, а также возможности и угрозы реализации проекта.

3. План реализации проекта. В данном разделе представляют:

• маркетинговый план проекта — содержит сведения о методах продвижения продукции/услуг проекта на рынках сбыта, анализ рынка и конкурентов, обоснование рыночной цены реализации продукции/услуг проекта, анализ покупателей и план реализации продукции/услуг;

• производственный план проекта — включает описание технологических процессов и операций по выпуску продукции/услуг проекта, обоснование потребностей проекта в основных и оборотных средствах, расчет себестоимости единицы продукции/услуг проекта для обоснования отпускных цен;

• финансовый план проекта — подразумевает прогнозирование финансового результата проекта, составление расчета движения денежных потоков и прогнозного баланса, обоснование экономической эффективности реализации бизнес-проекта, анализ финансовых рисков.

4. Оценка рисков проекта. В ходе оценки рисков:

• определяют угрозы и возможности (социальные, экономические, технологические и т. д.), наиболее значимые для реализации бизнес-проекта;

• разрабатывают меры по минимизации рисков и использованию возможностей.

Схематически структура бизнес-плана проекта отражена на рис. 1.

Финансовый план проекта также состоит из нескольких разделов, содержание и оформление которых рассмотрим далее.

СОДЕРЖАНИЕ И МЕТОДИКА ФОРМИРОВАНИЯ ФИНАНСОВОГО ПЛАНА БИЗНЕС-ПРОЕКТА

Финансовая часть бизнес-план должна состоять из нескольких ключевых разделов:

• Раздел 1. Расчет финансового результата проекта;

• Раздел 2. Прогноз денежных потоков проекта;

• Раздел 3. Прогнозный баланс проекта;

• Раздел 4. Расчет экономической эффективности реализации проекта;

• Раздел 5. Анализ финансовых рисков проекта.

На рисунке 2 показана структурная схема содержания финансового раздела бизнес-плана.

Рассмотрим каждый из разделов финансового плана бизнес-проекта.

Раздел 1. Расчет финансового результата проекта

Этот раздел финансового плана важен с точки зрения экономического обоснования целесообразности запуска бизнес-проекта. Для определения финансового результата проекта необходимо выполнить ряд расчетов:

• определить суммы предполагаемой выручки (на основе данных маркетингового плана) путем умножения количества единиц реализуемой продукции на цену реализации единицы продукции;

• определить себестоимость реализации продукции (на основе данных производственного плана) путем умножения количества единиц реализуемой продукции на себестоимость единицы продукции;

• рассчитать величину дохода от реализации продукции в рамках бизнес-проекта как разность между суммой выручки и себестоимостью реализации продукции.

В таблице 1 представлен расчет величины дохода от реализации продукции за 2023 г., выпускаемой в рамках проекта по запуску нового направления бизнеса производственной компании.

- спрогнозировать суммы операционных расходов (общепроизводственных, общехозяйственных и коммерческих) в разбивке на переменные и постоянные.

Переменные расходы устанавливают в рублях на единицу продукции и рассчитывают в финансовом плане как произведение количества реализуемой продукции и величины расходов на единицу продукции.

Постоянные расходы рассчитывают в неизменной сумме по каждой статье затрат, а затем вносят в бизнес-план общей суммой.

Пример расчета операционных затрат — в табл. 2.

- спрогнозировать финансовый результат реализации бизнес-проекта.

Для расчета финансового результата берут данные предыдущих двух расчетов (табл. 1 и 2) и определяют величину операционной прибыли.

После этого рассчитывают величину прибыли до уплаты налогов.

Материал публикуется частично. Полностью его можно прочитать в журнале «Планово-экономический отдел» № 1, 2023.

В данной статье рассмотрен финансовый план как основная составляющая бизнес-плана. Представлены основные стандарты для составления бизнес-плана, следовательно, и финансового плана. Рассмотрены проблемы, возникающие при составлении финансового плана. А так же подробно описана одна из важнейших проблем — отсутствие четких стандартов. И представлены возможные рекомендации для успешной организации финансового планирования.

Ключевые слова: бизнес-план, финансовый план, финансовое планирование.

Для существования предприятия и его эффективной деятельности разрабатывают бизнес-план. Сущность данного плана заключается в развернутом описание всех действий, которые приводят к определенным результатам. А именно к результат в виде финансовой отдачи. Бизнес-план — это документ, который описывает все основные аспекты предпринимательской деятельности, анализирует все проблемы, с которым может столкнуться руководитель и поиски решения этих проблем. [1, 22 c.]

Бизнес-план позволяет более четко обозначить мотивы и цели работы бизнеса; сформулировать концепцию фирмы; сформировать представления обо всех возможностях и ограничениях рынка; сформировать представления о целевой аудитории, которую собираются обслуживать. Также бизнес-план позволяет определить какую продукцию следует предлагать клиентам и заставит внимательно относиться к деньгам, которые вкладываются в бизнес. [1, 25 c.]

При составлении бизнес-плана опираются на несколько стандартов, ибо бизнес-план должен быть построен по четкой структуре. К таким стандартам относят: UNIDO, ЕБРР (Европейский банк реконструкции и развития), KPMG. Но существует стандартная структура бизнес-плана, которая опирается на стандарт UNIDO. Следовательно, бизнес-план представлен следующим содержанием:

- исполнительное резюме;

- общее описание предприятия;

- продукция и услуги;

- маркетинг;

- производственный план;

- управление и организация;

- финансовый план;

- оценка рисков;

- приложения. [4, 366 c.]

Некоторые составляющие бизнес-плана нестабильны. К ним, например, можно отнести финансовый план, который является главной составной частью бизнес-плана.

Финансовое планирование переживает свое очередное возрождение, и это настоятельная необходимость. Роль и значение финансового планирования в жизни организаций практически свелась на нет тогда, когда методы социалистического планирования уже не соответствовали новым условия хозяйствования, т. е. в период перехода к рыночной экономике. Но вскоре стало всем ясно, что без планирования нельзя эффективно строить и управлять хозяйственной деятельностью. Методы и приемы планирования должны были соответствовать реалиям современности, а не копировать опыт зарубежных стран. Иными словами методы и приемы планирования должны содержать в себе как новое, так и старое.

Финансовый план — это важная часть бизнес-плана, в котором осуществлен анализ денежного положения предприятия на текущий период. [4, c. 361]

Финансовое планирование — это процесс установления соответствия между наличием финансовых ресурсов организации, определением потребности в них, а также выбором источников формирования финансовых ресурсов и эффективных вариантов их использования. [2, c. 3]

Данное планирование необходимо для того, чтобы обеспечить необходимыми финансовыми ресурсами финансовую, производственную и инвестиционную деятельность предприятия. Позволяет установить рациональные отношения с бюджетом, обслуживающими банками и инвесторов, а также выявить внутрихозяйственные резервы увеличение прибыли за счет экономического использования денежных средств.

Финансовое планирование заключается в том, что оно воплощает выработанные стратегические цели в форму конкретных финансовых показателей, а так же служит инструментом получения внешнего финансирования. [2, c. 6 ̶ 7]

Можно с уверенностью сказать, что финансовое планирование — это элемент управления и принятия решений в:

- разработки долгосрочного финансового плана (стратегическое финансовое планирование);

- разработки среднесрочного (годового) плана;

- разработки краткосрочных планов (платежный календарь).

На современном этапе выделяют три вида финансового планирования. К ним относят: стратегическое, оперативное и тактическое финансовое планирование. [4, с. 34]

Финансовый план, как и другие планы, имеет свое содержание. При составлении рассматриваемого плана нужно пройти определенные стадии или этапы. Их насчитывается четыре:

- анализ финансового положения предприятия;

- планирование доходов и поступлений;

- планирование расходов и отчислений;

- проверка финансового плана.

Каждый из этапов имеет свою определенную характеристику, по которой составляется финансовый план. [4, c. 396]

Финансовый план сложен по своей структуре, но кроме структуры у него сложное и содержание. Кроме того, что бы составить правильно финансовый план требуются усилия различных подразделений рассматриваемого предприятия. Структура финансового плана строится с учетом последовательного рассмотрения. Сначала рассматривают инвестиционный аспект (направления вложения средств), финансовый аспект (источников их мобилизации) и эффективность (планируемый результат).

При разработки финансового планирования, разработчики сталкиваются с рядом проблем. Специалистами консалтинговых фирм были выявлены ряд проблем, с которыми сталкиваются организации, когда составляют финансовый план. К таким проблемам можно отнести:

- формируемые финансовые планы нереальны. Данное положение вызвано с необоснованными плановыми данными по сбыту и заниженными сроками погашения дебиторской задолженности. А так же это может быть связано с увеличенными потребностями в финансировании. Причина этому функциональная разобщенность подразделений, которые участвуют в составлении финансовых планов. Следовательно финансовые планы не являются реальным инструментом управления;

- «оторванность» стратегического планирования от текущего;

- нет четких стандартов составления планов;

- слабая выполнимость планов с точки зрения обеспечения необходимыми материальными и финансовыми ресурсами

- оперативность составления плана очень низкая. Недостаток и недостоверная информация, отсутствие четкой системы передачи плановой информации из отдела в отдел и длительные процедуры по согласованию вот основные проблемы (аспекты) с которыми связана низкая оперативность составления плана.

В данной статье подробно рассмотрим одну из важных проблем, которая возникает при составлении финансового плана. Проблема отсутствия четких стандартов является самой актуальной на сегодняшний день. Ведь нельзя точно и правильно составить план, по различным стандартам, так как один стандарт излагает одно, а другой стандарт излагает совсем иные позиции. Отсюда можно сказать, что при составлении бизнес — плана по различным стандартам, финансовый план также зависит от выбранного стандарта. Иначе говоря, что финансовый план будет разработан по такому же стандарту, что и бизнес-план. Рассмотрим несколько стандартов составления бизнес-плана, а следовательно и финансового плана. Существует ряд готовых, признанных образцов составления бизнес-планов, наиболее известные среди них бизнес-план по требованиям:

UNID — (United Nations Industrial Development Organization (Организация Объединенных Наций по промышленному развитию, ЮНИДО). Его особенности: четко обоснованный рынок сбыта продукции; анализ конкурентной среды и конкурентоспособности; подробный анализ плана производства с обоснованием всех издержек и структуры затрат, расчет себестоимости;

подробный финансовый план;

оценка рисков проекта на каждой стадии его реализации.

Стандарты ЕБРР — (Европейский банк реконструкции и развития).Его особенности: один из крупных инвесторов Европы, привлекает инвестиции, а так же использует собственные средства для развития организации. Инвестиции поступают как для поддержки уже существующих организаций, так и для создания новых организаций. Кредитует малый и средний бизнес.

Стандарт KPMG — данные стандарты для составления бизнес — плана, мы воспринимаем как рекомендации, так как таковых официальных связей между российскими банками и данного стандарта не существует.

Таким образом, бизнес-план имеет свою определенную структуру и составляется по различным стандартам. Следовательно, финансовый план так же составляется по тем стандартам, по каким составляется бизнес-план, так как он является важнейшей составляющей бизнес-плана.

Проблемы при разработки бизнес-плана различными стандартами:

- не до конца улучшен психологический климат в стране;

- плохое развитие международных контактов;

- не развивается научно-технический потенциал;

- невозможно укрепить экономический потенциал предпринимателя;

- невыгодные сделки;

- понижение престижа предпринимателя;

- низкое качество товара;

- снижение престижа организации и другие проблемы.

Проблемы при составлении финансового плана, которые возникают при использовании нескольких различных стандартов при структурирование бизнес-плана:

- показатели рентабельности понижаются;

- снижение контроля над финансовым состоянием;

- несбалансированность расходов и доходов организации;

- уменьшение размеры прибыли;

- снижение контроля за платежеспособность;

- невозможно определить объемы финансовых ресурсов и другие проблемы.

Возникшие проблемы при составлении финансового планирования связаны с отсутствием организации самого процесса планирования. Причинами этого являются:

потеря информации или ее искажение;

отсутствие ориентации на конечный результат;

проблемы на стыке между различными функциональными отделами;

длительность процедур согласования решений и многие другие причины.

Для успешной организации финансового планирования нужно придерживаться следующих позиций:

- координация интересов различных служб в процессе разработки плана и его реализация;

- создать единый порядок действий для всех работников организации;

- ввести систему мотивации, которая будет направлена на эффективное использование материального и интеллектуального потенциала организации;

- процесс планирования нужно разбить на несколько отдельных модулей, так как упрощается процесс разработки и реализации плана и контроль над его исполнением;

- разработать систему документооборот а, заключается в том, что на ее основе можно получить объективное представление о производственно-хозяйственной деятельности организации;

- составлять сбалансированные между собой планы;

- осуществить взаимосвязь между долгосрочными и краткосрочными планами, целью которых является нахождение оптимальных решений в условиях ограниченного использования ресурсов.

Таким образом, подводя итог всему вышесказанному, можно с уверенностью сказать, что бизнес-план — это важнейший документ, который нужен предпринимателю для организации своего бизнеса. Бизнес-план составляется по различным стандартам, но существует классический вариант, которым пользуются. В связи с широкой номенклатурой стандартов структура бизнес — плана всегда меняется. А это сказывается на все аспекты бизнес-плана, в том числе на финансовый план. Финансовый план — это документ, который отражает денежное положение организации. Финансовое планирование — это процесс, который устанавливает взаимосвязь и равновесие между финансовыми аспектами. Для того что бы при составлении финансового плана не возникали какие-либо проблемы, нужно придерживаться определенных положений, которые мы выделили.

Литература:

- Абрамс Р. Бизнес — план на 100 %: стратегия и тактика эффективного бизнеса. М.: Альпина Паблишер, 2014. 486 с.

- Бабич В. О. Организация финансового планирования деятельности компании. М.: Лаборатория книги, 2010. 55 с.

- Кокин А. С. Финансовый менеджмент: учебное пособие. 2 ̶ е изд. перераб. и доп. М.: Юнити-Дана, 2012. 512 с.

- Поляк Г. Б. Финансовый менеджмент: учебник. 2-е изд, перераб. и доп. М.: ЮНИТИ ̶ Дана, 2012. 572 с.

Основные термины (генерируются автоматически): финансовый план, финансового плана, Финансовый план, составлении финансового плана, финансового планирования, Финансовое планирование, финансовое планирование, различным стандартам, оперативность составления плана, составления бизнес-плана, составляющая бизнес-плана, долгосрочного финансового плана, Структура финансового плана, приемы планирования должны, составлении бизнес-плана, Европейский банк реконструкции, стандартов составления бизнес-плана, основная составляющая бизнес-плана, важнейшая составляющая бизнес-плана, организации финансового планирования.

Главная » Блог » Финансовая часть бизнес плана

Финансовая часть бизнес плана

21. Финансовый раздел бизнес-плана. Связь финансового раздела бизнес-плана с другими разделами бизнес-плана.

Бизнес-план — комплексный документ, содержащий все основные аспекты планирования деятельности предприятия, разрабатываемый для обоснования инвестиционных проектов и для управления текущей и стратегической финансовой деятельностью.

Финансовый план.

Ставит вопросы:

-

Сколько средств необходимо для реализации проекта

-

Где взять средства

-

Что предлагается кредиторам для обеспечения

-

Что предполагается инвесторам

-

Какова окупаемость вложений

Финансовый раздел бизнес-плана тесно связан с другими разделами, т.к. содержит всю финансовую информацию из других разделов.

Маркетинг-план. В результате разработки маркетингового плана, мы можем получить основной параметр для финансовых проектировок – объем продаж по всему ассортименту и в целом по предприятию (основывается на расчетах прогнозных значений объемов реализации и цен на продукцию). В разработке маркетингового плана наиболее сложной является прогноз цен и оценка перспектив сбыта продукции.

Производственный план. Важнейшим показателем для финансовых корректировок является себестоимость продукции. Результаты разработки производственного плана:

-

Прогнозируемый объем выпуска

-

Определение потребностей в основных фондах

-

Определение потребности в ресурсах, сырье, материалах, комплектующих и т.п.

-

Расчет потребностей в кадрах и расчет затрат на оплату труда.

-

Смета расходов, калькуляция себестоимости.

Сложно определить объем производства по годам, от правильности прогноза зависит грамотность расчета издержек.

Организация управления. Результатом является оценка затрат на управленческий персонал.

Капитал и организационно-правовая форма предприятия.

Объемы потребностей в финансовых ресурсах, источники средств, направления использования финансовых средств.

Таким образом, финансовый раздел бизнес-плана объединяет и включает в себя основные показатели, приведенные во всех остальных разделах бизнес-плана.

22. Содержание финансового раздела бизнес-плана.

Бизнес-план — комплексный документ, содержащий все основные аспекты планирования деятельности предприятия, разрабатываемый для обоснования инвестиционных проектов и для управления текущей и стратегической финансовой деятельностью.

Финансовый план. Ставит вопросы:

-

Сколько средств необходимо для реализации проекта

-

Где взять средства

-

Что предлагается кредиторам для обеспечения

-

Что предполагается инвесторам

-

Какова окупаемость вложений

Самыми заинтересованными лицами в получении достоверной информации являются владельцы (акционеры), управляющие и кредиторы (банки и кредитные организации). Кредиторов в первую очередь интересует краткосрочная ликвидность компании. Им важно способна ли фирма заплатить проценты и долг. Методические подходы к составлению финансового раздела бизнес-плана:

-

Оценка потребности в средствах

-

Приобретение земли или прав пользования землей

-

Проектно-изыскательные работы

-

Строительство или ремонт зданий и сооружений

-

Закупка и монтаж оборудования

-

Обучение персонала

-

Приобретение сырья и материалов

-

Текущие расходы на производство и реализацию продукции

-

-

Анализ и выбор основных источников средств

2.1 Возможности использования собственных средств

2.2. Возможность привлечения заемных средств

-

Составление прогнозов основных финансовых документов

-

Прогноз финансовых результатов

-

Разработать баланс предприятия

-

Прогноз движения денежных средств

Такой анализ помогает понять, какие доходы будет приносить предприятие. Все расчеты осуществляются по всем видам выпускаемой продукции.

Прогноз финансовых результатов показывает перспективы деятельности предприятия с точки зрения прибыльности. В нем указывается:

-

Чистый объем продаж

-

Себестоимость реализованной продукции

-

Валовая прибыль

-

Балансовая прибыль (отрицательное значение в первые два года — это нормально)

-

Чистая прибыль

Все прогнозы должны носить многовариантный характер.

При прогнозном балансе предприятия нужно уделять особое внимание на то, что даже если предприятие только начинает работу, то часть активов в любом случае должна быть покрыта за счет собственных средств. Если доля собственного капитала высока, то для инвесторов это означает серьезность. Наличие достаточной ликвидности позволяет проводить гибкую политику. Что касается прогнозов показателей баланса, то дается базовый и отчетный год.

Прогноз движения денежных средств составляется в виде таблицы.

Сравниваем нормы доходности со ставкой дисконтирования.

-

Экспресс-анализ с помощью относительных показателей

Расчет финансовых коэффициентов, динамические ряды которых позволяют определить тенденции развития финансовой ситуации на предприятии при принятии решений.

Важные показатели – показатели ликвидности, рентабельности, оборачиваемости, период погашения кредиторской и дебиторской задолженности, показатели финансовой устойчивости предприятия и пр.

Показывает, каким должен быть объем продаж, который обеспечит безубыточное производство.

Оценка вероятности того, что цель не будет достигнута. Невозможно точно определить объемы спроса и объемы продаж, сложно точно учесть макроэкономические характеристики. Невозможно прогнозировать изменение в экономической политике.

Расходы должны быть ниже, чем дисконтированные доходы.

studfiles.net

Финансовый план: виды, разделы и главные показатели

Финансовый план – это неотъемлемая часть бизнес-плана, в которой осуществлен анализ денежного положения предприятия на текущий период, а также описаны будущие денежные перспективы. Этот анализ и помогает, собственно, реализовать бизнес проект. В нем отражены деятельность фирмы, ее проблемы, перспективы и будущие действия с помощью объективных числовых показателей. Особенно важна финансовая часть при поиске денег на развитие бизнеса и для инвесторов, которые с его помощью могут разглядеть возможные проблемы организации с наличностью.

Содержание статьи:

Виды финансовых планов

Зависимо от длительности периода, различают три основных типа:

1. Краткосрочный – подготовлен максимум на один год. Он подходит для компаний с быстрым оборотом капитала.

2. Среднесрочный – подготовлен на плановый период от одного до пяти лет. Этот план составляют после детальных исследований, разработок т.д.

3. Долгосрочный – подготовлен на период более пяти лет. Составляют после определения долгосрочных финансовых целей компании, ее структуры капитала, деятельности по расширению и т.д.

Также могут составлять:

1. Основной – в нем рассчитаны себестоимость, стурктура доходов и затрат, налоговые платежи и др.

2. Вспомогательный– помогает составить основной план.

Разделы

Следующие разделы являются главными составляющими:

- Таблица доходов и расходов.

- Прогноз объемов выручки.

- Прогноз баланса активов и пассивов.

- Расчет точки безубыточности.

- Прогноз притока и оттока денежных средств.

- Инвестиционный, кредитный и валютный планы.

1. Баланс предприятия – финансовый документ, который состоит из двух частей – актива и пассива. В активе баланса отображают стоимость всех нематериальных и материальных ценностей предприятия (оборудование, здания, ТМЦ, интеллектуальная собственность и т.п.). Собственные или заемные источники формирования этих ценностей (кредиты, акционерный капитал и т.п.) отображают в пассиве баланса. Баланс – это первый документ, который с первого взгляда показывает, сколько стоит фирма.

2. Отчет о прибылях и убытках – характеризует уровень рентабельности уже существующей фирмы или предполагаемый уровень рентабельности для новой фирмы. Сколько чистой прибыли будет иметь ваша компания после отчисления всех расходов – это и покажет рентабельность. Кстати, с новыми рентабельными бизнес-идеями можете ознакомиться в другой статье.

3. Отчет о движении наличности – показывает платежеспособность фирмы, есть или будут у нее деньги, чтобы погасить кредиты и другие обязательствам. Обратите особенное внимание на этот документ, ведь именно он показывает движение ваших денег на банковском счету. Он обязателен для фирм, которые продают сезонную продукцию или предоставляют товары в кредит.

Показатели

Расчет главных финансовых показателей ставит финальную точку при его оценивании. Ведь как бы красиво и детально вы исследовали конкурентов, выделили конкурентные преимущества компании, описали будущий продукт или услугу, если показатели рентабельности низкие или нулевые, инвесторы с вами не будут разговаривать.

В первую очередь рассчитать нужно такие показатели:

1. Срок окупаемости инвестиций (англ. Pay-Back Period) – помогает оценить рациональность инвестиционного проекта. Показывает конкретный срок, на протяжении которого инвестиции будут покрыты. При этом для организации бизнеса можно привлекать сторонние инвестиции, о чем описано в нашей статье. Формула расчета:

где, Io – стоимость первоначальных инвестиций;

P – чистый поток денег в год после реализации проекта.

2. Дисконтированный период окупаемости инвестиций (англ. Discounted Pay-Back Period) – учитывает момент времени. Формула расчета:

где, n – число периодов;

CFt – приток денег в определенный период t;

r – коэффициент дисконтирования;

Io – стоимость первоначальных инвестиций.

3. Индекс рентабельности (англ. Profitability Index) – показывает уровень прибыли на единицу затраченных средств. Формула расчета:

где NCFi – чистый поток денег для i-го периода;

r – ставка дисконтирования;

Inv – стоимость первоначальных инвестиций.

Если PI > 1 – вложение капитала эффективно.

4. Точка безубыточности (англ. break-even point) – показывает сколько нужно продать товара или услуг по предлагаемой цене, чтобы выйти в ноль. Данный экономический показатель характеризует ту ситуацию, когда размер прибыли равен размеру затрат. Формула расчета:

где, TFC – размер постоянных затрат;

AVC — размер переменных затрат на единицу продукции;

P— продажная цена единицы продукции;

C – прибыль с единицы продукции.

5. Чистая приведенная стоимость (англ. Net present value) – позволяет оценить инвестиционный проект путем расчета стоимости будущих денежных потоков за минусом инвестиционных потоков. При этом нужно учесть дисконтированный срок возврата инвестиций. Формула расчета:

где NCFi – чистый поток денежных средств для i-го периода;

Inv – стоимость первоначальных капиталовложений;

r – стоимость привлеченного капитала или ставка дисконтирования.

Если NPV имеет позитивное значение, то вложение капитала эффективно.

Взаимодействие финансового и маркетингового плана

Маркетинговый и финансовый план должны быть тесно связаны между собой, ведь они оба касаются вопроса ценообразования товаров или услуг. Аналитики желают установить цену на том уровне, который принесет фирме желаемую прибыль. Маркетологи же обеспокоены завоеванием доли рынка и объёма продаж. Чтобы принять оптимальное решение, специалисты компании организовывают совещания, где принимается компромиссное решение. Напомним, что маркетинг-план описывает:

1. Текущее положение фирмы на рынке (целевые сегменты, SWOT-анализ рынка, конкурентные преимущества). Предшествуют этому детальные маркетинговые исследования.

2. Анализ конкурентной среды.

3. Анализ комплекса маркетинга: товарная, ценовая, сбытовая и стратегия продвижения.

4. Контроль маркетингового плана.

coolbusinessideas.info

Финансовая часть бизнес-плана

Финансовая часть в любом бизнес-плане — неотъемлемый элемент. В этом разделе описывается прогнозируемый объем производства и сбыта продукции, закладываются издержки, платежи, расчеты с другими предприятиями и т.д. Именно на показатели финансовой части бизнес-плана в первую очередь смотрят инвесторы и банки, поскольку их интересуют только собственные деньги и связанный с их вложением риск. Начинающий предприниматель должен со всей серьезностью отнестись к проработке этого раздела. Приукрашивания здесь недопустимы, поскольку несоответствие показателей на бумаге реальности станет явным как только предприятие начнет свою непосредственную деятельность. Интересует бизнес-план? Скачайте готовый! Состав

Финансовая часть бизнес-плана просчитывается по результатам прогноза производства и сбыта продукции. Здесь наряду с прогнозируемым движением денежных потоков (поступлениям и выплатам) должно быть подробно описано текущее финансовое состояние предприятия (при условии, что проект реализуется на действующем предприятии).

Обычно финансовый раздел представлен тремя основными документами: