Акции / Китай

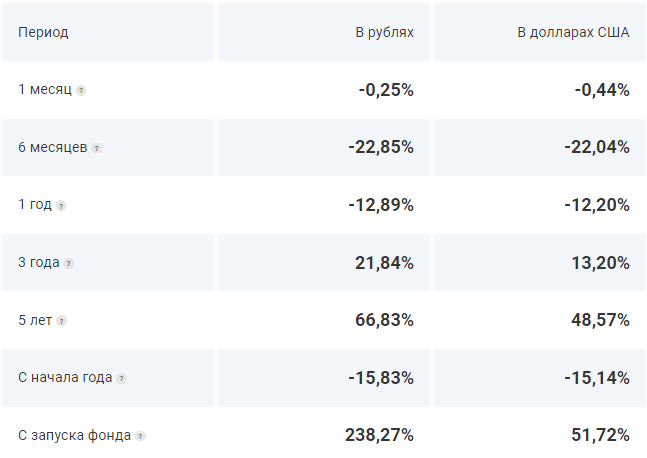

Доходность ETF за 5 лет в ₽

-0.6%

Годовая доходность ETF в $

-15.87%

FXCN ETF — это инвестиции в акции крупнейших и наиболее надежных компаний Китая с большим потенциалом роста — сектор информационных технологий и финансов.

Китайские компании получают основные доходы в юанях — валюте, которая стабильно дорожает по отношению к доллару США. Поэтому купить китайские акции через FXCN — самый простой способ разделить грядущий успех Поднебесной империи.

- При девальвации рубля владелец акций фонда автоматически выигрывает на разнице в курсах.

- Все полученные дивиденды реинвестируются в базовый актив (индекс).

Максимально допустимое отклонение от расчетной цены — максимально допустимое отклонение от расчетной стоимости ценных бумаг иностранного биржевого инвестиционного фонда, которое может быть предусмотрено в заявках на их покупку и (или) продажу, подаваемых на торгах российской фондовой биржи лицами, включенными в перечень уполномоченных лиц иностранного биржевого инвестиционного фонда. Указанная информация раскрывается в соответствии с Приказом ФСФР России от 09.02.2010 N 10-5/пз-н «Об утверждении Положения о составе и порядке расчета показателей, характеризующих уровень ликвидности (предполагаемой ликвидности) и уровень инвестиционного риска ценных бумаг, на основании которых федеральным органом исполнительной власти по рынку ценных бумаг принимается решение о допуске ценных бумаг иностранных эмитентов к публичному размещению и (или) публичному обращению в Российской Федерации».

Уважаемые посетители сайта, чтобы отправить свое предложение или

задать вопрос, используйте форму обратной связи.

Мы ценим Ваше мнение и обязательно рассмотрим Ваши вопросы и в случаях,

когда это возможно, подтвердим получение Письма и предоставим письменный ответ.

В случае наличия обоснованных и существенных претензий, Биржа совместно с Экспертными

Советами примет меры по разработке и реализации соответствующих изменений.

- 6 Сентября 2021

В связи с растущим интересом к фондовому рынку Китая, решил сделать для вас подборку наиболее интересных ETF. В статье рассмотрим инструменты доступные как на Московской бирже, так и на иностранных площадках.

Начнем с инструментов доступных в РФ, их всего два: ETF от компании FinEx (FXCN) и БПИФ от Альфа Капитал (AKCH). Последний не представляет особого интереса из-за высокой комиссии (2,3%) и состава (внутри два ETF в пропорции 60 на 40: ASHR и KWEB). Таким образом, для людей без доступа к иностранным площадкам остается только FXCN, его и разберем.

FinEx China / FXCN

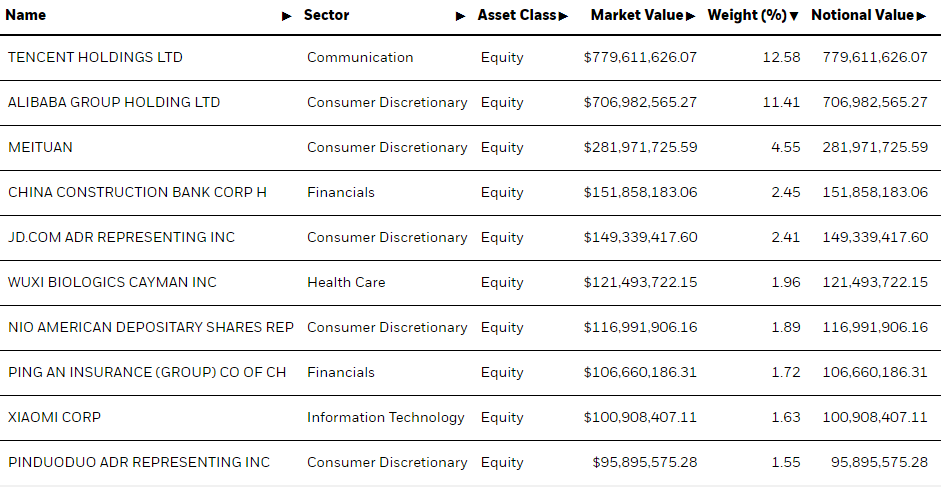

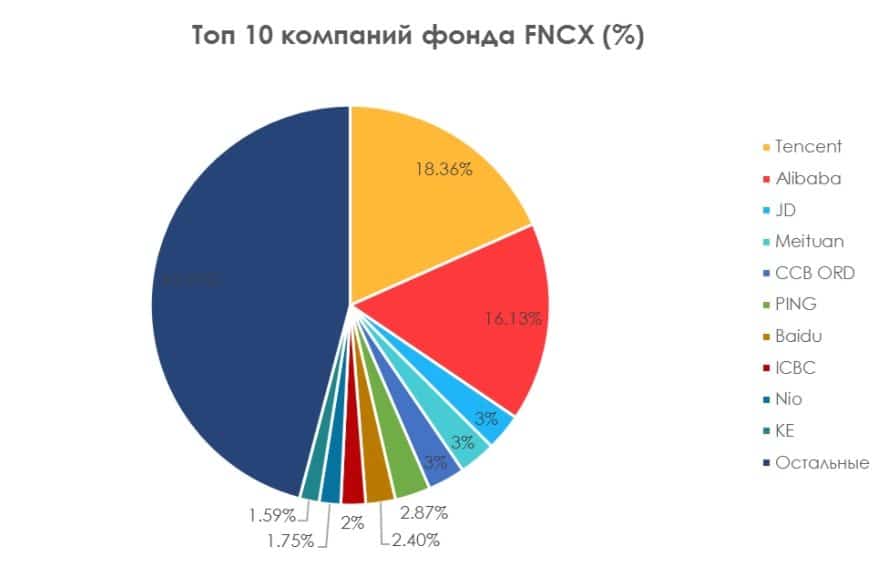

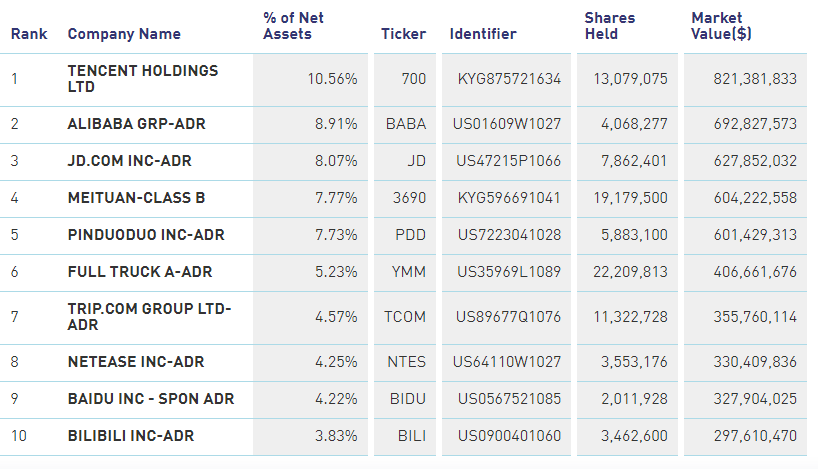

В состав ETF входит 231 акция, из которых половину занимают 10 крупнейших компаний Китая, все они представлены в таблице ниже. Из плюсов стоит выделить хорошую диверсификацию и доступность на Московской бирже. Из минусов — размер комиссии выше средней.

Комиссия: 0,9%.

Ориентир: Solactive GBS China ex-A shares Large&Mid Cap Select NTR Index.

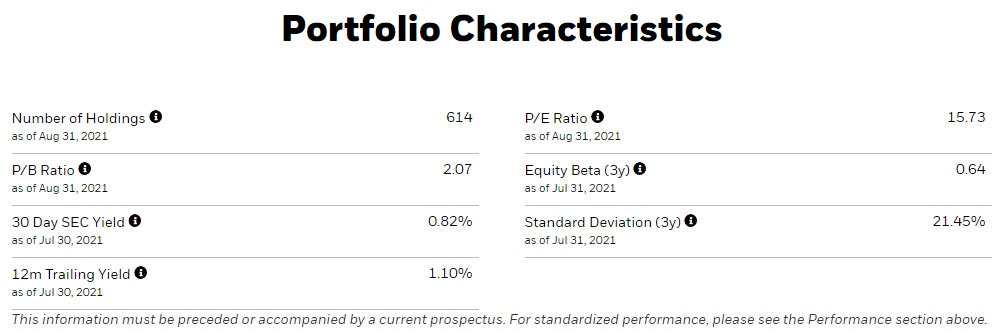

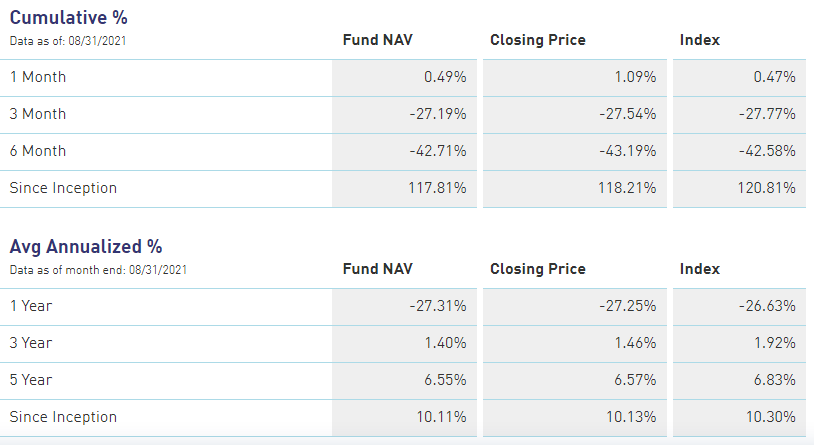

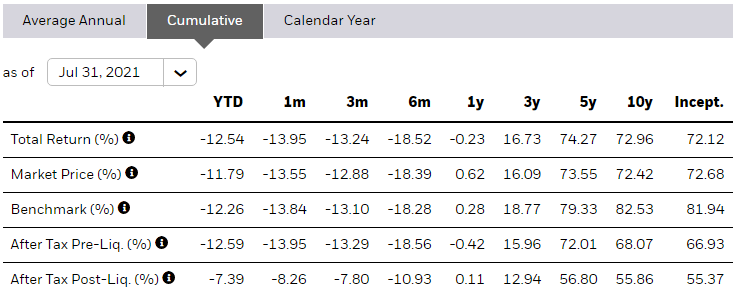

iShares MSCI China ETF / MCHI

В состав входит огромное количество компаний как крупной, так и средней капитализации и, на мой взгляд, ETF является одним из лучших. Плюсы:

-

Низкая комиссия — 0,59%.

-

Диверсификация, в состав входит 614 акций.

-

Высокая ликвидность (ETF является вторым крупнейшим по размеру активов).

Минусы:

-

Недоступен на Московской бирже.

Ориентир: MSCI China Index

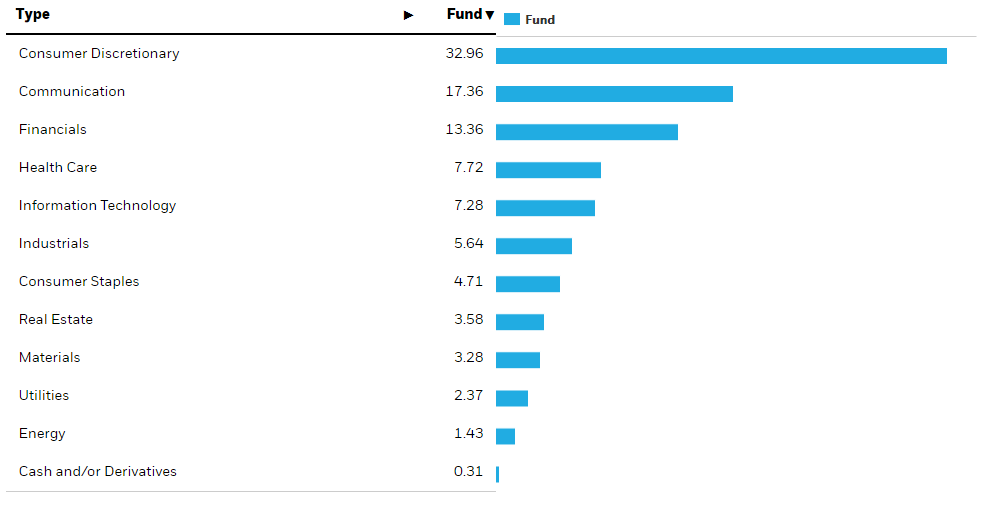

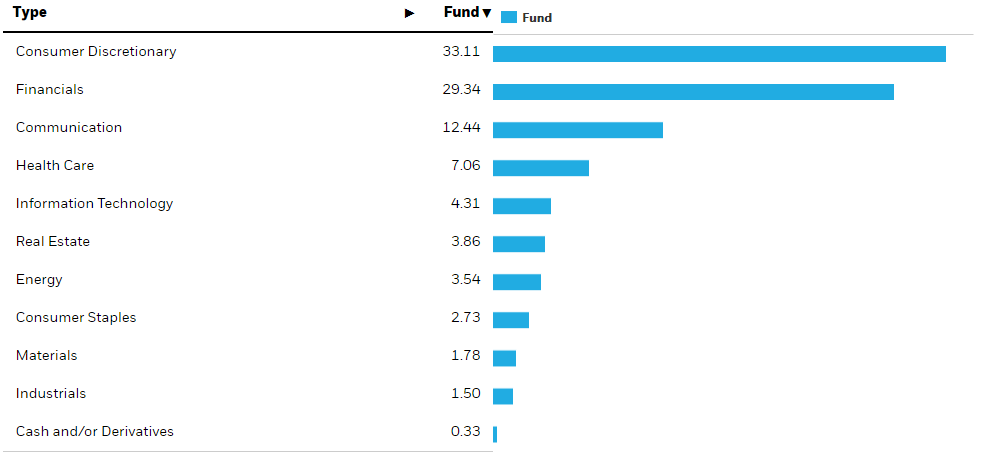

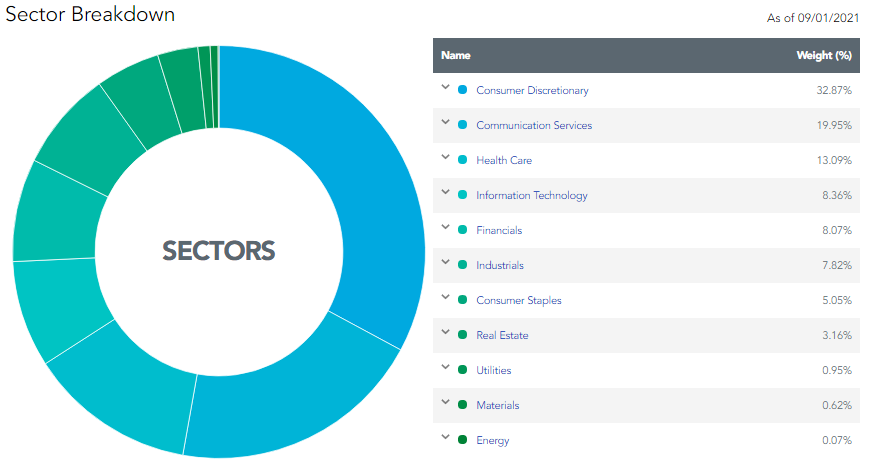

Не ведитесь на consumer discretionary, большая часть фонда это IT, около 50%. Однако, по сравнению с FXCN их значительно меньше.

KraneShares CSI China Internet / KWEB

В KWEB отслеживаются компании исключительно из сферы информационных технологий. В составе 53 акции, крупнейшие доли у Tencent и AliBaba.

Комиссия: 0,73%.

iShares MSCI China A ETF / CNYA

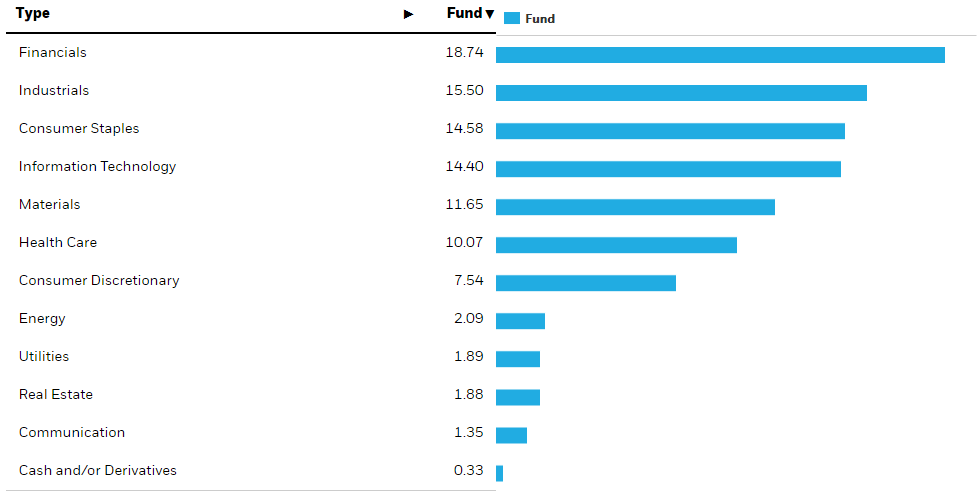

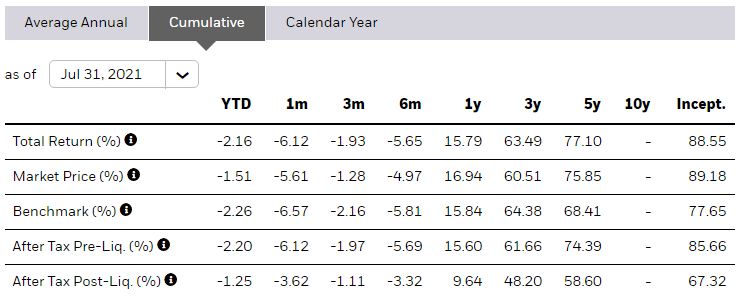

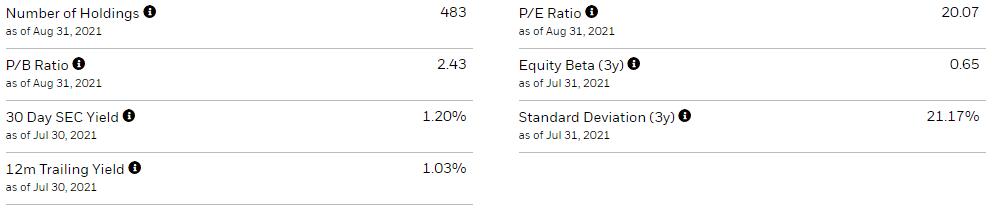

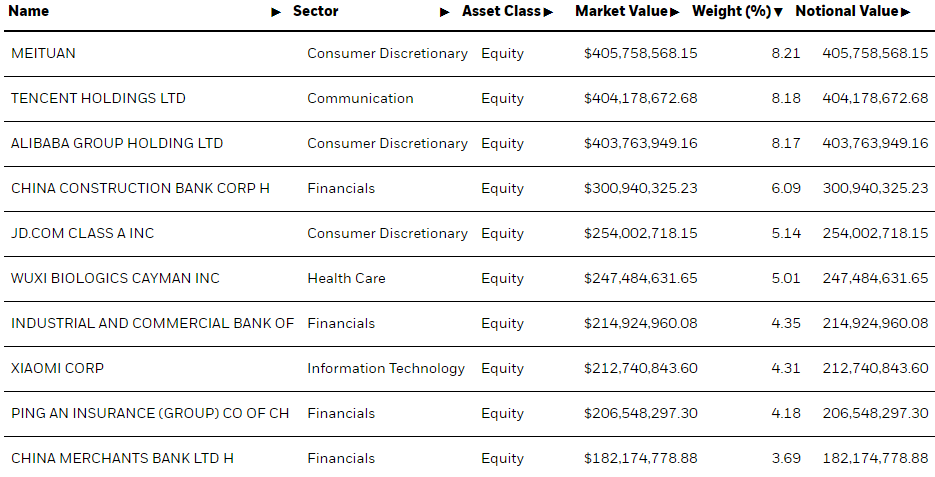

Еще один фонд от iShares, но на этот раз очень экзотический. В состав входят компании торгующиеся исключительно на местном фондовом рынке Китая. Иностранным инвесторам доступ к нему ограничен. В составе находится 483 компании средней и малой капитализации. В списке навряд ли вы увидите хоть одну знакомую.

Комиссия: 0,6%.

Ориентир: Следует за MSCI China A Inclusion Index.

По сравнению с прошлыми тремя индексами просадка здесь небольшая, а доходность за 5 лет выше, чем у MCHI (74%).

P/E фонда находится на уровне 20, выше, чем у MCHI. По P/B фонд также дороже.

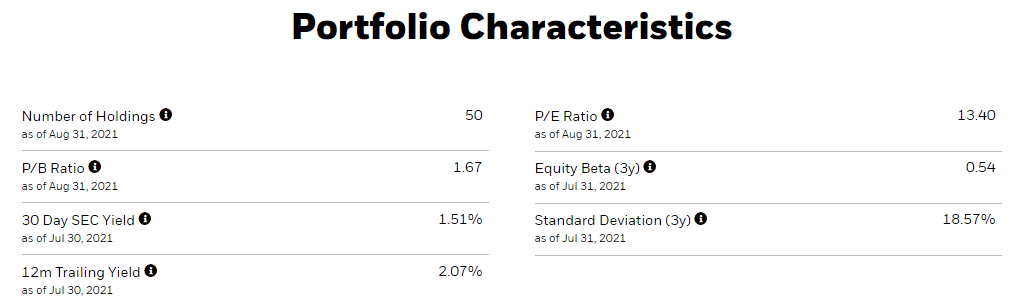

iShares China Large-Cap / FXI

В фонд входит 50 крупнейших компаний Китая, отсюда и его главный минус — низкая диверсификация.

Комиссия: 0,74%.

Ориентир: FTSE China 50 Index.

IT-сектор, как всегда, доминирует, но по сравнению с FXCN и MCHI доля финансов здесь солидная.

По показателям P/E и P/B фонд дешевый. Если верите в сильный рост IT и финансового сектора, то он может оказаться хорошим выбором.

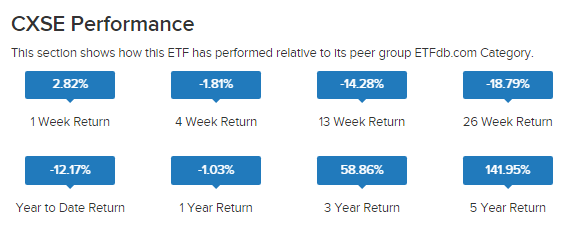

WisdomTree China ex-State-Owned Enterprises Fund / CXSE

Ну, и последний на сегодня — CXSE. Фонд отслеживает компании с государственным присутствием не менее 20%. У него самая низкая комиссия — 0,32% и относительно низкий уровень диверсификации, в состав входит 172 акций.

Итоги

Если хотите инвестировать в Китай и у вас есть доступ только к Московской бирже, то выбор один — FXCN. Если делаете ставку на рост IT, то покупаете KWEB. Хотите купить Китай вместе с IT — MCHI. Любите экзотику и компании третьего эшелона — покупаете CNYA. Любите правительство Китая — CXSE. FXI — аналог инвестирования в голубые фишки.

Лично у меня была задача сделать ставку на восстановление IT-сектора, поэтому долго выбирал между MCHI, KWEB и CXSE. По итогу остановился на первом, из-за высокой диверсификации и ликвидности, покупать исключительно IT в KWEB не хочется. CXSE из-за своей идеи инвестиций в гос. компании и низкой комиссии тоже интересен. Темной лошадкой для меня остался CNYA, доходность высокая, сначала года не сильно просел, но невозможность понять, что внутри, пугает.

|

Название ETF |

Тикер ETF |

Площадка |

Доходность YTD, % |

Доходность 5 лет, % |

Количество акций |

Комиссия, % |

|

iShares MSCI China ETF |

MCHI |

Nasdaq |

-12,54* |

74,27 |

614 |

0,59 |

|

FinEx China |

FXCN |

Московская биржа |

-15,83 |

238 |

231 |

0,9 |

|

iShares China Large-Cap |

FXI |

Nasdaq |

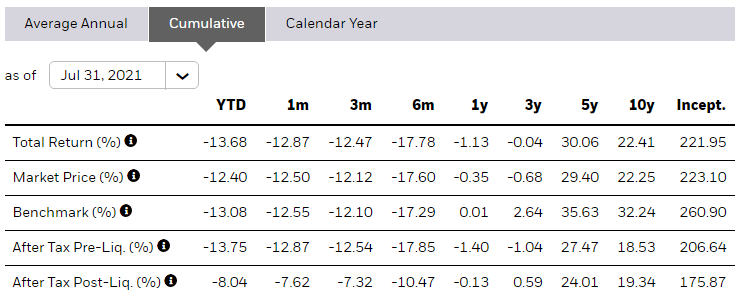

-13,68* |

30,6 |

50 |

0,6 |

|

iShares MSCI China A ETF |

CNYA |

Nasdaq |

-2,16 |

77,1 |

483 |

0,74 |

|

WisdomTree China ex-State-Owned Enterprises Fund |

CXSE |

Nasdaq |

-12.87 |

142 |

172 |

0,32 |

|

KraneShares CSI China Internet |

KWEB |

NYSE |

-42,71 |

6,5 |

53 |

0,73 |

Важно: * — доходность на 31 июля, после падения IT в августе она еще ниже.

Полезные ссылки

ETF Base — на сайте можно найти множество ETF, отсортировать по стране, форме управления, левериджу и т.п.

Теги: иностранные компании, пиф

Последнее обновление: 07.12.2020

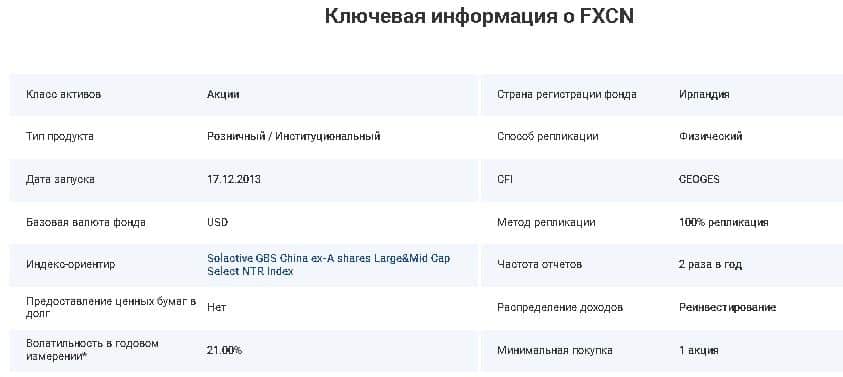

FinEx China UCITS ETF — это единственный на Московской бирже индексный фонд, ориентированный на экономику Китая. В состав портфеля FXCN входят бумаги двух сотен крупных и средних китайских компаний. Финэкс заявляет о большом потенциале роста своего ETF, но разумный инвестор не должен забывать о рисках вложений развивающиеся рынки.

- Управляющая компания: ФинЭкс Инвестмент Менеджмент ЛЛП (FinEx Investment Management LLP), Ирландия

- Валюта активов: $

- Формирование: февраль 2014 года

- Краткое наименование: FXCN ETF

- Тикер: FXCN

- ISIN: IE00BD3QFB18

Инфраструктурные расходы или общий размер комиссии, TER — не более 0,9% от стоимости чистых активов (СЧА). В этот показатель входят комиссия управляющего, расходы на депозитария и аудитора. Ежедневно уменьшает СЧА на 1/365 * 0,9%.

Состав FXCN

Рассматриваемый фонд является классическим индексным ETF. Управляющая компания должна повторять состав и пропорции индекса Solactive GBS China ex A-Shares Large & Mid Cap USD Index NTR (ISIN — DE000SLA8BY4). По заверению индекс-провайдера, он охватывает примерно 85% крупнейших по капитализации китайских компаний, исключая A-Shares (акции типа А, об этом чуть позже). Индекс рассчитывается в долларах с учетом реинвестирования получаемых от активов дивидендов.

У Solactive в индексе на настоящий момент значатся 210 компаний. FinEx в таблице портфеля указывает 217 пунктов, но 7 позиций имеют нулевую долю.

В активах бумаги всех известных вам китайских гигантов: Alibaba Group, China Mobile, Baidu, JD.com, Tencent, Xiaomi, Greatwall Motor, Lenovo и других.

Индекс рассчитывается по капитализации. Наибольшее влияние на его движение имеют крупнейшие компании.

Топ-10 бумаг в составе FXCN

| № | Бумага | Вес в портфеле |

| 1 | ALIBABA GROUP HOLDING ADR REP 1 ORD | 20,54% |

| 2 | TENCENT ORD | 15,47% |

| 3 | MEITUAN DIANPING-CLASS B | 3,81% |

| 4 | JD.COM ADR REP 2 CL A ORD | 3,26% |

| 5 | CCB ORD H | 2,76% |

| 6 | PING AN ORD H | 2,60% |

| 7 | NIO ADS REP 1 CL A ORD | 2,27% |

| 8 | KE HLDGS INC SPONSORED ADS | 2,07% |

| 9 | ICBC ORD H | 1,70% |

| 10 | NETEASE ADR REP 25 ORD | 1,58% |

Как видим, первые две позиции имеют 20% и 15% соответственно, а третья — уже меньше 4%. В сумме первая десятка — это больше половины портфеля.

Цифра в 210 позиций не должна вводить в заблуждение. Зависимость фонда от лидеров очень большая. Примеру, в етф на американский рынок FXUS той же УК доля самой крупной бумаги составляет заметно меньшие 6,9%. А первые 10 позиций не дают даже трети объема портфеля.

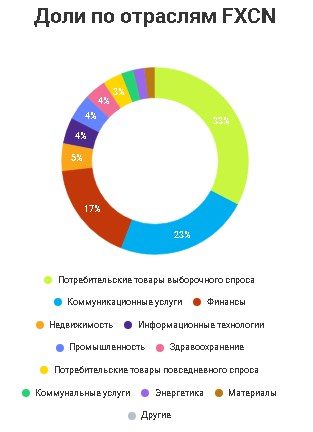

Похожая ситуация и с распределением по отраслям. Почти 80% активов FXCN — это акции трех секторов: товары повседневного спроса (31%), телекоммуникации (27%) и финансовый сектор (20%).

В состав индекса и соответственно фонда на него не включены китайские A-shares. Это акции материковых компаний с локальным листингом в КНР, покупка которых иностранными инвесторами ограничена. Считается, что такие активы хоть и могут давать большую доходность, имеют и больший инфраструктурный риск.

В портфеле FinEx China UCITS ETF напротив собраны более «защищенные» бумаги, обращающиеся на Гонконгской бирже (H-shares/Red Chips), в США (ADR/N-shares) и на биржах в Шанхае и Шэньчжэне (B-shares).

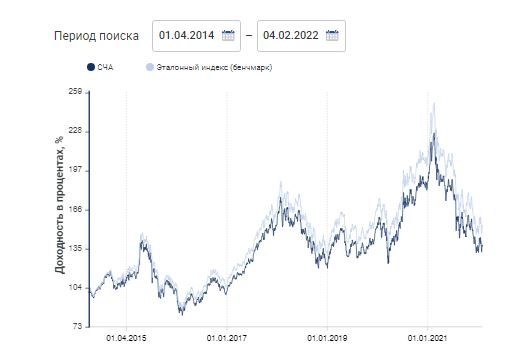

Доходность FXCN и сравнение с бенчмарком

Актуальную рыночную цену акции FXCN всегда можно уточнить на сайте Московской биржи.

Доходность инвестиций в китайский етф Финэкса зависит от трех составляющих:

- Динамики рыночной цены входящих в портфель активов

- Размера выплачиваемых эмитентами дивидендов

- Валютных курсов

Поясним последний пункт. Компании из портфеля ориентированы на китайский юань. Базовой валютой FinEx China UCITS ETF и индекса Solactive GBS China является американский доллар. FXCN на Мосбирже торгуются за доллары и за рубли. Соответственно при падении отечественной валюты инвестор получит дополнительную рублевую прибыль. В периоды укрепления рубля, наоборот, рост цены ETF в долларах может не давать рублевой доходности.

Таблица доходности FXCN на начало декабря 2020 года

| Период | В рублях | В долларах |

| 1 год | 57% | 33% |

| 3 года | 61% | 25% |

| 5 лет | 102% | 79% |

| С запуска | 307% | 77% |

График месячных котировок на Мосбирже показывает общую тенденцию к долгосрочному росту. Падения случались, но в целом линия достаточно ровная. Сильных просадок не отмечается. Скорее можно говорить о периодах резкого роста и продолжительного бокового движения.

Не забывайте, что это показатели прошлого. В будущем они не гарантированы. Вложения в акции всегда имеют повышенный риск. Особенно опасно рассчитывать на высокую доходность на коротких временных периодах.

По данным Финэкс, волатильность фонда в годовом измерении колеблется в районе 20%. Ошибка слежения — примерно 0,5%. Проверим последнее утверждение по данным за последний год

| На 2.12.2019 | На 2.12.2012 | Изменение | |

| Индекс | 1238,37 | 1663,13 | 34,30% |

| FXCN | 39,92 | 53,07 | 32,94% |

По факту разница между ростом индекса-ориентира и цены акции оказалась больше — 1,36%. Львиную долю отставания естественно дала высокая по мировым меркам комиссия УК в 0,9%. Для российского рынка такую комиссию можно считать среднерыночной.

Стоит ли вкладывать в Китай

Покупка бумаги Финэкса — пока единственный в России способ биржевых инвестиций в китайские акции без выхода на зарубежные площадки. Среди российских УК пока никто подобные продукты не создал. По итогам ноября 2020 года, FXCN находился на четвертой строчке в Топ-10 биржевых фондов в портфелях частных инвесторов. Этот ETF также один из старейших на нашем рынке.

По размеру СЧА — около 5,5 миллиарда рублей — FXCN входит в десятку крупнейших в России.

Инвесторов привлекает долгосрочная стабильность китайской экономики и ее постоянный рост. Большинство экспертов, включая МВФ и Всемирный банк, дают Поднебесной весьма радужные прогнозы на ближайшие десятилетия. Вместе с тем российский инвестор должен понимать специфические риски, связанные с вложениями в FXCN.

Прежде всего помним, что это фонд акций. А значит вложения в него весьма рискованны и волатильны. Даже планируемый рост внутреннего ВВП Китая, не гарантирует двузначный рост местных компаний, ориентированных на внешние рынки.

Во-вторых, не забываем, что КНР все еще относят к развивающимся рынкам. По правилам ЕС, ETF должны получать маркировку степени риска по шкале от 1 (низкий риск) до 7 (самый высокий риск). У FXCN уровень 6. К примеру, етф на российские еврооблигации FXRU имеет оценку 4, FXUS на акции крупнейших компаний США — 5. Российский рынок акций считается более рискованным: FXRL на индекс РТС имеет показатель в 7 баллов.

В китайской экономике достаточно много проблем, которые трудно оценивать неспециалистам.

В-третьих, имейте в виду нарастающее противостояние Китая с США. Вероятно, после победы на президентских выборах в Америке Джо Байдена в отношениях между странами будет меньше явных конфликтов. Однако системные противоречия между двумя крупнейшими экономиками мира никуда не делись.

Плюсы и минусы фонда FinEx на китайские акции

Главные положительные стороны FXCN:

- Уникальная для российского рынка возможность страновой диверсификации. Среди БПИФ и ETF на Мосбирже, больше нет инструментов на китайский фондовый рынок;

- Высокая историческая доходность, высокие перспективы роста цены в дальнейшем;

- Доступность покупки. Проверенная, по российским меркам, управляющая компания и надежная западная инфраструктура фонда.

Помните о следующих важных нюансах:

- Портфель очень зависим от котировок акций с крупнейшими долями. Особенно от двух эмитентов — Alibaba и Tencent.

- Китайский рынок относится к развивающимся. В экономике КНР тоже есть проблемы. Дополнительный риск дает то, что в портфеле только акции. Это весьма волатильные бумаги;

- Фонд создан в Ирландии, хотя основную деятельность ведет в России. Возможность получить юридическую защиту в ЕС для частного российского инвестора сомнительна.

Главное

FinEx China UCITS ETF (FXCN) дает россиянам возможность зарабатывать на растущей быстрыми темпами экономике Китая. Управляющая компания четко следует индексной стратегии. Издержки на управление относительно невелики.

Планируя покупку фонда, помните о рисках инвестиций в акции развивающихся стран. Специалисты советуют выделять в личном портфеле для подобных активов долю в районе 10%.

На сегодняшний день для неквалифицированных инвесторов в России доступно всего два ETF китайских компаний. Эти ценные бумаги представлены управляющими компаниями Finex — FXCN, и Альфа-Капитал — AKCH. Ни для кого не секрет, что экономика Китая является одной из крупнейших. Она является второй в мире после США по величине ВВП. Также, Китай – крупнейший производитель различных товаров, и становится центром высокотехнологичных разработок. Большинство промышленных товаров, продающихся в мире, произведены в Китае.

Покупка ETF на акции китайских компаний дает инвесторам преимущество диверсификации, поскольку рынки одного региона могут расти, а другие падать. Инвестирование в китайские ETF несет в себе риски, такие как торговая напряженность с США и последствия вспышки короновируса. Тем не менее, многие инвесторы делают долгосрочные ставки на вторую по величине экономику мира. Поэтому при планировании состава вашего инвестиционного портфеля следует рассмотреть возможность вложения в эту быстрорастущую экономику. Рассмотрим, стоит ли покупать ETF китайских компаний, и какой фонд лучше выбрать.

FXCN от Finex

ETF китайских компаний FXCN осуществляет непосредственную покупку ценных бумаг. Целевой индекс — Solactive GBS China ex A-Shares Large & Mid Cap USD Index NTR. FXCN содержит в себе около 200 компаний Китая с наибольшей надежностью и капитализацией. Дивиденды от акций реинвестируются. Комиссия управляющей компании составляет 0,9%.

Состав ETF FXCN (10 самых крупных составляющих):

- ALIBABA GROUP HOLDING — 17.14%

- TENCENT — 15.67%

- MEITUAN DIANPING — 3.69%

- JD.COM — 3.25%

- PING AN — 2.98%

- CCB — 2.87%

- NIO — 2.62%

- BAIDU — 2.51%

- KE HLDGS INC SPONSORED — 2.06%

- ICBC — 1.88%

Более 30% фонда составляют акции компаний ALIBABA и TENCENT. Алибаба ведет бизнес в сфере интернет-коммерции, однако имеет также около 700 дочерних компаний. Tencent специализируется в области высокотехнологичного бизнеса и интернет-технологий. Так, ей принадлежит мессенджер WeChat, очень популярный в Китае.

Этот фонд состоит из иностранных ETF, управляемыми двумя компаниями: DBX Advisors и Krane Funds Advisors. Дивиденды от акций реинвестируются. За управление взимается 1,61%.

Состав AKCH:

- Xtrackers Harvest CSI 300 China A-Shares ETF — 60,75 %

- KraneShares CSI China Internet ETF — 39,06 %

Рассмотрим состав каждого из фондов:

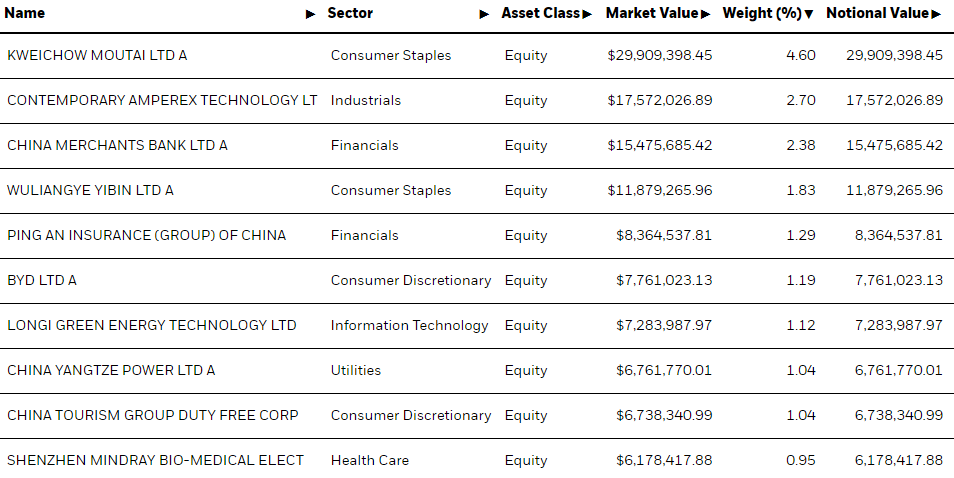

ASHR от DBX Advisors

Этот фонд отслеживает индекс 300 крупнейших и наиболее ликвидных китайских акций, торгуемых на Шанхайской и Шэньчжэньской биржах. Комиссия управляющей компании составляет 0.65%.

Состав ASHR (10 самых крупных составляющих):

- Kweichow Moutai — 5.25%

- Ping An Insurance Company of China — 4.49%

- China Merchants Bank — 2.95%

- Wuliangye Yibin — 2.73%

- Midea Group — 2.39%

- Jiangsu Hengrui Medicine — 2.00%

- Industrial Bank — 1.51%

- Gree Electric Appliances — 1.49%

- Inner Mongolia Yili — 1.39%

- China Tourism Group Duty Free Corporation — 1.33%

KWEB от Krane Funds

Фонд KWEB от Krane Funds Advisors отслеживает только зарубежную долю китайских компаний интернет-сектора. Этот фонд не полностью захватывает китайскую интернет-экономику. В основном, фонд сосредоточен на китайских интернет-провайдерах программного обеспечения и услуг. Работа управляющей компании оценивается в 0,76%.

Состав KWEB (10 самых крупных составляющих):

- Tencent — 10.20%

- Meituan — 8.30%

- Alibaba — 7.63%

- Pinduoduo — 7.15%

- JD.com — 6.10%

- Bilibili — 5.48%

- Baidu — 4.91%

- NetEase — 4.34%

- JD Health International — 3.95%

- KE Holdings — 3.63%

У фонда AKCH нет как такового целевого индекса. Фонды из состава отслеживают разные индексы. Также периодически незначительно меняется процентное соотношение ETF из состава AKCH. Поэтому сравнивать динамику цены фонда не с чем.

Выводы

Данные ETF доступны к покупке всем инвесторам на Московской бирже. Сравнивать доходности данных фондов не совсем корректно, так как они отслеживают разные индексы. Для фонда от Альфа-Капитал сравним доходности ETF из его состава с учетом долей. Наиболее важные параметры и доходности фондов сведем в таблицу:

| Наименование ETF | Объем фонда (СЧА), руб. | Комиссия, % | Модель фонда | Доходность за 3 года (USD) | Доходность за 1 год (USD) | Доходность за 3 мес (USD) |

|---|---|---|---|---|---|---|

| FXCN от Finex | 7345523000 | 0.9 | Репликация | 25,90 %* | 25,25 % | 8,55 % |

| AKCH от Альфа-Капитал | 188522400 | 1.61 | Фонд фондов | 30,18 % | 43,82 % | 15,60 % |

(*) Для FXCN отсутствует доходность за три года, но для оценки приведена доходность индекса.

Таким образом, сложно дать однозначный ответ, какой фонд выбрать. Данные ETF показывают различную доходность в разные интервалы времени. FXCN можно считать менее диверсифицированным фондом, так как более 30% приходится всего на две китайские компании. AKCH имеет более высокую комиссию, но фонды из его состава показывают лучшую динамику цены. Будем считать, что целесообразно купить оба из представленных ETF для диверсификации инвестиций. Тем более, что доходность около 10% годовых в долларах для пассивных инвестиций – достаточно хороший показатель.

Что такое ETF FXCN, доходность по состоянию на 2022 год, состав фонда, графики онлайн, прогноз.

ETF и ПИФ – это фонды, инвестирующие в ценные бумаги, металлы или товары. Они максимально точно следуют за определенным индексом или товаром.

Индексный фонд – один из лучших способов для пассивного инвестора, желающего вложиться в экономику страны.

Есть биржевые фонды, которые собираются на основе популярной инвестиционной стратегии. FinEx China UCITS ETF – (ETF FXCN) – единственный на Московской бирже ETF, позволяющий участвовать в росте экономики Китая.

Ирландская компания Finex максимально точно следует за Solactive GBS China ex A-Shares Large & Mid Cap USD Index NTR. Инвесторы могут приобрести акции ETF FXCN за рубли или доллары.

Содержание

- Состав фонда ETF FXCN на акции Китая

- Доходность фонда FXCN

- Как купить ETF FXCN

- Перспективы ETF FXCN

- Преимущества FXCN

- Недостатки FXCN

Состав фонда ETF FXCN на акции Китая

Управляющая компания обязуется повторять состав и структуру индекса Solactive GBS China ex A-Shares Large & Mid Cap USD Index NTR.

Это не индекс Китая, а эталонной индекс американского провайдера Solactive для отслеживания поведения акций развитых и развивающихся стран. Этот индекс отслеживает динамику котировок компаний большой и средней капитализации. Он охватывает примерно 85% акций Китая (не входят A-shares Китая).

Индекс рассчитывается как индекс общей доходности, взвешенный по рыночной капитализации, валюта индекса – доллары США. Дивиденды полностью реивестируются. На начало 2022 года в состав индекса входит 225 компании Китая.

ETF FXCN указывает, что в портфель включены 233 ценные бумаги, 6 из которых имеют нулевую долю. Наибольшее значение имеют компании, имеющие больший вес в индексе. Видим в первой десятке компании, широко известных китайских гигантов. Половина ценных бумаг имеют долю менее 0.2% .

Топ-10 ETF FXCN выглядит так:

- TENCENT ORD – 17.21 %;

- ALIBABA GROUP HOLDING ADR REP 1 ORD – 11.3 %;

- MEITUAN DIANPING-CLASS B – 5.38 %;

- CCB ORD H – 3.36 %;

- COM ADR REP 2 CL A ORD – 3.31 %;

- PING AN ORD H – 2.3 %;

- ICBC ORD H – 2.24%;

- BAIDU ADR REP 1/10 CL A ORD – 2.13 %;

- NETEASE ADR REP 25 ORD – 1.86 %;

- WUXI BIOLOGICS CAYMAN INC – 1.66 %.

В сумме первая десятка акций составляет примерно половину портфеля. Такая же ситуация и в распределении по отраслям треть портфеля – акции потребительских товаров выборочного спроса, почти четверть коммуникационные услуги, 17% отдано финансовой отрасли.

A-shares – это акции, которые торгуются только на фондовый бирже Китая, покупка инвесторами других стран ограничена. Считается, что это очень рискованные инвестиции.

В состав индекса (значит и фонда) входят более консервативные акции:

- H-shares/Red Chips (Гонконгская биржа);

- ADR/N-shares (США);

- B-shares (Шанхай и Шэньчжэн).

Время зарабатывать на Китае, фонд ETF на акции Китая FXCN от Finex, стоит ли покупать, обзор:

Доходность фонда FXCN

Расходы инвестора на вложение в ETF FXCN 0.9% от СЧА (стоимость чистых активов) в год. В эту сумму включены все расходы фонда, компания гарантирует что это максимальная сумма, которую заплатит инвестор.

С брокерского счета эта сумма не списывается дополнительно, это учитывается в котировках. Для России такие комиссии считаются средними, в то время как в США большинство фондов взимают в десятки раз меньшее вознаграждение.

Это может казаться не существенным, но при пассивных инвестициях на 10-30 лет, каждый 1% может стоить 10-30% потерянной доходности. Также следует учитывать комиссию брокера за покупку- продажу акций и налоги.

Доходность вложений в ETF FXCN зависит от следующих параметров:

- Динамика котировок, входящих в индекс китайских акций.

- Дивидендной политики.

- Валютных курсов.

Остановимся подробнее на последнем пункте. Китайские компании, входящие в состав индекса, ориентированы на китайский юань, но фонд Solactive GBS торгуется в долларах США. Инвестор на Московской бирже может купить фонд fxcn как за рубли, так и за доллары. Он может купить за доллары, а продать за рубли, или наоборот. В случае падения курса рубля к доллару инвестор может получить прибыль в рублях, даже если цена фонда в долларах будет снижаться. Этот момент стоит учитывать.

Фонд торгуется с декабря 2013 года. За это время фонд показал 204.66 % в рублях и 29.66 % в долларах США. Такая большая разница обусловлена падением рубля в 2014 году.

2021 год был не самый благоприятный для китайской экономики, произошла коррекция более чем на 25%. Но долгосрочные инвесторы все равно получили прибыль как в рублях, так и в долларах. Как видим, за 8 лет произошло 3 коррекции китайского индекса.

Достаточно крупные снижения, которые продолжались несколько месяцев, иногда более года.

Вложения в фонд из акций на короткие сроки – высоко рискованные. По данным управляющей компании Финекс, средняя волатильность фонда 20,99% в год, ошибка слежения 0,39%.

Как купить ETF FXCN

Для инвестирования в китайскую экономику через биржевой фонд FXCN от компании Финекс, нужно иметь брокерский счет с доступом на Мосбиржу. Для новичков на официальном сайте Финекса есть раздел Купить ETF, в котором можно выбрать брокера и открыть счет.

Инвесторы могут купить ETF FXCN как на обычный, так и индивидуальный брокерский счет. Для освобождения от налогов нужно держать фонд более 3 лет на обычном счете, или выбрать ИИС типа В. Для покупки нужно внести на счет рубли или доллары. А можно и то и другое.

Чтобы найти фонд FXCN на сайте брокера или в приложении для торгов, нужно ввести тикер “FXCN”, если поиск не дал результатов ISIN код IE00BD3QFB18. Далее ввести нужное число акций, ознакомится с суммой сделки и подтвердить сделку.

Актуальную цену можно уточнить в приложении брокера или на сайте Московской биржи https://www.moex.com/ru/issue.aspx?board=TQTF&code=FXCN. На начало 2022 года она составляет 3068 руб. На 2022 год это единственный способ вложения в китайскую экономику на Московской бирже.

Перспективы ETF FXCN

FXCN ETF – старейший фонд на Мосбирже, традиционно входит в топ-10 самых популярных инструментов. По данным Московской биржи за 2022 год он находится на 3 строчке в десятке фондов в портфелях российских частных инвесторов.

FXCN приобретается и для диверсификации портфеля, так и из-за длительного роста китайской экономики. Ведущие инвестиционные дома и аналитики, включая Всемирный банк, настроены по отношению к экономике Китая позитивно. Они считают,что в ближайшие 10 лет китайские компании покажут существенный рост.

Перед тем, как вкладываться в экономику Китая, необходимо просчитать риски.

FXCN – это фонд акций и обладает высокой волатильностью. Его покупать нужно в высокорискованный портфель. Инвесторам с низким или умеренным риском нужно включать не более чем 13% FXCN, доля облигаций должна быть не менее 20%.

Растущий ВВП Китая не означает, что компании – экспортеры покажут сильный рост. Не стоит забывать, это Поднебесная относится к развивающимся рынкам. Согласно требования Евросоюза все биржевые фонды должны иметь маркировку рискованности инвестиций от 1 до 7, где большие значения означают высокий риск. FXCN имеет уровень 6.

Российский фондовый рынок считается рискованным, FXRL имеет уровень 5, tna на американские акции уровень 5.

Китайская экономика имеет много проблем, которые даже профессионалы не в силах учесть. Следует обратить внимание на противостояние США и Китая, поведение рынка Китая зависит от предпринимаемых действий кабинета Джо Байдена. Явных конфликтов между двумя странами стало меньше, но политика США направлена на уничтожение экономики Китая.

В 2022 году складывается неплохая возможность купить подешевевшие акции Китая в расчете на новый максимум цен. Но следует учитывать, что снижение может продолжиться и котировки могут потерять еще 15-30%. Покупки стоит делать равными частями через определенные периоды времени или дождаться пробоя вверх 200 скользящей средней на дневном графике.

Преимущества FXCN

- Единственный фонд в России, инвестирующий в акции Китая.

- Большой потенциал роста в ближайшие десять лет.

- Доступность – цена 1 акции небольшая, включить fxcn.может позволить себе инвестор с любым капиталом. Для покупки fxcn не требуется иметь статус квалифицированного инвестора.

Недостатки FXCN

- Портфель сильно зависит от динамики гигантов – Alibaba и Tencent.

- Китайский рынок – развивающийся, есть проблемы, идет торговая война с США, неизвестно кто в итоге окажется победителем.

- Фонд зарегистрирован в Ирландии, при возникновении проблем российские инвесторы вряд ли смогут получить юридическую защиту в Евросоюзе.

- Достаточно высокие, для мировых etf: комиссии фонда. Управляющие сообщают, что не планируют следовать мировому тренду снижения расходов инвестора. .

Фонды на китайские активы показывают сильнейший приток за целый год. ETF на Китай в январе выходят в лидеры по обороту на СПБ бирже. Сравним четыре глобальных фонда, доступных в России.

Что значит «глобальные»

В ноябре после запуска торгов ETF появилось четыре зарубежных фонда на акции Китая. Все они имеют свои особенности, отраслевой фокус, у них разные комиссии и дивиденды, но все торгуются в долларах США и имеют первичный листинг в Нью-Йорке.

Это классические биржевые фонды для розничного инвестора: их портфели собраны в Гонконге, Шанхае и Шэньчжэне, но права на эти бумаги коллективно принадлежат инвесторам за пределами Китая, то есть тем, кто купил и держит акции данных ETF.

Это значит, что история с возможным делистингом китайцев в США их не касается. Для россиян депозитарные риски ETF находятся на том же уровне, что при владении любой другой иностранной акций, которая торгуется на СПБ Бирже.

Что есть на выбор

Исходя из объема сделок на СПБ Бирже, за три последних месяца четверка китайских фондов распределились следующим образом:

— iShares MSCI China ETF (MCHI)

— iShares China Large-Cap (FXI)

— Invesco China Technology (CQQQ)

— SPDR S&P China (GXC)

Все они одновременно являются самыми крупными и ликвидными ETF на Китай, торгуемые в США: входят в топ-7 по размеру активов и топ-10 по объему торгов.

Провайдер первых двух (MCHI и FXI) — BlackRock, самый крупный в мире управляющий биржевыми фондами. Эти ETF следуют за разными индексами: из линейки MSCI и FTSE соответственно.

Технологический CQQQ является китайским аналогом американского QQQ (на индекс NASDAQ). Обоими управляет Invesco, четвертый по размеру провайдер ETF в мире. Сейчас в активах у CQQQ более $1 млрд.

GXC — совместное детище State Street, второго по весу провайдера после BlackRock, и S&P Global, известной своими рейтингами и индексами, прежде всего S&P 500. То есть по итогу: все четыре фонда — премиальная продукция финансового сектора США.

Как растут ETF на Китай

Последний квартал лидирует технологический CQQQ. У него доходность в долларах приближается к 55%. В отстающих — широкий фонд GXC, прибавляющий около 45%. Но это динамика за три месяца. На старших таймфреймах картина немного иная.

Если смотреть периоды в полгода, год и пять лет, то чаще всего лидирует все тот же СQQQ либо фонд MCHI. В отстающих чаще всего оказывается FXI. Рост GXC близок к среднему или чуть ближе к лидерам.

Аналогичные измерения с разными точками выхода и выхода в прошлые годы также показывают, что на годовых отрезках лидирует чаще CQQQ, FXI обычно отстает, а MCHI и GXC дают средний по рынку результат.

Чем они различаются

В таблице ниже представлены основные числовые параметры четырех ETF: количество акций в портфеле, концентрация (доля топ-10 фишек), волатильность, комиссия за управление (берется из доходности) и размер дивиденда.

Из таблицы становится понятно, почему CQQQ часто идет впереди остальных. Это плата за более высокий риск, фонд очень волатилен и держит концентрированный портфель компаний-лидеров. Каких именно, посмотрим чуть ниже.

FXI — относительно узкий портфель из голубых фишек и, судя по более высокому дивиденду, сильно недооцененных. Более оптимально собраны MCHI и GXC. У них схожие параметры: высокая диверсификация, низкая концентрация и волатильность.

Какие акции в портфелях

Отраслевой состав всех четырех ETF показан в таблицах внизу. Снова бросается в глаза CQQQ с его сильным фокусом на IT-сектор и коммуникации. Его противоположность — FXI, который делает акцент на финансы и производство циклических товаров.

Сбалансированно смотрятся MCHI и GXC. Нет явного перекоса в слабые или сильные отрасли. Соответственно ниже риски, что они будут падать сильнее широкого рынка. Например, в случае банковского кризиса или давления регуляторов на целые отрасли.

Для большей наглядности посмотрим на топ-10 акций в каждом из фондов, чтобы понять, насколько легко повторить его структуру, покупая акции напрямую через СПБ Бирже. Очевидно, если портфель составлен из доступных акций, то платить комиссию смысла нет.

Проще всего повторить FXI. Из топ-10, которые занимают почти 60%, отдельно торгуются все 10 штук. У остальных фондов вне доступа от одной (MCHI) до трех бумаг (CQQQ) из десяти, либо на доли каждой в портфеле не велики (до 2% общего веса).

Выводы

— Акции Китая показывают опережающий рост на десятки процентов в течение квартала, причем растут стабильно широким фронтом.

— Помимо отдельных акций, торгуемых на СПБ, у российского инвестора на выбор есть четыре глобальных ETF от крупнейших провайдеров США.

— На таймфреймах от квартала до 5 лет лучше прочих себя показывает фонд CQQQ, условный «китайский NASDAQ», а стабильный аутсайдер — FXI (голубые фишки КНР).

— По параметрам риска (волатильности), концентрации (диверсификации) интереснее всех смотрятся MCHI и GXC, также у них самые низкие комиссии за управление.

— По составу наименее уникален FXI, его почти на 60% можно собрать из 10 бумаг, торгуемых на СПБ, остальные ETF имеет смысл рассмотреть для покупки.

— Для инвестора, готового к риску и высокой плате за риск, лучший выбор — CQQQ; для более спокойных и долгосрочных вложений в Китай лучше брать GXC или похожий на него MCHI.

Читайте также: Как инвестировать в Индию из России: два главных ETF

Покупка ETF доступна только квалифицированным инвесторам. О том, как получить статус квала, узнайте здесь.

БКС Мир инвестиций