Налоговая требует пояснения у тех, кто платит зарплату ниже средней. Объясняем, почему и что делать

С 2020 года ФНС начала запрашивать пояснения у предприятий, которые выплачивают заработную плату работникам ниже среднего размера по субъекту РФ по соответствующему коду деятельности. Что это означает? Как реагировать на такое требование? Какие последствия могут наступить при оплате труда немного выше МРОТ? Мы разобрались в ситуации и постарались наиболее точно ответить на эти и другие вопросы в этой статье.

Содержание статьи

- 1 Определение размера заработной платы в соответствии с ТК РФ

- 2 Может ли ФНС требовать пояснения в отношении размера зарплаты

- 3 Предоставление пояснения по налоговому требованию

- 4 Последствия для организации при выплате заработной платы ниже среднего

- 5 Возможные несоответствия в требованиях

Определение размера заработной платы в соответствии с ТК РФ

Глава 21 Трудового кодекса РФ (ТК РФ) регулирует нормы размера и выплаты заработной платы работникам. В абзаце 3 статьи 133 ТК РФ указано, что размер оплаты труда сотрудника, отработавшего целый месяц на полной ставке, не может быть менее МРОТ.

В соответствии со статьей 133.1 ТК РФ регионы имеют право устанавливать свой минимальный размер оплаты труда, который не может быть менее регионального. В этом случае размер минимальной заработной платы работников должен равняться региональному МРОТ или быть выше при условии, что сотрудник отработал целый месяц на полной ставке.

Максимальный размер оплаты труда не ограничен нормами ТК РФ. На это указывает статья 132 ТК РФ.

Следовательно, налоговые инспекторы не могут обязать организацию выплачивать заработную плату своим сотрудникам в размере средней по субъекту РФ по соответствующему коду вида деятельности. Так почему же ФНС рассылает такие требования компаниям?

Может ли ФНС требовать пояснения в отношении размера зарплаты

Требование предоставить пояснения могут быть заявлены налоговыми органами в соответствии с Налоговым кодексом РФ (НК РФ) и другими нормативными правовыми актами, включая приказы и постановления. Запрашивать пояснение в отношении зарплаты специалисты ФНС могут на основании пункта 5 Общедоступных критериев оценки риска, утвержденных Приказом ФНС России от 30.05.2007 № ММ-3-06/[email protected] Этот документ применяется для планирования выездных налоговых проверок.

То есть такие требования основаны не на фактах выявленных ошибок или непредставлении информации, а на выявлении проблемных финансовых ситуациях при оценке бизнеса.

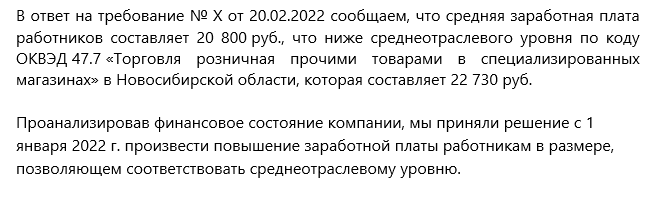

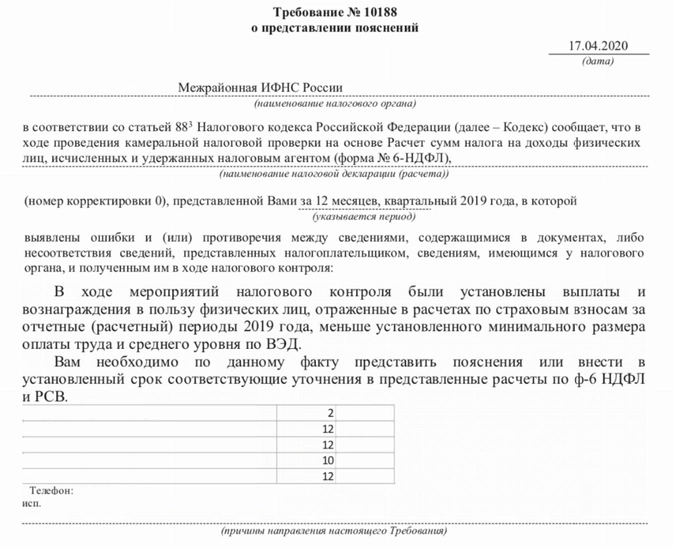

Официальное требование ФНС о представлении пояснений в отношении низкого размера заработной платы работников выглядит следующим образом.

То есть налоговые инспекторы могут запросить предоставление информации от организации по итогам проведенной камеральной проверке Расчета по страховым взносам (РСВ).

В представленном документе указано, что на предприятии выплачивается заработная плата ниже средней по региону. В связи с этим ФНС предлагает компаниям проанализировать свою деятельность в отношении финансового обеспечения и уровня доходов, выявить причины, которые влияют на размер оплаты труда сотрудников и предоставить ответ по сложившейся ситуации в налоговую службу.

Предоставление пояснения по налоговому требованию

Всем компаниям и индивидуальным предпринимателям желательно представлять налоговым органам все пояснения своевременно. Такие действия позволяют сформировать хорошее «личное отношение» инспектора к налогоплательщику.

Ответы и пояснения следует направлять в адрес налоговых органов исключительно на бумажном носителе или в электронном виде по каналам связи. Именно так компания сможет, при необходимости, доказать, что она является ответственным налогоплательщиком и выполняет все требования ФНС.

В документе можно написать любую причину и дополнительную информацию в произвольной форме, так как утвержденного шаблона пояснений нет. Ответ оформляется на официальном бланке компании при его наличии. В тексте пояснения обязательно должна быть отражена следующая информация:

- наименование, ИНН и КПП предприятия;

- наименование налогового органа;

- номер и дата выставленного требования.

Письмо должно быть пописано генеральным директором или другим ответственным лицом, а также заверено печатью юридического лица.

Для примера, если компания была зарегистрирована недавно, можно отметить, что объемы производства еще не достигли запланированных. Или же можно указать, что учредителями общества было принято решение о приобретении производственных станков или другого необходимого оборудования, которые позволят увеличить объемы производства, если такие сделки действительно производились в прошедшем году.

Но есть отдельная категория организаций, к которым может быть также направлено соответствующее требование, – наиболее пострадавшие от пандемии коронавируса отрасли. Таким компаниям можно посоветовать указать в виде причины сложившуюся ситуацию в стране, что привело к временному приостановлению ведения деятельности и значительному сокращению производства.

Если в компании действительно наблюдается ухудшение финансового положения, что привело к снижению уровня оплаты труда сотрудников, то стоит рассмотреть ранее принятую политику по развитию бизнеса и составить новый бизнес-план. Возможно, компании следует привлечь третье лицо для проведения анализа деятельности фирмы и определения новых управленческих решений. Все принятые решения необходимо отразить в пояснении на требование.

Последствия для организации при выплате заработной платы ниже среднего

Как было отмечено ранее, выплата заработной платы в размере менее средней по субъекту РФ не является нарушением ни трудового, ни налогового законодательства. Но данный факт может привлечь внимание ФНС и привести к выездной налоговой проверке.

Если компания действительно выплачивает не самую высокую зарплату своим сотрудникам, например, из-за недавнего открытия или уменьшения количества продаж (при сдельной оплате труда), но не менее регионального или общероссийского МРОТ, то никаких последствий не будет.

Однако факт выплаты маленькой зарплаты при больших объемах продаж и выручки может означать, что в организации выплачивается «серая» заработная плата. При выявлении факта выплаты неофициальной зарплаты предприятие может быть привлечено к ответственности за сокрытие достоверной информации и уклонение от уплаты налогов.

Ответственность за неуплату налогов и сборов предусмотрена статьями 122 НК РФ (20% или 40% от суммы неуплаченных налогов) и 199 УК РФ (уклонение от уплаты налогов в крупном и особо крупном размерах – от 100 тысяч до 300 тысяч рублей или от 200 тысяч до 500 тысяч рублей соответственно). При привлечении к ответственности по уголовной статье возможны и другие виды наказаний. Дополнительно организацию могут привлечь к ответственности за нарушение трудового законодательства.

Возможные несоответствия в требованиях

Но при более подробном изучении информации выявляются и некоторые разногласия в данных требованиях. Например, размер средней заработной платы указывается не по региону, а по всей России, или же не по определенному коду ОКВЭД, а общий.

Также, при определении средней заработной платы может быть не учтен размер бизнеса, так как для малого бизнеса – это один показатель, а для крупных предприятий – другой.

Если не вдаваться в нюансы, указанные в требовании, то в большинстве случаев, при условии, что компания действительно ничего не скрывает, представила аргументированный ответ и, при необходимости, доказательства (понесенные убытки, минимальная выручка, срок действия фирмы менее 2-3 лет при небольших объемах продаж), то все вышеперечисленные несоответствия не важны – налоговые инспекторы не назначат выездную налоговую проверку. А даже если и приедут, то никаких существенных ошибок не найдут.

Веб‑сервис для малого бизнеса

Автоматизируйте работу с сотрудниками, сдавайте отчеты и ведите учет в Контур.Бухгалтерии без авралов и рутины.

Попробовать бесплатно

МРОТ — это нижняя планка зарплаты, которую можно платить сотрудникам на трудовых договорах. Если сотрудник выполнил все свои задачи и отработал полное рабочее время в течение месяца, его зарплата не может быть ниже минимальной (ст. 133 ТК РФ). Это касается и персонала на испытательном сроке. А вот для самозанятых и сотрудников на гражданско-правовых договорах такой минимальной планки нет.

МРОТ в стране вводит правительство и регулярно повышает его. Эта сумма зависит от размера прожиточного минимума: считается, что на МРОТ человек сможет прожить месяц. С 1 января 2022 минимальная зарплата составляла 13 890 ₽, а с 1 июня 2022 — 15 279 ₽.

Во многих регионах введен свой повышенный МРОТ, и тогда работодатель должен ориентироваться на минималку своего региона. Скажем московский МРОТ с 1 июня 2022 составил 23 508 ₽, для москвичей действует именно он, а не федеральная сумма. Строго говоря, работодатель может отказаться от региональной минималки и платить зарплату по федеральному размеру оплаты труда. Но это непросто организовать: не позднее месяца после установления регионального МРОТ нужно подать мотивированный отказ платить повышенную сумму. Кроме того платить по федеральной сумму будет можно только временно.

Платить зарплату сотруднику нужно не ниже МРОТ того региона, где он трудится, а не где зарегистрирован работодатель.

Размер федеральной минималки публикуется на сайте правительства, Минтруда и в крупных СМИ. Региональную минималку можно узнать в своей ФНС, на сайте администрации региона или в таблицах, которые публикуют тематические издания, например Контур.Норматив.

Зарплата может состоять из оклада или суммы, рассчитанной по тарифной ставке, премий, надбавок, доплат, компенсаций. Расскажем, какие части зарплаты входят в МРОТ, а какие нет.

Автоматизируйте работу с сотрудниками

Легко считайте зарплату, НДФЛ, взносы, заводите кадровые документы. Контур.Бухгалтерия сама сделает расчеты, подготовит платежки и создаст отчеты.

Попробовать бесплатно

Оклад, тарифная ставка и премии

Основная часть зарплаты — это, как правило, оклад или заработок, рассчитанный исходя из тарифной ставки и отработанных дней или часов. Оклад или «тарифная» часть могут быть меньше МРОТ, если к ним прилагается ежемесячная премия, которая делает зарплату не меньше минимальной.

Но если вы обнаружили, что в прошлые месяцы зарплата сотрудника была меньше минималки, это нельзя компенсировать крупной премией: она исправит положение только в месяц выплаты, а другие месяцы останутся с нарушением (разъяснение в письме Минтруда №14-0/10/В-4085 от 5 июня 2018).

НДФЛ

Выше МРОТ должна быть начисленная заработная плата. Из зарплаты перед выплатой удерживают и перечисляют в бюджет 13 % НДФЛ (подоходный налог). Если после удержания налога зарплата, выданная на руки, окажется меньше минималки, это допустимо. Заплатить налог — обязанность сотрудника, он платит его с номинальной суммы зарплаты, просто работодатель исполняет эту обязанность как налоговый агент. Это подтвердила налоговая (письмо №03-04-05/101639 от 25 декабря 2019).

Надбавки и доплаты

Работникам положены разные надбавки, доплаты и компенсации: за работу ночью, в выходные и праздники, за сверхурочный труд или совместительство. Зарплата должна быть выше МРОТ без учета таких надбавок, то есть еще до их начисления (постановления КС РФ от 17.12.2019 № 40-П, от 11.04.2019 № 17-П).

Районный коэффициент и северные доплаты тоже нельзя закладывать в зарплату в рамках МРОТ — это допускалось до 2018 года, но затем Конституционный суд постановил иное (постановление КС РФ от 07.12.2017 № 38-П).

Если МРОТ повысили и зарплата работников стала ниже новой минималки, ее нужно повысить с даты повышения МРОТ. А регулярная индексация зарплат — отдельная обязанность работодателя, не связанная с повышением окладов или тарифов в связи с ростом минималки.

ФНС отслеживает размеры зарплат по отчетам 6-НДФЛ и РСВ, которые ежеквартально сдает работодатель. Если налоговая увидит, что в этих отчетах нарушены контрольные соотношения по зарплате и средний заработок ниже МРОТ или ниже среднеотраслевых значений, работодатель получит требование пояснить ситуацию. Но соотношение может нарушаться при неполном рабочем времени или отпуске за свой счет, так что ниже мы поясним, как отвечать на требования налоговой по зарплате.

Если проигнорировать требование, инспекторы могут заподозрить уклонение от взносов и включить компанию в план выездных проверок. Если при такой проверке нарушения обнаружат, обяжут доплатить зарплату, доначислят налоги и оштрафуют. Эти сведения попадут и в Трудовую инспекцию, которая оштрафует еще раз за серую зарплату.

Справки о доходах и другие документы в веб-сервисе Контур.Бухгалтерия. Сервис сам заполнит справку и выведет на печать.

Попробовать бесплатно

Руководителя могут пригласить в налоговую для пояснений по зарплате (п. 1 ст. 31 НК РФ). Если он не придет на беседу без уважительной причины, возможен штраф 2-4 тыс. рублей, хотя за первую неявку могут вынести лишь предупреждение (ч. 1 ст. 19.4 КоАП РФ).

Штраф за зарплату ниже МРОТ согласно п. 6 ст. 5.27 КоАП РФ составляет:

- 1-5 тыс. ₽ для ИП;

- 30-50 тыс. ₽ для организаций;

- 10-20 тыс. ₽ для директора.

Если работник взыщет часть зарплаты, недостающей до МРОТ, через суд, компании придется оплатить еще и судебные расходы и, возможно, моральный ущерб. Такое случается, если при расчете зарплаты в размере минималки в нее включают климатические надбавки и доплаты за переработки.

Есть случаи, когда заработная плата будет ниже минималки без нарушения закона. Но для ФНС это придется подтвердить документами.

Удержания

Мы уже говорили: начисленная зарплата при полном рабочем времени должна быть выше МРОТ, но зарплата на руки может оказаться ниже. Из нее удерживают не только НДФЛ, но алименты, задолженности по исполнительным листам от приставов, материальный ущерб работодателя по вине сотрудника (но его нужно документально оформить). По алиментам можно удерживать до 70 %, а по другим долгам — до 50 % (ст. 138 ТК РФ).

Неполная ставка

Если сотрудник работает полное рабочее время, он получает полную зарплату. Но при неполном дне или неделе зарплата сокращается пропорционально. Скажем, если уборщик помещений работает 2 часа в день, то есть 0,25 ставки, то его зарплата будет меньше. Но в пересчете на полную ставку такая зарплата должна быть не ниже МРОТ.

Скажем, уборщик на полной ставке получает 20 000 ₽, тогда уборщик на четверть-ставки получает 20 000 * 0,25 = 5 000 ₽. Такая зарплата меньше МРОТ, но это совершенно законно. Доказать это можно сведениями о зарплате из трудового договора и табеля учета рабочего времени.

Иногда работодатель формально сокращает рабочее время, чтобы оправдать низкую зарплату, а на деле работник трудится полный день. Если трудовая инспекция это обнаружит, то ситуацию будут трактовать как переработку, а работодатель заплатит сотруднику за сверхурочные часы (письмо Минтруда № 14-0/10/В-4085 от 5 июня 2018).

Сервис сам рассчитает авансы и налоги

Контур.Бухгалтерия рассчитает суммы на основе данных учета, подготовит платежки и отчеты, напомнит об уплате и отправке.

Попробовать бесплатно

Сдельная оплата

Если работник трудится на условиях сдельной оплаты, его зарплата зависит от единиц сделанной работы. При этом назначается норма месячной выработки, при которой платят полную зарплату — эти сведения прописывают в трудовом договоре или Положении об оплате труда, с которым работника знакомят при трудоустройстве под роспись.

Сумма за месячную выработку не должна быть ниже МРОТ. Работодатель должен создать все условия, чтобы сотрудник мог эту норму выполнить: обеспечить его оборудованием, материалами, безопасными условиями труда (ст. 163 ТК РФ). Но если работник при всех этих условиях норму не выполнил, зарплату можно урезать, тогда она станет ниже МРОТ. В актах приемки работ будет видно, что месячная норма не выполнена.

Аналогично решается вопрос с повременной оплатой: если сотрудник работал меньше месячной нормы, то и его зарплата может пропорционально уменьшиться и стать ниже МРОТ.

Брак и простой

Если брак допущен по вине работника, производство такой продукции не оплачивают, а частичный брак оплачивается по пониженным тарифам. Но по такой ситуации обязательно составляют акт (ст. 156 ТК РФ). Акт докажет налоговой, что зарплата оказалась ниже МРОТ из-за брака.

Если в компании вынужденный простой, в котором никто не виноват, за этот период сотрудники получают зарплату не менее ⅔ оклада. Если простой произошел по вине работника, это время не оплачивается. Руководитель должен издать приказ о простое (ст. 157 ТК РФ).

Неденежная форма зарплаты

До 20 % зарплаты сотруднику можно выдать в натуральной форме: произведенными товарами или продуктами. Запрещено платить алкоголем, ядом, оружием, наркотиками, долговыми расписками или купонами (ст. 131 ТК РФ). Для этого работник составляет письменное заявление о своем согласии получать часть зарплаты не в денежной форме и указывает, какую именно часть. В любое время он может отозвать это заявление. Кроме того, продукты или товары нужно оценить по рыночной стоимости.

Отпуск без содержания

Если работник берет отпуск без содержания по семейным обстоятельствам, в это время зарплата не начисляется (ст. 128 ТК РФ). В качестве документов нужно заявление от работника и приказ руководителя с датами отпуска.

Трудовой договор на срок до месяца

При работе по срочному трудовому договору до одного месяца зарплату выдают пропорционально отработанному времени, так что она тоже может уменьшиться. Правда срочный договор составляют только при определенных условиях (ст. 59 ТК РФ).

Контур.Бухгалтерия сама рассчитает зарплату, НДФЛ и взносы, подготовит платежки, напомнит о сроках

Если вы увидели задним числом, что сотрудники получали зарплату ниже минималки, нужно исправить ситуацию, чтобы при возможной проверке нарушения уже были самостоятельно устранены. Для этого:

- издайте приказ о повышении зарплаты и ее перерасчете за необходимый период;

- выплатите зарплату вместе с процентами за просрочку — 1/150 ключевой ставки за каждый день просрочки (ст. 236 ТК РФ);

- удержите с доплат НДФЛ и доплатите налоги и взносы (удерживать НДФЛ с процентов за просрочку не нужно (письмо Минфина № 03-04-05/11096 от 28 февраля 2017);

- сдайте корректировочные отчеты 6-НДФЛ и РСВ.

Онлайн‑бухгалтерия без авралов и рутины

Ведите учет в удобной онлайн-бухгалтерии: учет, расчет зарплаты и пособий, отправка отчетности в ФНС, СФР, Росстат.

Попробовать

Налоговая проверяет соотношения из отчетов 6-НДФЛ и РСВ: если сумму выплат в рамках трудовых договоров разделить на количество сотрудников, можно получить среднюю зарплату в компании. Если она ниже МРОТ или средней зарплаты по отрасли, вы получите требование из налоговой с запросом пояснений.

- В РСВ налоговики смотрят контрольные соотношения из пп. 2.6 и 2.7 письма ФНС от 05.03.2022 № БС-4-11/2740@. Искажение соотношений может указывать на занижение базы по страховым взносам.

- В 6-НДФЛ смотрят контрольные соотношения из пп. 1.6 и 1.7 письма ФНС от 18.02.2022 № БС-4-11/1981@. Их искажение может указывать на занижение базы по НДФЛ.

Ситуацию с МРОТ мы уже раскрыли, расскажем о среднеотраслевой зарплате. Это средняя зарплата за месяц на одного сотрудника в вашей отрасли, в вашем регионе. Значение публикуют на сайтах ФНС и Росстата в регионе или в сборниках статистики, а еще его можно узнать с помощью сервиса налоговой «Прозрачный бизнес». Если средняя зарплата по компании ниже этой суммы, налоговики могут назначить выездную проверку. Хотя по закону вы не обязаны «дотягивать» зарплату на предприятии до среднеотраслевого значения.

Ответить на требование нужно не позднее пяти рабочих дней после получения. При получении требования по ТКС можно сначала в течение шести рабочих дней отправить квитанцию о приеме, тогда после этого у вас будет еще пять рабочих дней на ответ.

Для пояснения нет регламента, его составляют в свободной форме. Важно показать, что закон вы не нарушаете и зарплату ниже МРОТ платите обоснованно (если это так). Пропишите в пояснении, почему зарплата снижена:

- простой или режим неполного трудового дня;

- декретный отпуск;

- увольнение или найм сотрудника в середине месяца;

- отпуск без содержания и пр.

Приложите к пояснению документы, которые доказывают ваши доводы: копии трудовых договоров, акты о браке, приказ о простое, приказ об отпуске без содержания и пр. А если планируете в скором будущем повышение зарплат до среднеотраслевых, расскажите в пояснении, когда именно планируете это сделать и в связи с чем.

Вот несколько примеров пояснений в ответ на требование ФНС.

Режим неполного рабочего времени

В ответ на требование №ХХ от 14.03.2022 поясняем, что зарплата ниже МРОТ выплачивается уборщице помещений Ивановой К.С. в связи с тем, что сотрудница работает в режиме неполного рабочего времени: 5 дней в неделю по 3 часа в день. При пересчете на режим полного времени ее зарплата превышает МРОТ.

Отпуск за свой счет

В ответ на требование №ХХ от 15.03.2022 поясняем, что зарплата ниже МРОТ на предприятии во втором квартале 2022 года объясняется высоким уровнем заболеваемости, а также уходом двух сотрудников в отпуска за свой счет. При пересчете на режим полного времени зарплаты работников превышают МРОТ.

Готовность повысить зарплату

В ответ на требование №ХХ от 16.03.2022 поясняем, что средняя заработная плата работников составляет 24 514 рублей, что ниже среднеотраслевого значения по коду ОКВЭД 13 «Производство текстильных изделий» 26 740 рублей.

Проведя анализ финансового состояния компании, мы решили повысить зарплату сотрудников с 1 июля 2022 года, чтобы она соответствовала среднеотраслевому уровню.

Веб‑сервис для малого бизнеса

Автоматизируйте работу с сотрудниками, сдавайте отчеты и ведите учет в Контур.Бухгалтерии без авралов и рутины.

Попробовать бесплатно

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Что такое МРОТ

МРОТ — минимальный размер оплаты труда в полный месяц на территории Российской Федерации. Величина не привязывается к рабочей специальности и занимаемой должности. Он напрямую влияет не только на наименьший размер заработной платы, но еще и на следующие выплаты:

-

Что такое МРОТ

-

Может ли оклад быть меньше МРОТ

-

Какая минимальная заработная плата должна быть у работника

-

МРОТ при сменном графике работы

-

Что грозит работодателю если зарплата меньше МРОТ

-

Уголовная ответственность работодателя

-

Куда жаловаться работнику

- Пособие по временной нетрудоспособности.

- Пособие по беременности и родам.

- Иные цели и направления обязательного социального страхования.

В соответствии со ст. 113.1 ТК РФ регионы могут устанавливать местный минимальный размер оплаты труда, который не рассчитывается на предприятия и организации, содержащиеся из активов бюджета Российской Федерации. При этом региональный МРОТ не может ниже общефедерального.

Регионы не обязаны устанавливать свой местный показатель. В этом случае применяется общефедеральный МРОТ. Надбавки и повышенные коэффициенты за работу в особых (сложных) климатических условиях не включаются в фиксированный минимальный размер оплаты труда, а начисляются сверх него.

Если гражданин работает в таких сложных условиях, то он по договору получает заработную плату, не ниже минимального размера оплаты труда (регионального или федерального) + обязательные надбавки и повышенные коэффициенты, которые рассчитываются отдельно. Это правило было закреплено Конституционным Судом РФ в декабре 2017 года (постановление N 38-П).

Может ли оклад быть меньше МРОТ

Заработная плата складывается из двух частей — окладная и премиальная части. При этом окладная часть, как правило, больше премиальной. Примерное соотношение — 60% на 40%. Ни одна из этих частей не должна быть в обязательном порядке выше МРОТ. Следовательно, оклад может быть меньше МРОТ.

В соответствии со ст. 133 ТК РФ, сотруднику, отработавшему весь месяц, и выполнившему установленную трудовую месячную норму, выплачивается заработная плата, не менее действующего на данный момент МРОТ. Из этой нормы следует, что с минимальным размером оплаты труда сравнивается конечная сумма, перечисляемая работнику в виде вознаграждения за труд.

Исходя из этой нормы, можно сделать вывод: оклад и премиальная часть в совокупности по отдельности могут быть меньше МРОТ, в совокупности (общая сумма) — не могут. Если окладная часть меньше минимальной зарплаты, а доп начисления не гарантированные, то ежемесячно работодатель обязан производить доначисления к сумме, чтобы итог был равен или превышал МРОТ.

Какая минимальная заработная плата должна быть у работника

Актуальная информация отражается в федеральном законе «О минимальном размере оплаты труда» N 82-ФЗ. В текст закона ежегодно вносятся изменения. Данные по общероссийскому МРОТ указываются в ст. 1. С 1 января 2020 года зарплата штатной единицы, отработавшей весь месяц, не может быть меньше 12 130 рублей.

С 1 января 2019 года минимальная зарплата на общефедеральном уровне устанавливается в размере не ниже рассчитанного прожиточного минимума всего трудоспособного населения, действующего по стране за II квартал предыдущего года. То есть, в текущем году МРОТ превышает прожиточный минимум, установленный на II квартал 2019 года.

И такая тенденция будет действовать ежегодно, при этом прожиточный минимум является своеобразным ориентиром, — минимальная зарплата может быть выше этого показателя в несколько раз. Учитывая, что прожиточный минимум постоянно растет, зарплаты населения России так же будут расти.

МРОТ при сменном графике работы

К примеру, при графике 1⁄3 (сутки через трое), у работодателя возникли проблемы в правильном расчете заработной платы — действует ли требование по МРОТ при сменном графике или неполном дне. В данном случае целесообразно применять суммированный учет рабочего времени. За учетный период берется один год.

При 40-часовой рабочей неделе, и при выполнении месячной нормы, работник должен получить не менее МРОТ. Продолжительность рабочего дня устанавливается работодателем. Если работник отрабатывает полный месяц, независимо от количества смен, итоговая заработная плата не может быть меньше МРОТ.

Что грозит работодателю если зарплата меньше МРОТ

Из содержания ст. 133 ТК РФ следует, что заработная плата за отработанный полный месяц не может быть меньше минимального размера, установленного на федеральном или региональном уровне. Это требование не предусматривает исключений, и его несоблюдение — серьезное нарушение.

Такое нарушение наказывается в двух порядках: в административном и уголовном, — в зависимости от тяжести и умысла работодателя. В любом случае, работнику необходимо знать, что такие действия работодателя преследуются по закону.

В соответствии с ч. 6 ст. 5.27 КоАП РФ, нарушения установленного трудовым законодательством порядка выплаты заработной платы влечет наказание: для должностных лиц — разовое предупреждение, либо штраф от 10 000 до 20 000 рублей; для ИП (без образования юридического лица) — штраф от 1 000 до 5 000 рублей; для юридических лиц — штраф от 30 000 до 50 000 рублей.

В ч. 7 этой же статьи указаны последствия, которые наступают для указанных субъектов в случае совершения ими повторного правонарушения. Здесь ответственность существенно ужесточается.

Уголовная ответственность работодателя

Наказание в уголовном порядке предусматривается в случае затяжного или систематического характера нарушения по выплате заработной платы. В ст. 145.1 УК РФ указано, если зарплата частично не выплачивается в течение 3 и более месяцев, то работодателю грозит одно из следующих наказаний:

- Штраф — до 120 000 рублей.

- Лишение права заниматься определенной деятельностью — до года.

- Принудительные работы — до двух лет.

- Лишение свободы — до года.

Если сотрудники в течение двух и более месяцев не получают никаких выплат вообще, то наказание работодателя ужесточается. Вторая часть рассматриваемой статьи предусматривает ответственность за выплаты в течение двух и более месяцев зарплаты ниже МРОТ. В этом случае предусматриваются следующие виды ответственности:

- Штраф — 100 000-500 000 рублей.

- Лишение права заниматься определенной деятельностью — до трех лет.

- Принудительные работы — до трех лет.

- Лишение свободы — до трех лет.

Важно понимать, что для привлечения к ответственности должен фигурировать факт корыстной заинтересованности работодателя. В большинстве случаев этот факт легко доказывается, так как крайне неправильно брать на работу людей, без намерения платить им положенный законодательством России минимум.

Куда жаловаться работнику

В этих случаях сотруднику (или сотрудникам) рекомендуется коллективно обращаться в Федеральную инспекцию труда. Исполнительный орган присутствует в каждом регионе страны. Если такое обращение по каким-то причинам не принесет результата, следующая инстанция — региональные органы Прокуратуры России. Как правило, после проведения проверок и применения санкций к нарушителю, ситуация меняется на противоположную.

До применения уголовного наказания, нарушителю по закону дается 2 полных месяца для добровольного устранения нарушения. Если задолженность перед штатом будет погашена, ответственность с руководителя (иного ответственного лица) снимается.

Комментарии: 12

Если работодатель сдаст РСВ или 6-НДФЛ с нарушенными контрольными соотношениями по зарплате, из налоговой поступит требование. Так бывает, если средний заработок по отчету оказался ниже среднеотраслевого или МРОТ. Но не всегда это объективно, например, соотношение нарушается и при неполном рабочем дне сотрудников. Как реагировать на требование и что отвечать — разбираемся с экспертами.

Когда могут запросить пояснение

Каждый квартал бухгалтер сдает РСВ и 6-НДФЛ по сотрудникам. Там указаны и общая сумма выплат в рамках трудовых отношений, и количество получателей. Сопоставив их, можно узнать среднюю зарплату в организации. Если она окажется ниже МРОТ или среднеотраслевой, из налоговой поступит требование о представлении пояснений.

В РСВ для проверки зарплаты предусмотрены контрольные соотношения 2.6 и 2.7 из Письма ФНС от 05.03.2022 № БС-4-11/2740@. Их нарушение говорит о возможном занижении базы для расчета страховых взносов.

В 6-НДФЛ аналогичные контрольные соотношения 1.6 и 1.7 из письма ФНС от 18.02.2022 № БС-4-11/1981@. Их нарушение говорит о возможном занижении налоговой базы по НДФЛ.

Удобный сервис для подготовки и сдачи отчетов через интернет. Дарим доступ в Экстерн на 14 дней!

Попробовать

Как проверить, соответствует ли зарплата МРОТ

Среднюю зарплату каждого сотрудника нужно сравнивать с МРОТ. В 2022 году федеральный МРОТ с 1 января по 31 мая составлял 13 890 рублей, с 1 июня — 15 279 рублей. При этом нужно учитывать региональный коэффициент, если он установлен в регионе, и сам региональный МРОТ. Например, в Москве МРОТ равен 23 508 рублей в месяц — сравнивать надо с этой суммой.

Важно! Зарплата сотрудника, полностью отработавшего норму рабочего времени, не может быть ниже МРОТ (ст. 133 ТК РФ). Исключение — работа в режиме неполного рабочего времени. За нарушение этого правила работодателю грозит административная и уголовная ответственность.

В РСВ для этого определяют сумму выплат и иных вознаграждений по каждому физлицу, вычитают из нее суммы выплат по гражданско-правовым договорам и делят результат на количество месяцев с начала года. В 6-НДФЛ берут доходы, относящиеся к оплате труда, из приложения № 1 и делят на 12.

Как проверить, соответствует ли зарплата среднеотраслевой

Среднеотраслевая зарплата — это среднемесячная зарплата одного работника в конкретной отрасли, в конкретном регионе.

Показатель публикуется на сайтах региональных отделений Росстата, ИФНС, в статсборниках. Его можно в любой момент узнать через сервис ФНС «Прозрачный бизнес». Чтобы у инспекции не было вопросов, средняя выплата в целом по организации должна быть не ниже этой суммы.

По РСВ и 6-НДФЛ среднемесячную зарплату на одного работника определяют аналогично МРОТ, но суммируют показатели из всех разделов 3 РСВ и всех справок о доходах из 6-НДФЛ, а не по конкретным физлицам.

Важно! Среднемесячная зарплата одного работника ниже среднеотраслевой — это один из показателей для назначения выездной налоговой проверки (Приложение № 2 к Приказу ФНС России от 30.05.2007 № ММ-3-06/333@).

Как реагировать на требование из налоговой

На требование, поступившее из ИФНС, нужно ответить в течение пяти рабочих дней после получения. Если оно пришло в электронной форме по ТКС, у вас будет дополнительно шесть рабочих дней на отправку квитанции о приеме — итого 11 дней на обдумывание ответа, если увидеть требование сразу.

Пояснение можно составить в свободной форме. В первую очередь, важно показать, что вы не нарушаете требования трудового законодательства и не платите зарплату ниже МРОТ без причины. В пояснении укажите объективные факторы снижения заработка сотрудника, например:

- перевод в простой или на режим неполного рабочего времени;

- прием или увольнение в середине месяца;

- декретный отпуск;

- отпуск за свой счет и пр.

Выше среднеотраслевой зарплата в принципе быть не обязана. Это возможно только в идеальных условиях, когда все в отрасли получают одинаковый доход. Но требования все равно присылают, поэтому «недоплату» надо обосновать. Причинами может быть отсутствие заказов, сезонность производства, отпуска за свой счет, падение спроса, низкая финансовая устойчивость, возросшие затраты.

К пояснениям приложите подтверждающие документы: копии трудовых договоров, штатное расписание, положение об оплате труда, приказы об отпусках и пр.

Если планируете повысить зарплаты до среднеотраслевого уровня в будущем, обязательно укажите, когда собираетесь это сделать.

Упростите работу с требованиями ФНС. Удобно отслеживать, можно выбирать способ ответа и прикреплять подтверждающие документы в любом формате

Попробовать

Как составить пояснение по зарплате

Мы подготовили несколько образцов с пояснениями.

Пояснение по зарплате ниже МРОТ из-за режима неполного рабочего времени

Пояснение по зарплате ниже МРОТ из-за болезней и отпусков за свой счет

Пояснение по зарплате ниже среднеотраслевой из-за разной квалификации сотрудников

Компания готова повысить зарплату

Что будет, если не ответить налоговой

Если работодатель проигнорирует требование ИФНС или не ответит на него в течение пяти рабочих дней после приема, ему грозит штраф в размере 5000 рублей (ст. 129.1 НК РФ). Иногда налоговики присылают информационные письма вместо требований. За его пропуск санкций не будет, но если не ответить, то дальше уже, вероятно, последует требование.

Также инспектор может пригласить руководителя в ИФНС для дачи пояснений по зарплате (пп. 4 п. 1 ст. 31 НК РФ). За отказ явиться без уважительной причины грозит штраф от 2000 до 4000 рублей, но в первый раз можно отделаться и предупреждением (ч. 1 ст. 19.4 КоАП РФ).

Заработная плата не должна быть ниже среднего уровня по виду деятельности и региону.

Отклонения в меньшую сторону от среднеотраслевых показателей заработной платы трактуются как возможное занижение базы для начисления страховых взносов и НДФЛ.

Там в табличке затерты ФИО и зарплаты, но посыл понятен. Алгоритм бездушен. И если даже заработная плата «в норме», но чисто технически, например, исходя из неполного месяца работы, высвечиваются отклонения, то все равно приходят письма.

Что такие письма пойдут в 2020 году, было ясно еще осенью прошлого года. Тогда ФНС дополнило контрольные соотношения для формы 6-НДФЛ и РСВ (Письмо ФНС России от 17.10.2019 N БС-4-11/21381@; Письмо ФНС России от 17.10.2019 N БС-4-11/21382@).

Вообще, если начинать вдумываться, то штука эта интересная. Страна одна, а вот зарплаты, извините, от региона к региону разные, и равенства нет. В целях контроля главное быть в струе своего региона и не выпадать в осадок отклонений в меньшую строну.

Внутри каждого региона и отрасли есть те, кто своим экономическим благополучием «портит» жизнь отстающим, которые попадают под «возможные ошибки, противоречия» и под «иные мероприятия налогового контроля». Здоровый налоговый организм должен исторгнуть таких аутсайдеров.

Но если нас сравнивают, то чего уж там мелочиться, давайте вообще устроим сравнение всех зарплат между собой: и налоговых инспекторов, и учителей, и врачей, а заодно и выберем «дежурного по планете», кто нас рассудит.

Ладно, от лирики к действию. Как отвечать на такие письма, когда вас сравнивают со средней температурой по больнице?

Можно ответить классической цитатой: «Я вам не скажу за всю Одессу, вся Одесса очень велика…»

Для выдержанных и сильных духом могу предложить вот такие варианты ответов:

— Если отклонения технические, то можно отписаться, что приведенные в требовании отклонения вызваны неполным периодом работы, тогда как заработная плата по работнику соответствует нормам трудового законодательства.

— По поводу отклонения от средних показателей по ВЭД можно написать, что организация осуществляет такой-то вид деятельности. Размер заработной платы обусловлен особенностями финансово-хозяйственной деятельности организации (предпринимателя), финансовыми возможностями по выплате заработной платы, сложившимися конкурентными условиям. Написать, что вы не располагаете информацией, касающейся условий хозяйственной деятельности других субъектов, информацией о показателях оплат труда, исходите из собственных финансовых возможностей и в отсутствие сравнительной информации не можете предоставить запрашиваемые пояснения.

В Мультибухгалтере есть общий для всех сотрудников бухфирмы раздел «Полезная информация». Там можно вывешивать общую для всех информацию. Например, когда мы делаем рассылки по клиентам, то размещаем там текст, чтобы все работники тоже были в курсе. Используйте эту возможность онлайн-офиса Мультибухгалтер, особенно, при дистанционной работе.

Андрей Жильцов, руководитель сервиса «Мультибухгалтер»