Говоря о построении грамотной концепции налоговой безопасности, необходимо отталкиваться от условий внешней среды, в которых компании приходится существовать и развиваться. В это связи важно определиться с правовым контекстом налоговой безопасности. Конструкции: «должная осмотрительность», «деловая цель», «расчётный метод», «технические контрагенты» и другие, должны быть понятны налогоплательщику, поскольку без понимания принципов их применения разработать эффективный механизм налоговой и, как следствие, имущественной безопасности — невозможно.

С учётом разъяснений ФНС России по состоянию на март 2021 года разбираемся с экспертами taxCoach с новыми возможностями и ограничениями.

Правила счастливой жизни налогоплательщика

Статья 54.1 НК РФ содержит три условия для уменьшения суммы налогов:

- налогоплательщик не допустил искажений в бухгалтерской и налоговой отчётности;

- обязательство по сделке исполнено именно тем лицом, которое заявлено стороной договора, либо лицом, к которому обязательство перешло по закону или договору (например, по договору цессии, в порядке правопреемства и т.п.);

- снижение размера налоговых обязательств не является основной целью сделки.

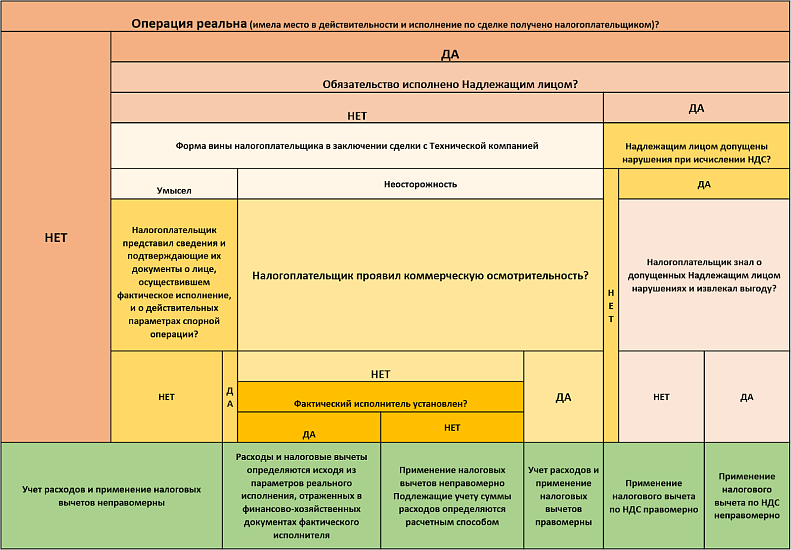

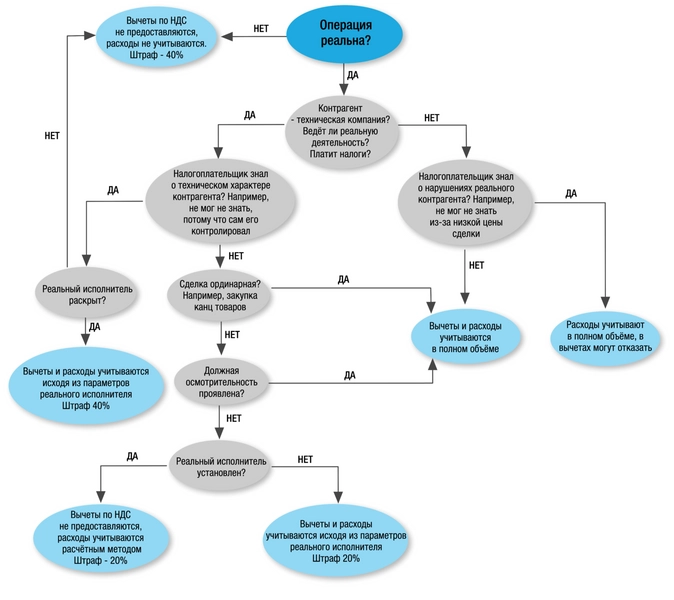

Соблюдение этих правил в схематичном виде выглядит следующим образом:

Рассмотрим подробнее.

Искажение

Под «искажением» ФНС понимает:

- отражение в отчётности нереальных операций;

- отражение операций, имеющих иной действительный экономический смысл, нежели тот, который «указан» в отчётности.

Реальность имеет ключевое значение и потому выступает первым тестом, проводимым ИФНС при оценке операций налогоплательщика. Если сделка в действительности не исполнялась, а лишь имела место на бумаге, учесть её в целях налогообложения нельзя, независимо от результатов других тестов.

Второй аспект искажения заключается в выявлении действительного экономического смысла операции. То есть необоснованную налоговую выгоду получают не только учитывая нереальные сделки, но и выдавая одни за другие.

Например, под видом займа предоставляют невозвратные инвестиции, учитывая при этом начисленные проценты в расходах. В этом случае налоговые последствия корректируются путём переквалификации сделки в соответствии с её реальным экономическим смыслом. То есть заём условно переведут во вклад в имущество, который не подразумевает начисление процентов, а значит и уменьшения налоговой базы по налогу на прибыль.

Контрагенты, должная осмотрительность и умысел

Налоговая служба вводит термин «технические компании». Это компании, не ведущие реальной экономической деятельности и не исполняющие налоговые обязательства в связи со сделками, оформляемыми от их имени (см. п. 4 письма ФНС № БВ-4-7/3060@) — то есть, под этим понятием подразумеваются «фирмы-однодневки». Налоговые последствия сотрудничества с ними зависят от нескольких факторов. При этом даже самые отпетые уклонисты могут учесть реально уплаченные налоги и реально понесённые затраты.

В качестве преамбулы отметим, что дальнейшее повествование касается исключительно реальных сделок. Нереальные операции в налоговых целях не учитываются.

Итак, факторы.

1) Первоочередное значение имеет вывод о техническом характере контрагента. Его ФНС предполагает обосновывать известным арсеналом доказательств: недостоверный адрес, отсутствие персонала и основных средств, отсутствие необходимых субподрядчиков, «странные» банковские операции и т.д.

2) Далее, важно определить форму вины налогоплательщика в содеянном. Раскрывается данный аспект через знание о техническом характере контрагента.

ФНС выделяет две формы вины: умысел и неосторожность.

- Умысел имеет место в тех случаях, когда налогоплательщик знал, что работает с технической компанией, потому что не мог этого не знать. Такое знание очевидно при выявлении схемы обналичивания денег. Например, когда «подозреваемая» компания возвращает полученные средства в виде наличных участникам налогоплательщика. Кроме того, осведомлённость предполагается в случае выявления подконтрольности таких контрагентов налогоплательщику.

- Неосторожность заключается в непроявлении должной осмотрительности, под которой ФНС понимает — коммерческую осмотрительность. То есть ту степень проверки контрагентов, которая свойственна деловому обороту. Подобная позиция была высказана в 2020 году в деле «Звёздочки» (см. определение ВС РФ по делу № А42-7695/2017).

В обычной ситуации обычный предприниматель тщательным образом проверяет потенциального поставщика или подрядчика, чтобы удостовериться, сможет ли он выполнить условия договора. Выясняет какой у контрагента опыт, есть ли у него склады или необходимое оборудование, обладает ли он человеческим ресурсом, с помощью которого успеет выполнить работы в срок. Аналогичный подход предлагается использовать и в отношении налогов.

При этом ФНС вполне разумно разделяет сделки по значимости, указывая, что, например, приобретение канцелярских товаров на небольшую сумму (ординарная сделка) не требует такой же тщательной проверки контрагента, как покупка недвижимости или дорогостоящего оборудования.

Форма вины имеет принципиальное значение для налоговых последствий. Так, при доказанном умысле, налогоплательщику будут вменять штраф в размере 40% от суммы доначисленийВ соответствии с п. 3, ст. 122 НК РФ, против 20% при неосторожности. Однако наиболее важным выступает её влияние на определение размера самих доначислений.

3) Выше мы упомянули возможность скорректировать налоговые обязательства даже при умышленной оптимизации налогов, например, при сознательном включении в цепочку подконтрольной технической компании.

ИФНС учтёт реально понесённые на сделку затраты и предоставить вычеты в сумме уплаченного контрагентом НДС, но только если налогоплательщик раскроет реального исполнителя по сделке. В противном случае отказ в вычетах и расходах в полном объёме.

Для «неосторожных» налогоплательщиков условия мягче. В случае выявления реального исполнителя налоговый орган учтёт уплаченные ему суммы в качестве расходов и предоставит вычеты по НДС, если контрагент является его плательщиком. В иной ситуации расходы определяются расчётным методом, то есть исходя из рыночных цен по аналогичным сделкам. Вычеты по НДС при этом не предоставляются.

Интересно, что ФНС настаивает на раскрытии реального исполнителя именно в ходе налоговой проверки. Закономерно возникает вопрос, а что же будет в ситуации, если налогоплательщик представит доказательства, раскрывающие фактического исполнителя, в ходе обжалования решения в вышестоящем органе или в суде? Полагаем, что этот вопрос разрешится только на практике. Но тем не менее, мы считаем, что такие доказательства должны быть учтены.

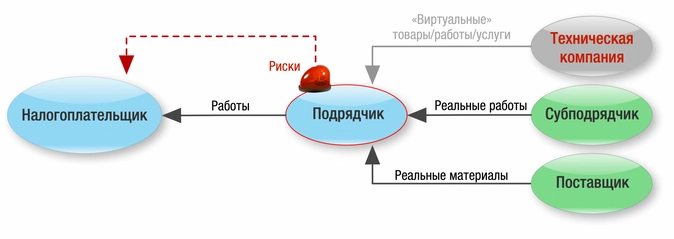

За того парня

Не оставила ФНС без внимания и ситуацию взаимодействия с контрагентами, оптимизирующими НДС, не подходящими под определение технической компании. Это, например, компания, которая ведёт реальную предпринимательскую деятельность, но сама пользуется услугами технических контрагентов для оптимизации налогов. Либо компания, которая формально имеет необходимые ресурсы, но встраивается в цепочку сделок для переноса налоговых рисков с основной компании.

Последствия неуплаты налога такими компаниями могут быть переложены на налогоплательщика при условии, что он знал о нарушениях своего контрагента.

Для доказывания факта осведомлённости налоговая служба в первую очередь рекомендует устанавливать подконтрольность таких контрагентов налогоплательщику либо согласованность действий с ними. Здесь имеет место попытка пресечь создание подконтрольных буферных компаний, наделённых необходимыми ресурсами, которые аккумулируют на себе риски взаимодействия с техническим контрагентами.

Помимо указанной ситуации, в отношении подобных контрагентов, письмо ФНС содержит следующий посыл:

Следует также учитывать, что получение выгоды налогоплательщиком может выражаться в установлении цены приобретения товаров (работ, услуг) в размере, который существенно ниже рыночной стоимости.

Вероятно, здесь подразумевается, что налогоплательщик должен догадаться о нарушениях самостоятельного контрагента, поскольку тот предоставил ему очень низкие цены, получить которые можно лишь за счёт уклонения от уплаты налогов. Вывод неоднозначный, так как определение цены зависит от массы факторов, и отклонения от рыночного уровня могут быть обусловлены разными причинами.

Предполагаем, что на этой почве в будущем возникнет масса споров с налоговыми органами, ведь, по сути, налогоплательщик понесёт потери за выбор контрагента, предлагающего наиболее выгодные условия сотрудничества. То есть вполне нормальное желание бизнеса снизить затраты может стать наказуемым.

ФНС предлагает выход из ситуации: налогоплательщик может взыскать с контрагента убытки в виде недополученных вычетов. Однако на сегодня подобные судебные споры относятся к категории наиболее сложных, соответственно, предложенный механизм вряд ли заработает на одном уровне с административным ресурсом налоговой службы, позволяющем взыскать недополученные налоги напрямую с нарушителя.

Деловая цель

Статья 54.1 указывает, что основной целью сделки не может быть экономия на уплате налогов. В своих разъяснениях ФНС предлагает механизм определения основной цели через постановку вопроса: а совершил бы налогоплательщик такую сделку, если бы налоговые преимущества ему не были бы предоставлены?

В целом, новизны в этом подходе нет. Мы не раз указывали, что гарантией налоговой безопасности является понятная деловая цель, которая должна превалировать над налоговым эффектом.

Однако анализируемое письмо не просто говорит о необходимости деловой цели, оно повышает требования к ней.

Так, налоговая служба указывает на необходимость оценки конкретной операции и её деловой цели в совокупности с другими операциями налогоплательщика. То есть сама по себе операция может иметь понятную деловую цель, однако её сопоставление с другими операциями указывает на то, что выполнена она была преимущественно для получения налогового эффекта.

В качестве примера ФНС приводит ссылку на дело «Мон’дэлис Русь» (см. дело А11-6203/2016) В данном деле уплата процентов по долгу, возникшему из-за приобретения доли в организации, была переквалифицирована в перечисление прибыли. В отрыве от общего контекста ввоперация имела понятную деловую цель: приобреталась доля в ООО, высокая ценность которой не оспаривалась.

Однако при сопоставлении данной сделки с другими действиями других организаций налоговый орган доказал, что, в сущности, покупатель уже владел приобретаемым юрлицом, а значит, в сделке не было смысла. Кроме того, налоговый орган определил, что перечисленные денежные суммы, полностью соотносились с размером дивидендов, которые продавец доли распределил в пользу конечного бенефициара бизнеса. В результате суды пришли к выводу, что налоговая цель доминировала.

Искусственное дробление

ФНС выделяет три признака искусственного дробления:

- отсутствие реальной самостоятельности субъектов группы, в том числе контроль финансовых потоков налогоплательщиком и отсутствие нормальных предпринимательских расходов;

- использование общих работников и других ресурсов;

- искусственное разделение единого производственного процесса, включая выполнение хоть и разных, но неразрывно связанных между собой процессов (видов деятельности), направленных на получение общего результата.

Ранее налоговый орган уже выделял данные признаки в числе прочих (см. Письмо ФНС РФ от 11 августа 2017 г. № СА-4-7/15895@), новые разъяснения акцентируют внимание на, так называемых, «снайперских» признаках, выявление которых практически гарантирует победу инспекции в суде.

Как определить сумму доначислений

Ещё один важный комментарий касается порядка определения суммы доначислений при выявлении искусственного дробления.

ФНС указывает, что при определении налоговых обязательств, будут учитываться не только совокупные доходы объединяемой группы, но и соответствующие расходы, уплаченный поставщикам НДС и суммы налогов, оплаченные в рамках применения спецрежимов. То есть в зачёт пойдёт всё то, что реально было уплачено.

Такая позиция поможет исключить возможные споры с зачетом и возвратом уплаченных налогов, в том числе теми налогоплательщиками, которые признаны несамостоятельными и подконтрольными по результатам претензий в искусственном дроблении бизнеса.

Если в результате проверки обнаружится, что поставщик – фирма-однодневка, дело может дойти до суда. ФНС утвердила пошаговую инструкцию для решения проблем со статусами компаний.

Рассмотрим подробнее, в каких случаях организации удастся избежать санкций и штрафов, а когда придётся иметь дело с доначислениями.

Основные моменты ст. 54.1 НК РФ

Уменьшение налоговой базы допускается при 3 основных условиях:

- Отчётность содержит полную информацию о деятельности организации.

- Поставщик, указанный в договоре, совпадает с реальным исполнителем. Если обязанности выполнил другой контрагент, это должно быть оформлено документально.

- Операция совершена без умышленного снижения налоговых платежей.

ФНС утвердила пять обязательных тестов, чтобы выявить незаконное сотрудничество с «техническими» компаниями (фирмами-однодневками).

Проверка реальности операций

Реальна ли операция, исполнил ли контрагент все обязанности по договору – первое, что проверяет налоговая в сделке двух организаций.

Тест провален: компания лишается права на снижение дохода с помощью налогового вычета по НДС.

Тест сдан: проверка продолжается по следующим тестам.

Проверка нанесения ущерба бюджету

ФНС не даёт чётких разъяснений. Ст. 54.1. НК РФ применяется, когда бюджету нанесён ущерб из-за неуплаты налога. Такое обстоятельство считается серьёзным основанием для отмены налогового вычета по НДС.

Тест провален: налоговая проводит иные тесты.

Проверка исполнения обязательства по сделке надлежащим лицом

ФНС проводит тест, чтобы выявить формальные договоры компаний, когда обязанности по договору выполняет другой контрагент.

Критерии оценки спорной организации:

- адрес (местоположение) фирмы во время рассматриваемой операции

- наличие достаточных ресурсов у контрагента – сотрудники, оборудование, транспорт и др.

- реальная возможность исполнить обязательства по договору при учёте имеющихся ресурсов

- при передаче обязанностей другому субъекту – наличие оснований для этого

- совпадение сделки с профилем предыдущих операций организации

ФНС должна доказать не только статус «технической» компании, но и умышленные действия субъекта для незаконного снижения налогов.

Независимо от результата ФНС обязана провести другие тесты.

Проверка наличия умышленных действий налогоплательщика

Если проверяющие обнаружили, что к выполнению обязательств по договору причастна организация с характерными признаками фирмы-однодневки, необходимо выяснить, участвовал ли налогоплательщик в незаконных действиях.

Что может вызвать подозрение у ИФНС:

- документооборот нетипичный, с ошибками, отсутствуют части документов

- применяются одни и те же IP-адреса

- прибыль расходуется на потребности налогоплательщика

- несовпадение реального исполнителя с документами, которые подписаны «технической» компанией

- обнаружена печать «технической» компании при обыске организации

- работники фирмы-однодневки не находились на рабочем месте при предоставлении услуг налогоплательщику

Тест сдан (т.е. организация просто проявила неосторожность): ФНС должна это доказать и провести следующий тест.

Тест провален:

- если налогоплательщик доказал фактическое исполнение этой операции другим лицом, вычет по НДС рассчитывается по реальному исполнению операции

- если компания не предоставила такие документы, она не сможет использовать налоговый вычет по НДС.

Проверка должной коммерческой осмотрительности

Тест нужен, чтобы выяснить, хорошо ли налогоплательщик проверил поставщика.

Признаки, подтверждающие, что организация намеренно сотрудничала с ненадлежащим контрагентом:

- организация не знает, где находится офис поставщика

- поставщика не проверили на официальном сайте ФНС или в специальных сервисах

- в договоре указаны нетипичные условия

- сотрудники компании отказываются называть имена работников со стороны контрагента

- организация не может предоставить полный объём документов по операции

- не сходятся данные в бумагах

- организация не требует долг у фиктивного поставщика, хотя он не выполнил свои обязательства по договору

Чтобы не попасть под проверки ФНС и снизить потенциальные риски для бизнеса, нужно внимательно проверять по всем перечисленным критериям не только новых поставщиков, но и тех, с кем давно сотрудничаете. Для этого запросите данные у ФНС, выписку из ЕГРН, информацию о предъявленных судебных исках, проверьте список обанкротившихся компаний, оцените баланс и другие финансовые показатели деятельности.

Примеры действий проверяющих

Пример 1: Сумма контракта превышает 200 млн рублей

Организация заключила договор на продажу промышленного весового оборудования с крупным заказчиком.

Незаконность сделки доказали следующим образом:

- Выявили явные признаки «технической» компании у поставщика: транзитные операции, налоги начислены в минимальных суммах, обналичивание денег.

- Нашли настоящих поставщиков оборудования.

- Проверяемая компания – подрядчик в цепочке субподрядчиков.

- Нашли документы, принадлежащие фирмам-однодневкам.

- Выявили, что после сделки деньги выводили на счета директора и его сотрудников.

Пример 2: Сумма контракта превышает 100 млн рублей

Организация заключила договор на продажу дверной фурнитуры.

Незаконность сделки доказали следующим образом:

- Выявили, что налогоплательщик являлся поставщиком и лично поставлял продукцию.

- Поставщик не предоставил товарные накладные и сертификат качества на поставляемый товар.

- Установили связь между компанией и её партнёрами: работники партнёра подчинялись директору компании, через них выводили наличные деньги.

Говоря о построении грамотной концепции налоговой безопасности, необходимо отталкиваться от условий внешней среды, в которых компании приходится существовать и развиваться. В это связи важно определиться с правовым контекстом налоговой безопасности. Конструкции: «должная осмотрительность», «деловая цель», «расчётный метод», «технические контрагенты» и другие, должны быть понятны налогоплательщику, поскольку без понимания принципов их применения разработать эффективный механизм налоговой и, как следствие, имущественной безопасности — невозможно.

С учётом разъяснений ФНС России по состоянию на март 2021 года разбираемся с новыми возможностями и ограничениями.

Правила счастливой жизни налогоплательщика

Статья 54.1 НК РФ содержит три условия для уменьшения суммы налогов:

- налогоплательщик не допустил искажений в бухгалтерской и налоговой отчётности;

- обязательство по сделке исполнено именно тем лицом, которое заявлено стороной договора, либо лицом, к которому обязательство перешло по закону или договору (например, по договору цессии, в порядке правопреемства и т.п.);

- снижение размера налоговых обязательств не является основной целью сделки.

Соблюдение этих правил в схематичном виде выглядит следующим образом:

Рассмотрим подробнее.

Искажение

Под «искажением» ФНС понимает:

- Отражение в отчётности нереальных операций;

- Отражение операций, имеющих иной действительный экономический смысл, нежели тот, который «указан» в отчётности.

Реальность имеет ключевое значение и потому выступает первым тестом, проводимым ИФНС при оценке операций налогоплательщика. Если сделка в действительности не исполнялась, а лишь имела место на бумаге, учесть её в целях налогообложения нельзя, независимо от результатов других тестов.

Второй аспект искажения заключается в выявлении действительного экономического смысла операции. То есть необоснованную налоговую выгоду получают не только учитывая нереальные сделки, но и выдавая одни за другие. Например, под видом займа предоставляют невозвратные инвестиции, учитывая при этом начисленные проценты в расходах. В этом случае налоговые последствия корректируются путём переквалификации сделки в соответствии с её реальным экономическим смыслом. То есть заём условно переведут во вклад в имущество , который не подразумевает начисление процентов, а значит и уменьшения налоговой базы по налогу на прибыль.

Контрагенты, должная осмотрительность и умысел

Налоговая служба вводит термин «технические компании»Компании, не ведущие реальной экономической деятельности и не исполняющие налоговые обязательства в связи со сделками, оформляемыми от их имени (см. п. 4 письма ФНС № БВ-4-7/[email protected]), под которым подразумеваются «фирмы-однодневки». Налоговые последствия сотрудничества с ними зависят от нескольких факторов. При этом даже самые отпетые уклонисты могут учесть реально уплаченные налоги и реально понесённые затраты.

0) В качестве преамбулы, отметим, что дальнейшее повествование касается исключительно реальных сделок. Нереальные операции в налоговых целях не учитываются.

1) Первоочередное значение имеет вывод о техническом характере контрагента. Его ФНС предполагает обосновывать известным арсеналом доказательств: недостоверный адрес, отсутствие персонала и основных средств, отсутствие необходимых субподрядчиков, «странные» банковские операции и т.д.

2) Далее, важно определить форму вины налогоплательщика в содеянном. Раскрывается данный аспект через знание о техническом характере контрагента.

ФНС выделяет две формы вины: умысел и неосторожность.

- Умысел имеет место в тех случаях, когда налогоплательщик знал, что работает с технической компанией, потому что не мог этого не знать. Такое знание очевидно при выявлении схемы обналичивания денег. Например, когда «подозреваемая» компания возвращает полученные средства в виде наличных участникам налогоплательщика. Кроме того, осведомлённость предполагается в случае выявления подконтрольности таких контрагентов налогоплательщику.

- Неосторожность заключается в непроявлении должной осмотрительности, под которой ФНС понимает — коммерческую осмотрительность. То есть ту степень проверки контрагентов, которая свойственна деловому обороту. Подобная позиция была высказана в 2020 году в деле «Звёздочки». (См. определение ВС РФ по делу № А42-7695/2017)

В обычной ситуации, обычный предприниматель тщательным образом проверяет потенциального поставщика или подрядчика, чтобы удостовериться сможет ли он выполнить условия договора. Выясняет какой у контрагента опыт, есть ли у него склады или необходимое оборудование, обладает ли он человеческим ресурсом, с помощью которого успеет выполнить работы в срок. Аналогичный подход предлагается использовать и в отношении налогов.

При этом ФНС вполне разумно разделяет сделки по значимости, указывая, что, например, приобретение канцелярских товаров на небольшую сумму (ординарная сделка) не требует такой же тщательной проверки контрагента, как покупка недвижимости или дорогостоящего оборудования.

Форма вины имеет принципиальное значение для налоговых последствий. Так, при доказанном умысле, налогоплательщику будут вменять штраф в размере 40% от суммы доначислений (в соответствии с п. 3, ст. 122 НК РФ) , против 20% при неосторожности. Однако наиболее важным выступает её влияние на определение размера самих доначислений.

3) Выше мы упомянули возможность скорректировать налоговые обязательства даже при умышленной оптимизации налогов, например, при сознательном включении в цепочку подконтрольной технической компании.

ИФНС учтёт реально понесённые на сделку затраты и предоставить вычеты в сумме уплаченного контрагентом НДС, но только если налогоплательщик раскроет реального исполнителя по сделке. В противном случае отказ в вычетах и расходах в полном объёме.

Для «неосторожных» налогоплательщиков, условия мягче. В случае выявления реального исполнителя, налоговый орган учтёт уплаченные ему суммы в качестве расходов и предоставит вычеты по НДС, если контрагент является его плательщиком. В иной ситуации, расходы определяются расчётным методом, то есть исходя из рыночных цен по аналогичным сделкам. Вычеты по НДС при этом не предоставляются.

Интересно, что ФНС настаивает на раскрытии реального исполнителя именно в ходе налоговой проверки. Закономерно возникает вопрос, а что же будет в ситуации, если налогоплательщик представит доказательства, раскрывающие фактического исполнителя, в ходе обжалования решения в вышестоящем органе или в суде? Полагаем, что этот вопрос разрешится только на практике, тем не менее, мы считаем, что такие доказательства должны быть учтены.

За того парня…

Не оставила ФНС без внимания и ситуацию взаимодействия с контрагентами, оптимизирующими НДС, не подходящими под определение технической компании. Это, например, компания, которая ведёт реальную предпринимательскую деятельность, но сама пользуется услугами технических контрагентов для оптимизации налогов. Либо компания, которая формально имеет необходимые ресурсы, но встраивается в цепочку сделок для переноса налоговых рисков с основной компании.

Последствия неуплаты налога такими компаниями могут быть переложены на налогоплательщика при условии, что он знал о нарушениях своего контрагента.

Для доказывания факта осведомлённости, налоговая служба в первую очередь рекомендует устанавливать подконтрольность таких контрагентов налогоплательщику либо согласованность действий с ними. Здесь имеет место попытка пресечь создание подконтрольных буферных компаний, наделённых необходимыми ресурсами, которые аккумулируют на себе риски взаимодействия с техническим контрагентами.

Помимо указанной ситуации, в отношении подобных контрагентов, письмо ФНС содержит следующий посыл:

Следует также учитывать, что получение выгоды налогоплательщиком может выражаться в установлении цены приобретения товаров (работ, услуг) в размере, который существенно ниже рыночной стоимости.

Вероятно, здесь подразумевается, что налогоплательщик должен догадаться о нарушениях самостоятельного контрагента, поскольку тот предоставил ему очень низкие цены, получить которые можно лишь за счёт уклонения от уплаты налогов. Вывод неоднозначный, так как определение цены зависит от массы факторов, и отклонения от рыночного уровня могут быть обусловлены разными причинами.

Предполагаем, что на этой почве в будущем возникнет масса споров с налоговыми органами, ведь, по сути, налогоплательщик понесёт потери за выбор контрагента, предлагающего наиболее выгодные условия сотрудничества. То есть вполне нормальное желание бизнеса снизить затраты может стать наказуемым.

ФНС предлагает выход из ситуации: налогоплательщик может взыскать с контрагента убытки в виде недополученных вычетов. Однако, на сегодня, подобные судебные споры относятся к категории наиболее сложных, соответственно предложенный механизм вряд ли заработает на одном уровне с административным ресурсом налоговой службы, позволяющем взыскать недополученные налоги напрямую с нарушителя.

Деловая цель

Статья 54.1 указывает, что основой целью сделки не может быть экономия на уплате налогов. В своих разъяснениях ФНС предлагает механизм определения основной цели через постановку вопроса: а совершил бы налогоплательщик такую сделку, если бы налоговые преимущества ему не были бы предоставлены?

В целом, новизны в этом подходе нет. Мы не раз указывали, что гарантией налоговой безопасности является понятная деловая цель , которая должна превалировать над налоговым эффектом.

Однако, анализируемое письмо не просто говорит о необходимости деловой цели, оно повышает требования к ней. Так налоговая служба указывает на необходимость оценки конкретной операции и её деловой цели в совокупности с другими операциями налогоплательщика. То есть сама по себе операция может иметь понятную деловую цель, однако, её сопоставление с другими операциями указывает на то, что выполнена она была преимущественно для получения налогового эффекта.

В качестве примера, ФНС приводит ссылку на дело «Мон’дэлис Русь». (См. дело А11-6203/2016) В данном деле уплата процентов по долгу, возникшему из-за приобретения доли в организации, была переквалифицирована в перечисление прибыли. В отрыве от общего контекста, операция имела понятную деловую цель: приобреталась доля в ООО, высокая ценность которой не оспаривалась. Однако, при сопоставлении данной сделки с другими действиями других организаций, налоговый орган доказал, что, в сущности, покупатель уже владел приобретаемым юр лицом, а значит в сделке не было смысла. Кроме того, налоговый орган определил, что перечисленные денежные суммы, полностью соотносились с размером дивидендов, которые продавец доли распределил в пользу конечного бенефициара бизнеса. В результате суды пришли к выводу, что налоговая цель доминировала.

Искусственное дробление

ФНС выделяет три признака искусственного дробления:

- отсутствие реальной самостоятельности субъектов группы, в том числе контроль финансовых потоков налогоплательщиком и отсутствие нормальных предпринимательских расходов;

- использование общих работников и других ресурсов;

- искусственное разделение единого производственного процесса, включая выполнение хоть и разных, но неразрывно связанных между собой процессов (видов деятельности), направленных на получение общего результата.

Ранее налоговый орган уже выделял данные признаки в числе прочих (См. Письмо ФНС РФ от 11 августа 2017 г. № СА-4-7/[email protected]), новые разъяснения акцентируют внимание на, так называемых, «снайперских» признаках , выявление которых практически гарантирует победу инспекции в суде.

Как определить сумму доначислений

Ещё один важный комментарий касается порядка определения суммы доначислений при выявлении искусственного дробления.

ФНС указывает, что при определении налоговых обязательств, будут учитываться не только совокупные доходы объединяемой группы, но и соответствующие расходы, уплаченный поставщикам НДС и суммы налогов, оплаченные в рамках применения спецрежимов. То есть в зачёт пойдёт всё то, что реально было уплачено.

Такая позиция поможет исключить возможные споры с зачетом и возвратом уплаченных налогов, в том числе теми налогоплательщиками, которые признаны несамостоятельными и подконтрольными по результатам претензий в искусственном дроблении бизнеса.

ФНС систематизировала практику по ст. 54.1 НК РФ

Из содержания статьи 54.1 НК РФ следует, что правомерно снизить налоговую обязанность можно только, если:

Условие № 1: в бухгалтерской и налоговой отчетности налогоплательщиком не искажены сведения о фактах хозяйственной жизни, их совокупности, об объектах налогообложения;

Условие № 2: договор с налогоплательщиком исполнил тот же субъект, что и указан в договоре, либо иной субъект, к которому обязанность исполнения обязательства переведена (возложена) в силу договора и закона;

Условие № 3: сделка (операция) не имеет в качестве основной цели снижение налогового бремени налогоплательщика (неуплату/возврат/зачет налога и т.д.).

Когда вступила в силу ст. 54.1 НК РФ, ФНС России подчеркивала невозможность использования налоговой реконструкции и положений Постановления Пленума ВАС РФ от 12.10.2006 г. № 53: концепции должной осмотрительности при выборе контрагента и др. (например, см. письмо ФНС России от 31.10.2017 №ЕД-4-9/22123@).

Письмо ФНС не только систематизирует имеющиеся позиции высших судов по ст.54.1 НК РФ, но и несколько меняет подходы ФНС к соответствующим вопросам.

Теперь налоговая реконструкция по налогу на прибыль и НДС при определенных условиях будет налоговыми органами осуществляться, закреплен взгляд на должную осмотрительность как «коммерческую», учтены правовые позиции высших судов (постановление Пленума ВАС РФ от 12.10.2006 г. № 53, определение СКЭС Верховного Суда РФ от 29.11.2016 № 305-КГ16-10399 по делу «Центррегионуголь», от 14.05.2020 № 307-ЭС19-27597 по делу «Звездочки», от 28.05.2020 № 305-ЭС19-16064 по делу «Красцветмет», от 25.01.2021 N 309-ЭС20-17277 по делу «Уралбройлер»).

ФНС России закрепила последовательное проведение налоговыми органами тестов по операциям налогоплательщика. Указанный алгоритм будет реализовываться для выявления взаимодействия с «техническими» компаниями:

- Тест на реальность операций;

- Тест на ущерб бюджету;

- Тест на исполнение обязательства по сделке надлежащим лицом;

- Тест на умышленность действий налогоплательщика;

- Тест на проявление должной коммерческой осмотрительности.

Рассмотрим тесты подробнее.

Видео

Запись вебинара «Нашумевшее письмо ФНС по ст. 54.1»: Что изменилось и как быть бизнесу в 2021 году?!

Тест на реальность операций

Самое главное, чтобы операция была реальной (она фактически имела место в действительности и налогоплательщик получил исполнение по сделке (п. 2 Письма)). Именно поэтому этот тест будет первым.

В понятие «реальности» не входит исполнение обязательства надлежащим лицом (подп. 2 пункта 2 статьи 54.1 НК РФ) — этот признак имеет отдельное значение в обосновании операции налогоплательщика. Аналогичный подход содержится и в судебной практике (определения от 29.11.2016 № 305-КГ16-10399, от 14.05.2020 № 307-ЭС19-27597 и др.).

Если тест не пройден, то налогоплательщик не вправе использовать налоговые вычеты по НДС и расходы в целях налогообложения, т.к. нарушено условие № 1 (см. выше). При этом результаты дальнейшего прохождения оставшихся тестов значения не имеют.

Если тест пройден, то операция оценивается по следующим тестам.

Тест на ущерб бюджету

Письмо не содержит конкретного указания: ст. 54.1. НК РФ применяется только, если причинен ущерб бюджету. Но это вытекает из «антизлоупотребительного» характера статьи. Из содержания Письма можно прийти к выводу: причинение ущерба бюджету из-за неуплаты налога — непременное условие для квалификации операций налогоплательщика в целом по ст. 54.1 НК РФ и по рассматриваемой проблематике «технических» компаний.

Встречаются ситуации, когда контрагенты, которые изначально были реальными субъектами предпринимательской деятельности и уплачивали налоги по операциям с налогоплательщиком, на момент проведения проверки у налогоплательщика ликвидированы, либо имеют признаки «технических» компаний. В такой ситуации на практике нередко в акте налоговой проверки налоговый орган «преподносит» подобных контрагентов как «технических» и вообще не исследует вопрос, а платились ли такими контрагентами налоги, как следствие, имеется ли ущерб бюджету. По нашему мнению, тест на ущерб бюджету в любом случае должен применяться налоговым органом.

Виталий Цапков

Ведущий налоговый юрист, эксперт по сопровождению налоговых проверок и судебному представительству в спорах

При вменении налогоплательщику получения необоснованной налоговой выгоды необходимо устанавливать факт неуплаты налога (причинения ущерба бюджету), к такому выводу пришел суд (см. Определение Верховного Суда РФ от 15.06.2017 № 305-КГ16-19927 по делу «Спорткар-Центр»). Хотя фабула этого дела не была связана с тематикой «проблемных» контрагентов.

ПРИМЕР ИЗ ПРАКТИКИ

Одним из оснований отмены доначислений по НДС суд выделил отсутствие доказательств того, что «технический» (по мнению налоговой) контрагент не отражал операции с Обществом в налоговом учете, а выявленные при проверке данные не дают возможности подтвердить вывод о неуплате спорным контрагентом НДС в бюджет и о том, что не было экономического источника вычета налога (Постановление АС Северо-Западного округа от 16.06.2020 по делу №А56-53631/2019).

При этом, достоверность налоговой отчетности контрагента не должна подвергаться сомнению только на том основании, что уплата НДС в бюджет незначительна либо вычеты, напротив, слишком велики. Налоговый орган должен обязательно установить именно неполную уплату налогов (определение Верховного Суда РФ от 14.05.2020 № 307-ЭС19-27597 по делу «Звездочка»).

Если тест на ущерб положительный (ущерб доказан), налоговому органу все равно следует применить нижеприведенные тесты.

Тест на исполнение обязательства по сделке надлежащим лицом

При применении данного теста происходит проверка соблюдения вышеуказанного условия № 2 (подп. 2 п. 2 ст. 54.1 НК РФ).

Это условие нацелено на препятствование обороту формальных документов от тех организаций, которые не платят налоги, фактически не функционируют, а договор выполняет другой ненадлежащий субъект.

Проверяющим для этого теста следует оценить спорного контрагента налогоплательщика по определенным критериям. Вот эти критерии (п. 4-6 Письма):

- где находился контрагент при совершении сделки неизвестно;

- у контрагента нет требующихся для заявленной деятельности ресурсов (работников, оборудования, площадей, транспорта, лицензий и т.п.);

- фактическая невозможность выполнения контрагентом договорных обязательств с учетом объема материальных и трудовых ресурсов и т.п.;

- нет законных оснований передать исполнение договора иному субъекту предпринимательской деятельности;

- расходы по расчетному счету, необыкновенные для деятельности, в процессе которой осуществляются спорные операции с налогоплательщиком;

- нет других признаков, доказывающих, что контрагент ведет фактическую деятельность (нет работников с нужной квалификацией; руководители или участники контрагента, заявленные в ЕГРЮЛ, сообщили о своей непричастности к его деятельности, нет сайта и т.п.).

Однако не допустим формальный взгляд на возможности спорного контрагента по выполнению договора. Налоговые органы должны оценивать действия непосредственно налогоплательщика и доказать их неправомерность. Только установления «технического» статуса контрагента недостаточно, необходимы доказательства того, что налогоплательщик был нацелен на неправомерное снижение налогов, знал/должен был знать, что контрагентом выступает «техническая» компания, знал об исполнении договора другим лицом (например, согласовывал условия сделки с этим лицом и др.).

Именно поэтому, если тест показал ненадлежащее лицо («техническая» компания), все равно нужно проводить следующий тест.

Тест на умышленность действий налогоплательщика

По логике Письма, если проверяющими выявлено, что договорные обязательства выполнило ненадлежащее лицо, имеющее признаки «технической» компании, следует оценить сопричастность налогоплательщика к уклонению от налогообложения, был ли у него умысел на такое уклонение.

Умышленность действий налогоплательщика может быть даже в случаях, когда он несопричастен к фактам уклонения, но налоговая инспекция выявила и доказала, что налогоплательщик знал (не мог не знать), что другая сторона договора обладает признаками «технической» компании.

Факты, которые в совокупности могут говорить об умышленном применении «притворного» документооборота с «технической» компанией (п. 7,8 Письма):

- действия сторон договора, в том числе должностных лиц налогоплательщика, в процессе заключения договора и получения исполненного по сделке не соответствуют стандартам разумного поведения участника оборота в аналогичных ситуациях;

- документооборот нетипичный, документы заполнены не в полном объеме, есть ошибки в документах, указывающие на их формальный характер составления;

- сторонами договора не совершаются действия, направленные на защиту прав, в случаи их нарушения;

- проверяемый налогоплательщик, его аффилированные и подконтрольные лица обналичивают деньги;

- использование таких денежных средств на потребности налогоплательщика, учредителей налогоплательщика, его руководства, иных связанных с ними лиц (взаимозависимых, подконтрольных, контролирующих лиц, родственников и т.п.);

- используются одни IP-адреса;

- в офисе налогоплательщика найдены печати и документы «технического» контрагента;

- лицо, фактически исполнившее сделку, напрямую (минуя «техническую» компанию) договаривается о сделке с налогоплательщиком, при этом документы подписываются от имени «технической» компании;

- представители «технической» компании не присутствуют при предоставлении и принятии исполнения по договору.

Отметим, что Письмо делает акцент на необходимость налоговым органам выявлять умышленные правонарушения налогоплательщика.

ПРИМЕР ИЗ ПРАКТИКИ

Налоговая доказала подконтрольность проверяемому налогоплательщику «технических» контрагентов посредством проведенной выемки в помещении налогоплательщика. Были обнаружены первичные документы, налоговая и бухгалтерская отчетность, электронные ключи «Клиент-Банк», печати, бумажные и электронные записи прямых контрагентов налогоплательщика, а также файл с аналитической таблицей, указывающей на осуществление предпринимательской деятельности от имени ряда контрагентов налогоплательщика (Постановление АС Московского округа от 15.07.2020 №Ф05-11005/2020 по делу №А40-110059/2019).

Если тест на умысел положительный, но налогоплательщик предоставил сведения и подтверждающие их документы о лице, осуществившем фактическое исполнение и о действительных параметрах спорной операции, то расходы и вычеты будут определены исходя из параметров реального исполнения, отраженных в финансово-хозяйственных документах фактического исполнителя (подробнее см. в разделе статьи «Налоговая реконструкция возможна»). Если указанные документы и сведения не предоставлены, то учет расходов и применение налоговых вычетов неправомерны.

Если тест на умысел отрицательный, т.е. со стороны налогоплательщика могла иметь место неосторожность, что подлежит доказыванию налоговым органом, то необходимо проводить следующий тест.

Тест на проявление должной коммерческой осмотрительности

Рассматриваемый тест устанавливает: должен ли был налогоплательщик при выборе контрагента понимать, что это «техническая» организация?

Тест базируется на концепции должной осмотрительности. Она вошла в правоприменительную практику в Постановлении Пленума ВАС РФ от 12.10.2006 № 53 и в дальнейшем дополнена правовыми позициями ВАС РФ (например, Постановление Президиума ВАС РФ от 25.05.2010 № 15658/09 по делу «Коксохиммонтаж-Тагил») и СКЭС Верховного Суда РФ (прежде всего Определение от 14.05.2020 № 307-ЭС19-27597 по делу «Звездочки»).

ФНС РФ учла выводы определения СКЭС Верховного Суда РФ от 14.05.2020 № 307-ЭС19-27597 в части должной осмотрительности.

Должная осмотрительность при выборе контрагента — это коммерческая осмотрительность: стандарт обоснованного выбора контрагента, применяемый в гражданских (хозяйственных) правоотношениях. Стандарт требует оценивать деловую репутацию, наличие ресурсов для выполнения договора, платежеспособность контрагента. Цель процедуры: предотвратить возможные убытки от контрагента, если он не исполнит договор либо исполнит его ненадлежащим образом.

Также налоговая инспекция должна учитывать нижеследующее.

Для использования подп. 2 п. 2 ст. 54.1 НК РФ важны не только доказательства того, что контрагент является «техническим» и не мог исполнить взятые на себя обязательства, но и доказательства того, что налогоплательщику должны были ясны данные обстоятельства, в частности, с учетом:

- характера и объемов своей деятельности (крупность сделки и регулярность совершения аналогичных сделок);

- специфики приобретаемых товаров, работ и услуг (наличие специальных требований к исполнителю, в том числе лицензий и допусков к выполнению определенных операций);

- особенностей коммерческих условий сделки (наличие существенного отклонения цены от рыночного уровня, наличие у поставщика (подрядчика, исполнителя) предшествующего опыта исполнения аналогичных сделок) и др.

При оценке возражений налогоплательщика и доводов по рассматриваемым вопросам нужно учитывать «масштаб сделки».

Неравноценны требования к выбору контрагента для обычного пополнения производственных запасов по разовым сделкам на незначительную сумму и для приобретения дорогостоящего актива/привлечения подрядчика на крупный объем работ и т.д. Высокими требования к должной осмотрительности будут и в случаях, когда сделка несет неадекватный риск из-за возможности причинения убытков, если она будет не исполнена частично либо в полном объеме.

Примером стандарта коммерческой осмотрительности в Письме приводится Стандарт поведения руководителя организации, при нарушении которого такое лицо может отвечать за причиненные убытки перед организацией или ее участниками (такой стандарт был изложен в Постановлении Пленума ВАС РФ от 30.07.2013 № 62 «О возмещении убытков лицами, входящими в состав органов юридического лица»).

ФНС России приводит обстоятельства заключения и исполнения договора, которые могут указывать на то, что налогоплательщик мог знать о заключении сделки с «техническим» контрагентом (п.15 Письма):

- налогоплательщик не знает о местонахождении стороны договора, его производственных, торговых и иных помещений;

- у налогоплательщика нет копий документов по производственным мощностям контрагента, его трудовым ресурсам, лицензиям, разрешениям, членстве в СРО и т.п.;

- налогоплательщик затрудняется пояснить причины, условия и обстоятельства выбора поставщика (подрядчика, исполнителя);

- работники и должностные лица налогоплательщика не дают пояснений, с кем взаимодействовали от лица контрагента, когда сделка заключалась и исполнялась;

- налогоплательщик не провел оценку данных о контрагенте, в том числе через сервисы на официальном сайте ФНС России (количество работников, задолженность по налогам и др.);

- налогоплательщик не может пояснить: как «вышел» на поставщика/подрядчика/исполнителя (например, реклама в СМИ, сайт, рекомендации партнеров или других лиц);

- в договоре установлены нестандартные условия (чрезмерно большие отсрочки платежей, поставка крупных партий товара без обеспечения и т.д.);

- в сделке есть манипулирование ценами приобретения товаров (работ, услуг) как в сторону существенного занижения от рыночного уровня, так и в сторону существенного завышения;

- у налогоплательщика отсутствует документация, типичная для исполнения аналогичных сделок (например, при договоре строительного подряда нет акта о передаче подрядчику строительной площадки);

- противоречивость данных в документации по исполнению сделки, не заполнены обязательные реквизиты (в частности, по датам документов, не прослеживается логика бизнес-процесса и др.);

- отсутствие оплаты, оплата «неликвидными» векселями, оплата через перевод долга заведомо неплатежеспособного лица;

- неисполнение обязательств контрагентом не влечет расторжение договора налогоплательщиком, задолженность им не взыскивается.

ПРИМЕР ИЗ ПРАКТИКИ

Заключая договор со спорным контрагентом налогоплательщик руководствовался информацией о возможности и способе поставки угля, которые ему сообщил работник контрагента. Допрос последнего подтвердил, что он участвовал в согласовании и подписании договора поставки вместе с директором третьего лица-перевозчика, нанятого спорным контрагентом, для транспортировки угля. В данной ситуации у налогоплательщика не было оснований усомниться, что спорный контрагент не исполнит договор (Определение Верховного Суда РФ от 29.11.2016 № 305-КГ16-10399 по делу №А40-71125/2015 по делу «Центррегионуголь»).

Налогоплательщикам, которые не проявили коммерческой осмотрительности рекомендуется включать в договоры налоговую оговорку (п. 18 Письма). Налогоплательщик, не реализовавший право на расходы и вычеты может требовать возмещения убытков с виновных лиц:

- с субъекта, подписавший договор, и который ввел налогоплательщика в заблуждение по обстоятельствам своей деятельности, в т.ч. по необходимым ресурсам;

- с лиц, контролировавших данного субъекта и использовавших его для реализации противоправной цели — уклонения от уплаты налогов.

При этом ФНС России делает отсылку к делу «Торговый дом «Риф» (Определение Верховного Суда Российской Федерации от 28.09.2017 г. № 308-ЭС17-13430 по делу №А53-22858/2016).

Указанные налоговые оговорки базируются на ст. 431.2 ГК РФ «Заверения об обстоятельствах».

Налоговая реконструкция возможна

Налоговая реконструкция предполагает, что налоговые обязательства по сделке с «техническим» контрагентом определяются по известным экономическим параметрам операции, которую налогоплательщик совершил в действительности. Это значит, что даже если среди контрагентов налогоплательщика имеется «техническая» компания, есть шансы все-таки учесть часть расходов и вычетов за счет налоговой реконструкции.

Налоговые последствия и порядок проведения реконструкции зависит от того, какая форма вины в действиях налогоплательщика доказана проверяющими: умышленная или неосторожная.

При установлении вины налогоплательщика в форме умысла налоговая реконструкция должна производиться по следующему алгоритму (пункты 11-12 Письма):

- в случае непредставления налогоплательщиком данных о фактическом исполнителе сделки и реальных параметрах операции — налогоплательщик не может претендовать на вычет НДС и учет расходов в полном объеме;

- в случае представления налогоплательщиком данных о таком исполнителе и реальных параметрах операции — налогоплательщик может претендовать на вычет НДС и учет расходов исходя из параметров реального исполнения сделки, отраженных в финансово-хозяйственных документах фактического исполнителя (договорах, первичных документах, счетах-фактурах, платежных поручениях и др.).

Аналогичный подход применяется, если установлено, что налогоплательщик самостоятельно выполнил работы, оказал услуги — силами штатных и привлеченных работников, в том числе неофициальных (пункт 12 Письма).

При этом за умышленные действия налоговые органы будут привлекать налогоплательщика к ответственности, по пункту 3 статьи 122 НК РФ в виде штрафа в размере 40 % от суммы неуплаченного налога.

При установлении вины налогоплательщика в форме неосторожности (когда доказано не проявление должной коммерческой осмотрительности) налоговая реконструкция должна производиться по следующему алгоритму (пункты 17, 17.1, 17.2 Письма):

- при установлении реального исполнителя спорной операции — налогоплательщик может претендовать на вычет НДС и учет расходов исходя из параметров реального исполнения сделки, отраженных в финансово-хозяйственных документах фактического исполнителя;

- если невозможно установить реального исполнителя спорной операции — налогоплательщик не вправе заявлять вычеты по НДС, при этом расходы для целей налогообложения прибыли определяются по расчетному методу на основании статьей 31 НК РФ (причем бремя доказывания действительности размера понесенных расходов лежит на налогоплательщике, который вправе их обосновывать, в том числе с учетом данных об иных аналогичных документально подтвержденных операциях самого налогоплательщика, проведения экспертизы, предоставления документов, подтверждающих рыночную стоимость соответствующих товаров (работ, услуг)).

В такой ситуации налогоплательщика будут привлекать к ответственности по пункту 1 статьи 122 НК РФ в виде штрафа в размере 20 % от суммы неуплаченного налога.

При этом неосторожная форма вины допускает применение мер, смягчающих ответственность налогоплательщика, на основании подп. 3 пункта 1 статьи 112 НК РФ.

Если в действиях налогоплательщика отсутствует состав налогового правонарушения, т.е. налогоплательщик проявил коммерческую осмотрительность и он не знал и не должен был знать о том, что контрагент обладает признаками «технической» компании, то он имеет право на учет расходов и применение налоговых вычетов по НДС в полном объеме, исходя из сведений, отраженных в спорном договоре с контрагентом и документах о его исполнении.

Представим все вышесказанное в Таблице.

Таблица. «Логика применения на практике тестов и проведения налоговой реконструкции».

Выводы и рекомендации налогоплательщикам

Следует признать, что в целом содержание Письма является позитивным, поскольку ФНС приняла во внимание положительную судебную практику, связанную с проблемными контрагентами, в том числе предусматривающую возможность налоговой реконструкции. Кроме того, впервые на уровне ФНС России закреплен достаточно подробный алгоритм применения тестов на нарушение норм ст.54.1 НК РФ.

Разъяснения ФНС России обязательны для использования территориальными налоговыми органами, поэтому налогоплательщикам также следует руководствоваться ими при структурировании своей финансово-хозяйственной деятельности.

В частности, на наш взгляд, налогоплательщикам на практике необходимо особое внимание уделить сбору доказательств, подтверждающих коммерческую осмотрительность:

- Необходимо оценить действующую внутри организации процедуру выбора контрагентов, при необходимости — ее развить и дополнить с учетом Письма. Важно в соответствующие локальные нормативные акты внести положения, подробно описывающие критерии (объемы) проверки контрагентов, в зависимости от характера сделок (например, исходя из предмета, цены сделки и других ее параметров).

- В настоящее время имеет смысл собирать и хранить в организации максимально обширные досье на контрагентов. Причем при формировании подобных досье следует иметь подтверждения:

- наличия возможности контрагента по исполнению сделки (в частности, речь идет о запросе сведений о штатной численности, основных средствах, о планируемых к привлечению субподрядчиках и их трудовых, материальных ресурсах и пр.);

- наличия деловой репутации и опыта у контрагента в соответствующей области (в частности, речь идет о запросе имеющихся у контрагента рекомендательных писем, о наличии «следов» о контрагенте в сети Интернет — интернет-сайт контрагента и пр.);

- получения и анализа бухгалтерской и налоговой отчетности контрагента на предмет наличия активов, налоговой нагрузки и пр.;

- электронной переписки с представителями контрагента (при этом не только на этапе заключения сделки, но и на этапе ее исполнения);

- обстоятельств взаимодействия налогоплательщика (третьих лиц) с представителями контрагента в процессе уже исполнения сделки (например, следует сохранять сведения о транспортировке товаров со стороны контрагента либо сторонних перевозчиков — с информацией о маршрутах, номерах автотранспортных средств и пр.).

Налоговые юристы компании «Правовест Аудит» имеют большой опыт и готовы помочь в ведении налоговых споров. А для профилактики налоговых рисков и выявления резервов рекомендуем проводить системный комплексный аудит со страховкой от налоговых претензий и юридической поддержкой проверенного периода.

По данным журнала «Практическое налоговое планирование», 51 % компаний, зарегистрированных на территории РФ, проверяют информацию о контрагенте, при этом 33 % принимают решение о сделке без анализа каких-либо данных. В условиях экономической турбулентности такая непредусмотрительность может привести к серьезным последствиям.

Перед заключением договора важно оценивать не только коммерческую привлекательность сделки, но и факты в деятельности контрагента: его платежеспособность, наличие ресурсов и опыта, риски неисполнения обязательств, историю взаимоотношений предшествующих собственников.

Почему сейчас важно проверять контрагентов

В связи с последними событиями платежеспособность многих компаний пошатнулась, и есть риск не получить деньги. Поэтому перед подписанием контракта или отгрузкой товара партнеру лучше проверить, как у него идут дела.

Сейчас, как никогда важно проверять деловую репутацию контрагента. Под репутацией следует понимать комплексную информацию о состоявшихся событиях деловой жизни. Потому что деловая репутация влияет на стоимость активов контрагента, прогноз результатов сотрудничества с ним и уровень потенциальных рисков.

Даже если вы раньше мониторили контрагента, еще раз убедитесь в его финансовой стабильности.

Какую информацию о контрагенте нужно собрать

Запросите:

- выписку из ЕГРЮЛ или ЕГРИП;

- копию свидетельства о постановке на налоговый учет;

- устав;

- справку из налоговой инспекции об уплате налогов;

- доверенности и другие документы, подтверждающие полномочия представителей.

Проверьте:

- наличие судебных исков;

- финансовую отчетность.

Убедитесь, что:

- потенциальный деловой партнер располагает необходимым персоналом и производственными мощностями для исполнения контракта.

Глубина проверки контрагента зависит от уровня финансового риска и договорных условий. Исходя из этого, контрагента можно отнести к соответствующей категории риска: низкой, средней и высокой.

Проверка на каждом уровне риска включает определенные вопросы с учетом специфики бизнеса. Они позволяют разобраться, не подведет ли контрагент в будущем и не возникнет ли у него финансовых проблем.

Низкий уровень риска в работе с контрагентом

Кто относится: контрагент, работающий по 100 % предоплате, поставщик с постоплатой без НДС, поставщик с постоплатой с НДС на небольшую сумму договора.

При проверке контрагента из низкого уровня риска важно в первую очередь сверить его реквизиты и посмотреть статус организации.

- Убедитесь в том, что компания действующая, что она не находится в процессе ликвидации.

- Обратите внимание на дату образования организации.

- Проверьте вид деятельности контрагента. Действительно ли он соответствует заявленным требованиям?

- Удостоверьтесь в том, что у компании нет заблокированных банковских счетов.

- Запросите выписку из ЕГРЮЛ с подписью ФНС.

Помимо сверки реквизитов в Фокусе можно запросить экспресс-отчет. Он включает дату запроса, основные сведения по организации.

Даже если риски того, что контрагент сорвет обязательства, низкие, все равно важно, чтобы он сообщал о возникающих у него сложностях.

Средний уровень риска в работе с контрагентом

Кто относится: поставщики по предоплате и поставщики с НДС.

Работая с такими контрагентами, важно быть уверенным в том, что компания исправно ведет финансово-хозяйственную деятельность.

- Убедитесь в отсутствии признаков фирм-однодневок.

- Проверьте, нет ли у компании заблокированных банковских счетов. Если есть, то это как минимум сигнализирует о проблемах с налоговой. В этом случае вы просто не сможете перевести контрагенту деньги. Блокировка может указывать и на то, что вы имеете дело с технической компанией. Риск сотрудничества с ней может привести к лишению права на вычет НДС.

- Обратите внимание на признаки хозяйственной деятельности. Если компания является членом Торгово-промышленной палаты России, это может указывать на стабильность и качество ее работы.

Появление среди контрагентов технической компании (фирмы-однодневки) – серьезный риск. Экспресс-отчет Фокуса сигнализирует об этом. Система укажет, на что обратить внимание:

- массовый юридический;

- массовые руководители или учредили;

- дисквалифицированные лица;

- задолженность по налогам;

- недостоверность регистрационных сведений;

- убыточная деятельность на протяжении трех лет.

Важно, чтобы компания отсутствовала в особых реестрах ФНС, иначе вы будете получать за нее доначисления.

Финансово-хозяйственную деятельность нужно постоянно подтверждать. Обращайте внимание на следующие факторы, которые с ней связаны:

- Арбитражные дела.

- Участие компании в госзакупках. Как часто участвует? Как часто заключает контракты?

- Наличие действующих лицензий, сертификатов и деклараций.

- Товарные знаки организации. Регистрация товарного знака — затратный и трудоемкий процесс, фирма-однодневка точно не будет тратить на это время.

- Наличие вакансий. Каких специалистов ищет компания? Нанимает ли она сотрудников? Сколько вакансий в архиве?

Бывают ситуации, когда у компании нет сертификатов, лицензий и открытых вакансий, тогда надо особое внимание уделить связанным организациям и проанализировать их деятельность.

Например, если вы начинаете сотрудничать с компанией, которая недавно открылась, то лучше проверить, с какими организациями она еще взаимодействует.

При необходимости для подтверждения финансово-хозяйственной деятельности нужно запросить дополнительную информацию: договоры аренды, фотоотчеты о наличии товара на складе. А лучше лично выехать к контрагенту.

Работаете с контрагентами из других городов? Эксперт Фокуса выяснит, работают ли они по указанным адресам и в каких условиях ведут деятельность

Подробнее

Высокий уровень риска в работе с контрагентами

Кто относится: клиенты с длительной отсрочкой платежа и поставщики с предоплатой с НДС.

В этом случае нужно убедиться в отсутствии банкротного или предбанкротного состояния компании.

- Проверьте, нет ли у контрагента действующих исполнительных листов, долгов. Еще лучше, если вы проанализируете исполнительные производства за несколько лет.

- Более подробно просмотрите всю арбитражную историю и сопоставьте ее с финансовой отчетностью.

- Обратите внимание на показатели финансовой отчетности.

Алгоритм проверки контрагентов с высоким уровнем риска включает все этапы анализа деятельности и состояния компании. Начинать нужно с проверки сведений как по низкому уровню риска: посмотреть статус организации, проверить ее по реквизитам. Затем переходите на подробное изучение признаков финансово-хозяйственной деятельности как по среднему риску.

В системе Фокус сразу видно маркеры. Это 30 критериев, которые сразу показывают, на что обратить внимание. Например, они могут подсвечивать задолженность по налогам и сборам, решение налоговых органов о приостановлении операций и т.д.

Арбитражные дела сначала нужно смотреть в качестве истца. И их нужно сопоставить с финансовой отчетностью компании. Например, если компания за 12 месяцев подавала 2 арбитражных дела на сумму 15 млн руб., а годовая выручка у нее всего 16 млн руб., то это критичная ситуация. Может оказаться, что компания на момент сотрудничества с вами неплатежеспособна, и вы просто потеряете деньги.

Затем нужно проверить арбитражные дела в качестве ответчика. Как часто и почему компания не исполняет свои обязательства? На какие суммы? Если она не исполняет свои обязательства перед партнерами, то вы вряд ли станете исключением.

Особое внимание следует уделять судам общей юрисдикции. Сейчас в стране экономическая нестабильность. Если у компании возникнут проблемы с деньгами, первыми пострадают сотрудники. Компании могут не платить зарплаты сотрудникам, но чтобы оставаться на плаву, продолжать исполнять обязательства перед своими партнерами. Как правило, суды общей юрисдикции появляются за несколько месяцев до неисполнения обязательств перед юрлицами.

После проверки судебной практики анализируйте финансовую деятельность контрагента. Не просто просматривайте финансовую отчетность компании, а сравнивайте ее с предыдущим годом. Можно посмотреть и подробный финансовый анализ.

Статья подготовлена по материалам вебинара «Как снизить риски в работе с контрагентами в условиях экономической нестабильности» от сервиса Фокус