Финансовая устойчивость – это важнейший показатель, отражающий степень финансовой независимости компании, а также платежеспособность. Существуют различные ее типы, дающие представление о состоянии предприятия: от абсолютно устойчивого до кризисного.

Важным направлением оценки деятельности любого экономического субъекта является финансовая устойчивость, которая отражает сбалансированность финансовых потоков организации и возможность свободного маневрирования ими. Непосредственное влияние на финансовую устойчивость экономического субъекта оказывает финансовый результат, поскольку прибыль создает гарантии дальнейшего существования и развития организации как в долгосрочной, так и в краткосрочной перспективе, что свидетельствует об актуальности данной тематики исследования. Какая имеется взаимосвязь финансового результата и финансовой устойчивости хозяйствующего субъекта в контексте финансового управления?

Посмотреть ответ

Основные понятия

При определении финансовой устойчивости используются следующие термины:

- Степень независимости. Найти ее можно путем установления соотношения разных статей актива и пассива, зафиксированных в бухбалансе.

- Структура пассива. Ее анализ помогает понять источники неустойчивости компании. Это крайне важно, так как помогает решить проблему неплатежеспособности путем исключения негативных факторов. К примеру, к ним относится неправильное управление собственным капиталом, большой объем заемных средств.

- Собственные оборотные средства. Это те средства, которыми компания имеет право распоряжаться. Источник их образования – ресурсы организации. К примеру, прибыль от основной деятельности.

- Заемные оборотные средства. Это кредиты, займы, долги перед кредиторами, различные пассивы. Большинство компаний берет займы. Однако их не должно быть слишком много, так как это ведет к зависимости от кредиторов.

- Долгосрочная платежеспособность. Подразумевает возможность покрыть свои обязательства в долгосрочной перспективе.

- Краткосрочная платежеспособность. Подразумевает возможность покрыть свои обязательства в краткосрочной перспективе. При этом используются, как правило, оборотные активы.

- Собственные ресурсы. К ним относится акционерный капитал, нераспределенная прибыль, а также отчисления по амортизации.

Как проводить анализ финансовой устойчивости компаний на основе моделей прогнозирования банкротства?

Достаточная устойчивость обеспечивается в том случае, если компания достигает максимальных результатов при минимальных тратах. Затраты уменьшаются за счет оптимизации перечня источников образования активов. Обращают внимание на структуру оборотных средств. Она представляет собой соотношение займов и собственных средств.

Типы устойчивости

Рассматриваемый показатель классифицируется по степени устойчивости. Она может быть абсолютной, средней, кризисной. В зависимости от типа устойчивости компания определяет способы повышения эффективности деятельности.

Вопрос: Каков порядок предоставления участником ВЭД сведений, подтверждающих финансовую устойчивость участника ВЭД?

Посмотреть ответ

Абсолютная устойчивость

Абсолютная устойчивость может быть установлена в том случае, если размер МПЗ превышает размер собственных оборотных средств, а также банковских займов под эти ценности. При этом учитываются кредиты под отгруженную продукцию и кредиторские долги, зачтенные банковским учреждением при кредитовании. Затраты покрываются в этом случае за счет собственных оборотных средств. Рассматриваемый уровень устойчивости характеризуется повышенной платежеспособностью. Компания независима от кредиторов.

Вопрос: Какие существуют аналитические возможности у консолидированной отчетности для характеристики финансовой устойчивости?

Посмотреть ответ

Абсолютная устойчивость – явление редкое, особенно в странах СНГ. Она отвечает следующему условию:

Запасы < собственные оборотные средства

Соотношение отображает, что запасы полностью покрываются СОС. Это значит, что компания совершенно независима от сторонних кредиторов.

К СВЕДЕНИЮ! Нужно сказать, что абсолютный показатель устойчивости – не всегда положительное явление. Иногда оно обозначает, что компания не желает искать эффективные внешние источники финансирования.

Нормальная устойчивость

Нормальная устойчивость может быть установлена в том случае, если показатели размера материально-производственных ресурсов и размер собственных оборотных средств/кредитов тождественны. При этом учитывается кредиторский долг, который зачтен банковским учреждением при кредитовании. Затраты предприятия покрываются за счет собственного оборотного капитала и долгосрочных займов. Компания с таким показателем устойчивости характеризуется стандартной платежеспособностью, результативной производственной деятельностью. Данное состояние гарантирует платежеспособность. Нормальная устойчивость соответствует этому условию:

Запасы = средства компании + заемные средства

Данное положение свидетельствует о том, что предприятие для покрытия своих затрат использует разные источники финансирования. Применяются и собственные, и заемные средства.

Неустойчивое положение

Неустойчивое положение говорит о том, что платежеспособность компании нарушена. Одновременно есть возможность обеспечить тождественность между имеющимися средствами и обязательствами. Для этого можно задействовать источники финансирования, которые уменьшат напряженное финансовое состояние. К примеру, можно взять кредит для увеличения объема оборотных средств, использовать фонды накопления. Затраты покрываются за счет собственного оборотного капитала, а также займов долгосрочного (со сроком погашения от года) и краткосрочного (до года) характера.

Компания с неустойчивым положением характеризуется недостаточной платежеспособностью, привлечением средств кредиторов. Однако сохраняется шанс на улучшение положения. НП соответствует следующему условию:

Запасы = собственные средства + заемные средства + источники, которые позволяют уменьшить финансовую напряженность

К источникам, снижающим напряженность, можно отнести:

- Временно свободные средства.

- Резервы средств.

- Фонды экономического стимулирования.

- Займы.

Наличие неустойчивости – это допустимый параметр в том случае, если объем кредитов и займов не превышает общей стоимости производственных запасов.

Кризисное положение

Кризисное положение позволяет установить повышенный риск банкротства. В рассматриваемом случае размер МПЗ превышает размер СОС и займов. Затраты могут покрываться самыми разными источниками. Кризисное положение означает неплатежеспособность компании и ее близость к банкротству.

Основная характеристика КП – невозможность покрыть долги компании задолженностями дебиторов и ценными бумагами. Рассмотрим условие кризисного положения:

Запасы > оборотные средства фирмы + заемные средства

ВАЖНО! При кризисном положении имеет смысл оптимизировать структуру пассивов и уменьшить затраты.

Какие характеристики определяют тип финансовой устойчивости

Параметры, на основании которых определяется устойчивость компании:

- Статус организации на финансовом рынке.

- Конкурентоспособность фирмы.

- Спрос на продукцию.

- Рейтинг в деловой среде.

- Зависимость от кредиторов и инвесторов.

- Масштаб издержек производства.

- Соотношение издержек доходности деятельности.

- Наличие дебиторов, которые не могут выплатить задолженность перед компанией.

- Размер уставного капитала, который был выплачен.

- Результативность проводимых операций.

- Имущественный потенциал.

- Соотношение внеоборотных и оборотных активов.

- Профессионализм сотрудников.

Практически каждый показатель является относительным. Анализировать его нужно с учетом зависимости от прочих значений. К примеру, размер издержек при производстве большой. Однако само по себе это ничего не значит. Если доходность от деятельности большая, то высокие издержки – норма. Также ни о чем не говорят большие задолженности перед кредиторами. Этот анализ нужно анализировать вкупе с размером собственных средств компании.

К СВЕДЕНИЮ! Анализ значений финансовой устойчивости выполняется на основании сведений из бухгалтерской отчетности. В частности, имеются в виду формы №1 и №5. Могут также использоваться прочие документы.

Рассмотрим процесс разработки финансовой стратегии предприятия, предоставляющего комплекс услуг автовладельцам. Предприятие находится в состоянии финансовой неустойчивости, нужны мероприятия, которые позволят улучшить положение.

Краткая характеристика организации

Компания «Auto-construct — установочный центр по доступным ценам» (далее — Компания «Auto-construct») основана в 1995 г. Осуществляет техническое обслуживание и ремонт автомобилей, продает автомобильные детали, узлы, принадлежности и аксессуары.

Кроме того, компания специализируется на установке охранных систем: Starline GSM, Pandora, EXCELLENT и др.

Деятельность предприятия строится на взаимовыгодных для всех подразделений началах. Для этого принимаются и реализуются общие решения.

В рамках данной статьи рассмотрим только анализ показателей деловой активности и финансовых результатов.

Анализируем финансовое состояние

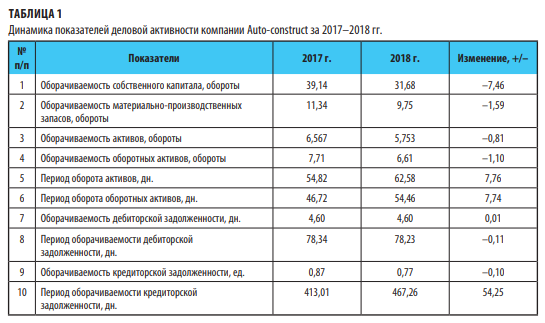

В таблице 1 показана динамика показателей деловой активности ИП «AUTO-CONSTRUCT» за 2017–2018 гг.

Итак, в 2018 г. уменьшился коэффициент оборачиваемости активов на 0,81 оборота, так как замедлилась оборачиваемость активов на 7,76 дн.

Коэффициент оборачиваемости оборотных активов уменьшился на 1,10 оборота и вызвал замедление оборачиваемости оборотных активов на 7,74 дн.

Коэффициент оборачиваемости собственного капитала снизился на 7,46 оборота.

Оборачиваемость собственного капитала в отчетном году уменьшилась. Понижение оборачиваемости материально-производственных запасов, дебиторской и кредиторской задолженности и оборотных активов оценивается как негативный фактор снижения деловой активности предприятия.

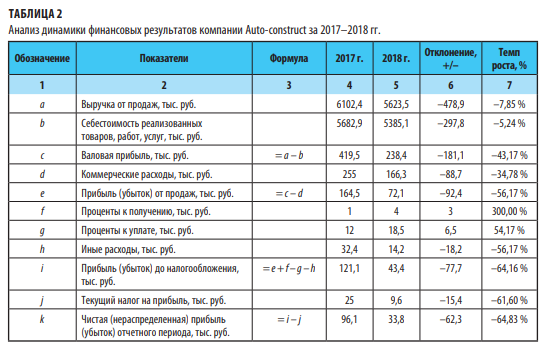

Общий анализ динамики финансовых результатов проводится на основе формы № 2 бухгалтерской отчетности (табл. 2). Для этого рассчитываются и сопоставляются в динамике относительные величины.

Выручка от продаж в отчетном периоде уменьшилась на 478,9 тыс. руб. и составила 5623,5 тыс. руб. Такая тенденция определена уменьшением покупательского спроса на товары и услуги предприятия.

Себестоимость продаж товаров уменьшилась на 297,8 тыс. руб., коммерческие расходы — на 88,7 тыс. руб. за счет снижения транспортных расходов.

Прибыль от продаж товаров и оказания услуг уменьшилась на 92,4 тыс. руб. и составила 721 тыс. руб. за счет уменьшения объема работы предприятия.

Проценты к получению от банка за пользование денежными средствами возросли на 3 тыс. руб. и составили в отчетном году 4 тыс. руб., что позитивно влияет на финансовый результат.

Возросли и проценты к уплате по краткосрочным кредитам — на 6,5 тыс. руб., до 18,5 тыс. руб. Это негативно влияет на финансовый результат.

Прочие расходы уменьшились на 18,2 тыс. руб. и составили в отчетном году 14,2 тыс. руб. Это положительно влияет на финансовый результат от основной деятельности. Уменьшить прочие расходы получилось за счет снижения расходов, связанных с оплатой услуг банка.

Прибыль до налогообложения понизилась на 77,7 тыс. руб. и составила в отчетном году 43,4 тыс. руб. Уменьшение прибыли до налогообложения повлияло на уменьшение налога на прибыль предприятия на 15,4 тыс. руб.

Чистая прибыль в отчетном 2018 г. составила 33,8 тыс. руб., что меньше прошлого года на 62,3 тыс. руб.

Динамика финансовых результатов предприятия за отчетный период говорит о снижении эффективности управления активами и пассивами предприятия и, как следствие, падении рентабельности текущей деятельности.

Рентабельность деятельности в целом характеризует результативность работы предприятия, окупаемость его затрат, доходность различных направлений деятельности. В целом рентабельность определяется как отношение эффекта к используемым ресурсам.

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 2, 2019.

В момент появления компании весь ее капитал формируется собственниками. Затем прирастает обязательствами. Каким должно быть соотношение между этими элементами, чтобы долговая нагрузка была посильной, а бизнес продолжал расти? В статье отвечаем на вопрос методикой анализа финансовой устойчивости. Показываем пример и дарим Excel-расчетчик.

Анализ финансовой устойчивости предприятия: зачем проводится

Цель анализа финансовой устойчивости сводится к трем моментам:

- узнать, насколько компания зависима от заемных источников;

- понять, способна ли она тянуть такую долговую нагрузку;

- определить, какие перспективы ее ждут, если в структуре капитала ничего не изменится.

Оценка проводится с помощью:

- абсолютных величин. Это собственные оборотные средства и чистые активы;

- относительных показателей. Это несколько коэффициентов, в основе которых находится соотношение между составляющими пассива и актива (читайте также про систему управления активами компании);

- классификационного подхода. Предполагает существование четырех типов финансовой устойчивости компании – от абсолютной независимости до кризисного состояния.

В статье рассмотрим каждое из трех направлений. Сначала в теории, затем подкрепим практикой. Для нее понадобится бухгалтерский баланс и отчет о финансовых результатах. Воспользуемся данными ОАО «Тульская кондитерская фабрика «Ясная Поляна» (ОАО «Ясная Поляна») за 2020 г.

Предлагаем скачать Excel-файл, который рассчитает показатели из статьи по данным вашей отчетности.

Этап 1. Анализ абсолютных показателей финансовой устойчивости организации

Познакомимся с расчетом двух величин. Речь про:

- чистые активы;

- собственные оборотные средства.

Чистые активы – это активы, очищенные от обязательств. Величина показывает, какая часть имущества компании приобретена за счет собственных источников. Чем выше значение, тем лучше.

Вот упрощенная формула для их вычисления:

ЧА = А – О

где:

- А – активы (строка 1600 баланса);

- О – обязательства (сумма строк 1400 и 1500 баланса).

Из формулы следует, что чистые активы и собственный капитал (СК) равны друг другу. Это так, потому что балансовое равенство выглядит так: А = СК + О.

А это более сложный подход. Регламентирован приказом Минфина РФ от 28.08.2014 г. № 84н. Вот формула на его основе:

ЧА = (А – ДЗУК) – (О – ДБП)

где:

- ДЗУК – дебиторская задолженность учредителей по вкладам в уставный капитал (отдельной строки в балансе нет, сумму можно найти в оборотно-сальдовой ведомости как дебетовый остаток по счету 75);

- ДБП – доходы будущих периодов в связи с поступлением госпомощи и безвозмездным получением имущества (строка 1530 баланса).

Отметим: ДЗУК и ДБП – часто отсутствуют. Поэтому обычно применяется первый вариант расчета.

Что можно уяснить на основе ЧА? Два момента.

Первый. Увеличиваются ли собственные источники имущества.

Если чистые активы год от года растут, значит, так и происходит. Причем подобный рост активов – самый благодатный. Увеличение собственного капитала не закапывает предприятие в долговую яму и не приводит к повышению процентных расходов по кредитам и займам.

Второй. Не нужно ли компании уменьшать уставный капитал или даже ликвидироваться.

Законы «Об АО» и «Об ООО» обязывают организации ежегодно считать ЧА и сравнивать их с уставным капиталом. Если они окажутся меньше, тогда последний нужно снижать так, чтобы стал не выше ЧА.

Бывают ситуации, когда уменьшать уставный капитал некуда. Например, он и так был на минимально допустимом уровне (10 тыс. руб. для ООО и непубличных АО, 100 тыс. руб. для ПАО). Или ЧА оказались отрицательными. Подобное происходит, когда у компании накоплен огромный непокрытый убыток. То есть несколько лет подряд ее расходы оказывались выше доходов. Или так вышло по итогам одного года, но превышение первых над вторыми было многократным.

В любом из этих случаев общество должно объявить о своей ликвидации. Это требование из п. 4 ст. 30 и п. 6 ст. 35 Законов «Об ООО» и «Об АО» соответственно.

Второй абсолютный показатель для оценки финансовой устойчивости – собственные оборотные средства (СОС). У него есть другие названия. К примеру, собственный оборотный или чистый оборотный капитал.

Смысл в чем-то схож с ЧА, ведь это оборотные активы за минусом обязательств. СОС отражают, какая часть оборота финансируется за счет собственных источников организации. Чем больше величина, тем меньше компания зависит от внешних заимствований, значит, выше ее финансовая устойчивость.

Вычисляются по одной из двух формул:

СОС1 = ОА – О

СОС2 = СК – ВА

где:

- ОА – оборотные активы (строка 1200 баланса);

- СК – собственный капитал (строка 1300 баланса);

- ВА – внеоборотные активы (строка 1100 баланса).

Расчет по любой из них даст один и тот же результат. Причина – в балансовом равенстве. Выше приводили его сокращенную версию. Вот более расширенная: ВА + ОА = СК + О.

СОС бывают отрицательными. Означает, что текущие активы компании сформированы только за счет обязательств. Это крайне негативное явление.

На значении данного показателя строятся оценка типа финансовой устойчивости, а также расчет нескольких коэффициентов. Об этом расскажем в следующих частях статьи. А пока обратимся к практике. Посчитаем в таблице 1 ЧА и СОС для ОАО «Ясная Поляна».

Таблица 1. Считаем абсолютные показатели финансовой устойчивости

|

Показатель, млн руб. |

31.12.2019 |

31.12.2020 |

|

Исходные данные: |

||

|

– активы |

3 268,0 |

2 550,8 |

|

– оборотные активы |

1 165,5 |

362,2 |

|

– дебиторская задолженность по вкладам в уставный капитал |

0,0 |

0,0 |

|

– долгосрочные обязательства |

536,7 |

345,6 |

|

– краткосрочные обязательства |

664,3 |

608,3 |

|

– доходы будущих периодов |

0,0 |

0,0 |

|

Расчетные значения: |

||

|

– чистые активы |

2 067,1 |

1 596,9 |

|

= (3 268,0 – 0,0) – (536,7 + 664,3 – 0,0) |

= (2 550,8 – 0,0) – (345,6 + 608,3 – 0,0) |

|

|

– собственные оборотные средства |

-35,4 |

-591,8 |

|

= 1 165,5 – 536,7 – 664,3 |

= 362,2 – 345,6 – 608,3 |

Оба показателя за 2020 году резко снизились.

По ЧА сокращение хоть и значимо – почти 23%, но не критично. Величина положительная и в разы больше уставного капитала. Последний равняется 5,2 млн руб. И это в 300 раз меньше ЧА.

Главная причина уменьшения показателя – выплата дивидендов акционерам в сумме около 600 млн руб. И это при том, что чистая прибыль в 2020-м составила лишь 130 млн руб.

Это показывает: удовлетворение интересов собственников всегда ухудшает финансовое состояние бизнеса. Ведь в таком случае деньги выводятся из оборота и перестают работать на компанию. С другой стороны, дивиденды повышают привлекательность организации для потенциальных инвесторов. В случае выпуска дополнительных акций спрос на них будет выше.

Ситуация с СОС хуже, чем с ЧА. Они были отрицательными уже на конец 2019-го. На 31.12.2020 г. ушли в еще больший минус, сократившись почти в 17 раз. Основная причина: уменьшение оборотных активов в 3 раза при том, что обязательства стали ниже лишь в 1,3.

За счет чего обеднел оборот? Основную роль сыграли два фактора:

- сокращение дебиторской задолженности почти в 5 раз на 513 млн руб.;

- погашение другой компанией предоставленного ей краткосрочного займа на 368 млн руб.

Оба момента стоит расценивать как положительные. Только вот денежный остаток на 31.12.2020 г. увеличился лишь на 93 млн руб. Выше написали, почему так. По крайней мере 600 млн руб. потратили на выплату дивидендов.

Этап 2. Оценка типа финансовой устойчивости компании

В экономическом анализе есть подход, который делит организации на четыре группы по типу финансовой устойчивости. Перечислили их в таблице 2.

Таблица 2. Типы финансовой устойчивости и их характеристика

|

Тип |

Характеристика |

|

Абсолютная устойчивость |

Запасы компании сформированы за счет собственных оборотных средств. Это маркер высокой финансовой независимости от кредиторов. Вероятность банкротства минимальна, так как обязательств по сравнению с активами немного |

|

Нормальное состояние |

Собственных оборотных средств не хватает для покрытия запасов. Однако организация привлекает долгосрочные обязательства и этим выправляет ситуацию. Когда текущие активы финансируются за счет долгов со сроком погашения свыше года, то это оптимальный вариант. За этот период запасы обернутся несколько раз. Значит, получится безболезненно закрыть обязательства |

|

Неустойчивое состояние |

Собственных оборотных средств и долгосрочных обязательств недостаточно для финансирования запасов. Приходится брать краткосрочные заемные средства. Из-за этого ситуация становится напряженной в плане возврата долга. Ведь если оборачиваемость запасов длиннее по времени, чем срок кредита, то первые еще не успеют принести доход и деньги, когда наступит дата погашения обязательств |

|

Кризисное состояние |

Ситуацию не спасают ни долгосрочные обязательства, ни краткосрочные кредиты и займы. Их либо нет, либо величина недостаточна. Поэтому финансирование запасов происходит за счет кредиторской задолженности, в том числе просроченной. Вероятность банкротства, как неспособности рассчитаться вовремя, возрастает кратно |

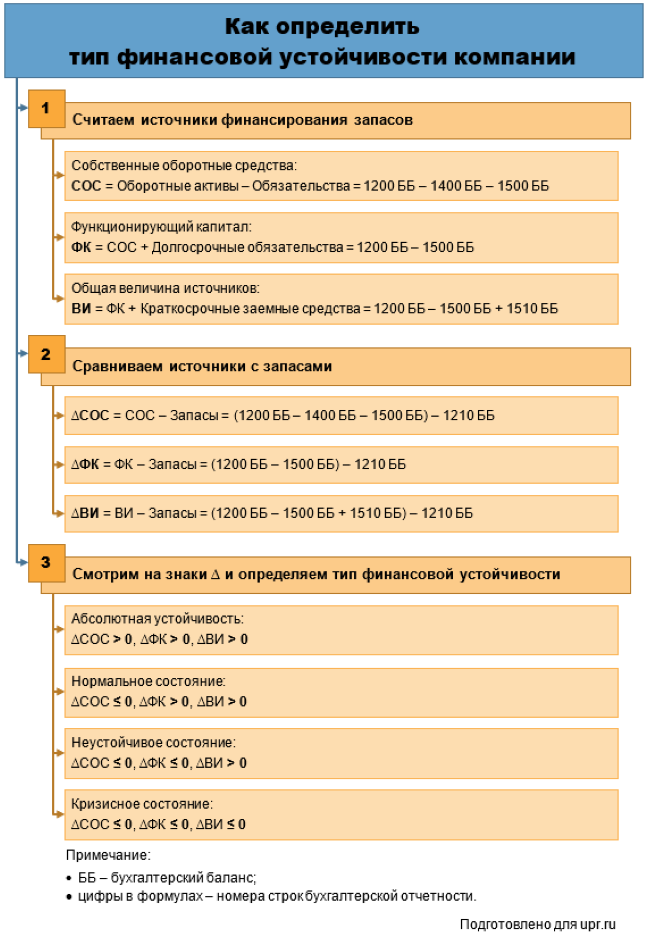

Как узнать, к какому типу относится организация? Реализовать следующие этапы:

- посчитать три источника финансирования запасов;

- сравнить каждый из них с величиной последнего;

- посмотреть на знаки трех полученных значений.

Смотрите на схеме 1, как считаются величины источников и какие знаки соответствуют конкретному типу финансовой устойчивости.

Рисунок 1. Как определить тип финансовой устойчивости

Определим тип финансовой устойчивости для ОАО «Ясная Поляна».

Первый источник формирования запасов – СОС – посчитали выше. На обе анализируемые даты значения оказались отрицательными. Значит, финансовая устойчивость общества точно не является абсолютной. Какой именно – посмотрим по данным таблицы 3.

Таблица 3. Определяем тип финансовой устойчивости

|

Показатель, млн руб. |

31.12.2019 |

31.12.2020 |

|

Величина источников формирования запасов: |

||

|

– собственные оборотные средства (СОС) |

-35,4 |

-591,8 |

|

– функционирующий капитал (ФК) |

501,2 |

-246,1 |

|

– общая величина источников (ВИ) |

727,8 |

-25,9 |

|

Величина для сравнения: |

||

|

– запасы |

117,4 |

99,8 |

|

Разница между источниками и запасами: |

||

|

– ∆СОС |

-152,8 |

-709,2 |

|

– ∆ФК |

383,8 |

-363,5 |

|

– ∆ВИ |

610,4 |

-143,3 |

|

Тип финансовой устойчивости |

Нормальное состояние |

Кризисное состояние |

За 2020-й ситуация сменилась с нормальной на кризисную. На 31.12.2020 на формирование запасов не хватало ни долгосрочных обязательств, ни краткосрочных кредитов и займов. При таком раскладе они финансируются за счет кредиторки.

Это самый рискованный вариант с точки зрения просрочки с оплатой. Последняя – первый шаг к банкротству компании. По Закону «О несостоятельности (банкротстве)» процедура может инициироваться для организаций, которые не платят по долгам три месяца и более. При этом размер их просроченных обязательств должен превышать 300 тыс. руб.

Этап 3. Анализ относительных показателей финансовой устойчивости предприятия

Относительные показатели финансовой устойчивости обладают важным преимуществом по сравнению с абсолютными. У них есть нормативное значение. Это позволяет аналитику лучше понимать ситуацию и давать бóльшую конкретику в выводах.

Например, единственный ориентир для СОС – это неотрицательная величина. У одной компании показатель окажется равным 1 руб., а у другой – 1 млн руб. Разница в сумме весьма ощутима. Но формально обе организации являются финансово устойчивыми по данному параметру.

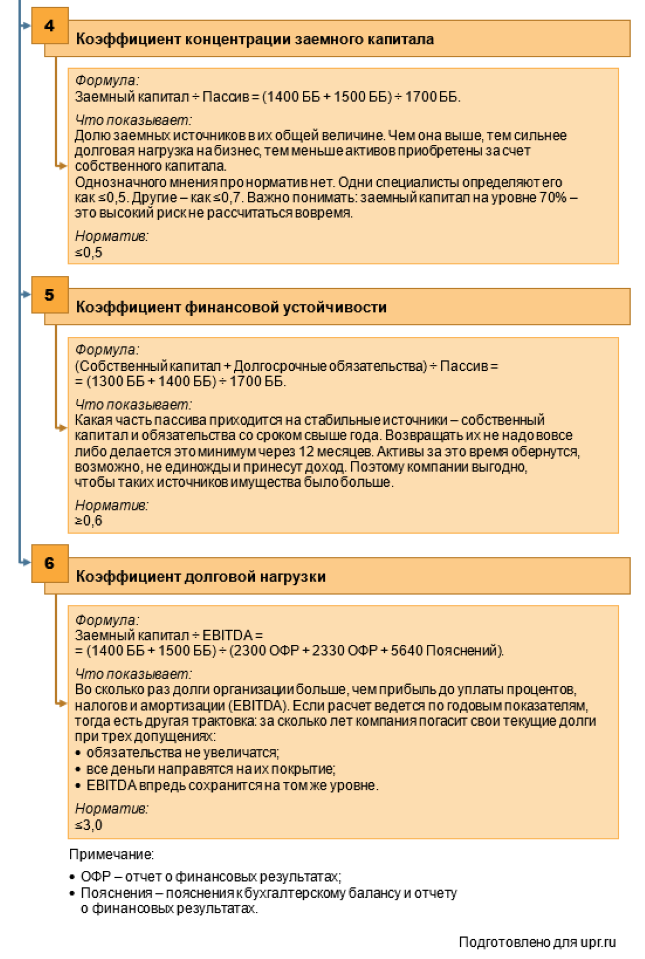

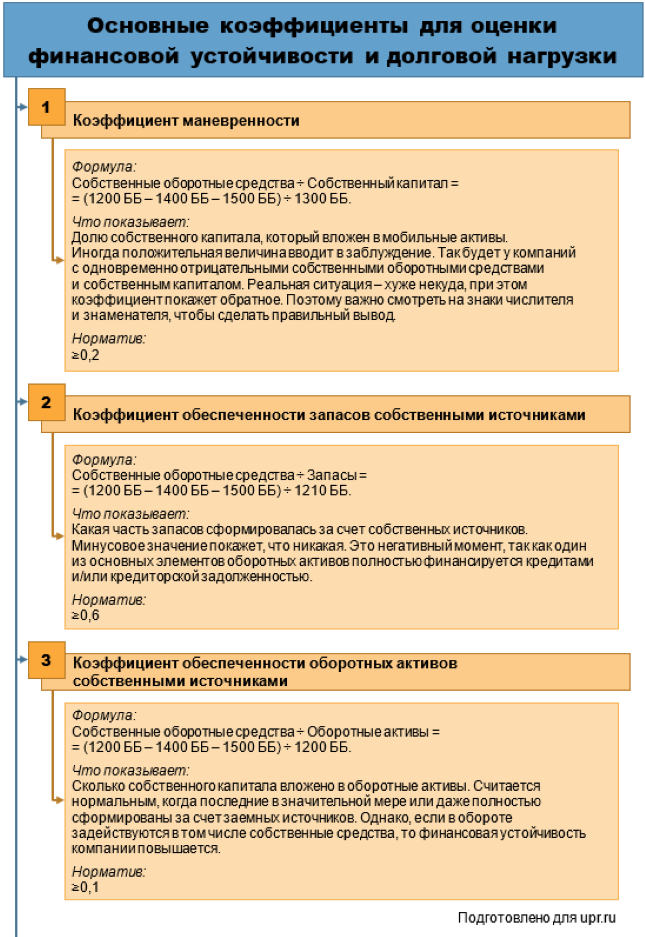

Коэффициенты в этом отношении дают более объективную картину. Остановимся на шести показателях:

- в основе первых трех лежит соотношение между СОС и балансовыми значениями собственного капитала, запасов и оборотных активов;

- четвертый и пятый базируются на взаимосвязи строк пассива;

- в шестом используется прибыль EBITDA, в сравнении с которой оценивается заемный капитал.

На схеме 2 показали формулы и экономический смысл.

Рисунок 2. Какими относительными показателями измерить финансовую устойчивость

Рассчитаем коэффициенты для ОАО «Ясная Поляна» в таблице 4.

Таблица 4. Вычисляем относительные показатели финансовой устойчивости

|

Показатель, ед. |

Норматив |

31.12.2019 |

31.12.2020 |

|

Коэффициенты: |

|||

|

– маневренности |

≥0,2 |

-0,017 |

-0,371 |

|

– обеспеченности запасов собственными источниками |

≥0,6 |

-0,302 |

-5,931 |

|

– обеспеченности оборотных активов собственными источниками |

≥0,1 |

-0,030 |

-1,634 |

|

– концентрации заемного капитала |

≤0,5 |

0,367 |

0,374 |

|

– финансовой устойчивости |

≥0,6 |

0,797 |

0,762 |

|

– долговой нагрузки |

≤3,0 |

5,373 |

Первые три коэффициента вышли отрицательными. По-другому не могло быть. Ведь в их числителе находится СОС, а он на обе отчетные даты меньше нуля. Выходит, с точки зрения соотношения между элементами актива и пассива у организации дела плохи. Причем на 31.12.2020 г. они ухудшились кратно. В обороте совсем нет собственных средств, зато очень много заемных. Финансовая зависимость от кредиторов выросла.

Показатели концентрации заемного капитала и финансовой устойчивости – единственные из шести рассчитанных значений, которые удовлетворяют норме. Значит, структура капитала сама по себе является приемлемой. Заемные средства составляют около 36-37% от пассива. Причем значительна величина долгосрочных долгов. Важно, что это не только отложенные налоговые обязательства, но и кредиты/займы на срок свыше года на сотни миллионов рублей.

Чем хороши последние? Одну причину назвали на второй схеме: скорее всего, активы за более, чем 12 месяцев сделают не один оборот и принесут доход. Будет из чего платить проценты. Второй момент: долгосрочные заемные средства – это косвенный показатель доверия компании со стороны заимодавцев. Согласитесь, никто не даст взаймы бизнесу, который не сегодня-завтра развалится. Раз дают, да еще на срок свыше года, значит, убеждены: общество просуществует этот период и будет способно платить по долгам.

Посчитали только одно значение коэффициента долговой нагрузки. Причина: в его знаменателе находится EBITDA. Это финансовый результат, который определяется накопительно за период. Заемный капитал из числителя формируется на дату. Чтобы совместить в одной формуле интервальное и точечное значения, последние перевели в формат первых. То есть усреднили, сложив половинки величин на конец 2019 и 2020. Получили величину за 2020-й.

Долговая нагрузка оказалась существенно выше нормы. Если сложившаяся ситуация не изменится, то «Ясной Поляне» понадобится больше пяти лет, чтобы покрыть свои долги прибылью до уплаты процентов, налогов и амортизации.

Общий итог проведенного анализа:

- компания существенно зависит от заемных средств. Именно они финансируют ее оборот. За 2020-й ситуация лишь ухудшилась;

- соотношение между собственным и заемным капиталом находится в пределах нормы, однако в сравнении с финансовым результатом величина последнего на порядок выше требуемой. Выходит, в том числе денежный поток недостаточен для покрытия такой величины обязательств;

- общество ходит по краю долговой ямы. При этом ситуация усугубляется выводом средств на дивиденды собственникам. Пожалуй, есть смысл в более сдержанном подходе к распределению доходов акционерам, чтобы не обескровливать денежный оборот и не повышать вероятность банкротства.

В статье поделились несложной методикой анализа финансовой устойчивости. Всего пара абсолютных показателей и несколько относительных подскажут, насколько организация зависит от внешних заимствований, чьи средства присутствуют в ее обороте и далеко ли до банкротства.

Финансовая устойчивость компании — один из важнейших показателей стабильности. Это и неудивительно, ведь если компания не сможет покрывать собственные расходы, вряд ли что-то уже сможет помочь ей удержаться на плаву.

Еще больше идей для роста выручки можно получить на наших авторских бесплатных вебинарах от компании Ой-Ли. Регистрируйтесь прямо сейчас.

Узнай, как получить 70 шаблонов для настройки отдела продаж ценность 1 500 000 руб.

Оставляйте заявку

Финансовая устойчивость

Читайте в статье:

- Абсолютная финансовая устойчивость

- Нормальная финансовая устойчивость

- Неустойчивое финансовое положение

- Кризисное финансовое положение

- Финансовая устойчивость: подведем итоги

Поддержание необходимого уровня финансовой устойчивости важно в любой момент, но особенно значимо оно становится в период экономической нестабильности — когда путей для отступления меньше, а будущее сложно спрогнозировать, даже незначительное нарушение платежеспособности может иметь фатальные последствия.

Также читайте Управление расходами: 5 советов и Оптимизация затрат: во что стоит вложиться в кризис

В финансовой теории выделяется 4 уровня финансовой устойчивости.

1. Абсолютная финансовая устойчивость

Сумма запасов и затрат < Собственные оборотные средства

В данном случае компания полностью независима от кредиторов, а все ее нужды покрываются своим оборотным капиталом. Несмотря на то, что на первый взгляд подобная ситуация может показаться крайне удачной, у нее есть достаточно очевидные недостатки: полный отказ от долгосрочных заемных средств говорит о том, что вы упускаете значительную прибыль. Соответственно, и встречается такой вариант в реальной практике крайне редко.

2. Нормальная финансовая устойчивость

Собственные оборотные средства < Сумма запасов и затрат < Собственные оборотные средства + Долгосрочные пассивы

Компания использует собственный капитал наравне с долгосрочными займами. Этот вариант считается оптимальным для устойчивости — предприятие не рискует столкнуться с невозможностью погашения задолженностей, но и не упускает возможную прибыль.

Впрочем, важно помнить, что формально нормальный уровень финансовой устойчивости включает в себя и пограничные ситуации, которые по факту нормальными назвать нельзя. Если размер займа незначителен на фоне собственных средств, компания близка к абсолютной устойчивости и, вероятно, ведет свою деятельность неэффективно.

3. Неустойчивое финансовое положение

Собственные оборотные средства + Долгосрочные пассивы < Сумма запасов и затрат < Собственные оборотные средства + Долгосрочные пассивы + Краткосрочные кредиты и займы

На этом уровне у организации возникают некоторые затруднения с платежеспособностью и для дальнейшего функционирования ей приходится прибегать к краткосрочным займам. Однако ситуацию еще нельзя назвать критической — своевременная и грамотная реакция на происходящее вполне может вернуть ее к нормальному уровню устойчивости.

Неустойчивому положению обычно сопутствуют перебои в платежах и поступлении денег на счета, периодические изменения уровня рентабельности и невыполнение финансового плана.

4. Кризисное финансовое положение

Собственные оборотные средства + Долгосрочные пассивы + Краткосрочные кредиты и займы < Сумма запасов и затрат

Компания уже не способна восстановить платежеспособность — любые попытки покрыть затраты ведут только к росту задолженности. Следующим шагом, как правило, является банкротство.

Финансовая устойчивость: подведем итоги

Итак, выделяют несколько уровней финансовой устойчивости:

- Абсолютная – компания живет без кредитов, только за счет собственных средств

- Нормальная – величина имеющихся кредитов не критична, собственные средства позволяют рассчитываться по займам в установленные сроки

- Неустойчивая – собственные средства не покрывают расходы, рабочий процесс не стабилен, есть просрочки, задержки выплат сотрудникам и налоговых отчислений

- Кризисная – компания в состоянии банкротства.

В расчете показателя финансовой устойчивости участвуют два основных параметра – величина собственных активов и величина обязательств перед контрагентами, кредиторами.

Нормальным будет считаться показатель, когда объем активов значительно превышает обязательства. В других случаях нужно обратить внимание, проанализировать ситуацию глубже и принимать соответствующие управленческие решения.

Оценка финансовой устойчивости должна проводиться не реже 1 раза в год.

Хотите понимать, что реально происходит с финансами в вашей компании?

Настроим систему отчетности и поможем во всем разобраться

Чтобы продажи выросли и у ваших друзей,поделитесь!лайкните!перешлите!