Порядок списания задолженности при ликвидации кредитора

По общему правилу компания вправе списать кредиторскую задолженность (далее — КЗ) по прошествии установленного законом срока давности в 3 года (ст. 195, 196 ГК РФ).

Кроме того, существуют и другие события, с наступлением которых законодатель связывает возникновение у должника возможности списать КЗ. Одним из них, согласно гражданскому законодательству РФ, является ликвидация контрагента (ст. 419 ГК РФ). При этом моментом прекращения существования компании считается дата исключения организации из ЕГРЮЛ (п. 9 ст. 63 ГК РФ).

Аналогичные по смыслу нормы содержит налоговое законодательство, в соответствии с которым организация должна включить КЗ в состав налогооблагаемых доходов не только по причине того, что истек срок давности, но и в связи с другими обстоятельствами (п. 18 ст. 250 НК РФ). К таким обстоятельствам, как отмечает Минфин, относится ликвидация компании (письмо от 25.03.2013 № 03-03-06/1/9152).

Поэтому если кредитор прекратил свою деятельность, то долг организации перед ним необходимо списать, т.е. включить в состав доходов.

Порядок списания КЗ при ликвидации кредитора аналогичен общеустановленному для других оснований. Первым действием организации должно стать проведение инвентаризации расчетов с целью выявления актуальных размеров КЗ, подлежащей списанию.

На следующем этапе нужно оформить бухгалтерскую справку, объясняющую причины возникновения и списания такой КЗ. И завершит процедуру подготовленный руководителем соответствующий приказ.

Важно! Подсказка от КонсультантПлюс

Приказ составляют в свободной форме. Этим документом руководитель дает распоряжение главному бухгалтеру (бухгалтеру) списать…

Узнать, какие сведения должен содержать приказ и посмотреть его образец можно в КонсультантПлюс. Пробный доступ предоставляется бесплатно.

Единственным отличием здесь станет приложение ко всем оформленным при списании документам того, который подтвердит факт ликвидации.

Что это за дополнительный документ, смотрите в КонсультантПлюс, получив бесплатный пробный доступ к системе.

Подробнее о порядке списания, а также о том, как его документально оформить, читайте в материале «Списание кредиторской задолженности с истекшим сроком давности».

Когда списывать кредиторскую задолженность по ликвидированному контрагенту?

Ликвидация кредитора — обстоятельство, не зависящее от воли организации-должника. Более того, на практике часто случается так, что должник узнает, что компания, которой он должен определенную сумму, прекратила свою деятельность, только по прошествии какого-то времени, нередко — в следующем налоговом (отчетном) периоде.

Проверить кредитора можно, в частности, на сайте налоговой. Об этом подробнее см. в статье «Проверка контрагента на сайте налоговой (нюансы)».

Налоговым законодательством установлено, что КЗ при ликвидации контрагента следует учесть в составе налогооблагаемых доходов (внереализационных). Однако в НК РФ ничего не говорится о том, когда именно нужно это сделать: в момент, когда кредитор фактически прекратил свое существование (в ЕГРЮЛ внесена соответствующая запись), либо в момент, когда по такой КЗ истек срок давности.

Единственно верного ответа здесь нет.

Контролирующие органы считают, что списывать КЗ нужно строго в том периоде, в котором в ЕГРЮЛ была внесена запись о ликвидации компании-кредитора (письмо Минфина РФ от 07.02.2020 № 03-03-06/2/7955). С ними согласны и многие суды (см., к примеру, постановления АС Поволжского округа от 14.06.2019 по делу № А55-27080/2018, Уральского округа от 20.12.2018 по делу № А47-14495/2017 и др.).

При этом, поскольку списанию КЗ должно предшествовать выявление масштабов задолженности, некоторые компании отражают такую КЗ в доходах только после проведения инвентаризации, что зачастую бывает в следующем налоговом периоде. Суды с таким подходом не соглашаются и отмечают, что в данном случае необходимо подавать уточненные налоговые декларации за период, когда ликвидация контрагента фактически произошла и в ЕГРЮЛ были внесены изменения (постановления ФАС Московского округа от 03.04.2014 № Ф05-1769/2014 по делу № А40-17207/13, Арбитражного суда Северо-Западного округа от 26.08.2014 № Ф07-6210/2014 по делу № А56-63712/2013).

Вместе с тем существуют примеры судебной практики, когда арбитры позволили списать КЗ не в периоде, когда кредитор прекратил существование, а в периоде истечения срока исковой давности.

Подборку актуальной правоприменительной практики с подробными аргументами на случай налогового спора по данному вопросу вы можете найти в КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Энциклопедию спорных ситуаций по налогу на прибыль.

Что делать, если кредитор — иностранная организация?

Если кредитор — российская организация, то узнать о ее ликвидации большого труда не составляет: достаточно обратиться к ЕГРЮЛ. Но как быть, если денежные средства компании предоставила иностранная организация, не зарегистрированная в Российской Федерации. В случае ее ликвидации компания-должник может об этом и не подозревать.

Если у российского предприятия — должника появились сомнения в жизнеспособности кредитора — иностранного юридического лица, целесообразно его проверить. Ведь если такой контрагент был ликвидирован, у российского должника возникнет обязанность включить КЗ в состав доходов на дату завершения ликвидации.

Проверить иностранного кредитора можно 2 способами:

- подать официальный письменный запрос в соответствующие (регистрационные) органы страны — постоянного места пребывания контрагента;

- попытаться найти актуальные базы юридических лиц (аналога ЕГРЮЛ) по стране, в которой он был зарегистрирован.

Если выяснится, что контрагент-иностранец был ликвидирован, то КЗ нужно списать в соответствии с порядком, описанным выше.

При этом если российская организация — должник узнала о прекращении существования такого кредитора позднее, в другом налоговом периоде, то, чтобы не возникало рисков потенциального доначисления налогов, следует подать уточненную декларацию за период, когда фактически имела место ликвидация, и доплатить налог (плюс пени за просрочку его уплаты).

Бухгалтерские проводки списания задолженности при ликвидации кредитора

Если для списания просроченной КЗ прошлых лет существует около 10 возможных бухгалтерских проводок (в зависимости от того, кем именно был контрагент), то в случае с ликвидацией все проще: списать по данному основанию можно только КЗ по расчетам с поставщиками (подрядчиками), заказчиками, а также с иными кредиторами — юридическими лицами. Следовательно, для данной операции используются счета 60, 62, а также 76.

В связи с этим типовую проводку списания КЗ в связи с ликвидацией кредитора можно представить в следующем виде:

Дт (60, 62, 76) Кт 91-1.

Подробнее о том, какими проводками в различных случаях оформляется списание КЗ, см. в материале «Списание кредиторской задолженности — проводки и сроки».

А о том, как быть с НДС при списании КЗ, см. в статье «НДС при списании кредиторской задолженности: проблемные ситуации».

Итоги

Списать КЗ и включить ее в налогооблагаемые доходы при ликвидации кредитора организация-должник обязана в общеустановленном порядке (проведение инвентаризации, составление бухгалтерской справки, издание приказа о списании КЗ). Сделать это необходимо в том периоде, в котором контрагент фактически прекратил существование и был исключен из ЕГРЮЛ. Если же организация поздно узнала о его ликвидации (например, если кредитор — иностранец), лучше подать уточненку, чтобы избежать налоговых споров с проверяющими. Особенностей для отражения такой КЗ в бухгалтерском учете не имеется.

Источники:

- Налоговый кодекс РФ

- Гражданский кодекс РФ

Когда списывать кредиторскую задолженность при ликвидации контрагента?

Уважаемые коллеги и эксперты, прошу помощи.

Оформила декларацию по налогу на прибыль за 1 квартал, по декларации получила убыток.

Стала проверять кредиторскую задолженность и выяснила ,что один из наших кредиторов в конце 1 квартала исключен из ЕГРЮЛ в связи с недостоверностью сведений.

Когда нужно списать кредиторскую задолженность и показать прибыль, в отчете за 1 квартал этого года или по истечении срока исковой давности(срок истекает в 3 квартале этого года)?

Хотелось бы списать в 1 квартале и получить прибыль в декларации, но смущает письмо Минфина от 07.02.2020. Но проверяет нас не Минфин а ФНС, а писем от ФНС по этому поводу мне найти не удалось.

Здравствуйте. Действительно, при исключении из ЕГРЮЛ в связи с недостоверностью сведений в случаях, предусмотренных статьей 21.1 129-ФЗ, Минфин еще в прошлом году высказался определенно в письме от 06.11.2019 N 03-03-07/85303, это мнение было еще раз высказано в письме от 07.02.2020 N 03-03-06/2/795.

А по поводу того, что Минфин нас не проверяет — зато он устанавливает правила для налоговых органов, которые нас проверяют.

Цитата (Вопрос: Обязаны ли налоговые органы руководствоваться письмами Минфина России? (Письмо Минфина РФ от 13.04.2010 N 03-02-08/22)): пп. 5 п. 1 ст. 32 Кодекса устанавливает обязанность налоговых органов руководствоваться письменными разъяснениями Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах, в которых выражается позиция Министерства по конкретным или общим вопросам, содержащимся в индивидуальных и (или) коллективных обращениях граждан и организаций.

С учетом изложенного налоговые органы обязаны руководствоваться адресованными им разъяснениями Минфина России.

Ведите учет расхода ГСМ по действующим правилам

г. Астрахань226 994 балла

Цитата (Эннибух):Стала проверять кредиторскую задолженность и выяснила ,что один из наших кредиторов в конце 1 квартала исключен из ЕГРЮЛ в связи с недостоверностью сведений.

Когда нужно списать кредиторскую задолженность и показать прибыль, в отчете за 1 квартал этого года или по истечении срока исковой давности(срок истекает в 3 квартале этого года)?

Здравствуйте. В последний день отчетного (налогового) периода (пп. 5 п. 4 ст. 271 НК РФ). У вас это 1 квартал. Списать КЗ позже без санкций не получится.

Важный бух, в связи с увеличением количества исключаемых из ЕГРЮЛ организаций, как не исправивших в течение полугода недостоверные данные в реестре, отдельно сформировано мнение о том, что для такой организации исключение из ЕГРЮЛ не считается основанием для списания КЗ.

Цитата (Вопрос: Об учете в целях налога на прибыль сумм кредиторской задолженности, подлежащей списанию в связи с ликвидацией (исключением из ЕГРЮЛ) организации-кредитора. (Письмо Минфина России от 07.02.2020 N 03-03-06/2/7955)):суммы кредиторской задолженности, списываемые в связи с ликвидацией организации-кредитора, подлежат включению в состав внереализационных доходов в периоде, соответствующем дате внесения записи в ЕГРЮЛ о ликвидации кредитора.

При этом если организация исключается из ЕГРЮЛ по решению налогового органа в соответствии с пунктом 1 статьи 21.1 Федерального закона от 08.08.2001 N 129-ФЗ ‘О государственной регистрации юридических лиц и индивидуальных предпринимателей’ (далее — Закон N 129-ФЗ), то в силу пункта 2 статьи 64.2 ГК РФ исключение недействующего юридического лица из ЕГРЮЛ влечет правовые последствия, предусмотренные ГК РФ и другими законами применительно к ликвидированным юридическим лицам. Следовательно, правовые последствия исключения недействующего юридического лица из ЕГРЮЛ приравнены ГК РФ к его ликвидации.

Вместе с тем на указанные в пункте 5 статьи 21.1 Закона N 129-ФЗ организации вышеназванные правовые последствия не распространяются. Кредиторская задолженность налогоплательщика перед такой организацией по этим основаниям не подлежит списанию, следовательно, и отражению в составе внереализационных доходов.

Поэтому задолженность в отношении таких организаций (и ДЗ, и КЗ) сейчас правильно списывать по истечении срока исковой давности.

Цитата (Эннибух):срок истекает в 3 квартале этого года

следовательно, и доходы появятся в третьем квартале.

г. Астрахань226 994 балла

Цитата (Na_Tr):(Письмо Минфина России от 07.02.2020 N 03-03-06/2/7955)):

Может и можно руководствоваться таким мнением Минфина. Но его суды не поддерживают. Вот, например:

«факт исключения организации из ЕГРЮЛ относится к «иным основаниям» (п. 18 ст. 250 Кодекса), по которым сумма кредиторской задолженности подлежит включению в состав внереализационных доходов и произведено это должно быть в том периоде, в котором кредитор исключен из ЕГРЮЛ (независимо от того, по какой причине это исключение из ЕГРЮЛ произошло — в связи с ликвидацией, или на основании решения регистрирующего органа)».

Постановление АС УО от 06.06.2017 № Ф09-2437/17 и еще куча. Поищите, если интересно.

Получить образец учетной политики для небольшого ООО

Важный бух, приводимые Вами решения суда ДО мнения Минфина (мнение появилось в ноябре 2019 года). Бывает, что точка зрения чиновников и судов меняется с течением времени. Разъяснения Минфина обязательны для применения налоговыми органами, поэтому при возникновении претензий ИФНС ссылка на разъяснения Минфина поможет дело до суда в принципе не доводить. В принципе, доход будет признан в одном налоговом периоде — в первом или третьем квартале одного и того же года — разница небольшая. Не уверена, что налоговая сможет оштрафовать за более раннее признание дохода и, соответственно, более раннее увеличение обязательств по налогу на прибыль.

Но если бы даты были в разные налоговые периоды — то правильный вариант списания КЗ всё же в момент истечения срока исковой давности.

г. Астрахань226 994 балла

Цитата (Na_Tr):Не уверена, что налоговая сможет оштрафовать за более раннее признание дохода и, соответственно, более раннее увеличение обязательств по налогу на прибыль.

Не может конечно. Пусть ТС сам решает.

Цитата (Na_Tr):Бывает, что точка зрения чиновников и судов меняется с течением времени.

Согласна

Na_Tr, Важный Бух большое Вам спасибо за помощь.

Заполнить, проверить и сдать через интернет последнюю декларацию по ЕНВД за IV квартал 2020 года

В августе на сайте была опубликована моя статья об отражении в учете дебиторской задолженности, признанной безнадежной в связи с ликвидацией этой организации. Причем о ее исключении из реестра стало известно только в следующем году.

Теперь рассмотрим обратную ситуацию. Только сейчас, в декабре 2019 года мы узнали о том, что организация, перед которой у нас висит долг (допустим, по полученному от них авансу) была исключена из ЕГРЮЛ еще осенью прошлого года.

Почему так вышло, кто виноват, что договор нами не был исполнен, и почему при ликвидации несостоявшегося партнера с нас не взыскали эту сумму — обсуждать не будем. В свое время один мудрый товарищ очень кратко изложил свою биографию всего в двух словах: — Всякое бывало.

Так и здесь — всякое бывает. И сложившаяся ситуация не является чем-то фантастическим и неправдоподобным.

Итак, остановимся на том, что летом прошлого года (допустим, в июне) был заключен договор с какой-то организацией на оказание ей услуг с условием предварительной оплаты.

Поступление 944 тыс. руб. на расчетный счет исполнителя было отражено записью:

Дебет счета 51 Кредит счета 62 — 944 000 руб.

Сразу же бухгалтерия из этой суммы «вытащила» НДС по действующей тогда ставке 18/118%, то есть 144 тыс. руб., выставила заказчику авансовый счет-фактуру, оформленный согласно требованиям п. 5.1 ст. 168 НК РФ и зарегистрировала его в книге продаж соответствующего (II квартала) налогового периода.

В тот же день, что и поступили деньги, была сделана еще одна проводка:

Дебет счета 76 (АВ) Кредит счета 68.02 — 144 000 руб.

Далее бухгалтер вполне справедливо счет свою миссию полностью выполненной и стал ждать закрывающие документы по этому договору.

Ждал-ждал, пока не дождался.

А дождался он того, что только сейчас, то есть в декабре 2019 года кто-то из руководителей милостиво его уведомил в том, что больше года назад, еще в сентябре 2018 года данная организация была ликвидирована.

Таким образом, мы имеем сокрытие от государства внереализационных доходов прошлого года и занижение налогооблагаемой базы по налогу на прибыль.

По мнению финансового ведомства на доходы эту сумму необходимо отнести не на дату, когда нерадивый исполнитель тем либо иным способом узнал о ликвидации кредитора, а на дату его ликвидации (Письмо Минфина России от 09.02.2018 № 03-03-06/1/7837).

Суды также поддерживают эту точку зрения (например, постановление Арбитражного суда Волго-Вятского округа от 04.06.2018 № Ф01-1795/2018 по делу № А17-249/2017).

При этом доход может быть признан в последний день того года, в котором организация была ликвидирована, вне зависимости от того, исключена она была из реестра в марте, августе, либо ноябре.

Такой вывод можно сделать, например, из письма Минфина России от 26.11.2014 № 03-03-10/60138 (доведено до сведения налоговых органов письмом ФНС России от 08.12.2014 № ГД-4-3/25307@), или письма Минфина России от 21.10.2019 № 03-03-06/1/80551.

Другими словами, можно будет подать уточненную налоговую декларацию по итогам 2018 года, а не по итогам, допустим, I полугодия или 9 месяцев.

И это вполне логично.

По налогу на прибыль налоговым периодом является календарный год, отчетными — I квартал, I полугодие, 9 месяцев. По их окончанию платятся авансовые платежи по налогу. И нарушение порядка исчисления либо уплаты авансовых платежей не может рассматриваться в качестве основания для привлечения лица к ответственности за нарушение законодательства о налогах и сборах по ст. 122 НК РФ (п. 16 Информационного письма ВАС РФ от 17.03.2003 № 71, Определение ВС РФ от 18.04.2018 № 305-КГ17-20241, Письмо Минфина России от 24.05.2017 № 03-02-07/1/31912, Письмо ФНС России от 26.07.2018 № СА-4-7/14490@).

Другими словами, за неверное определение суммы авансового платежа на следующий квартал в связи с неправильным исчислением налогооблагаемой базы по налогу на прибыль за отчетный период (квартал, полугодие, 9 месяцев) наказания не предусмотрено. Покарать могут только за выявленную недоимку по итогам налогового периода при проверке годовой декларации.

Удостоверившись в том, что так и не состоявшийся заказчик действительно в сентябре 2018 году был исключен из ЕГРЮЛ, необходимо будет увеличить доходы 2018 года на 944 тыс. руб. Если ошибку признать существенной (об этом мы тоже немало говорили ранее), то декабрем нужно сделать запись:

Дебет счета 62 Кредит счета 84 — 944 000 руб.

Но по дебету счета 76 (АВ) у нас по этому авансу висит 144 тыс. руб. начисленного в прошлом году налога на добавленную стоимость. И что с ним делать?

По мнению чиновников, принять его к вычету Заратустра статья 21 НК РФ не позволяет (Письма Минфина России от 10.02.2010 № 03-03-06/1/58, от 07.12.2012 № 03-03-06/1/635).

А списать эту сумму на расходы, уменьшающие налогооблагаемую прибыль, не велит глава 25 того же НК РФ (уже упомянутое письмо от 07.12.2012 № 03-03-06/1/635).

Следовательно, источник списания отданных в прошлом году в доходы бюджета 144 тыс. руб. — самый любимый налоговиками, то есть расходы, не уменьшающие налогооблагаемую прибыль.

Суды в этом вопросе не выработали единую точку зрения, и делятся примерно пополам — кто-то считает, что на уменьшение прибыли эту сумму налога отнести нельзя, кто-то считает, что можно.

Ну и если руководство принимает решение лишний раз не дергать дремлющего пса за хвост, дабы не навлечь на себя дополнительные неприятности, то списание НДС на непринимаемые расходы отразится проводками:

Дебет счета 84 Кредит счета 76 (АВ) — 144 000 руб. —списана на расходы сумма налога на добавленную стоимость;

Дебет счета 84 Кредит счета 68 — 28 800 руб. — начислено постоянное налоговое обязательство (со следующего года — постоянный налоговый расход) по расходам, не уменьшающим налогооблагаемую прибыль (144 000 руб. х 20%).

Далее необходимо как можно быстрее (дабы избежать лишней пени) подать уточненку в свою налоговую инспекцию.

В ней будет необходимо:

Увеличить на 944 тыс. руб. строку 100 «Внереализационные доходы — всего» Приложения № 1 «Доходы от реализации и внереализационные доходы» к Листу 02;

На эту же сумму увеличить в Листе 02 строки 020 «Внереализационные доходы», 060 «Итого прибыль (убыток)», 100 «Налоговая база».

Также предположим, что в марте еще не ушедшего 2019 года в инспекцию была подана декларация за 2018 года, по которой (несмотря на все намеки налоговиков) был показан убыток в размере, ну пусть, 150 тыс. руб.

И последними проводками 2018 года были:

Дебет счета 99 Кредит счетов 90/9 и 91/9 — 150 000 руб.

Дебет счета 68 Кредит счета 99 — 30 000 руб. — начислен условный доход по налогу на прибыль;

Дебет счета 09 Кредит счета 68 — 30 000 руб. — начислен отложенный налоговый актив от суммы понесенных убытков.

Дебет счета 84 Кредит счета 99 — 120 000 руб. — сумма понесенного в 2018 году убытка отнесена на уменьшение прибыли, остающейся в распоряжении организации.

Таким образом, значение строки 100 листа 02 в уточненной декларации станет равным 794 тыс. руб. Эту же сумму следует показать и по строке 120 «Налоговая база для исчисления налога». В строке 180 «Сумма исчисленного налога» нужно будет показать образовавшуюся недоимку в размере 158 800 руб. (с разбивкой по бюджетам). Чуть раньше, хотя бы на день, чем в инспекцию будет представлена уточненная декларация, оптимально перечислить в ее адрес эти 158 800 руб. недоимки, 31 160 руб. (158 800 руб. х 20%) штрафа по п. 1 ст. 122 НК РФ и исчисленную по день уплаты включительно пеню по ст. 78 НК РФ.

Доначисление налога надо будет отразить проводкой:

Дебет счета 84 Кредит счета 68 — 160 000 руб. (800 000 руб. х 20%).

Кроме того, ошибочно (как выяснилось только сейчас) начисленный в прошлом году отложенный налоговый актив нужно убрать проводкой:

Дебет счета 68 Кредит счета 09 — 30 000 руб.

Таким образом, долг перед бюджетом по налогу на прибыль (сальдо по счету 68) увеличится на сумму недоимки в размере 158 800 руб. (160 000 руб. 28 800 руб. — 30 000 руб.). Кроме того, надо будет добавить самостоятельно начисленный штраф записью:

Дебет счета 99 Кредит счета 68 — 31 600 руб., и точно такой же проводкой надо отразить набежавшую за это время пеню.

С налогом на прибыль за 2018 год вроде всё.

Теперь попробуем разобраться с налогом за 2019 год.

В 2019 году организация имела право (до исправления ошибки) уменьшить свою налогооблагаемую прибыль на сумму понесенного ранее убытка (ст. 283 НК РФ).

Если это позволил результат текущего года (сумма прибыли превысила 300 тыс. руб.), то весь (как оказалось — ошибочный) убыток (150 тыс. руб.) был погашен, допустим, в I полугодии 2019 года.

Проводка в июне была:

Дебет счета 68 Кредит счета 09 — 30 000 руб.

И, как выяснилось в декабре — напрасно.

Ошибку эту исправляем записью:

Дебет счета 09 Кредит счета 68 — 30 000 руб.

По нашему мнению, подавать уточненные декларации за I квартал, равно как и за полугодие, обязанности не возникает.

Авансовые платежи по налогу на прибыль были уплачены в установленный ст. 289 НК РФ срок. А то, что они были занижены — как уже было сказано выше, не наказуемо. Сумма налога по годовой декларации будет определена, с учетом исправленной прошлогодней ошибки, верно.

Теперь перейдем к составлению годовой отчетности за 2019 год.

Так как существенная ошибка за 2018 год была выявлена уже позже утверждения собственниками финансовой отчетности этого года, то необходимости в ее пересмотре не возникает.

В отчетности 2019 года необходимо будет указать соответствующие показатели, с учетом их исправления, по графам «По состоянию на 31.12.2018» (в балансе и форме № 3) и по графе «За 2018 год» в Отчете о финансовых результатах. В Отчет о движении денежных средств (форму № 4) изменения вносить не потребуется.

В балансе необходимо будет по активу:

— уменьшить строку 1180 «Отложенные налоговые активы» на 30 000 руб.

— уменьшить строку 1260 «Прочие оборотные активы» на 144 000 руб.

В итоге строка 1600 «Баланс» уменьшится на 174 000 руб.

В пассиве необходимо будет:

— увеличить на 611 200 руб. строку 1370 «Нераспределенная прибыль (непокрытый убыток)» (944 000 руб. — 144 000 руб. — 28 800 руб. — 160 000 руб.).

— уменьшить на 785 200 руб. (944 000 руб. — 158 800 руб.) строку 1520 «Кредиторская задолженность».

В итоге строка 1700 «Баланс» уменьшится на 174 000 руб. (785 200 руб. — 611 200 руб.).

В Отчете о финансовых результатах (форме № 2) по графе «За 2018 год» необходимо будет:

— увеличить на 944 000 руб. строку 2340 «Прочие доходы»;

— увеличить на 144 000 руб. строку 2350 «Прочие расходы»;

— увеличить на 800 000 руб. строку 2300 «Прибыль (убыток) до налогообложения»;

— увеличить на 158 800 руб. строку 2410 «Текущий налог на прибыль»;

— увеличить на 28 800 руб. строку 2421 «в т.ч. постоянные налоговые обязательства (активы)»;

— уменьшить на 30 000 руб. строку 2450 «Изменение отложенных налоговых активов»;

— увеличить на 611 200 руб. строку 2400 «Чистая прибыль (убыток)».

В Отчете о движении капиталов (форме № 3) необходимо будет увеличить на 611 200 руб. сумму прибыли, остающуюся в распоряжении организации по состоянию на 31.12.2018.

Таким образом, несвоевременный запрос о судьбе контрагента оборачивается для организации как финансовыми потерями (уплатой недоимки и штрафных санкций по налогу на прибыль), так и ощутимой нагрузкой для бухгалтерии — внесением изменений в налоговую и бухгалтерскую отчетность.

Дата публикации: 28.09.2015 12:30 (архив)

Невостребованная кредиторская задолженность перед ликвидируемой организацией учитывается в доходах при налогообложении прибыли в периоде, когда будет внесена запись о ликвидации кредитора в ЕГРЮЛ.

Кредиторскую задолженность, списанную в связи с истечением срока исковой давности «или по другим основаниям», следует учесть в составе внереализационных доходов (п. 18 ст. 250 НК РФ). В Налоговом кодексе не уточняется, по каким «другим» основаниям может быть списана кредиторская задолженность. Вместе с тем перечень оснований для списания кредиторской задолженности является открытым. Иные основания для списания кредиторской задолженности (помимо истечения срока исковой давности), предусмотрены статьями 415-419 Гражданского кодекса.

В частности, к таковым относятся прощение долга, прекращение обязательства невозможностью исполнения, прекращение обязательства на основании акта государственного органа, прекращение обязательства в связи с ликвидацией кредитора — юридического лица (если данный кредитор никому не переуступил право требования).

Согласно статье 271 НК РФ, доходы признаются в том отчетном (налоговом) периоде, к которому они относятся. Учитывая изложенные, периодом включения в доходы задолженности при ликвидации организации-кредитора является период исключения ее из ЕГРЮЛ.

Как правильно списать кредиторскую задолженность поставщику, если он ликвидирован из ЕГРЮЛ? Как это отразится на КУДиР?

Ликвидация поставщика является основанием для списания кредиторской задолженности (ст. 419 ГК РФ):

- в БУ задолженность может быть списана по результатам инвентаризации расчетов проводкой Дт 60 Кт 91.01. Сумма кредиторской задолженности признается прочим доходом в том отчетном периоде, в котором Организация приняла решение о списание этой задолженности (п. 77, 78 Приказ Минфина РФ от 29.07.1998 N 34н);

- в НУ по УСН списанная кредиторская задолженность учитывается во внереализационных доходах в том отчетном периоде, на который приходится дата внесения в ЕГРЮЛ записи о ликвидации контрагента (п. 1 ст. 346.15 НК РФ, п. 18 ст. 250 НК РФ, Письма Минфина РФ от 25.04.2016 N 03-03-06/1/23695, от 03.07.2009 N 03-11-06/2/118).

Затраты на приобретение товаров принимаются в расходы и отражаются в КУДиР при соблюдении обязательных условий (пп. 23 п. 1 ст. 346.16 НК РФ, пп. 2 п. 2 ст. 346.17 НК РФ). Товары должны быть:

- оприходованы в учете;

- оплачены;

- реализованы.

Если списание кредиторской задолженности происходит по причине ликвидации контрагента, то такое списание приравнивается к «оплате», т.к. обязательство перед кредитором в момент списания долга считается выполненным (ст. 419 ГК РФ).

В данном случае товары считаются оплаченными и их стоимость может быть учтена в расходах по УСН.

Однако дополнительных разъяснений контролирующих органов по данному вопросу нет. И такой подход можно назвать рискованным.

В аналогичной ситуации при списании кредиторской задолженности в связи с истечением срока исковой давности учесть в расходах УСН стоимость товаров, приобретенных ранее у кредитора, нельзя (Письмо Минфина РФ от 07.08.2013 N 03-11-06/2/31883).

Налоговые органы при проверках могут придерживаться именно этой позиции и по списаниям по причине ликвидации.

Организация на УСНО (доходы минус расходы, 15%) заключила договор поставки с ООО «Куб» на приобретение товаров на сумму 5 900 руб. (в т. ч. НДС 18%).

10 марта товары Нитяные шторы «Африка» (10 шт.) были получены и приняты к учету.

20 марта Организация получила уведомление о ликвидации ООО «Куб» и исключение контрагента из ЕГРЮЛ.

На момент получения уведомления о ликвидации контрагента Организация имеет кредиторскую задолженность перед этим поставщиком в размере 5 900 руб.

Рассмотрим пошаговое оформление примера.

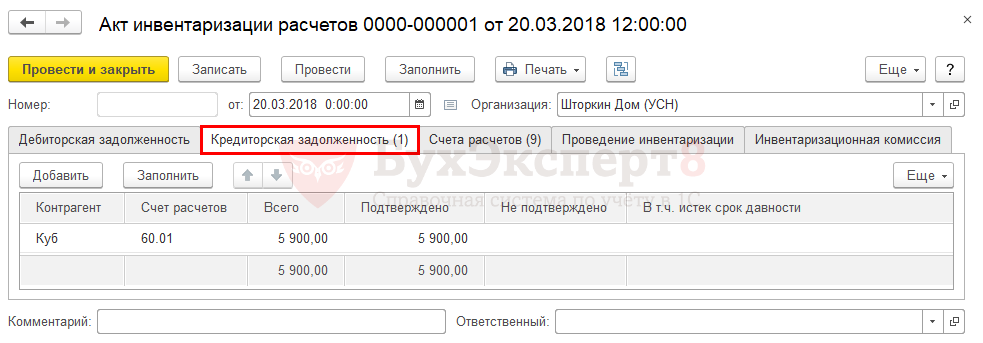

Шаг 1. Составление акта инвентаризации расчетов.

Перед списанием кредиторской задолженности необходимо провести инвентаризацию расчетов с контрагентом с помощью документа Акт инвентаризации расчетов через раздел Покупки – Расчеты с контрагентами – Акты инвентаризации расчетов.

Табличная часть вкладки Кредиторская задолженность заполняется автоматически по кнопке Заполнить.

См. также Схема инвентаризации расчетов

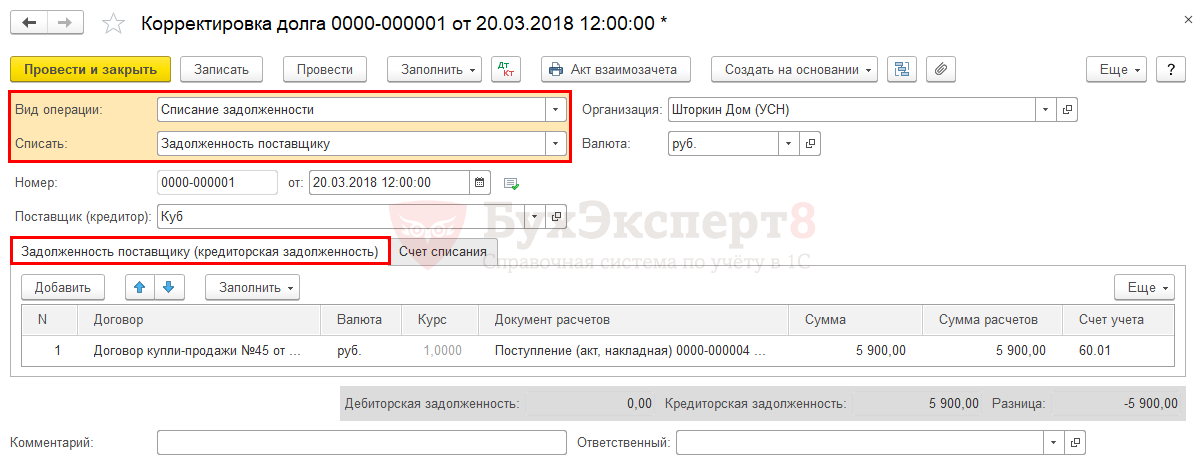

Шаг 2. Списание кредиторской задолженности.

Списание кредиторской задолженности отражается документом Корректировка долга в разделе Покупки – Расчеты с контрагентами – Корректировка долга.

Шапка документа:

- Вид операции – Списание задолженности;

- Списать – Задолженность поставщику.

Вкладка Задолженность поставщику (кредиторская задолженность) заполняется автоматически по кнопке Заполнить – Заполнить остатками по взаиморасчетам.

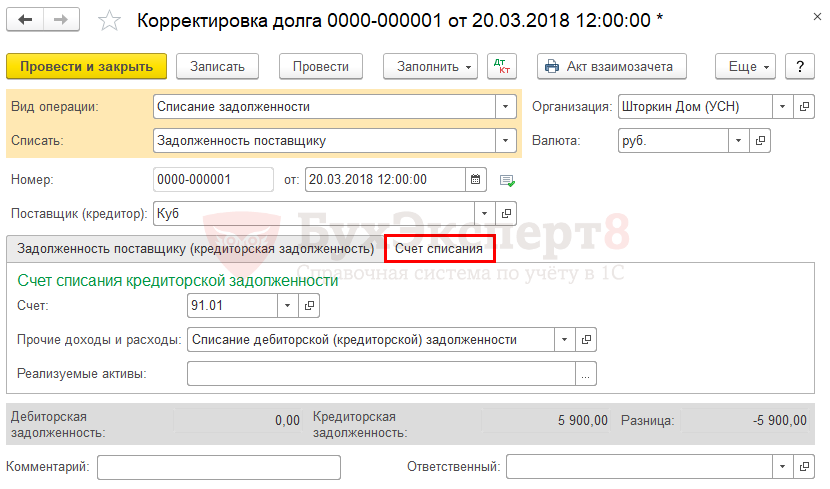

Вкладка Счет списания.

Табличная часть документа:

- Счет – счет списания кредиторской задолженности 91.01 «Прочие доходы»;

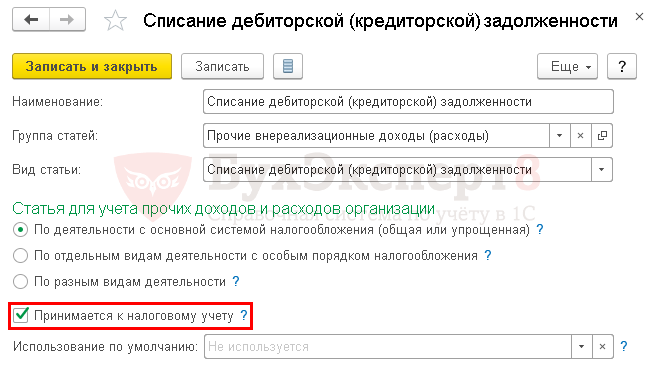

- Прочие доходы и расходы – Списание дебиторской (кредиторской) задолженности.

Выбирается статья из справочника Прочие доходы и расходы.

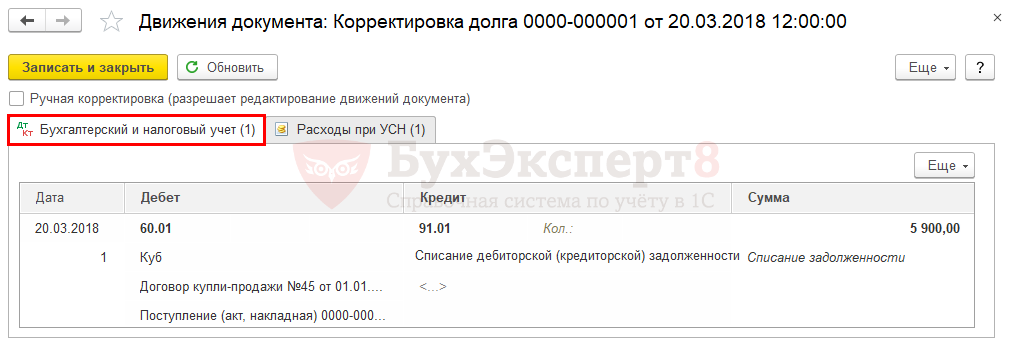

Проводки по документу

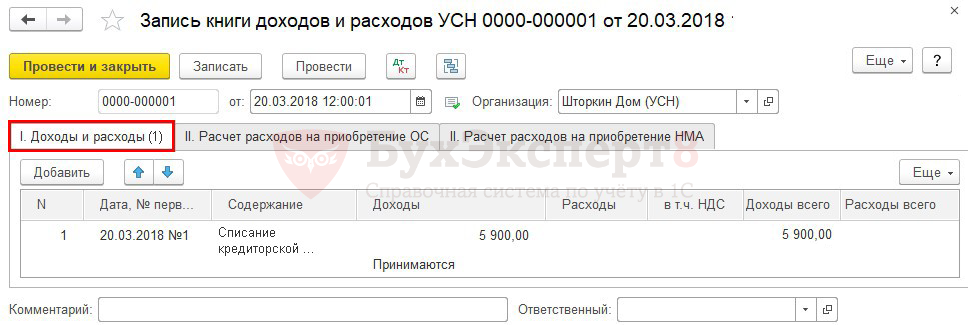

Шаг 3. Регистрация дохода от списания кредиторской задолженности в НУ для УСН.

Признание дохода для целей УСН в сумме списанной кредиторской задолженности отражается документом Запись книги доходов и расходов УСН в разделе Операции – УСН – Записи книги доходов и расходов УСН.

Шапка документа:

- от – дата внесения в ЕГРЮЛ записи о ликвидации контрагента (Письмо Минфина РФ от 25.04.2016 N 03-03-06/1/23695).

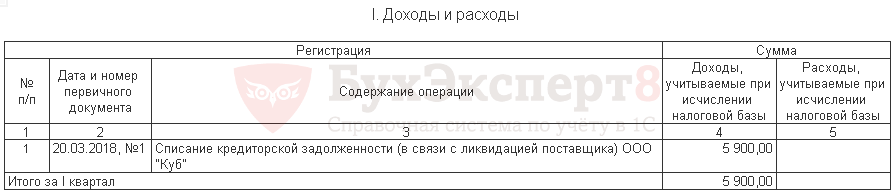

Полученный результат можно проверить через раздел Отчеты – УСН – Книга доходов и расходов по УСН.

См. также:

- Схема инвентаризации расчетов

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(7 оценок, среднее: 5,00 из 5)

Загрузка…