Организация работает без НДС, взаимодействуя при этом с организацией, являющейся плательщиком этого налога. Ситуация нередкая. Рассмотрим основные правила документального оформления операций между такими компаниями и особенности принятия к учету товаров (работ, услуг), а также НДС каждой из сторон.

Продавец не платит НДС

Когда организация работает без НДС, договор, счет на оплату и отгрузочные документы в адрес покупателя (накладную или акт) она оформляет без указания суммы НДС. В соответствующих местах ставится либо прочерк, либо запись «Без налога (НДС)». В тексте договора, счета или в письме произвольной формы рекомендуется указать основание, по которому продавец не уплачивает НДС.

Организации, использующие освобождение от обязанностей плательщика НДС по статьям 145 (по объему выручки) и 145.1 (участник проекта «Сколково») НК РФ, должны при отгрузке составить счет-фактуру на продажу с использованием записи «Без налога (НДС)» в соответствующей графе документа (п. 5 ст. 168 НК РФ).

Тем, кто планирует применить освобождение от НДС, рекомендуем ознакомиться с материалом «Как правильно освободиться от НДС».

Организации, применяющие специальные налоговые режимы (УСН), не являются налогоплательщиками НДС и не обязаны оформлять счет-фактуру (п. 3 ст. 169 НК РФ). Также не составляют счета-фактуры организации, которые осуществляют операции, не облагаемые НДС согласно ст. 149 НК РФ (подп. 1 п. 3 ст. 169 НК РФ). Если же указанные организации примут решение о выставлении такого документа, то его рекомендуется оформлять аналогично требованиям, приведенным в п. 5 ст. 168 НК РФ.

Что нужно сделать продавцу — неплательщику НДС, если он ошибочно выставил счет-фактуру, разъясняют эксперты КонсультантПлюс. Получите бесплатный пробный доступ к КонсультантПлюс и переходите к инструкции.

Покупатель, являющийся плательщиком НДС, при получении документов от организации, работающей без НДС, принимает к учету товары (работы, услуги) по их стоимости, указанной в документах. Отсутствующий в документах продавца НДС покупателем при этом никак не учитывается и дополнительно не исчисляется.

В документах на оплату продавцу, работающему без НДС, в поле «Основание платежа» должна присутствовать запись «Без налога (НДС)».

Покупатель не платит НДС

Когда поставщиком организации, которая работает без НДС, является организация, уплачивающая НДС, договор, счет на оплату и отгрузочные документы в адрес покупателя (накладная или акт) оформляются с НДС. В соответствующих графах и местах текста документов указываются ставки и суммы налога, формирующие общую итоговую сумму документа.

Плательщик НДС, обязанный в соответствии с п. 3 ст. 169 НК РФ при реализации составлять счет-фактуру, может по письменному согласию сторон сделки не оформлять этот документ для налогоплательщиков, работающих без НДС (подп. 1 п. 3 ст. 169 НК РФ).

Оформить согласие на несоставление счетов-фактур вам поможет наш материал «Как отказаться от счетов-фактур, если покупатель – неплательщик НДС».

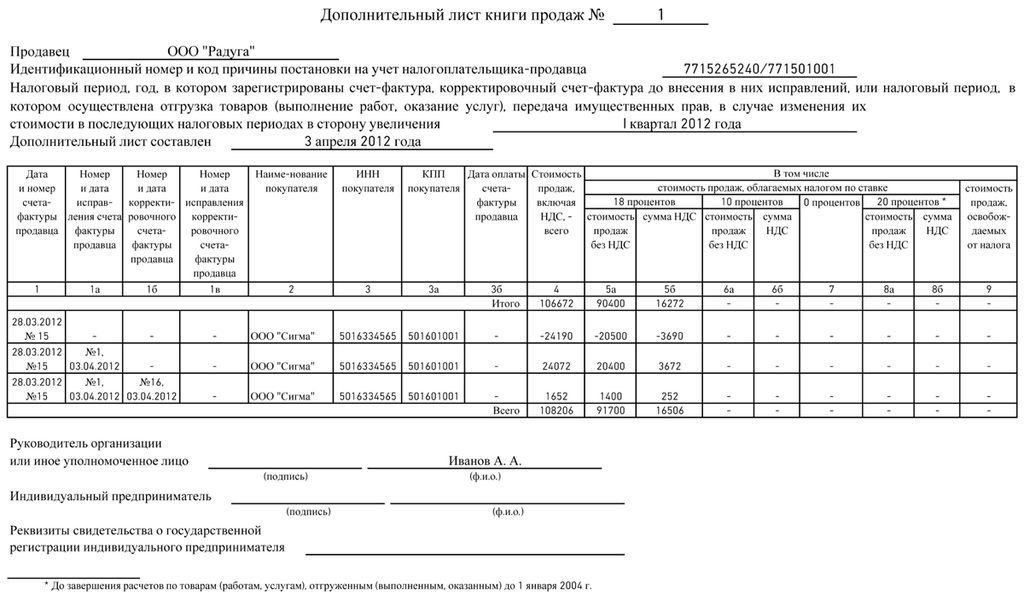

При этом плательщик НДС должен отразить в книге продаж либо реквизиты первичных документов, либо реквизиты счета-фактуры, оформленного для себя в единственном экземпляре. Невыполнение этих действий повлечет за собой занижение у него суммы НДС от реализации.

ВНИМАНИЕ! С 1 июля 2021 года счета-фактуры, книги покупок и продаж оформляются по новым формам. Это связано с тем, что эксперимент по прослеживаемости товаров перестал быть экспериментом и стал обязательным для тех, кто импортирует и продает определенные виды товаров. При этом новые бланки обязаны применять все налогоплательщики НДС, а также спецрежимники. Подробнее о новой форме читайте здесь.

Скачать обновленный бланк счета-фактуры можно, кликнув по картинке ниже:

Бланк счета-фактуры

Скачать

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Если приобретающая товары (работы, услуги) организация работает без НДС, то выделенный в документах поставщика, работающего с НДС, налог она принимает к учету одним из следующих способов:

- В полном объеме при принятии к учету единовременно включает в стоимость этих товаров (работ, услуг), согласно подп. 3 п. 2 ст. 170 НК РФ. Этот способ применяют организации, использующие освобождение от обязанностей плательщика НДС по ст. 145 и 145.1 НК РФ, а также организации, находящиеся на ЕНВД (с учетом положений п. 7 ст. 346.26 гл. 26.3 НК РФ).

- В определенном порядке (в зависимости от вида расходов, к которым налог относится, и факта их оплаты) включает его в состав расходов, уменьшающих доходы. Этот способ применяется при использовании УСН с объектом налогообложения «доходы минус расходы» и ЕСХН (подп. 8 п. 2 ст. 346.5 гл. 26.1 и подп. 8 п. 1 ст. 346.16 гл. 26.2 НК РФ).

Подробнее см. материал «Как учитывать входной НДС при УСН?».

В документах на оплату поставщику, работающему с НДС, в поле «Основание платежа» покупатель, не уплачивающий НДС, должен выделить сумму НДС, составляющую часть этого платежа.

Поставщик, работающий с НДС, при получении от покупателя, не уплачивающего НДС, авансового платежа в счет предстоящих поставок, в обычном для плательщика НДС порядке оформляет счет-фактуру на полученный аванс в одном экземпляре. Покупателю, не уплачивающему НДС, оформленный поставщиком счет-фактура на аванс не нужен.

А как поступить поставщику/продавцу в ситуации, когда покупатель – неплательщик НДС возвращает товар? Вы можете изучить экспертное мнение сотрудников КонсультантПлюс, оформив бесплатный пробный доступ к КонсультантПлюс.

Итоги

Продавец – неплательщик НДС или освобожденный от уплаты налога не обязан выставлять счета-фактуры. Покупатель-неплательщик или освобожденный от уплаты НДС учитывает входной налог в зависимости от принятой им системы налогообложения.

Предпринимателям на УСН знакома ситуация, когда крупные компании отказываются от покупки, объясняя это тем, что сделка без НДС для них не несет никакой выгоды. Некоторые упрощенцы идут на уступки клиенту и выставляют счет-фактуру с НДС ради прибыльной сделки. Остальные, избегая дополнительной отчетности и уплаты налога, упускают ценного клиента. Но это далеко не все возможные сценарии развития ситуации — попробуйте убедить своего клиента в том, что приобретая товар у вас без НДС, он ничего не потеряет. О том, как это сделать, читайте нашу статью.

Почему фирмы на ОСНО наотрез отказываются покупать что-либо у упрощенцев?

Вся причина кроется в НДС. Все организации и ИП на общей системе налогообложения являются плательщиками НДС. При продаже своих товаров или услуг они обязаны добавить НДС к цене, а затем заплатить налог в бюджет государства.

Для таких компаний на ОСНО существует налоговый вычет, воспользовавшись которым, НДС к уплате можно снизить. Сумму налога можно уменьшить на сумму «покупного» НДС, т.е. того, который заплатили при приобретении товаров или услуг.

Например: закупили товары для перепродажи на 10 000 ₽ + 2000 ₽ заплатили НДС, всего перечислили поставщику 12 000 ₽.

Затем продали товары за 20 000 ₽ + НДС 4000 ₽, нам перечислили покупатели 24 000 ₽.

Сумма НДС к уплате = 4000–2000 = 2000 ₽.

Когда компания покупает товар у вас без НДС, то налоговый вычет у неё отсутствует, и государству нужно перечислить сумму НДС уже не 2000 ₽, а все 4000 ₽.

Получается, что фирме на ОСНО действительно невыгодно с вами работать, и зачастую они просят спецрежимников выставить счет-фактуру с НДС.

Но тогда у вас возникает дополнительная обязанность перечислить налог в бюджет и сдать отчет по НДС, который принимают только в электронном виде. Кроме того, налоговики настаивают, чтобы в доходы УСН включалась вся сумма с учетом НДС, а при уплате НДС в бюджет вы не имеете права учесть его в составе расходов.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Продайте товар по цене минус НДС

Плательщику НДС на самом деле невыгодно с вами работать, только если ваша цена товара и цена товара у другого продавца, включая НДС, одинаковы. Если у другого продавца, который работает с НДС, аналогичный товар стоит 12 000 ₽, включая НДС, то оптимальной ценой для вашего покупателя, при которой он не понесет убытков, будет цена 10 000 ₽ без НДС и ниже.

Это легко отслеживается на примере расчета затрат покупателя на ОСНО:

|

Покупка товара у продавца с НДС |

Покупка товара без НДС у нас |

|

|---|---|---|

|

Остаток на р/с |

400 000 ₽ |

400 000₽ |

|

Стоимость товара для перепродажи |

12 000 ₽, включая НДС |

10 000 без НДС |

|

Налоговый вычет по НДС: |

2000 ₽ |

0 |

|

При перепродаже товара, например, наценка составляет 100%. Выручка от реализации: |

24 000 ₽, в том числе НДС 4000 ₽ |

24 000 ₽, в том числе НДС 4000 ₽ |

|

Сумма НДС к уплате |

4000 − 2000 = 2000 ₽ |

4000 ₽ |

|

Налог на прибыль: (Доход без НДС − Расход без НДС)×20% |

(20 000 − 10 000)×20% = 2000 ₽ |

(20 000 − 10 000)×20% = 2000 ₽ |

|

Экономия от покупки: деньги остались от покупки |

— |

2000 ₽. За наш товар заплатили не 12 000, а 10 000 ₽. |

|

Итоговый результат: |

Получено: 24 000 Списано: 16 000 Остаток на р/c: 408 000 |

Получено: 24 000 Списано: 16 000 Остаток на р/c: 408 000 |

Таким образом, несмотря на то, что при покупке товара без НДС покупатель на ОСНО заплатит сумму налога больше, финансовый результат от сделки будет таким же, т.к. на эту сумму НДС будет уменьшена ваша цена за товар или услугу.

Статья актуальна на

17.10.2013

-

Почему важен режим налогообложения стороны по сделке

-

Компания на ОСНО продает товар компании на УСН

-

Покупатель на УСН возвращает товар продавцу на ОСНО

-

Выводы

Почему важен режим налогообложения стороны по сделке

Когда оба участника сделки находятся на общем режиме налогообложения, происходит следующее:

- продавец товара или услуги прибавляет к сумме договора 20% НДС и выставляет покупателю счет-фактуру с выделенной суммой НДС. Эту сумму продавец включает в декларацию по НДС и перечисляет в бюджет;

- покупатель оплачивает товары или услуги вместе с НДС. Когда он в свою очередь продает уже свои товары или услуги, он также прибавляет к их стоимости НДС и должен уплатить его в бюджет. Но сумму к уплате он может уменьшить на те суммы НДС, которые заплатил своим поставщикам.

Таким образом, каждая фирма или индивидуальный предприниматель на ОСНО платит в бюджет разницу между НДС, который получили от покупателей и НДС, который сами уплатили поставщикам.

Рассчитать налоги и сдать отчётность по ОСНО

По всем налогам и сборам сервис формирует платёжки автоматически

Узнать подробнее

Вычеты по НДС могут делать только плательщики НДС, которые купили товар или услугу у такого же плательщика НДС, и если есть счет-фактура от продавца.

Если продавец применяет спецрежим и не платит НДС, то цепочка НДС рвется и покупатель на ОСНО не сможет делать вычеты. По этой причине организациям и предпринимателям на общей системе часто бывает невыгодно сотрудничать с «упрощенцами».

Если очень нужно, контрагент на упрощенке может выставить счет-фактуру с выделенным НДС. У него нет такой обязанности, но и запрета тоже нет. Но это невыгодно уже ему самому. Он этот НДС по счету-фактуре должен будет заплатить в бюджет (п. 5 ст. 173 НК РФ), но никаких вычетов делать не сможет, так как не имеет права. При этом нужно будет еще и сдать декларацию по НДС за текущий квартал.

Продавец же сможет принять к вычету НДС по счету-фактуре, полученной от «упрощенца», но налоговики такие вычеты не любят, могут возникнуть споры и придется отстаивать правоту в суде – они обычно встают на сторону налогоплательщика.

Компаниям и ИП на ОСНО всегда нужно знать, какой режим применяет контрагент, особенно если «общережимник» выступает покупателем. Для «упрощенцев» же режим налогообложения контрагента значения не имеет.

Посмотрим, кто платит НДС, если продавец на ОСНО, а покупатель на УСН.

Компания на ОСНО продает товар компании на УСН

Этот вариант проще, чем продажа по схеме «Продавец на УСН – покупатель на ОСНО». Здесь для компаний продавца и покупателя ничего не меняется, каждый поступает как обычно и ничего не теряет.

Если фирма на ОСНО продает товар фирме на УСН, продавец в любом случае обязан начислить налог на добавленную стоимость и выставить покупателю счет-фактуру несмотря на то, что его контрагент применяет УСН. Система налогообложения покупателя никакой роли в этой ситуации не играет. Продажу продавец как обычно покажет в документах и перечислит НДС в бюджет – все, как если бы он продавал товар покупателю на ОСНО.

Покупатель оплатит всю сумму вместе с НДС, но счет-фактура от продавца ему по большому счету не нужна, потому что он все равно не может делать вычетов. Если покупатель применяет УСН «Доходы минус расходы», он всю уплаченную сумму вместе с НДС включит в расходы.

НДС, уплаченный поставщикам «упрощенцы» могут включать в расходы на основании п.п. 8 п. 1 ст. 346.16 Налогового кодекса РФ.

Пример:

ООО «Безопасность» продает партию оборудования ООО «Умный дом».

ООО «Безопасность» применяет ОСНО, а ООО «Умный дом» – УСН.

Цена партии оборудования – 100 тысяч рублей без НДС.

Что делает продавец

Начисляет на эту сумму 20% НДС и выставляет счет на оплату 120 тысяч рублей. После отгрузки товара выписывает покупателю счет-фактуру на 120 тысяч рублей и регистрирует ее у себя в книге продаж. 20 тысяч рублей он должен приплюсовать другим «входящим» суммам НДС, итог за квартал отразить в декларации по НДС и по окончании квартала перечислить в бюджет за минусом НДС «исходящего».

Что делает покупатель

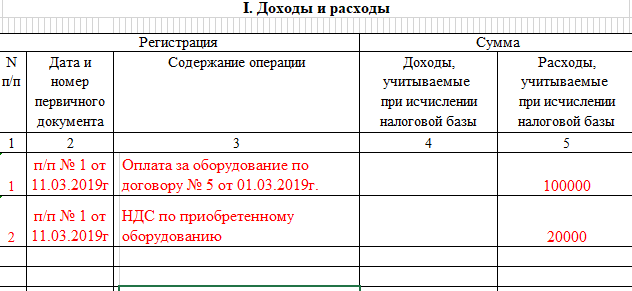

Платит по счету 120 тысяч рублей, получает от продавца счет-фактуру, но нигде ее не регистрирует. Если применяет УСН «Доходы», то ничего больше не делает, т.к. расходы в этом случае не учитывают. Если покупатель применяет «Доходы минус расходы», то отражает в Книге учета доходов и расходов сумму за оборудование и отдельной строкой НДС.

Образец записи в КУДиР

НДС выделяют в КУДиР отдельной строкой, потому что в статье 346.16 НК РФ НДС, уплаченный поставщикам, выделен как отдельная статья расходов.

Когда придет время платить единый налог по УСН или авансовый платеж по налогу, покупатель вычтет из доходов стоимость оборудования и НДС, и тем самым уменьшит налоговую базу. Никаких дополнительных обязанностей, платежей и отчетов, связанных с НДС у него при этом не возникает.

Упростите работу с НДС

Расчёт налогов, создание счетов и заполнение деклараций происходит в автоматическом режиме

Попробовать бесплатно

Покупатель на УСН возвращает товар продавцу на ОСНО

Если по какой-либо причине покупатель на УСН вернул товар продавцу на ОСНО, он передает продавцу только отгрузочные документы на всю сумму возвращенного товара, не выделяя отдельно НДС. Счет-фактуру «упрощенец» выписать не сможет, ведь он не плательщик НДС. Точнее может, но тогда НДС, выделенный в счете-фактуре, покупатель должен будет заплатить в бюджет, плюс сдать декларацию по НДС.

Может ли продавец без счета-фактуры от фирмы покупателя принять к вычету НДС по возвращенному товару? Да, может. Выход подсказывает Министерство финансов в письме от 14.05.2013 № ЕД-4-3/8562@.

Продавец товаров может принять к вычету НДС в соответствии с п. 5 ст. 171 НК РФ. Но таким вычетом он может воспользоваться только в течение одного года с момента возврата (п. 4 ст. 172 НК РФ).

Порядок зависит от того, возвращает покупатель товар целиком или частями.

Ситуация 1. Покупатель возвращают товар целиком

Продавец регистрирует у себя в книге покупок тот же самый счет-фактуру, который в свое время выписал при продаже товара, и тогда у него появляется право на вычет.

Ситуация 2. Покупатель возвращает только часть товара

Продавец выписывает новый документ – корректировочный счет-фактуру только на сумму возврата, и регистрирует в книге покупок. Он и будет основанием для последующего вычета.

В обеих ситуациях у продавца должны быть документы, обосновывающие возврат товара (претензия покупателя, акт о выявленных недостатках и т.д.). Запись в книге покупок делают на основании этих документов.

При этом не имеет никакого значения, успел покупатель на УСН оприходовать товары у себя или нет. Порядок действий у продавца от этого не меняется.

Любая отчётность в системе «Моё дело» формируется за считанные минуты

Отчёты создаются автоматически на основе введённых вами данных. Вы получаете готовые документы без опечаток, неточностей и ошибок, которые часто бывают при ручном заполнении бланков.

Воспользоваться сервисом

Выводы

Когда продавец применяет ОСНО, он всегда начисляет НДС и уплачивает его в бюджет независимо от того, какой режим налогообложения применяет покупатель. Покупатель на УСН при этом суммы НДС, уплаченные поставщику, отражает у себя в расходах.

При возврате товара продавец, чтобы получить право на вычет, должен зарегистрировать тот же счет-фактуру у себя в книге покупок или выписать корректировочный счет-фактуру, если товар возвращают частично.

Любые вопросы, связанные с бухгалтерией и налогами, вы можете задавать экспертам сервиса «Моё дело». Услуга бесплатная и доступна зарегистрированным пользователям сервиса. Кроме того, сервис поможет вам рассчитать налоги, заполнить и отправить отчеты, а также сделает многое другое.

НДС условно делят на входящий и исходящий. Бухгалтеру и руководителю важно ориентироваться в этих понятиях, чтобы знать, какую сумму придется перечислить в бюджет и как планировать движение средств внутри предприятия.

Легко работайте с НДС в Контур.Бухгалтерии

Система сделает предрасчет НДС и укажет на недостающие документы, заполнит декларацию, проверит перед отправкой.

Попробовать бесплатно

В двух словах об НДС

Налог на добавленную стоимость очень важен для бюджета. Его уплачивают и небольшие компании, и крупные корпорации. Есть ряд условий, при которых фирма не платит НДС, но такие льготы в основном распространяются на средний, малый, микро- бизнес и индивидуальных предпринимателей.

НДС относят к косвенным налогам, так как компания или ИП оплачивает его не из своих средств, а из денег, полученных от клиентов — именно на покупателей в конце цепочки покупок возложен груз уплаты налога, а компании только “передают” его в бюджет.

Если же предприятие само оплачивает товары и услуги, то налог в этом случае оно платит не напрямую в казну, а продавцу. Далее уже ответственность продавца — провести этот налог в своем учете и передать часть государству.

Что значит “входящий” и “исходящий” НДС

При уплате НДС в бюджет предприятие имеет право вычесть входящий НДС из суммы исходящего.

Когда компания покупает сырье, материалы, услуги, облагаемые НДС, то вместе с ними компания “приобретает” НДС. Запомнить легко: на предприятие “входят” товары вместе с НДС, который компания уже уплачивает поставщику. Этот налог называют “входящим”.

Когда компания отгружает товары и услуги и начисляет на них НДС, то вместе с ними “передает” НДС своему покупателю. Поэтому он “уходит” с предприятия, его называют “исходящим”.

Что нужно, чтобы оформить к вычету входящий НДС

Чтобы отразить в отчетах входящий НДС и на эту сумму уменьшить исходящий НДС, необходимо вовремя получить от поставщика счет-фактуру, накладную и в некоторых случаях кассовый чек. Во всех этих документах будет отражен налог на добавленную стоимость. Без них нельзя уменьшать сумму налога к уплате.

Бухгалтер фиксирует НДС, уплаченный продавцу, в Книге покупок, а НДС, полученный от покупателя, — в Книге продаж. В бюджет перечисляют разницу между исходящим и входящим налогом. Это делают раз в квартал, не позднее 25 числа месяца, следующего за отчетным.

Система сделает предрасчет НДС и укажет на недостающие документы, заполнит декларацию, проверит перед отправкой.

Попробовать бесплатно

Что делать, если входящий НДС превышает исходящий

Возможна ситуация, когда входящий НДС оказался больше исходящего. Например, если фирма активно покупала товары и оплачивала услуги, но реализовала собственной продукции меньше. В таком случае по итогам квартала можно возместить уплаченный НДС или учесть переплату в счет других налогов. Также на сумму уже уплаченного НДС можно снизить пени и штрафы.

Возможность засчитывать переплату по любому виду налогов и сборов, независимо от того, в бюджет какого уровня уплачивается налог, появилась у бизнеса в 2020 году. Это право регламентируется Письмом Министерства финансов РФ от 10 августа 2020 года № 03-02-07/1/72100).

Как платят НДС предприятия на УСН или патенте

Когда из двух контрагентов один применяет особый режим налогообложения, то схема учета НДС несколько меняется. Все зависит от того, кто является покупателем, а кто продавцом.

Ситуация 1: покупатель на спецрежиме. Например, продавец находится на ОСНО и продает товары/услуги юрлицу на спецрежиме. В любом случае поставщик начисляет НДС, оформляет накладную и счет-фактуру, где расписывает суммы, а затем полученный при реализации товара НДС, перечисляет в бюджет.

Покупатель, работающий на УСН или патенте, просто оплачивает весь счет полностью и ставит эту сумму в затраты, если использует систему “Доходы минус расходы”. Для компании, которая работает на УСН по системе “6% с дохода” или на патенте, уплаченный НДС не влияет на уменьшение других налогов.

Ситуация 2: продавец на спецрежиме. Если продавец работает на упрощенке или патенте, а покупатель — на общей системе, то поставщик не начисляет НДС и не оформляет счет-фактуру. Покупатель приобретает продукцию без НДС, соответственно, у него не появляется входящий НДС, который можно затем учесть при сдаче отчетности.

Стороны могут договориться, чтобы продавец выставил счет-фактуру с выделенным НДС. Тогда он, несмотря на свой спецрежим, должен будет передать в бюджет полученный НДС и отчитаться по нему.

Коротко о главном

- Налог на добавленную стоимость считается входящим, когда покупатель приобретает товары и услуги с НДС.

- Этот налог считается исходящим, когда компания отгружает продукцию или оказывает услуги своего контрагенту.

- Разница между входящим (уплаченным) налогом и исходящим (полученным) перечисляется в бюджет, если полученный НДС больше, либо учитывается при уплате других налогов.

Веб-сервис Контур.Бухгалтерия поможет оптимизировать НДС: подскажет, какие документы нужны, чтобы оформить налоговый вычет, предупредит о неверном начислении сумм, избавит от переплат и штрафов. В системе удобно вести учет, начислять зарплату, отчитываться, строить управленческие отчеты. Все новички работают бесплатно две недели.

Легко работайте с НДС в Контур.Бухгалтерии

Система сделает предрасчет НДС и укажет на недостающие документы, заполнит декларацию, проверит перед отправкой.

Попробовать бесплатно

О НДС слышал каждый. Даже если вы не занимаетесь бизнесом и не ведёте бухгалтерские отчётности. Заветная аббревиатура встречается в любом магазинном чеке. То есть, может быть того не подозревая, вы всегда платите налог на добавленную стоимость.

Большинству людей термин «налог на добавленную стоимость» не скажет ничего. Ну налог и налог, мы к таким привычные. А меж тем, знать нужно. Ведь касается он каждого, будь вы простым менеджером в офисе, рабочим на заводе или директором франшизы.

В первую очередь, нужно понимать, что НДС накладывается на любой товар и на любую услугу, которую вы покупаете. Если цена выше себестоимости. А она всегда выше. Размер налога в этом случае будет вычисляться исходя из разницы между себестоимостью продукта и его ценой при продаже.

Откуда взялся НДС

Более века назад в двадцатые годы двадцатого столетия НДС пришёл в мир на смену налогу с продаж. До этого «подать» бралась со всей выручки, которую получал предприниматель. Сложно и отчасти несправедливо, ведь не учитывался фактический доход. Брали за голую выручку, а не за прибыль бизнесмена.

Но на территории РФ НДС ввели только в 1992 году. И до недавнего времени он составлял 18% — цифра, к которой все привыкли и платили налог спокойно, пока не наступил 2019 год.

Тогда правительство подняло ставку до 20%, а общественность начала возмущаться. Ну как возмущать… политологи и экономисты разводили полемику, выступали с критикой новшества, другая сторона отстаивала необходимость, заявляя, что 2% погоды не сыграют. И люди верили. Ну что такое 2%? Мелочь. Вот только на самом деле совсем не мелочь. Потому что налог берётся со всего.

Один производит дерево и продаёт его франшизе магазина кухонь, который делает из него товар и продаёт конечному потребителю (и это самая примитивная цепочка). А налог накапливается в прогрессии на каждой цене всех участников этой цепи. Ведь никому не хочется платить лишнее. И в цены нужно закладывать покрытие этого налога.

Тем не менее, с 1 января 2019 года, НДС в России стал официально равняться 20%.

Такая ставка распространяется за некоторым исключением на большинство товаров и услуг. Но существуют и другие её варианты. Так, ставкой в 10 процентов, например, облагаются медицинские препараты, чем пользуются франшизы аптек, детские товары и некоторые продукты сферы питания, чем также активно пользуются бренды и франшизы питания. А вот продукт на экспорт (вывоз) вообще этим налогом не облагается. Там ставка НДС равна нулю. Но возможно, это ненадолго. И большинство всё-таки платит 20%

Регламентирует ставки статья 164 НК РФ.

Кто платит НДС

В голове обывателя может родиться схема, предполагающая, что его этот налог совсем не касается. Ну, платит себе предприниматель, и пусть платит. Но это ошибочное мнение. Потому что в реальности всю сумму этого налога оплачивает в итоге сам покупатель. Чтобы понять, почему же так происходит, обратимся к простенькому примеру и посмотрим какие этапы проходит формирующийся налог на добавленную стоимость.

- Одна компания заказывает у другой фирмы материал, чтобы изготовить свой товара из него. Она этот материал оплачивает. На эту сумму стоимости материала, которую компания заплатила будет накладываться НДС.

- Далее эта компания из купленного материала производит свой товар, а потом решает, какую же стоимость готового изделия поставить? Да так, чтобы и самим в убытке не быть, и клиенты не разбежались от завышенных цен? Первым делом, берётся сумма денег, которую затратили на производство единицы нового товара. Размер налога при этом тоже рассчитывается, но записывается в «налоговый кредит».

- Дальше, компании нужно определиться, сколько будет стоить товар для конечного покупателя. Здесь складывается себестоимость товара, подсчитываются акцизы, вписывается та доля, которая после продажи пойдёт на прибыль и уже прибавляется НДС. То есть он уже будет входить в стоимость товара, которую заплатит при покупке потребитель.

- Когда товар в определённом количестве продан, компания сядет подсчитывать прибыль. Из полученных денег высчитывается 20 процентов налога, которые уже оплатил покупатель. И эти деньги уходят на налоговые обязательства по оплате НДС.

Вот такая простая схема, которая показывает, что цена товара в магазине уже включает в себя налог на добавленную стоимость. И если бы его не учитывалось, товар бы стоил меньше. Даже новые франшизы, которые хотят выйти на рынок с новым товаром, произведённым лично, включают в стоимость товара НДС, потому что платят его, покупая для производства материал.

Расчёт НДС

Для понимания всего процесса, снова обратимся к примеру.

Открыли мы по франшизе магазина одежды точку, где продаём джинсы. Чтобы что-то продать, нужно сначала это произвести или купить. В нашем случае, мы находим фирму, которая продаёт джинсы оптом. И тратим 100 тысяч рублей на покупку партии товара, где одна пара джинсов обходится в 10 тысяч рублей (дорогие джинсы получаются, но для примера сойдёт). То есть мы приобрели 10 единиц товара.

В эти 100 тысяч рублей, которые были потрачены на товар, уже вошёл НДС 20 процентов. Так как джинсы нам продал их поставщик, который уже включил в стоимость этот налог, ведь он его должен будет оплатить государству за то, что продаёт товар выше себестоимости. То есть именно мы оплатили 20 процентов налога. Если бы его не было, партия стоила бы не 100 тысяч рублей, а 80 тысяч рублей.

Эту сумму мы рассчитываем как входящий взнос или вычет. И нам нужно будет иметь доказательства, что оплачивали мы джинсы с уже включённым НДС. Поэтому важно иметь один из подтверждающих документов — это либо счёт-фактура, либо чек, либо накладная, где отдельно сумма налога указывается. Вот почему на всех подобных документах мы можем встретить строчку с НДС.

Далее, когда мы сами формируем цену, по которой будем сбывать в розницу уже наши джинсы, эту сумму НДС мы убираем из цены за товар. И следующий НДС, которым будет облагаться уже наша продажа, будет рассчитываться из полученной суммы. То есть мы складываем наши затраты на товар (туда будет входить не только себестоимость, но и другие наши расходы, которые мы несём во время организации продажи) без НДС и уже к этой сумме прибавляем 20 процентов.

Формулы расчёта НДС

Предварительно отметим, что формулы для расчёта налогов не так просты, особенно для человека, не привыкшего иметь дело с математическими уравнениями. Поэтому существует не один калькулятор, который сам вам высчитает НДС или сумму без НДС. Найти их можно на просторах сети интернет, на специализированных сайтах. Учиться пользоваться им не нужно, там всё предельно просто — есть пара полей для ввода суммы и всё. Для тех же, кто хочет разобраться в алгоритме просчёта процента налога, разберём формулы подробнее.

Формула расчёта НДС

Возьмём известную нам сумму и обозначим её буквой «Х». Чтобы понять, сколько будет составлять налог НДС, воспользуемся простой формулой:

НДС=Х*20/100

То есть, если наша сумма товара равна 100 тысячам рублей, то НДС, на неё станет равен, исходя из формулы, 20 000 рублям. Столько мы заплатили, покупая товар у поставщика, чтобы обеспечить ему оплату его налога на добавленную стоимость.

Ещё раз, если мы хотим купить джинсы на сумму 100 000 рублей, то либо заплатим 120 000 рублей, потому что нужно будет включать туда ещё и НДС (это делает поставщик), либо заплатим 100 000 рублей с уже включённым НДС, и по факту купим меньшее количество товара.

Потому что на самом деле цена будет составлять 83 333 руб. 33 коп., а ещё 16 666 руб. 67 коп. — это цена НДС на эту сумму, которая уже включена в счёт для нас поставщиком. Можете открыть любой калькулятор НДС в интернете и проверить расчёт, а мы пока перейдём как раз к формуле, которая покажет нам почему получается 120 тысяч.

Формула расчёта суммы с НДС

Сумма — Х.

Сумма с налогом — Хн.

Хн = Х+Х*20/100

Либо

Хн=Х*(1+20/100)=Х*1,20

То есть от нашей суммы 100 000 рублей сумма с НДС будет равна 120 000 рублей. Это мы уже описали выше, то есть если хотим купить 10 пар джинсов, то придётся заплатить на самом деле 120 тысяч, а не 100, ведь поставщик включит в счёт НДС.

Формула расчёта суммы без НДС

Сумма с НДС = Хн. Требуется понять, чему будет равна сумма Х — сумма без НДС. Для понимания формулы, вспомним вторую формулу, которая рассчитывала сумму с налогом. И вводим обозначение самого налога — это будет Y. Y, если НДС равен 20 процентам = 20/100. Тогда формулы будут выглядеть так:

Хн = Х+Y*Х

Либо

Хн = Х*(1+Y)

Отсюда получаем, что Х = Хн/ (1+Y) = Хн / (1+0,20) = Хн / 1,20

Мы хотим купить товара на сумму 100 000 рублей, но так, чтобы в эту цифру уже входил НДС, и при этом понять, сколько составит истинная сумма, которую мы платим за товар, а не за налог. Пользуемся расчётом:

Сумма без НДС (Х в данном случае) = 100 000 рублей (Хн) / 1,20 = 83 333 рублей с копейками.

То есть, если действительно нам одна пара джинсов обходится без НДС в 10 тысяч рублей, то заплатив всего 100 000 рублей мы сможем приобрести у поставщика не более чем 8 пар (денег чуть-чуть останется). Либо же, если мы всё-таки потратили 100 000 рублей и купили именно 10 пар, а НДС был уже учтён в этой сумме, то значит, пара джинсов стоит 10 000 рублей с уже включённым в неё НДС. И мы его всё равно заплатили за поставщика (который в свою очередь также платил НДС за поставщика материалов, из которых эти джинсы сделаны).

Налоговый кредит и налоговое обязательство

Мы посмотрели на формулы, но, сколько же должно быть заплачено нами в бюджет этого налога, спросите вы. Давайте «добьём» тему с джинсами и решим этот вопрос, а заодно разберёмся с такими составляющими понятиями налога на добавленную стоимость, как кредит и обязательство.

Купили мы всё-таки джинсов на 120 000 рублей. Из которых 20 тысяч заплатили как НДС для поставщика. У нас есть от этого поставщика счёт-фактура на нашу партию джинсов, где чёрным по белому написано, что цена товара без НДС — 100 000 рублей, сумма НДС — 20 000 рублей, а общая стоимость — 120 000 рублей.

Далее, цифру НДС при расчётах мы отложили и запомнили как налоговый кредит.

Налоговый кредит — эта та сумма, на которую можно будет в конце отчётного периода сделать налоговый вычет из налогового обязательства — то есть уменьшить сумму налога, оплачиваемого нами в бюджет. А то, что мы должны будем оплатить в бюджет и есть — налоговое обязательство.

Смотрим дальше на джинсы.

В реальности мы будем из суммы в 120 000 рублей для формирования своей цены вычитать уплаченный нами уже НДС. То есть сумма составит те самые 100 тысяч рублей.

Допустим, включив все остальные факторы себестоимости и затрат, да прибавив процент желаемой прибыли, мы получили цену в 200 000 рублей. Именно за столько и будут проданы наши джинсы в нашем магазине конечному потребителю. И именно с этой суммы будет вычитываться наше налоговое обязательство — то есть налог, который мы должны заплатить в бюджет.

От 200 тысяч рублей, по формуле или калькулятору выходит, что НДС равен 33 333 рублей. Это наше налоговое обязательство. Но! У нас ведь есть ещё документы, которые подтверждают наш налоговый кредит в 20 000 рублей (то есть то, что мы уже заплатили 20 тысяч в виде налога на добавленную стоимость). А значит, мы из 33 тысяч можем вычесть 20 уже выплаченных. Итого получим 13 тысяч рублей, которые мы будем платить после продажи всех 10 пар джинсов (допустим, это произошло за один отчётный период).

В бюджет от нас с 200 тысяч рублей 13 000 пошли в виде налога. Но не нужно забывать, что наш поставщик также заплатил свои 13 тысяч в бюджет, которые получил от нас во время покупки джинсов изначально.

Виды НДС

- 0%

- 10%

- 20% (пришла на замену ставке в 18%)

Как уже было сказано выше, существует ряд товаров и услуг, на которые не накладывается данный налог. Поэтому можно говорить о существовании нулевой ставки. Это экспорт товара, продукты космической ниши, ниши перевозки газа и нефти и некоторые другие виды товаров. Регулирует список таких позиций 164-ая статья налогового кодекса РФ.

Также существует список товарных наименований, которые подлежат обложению налогом в десять процентов. Это в основном продукты сферы питания — мясо, овощи, молочные продукты. Также туда относят детскую одежду, детскую мебель и другое. Опять же, список немаленький, лучше с ним ознакомиться лично в налоговом кодексе, если этот вопрос вас заинтересовал.

Ну и ставка 20 процентов — самая популярная. Её вы можете повстречать почти везде.

Примечание: так как изменения в законодательстве произошли сравнительно недавно (01.01.2019), в интернете ещё можно встретить устаревшие данные, где описана ставка в 18%.

Операции подлежащие обложению НДС

- Импорт любого товара

- Любые работы по строительству зданий без заключения договора подряда

- Передача услуг и товаров для личного применения, затраты на что не учитываются при расчёте налога.

С каких процессов не взимается НДС

- Работа органов госвласти, которая относится к прямым её обязанностям.

- Процесс покупки и приватизации муниципальных и госпредприятий.

- Инвестирование.

- Реализация земельных участков.

- Передача денег предприятиям, работающим на некоммерческой основе.

Способы начисления НДС

- Вычитание. В этом варианте налог накладывается на полную сумму выручки, а уже из этой суммы высчитывается НДС, подлежащий уплате за покупку материалов для товара или услуги.

- Сложение. В этом случае НДС накладывается по фиксированной ставке по базе налогообложения. Её складывают из добавленной стоимости каждого вида продаваемого товара.

Так, как второй вариант сложен для реализации, потому что зачастую таких отдельных наименований чрезвычайно много, первый вариант применяется гораздо чаще.

Отчётность по НДС

Вроде бы стало немного понятнее, что же собой представляет налог на добавленную стоимость, откуда он берётся, как высчитывается и кто его платит. Однако за него ведь нужно ещё отчитываться в органы ФСН. Давайте разбираться, как это делается.

Первое, что нужно знать — отчитываться нужно ежеквартально. Причём по срокам — до 25 числа послеотчётного месяца. В ином случае ждут некрасивые штрафы.

Важно! Если вы отправляете отчёт по НДС почтой, то учитывайте обозначение даты подачи — это дата, которая будет стоять в штампе на письме.

Пример: От отделения почты, где вы отправляли заказное письмо с декларацией до самой налоговой посылка шла 10 дней. Отправили 18-ого, пришло 28-ого. Будет ли считаться, что вы подали отчёт не в установленный срок? Ответ — нет. Ведь 18-ое число будет значиться на штампе письма.

Налоговые вычеты

В случае налога на добавленную стоимость, вычетами считается та сумма налога, которая предъявляется к оплате поставщиком товара. На эту цифру и будет уменьшен налог, который пойдёт в бюджет от вас.

Но есть свои нюансы, которые нужно знать и понимать. Это касается условия принятия налоговой этих вычетов. Нужно, чтобы было соблюдено три правила:

- Сам товар, который был вами приобретен с целью последующей продажи, облагается НДС.

- У фирмы имеются все подтверждающие документы, в том числе и правильно оформленная счёт-фактура.

- Товар, который был приобретён, прошёл через процедуру бухучёта.

И только после выполнения этих условий, фирма сможет в конце налогового периода принять в качестве вычета целиком сумму платежей. Естественно, если все процедуры были налогооблагаемыми.

Счёт-фактура

В этом документе будет отражены несколько сумм. Во-первых, — стоимость товара без НДС. Во-вторых, конечная сумма с учётом НДС.

Счёт-фактура предоставляется на проданный товар клиенту. Сделать это нужно в течение 5 дней. Вся документация подшивается и отмечается в книге продаж.

Бывает так, что проверка выносит решение, вычеркнуть все высчитанные вычеты и начислить неуплаченный НДС. Такое может произойти, если в счёт-фактуре допущены ошибки. А допустить их не так и сложно, ведь счёт-фактуру оформляет контрагент, а не налогоплательщик.

Итог

Знать, что такое НДС — важно для любого. Уметь его рассчитывать — важно для тех, кто непосредственно занимается заполнением документов и сдачей отчётности в налоговое ведомство. С непривычки делать это по формулам сложно и муторно. Поэтому для проверки себя и своих контрагентов существует множество электронных ресурсов, где можно найти калькулятор НДС, который вычислит вам его за два клика. Главное, помните, что внимательность — важная составляющая в деле об НДС, а опаздывать со сдачей отчётности в налоговую никак нельзя.

ИП — это несолидно

Во-первых, многие начинающие предприниматели считают, что с ними не будут работать, если они ИП, что это несолидно и не внушает людям доверия. Но сегодня ситуация складывается полностью противоположная. Все хотят знать, с кем они работают и у кого покупают. Тренд на персонализацию набирает все большие обороты.

ИП отвечает всем имуществом, а ООО — только уставным капиталом

Второй страх, особенно у начинающих предпринимателей, которые не уверены в успехе своего дела, связан с тем, что ИП отвечает всем своим имуществом, а ООО — только уставным капиталом. Но на самом деле сейчас это уже не так. Дело в том, что ввели понятие субсидиарная ответственность, которая означает, что даже если ты в этой компании никем не числишься, ни генеральным директором, ни советником, тебе не начисляется заработная плата, но налоговые органы по каким-то причинам примут решение, что ты являешься выгодоприобретателем в этом ООО, к тебе придут точно также, как к любому физику или ИП-шнику.

Подробнее о том, когда вас могут привлечь к субсидиарной ответственности, можно узнать здесь.

Штрафы для всех одинаковые

В-третьих, у ИП как у физических лиц штрафные санкции намного меньше по сравнению с ООО. На старте бизнеса очень легко наделать ошибки. Был у нас случай, когда предприниматель решил разослать рекламные СМС по купленной базе. Один человек из этой базы пожаловался в ФАС о том, что он не давал согласия на получение рекламных СМС от этой компании. Для ООО штраф за подобное действие — от 100 до 500 тыс. рублей, а для ИП — до 20 тыс. рублей. Разница ощутима, и если предприниматель, открывший ООО, совершит такую ошибку — наказание может стать непосильной ношей для бизнеса.

Крупные игроки с ИП работать не будут

И наконец, основная и главная причина, это безопасность. Многие предприниматели считают, что крупные компании или сети работают исключительно с ООО на НДС. Но прежде чем думать о крупных игроках лучше позаботиться о безопасности своего бизнеса. Ведь если вы на старте небольшое ООО с НДС, то вынуждены будете оптимизировать налоги. А легальных способов оптимизировать налоговую нагрузку с НДС нет. Бизнес все время будет под угрозой закрытия государственными органами, а вы как владелец будете под угрозой привлечения к уголовной ответственности, и как следствие, к потере клиентской базы. У ИП таких проблем нет — узнайте, какие налоги платит ИП в этой статье. Более того, немногие знают, но даже ИП может работать с крупными компаниями на НДС.

Несмотря на то, что в Налоговом кодексе довольно четко говорится, кто именно – заказчик или исполнитель – платит НДС, а кто формирует отчетность, и в каких случаях можно избежать этой обязанности, условия отдельной сделки могут поменять местами контрагентов и отменить некоторые льготы. Подробности – в нашей публикации.

Налоговый кодекс или договор: что страшней?

В большинстве случаев считается, что НДС при продаже товаров, услуг или работ оплачивает покупатель, а продавец является посредником, который лишь перечисляет необходимую сумму в бюджет, а в налоговые органы – соответствующую отчетность. Исключение составляет случай, когда продавец находится на УСН – тогда он просто не выделяет в счетах НДС.

Однако обязанность заказчика и исполнителя исчислить и уплатить налог на добавленную стоимость в рамках конкретной сделки регламентирует не только Налоговый кодекс, но и договор. В связи с этим между контрагентами часто возникает много спорных ситуаций. Усложняет ситуацию тот факт, что, выполняя определенные коммерческие операции, продавец, например, должен исчислить НДС несмотря на льготный режим налогообложения.

К примеру, постановлением Арбитражного суда Красноярского края от 29.12.2014 по делу № А33-22157/2014 рассматривается случай, когда нарушение совершили сразу оба участника сделки – заказчик и подрядчик, находящийся на УСН. Последний выставил счет-фактуру, не определив НДС. Тогда заказчик, решив сэкономить, самостоятельно выделил из указанной суммы налог на добавленную стоимость и заплатил меньше. Подрядчик обратился в суд с просьбой взыскать с недобросовестного контрагента долг, мотивируя тем, что в контракте была указана основная цена оказанных услуг без НДС.

Рассмотрев спор, суд указал, что стоимость контракта включает НДС и другие обязательные платежи и расходы исполнителя, возникающие при оказании услуг. Выставление счета-фактуры без выделения НДС противоречит условиям заключенного договора. При вынесении решения суд сослался на пункт 5 статьи 173 НК РФ. В нем говорится, что сумма НДС, подлежащая уплате в бюджет, исчисляется налогоплательщиками, даже освобожденными от исполнения обязанностей налогоплательщика – если в счете-фактуре выделена соответствующая сумма. Таким образом, исполнитель обратился в суд, не изучив подписанного контракта и не учел предшествующие этому обстоятельства, чем сам себя наказал.

В то же время, как указано в решении, перечисленные обстоятельства не должны были помешать заказчику оплатить полную стоимость контракта, в том числе НДС. Правомерность исчисления и уплаты налога не входит в его компетенции. Также заказчик не может односторонне снижать цену, указанную в договоре.

Так как не допустить ошибку компании, имея дело с самыми разными контрагентами? Ответ на этот вопрос дают специалисты 1С-WiseAdvice в следующей главе.

Почему налоговое планирование выгодней любительских схем оптимизации налогов?

Чтобы свести к минимуму налоговую нагрузку, вступая в сделки на разных условиях, и при этом избежать претензий от ИФНС, необходимо разработать налоговую стратегию, учитывающую специфику и риски вашего бизнеса. В этом помогут наши специалисты.

Грамотное налоговое планирование предусматривает законные варианты снижения налоговой нагрузки, и зачастую является единственным способом избежать многомиллионных доначислений. Если компания планирует заключить крупную сделку и не хочет испортить отношения с контрагентом и налоговой, то лучше заранее заручиться поддержкой специалистов.

Разработка налоговой стратегии является одной из основных услуг нашей компании. Варианты законных методов снижения налогов мы тщательно прорабатываем с учетом специфики бизнеса клиента. Все предложенные нами варианты – абсолютно законны, клиенту лишь остается взвесить все «за» и «против» и сделать выбор в пользу того, который покажется наиболее привлекательным.

Если вы решите обелить свой бизнес, то наша компания может помочь выбрать наиболее оптимальный вариант для новой организации бизнеса, рассчитать налоговую нагрузку и подготовить налоговую стратегию на будущее. Основным принципом нашей работы является эффективное сопровождение вашего бизнеса. Специалисты 1С-WiseAdvice предотвратят все налоговые, финансовые, репутационные риски для компании.

Кто освобождается от НДС

Если не брать в расчет гипотетические опасности, которые включает каждый отдельный контракт, подписанный с контрагентом, все исключения перечислены в законодательстве. Кроме тех, кто применяет УСН, право не исчислять НДС имеют все, кто назван в статье 145 Налогового кодекса РФ. В их числе организации, чья выручка за три последних месяца не превысила 2 млн, или предприятия, перешедшие на ЕСХН (если объем выручки за год не больше сумм, указанных в статье).

В статье 149 Налогового кодекса приведен полный перечень операций, не облагаемых налогом на добавленную стоимость. В их числе:

- передача в аренду иностранным гражданам или организациям, аккредитованным в РФ, помещений на территории России. Налоговая льгота имеет силу, если в родных странах арендаторов в отношении граждан РФ и российских организаций, аккредитованных в этих иностранных государствах, действует соответствующая норма. Список стран утвержден Приказом МИД РФ №6498, Минфином РФ № 40н от 08.05.2007 (ред. от 15.10.2009).

- реализация медицинских товаров отечественного и зарубежного производства. Их перечень содержится в постановлении Правительства РФ от 30.09.2015 №1042 (ред. от 20.03.2018).

В статье 149 указаны разноотраслевые услуги – образовательные, по медицинскому и социальному обслуживанию, пассажирским перевозкам, ритуальный сервис, клиринг, сделки, связанные с объектами культурного и религиозного наследия и многое другое. Чтобы выяснить наверняка, попадает ли ваш бизнес по действие этой статьи, лучше обратиться к специалисту.

Другие исключения

Согласно ст. 161 НК РФ

В ряде случаев покупатель признается налоговым агентом и обязан самостоятельно исчислить налог в бюджет (ст. 161 НК РФ).

Назовем некоторые из них:

- Приобретение товаров или услуг у иностранных фирм, которые ведут бизнес на территории России, но не состоят на учете в налоговых органах в качестве налогоплательщиков. В этом случае покупатели обязаны перечислить НДС в бюджет независимо от того, «исполняют ли они обязанности налогоплательщика НДС сами» или удержат эту сумму у контрагента, если это прописано в договоре. Но, как правило, иностранные компании не включают в стоимость своих услуг (работ) сумму российского НДС, делая оговорку, что их стоимость не включает косвенные налоги, уплачиваемые в соответствии с законодательством РФ. В таком случае НДС придется исчислить и уплатить сверх суммы контракта.

- Аренда недвижимости и других активов у муниципальных и государственных структур (за исключением физических лиц, не являющихся индивидуальными предпринимателями).

- Покупка сырых шкур животных, лома и отходов черных и цветных металлов, алюминия вторичного и его сплавов, а также макулатуры (опять-таки если вы не физическое лицо).

В любом случае покупатель может заявить НДС к вычету, если приобретенные товары не предназначены для реализации за пределами страны (письмо Минфина от 25.11.2011 № 03-07-13/01-49).

Если продавец получил продукцию или услуги на безвозмездной основе, то он обязан оплатить НДС из собственных средств (ст. 146 НК РФ).

Важно!

В разработке 1С-WiseAdvice находится новый сервис – Личный кабинет клиента. Он будет оформлен в виде дашборда с индикатором по налоговой нагрузке и отражением суммы НДС к уплате онлайн.