«Простой»

Бизнес-копилка бесплатно

Посмотреть тариф

«На старте»

Выгодный пакет для молодых инициативных компаний

Посмотреть тариф

«Мастер»

Бесплатное открытие и обслуживание

Посмотреть тариф

Показано 20 из 103Обновлено 22.03.2023

Отзывы о РКО

Оставить отзыв

С таким банком хочется сотрудничать

Была оформлена подписка на пакет рко, так, действительно, получалось экономить на комиссиях за переводы. На месяц выпал из работы, поэтому услугой не пользовался, однако деньки всё равно сняли. Да, в рамках условий, здесь банк ничего не нарушил, но я услугой по факту не пользовался. Рассказал об это…Читать далее

Владислав Санкт-ПетербургАльфа-Банк

Довольна переходом

Буквально сбежала от обслуживания в одном известном вечном банке. Постоянно по более-менее серьезным вопросам типа получения электронной подписи, помощи с кассой и тп, нужно было обращаться к менеджерам в отделении, ехать туда, сидеть в очереди, писать заявления и так далее. Причем в одном филиале м…Читать далее

Ксения МоскваТинькофф Банк

Работа на маркетплейсах

Тинькофф Бизнес отлично подошел для бизнеса на маркетплейсах. Мой друг ИП, я веду бизнес с ним, отвечаю за рекламную часть – продвижение и все такие дела. Я в том числе общался с поддержкой Тинькофф и менеджерами. Они помогли оформить даже карточки товаров, дали доступ на бесплатный курс и вебинары…Читать далее

Сергей МоскваТинькофф Банк

Услугами РКО доволен

Пользуюсь услугами РКО в банке «Руснарбанк» на протяжении 8 месяцев. На выбранном тарифе, внесение/снятие наличных, обслуживание и платежи бесплатные. Есть удобный онлайн-банк и техническая поддержка всегда оперативно реагирует на запросы. Единственный минус — хотелось бы побольше отделений и банком…Читать далее

Замечательный банк

В апреле этого года обращалась в банк для подключения онлайн-кассы. Зашла на сайт, проконсультировалась по продуктам и тарифам по телефону(тариф выбрала Дело-Лайт). Назначили визит специалиста с документами через день(доставка и оформление бесплатное)Сотрудник приехал, все оформил, помог разобраться…Читать далее

Замечательный банк

В апреле 2022 обратилась в банк для подключения онлайн-кассы. Позвонила получить консультацию по телефону на сайте. Консультант соорентировал по тарифам и продуктам банка и посоветовал зарегистрироваться на сайте и зарезервировать счет. Сотрудник приехал через день и привез документы на оформление….Читать далее

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

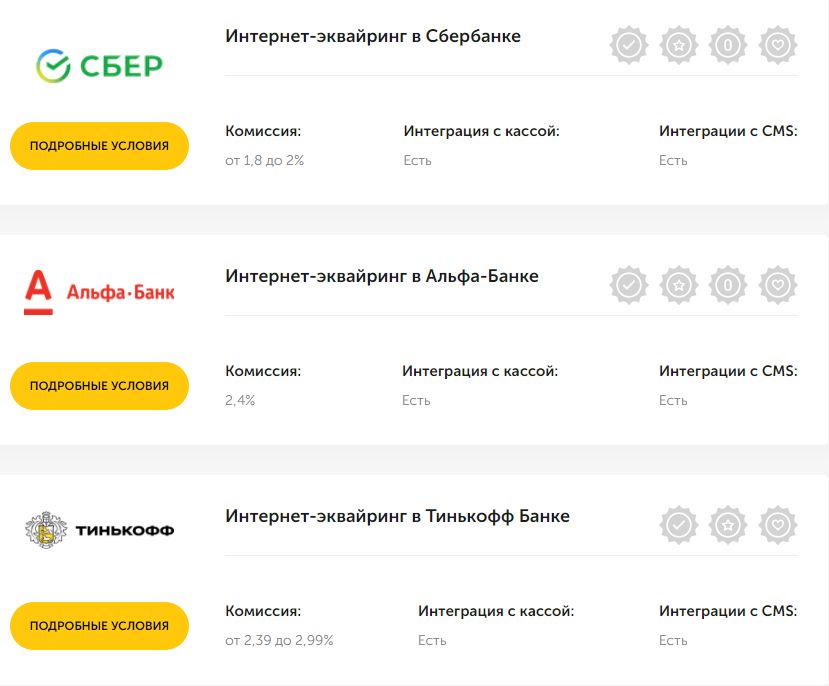

Выгодные тарифы эквайринга для ИП

Эквайринг – это комплекс услуг, который позволяет ИП принимать оплату банковской картой через платежные терминалы в торговых точках или с помощью специального программного обеспечения при оплате через Интернет. Эквайринг используется на большинстве предприятий торговли – в магазинах, точках питания, на АЗС и т. д.

Как работает?

Процедура оплаты через платежный терминал в торговых точках:

- Покупатель вставляет карту в приемник или просто прикладывает ее к терминалу.

- Информация о транзакции направляется в банк-эмитент для проверки возможности оплаты – на наличие необходимой суммы, отсутствие ограничений по сроку действия и прочим параметрам.

- Если система подтверждает оплату, средства списываются с карты клиента и в подтверждение выдается чек.

- Средства переводятся на счет продавца в течение установленного срока.

В большинстве случаев для оплаты картой, особенно покупок на крупную сумму, покупателю будет предложено ввести пин-код.

Если оплата производится через Интернет, то на этапе оформления заказа покупателю будет предложено выбрать способ оплаты, указать данные своей карты и подтвердить платеж кодом из СМС.

Виды эквайринга

Торговый – оплата через POS-терминалы в торговых точках.

Мобильный – оплата с помощью мобильных платежных терминалов mPOS, которые представляют собой компактные устройства, подключаемые к смартфону или планшету. Оплата возможна в любом месте, где есть доступ в сеть Интернет.

Интернет-эквайринг – оплата с банковской карты или через электронный кошелек на сайте. Прием платежей осуществляется через специальный интерфейс на сайте.

АТМ-эквайринг – выдача наличных средств владельцам карт в пунктах выдачи наличных (ПВН) и терминалах самообслуживания.

Какой банк выбрать для эквайринга ИП?

Выбирая банк для подключения эквайринга, обратите внимание на следующие критерии:

- размер комиссий за платежи;

- наличие ограничений по оборотам;

- тип платежных устройств;

- совместимость с вашим сайтом при подключении Интернет-эквайринга;

- уровень и доступность технической поддержки.

Чтобы найти эквайринг для ИП с лучшими условиями, учитывайте особенности вашего бизнеса – в некоторых банках тарифы различаются в зависимости от направления деятельности предприятия.

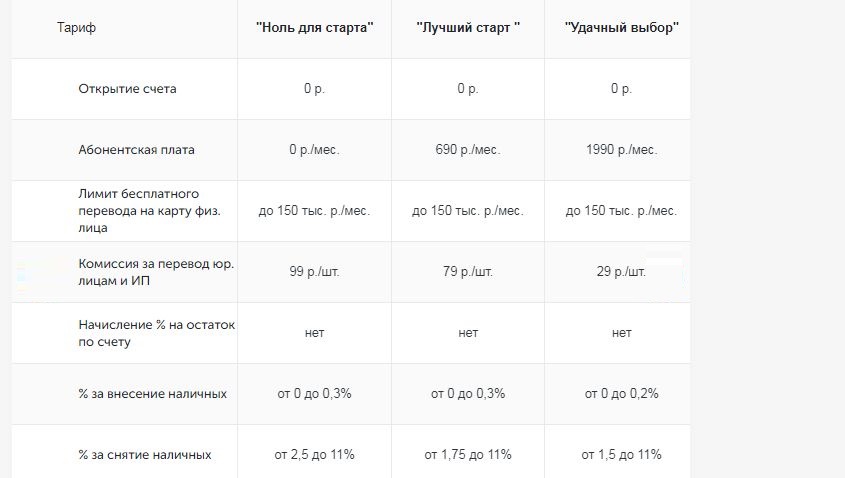

| Название тарифа | Обслуживание | Платежи | Внесение наличных | |

|---|---|---|---|---|

| Простой

Тинькофф Банк, Лиц. № 2673 |

Бесплатно | Бесплатно | от 0.15% | Подать заявку |

| На старте

Банк ВТБ, Лиц. № 1000 |

Бесплатно | Бесплатно | от 0.5% | Подать заявку |

| Мастер

Совкомбанк, Лиц. № 963 |

590 | Бесплатно | от 0.15% | Подать заявку |

| Развитие

Точка, Лиц. № 2209 |

700 | Бесплатно | Бесплатно | Подать заявку |

| Проще простого

МТС Банк, Лиц. № 2268 |

Бесплатно | Бесплатно | от 1% | Подать заявку |

Как подключить?

Подать заявку на подключение эквайринга для ИП можно онлайн на нашем сайте:

- Сравните предложения на эквайринг разных банков по основным параметрам. Подробные условия можно посмотреть, нажав кнопку «Показать условия».

- Выберите наиболее подходящий вариант и нажмите кнопку «Посмотреть тарифы».

- Вы будете автоматически перенаправлены на официальный сайт выбранного банка, где сможете отправить заявку на подключение эквайринга.

- Дождитесь звонка менеджера для дальнейших инструкций.

Перед отправкой заявки на эквайринг изучите рейтинг банков и почитайте отзывы клиентов, чтобы оценить преимущества и недостатки выбранного банка или тарифа.

Сервисы

- Подбор кредита

- Калькулятор кредитов

- Калькулятор займов

- Калькулятор вкладов

- Рейтинг кредитов

РКО в городах

- Москва

- Санкт-Петербург

- Екатеринбург

- Казань

- Нижний Новгород

- Новосибирск

- Омск

- Самара

- Челябинск

- Ростов-на-Дону

- Уфа

- Красноярск

- Пермь

- Воронеж

- Волгоград

- Краснодар

- Саратов

- Тюмень

- Тольятти

- Ижевск

- Барнаул

- Иркутск

- Ульяновск

- Хабаровск

- Ярославль

- Владивосток

- Махачкала

- Томск

- Оренбург

- Кемерово

- Новокузнецк

Иван Блинов

Автор Выберу.ру, ivanblinov@vbr.ru

Специализация: кредиты, микрозаймы, вклады, ипотека, автострахование, дебетовые и кредитные пластиковые карты

Условия эквайринга для ИП и юридических лиц

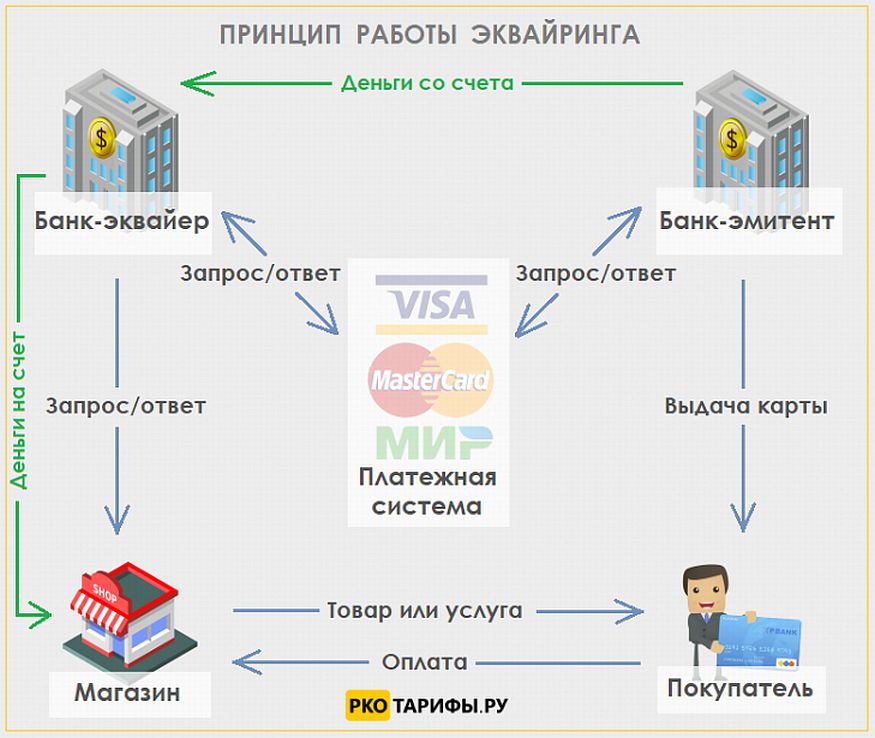

Эквайринг — это банковская услуга, которая позволяет бизнесу принимать безналичные платежи. Принцип её действия различается в зависимости от вида. Но в эквайринге всегда участвуют четыре стороны:

- продавец — офлайн-точка продаж или интернет-магазин, который заключает договор с банком, оказывающим услуги эквайринга;

- банк-эквайер — оказывает услуги эквайринга и выдаёт компании терминал для приёма банковских карт или платёжную форму в интернете;

- банк-эмитент — банк, в котором обслуживается покупатель товара или услуги, он перечисляет деньги со счёта клиента на счёт продавца;

- покупатель — у него должна быть банковская карта той платёжной системы, которую принимает терминал продавца.

Эквайрингом пользуются все компании, принимающие безналичную оплату. Но перед подключением к этой услуге банк проверяет бизнес на соответствие требованиям закона. Подключиться могут юридические лица любой формы собственности и индивидуальные предприниматели, независимо от масштаба бизнеса.

Есть и ограничения по использованию эквайринга. Например, с его помощью нельзя оплачивать контрафактные товары или продукты, нарушающие авторское право. Также через интернет-эквайринг запрещено продавать алкоголь, курительные смеси и вейпы.

Другие требования к компании перед подключением к эквайрингу у всех банков разные, ведь проверку бизнеса каждая кредитная организация проводит самостоятельно. Все критерии можно узнать на сайте банка или в его отделении. На Выберу.ру вы сможете не только узнать условия банков, но также сравнить их предложения и подать заявку на оформление эквайринга.

Какие бывают виды

Какой вид эквайринга выбрать для подключения, зависит от сферы деятельности бизнеса. Как клиенты совершают покупки: онлайн или офлайн, есть ли доставка курьером или кассы самообслуживания. Существует четыре вида эквайринга:

- Торговый эквайринг. Он подходит для магазинов, кафе, офисов и других торговых офлайн-точек, где бизнес продаёт товары и услуги. В торговом эквайринге используют стационарный терминал, то есть рассчитаться картой покупатель может только на месте.

- Интернет-эквайринг. Этим видом пользуются маркетплейсы и компании, которые занимаются онлайн-продажами. У интернет-эквайринга нет физического терминала. Его заменяет специальная форма интерфейса, куда клиент вводит данные банковской карты для оплаты.

- Мобильный эквайринг. Им пользуются при оплате товара через курьера. Мобильный терминал может работать автономно или подключаться к смартфону через приложение.

- ATM-эквайринг. Его используют в банкоматах или терминалах самостоятельной оплаты.

Наибольшей популярностью у бизнеса пользуются первые две разновидности: торговый и интернет-эквайринг. Вот как устроена платёжная операция в торговом эквайринге, например, в магазине или кафе:

- Продавец вводит сумму оплаты товара или услуги в терминал.

- Покупатель прикладывает карту или вставляет её в терминал. После этого при необходимости клиент вводит пин-код.

- Терминал отправляет информацию о платеже в банк-эмитент.

- Банк-эмитент проверяет данные и состояние счёта, привязанного к этой карте. Если на счёте достаточно средств, операция одобряется.

- Банк-эмитент списывает стоимость покупки со счёта клиента и переводит деньги на счёт продавца в банк-эквайер.

- Терминал выдаёт квитанцию о том, что платёжная операция прошла успешно.

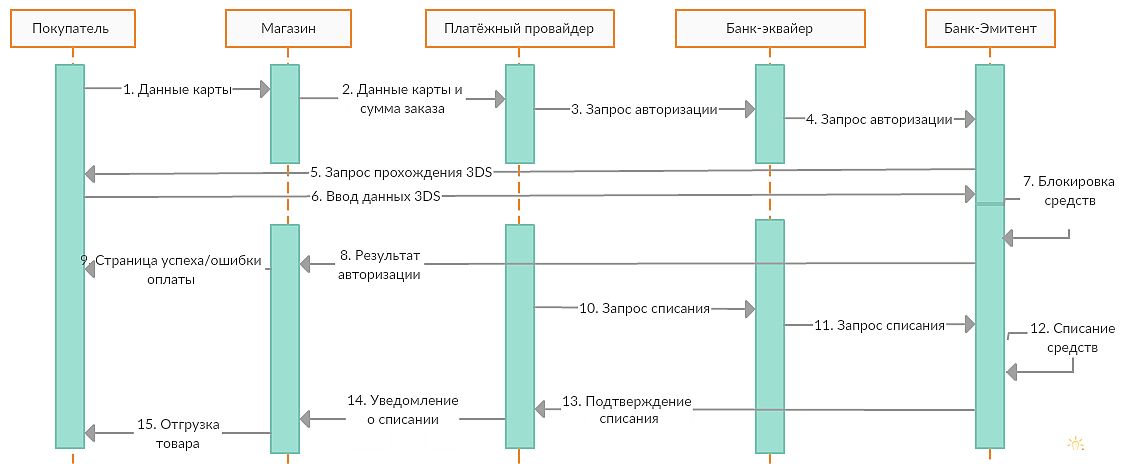

Как проходит платёжная операция при интернет-эквайринге:

- Покупатель оформляет покупку на сайте и переходит по ссылке на специальную форму оплаты — платёжный шлюз.

- Покупатель вводит данные своей карты в форму интерфейса платёжного шлюза.

- Система отправляет запрос в банк-эмитент.

- Банк-эмитент отправляет держателю карты на телефон специальный код. Его покупатель должен ввести на сайте, чтобы подтвердить оплату.

- Банк-эмитент проверяет наличие необходимой суммы на счету, который привязан к карте.

- Если денег достаточно, банк-эмитент списывает их и отправляет в банк-эквайер.

- Продавец присылает покупателю на электронную почту квитанцию о платёжной операции.

Предприниматель должен учитывать, что при эквайринге деньги на счёт приходят не сразу. Срок поступления оплаты определяет банк-эквайер, чаще всего — это от одного до трёх рабочих дней.

Тарифы эквайринга — от чего зависит стоимость

Стоимость эквайринга складывается из трёх основных факторов: комиссия банка-эквайера, аренда терминала (если есть) и обслуживание. Комиссию каждый банк устанавливает самостоятельно, но обычно она составляет около 1%. Эта процентная ставка указана в договоре компании с банком.

Из комиссии, которую забирает банк-эквайер, он отдаёт часть банку-эмитенту и часть — платёжной системе. И чаще всего это единственный фактор формирования цены за услугу эквайринга. Обслуживание и аренду терминала большинство банков предоставляет бесплатно.

В 2022 году Центробанк РФ ограничил размер комиссии за эквайринг в 1% для некоторых видов бизнеса:

- розничная торговля продуктами питания и едой;

- гостиничный бизнес;

- образовательные услуги;

- торговля топливом;

- продажа лекарств и медицинских услуг;

- жилищно-коммунальные услуги;

- услуги организации культуры;

- торговля потребительскими товарами;

- перевозка пассажиров.

У некоторых банков комиссия за эквайринг единая, независимо от сферы деятельности бизнеса. Но какие-то банки подбирают процентную ставку индивидуально для каждой компании.

Как выбрать банк-эквайер

Чаще всего предприниматели обращаются за эквайрингом в тот банк, который предоставляет бизнесу услуги расчётно-кассового обслуживания. Но можно рассмотреть и другие кредитно-финансовые организации. При выборе банка важно учесть несколько фактов:

- вид деятельность вашей компании и способ ведения бизнеса (онлайн или офлайн);

- размер комиссии банка за проведение платёжной операции;

- предоставление банком терминала в аренду и стоимость такой услуги;

- стоимость обслуживания;

- срок поступления средств на расчётный счёт компании с момента проведения платежа.

Сравнить все предложения от банков и выбрать подходящий вариант предприниматели могут с помощью финансового сервиса Выберу.ру.

Банки, где самый выгодный эквайринг

В таблице несколько выгодных предложений от банков.

|

Банк |

Услуга |

Обслуживание |

Аренда терминала |

Комиссия |

|

«Газпромбанк» |

Торговый эквайринг |

Бесплатно |

Бесплатно |

Индивидуально |

|

«Райффайзенбанк» |

Быстрый и выгодный приём платежей по QR-коду |

Бесплатно |

Бесплатно |

От 0,4% |

|

«Точка» |

Интернет-эквайринг |

Бесплатно |

Нет |

От 0,4% |

|

«Дом.РФ» |

Эквайринг |

Бесплатно |

Бесплатно |

От 0,5% |

|

Банк «Россия» |

Торговый эквайринг |

Бесплатно |

Бесплатно |

От 1% |

|

«Совкомбанк» |

Интернет-эквайринг |

Бесплатно |

Нет |

От 1% |

|

«Открытие» |

Торговый эквайринг |

От 1% |

Бесплатно |

От 1% |

|

«Тинькофф» |

Торговый эквайринг |

Бесплатно |

Бесплатно |

От 1,2% |

|

«Сбербанк» |

Торговый эквайринг |

Бесплатно |

Бесплатно |

От 1,3% |

|

«Точка» |

Торговый эквайринг |

Бесплатно |

Бесплатно |

От 1,4% |

Как подключить услугу

Как только вы выбрали подходящий банк, можно начинать подключение. Напоминаем, что сделать это могут индивидуальные предприниматели и юридические лица. Самозанятым подключить эквайринг не получится, так как у них нет расчётного счёта.

Для подключения эквайринга бизнес должен подать в банк заявку, подписать с ним договор и собрать необходимый пакет документов. У индивидуального предпринимателя банк попросит только паспорт и свидетельство о регистрации ИП.

Юридическому лицу придётся собрать чуть больше бумаг, среди которых:

- копия устава организации;

- решение о назначении директора;

- свидетельство о регистрации организации;

- доверенность на того, кто будет подключать эквайринг (при необходимости).

Это базовый набор документов, но банк может попросить и дополнительные сведения. Например, анкету или заявление по определённой форме и подтверждение адреса торговой точки.

Если компания подключает эквайринг в том же банке, где у неё открыт расчётный счёт, документов понадобится значительно меньше.

Популярные вопросы

Можно ли подключить эквайринг без открытия расчётного счёта?

Наличие расчётного счёта для подключения эквайринга необходимо. Но совершенно необязательно, чтобы он был открыт именно в банке-эквайере.

Чем отличается эквайринг от онлайн-кассы?

Терминал, который используется при эквайринге, выдаёт покупателю квитанцию. Она не является фискальным документом, в отличие от чека. По закону продавец обязан выдать покупателю чек при получении денег. Для оформления чека используют кассу.

Можно ли работать без эквайринга?

По закону о защите прав потребителей компания с выручкой более 20 миллионов рублей за предыдущий год обязана подключить эквайринг. Законодательство освобождает от обязательного подключения эквайринга бизнес с выручкой менее 5 миллионов рублей за тот же отчётный период.

Дешевый эквайринг для ИП и ООО

Эксперты ВЗО по эквайрингу

По умолчанию

По умолчанию

С низкой комиссией

Сначала торговый-эквайринг

Сначала интернет-эквайринг

Сначала мобильный-эквайринг

Обновлено 26.12.2022

Подробнее

Подробнее

Обновлено 09.03.2023

Подробнее

Подробнее

Обновлено 26.12.2022

Подробнее

Подробнее

Обновлено 13.01.2023

Подробнее

Подробнее

Обновлено 10.01.2023

Подробнее

Подробнее

Обновлено 13.01.2023

Подробнее

Подробнее

Обновлено 23.12.2022

Подробнее

Подробнее

Обновлено 03.02.2023

Подробнее

Подробнее

Обновлено 08.12.2022

Подробнее

Подробнее

Обновлено 19.01.2023

Подробнее

Подробнее

Спасибо, ваша жалоба отправлена на рассмотрение

К5М® — рейтинг, с помощью которого сервис ВЗО оценивает финансовые продукты: микрозаймы, кредиты или кредитные карты. Для объективной оценки мы создали сложную формулу. Она учитывает свыше 90 параметров на момент последнего обновления в феврале 2023 года. В процессе формирования рейтинга используются не только основные параметры продукта, например сумма или процентная ставка кредита, но и оценки клиентов.

+1

Популярные банки

2590

Лицензия

6.3/10

Рейтинг К5М

1000

Лицензия

7.2/10

Рейтинг К5М

2673

Лицензия

7.9/10

Рейтинг К5М

Этапы получения эквайринга

1

Выберите подходящий банк

2

Нажмите кнопку «Подать заявку»

3

Заполните заявку на сайте банка

Условия подключения дешевого эквайринга в банках

Все больше клиентов используют безналичную форму оплаты при покупке товаров и услуг. Удобство, скорость, безопасность эквайринговых платежей находит отклик и у сотрудников компаний. Сервис делает бизнес конкурентоспособным, а также обеспечивает лояльность покупателей.

Банки сами устанавливают условия подключения эквайрингового обслуживания. При оформлении услуги необходимо уделить внимание этим пунктам:

- Оборудование. Одни эквайеры предоставляют терминалы бесплатно, другие берут арендную плату, а третьи предлагают купить собственную технику. Если предприниматель берет оборудование в аренду, нужно понимать, это новое устройство или б/у, кто несет ответственность в случае поломки

- Выплата. Нужно уточнить порядок зачисления средств на счет. Зачастую деньги идут не дольше 1 рабочего дня, но иногда бывают задержки с выплатами. Нужно также выяснить, будут ли переводы в выходные и праздничные дни

- Комиссии. Кредитные организации сами утверждают тарифы за обслуживание. Одни списывают комиссию за каждый перевод, другие выставляют требования к минимальному обороту за месяц. Чтобы найти самый дешевый эквайринг для ИП или юридического лица, рекомендуем сделать расчеты и сравнить цены

- Техническое сопровождение. Круглосуточная служба поддержки может быть дополнительным плюсом эквайера. В случае поломки, сложностей с операциями — их можно устранить дистанционно. Поддержка доступна во многих банках, но лучше узнать заранее все подробности, так как это может создать перебои в работе компании

- Условия подключения. Необходимо выяснить, требуется ли расчетный счет в банке-эквайере или деньги могут поступать по любым реквизитам

- Время. Какие сроки подключения сервиса установлены. Обычно это не занимает больше недели, а иногда доступна экспресс-активацию за 1 день

Стоимость обслуживания эквайринга

Цена во многом зависит от вида деятельности компании. Иногда банки также принимают во внимание финансовые показатели фирмы.

Наименьшие процентные ставки, как правило, доступны больницам, стоматологиям, медицинским центрам. Следом идут предприятия общественного питания и аптеки. Для розничной торговли тарифы установлены в зависимости от оборота: чем больше выручка, тем меньше ставка. В среднем ставка равна 1–3%.

Какие бывают виды эквайринга

Бывает несколько видов организации безналичной оплаты товаров и услуг. Какой потребуется конкретной компании, зависит от характера предпринимательской деятельности.

Определяют 5 видов эквайринга:

- Торговый — позволяет предприятиям принимать оплату через терминал. Подходит коммерческим объектам с большим оборотом: крупным магазинам, АЗС, ресторанам

- Мобильный — прием безналичной оплаты с помощью портативного терминала или смартфона, работающего через мобильное приложение. Такой сервис нужен компаниям с небольшим оборотом, а также предпринимателям с выездным характером деятельности

- Интернет-эквайринг — возможность принимать оплату онлайн. Клиент использует не терминал, а интеграцию для сайта. Необходим интернет-магазинам, онлайн-сервисам и иным предприятиям, желающим продавать товары и услуги удаленно

- АТМ-эквайринг — прием платежей через вендинговый автомат или терминал самообслуживания

- QR-эквайринг или куайринг — оплата по сформированному графическому коду, через Систему быстрых платежей. Набирает популярность и положительные отзывы за счет моментальному поступлению средств на счет и низкой комиссии

Как подключить эквайринг

Процесс подключения выглядит так:

- Выбрать предложение

- Оставить заявку на подключение

- Проконсультироваться у представителя при возникновении вопросов

- Подготовить необходимые документы, если требуется открыть счет

- Подписать договор

- Установить терминалы (для торгового эквайринга)

- Интегрировать онлайн-технологии на сайт (для интернет-эквайринга)

- Установить приложение на смартфон, активировать личный кабинет (для мобильного эквайринга)

- Определить терминал оплаты, создать опцию для оплаты услуги (для АТМ)

- Зарегистрировать торговую точку в системе, сформировать QR-код (для СБП)

- Начать прием платежей

Часто задаваемые вопросы

У меня несколько онлайн-магазинов, можно ли подключить интернет-эквайринг один раз?

Каждое юридическое лицо или ИП требует заключения договора с банком. Поэтому услугу нужно будет подключить на все организации, которые будут принимать платежи онлайн.

Обязательно ли нужно открывать расчетный счет для подключения эквайринга?

Нужно уточнять в кредитной организации. Многие из них требуют наличия расчетного счета, но есть кредитные организации, которые готовы перечислять средства на счета сторонних банков. Следует учитывать наличия таких нюансов: повышенный процент, плата за трансфер средств, сроки поступления денег.

В чем преимущества подключения QR-эквайринга?

Услуга удобна для покупателей. Банковская карта не потребуется, достаточно приложения банка, подключенного к СБП (Система быстрых платежей). Из-за роста электронных платежей, эта услуга будет востребована для бизнеса и сделает его конкурентоспособным. Еще этот вид оплаты также выгоден предпринимателю, так как средства поступают на счет за считаные секунды, а установленная комиссия в разы ниже, чем в классическом варианте.

Можно ли подключить эквайринг бесплатно?

Это платный сервис для ИП и юридических лиц. Иногда малый и средний бизнес могут получить полный возврат комиссий от СБП в рамках программы господдержки. Однако сами банки только предлагают более выгодные условия сотрудничества, которые зависят от вида деятельности или оборота компании. Например, скидки новым клиентам или рекламные акции.

Информация была полезна?

15 оценок, среднее: 5 из 5

На Бробанк.ру любой предприниматель найдет информацию по всем необходимым услугам и может сразу подать заявку на подключение к РКО или эквайрингу. Уже через пару дней ваша точка будет полностью оборудована для принятия платежей с банковских карт. Эквайринг для ИП поможет вашему бизнесу набрать обороты.

Это услуга, входящая в линейку продуктов для бизнеса. Если банк предлагает услуги расчетно-кассового обслуживания, практически 100% в нем же можно подключиться и к эквайрингу. После можно начинать принимать платежи с банковских карт любого типа: дебетовых, кредитных, социальных, Виза, МИР, Мастеркард, Маэстро.

Оборот безналичных платежей в РФ регулярно растет. Все больше людей предпочитают пользоваться банковскими картами, расплачиваясь ими в магазинах и сервисных точках. И для бизнеса такой расклад тоже несет плюсы:

- расширение клиентской базы;

- значительно повышение выручки и реальной прибыли;

- более простая отчетность;

- не нужно вносить наличные на счет, они напрямую с карт клиентов будут попадать туда;

- сокращение расходов на инкассацию.

По прогнозам ЦБ РФ оборот безналичных платежей в России за 2020 год будет находиться на отметке 70%. С каждым годом эта цифра становится все больше.

Как выбрать банк для эквайринга ИП

Обычно самый выгодный эквайринг для ИП предлагает тот банк, который обслуживает его в рамках РКО. Действующим клиентам всегда предоставляют специальные тарифы, лучшие условия по продаже и аренде оборудования, более простой и быстрый алгоритм подключения.

Но при этом услугу можно получать и в другом банке. Возможно, вы найдете более выгодный эквайринг для ИП в другой компании, тогда откроете там специальный счет и подключитесь к опции. Денежный и бухгалтерский оборот будет более сложный, но такой вариант не исключается.

Часто начинающие предприниматели сразу ищут банк с выгодным РКО и оптимальными тарифами на эквайринг. Это идеальный вариант, когда можно сразу подключить и то, и другое.

На что смотреть, выбирая самый выгодный эквайринг для ИП в 2020 году:

- комиссия. Самый важный момент. Это платная услуга, предприниматель отдает банку определенный процент от объема проведенных операций. Понятно, что чем меньше плата, тем лучше будет эквайринг для ИП;

- оборудование. ИП может купить его или взять в аренду. Рассматривая предложения банков, обязательно нужно смотреть на эти условия, они также должны быть выгодными;

- как быстро деньги придут на счет ИП. Хорошо, если срок зачисления не превышает 1 сутки;

- поддержка банка, как она работает, принимает ли запросы круглосуточно;

- не будет лишним и знакомство с реальными отзывами действующих клиентов.

Практически все банки, работающие с представителями бизнеса, значительно упростили оказание всех финансовых услуг. Так, тем же эквайрингом можно управлять через банкинг: просматривать информацию по поступлениям, заказывать отчетность, смотреть статистику по всем ТТ и отдельным точкам и пр.

Виды эквайринга

Прежде чем рассматривать, какой эквайринг лучше выбрать для ИП, нужно определиться, какой именно вид услуги вам необходим. Бизнес может быть разным, различны и его потребности. Особенно это актуально сейчас, когда бизнес постепенно полностью или частично уходит в онлайн.

Виды услуги:

- Стационарный или самый обычный. Банк устанавливает оборудование на конкретной торговой точке, и только там можно будет принимать оплату с банковских карт.

- Интернет. Актуален для компаний, ведущих бизнес в интернете, которые держат сайт, где клиенты могут оплачивать товары и услуги.

- Мобильный. Актуален для выездной торговли, оказания услуг, для такси и тому подобное. То есть курьер может приехать на дом к клиенту и на месте принять у него оплату.

ИП может подключить как один, так и сразу все виды эквайринга. И банки тоже могут предлагать как один вид услуги, так две или все три.

Рейтинг банков по тарифам на эквайринг для ИП

Проводя сравнение тарифов на эквайринг, важно понимать, что это не конкретная ставка, а сетка процентов. Реальный процент, который будет установлен вашей фирме, зависит от оборота и от количества торговых точек. Чем больше объем платежей, тем ниже ставка. Часто играет роль вид бизнеса и то, каким оборудованием пользуется клиент: купленным или арендованным.

Теперь рассмотрим, в каком банке выгоднее эквайринг для ИП. Для анализа возьмем стационарный эквайринг, так как на сегодня это самый востребованный вид услуги. Вот предложения некоторых банков, которые предлагают лучшие условия по эквайрингу для ИП.

ВТБ

ВТБ предлагает все основные виды эквайринга: торговый, интернет, мобильный, оплата по QR-коду.

Главные преимущества:

- обеспечение надежности и безопасности транзакций;

- высокий уровень обслуживания;

- широкий выбор оборудования;

- предлагаются разные виды эквайринга;

- круглосуточная бесплатная техподдержка.

Пользователи торгового эквайринга ВТБ смогут принимать карты ПС Visa, МИР, AmEx и UPI, MasterCard. Для подключения не потребуется открывать новый счет. Пользователь самостоятельно выбирает необходимое оборудование, соответствующее его бизнесу.

Величина процента комиссии по торговому эквайрингу ВТБ зависит от оборотов по эквайрингу, наличия/отсутствия подключенного пакета услуг, величины оборотов. По картам ПС Visa Mastercard МИР она составит 1,6%-2,7%.

Клиентам банк предлагает специальный CRM-сервис – Switch Sales. Он интегрируется в банковские POS-терминалы в стационарной точке продажи. При оплате покупки банковской картой сервис формирует индивидуальные условия для покупателя без дополнительного использования карт лояльности.

Это делается с помощью программы, которая отслеживает покупки каждого покупателя, анализирует продажи и делает специальный еженедельный отчет. При повторной продаже постоянному клиенту формируются уникальные условия продажи.

Благодаря сервису годовая выручка на терминалах с Switch Sales в среднем вырастает на 20%.

Тинькофф

Подключив эквайринг от Тинькофф банка, клиенты смогут принимать платежи уже через 2 дня. Работать можно и без интернет-магазина, отправляя покупателям ссылку на оплату в соцсетях, мессенджерах, через СМС. Расчетный счет может быть открыт в любом банке, но своим клиентам банк предлагает индивидуальные тарифы обслуживания. Платить можно с банковских карт платежных систем Visa, Mastercard, Мир, через Apple Pay и Google Pay, по Системе быстрых платежей.

Преимущества торгового эквайринга Тинькофф банка:

- Деньги будут поступать на счет на следующий день.

- Нет требований к обороту.

- Бесплатная аренда терминалов.

- Предоставляются сим-карты разных операторов, их услуги оплачивает банк.

- Низкие комиссии.

- Оплачивать картой быстрее, чем наличными.

- Снижение рисков ошибок кассиров.

- Расширение круга клиентов.

- Функциональный личный кабинет.

- Удобное мобильное приложение.

- Круглосуточная поддержка в чате.

- Предлагается несколько способов оплаты.

Торговый эквайринг в Тинькофф банке отличается быстрым подключением, отсутствием требований по оборотам, минимальным пакетом документов для оформления услуги. Плата за эквайринг списывается ежемесячно, в день открытия счета. Например, расчетный счет компания открыла 10 марта, плата будет списываться ежемесячно 10 числа. Комиссия за эквайринг для ИП составит от 1,2% до 2%.

Точка Банк

Торговый эквайринг Точка банка можно подключить онлайн за несколько дней.

Способы оплаты:

- Банковские карты. При подключении онлайн-оплаты деньги поступят на счет в течение 2-х часов, стандартно на следующий день.

- По QR-коду через терминал или телефон. Мгновенное зачисление.

Величина комиссии зависит от ежемесячного оборота.

Размер комиссии за эквайринг для ИП:

- Тариф «Ноль» — 2,5%.

- Тариф «Начало» — 2,3%.

- Тариф «Развитие» — 1,4%-2,1%.

- Тариф «Корпоративный» — индивидуально.

Услуга онлайн-зачисления стоит 250–500 руб. в зависимости от тарифа, а при корпоративном не взимается. Ставка при оплате по QR-коду 0,4–0,7%.

Преимущества торгового эквайринга Точка банка:

- Банк не предъявляет требования по минимальным оборотам.

- Для ресторанов, турагентств, супермаркетов ставки снижены.

- При подключении в период акций не нужно будет платить за тарифы «Начало» или «Развитие» до конца года.

Сбербанк

Торговый эквайринг Сбербанка представляет услугу, по обеспечению возможности приема безналичных платежей клиентами бизнеса от физических лиц. Он подойдет для магазинов, салонов услуг, точек общепита. Подключиться можно за 1–3 дня. Работа оборудования осуществляется без технологических перерывов. Контролировать поступление средств, управлять эквайрингом можно в личном кабинете.

При подключении торгового эквайринга в интернет-банке комиссия составит 2,05%, при одновременном подключении интернет-эквайринга — 1,6%.

Преимущества торгового эквайринга в СберБизнесе:

- Без платы за сервисное обслуживание.

- Своим клиентам обеспечивается быстрое зачисление выручки на расчетный счет.

- Оборудование будет установлено в течение одного часа.

- При поломке терминалы заменяются в течение 24-х часов.

- Дополнительные торговые точки можно подключать онлайн.

- В терминале эквайринга можно подключить возможность выдачи кредитов.

- Совместим с популярными ПО для касс и любой версией 1С.

- Можно подключить Смарт-POS. Это касса и эквайринг в одном устройстве.

- Расчеты принимаются картами разных платежных систем.

Альфа-Банк

Кредитная организация берет на себя обязанности по обучению сотрудников и предоставлению круглосуточной техподдержки. Величина комиссий для ИП — 1%-2,1%. Если оборот по картам составит меньше установленной суммы, то банк дополнительно будет визимать комиссию в размере 790 990 рублей ежемесячно.

Деньги зачисляются на следующий рабочий день.

Банк предлагает дополнительную платную услугу: подключение онлайн зачисления выручки. В этом случае деньги будут на счете сразу после транзакции. Стоит услуга 0,2% с операции. Подключить можно к любому тарифу.

Преимущества торгового эквайринга Альфа-Банка:

- Открытие счета онлайн.

- Низкие комиссии по обслуживанию счета.

- Бесплатная установка и настройка терминалов.

- Не потребуется покупать терминал, его стоимость включается в сумму счета.

- Предлагаются разные виды терминалов.

- Можно подключить мгновенное зачисление выручки.

- Бесплатный выпуск карты Альфа-Бизнес.

- Бонусы для клиентов от партнеров.

Райффайзенбанк

Торговый эквайринг от Райффайзенбанка можно подключить, имея расчетный счет в банке. Подключить можно к любой стационарной или мобильной торговой точке. Оплачивать можно картами платежных систем Visa, MasterCard, Мир и Union Pay. Деньги зачисляются на расчетный счет на следующий день.

Ставка зависит от вида деятельности клиента и каким оборудованием он пользуется. Для категории «Супермаркеты» ставка составит 1,95% при использовании терминалов банка и 2,29%, если вы подключаете свой терминал.

Если оборот меньше 500 тыс. руб. по льготным категориям и 1100 тыс. руб. по остальным категориям, дополнительно взимается комиссия до 2290 руб. за каждый терминал.

Политикой банка предусмотрено возможное снижение тарифов для компаний в сфере ЖКХ, транспортных услуг, дилеров, авто, СТО, АЗС, авиалиний, школ/колледжей.

Преимущества:

- Пользователь будет получать ежедневные отчеты о транзакциях бесплатно.

- Установка оборудования, обучение сотрудников за счет банка.

- Предоставляется функциональный личный кабинет.

- Установление льготных тарифов для отдельных категорий клиентов.

- Круглосуточная техподдержка.

Ак Барс Банк

Подключить эквайринг могут подключить не только ИП и юрлица, но и самозанятые. Для них действуют специальные условия.

Условия по торговому эквайрингу:

- аренда и подключение терминала — бесплатно;

- срок подключение — 3-7 дней (при наличии подходящего оборудования);

- круглосуточная техподдержка;

- зачисление средств на следующий день;

- можно принимать карты Visa, MasterCard, МИР.

Комиссия за эквайринг будет зависеть от тарифного плана и вида деятельности:

- «Первый шаг». Для турфирм и фастфудов — 1,6%, для АЗС, супермаркетов и аптек — 1,9%, для ресторанов, магазинов одежда, электроники, товаров для дома, парфюмерии и косметики — 2,2%, прочего — 2,3%.

- «Крепко на ногах». 1,5%, 1,8%, 2,1% и 2,2% — соответственно.

- «Уверенный рост». 1.4%, 1,7%, 2% и 2,1% — соответственно.

- «Идем дальше». 1,4%, 1,7%, 1,9% и 2% — соответственно.

Если оборот по картам будет ниже 150 ты. руб., то банк будет взимать дополнительную комиссию в размере 1-1,5 тыс. руб. в зависимости от тарифа.

Локо-банк

Локобанк подключает эквайринг для всех видов бизнеса: индивидуальных предпринимателей, ООО, частной практики. Минимальная комиссия по эквайрингу 1,15% за транзакцию. Деньги поступают на следующий рабочий день после сверки итогов. Обязательное условие подключение эквайринга – наличие расчетного счета в Локобанке.

Локобанк применяет только одну систему расчетов – фиксированная комиссия за транзакцию. Ее размер зависит от вида деятельности компании и составляет от 1,15%. Льготные категории: фастфуд, общественное питание, продуктовые магазины, АЗС. Также скидка на комиссию предоставляется клиентам у которых уже есть терминал или они приобрели его в Локобанк.

Эквайринг от Локобанка работает с платежными системами VISA, MasterCard, МИР, UP и всеми современными видами оплаты: чиповыми, магнитными, бесконтактными картами, NFC устройствами.

Деньги за торговый эквайринг зачисляются на следующий рабочий день после сверки итогов. Они поступают на счет компании за вычетом комиссии. Минимальный платеж за оборот меньше 100 000 рублей списывается в следующий расчетный месяц.

Открытие

Торговый эквайринг от ФК Открытие отличается низкими тарифами для своих клиентов, наличием акционных предложений. Банк не потребует обязательного открытия расчетного счета, он может быть в любой кредитной организации, но клиентам банка выручка будет зачислена на следующий день, а для сторонних пользователей – в течение 6 дней. Принимается оплата картами платежных систем Visa, Mastercard, МИР.

Банк предлагает подключение стационарных и переносных терминалов, обслуживание оборудования клиента.

В ФК Открытие тарифы для юридических лиц по торговому эквайрингу зависят от категории бизнеса и оборотов. При покупке оборудования у партнеров комиссия составит 1,49% до 1,99%.

При аренде терминалов в банке дополнительно взыскивается 790 руб. за каждый терминал.

Преимущества:

- Низкие тарифы.

- Акционные предложения.

- Отсутствие платы за сервисное обслуживание.

- Круглосуточная техподдержка.

- Бесплатные установка, настройка, обслуживание оборудования, обучение работе.

Модульбанк

В Модульбанке вы оплачиваете только комиссию с покупок без ежемесячных платежей. Размер комиссионного вознаграждения зависит от вида эквайринга и составляет от 1,5% до 4%. Терминал может быть выдан в аренду либо куплен. Стоимость оборудования от 16 до 27 тысяч рублей.

Преимущества эквайринга в Модульбанке:

- Подключение за 1 день, достаточно заполнить заявку или написать в чат.

- Возможность купить терминал без выплаты ежемесячной арендной платы.

- Зачисление производится в течение 1-3 дней.

- Отсутствие ежемесячных платежей.

Сравнительная таблица

| Банк | Подключение | Комиссия | Плата за пользование терминалом |

| Сбербанк | Бесплатно | От 1,6% | Отсутствует |

| Точка | Бесплатно | 2,1-2,5% | Отсутствует |

| Модульбанк | Бесплатно | 1-1,9% | Отсутствует |

| Альфа-Банк | Бесплатно | От 1,9% | Отсутствует |

| Тинькофф | Бесплатно | 1,2-1,7% | Отсутствует |

Это очень индивидуальная услуга в плане тарификации. Просто так определить, дешевый ли это эквайринг, невозможно. Банки по разному смотрят на тарификацию, на ситуацию с оборудованием, поэтому лучше обращаться в выбранные банки, подавать заявки и уже на консультации по телефону выяснять, какие условия будут актуальны именно для вашего бизнеса.

На Бробанк.ру собраны все предложения российских банков для бизнеса. Изучайте стоимость эквайринга для ИП, проводите сравнение тарифов. Единых условий нет, все индивидуально.

В поисках самого выгодного эквайринга для ИП в 2020 обращайте внимание на предложение банков, которые работают полностью дистанционно: Точка, Модульбанк, Тинькофф. Они не несут затраты на содержание офисов и широкого штата сотрудников, поэтому часто именно здесь устанавливаются лучшие условия и минимальные комиссионные.

Порядок подключения

Если вы определились, где самый выгодный эквайринг для ИП именно для вашего бизнеса, можно обращаться в банк. Если нашлось несколько подходящих предложения, подайте заявки на оба, чтобы после консультации понять, какое реально будет лучшим для вашего бизнеса.

Порядок действий:

- Определить лучшие предложения по эквайрингу для вашего бизнеса, можно выбрать несколько вариантов.

- Подать онлайн-заявки в банки и ждать звонка консультантов. Здесь вы уже поймете, какая реально комиссия будет для вас актуальной, во сколько вам обойдется оборудование.

- Выбор самого низкого в плане затрат предложения, дать согласие на подключение к услугам.

- Сбор документов, заключение с банком договора в офисе или путем выезда специалиста.

- Установка оборудования, обучение сотрудников пользования им.

- Все, можно начинать принимать платежи от клиентов и покупателей с любых банковских карт.

На деле все проходит быстро, процесс подключения к услуге и установка оборудования занимают не больше 3 рабочих дней. Далее через банкинг можно будет заказывать подключение новых ТТ.

Банки и тарифы торгового и интернет эквайринга для ИП и ООО

Внедрение современных технологий помогает бизнесу быстрее развиваться, а также повышает уровень доверия среди клиентов. Потребители постепенно отказываются от пользования наличными, так как оплата картой признается более удобным вариантом.

Ещё

Тарифы обновлены

21.03.2023 г.

Каталог тарифов для эквайринга

Торговый эквайринг

2,3 — 2,8%

Интернет-эквайринг

2,3 — 2,8%

Оплата по QR коду

от 0,4%

Подключение своего терминала

Эквайринг в банке Модульбанк

Торговый эквайринг

от 1,35 — 2,3%

Интернет-эквайринг

2,29 — 2,49%

Оплата по QR коду

0,4 — 0,7%

Подключение своего терминала

Эквайринг в банке Сбербанк

Торговый эквайринг

от 1,6 — 2,5%

Оплата по QR коду

от 0,6%

Подключение своего терминала

Эквайринг в банке Альфабанк

Торговый эквайринг

1,99 — 2,1%

Интернет-эквайринг

2,6 — 2,7%

Подключение своего терминала

Торговый эквайринг

1,75 — 3,5%

Интернет-эквайринг

индив.

Подключение своего терминала

Эквайринг в банке Открытие

Торговый эквайринг

1,49 — 2,29%

Интернет-эквайринг

2,5 — 2,6%

Оплата по QR коду

0,4 — 0,7%

Подключение своего терминала

Эквайринг в банке Тинькофф

Торговый эквайринг

1,79 — 2,69%

Интернет-эквайринг

индив.

Оплата по QR коду

до 0,7%

Подключение своего терминала

Торговый эквайринг

от 0,58%

Оплата по QR коду

0,25 — 0,5%

Подключение своего терминала

Эквайринг в банке Локобанк

Торговый эквайринг

от 1,15%

Интернет-эквайринг

от 1,45%

Подключение своего терминала

Эквайринг в банке Промсвязьбанк (ПСБ)

Торговый эквайринг

1,99 — 2,1%

Интернет-эквайринг

2,6 — 2,7%

Подключение своего терминала

Активное развитие бизнес в онлайн-сегменте делает интернет-эквайринг незаменимой услугой.

Сегодня практически любая продукция доступна к покупке в интернете, и это стало возможным

благодаря решениям в области виртуальной коммерции. Более подробно о том, что такое торговый

и интернет-эквайринг, как они работают, какие имеют преимущества и недостатки, рассказываем далее.

Виды эквайринга

Версия о том, что эквайринг бывает всего двух видов, не совсем верная. Торговый и

интернет-эквайринг — основные разновидности, в использовании которых заинтересован

практически любой бизнес, независимо от сферы деятельности. Помимо них существуют:

4ATM-эквайринг — использование терминалов и банкоматов, через которые оплачиваются

различные услуги (ЖКХ, мобильная связь, интернет).

Мобильный эквайринг — принятие оплаты при помощи планшета или мобильного телефона,

без привязки и торговой точке.

Оплата по QR-коду — альтернатива «классическому» эквайрингу для малого бизнеса,

суть которой заключается в оплате по коду через мобильное приложение банка.

Эти привычные формы оплаты товаров и услуг стали доступны благодаря разработке новых видов

эквайринга. С минимальными затратами бизнес подключает их для удобства клиентов, а также

с целью расширения списка оказываемых услуг.

Как работает торговый эквайринг

Для покупателя операция представляется предельно простой: достаточно приложить карту

или телефон с считывающему устройству, чтобы в течение нескольких секунд покупка была совершена.

С технической точки зрения это сложный процесс с участием банка-эквайера и платежной системы.

Состоит он из следующих стадий:

1. Информация по операции передается со счета покупателя (с карты или со смартфона).

2. Данные поступают в банк, с которым торговая точка заключила соглашение на эквайринг.

3. Кредитная организация перенаправляет их платежной системе.

4. В случае одобрения сведения направляются в банк, выпустивший пластик (банк-эмитент).

5. Банк, в котором обслуживается клиент, блокирует сумму покупки, затем переводит ее на

счет эквайера.

Бурный рост интернет-торговли и бесконтактных платежей стимулирует банки снижать тарифы эквайринга для ИП. Такая ситуация позволяет предпринимателям безболезненно подключать эту услугу и развивать свой бизнес в соответствии с современными веяниями. Рассмотрим, как выбрать и подключить эквайринг для ИП, чтобы выиграть в войне с конкурентами и предложить клиентам более качественный сервис.

Что такое эквайринг?

Для начала стоит сказать, что в современном мире наличные деньги утрачивают популярность, а на смену им приходят безналичные расчеты. Они также производятся в рублях или другой валюте, но только без использования бумажных денег.

Принцип работы эквайринга

Эквайринг, по большому счету, это услуга приема платежей от клиентов с использованием инструментов международных платежных систем без использования наличных. В большинстве случаев покупатели расплачиваются при помощи банковской карты. Именно привязанный к карте счет является источником денег.

Подтвердить своё право пользования счётом и осуществить оплату можно тремя способами:

- введя данные карты на страничке интернет-магазина;

- используя в эквайринговом терминале физическую банковскую карточку;

- используя в эквайринговом терминале альтернативные средства бесконтактной оплаты на основе NFS-чипа (смартфон, часы и тому подобное).

Списанные с клиента деньги впоследствии переводятся на счет предпринимателя.

Плюсы и минусы эквайринга для ИП

Несмотря на комиссии банка, эквайринг для ИП имеет больше плюсов, чем минусов. Что касается интернет-магазинов, так их деятельность без безналичных платежей вообще невозможна.

В чем же заключаются преимущества эквайринга для ИП и всего торгового бизнеса?

1. Увеличение объёма продаж. Россия является одним из мировых лидеров по доле безналичных расчетов, более 80% транзакций в розничных сетях страны прямо или косвенно проходят с использованием банковской карты. Поэтому подключение индивидуальным предпринимателем эквайринга теоретически может дать рост выручки в 3-4 раза.

2. Снижение рисков обмана, ошибок или грабежа. С наличными деньгами связано много рисков, как для предпринимателя, так и для работников:

- ошибки при расчете сдачи;

- ограбления и кражи наличности;

- прием фальшивых денег.

3. Использование банковского эквайринга позволяет ИП избежать всех этих рисков.

4. Исключение расходов на инкассацию или передачу наличных в банк.

5. Удобство и экономия времени. При работе с безналом не нужно пересчитывать, паковать или клеить деньги, заполнять акты приема-передачи, везти наличные в банк. Достаточно сделать пару кликов на онлайн-кассе и подробный отчет будет сформирован.

6. Доступ к дополнительным банковским услугам, например, кредитам. Видя ваши стабильные торговые обороты, банк будет рад предоставить кредиты по льготной ставке на развитие бизнеса.

7. Рост репутации. Отсутствие эквайрингового терминала может быть воспринято клиентами, как признак жадности и попытка не платить налоги. А жадные люди способны обмануть и клиента. Подобные мысли возникают у многих, поэтому не стоит их провоцировать у своих потенциальных покупателей.

При работе с банковскими картами ИП могут столкнуть и с определенными проблемами, которые можно отнести к минусам эквайринга:

- Периодические сбои работы, связанные с нестабильностью интернета. Следует понимать, что при проведении платежа информация о карте может несколько раз обойти земной шар и пройти через десятки компьютеров.

- Серьезные проблемы с оборудованием обычно не решаемы и требуют замены оборудования или сервисного обслуживания.

- Мошенничество со стороны продавцов, которые могут фотографировать карты клиентов и потом списывать с них деньги.

- Относительно высокие тарифы банков на эквайринг для ИП. Комиссия составляет в среднем 2,5-3%. Её значение может быть больше или меньше, в зависимости от вида эквайринга, оборота предпринимателя и пользования другими продуктами банка.

- Деньги на счет зачисляются позже, обычно в течение 1-2 рабочих дней.

Несмотря на все недостатки эквайринга, можно уверенно сказать, что они многократно окупаются дополнительной прибылью за счет роста продаж.

Каким ИП в 2022 нужен эквайринг банка?

Закон о защите прав потребителей обязывает предпринимателей с определенным торговым оборотом предоставлять возможность оплаты картой.

Супермаркетам эквайринг нужен обязательно

Так, подписать с банком договор эквайринга в 2022 году обязаны ИП в следующих случаях:

- годовой оборот бизнеса составляет более 20 миллионов рублей;

- годовой оборот конкретной торговой точки составляет более 5 миллионов рублей.

В остальных случаях индивидуальные предприниматели могут сами решать, устанавливать им оборудование для приема платежей или нет.

Виды эквайринга для ИП

Эквайринг может понадобиться индивидуальному предпринимателю в розничной торговой точке, службе доставки, интернет-магазине или другом бизнесе.

В зависимости от специфики бизнеса, выделяют три вида эквайринга:

- торговый;

- мобильный;

- интернет-эквайринг.

Далее рассмотрим каждый вид эквайринга для ИП подробно.

Торговый эквайринг

Торговый эквайринг подразумевает использование физического терминала в стационарных магазинах. Эта услуга несет минимум рисков, потому что банк всегда уверен, где его оборудование и каким образом используется.

Оформить в банке торговый эквайринг для ИП довольно легко, потому что у финансового учреждения возникает минимум подозрений к деятельности предпринимателя.

Интернет-эквайринг

При интернет-эквайринге ИП получает деньги за счет оплаты клиентами заказов банковской картой на сайте. В этой схеме физического терминала нет, его функции выполняет интерфейс интернет-магазина, где покупатель вводит реквизиты карточки и совершает платеж.

Схема работы интернет-эквайринга

Этот вид эквайринга оказывается индивидуальным предпринимателям совместно процессинговыми центрами, банками-эквайерами и электронными платежными системами.

Главный плюс интернет эквайринга – надежность. Современные компьютерные технологии 3D-Secure и SecureCode обеспечивают двухфакторную идентификацию, максимально защищая и покупателя и продавца от киберпреступников. Но предприниматели должны понимать, что любую защиту можно обойти, поэтому в подозрительных покупках нужно разбираться максимально тщательно.

В случае оплаты на интернет-магазине украденной картой, платежная система может потребовать возврата денег и наложить штраф. Эти санкции в первую очередь адресуются владельцу сайта, а если они на них не реагирует, то списываются с залогового счета банка. По этой причине тарифы эквайринга для ИП в интернете обычно выше.

Крупнейшими российскими игроками на рынке интернет-эквайринга являются Сбербанк, Альфа-Банк, ВТБ, Тинькофф и другие.

Мобильный эквайринг

Мобильный эквайринг осуществляется при помощи переносного эквайрингового терминала. Такие устройства могут работать автономно от аккумуляторной батареи или запитываться по USB-кабелю от смартфона, пауэрбанка или автомобильной зарядки.

Автономный эквайринг востребован, в первую очередь, таксистами, курьерами, предпринимателями, занимающимися выездной торговлей. Также мобильный эквайринг для ИП будет удобен в кафе, чтобы клиенты могли оплатить покупку непосредственно за столиком.

АТМ-эквайринг

Привычные нам всем торговые автоматы и платежные терминалы, принимающие для оплаты банковские карты, по сути, используют АТМ-эквайринг. Клиент может выбрать, либо оплатить услуги наличными, либо воспользоваться встроенным в автомат эквайринговым модулем.

Такая функция платежных терминалов увеличивает их стоимость, но окупается довольно быстро.

От чего зависит тариф эквайринга для ИП?

В любом банке, будь то Сбербанк или Тинькофф, тарифы эквайринга для ИП зависят от следующих факторов:

- Сфера деятельности. Тариф практически всегда будет отличаться для интернет-магазина, такси или продуктового магазина.

- Торговый оборот. Чем больше «бесплатных» денег поступает в банк-эквайер от предпринимателя, тем меньше будет тариф.

- Регион. Тарифы на эквайринг в Москве и Туве могут отличаться, хотя и не намного.

- Стоимость аренды. Если предприниматель получает эквайринговое оборудование бесплатно, то, естественно, комиссия банка будет выше.

- Модель оборудования. Чем более функционален эквайринговый терминал, тем большую комиссию за свои услуги может попросить банк.

- Вид связи. Некоторые банки берут на себя расходы на мобильный интернет для арендованных терминалов, что может отразиться на размере комиссии.

- Стоимость обслуживания банковского счета, куда перечисляются деньги от продаж. Теоретически, банк может уменьшить размер комиссии за эквайринг на 1%, но при этом ввести аналогичную комиссию за снятие или перечисление денег со счета.

При подписании договора внимательно его вычитывайте, а также просите ознакомить вас с документами, условиями или правилами, на которые в нем есть отсылки.

Сколько стоит эквайринг?

Довольно часто банки рассчитывают стоимость эквайринга для ИП непрозрачно. И на первый взгляд низкая комиссия может стать в 2 раза больше за счет скрытых платежей.

Например, в Сбербанке комиссия с каждой проведенной по терминалу операции составляет 2,05-2,5%, но при этом снять наличные с банковского счета предприниматель сможет, только дополнительно заплатив 2-10% от суммы. Таким образом, при закупке товара за наличный расчет, ИП будет нести расходы из-за эквайринга в размере 4-12% от оборота.

Вследствие маркетинговых уловок банков, точно посчитать стоимость эквайринга невозможно. Но предприниматели должны быть готовы отдавать за данную услугу 3-5% от оборота.

Как подключить эквайринг

Рассмотрим пошаговую инструкцию, как ИП подключить эквайринг для интернет-магазина:

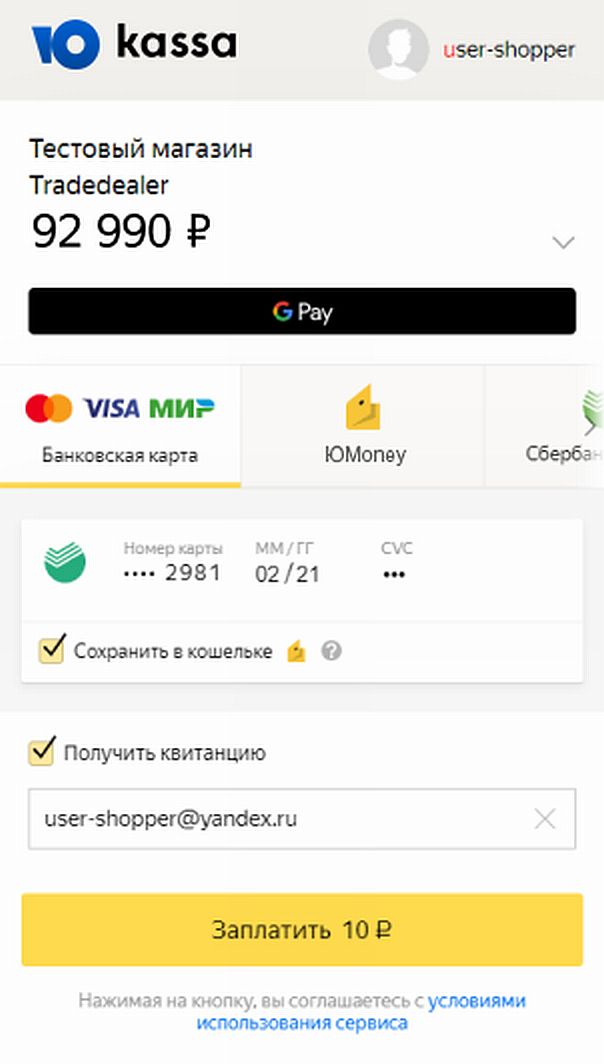

- Определяемся с поставщиком услуг и отправляем заявку на подключение. Оказывать услуги эквайринга для ИП в 2021 году могут банки или платежные агрегаторы (например, ЮKassa). Пакет документов может быть разным, но обычно ограничивается регистрационными документами ИП, паспортом, ИНН и URL интернет-магазина.

- Эквайер обрабатывает заявку, связывается с предпринимателем для уточнения деталей и составляет договор. Помните, что банки проверяют сайт на соответствие требованиям платежных систем, поэтому он должен быть полностью готов к работе.

- ИП подписывает договор и, при необходимости, оплачивает стоимость подключения.

- Эквайер предоставляет код для ставки на сайт. Некоторые банки и платежные агрегаторы имеют специальные модули для популярных конструкторов интернет-магазинов. Например, имеется приложение ЮKassa для сайтов на платформе Insales.

- После интеграции эквайрингового модуля с сайтом, можно тестировать систему и начинать принимать платежи.

Интерфейс эквайринга платежного агрегатора Юкасса

При подключении торгового эквайринга принцип действий аналогичен, только вместо проверки сайта банки проверяют физический магазин. После посещения торговой точки подписывается договор на предоставление услуг и аренду эквайрингового терминала.

Преимущество использования банковского оборудования – быстрая его замена при поломке. При покупке же собственного терминала придется иметь ещё один в резерве либо искать иные варианты замены аппарата в случае необходимости. Хотя в каждом отдельно взятом случае нужно анализировать, что лучше.

Типы договоров эквайринга для ИП

При эквайринге деньги с карты клиента должны перечисляться на счет продавца. В зависимости от вида и места открытия такого счета различают следующие виды договоров:

- С открытием счета в банке-эквайере.

- С открытием счета в другом банке. При этом эквайер гарантирует регулярные перечисления полученных средств по указанным в договоре реквизитам.

Вообще не открывать счет при подключении к эквайрингу нельзя. Ни один банк не будет выдавать предпринимателю деньги наличными.

А вот использовать эквайринговый терминал без онлайн-кассы ИП вполне могут, но только при ведении определенных видов деятельности, например, торговле мороженым или молоком на розлив.

Как выбрать банк для эквайринга

На первый взгляд дешевый эквайринг для ИП может обернуться довольно дорогим за счет косвенных расходов. Чтобы выбрать оптимального по тарифам и функциям эквайера, необходимо обращать внимание на следующие факторы:

- размер прямой комиссии, которая взимается банком с каждого платежа;

- размер комиссии за перечисление денег с банковского счета или за снятие наличных;

- размер дополнительных комиссий, например, за обработку возвратов;

- стоимость аренды эквайрингового терминала;

- обязательность открытия счета в банке и стоимость этой услуги;

- необходимость открытия гарантийного депозита;

- имеется ли у банка собственный процессинговый центр для обеспечения быстрых расчетов;

- срок перечисления прошедших по онлайн-кассе денег на текущий счет;

- перечень платежных систем, с которыми работает банк: Visa, MasterCard, Мир и другие;

- условия замены оборудования в случае поломки;

- перечень предоставляемого эквайрингового оборудования и его возможности с учетом современных тенденций;

- система защиты платежей.

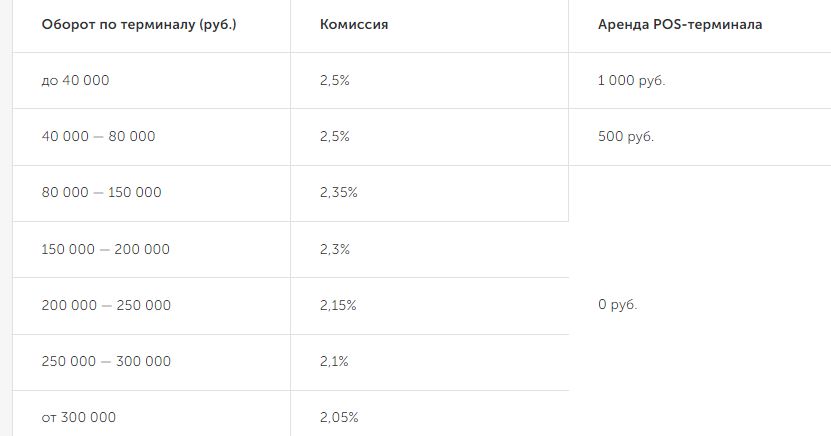

Дифференцированные тарифы на эквайринг в Сбербанке

При расчете тарифов эквайринга ИП должны определить общую сумму денег, которую придется отдать банку по итогам месяца. При этом важно учитывать особенности круговорота денег в бизнесе, форму и сроки расчета с поставщиками. Только после этого нужно окончательно определяться с выбором эквайера.

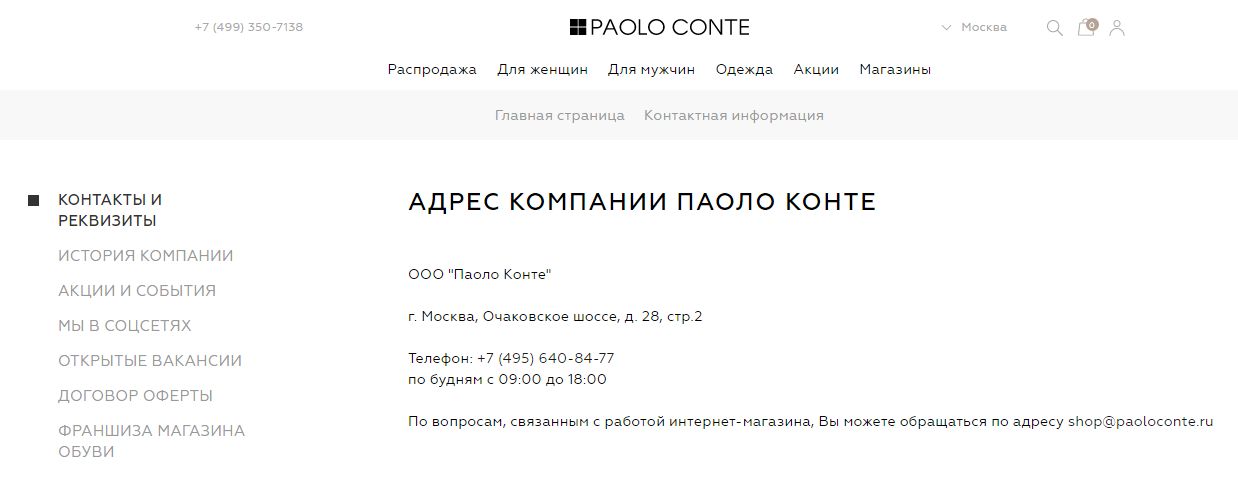

Требования эквайера к интернет-магазину

Далеко не каждый новосозданный интернет-магазин можно подключить к эквайрингу.

Указание адреса компании-продавца обязательно для интернет-эквайринга

К таким сайтам предъявляется довольно широкий ряд требований:

- Требования к сайту. Например, интернет-магазин не должен продавать запрещенные в РФ товары и располагаться на бесплатных хостингах. На сайте должны присутствовать контакты службы поддержки.

- Технические требования. Все ссылки должны быть рабочими, сайт не должен быть размещен на публичных ресурсах.

- Требования к контенту. Товары должны иметь описание и цену, для клиентов должна быть доступна юридическая информация о продавце, должны отображаться логотипы платежных систем и прочее.

- Требования к продаже товаров и услуг. Интернет-магазин должен иметь корзину, фильтры, категории товаров и прочее.

Более подробно требования можно узнать у эквайера или на сайтах платежных систем.

Как онлайн-магазину защитить онлайн-транзакции?

С ростом киберпреступности возрастает и риск потери конфиденциальных данных покупателей. Чтобы транзакции во время покупок были безопасными, владельцам сайтов рекомендуется использовать SSL-сертификат, а клиентам – банковским карты с поддержкой технологии 3D-Secure от Visa или SecureCode от MasterCard.

Принцип работы 3D-Secure от Visa

С технической стороны 3D-Secure представляет собой xml-протокол, обеспечивающий двухфакторную авторизацию собственника карты. То есть одной лишь карточки для проведения оплаты будет мало. Покупатель должен будет подтвердить операцию либо введя код, присланный ему на телефон, либо подтвердив её в банковском приложении.

В авторизации по 3D-Secure участвуют три домена: домен банка-эквайера, домен банка-эмитента и домен взаимодействия. Такая схема обеспечивает безопасность эквайринга для ИП.

Стоит ли покупать собственный эквайринговый терминал?

В последние годы стоимость оборудования для эквайринга несколько снизилась. Кроме того, появились удобные онлайн-кассы со встроенным модулем приема бесконтактных платежей, а также эквайринговые терминалы, подключаемые к мобильным гаджетам.

В таких условиях выросла доля индивидуальных предпринимателей, использующих своё оборудование. И это действительно целесообразно. Стоимость терминала находится в пределах 8-9 тысяч рублей, что доступно каждому ИП. Немногим меньше придется доплатить за функцию эквайринга в онлайн-кассе. То есть за год можно окупить оборудование только за счет экономии арендных платежей банку.

Какие же аппараты можно рекомендовать купить?

Универсальным устройством для мобильного и торгового эквайринга для ИП является автономная онлайн-касса MSPOS-E-Ф. В нем всё, что нужно предпринимателю для торговли, объединено в одном корпусе. Он подойдет как курьерам, так и продуктовому магазину.

Онлайн-касса MSPOS-E-Ф с встроенным эквайринговым модулем

Если у вас уже есть рабочий бизнес и нет желания тратиться на новую онлайн-кассу, то хорошим оборудованием для эквайринга станут мобильные терминалы 2CAN и Pay-Me. Эти энергоэффективные аппараты можно подзаряжать один раз в несколько дней.

Терминалы 2CAN и Pay-Me можно подключать к смартфону или смарт-кассе по беспроводному каналу. Кроме того, производители этого оборудования предоставляют собственные услуги эквайринга, которые стоит рассмотреть.

Таким образом, собственный эквайринговый аппарат покупать стоит. Его можно поставить на дополнительное рабочее место кассира или использовать в качестве резервного.

Подводя итоги, можно сказать, что в условиях конкуренции услуга эквайринга для ИП трансформируется из желательной в обязательную. Ведь только используя максимальное количество каналов продаж можно обеспечить успешность бизнеса.

Торговый эквайринг — банковская услуга, благодаря которой предприниматели получают возможность принимать от клиентов оплату с банковских карт. Это особо актуально для предприятий торговли и поставщиков услуг, которые активно работают с населением. Если вы желаете вести успешный бизнес и увеличить продажи, изучите предложения про эквайринг. Тарифы банка, рейтинг кредитных учреждений представлены ниже. Найдя подходящий вариант, можно сразу направить заявку на подключение.

Суть торгового эквайринга

Банки предлагают три варианта эквайринга. Торговый — это по сути стационарный вариант. Предприниматель получает оборудование, подключает его к своему офису или торговой точке и начинает принимать платежи от клиентов и покупателей. То есть, конкретное оборудование закрепляется за конкретной торговой точкой.

Для обслуживания нужен интернет, если нет обычного кабельного, работа ведется через предоставленную банком сим-карту. При работе через сим-карту плата за оборудование будет выше: сами устройства дороже, и банку нужно оплачивать трафик мобильного оператора.

Другие виды эквайринга:

- интернет. Актуален для интернет-магазинов и другого бизнеса, предполагающего прием онлайн-оплаты с банковских карт. Устанавливается непосредственно на сайт клиента;

- мобильный. Клиент получает переносной терминал и может использовать его «на выезде». Актуально для бизнеса по доставке еды, для интернет-магазинов с доставкой, для поставщиков услуг на дому и пр.

Можно подключить сразу несколько видов эквайринга одновременно. При этом учитывайте, что каждый их них тарифицируется по отдельности.

Важные критерии выбора банка для торгового эквайринга

Самый выгодный эквайринг для ИП и ООО стандартно предлагается тем же банком, где ведется расчетно-кассовое обслуживание предпринимателя. Это и удобно, и выгодно: часто таким клиентам предлагают специальные условия обслуживания, льготные комиссии, бесплатное оборудование. Тем не менее, можно подключиться и к услугам стороннего банка. Ситуация, когда клиент получает услуги РКО и эквайринга в разных банках встречается довольно часто.

На что обращать внимание при выборе банка:

- Тарифы. За пользование эквайрингом ИП или ООО платит комиссионные, ориентируйтесь примерно на 2% от суммы операции. Каждый банк устанавливает свои тарифы. Обычно чем больше объем операций, тем ниже ставка. Большие фирмы с приличными оборотами по эквайрингу всегда платят меньше, чем небольшие предприятия.

- Скорость проведения операции. Прием оплаты с банковской карты происходит моментально, но до счета предпринимателя деньги доходят не сразу. Операция выполняется в течение 1-3 дней.

- Оборудование. Терминалы предоставляют банки. Они могут продавать их или давать в аренду. Что лучше — это уже решать вам.

- Работа с платежными системами. Все банки России обеспечивают прием оплаты с карт Visa, MasterCard и МИР. С экзотическими для нашей страны AmericanExpress и China UnionPay работа ведется редко. Но если вы ведете бизнес, связанный с иностранцами, лучше выбрать банк, который работает с такими картами.

Подключение оборудования — это забота банка. После подписания договора на предоставление услуг эквайринга на точку клиента выезжает специалист, устанавливает терминал и подготавливает его к работе. Сервисное обслуживание в дальнейшем также будет проводить банк, к нему же будет обращаться клиент в случае технических неполадок.

Выбор лучшего банка для торгового эквайринга

Чтобы выбрать самый выгодный эквайринг для ИП или ООО, нужно сравнить варианты обслуживания в разных банках. В первую очередь изучите предложение банка, в котором вы обслуживаетесь в рамках РКО. Если вы планируете одновременное подключение и к РКО, и к эквайрингу, вас должны интересовать тарифы на обе услуги. Рассмотрим варианты обслуживания в рамках торгового эквайринга в лучших банках для бизнеса:

Сбербанк

Крупнейший российский банк, который выбирают многие предприниматели. В рамках торгового эквайринга предоставляются услуги персонального менеджера, выдаются ежедневные отчеты о проводимых операциях. Торговый эквайринг подключается за 1 день.

Особенности:

- зачисление средств — на следующий день;

- прием оплаты с карт МИР, Visa, MasterCard, UnionPay;

- при объеме операций не более 30 000 рублей за месяц комиссия составит 2,5%. При больших объемах устанавливается индивидуальный тариф;

- оборудование предоставляется в аренду, плата за каждый терминал — от 1000 рублей.

Подключить эквайринг в Сбербанке

Точка

Так как Точка работает удаленно, то и подключение к эквайрингу также проходит дистанционно: заявка на услугу подается онлайн, затем в офис клиента приезжает менеджер и привозит документы на подписание. Дополнительная услуга Точки — выдача кредита под оборот эквайринга, при условии, что оборот превышает 40 000 рублей за месяц.

Особенности:

- после сверки итогов деньги сразу переводятся на расчетный счет клиента;

- прием оплаты с карт МИР, Visa, MasterCard;

- действующие клиенты с оборотами меньше 200 000 рублей платят 1,3%, общий диапазон комиссии — 1,3-2,3%;

- оборудование продается, в аренду его взять нельзя. Цена терминала при работе от кабеля — 12 000 рублей, при работе от сим-карты — 16 000 рублей. Аппарат можно приобрести в рассрочку на год с ежемесячными платежами в 1 200 и 1 600 рублей соответственно.

Модульбанк

Отличный банк для эквайринга и обслуживания бизнеса в целом, признан лучшим банком для предпринимателей. Торговый эквайринг подключается за один день. Модульбанк работает дистанционно, для подключения не нужно идти в офис, к вам приедет менеджер.

Особенности:

- деньги от операции поступают на счет клиента день в день;

- прием оплат с карт МИР, Visa, MasterCard;

- комиссия — 1,5-1,9% в зависимости от тарифа РКО и вида деятельности;

- аренда оборудования — от 1 500 рублей в месяц. Также его можно приобрести, в том числе в рассрочку на 6 месяцев без процентов. Цена оборудования: 19 000 рублей с проводом, 23 000 рублей при работе через сим-карту.

Альфа Банк

Клиенты, которые пользуются торговым эквайрингом Альфа Банка, могут не платить за оборудование — это важное преимущество банка. Актуально, если ежемесячный оборот приема оплаты с карт на конкретном терминале превышает 200 000 рублей.

Особенности:

- деньги поступают на счет на следующий день после проведения транзакции;

- прием оплат с карт МИР, Visa, MasterCard;

- комиссия при обороте по одному терминалу менее 500 000 рублей — 2,1%, более 500 000 рублей — 1,9%;

- при выполнении условий по объему операций оборудование предоставляется бесплатно, в ином случае за него нужно платить 490 или 790 рублей за месяц. Продажей терминалов Альфа Банк не занимается.

Тинькофф

Разработал нестандартную схему обслуживания: передает терминалы в пользование клиентам бесплатно, но при этом устанавливает плату за пользование услугой. Тинькофф работает удаленно, поэтому подключение торгового эквайринга проводится в офисе клиента.

Особенности:

- зачисление денег от операции в течение 1 дня;

- прием оплат с карт МИР, Visa, MasterCard;

- можно купить пакет оборота на сумму 100 000 — 250 000 рублей в зависимости от тарифа РКО и платить за эквайринг от 1,59-1,99%. Можно обойтись без пакета и просто платить процент с оборота — 1,79-2,69%;

- оборудование предоставляется бесплатно, но за сам эквайринг нужно ежемесячно платить 1990 — 3900 рублей в зависимости от тарифа РКО.

УБРиР

Предлагает гибкие условия обслуживания: можно арендовать терминал или использовать свой. В рамках пакетного предложения “Эквайринг по вашим правилам” клиент может разово заплатить 25 000 рублей и неограниченное время пользоваться устройством банка бесплатно. Кроме того, в УБРиР можно получить кредит под оборот эквайринга.

Особенности:

- зачисление денег на следующий день после совершения платежной операции;

- прием оплат с карт МИР, Visa, MasterCard;

- плата за аренду оборудования банка — 1000 рублей ежемесячно. Можно приобрести терминал у партнеров банка. Если пользоваться своим, нужно разово заплатить 3000 рублей;

- цена эквайринга — 1,6-1,8%.

Промсвязьбанк

Этот банк стоит рассмотреть, если вы не хотите ограничиваться приемом оплаты со стандартных карт. Промсвязьбанк может организоваться прием платежей и с карт международных систем.

Особенности:

- стандартно деньги зачисляются на счет в день проведения платежной операции;

- прием оплат с карт МИР, Visa, MasterCard, American Express, Union Pay;

- оборудование предоставляется в аренду, информацию об аппаратах и цене нужно уточнять в самом банке;

- цена услуги — от 1,59%, точный размер зависит от типа оборудования.

Важно! Все банки предоставляют клиентам современное оборудование с возможностью приема бесконтактной оплаты.

Эти кредитные организации предлагают самый выгодный эквайринг для ИП. Как видно, у каждого банка своя цена обслуживания, свои правила пользования оборудованием. Каждый клиент может получить сколько угодно терминалов и разместить их на разных точках продаж. Благодаря этому обороты компании существенно увеличатся, повысится лояльность клиентов и покупателей.