Кто становится жертвой?

Компания Forensic & Business Solutions, которая занимается расследованием и выявлением подозрительных сделок, опубликовала доклад «Прогноз потерь российского бизнеса и руководство по борьбе с мошенничеством и конфликтом интересов». Согласно документу, число сообщений о фактах мошенничества в России за последнее время значительно выросло.

При этом, каждая пятая российская компания, которая стала жертвой экономических преступлений, потеряла больше $1 млн. По мнению Forensic & Business Solutions, «в кризисные года большее количество компаний сталкиваются с потерями от мошенничества». Обсуждаемая статистика показывает, что в 2011 году 72% компаний столкнулось с махинациями. В 2016-м эта доля упала до 49%, а в этом году, по прогнозам, с экономическими преступлениями придётся справляться около 83% предприятий.

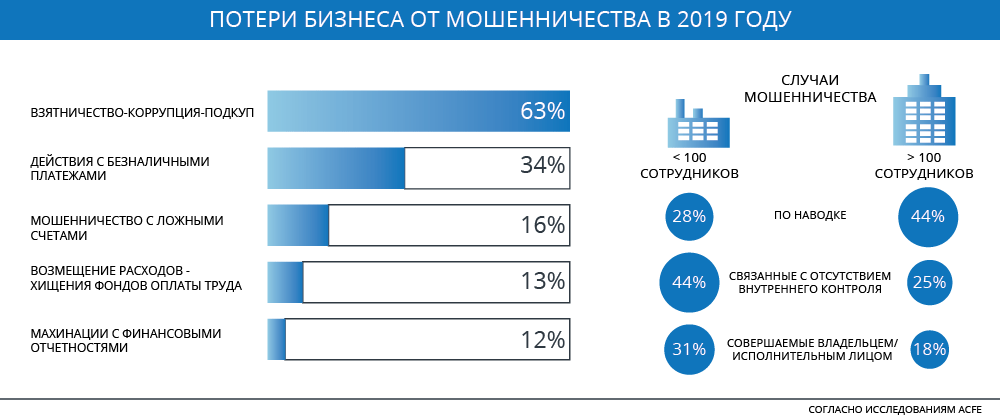

В компаниях с числом сотрудников менее 100 человек средние потери составили $200 000, а в крупных организациях — $104 000. Есть и разница в деталях: случаев мошенничества, связанных с отсутствием внутреннего контроля, в крупных компаниях почти на 20% меньше, чем в мелких и средних — 25% против 44%. А владельцы или исполнительные лица на больших предприятиях значительно реже становятся виновниками мошеннических действий. В фирмах с персоналом свыше 100 человек эта доля составляет 18%, а в маленьких фирмах — 31%. Составители отчёта делают вывод о том, что «малые предприятия, как правило, имеют меньше средств для противодействию мошенничеству, чем более крупные организации, что делает их более уязвимыми».

Что ждёт бизнес?

67% респондентов, которых опросила Forensic & Business Solutions, сказали, что их компании стали жертвами экономических преступлений, а 27% полагают, что столкнутся с мошенничеством в сфере закупок товаров и услуг. По 15% приходится на тех, кто боится киберугроз и взяточничества.

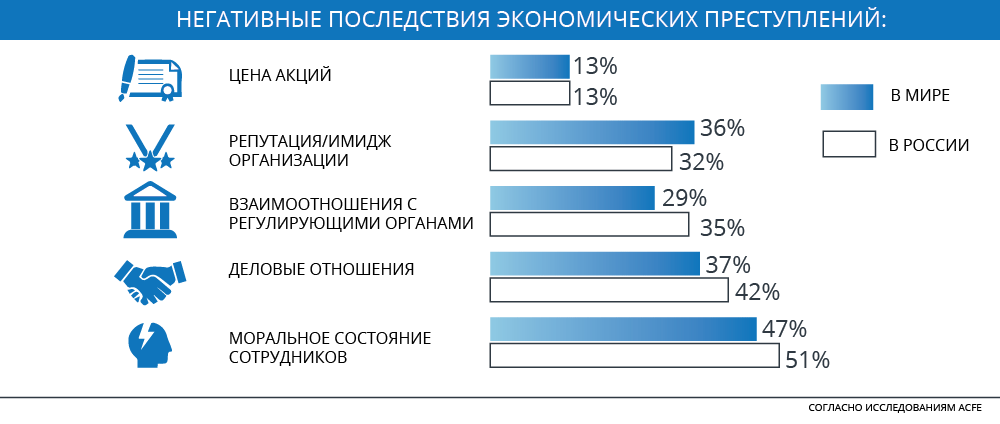

И в крупных, и в небольших фирмах в 14% случаев экономические преступления повлияли на стоимость акций компаний. Печальные последствия для репутации испытали 36% больших предприятий, и 32% маленьких. Взаимоотношения с регулирующими органами больше пострадали у мелких компаний — 35%, в том время, как в случае с большими предприятиями эта цифра составила 29%.

Мошенничество оказало негативное влияние на деловые отношения у 37% крупных фирм и 42% мелких. В 47% больших компаний экономические преступления поколебали моральное состояние сотрудников, а среди некрупных таких оказалось больше половины — 51%.

Как мошенничают?

Самым распространённым видом экономического преступления Forensic & Business Solutions называют незаконное присвоение активов. На глобальном уровне таких 47%, а в России — 55%. На втором месте — взяточничество и коррупция. Причём, в России основной эту проблему считает на 17% больше опрошенных, чем в глобальных масштабах. Третье место заняло мошенничество в сфере закупок товаров и услуг: у нас в стране его назвали 34% респондентов, а в среднем по миру — 23%.

Среди российских респондентов высокий уровень ожидаемого столкновения с мошенничеством при закупке товаров, работ и услуг свидетельствует о достаточно высоком уровне коррупциогенности в данной сфере, говорит Руслан Милованов, адвокат

Федеральный рейтинг.

группа

Банкротство (споры mid market)

группа

Частный капитал

группа

Арбитражное судопроизводство (крупные коммерческие споры — high market)

группа

Разрешение споров в судах общей юрисдикции

группа

Семейное и наследственное право

группа

Трудовое и миграционное право (включая споры)

1место

По выручке на юриста

18-20место

По количеству юристов

3место

По выручке

Профайл компании

: «На мой взгляд, это связано отсутствием должного контроля по оценке эффективности использования бюджетных средств».

Столько же опрошенных (23%) на глобальном уровне столкнулись с киберпреступлениями — они стали вторым самым распространёнными видом мошенничества в 2017-м и 2019 годах.

По мнению Милованова, рост киберпреступности «связан с ростом доступности и популярности цифровых технологий: все большее количество людей использует различные программы, сервисы и платформы». При этом, считает юрист, пользователи зачастую не ознакамливаются с условиями использования ПО и не уделяют достаточного внимания информационной безопасности.

24% респондентов назвали проблемой нарушение принципов делового поведения, и эта цифра на 3% ниже, чем в других странах. 18% россиян недовольны манипуляцией данными бухучёта, а в мире таких в среднем — 21%.

20% опрошенных российских резидентов пожаловались на мошенничество в сфере управления персоналом, и эта доля на 9% выше, чем на глобальном уровне. Легализация полученных преступных путём доходов стала проблемой для 13% отечественных компаний, и только для 8% за рубежом. Замыкает опрос налоговое мошенничество: в России о нём заявили 14%, а в мире — 6%.

Forensic & Business Solutions приводит также данные исследований ACFE за прошлый год. В них самыми немногочисленными нарушениями стали схемы с расчетно-платёжными ведомостями, регистрация фальшивых выплат и фальсификация платежей. На эти виды махинаций пришлось по 3%.

Первый вид подразумевает получение ценностей через фальсификацию расходных документов, потерю платёжных ведомостей, подделку результатов инвентаризации или заключение договоров с нарушением правил.

Регистрацию фальшивых выплат используют при получении пособий, компенсаций, субсидий или других соцвыплат. Для этого, как правило, представляют заведомо ложные или недостоверные сведения. Платежи фальсифицируют при махинациях с налогами или для проведения незаконных финансовых операций. Для этого мошенник указывает заведомо недостоверные основания платежа.

10% случаев — прямые хищения, и 11% — кража наличных средств через прямое списание денег с чужой банковской карты.

12% — махинации с финансовыми отчётностями, когда мошенники преднамеренно искажают существенные факты хозяйственной жизни в бухгалтерском учёте, или попросту не отражают их. В итоге, это приводит к изменению мнения или решения пользователя по тому или иному вопросу.

13% случаев мошенничества приходится на незаконные премии, а 16% — на мошенничество с ложными счетами, когда заёмщик предоставляет банку заведомо ложные или недостоверные сведения.

Но в лидерах, согласно исследованию, оказались действия с безналичными платежами и коррупция. Первые составили 34%. Здесь имеются в виду случаи, когда злоумышленники получают доступ к конфиденциальной информации держателя банковской карты через обман, или используя поддельные, а то и похищенные карты. На взятки, коррупцию и подкуп вместе пришлось аж 63% случаев мошенничества.

«В России этот вид мошенничества остается более развитым, несмотря на перманентную борьбу с ним», говорит Милованов, добавляя, что «текущая негативная экономическая ситуация также способствует росту данного вида мошенничества».

По мнению партнёра компании

Федеральный рейтинг.

группа

Арбитражное судопроизводство (средние и малые коммерческие споры — mid market)

группа

Банкротство (реструктуризация и консалтинг)

группа

Банкротство (споры high market)

группа

ГЧП/Инфраструктурные проекты

группа

Корпоративное право/Слияния и поглощения (mid market)

группа

Антимонопольное право (включая споры)

группа

Налоговое консультирование и споры (Налоговые споры)

группа

Недвижимость, земля, строительство

группа

Семейное и наследственное право

группа

Цифровая экономика

группа

Налоговое консультирование и споры (Налоговое консультирование)

группа

Санкционное право

группа

Уголовное право

Профайл компании

Дмитрия Иванова, причины потерь также зачастую кроются «в области кумовства и низкой квалификации должностных лиц».

Причины потерь кроются, зачастую, не в сфере мошеннических действий, а в области кумовства и низкой квалификации должностных лиц.

Дмитрий Иванов, партнёр

Федеральный рейтинг.

группа

Арбитражное судопроизводство (средние и малые коммерческие споры — mid market)

группа

Банкротство (реструктуризация и консалтинг)

группа

Банкротство (споры high market)

группа

ГЧП/Инфраструктурные проекты

группа

Корпоративное право/Слияния и поглощения (mid market)

группа

Антимонопольное право (включая споры)

группа

Налоговое консультирование и споры (Налоговые споры)

группа

Недвижимость, земля, строительство

группа

Семейное и наследственное право

группа

Цифровая экономика

группа

Налоговое консультирование и споры (Налоговое консультирование)

группа

Санкционное право

группа

Уголовное право

Профайл компании

Как выявляют преступления?

Основную часть экономических преступлений в компаниях раскрывают, привлекая внешние форензик-агентства. В России таких — 56%, а на глобальном уровне 52%. По мнению Руслана Милованова, привлекательными форензик-компании делают «опыт работы с большими массивами данных и беспристрастность».

Не случайным интерес к форензик-агентствам считает и Иванов. «Повышение эффективности бизнеса приобретает особое значение в период экономического кризиса. Из опыта проектов Инфралекс одно расследование в крупной компании позволяет выявить и устранить утечки капитала в среднем в 1–5 млрд руб», говорит юрист. По его словам, «форензик позволяет выявить реальную причину низкой эффективности и принять правильные и исчерпывающие меры для точечной корректировки. Главное — вовремя принять решение о проведении расследования, ну и иметь квалифицированного партнера, обладающего знаниями и реальным опытом такой работы».

21% опрошенных россиян в качестве основного способа выявления мошенничества назвали конфиденциальное информирование о подозрительных операциях. В общемировых масштабах эта цифра составляет 27%.

В то же время, ряд юристов ставит под сомнение источники, которыми пользовались исследователи.

«Я не знаю, что в этом отчёте полезного. Главное, непонятно, на чем основаны эти цифры», говорит Андрей Панов, советник,

Федеральный рейтинг.

, добавляя, что «они могут соответствовать реальности или быть взятыми с потолка, а могут следовать только из опыта работы компании, а потому не отражать риски широкого круга бизнесов. Настоящее исследование должно раскрывать методологию, источники данных и т.п. Тут ничего такого нет».

По словам Панова, в исследовании лишь «предлагаются услуги для компаний, которые не могут себе позволить службы безопасности — своего рода аутсорсинг такой функции».

В любом случае, это больше рекламный проспект, чем аналитический отчёт. И воспринимать информацию из него нужно соответствующим образом.

Андрей Панов, советник,

Федеральный рейтинг.

Что делать компаниям?

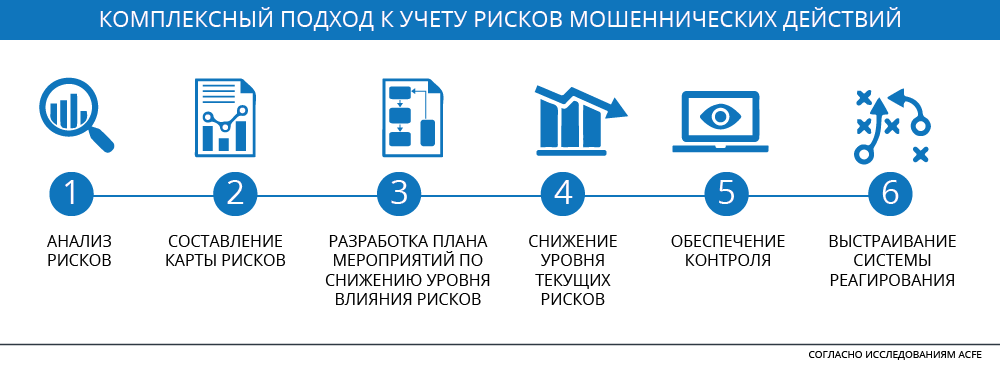

Среди факторов рисков попадания в ловушку экономических преступлений — отсутствие независимых проверок, слабый надзор за деятельностью руководства, недостаток физической безопасности активов, плохая инвентаризация, скудный набор средств контроля за доступом к автоматизированным журналам, а также ситуация, когда руководство не понимает преимущества IT-технологий. Так считают авторы исследования.

«Активное внедрение механизмов внутреннего контроля, направленных на предотвращение и расследование экономических преступлений, а также развитие корпоративной этики в компаниях, тренинги по информационной безопасности могли бы снизить риски совершения мошеннических действий в этих компаниях», комментирует ситуацию Руслан Милованов.

Forensic & Business Solutions, в свою очередь, опубликовала ряд мер, которые могут помочь предотвратить случаи мошенничества.

Компания советует проводить внезапные проверки территориальных подразделений, пересчитывая наличие денег в кассе и осматривая запасы. Помочь должна и видеоаналитика по потоку клиентов. Предлагается подсчитывать количество клиентов, которые зашли и вышли из помещения, определить время их пребывания и сравнить с финансовыми показателями. Такая методика работает на основе искусственного интеллекта.

Авторы исследования советуют также проводить инвентаризацию запасов в конце отчётного периода или на дату, которая ближе к нему. Это должно помочь минимизировать риски манипуляции остатками по счетам, которые возникают между датой завершения инвентаризации и концом отчетного периода.

Кроме того, предлагается изменить в этом году подход к внутреннему аудиту: навести справки об объёмах, ценах и скидках у основных потребителей и поставщиков. Сделать это можно по телефону, электронной почте, направив запрос конкретным лицам.

Forensic & Business Solutions советует проверять корректировки по счетами организации на конец квартала и года, а также исследовать необычные выборки. Полностью проверять надо также возможные аффилированные сделки в отношении крупных клиентов и поставщиков.

Не помешает провести и аналитические процедуры по существу, сопоставив продажи и себестоимость продукции по территориальным подразделениям, видам деятельности и месяцам.

Сотрудников, которые задействованы в процессах с высоким финансовым риском, надо проинтервьюировать, спросив, соответствуют ли меры контроля целям, ради которых они проводятся. Нужно также выяснить как осуществляется контроль в подразделении, и что в нём можно улучшить. Выявить основные риски в работе и узнать, с какими инцидентами отдел сталкивался за последние два года во время проведения внешнего аудита. Такую беседу надо провести с теми, кто занимается закупками, работает с поставщиками и партнёрами, с запасами, а также с теми, кто осуществляет операционный менеджмент.

Forensic & Business Solutions советует проанализировать как изменилось благосостояние и уровень жизни ключевых сотрудников: проверять, не приобрели ли они какую-то недвижимость или машины при отсутствии премий.

Фирме также следует проверить данные финотчётности и то, насколько обосновано её искажение. Проверка должна затронуть микротранзакции всех территориальных подразделений.

Среди других советов: проверять целостность компьютерных данных и операций, проводить инвентаризацию, чтобы проверить отклонения в уровнях запасов, а также сравнивать текущие запасы с предыдущими периодами по классам товаров. В упаковках надо проверять скрытые пустоты. Уделить внимание следует автоматизации складов.

Станислав Матюшов, cтарший юрист Арбитражной практики

Федеральный рейтинг.

группа

ГЧП/Инфраструктурные проекты

группа

Недвижимость, земля, строительство

группа

Природные ресурсы/Энергетика

группа

Транспортное право

группа

Экологическое право

группа

Антимонопольное право (включая споры)

группа

Арбитражное судопроизводство (крупные коммерческие споры — high market)

группа

Банкротство (споры high market)

группа

Комплаенс

группа

Корпоративное право/Слияния и поглощения (high market)

группа

Налоговое консультирование и споры (Налоговое консультирование)

группа

Разрешение споров в судах общей юрисдикции

группа

Санкционное право

группа

Страховое право

Профайл компании

отмечает, что главные усилия бизнесу следует сосредоточить именно на комплексе мер по предупреждению и профилактике должностных преступлений: «Это требует большой и комплексной работы».

На нашей практике компании, которые не предпринимают на данном направлении должных шагов, чаще становятся жертвами противоправных деяний и не готовы оперативно реагировать на произошедшее.

Станислав Матюшов, Старший юрист Арбитражной практики

Федеральный рейтинг.

группа

ГЧП/Инфраструктурные проекты

группа

Недвижимость, земля, строительство

группа

Природные ресурсы/Энергетика

группа

Транспортное право

группа

Экологическое право

группа

Антимонопольное право (включая споры)

группа

Арбитражное судопроизводство (крупные коммерческие споры — high market)

группа

Банкротство (споры high market)

группа

Комплаенс

группа

Корпоративное право/Слияния и поглощения (high market)

группа

Налоговое консультирование и споры (Налоговое консультирование)

группа

Разрешение споров в судах общей юрисдикции

группа

Санкционное право

группа

Страховое право

Профайл компании

По его словам, изобличение и наказание лица в уже совершенном преступлении — это безусловно победа, но локальная. Эффект даже от публичного наказания продержится недолго, заключает Матюшов.

- Бизнес

Мошеннические действия персонала чреваты утечкой конфиденциальной информации к конкурентам фирмы и значительными убытками для неё. Чтобы уберечься от таких потерь, нужно принимать меры предосторожности, например, проверять связи между Вашими сотрудниками и конкурентами через автоматизированные онлайн-сервисы, такие, как Контур.Фокус. Давайте выясним, как обезопасить Ваш бизнес.

Что такое корпоративное мошенничество

Российскими законами формально не определено, что такое «корпоративное мошенничество». На практике данным термином принято называть махинации с целью либо хищения активов предприятия, либо причинения ему вреда без присвоения материальной собственности. Такие махинации нередко включают в себя злоупотребление доверием и обман.

Типы корпоративного мошенничества

Классифицировать корпоративное мошенничество можно по-разному в зависимости от того, кто преступник и как он действовал.

- Связь преступника с компанией-жертвой:

-

- внутреннее: закон нарушает персонал самой компании, в том числе топ-менеджеры

- внешнее: в махинациях виновен кто-то извне штата, допустим, контрагенты

- Виды незаконных действий:

-

- мошенничество с активами фирмы, которое приводит к их противоправному изъятию

- нарушения, не связанные с хищением материальных ценностей, к примеру сообщение ложной информации для трудоустройства, подделка документов, разглашение конфиденциальных сведений, искажение решений общих собраний учредителей фирмы

Как распознать корпоративное мошенничество

Вот основные подозрительные факторы, которые говорят о возможных махинациях:

- персонал нарушает правила заполнения документов: просит поставить подпись на пустом бланке, не указывает дату на документах или заверяет их задним числом

- у работника нет доверия к другим сотрудникам: он не желает передавать коллегам дела при уходе в отпуск и неохотно занимается совместным проектами

- отчётность часто корректируется

- тесные контакты с работниками иных отделов без служебной необходимости

- регулярное появление недостачи

- участились претензии к качеству товара, услуг, работ

- конфликт внутри компании, в том числе между её владельцем и топ-менеджером

Популярные мошеннические схемы

Давайте изучим наиболее популярные методы корпоративного мошенничества.

Присвоение товаров и денег

Работник, имеющий доступ к товару, может незаконно его присвоить. Допустим, на склад привезли одно количество продукции, а складской персонал указал в отчёт другое, а разницу забирает себе.

В магазине «V» снизился объём продаж в смены работника С. Руководство провело внутреннее расследование, чтобы установить причину. Ревизия выявила недостачу как товара на сумму 800 000 руб., так и денег в кассе на сумму 180 000 руб. Оказалось, работник продавал товар, а вырученные деньги присваивал. Суд счёл С. виновной в мошенничестве по ст. 160 УК РФ (Определение Первого кассационного суда общей юрисдикции от 21.01.2021 № 77-213/2021 по делу № 77-3151/2020).

Материальные ценности могут похищать и иначе — вывозить под видом бракованных или поломанных. Дорогостоящее оборудование могут списывать как неисправное и тайно продавать его. Так на машиностроительном заводе в одном из крупных городов России рабочий воровал лом цветных металлов. Охрана обнаружила краденое при внимательной проверке груза на КПП. Против сотрудника возбуждено уголовное дело.

Обман на производстве

Производственное мошенничество часто бывает основано на завышенных нормативах по расходу материалов. Работник списывает больший объём сырья, чем действительно тратит на производственный процесс, а разницу использует, как считает нужным.

Мошенники также могут подменить часть положенных материалов более дешёвыми. К примеру, при производстве зоокормов работники присваивают часть зерна, заменяя его мелким мусором вроде песка или перемолотой соломы. При изготовлении полуфабрикатов крадут мясо, добавляя вместо него костный остаток, который гораздо дешевле. Такие нарушения не только приносят работодателю материальный ущерб, но и вредят деловой репутации предприятия, так как падает качество конечного продукта.

Договоры подряда и расценки в них

Существует несколько схем мошенничества с ценами. Допустим, сотрудник-аферист подписал с аффилированным партнёром договор с завышенными расценками. Разность цены из договора и рыночной стоимости сообщники делят между собой. Эта схема получила неофициальное название «откат».

Популярны схемы обмана вокруг подрядных работ. Возможные нарушения со стороны недобросовестного подрядчика:

- применение более дешёвых материалов под видом более дорогих

- невыполнение отдельных стадий работ, которые не представляется возможным проверить, принимая готовый результат (к примеру, покраска стен в меньшее число слоёв)

- намеренно некорректный расчёт объёмов будущей работы (например, площади некой поверхности) с завышением стоимости услуги

Пример из практики. Администрация одного российского мегаполиса подписала со строительной фирмой контракт на реконструкцию центральной площади. Вместо предусмотренных проектом фонарей с плафонами исполнитель закупил другие, внешне похожие, но более дешёвые и низкого качества. Экономия составила более 4 млн руб., которые подрядчик присвоил. По заявлению городской администрации возбуждено уголовное дело, исполнитель привлечён к уголовной ответственности.

Подлог документов

Мошенничать с документами могут по-разному: фальсифицировать приказы о премиях, увеличивать расходы на командировку или, к примеру, использовать мёртвые души, то есть фиктивное трудоустройство. Первые две схемы обычно используются в единичных случаях, и вред от них невелик, а «трудоустройство» мёртвых душ куда серьёзнее. Компания вынуждена не только платить зарплату несуществующим, а значит и не выполняющим полезных функций сотрудникам, но и отчислять положенные суммы в разные государственные фонды. Это бьёт по бюджету регулярно и болезненно.

Практический пример. Глава компании фиктивно взял двух людей на работу электриком и сантехником. Они «проработали» больше 10 лет, отдав начальнику свои банковские карточки. На эти карты начислялись зарплаты и премии. Фирма отчисляла за этих двоих деньги в ПФР и ФСС. Фактически работу электрика и сантехника в организации не выполнял вообще никто. Когда требовался ремонт, пользовались услугами внешних исполнителей — естественно, за дополнительную плату. Обман вскрылся после смены директора. Новый руководитель провёл проверку штатного расписания и обнаружил мёртвые души. Он заявил в полицию на своего предшественника, было возбуждено уголовно дело, прежний директор был привлечён к уголовной ответственности.

Ещё одна форма фальсификации документов — отчёты о заведомо ложных показателях. Такая вероятность максимальна в тех организациях, где от работников требуют регулярного выполнения предустановленного плана, без которого не платят премии или часть зарплаты.

Практический пример: двое банковских работников оформляли кредиты на граждан, предъявлявших чужие паспорта. На самом деле документы либо были украденными или утерянными, либо их владельцы умерли. Сотрудники закрывали на это глаза, чтобы выполнить план и не лишиться премии. Эти кредиты никто не гасил, так что банк понёс от таких действий ущерб в 1,5 млн руб. Работников привлекли к уголовной ответственности по ст. 159 УК РФ (мошенничество).

Парашют из драгметалла

Золотыми парашютами принято называть высокое дополнительное вознаграждение высокопоставленным руководителям крупных предприятий. «Парашюты» выдаются при увольнении топ-менеджеров, которые существенно повлияли на развитие бизнеса, принимали правильные стратегические решения или даже спасли предприятие от краха.

Но крупные руководители часто мошенничают даже с такими бонусами. Они назначают большие суммы выплат сами себе, а потом грозятся увольнением и выводом средств. Угрозы применяются для давления на остальных участников ООО.

Разглашение конфиденциальных данных

Этот вид преступлений не предполагает кражи у работодателя материальных активов. Крадут не деньги, а закрытую информацию, к которой получают доступ в процессе работы, и впоследствии продают её посторонним. Продать могут клиентскую базу, уникальное производственное ноу-хау и иные полезные конкурентам сведения.

Способы противодействия

Противодействовать корпоративному мошенничеству следует системно. Не существует точного списка мер, которые могли бы окончательно ликвидировать проблему. Но можно выделить несколько основных направлений работы по защите от аферистов.

- Разделяйте полномочия: пусть операции подтверждаются несколькими работниками из разных разных отделов фирмы. Это усложнит задачу мошеннику-одиночке.

- Автоматизируйте бизнес-процессы: если история всех действий сохраняется в электронной системе, то её легко проверить в любой момент.

- Ограничьте доступ к конфиденциальной информации. Давайте каждому работнику допуск только к тем данным, которые действительно нужны для исполнения его обязанностей. Случается, что уволенный сотрудник продолжает пользоваться ресурсами фирмы, просто потому что никто не удосужился заблокировать ему доступ к ним.

- Применяйте современные сервисы мониторинга. Они обеспечивают контроль рабочей корреспонденции по ключевым словам или помогают обнаружить отправку посторонним адресатам писем с вложенными файлами.

- Установите видеокамеры. Но помните, что Вы обязаны предупреждать работников об использовании любых программ для слежения.

- Тщательно проверяйте соискателей, в первую очередь на руководящие и материально ответственные посты. Для полноты информации и экономии трудозатрат на такой проверке используйте автоматизированные сервисы, например, Контур.Фокус.

- Внедряйте учёт рабочего времени. Ведение табелей — это ещё и дополнительная проверка штатного расписания, которая повысит вероятность обнаружить фиктивное трудоустройство.

- Не игнорируйте подозрительное поведение сотрудников: выход на работу в выходные или, к примеру, лоббирование интересов определённого контрагента. Анализируйте его.

Несмотря на всё, сказанное выше, не стоит забывать, что в условиях тотального контроля работать некомфортно. Поэтому полезно выработать корпоративную культуру, обсуждать с коллективом проблемы и принимать во внимание мнение сотрудников. Сочетайте доверительные отношения в коллективе с разумной предосторожностью — так вы сведёте к минимуму риск столкнуться с корпоративным мошенничеством.

Среди всех видов мошенничеств финансовое мошенничество занимает особое место. Какие только хитрости не используют охотники за чужими деньгами, чтобы обогатиться. С активным развитием новых технологий финансовое мошенничество тоже не стоит на месте, адаптируется к современным условиям. В наши дни мошенничество приобрело интеллектуальный характер. Мошенники применяют не только новые технологии, но и самые современные психологические методики, такие как нейролингвистическое программирование.

В данной статье разберём, что такое финансовое мошенничество, какие виды существуют, как себя обезопасить и какая ответственность предусмотрена за мошенничество.

Уголовный кодекс РФ определяет мошенничество как «хищение чужого имущества или приобретение права на чужое имущество путем обмана или злоупотребления доверием» (п.1 ст. 159 УК РФ).

Жертва мошенничества часто добровольно передает злоумышленнику свои деньги и другое имущество, искреннее заблуждаясь, кому и для чего он это делает.

Специфика финансового мошенничества состоит в той области отношений, в которой совершается обман — это сфера обращения различных платежных карт и других средств платежа, получение и выдача кредитов, привлечение инвестиций и иные финансовые (денежные) отношения.

Современные финансовые мошенничества многообразны:

1. Интернет-мошенничество.

2. Мошенничество с использованием банковских карт.

3. Финансовые пирамиды.

4. Мошенничество на рынке недвижимости («двойные продажи», продажи людям квартир в незаконно построенных домах и т.д.).

Все мошенничества в финансовой сфере объединяет одно: преступники без принуждения, с согласия самих людей получают их денежные средства. При этом потерпевшие думают, что передают эти деньги в обмен на какие-либо законные блага — недвижимое имущество, товары в интернет-магазинах, наследство и т.д. На самом деле же никаких «законных благ» нет, люди просто теряют свои деньги, не получая ничего взамен. Злоумышленники же изначально знают, что они не имеют никаких правовых оснований для получения денег и другого имущества от потерпевших.

Блокировка компьютера

Это один из самых распространенных способов незаконного отъема денег у пользователей компьютеров.

В случае если вы открыли электронное письмо с вирусом, может произойти блокировка браузера или компьютера. Далее приходит сообщение, что для дальнейшей работы, необходимо отправить смс-сообщение на указанный номер, потом вам придет код и компьютер или интернет-браузер будет разблокирован. В итоге с вашего счета списывается сумма денег, а разблокировать компьютер так и не получится.

Письма от «юристов», сообщающих о вашем наследстве

Одна из разновидностей интернет-мошенничества: заключается в массовой спам-рассылке электронных писем. Якобы «юрист» сообщает вам, что у вас был далекий родственник и этот родственник оставил вам большое наследство. «Юрист» готов за определенное вознаграждение помочь вам оформить все документы. В итоге, если вы переведете деньги, то считайте, что вы их потеряли навсегда.

Звонки от «родственников», попавших в беду

Раздается звонок, и под видом близкого родственника мошенник просит срочно положить деньги на телефон или оставить их в оговоренном месте.

Чаще всего на эту уловку попадаются женщины. Злоумышленники хорошо подкованы в области психологии и чаще всего лжезвонок раздается от детей своим мамам. Расчет на то, что любая мама молниеносно готова броситься на помощь своему ребенку, здесь срабатывает.

«Липовые» звонки и смс-сообщения от банка

Вам звонят из якобы вашего банка, сообщают, что у вас заблокирована карта. Далее просят сообщить данные вашей карточки для разблокировки. Если данные карты будут переданы мошенникам, то они получать доступ к денежным средствам на вашей карте и соответственно, обнулят её.

Следует помнить, что даже если сотрудники банка с вами свяжутся, то они никогда не будут спрашивать данные для доступа к вашей карте, в ваш личный кабинет.

«Пополнение» счета или баланса телефона

Вы получаете сообщение «Ваш счёт пополнен» и указывается сумма. Как привило, в отправителе значится банк или платежная система. Через небольшой промежуток времени раздается звонок от человека, который случайно вам перевел денежные средства и он просит перевести вам деньги обратно.

Пока вы, не удостоверитесь, было ли действительно пополнение счета, на подобные звонки не следует реагировать.

Покупка товара за копейки

При совершении покупок через интернет следует проявлять бдительность. Мошенники часто размещают информацию о продаже товара по цене в разы ниже рыночной. От вас требуется только перевести задаток. Если вы перевели задаток мошенникам, то стоит попрощаться не только с задатком, но и с товаром.

Прежде чем производить оплату, следует зайти на сайт, выяснить, кто продавец и с чем связана низкая стоимость на товар.

Скимминг

На банкомат устанавливается специальное устройство, позволяющее скопировать данные с магнитной полосы вашей карты. При скимминге пин-код от карты мошенники обычно получают с помощью специально установленной камеры или с помощью накладки на клавиатуру. Далее на основании полученных данных, изготавливают поддельную карту и списывают денежные средства.

При использовании банкомата следует внимательно его осмотреть, на наличие подозрительных видеокамер, на наличие накладок на клавиатуре, на картоприёмнике.

Финансовые пирамиды

Финансовые пирамиды предлагают своим клиентам заработать на инвестициях, на фондовом рынке. Обещают получение прибыли в крупных размерах. Фактически же цель этих организаций — собрать максимально средств с клиентов.

Как себя обезопасить

- При краже карты — позвонить в банк, заблокировать карту.

- При получении смс-сообщения о списании суммы с вашего счета, получения запроса на подтверждение операции, которую вы не производили — позвонить в банк и уточнить об операции.

- Никому не сообщать номер банковской карты, пин-код; не давать пароль к доступу своего счета через интернет.

- Не передавать банковскую карту третьим лицам.

- Перед использованием банкомата, всегда внимательно его осматривать.

- Закрывать клавиатуру при вводе пин-кода банковской карты.

- Не открывайте подозрительные письма.

- Не заходить на сайты, которые не вызывают у вас доверия.

- При открытии подозрительных писем, не переходите по ссылкам.

- Не устанавливать подозрительные программы.

- Установить антивирусные программы.

- Не раскрывать ваши персональные данные, звонящим с незнакомых номеров.

Перед заключением каких-либо сделок с вложением финансов необходимо убедиться в благонадежности компании, для этого:

— найти и проверить отзывы о компании;

— проверить реальное существование компании в государственных реестрах;

— убедиться в наличии необходимых лицензий, разрешений для осуществления деятельности компании;

— проверить имеет ли данная компания официальный сайт.

Если против вас совершено мошенничество, необходимо срочно обратиться в правоохранительные органы.

Ответственность за мошенничество

Ответственность предусмотрена ст.159 УК РФ «Мошенничество». Данная статья подразделяет меры ответственности в зависимости от:

— количества участников (один участник или группа лиц);

— суммы ущерба (в крупном размере, особо крупном).

|

Мошенничество, совершенное 1 участником |

Мошенничество, совершенное группой лиц по предварительному сговору, с причинением значительного ущерба гражданину |

Мошенничество, совершенное лицом с использованием своего служебного положения, в крупном размере |

Мошенничество, совершенное организованной группой либо в особо крупном размере или повлекшее лишение права гражданина на жилое помещение |

|

Штраф до 120 000 рублей или в размере заработной платы или иного дохода осужденного за период до 1 года. |

Штраф до 300 000 рублей или в размере заработной платы или иного дохода осужденного за период до 2 лет. |

Штраф в размере от 100 000 рублей до 500 000 рублей или в размере заработной платы или иного дохода осужденного за период от 1 года до 3 лет. |

Лишение свободы на срок до 10 лет со штрафом в размере от 1 000 000 рублей или в размере заработной платы или иного дохода осужденного за период до 3 лет, или без штрафа и с ограничением свободы на срок до 2 лет, или без ограничения свободы. |

|

Обязательные работы на срок до 360 часов. |

Обязательные работы на срок до 480 часов. |

Принудительные работы на срок до 5 лет с ограничением свободы на срок до 2 лет или без ограничения. |

|

|

Исправительные работы на срок до 1 года. |

Исправительные работы на срок до 2 лет. |

Лишение свободы на срок до 6 лет со штрафом в размере до 80 000 рублей или в размере заработной платы или иного дохода осужденного за период до 6 месяцев или без штрафа и с ограничением свободы на срок до полутора лет или без ограничения свободы. |

|

|

Ограничение свободы на срок до 2 лет. |

Принудительные работы на срок до 5 лет с ограничением свободы на срок до 1 года или без ограничения свободы. |

||

|

Принудительные работы на срок до 2 лет. |

Лишение свободы на срок до 5 лет с ограничением свободы на срок до 1 года или без ограничения свободы. |

||

|

Арест на срок до 4 месяцев. |

|||

|

Лишение свободы на срок до 2 лет. |

Статья 159 УК РФ предусматривает ответственность для любых видов мошенничества, за некоторыми изъятиями.

Например, за мошенничество в сфере кредитования виновные понесут ответственность по статье 159.1 УК РФ.

Статья 159.3 УК РФ вводит уголовную ответственность за мошенничество с использованием электронных средств платежа (расчетные карты, электронные деньги). А статья 159.5 УК РФ позволяет привлечь к уголовной ответственности лиц, которые совершили мошенничество в сфере страхования. В отдельную статью (159.6) выделены мошенничества (в том числе, финансовые) в сфере компьютерной информации.

Некоторые преступления в финансовой сфере, в которых присутствует обман потерпевшего, закон квалифицирует как кражи. Например, если преступник, незаконно завладевший банковской картой, расплачивается ей в магазине за товары, то этот случай закон признает мошенничеством. Если же он с этой карты снимает деньги в банкомате, то это кража.

В первом случае, злоумышленник обманывает продавца магазина, который искренне считает, что карта принадлежит ее предъявителю (имеет место обман). Во втором случае банкомат физически не идентифицирует предъявителя карты, а лишь считывает с нее информацию, то есть преступник втайне от банка завладевает денежными средствами.

Источник: Юридический портал «Право.ру»

Станислав Матюшов, Советник Направления публичных споров и защиты бизнеса

Кто становится жертвой?

Компания Forensic & Business Solutions, которая занимается расследованием и выявлением подозрительных сделок, опубликовала доклад «Прогноз потерь российского бизнеса и руководство по борьбе с мошенничеством и конфликтом интересов». Согласно документу, число сообщений о фактах мошенничества в России за последнее время.

При этом, каждая пятая российская компания, которая стала жертвой экономических преступлений, потеряла больше $1 млн. По мнению Forensic & Business Solutions, «в кризисные года большее количество компаний сталкиваются с потерями от мошенничества». Обсуждаемая статистика показывает, что в 2011 году 72% компаний столкнулось с махинациями. В 2016-м эта доля упала до 49%, а в этом году, по прогнозам, с экономическими преступлениями придётся справляться около 83% предприятий.

В компаниях с числом сотрудников менее 100 человек средние потери составили $200 000, а в крупных организациях — $104 000. Есть и разница в деталях: случаев мошенничества, связанных с отсутствием внутреннего контроля, в крупных компаниях почти на 20% меньше, чем в мелких и средних — 25% против 44%. А владельцы или исполнительные лица на больших предприятиях значительно реже становятся виновниками мошеннических действий. В фирмах с персоналом свыше 100 человек эта доля составляет 18%, а в маленьких фирмах — 31%. Составители отчёта делают вывод о том, что «малые предприятия, как правило, имеют меньше средств для противодействию мошенничеству, чем более крупные организации, что делает их более уязвимыми».

Что ждёт бизнес?

67% респондентов, которых опросила Forensic & Business Solutions, сказали, что их компании стали жертвами экономических преступлений, а 27% полагают, что столкнутся с мошенничеством в сфере закупок товаров и услуг. По 15% приходится на тех, кто боится киберугроз и взяточничества.

И в крупных, и в небольших фирмах в 14% случаев экономические преступления повлияли на стоимость акций компаний. Печальные последствия для репутации испытали 36% больших предприятий, и 32% маленьких. Взаимоотношения с регулирующими органами больше пострадали у мелких компаний — 35%, в том время, как в случае с большими предприятиями эта цифра составила 29%.

Мошенничество оказало негативное влияние на деловые отношения у 37% крупных фирм и 42% мелких. В 47% больших компаний экономические преступления поколебали моральное состояние сотрудников, а среди некрупных таких оказалось больше половины — 51%.

Как мошенничают?

Самым распространённым видом экономического преступления Forensic & Business Solutions называют незаконное присвоение активов. На глобальном уровне таких 47%, а в России — 55%. На втором месте — взяточничество и коррупция. Причём, в России основной эту проблему считает на 17% больше опрошенных, чем в глобальных масштабах. Третье место заняло мошенничество в сфере закупок товаров и услуг: у нас в стране его назвали 34% респондентов, а в среднем по миру — 23%. <…>

Что делать компаниям?

Среди факторов рисков попадания в ловушку экономических преступлений — отсутствие независимых проверок, слабый надзор за деятельностью руководства, недостаток физической безопасности активов, плохая инвентаризация, скудный набор средств контроля за доступом к автоматизированным журналам, а также ситуация, когда руководство не понимает преимущества IT-технологий. Так считают авторы исследования.

Станислав Матюшов, cтарший юрист Арбитражной практики VEGAS LEX отмечает, что главные усилия бизнесу следует сосредоточить именно на комплексе мер по предупреждению и профилактике должностных преступлений: «Это требует большой и комплексной работы».

На нашей практике компании, которые не предпринимают на данном направлении должных шагов, чаще становятся жертвами противоправных деяний и не готовы оперативно реагировать на произошедшее.

С полной версией статьи Вы можете ознакомиться по ссылке: https://pravo.ru/story/224171/

Под корпоративным мошенничеством практики понимают различные способы присвоения активов и манипулирования отчетностью с целью введения в заблуждение инвесторов. Корпоративное мошенничество ухудшает деловую среду, способствует разорению предпринимателей, приводит к уменьшению налоговых поступлений в государственный бюджет. Борьба с ним должна опираться на научный аппарат, основанный на зарубежной и внутренней практике правоприменения.

Теория борьбы с корпоративным мошенничеством

В теории классификации корпоративного мошенничества и борьбы с ним основными считаются труды таких исследователей, как К. Шиппер, К. Маршан, Дж. Т. Уэллс, Дж. М. Зак, Дж. Л. Ковасич. Их работы основываются практически на двухсотлетней практике борьбы с неправомерным созданием акционерных обществ, «мыльными пузырями», искажением отчетности. Российские стандарты корпоративного управления намного моложе, поэтому научная классификация типов корпоративного мошенничества осложнена как с практической, так и с теоретической точек зрения.

Минфин РФ разработал рекомендации по осуществлению правомерной оценки риска всех злоупотреблений, связанных с приобретением новых активов, ведением бухгалтерской отчетности, совершением тех или иных действий, причиной которых может стать коммерческий подкуп. Классификация Минфина РФ во многом совпадает с классификацией, предложенной Ассоциацией дипломированных экспертов по мошенничеству (Associated of Certified Fraud Examiners, ACFE). И регулятор, и международная исследовательская организация выделяют три типа мошенничества:

- корпоративная коррупция;

- мошеннические действия с отчетностью;

- неправомерное присвоение активов.

Вред корпоративного мошенничества для компании и общества проявляется в различных типах ущерба, финансового и нефинансового:

- ущерб, причиненный деловой репутации компании, часто отрицательно влияющий на капитализацию ее акций;

- снижение качества продукции за счет скрытого удешевления комплектующих и качества работ в результате присвоения части средств, направляемых на формирование затрат;

- ухудшение и утрата деловых связей с партнерами, предпочитающими отказаться от работы с компанией, деловая репутация которой снизилась в результате выявления фактов корпоративного мошенничества;

- значительное снижение эффективности и рентабельности деятельности;

- снижение темпов роста всего бизнеса и отдельных его направлений;

- снижение конкурентоспособности;

- ухудшение отношений в коллективе, создание атмосферы подозрительности;

- ухудшение кредитоспособности и привлекательности для инвесторов;

- прямая потеря активов.

Все эти негативные явления возникают по причине крайне низкого качества корпоративного управления в российских компаниях, отсутствия работающих кодексов корпоративной этики, систем внутреннего контроля. В большинстве случаев в России преступления, которые могут быть охарактеризованы как корпоративное мошенничество, совершаются руководящим персоналом, топ-менеджментом. За рубежом такого рода правонарушения совершаются персоналом среднего и низшего уровня. Противодействие корпоративному мошенничеству, совершаемому топ-менеджментом частных компаний, часто возможно только со стороны миноритарных акционеров, зачастую привлекающих правоохранительные органы для выявления таких фактов или использующих судебные механизмы корпоративного контроля.

Исследователи российской практики мошеннических действий отмечают, что наиболее развито в нашей старне такое преступление, как присвоение активов, которое может выражаться в виде кражи, хищения, растраты. На его долю приходится более 70 % всех преступных проявлений. Менее распространено и менее выявляемо мошенничество с отчетностью, как финансовыми и бухгалтерскими документами отдельных юридических лиц, так и с консолидированной документацией группы лиц, в рамках которой часто происходят корпоративные махинации и вывод активов. Так, передача активов в рамках группы лиц может не признаваться сделкой с заинтересованностью или крупной сделкой, но именно такие передачи активов или занижение их стоимости позволяют лишать миноритарных акционеров их доли прибыли от деятельности компании.

Основные причины корпоративного мошенничества

Если говорить о причинах совершения такого типа мошеннических действий, то можно выделить три основные группы:

- агентский конфликт между собственником и топ-менеджментом;

- желание мажоритарного акционера лишить миноритарных их долей прибыли;

- введение в заблуждение банков и инвесторов путем искажения финансовой отчетности и растраты средств с целью присвоения кредитов и инвестиций.

Агентский конфликт как одна из основных причин корпоративного мошенничества часто возникает как следствие невыполнения акционерами данных им обязательств по мотивации деятельности менеджера. Чувство оскорбленного самолюбия приводит к выводу активов и сокрытию прибыли. Второй интересной причиной агентского конфликта становится низкое качество корпоративного управления пакетами акций, находящимися в собственности Росимущества. На таких предприятиях корпоративный контроль зачастую отсутствует вообще, что приводит к многочисленным контролируемым банкротствам, присвоению активов, иным мошенническим действиям.

Задача регулярного управления, призванного полностью исключить агентский конфликт и корпоративное мошенничество как его следствие, решается с привлечением существенных ресурсов.

Способы исключения агентского конфликта

Акционеры, выстраивая систему корпоративного контроля, должны рассматривать ее сразу в нескольких плоскостях.

Изменение положений уставов, положений о Советах директоров, иных корпоративных документов, резко сужающее полномочия топ-менеджмента, должно стать одной из основных практик предотвращения корпоративного мошенничества. Закон предоставляет широкий круг возможностей для такой корректировки документов, и ею нельзя пренебрегать. Изменения помогут и остановить регистрацию сделки с недвижимостью, и взыскать ущерб с руководителя или его заместителя, причиненный компании его неправомерными действиями, мошенничеством, обманом или злоупотреблением доверием.

Вторым способом борьбы с агентским конфликтом станет широкое использование возможностей внешнего аудита. Несмотря на то, что аудиторские компании выбираются собраниями акционеров или участников, они очень часто становятся проводниками интересов менеджмента, намеренно осуществляя проверки с целью не увидеть искажения в отчетности. Своевременная смена таких компаний и постановка им отдельных технических заданий с упором на возможные теневые зоны и зоны риска помогут усилить контроль над деятельностью менеджеров.

Корпоративные способы

Корпоративные способы контроля также включают в себя создание таких служб, как:

- служба экономической безопасности;

- служба внутреннего аудита;

- КРУ (контрольно-ревизионное управление).

Несмотря на то, что эти подразделения нацелены на выявление корпоративного мошенничества, часто они бывают неэффективными, особенно в тех случаях, когда совершение нарушения инициируется контролирующим акционером. Они могут стать эффективным инструментом выявления нарушений со стороны наемных работников, но в большинстве случаев не будут препятствовать деятельности топ-менеджмента и акционеров. Решением проблемы станет подчинение служб внутреннего контроля тем комитетам Совета директоров, в которых присутствуют независимые директора.

Совет директоров, если он является работающим органом и в нем участвуют независимые директора, поможет и минимизировать риски агентского конфликта, и снизить влияние контролирующих акционеров. В его состав обязательно должны вводиться независимые директора, не связанные ни с кем из акционеров, а деятельность должна осуществляться на постоянной основе. Совет должен согласовывать все имеющие значение документы – от плана закупок до инвестиционной политики.

В составе Совета необходимо создавать комитеты, которые помогут решить назревающие конфликты:

- комитет по вознаграждениям снизит проблему невыплаченных бонусов и внутренних конфликтов;

- комитет по аудиту обеспечит проведение по-настоящему независимых проверок деятельности компании.

Расходы на организацию работы сформированного таким образом Совета директоров могут быть велики, но они всегда оправданны. Также нельзя забывать, что ряд важных полномочий законом предоставлен такому органу, как Ревизионная комиссия.

Мотивация персонала

Любой стейкхолдер по отношению к системе, в данном случае к корпорации, нацелен на справедливое и равновесное соотношение отданных сил и полученной от этого прибыли. Если топ-менеджер видит, что его деятельность приносит компании существенно больший приток дохода, чем приходится на его мотивацию, она ожидаемо снижается, что при отсутствии отлаженных корпоративных процедур может привести к фактам корпоративного мошенничества. Поэтому в компании должна существовать объективная система мотивации, четко оценивающая трудовой вклад и вознаграждение за него, но, с другой стороны, подразумевающая оперативное и неотвратимое наказание за любое действие, приносящее урон компании. При этом недостаточно только мер дисциплинарного воздействия. Если аудит или ревизионная комиссия выявили наличие признаков мошенничества, необходимо привлечение правоохранительных органов.

Помимо внешних аудиторов выявить такие случаи помогут программные продукты, позволяющие определить факты сговора, злонамеренного хищения информации, нарушения режима коммерческой тайны. Среди таких продуктов рекомендуется применять современные программы, которые дают возможность защитить информационный периметр компании от несанкционированных действий стейкхолдеров, утечек, несанкционированного копирования или передачи данных. К таким средствам относятся DLP-системы и SIEM-системы. Первые настраиваются таким образом, чтобы полностью исключить хищение информации внутренними пользователями, вторые выявляют и идентифицируют различные инциденты информационной безопасности, позволяя осуществлять полный риск-менеджмент и обеспечивать защиту от проникновений через внешний периметр защиты.

Ответственность за их применение обязаны нести службы экономической и информационной безопасности, вознаграждение которых должно зависеть от их способности выявить и пресечь случаи корпоративного мошенничества.

Борьба с манипулированием отчетностью

Этот вид корпоративных правонарушений часто используют и контролирующие акционеры, и менеджеры среднего звена, в чьих интересах находится завышение показателей: продаж, выручки, чистой прибыли и капитализации акций компании.

Такая искаженная отчетность не всегда выявляется сразу, в том числе и налоговыми органами, но обычно приносит существенный ущерб компании и ее миноритарным акционерам. Следует понимать, что искажения наиболее просто вносятся не в бухгалтерскую отчетность, правила составления которой жестко регулируются российскими нормами бухгалтерского учета, а в отчетность по МСФО, которая предоставляется банкам и инвесторам. Обязанность по составлению такой отчетности законом возложена на крупные акционерные общества; банки; страховые компании и ряд некоторых других субъектов рынка.

Но крайне часто для получения инвестиции или кредита заемщику предлагают подготовить и представить отчетность, подготовленную по этим стандартам. И тут возникает проблема, связанная с тем, что МСФО предполагает использование таких понятий, как справедливая стоимость и приоритет экономического содержания над формой. Проблема появляется из-за отсутствия четких критериев оценки, возможны ее различные методы и диапазоны, это логично приводит к тому, что в отчетность вносятся субъективные искажения. При наличии заранее обдуманного умысла и больших границ искажений они приобретают форму корпоративного мошенничества.

Способы корпоративного мошенничества

Таким образом, при исследовании причин, субъектов и видов совершения правонарушений можно четко выстроить такую их классификацию:

- мошеннические действия с активами, к которым относится их неправомерная продажа в результате несогласованных сделок, списание активов с баланса компании, оценочное занижение стоимости активов, замена ценных активов на менее ценные;

- вывод выручки в компании, специально созданные для этих целей, дочерние, зависимые или так называемые «технические», в зарубежной практике они называются special purpose entities. Это влечет за собой уменьшение выручки, неоправданный рост расходов, снижение прибыли, возникновение убытков. Применяется этот тип мошенничества чаще всего в целях снижения доходов миноритарных акционеров, и его ключевым примером в России стало дело компании «ЮКОС»;

- обременение компании обязательствами. Это приводит не только к их росту, конечной целью таких действий часто становится контролируемое банкротство с дальнейшим выводом активов;

- мошенничество с отчетностью приводит к изменению истинной стоимости активов, размеров обязательств, как дебиторских, так и кредиторских.

Факторы риска

При анализе работы компании с целью выявления возможных рисков корпоративных мошенничеств исследователи признают следующие их виды:

- низкий уровень контроля над деятельностью руководителей компании со стороны топ-менеджмента, который не в состоянии выявить риск мошенничества. Объем полномочий руководителей ничем не ограничен, он не уравновешивается их ограничениями и контролем;

- мотивация менеджмента, основанная на повышении капитализации компании. Именно она приводит к большинству нарушений, связанных с искажениями финансовой отчетности;

- большая доля сделок, совершаемых со связанными и зависимыми компаниями. Это однозначно говорит о манипуляциях с размерами расходов и выручки, а также о переводе убытков на дочерние компании, что приводит к завышению финансовых показателей материнской;

- частая смена поставщиков и покупателей. Это свидетельствует не только об отсутствии стабильного позиционирования на рынке, но и о том, что компания использует для увеличения расходов и снижения доходов технические фирмы, специально создаваемые с этой целью и быстро ликвидируемые;

- сложная структура бизнеса, при которой операционные компании работают отдельно от держателей активов, дополнительно создаются торговые дома, аутсорсинговые и консультационные фирмы. Это четко скажет о рисках манипуляции с налогами и выручкой.

Опытный эксперт, осуществляя аудит бизнеса, сможет выявить большинство зон риска, проведя собственную классификацию применяемых способов корпоративного мошенничества. На основании этих данных инвестор или банкир смогут принять обоснованное решение о возможности кредитования такого бизнеса.

Отличительные особенности корпоративного вида мошенничества – проблематичность обнаружения правонарушений и сложность формирования доказательной базы. Мошеннические действия внутри крупных предприятий всегда носят умышленный характер и нацелены на получение собственной материальной выгоды.

На основе анализа работы в крупнейших банках и компаниях был выявлен ряд основных причин возникновения корпоративного мошенничества. Более 61% сотрудников совершили противоправные и мошеннические действия ввиду отсутствия мониторинга и аудита процессов, 45% — по причине профессиональных компетенций и возможностей, поскольку их деятельность была связана с работой в бэк-офисе, бухгалтерской и операционной работой, 27% — из-за наличия такой технической возможности.

Посмотреть информацию

Понятие корпоративного мошенничества

Ответственность за преступления, обладающие признаками корпоративного мошенничества, прописана в Уголовном кодексе. Законодатель определяет такую разновидность правонарушений перечнем действий:

- скрытое хищение активов;

- нападение с применением физического насилия на собственника имущественных объектов для завладения этими активами (к физическому лицу могут применять меры воздействия через угрозы, побои или нанесение ранений оружием);

- присвоение чужого имущества и его последующая растрата;

- факты вымогательства с применением приемов шантажа и угроз;

- открытые хищения активов;

- нанесение владельцу имущества материального ущерба посредством умышленного обмана или халатного отношения.

Как производится криминалистическая диагностика признаков мошенничества персонала?

Причины, побуждающие к противоправной деятельности, кроются в возможности скрыть свою причастность к произошедшему. Физические лица могут рассчитывать на то, что прямых доказательств их виновности невозможно будет найти, а наличие только косвенных указаний не может быть основанием для привлечения к уголовной ответственности. Дополнительным мотивирующим фактором выступает наличие шанса оправдать себя в глазах коллег и руководства компании.

В числе причин мошеннических актов может быть агрессивное воздействие факторов окружающей среды: временные финансовые затруднения у человека, необходимость срочной оплаты дорогостоящего лечения, зависимость от азартных игр или вредные привычки, справиться с которыми физическое лицо самостоятельно не может.

Мотивом, побуждающим к совершению корпоративного мошенничества, могут быть бизнес-показатели и планы, которые сотрудники зачастую не в состоянии выполнить в условиях своего трудового графика и реальных возможностей внутреннего структурного подразделения кредитной организации.

Пример. Для начисления ежеквартальных бонусов специалистам по продажам результаты выполнения бизнес-плана привязали к новому KPI. Так, сотрудник должен выдать не менее 20 кредитов в день, при этом минимальная сумма кредита — 10 тыс. рублей, а срок — не менее одного месяца. Если сотрудник не справляется, он теряет часть ежемесячного дохода в виде премии.

Какую схему придумали сотрудник?

Посмотреть ответ

Виды мошенничества

Мошеннические действия могут быть классифицированы на:

- Внутренние, которые осуществляются руководством компаний и наемными работниками.

- Внешние, участниками которых являются контрагенты предприятия и посторонние лица.

КСТАТИ! Внутреннее корпоративное мошенничество – наиболее распространенные противоправные действия. Их особенностью является простота реализации благодаря наличию доступа к материальным активам и денежным ресурсам в процессе реализации трудовой деятельности.

Проявлениями внутреннего мошенничества могут быть:

- переманивание клиентуры предприятия;

- снабжение конкурентов конфиденциальной информацией технологического или финансового характера;

- подделка документации с использованием оригинальных печатей и фирменных бланков компании;

- привлечение подчиненных для осуществления работ вне должностной инструкции для удовлетворения личных потребностей;

- досрочное необоснованное списание активов с целью их присвоения, махинации с выплатой заработка работникам.

Корпоративное мошенничество по характеру действий подразделяется на группы:

- Коррупционные мероприятия.

- Присвоение активов (наличности или ТМЦ).

- Составление фиктивной финансовой отчетности с завышением или занижением суммы доходов (прибыли).

СПРАВОЧНО! Коррупционная составляющая мошенничества проявляется во взяточничестве, предоставлении преференций за отдельную плату и вымогательстве.

Схемы

Для предприятий характерны такие схемы корпоративного мошенничества:

- приписки с пересортицей;

- необоснованные списания;

- задвоенные закупки;

- неучтенное производство дополнительных партий товара;

- взятки;

- махинации при реализации ценовой политики;

- незаконные подрядные работы.

Махинации с материальными ценностями

При организации доставки и приема сырья может иметь место указание завышенных показателей веса материалов, количества, написание в документах другого сорта продукции. Пересортица может быть организована в отношении любого товара. Несуществующий объем или масса компенсируются примесями земли, продукцией более низкого класса, мусором или более дешевыми аналогами.

Мошенничество с ТМЦ легко осуществимо, если расчеты за продукцию производятся наличными средствами на месте отгрузки. Сочетание этой схемы с неэффективным входным контролем и слабым мониторингом процедур списания материалов в производство создает благоприятные условия для увеличения объемов хищений.

Примером умышленной пересортицы и необоснованного списания может быть выбраковка нормальной продукции с последующей реализацией конкретному покупателю по сниженным ценам. Следующий этап – продажа на потребительском рынке по рыночным ценам этого товара и разделение прибыли между участниками схемы. Сговор поставщика с сотрудником, который отвечает за монтаж оборудования или хранение и списание продукции может проявиться в схеме:

- Реальная закупка ценного товара.

- Весь объем продукции списывается (фактически списанию подлежала только часть ТМЦ, остальные были сняты с баланса фиктивно).

- Повторная закупка на объем фиктивно списанных материалов (ее результатом будет перечисление средств поставщику без последующей поставки).

СПРАВОЧНО! Схема с фиктивными списаниями и повторными закупками чаще всего применяется в отношении запчастей к транспорту и оборудованию, арматуры и оснастки.

Второй способ с необоснованным списанием касается дорогостоящего оборудования. Имеющееся на предприятии списывается как непригодное к эксплуатации и не подлежащее ремонту, вывозится с предприятия и передается третьим лицам. Оборудование проходит модернизацию и перепродается обратно этому же предприятию или другому под видом нового актива.

Производственные махинации

На производственных объектах мошенничество может основываться на завышении норм расхода сырья. Это позволяет списывать материалов больше, чем фактически используется, и перепродавать сэкономленное на внешнем рынке. Второй вариант – запустить неучтенное производство из незаконно списанного сырья.

Цены и подрядные работы

В схемах с откатами используются такие приемы:

- закупка материалов по завышенным ценам в ущерб собственному предприятию;

- занижение цен на выполнение индивидуальных заказов для отдельных клиентов;

- применение эксклюзивной системы скидок, которая доступна только избранным покупателям;

- умышленное искажение цен путем демонстрации завышенных ценников при проведении в бухгалтерии продаж по обычной стоимости.

Основные способы мошенничества в работе с подрядчиками проявляются в искажении в документации значений расхода сырья, площадей обслуживаемых объектов, навязывании других ненужных услуг, списание дорогих материалов при фактическом использовании их дешевых аналогов.

Выявление и расследование правонарушений

Признаками наличия мошеннических схем на предприятии могут быть:

- необычный порядок заполнения документации наемными работниками, просьбы подписать пустые бланки или проставить на них печати;

- отказы от отпусков или передачи дел коллегам;

- обилие прибыльных контрактов за короткий промежуток времени, заключаемых одним лицом;

- поступление большого количества запросов о доходах в отношении одного сотрудника от судебных органов и ФССП;

- внесения корректировок в отчетность непосредственно директором без согласования с бухгалтерией;

- регулярное появление недостач;

- жалобы и подозрения членов коллектива предприятия;

- слишком тесные контакты менеджера с поставщиками;

- высокий уровень текучести управленческого персонала;

- частая смена мест работы специалистом.

При возникновении подозрений о внедрении корпоративных мошеннических методик руководитель должен принять меры по сбору доказательной базы для предъявления обвинения конкретным лицам. Оптимальным способом считается инициация аудиторской проверки, которая выявит нестыковки и факты нарушений в складском, производственном и бухгалтерском учете.

При отсутствии возможности привлечь аудитора к расследованию необходимо систематизировать сведения, касающиеся нарушения:

- какие активы были похищены;

- кто из сотрудников или членов правления мог быть заинтересован в реализации фиктивной сделки;

- у кого имеется свободный доступ к пропавшим объектам;

- анализ способов сокрытия украденного, проверка каналов сбыта;

- опрос персонала на предмет наличия угроз или давления для склонения к содействию виновным лицам.

Противодействие корпоративному мошенничеству

Профилактика появления мошенничества внутри предприятия должна быть направлена на усиление контроля работы персонала. Для этого вводится система двойного контроля и дополнительной проверки должностных лиц, наделенных большим набором полномочий. Систематические независимые экспертные аудиты позволят свести к минимуму риски финансовых махинаций и фиктивных сделок с материалами.

Рекомендуется создать службу охраны, при необходимости вводится пропускной контроль всех посетителей и работников. При обнаружении нарушения трудовой дисциплины руководитель должен проявлять волю и наказывать провинившихся. В качестве мотивирующего фактора на безупречную работу можно использовать создание максимально комфортных условий труда и предлагать сотрудникам достойную оплату их действий.

Примеры

Примеры мошенничества внутри предприятий:

- Сотрудник, отвечающий за заключение сделок с заказчиками, накануне подписания договора передает сведения о предмете соглашения, сумме контракта и предложенных условиях фирме-конкуренту, которая в последний момент отбивает клиента. Сотрудник получает процент от суммы контракта конкурента.

- Металлообрабатывающий станок продан и проведен по документам как металлолом. Станок был почищен, смазан, покрашен, на него оформили новую техническую документации и продали обратно на производственное предприятие с наценкой 60%.

- Увеличение фонда оплаты труда при одновременном проведении сокращения штата.

- Включение в ведомости на выплату средств «мертвых душ».

- Организация закупки партии товаров по ценам, выше рыночных.