поиск

| Название | Под управлением, млрд. ₽ |

|---|---|

|

Современные Фонды Недвижимости (495) 252-22-24 • 21-000-1-01038 |

1 495,36 |

|

Первая +7 (800) 100-31-11 • 045-06044-001000, 21-000-1-00010 |

1 495,36 |

|

Вим Инвестиции (495) 725-55-40 • 045-10038-001000, 21-000-1-00059 |

1 368,71 |

|

Сбережения Плюс (495) 287-68-16 • 21-000-1-00108 |

1 368,71 |

|

Регион Эссет Менеджмент (495) 777-29-64 • 21-000-1-00064 |

1 235,05 |

|

Регион Траст (495) 777-29-64 • 21-000-1-00076 |

1 235,05 |

|

Регион Девелопмент (495) 777-29-64 • 21-000-1-00591 |

1 235,05 |

|

Ингосстрах-Инвестиции +7 (800) 100-48-98 • 21-000-1-00020, 077-08203-001000 |

1 164,88 |

|

ААА Управление Капиталом (495) 980-40-58 • 045-12879-001000, 21-000-1-00657 |

865,40 |

|

Мой Капитал (495) 799-98-01 • 21-000-1-00549 |

815,25 |

|

Открытие (495) 777-78-25 • 045-07524-001000, 21-000-1-00048 |

810,71 |

|

Лидер (495) 280-05-60, (495) 280-05-62 • 21-000-1-00094 |

508,64 |

|

ТКБ Инвестмент Партнерс 8 (812) 332-73-32, 8 (800) 700-07-08 • 040-09042-001000, 21-000-1-00069 |

489,25 |

|

Прогрессивные инвестиционные идеи (495) 645-37-25 • 21-000-1-00875 |

368,59 |

|

ТФГ (495) 772-97-42, (495) 980-78-70 • 21-000-1-00052, 045-13027-001000 |

366,50 |

На рынке ценных бумаг каждый час осуществляется огромное количество сделок: активы продаются и покупаются, а цены стремительно растут и моментально падают. Некоторые участники теряют вложения, а другие — получают существенную прибыль. Заработать на рынке ценных бумаг сумеет каждый, кто обладает хотя бы базовыми знаниями по теме.

С многочисленными финансовыми инструментами можно управляться самостоятельно или обратиться к управляющей компании.

Что такое Управляющая компания

УК — это профессиональный участник рынка, вкладывающий деньги инвесторов в активы компаний и получающий за это фиксированный процент. Чтобы работать таким образом, компания должна получить лицензию по управлению активами.

Управляющая компания отличается от биржевого брокера тем, что она вправе единолично принимать решение о проведении очередной сделки с ценными бумагами. Единственное, на что она опирается — инвестиционная стратегия, заранее подобранная вместе с клиентом. Деятельность УК должна приводить к повышению дохода инвестора.

Эти участники рынка выполняют роль профессиональных посредников, они отслеживают динамику и отличаются высоким уровнем компетенции относительно осуществления сделок на бирже.

Правильный выбор УК — это:

- компетентность и наличие опыта, влияющие на эффективность инвестирования;

- экономия времени на постоянном контроле за сведениями о динамике рынка.

Рейтинги УК

Публикуемые регулярно рейтинги управляющих компаний позволяют инвесторам выбирать лучшие предложения с максимальной надежностью и выгодой. Эти списки пользуются популярностью у начинающих и профессиональных инвесторов.

Изучая их, нужно помнить о нюансах. Некоторые рейтинги, встречающиеся в сети, могут быть заказными.

Нельзя забывать и о том, что перечни составляются по конкретным критериям, которые могут быть не важны для определенного клиента. Базируя свой выбор на неправильном рейтинге, можно упустить прибыль.

К примеру, инвестор рассматривает минимальный риск, а УК подобрал по критерию прибыльности. Он может вложиться в продукт с иным уровнем риска и не достигнуть требуемого результата.

Основные параметры:

- Привлеченные средства. На первых местах стоят компании, привлекшие максимальный капитал. Топовые УК аккумулируют на своих счетах около 50% всех средств.

- Надежность. Комплексный показатель, выражающийся в репутации и долгосрочной эффективности. Второй критерий более объективен. Репутацию могут определять, анализируя отзывы в сети, многие из которых бывают заказными. Если инвестора интересует этот параметр, изучать отзывы лучше самостоятельно.

- Комиссии. Еще один значимый показатель. В некоторых компаниях общий размер сборов может составлять более 10% от вложенного капитала. Это делает инвестирование нецелесообразным.

Пользоваться всеми предоставляемыми данными, в том числе и рейтингами, следует максимально осторожно. Лучше считать их вспомогательным инструментом, а не безусловной рекомендацией.

- Акции

- Облигации

- ПИФ

- ETF

- Криптоактивы

Показано 0 из 0, уточните запрос

Более 1000 записей, уточните запрос

Показано 0 из 0, уточните запрос

Более 1000 записей, уточните запрос

Показано 0 из 0, уточните запрос

Более 1000 записей, уточните запрос

Показано 0 из 0, уточните запрос

Более 1000 записей, уточните запрос

Показано 0 из 0, уточните запрос

Более 1000 записей, уточните запрос

Содержание

Алексей Янин,

управляющий директор, страховые и инвестиционные рейтинги

Резюме

Несмотря на бурный рост ИИС, основным драйвером сегмента доверительного управления средствами физлиц стали инвестиции состоятельных частных клиентов. За 2020 год абсолютный прирост активов на ИИС, число которых приблизилось к отметке в 400 тыс. счетов, составил всего 42 млрд рублей, в то время как премиальный сегмент индивидуальных стратегий доверительного управления прибавил 168 млрд рублей, несмотря на самую малочисленную клиентскую базу в 10 тыс. человек на конец 2020 года.

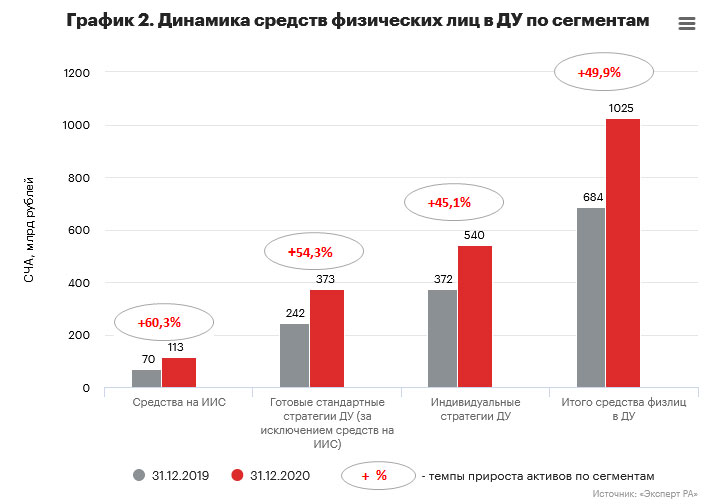

По итогам 2020 года средства физических лиц в доверительном управлении достигли 1 025 млрд рублей. В абсолютных значениях прирост активов за 2020 год составил 341 млрд рублей, что более, чем в 2 раза превышает результат 2019 года. В относительном выражении за 2020 год средства физических лиц прибавили 50%.

По состоянию на 31.12.2020 основной объем средств физических лиц приходится на индивидуальные стратегии доверительного управления – 540 млрд рублей, или 52,7% совокупных активов физических лиц в ДУ УК. За 2020 год это направление продемонстрировало наибольший прирост в абсолютных значениях (+168 млрд рублей) и наименьший в относительном выражении (+45,1%). На портфели, управляемые в рамках готовых стандартных стратегий (за исключением средств на ИИС), пришлось 373 млрд рублей, или 36,4% активов физических лиц в ДУ. Прирост сегмента за 2020 год составил 131 млрд рублей, или 53,4%. Наибольшую динамику показали средства на ИИС в ДУ: их объем увеличился на 60,3% и достиг по итогам 2020 года 113 млрд рублей.

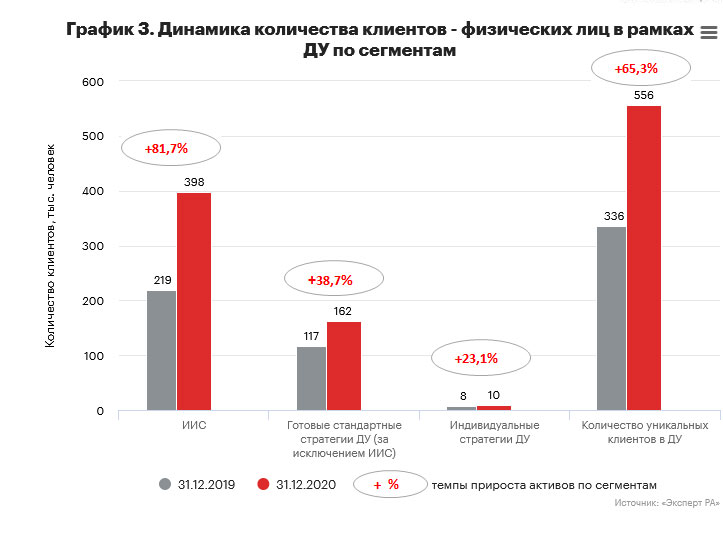

Количество уникальных клиентов – физических лиц, передавших свои средства в доверительное управление УК, по итогам 2020 года превысило 556 тыс., увеличившись за год почти на 220 тыс. человек. Самым массовым и быстрорастущим сегментом остается ДУ ИИС: количество открытых клиентами управляющих компаний ИИС на конец 2020 года приблизилось к 400 тыс. счетов, увеличившись на 82%. Доля зафондированных ИИС в доверительном управлении УК непрерывно росла на протяжении последних четырех лет и достигла 99,7% на 31.12.2020. Средний размер индивидуального инвестиционного счета (без учета нулевых счетов) у компаний из топ-10 по количеству открытых ИИС на конец 2020 года составил 380 тыс. рублей, снизившись по сравнению со значением на конец 2019 года на 22 тыс. рублей.

Количество клиентов УК, инвестирующих средства в готовые стандартные стратегии ДУ за исключением ИИС, увеличилось за 2020 год на 38,7%, до 162 тыс. человек. Средний размер счета таких клиентов среди топ-10 управляющих компаний вырос за 2020 год с 4 402 тыс. рублей до 5 440 тыс. рублей.

В премиальном сегменте, предоставляющем инвесторам индивидуальные стратегии доверительного управления, количество клиентов на конец 2020 года достигло 10 тыс. человек. При этом средний размер портфеля среди топ-10 УК по количеству клиентов увеличился в 2020 году с 50 028 тыс. рублей до 68 351 тыс. рублей.

Таблица 1. Топ-10 УК по объему средств на ИИС

| № | Управляющая компания | Объем средств на ИИС на 31.12.2019, млн руб. | Объем средств на ИИС на 31.12.2020, млн руб. |

| 1 | Компании бизнеса Сбер Управление Активами | 44 264 | 66 060 |

| 2 | Группа УК «РЕГИОН» | 6 127 | 14 097 |

| 3 | Компании бизнеса управления активами «ОТКРЫТИЕ» | 9 183 | 12 118 |

| 4 | Альфа-Капитал | 4 947 | 7 896 |

| 5 | Газпромбанк — Управление активами | 2 554 | 5 536 |

| 6 | Райффайзен Капитал | 1 515 | 3 021 |

| 7 | Группа УК ФГ БКС | 1 316 | 2 445 |

| 8 | РСХБ Управление Активами | 49 | 692 |

| 9 | БСПБ Капитал | 148 | 236 |

| 10 | ПРОМСВЯЗЬ | 0 | 204 |

| Итого: | 70 104 | 112 304 |

Источник: «Эксперт РА»

Таблица 2. Топ-10 УК по количеству открытых ИИС

| № | Управляющая компания | Количество открытых ИИС на 31.12.2019 | Количество открытых ИИС на 31.12.2020 |

| 1 | Компании бизнеса Сбер Управление Активами | 143 788 | 244 311 |

| 2 | Альфа-Капитал | 19 182 | 60 757 |

| 3 | Группа УК «РЕГИОН» | 16 683 | 34 253 |

| 4 | Компании бизнеса управления активами «ОТКРЫТИЕ» | 25 554 | 31 204 |

| 5 | Газпромбанк — Управление активами | 5 561 | 10 654 |

| 6 | Райффайзен Капитал | 3 829 | 6 487 |

| 7 | Группа УК ФГ БКС | 3 593 | 6 301 |

| 8 | РСХБ Управление Активами | 75 | 1925 |

| 9 | ПРОМСВЯЗЬ | 0 | 755 |

| 10 | БСПБ Капитал | 345 | 408 |

| Итого: | 218 610 | 397 055 |

Источник: «Эксперт РА»

Таблица 3. Топ-10 УК по объему средств в рамках готовых стандартных стратегий ДУ (за исключением средств на ИИС)

| № | Управляющая компания | Объем средств в рамках готовых стандартных стратегий ДУ (за исключением средств на ИИС) на 31.12.2019, млн руб. | Объем средств в рамках готовых стандартных стратегий ДУ (за исключением средств на ИИС) на 31.12.2020, млн руб. |

| 1 | Компании бизнеса Сбер Управление Активами | 101 050 | 150 536 |

| 2 | Альфа-Капитал | 63 520 | 125 821 |

| 3 | Компании бизнеса управления активами «ОТКРЫТИЕ» | 34 935 | 42 763 |

| 4 | Райффайзен Капитал | 25 886 | 29 406 |

| 5 | Группа УК ФГ БКС | 11 608 | 12 137 |

| 6 | ТКБ Инвестмент Партнерс | 1 800 | 5 325 |

| 7 | РСХБ Управление Активами | 0 | 3 324 |

| 8 | ПРОМСВЯЗЬ | 1 241 | 1 669 |

| 9 | Атон-менеджмент | 1 212 | 1 192 |

| 10 | ПЕРАМО ИНВЕСТ | 160 | 266 |

| Итого: | 241 412 | 372 438 |

Источник: «Эксперт РА»

Таблица 4. Топ-10 УК по количеству клиентов в рамках готовых стандартных стратегий ДУ (за исключением ИИС)

| № | Управляющая компания | Количество клиентов в рамках готовых стандартных стратегий ДУ (за исключением ИИС) на 31.12.2019 | Количество клиентов в рамках готовых стандартных стратегий ДУ (за исключением ИИС) на 31.12.2020 |

| 1 | Компании бизнеса управления активами «ОТКРЫТИЕ» | 55 526 | 65 921 |

| 2 | Компании бизнеса Сбер Управление Активами | 38 125 | 60 490 |

| 3 | Альфа-Капитал | 12 686 | 20 548 |

| 4 | Группа УК ФГ БКС | 5 856 | 6 368 |

| 5 | ТКБ Инвестмент Партнерс | 1 581 | 5 096 |

| 6 | Райффайзен Капитал | 2 812 | 2 972 |

| 7 | РСХБ Управление Активами | 0 | 306 |

| 8 | Финам Менеджмент | 98 | 266 |

| 9 | ПРОМСВЯЗЬ | 274 | 235 |

| 10 | Атон-менеджмент | 91 | 88 |

| Итого: | 117 049 | 162 290 |

Источник: «Эксперт РА»

Таблица 5. Топ-10 УК по объему средств в рамках индивидуальных стратегий ДУ

| № | Управляющая компания | Объем средств в рамках индивидуальных стратегий ДУ на 31.12.2019, млн руб. | Объем средств в рамках индивидуальных стратегий ДУ на 31.12.2020, млн руб. |

| 1 | Альфа-Капитал | 226 472 | 316 071 |

| 2 | Компании бизнеса ВТБ Капитал Управление Инвестициями | 78 389 | 122 501 |

| 3 | Компании бизнеса Сбер Управление Активами | 19 374 | 27 327 |

| 4 | Газпромбанк — Управление активами | 9 130 | 12 736 |

| 5 | ПРОМСВЯЗЬ | 7 898 | 10 824 |

| 6 | Райффайзен Капитал | 3 437 | 9 683 |

| 7 | Система Капитал | 2 920 | 8 409 |

| 8 | БСПБ Капитал | 6 370 | 8 080 |

| 9 | Группа УК ФГ БКС | 5 790 | 5 996 |

| 10 | Компании бизнеса управления активами «ОТКРЫТИЕ» | 1 662 | 3 698 |

| Итого: | 361 443 | 525 325 |

Источник: «Эксперт РА»

Таблица 6. Топ-10 УК по количеству клиентов в рамках индивидуальных стратегий ДУ

| № | Управляющая компания | Количество клиентов в рамках индивидуальных стратегий ДУ на 31.12.2019 | Количество клиентов в рамках индивидуальных стратегий ДУ на 31.12.2020 |

| 1 | Альфа-Капитал | 4 006 | 5 292 |

| 2 | Компании бизнеса ВТБ Капитал Управление Инвестициями | 1 490 | 1 490 |

| 3 | ПРОМСВЯЗЬ | 1 264 | 1 123 |

| 4 | Райффайзен Капитал | 383 | 1 074 |

| 5 | БСПБ Капитал | 296 | 292 |

| 6 | Группа УК ФГ БКС | 194 | 142 |

| 7 | Газпромбанк — Управление активами | 143 | 126 |

| 8 | Компании бизнеса Сбер Управление Активами | 134 | 113 |

| 9 | Система Капитал | 36 | 109 |

| 10 | Ингосстрах-Инвестиции | 94 | 95 |

| Итого: | 8 040 | 9 856 |

Источник: «Эксперт РА»

Методология

Обзор подготовлен рейтинговым агентством «Эксперт РА» на основе анкетирования управляющих компаний. В анкетировании приняли участие 68 компаний, которые предоставили данные по состоянию на 31 декабря 2019 и 2020 года.

Для проверки правильности предоставляемых компаниями данных используются процедуры сравнения запрашиваемых показателей с результатами предыдущих периодов, а также сверка полученных сведений с имеющейся доступной статистикой, однако ответственность за точность этой информации несут сами компании.

| Место | Название | Чистая выручка от услуг ДУ (млн руб.) | Изм. за год (%) | Эффективность (%) | Доля инвесторов в общем объеме ДУ (%) | |||

|---|---|---|---|---|---|---|---|---|

| Индивидуальных | Институциональных | Коллективных | ||||||

| 1 | Компании бизнеса «Сбербанк Управление активами» | 8620,7 | +18,9 | 0,74 | 19,2 | 60,7 | 20,1 | |

| 2 | Группа компаний «Альфа-Капитал» | 8598,6 | +32,6 | 1,55 | 69,2 | 0,6 | 30,2 | |

| 3 | Компании бизнеса «ВТБ Капитал Управление инвестициями» | 7219,5 | +28,0 | 0,63 | 19,8 | 54,1 | 26,1 | |

| 4 | «Лидер» | 3043,8 | –25,3 | 0,61 | 8,1 | 91,3 | 0,7 | |

| 5 | «ТКБ Инвестмент Партнерс» | 2931,3 | –10,0 | 0,57 | 1,7 | 95,6 | 2,7 | |

| 6 | «Прогрессивные инвестиционные идеи» | 2699,6 | +9,9 | 0,79 | 0,1 | 87,9 | 11,9 | |

| 7 | Группа УК «Регион» | 2578,9 | –18,7 | 0,30 | 2,1 | 73,6 | 24,3 | |

| 8 | «Газпромбанк — управление активами» | 2325,2 | +39,5 | 0,37 | 4,7 | 11,0 | 84,3 | |

| 9 | «Райффайзен Капитал» | 2186,8 | +44,4 | 2,07 | 36,0 | 8,9 | 55,1 | |

| 10 | «РСХБ управление активами» | 2021,9 | +17,8 | 1,67 | 65,2 | 7,3 | 27,5 | |

| 11 | Группа компаний «Открытие» | 1688,2 | +28,6 | 0,23 | 8,1 | 87,4 | 4,6 | |

| 12 | УК ФГ БКС | 1163,2 | +13,6 | 2,29 | 36,7 | 0,0 | 63,2 | |

| 13 | «Ингосстрах-Инвестиции» | 776,6 | –19,2 | 0,74 | 8,5 | 89,5 | 2,0 | |

| 14 | «Трансфингруп» | 698,2 | –10,5 | 0,20 | 0,0 | 83,0 | 17,0 | |

| 15 | «Атон-Менеджмент» | 617,1 | +24,6 | 2,78 | 8,8 | 3,4 | 87,8 | |

| 16 | «Промсвязь» | 489,1 | +60,4 | 2,01 | 42,7 | — | 56,6 | |

| 17 | Группа компаний «Апрель Капитал» | 480,9 | +22,0 | 0,46 | 6,3 | 6,5 | 87,2 | |

| 18 | «РВМ Капитал» | 389,3 | +7,0 | 0,87 | 0,0 | — | 100,0 | |

| 19 | «Ай Кью Джи Управление активами» | 301,0 | –51,5 | 0,14 | 0,7 | 87,2 | 2,3 | |

| 20 | Группа компаний ТРИНФИКО | 298,4 | –17,8 | 0,44 | 0,3 | 48,8 | 50,9 | |

| 21 | Группа компания «Велес Капитал» | 253,4 | +1,6 | 0,85 | 2,2 | — | 97,8 | |

| 22 | «Спутник — управление капиталом» | 241,2 | +13,2 | 0,61 | — | 100,0 | — | |

| 23 | «Агана» | 210,2 | –45,4 | 0,23 | 0,3 | 30,2 | 69,6 | |

| 24 | «Дом.РФ Управление активами» | 209,8 | +12,7 | 0,27 | — | — | 100,0 | |

| 25 | «Деловой дом Калита» | 171,3 | –3,9 | 0,26 | — | — | 100,0 | |

| Эффективность рассчитана как отношение выручки от услуг доверительного управления к среднему объему активов под управлением за год. | ||||||||

| Прочерк — показатель отсутствует или корректный расчет невозможен. | ||||||||

| Самые эффективные управляющие компании (в 2020 году) | ||||||||

| Место | Название | Эффективность (%) | Чистая выручка от услуг ДУ (млн руб.) | Изм. за год (%) | Доля инвесторов в общем ДУ (%) | |||

| Индивидуальных | Институциональных | Розничных | ЗПИФы | |||||

| 1 | «Атон-Менеджмент» | 2,78 | 617,1 | +24,6 | 8,8 | 3,4 | 87,8 | — |

| 2 | УК ФГ БКС | 2,29 | 1163,2 | +13,6 | 36,7 | 0,0 | 58,6 | 46,0 |

| 3 | «Райффайзен Капитал» | 2,07 | 2186,8 | +44,4 | 36,0 | 8,9 | 55,1 | — |

| 4 | «Промсвязь» | 2,01 | 489,1 | +60,4 | 42,7 | — | 32,0 | 5,7 |

| 5 | «РСХБ управление активами» | 1,67 | 2021,9 | +17,8 | 65,2 | 7,3 | 18,4 | 1,9 |

| 6 | Группа компаний «Альфа-Капитал» | 1,55 | 8598,6 | +32,6 | 69,2 | 0,6 | 21,5 | 8,4 |

| 7 | «БСПБ Капитал» | 0,88 | 164,4 | +32,4 | 47,3 | — | 13,1 | 35,8 |

| 8 | «РВМ Капитал» | 0,87 | 389,3 | +7,0 | 0,0 | — | — | 0,1 |

| 9 | Группа компания «Велес Капитал» | 0,85 | 253,4 | +1,6 | 2,2 | — | 1,7 | 134,7 |

| 10 | «Прогрессивные инвестиционные идеи» | 0,79 | 2699,6 | +9,9 | 0,1 | 87,9 | — | 0,9 |

| 11 | «Ингосстрах-Инвестиции» | 0,74 | 776,6 | –19,2 | 8,5 | 89,5 | 2,0 | 29,4 |

| 12 | Компании бизнеса «Сбербанк Управление активами» | 0,74 | 8620,7 | +18,9 | 19,2 | 60,7 | 16,5 | 3,2 |

| 13 | «Эвокорп» | 0,71 | 102,0 | +22,3 | 3,5 | — | — | 65,7 |

| 14 | «Ронин Траст» | 0,65 | 66,2 | +3,0 | 8,9 | 33,2 | 0,2 | 122,2 |

| 15 | Компании бизнеса «ВТБ Капитал Управление инвестициями» | 0,63 | 7219,5 | +28,0 | 19,8 | 54,1 | 11,9 | 7,9 |

| 16 | «Спутник — управление капиталом» | 0,61 | 241,2 | +13,2 | — | 100,0 | — | — |

| 17 | «Лидер» | 0,61 | 3043,8 | –25,3 | 8,1 | 91,3 | 0,1 | 2,1 |

| 18 | «ТрастЮнион Эссет Менеджмент» | 0,59 | 89,8 | +13,0 | — | — | — | 478,2 |

| 19 | «ТКБ Инвестмент Партнерс» | 0,57 | 2931,3 | –10,0 | 1,7 | 95,6 | 0,5 | 4,0 |

| 20 | «КСП Капитал Управление активами» | 0,49 | 130,4 | +29,0 | 0,4 | 4,3 | 0,1 | 847,0 |

| 21 | Группа компаний «Апрель Капитал» | 0,46 | 480,9 | +22,0 | 6,3 | 6,5 | 0,6 | 30,2 |

| 22 | «Доходъ» | 0,44 | 93,0 | –7,2 | 0,3 | — | 0,3 | — |

| 23 | Группа компаний ТРИНФИКО | 0,44 | 298,4 | –17,8 | 0,3 | 48,8 | 9,2 | 67,9 |

| 24 | «Прагма Капитал» | 0,39 | 46,8 | –41,4 | — | — | — | 199,1 |

| 25 | «Аурум Инвестмент» | 0,37 | 49,0 | +76,3 | — | — | — | 3,8 |

| Эффективность расчитана как отношение выручки от услуг доверительного управления с среднему объему активов под управлением за год. | ||||||||

| Управляющие компании, объем чистых активов в управлении которых превышает 10 млрд руб. | ||||||||

| Прочерк — показатель отсутствует или корректный расчет невозможен. | ||||||||

| Cамые розничные управляющие компании (на 31.12.2020) | ||||||||

| Место | Название | Лицевые счета физлиц | Средние вложения (тыс. руб.) | Активы ОПИФ и ИПИФ (млрд руб.) | Доля в общем объеме ДУ (%) | |||

| 1 | Компании бизнеса «Сбербанк Управление активами» | 305611 | 493,5 | 156,6 | 12,0 | |||

| 2 | Группа компаний «Альфа-Капитал» | 273371 | 460,5 | 130,1 | 19,5 | |||

| 3 | Компании бизнеса «ВТБ Капитал Управление инвестициями» | 162335 | 908,7 | 150,1 | 10,9 | |||

| 4 | УК ФГ БКС | 58048 | 454,2 | 27,2 | 47,2 | |||

| 5 | «РСХБ Управление активами» | 53382 | 475,3 | 25,6 | 18,3 | |||

| 6 | «Райффайзен Капитал» | 40754 | 1575,8 | 66,7 | 54,7 | |||

| 7 | «Промсвязь» | 18781 | 483,2 | 9,3 | 31,2 | |||

| 8 | Группа компаний «Открытие» | 15558 | 911,3 | 15,5 | 2,0 | |||

| 9 | «Атон-Менеджмент» | 12588 | 126,7 | 20,7 | 84,0 | |||

| 10 | «ТКБ Инвестмент Партнерс» | 11009 | 199,3 | 2,4 | 0,5 | |||

| 11 | Группа УК «Регион» | 6070 | 453,8 | 3,5 | 0,4 | |||

| 12 | «Ак Барс Капитал» | 3522 | 71,2 | 0,5 | 0,9 | |||

| 13 | «Финам Менеджмент» | 3326 | 13,9 | 0,0 | 3,4 | |||

| 14 | «БСПБ Капитал» | 3037 | 825,5 | 2,5 | 13,1 | |||

| 15 | «Арсагера» | 2651 | 698,2 | 1,9 | 79,4 | |||

| 16 | Группа компаний «Апрель Капитал» | 975 | 629,7 | 0,7 | 0,6 | |||

| 17 | «Ингосстрах-Инвестиции» | 464 | 396,0 | 1,8 | 1,7 | |||

| 18 | «Доходъ» | 365 | 61,3 | 0,0 | 0,3 | |||

| 19 | «КСП Капитал Управление активами» | 208 | 153,8 | 0,0 | 0,1 | |||

| 20 | «Арикапитал» | 166 | 12981,1 | 2,6 | 100,0 | |||

| Самые индивидуальные управляющие компании (на 31.12.2020) | ||||||||

| Место | Название | Активы под управлением (млрд руб.)* | Доля в общем объеме ДУ (%) | Число обслуживамых юрлиц | Число обслуживамых физлиц** | Средние вложения физлиц (млн руб.) | ||

| 1 | Группа компаний «Альфа-Капитал» | 462,39 | 69,2 | 73 | 18906 | 23,4 | ||

| 2 | Компании бизнеса «ВТБ Капитал Управление инвестициями» | 271,93 | 19,8 | н. д. | 1474 | 79,1 | ||

| 3 | Компании бизнеса «Сбербанк Управление активами» | 250,05 | 19,2 | 18 | 60603 | 2,9 | ||

| 4 | «РСХБ управление активами» | 91,31 | 65,2 | 5 | 439 | 13,7 | ||

| 5 | Группа компаний «Открытие» | 62,73 | 8,1 | 14 | 61334 | 0,8 | ||

| 6 | «Райффайзен Капитал» | 43,85 | 36,0 | 2 | 3058 | 12,8 | ||

| 7 | «Лидер» | 41,08 | 8,1 | 2 | — | — | ||

| 8 | «Газпромбанк — управление активами» | 28,59 | 4,7 | 89 | 126 | 101,1 | ||

| 9 | УК ФГ БКС | 21,10 | 36,7 | 17 | 5821 | 3,1 | ||

| 10 | Группа УК «Регион» | 18,64 | 2,1 | 12 | 30 | 55,7 | ||

| 11 | «Промсвязь» | 12,70 | 42,7 | — | 1343 | 9,3 | ||

| 12 | «БСПБ Капитал» | 9,08 | 47,3 | 4 | 218 | 37,3 | ||

| 13 | «Ингосстрах-Инвестиции» | 9,06 | 8,5 | 6 | 95 | 33,0 | ||

| 14 | «ТКБ Инвестмент Партнерс» | 7,88 | 1,7 | 15 | 5130 | 1,2 | ||

| 15 | Группа компаний «Апрель Капитал» | 7,04 | 6,3 | 10 | 7 | 591,9 | ||

| 16 | «Атон-Менеджмент» | 2,16 | 8,8 | 4 | 110 | 17,5 | ||

| 17 | «Ай Кью Джи Управление активами» | 1,49 | 0,7 | 1 | — | — | ||

| 18 | «Перамо» | 1,41 | 46,8 | 3 | 31 | 14,5 | ||

| 19 | «Ронин Траст» | 0,90 | 8,9 | 8 | 4 | 88,8 | ||

| 20 | Национальная УК | 0,75 | 2,9 | 10 | — | — | ||

| *Объем средств в индивидуальном ДУ. | ||||||||

| **За исключением индивидуальных инвестиционных счетов. | ||||||||

| н. д. — нет данных. | ||||||||

| Прочерк — показатель отсутствует или корректный расчет невозможен. | ||||||||

| Cамые рыночные управляющие компании (на 31.12.2020) | ||||||||

| Место | Название | Активы ОПИФ и ИПИФ (млрд руб.) | Изм. за 12 мес. (%) | Доля в общем объеме ДУ (%) | Лицевые счета* | |||

| юрлиц | физлиц | |||||||

| 1 | Компании бизнеса «Сбербанк Управление активами» | 156,57 | +103,4 | 12,0 | 82 | 305611 | ||

| 2 | Компании бизнеса «ВТБ Капитал Управление инвестициями» | 150,09 | +48,7 | 10,9 | 11 | 162335 | ||

| 3 | Группа компаний «Альфа-Капитал» | 130,13 | +66,5 | 19,5 | 104 | 273371 | ||

| 4 | «Газпромбанк — управление активами» | 73,47 | +32,6 | 12,0 | н. д. | н. д. | ||

| 5 | «Райффайзен Капитал» | 66,68 | +48,0 | 54,7 | 2564 | 40754 | ||

| 6 | УК ФГ БКС | 27,19 | +47,9 | 47,2 | 150 | 58048 | ||

| 7 | «РСХБ управление активами» | 25,64 | +53,8 | 18,3 | 6 | 53382 | ||

| 8 | «Атон-Менеджмент» | 20,73 | +27,6 | 84,0 | 60 | 12588 | ||

| 9 | Группа компаний «Открытие» | 15,47 | +106,5 | 2,0 | 1 | 15558 | ||

| 10 | «Промсвязь» | 9,28 | +222,6 | 31,2 | 2307 | 18781 | ||

| 11 | Группа компаний ТРИНФИКО | 7,59 | –6,1 | 9,2 | — | 1 | ||

| 12 | «Трансфингруп» | 6,14 | +9,2 | 1,7 | 4 | 65 | ||

| 13 | Группа УК «Регион» | 3,53 | +739,8 | 0,4 | 4 | 6070 | ||

| 14 | «Арикапитал» | 2,63 | +22,9 | 100,0 | 5 | 166 | ||

| 15 | «БСПБ Капитал» | 2,51 | +155,6 | 13,1 | 2 | 3037 | ||

| 16 | «ТКБ Инвестмент Партнерс» | 2,37 | +13,1 | 0,5 | 28 | 11009 | ||

| 17 | «Арсагера» | 1,85 | +27,5 | 79,4 | — | 2651 | ||

| 18 | «Ингосстрах-Инвестиции» | 1,81 | +13,8 | 1,7 | — | 464 | ||

| 19 | Группа компаний «Апрель Капитал» | 0,67 | +15,8 | 0,6 | 2 | 975 | ||

| 20 | Группа компания «Велес Капитал» | 0,59 | +24,7 | 1,7 | — | 83 | ||

| *Только ненулевые счета. | ||||||||

| н. д. — нет данных. | ||||||||

| Прочерк — показатель отсутствует или корректный расчет невозможен. | ||||||||

| Самые «закрытые» управляющие компании (на 31.12.2020) | ||||||||

| Место | Название | Активы закрытых ПИФ (млн руб.) | Изм. за 12 мес. (%) | Доля в совокупном активов ПИФ (%) | Доля ЗПИФ для квалифицированных инвесторов (%) | Общее число ЗПИФ (шт.) | ||

| 1 | «Газпромбанк — управление активами» | 443,79 | –10,4 | 72,2 | 100,0 | 37 | ||

| 2 | Группа УК «Регион» | 205,92 | –3,9 | 23,7 | 99,8 | 22 | ||

| 3 | Компании бизнеса «ВТБ Капитал Управление инвестициями» | 195,39 | +80,8 | 14,2 | 96,4 | 25 | ||

| 4 | Группа компаний «Апрель Капитал» | 96,79 | +14,4 | 86,6 | 100,0 | 17 | ||

| 5 | «Дом.РФ Управление активами» | 82,14 | +8,2 | 100,0 | 15,6 | 7 | ||

| 6 | «Деловой дом Калита» | 73,08 | +29,9 | 100,0 | 78,3 | 5 | ||

| 7 | «Максимум» | 66,02 | +106,0 | 100,0 | 100,0 | 16 | ||

| 8 | «Агана» | 61,36 | +10,0 | 69,2 | 12,0 | 3 | ||

| 9 | Группа компаний «Альфа-Капитал» | 58,33 | +3,4 | 8,7 | 91,0 | 32 | ||

| 10 | «Эссет Менеджмент Солюшнс» | 54,70 | +73,9 | 100,0 | 100,0 | 8 | ||

| 11 | «Трансфингруп» | 54,21 | –9,1 | 15,3 | 80,7 | 10 | ||

| 12 | «Ак Барс Капитал» | 47,62 | –17,8 | 90,8 | 36,6 | 11 | ||

| 13 | Компании бизнеса «Сбербанк Управление активами» | 46,84 | +49,9 | 3,6 | 76,1 | 8 | ||

| 14 | «Свиньин и партнеры» | 45,42 | +48,9 | 100,0 | 100,0 | 25 | ||

| 15 | «РВМ Капитал» | 42,76 | –8,4 | 100,0 | 42,0 | 19 | ||

| 16 | «Прогрессивные инвестиционные идеи» | 42,74 | +3,6 | 11,9 | 91,3 | 3 | ||

| 17 | «Центр Менеджмент» | 38,14 | +12,7 | 100,0 | 100,0 | 3 | ||

| 18 | Группа компаний ТРИНФИКО | 34,18 | +1,2 | 41,6 | 88,7 | 36 | ||

| 19 | «Адепта» | 33,89 | +39,2 | 100,0 | 100,0 | 7 | ||

| 20 | Группа компания «Велес Капитал» | 33,31 | +36,2 | 96,1 | 81,9 | 31 | ||

| 21 | «КСП Капитал Управление активами» | 24,07 | –12,2 | 95,1 | 87,2 | 18 | ||

| 22 | «Восток-Запад» | 24,05 | +3054,4 | 98,5 | 16,3 | 7 | ||

| 23 | «Доходъ» | 22,76 | +20,7 | 99,4 | 98,3 | 12 | ||

| 24 | «Смарт» | 21,34 | — | 100,0 | 100,0 | 2 | ||

| 25 | «Центральная трастовая компания» | 20,75 | +3,6 | 100,0 | 100,0 | 10 | ||

| Прочерк — показатель отсутствует или корректный расчет невозможен. | ||||||||

| Самые «квалифицированные» управляющие компании (на 31.12.2020) | ||||||||

| Место | Название | СЧА ПИФов для квалифицированных инвесторов (млрд руб.) | Изм. за 12 мес. (%) | Доля в общем объеме ДУ (%) | Доля в общей активов ПИФов (%) | |||

| 1 | «Газпромбанк — управление активами» | 443,79 | –10,4 | 68,9 | 80,6 | |||

| 2 | Группа УК «Регион» | 205,60 | –3,9 | 24,7 | 95,8 | |||

| 3 | Компании бизнеса «ВТБ Капитал Управление инвестициями» | 188,33 | +81,5 | 20,6 | 90,1 | |||

| 4 | Группа компаний «Апрель Капитал» | 96,79 | +14,4 | 99,7 | 113,6 | |||

| 5 | «Максимум» | 66,02 | +106,0 | 14,9 | 49,1 | |||

| 6 | «Деловой дом Калита» | 57,22 | +47,6 | 17,4 | 87,7 | |||

| 7 | «Эссет Менеджмент Солюшнс» | 54,70 | +73,9 | 97,2 | 97,2 | |||

| 8 | Группа компаний «Альфа-Капитал» | 53,08 | –2,2 | 16,4 | 128,6 | |||

| 9 | «Свиньин и партнеры» | 45,42 | +48,9 | 134,1 | 134,1 | |||

| 10 | «Трансфингруп» | 43,73 | –9,3 | 136,5 | 136,5 | |||

| 11 | «Прогрессивные инвестиционные идеи» | 39,02 | +3,2 | 124,1 | 124,1 | |||

| 12 | «Центр Менеджмент» | 38,14 | +12,7 | 125,0 | 125,0 | |||

| 13 | Компании бизнеса «Сбербанк Управление активами» | 35,63 | +68,0 | 67,6 | 85,1 | |||

| 14 | «Адепта» | 33,89 | +39,2 | 128,1 | 128,1 | |||

| 15 | Группа компаний ТРИНФИКО | 30,31 | +12,8 | 124,5 | 124,5 | |||

| 16 | Группа компания «Велес Капитал» | 27,29 | +47,1 | 96,1 | 99,5 | |||

| 17 | «Доходъ» | 22,37 | +22,6 | 2,2 | 20,7 | |||

| 18 | «Смарт» | 21,34 | — | 106,5 | 106,5 | |||

| 19 | «КСП Капитал Управление активами» | 20,98 | –11,8 | 33,5 | 36,0 | |||

| 20 | «Центральная трастовая компания» | 20,75 | +3,6 | 44,5 | 44,5 | |||

| 21 | «РВМ Капитал» | 17,95 | –3,8 | 94,7 | 95,0 | |||

| 22 | «Ак Барс Капитал» | 17,45 | –6,8 | 117,5 | 118,5 | |||

| 23 | «ТрастЮнион Эссет Менеджмент» | 16,62 | +48,5 | 129,4 | 133,8 | |||

| 24 | «Эвокорп» | 15,41 | +24,1 | 2,2 | 55,0 | |||

| 25 | «Дом.РФ Управление активами» | 12,83 | +26,5 | 100,7 | 100,7 | |||

| Прочерк — показатель отсутствует или корректный расчет невозможен. | ||||||||

| Самые«фундаментальные» управляющие компании (на 31.12.2020) | ||||||||

| Место | Название | Активы ЗПИФ с вложениями в недвижимость (млн руб.) | Доля в общей активов ЗПИФов (%) | Общее число ЗПИФс недвижимостью (шт.) | В том числе активы ЗПИФН для неквалинвесторов (млн руб.) | |||

| 1 | «Дом.РФ Управление активами»* | 69,31 | 84,4 | 6 | 69,31 | |||

| 2 | «Эссет Менеджмент Солюшнс» | 54,20 | 99,1 | 6 | — | |||

| 3 | «Максимум» | 52,16 | 79,0 | 10 | — | |||

| 4 | Группа компаний «Альфа-Капитал» | 50,90 | 87,3 | 22 | 5,56 | |||

| 5 | Компании бизнеса «Сбербанк Управление активами» | 43,89 | 93,7 | 5 | 11,21 | |||

| 6 | «Ак Барс Капитал» | 43,87 | 92,1 | 9 | 30,17 | |||

| 7 | «Центр Менеджмент» | 38,14 | 100,0 | 3 | — | |||

| 8 | «Свиньин и партнеры» | 26,65 | 58,7 | 13 | — | |||

| 9 | Компании бизнеса «ВТБ Капитал Управление инвестициями» | 26,06 | 13,3 | 5 | 4,85 | |||

| 10 | «РВМ Капитал» | 23,26 | 54,4 | 11 | 18,47 | |||

| 11 | «Смарт» | 21,34 | 100,0 | 2 | — | |||

| 12 | «Доходъ» | 19,85 | 87,2 | 8 | 0,59 | |||

| 13 | «Деловой дом Калита» | 19,11 | 26,2 | 2 | 19,11 | |||

| 14 | Группа компания «Велес Капитал» | 15,08 | 45,3 | 19 | 6,02 | |||

| 15 | «Центральная трастовая компания» | 14,72 | 70,9 | 9 | — | |||

| 16 | «Прагма Капитал» | 12,96 | 94,1 | 8 | 12,96 | |||

| 17 | Группа УК «Регион» | 10,84 | 5,3 | 4 | 0,29 | |||

| 18 | Группа компаний ТРИНФИКО | 10,25 | 30,0 | 10 | 2,11 | |||

| 19 | «Мегаполис-Инвест» | 8,65 | 98,1 | 5 | 3,54 | |||

| 20 | «НИК Развитие» | 8,14 | 82,6 | 8 | — | |||

| 21 | «КСП Капитал Управление активами» | 7,20 | 29,9 | 8 | 3,09 | |||

| 22 | «ТКБ Инвестмент Партнерс» | 7,12 | 68,1 | 2 | 5,23 | |||

| 23 | «Промсвязь» | 6,99 | 95,5 | 8 | 2,24 | |||

| 24 | «Центр Эссет Менеджмент» | 6,37 | 100,0 | 5 | — | |||

| 25 | «Ронин Траст» | 5,87 | 100,0 | 2 | — | |||

| *Только ЗПИФ для неквалифицированных инвесторов. | ||||||||

| Прочерк — показатель отсутствует или корректный расчет невозможен. | ||||||||

| Самые «накопительные» управляющие компании (на 31.12.2020) | ||||||||

| Место | Название | Объем накопительной части пенсии в управлении (млрд руб.) | Изм. за 12 мес. (%) | Доля переданная через НПФ (%) | Число обслуживаемых НПФ | |||

| 1 | Компании бизнеса «Сбербанк Управление активами» | 687,7 | +6,6 | 98,4 | 6 | |||

| 2 | Группа УК «Регион» | 491,2 | +3,4 | 99,7 | 13 | |||

| 3 | Группа компаний «Открытие» | 420,9 | –6,1 | 99,8 | 1 | |||

| 4 | «ТКБ Инвестмент Партнерс» | 320,3 | +6,9 | 100,0 | 9 | |||

| 5 | Компании бизнеса «ВТБ Капитал Управление инвестициями» | 285,4 | +2,2 | 99,3 | 6 | |||

| 6 | «Прогрессивные инвестиционные идеи» | 281,7 | +7,3 | 100,0 | 2 | |||

| 7 | «Ай Кью Джи Управление активами» | 191,4 | –2,4 | 100,0 | 2 | |||

| 8 | «Управление инвестициями» | 60,4 | –0,9 | 100,0 | 1 | |||

| 9 | «Газпромбанк — управление активами» | 54,5 | +0,9 | 100,0 | 8 | |||

| 10 | «Ингосстрах-Инвестиции» | 23,9 | +5,9 | 98,8 | 1 | |||

| 11 | «Агана» | 17,6 | –38,1 | 98,2 | 3 | |||

| 12 | Национальная УК | 14,4 | +2,5 | 99,8 | 1 | |||

| 13 | «АктивФинансМенеджмент» | 7,2 | +4,7 | 100,0 | 1 | |||

| 14 | УК ФГ БКС | 6,5 | н. д. | — | — | |||

| 15 | «Металлинвесттраст» | 3,8 | +5,0 | 84,5 | 5 | |||

| 16 | «Ронин Траст» | 3,4 | –9,0 | 100,0 | 2 | |||

| 17 | «Ак Барс Капитал» | 3,3 | +4,2 | 100,0 | 1 | |||

| 18 | Группа компаний «Альфа-Капитал» | 2,5 | н. д. | 49,0 | 1 | |||

| 19 | «Лидер» | 1,9 | +6,0 | 70,5 | 2 | |||

| 20 | «Райффайзен Капитал» | 1,2 | +11,1 | 100,0 | 2 | |||

| н. д. — нет данных. | ||||||||

| Прочерк — показатель отсутствует или корректный расчет невозможен. | ||||||||

| Самые резервные управляющие компании (на 31.12.2020) | ||||||||

| Место | Название | Пенсионные резервы в ДУ (млрд руб.) | Изм. за 12 мес. (%) | Доля средств в общем объеме ДУ (%) | Число обслуживамых НПФ | |||

| 1 | «Лидер» | 450,68 | +1,5 | 88,4 | 4 | |||

| 2 | «Трансфингруп» | 293,85 | +11,6 | 82,8 | 2 | |||

| 3 | Группа УК «Регион» | 150,42 | +13,8 | 17,3 | 12 | |||

| 4 | Группа компаний «Открытие» | 68,26 | +0,3 | 8,8 | 1 | |||

| 5 | Компании бизнеса «Сбербанк Управление активами» | 67,14 | +25,4 | 5,2 | 4 | |||

| 6 | Группа компаний ТРИНФИКО | 39,44 | +301,3 | 48,0 | 1 | |||

| 7 | «Прогрессивные инвестиционные идеи» | 33,03 | +71,5 | 9,2 | 3 | |||

| 8 | «ТКБ Инвестмент Партнерс» | 29,62 | +120,5 | 6,3 | 7 | |||

| 9 | Компании бизнеса «ВТБ Капитал Управление инвестициями» | 13,83 | +38,4 | 1,0 | 4 | |||

| 10 | Национальная УК | 10,30 | –1,2 | 39,8 | 1 | |||

| 11 | «Агана» | 9,48 | +2,7 | 10,7 | 2 | |||

| 12 | «Спутник — управление капиталом» | 9,09 | +70,3 | 22,7 | 1 | |||

| 13 | «Газпромбанк — управление активами» | 7,53 | –56,1 | 1,2 | 4 | |||

| 14 | Группа компаний «Апрель Капитал» | 7,24 | +7,8 | 6,5 | 2 | |||

| 15 | «Райффайзен Капитал» | 5,18 | +13,2 | 4,2 | 2 | |||

| 16 | «Ай Кью Джи Управление активами» | 4,27 | –7,7 | 1,9 | 1 | |||

| 17 | «Ингосстрах-Инвестиции» | 2,69 | +6,3 | 2,5 | 2 | |||

| 18 | «КСП Капитал Управление активами» | 1,09 | +28,4 | 4,3 | 1 | |||

| 19 | «Ак Барс Капитал» | 1,03 | +1,1 | 2,0 | 1 | |||

| 20 | «Управление инвестициями» | 0,54 | –9,3 | 0,9 | 2 | |||

| Самые страховые управляющие компании (на 31.12.2020) | ||||||||

| Место | Название | Средства СК в ДУ (млрд руб.) | Изм. за 12 мес. (%) | Доля средств в общем объеме ДУ (%) | Число обслуживамых СК | |||

| 1 | «Ингосстрах-Инвестиции» | 68,79 | –4,5 | 64,71 | 5 | |||

| 2 | Компании бизнеса «ВТБ Капитал Управление инвестициями» | 48,85 | +12,3 | 3,56 | 6 | |||

| 3 | Компании бизнеса «Сбербанк Управление активами» | 45,06 | –15,8 | 3,46 | 4 | |||

| 4 | «Спутник — управление капиталом» | 30,98 | –6,7 | 77,31 | 3 | |||

| 5 | «ТКБ Инвестмент Партнерс» | 15,29 | +52,5 | 3,24 | 6 | |||

| 6 | «Лидер» | 13,32 | +8,4 | 2,61 | 1 | |||

| 7 | «РСХБ управление активами» | 10,23 | +6,3 | 7,30 | 5 | |||

| 8 | Группа компаний «Открытие» | 6,31 | — | 0,81 | 3 | |||

| 9 | «Газпромбанк — управление активами» | 5,59 | +196,3 | 0,91 | 2 | |||

| 10 | «Райффайзен Капитал» | 4,53 | –15,4 | 3,72 | 1 | |||

| СК — страховые компании. | ||||||||

| Прочерк — показатель отсутствует или корректный расчет невозможен. | ||||||||

| Самые «целевые» управляющие компании (на 31.12.2020) | ||||||||

| Место | Название | Чистые активы целевых фондов (млн руб.) | Изм. за 12 мес. (%) | Доля средств в общем объеме ДУ (%) | Число обслуживамых фондов | |||

| 1 | Компании бизнеса «ВТБ Капитал Управление инвестициями» | 11289,0 | +32,9 | 0,8 | 38 | |||

| 2 | «Газпромбанк — управление активами» | 8100,6 | +17,7 | 1,3 | 59 | |||

| 3 | Компании бизнеса «Сбербанк Управление активами» | 5116,0 | +29,0 | 0,4 | 11 | |||

| 4 | Группа компаний «Альфа-Капитал» | 4778,8 | –1,0 | 0,7 | 11 | |||

| 5 | «ТКБ Инвестмент Партнерс» | 1479,8 | +20,9 | 0,3 | 12 | |||

| 6 | Группа компаний «Открытие» | 1472,2 | +2,8 | 0,2 | 9 | |||

| 7 | Группа компаний «Апрель Капитал» | 1342,2 | +28,5 | 1,2 | 4 | |||

| 8 | «Ронин Траст» | 545,5 | +16,7 | 5,4 | 8 | |||

| 9 | УК ФГ БКС | 304,7 | +13,4 | 0,5 | 6 | |||

| 10 | Национальная УК | 207,4 | –0,2 | 0,8 | 1 | |||

| Самые «СРОшные» управляющие компании (на 31.12.2020) | ||||||||

| Место | Название | Чистые активы СРО (млн руб.) | Изм. за 12 мес. (%) | Доля средств в общем объеме ДУ (%) | Число обслуживамых фондов | |||

| 1 | «Газпромбанк — управление активами» | 1417,3 | +12,0 | 0,2 | 18 | |||

| 2 | Национальная УК | 545,2 | +9,8 | 2,1 | 9 | |||

| 3 | Компании бизнеса «Сбербанк Управление активами» | 494,0 | –13,2 | 0,0 | 5 | |||

| 4 | Группа компаний «Альфа-Капитал» | 484,2 | +42,4 | 0,0 | 4 | |||

| 5 | Группа компаний «Открытие» | 404,0 | +6,3 | 0,0 | 3 | |||

| 6 | Группа УК «Регион» | 350,9 | +163,1 | 0,0 | 5 | |||

| 7 | «Финам Менеджмент» | 248,3 | +3,9 | 16,7 | 3 | |||

| 8 | «Атон-Менеджмент» | 228,8 | +257,6 | 0,9 | 1 | |||

| 9 | Компании бизнеса «ВТБ Капитал Управление инвестициями» | 203,2 | +7,0 | 0,0 | 5 | |||

| 10 | «РСХБ управление активами» | 129,7 | +9,6 | 0,0 | 2 | |||

| СРО — саморегулируемые организации. | ||||||||

| Самые динамичные из крупных управляющих компаний (на 31.12.2020) | ||||||||

| Место | Название | Активы, находящиеся в доверительном управлении (млрд руб.) | Изм. за 12 мес. (%) | Доля в общем объеме ДУ (%) | ||||

| Индивидуальные | Институциональные | Коллективные | ||||||

| 1 | Группа компаний «Альфа-Капитал» | 668,3 | +50,7 | 69,2 | 0,6 | 30,2 | ||

| 2 | Компании бизнеса «ВТБ Капитал Управление инвестициями» | 1373,2 | +50,0 | 19,8 | 54,1 | 26,1 | ||

| 3 | «РСХБ управление активами» | 140,1 | +37,3 | 65,2 | 7,3 | 27,5 | ||

| 4 | Компании бизнеса «Сбербанк Управление активами» | 1301,1 | +26,1 | 19,2 | 60,7 | 20,1 | ||

| 5 | Группа компаний «Открытие» | 779,2 | +12,0 | 8,1 | 87,4 | 4,6 | ||

| 6 | «Прогрессивные инвестиционные идеи» | 358,0 | +10,7 | 0,1 | 87,9 | 11,9 | ||

| 7 | «Трансфингруп» | 354,8 | +7,8 | 0,0 | 83,0 | 17,0 | ||

| 8 | «Ай Кью Джи Управление активами» | 224,4 | +7,1 | 0,7 | 87,2 | 2,3 | ||

| 9 | Группа УК «Регион» | 870,6 | +4,5 | 2,1 | 73,6 | 24,3 | ||

| 10 | «Ингосстрах-Инвестиции» | 106,3 | +3,5 | 8,5 | 89,5 | 2,0 | ||

| Для управляющих компаний, величина активов в управлении которых на начало периода превышала 100 млрд руб. | ||||||||

| Самые динамичные из средних управляющих компаний (на 31.12.2020) | ||||||||

| Место | Название | Активы, находящиеся в доверительном управлении (млрд руб.) | Изм. за 12 мес. (%) | Доля в общем объеме ДУ (%) | ||||

| Индивидуальные | Институциональные | Коллективные | ||||||

| 1 | «Максимум» | 66,02 | +106,0 | — | — | 100,0 | ||

| 2 | «Эссет Менеджмент Солюшнс» | 54,70 | +73,9 | — | — | 100,0 | ||

| 3 | «Промсвязь» | 29,75 | +57,6 | 42,7 | — | 56,6 | ||

| 4 | Группа компаний ТРИНФИКО | 82,14 | +55,8 | 0,3 | 48,8 | 50,9 | ||

| 5 | «Свиньин и партнеры» | 45,42 | +48,9 | — | — | 100,0 | ||

| 6 | «Адепта» | 33,89 | +39,2 | — | — | 100,0 | ||

| 7 | «ТрастЮнион Эссет Менеджмент» | 17,70 | +38,9 | — | — | 100,0 | ||

| 8 | Группа компания «Велес Капитал» | 34,65 | +38,3 | 2,17 | — | 97,8 | ||

| 9 | «Райффайзен Капитал» | 121,84 | +36,1 | 36,0 | 8,9 | 55,1 | ||

| 10 | «Прагма Капитал» | 13,77 | +31,1 | — | — | 100,0 | ||

| Для управляющих компаний, объем активов в управлении которых на начало периода составлял от 10 млрд до 100 млрд руб. | ||||||||

| Прочерк — показатель отсутствует или корректный расчет невозможен. | ||||||||

| Cамые инвестиционные управляющие компании (на 31.12.2020) | ||||||||

| Место | Название | Активы ИИС (млрд руб.) | Изм. за 12 мес. (%) | Доля в общем объеме ДУ (%) | Лицевые счета* | |||

| 1 | Компании бизнеса «Сбербанк Управление активами» | 66,06 | +49,2 | 5,1 | 243581 | |||

| 2 | Группа УК «Регион» | 14,10 | н. д. | 1,6 | 34235 | |||

| 3 | Группа компаний «Открытие» | 12,12 | +32,0 | 1,6 | 31204 | |||

| 4 | Группа компаний «Альфа-Капитал» | 7,90 | +59,6 | 1,2 | 60757 | |||

| 5 | «Газпромбанк — управление активами» | 5,54 | +116,7 | 0,9 | 10654 | |||

| 6 | «Райффайзен Капитал» | 3,02 | +99,4 | 2,5 | 5902 | |||

| 7 | УК ФГ БКС | 2,44 | +85,7 | 4,2 | 6268 | |||

| 8 | «РСХБ управление активами» | 0,69 | +1307,3 | 0,5 | 1926 | |||

| 9 | «БСПБ Капитал» | 0,24 | +58,9 | 1,2 | 391 | |||

| 10 | «Промсвязь» | 0,20 | — | 0,7 | 767 |

ИИС — индивидуальный инвестиционный счет.

н. д. — нет данных.

Прочерк — показатель отсутствует или корректный расчет невозможен.

*Только ненулевые счета.

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Открыть профиль

При подготовке рейтинга Бробанк не сотрудничал ни с одним из брокеров, которые вошли в топ. В обзоре использована информация, которая доступна в открытых источниках на сайтах брокеров, Банка России и российских бирж. Критерии для сравнения лучших брокеров приведены в отдельном разделе. В итоговой таблице топ-7 наиболее популярных российских брокеров, которые предоставляют услуги частным инвесторам и трейдерам.

-

Что нового у инвесторов в 2022 году

-

Основные критерии выбора лучшего брокера

-

Лицензия Банка России

-

Рейтинг компании

-

Ограничение по сумме входа для начала инвестирования

-

Доступ к биржам

-

Комиссии брокера

-

Дистанционное открытие счета, обслуживание, техподдержка и клиентский сервис

-

Платформы для сделок

-

Дополнительные критерии выбора брокера

-

Как не допустить ошибку при выборе лучшего брокера

-

Рейтинг лучших брокеров на Мосбирже

-

По числу зарегистрированных клиентов

-

По количеству ИИС

-

По объему клиентских операций

-

Рейтинг брокеров Санкт-Петербургская биржа

-

Критерии сравнения лучших брокеров России

-

Топ лучших брокеров в 2022 году

-

Резюме

Что нового у инвесторов в 2022 году

Инвестиции в России становятся все более популярны у частных инвесторов. Растет финансовая грамотность населения и на фондовый рынок приходит все больше новых участников. Самыми быстрыми темпами этот рынок прирастает в последние 2-3 года. 2021 год оказался богат на события и развитие новых тенденций, которые повлияли на работу российских бирж и инвесторов.

Наиболее значимые события в 2021 году:

- большинство брокеров отказывается от платы за депозитарное обслуживание;

- на рынке брокерских услуг приходит все больше российских банков, что облегчает новым участникам доступ к фондовому рынку;

- брокеры отказываются от сложных тарифных планов, создают простые и удобные форматы, которые понятны любому пользователю – без срытых комиссий и переплат;

- Банк России ввел обязательное тестирование для неквалифицированных инвесторов, если они хотят проводить сделки, связанные с повышенным уровнем риска.

Однако 2022 год стал большим испытанием для всех участников торгов — российских бирж, брокеров и частных инвесторов. Фондовый рынок РФ столкнулся с небывалой до этого ситуацией. Ограничения повлияли на работу большинства самых популярных брокеров.

Но рынок к этому моменту был в хорошей форме. Лидирующие в 2021 года российские брокеры доказали, что у теперешнего инвестора и инвестора десятилетней давности совершенно разные потребности и уровень подготовки. Если в 2011 году в России занимались инвестициями только частные лица с высоким уровнем профессиональной подготовки. То после 2015-2017 года на рынок пришли миллионы новых участников, у которых другие потребности.

На апрель 2022 года по данным Мосбиржи зарегистрировано почти 32,7 млн счетов физлиц. При том что на декабрь 2021 их было чуть больше 26,6 млн. Это говорит о том, что несмотря на кризис в 2022 году продолжился приток новых частных инвесторов. С января по апрель на фондовый рынок пришло 6 млн новых клиентов.

По наблюдениям за потребностями инвесторов, можно выделить такие критерии — доступное мобильное приложение, выход на фондовый рынок без громоздких программных продуктов и изучения сложного механизма торгов. Если брокер это не учтет, его обязательно подвинут более успешные клиентоориентированные конкуренты.

В условиях санкций, появились и более весомые критерии, на которые ориентируются инвесторы при выборе брокера. Например, доступ к иностранным активам или сделки с валютой.

Основные критерии выбора лучшего брокера

При выборе брокера инвесторы и трейдеры руководствуются разными критериями, но можно из десятков параметров выделить те, которые важны для большинства клиентов:

- лицензия Банка России, которая обеспечивает законность сотрудничества с брокером;

- рейтинг компании, присужденный рейтинговыми агентствами, который гарантирует надежность брокера;

- ограничение по сумму входа для начала инвестирования;

- доступ к биржам и торговым инструментам – для диверсификации портфеля у инвестора должна быть возможность купить активы, который выпущены не только в разных валютах, но и разными странами. Этот критерий стал одним из самых важных после введения множественных санкций в отношении участников финансового рынка РФ;

- комиссии брокера – чем меньше затраты на услуги посредника, тем больше выгода для инвестора;

- дистанционное открытие счета, высокое качество обслуживание, техподдержки и общий клиентский сервис – сегодня выигрывают те, кто быстрее всех решает вопросы клиентов, а не просто вежлив в чате;

- программное обеспечение – чем больше возможностей у инвестора, тем выше шанс успешно проводить сделки в нужное время и в нужном месте.

По российскому законодательству у частных инвесторов не ограничено количество брокерских счетов. Поэтому можно подать заявки в 2-3 компании. Посмотреть, чей сервис нравится больше уже на этом этапе, а потом сравнивать другие критерии. Более подробно о том, зачем открывать сразу несколько брокерских счетов.

Большинство российских брокеров не берут плату за ведение брокерского счета, если по нему не проводят сделки. Но это не догма, поэтому абонентскую плату и ее размер важно обязательно проверить. Если выбрать брокеров без абонентской платы, никаких затрат при открытии даже 2-3 пустых счетов не будет.

При этом важно следить за тарифами. Брокер может ввести плату уже после начала сотрудничества, а если денег не будет, начнут накапливаться долги. Начать инвестирование можно по сути и с одного брокерского счета. А уже по мере наработки инвестиционного опыта и накоплении капитала, сравнивайте условия своего брокера с ближайшими конкурентами и новыми успешными игроками.

Лицензия Банка России

По данным Банка России на апрель 2022 года в РФ зарегистрирован 513 профессиональный участников рынка ценных бумаг, в том числе:

- коммерческие организации;

- некоммерческие финансовые организации;

- инвестиционные советники – индивидуальные предприниматели.

Наличие действующей брокерской лицензии — основной критерий при отборе брокера. Если лицензии нет, с такой компанией нельзя сотрудничать.

Из общего числа российских брокеров:

- 60% – это банки с брокерской лицензией и функциями депозитариев;

- 40% – специализированные брокеры, которые сконцентрированы на инвестиционной деятельности.

Для получения лицензии Банка России компания должна соответствовать всем требованиям регулятора. Полный перечень российских брокеров размещен на сайте ЦБ РФ. Там же можно найти список всех приостановленных и аннулированных лицензий.

При подписании договора на брокерское обслуживание обязательно проверьте, чтобы название компании было таким же, как на сайте ЦБ РФ. Бывает так, что брокер работает в партнерстве или заключает договора от лица иностранной компании, которая находится в правовом поле другого государства. Если при сотрудничестве с таким брокером возникнут сложности, свои интересы придется отстаивать в иностранном суде. Банк России не сможет помочь в урегулировании. Учитывайте этот риск.

Рейтинг компании

При выборе лучшего брокера проверяйте рейтинг несколькими способами. Используйте:

- сайты фондовых бирж;

- официальные сайты брокеров;

- сайты рейтинговых агентств;

- специальные рейтинги сторонних организаций.

Сайты российских бирж. В этом случае посмотрите, попадает ли компания в список 10 или 20 лидирующих участников, у которых самое большое количество клиентов и оборотов.

Сайты рейтинговых агентств. Большинство брокеров самостоятельно публикуют рейтинг или уровень надежности, которые им присваивают рейтинговые агентства. В 2022 году международные рейтинговые агентства «большой тройки» Standard& Poors, Moody’s, Fitch Ratings отозвали все рейтинги у российских компаний. Поэтому при выборе брокера в РФ можно руководствоваться только данными российских рейтинговых агентств – «Эксперт РА», Национального рейтингового агентства, АКРА и НКР.

Сайты брокеров. Информацию об уровне надежности на сайте компании-брокера желательно перепроверять. Иногда бывает так, что агентство понижает статус компании с «максимального» до «среднего» или с «умеренно высокого» до «умеренного», а брокер намеренно замалчивает о произошедших изменениях. Поэтому так важно самому перепроверить информацию.

Независимые рейтинги. Списки лучших брокеров составляют и специализированные сайты-агрегаторы на основе нескольких критериев. Если пользуетесь такими рейтингами, убедитесь, что это независимое исследование, а не заказное. Все критерии сравнения должны быть приведены заранее, чтобы было понятно, что нет перекоса с целью «подсветить» заведомо сильные стороны какого-то одного брокера.

Ограничение по сумме входа для начала инвестирования

Чаще всего ограничения по сумме встречаются у тех брокеров, которые ориентированы на крупных инвесторов или предлагают услуги доверительного управления. В последнее время тренд меняется. Сейчас большинство брокеров стремится снять любые ограничения, которые мешают выходу частных клиентов на фондовый рынок. Поэтому начать инвестирование, можно даже имея пару сотен рублей на счете или наличными.

Ограничением для инвестора по сумме входа можно также условно считать:

- высокую комиссию за открытие счета,

- плату за ведение пустого счета,

- плату за доступ к торговому терминалу или мобильному приложению, без которого невозможно проводить сделки на рынке.

Проверьте эти параметры при сравнении брокеров, чтобы не сделать опрометчивый выбор.

Доступ к биржам

В России две фондовые биржи – Московская и Санкт-Петербургская. Биржи отличаются по перечню доступных инструментов. Московская больше ориентирована на активы российских компаний, Санкт-Петербургская – иностранных. При этом обе площадки регулярно добавляют новые бумаги и эмитентов.

В 2021 году на Мосбирже стартовали сделки с бумагами иностранных эмитентов, которые торгуются в рублях. А СПБ-биржа добавила новые европейские активы. В 2022 году СПБ заявила о включении в реестр бумаг азиатских эмитентов. Разница в перечне торговых инструментов у двух российских бирж значительна. Поэтому инвестору важен доступ к обеим биржам, чтобы диверсифицировать портфель по странам и валютам.

Не все российские брокеры дают выход на Санкт-Петербургскую биржу. Только 43 брокера в РФ дают доступ к торгам на СПБ-бирже. Актуальный перечень смотрите по ссылке.

Кроме российских бирж некоторые российские брокеры предоставляют доступ к торгам на иностранных площадках в Лондоне, Франкфурте, США или Китае. Если вы хотите проводить сделки через LSE, NYSE, NASDAQ или другие фондовые рынки, заранее проверьте такую возможность у понравившегося брокера.

Уточняйте этот момент напрямую у брокера. После введения санкций доступ для российских инвесторов ограничили не брокеры, а именно биржи, поэтому формально выйти на биржу можно, но проводить сделки — нет. Кроме того внебиржевой рынок чаще всего доступен только квалифицированным инвесторам.

Комиссии брокера

Любой брокер берет комиссии за свои услуги – это основная цель брокерского бизнеса. Но итоговые расходы на обслуживание у двух разных брокеров могут значительно отличаться.

Все платежи и процентные ставки закреплены в тарифных планах. Эти документы обязательно опубликованы на официальном сайте брокера в свободном доступе. Прежде чем подписывать договор на брокерское обслуживание, поднимите эти данные и проведите сравнение.

Расходы на услуги брокера складываются из нескольких платежей:

- Комиссия за сделки. Чаще всего это процент от суммы операции или торгового оборота. Комиссия может отличаться в зависимости от биржи и валюты либо быть единой для всех сделок. У некоторых брокеров встречаются плавающие процентные ставки. Они зависят от суммы операций или количества сделок в течение торгового дня – чем больше сделок, тем ниже комиссия.

- Комиссия за депозитарное обслуживание. Плата за хранение и учет ценных бумаг инвестора в депозитарии. Чаще всего комиссию берут при открытии счета депо или при движении ценных бумаг – сделки купли-продажи и перевода в другой депозитарий. Не все брокеры выделяют этот платеж отдельно. У некоторых компаний вообще не указана депозитарная комиссия, ее объединяют с торговой комиссией.

- Комиссия за открытие, обслуживание, ведение, закрытие счета. Брокер может брать плату за любое из этих действий, но у большинства компаний эти операции бесплатны. В любом случае проверьте эту информацию в описании тарифов или уточните вопрос у брокера. Уточните наличие абонентской платы при бездействии на рынке.

- Плата за использование программного обеспечения. Большинство известных российских брокеров дают бесплатный доступ к мобильным приложениям для проведения сделок на бирже. Но за торговые терминалы, которые устанавливают отдельно на компьютер или планшет, могут брать фиксированную плату. Профессиональное ПО чаще всего требуется трейдерам, которые проводят много сделок на бирже, если вы не относитесь к этой категории, то этот вид услуг и комиссии за нее можете не учитывать.

- Плата за пополнение и вывод средств с брокерских счетов. Чаще всего брокер предлагает бесплатное пополнение счетов со своих карт и счетов, но берет плату, если деньги приходят из других банков, компаний или с электронных кошельков. Бывают и исключения, когда бесплатны любые способы пополнения. То же касается и вывода – внутри компании суммы выводят бесплатно, за пределы – платно. Большинство брокеров берут плату за вывод валюты, независимо от того куда будут зачислены деньги. Некоторые брокеры ограничивают вывод средств с брокерского счета на счета других компаний.

Кроме основных комиссий инвестор платит брокеру за маржинальную торговлю и исполнение сделок по оферте. Также могут брать плату за консультирование, доверительное управление, подачу заявки на участие в IPO, голосовые поручения по телефону, конвертацию валют, СМС-оповещение, онлайн-трансляцию котировок и курсов.

Дистанционное открытие счета, обслуживание, техподдержка и клиентский сервис

Онлайн-заявка и оформление брокерского счета – относительное преимущество, которое не для всех будет значимым. Некоторые клиенты, наоборот, предпочитают общаться с представителем брокера только лично или по телефону. Таким инвесторам важнее проверить количество офисов и уровень сервиса в ближайших из них.

Однако реалии таковы, что все больше клиентов стремятся минимизировать личные контакты и ищут брокера, с которым можно все вопросы решать удаленно. И речь не только об открытии счета. Чаще всего дистанционный формат более удобен в долгосрочной перспективе – при переоформлении бумаг, изменении персональных данных или в любых других обстоятельствах.

Если брокер слабо представлен в регионах или у него минимальное число офисов – дистанционный формат обслуживания еще важнее. Если при смене прописки или фамилии инвестору придется ехать в другой город, терять на это время и деньги, он наверняка сменит брокера на более мобильного.

Большинство брокеров развивают сразу несколько каналов дистанционной связи клиентов со специалистами:

- онлайн-чаты;

- соцсети;

- формы обратной связи;

- чат-боты;

- горячие линии;

- мессенджеры.

Клиентская поддержка – уже не роскошь, которую могут себе позволить только крупные брокеры. Без качественного сервиса и обратной связи компании теряют клиентов. Тенденции таковы, что те брокеры, которые не смогут конкурировать в этой сфере, обязательно уступят место другим игрокам. Эталон клиентского сервиса, когда инвестор или трейдер получает ответ на свой вопрос в режиме нон-стоп 24/7.

Платформы для сделок

Чтобы проводить сделки на бирже, нужно специальное ПО. Начинающим инвесторам в большинстве случаев достаточно мобильного приложения или личного кабинета на сайте брокера. Такие услуги чаще всего бесплатны. Специальные программы для сделок на фондовой бирже и торговые терминалы, более интересны активным трейдерам и опытным инвесторам, которые проводят много операций.

Лучшие российские брокеры предлагают все варианты ПО одновременно:

- мобильное приложение;

- личный кабинет;

- QUIK или любой другой торговый терминал;

- WebQuik – облегченная версия торгового терминала для мобильных устройств;

- любое другое профессиональное ПО, например, для автоматических сделок на бирже и роботизированной торговли — у большинства брокеров это платная услуга.

Некоторые брокеры предоставляют бесплатные демо-версии торгового терминала с безлимитным или ограниченным по времени доступом. Этот вариант удобен, если вы захотите протестировать ПО понравившегося брокера.

Дополнительные критерии выбора брокера

Можно отбирать компанию для открытия брокерского счета и по другим параметрам:

- количество клиентов у брокера;

- срок работы компании на рынке;

- доступность офисов для разрешения сложных вопросов и получения личных консультаций;

- наличие аналитики для начинающих и более опытных клиентов;

- услуги робота-советника или квалифицированного эксперта;

- выбор между самостоятельным и доверительным управлением;

- скорость пополнения и вывода средств по брокерским счетам;

- наличие маржинальной торговли и размер комиссии за нее;

- доступ к участию в IPO;

- доступ к сделка с производными финансовыми инструментами, например, таким как фьючерсы, опционы и другие деривативы;

- отзывы пользователей на сторонних сайтах;

- наличие наград и других регалий у брокера, которые подтверждают успешность компании.

Если опыта в инвестировании мало, не обязательно проверять сразу всех брокеров, которые представлены на рынке. Даже Банк России публикует только список 25 или 30 лучших брокеров, в зависимости от параметров отбора. Чтобы упростить себе задачу, можно открыть брокерский счет:

- в своем обслуживающем банке, если он предоставляет брокерские услуги;

- любой компании из топ-7, рассмотренной в статье, или с сайта Мосбиржи;

- любой другой компании, которая вам кажется перспективной и обладает действующей лицензией Центробанка.

Обратите внимание, у разных брокеров могут быть разные преимущества. Опытные инвесторы учитывают это и иногда дробят свой капитал между несколькими брокерами. У одного покупают акции для долгосрочного владения, у другого — ведут ИИС, через третьего — участвуют в IPO и проводят маржинальные сделки.

Как не допустить ошибку при выборе лучшего брокера

При выборе брокера начинающие инвесторы могут допускать ошибки. Чтобы этого не случилось, следуйте нескольким советам.

Учитывайте не только рейтинг. Может случиться так, что вы изучили какой-то обзор, разбор или материал, который был создан по заказу брокерской компании. Либо перешли на сайт, где размещен рекламный текст, в котором компания представлена в выгодном свете. В любой из этих ситуаций информация будет необъективной. Еще раз акцентируем внимание, что при написании статьи о лучших брокерах в России, Бробанк не сотрудничал ни с одной из компаний, которые попали в топ-7.

Обращайте внимание сразу на несколько критериев. Если слишком зациклиться на каком-то одном плюсе, можно не заметить множество других минусов. Например, у брокера высококлассный дистанционный сервис, но при этом слишком высокая комиссия или ограниченный выбор ценных бумаг. Либо брокер много лет работает на рынке, но в последнее время он стал уступать своим конкурентам в уровне сервиса или его программное обеспечение устарело.

Избегайте мнимого отсутствия выбора. Может получиться так, что вы открыли ИИС «случайно». Например, получаете зарплату на карту и захотели открыть вклад, а сотрудник банка вам открыл комбинированный продукт, в состав которого включен ИИС. Со временем вы с этим разобрались и даже хотите сменить брокера, но думаете или вас убеждают, что это слишком сложно и лучше этого не делать. Помните, количество брокерских счетов у одного человека в РФ не ограничено, поэтому решайте с кем сотрудничать, это ваше право. При этом ИИС действительно может быть только один. Но и его можно перевести на обслуживание к другому брокеру при соблюдении некоторых условий.

Фильтруйте советы знакомых, блогеров и любых финансовых советников. Цели и возможности для инвестирования у каждого свои. Также различаются сроки, размер капитала и стратегии. Поэтому одному инвестору выгоднее брокер, который предоставляет доступ к маржинальной торговле. Другому – важнее выход на международные биржи. А третий хочет платить как можно меньше комиссий и вкладывать деньги только в российские акции и облигации, потому что он работает в госструктуре и у него свои законодательные ограничения.

Критически относитесь к рекламе и промо-акциям брокера. Привлечение клиентов с помощью маркетинговых ходов – распространенная практика. Одни брокеры дарят месяц премиального обслуживания, другие – акции, третьи – разыгрывают между инвесторами реальные деньги. Подарки и призы привлекают много внимания, но большинство новичков не читают условия или не могут выполнить требования, чтобы стать участником акции. Либо итоговая выгода становится значительно меньше обещаний. Это приводит к разочарованию. Брокер – это ваш партнер не на один день, поэтому анализируйте его комплексно, а не по сиюминутной выгоде.

Рейтинг лучших брокеров на Мосбирже

Мосбиржа создана в 2011 году в результате слияния Московской Внебанковской Валютной Биржи (МВВБ) и Российской торговой системы (РТС). Это крупнейшая российская торговая площадка для проведения сделок инвесторов и трейдеров.

Для выхода на биржу инвестору нужен брокерский или индивидуальный инвестиционный счет, а также посредничество брокера между биржей и физлицом.

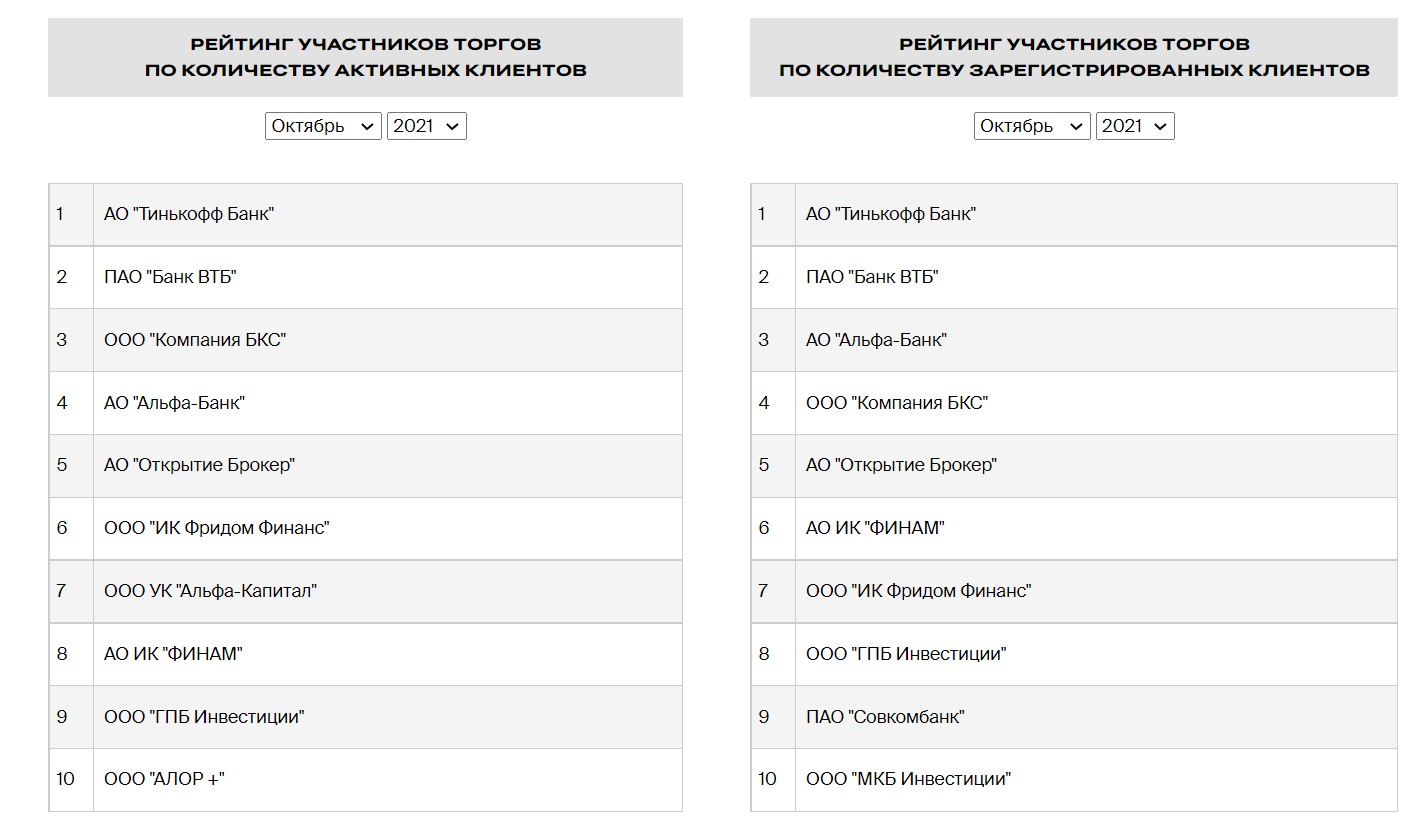

По числу зарегистрированных клиентов

По числу зарегистрированных клиентов в топ-5 российских брокеров по данным Мосбиржи выходят:

| Место в рейтинге | Наименование брокера | Число клиентов по данным на 01.11.2021 года |

| 1 | АО «Тинькофф банк» | 7 641 286 |

| 2 | Сбербанк | 5 264 310 |

| 3 | ВТБ | 1 947 212 |

| 4 | АО «Альфа-Банк» | 1 384 001 |

| 5 | ФГ БКС | 814 956 |

Состав тройки лидеров не меняется уже три года, однако в 2020 году Сбербанк уступил первую строчку Тинькофф банку. К сожалению, с марта 2022 года Мосбиржа заблокировала доступ к рейтингам, поэтому более свежих данных о количестве и оборотах по счетам российских брокеров нет. Единственно что можно сказать, что рейтинг однозначно покинули или сместились в нем:

- Сбербанк;

- Альфа-банк;

- ВТБ.

Причина — блокирующие санкции. остальные брокеры из списка пока не попали под ограничения.

На январь 2012 года Сбербанк занимал первую строчку, он обслуживал 189 тысяч частных инвесторов, ВТБ вторую – в нем открыли брокерские счета более 170 тысяч инвесторов.

Тинькофф, как брокер, попал в топ-25 Мосбиржи только в мае 2018 года и сразу занял 13 строчку. А в апреле 2020 года компания вышла на первое место и с тех пор только наращивает отрыв от ближайших конкурентов. На ноябрь 2021 Тинькофф обошел Сбербанк почти на 2,4 миллионов счетов, а ВТБ на 5,7 миллионов.

Такой успех брокера Тинькофф связан с широкомасштабными рекламными кампаниями по привлечению новых клиентов, стимулированию к переводу действующих брокерских счетов и высоким качеством сервисов.

По количеству ИИС

По количеству ИИС также приведены только исторические данные. Более свежей информации на сайте Мосбиржи нет. Рейтинг участников торгов Мосбиржи по количеству зарегистрированных индивидуальных инвестиционных счетов тоже отличается, хотя состав тройки лидеров прежний:

| Позиция в списке | Наименование участника | Количество ИИС на 01.11.2021 |

| 1 | Группа Банка «ПАО Сбербанк» | 2 087 050 |

| 2 | АО «Тинькофф Банк» | 932 700 |

| 3 | ВТБ | 777 281 |

| 4 | ООО «Компания БКС» | 225 620 |

| 5 | Группа Банка «ФК Открытие» | 114 127 |

Из этого перечня после ввода западных санкций выпали или сместились ФК «Открытие», ВТБ и Сбербанк.

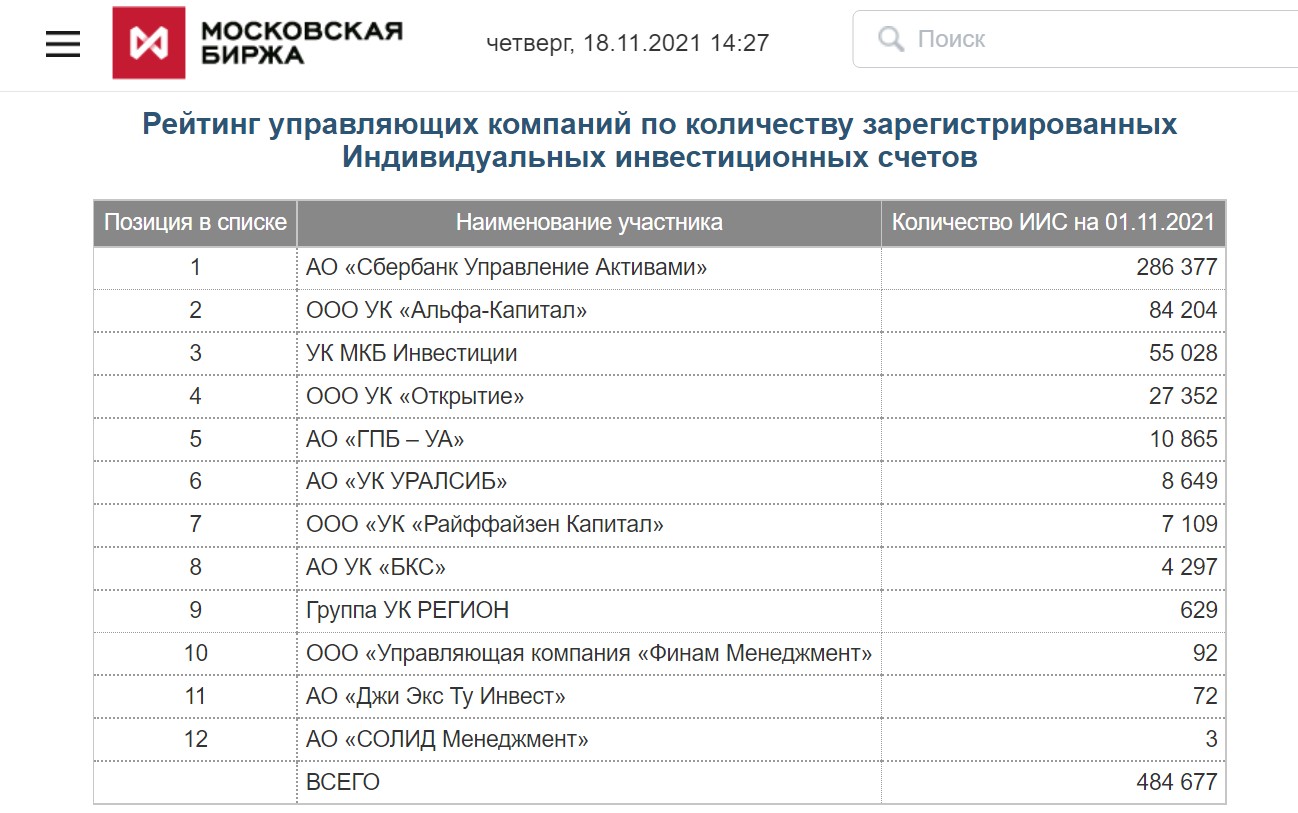

В топ-5 управляющих компаний, которые открывают ИИС, по данным Мосбиржи на ноябрь 2021 года входят:

| Позиция в списке | Наименование участника | Количество ИИС на 01.11.2021 |

| 1 | АО «Сбербанк Управление Активами» | 286 377 |

| 2 | ООО УК «Альфа-Капитал» | 84 204 |

| 3 | УК МКБ Инвестиции | 55 028 |

| 4 | ООО УК «Открытие» | 27 352 |

| 5 | АО «ГПБ – УА» | 10 865 |

В рейтинге управляющих компаний нет Тинькофф брокера, так как до октября 2021 года у него не было лицензии на доверительное управление ценными бумагами.

Дополнительно приведем топ-5 Мосбиржи по объему клиентских операций по индивидуальным инвестиционным счетам:

| Позиция в списке | Наименование компании | Торговый оборот, млн руб. |

| 1 | ВТБ | 38 029 |

| 2 | Сбербанк | 37 869 |

| 3 | ФИНАМ | 27 529 |

| 4 | ФГ БКС | 26 561 |

| 5 | АО «Тинькофф Банк» | 19 116 |

По этому показателю Тинькофф банк находится на 5 месте. Но после ввода санкций ВТБ и Сбер однозначно потеряли свои лидирующие позиции.

Альфа-Банка в топе нет вообще. Зато появился ФИНАМ, который также широко представлен на российском брокерском рынке. Эта компания обслуживает более 300 тысяч клиентов. Брокер входит в топ-10 Мосбиржи по числу зарегистрированных клиентов, где занимает 7 строчку. В итоговом сравнении лучших брокеров по версии Бробанка, компания тоже займет свое место.

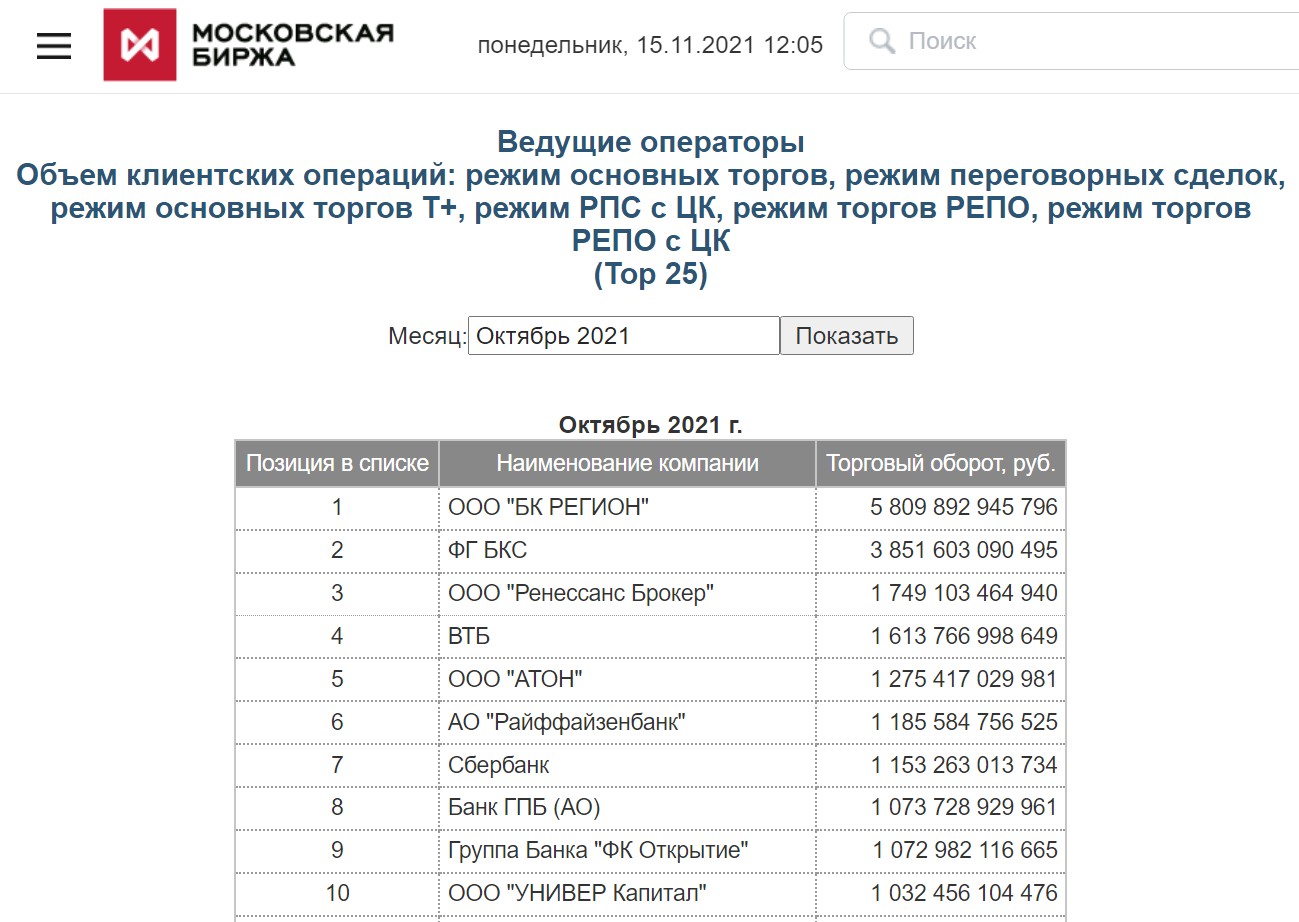

По объему клиентских операций

Об успешности брокера говорит не только количество зарегистрированных брокерский счетов и ИИС. Если анализировать рейтинг лучших брокеров Мосбиржи по объему клиентских операции, в топ-5 попадут другие компании:

| Место в рейтинге | Наименование брокера | Торговый оборот по данным за октябрь 2021 года, в млрд рублей |

| 1 | ООО «БК Регион» | 5 810 |

| 2 | ФГ БКС | 3 852 |

| 3 | ООО «Ренессанс брокер» | 1 749 |

| 4 | ВТБ | 1 614 |

| 5 | ООО «Атон» | 1 275 |

Позиции лидеров из других рейтингов Мосбиржи:

- Сбербанк на 7 месте с оборотом 1 153 млрд рублей;

- Тинькофф на 12 месте с оборотом 827 млрд рублей.

АО «Альфа-Банк» вообще не представлен в этой рейтинге Мосбиржи. В него попала только управляющая компания – ООО УК «Альфа-Капитал». Она находится на 20-м месте с оборотом 373 млрд рублей.

Состав рейтинга Московской биржи по объему оборотов связан с отличиями в клиентской базе. У юридических лиц нет десятков брокерских счетов, но на них сконцентрированы суммы намного больше, чем у частных инвесторов.

С 2018 года лидирующую позицию рейтинге Мосбиржи по оборотам занимает брокер БК Регион. Эта группа 26 лет на рынке брокерских услуг. Она предоставляет услуги институциональным, корпоративным и частным клиентам. Брокер сотрудничает с НПФ Сбербанка, Московским индустриальным банком, Газпромом и многими другими крупными компаниями, фондами и муниципалитетами. Благодаря таким клиентам БК Регион занимает лидирующую позицию по торговым оборотам Мосбиржи.

ВТБ и Сбербанку удалось войти в десятку по торговому обороту в 2021 году. Но после ввода санкций их позиции наверняка изменились. Тинькофф банк в конце 2021 года не попал в рейтинг, а более свежих данных нет. Подавляющее число клиентов Тинькофф – это физические лица, среди которых много инвесторов с небольшим капиталом и опытом в инвестировании. Однако позиция этого брокера неуклонно растет. На конец 2018 года Тинькофф банка вообще не было в этом рейтинге. Впервые компания попала в топ-25 по торговому обороту Мосбиржи в мае 2020 года и за 18 месяцев сумела подняться до 12 строчки.

В итоговый рейтинг Бробанка не включены компании, которые ориентированы на обслуживание крупных институциональных инвесторов или корпораций.

Рейтинг брокеров Санкт-Петербургская биржа

Рейтинг Санкт-Петербургской биржи отличается от данных по Московской. Это связано с тем, что не все российские брокеры дают клиентам доступ к СПБ бирже.

На январь 2022 года в топ-10 брокеров СПБ-биржи по торговому обороту входили:

| Место в рейтинге | Наименование компании брокера |

| 1 | АО «Тинькофф банк» |

| 2 | ПАО «Бест Эффортс Банк» |

| 3 | ООО «Компания БКС» |

| 4 | АО «Альфа-Банк» |

| 5 | ПАО «Банк ВТБ» |

| 6 | ООО «ИК Фридом Финанс» |

| 7 | АО «ФИНАМ» |

| 8 | АО «Открытие Брокер» |

| 9 | ООО «АЛОР +» |

| 10 | ООО «Ренессанс Брокер» |

После ввода санкций из списка лидеров можно исключить ВТБ, Открытие Брокер и Альфа-банк.

Так как Санкт-Петербургская биржа все еще уступает лидирующую позицию Московской, в итоговом сравнении сделан больший упор на данные Мосбиржи. Однако, если вы планируете покупать активы иностранных компаний, обращайте внимание только на брокеров, которые дают доступ к Санкт-Петербургской бирже.

Кроме того, под санкции попал и НРД — Национальный расчетный депозитарий, через который работает Мосбиржа. А СПБ биржа — это частная компания, против которой пока не введены никакие рестрикции. И у нее есть другие каналы кроме НРД для проведения сделок. Этот факт тоже надо учитывать при выборе обслуживающего брокера.

Критерии сравнения лучших брокеров России

Сравнение лучших российских брокеров проведено сервисом Бробанк по 5 критериям:

- доступ к биржам и торговым инструментам;

- комиссии брокера;

- дистанционное открытие счета;

- торговые платформы;

- клиентский сервис.

Все брокеры, которые попали в топ-5 Бробанка, обладают лицензией Банка России на момент написания обзора.

Комиссии брокеров приведены для тарифа, который больше подходит начинающим инвесторам или тем, кто проводит не очень много операций на рынках. Если вы придерживаетесь более агрессивной стратегии, топ лучших брокеров, которые подойдут вам, будет другим.

Топ лучших брокеров в 2022 году

В таблицу сравнения попали 5 компаний, которые чаще всего встречались в рейтингах российских бирж на протяжении нескольких лет. Для топа отобраны только те брокеры, которые предлагают максимально выгодные условия для частных, а не корпоративных клиентов.

| Место, наименование | Доступ к биржам и инструментам | Комиссии | Дистанционное открытие счета | Торговые платформы | Клиентский сервис |

| 1, ФГ БКС | Мосбиржа, СПБ и мировые площадки | «Инвестор» 0,1% (до 31.08.2022 нет комиссии брокера за покупку ценных бумаг) + комиссия биржи от 0,01% | Да | Мобильное приложение, личный кабинет, торговый терминал, стандартное ПО, профессиональное ПО для трейдинга | Онлайн-чат на сайте и в приложении, горячая линия |

| 2, Финам | Мосбиржа, СПБ и мировые площадки для квалицифированных инвесторов | «Инвестор» от 0,02% до 0,035% в зависимости от инструмента и биржи | Да | Мобильное приложение, личный кабинет, торговый терминал, стандартное ПО, профессиональное ПО для трейдинга | Форма для обратной связи по номеру телефона и горячая линия |

| 3, Фридом Финакс | Мосбиржа, СПБ и мировые площадки для квалифицированых инвесторов | «Стандартный» от 0,12%, за срочные контракты 1 рубль | Да | Мобильное приложение, личный кабинет, торговый терминал, стандартное ПО, профессионально ПО для трейдинга | Горячая линия, онлайн-чат с профессиональным менеджером |

| 4, Тинькофф банк | Мосбиржа, СПБ и мировые площадки (ограничения по инструментам) | «Инвестор» 0,3% на фондовой бирже и 0,9% за сделки с валютой | Да | Мобильное приложение, личный кабинет, стандартное ПО, торговый терминал | Онлайн-чат на сайте, в мобильном приложении и любых мессенджерах 24/7, горячая линия |

| 5, Сбербанк | Только Мосбиржа | «Самостоятельны» 0,06% для оборотов до 1 млн рублей + комиссии биржи 0,01% | Если пройдена идентификация, например, получена карта или открыт счет | Мобильное приложение, личный кабинет, стандартное ПО | Онлайн-чат в приложении, горячая линия |

Цвет ячеек в таблице сравнения лучших брокеров, информирует об уровне критерия у брокера:

- зеленый – максимальный или высокий;

- желтый – средний или нейтральный;

- красный – критический или низкий уровень.

Обратите внимание, через Сбер нельзя проводить сделки с долларами и евро и активами в этих валютах. Если рассматривать этого брокера, то только для сделок с рублевой частью портфеля.

Резюме

Рейтинг лучших брокеров России на 2022 года, который подготовлен Бробанком, не будет универсальным для всех. Для вас критерии отбора могут быть другими. Приведенный топ – это список для инвесторов, которые только начинают искать подходящего посредника для выхода на фондовую биржу. Также рейтинг подойдет для выборки собственных параметров, на которых можно сосредоточиться при поиске «своего» лучшего брокера.

Если для вас самый важный параметр дистанционная подача заявки и качественная онлайн-поддержка – изучите эту информацию. Если вам нужны специальные приложения для трейдинга, уделите внимание этому критерию. К примеру, некоторым госслужащим не нужен выход на иностранную и Санкт-Петербургскую биржу, поэтому они могут игнорировать этот критерий. Если вам важнее решать все вопросы в офисе брокера, а не по телефону или в чате, проверьте нахождение представительств брокера в шаговой доступности.

Обратите внимание, условия обслуживания, тарифные планы, программное обеспечение и клиентский сервис постоянно меняются, поэтому проверяйте их актуальность при подаче заявки на открытие брокерского счета. Возможно, через полгода или год лидерство будет принадлежать другому российскому брокеру. Статья не является инвестиционной рекомендацией. Любая инвестиционная деятельность связана с рисками, учитывайте их при проведении сделок на биржах..

Комментарии: 16

Список брокеров для открытия счета

В соответствии с действующим законодательством РФ, физические лица получают доступ к фондовому рынка при наличии договоренности с посредником — брокером. На сегодня в России действует несколько сотен биржевых брокеров, которые, по сути, предлагают схожие по условия услуги. Прежде чем открывать брокерский счет, потенциальный инвестор должен разобраться в принципах его работы.

Что такое брокерский счет?

Покупать акции компаний с банковского счета нельзя, а с брокерского счета — можно. Это счет, предназначенный для совершения покупок на фондовой бирже. Открывается после заключения договора с компанией-брокером.

Виды счетов

Брокерский счет бывает двух видов:

- стандартный,

- специальный.

К последней категории относятся ИИС — индивидуальные инвестиционные счета, дающие инвестору право на получение налогового вычета.

Как выбрать брокера?

Открытие брокерского счета доступно после заключения договора с лицензированной компанией — брокером. Услуги оказываются банками, коммерческими компаниями, подразделениями финансовых групп. Критерии выбора:

- Количество действующих клиентов — большое количество инвесторов подразумевает надежность компании.

- Тарифы, комиссии, сумма минимального депозита, список дополнительных услуг брокера.

- Цели инвестора — с какой периодичностью планируется совершать сделки.

- Доступ к иностранным фондовым рынкам — не все российские брокеры работают в этом направлении.

Основную информацию о компании можно найти в свободных интернет-источниках. Основное и самое важное правило: наличие лицензии. Без соблюдения этого условия деятельность брокера незаконна. Услуга распространена среди кредитных организаций: практически каждый крупный банк предлагает клиентам открытие брокерского счета.

В каком банке открыть брокерский счет?

Выбор кредитной организации основывается на нескольких критериях. Основной из них — более удобно сотрудничать с тем банком, в котором у инвестора имеется действующий банковский счет или карта (кредитная или дебетовая). Для совершения операций по брокерскому счету его необходимо периодически пополнять. Наиболее удобный и быстрый способ заключается в использовании карты: деньги поступают с минимальной комиссией. Соответствующие услуги оказываются следующими банками:

- Сбербанк,

- Открытие,

- Тинькофф,

- ВТБ,

- Газпромбанк,

- Альфа-Банк,

- Райффайзенбанк

- и др.

Как открыть брокерский счет?

Открыть счет у брокера можно двумя способами: онлайн и офлайн. Большее распространение получило дистанционное открытие счета, так как в этом случае клиенту не требуется лично посещать офис компании для подписания договора. Если потенциальный инвестор обслуживается в банке, то для открытия счета все необходимые данные у кредитора уже имеются и их дополнительная выгрузка уже не потребуется.

Подать заявку на открытие можно через сайт Банкирос.ру. Мы заранее подобрали список надежных и проверенных брокеров, которые предлагают клиентам разные условия и тарифные планы. После рассмотрения заявки и открытия счета можно начинать торговать на биржевом рынке. Подробнее читайте, как открыть брокерский счет.

Как закрыть брокерский счет?

Банковский брокер или автономная коммерческая компания оказывают услуги по одним и тем же правилам. Стандартные брокерские счета закрываются по заявлению клиента (инвестора) в любой момент. Если на счете есть деньги, то перед подачей на его закрытие необходимо вывести все средства. Максимальный срок вывода средств после закрытия брокерского счета — 30 рабочих дней.

Как вывести средства со счета?