Содержание страницы

- Что такое доверительное управление деньгами компании

- Когда необходимо доверительное управление денежными средствами

- Схема реализации доверительного управления

- Как выбрать компанию для доверительного управления

Передача денежных средств компании в управление третьим лицам может осуществляться через договор доверительного управления. Такой способ инвестирования позволяет получить высокую прибыль без больших трудовых вложений. Недостатком этого приема является повышенный риск быть обманутым и потерять вложенные деньги.

Что такое доверительное управление деньгами компании

Под процедурой доверительного управления деньгами подразумевают фактическую передачу физическим или юридическим лицом своих накоплений третьим лицам для осуществления ими инвестиционных мероприятий. Взаимоотношения регулируются подписанным обеими сторонами соглашением.

ВАЖНО! В управление свои ресурсы можно передавать не любому человеку, а только лицензированным субъектам хозяйствования – трейдерам или управляющим компаниям.

В качестве оплаты услуг управляющий получает определенный договорной документацией процент от инвестиционной прибыли, которая будет получена при вложении средств клиента. Если выбранный управляющим инвестиционный проект окажется убыточным, ответственность трейдер за это не несет (если иное не оговорено в договоре).

Из положительных сторон доверительного управления денежными средствами можно выделить:

- высокий уровень доходности, который может достигать 100%;

- есть возможность вложения капитала в любом размере;

- получаемые доходы будут пассивными и не требуют от владельца денег никаких трудозатрат;

- сохранение высокой ликвидности активов.

К минусам стоит отнести высокие риски потери средств, вероятность обращения к недобросовестным управляющим, отсутствие гарантий получения прибыли и необходимость делиться прибылью от инвестирования с управляющим. Обезопасить себя можно путем включения в соглашение с трейдером особых условий:

- Выгодным для владельца денег вариантом будет включение в отдельный пункт договора гарантий возврата определенной суммы инвестируемых ресурсов независимо от результата сделки (или часть вложенного капитала в процентном отношении к первоначальному взносу) вместе с получаемой инвестиционной прибылью.

- Второй вариант подстраховки – гарантия возврата полной суммы вложенных средств с выплатой процентов по сделке в случае успешности проекта. В таком случае средства будут размещаться не в рискованные и высокоприбыльные бизнес-проекты, а на банковские депозиты.

Если в свободном распоряжении имеется небольшая сумма, то ее можно передать в доверительное управление для совместного инвестирования в разные проекты – от покупки ценных бумаг до участия в стартапах. Такими сделками занимаются ПИФы. Сфера применения инвестиционного ресурса зависит от направления осуществляемой деятельности управляющей компанией.

При желании ввести в оборот деньги на фондовом или валютном рынке рекомендуется обратить внимание на ПАММ-счета. В этом случае деньги кладутся на специальный счет, средства на нем объединяются управляющим с ресурсами других вкладчиков для совершения крупных сделок.

Когда необходимо доверительное управление денежными средствами

Обращение к доверительному управлению ликвидными ресурсами позволяет решить сразу несколько задач:

- предотвращение трат, без которых можно обойтись;

- капитал приумножается;

- денежные сделки реализуются в режиме анонимности;

- при угрозе банкротства этой части капитала будет обеспечена сохранность.

Особенность сделок по доверительному управлению в том, что на переданные управляющему лицу средства не могут претендовать кредиторы в случае утраты платежеспособности владельца денег.

Схема реализации доверительного управления

Процедура передачи денег в распоряжение третьим лицам для получения пассивного дохода от инвестирования начинается с выбора управляющего. В его роли может выступать как частный трейдер, так и юридическое лицо. Обе категории управляющих должны иметь лицензию на реализацию деятельности по распоряжению чужим капиталом. На этой стадии необходимо:

- учесть степень профессионализма трейдера;

- проанализировать состав клиентской базы управляющего и отзывы о сотрудничестве с ним;

- перед заключением договора оговаривать наиболее удобные схемы ввода и вывода средств;

- оценивать уровень прозрачности всех процессов по инвестированию вверяемых ценностей.

Следующим шагом будет обсуждение деталей сделки и подписание соглашения с управляющим. В договоре обязательно надо прописать вкладываемую сумму (от этого параметра зависит тип инвестирования – при индивидуальном вложении объем средств должен быть не менее 200 тысяч рублей, в остальных случаях будет задействован механизм работы ПАММ-счетов). Важным пунктом соглашения является система гарантий по возврату денег их владельцу, сроки распоряжения ресурсами.

Дальнейший алгоритм действий представлен такими этапами:

- Надо открыть торговый счет. Доступ к нему будет осуществляться через индивидуальные логин и пароль.

- Внесение денег на открытый специальный счет. Сделать это можно наличными средствами или путем безналичного перевода с банковской карты или электронного кошелька.

- Подписание всеми участниками сделки договора. Срок действия соглашения не должен быть более 5 лет.

- При схеме индивидуального инвестирования крупных сумм управляющему потребуется доступ в систему – для этого владелец денег должен передать трейдеру пароль входа. При инвестировании при помощи ПАММ-счетов управление ресурсами клиента начинается сразу после поступления денег на счет.

ДЛЯ СПРАВКИ! Вознаграждение управляющему лицу оговаривается на этапе составления договора. Оно может состоять из фиксированной премии за услуги управления и процентного дохода, зависящего от результата инвестирования.

Паевые инвестиционные фонды

Инвестирование через ПИФы позволяет при вложении небольших сумм принимать участие в реализации крупных проектов. Такая схема выгодна тем, что дает возможность аккумулировать значительные средства и не требует значительных трудозатрат для поиска крупного инвестора. ПИФ не относится к числу юридических лиц, фонд создают специализированные финансовые организации.

К СВЕДЕНИЮ! ПИФами выпускаются особые ценные бумаги, которые именуются инвестиционными паями. Эти паи выступают в роли основы при определении доли прибыли каждого инвестора.

Особенности работы ПИФов:

- жесткая регламентация всех аспектов деятельности со стороны государственных органов;

- высокая доступность для населения;

- действует запрет на обещание будущих выгод – клиентам может быть озвучена только информация по успешности прошлых сделок.

Фондовые рынки

Участие в торгах на фондовых рынках для получения пассивного дохода возможно после заключения договора с трейдером или брокерской компанией. Такой способ позволяет получать повышенные дивиденды, по сравнению с ПИФами. Главная проблема этого метода – необходимость вникать в работу управляющего, анализировать его рекомендации и принимать ответственные решения в незнакомой сфере деятельности. Влияние человеческого фактора чрезвычайно высоко и может оказаться негативным. Преимущество – широкие возможности диверсификации инвестиционного портфеля.

Как выбрать компанию для доверительного управления

Выбор управляющей компании начинается с составления перечня организаций, имеющих соответствующую лицензию. По каждой из них необходимо сделать выборку информации, находящейся в свободном доступе. Анализ полученных данных позволит выявить наиболее успешных и надежных управляющих.

Рекомендации специалистов по выбору управляющего деньгами:

- Предпочтение стоит отдавать компаниям, которые работают в выбранном сегменте 2 года и более.

- Рейтинг управляющего лица должен быть высоким.

- При заключении договора не надо полагаться на устный пересказ документа управляющим.

- Использование принципа диверсификации при выборе управляющего. Если ресурсов достаточно, рекомендуется вкладывать их через разные компании.

ВАЖНО! Перед подписанием договора необходимо обязательно читать все условия соглашения. Если отдельные пункты вызывают вопросы или претензии, их надо дополнительно обсудить и изменить.

Важной деталью на этапе выбора управляющего является изучение отзывов о компании (они могут быть представлены на тематических форумах и специализированных сайтах).

У вас есть недвижимость, но нет времени сдавать её в аренду? Или у вас есть сбережения, которые хотите инвестировать, но ничего об этом не знаете? В обоих случаях решением может стать договор доверительного управления.

Расскажем подробнее в этой статье:

- Что такое доверительное управление?

- Что можно передать в доверительное управление?

- Доверительное управление недвижимостью

- Доверительное управление на фондовом рынке

Доверительное управление – это такой формат отношений, при котором собственник передаёт своё имущество в управление с целью получения выгоды.

Что такое доверительное управление?

Доверительное управление позволяет владельцу имущества извлечь выгоду, которую без передачи в управление извлечь не удастся или удастся, но в меньшем объёме. Важно понимать, что отношения в форме доверительного управления рассчитаны на долгосрочный период.

Поэтому логично, что доверительные управляющие – это специалисты, имеющие опыт управления бизнесом, недвижимостью, ценными бумагами. Услуги они оказывают не безвозмездно, а за заранее обговоренное вознаграждение.

Доверительное управление полностью регулируется российским законодательством. Этому посвящена глава 53 Гражданского кодекса. Она устанавливает: что может быть передано в управление, кем и кому, как должен быть составлен договор и другие аспекты таких отношений.

Объекты доверительного управления

Поговорим о том, что можно передавать в доверительное управление:

- предприятия и другие имущественные комплексы (например, АО, ООО или доля в нём)

- недвижимость (квартира, коммерческое помещение, земельный участок);

- ценные бумаги (акции, облигации, инвестиционные паи);

- исключительные права (на изобретение, полезную модель, промышленный образец, на товарный знак);

- другое (например, право требования).

Перечень объектов управления остаётся открытым. Но это не означает, что в управление можно передать любое имущество.

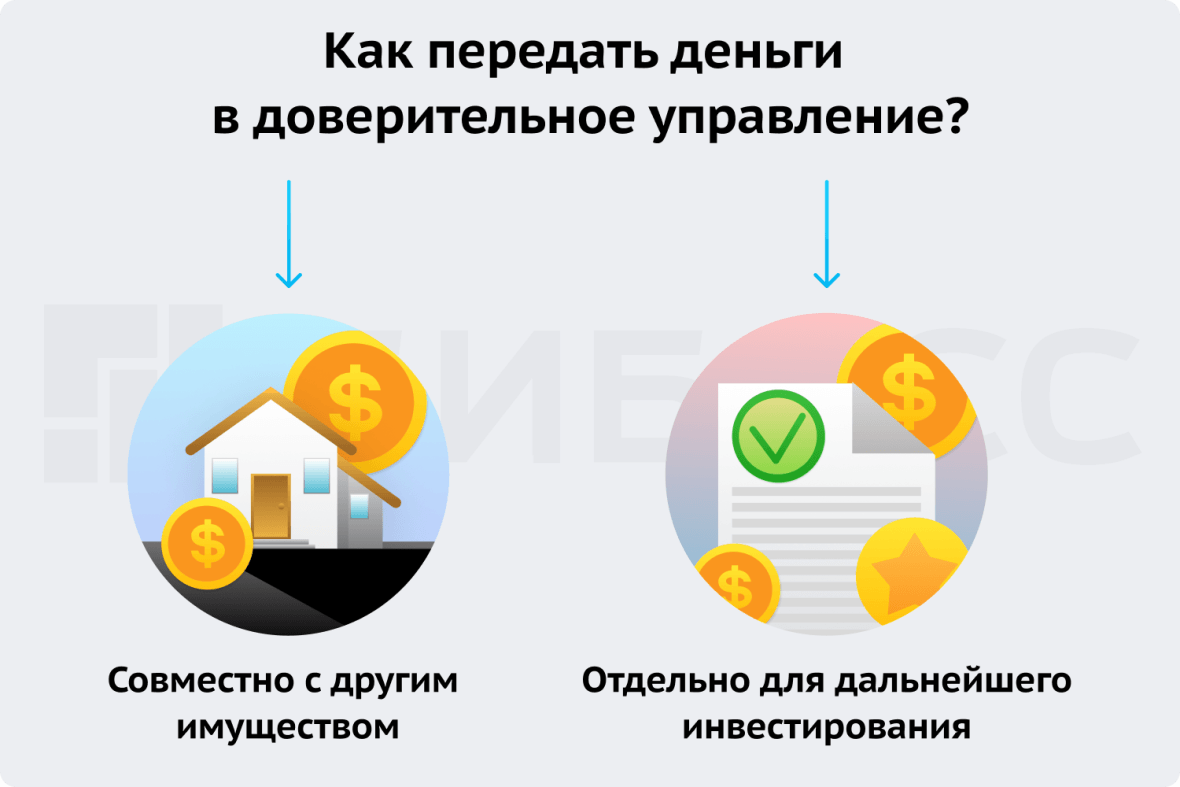

В доверительное управление не всегда можно передать деньги. Есть два случая, когда это возможно:

- Совместно с другим имуществом. Например, если в доверительное управление передаётся предприятие, то вместе с ним в управление переходят и принадлежащие ему денежные средства.

- Если деньги передаются в управление для их дальнейшего инвестирования. Передаваться они должны управляющему, который имеет лицензию ЦБ РФ. Здесь уже образуются другие отношения, называемые доверительным управлением активами или доверительным управлением на фондовом рынке.

Участники доверительного управления

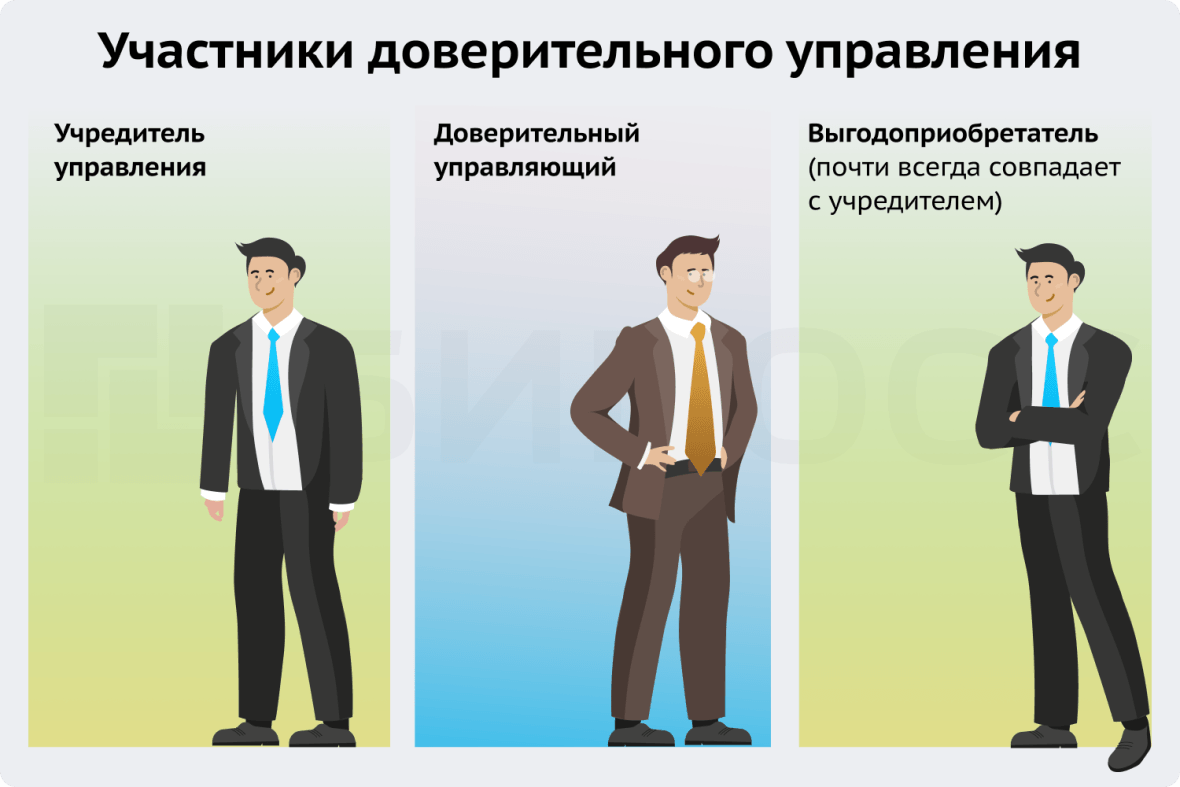

Формат доверительного управления предполагает наличие трёх сторон:

- Учредитель управления

- Доверительный управляющий

- Выгодоприобретатель

Учредитель управления – это тот, кто владеет имуществом и отдаёт его в доверительное управление. Эту роль может выполнять обычный человек или компания.

Доверительный управляющий – тот, кому владелец имущества доверяет управление этим имуществом. Главное правило – управлять он должен исключительно в интересах владельца.

Доверительным управляющим может быть:

- индивидуальный предприниматель

- коммерческая организация

Если возникает необходимость управлять наследственным имуществом или имуществом подопечного, то доверительным управляющим может быть:

- гражданин

- некоммерческая организация

Важно понимать, что доверительный управляющий не приобретает право собственности на имущество.

Выгодоприобретатель – тот, кто получает выгоду от управления имуществом. Выгодоприобретателем также может быть обычный человек или организация.

Выгодоприобретатель и учредитель почти всегда совпадают и являются одним лицом. А вот доверительный управляющий ни при каких обстоятельствах не может выполнять роль выгодоприобретателя.

Зачем передавать имущество в доверительное управление?

Вы спросите: зачем отдавать своё имущество в управление другому человеку и выплачивать ему вознаграждение, если им можно управлять самостоятельно?

Мы ответим: если бы учредитель мог управлять самостоятельно, то вряд ли захотел бы передать своё имущество в управление. Чаще всего учредителю недостаточно навыков, времени или других ресурсов для того, чтобы управлять своим имуществом, а иногда это невозможно просто физически.

Цель передачи в доверительное управление сильно зависит от объекта управления. Но всегда присутствует, как минимум, одна цель – извлечение прибыли.

Предположим, что Александр переехал из Москвы в Калининград. В Москве у него осталась квартира, которую он хочет сдать в аренду. Сделать это из Калининграда довольно сложно. Александр заключает договор доверительного управления квартирой в Москве. Теперь у Александра есть управляющий, который поможет ему со сдачей квартиры в аренду. Если бы такие взаимоотношения, как доверительное управление, отсутствовали, то маловероятно, что Александру удалось бы сдать квартиру и создать дополнительный источник дохода.

Договор доверительного управления имуществом

Важный аспект процесса управления – договор. Если договор противоречит нормам закона, то он является недействительным.

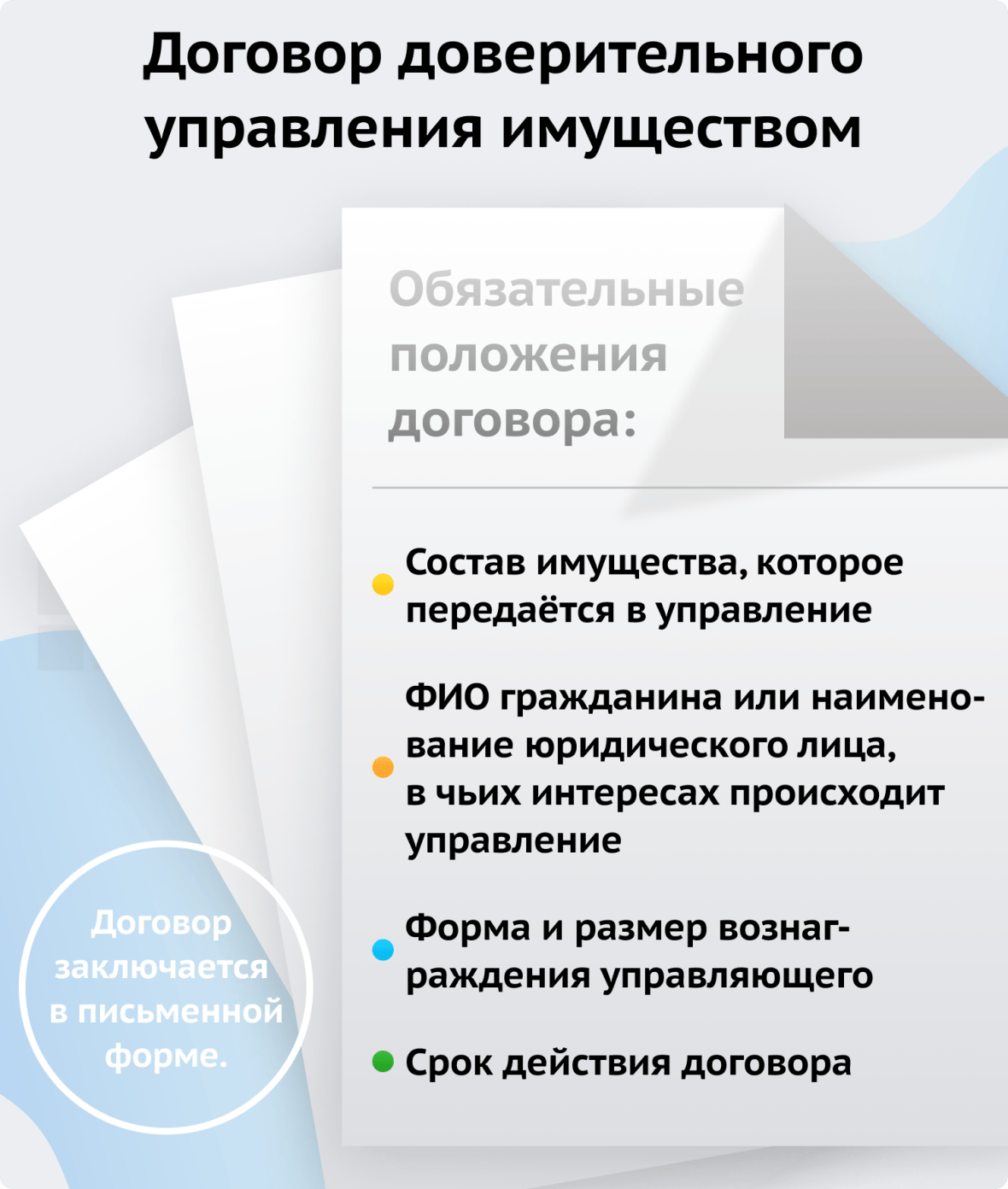

Условия договора доверительного управления

В договоре необходимо прописать следующие условия:

- Описание имущества, которое передаётся в управление. Оно должно быть исчерпывающим: что, какого цвета, размера, в каком количестве и состоянии.

- ФИО человека или название организации, в чьих интересах происходит управление.

- Как и в каком размере будет выплачиваться вознаграждение управляющему

- Срок действия договора. Договор действителен максимум 5 лет. Затем он может быть продлён.

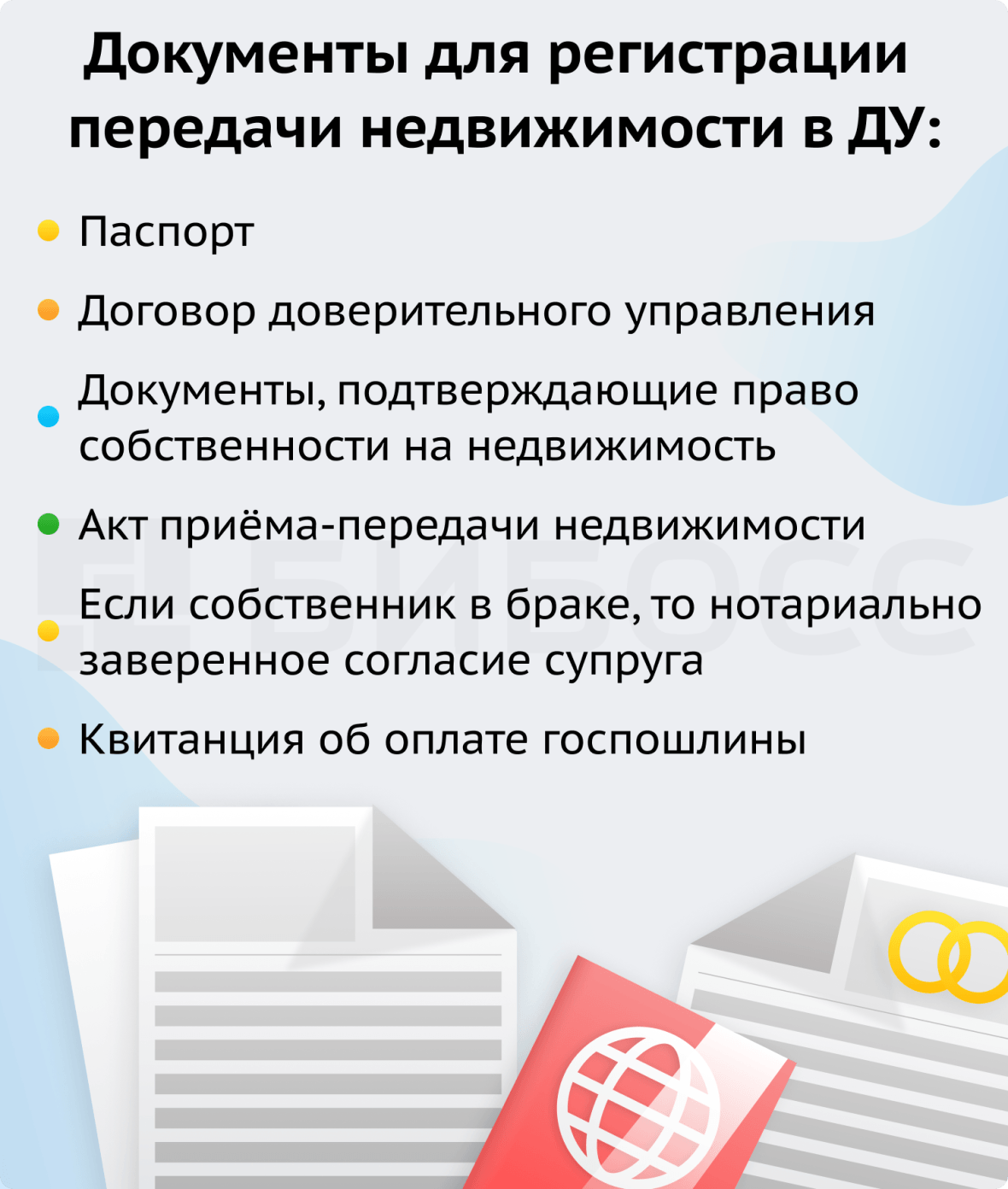

Как зарегистрировать передачу недвижимости в доверительное управление в Росреестре?

Заметьте, что регистрации требует не сам договор, а передача недвижимости в управление.

Регистрацию можно сделать в Росреестре или в МФЦ. Это довольно просто. Необходимо обратиться в один из органов и предоставить соответствующие документы.

По закону госпошлина должна быть оплачена до обращения в органы. Но на практике вы можете принести все необходимые документы, получить реквизиты для оплаты и позже просто донести квитанцию об оплате госпошлины. Размер госпошлины составляет 2 000 руб. для граждан и 22 000 руб. для организаций.

Если вы подали заявление и все необходимые документы в Росреестр, то регистрация займёт 7 рабочих дней, если в МФЦ – 9 рабочих дней.

Составление договора – важный этап передачи имущества в доверительное управление. Необходимо предусмотреть и указать все детали взаимоотношений. Если по ним возникнут разногласия, то всегда можно будет руководствоваться положениями договора.

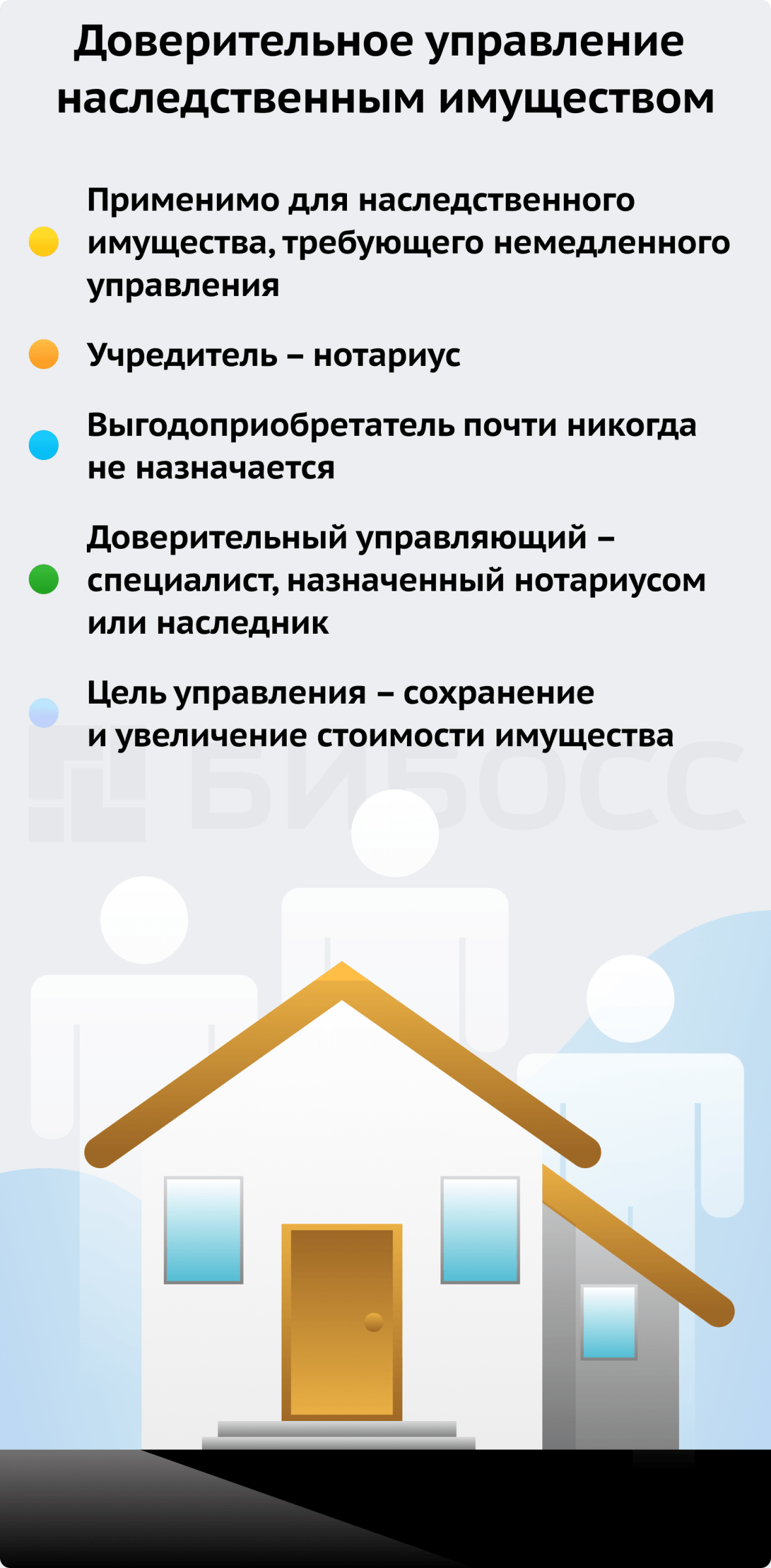

Доверительное управление наследственным имуществом

Смерть собственника имущества замораживает работу принадлежавших ему бизнеса или доли в нём, ценных бумаг и других объектов. Это негативно сказывается на интересах определённого круга лиц. Для разрешения такой ситуации и существует доверительное управление наследственным имуществом.

Доверительное управление применяется не к любому наследственному имуществу. Такая необходимость возникает только в отношении имущества, требующего немедленного управления, когда решения должны приниматься регулярно.

Учредителем является нотариус, именно он назначает управляющего. А вот выгодоприобретатель не назначается. Потому что собственника нет, а его наследники ещё не определены. Хотя и из этого случая есть исключения.

Отсутствие выгодоприобретателя не равно бессмысленное управление. В законе закреплено, что цель управления наследственным имуществом – его сохранение и увеличение стоимости.

Вот это предложение заменить на это: Сам процесс доверительного управления возлагается на третье лицо – это профессионал в сфере, соответствующей объекту управления (риелтор, агент по недвижимости, управляющий бизнесом, и т.д.), нанятый нотариусом. Если в управлении нуждается несколько объектов и для каждого из них требуются знания из разных областей, то управляющих может быть несколько.

Закон допускает, что доверительным управляющим может быть наследник, если другие наследники не возражают. Иначе ситуация будет разрешена через суд.

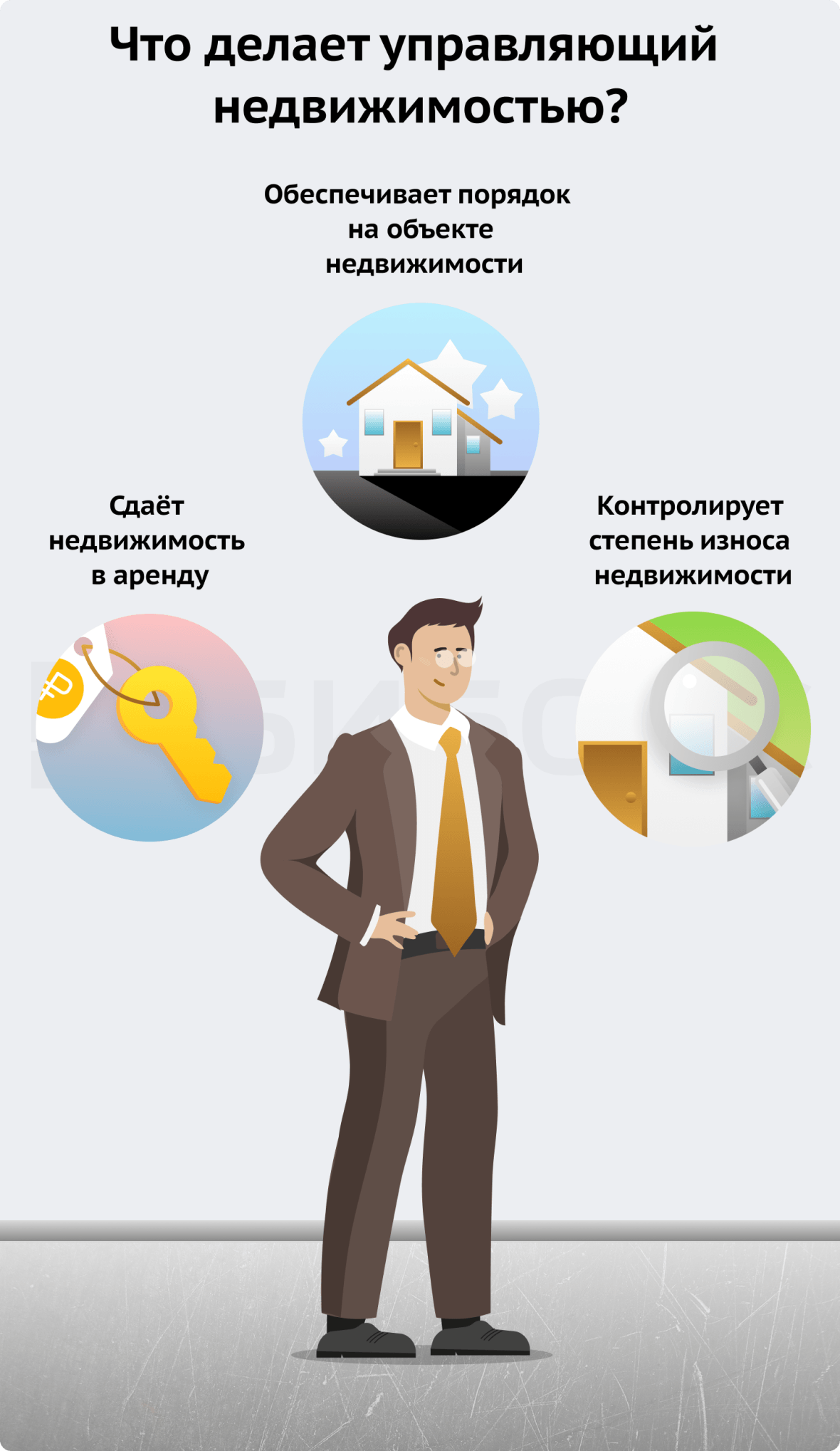

Доверительное управление недвижимостью

Вспомните наш пример из предыдущего раздела про Александра, Калининград и оставленную квартиру в Москве. Именно в подобных случаях и прибегают к услуге управления недвижимостью.

Доверительное управление недвижимостью, как правило, предполагает выполнение следующих функций:

- Сдача в аренду. Управляющий ищет арендаторов, показывает недвижимость, заключает договор аренды, собирает арендную плату. Если речь идёт о квартире, то аренда может быть как долгосрочной, так и посуточной. Всё зависит от договорённостей собственника и управляющего.

- Обеспечение порядка на объекте недвижимости: периодическая проверка арендаторов, клининг (если арендаторов нет), оплата коммунальных услуг.

- Контроль за степенью износа недвижимости. Управляющий проверяет, не требуется ли ремонт в помещении, замена или ремонт техники, мебели.

Рекомендуем закрепить в договоре управления недвижимостью весь объем услуг, который будет возложен на управляющего. Возможен и такой вариант, когда собственник может делегировать только часть полномочий по управлению. Например, поиск арендаторов и заключение договора производить самостоятельно, а остальные функции передать управляющему.

В следующем видео представитель агентства недвижимости рассказывает о доверительном управлении недвижимостью на конкретном примере:

Как выбрать доверительного управляющего недвижимостью?

Как мы уже ранее говорили, в качестве доверительного управляющего необходимо выбирать профессионала из соответствующей сферы. Чтобы найти доверительного управляющего недвижимостью, нужно обратиться в агентство недвижимости или к частному риелтору.

Специалиста по недвижимости стоит выбирать особенно тщательно, рынок с такими услугами переполнен мошенниками и недобросовестными специалистами.

Лучший способ найти управляющего – это обратиться в агентство недвижимости или к частному риелтору по совету друзей и знакомых.

Если у ваших друзей и знакомых нет на примете квалифицированного риелтора, то искать его нужно самостоятельно. Вот тут придётся собрать немало информации.

Уверены, что с введением в поисковую строку запроса «доверительное управление недвижимостью (ваш город)» вы справитесь самостоятельно.

А вот выбрать достойный вариант среди тысячи результатов поиска будет довольно сложно:

- Проверьте информацию о компании или ИП на сайте ФНС. Для этого понадобится только наименование и ИНН. Обратите внимание на статус компании или ИП, регистрацию, учредителей, наличие задолженностей.

- Проверьте информацию о наличии судебных дел и роли компании/ИП в таких разбирательствах. Это можно сделать на справочно-аналитических ресурсах, которые содержат основные сведения о юридических лицах и ИП: СПАРК, Rusprofile, СБИС. Или в картотеке арбитражных дел. Если компания или ИП часто выступают в качестве ответчика (то есть на неё/него было подано в суд), то за услугами к ним лучше не обращаться.

- Изучите официальный сайт, если есть. Он должен вам внушать доверие. На сайте должна быть подробная информация об опыте и перечне предоставляемых услуг.

- Ознакомьтесь с отзывами на разных сайтах. Не ставьте данный критерий в приоритет. Зачастую как отрицательные, так и положительные отзывы накручены.

- Лучше выбирать агентства недвижимости, а не частных риелторов. Так риски нарваться на мошенников снижаются.

- Ознакомьтесь с условиями сотрудничества. Вас должно насторожить, если управляющий предлагает широкий перечень услуг, которые он оказывает, и низкий процент вознаграждения.

Кстати, о вознаграждении. В случае с доверительным управлением недвижимостью нормальный размер вознаграждения управляющего: от 10 до 25% от ежемесячной арендной платы.

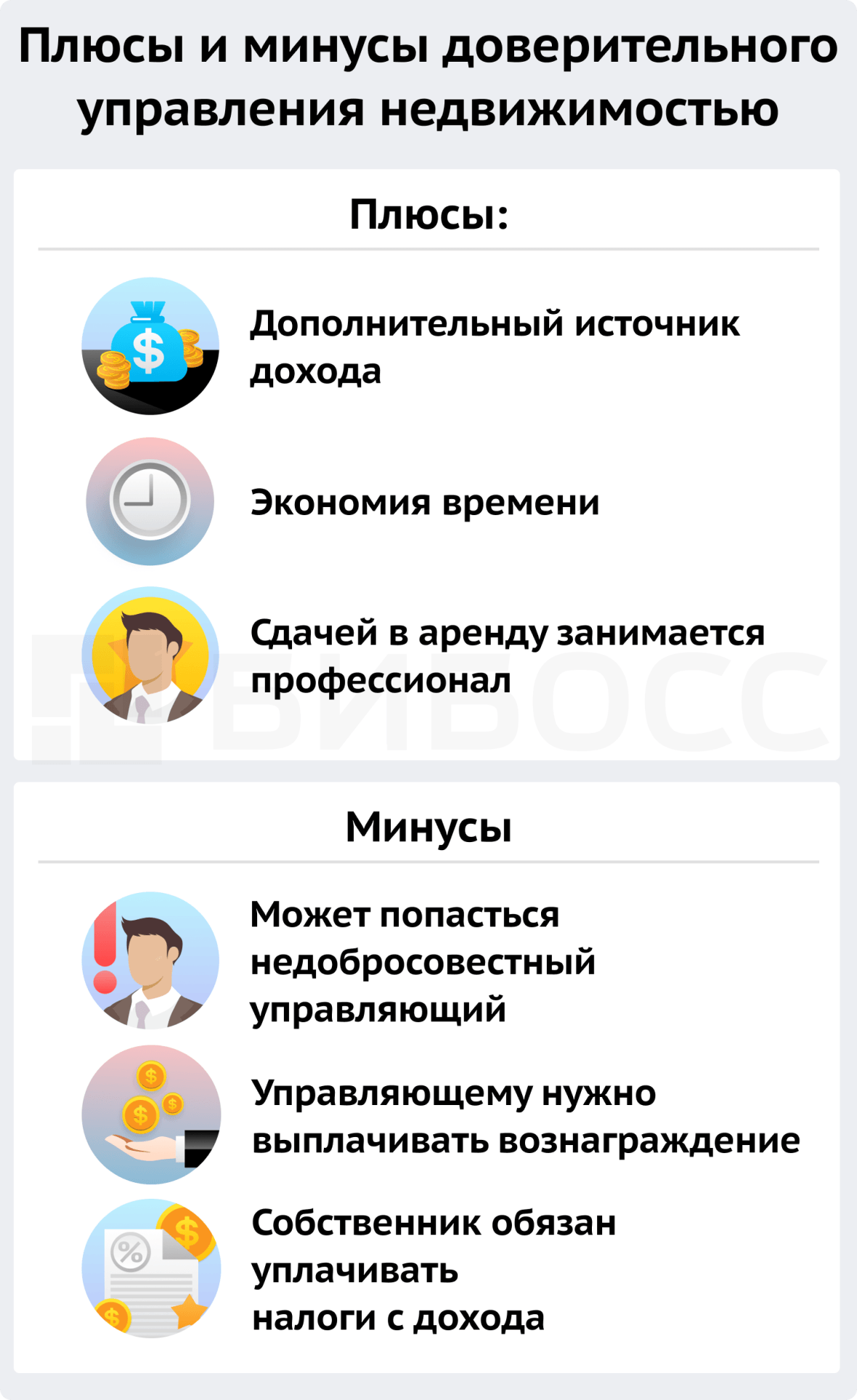

Плюсы и минусы доверительного управления недвижимостью

Передача недвижимости в доверительное управление – не всегда лучшее решение. Каждый случай индивидуален. В одной ситуации риски практически отсутствуют, в другой – значительно перевешивают преимущества.

Плюсы:

- Дополнительный источник дохода. Если собственник находится в другом городе или другой стране, то он физически не может сдавать недвижимость в аренду, она будет просто простаивать. Передача в управление позволяет создать дополнительный источник дохода, хоть и уменьшенный на сумму вознаграждения управляющего.

- Экономия времени. Если вы когда-то сдавали недвижимость в аренду, то понимаете, что это занимает много времени. А если таких объектов много? Доверительное управление позволяет избавить собственника от хлопот и сэкономить его время.

- Сдачей в аренду занимается профессионал. Иногда агенты могут сдать недвижимость за более высокую цену, чем ожидал собственник.

Минусы:

- Недобросовестный управляющий. Недобросовестность может выражаться по-разному. Он может сдавать недвижимость в аренду по цене выше той, которая известна вам, а разницу оставлять себе.

- Вознаграждение управляющего. Доверительному управляющему регулярно нужно выплачивать вознаграждение, что значительно снижает прибыль собственника.

- Учредитель обязан уплачивать налоги с дохода от сдачи в аренду недвижимости, причём налог исчисляется без вычета вознаграждения управляющего.

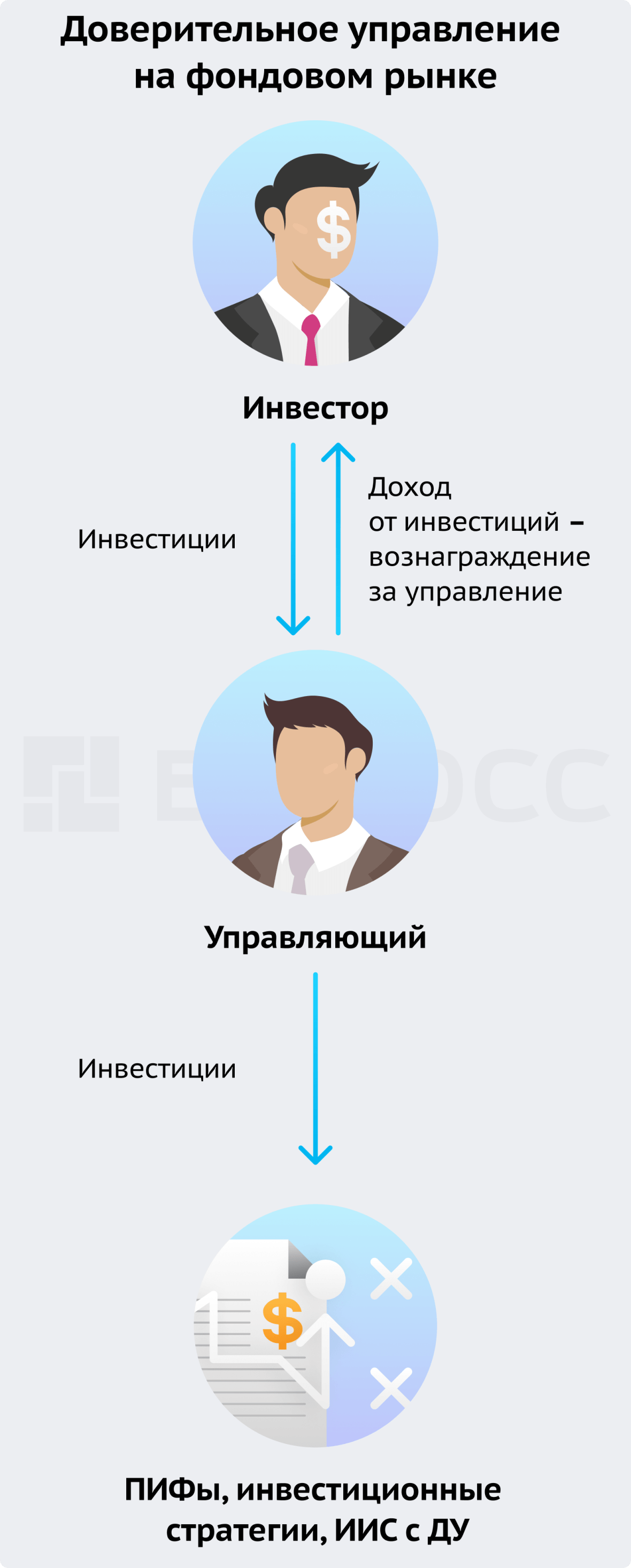

Доверительное управление на фондовом рынке

Фондовый рынок – это рынок ценных бумаг, на котором происходит купля-продажа акций, облигаций и других активов. Доверительное управление на фондовом рынке – это общее название для управления ценными бумагами и деньгами для инвестирования.

Что делать, когда хочется преумножить накопленные средства, но банковский вклад предлагает низкий доход, а знания в инвестировании отсутствуют?

Передача денег в управление для инвестирования может решить эту дилемму. В качестве управляющего выступает профессиональный инвестор. Вы заключаете договор и передаёте ему свои деньги. Как инвестировать управляющий уже решает самостоятельно. По результатам инвестирования вы получаете прибыль за вычетом вознаграждения для управляющего.

Учредитель управления самостоятельно выбирает стратегию инвестирования, опираясь на желаемую доходность и приемлемый уровень риска. Уже в рамках выбранной стратегии управляющий совершает все сделки самостоятельно, пытаясь достичь установленного уровня доходности.

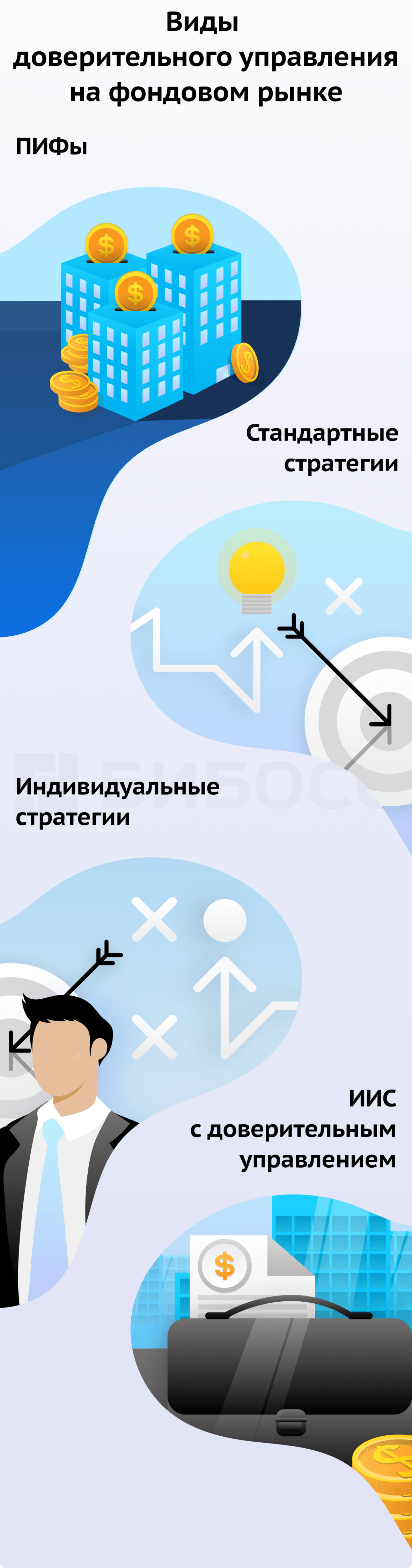

Виды доверительного управления на фондовом рынке

Фондовый рынок предлагает разные варианты управления. Остановимся на основных и расскажем об их особенностях.

1. ПИФы (паевые инвестиционные фонды)

Это форма коллективного инвестирования, когда в одном ПИФе собраны деньги нескольких инвесторов, а прибыль распределяется пропорционально их вложениям. Распоряжается такими инвестициями управляющая компания, она и будет выполнять роль доверительного управляющего.

Управляющая компания ПИФа может инвестировать в разные активы: акции, облигации, недвижимость. У каждого ПИФа имеется инвестиционная декларация, в которой указано в какие активы и в каком размере может инвестировать управляющая компания, а также прописаны все риски. Выбирая ПИФ, ознакомьтесь подробно с его инвестиционной декларацией, это поможет выбрать подходящий фонд.

Преимуществом такого вида инвестирования является низкий порог входа, что особенно привлекательно для новичков. В некоторые ПИФы можно инвестировать даже 1000 руб.

Доходность ПИФов обычно превосходит доходность банковских вкладов и составляет до 15% в год.

2. Стандартные стратегии

Стандартные стратегии в основном предлагаются управляющими компаниями при крупных коммерческих банках. Эти компании и будут выполнять роль доверительного управляющего.

Стандартные стратегии – это готовые правила инвестирования в определённые ценные бумаги. Управляющие компании предлагают разнообразие стратегий: как высокорискованные с соответствующе высоким доходом, так и с умеренным риском и небольшой доходностью.

Хотя стандартные стратегии могут предложить доходность выше, чем ПИФы, сумма инвестиций иногда значительно больше. Ну и не стоит забывать главное правило инвестора: чем выше доходность, тем выше риск.

Например, УК «Первая» (Сбер) предлагает стратегию «Долгосрочные дивидендные акции», которая включает в себя инвестиции в акции эмитентов РФ, выплачивающих дивиденды. Ожидаемая доходность по данной стратегии 27,4%, а сумма инвестиций должна быть не менее 500 тыс. руб.

3. Индивидуальные стратегии

Индивидуальные стратегии предполагают индивидуальный подход к инвестору с учетом его личных ожиданий по уровню доходности, приемлемому уровню рисков и горизонту инвестирования. Инвестиционный управляющий разрабатывает персональную стратегию, которая сможет удовлетворить все ожидания инвестора.

Такой вид инвестирования подойдёт только тем, кто располагает капиталом, как минимум, в несколько миллионов рублей. Меньшие суммы управляющие компании не принимают для индивидуальных стратегий или относятся к ним несерьезно и просто сливают.

Так, например, УК «АК БАРС КАПИТАЛ» предлагает индивидуальную инвестиционную стратегию «Твоя финансовая свобода» с минимальной суммой инвестиций 10 млн. руб.

Вознаграждение управляющего индивидуальной стратегией формируется из процента от суммы инвестиций и дополнительного процента от суммы прибыли.

4. Индивидуальный инвестиционный счет с доверительным управлением (ИИС с ДУ)

ИИС набирает всё большую популярность, в том числе среди новичков на рынке инвестиций, так как позволяет воспользоваться налоговыми льготами (подробнее в нашей статье об ИИС).

Некоторые банки стали предлагать ИИС с доверительным управлением. Клиент открывает ИИС, выбирает подходящую для себя стратегию, дальше управляющий инвестирует самостоятельно согласно стратегии. По сути, ИИС с ДУ схож с инвестированием по стандартным стратегиям, просто инвестор может извлечь дополнительную выгоду посредством налоговых льгот.

Экспертное мнение о доверительном управлении на фондовом рынке можно узнать из следующего видео:

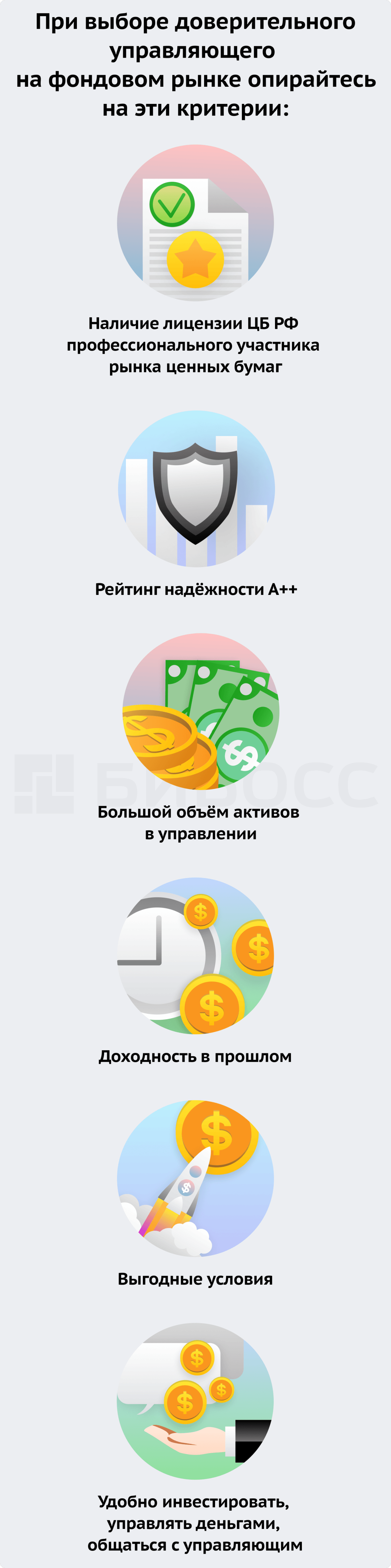

Как выбрать доверительного управляющего на фондовом рынке?

Ранее мы определили, что в роли доверительного управляющего может быть ИП или компания. Но к управлению на фондовом рынке это не относится.

В этом случае функции управляющего может брать на себя только компания, имеющая лицензию ЦБ РФ профессионального участника рынка ценных бумаг. Без такой лицензии доверительное управление незаконно, а средства инвестора не защищены от мошеннических действий.

Так, первый критерий при выборе доверительного управляющего – наличие лицензии ЦБ РФ. Некоторые компании размещают информацию на своём официальном сайте о наличии такой лицензии, но на самом деле она может быть аннулирована или вовсе отсутствовать. Поэтому лучше проверить наличие лицензии в Справочнике финансовых организаций на официальном сайте ЦБ РФ.

Несмотря на то, что по закону управление инвестициями может осуществлять только организация с лицензией, на рынке есть большое количество частных инвесторов, которые предлагают услуги по управлению вашими активами. Они обещают сказочную прибыль за короткое время. Мы настоятельно не рекомендуем обращаться к таким частным управляющим. В лучшем случае ваша прибыль не будет превышать доходность банковского вклада, а в худшем управляющий просто исчезнет вместе с вашими деньгами.

Вернёмся к выбору управляющего среди лицензированных организаций и расскажем о других аспектах, на которые нужно обратить внимание:

- Рейтинг надёжности. Рейтинговое агентство «Эксперт РА» регулярно составляет рейтинг надёжности управляющих компаний. Компаниям с высоким уровнем надёжности присваивается рейтинг А++. Надёжность компании означает её способность отвечать по своим обязательствам перед клиентами и высокий уровень качества услуг. Лучше выбирать управляющие компании с максимально высоким рейтингом.

- Объём активов в управлении. Если компания располагает большим объёмом активов в управлении, значит много людей доверяют ей свои денежные средства. Высокая степень доверия к компании со стороны людей говорит о её благонадёжности.

- Доходность в прошлом. Найдите информацию о фактическом уровне доходности, которого удалось достичь управляющим для других инвесторов. Конечно, доходность в прошлом не гарантирует этого в будущем. Но её высокий уровень на протяжении последних 2-3 лет положительно характеризует компанию.

- Условия. Сравните условия нескольких компаний: какие стратегии предлагают, их уровень доходности, риска, срок инвестирования, размер комиссии. Высокая комиссия оправдана, если реальная доходность выше, чем у конкурентов. Сравните информацию о том, как часто и в каком формате управляющий отчитывается о проделанной работе.

- Удобство. Оцените, насколько удобно мобильное приложение, личный кабинет для просмотра результатов инвестирования, ввод и вывод денег, коммуникация с управляющим. Почитайте отзывы в интернете о качестве работы УК с клиентами.

Если вы уже определились с управляющим и выбрали подходящий вид управления на фондовом рынке, то следующим шагом будет подписание договора. Он составляется управляющей компанией.

Договор доверительного управления в сфере инвестирования бывает очень подробным: более 10 пунктов, в каждом из которых 15-20 подпунктов. Советуем внимательно изучить договор и попросить представителя управляющей компании разъяснить все непонятные моменты. Рекомендуем ещё и вслух обсудить основные условия договора.

Топ доверительных управляющих на фондовом рынке

Расскажем о компаниях, лидирующих в сфере услуг по управлению инвестициями. Упомянем только тех, кто имеет действующую лицензию ЦБ РФ.

- Управляющая компания «Первая»

АО «Сбер Управление активами» в 2022 году провел ребрендинг и теперь работает как УК «Первая». Раньше «Сбер Управление активами» осуществлял доверительное управление только по индивидуальным стратегиям. А УК «Первая» значительно расширила перечень услуг. Теперь клиенты могут выбрать между стандартными и индивидуальными стратегиями или вообще вложиться в ПИФы. - УК «Тинькофф Капитал»

Управляющая компания «Тинькофф Капитал» предлагает услуги по инвестированию в биржевые фонды. Есть даже такие, где минимальный порог входа составляет 5 руб. За счёт большого разнообразия можно легко диверсифицировать свой портфель. Тинькофф показывает, что инвестировать может каждый. - УК «Открытие»

УК «Открытие» разработала стандартные стратегии с разным соотношением риска и доходности. Управляющие – профессионалы с большим опытом работы на рынке ценных бумаг. Инвестору ежемесячно предоставляется отчёт о работе управляющего, а в личном кабинете можно отслеживать его действия на постоянной основе. - ПАО «Банк ВТБ»

Банк ВТБ также предоставляет услугу доверительного управления. Обещают подобрать оптимальную стратегию для каждого инвестора, прикрепить менеджера и обеспечить доступ к премиум-активам. И всё это за максимально выгодную комиссию.

Чтобы начать инвестировать, необходимо скачать приложение «ВТБ Мои Инвестиции». Из-за санкций приложение пропало из Play Markеt и App Store. Другой способ скачать приложение – написать в чат с Помощником ВТБ в WhatsApp или Telegram. Откройте чат и следуйте инструкции. Ссылку на чат с Помощником ВТБ можно найти внизу этой страницы. - УК «Альфа Капитал»

Эта управляющая компания предоставляет возможность своим клиентам инвестировать в ПИФы, биржевые фонды, стандартные и индивидуальные стратегии, открыть ИИС.

В рамках доверительного управления «Альфа-Капитал» предлагает стратегии с минимальными вложениями от 100-200 руб. В то время как у большей части упомянутых компаний минимальный порог инвестиций в стандартных стратегиях составляет сотни тысяч рублей. - УК «Райффайзен Капитал»

«Райффайзен Капитал» оказывает услуги доверительного управления в виде инвестиций в ПИФы и в разного рода инвестиционные стратегии. Надо отметить, что у стратегий «Райффайзена» высокий уровень минимального размера инвестиций: от 100 тыс. руб. до 3 млн. руб. На сайте компании указано, что стратегии регулярно подстраивают под изменения рыночной конъюнктуры. - УК «Финам Менеджмент»

«Финам Менеджмент» – это единственная компания в этом списке, не связанная с крупным коммерческим банком. Одна из немногих инвестиционных компаний в России, сохранившая лицензию ЦБ РФ.

«Финам Менеджмент» предлагает как стандартные стратегии доверительного управления, так и индивидуальные – ДУ Премиум. Интересно, что у «Финам» есть ещё и ДУ Лайт. Это сочетание персонального подхода и относительно небольшого порога для входа – 100 000 руб.

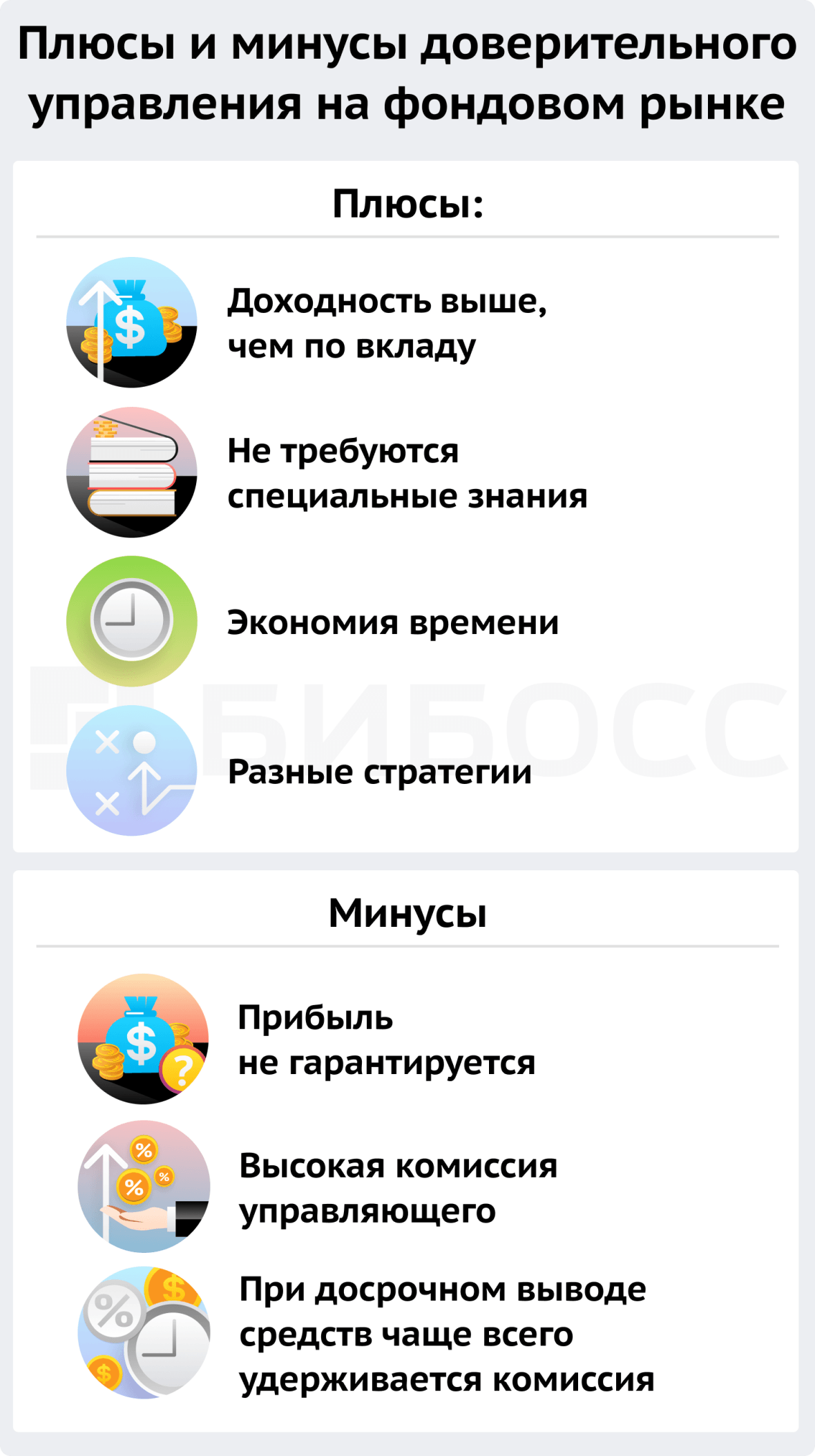

Плюсы и минусы доверительного управления на фондовом рынке

Не зря доверительное управление именно на фондовом рынке широко распространено, оно способно принести выгоду обеим сторонам. Однако и не лишено недостатков. Рассмотрим основные плюсы и минусы.

Плюсы:

- Доходность выше, чем по вкладу. ПИФы и инвестиционные стратегии более выгодны, чем банковские вклады.

- Не требуются специальные знания. Доверительное управление открывает мир инвестиций для любого. Знания в инвестировании для этого совсем не нужны, вашими активами будет управлять профессионал.

- Экономия времени. Инвестор не тратит время на анализ рынка, его изменений и совершение сделок. Всё, что требуется от инвестора, – это выбрать стратегию. По своему желанию он может просматривать отчёты.

- Разные стратегии. Если предполагаемый доход по банковскому вкладу всегда один, то при доверительном управлении вы можете выбрать стратегию с любым уровнем дохода, но не забывайте о рисках.

Минусы:

- Прибыль не гарантируется. Любые инвестиции сопряжены с риском не только не получить ожидаемую выгоду, но и потерять вложенные средства.

- Комиссия управляющего. Иногда комиссия управляющего может ощутимо снизить полученную прибыль, особенно если она была небольшая. Помимо комиссий бывают удержания за размещение, вывод денег и другие действия. Поэтому советуем подробно читать договор и все приложения.

- При досрочном выводе средств чаще всего удерживается комиссия. Деньги в доверительное управление с целью инвестирования передаются обычно на долгосрочный период (более 1 года). Если инвестор захочет вывести средства раньше, то ему придётся заплатить немаленькую комиссию. Может быть и такое, что за период прибыли почти не было, тогда у инвестора высока вероятность забрать сумму даже меньше, чем он передал в управление.

Многие опытные инвесторы считают ошибкой передачу денег в доверительное управление в целях инвестирования, особенно для новичков. Вот мнение одного из них:

О других объектах доверительного управления

Криптовалюта

Процесс доверительного управления в сфере криптовалюты позаимствован у фондового рынка. Инвестор передаёт в доверительное управление трейдеру криптовалюту или деньги для её покупки.

Трейдер управляет криптовалютой: покупает её подешевле, продаёт подороже. Так образуется прибыль, от которой 15-20% трейдер оставляет себе, а остальное возвращает владельцу (инвестору).

Как и на фондовом рынке, управление криптовалютой актуально для новичков или инвесторов, не располагающих свободным временем для самостоятельного инвестирования.

При этом передача криптовалюты в управление сильно рискованнее, чем передача денег для инвестирования или ценных бумаг. Последнее регулируется российским законом, а вот криптовалюта ещё не признана в России на законодательном уровне. В случае возникновения конфликтных ситуаций вероятность того, что инвестор сможет отстоять свои интересы в суде, минимальная.

Хотя в последние годы не утихают споры властей по поводу легализации сделок с криптовалютой. Однако к единому мнению пока прийти не удалось. А значит, риски при передаче криптовалюты в управление по-прежнему высокие.

Бизнес

В управление можно передать долю в бизнесе или бизнес полностью. Необходимость в этом возникает, если:

- собственник не может или не хочет вести бизнес самостоятельно;

- собственник скончался, до перехода к наследникам бизнес требует управления;

- бизнес необходимо вывести из кризиса или повысить его рентабельность силами привлечённых специалистов.

ПАММ-счета

ПАММ-счета – один из противоречивых инвестиционных инструментов. Он представляет собой единый счет, который открывается трейдером, туда вкладывают свои деньги все желающие инвесторы. Трейдер управляет общим объёмом денег на ПАММ-счете, совершая сделки на рынке Форекс, за что получает некоторый процент от прибыли.

Напомним, что рынок Форекс – это валютный рынок, где совершаются сделки по покупке и продаже валюты, а также делаются ставки на повышение или понижение курса валют.

Часто ПАММ-счета называют одним из видов доверительного управления. Однако это не так. При инвестировании в ПАММ-счет договор доверительного управления не заключается, так как управляющие ПАММ-счетами не имеют лицензии ЦБ РФ. Из этого следует, что такой инвестиционный инструмент не вписывается в нормы российского законодательства.

Но почему инвесторы продолжают вкладываться в ПАММ-счета? Ответ на этот вопрос и другую информацию о ПАММ-счетах вы можете узнать из нашей статьи.

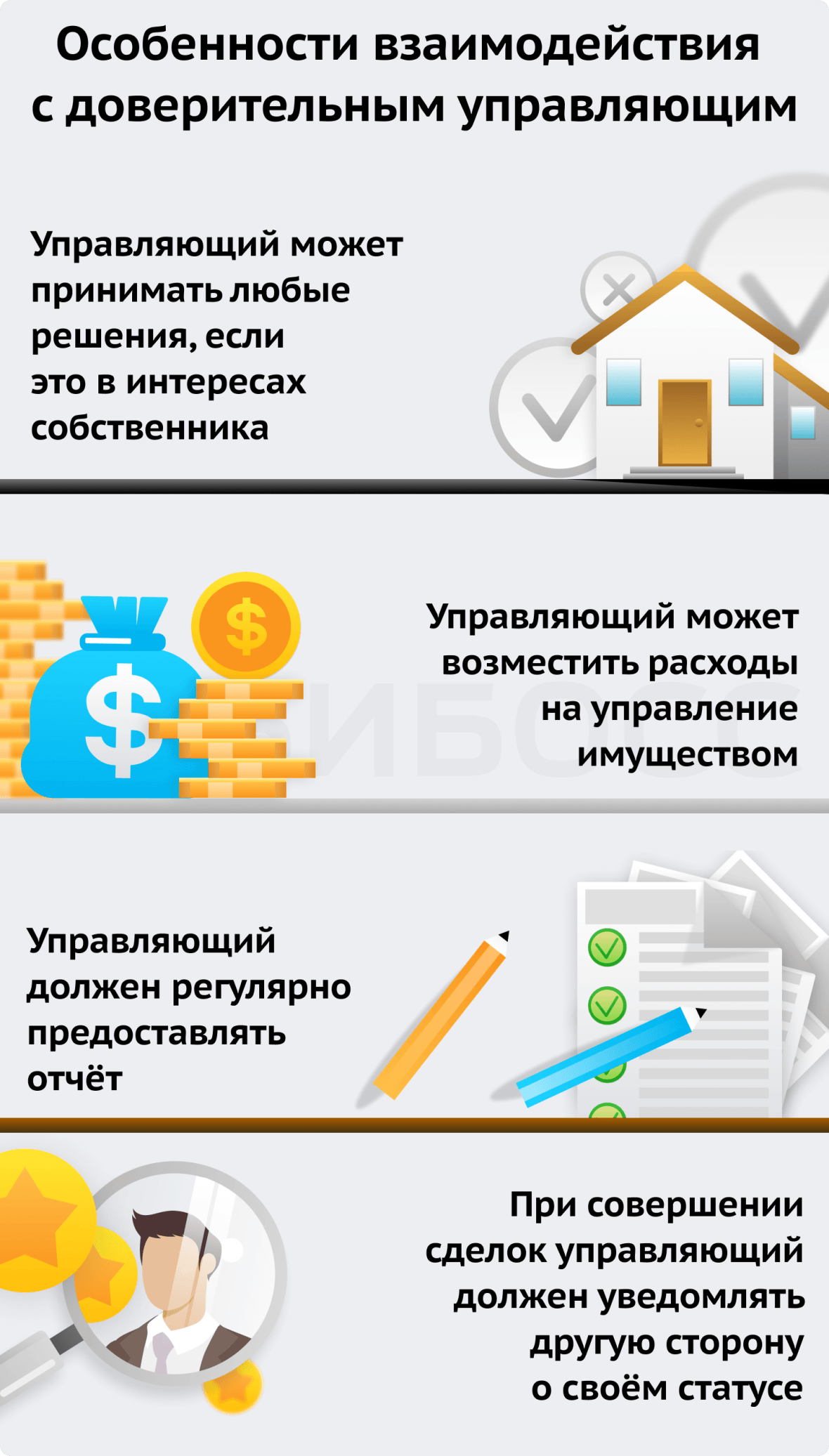

Особенности взаимодействия с доверительным управляющим

Доверительное управление довольно специфичная форма отношений. Она имеет ряд особенностей, которые важны, но часто остаются без внимания. Поговорим о некоторых из них.

Договор доверительного управления даёт право управляющему принимать любые решения относительно имущества. Главное, чтобы это было сделано в интересах выгодоприобретателя. Более того, управляющий может возместить расходы, которые он понёс при управлении имуществом, за счёт доходов от такой деятельности.

К обязанностям управляющего относится также предоставление отчёта о своей деятельности. Формат и регулярность предоставления отчёта определяются договором.

Осуществляя сделки, доверительный управляющий должен оповещать другую сторону о своём статусе. В сделках без письменного оформления — устно, а в документах проставлять пометку «Д.У.» после имени. Если управляющий не ставит в известность другую сторону о том, что он действует как Д.У., то он отвечает по такой сделке всем своим имуществом.

А что, если управляющий не сможет получить прибыль?

Если речь идёт об управлении на фондовом рынке, то прибыль не гарантируется. Если управляющий придерживался выбранной инвестором стратегии, предупредил о риске потери денег и не нарушал условий договора, то он не понесёт ответственность за отсутствие прибыли.

Другое дело – если управляющий совершал необоснованные сделки, приобретал не те активы, отклонялся от стратегии. Тогда должны быть предприняты меры управляющей компанией или саморегулируемой организацией (СРО), в которой она состоит.

Налогообложение

Прибыль выгодоприобретателя является доходом, а значит облагается налогом.

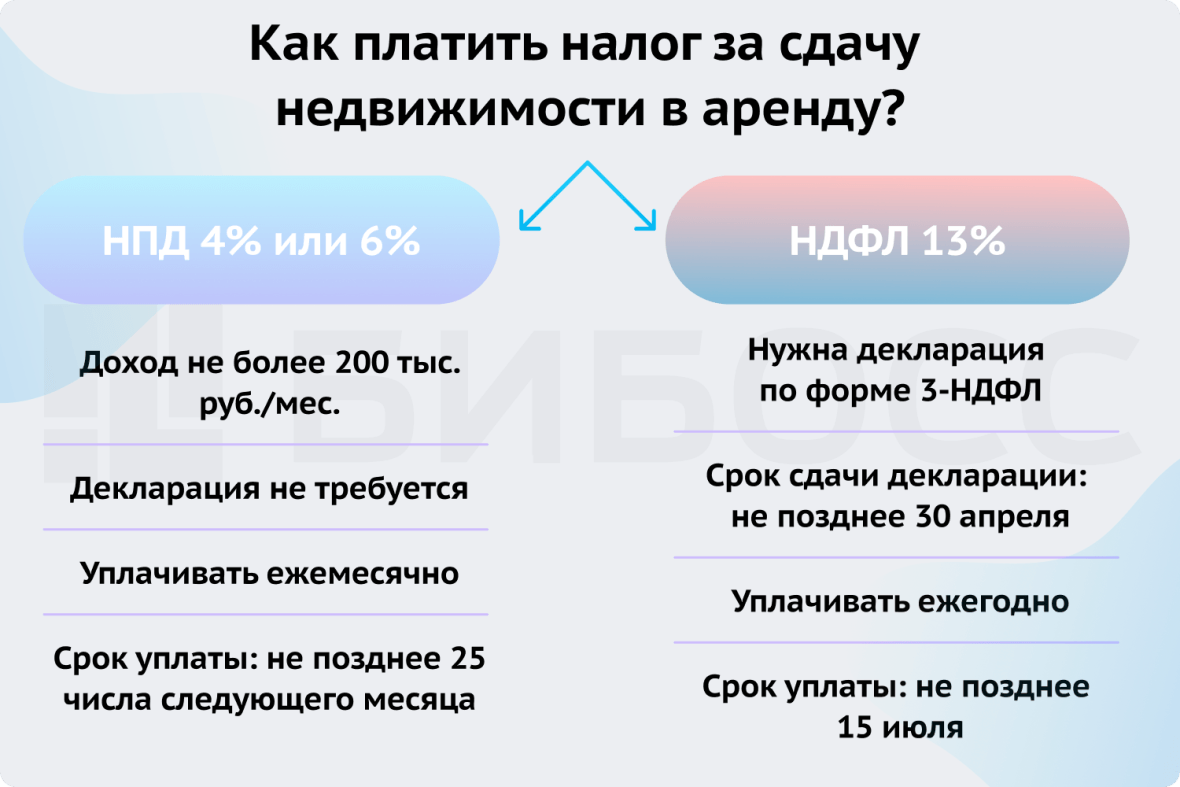

Если это прибыль от сдачи в аренду недвижимости, то есть два варианта уплаты налога:

- уплачивать НПД (налог на профессиональный доход) как самозанятый в размере 4% или 6%;

- уплачивать НДФЛ (налог на доходы физических лиц) в размере 13%.

Чтобы платить НПД со сдачи недвижимости в аренду, необходимо зарегистрироваться в качестве самозанятого. Это займёт около 10 минут. Достаточно скачать мобильное приложение «Мой налог», ввести информацию о себе, и вот вы уже самозанятый. В приложении нужно будет вносить сумму дохода, получаемую от сдачи в аренду недвижимости, а налоговая уже самостоятельно рассчитает и начислит налог. Вам остаётся только оплатить.

НПД необходимо уплачивать ежемесячно, не позднее 25 числа следующего месяца. Например, налог за сентябрь нужно будет оплатить не позднее 25 октября.

Конечно, платить НПД за сдачу недвижимости в аренду значительно выгоднее, чем НДФЛ. Но не каждый подходит под критерии самозанятости. Например, если доход от деятельности более 200 тыс. руб. в месяц, то зарегистрироваться в качестве самозанятого не получится, придётся уплачивать НДФЛ.

Чтобы уплатить НДФЛ, необходимо подать налоговую декларацию по форме 3-НДФЛ. Заполнить декларацию можно от руки в налоговой или онлайн на сайте ФНС в личном кабинете налогоплательщика.

Декларацию необходимо подать до 30 апреля года, следующего за тем, в котором был получен доход. Например, вы хотите уплатить НДФЛ за доходы 2022 года, декларацию необходимо подать до 30 апреля 2023 года. Так что времени вполне достаточно.

Кроме срока подачи декларации, есть ещё и срок уплаты налога: до 15 июля года, следующего за годом, в котором был получен доход. Если опираться на наш пример, то до 15 июля 2023 года.

Есть случаи, когда НДФЛ должен быть уплачен по ставке 30%. Это актуально для людей, не являющихся резидентами РФ. Резиденты – это лица, которые находятся на территории более 183 дней в течение года.

Часто бывает, что человек уезжает жить за границу, а имущество в России сдаёт в аренду. Если он не будет находиться в РФ хотя бы 183 дня в течение 12 месяцев, то НДФЛ за сдачу недвижимости в аренду ему придётся заплатить в размере 30% от суммы дохода.

Обратите внимание, что НПД или НДФЛ начисляется на всю сумму дохода, без вычета вознаграждения управляющего.

Что касается прибыли от управления на фондовом рынке, то здесь только один вариант – уплата НДФЛ в размере 13%. Управляющие компании самостоятельно удерживают необходимую сумму налога от полученного инвестором дохода. Вам не нужно обращаться в налоговую, это избавляет вас от лишних хлопот.

Вывод

Информация, приведённая в данной статье, не является инвестиционной рекомендацией.

Чтобы грамотно управлять средствами, получать доход, а не убыток, нужно разбираться в теме инвестирования и внимательно следить за фондовым рынком. На это уходит много времени и сил, поэтому инвесторы, в том числе и опытные, предпочитают отдавать сбережения профессионалам фондового рынка — управляющим компаниям. Давайте разберем, кто и как управляет деньгами инвесторов.

Что такое доверительное управление активами

Итак, инвестор передает средства или активы управляющей компании (УК), и та от своего имени, но в интересах клиента, осуществляет сделки по покупке или продаже этих активов для получения прибыли. Управляющая компания может инвестировать деньги в акции, облигации, металлы, индексы и другие активы, способные принести клиентам доход. Это называется доверительное управление (ДУ).

Лицензию на деятельность управляющих компаний выдает Банк России.

Доверительное управление — это когда управляющая компания от своего имени, но в интересах клиента, инвестирует средства в инструменты, доступные на фондовой бирже.

Как используются средства на доверительном управлении

Для инвестирования средств через управляющую компанию нужно пройти три шага.

- Выбрать стратегию инвестирования в зависимости от ваших целей и инвестиционного горизонта.

- Зарегистрироваться в личном кабинете управляющей компании или прийти в офис, чтобы заключить договор.

- Передать собственные средства доверительному управляющему.

В зависимости от финансовых целей клиента и готовности к риску доверительный управляющий инвестирует средства согласно утвержденной с клиентом стратегии. Управляющая компания может вкладывать средства в любые инструменты для получения дохода в рамках правил доверительного управления, инвестиционной декларации и требований Банка России. При этом нужно помнить, что прошлая доходность не гарантирует будущую, так как зависит от конъюнктуры рынка, макроэкономической ситуации и стратегии управления активами каждой управляющей компании.

Каким бывает доверительное управление активами

Управляющие компании предоставляют частным клиентам следующие услуги: паевые инвестиционные фонды (ПИФ), индивидуальные инвестиционные счета (ИИС ДУ) и индивидуальное доверительное управление.

ПИФ

Это вид коллективных инвестиций. Имущество ПИФ объединяет денежные средства клиентов, может быть инвестировано в акции, индексы, драгоценные металлы, облигации, недвижимость и другие активы. Управляет фондом управляющая компания, а пайщики, в свою очередь, могут получить доход от этих инвестиций. Полученный доход от роста стоимости пая распределяется между инвесторами пропорционально количеству паев, которыми они владеют. Приобретая пай в ПИФе, инвестор получает возможность вложить свои средства в самые разные активы. ПИФы доступны очень широкому кругу инвесторов благодаря низкому порогу входа. Так в «ААА Управление Капиталом» инвестировать в фонды онлайн можно уже от 1 000 рублей.

Как получить инвестиционный налоговый вычет от государства, мы уже рассказывали.

ИИС ДУ

Инвестор может открыть индивидуальный инвестиционный счет — ДУ и получать при этом инвестиционные налоговые вычеты от государства. Управлять средствами на ИИС будет управляющая компания в рамках выбранной стратегии, а инвестор может регулярно следить за результатами инвестирования.

ИИС интересен тем, что можно получить налоговый вычет в виде 13% от суммы вложения на ИИС за год или вообще не платить НДФЛ с доходов на ИИС.

Индивидуальное доверительное управление

Услуги по индивидуальному доверительному управлению, как правило, оказываются клиенту по личному запросу и специально под его задачи. Порог входа выше, чем для ПИФ: обычно на старте нужно вложить миллионы рублей, так как это позволяет управляющим инвестировать в более широкий список активов.

Клиент может выбрать срок инвестирования, максимальный риск, который готов принять, а также тип инструментов, в которые хочет вложить средства. Определиться с этим помогает профессионал из управляющей компании. За это компания получает вознаграждение.

Выбирая индивидуальное доверительное управление, клиент в том числе может инвестировать в инструменты, которые доступны управляющей компании как квалифицированному инвестору на фондовом рынке: часто доходность таких инструментов намного выше, но и риски также больше.

«ААА Управление Капиталом» предлагает несколько стратегий индивидуального доверительного управления. В зависимости от финансовых целей, критериев доходности и риска, объема и срока инвестиций, текущей рыночной ситуации клиенты могут выбрать консервативные или высокодоходные варианты размещения средств.

Как выбрать свою управляющую компанию

При выборе управляющей компании стоит зайти на ее сайт и изучить историю компании, рейтинги надежности, продуктовую линейку и историческую доходность по каждому продукту, ознакомиться со списком акционеров.

Также свяжитесь с менеджерами УК и проверьте, насколько полно, четко и быстро они отвечают на ваши вопросы.

Чек-лист: как не прогадать с управляющей компанией

- Убедитесь, что компания имеет лицензию Банка России.

- Посмотрите, какова стоимость чистых активов под управлением этой УК. Если несколько сотен млрд и более — значит, этой компании доверяют.

- Ознакомьтесь с комиссионной политикой.

- Изучите доходность нужного вам продукта или стратегии как на сегодняшний день, так и в историческом разрезе. Сравните доходность с биржевыми индексами на эти инструменты и с продуктами других компаний.

- Прочитайте правила доверительного управления компании.

- Сформулируйте вопросы и задайте их специалистам УК.

В определенный момент времени деловые люди начинают понимать, что их компания выходит на предел своих возможностей. Прибыли максимальны, мощности загружены, и встает вопрос либо о расширении, либо о диверсификации бизнеса.

Многие обладатели капиталов хотят просто выгодно и надежно вложить средства в какое-нибудь дело, не участвовать в управлении, но получить максимальный доход от инвестиций. В достижении этой цели могут помочь управляющие компании — организации, которые осуществляют доверительное управление какими-либо средствами.

Выбор управляющей компании

Эти структуры состоят из высокопрофессиональных экспертов, знакомых с секретами успешного инвестирования. Они оценивают перспективы проектов и возможности инвесторов, выбирая сочетание минимально возможных рисков с максимально возможной прибылью. Выбирать управляющую компанию надо тщательно, поскольку от профессионализма ее команды зависит судьба вкладываемых капиталов. И надо знать, что все УК как минимум должны иметь лицензию Федеральной службы по финансовым рынкам России.

По словам управляющего директора ЗАО «УК «РВМ Капитал» Феликса Блинова, в целом среди людей, обладающих капиталом, очень востребованы управляющие компании. «Стоит отметить, что тем, у кого есть большой капитал, управляющие компании неинтересны, потому что они сами хотят контролировать свои финансы. Для этого в их компаниях создаются бэк-офисы, способные вести дела. А если у потенциального инвестора есть, например, $1 млн и он готов его вложить, нет смысла содержать собственный большой штат специалистов по инвестированию. Такому инвестору прямая дорога к управляющим компаниям», — рассказал «СКБ Контур» Феликс Блинов.

Если у вас есть гениальная идея, но нет капитала, просить деньги у банка бессмысленно. Нужно привлекать капитал инвестора, а потом уже банковские средства.

Услуги управляющей компании

По словам эксперта, управляющие компании предлагают услуги и выбирают проекты под инвестиции для инвесторов любого профиля исходя из целей, которые они ставят. Если целью инвестора является высокая доходность и он готов на определенную степень риска, то можно попробовать венчурное инвестирование, например в IT-проекты. Если же речь идет о консервативном инвесторе, таком как, например, Пенсионный фонд, основной целью которого является сохранение средств и он согласен на меньшую, но более или менее гарантированную прибыль, то можно инвестировать средства в недвижимость.

Цели управляющей компании

При этом управляющие компании нацелены на получение высоких показателей доходности для всех участников инвестиционного процесса. Они являются своего рода партнерами для бизнесменов, поскольку управляющие компании решают, в какие проекты вкладывать деньги инвесторов. «Предпринимателям нужен капитал, — пояснил Феликс Блинов. — Например, у вас есть гениальная идея, хороший проект, но нет капитала. Идти просить деньги на реализацию проекта в банк бессмысленно, потому что, если проект на сто миллионов, а у вас есть только сто тысяч, банк скажет «нет». Надо привлекать в проект капитал инвестора, а потом уже банковские средства. То есть для бизнесменов управляющие компании могут стать партнерами».

Карманные управляющие компании

Многие холдинги создают собственные, так называемые карманные, управляющие компании, содержание которых порой не слишком эффективно по рабочим параметрам, но очень затратно для компании из-за высоких зарплат топ-менеджмента. Порой лучше выбрать стороннюю команду профессионалов, которые занимаются исключительно инвестированием, имеют определенные навыки и в составе организации показывают высокие рейтинги надежности.

Что такое доверительное управление активами

Инвесторы нередко передают свои активы в доверительное управление. Управляющие совершают сделки по заранее оговоренным стратегиям с целью увеличения капитала инвесторов. Как устроено доверительное управление и насколько оно выгодно — в статье.

Инвестор, решивший передать свои активы в доверительное управление, может обратиться к профессиональному участнику, у которого есть лицензия на доверительное управление, и заключить с ним договор. При некоторых условиях управляющий может разработать индивидуальную стратегию под конкретного инвестора.

- Что такое доверительное управление

- Как регулируется доверительное управление

- Задачи доверительного управляющего

- Кому подходит управление ценными бумагами

- Как выбрать доверительного управляющего

- Кратко

Что такое доверительное управление

Доверительное управление (ДУ) — это передача средств или активов профессиональному участнику рынка ценных бумаг, имеющему лицензию на доверительное управление. Он совершает сделки на рынке ценных бумаг от своего имени, но в интересах инвестора. Такие доверительные управляющие могут проводить сделки с акциями, облигациями, а также заключать договоры, являющиеся производными финансовыми инструментами. Их задача — увеличить вложенный инвестором капитал и заработать свой процент за управление активами.

Как регулируется доверительное управление

Основные нормы о деятельности по доверительному управлению ценными бумагами в России содержатся в статье 5 Федерального закона «О рынке ценных бумаг» и главе 53 Гражданского кодекса РФ. Согласно положениям статьи 5 ФЗ «О рынке ценных бумаг» право на осуществление доверительного управления имеют только профессиональные участники рынка ценных бумаг — юридические лица, которые получили лицензию Банка России на осуществление деятельности по управлению ценными бумагами.

Доверительному управляющему можно передать практически любые виды активов на фондовом рынке: акции, облигации, ценные бумаги иностранных эмитентов, паи паевых инвестиционных фондов. Если инвестор передает в управление деньги, управляющий может использовать их, например, для покупки драгоценных металлов, если это соответствует стратегии клиента.

Передача ценных бумаг в доверительное управление и покупка их на деньги инвестора не приводят к установлению права собственности доверительного управляющего на эти ценные бумаги, то есть они по-прежнему принадлежат инвестору.

Задачи доверительного управляющего

Когда инвестор передает активы в индивидуальное доверительное управление, он, как правило, акцептует условия регламента доверительного управления и выбирает одну из существующих стратегий. Стратегия определяет, куда и каким образом будут инвестированы его средства. Как правило, она содержит:

- перечень объектов инвестирования;

- цели и стратегию;

- условия и ограничения инвестиционной деятельности;

- сведения о структуре активов, которую обязан соблюдать доверительный управляющий;

- правила диверсификации активов;

- рок действия инвестиционной декларации.

Кроме того, частный инвестор может открыть ИИС и заключить договор на доверительное управление. Профессиональный управляющий будет совершать сделки в интересах клиента, а клиент сможет получать налоговый вычет на взнос при наличии официального дохода (тип А) или же на вычет на доход и тип Б. Условия те же: ИИС может быть только один, пополнять его можно только в рублях и на сумму не более 1 млн в год.

Кому подходит управление ценными бумагами

Как правило, доверительное управление популярно среди инвесторов с крупными портфелями. Управляющие составляют индивидуальную стратегию под цели и задачи инвестора, выбирая срок и максимальный риск, который готов принять инвестор.

Главное преимущество такого подхода заключается в том, что инвестор перекладывает на управляющего обязанности следить за рынком, а также выбирать активы для инвестирования. Это позволяет владельцу счета инвестировать без временных затрат на анализ ценных бумаг. При этом инвестор сам определяет стратегию инвестирования с учетом рисков.

Вознаграждение доверительного управляющего может быть фиксированным или состоять из процента активов в управлении, а также процента от итогового дохода.

Однако доверительный управляющий не гарантирует инвесторам прибыль, так как никто не может точно предсказать поведение рынка в будущем.

Активы, находящиеся в доверительном управлении, не попадают под систему страхования вкладов. Поэтому для защиты от рисков инвестору также следует диверсифицировать свои активы — например, дополнительно иметь депозит и брокерский счет.

Как выбрать доверительного управляющего

Чтобы правильно выбрать доверительного управляющего, нужно проанализировать управляющую компанию по нескольким пунктам:

- Лицензия. В первую очередь необходимо проверить наличие у доверительного управляющего лицензии Банка России на ведение данной деятельности.

- Имущество. Стоит проанализировать, какой объем активов находится в управлении у компании и как он менялся в течение последних лет. Чем больше объем имущества под управлением, тем больше инвесторы ей доверяют.

- Рейтинги надежности. В открытом доступе можно поискать рейтинги, присвоенные доверительным управляющим специализированными рейтинговыми агентствами. Чем выше рейтинг, тем надежнее доверительный управляющий.

- Доходность. Если доверительный управляющий показывает доходность выше индексов, вероятно, его стратегии успешны. Важно помнить, что доходность показывается исторически, и такой показатель в будущем не гарантирован.

- Вознаграждение. Следует проанализировать размер комиссии у разных доверительных управляющих и выбрать наиболее оптимальный вариант.

Кратко

-

1

Доверительным управлением называют управление профессиональным участником рынка деньгами, ценными бумагами или другими активами. -

2

Профессиональные управляющие распоряжаются имуществом в рамках инвестиционной декларации с учетом допустимого уровня риска и работают с целью увеличения капитала инвестора. -

3

Надежность доверительного управляющего можно проверить по нескольким критериям, данные по которым есть в открытых источниках.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на

основании лицензии профессионального участника рынка ценных бумаг на осуществление

брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также

лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на

осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии

на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России

08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор,

при условии использования предоставленной информации для принятия инвестиционных

решений. Представленная информация не является индивидуальной инвестиционной

рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении

операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт

ответственности за возможные убытки инвестора в случае совершения операций либо

инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон

Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для

статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать

наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на

обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в

отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон

Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего

устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не

хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями

регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на

сайт брокера

за сведениями об изменениях, произведенных в регламенте

брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением

сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

© 2023 Ньютон Инвестиции

Главное

Hide

- Что такое доверительное управление

- Какие виды доверительного управления бывают на финансовом рынке?

- Преимущества и недостатки доверительного управления

- Чек-лист: как выбрать управляющую компанию

- Что должно быть в договоре доверительного управления?

Если вы не хотите разбираться во всех тонкостях и нюансах инвестирования, можно отдать управление активами доверительному управляющему — профессионалу фондового рынка. Разбираемся, кому может пригодиться доверительное управление и в чем его преимущество.

Что такое доверительное управление

Прийти на биржу и сразу купить ценные бумаги просто так нельзя. Любому инвестору нужен посредник — брокер. Именно он совершает сделки по указаниям клиента на фондовой бирже: после того как инвестор самостоятельно примет решения, какие ценные бумаги покупать и когда их продавать, брокер начинает действовать.

Но что делать тем, кто никогда не инвестировал или плохо разбирается в рынке? Обратиться к доверительному управляющему. Чаще всего в этой роли выступает банк или управляющая компания (УК), у которой обязательно должна быть лицензия Банка России на работу с частными инвесторами.

Вот как это работает: инвестор заключает договор с доверительным управляющим, а затем передает ему в распоряжение свои деньги или ценные бумаги. Клиенту нужно только примерно определиться, во что он хотел бы инвестировать, и периодически контролировать состояние своего инвестиционного портфеля. Сделки за него будет заключать УК: покупать и продавать активы, стремясь извлечь как можно больше прибыли для их владельца. Делать она это будет, разумеется, за вознаграждение.

В России больше половины инвесторов предпочитают составлять портфель самостоятельно. Всего треть участников рынка сотрудничает с доверительными управляющими. С основными правилами инвестиций для начинающих можно ознакомиться в статье.

Какие виды доверительного управления бывают на финансовом рынке?

Их несколько, разберем основные:

- Коллективное управление через ПИФы (паевые инвестиционные фонды). Деньги сразу нескольких инвесторов объединяют в крупные пулы, а затем вкладывают в облигации, акции или другие активы. Средствами распоряжается УК. Это самый доступный вид доверительного управления для начинающих инвесторов, так как купить пай можно хоть за 100 рублей. При этом доходность от ПИФов нередко бывает больше, чем выплаты процентов по депозитам.

- Стандартные стратегии — в этом случае УК предлагает инвестору на выбор типовые портфели с разнообразным набором активов, порогом входа и риском. У таких стратегий доходность больше, чем у ПИФов, зато порог входа намного выше — от нескольких десятков тысяч рублей.

- Индивидуальные стратегии — эта форма сотрудничества выглядит так: УК разрабатывает для каждого клиента персональную стратегию и не ограничивает его в перечне и структуре активов. Как правило, индивидуальные стратегии подходят только очень состоятельным клиентам, готовым инвестировать сотни тысяч и даже миллионы рублей.

- Консультационное доверительное управление — это особенный вид управления, при котором управляющий не распоряжается активами инвестора, а дает ему советы, как лучше ими распорядиться. Комиссия за услугу фиксированная, никаких гарантий нет.

Преимущества и недостатки доверительного управления

Перед тем как обращаться за услугами к доверительному управляющему, нужно тщательно взвесить все плюсы и минусы такой стратегии.

Преимущества:

- Не обязательно разбираться в ценных бумагах и выбирать, когда их или другие ценные активы покупать,а когда продавать.

- Управляющий может купить активы, которые инвестору со скромным стартовым капиталом приобрести самостоятельно не получится — например, еврооблигации, цена на которые начинается от 1000 долларов.

- УК могут предлагать стратегии управления с защитой капитала — деньги инвесторов вкладываются в надежные облигации или депозиты. При этом клиенту гарантируют возврат более 90 % от первоначально вложенных средств. Так у инвестора появится возможность получить доход при комфортном для него уровне риска.

Но и недостатков у доверительного управления немало:

- Доход никто не обещает. Инвестиции — это всегда риск. УК не несут ответственности за колебания цен на рынке. Деньги в доверительном управлении не застрахованы, поэтому убытки никто не компенсирует.

- Услуги УК ценятся высоко. Например, комиссия за управление начинается от 1 % от доходов. Еще управляющий может дополнительно взимать вознаграждение за успех и за вывод активов. А если денег на счете инвестора не хватает, то управляющая компания может продать ценные бумаги клиента или конвертировать валюту, чтобы получить причитающееся.

- Изменить инвестиционную стратегию можно только после отправки письменного запроса в компанию и соблюдения кучи формальностей. На это зачастую уходит много времени.

- При досрочном расторжении договора возможна частичная потеря инвестированных средств.

Чек-лист: как выбрать управляющую компанию

- Убедитесь, что у УК есть лицензия от Центробанка. Проверить эту информацию можно в онлайн-справочнике Банка России.

- Изучите кредитный рейтинг компании — например, рейтинг от агентства «Эксперт РА». Он помогает понять, насколько управляющая компания финансово устойчива. А++ — это наивысшая оценка надежности компании.

- Узнайте доходность УК. Нужно выяснить, какую выгоду приносили инвесторам стратегии доверительного управляющего в последние два-три года. На сайте любой управляющей компании есть раздел «Раскрытие информации», в нем выкладываются финансовые отчеты. Там отображаются данные по выручке от оказания услуг, инвестиционным и комиссионным доходам. Если эти показатели растут каждый год, значит компания работает эффективно.

- Прочитайте правила компании. На сайте организации обычно есть раздел, посвященный управлению ценными бумагами. Чтобы понять можно ли доверять компании, оцените доходность ее стратегий за прошлые годы. Но учтите: прошлая доходность далеко не всегда гарантирует получение прибыли в будущем.

- Ознакомьтесь с комиссионной политикой. Для этого сравните комиссии разных УК. Высокие тарифы могут быть оправданы, если компания зарабатывает для своих клиентов больше, чем ее конкуренты. В противном случае нет смысла платить чересчур большие комиссии.

- Оцените удобство коммуникаций с УК: есть ли у нее мобильное приложение или сайт, можно ли пополнять счет, выводить деньги через личный кабинет, как следить за состоянием своего портфеля активов, насколько быстро отвечает служба поддержки и т. д.

Что должно быть в договоре доверительного управления?

Договор заключается на срок до 5 лет. Чаще всего он типовой, то есть клиенты присоединяются к стандартному договору и подписывают заявление. В договоре указывают:

- сведения об инвесторе, а также о его активах;

- срок действия соглашения;

- полномочия сторон;

- стратегию управления активами;

- размер комиссионных;

- санкции за нарушения условий договора.

Когда инвестор подпишет договор, он может открыть счет и пополнить его. Большинство клиентов управляющих компаний пользуются ИИС, так как такой счет позволяет дополнительно получить налоговый вычет.