Дата публикации: 14.12.2022 10:38

Управление Федеральной налоговой службы по Калининградской области (далее – Управление) сообщает следующее.

В связи с введением с 01.07.2021 на территории Российской Федерации национальной системы прослеживаемости товаров (далее – НСПТ) у налогоплательщиков возникают обязанности по представлению документов, содержащих реквизиты прослеживаемости (статья 23 Налогового Кодекса Российской Федерации).

Перечень товаров, подлежащих прослеживаемости, утвержден Постановлением Правительства РФ от 01.07.2021 № 1110 «Об утверждении перечня товаров, подлежащих прослеживаемости» (далее – Перечень), порядок функционирования механизма прослеживаемости утвержден Постановлением Правительства РФ от 01.07.2021 № 1108 «Об Утверждении положения о национальной системе прослеживаемости товаров» (далее – Положение).

Правила НСПТ распространяются на организации и ИП, которые совершают операции с прослеживаемыми товарами. Они признаются участниками оборота таких товаров (п. 2 Положения) и должны выставлять счета-фактуры в электронной форме (п. 1.1 ст. 169 НК РФ, пп. «в» п. 13 Положения). Формат счета-фактуры в электронной форме утвержден Приказом ФНС России от 19.12.2018 N ММВ-7-15/820@.

При осуществлении операций с прослеживаемыми товарами (реализация или приобретение) через комиссионеров (агентов), действующих от своего имени на основе договоров комиссии (агентских договоров) и осуществляющих предпринимательскую деятельность в интересах комитентов (принципалов), являющихся участниками оборота товаров, подлежащих прослеживаемости ФНС России выпустило письмо для использования в работе от 28.05.2021 N ЕА-4-15/7407.

В соответствии с письмами Министерства финансов Российской Федерации от 08.02.2022 № ЗГ-3-15/998, от 30.03.2021 № 27-01-24/23047 товар, ввезенный на территорию Российской Федерации и помещенный под таможенную процедуру свободной таможенной зоны, прослеживаемости не подлежит.

На сайте ФНС России nalog.gov.ru/rn77/service/traceability/ размещен сервис, с помощью которого можно проверить, подлежит ли товар прослеживаемости (пп. «з» п. 13 Положения, Письмо ФНС России от 19.08.2021 N ЕА-4-15/11700@).

Прослеживаемости подлежат товары, находящиеся в собственности у участника оборота, если их код по ТН ВЭД ЕАЭС указан в Перечне товаров (пункт 2 Положения, Письмо ФНС России от 28.06.2021 N ЕА-4-15/9015@).

Система прослеживаемости касается только импортных товаров, которые обращаются в России. Каждой партии товара присваивается регистрационный номер (далее — РНПТ), по которому можно увидеть его историю.

Присвоенный РНПТ указывается в счет-фактурах, УПД при реализации товара как налогоплательщиком на общей системе налогообложения (ОСНО), так и на специальном. Обязанность указывать РНПТ в электронных счет-фактурах или УПД лежит на продавце.

При совершении операций с прослеживаемым товаром, налогоплательщики, применяющие спец.режимы налогообложения, либо освобожденные от НДС, в течении 5 дней с даты отгрузки товара составляют УПД в электронной форме с указанием реквизитов прослеживаемого товара.

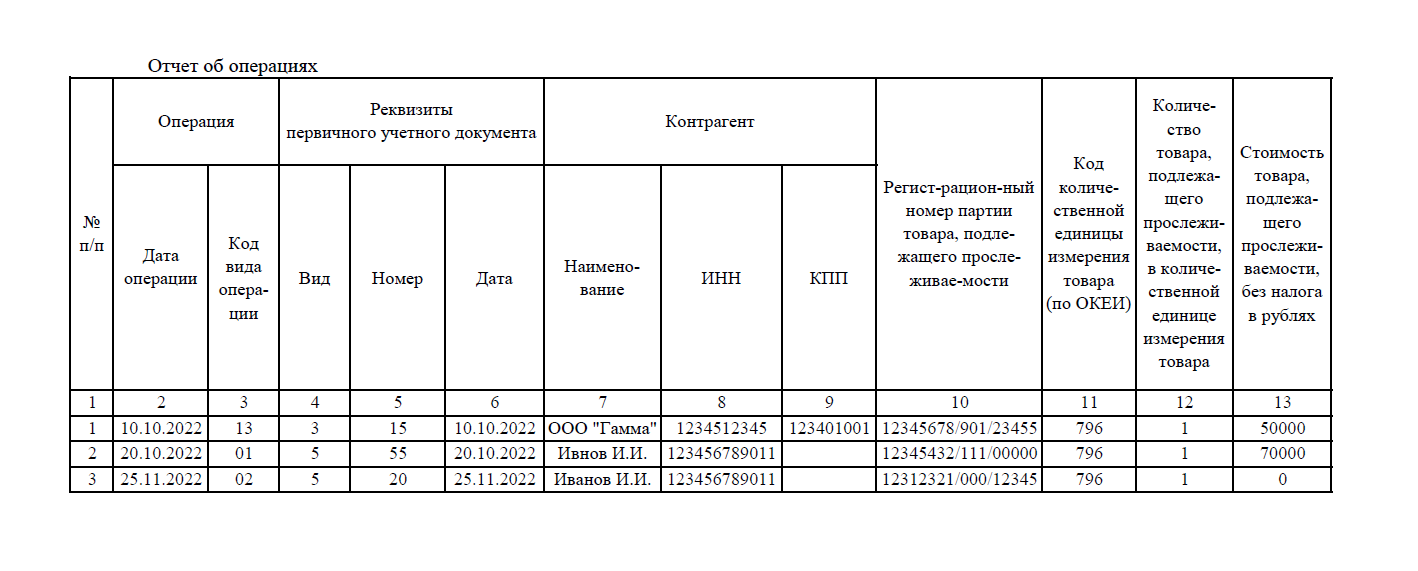

Все операции с прослеживаемым товаром отражаются в отчете об операциях с прослеживаемыми товарами (далее — Отчет) и представляется в налоговый орган ежеквартально, в срок не позднее 25-го числа, следующего за истекшим периодом (п. 32 Положения). Форма отчета утверждена Приказом ФНС России от 08.07.2021 N ЕД-7-15/645@. В нем приведены также Порядок заполнения отчета и Формат для представления в электронной форме.

Налогоплательщики, применяющие ОСНО при операциях с прослеживаемым товарам, также составляют электронную счет-фактуру (либо УПД) в течении 5 дней с даты отгрузки товара с реквизитами прослеживаемости и направляет ее по ТКС через оператора ЭДО покупателю. В декларации по НДС все операции отражаются в разделах 8, 9, 10, 11.

Административные штрафы за нарушение требований, связанных с работой системы прослеживаемости, планируют ввести в действие с 1 января 2024 года.

Управление Федеральной налоговой службы по Калининградской области рекомендует провести анализ сведений, отраженных в документах, содержащие реквизиты прослеживаемости и отразить сведения о прослеживаемых товарах в налоговой декларации по НДС или представить Отчеты за период с 01.07.2021 по настоящее время с приложением письменных пояснений и подтверждающих документов.

Работаете с импортными товарами? С 1 июля 2021 года начинает действовать национальная система обязательной прослеживаемости товаров. Прослеживаться будут импортные товары согласно утвержденному правительством перечню. Товарам будет присваиваться регистрационный номер партии товара (РНПТ). Операции с товарами согласно РНПТ с помощью электронного документооборота (ЭДО) поступают в систему прослеживаемости. В счетах-фактурах появляются новые реквизиты, а применение ЭДО становится обязательным. Ежеквартально компании обязаны отчитываться в ФНС. Штрафные санкции будут применять с 1 июля 2022 года.

О сроках поддержки прослеживаемости в решениях «1С:Предприятие 8» см. в Мониторинге законодательства.

В статье расскажем, какие товары подлежат прослеживаемости, какие отчеты и как часто необходимо сдавать, важные изменения в счетах фактурах в связи с началом прослеживаемости и как подготовиться к учету прослеживаемости.

- Национальная система прослеживаемости

- Участники системы и товары, подлежащие прослеживаемости

- Изменения в документах и учете

- РНПТ

- Электронный документооборот

- Счета-фактуры и УПД

- Отчеты, сроки, штрафы

- Подготовка к учету прослеживаемости

- Итоги

- Методическая поддержка пользователей «1С:Предприятия»

Национальная система прослеживаемости

Участники системы и товары, подлежащие прослеживаемости

Оператор системы прослеживаемости — ФНС России.

Кто участники — все организации и предприниматели на любой системе налогообложения, у которых есть операции с прослеживаемыми товарами. А также все посредники: комиссионеры и агенты, ведущие такие операции.

Товары. Полный список товаров утверждается. В эксперименте участвовали холодильники, автопогрузчики, бульдозеры, стиральные машины, мониторы, электронные интегральные схемы, детские коляски и детские сидения безопасности. Более полная и точная информация в Постановлении Правительства.

Компаниям, которые затрагивает вводимая система прослеживаемости, с 1 июля начинают указывать в первичных документах реквизиты прослеживаемости и предоставлять в налоговые органы сведения об операциях. Поэтому для компаний изменяется порядок предоставления первичных документов, появляется обязанность уведомлять об операциях с прослеживаемыми товарами и сдавать новые отчеты в ФНС.

Изменения в документах и учете

РНПТ

Регистрационный номер партии товара (РНПТ). Каждой партии прослеживаемых товаров в Россию при ввозе присваивается РНПТ. С помощью этого номера ФНС контролирует движение импортных товаров. Регистрационный номер теперь появляется в первичных документах: счетах-фактуры, документах отгрузки, а также в отчете об операциях и декларации по НДС.

При ввозе товаров из стран ЕАЭС (Армения, Беларусь, Казахстан, Кыргызстан) компании-импортеры обязаны в течение 5 дней с даты принятия товаров на учет уведомить ФНС, которая формирует на каждую партию РНПТ.

При ввозе товаров из других стран компании формируют РНПТ самостоятельно на основании регистрационного номера таможенной декларации и номера партии товаров.

Компании при совершении покупки/продажи прослеживаемых товаров предоставляют друг другу электронные документы с указанием РНПТ. Компании, которые являются плательщиками НДС, предоставляют счета-фактуры. Компании, которые не являются плательщиками НДС обмениваются отгрузочными документами.

Как в «1С:Бухгалтерии 8» (ред. 3.0) и в «1С:Управление нашей фирмой» отражать операции с прослеживаемыми товарами с 01.07.2021 — в частности, получать РНПТ при ввозе прослеживаемых товаров из ЕАЭС и третьих стран и др., — см. в новом справочнике «Прослеживаемость товаров».

Документы через ЭДО поступают в систему прослеживаемости.

ЭДО

Электронный документооборот (ЭДО) обязаны применять все участники системы прослеживаемости с 1 июля 2021 г. согласно ФЗ от 09.11.2020 № 371-ФЗ и ст. 169 НК РФ.

Компании через ЭДО обязаны передавать в ФНС отчеты и информацию об остатках товаров.

Также ЭДО используются участниками для обмена между собой первичными документами.

Об электронном документообороте в 1С электронными счетами-фактурами, первичными учетными документами и др. см. в разделе «Инструкции по учету в программах „1С“».

Счета-фактуры и УПД

Счета-фактуры по прослеживаемым товарам теперь оформляются обязательно в электронном виде.

В форме счета-фактуры появляются новые реквизиты в связи с прослеживаемости:

- РНПТ,

- единица измерения товара,

- количество,

- регистрационный номер таможенной декларации (в случает производства товара не в стране ЕАЭС),

- порядковый номер записи поставки,

- реквизиты для идентификации документа об отгрузке товара.

В порядке исключения можно выставлять бумажные счета-фактуры при следующих операциях:

- реализация физическим лицам для личных, семейных, домашних и иных нужд, не связанных с предпринимательской деятельностью;

- реализация плательщикам налога на профессиональный доход;

- реализация и перемещение товара с территории РФ при экспорте (реэкспорте);

- реализация и перемещение товаров с территории РФ на территорию другого государства — члена ЕАЭС.

Универсальные передаточные документы (УПД). Организации, которые не являются плательщиками НДС, при продаже прослеживаемых товаров выдают вместо счетов-фактур УПД .

УПД аналогично счетам-фактурам содержат реквизиты прослеживаемости:

- РНПТ,

- единица измерения товара,

- количество прослеживаемых товаров.

Что изменилось в документах для учета НДС с 01.07.2021.

УПД оформляется и передается в электронном виде через ЭДО. Исключение составляют те же случаи, что и для счетов-фактур.

Отчеты, сроки, штрафы

Состав отчетов. У всех компаний: юридических лиц и ИП, совершающих операции с прослеживаемыми товарами появляется обязанность дополнительно отчитываться перед ФНС. Полный состав отчетов и порядок заполнения можно уточнить в Письме ФНС.

Основные отчеты:

Уведомление о ввозе. Отчет сдают компании, которые ввозят прослеживаемые товары из стран ЕАЭС, в течение пяти дней с даты постановки товаров на учёт. ФНС га основании уведомления присвоит РНПТ на каждую партии и сообщит по ТКС.

Уведомление об имеющихся остатках. Отчет должны предоставить компании, у которых есть прослеживаемые товары и они собираются их реализовать. Например, компания до 1 июля 2021 года приобрела и использовала мониторы в своей деятельности. После 1 июля 2021 года решила продать старые и купить новые. Перед продажей необходимо оформить уведомление об остатках.

Уведомление о перемещении. Отчет сдают компании, которые вывозят прослеживаемые товаров из РФ в государства ЕАЭС. Сдается в течении пяти дней с даты отгрузки товара.

Отчёт об операциях с товарами, подлежащими прослеживаемости, сдают все компании ежеквартально, начиная с 3 квартала 2021 года не позднее 25 числа месяца, который следует за истекшим отчетным периодом. Отчет сдается в электронной форме. Указываем полную информацию о приобретении, реализации и передаче прослеживаемых товаров, в том числе через агента или комиссионера.

Штрафные санкции за нарушение начнут действовать с 1 июля 2022 года.

Подготовка к учету прослеживаемости

1. Подключение к ЭДО. Применение ЭДО становится обязательным для работы с прослеживаемыми товарами. Если еще не работаете с электронными документами, то можно быстро подключиться к 1С-ЭДО. Этот сервис уже работает с типовыми программами 1С и можно обмениваться электронными документами непосредственно из учетной программы.

2. Инвентаризация остатков и получение РНПТ. Проверьте свои товары в списке прослеживаемых с помощью ТН ВЭД. Если у вас на складе до 1 июля 2021 г. есть товары, подлежащие прослеживаемости, то посчитайте количество и сверьте остатки. Отправьте в налоговую уведомление об остатках для получения РНПТ. Сделать это нужно до реализации товаров. При продаже уже необходимо будет указать полученные РНПТ. Для дальнейшей работы удобно в справочнике номенклатуры сгруппировать товары по ТН ВЭД. Для каждой позиции поставьте признак прослеживаемости и заполните страну происхождения.

3. Подключение к системе электронной отчетности. Отчитываться перед налоговой необходимо тоже в электронном виде. Для пользователей 1С удобно подключиться и использовать 1С-Отчетность. Этот сервис уже встроен в программы 1С, отчеты заполняются автоматически и можно сдавать непосредственно из учетной программы.

В программе 1С:УНФ будут реализованы все операции по оперативному учету товаров, подлежащих прослеживаемости. Для отчетности ежеквартально по прослеживаемым товарам рекомендуем использовать 1С:Бухгалтерию.

Итоги

Новые условия работы в системе прослеживаемости затронут все компании и предпринимателей, работающих импортными товарами согласно утвержденному перечню. Не имеет значения ни форма собственности, ни система налогообложения, ни собственник ли вы товара, либо посредник.

Стала обязательным применение ЭДО, первичными документами обмениваемся только в электронном виде, документы получили новые реквизиты.

Система прослеживаемости уже начинает работать с 1 июля 2021 г, первую отчетность сдаем за 3 кв. 2021 года. Штрафные санкции начнут применять с 1 июля 2022 года.

Методическая поддержка пользователей «1С:Предприятия»

- 24.06.2021 в 1С:Лектории состоялась онлайн-лекция о системе прослеживаемости товаров и отражении в «1С:Бухгалтерии 8» с участием представителя ФНС России и эксперта 1С. Видеозапись см. на сайте 1С:ИТС.

- А.А. Касянюк (начальник управления камерального контроля ФНС России). Система прослеживаемости импортных товаров. Нормативное регулирование.

- Е. Калинина. Система прослеживаемости товаров: поддержка в «1С:Бухгалтериии 8».

ПРАВИТЕЛЬСТВО РОССИЙСКОЙ ФЕДЕРАЦИИ

ПОСТАНОВЛЕНИЕ

от 1 июля 2021 г. N 1108

ОБ УТВЕРЖДЕНИИ ПОЛОЖЕНИЯ О НАЦИОНАЛЬНОЙ СИСТЕМЕ ПРОСЛЕЖИВАЕМОСТИ ТОВАРОВ

В соответствии с пунктом 2.3 статьи 23 Налогового кодекса Российской Федерации, статьей 6.2 Закона Российской Федерации «О налоговых органах Российской Федерации» Правительство Российской Федерации постановляет:

1. Утвердить прилагаемое Положение о национальной системе прослеживаемости товаров.

2. Установить, что с 1 января 2023 г. операторы электронного документооборота обязаны представлять в федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, не позднее рабочего дня, следующего за днем получения поступивших им по формату, утвержденному указанным федеральным органом исполнительной власти, в электронной форме содержащие реквизиты прослеживаемости счета-фактуры, в том числе корректировочные счета-фактуры, или содержащие реквизиты прослеживаемости универсальные передаточные документы, универсальные корректировочные документы в порядке, установленном таким федеральным органом исполнительной власти.

3. Федеральной налоговой службе утвердить:

а) в срок не позднее 1 августа 2021 г. — формы, форматы, порядки заполнения отчета об операциях с товарами, подлежащими прослеживаемости, и документов, содержащих реквизиты прослеживаемости;

б) в срок не позднее 1 декабря 2022 г. — порядок представления операторами электронного документооборота в федеральный орган исполнительной власти, указанный в пункте 2 настоящего постановления, в электронной форме содержащих реквизиты прослеживаемости счетов-фактур, в том числе корректировочных счетов-фактур, а также содержащих реквизиты прослеживаемости универсальных передаточных документов, универсальных корректировочных документов.

4. Настоящее постановление вступает в силу со дня официального опубликования.

Председатель Правительства

Российской Федерации

М. МИШУСТИН

УТВЕРЖДЕНО

постановлением Правительства

Российской Федерации

от 1 июля 2021 г. N 1108

ПОЛОЖЕНИЕ

О НАЦИОНАЛЬНОЙ СИСТЕМЕ ПРОСЛЕЖИВАЕМОСТИ ТОВАРОВ

I. Общие положения

1. Настоящее Положение определяет правила функционирования национальной системы прослеживаемости товаров:

создание, внедрение и сопровождение национальной системы прослеживаемости товаров;

сбор, учет, хранение и обработка сведений, включаемых в национальную систему прослеживаемости товаров;

обмен сведениями между национальной системой прослеживаемости товаров и иными государственными информационными системами;

контроль за операциями с товарами, включенными в перечень товаров, подлежащих прослеживаемости, предусмотренный абзацем шестым статьей 6.2 Закона Российской Федерации «О налоговых органах Российской Федерации» (далее — перечень);

предоставление в налоговые органы отчета об операциях с товарами, подлежащими прослеживаемости, и документов, содержащих реквизиты прослеживаемости.

2. Понятия, используемые в настоящем Положении, означают следующее:

«документы, содержащие реквизиты прослеживаемости» — следующие документы:

уведомление о ввозе товаров, подлежащих прослеживаемости, с территории другого государства — члена Евразийского экономического союза на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, предусмотренное пунктом 25 настоящего Положения;

уведомление о перемещении товаров, подлежащих прослеживаемости, с территории Российской Федерации или иных территорий, находящихся под ее юрисдикцией, на территорию другого государства — члена Евразийского экономического союза, предусмотренное пунктом 23 настоящего Положения;

уведомление об имеющихся остатках товаров, подлежащих прослеживаемости, предусмотренное пунктом 28 настоящего Положения;

«исправленный универсальный корректировочный документ» — электронный документ, подтверждающий согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, создаваемый участниками оборота товаров, подлежащих прослеживаемости (далее — участник оборота товаров), при исправлении ранее составленного участником оборота товаров универсального корректировочного документа, содержавшего ошибки;

«исправленный универсальный передаточный документ» — электронный первичный документ об отгрузке товаров (выполнении работ), передаче имущественных прав (документ об оказании услуг), создаваемый участниками оборота товаров при исправлении ранее составленного участником оборота товаров документа, содержавшего ошибки;

«национальная система прослеживаемости товаров» — информационная система, обеспечивающая сбор, учет и хранение сведений о товарах, подлежащих прослеживаемости, и операциях, связанных с оборотом таких товаров;

«операторы электронного документооборота» — операторы электронного документооборота, являющиеся российскими организациями и соответствующие требованиям, утверждаемым федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов;

«операции с товарами, подлежащими прослеживаемости» — следующие операции, связанные с оборотом товаров, подлежащих прослеживаемости:

ввоз на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, приобретенных на территории другого государства — члена Евразийского экономического союза товаров, подлежащих прослеживаемости;

реализация и перемещение товаров, подлежащих прослеживаемости, за пределы Российской Федерации и иных территорий, находящихся под ее юрисдикцией;

приобретение товаров, подлежащих прослеживаемости, на территории Российской Федерации;

реализация товаров, подлежащих прослеживаемости, на территории Российской Федерации;

получение товаров, подлежащих прослеживаемости, комиссионером (агентом), действующим от своего имени на основе договора комиссии (агентского договора), от комитента (принципала) в целях последующей реализации;

передача товаров, подлежащих прослеживаемости, комитентом (принципалом) комиссионеру (агенту), действующему от своего имени на основе договора комиссии (агентского договора), в целях последующей реализации;

хранение товара, подлежащего прослеживаемости, имеющегося у участника оборота товаров на день вступления в силу акта Правительства Российской Федерации, утверждающего перечень (акта Правительства Российской Федерации, утверждающего изменения в перечень, предусматривающие включение товаров в перечень);

передача (получение) на безвозмездной основе права собственности на товары, подлежащие прослеживаемости;

прекращение прослеживаемости товаров, подлежащих прослеживаемости, в соответствии с пунктом 4 настоящего Положения;

возобновление прослеживаемости товаров, подлежащих прослеживаемости, в соответствии с пунктом 5 настоящего Положения;

передача товаров, подлежащих прослеживаемости, не связанная с реализацией или передачей на безвозмездной основе права собственности на товары (передача товаров правопреемнику в рамках реорганизации юридического лица, вклад в имущество организации, в том числе взнос в имущество в целях увеличения чистых активов, передача имущества в качестве вклада по договору простого товарищества, в качестве вклада в уставный (складочный) капитал хозяйственных обществ и товариществ, передача товаров в качестве вклада по договору инвестиционного товарищества или паевых взносов в паевые фонды кооперативов);

получение товара, подлежащего прослеживаемости, не связанное с реализацией или получением на безвозмездной основе права собственности на товар (получение вклада в имущество организации, в том числе взнос в имущество в целях увеличения чистых активов, получение в качестве вклада в уставный капитал имущества, получение участником договора простого товарищества имущества при выходе из товарищества, а также при разделе имущества в результате прекращения простого товарищества, получение товара, ранее переданного в качестве вклада по договору инвестиционного товарищества или паевых взносов в паевые фонды кооперативов);

«отчет об операциях с товарами, подлежащими прослеживаемости» — отчет, представляемый участниками оборота товаров в случаях и порядке, предусмотренных настоящим Положением;

«прослеживаемость» — организация учета товаров, подлежащих прослеживаемости, и операций, связанных с оборотом таких товаров, с использованием национальной системы прослеживаемости товаров;

«регистрационный номер партии товара, подлежащего прослеживаемости» — идентификатор, используемый в целях прослеживаемости товаров, подлежащих прослеживаемости, и представляющий собой один из следующих номеров:

номер, формируемый участником оборота товаров, совершающим операции с товарами, подлежащими прослеживаемости в соответствии с абзацем вторым пункта 3 настоящего Положения, из показателей декларации на товары (регистрационный номер декларации на товары и порядковый номер товара, подлежащего прослеживаемости, в соответствии с декларацией на товары);

номер, формируемый участником оборота товаров, совершающим операции с товарами, подлежащими прослеживаемости в соответствии с абзацем вторым пункта 3 настоящего Положения, из показателей заявления о выпуске товаров до подачи декларации на товары (регистрационный номер заявления о выпуске товаров до подачи декларации на товары и порядковый номер товара, подлежащего прослеживаемости, в соответствии с заявлением о выпуске товаров до подачи декларации на товары);

номер, присваиваемый федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, в отношении товаров, подлежащих прослеживаемости в соответствии с абзацами третьим — седьмым пункта 3 настоящего Положения, на основании документов, представляемых участником оборота товаров в соответствии с пунктами 25 или 28 настоящего Положения;

«реквизиты прослеживаемости»:

регистрационный номер партии товара, подлежащего прослеживаемости;

количественная единица измерения товара, используемая в целях осуществления прослеживаемости, в соответствии с перечнем;

количество товара, подлежащего прослеживаемости, в количественной единице измерения товара, используемой в целях осуществления прослеживаемости;

«товары, подлежащие прослеживаемости» — имущество, находящееся в собственности участника оборота товаров, соответствующее поименованным в перечне кодам вида товара в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза, в отношении которого в соответствии с пунктом 3 настоящего Положения осуществляется прослеживаемость;

«универсальный корректировочный документ» — электронный документ, подтверждающий согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, формат которого утверждается федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов;

«универсальный передаточный документ» — электронный первичный документ об отгрузке товаров (выполнении работ), передаче имущественных прав (документ об оказании услуг), формат которого утверждается федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов;

«участники оборота товаров» — индивидуальные предприниматели и (или) юридические лица, осуществляющие операции с товарами, подлежащими прослеживаемости.

3. Прослеживаемость осуществляется в отношении товаров, указанных в перечне, при выполнении одного из следующих условий:

товары ввезены на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, и выпущены в соответствии с таможенной процедурой выпуска для внутреннего потребления;

товары ввезены на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, и не помещены под таможенную процедуру выпуска для внутреннего потребления в связи с конфискацией или обращением в собственность (доход) Российской Федерации иным способом;

товары ввезены на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, и не помещены под таможенную процедуру выпуска для внутреннего потребления в связи с обращением взыскания на них по решению суда в счет уплаты таможенных пошлин, налогов, специальных, антидемпинговых, компенсационных пошлин;

товары задержаны таможенными органами в соответствии с главой 51 Таможенного кодекса Евразийского экономического союза, не востребованы в сроки, установленные пунктами 1 и 2 статьи 380 Таможенного кодекса Евразийского экономического союза, лицами, обладающими полномочиями в отношении таких товаров;

товары ввезены на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, с территорий государств — членов Евразийского экономического союза, за исключением товаров, помещенных под таможенную процедуру таможенного транзита;

товары ранее ввезены на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, в случаях, определенных абзацами вторым — шестым настоящего пункта, и фактически находятся на территории Российской Федерации и иных территориях, находящихся под ее юрисдикцией, на день вступления в силу акта Правительства Российской Федерации, утверждающего перечень (акта Правительства Российской Федерации, утверждающего изменения в перечень, предусматривающие включение товаров в перечень).

В отношении товаров, подлежащих прослеживаемости, указанных в абзацах третьем — пятом настоящего пункта, прослеживаемость осуществляется с момента приобретения у Федерального агентства по управлению государственным имуществом и уполномоченных контролирующих органов указанных товаров участником оборота товаров.

4. Прослеживаемость прекращается в следующих случаях:

а) исключение товара, подлежащего прослеживаемости, из перечня;

б) выбытие товаров, подлежащих прослеживаемости, не связанное с реализацией, в результате которого у участника оборота товаров прекращается право собственности на товары (в результате захоронения, обезвреживания, утилизации или уничтожения, безвозвратной утраты товаров вследствие действия непреодолимой силы, конфискации, а также в связи с передачей товаров, подлежащих прослеживаемости, в производство и (или) на переработку, в том числе в качестве давальческого сырья (материалов), комплектующих, для изготовления новых товаров);

в) реализация, а также передача на безвозмездной основе права собственности на товары, подлежащие прослеживаемости, физическим лицам для использования их в личных, семейных, домашних и иных не связанных с осуществлением предпринимательской деятельности целях, а также налогоплательщикам налога на профессиональный доход;

г) вывоз с территории Российской Федерации или иных территорий, находящихся под ее юрисдикцией, товаров, подлежащих прослеживаемости, в соответствии с таможенной процедурой экспорта (реэкспорта);

д) вывоз товаров, подлежащих прослеживаемости, с территории Российской Федерации или иных территорий, находящихся под ее юрисдикцией, на территорию другого государства — члена Евразийского экономического союза;

е) реализация товаров, подлежащих прослеживаемости, дипломатическим представительствам и консульским учреждениям, представительствам государств при международных организациях, международным организациям или их представительствам, пользующимся привилегиями и (или) иммунитетами в соответствии с международными договорами Российской Федерации, при условии последующего официального использования этих товаров;

ж) недостача товаров, подлежащих прослеживаемости, выявленная участником оборота товаров, подлежащих прослеживаемости, при инвентаризации.

5. Прослеживаемость возобновляется в следующих случаях:

а) возврат остатков неиспользованных (непереработанных) товаров из производства (переработки), в отношении которых прослеживаемость подлежала прекращению в соответствии с положениями подпункта «б» пункта 4 настоящего Положения;

б) возврат продавцу физическими лицами товаров, подлежащих прослеживаемости, ранее реализованных физическим лицам для личных, семейных, домашних и иных не связанных с осуществлением предпринимательской деятельности нужд, а также возврат налогоплательщиками налога на профессиональный доход, товаров, подлежащих прослеживаемости, ранее реализованных налогоплательщикам налога на профессиональный доход;

в) выявление участником оборота при инвентаризации товаров, подлежащих прослеживаемости, товаров, по которым ранее выявлена недостача.

6. Действие настоящего Положения не распространяется:

а) на товары, полученные (образовавшиеся) в результате операций по переработке на территории Российской Федерации и иных территориях, находящихся под ее юрисдикцией, или операций по переработке для внутреннего потребления (продукты переработки, отходы и остатки), помещенные под таможенную процедуру выпуска для внутреннего потребления;

б) на товары, изготовленные (полученные) из иностранных товаров, помещенных под таможенную процедуру свободной таможенной зоны, товары, изготовленные (полученные) из иностранных товаров, помещенных под таможенную процедуру свободной таможенной зоны, и товаров Российской Федерации, и помещенные под таможенную процедуру выпуска для внутреннего потребления;

в) на товары, изготовленные (полученные) из иностранных товаров, помещенных под таможенную процедуру свободного склада, товары, изготовленные (полученные) из иностранных товаров, помещенных под таможенную процедуру свободного склада, и товаров Российской Федерации, и помещенные под таможенную процедуру для внутреннего потребления;

г) на товары, подлежащие прослеживаемости, предназначенные для официального использования дипломатическими представительствами и консульскими учреждениями, представительствами государств при международных организациях, международными организациями или их представительствами, пользующимися привилегиями и (или) иммунитетами в соответствии с международными договорами Российской Федерации;

д) на товары, отчужденные физическим лицам для личных, семейных, домашних и иных не связанных с осуществлением предпринимательской деятельности нужд, а также налогоплательщикам налога на профессиональный доход;

е) товары, сведения об операциях с которыми составляют государственную тайну.

II. Создание, внедрение и сопровождение национальной системы прослеживаемости товаров

7. Создание, внедрение и сопровождение национальной системы прослеживаемости товаров осуществляются оператором национальной системы прослеживаемости товаров.

8. Создание, внедрение и сопровождение национальной системы прослеживаемости товаров осуществляются на основе следующих принципов:

а) обеспечение полноты, достоверности, сохранности принимаемой и передаваемой с использованием национальной системы прослеживаемости товаров информации;

б) единство организационно-методического обеспечения национальной системы прослеживаемости товаров;

в) обеспечение бесперебойности работы национальной системы прослеживаемости товаров.

9. Программные и технические средства национальной системы прослеживаемости товаров должны обеспечивать:

а) круглосуточную непрерывную работу национальной системы прослеживаемости товаров, за исключением перерывов на регламентные и технологические работы;

б) обмен сведениями между национальной системой прослеживаемости товаров и иными информационными системами;

в) защиту информации, содержащейся в национальной системе прослеживаемости товаров, в соответствии с утвержденными Федеральной службой по техническому и экспортному контролю требованиями о защите информации, не составляющей государственную тайну, содержащейся в государственных информационных системах.

10. Субъектами национальной системы прослеживаемости товаров являются:

а) федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов;

б) федеральный орган исполнительной власти, осуществляющий функции по контролю и надзору в области таможенного дела;

в) участники оборота товаров;

г) операторы электронного документооборота.

11. Федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, является оператором национальной системы прослеживаемости товаров.

Федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов:

ведет учет товаров, подлежащих прослеживаемости, и операций, связанных с оборотом таких товаров, а также обработку указанных сведений с использованием национальной системы прослеживаемости товаров;

предоставляет информацию, содержащуюся в национальной системе прослеживаемости товаров, в федеральный орган исполнительной власти, осуществляющий функции по контролю и надзору в области таможенного дела, в соответствии с разделом IV настоящего Положения;

размещает специальные сервисы, содержащие сведения о существующих регистрационных номерах партии товара, подлежащего прослеживаемости, товарах, включенных в перечень, сведения из уведомлений о перемещении товаров, подлежащих прослеживаемости, на официальном сайте федерального органа исполнительной власти, уполномоченного по контролю и надзору в области налогов и сборов, в информационно-телекоммуникационной сети «Интернет» в целях исполнения участниками оборота товаров обязанности, предусмотренной подпунктом «з» пункта 13 настоящего Положения;

использует информацию, содержащуюся в национальной системе прослеживаемости товаров, в целях контроля за соблюдением законодательства о налогах и сборах;

исполняет иные обязанности, предусмотренные законодательством Российской Федерации и международными договорами Российской Федерации по вопросам прослеживаемости товаров.

12. Федеральный орган исполнительной власти, осуществляющий функции по контролю и надзору в области таможенного дела:

а) предоставляет сведения о товарах, указанных в абзаце втором пункта 3 настоящего Положения, в федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, в соответствии с разделом IV настоящего Положения;

б) использует информацию, полученную в соответствии с абзацем четвертым пункта 11 настоящего Положения из национальной системы прослеживаемости товаров, в целях контроля за соблюдением законодательства Российской Федерации о таможенном регулировании;

в) исполняет иные обязанности, предусмотренные настоящим Положением.

13. Участники оборота товаров:

а) представляют документы, содержащие реквизиты прослеживаемости, в электронной форме в федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, в случаях и в порядке, установленных настоящим Положением;

б) отражают операции с товарами, подлежащими прослеживаемости, указанные в пункте 33 настоящего Положения, в отчете об операциях с товарами, подлежащими прослеживаемости, и представляют в налоговые органы отчет об операциях с товарами, подлежащими прослеживаемости, в электронной форме в порядке, установленном разделом IX настоящего Положения;

в) участники оборота товаров, являющиеся налогоплательщиками налога на добавленную стоимость (не освобожденными от исполнения обязанностей налогоплательщика налога на добавленную стоимость), — при реализации товаров, подлежащих прослеживаемости, выставляют счета-фактуры, в том числе корректировочные, по операциям с товарами, подлежащими прослеживаемости, без использования шифровальных средств в целях ограничения возможности доступа к сведениям в счете-фактуре, корректировочном счете-фактуре исключительно получателем;

г) участники оборота товаров, являющиеся налогоплательщиками налога на добавленную стоимость, освобожденными от исполнения обязанностей налогоплательщика налога на добавленную стоимость, участники оборота товаров, применяющие специальные налоговые режимы (за исключением системы налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог), — при реализации, а также при передаче в собственность на безвозмездной основе товаров, подлежащих прослеживаемости, оформляют универсальные передаточные документы, а в случае изменения стоимости в связи с изменением цены и (или) изменением количества отгруженных товаров — универсальные корректировочные документы в электронной форме по форматам, утвержденным федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, с отражением в них реквизитов прослеживаемости и передают универсальные передаточные документы, универсальные корректировочные документы по телекоммуникационным каналам связи через оператора электронного документооборота.

Универсальный передаточный документ, универсальный корректировочный документ, содержащие реквизиты прослеживаемости, оформляются в электронной форме в соответствии с абзацем первым настоящего подпункта, за исключением следующих случаев:

реализация товаров, подлежащих прослеживаемости, физическим лицам для личных, семейных, домашних и иных не связанных с осуществлением предпринимательской деятельности нужд, а также налогоплательщикам налога на профессиональный доход;

реализация и перемещение товаров, подлежащих прослеживаемости, с территории Российской Федерации в соответствии с таможенной процедурой экспорта (реэкспорта);

реализация и перемещение товаров, подлежащих прослеживаемости, с территории Российской Федерации на территорию другого государства — члена Евразийского экономического союза.

Передача участниками оборота товаров универсальных передаточных документов, универсальных корректировочных документов в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота осуществляется в порядке выставления и получения счетов-фактур в электронной форме по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи согласно пункту 9 статьи 169 Налогового кодекса Российской Федерации.

В порядке, установленном абзацем шестым настоящего подпункта, осуществляется передача исправленных универсальных передаточных документов, исправленных универсальных корректировочных документов в случае их оформления участниками оборота товаров для исправления ранее составленных при отгрузке товаров универсальных передаточных документов, универсальных корректировочных документов, содержавших ошибки;

д) участники оборота товаров, являющиеся комиссионерами (агентами), действующими от своего имени на основе договоров комиссии (агентских договоров) и осуществляющими предпринимательскую деятельность в интересах комитентов (принципалов), являющихся участниками оборота товаров, указанными в подпункте «г» настоящего пункта, — оформляют универсальные передаточные документы, универсальные корректировочные документы при реализации товаров, подлежащих прослеживаемости;

е) оформляют универсальные передаточные документы в рамках договоров комиссии (агентских договоров) также:

участники оборота товаров, являющиеся комиссионерами (агентами), действующими от своего имени на основе договоров комиссии (агентских договоров) и осуществляющими предпринимательскую деятельность в интересах комитентов (принципалов), после приобретения товаров, подлежащих прослеживаемости;

участники оборота товаров, являющиеся комитентами (принципалами), принявшими решение о реализации товара, подлежащего прослеживаемости, через комиссионера (агента), действующего от своего имени на основе договоров комиссии (агентских договоров) и осуществляющего предпринимательскую деятельность в интересах комитентов (принципалов).

При формировании универсального передаточного документа в случаях, указанных в настоящем подпункте, универсальные передаточные документы должны содержать сведения об обстоятельствах формирования универсального передаточного документа (о реализации (приобретении товара, подлежащего прослеживаемости, через комиссионера (агента), действующего от своего имени);

ж) при приобретении товаров, подлежащих прослеживаемости, и получении универсальных передаточных документов от участников оборота товаров, указанных в подпункте «г» настоящего пункта, обязаны обеспечить оформление универсальных передаточных документов в электронной форме с указанием итога приемки товара и передачу таких оформленных универсальных передаточных документов участнику оборота товаров, реализовавшему указанный товар, по телекоммуникационным каналам связи через оператора электронного документооборота;

з) при реализации товаров, подлежащих прослеживаемости, обязаны обеспечить наличие и правильность указания реквизитов прослеживаемости в счетах-фактурах, в том числе корректировочных, в документах, предусмотренных подпунктами «г» — «е» настоящего пункта.

При приобретении товаров, подлежащих прослеживаемости, участник оборота товаров обязан удостовериться в наличии и правильности указанного в счете-фактуре, в том числе корректировочном, в универсальном передаточном документе, универсальном корректировочном документе регистрационного номера партии товара, подлежащего прослеживаемости, а также обеспечить правильность его указания в документах, содержащих реквизиты прослеживаемости, отчете об операциях с товарами, подлежащими прослеживаемости.

В целях исполнения обязанности, установленной настоящим подпунктом, участник оборота товаров вправе использовать специальные сервисы, размещенные на официальном сайте федерального органа исполнительной власти, уполномоченного по контролю и надзору в области налогов и сборов, в информационно-телекоммуникационной сети «Интернет».

III. Сбор, учет, хранение и обработка сведений, включаемых в национальную систему прослеживаемости товаров. Контроль за операциями с товарами, включенными в перечень

14. К сведениям, подлежащим включению в национальную систему прослеживаемости товаров и содержащимся в ней, относятся сведения о товарах, подлежащих прослеживаемости, и операциях, связанных с оборотом таких товаров (далее — сведения).

Сведения представляются:

участниками оборота товаров в случаях и порядке, установленных настоящим Положением;

при обмене сведениями между национальной системой прослеживаемости и иными государственными информационными системами в соответствии с пунктами 17 — 22 настоящего Положения;

в иных случаях и порядке, установленных законодательством Российской Федерации или международными договорами Российской Федерации.

15. Оператор национальной системы прослеживаемости товаров обеспечивает сбор и учет сведений, включаемых в национальную систему прослеживаемости товаров, а также хранение сведений, содержащихся в национальной системе прослеживаемости товаров, в соответствии с законодательством об архивном деле в Российской Федерации.

16. В результате обработки сведений в национальной системе прослеживаемости товаров происходит формирование аналитической информации, позволяющей осуществлять контроль за операциями с товарами, подлежащими прослеживаемости, в соответствии со статьей 88 Налогового кодекса Российской Федерации.

Указанная аналитическая информация вместе с иными сведениями, содержащимися в национальной системе прослеживаемости товаров, представляется в федеральный орган исполнительной власти, осуществляющий функции по контролю и надзору в области таможенного дела, в рамках обмена сведениями с национальной системой прослеживаемости товаров.

IV. Обмен сведениями между национальной системой прослеживаемости товаров и иными государственными информационными системами

17. В настоящем Положении под обменом сведениями между национальной системой прослеживаемости товаров и иными государственными информационными системами понимается получение, размещение в автоматизированном режиме и использование информации, содержащейся в государственной информационной системе федерального органа исполнительной власти, уполномоченного по контролю и надзору в области таможенного дела, в национальной системе прослеживаемости товаров, а также предоставление в государственную информационную систему федерального органа исполнительной власти, уполномоченного по контролю и надзору в области таможенного дела, информации, содержащейся в национальной системе прослеживаемости товаров.

18. Обмен сведениями между национальной системой прослеживаемости товаров и государственной информационной системой федерального органа исполнительной власти, уполномоченного по контролю и надзору в области таможенного дела, осуществляется с использованием единой системы межведомственного электронного взаимодействия.

19. В случае отсутствия технической возможности организации обмена сведениями, указанного в пункте 18 настоящего Положения, оператором национальной системы прослеживаемости товаров с федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области таможенного дела, заключаются соглашения об информационном взаимодействии, которые определяют в том числе:

а) особенности организации обмена сведениями между национальной системой прослеживаемости товаров и государственной информационной системой федерального органа исполнительной власти, уполномоченного по контролю и надзору в области таможенного дела;

б) состав сведений, обмен которыми предлагается осуществлять при обмене сведениями между национальной системой прослеживаемости товаров и государственной информационной системой федерального органа исполнительной власти, уполномоченного по контролю и надзору в области таможенного дела.

20. Национальная система прослеживаемости товаров подключается к единой системе межведомственного электронного взаимодействия на безвозмездной основе.

21. Обмен сведениями между национальной системой прослеживаемости товаров и иными государственными информационными системами осуществляется в автоматическом режиме без направления запросов о предоставлении информации.

22. Форматы документов, используемых в процессе обмена сведениями между национальной системой прослеживаемости товаров и иными государственными информационными системами, размещаются в информационно-телекоммуникационной сети «Интернет».

V. Уведомление о перемещении товаров, подлежащих прослеживаемости, с территории Российской Федерации или иных территорий, находящихся под ее юрисдикцией, на территорию другого государства — члена Евразийского экономического союза

23. При перемещении в связи с реализацией товаров, подлежащих прослеживаемости, с территории Российской Федерации или иных территорий, находящихся под ее юрисдикцией, на территорию другого государства — члена Евразийского экономического союза участники оборота товаров обязаны уведомлять о таком перемещении федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, в течение 5 рабочих дней с даты отгрузки таких товаров.

Уведомление о перемещении товаров, подлежащих прослеживаемости, представляется в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота в порядке, установленном разделом IX настоящего Положения, по форме и формату, утвержденным федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Уведомление о перемещении товаров, подлежащих прослеживаемости, заполняется в порядке, утвержденном федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

24. В случае частичного или полного возврата товаров, подлежащих прослеживаемости, ранее перемещенных с территории Российской Федерации или иных территорий, находящихся под ее юрисдикцией, на территорию государства — члена Евразийского экономического союза, или при обнаружении участником оборота товаров в представленном им уведомлении о перемещении товаров, подлежащих прослеживаемости, факта неотражения или неполноты отражения сведений, а также ошибок участник оборота товаров обязан внести в него необходимые изменения и представить в федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, корректировочное уведомление о перемещении товаров, подлежащих прослеживаемости, не позднее следующего рабочего дня с даты возврата товара (либо с даты обнаружения факта неотражения или неполноты отражения сведений, а также ошибок).

Корректировочное уведомление о перемещении товаров, подлежащих прослеживаемости, представляется в порядке, установленном разделом IX настоящего Положения.

VI. Уведомление о ввозе товаров, подлежащих прослеживаемости, с территории другого государства — члена Евразийского экономического союза на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией

25. При ввозе на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, приобретенных на территории другого государства — члена Евразийского экономического союза товаров, подлежащих прослеживаемости, участники оборота товаров обязаны уведомлять федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, о ввозе с территории другого государства — члена Евразийского экономического союза на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, товаров, подлежащих прослеживаемости, в течение 5 рабочих дней с даты принятия таких товаров на учет.

Уведомление о ввозе товаров, подлежащих прослеживаемости, представляется в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота в порядке, установленном разделом IX настоящего Положения, по форме и формату, утвержденным федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Уведомление о ввозе товаров, подлежащих прослеживаемости, заполняется в порядке, утвержденном федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

26. На основании уведомления, указанного в пункте 25 настоящего Положения, федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, в срок не позднее следующего календарного дня с даты получения указанного уведомления присваивает регистрационный номер партии товара, подлежащего прослеживаемости, и сообщает его участнику оборота товаров в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота.

В случае подачи уведомления о ввозе товаров, подлежащих прослеживаемости, через уполномоченного представителя участник оборота товаров должен обеспечить получение регистрационного номера партии товара, подлежащего прослеживаемости, присвоенного налоговым органом, у указанного уполномоченного представителя.

27. В случае частичного или полного возврата товаров, подлежащих прослеживаемости, ранее ввезенных с территории государства — члена Евразийского экономического союза на территорию Российской Федерации или иные территории, находящиеся под ее юрисдикцией, или при обнаружении участником оборота товаров в представленном им уведомлении о ввозе товаров, подлежащих прослеживаемости, факта неотражения или неполноты отражения сведений, а также ошибок участник оборота товаров обязан внести в него необходимые изменения и представить в федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, корректировочное уведомление о ввозе товаров, подлежащих прослеживаемости, не позднее следующего рабочего дня с даты возврата товара (либо с даты обнаружения факта неотражения или неполноты отражения сведений, а также ошибок).

Корректировочное уведомление о ввозе товаров, подлежащих прослеживаемости, представляется в порядке, установленном разделом IX настоящего Положения.

VII. Уведомление об имеющихся остатках товаров, подлежащих прослеживаемости

28. Участники оборота товаров обязаны уведомлять федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, об имеющихся на дату вступления в силу акта Правительства Российской Федерации, утверждающего перечень (акта Правительства Российской Федерации, утверждающего изменения в перечень, предусматривающие включение товаров в перечень), остатках товаров, подлежащих прослеживаемости (далее — уведомление об остатках товаров), а также в иных случаях, установленных настоящим пунктом.

Участники оборота товаров, подлежащих прослеживаемости, представляют уведомление об остатках товаров начиная с даты вступления в силу акта Правительства Российской Федерации, утверждающего перечень (акта Правительства Российской Федерации, утверждающего изменения в перечень, предусматривающие включение товаров в перечень), но не позднее дня совершения операций с товарами, подлежащими прослеживаемости, указанных в абзацах двенадцатом, четырнадцатом, шестнадцатом, восемнадцатом, девятнадцатом и двадцать первом пункта 2 настоящего Положения. Положения абзаца первого настоящего пункта не распространяются на товары, подлежащие прослеживаемости, переданные для реализации физическим лицам для личных, семейных, домашних и иных не связанных с осуществлением предпринимательской деятельности нужд, а также налогоплательщикам налога на профессиональный доход, до дня вступления в силу акта Правительства Российской Федерации, утверждающего перечень (акта Правительства Российской Федерации, утверждающего изменения в перечень, предусматривающие включение товаров в перечень), и реализованные в течение 6 месяцев со дня вступления в силу акта Правительства Российской Федерации, утверждающего перечень (акта Правительства Российской Федерации, утверждающего изменения в перечень, предусматривающие включение товаров в перечень).

В случае внесения изменений в перечень (включения новых товаров в перечень) уведомление об остатках товаров представляется участником оборота товаров только в отношении тех видов имеющихся у него товаров, подлежащих прослеживаемости, которые перечислены в указанных изменениях.

Участники оборота товаров также представляют уведомление об остатках товаров в срок, установленный абзацем вторым настоящего пункта, в отношении следующих товаров, подлежащих прослеживаемости:

приобретенных после дня вступления в силу акта Правительства Российской Федерации, утверждающего перечень (акта Правительства Российской Федерации, утверждающего изменения в перечень, предусматривающие включение товаров в перечень), у физических лиц, использовавших указанные товары для личных, семейных, домашних и иных не связанных с осуществлением предпринимательской деятельности нужд;

приобретенных после дня вступления в силу акта Правительства Российской Федерации, утверждающего перечень (акта Правительства Российской Федерации, утверждающего изменения в перечень, предусматривающие включение товаров в перечень), у налогоплательщиков налога на профессиональный доход;

приобретенных после дня вступления в силу акта Правительства Российской Федерации, утверждающего перечень (акта Правительства Российской Федерации, утверждающего изменения в перечень, предусматривающие включение товаров в перечень), ранее конфискованных, обращенных в собственность государства в соответствии с законодательством Российской Федерации, приобретенных у Федерального агентства по управлению государственным имуществом и уполномоченных контролирующих органов;

возвращенных в оборот физическими лицами, приобретавшими указанный товар до дня вступления в силу акта Правительства Российской Федерации, утверждающего перечень (акта Правительства Российской Федерации, утверждающего изменения в перечень, предусматривающие включение товаров в перечень), для личных, семейных, домашних и иных не связанных с осуществлением предпринимательской деятельности нужд;

возвращенных в оборот налогоплательщиками налога на профессиональный доход, приобретавшими указанный товар до вступления в силу акта Правительства Российской Федерации, утверждающего перечень (акта Правительства Российской Федерации, утверждающего изменения в перечень, предусматривающие включение товаров в перечень);

ввезенных после дня вступления в силу акта Правительства Российской Федерации, утверждающего перечень (акта Правительства Российской Федерации, утверждающего изменения в перечень, предусматривающие включение товаров в перечень), на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, при условии использования в качестве декларации на товары транспортных (перевозочных), коммерческих и (или) иных документов.

Уведомление об остатках товаров представляется в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота в порядке, установленном разделом IX настоящего Положения, по форме и формату, утвержденным федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Уведомление об остатках товаров заполняется в порядке, утвержденном федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

29. На основании уведомления об остатках товаров, представленного в соответствии с пунктом 28 настоящего Положения, федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, в срок не позднее следующего календарного дня с даты получения указанного уведомления присваивает регистрационный номер партии товара, подлежащего прослеживаемости, и сообщает его участнику оборота товаров в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота.

30. В случае подачи уведомления об остатках товаров через уполномоченного представителя участник оборота товаров должен обеспечить получение регистрационного номера партии товара, подлежащего прослеживаемости, присвоенного налоговым органом, у указанного уполномоченного представителя.

31. При обнаружении участником оборота товаров в представленном им уведомлении об остатках товаров факта неотражения или неполноты отражения сведений, а также ошибок участник оборота товаров обязан внести в него необходимые изменения и представить в федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, корректировочное уведомление об остатках товаров, подлежащих прослеживаемости, не позднее следующего рабочего дня с даты обнаружения факта неотражения или неполноты отражения сведений, а также ошибок.

Корректировочное уведомление об остатках товаров, подлежащих прослеживаемости, представляется в порядке, установленном разделом IX настоящего Положения.

VIII. Отчет об операциях с товарами, подлежащими прослеживаемости

32. Участники оборота товаров обязаны представлять в налоговый орган по месту нахождения организации (по месту учета организации в качестве крупнейшего налогоплательщика), по месту жительства индивидуального предпринимателя отчет об операциях с товарами, подлежащими прослеживаемости, совершенных в отчетном периоде, в срок не позднее 25-го числа месяца, следующего за истекшим отчетным периодом, только при наличии в отчетном периоде (квартал) операций с товарами, подлежащими прослеживаемости.

33. Отчет об операциях с товарами, подлежащими прослеживаемости, представляется в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота в порядке, установленном разделом IX настоящего Положения, по форме и формату, утвержденным федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов:

участниками оборота товаров, применяющими специальные налоговые режимы (за исключением участников оборота товаров, применяющих систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог) и не имеющих права на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога на добавленную стоимость, или не использующих указанное право), а также налогоплательщиками налога на добавленную стоимость, освобожденными от исполнения обязанностей налогоплательщика, и должен содержать сведения об операциях по приобретению (получению), реализации (передаче) товаров, подлежащих прослеживаемости, в том числе через агента или комиссионера, об операциях по передаче (получению) товара, подлежащего прослеживаемости, не связанной с реализацией или передачей (получением) на безвозмездной основе права собственности на товары, подлежащие прослеживаемости, а также об операциях по прекращению и возобновлению прослеживаемости товаров в соответствии с пунктами 4 и 5 настоящего Положения, за исключением вывоза товаров с территории Российской Федерации на территорию другого государства — члена Евразийского экономического союза;

участниками оборота товаров, являющимися налогоплательщиками налога на добавленную стоимость (не освобожденными от исполнения обязанностей налогоплательщика), и должен содержать сведения об операциях по приобретению (получению) товара, подлежащего прослеживаемости, в том числе через агента или комиссионера, у участников оборота товаров, указанных в подпункте «г» пункта 13 настоящего Положения, об операциях по прекращению и возобновлению прослеживаемости товаров в соответствии с пунктами 4 и 5 настоящего Положения, за исключением подпунктов «в» — «е» пункта 4 и подпункта «б» пункта 5 настоящего Положения, а также об операциях по реализации (передаче), приобретению (получению) товаров, подлежащих прослеживаемости, не признаваемых объектом налогообложения в соответствии с пунктом 2 статьи 146 Налогового кодекса Российской Федерации и (или) освобождаемых от налогообложения в соответствии со статьей 149 Налогового кодекса Российской Федерации.

Отчет об операциях с товарами, подлежащими прослеживаемости, заполняется в порядке, утвержденном федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

34. При обнаружении участником оборота товаров в представленном им в налоговый орган отчете об операциях с товарами, подлежащими прослеживаемости, факта неотражения или неполноты отражения сведений, а также ошибок участник оборота товаров обязан внести в него необходимые изменения и представить в налоговый орган корректировочный отчет об операциях с товарами, подлежащими прослеживаемости, не позднее следующего рабочего дня с даты обнаружения факта неотражения или неполноты отражения сведений, а также ошибок.

Корректировочный отчет об операциях с товарами, подлежащими прослеживаемости, представляется в порядке, установленном разделом IX настоящего Положения.

IX. Представление отчета об операциях с товарами, подлежащими прослеживаемости, и документов, содержащих реквизиты прослеживаемости

35. Участниками электронного взаимодействия при представлении отчета об операциях с товарами, подлежащими прослеживаемости, и документов, содержащих реквизиты прослеживаемости, в электронной форме по телекоммуникационным каналам связи (далее — электронное взаимодействие) являются участники оборота товаров, налоговые органы и операторы электронного документооборота.

36. Представление отчета об операциях с товарами, подлежащими прослеживаемости, и документов, содержащих реквизиты прослеживаемости, в электронной форме по телекоммуникационным каналам связи допускается при обязательном использовании средств электронной подписи в соответствии с Федеральным законом «Об электронной подписи».

37. В процессе электронного взаимодействия используются следующие технологические электронные документы, форматы которых утверждены федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, в соответствии с пунктом 4 статьи 31 Налогового кодекса Российской Федерации:

а) подтверждение даты отправки электронного документа;

б) квитанция о приеме электронного документа;

в) уведомление об отказе в приеме электронного документа;

г) извещение о получении электронного документа (формируется на каждый отчет об операциях с товарами, подлежащими прослеживаемости, документ, содержащий реквизиты прослеживаемости, и технологический электронный документ, указанный в подпунктах «а» — «в» настоящего пункта);

д) информационное сообщение о представительстве в отношениях, регулируемых законодательством о налогах и сборах, в случае подписания отчета об операциях с товарами, подлежащими прослеживаемости, и (или) документов, содержащих реквизиты прослеживаемости, уполномоченным представителем участника оборота товаров.

38. Налоговые органы обеспечивают хранение не менее 10 лет, а операторы электронного документооборота и участники оборота товаров — не менее 5 лет всех отправленных и принятых отчетов об операциях с товарами, подлежащими прослеживаемости, документов, содержащих реквизиты прослеживаемости, и технологических электронных документов (за исключением извещения о получении электронного документа), подписанных усиленной квалифицированной электронной подписью уполномоченного представителя участника электронного взаимодействия в соответствии с порядком, установленным Федеральным законом «Об электронной подписи», и квалифицированных сертификатов ключей проверки электронной подписи.

39. Участники электронного взаимодействия не реже одного раза в сутки проверяют поступление отчетов об операциях с товарами, подлежащими прослеживаемости, документов, содержащих реквизиты прослеживаемости, и технологических электронных документов.

40. Участник оборота товаров формирует отчет об операциях с товарами, подлежащими прослеживаемости, и (или) документ, содержащий реквизиты прослеживаемости, в электронной форме по формату, утвержденному федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, подписывает его усиленной квалифицированной электронной подписью уполномоченного представителя участника оборота товаров в соответствии с порядком, установленным Федеральным законом «Об электронной подписи», и направляет по телекоммуникационным каналам связи оператору электронного документооборота, а также фиксирует дату отправки.

41. Датой направления участником оборота товаров отчетов об операциях с товарами, подлежащими прослеживаемости, документов, содержащих реквизиты прослеживаемости, в электронной форме по телекоммуникационным каналам связи считается дата, зафиксированная в подтверждении даты отправки электронного документа.

42. При получении участником оборота товаров квитанции о приеме электронного документа датой его получения в электронной форме по телекоммуникационным каналам связи считается дата принятия, указанная в квитанции о приеме электронного документа.

43. Оператор электронного документооборота, получив отчет об операциях с товарами, подлежащими прослеживаемости, и (или) документ, содержащий реквизиты прослеживаемости, в электронной форме, в течение одного часа направляет участнику оборота товаров извещение о получении электронного документа и не позднее следующего рабочего дня — подтверждение даты отправки электронного документа.

Участник оборота товаров, получив подтверждение даты отправки электронного документа, в течение одного часа направляет оператору электронного документооборота извещение о получении электронного документа.

44. Оператор электронного документооборота не позднее следующего рабочего дня после дня передачи ему участником оборота товаров отчета об операциях с товарами, подлежащими прослеживаемости, и (или) документа, содержащего реквизиты прослеживаемости, в электронной форме направляет в налоговые органы отчет об операциях с товарами, подлежащими прослеживаемости, и (или) документ, содержащий реквизиты прослеживаемости, в электронной форме и подтверждение даты отправки электронного документа, подписанное усиленной квалифицированной электронной подписью уполномоченного представителя оператора электронного документооборота в соответствии с порядком, установленным Федеральным законом «Об электронной подписи».

Налоговые органы, получив отчет об операциях с товарами, подлежащими прослеживаемости, и (или) документ, содержащий реквизиты прослеживаемости, в электронной форме и подтверждение даты отправки электронного документа, в течение одного часа направляют оператору электронного документооборота соответствующие извещения о получении электронного документа.

45. При получении отчета об операциях с товарами, подлежащими прослеживаемости, и (или) документа, содержащего реквизиты прослеживаемости, в электронной форме и отсутствии оснований для отказа в его приеме налоговый орган формирует квитанцию о приеме электронного документа, подписывает ее усиленной квалифицированной электронной подписью уполномоченного представителя налогового органа в соответствии с порядком, установленным Федеральным законом «Об электронной подписи», и направляет ее оператору электронного документооборота.

Налоговые органы направляют квитанцию о приеме электронного документа участнику оборота товаров по телекоммуникационным каналам связи в течение 6 рабочих дней со дня отправки отчета об операциях с товарами, подлежащими прослеживаемости, и (или) документа, содержащего реквизиты прослеживаемости, в электронной форме участником оборота товаров.

46. При наличии оснований для отказа в приеме отчета об операциях с товарами, подлежащими прослеживаемости, и (или) документа, содержащего реквизиты прослеживаемости, не позднее следующего рабочего дня после приема отчета об операциях с товарами, подлежащими прослеживаемости, и (или) документа, содержащего реквизиты прослеживаемости, в электронной форме налоговые органы формируют уведомление об отказе в приеме электронного документа, подписывают его усиленной квалифицированной электронной подписью и передают оператору электронного документооборота для направления участнику оборота товаров.

Основаниями для отказа в приеме налоговыми органами отчета об операциях с товарами, подлежащими прослеживаемости, и (или) документа, содержащего реквизиты прослеживаемости, в электронной форме являются следующие обстоятельства:

направление отчета об операциях с товарами, подлежащими прослеживаемости, и (или) документа, содержащего реквизиты прослеживаемости, налоговому органу не по месту нахождения организации (не по месту учета организации в качестве крупнейшего налогоплательщика), не по месту жительства индивидуального предпринимателя;

отчет об операциях с товарами, подлежащими прослеживаемости, и (или) документ, содержащий реквизиты прослеживаемости, не подписаны усиленной квалифицированной электронной подписью участника оборота товаров (его уполномоченного представителя);

несоответствие отчета об операциях с товарами, подлежащими прослеживаемости, и (или) документа, содержащего реквизиты прослеживаемости, формату, утвержденному федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

47. Оператор электронного документооборота, получив квитанцию о приеме электронного документа или уведомление об отказе в приеме электронного документа, в течение одного часа направляет налоговым органам извещение о получении электронного документа.

Оператор электронного документооборота не позднее следующего рабочего дня после передачи ему квитанции о приеме электронного документа или уведомления об отказе в приеме электронного документа направляет участнику оборота товаров квитанцию о приеме электронного документа или уведомление об отказе в приеме электронного документа.

Участник оборота товаров, получив квитанцию о приеме электронного документа или уведомление об отказе в приеме электронного документа, в течение одного часа направляет оператору электронного документооборота извещение о получении электронного документа.

48. При получении уведомления об отказе в приеме электронного документа участник оборота товаров устраняет указанные в таком уведомлении ошибки и повторяет процедуру направления отчета об операциях с товарами, подлежащими прослеживаемости, и (или) документа, содержащего реквизиты прослеживаемости.

(за исключением продукции, классифицируемой кодами

8418 69 000

8418 91 000 0

8418 99)

и прочее холодильное

или морозильное оборудование электрическое или других типов; тепловые насосы, кроме установок для кондиционирования воздуха товарной позиции 8415

и морозильники бытовые

28.25.13 Оборудование

холодильное и морозильное и

тепловые насосы, кроме

бытового оборудования

(за исключением продукции, классифицируемой кодом

8427 20 900 0)

захватом; прочие тележки,

оснащенные подъемным

или погрузочно-разгрузочным

оборудованием

с вилочным захватом, прочи

е погрузчики; тягачи,

используемые на платформах

железнодорожных станций

(за исключением продукции, классифицируемой кодом

8429 30 000 0)

и поворотным отвалом, грейдеры,

планировщики, механические

лопаты, экскаваторы, одноковшовые погрузчики,

трамбовочные машины

и дорожные катки, самоходные

и бульдозеры с поворотным отвалом

28.92.22 Грейдеры

и планировщики самоходные

28.92.24 Машины трамбовочные

и дорожные катки самоходные

28.92.25 Погрузчики

фронтальные одноковшовые

самоходные

28.92.26 Экскаваторы

одноковшовые и ковшовые

погрузчики самоходные

с поворотом кабины на 360°

(полноповоротные машины),

кроме фронтальных

одноковшовых погрузчиков

28.92.27 Экскаваторы

и одноковшовые погрузчики

самоходные прочие; прочие

самоходные машины для

добычи полезных ископаемых

(за исключением продукции,

классифицируемой кодом

8450 90 000 0)

стиральные, бытовые

машины, оснащенные отжимным

устройством

стиральные бытовые

28.94.22.110 Машины

стиральные для прачечных

не включающие в свой состав

приемную телевизионную

аппаратуру; аппаратура приемная

для телевизионной связи,

включающая или не включающая

в свой состав широковещательный

радиоприемник или аппаратуру,

записывающую

или воспроизводящую звук

или изображение

преимущественно используемые

в системах автоматической

обработки данных

26.40.20 Приемники

телевизионные, совмещенные

или не совмещенные

с широковещательными

радиоприемниками

или аппаратурой для записи

или воспроизведения звука

или изображения

26.40.34 Мониторы и проекторы,

без встроенной телевизионной

приемной аппаратуры

и в основном не используемые

в системах автоматической

обработки данных

(за исключением продукции,

классифицируемой кодом

8709 90 000 0)

промышленного назначения,

самоходные, не оборудованные

подъемными или погрузочными

устройствами, используемые

на заводах, складах, в портах или

аэропортах для перевозки грузов

на короткие расстояния; тракторы,

используемые на платформах

железнодорожных станций

с вилочным захватом, прочие

погрузчики; тягачи,

используемые на платформах

железнодорожных станций

9401 79 000 1

безопасности, устанавливаемые

или прикрепляемые к сиденьям

транспортных средств

(с металлическим каркасом)

удерживающие для детей

безопасности с пластмассовым

каркасом, устанавливаемые

или прикрепляемые к сиденьям

транспортных средств

удерживающие для детей

* Для целей применения настоящего перечня следует руководствоваться кодом ТН ВЭД ЕАЭС.

** При использовании кода ОКПД 2 для определения необходимости прослеживаемости товаров рекомендуется использовать переходные ключи (сопоставительные таблицы) ТН ВЭД ЕАЭС — ОКПД 2, разработанные Минэкономразвития России

Сдавайте в ИФНС уведомления и отчеты по прослеживаемости через Экстерн

Узнать больше

Национальная система прослеживаемости товаров (далее — НСПТ) работает в России с 8 июля 2021 года. Регламент утвердили постановлением правительства РФ от 01.07.2021 № 1108. НСПТ ввели для исполнения Соглашения между странами ЕАЭС — чтобы препятствовать схемам уклонения от уплаты налоговых и таможенных платежей.

Участники НСПТ — организации и предприниматели, которые проводят операции с прослеживаемыми товарами (п. 2 Положения о НСПТ). Система налогообложения значения не имеет, налогоплательщики на спецрежимах тоже участвуют в прослеживаемости.

Прослеживаемость начинается, как только импортный товар ввозят в Россию. А заканчивается — сразу же после выбытия товара из оборота на территории РФ: после экспорта, передачи в производство, отправки на переработку или утилизацию (п. 3, 4 Положения о НСПТ).

Импортные товары прослеживаются, если их коды ТН ВЭД ЕАЭС включены в правительственный перечень (ПП РФ от 01.07.2021 № 1110). Такие товары должны находиться в собственности организации или ИП.