«РБК Инвестиции» определили десять стабильно лучших российских дивидендных акций. Что дают эти бумаги помимо постоянных и растущих дивидендных выплат с хорошей дивидендной доходностью — в нашем обзоре

Рязанская энергетическая сбытовая компания

RZSB

+0,95%

«ФосАгро»

PHOR

+0,11%

Ставропольэнергосбыт

STSBP

-0,41%

«Газпром»

GAZP

-0,62%

Газпром нефть

SIBN

-0,15%

Таттелеком

TTLK

+1,14%

Банк «Санкт-Петербург»

BSPB

-0,15%

Россети Ленэнерго

LSNGP

-1,11%

ОГК-2

OGKB

-0,43%

«Красноярскэнергосбыт»

KRSB

-1,71%

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Дивиденды и не только

В конце года многие составляют финансовые планы на следующий год — что купить, на что потратить деньги, куда их вложить и как заработать.

Одна из возможностей — купить акции с целью получения дивидендов. Это привлекательно тем, что, во-первых, дивидендный фактор зачастую способствует росту стоимости бумаг, а во-вторых, инвестор получает живые деньги от инвестирования.

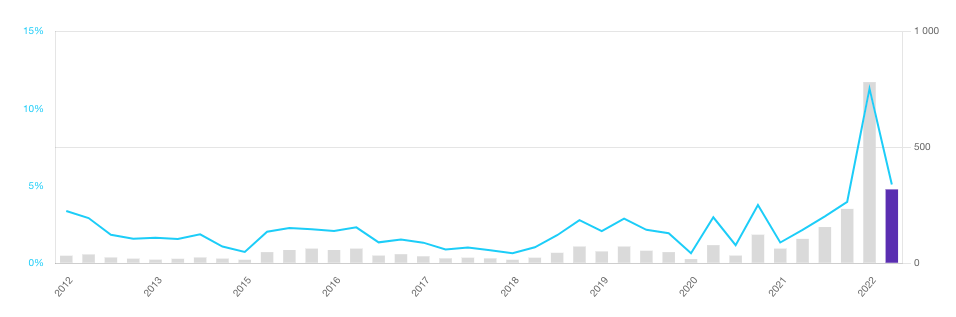

2022 год был особенным в плане дивидендов. Многие компании предпочли не распределять ранее полученную прибыль и не делать выплат акционерам, причем это коснулось даже

голубых фишек

. Одним из примеров такой отмены стал Сбербанк, который до этого регулярно выплачивал щедрые дивиденды. Акционеры «Газпрома» (более 50% капитала компании контролируется государством) сперва не утвердили рекомендованные дивиденды, но спустя некоторое время, после новой рекомендации совета директоров, дивиденды все-таки были выплачены.

Тем не менее есть компании, которые продолжали стабильно платить

дивиденды

, позволяя инвесторам получать неплохую доходность.

Дивидендная доходность определяется как отношение размера дивиденда к текущей цене акции. Из этого следует, что сам по себе рост дивидендов еще не гарантирует роста доходности — ведь та может подскочить и в случае существенного снижения цены акций при неизменном дивиденде.

Поэтому, чтобы определить лучшие дивидендные акции, которые могут быть привлекательны с точки зрения дальнейших вложений, требуется комплексный подход. Для этого мы делали отбор топ-10 лучших российских дивидендных акций с учетом трех показателей:

- Средневзвешенной дивидендной доходности;

- Коэффициента роста дивидендов;

- Коэффициента роста цены акции.

На основе этих показателей мы рассчитали сводный балл, по величине которого и определился список десяти лучших дивидендных акций российских компаний из числа торгующихся на Московской бирже. Эти

эмитенты

на протяжении пяти лет продолжали не только платить дивиденды с хорошей доходностью, но и показали стабильный или растущий размер выплат при стабильности и росте котировок.

Лучшие дивидендные акции

Таким образом, в списке десять акций, к которым стоит присмотреться дивидендным инвесторам.

Топ-10 дивидендных акций российских компаний

Средняя дивидендная доходность этого топ-10 за пять лет составила 12,62% с разбросом от 10,08% до 17,35%. При этом средний прирост размера дивидендов составил 1,6 раза (от 1,2 до 2), а средний прирост стоимости акций — 1,4 раза с разбросом от 1,1 до 1,9.

Интересно, что половина списка топ-10 — это акции энергетических компаний (четыре энергосбытовые и одна оптово-генерирующая). Кроме того, в число десяти лучших дивидендных акций вошли бумаги двух аффилированных между собой нефтегазовых компаний, одной телекоммуникационной компании, одного банка и одного производителя удобрений.

Как мы считали

Были отобраны российские акции, по которым в течение последних пяти календарных лет выплачивались дивиденды. В учет принимались именно сделанные за период выплаты вне зависимости от того, по итогам какого периода они начислялись. В 2022 году учитывались выплаты, по которым в этом году прошла дивидендная отсечка, то есть последний день, когда бумагу можно было купить с прицелом под дивиденд.

Сводный балл (СБ) рассчитан как произведение средневзвешенной дивидендной доходности (СДД), коэффициента роста дивидендов (КРД) и коэффициента роста цены (КРЦ):

СБ = СДД × КРД × КРЦ.

Дивидендная доходность определялась как процентное отношение суммарных выплат за год к средневзвешенной цене акции за предыдущий год.

При расчете средневзвешенной доходности более поздним выплатам придавался больший вес. Так, для выплат 2022 года вес равен 5, далее для 2021 года — 4, 2020-го — 3, 2019-го — 2, 2018-го — 1.

Коэффициент роста дивидендов (КРД) считался как деление прогрессивно взвешенного среднего размера дивидендов (ПвСРД) по акции за пять лет (поздние выплаты имеют больший вес) на средний размер дивидендов, взвешенный регрессивно (РвСРД, больший вес имеют более ранние выплаты). Такой подход позволяет оценить величину стабильного роста дивидендов, сглаживая возможные колебания:

КРД = ПвСРД / РвСРД.

Аналогично считался коэффициент роста цены (КРЦ) акции — делением средневзвешенной цены (ПвСЦ) с большим весом более поздних цен на регрессивно взвешенную среднюю цену (РвСЦ) с большим весом более ранних цен. Это позволило стабилизировать и усреднить показатели. Прирост цен акций считался с 1 января 2017 года по 23 декабря 2022 года:

КРЦ = ПвСЦ / РвСЦ.

Ближайшие перспективы

То, что отобранные акции ранее всегда показывали стабильно высокую дивидендную доходность, рост дивидендных выплат и рост котировок, не означает, что эти бумаги продемонстрируют такие же показатели в будущем. Это только обоснованные историей ожидания.

Вместе с тем привлекательную дивидендную доходность в будущем могут показывать и другие бумаги. Рекомендуем следить за объявлением дивидендов и календарями дивидендных выплат.

Ближайшие дивидендные выплаты по российским акциям показаны в следующей таблице:

Календарь дивидендных выплат

Покупая акции для получения дивидендов, всегда важно помнить о таком явлении, как дивидендный гэп. Дивидендный

гэп

— это снижение котировок акций после того, как покупка акций после даты отсечки уже не дает инвестору право на получение текущих дивидендных выплат. Следует учитывать, что снижение котировок при дивидендном гэпе, как правило, сопоставимо с доходностью дивидендной выплаты.

Больше интересных историй и новостей о финансах в нашем телеграм-канале «Сам ты инвестор!»

Высоконадежные и самые ликвидные акции на рынке со стабильными показателями доходности. Компании — «голубые фишки» — это лидеры в своей индустрии. Как правило, изменение цен на акции «голубых фишек» определяет настроение рынка.

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Существенный ценовой разрыв между ценой бумаги в период между закрытием и открытием торгов.

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

В разделе вы сможете найти акции российских компаний, которые в будущем принесут наибольшую прибыль. Вся необходимая информация, включая финансовые показатели, динамику изменений, представлена в онлайн-сервисе Банки.ру.

Какие ценные бумаги относят к самым доходным?

- Выплачиваются самые большие дивиденды в размере 8–9 %;

- Динамика цен остается стабильной либо наблюдается тенденция увеличения стоимости за последний месяц;

- Положительная история дивидендной доходности.

Поиск лучшего предложения в Банки.ру

В онлайн-сервисе оперативно обновляется вся информация, включая бордовые цены, объем торгов, размер дивидендов. Вы сможете проанализировать ключевые показатели в разрезе разных временных периодов — недели, месяца, квартала, года и сравнить несколько вариантов. В сервисе предусмотрен калькулятор для расчета, что произойдет с вложенной суммой денег через месяц, полгода или год с учетом инфляции.

Благодаря такому подходу вы сможете принять взвешенное решение о целесообразности вложения средств в те или иные ЦБ. Затем останется оформить сделку:

- Заполните анкету и купите с помощью банковской карты;

- Оформите брокерский счет.

- Дождитесь подходящего времени для перепродажи или получения дивидендов.

Дивиде́нд (лат. dividendum — подлежащий разделу) — часть прибыли компании, распределяемая между акционерами, участниками в соответствии с количеством и видом акций (обыкновенных, привилегированных, учредительских и других), долей, находящихся в собственности.

Самые доходные акции по дивидендам

Относительно высокая дивидендная доходность на российском рынке акций характерна для акций: МТС, Татнефть, ЛСР, Юнипро, Норникель, ФСК ЕЭС, АЛРОСА, Детский мир, ММК, Северсталь, НЛМК, Башнефть. Вы можете посмотреть рейтинг акций на 24.03.2023, отфильтровав предложения на странице по доходности за день, за месяц и за год и величине процента выплачиваемого по дивидендам.

Когда выгоднее покупать акции до выплаты дивидендов или после?

Технически покупку можно сделать на следующий день после получения дивидендов. Но если цель в получении повышенной прибыли, желательно подождать. За месяц до отсечки у вас будет больше информации для анализа сделки с учетом позиций компании и ожидаемой суммы дивидендов и, соответственно увеличить доход от планируемой продажи.

По каким акциям выплачивают самые высокие дивиденды?

На 01.07.2021 максимальные дивиденды — 9%, предлагают: Сбербанк RU0009029540, Транснефть

RU0009091573, Энел Россия RU000A0F5UN3, Сбербанк России (привилегированная) RU0009029557.

По каким акциям самая высокая доходность?

На 01.07.2021 максимальные показатели доходности за месяц: Лензолото RU000A0JP1N2 50,54%, ТНС энерго НН RU000A0ET5B9 39,86%, КуйбышевАзот RU000A0B9BV2 25,09%, Транснефть RU0009091573 20,15%.

Инвестиции24 декабря 2021 в 17:0016 523

Топ-7 российских эмитентов, акции которых могут принести самую высокую дивидендную доходность в 2022–2027

На что следует обратить внимание?

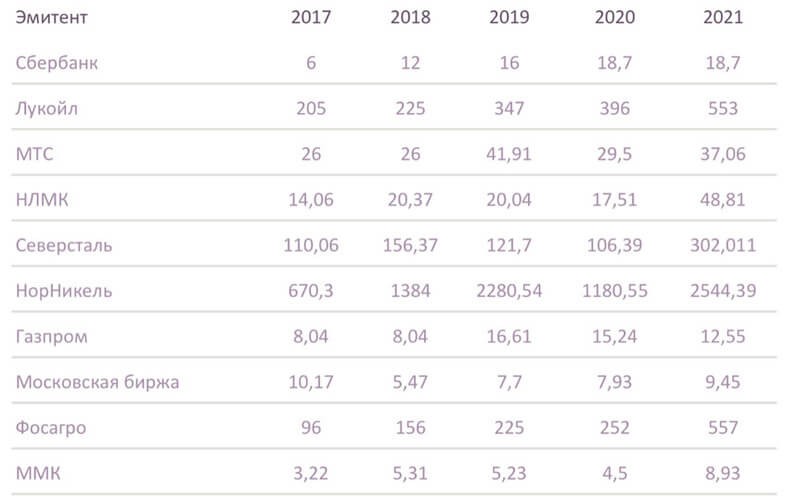

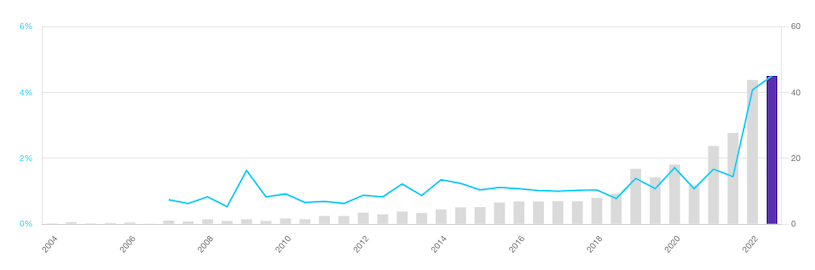

Рис. 1. Динамика выплаты дивидендов компаний за 2017–2021. Источник: данные компаний

Дивидендный портфель на 2022–2027

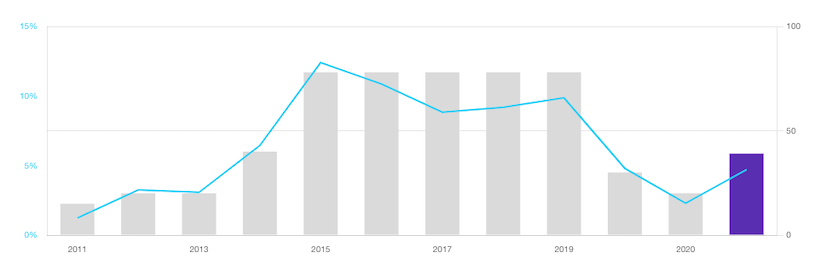

«МТС» и «Юнипро»

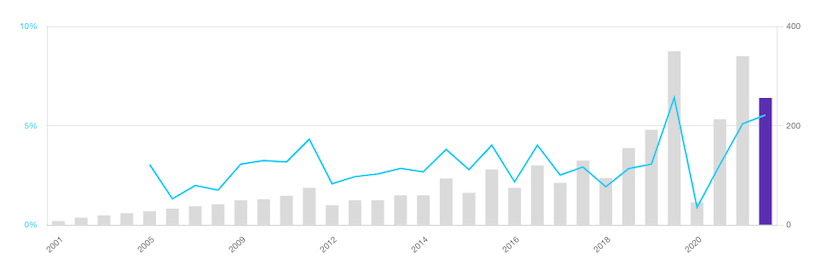

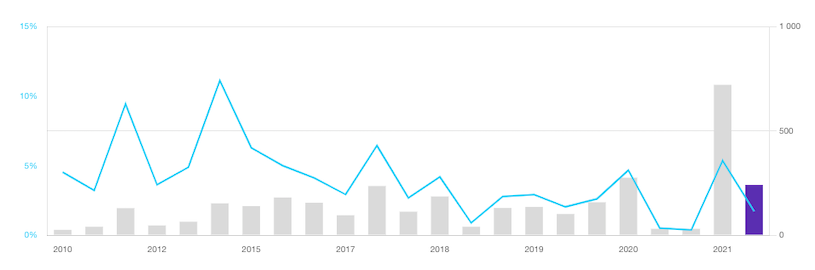

Рис. 2. Статистика выплаты дивидендов «МТС», 2017–2021. Источник: расчёты автора

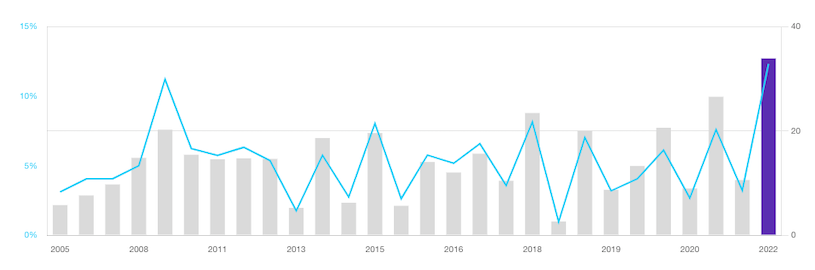

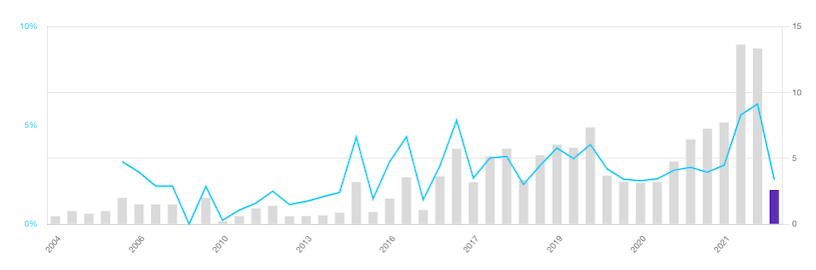

Рис. 3. Статистика выплаты дивидендов «Юнипро», 2017–2021. Источник: расчёты автора

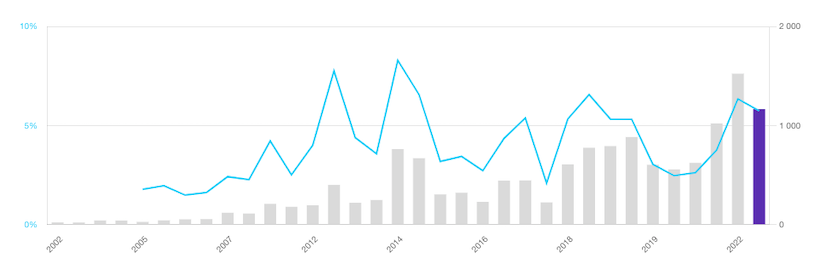

«Татнефть»

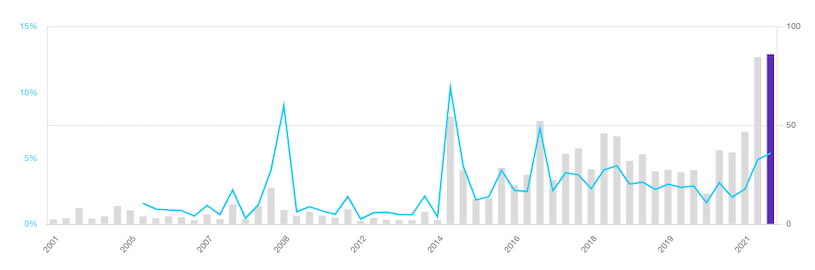

Рис. 4. Статистика выплаты дивидендов «Татнефти», 2017–2021. Источник: расчёты автора

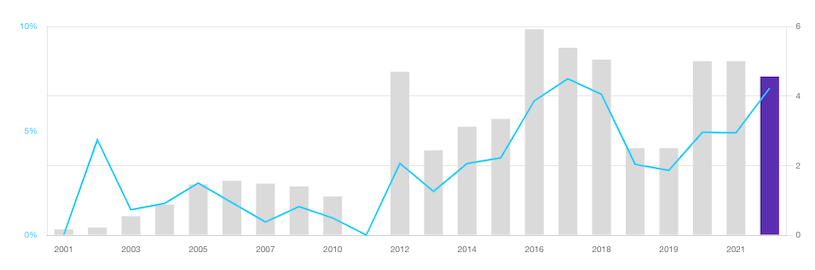

«Газпром»

Рис. 5. Статистика выплаты дивидендов «Газпрома», 2017–2021. Источник: расчёты автора

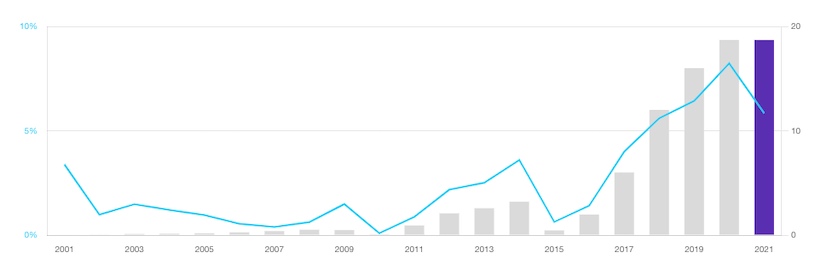

«ФосАгро»

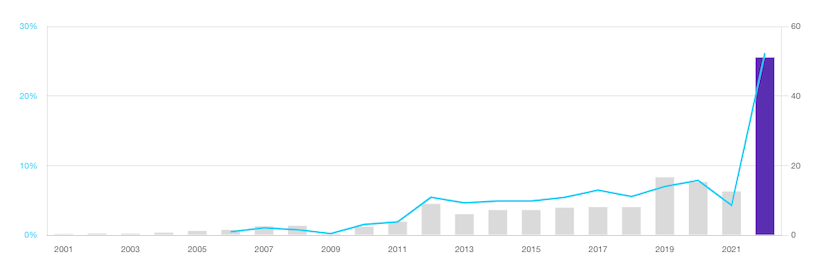

Рис. 6. Статистика выплаты дивидендов «ФосАгро», 2017–2021. Источник: расчёты автора

«ММК»

Рис. 7. Статистика выплаты дивидендов «ММК», 2017–2021. Источник: расчёты автора

«АЛРОСА»

Рис. 8. Статистика выплаты дивидендов «АЛРОСА», 2017– 2021. Источник: расчёты автора

Акции роста на 2022–2027.

Дивидендные акции — популярный актив, который может принести владельцам прибыль не только за счёт роста стоимости, но и за счёт выплаты дивидендов, как правило, превышающий проценты по банковским депозитам. В этой статье мы подробно расскажем об этом классе активов российских компаний, выплачивающих высокие и стабильные дивиденды, а также обо всех преимуществах и подводных камнях, связанных с этим видом инвестиций.

Как выбрать дивидендные акции

Дивиденд является частью, распределённой между акционерами прибыли. Он выплачивается в соответствии с видом акций и долями, которыми владеет их держатель. Очевидно, что инвестор хочет выбрать акции с самой высокой дивидендной доходностью. Однако понятие «лучшие дивидендные акции» не означает только высокие размеры дивидендов. Любопытно, что дивидендные акции часто противопоставляются акциям роста. Последние могут быстрее увеличиваться в стоимости, при этом не принося доход и являясь более рискованными ценными бумагами, чем дивидендные акции.

Для начала разберёмся, какие дивидендные акции существуют.

Рынок дивидендных акций состоит как из привилегированных, так и из обыкновенных акций.

Привилегированные акции отличаются от обыкновенных тем, что не дают права их держателям управлять компанией, участвуя в ежегодных и внеочередных собраниях акционеров, за исключением случаев, когда акционерное общество отказывается платить дивиденды по привилегированным акциям. Отказ от права голоса компенсируется рядом прав, которыми не обладают владельцы обыкновенных. Основное из специфических прав владельцев привилегированных акций — право на первоочерёдное получение дивиденда.

В частности в России инвесторы-владельцы привилегированных акций, как правило, имеют возможность получать 10% от чистой прибыли компании, но при этом дивиденды не будут выплачиваться, если компания зафиксировала убыток за этот период.

Инвесторы покупают обыкновенные акции, поскольку российские компании не имеют права выпускать привилегированные акции на более чем 25% от своего уставного капитала. Более того, не все компании, котируемые на бирже, выпускают привилегированные акции. Однако такие гиганты, как Сбербанк, Транснефть, Сургутнефтегаз, Ростелеком и Татнефть выпускают данный вид ценных бумаг.

В этой статье мы остановимся более подробно на обыкновенных акциях.

Важно помнить, что дивиденды берутся из прибыли предприятия. Таким образом, убыточные компании не могут себе позволить обеспечить своим акционерам дивидендную доходность. В мире есть практика выплаты дивиденда после убыточного года за счёт накопленной прибыли прошлых лет, но инвесторам в нашей стране подобного подарка ждать не приходится.

Что нужно знать о дивидендной доходности

Чтобы приобрести стабильный денежный доход, необходимо подойти к выбору дивидендных акций со всей серьёзностью. Прежде чем совершить покупку ценных бумаг, инвестору необходимо обратить внимание на следующие факторы:

Дивидендная доходность акции на данный момент

Расчёты дивидендной доходности происходят следующим образом: размер дивиденда на 1 ценную бумагу к моменту выплаты / цена одной акции. Очевидно, что чем выше доходность, тем лучше. Однако бывает, что дивидендная доходность за текущий год пока неизвестна. В этом случае целесообразно посмотреть среднюю доходность акций этой компании за последние годы. Если доходность составит невысокий процент, т. е. будет ниже, чем средняя доходность по рынку, то, возможно, акция не подходит для долгосрочных инвесторов. Также важно сравнивать показатель с конкурентами в данной отрасли. Но хорошей дивидендной доходностью анализ акций ограничиваться не должен.

Гарантия регулярных дивидендных выплат

Тут нужно оговориться, что ни одно акционерное общество не может гарантировать постоянную выплату дивидендов. Но если компания много лет подряд стабильно выплачивает и увеличивает дивиденды, то это, скорее всего, свидетельствует о её надёжности и лояльной дивидендной политике по отношению к держателям акций. Инвесторам, рассчитывающим на стабильный доход, нужно посмотреть на её историю выплат. Это поможет понять, с какой регулярностью компания платит дивиденды.

Важным фактором в выборе дивидендных акций также является стабильность прибыли компании. Иначе говоря, инвестору следует внимательно ознакомиться с историей выручки и прибыли компании, дивидендные акции которой он рассматривает к приобретению. У компании также должна быть высокая маржа чистой прибыли, а руководство должно распределять значительную её часть в форме дивидендов среди акционеров.

Не стоит забывать и о коэффициенте выплат. Он показывает, какую часть от годовой прибыли акционерное общество отдаёт своим акционерам. Если значение приближается к 100% от всей прибыли либо превышает размер прибыли, то есть смысл призадуматься, ведь на выплату дивидендов уходит вся корпоративная прибыль. Вскоре компании придётся урезать выплаты. Допустимые значения коэффициента выплат для дивидендных акций варьируются в районе 20—50%.

Статус «дивидендного аристократа»

На старых фондовых биржах сформировалась отдельная категория компаний — дивидендные аристократы.

Ими считаются компании, которые увеличивают выплаты каждый год в течение двадцати пяти лет. Эти компании также состоят в индексе S&P 500, объём торгов их акций составляет $5 млрд в день, а минимальная капитализация — $3 млрд.

Ликвидность и капитализация

Капитализация компании = стоимость одной акции, умноженная на количество акций в обращении. Считается, что чем больше корпорация, тем она надёжнее. Поэтому в дивидендный портфель лучше добавлять компании с совокупной стоимостью акций не ниже $2 млрд. Но стоит отметить, что в России по итогам 2020 года только 46 компаний удовлетворяло данный критерий.

Довольно часто акции крупных компаний отличаются высокой ликвидностью, т. е. их легче купить и продать, за исключением случаев, когда акции полностью или почти полностью в руках стратегических собственников.

Стоимость ценных бумаг

Значение имеет также и уровень котировок акций. Если вы купите акцию, заплатив неоправданно высокую цену, вам будет сложно её продать в будущем по приемлемой цене. Переоценённость или недооценённость акций определяется не только историей котировок, когда ценовые значения близки к историческим максимумам, минимумам или средним значениям. Основную роль тут играют мультипликаторы стоимости, такие как цена/прибыль на акцию, цена/балансовая стоимость и т. д. Эти индикаторы показывают, насколько котировки акций соответствуют прибыли или активам компании.

Последний из финансовых показателей — долговая нагрузка

Очевидно, что если у компании слишком высокая долговая нагрузка, то значительная часть прибыли будет уходить на погашение кредитов, но никак не на выплату дивидендов.

Коэффициент Debt/Equity отражает соотношение заёмных средств к собственному капиталу. Как правило, этот показатель не превышает единицу. Исключением здесь выступают банки, для которых такое значение в норме.

Рейтинг российских компаний по выплате дивидендов в 2022 году

Ниже представлен топ дивидендных акций на 2022 год — российские компании с самой высокой доходностью на сегодняшний день:

Источники: Банки.ру и Smart Lab

Вкратце: эти акции действительно обеспечивают самую высокую дивидендную доходность на российском финансовом рынке, но не все из них подходят для долгосрочного инвестирования. Не стоит покупать акцию только из-за того, что у неё высокая доходность, ведь это чревато высоким риском.

Купив ценную бумагу Центрального телеграфа или НМТП, вы бы потеряли 63% и 15% от её стоимости за год. Соответственно, продать акцию вы бы смогли только с большим убытком. Очевидно, что, несмотря на наличие высокого показателя дивидендной доходности, стабильным ростом инвестиции в эти ценные бумаги вряд ли порадуют.

Дивидендные аристократы России

Довольно часто долгосрочные инвесторы покупают акции дивидендных аристократов. Это одна из самых надёжных инвестиционных стратегий.

Есть два условия, которые должны выполнить компании, чтобы считаться дивидендными аристократами. По их акциям должны не просто в течение многих лет платить дивиденды, но и желательно увеличивать их. Ниже представлен список компаний, выплачивающих достаточно высокие дивиденды в течение многих лет. Но только некоторые из них увеличивали дивиденды в последние годы. Эти компании — Лукойл, МТС, Акрон, ТГК−1 и Пермэнергосбыт АП. Несмотря на надёжность и прибыльность таких компаний как Сбербанк и Газпром, они не баловали своих инвесторов стабильным повышением дивидендных выплат в последнее время.

Источник: Hakon-Invest

Перспективные акции, прогнозы аналитиков

Анализируя рынок ценных бумаг, эксперты финансовых рынков выделяют прежде всего сектор природных ресурсов, а именно нефти и газа, а также промышленных металлов. Именно с точки зрения дивидендных стратегий компании из этой отрасли вошли в основной список инвестиционных рекомендаций аналитиков. Но обо всём по порядку.

Аналитики «ВТБ Капитала» на 2022 год советуют покупать акции ММК, НЛМК, Евраза, АЛРОСА, а также ценные бумаги лесопромышленной компании Segezha Group. Что касается нефтегазового сектора, эксперты выделяют ЛУКОЙЛ, «Газпром нефть», «Газпром» и НОВАТЭК.

Эксперты «Велес Капитала» отдают предпочтение следующим компаниям из металлургического сектора: «Русал», «Норникель», ММК и «Распадская». Благодаря рекордным ценам на алюминий «Русал» может снизить долговую нагрузку и обновить дивидендную политику. ММК в ближайшее время запустит турецкое предприятие и существенно увеличит выплавку стали. Ожидается, что в мае 2022 года компания вернётся в индекс MSCI Russia. Другие металлурги («Северсталь», НЛМК и «Евраз») тоже платят дивиденды, как и ММК, но у них нет дополнительных факторов роста.

Аналитики «Атона» самыми перспективными акциями на 2022 год считают финансовые и сырьевые компании благодаря инфляции и росту цен на энергоносители. Фаворитами являются «Газпром», НОВАТЭК, ЛУКОЙЛ, «Роснефть», Сбер и ВТБ. Все эти предприятия планируют выплачивать дивиденды. К тому же их акции торгуются ниже средней цены рынка.

Акции с дивидендами для долгосрочных инвестиций

Покупка этих акций не является самой консервативной стратегией инвестирования, поскольку они не входят в список самых крупных компаний России. Их акции действительно подорожали за последние 5 лет, а дивидендная доходность у большинства ПАО на момент написания статьи превышала среднюю рыночную. Это делает покупку акций компании интересной.

Акции, чьи котировки и дивидендная доходность выросли за последние 5 лет:

Дивидендный портфель 2021

Наиболее успешны как в смысле получения доходов, так и роста котировок оказались акции нефтегазового сектора. Ввиду общего подъёма цен на энергоносители, эти компании получали высокие доходы и делились с акционерами. Держатели акций также получали выгоду благодаря росту стоимости своих ценных бумаг.

Разумеется, что эти компании торгуются на бирже и их легко приобрести ввиду их высокой ликвидности. Логично, что их список акционеров обширен.

Итак, высокими дивидендными выплатами в 2021 году порадовали Сбербанк, «Газпром», «Норникель» и ЛУКОЙЛ. Лидерами 2020 года были Сбербанк, «Газпром», «ЛУКОЙЛ» и «Роснефть».

Плюсы и минусы дивидендной стратегии

Выделяют ряд преимуществ дивидендной стратегии.

Относительно стабильный доход

Дивиденды обеспечивают постоянный доход от инвестиций. В России инвесторы получают его только наличными деньгами.

Инвесторы часто тратят эти средства на личные нужды, но некоторые акционеры покупают на эти деньги ещё больше ценных бумаг выплатившей дивиденды компании.

Предсказуемый результат

Прогнозирование будущей доходности дивидендного портфеля даёт инвестору определённую уверенность в стабильности его вложения, чего нельзя сказать об акциях роста.

Чёткие критерии отбора

Дивидендная стратегия инвестирования — самая простая для понимания.

Для выбора дивидендных акций достаточно посмотреть такие факторы, как дивидендную доходность, коэффициент выплаты дивидендов, корпоративную отчётность и кредитные рейтинги. То же самое нельзя сказать, например, о новых высокотехнологичных секторах экономики.

Преимущества сложного процента

Для применения данного метода инвестору нужно постоянно тратить часть дивидендных выплат на покупку новых акций той же компании. Тогда объём инвестиций растёт и размер дивидендов увеличивается.

Дивидендами выгода инвестора не ограничивается

Компании, выплачивающие дивиденды, часто ещё и участвуют в программах выкупа акций, что способствует росту стоимости акций.

У дивидендной стратегии есть и недостатки.

Дивидендный гэп

Стоит помнить, что цены на акции, как правило, снижаются после закрытия реестра акционеров. Это происходит накануне выплаты дивидендов, когда отсечка уже состоялась. Инвестору следует помнить, что переоформление акций занимает время. Если купить акции перед самой дивидендной отсечкой, то есть риск не успеть попасть в реестр.

Налоги

Налог на дивиденды в России составляет 13%. Удерживаются автоматически.

Высокие дивиденды не всегда хорошо

Некоторые компании роста вкладывают прибыль в развитие бизнеса, не распределяя её в виде дивидендов среди акционеров. Это компенсируется ростом котировок.

Популярные вопросы

Как узнать, дивидендные акции или нет?

Информацию о дивидендных выплатах можно посмотреть на сайте компании в разделе «Финансовый календарь». Там можно узнать не только то, выплачивает ли дивиденды руководство компании, но также размеры выплат акционерам и дивидендные отсечки, т. е. даты покупки акций для получения дивидендов.

Когда лучше покупать дивидендные акции?

Чтобы получить дивиденды по акциям, надо купить ценные бумаги до даты закрытия реестра или до даты отсечки. Для этого нужно следить за календарём дивидендов, который обычно публикуется на сайте компании. Но лучше всего покупать дивидендные акции с определённым запасом времени, поскольку ценные бумаги могут быть куплены, а право собственности покупателя ещё не оформлено. Но в идеале надо покупать ценные бумаги после очередной распродажи на фондовом рынке или во время дивидендного гэпа, когда сами акции подешевели. Тогда инвестор может получить прибыль и от роста котировок.

Самые большие дивиденды по акциям 2020 в России

- Написать в блог

Ленты

PREMIUM

Все блоги

Чат

Новости

- Поток

- Сигналы

- Форумы

Топ 24

- Вопросы

- Видео

- Оффтоп

Форумы

- Форум акций

- Общий

- Облигации

- Торговые роботы

- Опционы

- Forex

- Банки

- Брокеры

Участники

Люди

Компании

Котировки

Котировки акций

ОФЗ

- Карта рынка

- Фьючерсы

- Мир/FX/Сырье/Крипта

Графики онлайн

Акции

Дивиденды

Отчеты РСБУ/МСФО

Фундам. анализ

Календарь

Акции

- Экономика

Информация

Энциклопедия

- Лучшие статьи

Книги

Каталог книг

- 100 лучших книг

- Книжные рецензии

- Российские акции — Московская Биржа

- Американские акции — СПб Биржа

- Валютный рынок — Московская Биржа

- Корпоративные облигации — Московская Биржа

- ОФЗ — Московская Биржа

- Фьючерсы

- Фондовые индексы, сырьевые рынки, FOREX

- Американские акции — Биржи США

- Мировые акции — Иностранные Биржи

- Биржевые ПИФы и ETF — Московская Биржа

- Американские акции — Московская Биржа

- ПИФы — Московская Биржа

- Еврооблигации — Московская Биржа

- Индексы Российских Акций

- РЕПО с ЦК

- Индексы РЕПО

- Индексы облигаций

- смартлаб

- отчеты

- за 10 лет

- Див доход, ао

- Котировки

- Дивиденды

- Фундаментал

- Карта рынка

- Посл.год

- За 12M (LTM)

- Фундаментальный анализ

- Последние отчеты

- Отчеты за 10 лет

- Сравнение компаний

Сектор:

Показатель:

Объем от

Объем до

показать изменения в %

Кап-я от

Кап-я до

Собств

Продажи

-

Купить в Финаме -

Купить в ВТБ -

Открытие Брокер -

БКС Мир Инвестиций -

Купить в ITinvest

| № | Название | Тикер | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | CAGR 5 лет | |||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 1 | Газпром | GAZP |

5.2 % |

5.4 % |

5.8 % |

5.2 % |

6.2 % |

10.8 % |

5.9 % |

5.9 % |

0.0 % |

+ 36% % |

||||

| 2 | Павловский автобус | PAZA |

0.0 % |

— % |

||||||||||||

| 3 | Самараэнерго | SAGO |

0.0 % |

— % |

||||||||||||

| 4 | Энергия РКК | RKKE |

— % |

|||||||||||||

| 5 | Курганская ГК | KGKC |

6.2 % |

4.3 % |

6.8 % |

1.9 % |

-2 557% % |

|||||||||

| 6 | ЕТС | UTSY |

— % |

|||||||||||||

| 7 | Химпром | HIMC |

— % |

|||||||||||||

| 8 | Русгрэйн | RUGR |

0.0 % |

— % |

||||||||||||

| 9 | ЦМТ | WTCM |

6.6 % |

8.4 % |

6.8 % |

6.0 % |

-310% % |

|||||||||

| 10 | МедиаВиМ | MGVM |

0.0 % |

0.0 % |

0.0 % |

— % |

||||||||||

| 11 | ФГ Будущее | FTRE |

0.0 % |

— % |

||||||||||||

| 12 | Нижнекамскшина | NKSH |

— % |

|||||||||||||

| 13 | ОКС | UCSS |

— % |

|||||||||||||

| 14 | ТКЗ | TGKO |

— % |

|||||||||||||

| 15 | ТНС энерго Кубань | KBSB |

9.8 % |

3.3 % |

13.0 % |

+ 751% % |

||||||||||

| 16 | ТНС энерго Воронеж | VRSB |

5.8 % |

6.4 % |

6.8 % |

+ 402% % |

||||||||||

| 17 | Кузнецкий банк | KUZB |

1.5 % |

8.9 % |

3.4 % |

11.0 % |

+ 9 466% % |

|||||||||

| 18 | Сахалинэнерго | SLEN |

0.0 % |

— % |

||||||||||||

| 19 | Inarctica (Русская Аквакультура) | AQUA |

3.8 % |

1.3 % |

-6 516% % |

|||||||||||

| 20 | Мурманская ТЭЦ | MUGS |

— % |

|||||||||||||

| 21 | АСКО | ACKO |

4.9 % |

— % |

||||||||||||

| 22 | ТНС энерго Ростов-на-Дону | RTSB |

4.3 % |

5.6 % |

+ 961% % |

|||||||||||

| 23 | ТНС энерго Нижний Новгород | NNSB |

— % |

|||||||||||||

| 24 | ТНС энерго Марий Эл | MISB |

20.7 % |

23.3 % |

9.6 % |

8.2 % |

6.6 % |

13.4 % |

-1 054% % |

|||||||

| 25 | ТНС энерго Ярославль | YRSB |

— % |

|||||||||||||

| 26 | Globaltrans | GLTR |

4.3 % |

0.0 % |

3.8 % |

10.1 % |

16.6 % |

14.7 % |

17.0 % |

16.4 % |

3.5 % |

-1 911% % |

||||

| 27 | Белуга Групп | BELU |

4.3 % |

7.2 % |

3.6 % |

22.6 % |

+ 7 349% % |

|||||||||

| 28 | Камчатскэнерго | KCHE |

— % |

|||||||||||||

| 29 | Челябэнергосбыт | CLSB |

0.0 % |

— % |

||||||||||||

| 30 | Окей | OKEY |

4.2 % |

3.5 % |

-1 667% % |

|||||||||||

| 31 | Ставропольэнергосбыт | STSB |

— % |

|||||||||||||

| 32 | Селигдар | SELG |

0.0 % |

0.0 % |

0.0 % |

0.0 % |

17.9 % |

9.9 % |

7.8 % |

-3 408% % |

||||||

| 33 | Россети Центр | MRKC |

7.6 % |

5.5 % |

9.9 % |

5.8 % |

7.4 % |

6.3 % |

8.3 % |

8.1 % |

-381% % |

|||||

| 34 | Тинькофф Банк | TCSG |

3.8 % |

3.1 % |

6.5 % |

2.1 % |

2.7 % |

-787% % |

||||||||

| 35 | Русснефть | RNFT |

0.0 % |

0.0 % |

0.0 % |

— % |

||||||||||

| 36 | Инград | INGR |

9.3 % |

— % |

||||||||||||

| 37 | Медиахолдинг | ODVA |

— % |

|||||||||||||

| 38 | КОКС | KSGR |

— % |

|||||||||||||

| 39 | ГИТ | GRNT |

2.5 % |

6.4 % |

6.1 % |

+ 5 455% % |

||||||||||

| 40 | ЧЗПСН | PRFN |

0.0 % |

— % |

||||||||||||

| 41 | Славнефть Мегионнефтегаз | MFGS |

0.0 % |

— % |

||||||||||||

| 42 | Казаньоргсинтез | KZOS |

4.9 % |

7.2 % |

9.7 % |

11.8 % |

5.3 % |

7.7 % |

4.3 % |

4.1 % |

10.1 % |

-309% % |

||||

| 43 | ДЭК | DVEC |

0.0 % |

— % |

||||||||||||

| 44 | Рязаньэнергосбыт РЭСК | RZSB |

11.1 % |

17.4 % |

13.1 % |

14.8 % |

13.5 % |

+ 496% % |

||||||||

| 45 | ТНС энерго | TNSE |

— % |

|||||||||||||

| 46 | Якутскэнерго | YKEN |

0.0 % |

0.0 % |

— % |

|||||||||||

| 47 | левенгук | LVHK |

0.5 % |

0.4 % |

0.7 % |

3.7 % |

1.5 % |

+ 2 936% % |

||||||||

| 48 | Роллман | RLMN |

0.0 % |

— % |

||||||||||||

| 49 | Наука-Связь | NSVZ |

0.0 % |

— % |

||||||||||||

| 50 | Мультисистема | MSST |

— % |

|||||||||||||

| 51 | ДИОД | DIOD |

13.2 % |

8.4 % |

10.5 % |

9.1 % |

9.3 % |

9.8 % |

-575% % |

|||||||

| 52 | ВХЗ | VLHZ |

8.1 % |

5.4 % |

-3 315% % |

|||||||||||

| 53 | Красный Октябрь | KROT |

0.1 % |

0.0 % |

0.0 % |

-3 074% % |

||||||||||

| 54 | КТК | KBTK |

9.1 % |

0.0 % |

7.1 % |

7.5 % |

+ 1 158% % |

|||||||||

| 55 | Владимирэнергосбыт | VDSB |

— % |

|||||||||||||

| 56 | Пермэнергосбыт | PMSB |

11.8 % |

10.3 % |

14.9 % |

12.4 % |

8.6 % |

9.1 % |

-521% % |

|||||||

| 57 | ЕМС | GEMC |

7.9 % |

— % |

||||||||||||

| 58 | VK (Mail) | VKCO |

— % |

|||||||||||||

| 59 | Детский Мир | DSKY |

9.1 % |

7.1 % |

9.8 % |

10.6 % |

8.2 % |

-241% % |

||||||||

| 60 | Коршуновский ГОК | KOGK |

— % |

|||||||||||||

| 61 | Fix Price | FIXP |

0.0 % |

0.0 % |

0.0 % |

2.1 % |

— % |

|||||||||

| 62 | ГМС Группа | HMSG |

— % |

|||||||||||||

| 63 | ЧМК | CHMK |

— % |

|||||||||||||

| 64 | Бурятзолото | BRZL |

— % |

|||||||||||||

| 65 | НПО Наука | NAUK |

3.2 % |

— % |

||||||||||||

| 66 | Уральская кузница | URKZ |

— % |

|||||||||||||

| 67 | ЛЭСК | LPSB |

— % |

|||||||||||||

| 68 | ММЦБ | GEMA |

11.7 % |

12.0 % |

8.7 % |

-1 414% % |

||||||||||

| 69 | СПб Биржа (SPB) | SPBE |

— % |

|||||||||||||

| 70 | Softline | SFTL |

— % |

|||||||||||||

| 71 | Росдорбанк | RDRB |

1.6 % |

5.0 % |

5.5 % |

+ 8 391% % |

||||||||||

| 72 | Нефтекамский автозавод (Нефаз) | NFAZ |

— % |

|||||||||||||

| 73 | Физика | NPOF |

— % |

|||||||||||||

| 74 | ЧКПЗ | CHKZ |

— % |

|||||||||||||

| 75 | Светофор Групп | SVET |

1.1 % |

— % |

||||||||||||

| 76 | ЦИАН | CIAN |

— % |

|||||||||||||

| 77 | Ренессанс Страхование | RENI |

— % |

|||||||||||||

| 78 | СМЗ | MGNZ |

28.6 % |

— % |

||||||||||||

| 79 | Красноярскэнергосбыт | KRSB |

8.1 % |

9.8 % |

+ 2 144% % |

|||||||||||

| 80 | ДЗРД — Донской завод радиодеталей | DZRD |

— % |

|||||||||||||

| 81 | Мордовэнергосбыт | MRSB |

10.2 % |

— % |

||||||||||||

| 82 | Саратовэнерго | SARE |

— % |

|||||||||||||

| 83 | ТрансФин-М | TRFM |

— % |

|||||||||||||

| 84 | Газ-Тек | GAZT |

— % |

|||||||||||||

| 85 | ГАЗ-сервис | GAZS |

— % |

|||||||||||||

| 86 | PETROPAVLOVSK | POGR |

— % |

|||||||||||||

| 87 | ЮУНК | UNKL |

— % |

|||||||||||||

| 88 | Отисифарм | OTCP |

— % |

|||||||||||||

| 89 | КМЗ | KMEZ |

0.0 % |

— % |

||||||||||||

| 90 | Открытие | OFCB |

— % |

|||||||||||||

| 91 | Совкомфлот | FLOT |

7.4 % |

— % |

||||||||||||

| 92 | Морион | MORI |

— % |

|||||||||||||

| 93 | Омскшина | OMSH |

— % |

|||||||||||||

| 94 | Калужская сбытовая компания | KLSB |

— % |

|||||||||||||

| 95 | OR Group (Обувь России) | ORUP |

1.9 % |

4.6 % |

+ 14 146% % |

|||||||||||

| 96 | Globaltruck | GTRK |

— % |

|||||||||||||

| 97 | ГАЗ | GAZA |

0.0 % |

0.0 % |

— % |

|||||||||||

| 98 | Промсвязьбанк | PSBR |

— % |

|||||||||||||

| 99 | Т Плюс | VTGK |

— % |

|||||||||||||

| 100 | РАО ЭС Востока | VRAO |

— % |

|||||||||||||

| 101 | Эталон | ETLN |

7.5 % |

— % |

||||||||||||

| 102 | Ozon | OZON |

— % |

|||||||||||||

| 103 | Башинформсвязь | BISV |

— % |

|||||||||||||

| 104 | Дорогобуж | DGBZ |

7.1 % |

6.9 % |

-358% % |

|||||||||||

| 105 | En+ | ENPG |

4.9 % |

— % |

||||||||||||

| 106 | Мотовилихинские заводы | MOTZ |

— % |

|||||||||||||

| 107 | Европейская Электротехника | EELT |

0.0 % |

2.5 % |

3.3 % |

3.6 % |

+ 79 426% % |

|||||||||

| 108 | Выборгский судостроительный завод (ВСЗ) | VSYDP |

— % |

|||||||||||||

| 109 | Самолет | SMLT |

4.3 % |

— % |

||||||||||||

| 110 | HeadHunter | HHRU |

2.0 % |

1.6 % |

1.6 % |

-931% % |

||||||||||

| 111 | Сегежа Групп | SGZH |

9.6 % |

— % |

||||||||||||

| 112 | Группа Позитив | POSI |

1.0 % |

1.3 % |

+ 3 126% % |

|||||||||||

| 113 | GTL | GTLC |

0.1 % |

— % |

||||||||||||

| 114 | Южный Кузбасс | UKUZ |

— % |

|||||||||||||

| 115 | Ижсталь | IGST |

— % |

|||||||||||||

| 116 | ОВК | UWGN |

0.0 % |

— % |

||||||||||||

| 117 | Авангард | AVAN |

2.5 % |

3.9 % |

7.0 % |

7.2 % |

+ 4 316% % |

|||||||||

| 118 | Лукойл | LKOH |

5.4 % |

6.9 % |

7.5 % |

5.7 % |

6.4 % |

5.0 % |

8.8 % |

5.0 % |

13.4 % |

+ 1 879% % |

||||

| 119 | ОАК | UNAC |

0.0 % |

— % |

||||||||||||

| 120 | Распадская | RASP |

0.0 % |

0.0 % |

0.0 % |

0.0 % |

2.7 % |

5.4 % |

10.9 % |

+ 10 232% % |

||||||

| 121 | Мечел | MTLR |

0.0 % |

0.0 % |

0.0 % |

0.0 % |

0.0 % |

0.0 % |

0.0 % |

0.0 % |

-1 529% % |

|||||

| 122 | Лента | LENT |

0.0 % |

0.0 % |

— % |

|||||||||||

| 123 | VEON | VEON-RX |

9.9 % |

0.8 % |

1.0 % |

4.2 % |

5.5 % |

9.2 % |

11.5 % |

0.0 % |

0.0 % |

+ 6 927% % |

||||

| 124 | X5 Retail Group | FIVE |

0.0 % |

3.7 % |

5.3 % |

5.2 % |

6.7 % |

+ 2 237% % |

||||||||

| 125 | КИВИ (QIWI) | QIWI |

1.7 % |

5.0 % |

3.6 % |

6.9 % |

2.8 % |

0.0 % |

5.8 % |

11.0 % |

+ 2 492% % |

|||||

| 126 | Галс Девелопмент | HALS |

— % |

|||||||||||||

| 127 | ПИК СЗ | PIKK |

2.2 % |

0.0 % |

7.0 % |

6.0 % |

7.6 % |

2.1 % |

-2 615% % |

|||||||

| 128 | ЛСР Группа | LSRG |

6.5 % |

17.0 % |

11.6 % |

8.2 % |

9.4 % |

13.0 % |

3.9 % |

6.8 % |

-1 018% % |

|||||

| 129 | Черкизово | GCHE |

13.4 % |

4.9 % |

2.2 % |

1.8 % |

6.7 % |

10.9 % |

6.3 % |

9.3 % |

7.9 % |

+ 3 495% % |

||||

| 130 | Мать и Дитя (MD) | MDMG |

0.6 % |

1.3 % |

1.9 % |

1.4 % |

1.7 % |

3.4 % |

6.0 % |

6.3 % |

+ 2 699% % |

|||||

| 131 | АВТОВАЗ | AVAZ |

0.0 % |

0.0 % |

0.0 % |

— % |

||||||||||

| 132 | Акрон | AKRN |

13.5 % |

7.7 % |

4.8 % |

7.0 % |

13.7 % |

6.5 % |

11.1 % |

0.5 % |

8.0 % |

+ 278% % |

||||

| 133 | ТГК-2 | TGKB |

0.0 % |

0.0 % |

0.0 % |

0.0 % |

— % |

|||||||||

| 134 | ТГК-1 | TGKA |

2.5 % |

5.0 % |

5.8 % |

2.3 % |

4.1 % |

8.0 % |

7.8 % |

8.9 % |

0.0 % |

+ 885% % |

||||

| 135 | Эл5 Энерго (Энел) | ENRU |

10.9 % |

0.0 % |

6.9 % |

10.0 % |

13.6 % |

9.2 % |

-331% % |

|||||||

| 136 | ТМК | TRMK |

1.9 % |

1.1 % |

4.7 % |

2.5 % |

3.1 % |

0.0 % |

4.4 % |

20.6 % |

25.5 % |

+ 5 931% % |

||||

| 137 | Ашинский МЗ | AMEZ |

0.0 % |

— % |

||||||||||||

| 138 | Иркутскэнерго | IRGZ |

7.0 % |

6.9 % |

6.4 % |

0.0 % |

+ 10 365% % |

|||||||||

| 139 | КАМАЗ | KMAZ |

0.9 % |

2.0 % |

0.8 % |

-66% % |

||||||||||

| 140 | Россети Ленэнерго | LSNG |

1.7 % |

0.0 % |

0.0 % |

2.4 % |

2.8 % |

0.7 % |

1.3 % |

4.9 % |

4.2 % |

+ 1 155% % |

||||

| 141 | Мосэнерго | MSNG |

4.6 % |

1.6 % |

6.9 % |

2.8 % |

6.3 % |

10.1 % |

5.3 % |

8.6 % |

10.6 % |

+ 3 048% % |

||||

| 142 | ОГК-2 | OGKB |

0.0 % |

5.1 % |

2.6 % |

1.6 % |

3.6 % |

11.7 % |

9.6 % |

8.2 % |

15.2 % |

+ 5 616% % |

||||

| 143 | ВСМПО-АВИСМА | VSMO |

10.1 % |

15.3 % |

9.8 % |

10.5 % |

+ 136% % |

|||||||||

| 144 | Русагро | AGRO |

9.2 % |

6.0 % |

4.3 % |

5.3 % |

4.2 % |

5.2 % |

10.9 % |

5.6 % |

+ 551% % |

|||||

| 145 | Полюс золото | PLZL |

3.4 % |

5.5 % |

5.1 % |

5.7 % |

4.1 % |

+ 456% % |

||||||||

| 146 | Полиметалл | POLY |

3.9 % |

3.8 % |

4.5 % |

5.2 % |

5.5 % |

2.5 % |

-832% % |

|||||||

| 147 | Башнефть | BANE |

9.1 % |

8.2 % |

0.0 % |

13.5 % |

8.5 % |

5.6 % |

0.0 % |

8.6 % |

-1 060% % |

|||||

| 148 | Транснефть | TRNF |

6.4 % |

6.3 % |

6.6 % |

6.6 % |

+ 102% % |

|||||||||

| 149 | Роснефть | ROSN |

5.1 % |

4.2 % |

4.6 % |

1.5 % |

3.6 % |

6.0 % |

7.4 % |

1.6 % |

7.0 % |

+ 3 623% % |

||||

| 150 | Северсталь | CHMF |

2.6 % |

14.7 % |

9.7 % |

8.6 % |

12.4 % |

17.0 % |

12.4 % |

8.8 % |

13.5 % |

+ 959% % |

||||

| 151 | Мегафон | MFON |

6.8 % |

1.6 % |

7.6 % |

11.1 % |

0.0 % |

+ 2 091% % |

||||||||

| 152 | Сбербанк | SBER |

3.2 % |

0.8 % |

1.9 % |

3.5 % |

5.3 % |

8.6 % |

7.3 % |

6.9 % |

+ 2 882% % |

|||||

| 153 | ГМК Норникель | GMKN |

8.7 % |

17.5 % |

9.4 % |

8.8 % |

7.7 % |

12.0 % |

10.7 % |

6.9 % |

11.8 % |

+ 603% % |

||||

| 154 | Магнит | MGNT |

1.5 % |

3.7 % |

2.8 % |

2.5 % |

4.0 % |

8.7 % |

8.9 % |

8.7 % |

+ 2 564% % |

|||||

| 155 | Сургутнефтегаз | SNGS |

2.1 % |

2.8 % |

1.8 % |

1.9 % |

2.3 % |

2.4 % |

1.3 % |

1.9 % |

2.0 % |

+ 77% % |

||||

| 156 | МТС | MTSS |

6.0 % |

14.7 % |

12.0 % |

6.0 % |

12.2 % |

9.5 % |

13.3 % |

10.7 % |

14.9 % |

+ 1 984% % |

||||

| 157 | Юнипро | UPRO |

21.1 % |

12.2 % |

6.2 % |

3.3 % |

9.5 % |

8.5 % |

8.0 % |

8.5 % |

7.3 % |

+ 1 745% % |

||||

| 158 | ВТБ | VTBR |

2.3 % |

1.7 % |

1.5 % |

1.6 % |

7.3 % |

3.2 % |

1.7 % |

3.7 % |

+ 2 038% % |

|||||

| 159 | НОВАТЭК | NVTK |

2.0 % |

2.4 % |

2.3 % |

1.8 % |

2.2 % |

2.3 % |

2.6 % |

2.8 % |

4.2 % |

+ 1 880% % |

||||

| 160 | Татнефть | TATN |

4.0 % |

5.1 % |

3.5 % |

5.3 % |

8.3 % |

11.5 % |

8.5 % |

4.3 % |

8.5 % |

+ 982% % |

||||

| 161 | Московская биржа | MOEX |

3.7 % |

6.6 % |

7.8 % |

6.1 % |

7.3 % |

9.5 % |

7.4 % |

5.9 % |

5.1 % |

-694% % |

||||

| 162 | Россети | RSTI |

0.0 % |

0.5 % |

1.5 % |

7.9 % |

1.4 % |

+ 2 654% % |

||||||||

| 163 | ИнтерРАО | IRAO |

0.0 % |

0.1 % |

1.6 % |

3.8 % |

3.8 % |

4.4 % |

3.9 % |

3.4 % |

5.5 % |

8.3 % |

+ 1 682% % |

|||

| 164 | НЛМК | NLMK |

1.2 % |

4.8 % |

11.1 % |

8.0 % |

9.5 % |

14.5 % |

12.1 % |

10.4 % |

15.9 % |

+ 1 472% % |

||||

| 165 | ММК | MAGN |

0.0 % |

5.4 % |

4.7 % |

5.9 % |

6.7 % |

13.7 % |

12.7 % |

7.1 % |

11.5 % |

+ 1 428% % |

||||

| 166 | Уралкалий | URKA |

2.2 % |

1.3 % |

0.0 % |

0.0 % |

-129% % |

|||||||||

| 167 | АЛРОСА | ALRS |

4.1 % |

2.3 % |

3.7 % |

9.2 % |

7.0 % |

10.2 % |

7.7 % |

9.7 % |

+ 2 094% % |

|||||

| 168 | Русгидро | HYDR |

2.4 % |

2.9 % |

5.7 % |

5.0 % |

3.6 % |

7.6 % |

6.6 % |

6.8 % |

7.2 % |

+ 728% % |

||||

| 169 | Аэрофлот | AFLT |

3.0 % |

0.0 % |

0.0 % |

11.4 % |

9.3 % |

2.7 % |

0.0 % |

0.0 % |

-232% % |

|||||

| 170 | Ростелеком | RTKM |

2.8 % |

3.8 % |

6.5 % |

6.4 % |

7.9 % |

6.8 % |

6.4 % |

5.2 % |

5.2 % |

-401% % |

||||

| 171 | АФК Система | AFKS |

4.6 % |

4.1 % |

3.8 % |

3.5 % |

6.5 % |

1.4 % |

0.9 % |

1.1 % |

-2 228% % |

|||||

| 172 | ФосАгро | PHOR |

3.7 % |

3.6 % |

8.0 % |

6.3 % |

3.2 % |

7.5 % |

8.0 % |

9.5 % |

15.2 % |

18.3 % |

+ 4 142% % |

|||

| 173 | Яндекс | YNDX |

0.0 % |

0.0 % |

0.0 % |

0.0 % |

0.0 % |

0.0 % |

0.0 % |

0.0 % |

0.0 % |

— % |

||||

| 174 | Газпромнефть | SIBN |

6.4 % |

4.5 % |

4.5 % |

5.0 % |

6.1 % |

8.7 % |

9.0 % |

4.7 % |

10.3 % |

+ 1 562% % |

||||

| 175 | Соллерс | SVAV |

0.0 % |

0.0 % |

— % |

|||||||||||

| 176 | М.Видео | MVID |

15.1 % |

42.1 % |

7.4 % |

12.2 % |

5.3 % |

-653% % |

||||||||

| 177 | Приморье Банк | PRMB |

12.5 % |

5.5 % |

3.8 % |

3.4 % |

-3 502% % |

|||||||||

| 178 | Фармсинтез | LIFE |

0.0 % |

— % |

||||||||||||

| 179 | Русполимет | RUSP |

— % |

|||||||||||||

| 180 | ЧЦЗ | CHZN |

0.0 % |

— % |

||||||||||||

| 181 | Россети Северный Кавказ | MRKK |

— % |

|||||||||||||

| 182 | Абрау-Дюрсо | ABRD |

2.0 % |

2.0 % |

0.7 % |

1.4 % |

1.8 % |

-227% % |

||||||||

| 183 | Белон | BLNG |

— % |

|||||||||||||

| 184 | Россети Томск (ТРК) | TORS |

3.2 % |

2.5 % |

38.2 % |

3.3 % |

1.6 % |

3.4 % |

2.1 % |

0.0 % |

-333% % |

|||||

| 185 | МагадЭн | MAGE |

0.0 % |

— % |

||||||||||||

| 186 | Северо-Западное Пароходство | SZPR |

— % |

|||||||||||||

| 187 | Славнефть-ЯНОС | JNOS |

0.0 % |

— % |

||||||||||||

| 188 | Центральный телеграф | CNTL |

0.7 % |

0.0 % |

0.0 % |

0.0 % |

0.2 % |

44.0 % |

67.2 % |

12.7 % |

+ 22 942% % |

|||||

| 189 | Плазмек | PLSM |

— % |

|||||||||||||

| 190 | ИСКЧ | ISKJ |

— % |

|||||||||||||

| 191 | КуйбышевАзот | KAZT |

3.4 % |

4.5 % |

6.2 % |

1.4 % |

4.4 % |

7.0 % |

+ 1 596% % |

|||||||

| 192 | Русолово | ROLO |

0.0 % |

— % |

||||||||||||

| 193 | ТКСМ | TUCH |

— % |

|||||||||||||

| 194 | Таттелеком | TTLK |

8.1 % |

6.1 % |

13.3 % |

11.1 % |

8.8 % |

9.4 % |

7.4 % |

+ 406% % |

||||||

| 195 | Росинтер | ROST |

— % |

|||||||||||||

| 196 | Арсагера | ARSA |

0.0 % |

0.0 % |

4.8 % |

4.9 % |

+ 81% % |

|||||||||

| 197 | РБК | RBCM |

0.0 % |

0.0 % |

— % |

|||||||||||

| 198 | Росгосстрах | RGSS |

— % |

|||||||||||||

| 199 | НКХП | NKHP |

3.8 % |

5.3 % |

8.5 % |

10.8 % |

2.9 % |

5.2 % |

3.3 % |

-918% % |

||||||

| 200 | Росбанк | ROSB |

0.0 % |

— % |

||||||||||||

| 201 | Уралсиб | USBN |

0.0 % |

0.0 % |

0.0 % |

0.0 % |

— % |

|||||||||

| 202 | Мособлбанк | MOBB |

0.0 % |

— % |

||||||||||||

| 203 | Бест Эффортс Банк | ALBK |

2.5 % |

2.2 % |

1.7 % |

-1 652% % |

||||||||||

| 204 | ЧТПЗ | CHEP |

10.1 % |

8.8 % |

14.4 % |

8.7 % |

-463% % |

|||||||||

| 205 | ИРКУТ | IRKT |

9.7 % |

8.0 % |

-1 754% % |

|||||||||||

| 206 | Аптеки 36 и 6 | APTK |

0.0 % |

— % |

||||||||||||

| 207 | Россети Юг | MRKY |

9.5 % |

0.0 % |

9.1 % |

12.6 % |

0.0 % |

+ 972% % |

||||||||

| 208 | Русал | RUAL |

3.9 % |

4.1 % |

2.8 % |

3.0 % |

+ 125% % |

|||||||||

| 209 | НКНХ | NKNC |

3.8 % |

7.3 % |

9.7 % |

0.0 % |

0.0 % |

30.7 % |

9.4 % |

0.8 % |

9.3 % |

-3 289% % |

||||

| 210 | Лензолото | LNZL |

0.0 % |

0.0 % |

82.6 % |

0.0 % |

26.3 % |

-4 354% % |

||||||||

| 211 | Россети Кубань | KUBE |

4.7 % |

1.4 % |

1.0 % |

3.0 % |

4.2 % |

+ 3 277% % |

||||||||

| 212 | Банк Санкт-Петербург | BSPB |

0.3 % |

8.3 % |

2.4 % |

1.6 % |

2.8 % |

8.4 % |

5.9 % |

8.8 % |

+ 2 957% % |

|||||

| 213 | Ютэйр | UTAR |

0.0 % |

— % |

||||||||||||

| 214 | Протек | PRTK |

38.5 % |

7.5 % |

5.2 % |

-6 334% % |

||||||||||

| 215 | НМТП | NMTP |

0.8 % |

20.1 % |

0.0 % |

19.7 % |

0.0 % |

18.7 % |

15.0 % |

0.7 % |

8.0 % |

-1 650% % |

||||

| 216 | МОЭСК | MSRS |

4.3 % |

3.4 % |

17.3 % |

3.5 % |

3.5 % |

8.9 % |

5.7 % |

3.5 % |

7.7 % |

+ 1 719% % |

||||

| 217 | МГТС | MGTS |

46.3 % |

28.5 % |

17.0 % |

13.6 % |

-3 343% % |

|||||||||

| 218 | ОМЗ | OMZZ |

— % |

|||||||||||||

| 219 | Россети Волга | MRKV |

0.4 % |

0.4 % |

6.5 % |

12.9 % |

14.4 % |

13.3 % |

6.2 % |

0.7 % |

-4 495% % |

|||||

| 220 | ЯТЭК | YAKG |

4.0 % |

0.5 % |

-3 923% % |

|||||||||||

| 221 | ТГК-14 | TGKN |

0.0 % |

— % |

||||||||||||

| 222 | ДВМП | FESH |

— % |

|||||||||||||

| 223 | ФСК ЕЭС | FEES |

0.0 % |

1.4 % |

22.5 % |

7.0 % |

9.8 % |

10.8 % |

9.1 % |

7.2 % |

-2 041% % |

|||||

| 224 | МКБ | CBOM |

0.0 % |

2.1 % |

— % |

|||||||||||

| 225 | Дикси | DIXY |

0.0 % |

0.0 % |

0.0 % |

0.0 % |

— % |

|||||||||

| 226 | Россети Северо-Запад | MRKZ |

2.8 % |

0.0 % |

15.5 % |

2.1 % |

0.0 % |

7.2 % |

6.2 % |

0.0 % |

-2 064% % |

|||||

| 227 | Банк Возрождение | VZRZ |

0.1 % |

0.1 % |

1.0 % |

0.1 % |

+ 157% % |

|||||||||

| 228 | ЭсЭфАй | SFIN |

3.9 % |

2.5 % |

-3 610% % |

|||||||||||

| 229 | Квадра | TGKD |

0.0 % |

0.0 % |

0.0 % |

— % |

||||||||||

| 230 | Россети Центр и Приволжье | MRKP |

8.3 % |

3.2 % |

13.3 % |

8.0 % |

13.3 % |

15.1 % |

6.8 % |

10.2 % |

12.1 % |

+ 863% % |

||||

| 231 | Россети Урал | MRKU |

15.8 % |

5.2 % |

10.3 % |

1.6 % |

6.4 % |

14.0 % |

+ 2 197% % |

|||||||

| 232 | Мостотрест | MSTT |

5.3 % |

10.6 % |

13.8 % |

11.7 % |

7.2 % |

0.0 % |

+ 1 304% % |

|||||||

| 233 | Россети Сибирь | MRKS |

0.0 % |

3.2 % |

1.0 % |

-6 921% % |

||||||||||

| 234 | GV GOLD | GVGL |

— % |

Предложить

идею

Чтобы купить акции, выберите надежного брокера:

Блоги

Лента всех блогов

Самые полезные

Самые комментируемые

Новости

Торговые сигналы

Ответы на вопросы

Книжные рецензии

Корпоративные

Форумы

Лента всех форумов

Общие темы

Акции

Форум алготрейдинг

Форум опционы

Форум криптовалют

Форум Forex

Рейтинг брокеров

Акции

Карта рынка

Котировки

Фундаментальный анализ

Отчеты компаний

Дивиденды

Мой портфель

Все компании

Календарь акций

Смартлаб

Ценности смартлаба

Карта сайта

Реклама

Контакты

Правила

Помощь

Обратная связь

Источником и обладателем биржевой информации является ПАО Московская биржа. Пользователи не имеют права осуществлять дальнейшее распространение или предоставление полученной информации любыми средствами без письменного согласия Биржи, не имеют права создавать модифицированную информацию для дальнейшего предоставления третьим лицам или публичного распространения.

Эмитенты, заинтересованные в информационном сотрудничестве, пишите [email protected]

Содержание:

- Как выбирать российские дивидендные акции

- Лучшие дивидендные акции РФ

- Российские акции с высокой дивидендной доходностью

- Заключение

Дивиденды – доля чистой прибыли, которой компания делится с акционерами. Чтобы получать дивиденды, нужно выполнить следующий алгоритм: выбрать лицензионную брокерскую компанию, открыть у неё брокерский счёт, купить дивидендные акции, а затем ждать, когда выплата автоматически поступит к вам на счёт.

Выплата дивидендов – это не обязанность. Организация может менять размер выплат или отменить их, если получит недостаточно прибыли из-за проблем в бизнесе. Такие решения принимаются на общем собрании акционеров по рекомендации совета директоров. Помимо дивидендов, чистая прибыль может быть потрачена на развитие бизнеса, бонусы сотрудникам, непредвиденные расходы и т.д.

Существуют акционерные общества, которые вообще не платят дивиденды, а реинвестируют всю прибыль обратно в бизнес. Обычно это эмитенты из технологических секторов экономики или стартапы, например: Яндекс, Ozon, Циан. Инвесторы, которые покупают такие ценные бумаги, рассчитывают на заработок только за счёт того, что цена акции вырастет.

Как выбирать российские дивидендные акции

Акции, которые торгуются на фондовом рынке, бывают двух видов – обыкновенные и привилегированные. Они отличаются разным набором прав. По привилегированным бумагам у инвестора есть приоритет. Держателям таких акций первыми приходят дивиденды в отличие от владельцев обычных акций.

Список привилегированных ценных бумаг на Московской Бирже

Дивидендный инвестор должен обращать внимание не только на тип акции, но и на успешность бизнеса самой компании. Если вы планируете долго держать ценные бумаги, важно, чтобы компания перечисляла выплаты стабильно и не отменяла их из-за возможных убытков.

Проанализировать компанию помогут эти критерии:

- Высокая капитализация, то есть стоимость всей компании на фондовом рынке. Размер капитализации говорит об устойчивости бизнеса, а ещё о ликвидности бумаги. На акции с высокой капитализацией всегда есть спрос и предложение. Поэтому их легко продать в любой момент.

- Устойчивый рост прибыли и выручки. В этих финансовых показателях не должно быть резких провалов, которые могут свидетельствовать о сложностях в бизнесе. Конечно, прибыль и выручка не всегда растут, но в целом динамика должна быть положительная. Не забывайте, что дивиденды формируются именно из чистой прибыли.

- Стабильный денежный поток. Это разница между доходами и расходами, которая не должна быть отрицательной. Если у компании отрицательный денежный поток, то она тратит больше, чем зарабатывает.

- Стабильная маржинальность. Если маржинальность растёт, то компания развивается, система продаж налажена и работает эффективно.

- Дивиденды выплачиваются последние пять лет. Это косвенно говорит о безопасности выплат и может гарантировать, что организация и дальше планирует так делать.

- Payout Ratio меньше 70–80%. Это процент от прибыли, который компания переводит акционерам в виде дивидендов. Если он слишком высокий, то организация мало вкладывает в развитие, а значит не прогрессирует.

- Рост дивидендов. Хороший знак, который указывает, что бизнес эмитента развивается и он может позволить себе нарастить размер выплаты.

- Высокая доходность. Чем больше дивидендов, тем лучше, но только при соблюдении всех остальных условий. Если компания получает убытки, не открывает новые рынки сбыта и не выпускает новой продукции, лучше отказаться от инвестиций в такой бизнес даже при наличии высоких дивидендов.

На бирже есть разные дивидендные стратегии. Принципы, описанные выше, подходят долгосрочным инвесторам, которые придерживаются подхода «купи и держи». С ним можно комбинировать и другие подходы, например, покупать ценные бумаги на просадке, чтобы сделать точку входа в активы более выгодной.

Лучшие дивидендные акции России

К этой категории относят те компании, которые не прерывают дивидендные выплаты на протяжении долгого времени, а ещё – регулярно увеличивают их размер. Их называют дивидендными аристократами. В США это крупные корпорации, которые соответствуют нескольким важным условиям:

- Рыночная капитализация не меньше $3 млрд.

- Высокая ликвидность бумаги, то есть ежедневный большой объём торгов.

- Выплаты без перерывов более 25 лет.

- Постоянное увеличение фактического размера дивидендов или сохранение его на прежнем уровне. Например, если компания выплатила $0,5 на акцию в прошлом году, то в этом она должна выплатить столько же или выше.

В России нет эмитентов, которые подходят под эти критерии, потому что российский рынок ценных бумаг не имеет такой длинной истории, как американский. Тем не менее можно выделить несколько компаний, которые считаются нашими дивидендными аристократами.

Лукойл

Крупная нефтегазовая корпорация, которая в течение долгого периода регулярно старалась увеличивать дивиденды. В 2019 году начался резкий рост дивидендной доходности.

В мае 2022 года совет директоров рекомендовал не выплачивать дивиденды из-за сложной экономической обстановки на фоне геополитического кризиса и конфликта России и Украины. Однако компания всё же сделала две выплаты дивидендов в декабре – за 2021 год и 9 месяцев 2022 года. Ранее Лукойл обычно переводил дивиденды в июле и декабре.

МТС

Эта компания относится к телекоммуникационному сектору, который традиционно считается защитным, так как бизнес телекомов устойчив к разнообразным кризисным ситуациям. Темпы роста дивидендов МТС относительно невысокие, но зато выплаты стабильные.

Во время кризиса 2008 года котировки МТС сильно опустились, а вот размер дивидендов на одну акцию не поменялся. События 2014–2015 годов тоже не повлияли на дивполитику.

В пик коронавирусных ограничений МТС испытывал сложности. Он закрывал салоны, столкнулся с оттоком мигрантов, которые являлись его клиентами, и фиксировал спад доходов от роуминга. При этом выплату дивидендов он всё же не прекратил.

В 2022 году МТС не собирался отменять выплаты и не выпускал подобных заявлений. Была сделана одна выплата за 2021 год в июле 2022 года.

Газпром

В 2008 году Газпром порезал дивиденды из-за мирового финансового кризиса. Дальше дивиденды постепенно, пусть и с перебоями, возрастали. Ситуация улучшилась в 2018-м, когда Газпром как государственную компанию обязали наращивать выплаты и направлять на них 50% от чистой прибыли.

В 2022 Газпром сильно лихорадило. Сначала компания объявила выплату рекордных дивидендов, а инвесторы кинулись покупать их акции. Стоимость бумаг сильно выросла. Но затем акционеры Газпрома решили, что в текущей ситуации дивиденды по итогам 2021 года выплачивать нецелесообразно. Спустя некоторое время выплата рекордных 51 рубля на акцию всё же состоялась, и компания сохранила доверие своих инвесторов.

Ростелеком

Ещё одна телеком-компания в нашем списке. Регулярно перечисляет выплаты, но не показывает устойчивого роста. Если за 2008 год Ростелеком выплатил около 3 рублей на акцию, то в 2021 выплата составила 5 рублей – за 13 лет это небольшой прирост. За 2022 год размер выплаты был 4,56%. Роста не случилось, но зато сохранилась стабильность.

ЛСР

Строительный гигант ЛСР, у которого пока нет длинной дивидендной истории. Тем не менее он может похвастаться выплатами в 78 рублей на одну акцию в течение пяти лет с 2014 по 2019 год.

В 2019-м на ЛСР сказался кризис, и девелопер был вынужден понизить размер выплат. Кроме того, в 2022 году из-за геополитического конфликта на Украине компания отказалась от дивидендов. Инвесторам стоит рассматривать эту бумагу на будущее, надеясь на возобновление выплат и возврат к прежней дивидендной политике.

Норильский Никель

НорНикель тоже нередко относят к лучшим дивидендным акциям РФ, хотя с 2009 по 2011 год компания платила не очень большие дивиденды. В составе акционеров есть расхождения в позициях: часть из них считает, что дивиденды нужно урезать, а другая часть выступает за их наращивание. Благодаря вторым НорНикель всё же выплачивал приличные дивиденды и демонстрировал хорошие темпы роста в последнее время.

За 2022 год НорНикель платил дивиденды два раза – в январе и июне, сохранив размер дивидендной доходности на привычном уровне.

СберБанк

Если посмотреть на график, то мы увидим, что до 2015–2016 годов Сбер не очень баловал инвесторов, но в 2017-м он резко пошёл вверх и стал показывать хорошие темпы роста.

В 2022 году общее собрание акционеров банка утвердило рекомендации Наблюдательного совета и решило не выплачивать дивиденды по итогам 2021 года.

Поэтому инвесторам стоит вкладывать деньги в эту компанию с расчётом на восстановление выплат в следующие периоды. Ведь компания по-прежнему остаётся одним из лидеров финансовой отрасли российского рынка.

НОВАТЭК

У НОВАТЭКа образцовая динамика. Он давно платит дивиденды, регулярно увеличивая их. Минус – небольшая дивидендная доходность: всего 2,98% в среднем за последние пять лет. В 2022 эмитент не прерывал перечисление дивидендов и выплатил их дважды.

Акрон

Производитель минеральных удобрений Акрон не попадал в список лучших до 2016 года. Начиная с 2017-го ситуация изменилась, и компания начала выплачивать около 300 рублей на акцию. Исключением стал кризисный 2020 год.

Согласно дивидендной политике, Акрон платит 30% от чистой прибыли, но так как он уже прошёл пик инвестиционной программы, то может позволить себе более щедрые выплаты.

В перспективы увеличения дивидендов вмешался кризис. Акрон перевёл одну выплату в 2022 году по результатам девяти месяцев 2021, а вот годовые дивиденды за 2021 год отменил.

НЛМК

Новолипецкий металлургический комбинат не перечислял большие дивиденды до 2015 года, когда динамика резко возросла. Компанию любят, потому что она переводит дивиденды часто – в среднем четыре раза в год.

Но в 2022-м менеджмент НЛМК попросил совет директоров отложить решение о дивидендах за 4-й квартал 2021-го и 1-й квартал 2022 из-за геополитической ситуации. Финальное решение подтвердило рекомендацию. В 2022 году не было сделано ни одной выплаты. Однако в 2023 году НЛМК собирается их возобновить.

Северсталь

Ещё одна металлургическая компания. Показывала схожий с НЛМК курс дивидендных выплат. До 2014 года они были скромными, но, начиная с 2015-го компания смогла их нарастить. В 2019–2020 годах Северсталь уменьшал выплату из-за коронавируса, а в 2021-м вернулся на прежние темпы. В 2022 совет директоров рекомендовал собранию акционеров отменить дивиденды, что и было реализовано.

По заявлению руководства, точных сроков восстановления дивидендов пока нет, но вопрос обсуждается. Учитывая длинную дивидендную историю и сильное положение компании в отрасли, её не стоит сбрасывать со счетов.

ФосАгро

Фосагро точно нельзя назвать дивидендным аристократом. У него нет длинной истории выплат и стабильности по их приросту. Тем не менее он регулярно переводит выплаты, а средняя дивидендная доходность за пять лет достигла привлекательного уровня в 10,03%.

В 2022 акции компании сильно выросли в цене. Причина – отсутствие у ФосАгро санкций из-за угрозы продовольственного кризиса, а также дефицита удобрений на мировом рынке. Дивиденды выплачивались дважды – в сентябре и декабре.

Российские акции с высокой дивидендной доходностью

Инвестор не должен ориентироваться только на размер дивидендной доходности, так как эта величина постоянно меняется. Более того, если бизнес находится в стагнации и у него отсутствуют перспективы, дивиденды могут снизить или перестать платить.

Перед покупкой акции важно оценить состояние компании и проверить её финансовые показатели. Если вы долгосрочный инвестор, то лучше смотреть дивидендную доходность за несколько лет, а не только за прошедший или текущий период. Отдельно проверьте, как компания вела себя в кризисы и какие решения принимала относительно выплат.

Рейтинг акций России с наибольшей средней доходностью по дивидендам за пять лет:

- Северсталь – 14,44%

- НЛМК – 13,76%

- ММК – 11,52%

- Пермэнергосбыт – 11,11%

- НМТП – 10,42%

- ФосАгро – 10,03%

- МТС – 9,9%

- Таттелеком – 9,57%

- ФСК ЕЭС – 8,62%

- Группа Черкизово – 8,61%

- НорНикель – 8,51%

- Юнипро – 8,35%

- Татнефть – 7,96%

- Нижнекамскнефтехим – 7,8%

- ЧТПЗ – 7,72%

- Селигдар – 7,71%

- Газпром Нефть – 7,37%

- Акрон – 7,35%

- ОГК — 2 – 6,88%

- Магнит – 6,74%

- Группа ЛСР – 6,69%

- Газпром – 6,66%

- Мосэнерго – 6,62%

- Распадская – 6,54%

- ВСПО-АВИСМА – 6,25%

- Лукойл – 6,12%

- Казаньоргсинтез – 6,09%

- СберБанк – 6,07%

- Ростелеком – 6,02%

- М.Видео – 5,47%

- Транснефть АП – 5,46%

- Московская Биржа – 5,41%

- КуйбышевАзот – 5,28%

- Polymetal – 4,78%

- ПИК – 4,55%

- Роснефть – 4,29%

- Полюс Золото – 4,04%

Топ российских акций по дивидендной доходности за последние 12 месяцев:

| Название | Тикер | Дивидендная доходность |

|---|---|---|

| Газпром | GAZP | 31,2% |

| Россети Центр и Приволжье | MRKP | 25,0% |

| Россети Урал | MRKU | 22,8% |

| Россети Центр | MRKC | 22,2% |

| М.Видео | MVID | 21,6% |

| ТМК | TRMK | 21,3% |

| Лукойл | LKOH | 19,7% |

| Россети Ленэнерго (ап) | LSNGP | 18,8% |

| ФСК ЕЭС | FEES | 18,5% |

| МОЭСК | MSRS | 18,1% |

| ОГК-2 | OGKB | 17,6% |

| Башнефть (ап) | BANEP | 17,4% |

| ФосАгро | PHOR | 17,3% |

| ГазпромНефть | SIBN | 17,0% |

| Татнефть (ап) | TATNP | 16,3% |

| Татнефть | TATN | 16,0% |

| АЛРОСА | ALRS | 14,9% |

| МТС | MTSS | 14,7% |

| НКНХ (ап) | NKNCP | 14,6% |

| Сегежа Групп | SGZH | 13,7% |

| Мосэнерго | MSNG | 12,8% |

| НКНХ | NKNC | 12,5% |

| Башнефть | BANE | 12,4% |

| Роснефть | ROSN | 12,4% |

| Распадская | RASP | 12,4% |

| Транснефть (ап) | TRNFP | 12,2% |

| НМТП | NMTP | 12,0% |

| Банк Санкт-Петербург | BSPB | 11,8% |

| Казаньоргсинтез | KZOS | 11,6% |

| Селигдар | SELG | 10,2% |

| Белуга Групп | BELU | 9,9% |

| КуйбышевАзот | KAZT | 9,2% |

| Саратовский НПЗ (ап) | KRKNP | 9,1% |

| Россети Ленэнерго | LSNG | 8,6% |

| НОВАТЭК | NVTK | 8,5% |

| Ростелеком (ап) | RTKMP | 8,3% |

| Ростелеком | RTKM | 8,1% |

| ГМК Норникель | GMKN | 7,6% |

| Детский Мир | DSKY | 7,6% |

| Интер РАО | IRAO | 7,3% |

| О’key | OKEY | 7,1% |

| Русгидро | HYDR | 7,0% |

| Магнит | MGNT | 6,6% |

| Черкизово | GCHE | 5,4% |

| Россети (ап) | RSTIP | 5,2% |

| HeadHunter | HHRU | 5,1% |

| Россети | RSTI | 4,4% |

| Акрон | AKRN | 4,1% |

Заключение

Геополитическая ситуация и положение в российской экономике определённо влияют на деятельность наших публичных компаний. Привычные рынки сбыта закрываются, а предприятия, формирующие часть прибыли благодаря экспорту, ищут новых покупателей.

Чтобы адаптироваться к структурным изменениям и иметь запас денег, многие компании берут паузу и отказываются от дивидендов. Однако они не исключают, что вернуться к ним, когда ситуация станет более ясной.

Читайте: Дивиденды каждый месяц: по каким российским акциям их платят

| Эмитент | Отрасль | Вид акций | Период, за который выплачивается дивиденд | Выплата на акцию, прогноз (руб.) | Дивидендные доходности (%)* | Дата закрытия реестра |

|---|---|---|---|---|---|---|

| АФК «Система» | Финансы и банки | Об. | Годовые 2022 | 0,52 | 3,93 | 15.07.23 |

| Банк «Санкт-Петербург» | Финансы и банки | Об. | Годовые 2022 | 3,59 | 2,89 | 29.08.23 |

| Банк «Санкт-Петербург» | Финансы и банки | Пр. | Годовые 2022 | 0,1011 | 0,37 | 29.08.23 |

| «Башинформсвязь» | Телекомы | Пр. | 9 месяцев 2022 | 0,8808 | 10,09 | 13.01.24 |

| «Башнефть» | Нефть/Газ | Об. | Годовые 2022 | 107,07 | 10,16 | 15.07.23 |

| «Башнефть» | Нефть/Газ | Пр. | Годовые 2022 | 107,07 | 12,34 | 15.07.23 |

| «Белуга Групп» | Продовольствие | Об. | Годовые 2022 | 400 | 11,34 | 26.04.23 |

| «Газпром» | Нефть/Газ | Об. | II полугодие 2022 | 9,16 | 5,75 | 11.07.23 |

| «Газпром нефть» | Нефть/Газ | Об. | Годовые 2022 | 20,27 | 4,63 | 25.06.23 |

| ГК «Самолет» | Разное | Об. | Годовые 2022 | 81,2 | 3,25 | 10.07.23 |

| Группа «Позитив» | ПО и IT | Об. | Годовые 2022 | 37,87 | 2,22 | 05.05.23 |

| «Интер РАО ЕЭС» | Энергетика | Об. | Годовые 2022 | 0,2362 | 7,04 | 10.06.23 |

| «КазаньОргСинтез» | Химия | Об. | Годовые 2022 | 4,67 | 4,9 | 10.07.23 |

| «КазаньОргСинтез» | Химия | Пр. | Годовые 2022 | 0,25 | 0,85 | 10.07.23 |

| КамАЗ | Машиностроение | Об. | Годовые 2022 | 0,729 | 0,67 | 16.06.23 |

| ЛСР | Строительство | Об. | Годовые 2022 | 39 | 7,86 | 11.05.23 |

| ЛУКОЙЛ | Нефть/Газ | Об. | Годовые 2022 | 303,69 | 7,53 | 05.07.23 |

| «Магнит» | Розничная торговля | Об. | IV квартал 2022 | 80,27 | 1,79 | 25.06.23 |

| «Мать и дитя» | Разное | Об. | II полугодие 2022 | 15,24 | 3,24 | 05.05.23 |

| «Мечел» | Металлы и добыча | Пр. | Годовые 2022 | 20,95 | 12,88 | 17.07.23 |

| Московская биржа | Финансы и банки | Об. | Годовые 2022 | 4,84 | 4,33 | 15.05.23 |

| «Мосэнерго» | Энергетика | Об. | Годовые 2022 | 0,1903 | 8,9 | 11.07.23 |

| МТС | Телекомы | Об. | Годовые 2022 | 33 | 13,1 | 24.07.23 |

| НКНХ | Химия | Об. | Годовые 2022 | 12,41 | 10,74 | 11.05.23 |

| НКНХ | Химия | Пр. | Годовые 2022 | 12,41 | 13,89 | 11.05.23 |

| НКХП | Продовольствие | Об. | Годовые 2022 | 9,67 | 2,56 | 10.07.23 |

| НМТП | Логистика | Об. | Годовые 2022 | 0,627 | 10,28 | 07.07.23 |

| НОВАТЭК | Нефть/Газ | Об. | II полугодие 2022 | 58,04 | 5,55 | 05.05.23 |

| «Норильский никель» | Металлы и добыча | Об. | Годовые 2022 | 675,44 | 4,66 | 14.06.23 |

| ОГК-2 | Энергетика | Об. | Годовые 2022 | 0,0672 | 10,68 | 22.05.23 |

| «Полюс» | Металлы и добыча | Об. | II полугодие 2022 | 287,31 | 3,1 | 03.06.23 |

| «Роснефть» | Нефть/Газ | Об. | Годовые 2022 | 17,15 | 4,79 | 16.06.23 |

| «Ростелеком» | Телекомы | Об. | Годовые 2022 | 4,6 | 7,71 | 25.05.23 |

| «Ростелеком» | Телекомы | Пр. | Годовые 2022 | 4,6 | 7,75 | 25.05.23 |

| «РусГидро» | Энергетика | Об. | Годовые 2022 | 0,0473 | 6,1 | 10.07.23 |

| Сбербанк | Финансы и банки | Об. | Годовые 2022 | 25 | 14,35 | 16.06.23 |

| Сбербанк | Финансы и банки | Пр. | Годовые 2022 | 25 | 14,5 | 16.06.23 |

| «Сегежа» | Разное | Об. | Годовые 2022 | 0,1593 | 3,12 | 02.06.23 |

| «Селигдар» | Металлы и добыча | Об. | Годовые 2022 | 5 | 10,12 | 21.06.23 |

| «Совкомфлот» | Нефть/Газ | Об. | Годовые 2022 | 3,58 | 6,14 | 05.07.23 |

| «Сургутнефтегаз» | Нефть/Газ | Об. | Годовые 2022 | 0,8 | 3,63 | 20.07.23 |

| «Сургутнефтегаз» | Нефть/Газ | Пр. | Годовые 2022 | 3,4 | 12,23 | 20.07.23 |

| «Татнефть» | Нефть/Газ | Об. | IV квартал 2022 | 46 | 2,43 | 03.07.23 |

| «Татнефть» | Нефть/Газ | Пр. | IV квартал 2022 | 30,09 | 2,45 | 03.07.23 |

| «Таттелеком» | Телекомы | Об. | Годовые 2022 | 0,0508 | 7,6 | 18.04.23 |

| ТГК-1 | Энергетика | Об. | Годовые 2022 | 0,0006924 | 8,58 | 07.07.23 |

| ТМК | Металлы и добыча | Об. | Годовые 2022 | 6,83 | 7,51 | 27.05.23 |

| «Транснефть» | Нефть/Газ | Пр. | Годовые 2022 | 10048,23 | 10,7 | 05.06.23 |

| «Фосагро» | Химия | Об. | IV квартал 2022 | 465 | 6,61 | 04.04.23 |

| «Химпром» | Химия | Пр. | Годовые 2022 | 0,4124 | 3,44 | 11.07.23 |

| «Центральный телеграф» | Телекомы | Пр. | Годовые 2022 | 0,0893 | 0,69 | 04.07.23 |

| «Черкизово» | Продовольствие | Об. | Годовые 2022 | 173,12 | 5,88 | 03.06.23 |

| «Эталон» | Строительство | Об. | Годовые 2022 | 6 | 11,48 | 08.08.23 |

| Источник: управляющая компания «Доход». |