Новости для бухгалтера, бухучет, налогообложение, отчетность, ФСБУ, прослеживаемость и маркировка, 1С:Бухгалтерия

10.08.2022

Добровольный страховой взнос в ФСС в 2022 году составляет в 4 833,72 рубля. Об этом предупреждает ФСС в своем сообщении от 10.08.2022.

Напомним, по нормам Федерального закона от 29.12.2006 № 255-ФЗ адвокаты, ИП, члены КФХ, нотариусы и иные лица, занимающиеся частной практикой, не платят за себя страховые взносы в ФСС. Но при этом они могут добровольно вступить в отношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

Для этого они должны встать на учет в ФСС и заплатить за себя фиксированный страховой взнос до начала года, когда они хотят получить право на страховое обеспечение.

Соответственно, для получения социальных пособий в 2023 году оплатить добровольный страховой взнос в ФСС необходимо не позднее 31 декабря 2022 года. При этом сумма взноса может быть уплачена в бюджет ФСС как частями, так и единовременно.

Сумма страхового взноса определяется, исходя из МРОТ, умноженного на 12 месяцев и на ставку страховых взносов в размере 2,9%. Таким образом, сумма взноса в 2022 году составляет 4 833 рубля 72 копейки(13 890 руб. x 2,9% x 12).

«В целях приобретения права на получение страхового обеспечения в 2023 году лицам, добровольно вступившим в правоотношения по обязательному социальному страхованию, необходимо уплатить страховые взносы до 31 декабря 2022 года в размере 4 833 руб. 72 коп», — отмечают в ФСС.

Следить за новостями удобно в нашем новостном telegram-канале. Присоединяйтесь!

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Опросы

Изменение правил сдачи статистической отчетности для малого бизнеса

Предложения партнеров

- Где купить СОФТ

- Вакансии фирм-партнеров «1С»

Обучение пользователей продуктов 1С

- Центры Сертифицированного Обучения

- Интернет курсы обучения «1С»

- Самоучители

- Учебный центр № 1

- Учебный центр № 3

- Сертификация по «1С:Профессионал»

- Организация обучения под заказ

- Книги по 1С:Предприятию

Страховые взносы ИП в 2023 году за себя платят в фиксированном размере. Обязательный платеж ежегодно увеличивается, а взносы на социальное страхование предприниматели уплачивают добровольно. С 2023 года порядок уплаты существенно изменился.

Все лица, осуществляющие предпринимательскую деятельность, уплачивают фиксированные страховые взносы ИП за себя в 2023 году и за работников, если они есть. В силу требований Налогового кодекса РФ, каждый индивидуальный предприниматель обязан перечислять в бюджет страховые платежи:

- за себя (на пенсионное и медицинское страхование);

- с заработной платы, выплачиваемой работникам.

Правила начисления и уплаты установлены главой 34 Налогового кодекса РФ. Есть еще добровольные страхвзносы, которые предприниматели уплачивают в Социальный фонд России.

Добровольные страховые платежи ИП в СФР за себя

С 1 января 2023 года ФСС объединили с ПФР, новая структура получила название Социальный фонд России (236-ФЗ от 14.07.2022). Если предприниматель хочет платить добровольные страхвзносы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством (ВНиМ), ему надо зарегистрироваться в СФР и перечислять платежи туда (ст. 4.5 255-ФЗ от 29.12.2006).

Индивидуальные предприниматели, по закону, не являются застрахованными лицами для целей получения социальных пособий из СФР. Они вправе «купить» для себя социальные пособия, вступив в добровольные правоотношения с Социальным фондом. Для этого они платят добровольные страхвзносы. Платеж зависит от федерального МРОТ. Годовой добровольный взнос для индивидуальных предпринимателей считают по формуле:

МРОТ × 12 × 2,9%.

С 01.01.2023 МРОТ увеличился до 16 242 рублей. Стоимость страхового года для ИП рассчитывается так: 16 242 × 2,9% × 12 = 5652,22 рублей. Столько надо заплатить, чтобы иметь возможность получать пособие по временной нетрудоспособности. Напоминаем, добровольные взносы в ФСС для ИП в 2023 году за себя не платят: Фонда социального страхования больше не существует. Теперь добровольные страхвзносы предприниматели перечисляют в СФР.

В местностях, где применяется районный коэффициент, добровольные страхвзносы выше. Для расчета МРОТ увеличивают на этот коэффициент. ИП из регионов с районным коэффициентом перечисляют взносы с учетом районного показателя.

По теме: МРОТ с 1 января 2023 года в России по регионам.

В СФР разъяснили, в каком объеме платятся больничные ИП, добровольно уплачивающим взносы, — выплата зависит от величины МРОТ на момент страхового случая (болезни, беременности и родов, отпуска по уходу за ребенком). Средний заработок принимается равным МРОТ.

Больничный для ИП, добровольно застраховавшего себя, рассчитывают так:

Шаг 1. Определяем размер дневного пособия.

ДП = МРОТ × n / количество календарных дней в месяце нетрудоспособности.

Показатель n — это процент, который зависит от страхового стажа предпринимателя:

- 60% — при страховом стаже до 5 лет;

- 80% — при страховом стаже от 5 до 8 лет;

- 100% — при страховом стаже от 8 лет.

Шаг 2. Высчитываем размер пособия.

П = ДП × количество календарных дней нетрудоспособности.

В страховой стаж ИП включают периоды предпринимательской деятельности, за которые заплатили добровольные страхвзносы, и периоды работы по трудовому договору. Периоды у работодателя надо подтверждать трудовой книжкой или письменными трудовыми договорами.

Обязательные страховые взносы ИП за себя

Независимо от выбранной системы налогообложения, оплата страховых взносов ИП за себя в 2023 году обязательна для всех предпринимателей (пп. 2 п. 1 ст. 419, п. 1 ст. 430 НК РФ). Ежегодно устанавливаются фиксированные размеры страхвзносов.

Общая сумма фиксированных страхвзносов для предпринимателей в 2023 году — 45 842 рубля (п. 1 ст. 430 НК РФ). Актуальный размер фиксированных страховых взносов в 2023 году для ИП:

- на обязательное пенсионное страхование — 36 723 руб.;

- на обязательное медицинское страхование — 9119 руб.

С 01.01.2023 все ИП в обязательном порядке перешли на единый налоговый платеж. Это означает, что большинство налоговых платежей ИП платят одной платежкой по единому КБК, а не разбивают на несколько выплат. Касаются изменения и фиксированных страхвзносов предпринимателя на ОПС и ОМС за себя. Налоговики разъяснили, куда платить страховые взносы ИП за себя в 2023 году — как и раньше, в ИФНС. Но надо сформировать не две платежки (отдельно для ОПС и ОМС), а одну — на фиксированную сумму 45 842 рубля.

Если сумма годового дохода ИП превысит 300 000 руб., размер взноса на ОПС увеличивается на 1% от суммы превышения дохода. Но обязательные страховые взносы ИП за себя, уплачиваемые в ПФР, ограничены максимальной величиной 293 784 руб. с учетом превышения годового дохода. Больше этой суммы на ОПС не платят.

Для сведения: бухгалтерские проводки по страховым взносам.

Сроки перечисления страховых взносов ИП

Фиксированную сумму страховых взносов следует заплатить до 31 декабря (пп. 2 п. 1 ст. 419, п. 2 ст. 432 НК РФ). Но 31.12.2022 выпало на выходной, субботу, поэтому срок перенесли на первый рабочий день в январе — на 09.01.2023 (п. 7 ст. 6.1 НК РФ). За 2023 г. будем платить до 09.01.2024, поскольку 31.12.2023 выпадает на воскресенье.

Страховые взносы ИП разбивает на несколько, перечисляя их поквартально. Сумма оплаты — любая: единственное требование — успеть перечислить весь фиксированный страховой сбор в полном объеме до последнего дня срока.

Платеж с доходов, превышающих 300 000 руб., надо перечислить не позднее 1 июля следующего года. За 2022 г. платят до 03.07.2023 (01.07.2023 выпадает на субботу), за 2023 — до 01.07.2024.

Для ИП из определенных отраслей срок уплаты страхвзносов с превышения доходов за 2021 г. продлили на год. Если код основного вида деятельности предпринимателя из ЕГРИП по состоянию на 01.04.2022 совпадает с одним из кодов из правительственного перечня, платите за 2021 г. до 03.07.2023 (пп. 2 п. 1 ст. 419, п. 2 ст. 432 НК РФ, п. 1, 4 ПП РФ № 776 от 29.04.2022).

За отсутствие обязательного страхового платежа ИП накажут по нормам Налогового кодекса:

- штраф в размере 20% от неуплаченной суммы (ст. 122 НК РФ);

- пени в размере 1/300 ставки рефинансирования Банка России за каждый день просрочки (ст. 75 НК РФ).

Страховые взносы ИП за работников

Правила исчисления этих обязательных платежей одинаковы для всех хозяйствующих субъектов, которые нанимают работников и выплачивают им вознаграждение за труд. Страховые взносы ИП уплачивают по тем же ставкам, что и юрлица, независимо от применяемой системы налогообложения. Кроме перечислений на социальное, медицинское и пенсионное страхование, с заработной платы работников обязательно исчисляется и уплачивается сбор на страхование от несчастных случаев на производстве.

Из-за ЕНП тарифы и порядок начисления страхвзносов изменили. Для ОПС, ОМС и ВНиМ действует единый тариф, который зависит от единой предельной величины базы для исчисления страховых взносов. А страхвзносы на травматизм платим по тем же тарифам, что и раньше (517-ФЗ от 19.12.2022). Подробности — в таблице ставок страховых взносов ИП в 2023 году:

| Вид страхования | Тариф |

Предельная база 2023 г. |

Тариф с суммы, превышающей предельную | Пониженный тариф для МСП (применяют к выплатам свыше МРОТ) |

|---|---|---|---|---|

| ОПС | Единый тариф страховых взносов по ОПС, ОМС и ВНиМ — 30% в пределах единой базы |

Единая предельная база — 1 917 000,00 рублей |

15,1% свыше единой базы | Единый тариф — 15% |

| СС на случай ВНиМ | ||||

| ОМС | ||||

| От несчастных случаев на производстве и профзаболеваний | 0,2-8,5%, в зависимости от вида деятельности | Предельной базы нет, платежи уплачиваются со всех доходов за расчетный период | 0,2-8,5%, в зависимости от вида деятельности |

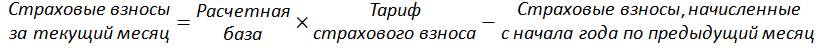

Порядок определения суммы к уплате в бюджет:

Страховые взносы за сотрудников предприниматели тоже платят по-новому. Страхвзносы на ОПС, ОМС и ВНиМ перечисляют через ЕНП одной платежкой, их администрирует ФНС. Сроки уплаты изменили: заплатить надо до 28-го числа следующего месяца. А перед оплатой необходимо отправить РСВ (раз в квартал, как и раньше) или уведомление об исчисленной сумме (в те месяцы, когда платите без отчетности) — до 25-го числа.

Страхвзносы на травматизм теперь администрирует СФР. Их не платят через ЕНП. Перечислить деньги надо раз в месяц, до 15-го числа следующего месяца. А отчитываются по страхвзносам на травматизм в разделе 2 нового отчета ЕФС-1. Его сдают в СФР раз в квартал — до 25-го числа следующего месяца после отчетного квартала.

Актуально: как правильно заполнить и подать отчетность по форме ЕФС-1.

КБК для ИП в 2023 году

Код бюджетной классификации (КБК) прописывают в платежных документах на перечисление обязательных платежей в бюджет. Чтобы деньги зачислили корректно, надо указывать правильный код. Если допустить ошибку, то налоговые органы не смогут правильно классифицировать платеж, в результате чего у предпринимателя появится задолженность.

КБК за работников указаны в таблице:

| Вид страхования | КБК |

|---|---|

| ОПС |

КБК страховых взносов — 182 1 02 01000 01 1000 160 КБК ЕНП — 182 0 10 61201 01 0000 510 |

| ОМС | |

| ВНиМ | |

| На травматизм | 792 1 02 12000 06 1000 160 |

Теперь в платежке по страхвзносам надо указывать КБК единого налогового платежа, а не страховых взносов. А КБК страховых взносов отражается в РСВ и уведомлении об исчисленной сумме платежа. По расчетам и уведомлениям налоговики зачитывают нужную сумму взносов с единого налогового счета плательщика.

Если надо заплатить страховые взносы за периоды до 2023 г., используйте такие КБК:

- ОПС — 182 1 02 14010 06 1001 160;

- ОМС — 182 1 02 14030 08 1001 160;

- ВНиМ — 182 1 02 14020 06 1001 160.

Действующие КБК по страховым взносам ИП за себя в 2023 г.:

- КБК фиксированного платежа — 182 1 02 02000 01 1000 160;

- КБК дополнительного взноса на ОПС за 2022 г. — 182 1 02 14010 06 1005 160;

- КБК единого налогового платежа (для перечисления страхвзносов) — 182 0 10 61201 01 0000 510.

И фиксированный платеж, и допвзносы надо платить через ЕНП. В платежке указываем КБК 182 0 10 61201 01 0000 510. Перед оплатой необходимо подать в ИФНС уведомление об исчисленной сумме и показать в нем КБК того платежа, который перечисляете: фиксированного или допвзноса (Приказ ФНС № ЕД-7-8/1047@ от 02.11.2022).

Если ИП несвоевременно перечислил обязательную выплату, ему начислят пени. Но формировать платежку на погашение пеней, процентов и штрафов теперь не надо. Налоговики учтут недоимку в совокупной обязанности ИП и автоматически зачтут долг со следующего ЕНП, который предприниматель перечислит на ЕНС.

Надо знать: как заполнить платежку по страховым взносам.

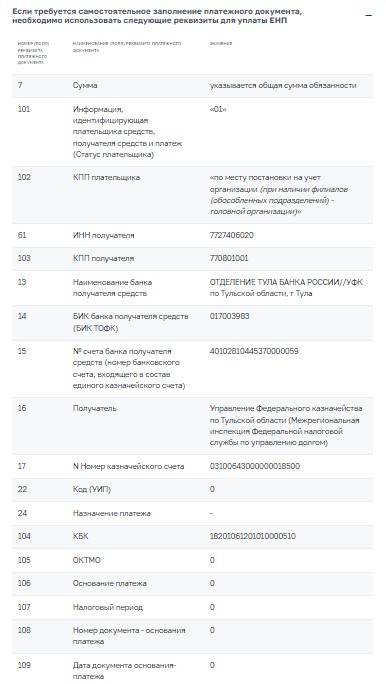

Как найти реквизиты для перечисления

Реквизиты для перечисления страхвзносов через ЕНП с 2023 года тоже обновили. Деньги перечисляют в Межрегиональную инспекцию Федеральной налоговой службы по управлению долгом — на единый казначейский счет в УФК по Тульской области. Вы сможете заполнить платежку самостоятельно или сформировать документ через сервис ФНС «Уплата налогов и пошлин».

Перечисления на травматизм переводятся в территориальное отделение Социального фонда России. Найдите реквизиты с помощью официального сайта СФР. Например, для Санкт-Петербурга они указаны на региональном сайте.

Отчетность по страховым взносам в 2023 году

ИП, который нанимает работников и платит им зарплату, обязан сдавать отчетность по застрахованным лицам. В 2023 году порядок отчетности тоже кардинально поменялся. В ИФНС теперь сдают два отчета — РСВ и персонифицированные сведения о сотрудниках (Приказ ФНС № ЕД-7-11/878@ от 29.09.2022). Отчет СЗВ-М упразднили. А вместо СЗВ-СТАЖ и 4-ФСС ввели единую форму сведений, ее надо сдавать в СФР (Постановление правления ПФ РФ № 245п от 31.10.2022).

| Отчет | Периодичность | Куда сдается | Срок сдачи |

|---|---|---|---|

| РСВ | Ежеквартально | ИФНС | До 25-го числа месяца, следующего за отчетным кварталом |

| Персонифицированные сведения о физлицах | Ежемесячно | До 25-го числа следующего месяца | |

| Сведения о трудовой и иной деятельности | По необходимости | СФР |

При приеме или увольнении, заключении или расторжении договора ГПХ, приостановлении или возобновлении трудового договора с мобилизованным — не позднее следующего рабочего дня. При переводе на другую работу, подаче заявления на электронную трудовую — до 25-го числа следующего месяца |

| Сведения о страховом стаже | Ежегодно | До 25 января следующего года | |

| Расчет взносов на травматизм | Ежеквартально | До 25-го числа месяца, следующего за отчетным кварталом |

Если ИП, у которого есть заключенные трудовые договоры с сотрудниками, временно не ведет деятельность, то он обязан предоставить нулевой раздел 2 отчета ЕФС-1. Если работников нет, обязанности отчитываться не возникает.

За последние дни 2022 года ИП еще могут успеть «заскочить в последний вагон уходящего поезда» – вступить в добровольные правоотношения с ФСС, чтобы в 2023 году иметь право на больничные, в том числе декретные.

В 2023 году введут новые правила добровольного страхования, которые не предполагают выплату декретных.

Но те, кто на момент внедрения новых правил уже будет зарегистрирован в ФСС (СФР) добровольцем, смогут получать пособия по старым правилам.

Добровольное страхование-2022: сколько платить

Чтобы иметь право на получение пособий по больничному листу, ИП надо вступить в добровольные правоотношения с ФСС и уплатить взносы. Причем сделать это надо заранее.

Если пройдете процедуру регистрации и уплатите взносы в 2022 году, право на больничные получите в 2023 году.

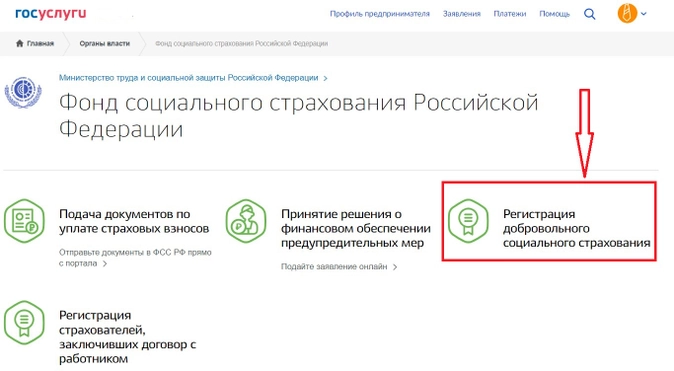

Самый быстрый способ регистрации добровольцем – через Госуслуги.

В своем личном кабинете ИП выбираете Орган власти – ФСС.

Затем – регистрация добровольного социального страхования.

Затем – Регистрация лиц, добровольно вступивших в правоотношения по обязательному соцстрахованию.

Через 3 рабочих дня вас зарегистрируют, выдадут уведомление и реквизиты для уплаты взносов.

До 31.12.2022 надо успеть уплатить страховые взносы.

Сумма взносов – это стоимость страхового года. Ее определяют так: МРОТ на начало года умножают на тариф (2,9 %) и умножают на 12.

За 2022 год взнос составляет 13 890×2,9% х 12 = 4 833,72 руб.

Обратите внимание! Если в вашем регионе действует районный коэффициент, то взносы увеличиваются на этот коэффициент.

Добровольное страхование-2022: сколько получать

Уплатив взносы в 2022 году, ИП получает право на выплату больничных (в том числе, декретных, в 2023 года).

Пособие будут считать из МРОТ, который действует на начало страхового случая. В 2023 году МРОТ будет 16 242 руб.

При этом для больничных имеет значение страховой стаж.

Проценты оплаты пособия по стажу такие же. как у наемных работников:

- при стаже до 5 лет – 60 %;

- при стаже от 5 до 8 лет – 80 %;

- при стаже свыше 8 лет – 100 %.

С первого дня болезни больничный оплачивает ФСС (СФР).

Средний дневной заработок в каждом месяце считают отдельно – это МРОТ, деленный на количество календарных дней месяца.

Пример № 1

ИП уходит на больничный с 17.01.2023 по 30.01.2023. Его страховой стаж 10 лет.

|

Месяц |

Календарные дни месяца |

Дни, подлежащие оплате |

Средний дневной заработок |

Размер пособия |

НДФЛ |

Сумма к выплате |

|

Январь 2023 |

31 |

14 |

523,94 |

7 335,16 |

954,00 |

6 381,16 |

Пример № 2

ИП уходит на больничный по беременности и родам с 17.01.2023 по 05.06.2023.

|

Месяц |

Календарные дни месяца |

Дни, подлежащие оплате |

Средний дневной заработок |

Размер пособия |

НДФЛ |

Сумма к выплате |

|

Январь 2023 |

31 |

15 |

523,94 |

7 859,10 |

х |

х |

|

Февраль 2023 |

28 |

28 |

580,07 |

16 241.96 |

||

|

Март 2023 |

31 |

31 |

523,94 |

16 242,14 |

||

|

Апрель 2023 |

30 |

30 |

541,40 |

16 242,00 |

||

|

Май 2023 |

31 |

31 |

523,94 |

16 242,14 |

||

|

Июнь 2023 |

30 |

5 |

541,40 |

2 707,00 |

||

|

Итого |

х |

140 |

х |

75 534,34 |

0 |

75 534,34 |

Вы также можете прочитать разбор о новых правила расчета страхового стажа для больничных.

Добровольное страхование-2023: старые правила

Если вы не успели вступить в добровольные правоотношения в 2022 году, это можно сделать в 2023 году по старым правилам.

Но только до того, как введут новые правила.

Их планируют внедрить с 1 июля 2023 года. Сейчас пока они только в проекте. Проект размещен на федеральном портале.

По старым правилам в 2023 году вы также проходите регистрацию, уплачиваете взнос. Право на больничные (в том числе, декретные) у вас будет с 2024 года.

Внимание! По новым правилам права на оплату декретных у ИП не будет вообще. Поэтому если ИП планирует уйти в декрет в 2024 году, надо в начале 2023 года вступить в добровольные правоотношения с ФСС по старым правилам.

Размер взноса в 2023 году – 16 242×2,9% х 12 = 5 652,22 руб.

Оплата больничных в 2024 году будет по МРОТ 2024 года. Пока этот показатель неизвестен.

Добровольное страхование-2023: новые правила

Повторимся, что пока новые правила не утвердили. Есть только проект.

Будет единая система добровольного страхования как для ИП, так и для самозанятых.

Размер взноса зависит от выбранной страховой суммы (2 МРОТ или 3 МРОТ). Тариф – 3,84%.

Платить взносы надо ежемесячно до конца месяца. Если не уплатили – страхование прекращается.

Оплачивать больничные будут после 6 месяцев уплаты взносов.

Смотрите в таблице основные условия новой системы добровольного страхования для ИП и самозанятых.

|

Показатель |

Значение |

|

Страховая сумма |

или

|

|

Когда платить |

|

|

Срок уплаты |

|

|

Размер платежа |

|

|

Сумма взноса в месяц |

или

|

|

Когда можно не платить взносы |

|

|

Учет стажа при оплате больничных |

|

|

Учет периода уплаты взносов при оплате больничных |

|

Размер пособия зависит от застрахованной суммы.

Формула такая: Страховая сумма (32 484 или 48 726) /календарные дни месяца (28, 30 или 31) х дни болезни.

Смотрите в таблице, сколько можно получить, застраховавшись по новым правилам.

|

Стаж |

Период уплаты |

При страховой сумме 2 МРОТ (до вычета НДФЛ) |

При страховой сумме 3 МРОТ (до вычета НДФЛ) |

|

до 5 лет (60%) |

от 6 до 12 месяцев (70%) |

13 643,28 |

20 464,92 |

|

от 12 месяцев (100%) |

19 490,40 |

29 235,60 |

|

|

от 5 до 8 лет (80%) |

от 6 до 12 месяцев (70%) |

18 191,04 |

27 286,56 |

|

от 12 месяцев (100%) |

25 987,20 |

38 980,80 |

|

|

от 8 лет (100%) |

от 6 до 12 месяцев (70%) |

22 738,80 |

34 108,20 |

|

от 12 месяцев (100%) |

32 484,00 |

48 726,00 |

По новым правилам страховыми будут такие случаи:

- болезнь;

- травма;

- протезирование;

- карантин;

- процедура ЭКО;

- аборт;

- уход за заболевшими членами семьи, в том числе – ребенком.

Если ИП к 01.07.2023 уже состоит в добровольных правоотношениях, он может (при желании) перейти на страхование по новым правилам.

Это можно сделать с 1 июля по 31 октября 2023 года. Тогда уже уплаченные взносы по тарифу 2,9% от МРОТ зачтут в счет взносов 3,84% от 2 и 3 МРОТ.

Добровольные страховые взносы в 2022-2023 годах могут перечислять за себя ИП — на социальное страхование, работодатели-юрлица, физлица (и ИП в обоих качествах) — на пенсионное. Рассмотрим, какие КБК могут применяться при перечислении добровольных страховых взносов и повлиял ли на эти КБК переход на ЕНП.

Что представляют собой добровольные взносы?

Страховые взносы делятся на:

1. Обязательные, которые:

- Начисляются работодателями за работников — в ФНС (с 2023 года с единой базы по совокупному тарифу без деления на взносы в ПФР, ФСС и ФОМС) и в СФР (на травматизм).

- Уплачиваются ИП в фиксированной величине за себя — также с 2023 года единой суммой без разбивки на ОПС и ОМС.

Отказаться от уплаты обязательных взносов нельзя (если только на то нет законных оснований, например льгот, предполагающих уплату взносов по нулевой ставке в соответствии с положениями ст. 427 НК РФ).

2. Добровольные, которые могут уплачиваться:

- ИП в СФР — за себя в фиксированном размере.

- Гражданами (включая ИП) и работодателями на ОПС — в размере, определяемом плательщиком на накопительную пенсию.

Начать платить и отказаться от уплаты добровольных взносов можно в любой момент.

КБК добровольных страховых взносов в 2022-2023 годах на случай ВНиМ

Добровольные взносы ИП за себя на соцстрахование от ВНиМ в 2022-2023 годах продолжает администрировать соответствующий государственный фонд, как и взносы на травматизм. С 2023 года это объединенный фонд — Социальный фонд России. С этим связано одно значимое изменение — в КБК.

В платежке на перевод взноса в СФР за себя ИП теперь указывает КБК, начинающийся на 797 (это код администратора дохода, которым является новый Соцфонд). Полный КБК 2023 года такой: 797 1 02 06000 06 1000 160 393. В 2022 году действовал этот код для ФСС: 393 1 17 06020 07 6000 180 (393 это был код ФСС).

Также выросла величина платежа — в 2023 году он составляет 5 652,22 руб., в 2022 году был равен 4 833,72 руб. Это сумма взносов, уплачиваемых за весь год. Определяется она по формуле (п. 3 ст. 4.5 закона «Об обязательном социальном страховании» от 29.12.2006 № 255-ФЗ):

МРОТ (на начало года расчета) × 12 (количество месяцев года) × 2,9% (стандартная ставка по взносам в ФСС).

Указанную сумму добровольного взноса ИП вправе уплатить в ФСС как единовременно, так и в несколько платежей. Главное — перечислить ее до 31 декабря года, за который делается оплата (п. 4 ст. 4.5 закона № 255-ФЗ).

Как работодателю уплатить дополнительные страховые взносы на накопительную пенсию, узнайте в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

КБК на добровольные страховые взносы 2022-2023 годов на ОПС

Еще одна разновидность добровольных страховых платежей — дополнительные взносы на накопительную пенсию. Эти платежи теперь также собирает СФР.

Добровольные пенсионные взносы могут уплачиваться:

1. Застрахованным лицом (в том числе ИП) самостоятельно.

В данном случае в документе по платежам с 2023 года указывают КБК 797 1 02 02041 06 1100 160, в 2022 году КБК был 392 1 02 02041 06 1100 160 (напомним, 392 это был код ПФР).

2. Работодателем застрахованного лица — за счет данного лица (средства в счет взноса вычитаются из зарплаты).

Работодатель указывает в платежке по взносу в 2022-2023 годах тот же самый КБК, что используется при перечислении добровольного платежа гражданином самостоятельно.

3. Работодателем — за свой счет.

В этом случае в платежке в 2023 году указывается КБК 797 1 02 02041 06 1200 160, в 2022 году был КБК 392 1 02 02041 06 1200 160.

Приведенные значения КБК применяются в том числе и при расчетах по программам государственного софинансирования пенсии (поскольку основное условие данной программы — перечисление гражданином или работодателем в его пользу дополнительных взносов на накопительную пенсию).

В случае если добровольные взносы перечисляются в НПФ, то указания КБК в платежках не предполагается (поскольку НПФ не входят в бюджетную систему).

Итоги

Добровольные платежи по программам страхования могут перечисляться ИП за себя — на страхование от ВНиМ, гражданами и их работодателями — в порядке уплаты добровольных взносов на накопительную пенсию. За сбор обоих видов платежей с 2023 года отвечает новый объединенный Социальный фонд. Соответственно и КБК для этих взносов с 2023 года новые.

Узнать больше о взаимоотношениях плательщиков страховых взносов и государственных структур, которые администрируют данные взносы, вы можете в статьях:

- «Новые КБК по страховым взносам в 2023 году»;

- «Начислены страховые взносы (бухгалтерская проводка)».

Согласно НК РФ, индивидуальный предприниматель обязан оплачивать «за себя» страховые взносы. Размер личных взносов фиксирован и платится отдельно от отчислений за работников. После перехода контроля над взносами от ПФР и ФФОМС к налоговой службе — КБК для уплаты фиксированных платежей ИП изменились. Действующие коды и фиксированные суммы взносов на 2022 год смотрите в нашей статье.

Согласно НК РФ, индивидуальный предприниматель обязан оплачивать «за себя» страховые взносы. Размер личных взносов фиксирован и платится отдельно от отчислений за работников. После перехода контроля над взносами от ПФР и ФФОМС к налоговой службе — КБК для уплаты фиксированных платежей ИП изменились. Действующие коды и фиксированные суммы взносов на 2021 и 2022 год смотрите в нашей статье.

Фиксированные платежи ИП в 2022 году

Для предпринимателей установлены фиксированные суммы взносов на медицинское и пенсионное страхование. При этом не имеет значения, ведет он деятельность или нет, личные взносы все равно придется платить (за исключением перечисленных в НК РФ случаев).

После передачи страховых платежей на ОМС и ОПС под контроль ФНС в федеральном законе закреплен новый порядок определения взносов ИП, который не привязан к МРОТ. Личные взносы предпринимателей с 2018 года чиновники устанавливают на каждый отчетный год.

Так в 2022 году обязательный медицинский платеж для ИП установлен в сумме 8 766 рублей, а в 2020 году он был равен 8 426 рублей.

Пенсионные отчисления в ФНС зависят от доходов предпринимателя (в рублях):

- доход в пределах трехсот тысяч — сумма взносов на ОПС равна 34 445 рублей;

- доход, превышающий триста тысяч — сумма взносов на ОПС состоит из фиксированного платежа (34 445) и 1% от суммы, превышающей триста тысяч.

Пример 1. В 2022 году предприниматель Иванов И.И. получил доход в размере 430 000 рублей. Сумму взносов к уплате на ОПС он рассчитал так:

34 445 + 1% × (430 000 − 300 000) = 35 745 рублей.

Отметим, что отчисление на пенсионное страхование не должно превышать максимальной величины, которая равна произведению фиксированного пенсионного платежа на восемь. Для 2022 года ее размер равен 275 560 рублей (34 445 × 8). Платеж по итогам 2021 года не должен превышать 259 584 рубля (32 448 × 8).

Личные взносы предприниматель может перечислить единовременно в установленном размере или частями в течение года, чтобы применять налоговый вычет. В любом случае взносы на ОМС и ОПС в фиксированной сумме за 2022 год необходимо оплатить до 31 декабря 2022, а пенсионный 1 % взнос — до 01 июля 2023.

Пример 2. В 2022 году предприниматель Овечкин К.К. получил доход в размере 22 500 000 рублей. Сумму пенсионных взносов к уплате он рассчитал по формуле:

34 445 + 1% × (25 500 000 − 300 000) = 286 445 рублей.

Так как полученная сумма больше максимально допустимой по пенсионным взносам, то уплатить нужно установленную законом предельную сумму — 275 560 рублей. При этом 34 445 рублей Овечкин К.К. должен уплатить до 31 декабря 2021, а оставшиеся 241 115 рублей — до 01 июля 2023 г.

Что касается отчислений на случай временной нетрудоспособности и материнства (ВНиМ), то «за себя» предприниматели платить не обязаны, но по своему желанию могут встать на учет в соцстрахе и перечислять взносы на соцстрахование. Срок уплаты аналогичен взносам на ОМС и ОПС, а вот размер установлен исходя из МРОТ на начало 2022 года и составил 4 833 руб. 72 коп. (13 890 рублей × 12 мес. × 2,9 %).

Веб-сервис Контур.Бухгалтерия напомнит об уплате взносов и автоматически рассчитает их.

КБК ИП фиксированный платеж 2022

Оплата личных взносов предпринимателя производится отдельно от взносов сотрудников. Для этого предусмотрены специальные коды бюджетной классификации:

| Фиксированный платеж | Взнос | Пеня | Штраф |

|---|---|---|---|

| ОМС | 182 1 02 02103 08 1013 160 | 182 1 02 02103 08 2013 160 | 182 1 02 02103 08 3013 160 |

|

ОПС (включая 1% сверх 300 тыс.) |

182 1 02 02140 06 1110 160 | 182 1 02 02140 06 2110 160 | 182 1 02 02140 06 3010 160 |

Если предприниматель решил оплачивать взносы на ВНиМ, то в платежке по этим взносам он должен указать КБК 393 1 17 06020 07 6000 180. Пеней и штрафов не предусмотрено, так как взносы добровольные.

Для погашения долгов ИП по личным взносам, образовавшимся до 2017 года, используют другие коды, которые отличаются от приведенных в таблице 14-17 знакоместами:

- в «медицинском» коде 16-17 знакоместа меняются на «11»;

- в «пенсионном» коде 14-17 знакоместа принимают значение «1100»;

- в «пенсионном — 1%» коде на 14-17 знакоместа ставится «1200».

Платежные поручения 2022 по личным взносам ИП

Предприниматель при заполнении платежного документа на уплату личных взносов на ОМС должен внимательно заполнить следующие поля:

- 101 — статус адресанта — код индивидуальных предпринимателей «13»;

- 6 — сумма — часть или весь фиксированный платеж;

- 104 — КБК — код взносов;

- 105 — ОКТМО — в зависимости от принадлежности ИП к определенному муниципальному образованию;

- 106 — основание платежа — код «ТП», так как для ИП уплата взносов — это текущий платеж;

- 107 — период — ИП должны указывать отчетный год, за который платят взносы, например, за 2022 год код «ГД.00.2022».

Образец платежного документа ИП на уплату личных взносов на ОМС в полной сумме:

Платежное поручение по личным фиксированным пенсионным взносам будет отличаться только суммой, КБК и назначением:

С 2018 года КБК для перечисления 1% пенсионных взносов предпринимателя и суммы отчислений с дохода до трехсот тысяч одинаковый. Поэтому реквизиты приведенного выше платежного документа, за исключением суммы и назначения, останутся неизменными.

При перечислении взносов на ВНиМ «за себя» важно помнить, что получателем добровольных отчислений ИП будет ФСС, а не ФНС. Поэтому в платежном документе указывается отделение фонда, где предприниматель встал на учет, и соответствующий КБК.

Образец платежки на уплату добровольных взносов ИП в ФСС в 2022 году:

Чтобы перечисленные суммы взносов не зависли среди невыясненных платежей, проверяйте КБК платежного документа. Ранее контролирующие органы подтверждали, что ошибка в КБК не критична и штрафы предпринимателю не грозят, но подать заявление на уточнение придется.

Автор статьи: Ирина Смирнова

Платите взносы без ошибок из облачного сервиса Контур.Бухгалтерия. Легко ведите учет в нашем сервисе, платите зарплату, налоги, взносы, автоматически формируйте отчетность и отправляйте через интернет. Экономьте время и деньги, избавьтесь от авралов и рутины.

Попробовать бесплатно

Законы

В 2022 году общая сумма взносов составляет 43 211 ₽ плюс дополнительный взнос в зависимости от доходов свыше 300 тысяч. Рассказываем, как рассчитать размер страховых взносов на разных системах налогообложения ИП и куда их перечислять.

С момента регистрации ИП у предпринимателя возникают налоговые обязательства. Их можно условно поделить на две группы — обязательные и добровольные. Социальное страхование относится к добровольным видам платежей. Большинство предпринимателей чаще всего опускают его в своей статье расходов. А вот взносы на пенсионное и медицинское страхование игнорировать не получится. Они обязательны для всех ИП и лиц, занимающихся частной практикой. Ставки фиксированы и утверждены законодательством.

И всё же отдельным категориям предпринимателей можно уменьшить общую налоговую нагрузку.

В этой статье мы разберём все вопросы по обязательным платежам ИП: кому, сколько, когда, куда перечислять взносы и кто освобождается от налогового бремени.

Для тех, кто с Эвотором

Чтобы следить финансами предприятия, выявлять ненужные траты и узнавать, продажи каких товаров приносят больше прибыли, используйте сервис «Книга учёта доходов и расходов». А ещё он поможет вам заполнить декларацию и отправить документ в налоговую — ехать никуда не придётся.

Что такое фиксированные взносы ИП

Фиксированные страховые взносы ИП за себя — это сумма, которую предприниматели должны отчислять на своё пенсионное и медицинское страхование независимо от размера дохода за год. Даже если деятельность не велась или предприятие работало в убыток, ИП должен заплатить фиксированную сумму взносов, которую установил Налоговый кодекс.

Размер взносов для резидентов, не производящих выплат и иных вознаграждений физическим лицам, определяет статья 430 НК РФ. 15 октября 2020 года федеральный закон № 322-ФЗ внёс изменения в некоторые пункты статьи, в частности утвердил ставки на 2021, 2022 и 2023 годы.

Фиксированные взносы нужно платить на любой системе налогообложения кроме налога на профессиональный доход. Если ИП применяет общую систему, работает на упрощёнке или по патенту, минимальную сумму взносов он платит в любом случае.

Добровольные взносы в Фонд социального страхования (ФСС) на случай болезни и материнства ИП платит в размере 4833,72 ₽. Эта сумма указана с учётом МРОТ на 1 января 2022 года в размере 13 890 ₽. Если в регионе применяется районный коэффициент, то сумма взноса в ФСС увеличивается.

В каких случаях ИП освобождаются от уплаты страховых взносов

В каждом правиле есть свои исключения. П. 7 ст. 430 НК РФ предусматривает освобождение от уплаты страховых взносов, когда предприниматель:

- проходит военную службу по призыву;

- находится в отпуске по уходу за ребёнком возрастом до полутора лет;

- осуществляет уход за инвалидом I группы, ребёнком-инвалидом или за лицом, достигшим возраста 80 лет;

- проживает с супругом — военнослужащим по контракту в местности, где осуществлять предпринимательскую деятельность не представляется возможности;

- проживает с супругом за границей по направлению от дипломатических представительств и консульских учреждений Российской Федерации;

- находится под стражей, необоснованно привлечён к уголовной ответственности, необоснованно репрессирован и впоследствии реабилитирован.

Освобождение ИП от фиксированных взносов возможно только в том случае, если по указанным причинам предпринимательская деятельность не осуществлялась. Чтобы это доказать, понадобится предоставить подтверждающие документы в налоговый орган по месту регистрации. Если при одном из упомянутых условий предприниматель продолжал работать, взносы нужно будет уплатить.

Следует помнить, что основная цель фиксированных взносов — обеспечить индивидуальному предпринимателю право на пенсию и медицинское обслуживание. То есть в интересах самого ИП своевременно, а главное, регулярно оплачивать социальные налоги.

Для тех, кто с Эвотором

Покупайте сервисы для товарного учёта, маркировки, ЕГАИС, управления кафе и интеграции с 1С. Они помогут наладить складской учёт, контролировать и анализировать продажи, вести КУДиР, а ещё рассчитывать налоговые платежи и взносы.

Сумма страховых взносов для ИП в 2022 году

Согласно федеральному закону от 15.10.2020 № 322-ФЗ, размер фиксированных взносов за текущий год составляет 43 211 ₽:

- пенсионные взносы — 34 445 ₽;

- медицинские взносы — 8766 ₽.

Платёж на медицинское страхование полностью фиксирован, не зависит от суммы дохода, который получил ИП.

Взносы на пенсионное страхование привязаны к доходам. Если предприниматель зарабатывает до 300 000 ₽, то сумма фиксированная — 34 445 ₽. При доходах свыше 300 000 ₽ необходимо заплатить фиксированную ставку плюс 1% от суммы превышения налогового лимита.

Дополнительный взнос рассчитывается по формуле:

(Прибыль за 2022 год — 300 000 ₽) х 1% = итоговая сумма дополнительного взноса в Пенсионный фонд РФ (ПФР).

Пример расчёта. Индивидуальный предприниматель заработал за год 3 750 000 ₽. Расчёт взноса на пенсионное страхование:

- 3 750 000 — 300 000 = 3 450 000 ₽.

- 3 450 000 х 1% = 34 500 ₽.

- 34 445 + 34 500 = 68 945 ₽.

Итого общая сумма пенсионных взносов составит 68 945 ₽, из которых 34 445 — это фиксированный платёж, 34 500 — дополнительный.

При этом для дополнительных взносов установлен верхний предел. Сумма не может превышать восьмикратный размер фиксированных пенсионных взносов. 275 560 ₽ — это максимум, который можно заплатить в ПФР (п. 1 ст. 430 НК).

Расчёт дополнительных страховых взносов для ИП на различных системах налогообложения

Как уже упоминалось, дополнительные взносы ИП в 2022 году за себя рассчитываются от доходов свыше 300 000 ₽.

Суммы можно учесть в налоге НДФЛ на всех системах налогообложения, кроме самозанятости (НПД). Предприниматель на этом режиме не обязан платить взносы за себя. Но если он перечисляет их добровольно, то учесть их в налоге нельзя.

Порядок учёта взносов для уменьшения налоговой нагрузки зависит от применяемой системы налогообложения.

ИП на общей системе налогообложения (ОСНО)

При расчёте дополнительного взноса 1% ИП на общей системе берут доходы за вычетом 300 000 ₽, уменьшенные на профессиональные вычеты по НДФЛ.

Право на получение таких вычетов регламентировано статьёй 221 НК (письмо ФНС от 03.11.2021 № БС-4-11/15518). В статье также указаны категории предпринимателей, которые могут воспользоваться льготой.

При этом следует учитывать, что в соответствии со статьёй 227 НК РФ доход для расчёта взносов должен быть равен налогооблагаемому доходу, указанному в декларации по НДФЛ.

ИП на едином сельскохозяйственном налоге (ЕСХН)

Плательщики ЕСХН берут доходы, облагаемые сельхозналогом (п. 1 ст. 346.5 НК). Величину доходов смотрят в графе 4 книги доходов и расходов или строке 010 раздела 2 декларации по ЕСХН. Расходы не учитываются (пп. 2 п. 2 письма ФНС от 07.03.2017 № БС-4-11/4091, письмо ФНС от 21.02.2018 № ГД-4-11/3541).

ИП на патентной системе (ПСН)

На ПСН в расчёт берётся потенциально возможный годовой доход, прописанный в патенте.

Расходы не учитываются. Если патент оформлен на срок меньше года или ИП не отработал весь срок годового патента, потенциальный годовой доход делится на 12 месяцев и умножается на число месяцев на ПСН. Так получается доход для пенсионных взносов. Правомерность такого подхода подтверждает ФНС (пп. 5 п. 2 письма от 07.03.2017 № БС-4-11/4091).

Например, ИП оформил годовой патент, а деятельность прекратил через пять месяцев работы. В этом случае потенциальный годовой доход делится на 12 и умножается на 5.

Реальные доходы ИП на сумму страховых взносов не влияют (письмо Минфина от 28.01.2019 № 03-15-05/4703).

ИП на упрощённой системе налогообложения (УСН)

На УСН смотрят доходы, которые облагаются единым налогом (ст. 346.15 НК). Величина дохода берётся из декларации по УСН:

- при объекте «доходы» — из строки 113 раздела 2.1.1 декларации;

- при объекте «доходы минус расходы» — из строки 213 раздела 2.2.

Не учитываются доходы, которые получены в рамках гражданско-правовых договоров, где предмет договора — переход права собственности на имущество, при условии, что такой доход получен не от предпринимательской деятельности. Например, доход от продажи недвижимости (письмо Минфина от 15.04.2019 № 03-15-05/26495).

Пример расчёта для ИП без сотрудников на упрощённой системе налогообложения:

Доходы за год — 2 129 540 ₽.

Перечисленная сумма страховых взносов для ИП в 2022 году — 43 211 ₽.

Перечисленный дополнительный взнос — 18 295 ₽.

Налог с дохода 2 129 540 ₽ по ставке 6% составит 127 772 ₽, но в этом случае он уменьшается на всю сумму перечисленных страховых взносов. То есть предприниматель должен уплатить налог: 127 772 — 43 211 — 12 295 = 72 266 ₽.

Сроки и суммы уплаты страховых взносов ИП

В 2022 году индивидуальные предприниматели должны рассчитаться по фиксированным страховым взносам с доходов до 300 000 ₽ не позднее 9 января 2023 года. Для дополнительных взносов в ПФР установлен срок 3 июля 2023 года. Для удобства ИП составлена таблица уплаты взносов, но следует учитывать, что календарь на 2023 год ещё не утверждён, поэтому точные даты выходных и рабочих дней пока неизвестны, могут корректироваться.

В случае прекращения деятельности ИП должен сделать фиксированные взносы за рабочие месяцы 2022 года не позднее 15 календарных дней с даты снятия с учёта в налоговом органе.

| Вид взноса | Сумма дохода | Ставка | Сроки уплаты |

|---|---|---|---|

| Медицинское страхование | не берётся в расчёт | 8766 ₽ | 09.01.2023 — перенос с 31.12.2022 |

| Пенсионное страхование | до 300 000 ₽ | 34 445 ₽ | 09.01.2023 — перенос с 31.12.2022 |

| Пенсионное страхование | > 300 000 ₽ | 34 445 ₽ + 1% с превышающего лимит дохода | 03.07.2023 — перенос с 01.07.2023 |

Важно! Что касается отчётности, то с 2012 года индивидуальные предприниматели, нотариусы, адвокаты, не производящие выплаты и иные вознаграждения физическим лицам, никакой отчётности по взносам за себя не сдают.

Онлайн-касса «Эвотор» может вести КУДиР за вас. В вашу книгу всегда можно будет что-то добавить, исправить или убрать записи. А если налоговая запросит КУДиР — сможете распечатать бумажную версию сразу за последние три года.

Куда и на какие коды бюджетной классификации перечислять фиксированные взносы

Индивидуальные предприниматели платят взносы за себя в налоговую, где они стоят на учёте. Квитанции или платёжные поручения должны быть оформлены на реквизиты именно своей ФНС. Образец квитанции можно запросить в налоговой инспекции или подготовить её через сервис ФНС.

С 1 января 2022 года в платёжных поручениях необходимо указывать новые коды бюджетной классификации (КБК) по налогам, сборам и страховым взносам, которые утверждены приказом Минфина от 08.06.2021 № 75н в редакции от 22.02.2022.

На страховую пенсию, фиксированный и дополнительный взнос:

- 182 1 02 02140 06 1110 160

На обязательное медицинское страхование:

- 182 1 02 02103 08 1013 160

На добровольное страхование ИП на случай временной нетрудоспособности и материнства:

- 393 1 17 06020 07 6000 180

КБК для уплаты страховых взносов указаны на официальном сайте налоговой. Перед оформлением платежа лучше перепроверить данные.

Перечислить взносы можно одним платежом или частями. Второй способ часто оказывается предпочтительнее, потому что позволяет сразу учесть в налогах перечисленные взносы. Если же откладывать уплату всей суммы взносов на конец года, то может оказаться, что налог переплачен и надо писать заявление в ФНС для его возврата или зачёта.

Калькулятор взносов ИП

Несмотря на простоту расчётов фиксированных платежей, в налоговых дебрях иногда легко потеряться даже опытным предпринимателям. Особенно если речь идёт о расчётах за неполный год. Но ФНС максимально облегчила процесс, предложив ИП удобный калькулятор взносов.

Чтобы получить точную сумму, необходимо в соответствующие поля ввести расчётный период и сумму, если она превышает лимит в 300 000 ₽. Взносы рассчитываются в автоматическом режиме.

Памятка по взносам за себя для предпринимателя

- Фиксированные платежи на 2022 год для ИП — это обязательные взносы на пенсионное и медицинское страхование.

- В 2022 году общая сумма взносов составляет 43 211 ₽ при доходах до 300 000 ₽.

- Дополнительный взнос предприниматель оплачивает, если получил доход за год свыше 300 000 ₽ — 1% от превышающей суммы.

- Взносы на медицинское и пенсионное страхование учитываются в налоге НДФЛ. Сумма зависит от системы налогообложения, на которой работает предприниматель.

- ИП не сдаёт отчётность по страховым взносам.

- Утверждены новые КБК для платёжных поручений. При заполнении квитанций необходимо руководствоваться приказом Минфина от 08.06.2021 № 75н в редакции от 22.02.2022.

- На официальном сайте Федеральной налоговой службы можно воспользоваться удобным калькулятором страховых взносов ИП.

Получайте раз в неделю подборку лучших статей Жизы

Рассказываем истории из жизни бизнесменов, следим за льготами для бизнеса и

даём знать, если что-то срочно пора сделать.

Налоги и отчётность

Новый порядок возмещения НДС в 2023 году

Законы · 22 March

В 2023 году открыли единые налоговые счета (ЕНС) для юрлиц и ИП. На этот же счёт производится возврат НДС для юридических лиц, с него возмещённую сумму можно вывести на свой расчётный счёт. Разбираемся, что изменилось в порядке возмещения НДС в 2023 году.

Чем отличается ИП от самозанятого и как стать ИП на НПД

Законы · 22 March

Стать самозанятым может не только физлицо, но и ИП. Это избавит от обязательных платежей и отчетности, но ограничит деятельность предпринимателя. Рассказываем, как ИП перейти на НПД и стоит ли, можно ли совмещать два режима и какие налоги платить.

Как ИП уменьшить налог за счёт страховых взносов

Законы · 22 March

Индивидуальные предприниматели должны платить страховые взносы за себя и сотрудников: на пенсионное, медицинское и социальное страхование. Бизнесмены на УСН 6% и патенте могут уменьшить налог на эту сумму, если вовремя заплатят взносы. Рассказываем, как платить меньше налогов.

Как ИП получить налоговые каникулы

Законы · 22 March

Программа налоговых каникул для ИП действует до конца 2020 года. Некоторые предприниматели на УСН и патенте могут уйти на налоговые каникулы на два налоговых периода. Рассказываем, кому можно не платить и как это сделать.

Как зарегистрировать ИП

Законы · 22 March

Чтобы зарегистрировать ИП, Женя сходил в налоговую, а его друг подал документы через Госуслуги. В статье — подробная инструкция для обоих способов.

Как выбрать систему налогообложения для ИП

Законы · 22 March

Предприниматель выбирает систему налогообложения, когда регистрирует бизнес. Это важно: если выбрать неправильно, потеряете много денег. В статье рассказали, кому какие системы подходят и как выбрать самую выгодную.

Типовые уставы для ООО: как работают и кому подходят

Законы · 22 March

Раньше бизнесмены скачивали устав из интернета и подавали в налоговую, а потом его приходилось переделывать. Теперь достаточно выбрать один из 36 типовых уставов. Мы их сравнили и разобрались, как пользоваться.

Как выбрать налоговый режим для ООО

Законы · 22 March

Вместе с налоговым режимом бизнесмен выбирает, сэкономить или потерять десятки тысяч рублей в год. Разбираемся, как подобрать выгодный вариант.

Налог для самозанятых: кого касается и как работает

Законы · 22 March

С 1 января 2020 года жители Санкт-Петербурга, республики Башкортостан и ещё 17 регионов России могут стать самозанятыми. Такой налоговый режим уже действует в Москве, Московской и Калужской областях и республике Татарстан.

Налоговики рассказали, как работать с самозанятыми

Законы · 22 March

С 2019 года индивидуальные предприниматели начали переходить на налог для самозанятых. Мы разобрались, как с ними работать, чтобы включить в расходы оплату за их товары, работы и услуги.

Как попасть в налоговую без очереди

Законы · 22 March

Инструкция для тех, кто не хочет толкаться в очереди, чтобы сдать декларацию, встать на учёт или подать документы на регистрацию.

Как ИП отчитываться и платить налоги, если он не работает

Законы · 22 March

Даже если предприниматель не вёл бизнес в течении года, он обязан отчитаться в налоговую и заплатить страховые взносы. Есть разница, когда и сколько платить — работает он на УСН, ЕНВД или ОСНО. Рассказываем, что делать, чтобы не попасть на штраф.

Как сэкономить на налогах и не попасть на штраф

Законы · 22 March

У предпринимателя есть пять законных способов сэкономить на налогах. Но тем, кто использует их неправильно, приходится платить штрафы, пени и доплачивать налоги. Рассказываем, как этого избежать.

Как перейти с ЕНВД на УСН

Законы · 22 March

C 1 января 2021 года предпринимателям на ЕНВД придётся переходить на другой налоговый режим. А тем, кто продаёт маркированные товары, это нужно сделать до 1 января 2020 года. Рассказываем, как перейти с ЕНВД на упрощёнку.

Как перейти с ЕНВД на патент

Законы · 22 March

С 1 января 2020 года отменяют ЕНВД для всех пермских бизнесменов и для некоторых продавцов маркированных товаров. Остальным вменёнщикам придётся сменить налоговый режим с 1 января 2021 года. Рассказываем, кто сможет перейти с ЕНВД на патент, когда и как это сделать.

Пять главных вопросов про патент

Законы · 22 March

Можно ли совмещать патент с другим налоговым режимом? А два разных патента? А как тогда отчитываться? Если собрались купить патент, лучше узнать ответы заранее.

Семейный подряд против налоговой

Истории · 22 March

У семейной пары две похожие фирмы, которые торгуют между собой. Супругов обвиняют в создании схемы, чтобы платить меньше налогов. Они не согласны. Что скажет суд?

| 182 1 02 01010 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 01010 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

Страховые взносы на обязательное пенсионное страхование

Взносы за расчетные периоды, начиная с 1 января 2023 года

| 182 1 02 01010 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 01010 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

Взносы за расчетные периоды, начиная до 1 января 2023 года

| 182 1 02 14010 06 1001 160 | На выплату страховой пенсии за расчетные периоды с 1 января 2017 года по 31 декабря 2022 года |

| 182 1 02 14010 06 1101 160 | На выплату страховой пенсии за расчетные периоды до 1 января 2017 года |

Взносы за расчетные периоды, истекшие до 1 января 2017 года

| 182 1 02 02010 06 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 02010 06 2100 160 | Пени по платежу |

| 182 1 02 02010 06 2200 160 | Проценты по платежу |

| 182 1 02 02010 06 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

Дополнительные страховые взносы на накопительную пенсию

| 182 1 02 02041 06 1100 160 | Сумма платежа |

Взносы работодателя в пользу лиц, уплачивающих допвзносы на накопительную пенсию

| 182 1 02 02041 06 1200 160 | Сумма платежа |

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Попробовать бесплатно

Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на видах работ, указанных в п. 1 ч. 1 ст. 30 федерального закона от 28.12.13 № 400-ФЗ (список 1)

По тарифу, не зависящему от результатов специальной оценки условий труда (класса условий труда)

| 182 1 02 04010 01 1010 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 04010 01 3010 160 | Суммы денежных взысканий (штрафов) по платежу |

По тарифу, зависящему от результатов специальной оценки условий труда (класса условий труда)

| 182 1 02 04010 01 1020 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 04010 01 3020 160 | Суммы денежных взысканий (штрафов) по платежу |

Пени, штрафы и проценты по страховым взносам по доптарифу (список 1), начиная с 1 января 2017 года

| 182 1 02 02131 06 2110 160 | Пени по платежу |

| 182 1 02 02131 06 2210 160 | Проценты по платежу |

| 182 1 02 02131 06 3010 160 | Штрафы по платежу |

Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на видах работ, указанных в п. 2 — 18 ч. 1 ст. 30 федерального закона от 28.12.13 № 400-ФЗ (список 2)

По тарифу, не зависящему от результатов специальной оценки условий труда (класса условий труда)

| 182 1 02 04020 01 1010 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 04020 01 3010 160 | Суммы денежных взысканий (штрафов) по платежу |

По тарифу, зависящему от результатов специальной оценки условий труда (класса условий труда)

| 182 1 02 04020 01 1020 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 04020 01 3020 160 | Суммы денежных взысканий (штрафов) по платежу |

| 182 1 02 02000 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 02000 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

на ОПС за расчетные периоды до 01.01.2023

| 182 1 02 14010 06 1005 160 | В фиксированном размере на выплату страховой пенсии за расчетные периоды с 1 января 2017 года по 31 декабря 2022 г. |

| 182 1 02 14010 06 1105 160 | В фиксированном размере на выплату страховой пенсии за расчетные периоды до 1 января 2017 года |

на ОМС расчетные периоды до 01.01.2023

| 182 1 02 14030 08 1002 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

Взносы за расчетные периоды, начиная с 1 января 2017 года

| 182 1 02 02140 06 1110 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 02140 06 2110 160 | Пени по платежу |

| 182 1 02 02140 06 2210 160 | Проценты по платежу |

| 182 1 02 02140 06 3010 160 | Суммы денежных взысканий (штрафов) по платежу |

Взносы за расчетные периоды, истекшие до 1 января 2017 года

| 182 1 02 02140 06 1100 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 02140 06 2100 160 | Пени по платежу |

| 182 1 02 02140 06 2200 160 | Проценты по платежу |

| 182 1 02 02140 06 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Попробовать бесплатно

Взносы по дополнительному социальному обеспечению членов летных экипажей и работников угольной промышленности

Взносы организаций, использующих труд членов летных экипажей воздушных судов гражданской авиации на выплату доплат к пенсии

| 182 1 02 08000 06 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 08000 06 2100 160 | Пени по платежу |

| 182 1 02 08000 06 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

Взносы, уплачиваемые организациями угольной промышленности на выплату доплаты к пенсии

| 182 1 02 09000 06 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 09000 06 2100 160 | Пени по платежу |

| 182 1 02 09000 06 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

Страховые взносы на обязательное медицинское страхование работающего населения

Взносы за расчетные периоды, начиная с 1 января 2023 года

| 182 1 02 01020 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 01020 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

Взносы за расчетные периоды, истекшие до 1 января 2023 года

| 182 1 02 14020 06 1001 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному за расчетные периоды с 1 января 2017 года по 31 декабря 2022 года) |

| 182 1 02 14020 06 1101 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному за расчетные периоды до 1 января 2017 года) |

Страховые взносы на обязательное медицинское страхование в фиксированном размере (для ИП)

Взносы за расчетные периоды, начиная с 1 января 2017 года

| 182 1 02 02103 08 1013 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу) |

| 182 1 02 02103 08 2013 160 | Пени по страховым взносам |

| 182 1 02 02103 08 2213 160 | Проценты по страховым взносам |

| 182 1 02 02103 08 3013 160 | Суммы денежных взысканий (штрафов) |

Взносы за расчетные периоды, истекшие до 1 января 2017 года

| 182 1 02 02103 08 1011 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу) |

| 182 1 02 02103 08 2011 160 | Пени по страховым взносам |

| 182 1 02 02103 08 2211 160 | Проценты по страховым взносам |

| 182 1 02 02103 08 3011 160 | Суммы денежных взысканий (штрафов) |

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством

Взносы за расчетные периоды, начиная с 1 января 2017 года

| 182 1 02 02090 07 1010 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 02090 07 2110 160 | Пени по платежу |

| 182 1 02 02090 07 2210 160 | Проценты по платежу |

| 182 1 02 02090 07 3010 160 | Суммы денежных взысканий (штрафов) по платежу |

Взносы за расчетные периоды, истекшие до 1 января 2017 года

| 182 1 02 02090 07 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 02090 07 2100 160 | Пени по платежу |

| 182 1 02 02090 07 2200 160 | Проценты по платежу |

| 182 1 02 02090 07 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний

| 797 1 02 12000 06 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 797 1 02 12000 06 2100 160 | Пени по соответствующему платежу |

| 797 1 02 12000 06 2200 160 | Проценты по соответствующему платежу |

| 797 1 02 12000 06 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Попробовать бесплатно

Страховые взносы, уплачиваемые лицами добровольно вступившими в отношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством

| 797 1 02 06000 06 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

.png)

.png)

.png)