После Нового 2023 года новый способ уплаты денег в госбюджет будет применяться по умолчанию ко всем налогоплательщикам: компаниям, ИП и обычным физлицам. Уплату взносов, налогов и других обязательных платежей необходимо будет оформлять не отдельными поручениями, а одним переводом — единым налоговым платежом (ЕНП). Тем не менее есть условие, при котором Вы получаете право на «переходный» период и сможете использовать старые платёжки весь 2023 год. К данному выводу приводят разъяснения налоговиков, размещённые в разделе «Часто задаваемые вопросы» на официальном сайте ведомства.

Содержание

- Введение ЕНП

- Уведомление о рассчитанных суммах налогов

- 2023 год: платим по старой схеме в переходный период

- Делаем выводы

Введение ЕНП

Как уже сказано выше, с наступающего года мы начнём платить налоги по новой системе. Вам больше не потребуется оформлять отдельное платёжное поручение для каждого вида необходимых сборов. Достаточно перевести всю сумму единым налоговым платежом. Платёжка для ЕНП тоже будет единственной. Налоговики сами распределят деньги, включённые в его состав, на погашение совокупной обязанности. Эта обязанность — общая сумма взимаемых средств — и поступившие через ЕНП деньги будут учитываться на едином налоговом счёте (ЕНС) каждого налогоплательщика.

Контур.Школа Бухгалтера — онлайн-обучение для специалистов бюджетных и коммерческих организаций с выдачей документов о дополнительном профессиональном образовании.

Уведомление о рассчитанных суммах налогов

В двух случаях налоговикам потребуется информация от плательщика, чтобы корректно распределить ЕНП. Налогоплательщикам же для этой цели потребуется направлять в инспекцию уведомления об исчисленных суммах налогов и взносов (актуальная версия пункта 9 статьи 58 Налогового кодекса). Когда нужно это делать:

- Уплатить конкретный налог, сбор, авансовый платёж или взнос необходимо успеть раньше, чем сдать соответствующий расчёт или декларацию. К примеру, НДФЛ и страховые взносы платятся каждый месяц, а отчёты по ним пишутся раз в квартал. В те месяцы, когда обычная отчётность не требуется, и нужны такие уведомления.

- Закон вообще не обязывает плательщика подавать декларации и расчёты по данному виду платежей.

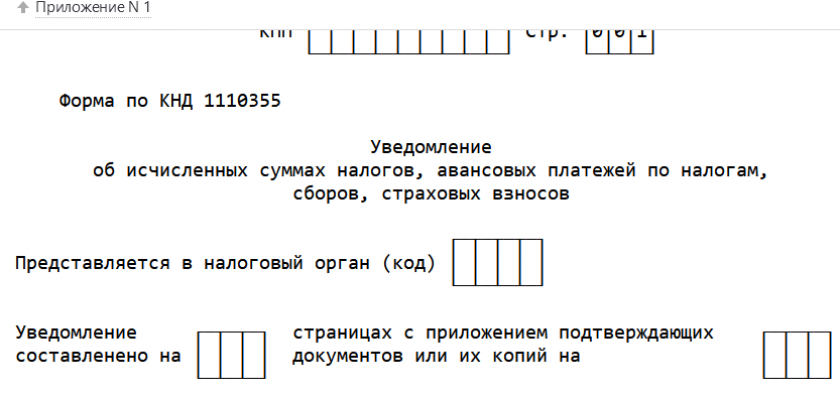

Бланк уведомления утверждён приказом ФНС от 02.11.22 № ЕД-7-8/1047@

Федеральный закон от 14.07.22 № 263-ФЗ не только вводит ЕНП, но и предоставляет период для постепенного перехода на него. Об этом говорится в п. 12 ст. 4 данного закона: в течение всего 2023 года уведомления о рассчитанных размерах обязательных платежей (налогов, авансовых платежей, сборов и взносов) допустимо направлять в налоговую инспекцию в форме распоряжений на перевод денег в уплату необходимых платежей в российскую бюджетную систему. То есть, продолжать использовать платёжки, к которым Вы успели привыкнуть, некоторое время всё-таки можно. Налоговики напоминают, что в таких платёжных поручениях следует заполнять все реквизиты, которые, как выразились инспекторы, «необходимы для однозначного определения налоговым органом принадлежности денежных средств к источнику доходов бюджетов бюджетной системы РФ, в том числе и налоговый период, определяющий срок исполнения соответствующей обязанности».

Внимание! Числа, которые прописываются в реквизитах подобных документов, перечислены в проекте приказа Министерства финансов. В том же проекте описано оформление платёжки для единого налогового платежа. Прежде Минфин продвигал иной метод оформления документа на уплату ЕНП.

Просим также учесть: даже при использовании отдельных платёжных документов во время переходного периода сами деньги, уплаченные по таким платёжкам, будут засчитываться как ЕНП . Налоговики потратят эти средства на исполнение Ваших обязанностей перед госбюджетом в порядке, заданном пунктом 13 статьи 4 Закона № 263-ФЗ:

- Недоимки — первым делом те, что выявлены раньше.

- Налоги, авансовые платежи, различные сборы и страховые взносы — со дня появления обязанности оплатить их, исходя из деклараций, уведомлений и расчётов.

- Пени.

- Проценты.

- Штрафы.

Отметим, что реквизиты платёжки-уведомления не получили окончательного утверждения. Существуют два отличных друг от друга проекта с необходимыми для этого поправками. Один из них предполагает, что в реквизите 101 «Статус составителя» нужно указывать «04», а второй — что «33». На сайте налоговой отмечено значение «02».

Делаем выводы

Наступающий 2023 год считается переходным периодом, и на это время за Вами сохраняется право оформлять налоговые платёжки по отдельности, как было принято раньше. При этом не нужно будет уведомлять ИФНС дополнительными документами. Однако, налоговое ведомство предупреждает, что такой порядок уплаты допускается только тогда, когда данный налогоплательщик ни разу с 1 января 2023 года не сдавал уведомление об исчисленных суммах налогов и взносов. Если Вы хоть однажды за этот год направите налоговикам подобный документ, то придётся немедленно переходить на ЕНП и далее придерживаться нового порядка, регулярно подавая такие уведомления.

Читайте также Примут ли к вычету счёт-фактуру трёхлетней давности

В какой срок организациям и ИП нужно заплатить налог по УСН за 2022 год? Как заполнить платежное поручение: «по-старому» или нужно перечислять «упрощенный» налог на единый налоговый счет (ЕНС)? Какие КБК следует указывать при уплате? Потребуется ли после уплаты подавать в ИФНС уведомление с расшифровкой?

В какой срок платить УСН за 2022 год

За 2022 год налогоплательщики-юридические лица представляют в ИФНС по месту учёта декларацию по УСН в срок не позднее 25 марта 2023 года, а индивидуальные предприниматели – не позднее 25 апреля 2023 года.

Крайний срок уплаты годового налога по УСН наступает уже после срока сдачи декларации:

-

для организаций – не позднее 28 марта 2023 года;

-

для индивидуальных предпринимателей – не позднее 28 апреля 2023 года.

Сроки уплаты УСН за 2022 год:

|

Кто платит налог |

Крайний срок уплаты УСН |

|

Организация |

28.03.2023 |

|

ИП |

28.04.2023 |

За нарушение срока уплаты налога при УСН организации/ИП будут начислены пени (ст. 75 НК).

Порядок уплаты УСН за 2022 год

С 2023 года организации и ИП должны сдавать в налоговую инспекцию уведомления об исчисленных налогах и взносах.

Такое уведомление сдается по тем налогам и взносам, по которым по сроку уплаты еще не подается налоговая отчетность (п. 9 ст. 58 НК).

Это, например, ежемесячные платежи по НДФЛ, страховым взносам и авансовые платежи по УСН.

Однако в 2023 году срок уплаты «упрощенного» налога за 2022 год наступает позднее, чем срок подачи декларации по УСН за 2022 год.

Поэтому ни организации, ни ИП не должны направлять в ИФНС уведомление , в составе которого будет «расшифрован» налог по УСН за 2022 год.

В 2023 подавать уведомления об исчисленном налоге по УСН нужно только за I квартал, полугодие и 9 месяцев (письмо ФНС от 30.12.2022 N 8-7-02/0001@).

Налог за 2022 год организациям и ИП рекомендуем уплатить в 2023 год посредством ЕНП, поскольку по данному платежу не предусмотрена подача уведомления об исчисленных суммах налогов и взносов. Дело в том, что срок подачи декларации по УСН за 2022 год наступает раньше срока уплаты налога за этот период (п. 9 ст. 58, п. 7 ст. 346.21, п. 1 ст. 346.23 НК).

Получив декларацию по УСН за 2022 год от организации или ИП, налоговики увидят в ней сумму годового налога по УСН. И спишут эту сумму с ЕНС в счет уплаты налога.

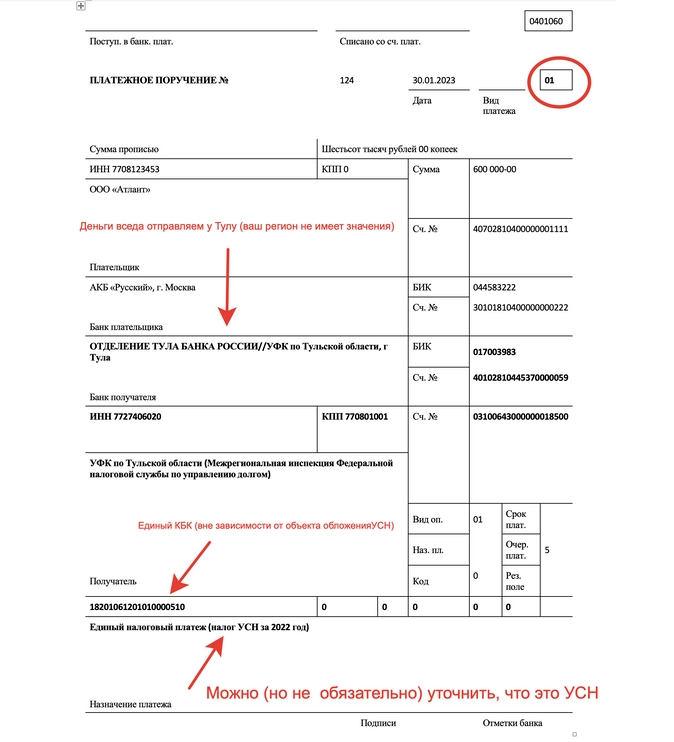

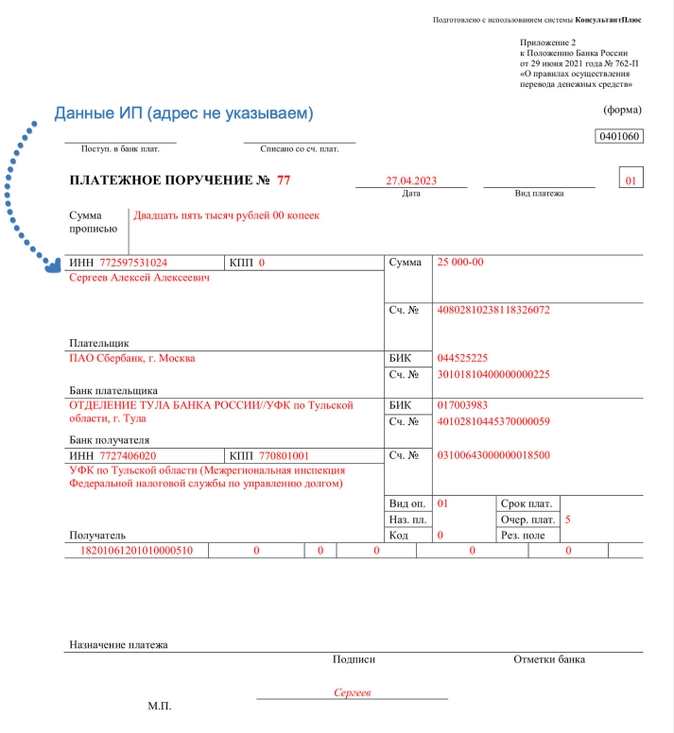

Образцы платежных поручений на уплату УСН за 2022 год

В данном разделе приведем образцы платежных поручений на уплату УСН за 2022 год в составе ЕНП путем перечисления на единый налоговый счет (ЕНС).

Предлагаем ознакомится с особенностями заполнения платежных поручений по УСН за 2022 год и обратить внимание на следующее:

|

Платежное поручение на перечисление ЕНП заполняйте по тем же правилам, что и при уплате других налогов. Укажите в нем КБК 18201061201010000510 независимо от того, какой объект налогообложения у вас выбран («доходы» или «доходы мину расходы»). |

|

Все данные о получателе платежа и его банковских реквизитах вы можете найти на сайте ФНС России. |

|

Если вы неправильно укажете номер счета Федерального казначейства или название банка получателя, платеж может не поступить в бюджет. Тогда вы не исполните обязанность по уплате налога (пп. 4 п. 13 ст. 45 НК). |

|

В поле 107 укажите 0 (ноль). ГД.00.2022 указывать не нужно (это никак не влияет на исполнение обязанности по уплате УСН за 2022 год). |

Образец платежки для организаций:

Образец платежки для ИП:

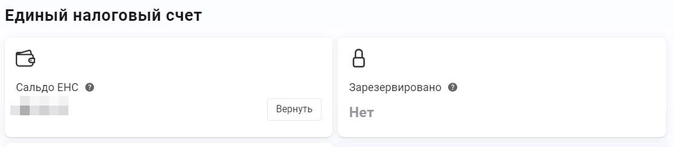

Следите за сальдо на балансе ЕНС

Организациям и ИП следует убедиться, чтобы к моменту наступления срока уплаты УСН за 2022 год на ЕНС сформировалось положительное сальдо.

Но как проверить, что денег на ЕНС достаточно?

Предположим, что вы являетесь ИП. В таком случает зайдите в «Личный Кабинет ИП» (ЛК ИП) на сайте ФНС и посмотрите на сальдо в разделе ЕНС.

Если денег достаточно, то налог по УСН просто спишут со счета. Но, справедливости ради, заметим, что сервис пока работает с перебоями.

Если у вас есть долг по налогам или взносам, то с ЕНС налоговики в первую очередь спишут сумму в счет погашения задолженности. И только потом – в счет уплаты платежа по УСН за 2022 год.

А можно ли оформить платежку по «старым» правилам?

Уведомление об исчисленных суммах налогов и взносов подают для распределения ЕНП по платежам, по которым срок сдачи отчетности позже, чем срок уплаты.

Как мы уже сказали, уведомление представляется по тем налогам и взносам, по которым по сроку уплаты еще не подается отчетность (п.9 ст. 58 НК).

Сроки уплаты налога УСН по итогам года – не позднее 28 марта следующего года для организации и не позднее 28 апреля следующего года – ИП. Но поскольку сдачи декларации по УСН за год раньше срока уплаты налога за год, организации не сдают уведомление к 25 марта, а ИП не должны подавать уведомление к 25 апреля.

Положения НК предусматривают, что налоги и взносы в 2023 году можно платить отдельными платежками, которые заменяют уведомления о начисленных налогах и взносах.

Однако направлять «старые» платежки вместо уведомлений можно только по тем платежам, по которым декларации приходят позже, чем наступает срок уплаты, это:

-

ежемесячные платежи по НДФЛ и страховым взносам;

-

авансовые платежи по налогу на имущество, транспортному налогу и земельному налогу;

-

авансовые платежи по ЕСХН;

-

авансовые платежи по налогу на УСН;

-

налогу на прибыль по ставкам, отличным от ставки 20 процентов.

Получается, что годовой налог по УСН за 2022 год не входит в названный перечень, поскольку годовая декларация по УСН сдается раньше, чем наступает срок уплаты налога.

Следовательно, уплата УСН за 2022 год путем формирования «старых» платежек не предусмотрена законодательством.

Учитывая изложенное, мы не рекомендуем такой вариант и образцы платежных поручений не приводим.

Более того, не вполне понятен смысл формирования «старых» платежек: в них нужно включать больше реквизитов, указывать конкретный КБК и налоговый период. Для чего это делать? Чтобы запутать налоговиков?

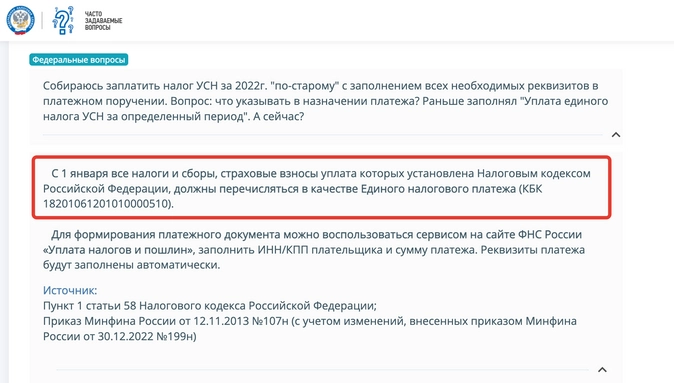

Если же вы, все равно, решите платить УСН «старым» способом, то обратите внимание на КБК:

КБК по УСН в 2023 году:

|

Способ уплаты УСН за 2022 год |

КБК в платежке при уплате УСН за 2022 г. |

|

Налоги/взносы будут уплачиваться в рамках ЕНП |

182 01 06 12 01 01 0000 510 |

|

Налоги/взносы будут уплачиваться отдельными платежными поручениями по каждому налогу/взносу |

182 1 05 01011 01 1000 110 – при объекте «доходы»; |

Полагаем, что если вы перечислите УСН за 2022 год «старым» способом, то денежные средства, все равно, поступят на единый налоговый счет (ЕНС) и налоговики, возможно, смогут правильно учесть платежи.

Однако списание УСН за 2022 год с ЕНС произойдет не раньше 28 марта (у юр.лиц) и 28 апреля (у ИП). То есть, только когда наступит крайний срок уплаты и если на ЕНС будет достаточно для этого средств.

Однако, повторимся: даже на официальном сайте ФНС налоговики отмечают, что платеж по УСН за 2022 год следует оформлять по-новому и направлять деньги исключительно на единый КБК 18201061201010000510 в составе ЕНП.

Выводы

-

Организациям и ИП рекомендуем платить УСН за 2022 на единый КБК 18201061201010000510 в составе ЕНП.

-

Нет смысла формировать «старые» платежки и отправлять платеж на конкретный КБК, относящийся к объекту «доходы» или «доходы минус расходы». Это противоречит нормам НК и только запутает налоговиков.

-

Обязательно убедитесь, что на ЕНС сформировалось положительное сальдно и к наступлению срока уплаты годового налога налоговики смогут «списать» платеж в счет уплаты УСН за 2022 год.

Для удобства, к статье приложен образец платежки на уплату УСН за 2022 год, который можно скачать.

Прочитать статью в источнике.

Реквизиты для уплаты налогов с 1 января 2023 года

Реквизиты для уплаты налогов

с 1 января 2023 года

С 1 января 2023 года все налоговые платежи уплачиваются на единый казначейский счет (ЕНС) Управления Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом), вне зависимости от адреса регистрации и ведения деятельности ООО или ИП

Новые реквизиты для заполнения платежного поручения на уплату налогов приведены в таблице:

Образец заполнения платежного поручения для уплаты налогов, входящих в ЕНП

с 1 января 2023 года

Образец заполнения платежного поручения для уплаты налогов, не входящих в ЕНП

с 1 января 2023 года

Образец заполнения платежного поручения при уплате платежей на основании которых формируется уведомление об исчисленных суммах

Новая форма учета налоговых платежей в бюджетную систему Российской Федерации с 01 января 2023 года

Единый налоговый платеж создан для упрощения уплаты налогов для НП. Плательщикам не понадобится указывать КБК, ОКТМО, назначение платежа, отчетный период, сроки по каждому налогу. Вместо разных платежек на отдельные налоги нужно будет перечислять общую сумму на единый налоговый счет Федерального казначейства.

В рамках ЕНП понадобится перечислять платеж в счет уплаты налогов и взносов, а также представлять отчетность не позднее единых установленных сроков (за некоторыми исключениями)

При этом появится еще одно важное новшество – обязанность налогоплательщиков, кроме сдачи деклараций (расчетов) представлять в налоговые инспекции уведомления об исчисленных суммах налогов

Единый налоговый счет это:

- консолидация всех обязательств по налогоплательщику

- свернутое сальдо по всем налогам в целом по налогоплательщику с учетом всех его обособленных подразделений. Оно может быть положительное, отрицательное и нулевое)

Перечисленные на единый счет денежные средства в качестве ЕНП будут автоматически распределяться инспекциями в счет уплаты налогов, страховых взносов и иных обязательных платежей в соответствии с установленной очерёдностью.

Единый налоговый платеж будет распределяться в следующей последовательности (очередности):

- недоимка

- текущие налоги и страховые взносы

- пени

- проценты

- штрафы

Если на дату платежа на ЕНС денег не достаточно, их распределят пропорционально величине обязательств. Одной из причин, когда обязанность по уплате не признается исполненной, является неправильное указание номера счета Федерального казначейства и наименование банка получателя

Какие налоги с 01 января 2023 года платятся единым платежом, а какие нет

Налоги, перечисленные в левом столбце, с 2023 года будем перечислять на единый налоговый счет (ЕНС) в единый срок — до 28 числа

Что будет при ошибках в платежах

С 2023 года перестают действовать правила, которые разрешают уточнять платежи практически при любой ошибке (главное — чтобы платеж попал в бюджет)

С 2023 года налог считается неуплаченным, если платеж вы отправите не в ту ИФНС, в которую бы следовало (п. 13 ст. 45 НК РФ в ред. 263-ФЗ). В этом случае уточнить платеж не получится

Если же ошибку вы сделали в отчетности — дело поправимое: как обычно, нужно подать уточненку, и налоговики скорректируют данные на вашем ЕНС (п. 9 ст. 45 НК РФ в ред. 263-ФЗ)

Способы уплаты ЕНП

В 2023 году действует переходный период (п. 12-14 ст. 4 Федерального закона от 14.07.2022 № 263-ФЗ), во время которого разрешено платить налоги как по новым правилам, так и по старым, хотя и несколько «модернизированным»:

- Вариант 1. Уплачивать всё одним платежным поручением

- Вариант 2. Отправлять на каждый налог отдельные платежные поручения-распоряжения

При этом любая сумма, поступившая в Казначейство с 1 января 2023 года, будет считаться ЕНП, независимо от способа уплаты. Неважен и период, за который уплачена сумма. Даже если вы платите, например, за 2021 год, все равно ее зачислят на ЕНС

Поступивший единый платеж налоговики будут распределять в счет уплаты конкретных налогов. Суммы начислений они возьмут из вашей отчетности. Но так будет только по налогам, по которым есть обязательные отчеты

По «авансовым» платежам и налогам, по которым не предусмотрена отчетность, информацию о начисленных суммах ИФНС будет получать, в зависимости от выбранного варианта уплаты, из:

- уведомлений по ЕНП (п. 9 ст. 58 НК РФ в ред. 263-ФЗ), их надо подавать в ИФНС до 25 числа месяца, в котором платится налог

- распоряжений, в роли которых будут обычные платежки на уплату конкретных налогов (п. 12 ст. 4 263-ФЗ)

Форма уведомления утверждена Приказом ФНС от 02.11.2022 № ЕД-7-8 по ЕНП

Примечание: об особенностях нового механизма уплаты налогов, действующего с января 2023 года, предприниматели могут узнать с помощью промостраницы от ФНС

У нас часто заказывают

База знаний о ЕНП и ЕНС

Интернет-бухгалтерия «Контур. Эльба» Новым ИП — год бесплатно

Интернет-бухгалтерия «Контур. Эльба» Новым ИП — год бесплатно

Содержание статьи

Показать

Скрыть

С доходов, полученных по вкладам в 2023 году, впервые нужно будет заплатить налог. Разбираемся, как рассчитывается сумма НДФЛ, когда ее нужно уплатить и каким образом это можно сделать.

Когда появился налог на доходы по вкладам

C 1 января 2021 года вступил в силу закон о налоге на проценты по банковским вкладам. Согласно этому закону, люди, у которых процентный доход по вкладам за год превысит определенный лимит, должны заплатить подоходный налог.

Лимит зависит от ключевой ставки Банка России. Его рассчитывают следующим образом: 1 млн рублей умножается на максимальное значение ключевой ставки ЦБ за год, в котором человек получил доход. С процентного дохода, превышающего эту сумму, надо заплатить НДФЛ.

Для чего нужна ключевая ставка ЦБ и на что она влияет

В марте 2022 года президент России подписал новый закон, в соответствии с которыми россиян освободили от уплаты налога с прибыли, полученной от процентов по вкладам за 2021 и 2022 годы.

Таким образом, в 2022 (с доходов, полученных в 2021 году) и 2023 (с доходов, полученных в 2022 году) годах платить такой налог не нужно.

А вот прибыль, полученная по вкладам в течение 2023 года, уже будет облагаться налогом. Заплатить налог на процентный доход по вкладам, полученный в 2023, необходимо до 1 декабря 2024 года.

Важно! Налогом облагаются не сами вклады, а процентный доход по ним. В законе сказано, что налог взимается с процентов от вкладов во всех банках, находящихся на территории РФ.

Какие налоги необходимо уплатить с вклада в 2023 году

В ст. 214 НК РФ говорится, что в расчет берутся не только банковские вклады, но и другие продукты, по которым гражданин получает доход в виде процентов. Для расчета налоговой базы учитываются доходы по вкладам, накопительным и карточным счетам, облигациям, ценным бумагам и так далее.

Полученный по всем продуктам процентный доход за год суммируется, и если полученная сумма превышает установленный лимит, с суммы сверх этого лимита уплачивается НДФЛ по ставке 13% (или 15%, если годовой доход физлица превышает 5 млн рублей).

Если ключевая ставка в 2023 году не будет расти и ее максимальное значение составит 7,5%, необлагаемая сумма дохода составит 75 тыс. рублей. Если ЦБ повысит ставку, возрастет и не облагаемая налогом сумма. При этом максимальное значение ключевой ставки будет определяться исходя из значения этого показателя на начало каждого месяца.

Пример. Допустим, в декабре 2022 года вы положили 1 млн рублей на годовой депозит со ставкой 8% с выплатой процентов в конце срока. Процентный доход по нему за год составит 80 000 рублей. Если эта сумма превысит лимит, придется заплатить налог.

Чтобы рассчитать лимит, умножим 1 млн рублей на максимальное значение ключевой ставки за год (так как годовая динамика ключевой ставки пока неизвестна, для примера воспользуемся текущим значением 7,5%):

1 000 000 × 7,5% = 75 000

То есть налог нужно будет заплатить не со всей суммы дохода, а только с разницы между доходом и лимитом:

(80 000 – 75 000) × 13% = 650

Таким образом, сумма налога составит 650 рублей.

#}

Ставка: от 5.5%

Платеж: 9 059 ₽

#}

Важно! Доходы по вкладам с процентной ставкой 1% годовых и менее налогом не облагаются (большинство таких счетов — накопительные и зарплатные). Также освобождены от налогов доходы по счетам эскроу (специальные счета для покупателей строящейся недвижимости).

Валютные вклады

Если у человека имеются банковские вклады в иностранной валюте, по ним тоже нужно будет платить налоги по новой схеме, вне зависимости от размера ставки. Доходы по таким вкладам будут пересчитываться в рубли по курсу ЦБ, который действовал на дату выплаты процентов.

Важно! Если курс иностранной валюты за время действия депозита вырос, налог с валютной разницы платить не придется, так как сумма вклада является не доходом, а имуществом и, соответственно, не подлежит налогообложению.

Что делать, если банк не выдает деньги с валютного вклада

Вклады по наследству

Если человек стал обладателем банковского вклада по причине наследования, налог с процентов по этому вкладу платить не придется.

Налог на вклады до 1 млн рублей

Некоторые вкладчики считают, что налог распространяется только на вклады свыше 1 млн рублей, но это не так. В тексте внесенных в Налоговый кодекс поправок ничего не говорится про размер вкладов, а сумма 1 млн рублей применяется исключительно как величина для расчета налогового вычета. На самом деле вклады до 1 млн рублей тоже могут попасть под налогообложение — все зависит от ставки по вкладу.

Пример. Допустим, в декабре 2022 года вы положили на год 800 тыс. рублей под 10%. Ваш доход в 2023 году составил 80 тыс. рублей, то есть превысил не облагаемый налогом лимит в 75 000 рублей. Таким образом, с суммы превышения (80 000 – 75 000 = 5000) придется заплатить 13%, то есть 650 рублей.

Кто должен уплачивать налоги с вклада

Налог на процентный доход по вкладам и счетам платят все граждане, получающие процентные доходы в России: как налоговые резиденты (физические лица, которые, независимо от гражданства, проводят на территории страны не менее 183 календарных дней в течение 12 месяцев подряд), так и налоговые нерезиденты (физические лица, которые, независимо от гражданства, проводят на территории страны менее 183 календарных дней в течение 12 месяцев подряд).

Для пенсионеров и людей с инвалидностью тоже нет особых условий и льгот по уплате налога на вклады. Они платят налог на общих основаниях, наравне с остальными категориями налогоплательщиков.

Как платить налоги с вклада в 2023 году

Самостоятельно декларировать и рассчитывать доходы по вкладам не требуется.

Налоговый орган сам рассчитает сумму налога по итогам года на основе ежегодных сведений от банков (банки обязаны представлять сведения о доходах физлиц в ФНС не позднее 1 февраля) и в случае необходимости пришлет уведомление об уплате налога. Если доходы превысят не облагаемую налогом сумму, информация об этом появится в личном кабинете налогоплательщика.

Подобрать вклад

После получения уведомления останется только заплатить налог любым удобным способом.

Сделать это можно:

- в личном кабинете налогоплательщика;

- через сервис «Заплати налоги»;

- в личном кабинете банка или офисе любого банка;

- через платежные терминалы.

Важно! Заплатить налог на процентный доход по вкладам, полученный в 2023 году, требуется до 1 декабря 2024 года.

Что будет, если не платить налоги с вклада

С 2023 года, после перехода на уплату налогов через единый налоговый счет изменились правила начисления штрафов, пеней и освобождения от ответственности за долги по налогам.

С 2023 года введено понятие «совокупная обязанность налогоплательщика» — это общая сумма всех налогов, сборов, взносов, авансов, штрафов и т. д. Неуплата или неполная уплата сумм налога (сбора, страховых взносов) влечет взыскание штрафа в размере 20% от неуплаченной суммы налога (сбора, страховых взносов).

Как платить налоги с вклада: кратко

Если доход по вкладам за год превысит установленный лимит, придется заплатить налог. Никаких законных оснований для освобождения от него нет.

Не платить налог можно только в том случае, если доход по всем вашим вкладам в банках окажется ниже не облагаемого налогом лимита. В 2023 году ключевая ставка ЦБ сохранялась на уровне 7,5%, и если она не будет повышаться, сумма лимита составит 75 тыс. рублей.

Если предполагаемый доход по вкладам превышает сумму лимита, законно избежать налога можно, только открыв депозиты на членов семьи.

При этом открывать несколько вкладов на одного человека в разных банках, чтобы избежать налога, бессмысленно. ФНС будет суммировать процентный доход, полученный вкладчиком во всех банках по всем продуктам.

С помощью сервисов Банки.ру вы можете подобрать вклад сроком на три месяца, полгода или год, найти интересующий накопительный счет, а также узнать ситуацию на рынке металлов, валюты и недвижимости.

Еще по теме:

До 5% годовых: вклады в юанях, долларах и евро на три месяца

Все ли обязаны перейти на единый налоговый платеж?

Главный вопрос, который интересует всех налогоплательщиков — обязательно ли переходить на единый налоговый платеж (далее — ЕНП).

Единый налоговый платеж доступен не только для юрлиц и ИП. Физлица могли его использовать и раньше. О ЕНП физлиц мы писали в статье.

Ответ зависит от года применения ЕНП:

- переход на единый налоговый платеж с 2023 года является обязательным для всех;

- переход на единый налоговый платеж в 2022 году был добровольным.

Но даже в 2023 году переход на уплату единого налогового платежа можно искусственно притормозить. Подробнее о том, какие законные лазейки есть для этого, мы расскажем ниже в нашей статье.

В чем основная суть ЕНП и какие риски могут возникнуть при его внедрении и применении? Расскажем об этом ниже.

Новость о введении ЕНП мы уже сообщали на нашем ресурсе.

Зачем нужен ЕНП?

ЕНП был придуман якобы для упрощения процесса перечисления налогов в бюджет. Действительно, многочисленные и часто меняющиеся реквизиты платежных поручений на перечисление налогов могли поставить в тупик даже опытного бухгалтера. Что уж говорить о предпринимателях, которые из-за ошибки в платежке могли отправить деньги в невыясненные платежи и получить недоимку, пени и штрафы.

ЕНП — это своего рода кошелек, единый счет, куда налогоплательщик перечисляет денежные средства по единым реквизитам. А налоговики «берут» из этого кошелька деньги и распределяют в счет уплаты различных налогов.

Какие суммы признаются единым налоговым платежом и какие суммы учитываются на едином налоговом счете, подробно рассказали эксперты КонсультантПлюс. Если у вас нет доступа к этой системе, получите его бесплатно на пробной основе.

Звучит просто и удобно. Действительно, никакой путаницы с реквизитами и сроками создания платежек. Но это видимое упрощение на этапе отправки денежных средств. Важный момент — как именно происходит распределение налоговиками денежных средств на налоги из вашего кошелька.

Как засчитывается ЕНП в счет налогов?

Порядок работы с ЕНП описан в Налоговом кодексе РФ, куда внесены поправки, действующие с 01.01.2023 (см. Федеральный закон от 14.07.2022 № 263-ФЗ).

Эксперты КонсультантПлюс создали Путеводитель по порядку уплаты налогов, их зачету и возврату с 1 января 2023 года. Если у вас нет доступа к системе, получите его бесплатно на пробной основе.

Отметим, что не все налоги можно уплатить таким способом.

Какие налоги входят в ЕНП, а какие нет, см. здесь.

Порядок списания налоговиками денежных средств, перечисленных в порядке ЕНП:

- недоимки;

- налоги, авансы по налогам, сборы, взносы;

- пени;

- проценты;

- штрафы.

На каком основании налоговики будут списывать те или иные суммы? На основании сдаваемых деклараций и расчетов. Но многие взносы и налоги уплачиваются до получения налоговиками отчетности, либо отчетности не предусматривают. А некоторые и значительно чаще: например, уплата страховых взносов происходит ежемесячно, а расчет по ним сдается один раз в квартал.

ВАЖНО! В связи с введением ЕНП изменились сроки уплаты налогов и сдачи отчетности. Срок перечисления всех платежей — до 28-го числа, срок сдачи всей отчетности — до 25-го числа. При этом сохраняется периодичность уплаты и сдачи: ежемесячные платежи и отчетность остаются ежемесячными, ежеквартальные — ежеквартальными, а годовые — годовыми.

Итак, как же налоговая узнает, какую сумму списать 28-го числа, если отчетности еще нет? Для информирования налоговой создано уведомление об исчисленных суммах налога.

Для 2023 года форма уведомления утверждена приказом ФНС РФ от 02.11.2022 № ЕД-7-8/1047@.

Для 2022 года такое уведомление было утверждено приказом ФНС России от 02.03.2022 № ЕД-7-8/178@ и действовало для тех, кто тестировал систему. В 2022 году в уведомлении отражались следующие сведения:

- ИНН/КПП налогоплательщика;

- код налогового органа;

- КПП в соответствии с расчетом или декларацией;

- ОКТМО;

- КБК;

- сумма налога, взноса, аванса;

- срок уплаты.

В уведомлении с 2023 года есть иные поля.Скачать форму уведомления-2023, а также образец ее заполнения можно бесплатно, кликнув по картинке ниже:

Уведомление об исчисленных суммах налогов, авансов по налогам, страховых взносов для ЕНП юрлиц и ИП

Скачать

Уведомления с 2023 год следует представлять в налоговый орган до 25-го числа месяца уплаты налога, аванса, сбора, взноса.

Итак, платежное поручение со «сложными» реквизитами заменили уведомлениями, где находятся практически те же самые реквизиты. При этом упрощенцы и работодатели получили увеличение отчетной нагрузки (уведомления по взносам надо сдавать ежемесячно, перед уплатой авансов в течение года упрощенцам придется также сдавать уведомления, хотя раньше они могли себе позволить лишь одну декларацию в год).

Как рассчитано начальное сальдо на 01.01.2023 ранее поступивших от налогоплательщика платежей, рассказали эксперты «КонсультантПлюс». Оформите пробный бесплатный доступ к системе и переходите в Путеводитель по налогам.

Как избежать перехода на ЕНП?

Выше при ответе на вопрос, обязателен ли переход на единый налоговый платеж, мы писали, что в 2023 году можно искусственно притормозить этот процесс. Обязателен он будет только в том случае, если вы подали в налоговую уведомление, о котором мы рассказали в предыдущем блоке. Опишем, как именно это работает.

Специальные переходные положения есть в п. 12 ст. 4 закона № 263-ФЗ, где указано, что в течение 2023 года уведомления об исчисленных налогах можно представлять налоговой в виде распоряжений на перевод денежных средств в уплату налоговых платежей. Иными словами, допустимо оформлять привычные платежки, где однозначно можно определить, какой налог, сбор или взнос уплачивается, вместо уведомления. Но как только мы подадим первое уведомление, надо будет полностью переходить на новый порядок — протянуть дальше с привычными платежками уже не удастся.

Образцы заполнения платежек при уплате ЕНП или взамен уведомлений смотрите здесь.

Итак, если в 2023 году мы будем заполнять обычные платежки и не подавать новые уведомления, то обязательно переходить на единый налоговый платеж нам придется с 01.01.2024.

Подробнее о ЕНП мы писали в статье.

Риски при переходе на ЕНП

Стоит ли оттягивать переход на ЕНП и какие есть риски при переходе на единый налоговый платеж?

Переходить на ЕНП рано или поздно придется всё равно, это надо понимать. Ранее считалось, что есть смысл подождать с переходом, чтобы поучиться на ошибках тех, кто сделает это раньше. Но впоследствии оказалось, что использовать старый порядок в новых условиях тоже не просто. Что касается рисков при переходе, то они есть, и понятны всем практикующим бухгалтерам и предпринимателям, лично имеющим дело с налоговой инспекцией. К рискам относятся:

- Ошибки разноса платежей.

- При наличии недоимок, пеней, налоговики могут распределять денежные средства ЕНП неочевидным для налогоплательщика способом, что может приводить к неожиданным недоплатам, на которые налогоплательщик не рассчитывал. Придется проводить сверки с налоговой значительно чаще, чтобы отслеживать расчеты с бюджетом.

- Как уже говорилось выше, заявленное упрощение порядка платежей ложное. Вместо одного документа вводится другой, меняются сроки уплаты налогов и сдачи отчетности, что никак не уменьшает административную нагрузку, а наоборот — увеличивает. А это требует перестройки всех налаженных процессов, изменения программного обеспечения, что в условиях ухода из России компаний, отвечающих за их обновление, требует еще больших ресурсов и создает большие сложности.

Итоги

Переход на ЕНП в 2022 году носил добровольный и экспериментальный характер, а в 2023-м стал обязательным для всех. Закон допускает возможность в 2023 году оформлять платежи по-старому, не подавать уведомления в налоговую и тем самым как-бы отодвинуть применение ЕНП до 01.01.2024. Мы говорим «как-бы» потому, что временно можно избежать только нового порядка уплаты. Но работа с налоговой через ЕНС и новые правила погашения налоговых обязанностей в 2023 году уже работают в полную силу для всех: и для тех, платит ЕНП, и для тех, кто решил пока оставить отдельные платежки.

На этой неделе, 11 февраля 2023 года, вступают в силу изменения в правила заполнения платежных поручений при переводе денег в бюджет. Благодаря им появилась ясность, как правильно заполнить платежку при перечислении единого налогового платежа. Также в поправках сказано, что именно нужно указать в отдельных полях, если компания или ИП в 2023 году перечисляет налоги и взносы отдельными платежками, заменяющими собой уведомления.

Приказ с изменениями

Правила заполнения платежных поручений на перевод средств в бюджет утверждены приказом Минфина от 12.11.13 № 107н (см. «Инструкция по заполнению платежек при уплате налогов, пеней, штрафов, взносов»).

Запросить в ИФНС акт сверки по налогам через Контур.Экстерн

Запросить бесплатно

В конце прошлого года в указанные правила были внесены поправки (утв. приказом Минфина от 30.12.22 № 199н). Они регламентируют, в числе прочего, порядок заполнения платежки при уплате единого налогового платежа (ЕНП).

Также в обновленных правилах сказано, что указать в реквизитах, если налогоплательщик в 2023 году решил перечислять налоги (взносы, сборы и проч.) «по-старому», то есть отдельными платежками, заменяющими уведомления (см. «Как платить налоги и взносы в 2023 году: выбираем между единым платежом и обычными платежками»).

Расскажем, какие значения необходимо ставить в отдельных полях платежного поручения.

Справка

Новые правила заполнения платежек начинают действовать 11 февраля 2023 года (дата вступления в силу приказа № 199н). Возникает вопрос: какие реквизиты указывать в платежных поручениях, оформленных в период с 1 января по 10 февраля? Ответ содержится в письме ФНС от 30.12.22 № 8-8-02/0048@. Его авторы привели образцы заполненных платежек. При этом значения реквизитов, которые содержатся в данных образцах, совпадают с темы, что утверждены комментируемым приказом № 199н.

Сформируйте платежку на уплату налогов в один клик по данным из отчета

Статус составителя платежки

Приказ № 199н внес изменения в правила заполнения поля 101. Для юридических и физических лиц, ИП, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты, а также для глав крестьянских (фермерских) хозяйств утверждены следующие значения:

- «01» — при перечислении единого налогового платежа;

- «02» — при перечислении налогов (взносов, сборов и проч.) отдельными платежками, которые заменяют собой уведомления.

Также есть поправки относительно статуса «13». Прежде его использовали физлица, а также ИП и прочие «частники». Теперь он предназначен для иностранных лиц, не состоящих на учете в налоговых органах РФ.

Заполняйте платежки с актуальными на сегодня КБК, кодами дохода и другими обязательными реквизитами

Заполнить бесплатно

Другие реквизиты платежки

Прочие реквизиты платежных поручений приведены в приложении № 2 к приказу Минфина № 107н (в редакции комментируемого приказа № 199н):

- для платежек на перечисление ЕНП — в пунктах 4 — 4.12;

- для платежек, заменяющих собой уведомления — в пунктах 7 — 7.13 (см. табл.).

Справка

По-прежнему будет действовать правило, согласно которому недопустимо оставлять в платежке незаполненные поля.

Табл.

Как в 2023 году заполнять реквизиты платежек при перечислении налогов, взносов, сборов

|

Реквизит платежного поручения |

Что указывать |

|

|

Единый налоговый платеж |

Отдельные платежки-уведомления |

|

|

ИНН плательщика (поле 60) |

ИНН плательщика, чья обязанность по уплате платежей исполняется |

|

|

КПП плательщика (поле 102) |

В общем случае ставится ноль («0»). Допускается указание КПП плательщика |

Организации ставят КПП плательщика, чья обязанность по уплате налогов в бюджет исполняется. ИП, нотариусы, адвокаты, главы КФХ ставят ноль («0») |

|

Плательщик (поле |

Наименование юрлица, либо ФИО предпринимателя или другого «частника». Если деньги переводит законный или уполномоченный представитель, указывают:

|

Наименование юрлица (обособленного подразделения), либо ФИО предпринимателя, нотариуса, адвоката, главы КФХ |

|

КБК (поле 104) |

Код для ЕНП — 182 01 06 12 01 01 0000 510 |

Код налога (взносов, сбора), подлежащий указанию в уведомлении |

|

ОКТМО (поле 105) |

Ставится ноль («0»). Если банк не принимает платежку с нулевым значением, можно проставить любой код из 8-ми знаков, например 7000000 (см. «Налоговики уточнили, какой ОКТМО указывать при перечислении налогов и взносов»). Допускается указать ОКТМО, присвоенный территории муниципального образования (межселенной территории) |

ОКТМО по месту учета |

|

Основание платежа (поле 106) |

Ноль («0») |

Ноль («0») |

|

Номер документа, являющегося основанием платежа (поле 108) |

Ноль («0») |

Ноль («0») |

|

Дата документа — основания платежа (поле 109) |

Ноль («0») |

Ноль («0») |

|

Значение показателя налогового периода (поле 107) |

Ноль («0») |

Заполняется по правилам, действовавшим в 2022 году. Примеры: «МС.02.2023», «КВ.01.2023»,«ПЛ.02.2023», «ГД.00.2023» |

|

ИНН получателя (поле 61) |

ИНН уполномоченного территориального налогового органа: 7727406020 |

|

|

КПП получателя (поле 103) |

КПП уполномоченного территориального налогового органа: 770801001 |

|

|

Получатель (поле 16) |

Сокращенное наименование органа Федерального казначейства и в скобках наименование уполномоченного налогового органа: УФК по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

|

|

Код (поле 22) |

УИН, состоящий из 20 или 25 знаков (все знаки не могут одновременно принимать значение ноль («0»)). При отсутствии УИН ставится ноль («0») |

Ноль («0») |

|

Назначение платежа (поле 24) |

Дополнительная информация, необходимая для идентификации назначения платежа (в частности, при уплате налогов за третьих лиц). Можно написать, например «Единый налоговый платеж» |

Сформировать платежки на уплату НДФЛ и взносов с актуальными реквизитами

Попробовать бесплатно

Добавим, что значения реквизитов платежки при перечислении налогов и сборов, не входящих в ЕНП, приведены в пунктах 5 — 5.12 приложения № 2 к приказу Минфина № 107н (в редакции комментируемого приказа № 199н). Их следует использовать, в частности, при уплате утилизационного сбора и НДФЛ с выплат иностранцам, работающим на основании патента. Также они применяются при уплате налога на профдоход, если самозанятый принял решение не включать его в состав ЕНП (подробнее см. «ФНС подготовила памятку по единому налоговому платежу»).