Как перевести деньги за рубеж? Как получить средства из другой страны? Один из способов – воспользоваться системой SWIFT-кодов, присваиваемых финансовым институтам по всему миру. Зная это сочетание букв и цифр, можно перечислить сумму из-за границы в любой российский банк и наоборот.

Из этой статьи вы узнаете:

- SWIFT-код банка

- Для чего нужен SWIFT-код

- Узнать SWIFT-код банка

- Сделать SWIFT-перевод

- Получить SWIFT-перевод

Что такое SWIFT-код банка

SWIFT-код (СВИФТ-код) – это уникальное сочетание латинских букв и цифр, которое присваивается каждому банку в системе международных расчетов. Он выдается финансовому институту после вступления в Общество всемирных межбанковских финансовых каналов связи.

%colored_text_box=3%

Суть системы SWIFT-кодов заключается в том, что в мировом пространстве финансовый институт можно идентифицировать не по названию, а по его уникальному коду. Так, если перевести деньги из банка Зимбабве в Альфа-Банк – по кодам финансовых институтов будет понятно направление и конечную точку перевода.

Официальное видео: «Что такое СВИФТ код и как узнать код своего банка?»

Из чего состоит СВИФТ-код?

Стандартно в него входит 11 символов в 4 группах:

WWWW XX YY ZZZ

Рассмотрим значение каждой из групп уникального кода.

- WWWW. Первые четыре символа – буквенное обозначение финансового института. Чаще всего это сокращенное название банка или корпорации на латинице.

Первые четыре цифры SWIFT: примеры

|

WWWW |

Страна |

Банк |

|

TICS |

Россия |

Тинькофф |

|

SABR |

Россия |

Сбербанк России |

|

VTBR |

Россия |

ВТБ Банк |

|

PRMS |

Россия |

Промсвязьбанк |

|

BANO |

Дания |

Nordic Bank |

|

AMPB |

Австралия |

AMP Bank |

|

ABOC |

Китая |

Сельскохозяйственный Банк Китая |

- ХХ. Вторые два символа – буквенное обозначение государства по стандарту ISO 3166. Эта часть позволяет понять в какую страну направляются средства. Например, для России – это RU, для Казахстана – KZ, для Германии – DE, для США – US и т.д.

- YY. Третьи два символа – буквенно-цифровое обозначение региона для упрощения поиска отделения банка по территории страны. Например, в России действуют такие коды, как ММ – Москва, 3Т – Тольятти, 8Х – Благовещенск.

%colored_text_box=1%

- ZZZ. Последние три символа – буквенно-цифровое обозначение филиала банка. Оно используется только в отношении крупных банков и корпораций с разветвленной сетью отделений.

%colored_text_box=2%

В полном виде SWIFT-код может выглядеть так:

- ALFARUMM – головной офис Альфа-Банка в Москве;

- SABRRUMMSE1 – отделение Сбербанка России в Центральном административном округе.

Для чего нужен SWIFT-код

Если необходимо перевести средства из одной страны в банк другой страны – необходимо знать СВИФТ-код этого финансового института. Уникальное сочетание букв и цифр необходимо отправителю. Получателю он не нужен – он просто снимает средства со своего счета.

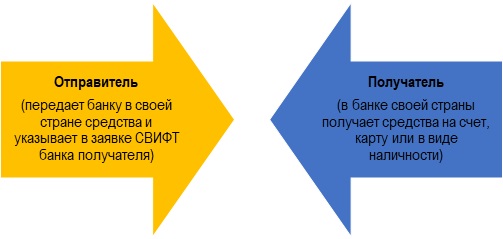

Рисунок 1. Как работает система СВИФТ

Переводы в международной системе SWIFT аналогичны стандартным денежным переводам. Если знать уникальный код банка получателя, то можно списывать средства даже с банковской карты.

%colored_text_box=4%

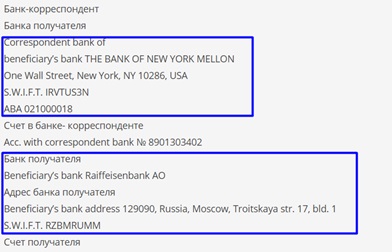

Рисунок 2. Примеры реквизитов для перевода средств

%colored_text_box=5%

Переводы средств могут осуществлять граждане, организации, предприниматели. Средства обычно поступают на счет получателя в течение 1-7 суток. По степени надежности и безопасности у системы СВИФТ в мире пока нет аналогов.

Как узнать SWIFT-код своего банка

Чтобы совершить международный денежный перевод, отправителю нужно взять у получателя уникальный СВИФТ-код его финансового института. Где его можно выяснить?

- На сайте любого российского банка его можно отыскать в разделе «Реквизиты».

- В России действует Национальная Ассоциация «РОССВИФТ», на сайте которой размещен каталог всех уникальных кодов российских коммерческих финансовых учреждений.

- При отсутствии доступа в интернет можно позвонить в банк по телефону горячей линии, и оператор продиктует всю необходимую информацию – код и реквизиты корреспондента.

Как сделать перевод по SWIFT-коду

Желая сделать перевод по системе СВИФТ, важно уточнить – подключены ли к ней банки отправителя и получателя. Если оба финансовых института работают с такими транзакциями – можно приступать к операции.

Условия SWIFT-перевода

Отправитель должен прийти в офис своего банка с паспортом и реквизитами банка получателя. Международный перевод предполагает три действия.

- Заполнение заявки. В форме нужно указать страну, город, наименование финансового института и его корреспондента, их SWIFT-коды, Ф.И.О. или наименование получателя. Реквизиты получателя прописываются в заявке на латинице.

- Дополнительные сведения. Сотрудник банка проверяет паспорт отправителя и в некоторых случаях запрашивает дополнительную информацию – о регионе, филиале получателя и др.

- Внесение средств. Отправитель вносит в кассу банка или списывает со счета нужную сумму. За перевод оплачивается комиссия.

Средства зачисляются на счет получателя в течение 1-3 суток, при этом выходные и праздники не учитываются.

%offer_id=2002058%

Тарифы на перевод

Хотя СВИФТ является международной системой переводов, каждый ее участник вправе устанавливать собственные тарифы на транзакции. Кроме того, некоторые центральные банки предъявляют системе свои условия.

В России у большинства коммерческих банков действуют такие тарифы:

- максимальный лимит перевода – отсутствует;

- если перечисляются между физическими лицами, то при сумме свыше 3-5 тыс. долл. банку нужно будет предъявить дополнительный документ на обоснование операции (например, медицинскую справку, как подтверждение денежной помощи на лечение и др.).

У всех российских граждан имеется возможность отмены перевода в течение 1-3 суток – в зависимости от индивидуальных условий финансового института.

%colored_text_box=6%

За переводы денежных средств в системе СВИФТ взимаются комиссии. Их устанавливают банки отправители и корреспонденты в качестве платы за свои услуги.

Комиссия взимается как процент от суммы перевода с наличием минимальных и максимальных лимитов.

Комиссионные платежи в российских банках

|

№ |

Банк |

Валюта |

Комиссия, % |

Минимальная сумма комиссионных |

Максимальная сумма комиссионных |

|---|---|---|---|---|---|

|

1 |

Сбербанк России |

рубли |

2 |

50 руб. |

1500 руб. |

|

доллары |

1 |

15 долл. |

200 долл. |

||

|

2 |

ВТБ |

рубли |

1,5 |

50 руб. |

2000 руб. |

|

доллары |

1,5 |

15 долл. |

250 долл. |

||

|

3 |

Альфа-Банк |

рубли |

1-3 |

50 руб. |

2500 руб. |

|

доллары |

1 |

15 долл. |

200 долл. |

Как получить SWIFT-перевод

Как только средства зачисляются на счет получателя – они отображаются в Личном кабинете интернет-банка. Если клиент не пользуется интернет-банкингом, то банк уведомляет его звоном или СМС-сообщением.

Условия получения перевода

Чтобы снять средств в виде наличности, то можно воспользоваться стандартной банковской картой, привязанной к счету. Сделать это можно в любом отделении банка по паспорту.

%colored_text_box=7%

Тарифы на получение SWIFT-перевода

Аналогично отправке средств по системе SWIFT при получении денег банки также могут устанавливать свои тарифные ограничения. Российские финансовые институты работают на схожих условиях:

- максимальный лимит получения – отсутствует;

- валюта получения – рубли, доллары, евро.

%colored_text_box=8%

Несмотря на круглосуточный режим работы системы СВИФТ в выходные и праздничные дни средства на счета получателей не зачисляются. Дело в том, что российские банки тщательно проверяют транзакции. Проводятся эти операции в будние дни в пределах рабочей смены банковского персонала.

Некоторые банки взимают комиссии с получателей денежных переводов в системе SWIFT за свои услуги по проверке транзакции и зачислению средств на счет.

Как и в случае с отправкой перевода, комиссия устанавливается как процент от суммы с указанием минимальных и максимальных лимитов.

%offer_id=2002621%

Комиссионные платежи в российских банках

|

№ |

Банк |

Валюта |

Комиссия, % |

Минимальная сумма комиссионных |

Максимальная сумма комиссионных |

|---|---|---|---|---|---|

|

1 |

Сбербанк России |

рубли |

2 |

50 руб. |

1500 руб. |

|

доллары |

1 |

15 долл. |

200 долл. |

||

|

2 |

Газпромбанк |

рубли |

2 |

60 руб. |

2500 руб. |

|

доллары |

2 |

20 долл. |

300 долл. |

Отправлять деньги по системе СВИФТ можно в любой валюте мира. Однако на счет получателя они будут зачислены в той денежной единице, с которыми работает его банк. Пересчет производится по курсу финансового института на дату зачисления.

SWIFT-код – уникальный номер коммерческого банка, который присваивается ему в системе международных переводов. Он позволяет финансовому институту отправлять и получать средства по заявкам клиентов. Ныне система СВИФТ выступает самым надежным и безопасным механизмом пересылки денег в любой сумме между физическими и юридическими лицами.

Что такое SWIFT/BIC-код?

SWIFT – это система, через которую банки выполняют международные переводы. Чтобы отправить деньги за границу с помощью этого сервиса, нужно знать специальный код, идентифицирующий банк в платежной системе. Рассказываем, где и как можно узнать SWIFT-код.

Система SWIFT создана для обмена сообщениями между банками. Ее используют больше 11 000 финансовых организаций в 200 странах, в том числе, и в России. SWIFT использует как бизнес, так и частные лица для отправки средств друзьям или родственникам. При этом переводы выполняются довольно быстро, в срок до недели.

Для работы в системе используются корреспондентские счета. Это счета, которые один банк открывает в другом банке. Таким образом достигается высокая скорость и доступность переводов между двумя любыми финансовыми организациями. Деньги отправляются не по прямому маршруту из точки А в точку Б, а через посредников – банки-корреспонденты. Когда отправитель А хочет перевести средства получателю Б, сообщение об этом уходит в специальный распределительный центр. Там оно переадресуется банку С, который, в свою очередь, ищет подходящего участника для зачисления средств получателю. Так не связанные между собой банки могут отправлять и принимать деньги для клиентов.

Сообщения SWIFT унифицированы и приведены к единому формату, поэтому они быстро обрабатываются участниками. У каждого банка в системе есть свой уникальный идентификационный код. Его выдают при подключении к SWIFT и используют в качестве «адреса» для отправки средств. Без указания SWIFT-кода сделать перевод не получится.

Формат кода SWIFT

SWIFT-коды имеют унифицированную форму и стандартно состоят из 8-11 символов. Это сочетание букв и цифр, в которых зашифрованы наименование банка и страна его принадлежности.

Символы кода разделены на четыре категории, каждая из которых несет свою информацию. Посмотрим, как расшифровывается идентификатор, на примере Райффайзен Банка. Его SWIFT-код − RZBMRUMM:

- 1-4 символы «RZBM». Это аббревиатура, образованная от названия банка.

- 5-6 символ «RU». Обозначают страну принадлежности банка по стандарту ISO 3166. В нашем примере – Россия. Соответственно, для Казахстана будут указаны буквы «KZ», а для Канады – «CA».

- 7-8 символ «MM». Обозначает город, в котором находится отделение банка. «ММ» означает Москву.

- 9-11 символы. Присутствуют не всегда. Их используют для крупных корпораций, чтобы обозначить конкретное подразделение или филиал. В остальных случаях последние 3 символа не указывают.

Таким образом расшифровывается SWIFT-код. В нашем примере RZBMRUMM означает, что код принадлежит российскому отделению Райффайзен Банка, которое расположено в Москве. Точно также можно расшифровать и другие идентификаторы в системе SWIFT.

Для отправки платежа самостоятельно составлять код не нужно. Идентификатор присваивают банку в момент подключения к системе SWIFT. Главное, указать его правильно при заполнении бумаг, чтобы деньги дошли точно по адресу.

Где узнать SWIFT код банка

SWIFT-код – открытая информация, которую банк должен предоставить по запросу в любой момент. Сведения можно уточнить лично в офисе, по телефону и в чате со специалистом. Также данные всегда есть на сайте банка в разделе, где указаны все реквизиты организации.

Кроме запроса информации в банке, есть и другие способы узнать код. В интернете множество сервисов, предлагающих найти идентификатор по названию банка. Такие данные могут быть недостоверными или устаревшими. Чтобы платеж точно прошел без задержек, лучше уточнять код непосредственно в финансовой организации или у получателя.

BIC и IBAN коды

Кроме SWIFT-кода, для международных переводов используют еще два реквизита: BIC и IBAN.

SWIFT – аббревиатура от Society for Worldwide Interbank Financial Telecommunication. Это название системы, с помощью которой банки обмениваются между собой сообщениями. Когда речь идет о SWIFT-коде, подразумевается идентификатор из 8-11 символов, присвоенного каждой финансовой организации-участнику.

BIC расшифровывается как Bank Identifier Code. Это тот же самый код из 8-11 символов, который есть у каждого участника системы. Фактически SWIFT и BIC – это одно и то же. Правильнее называть идентификатор BIC, но в лексиконе уже утвердилось понятие SWIFT-кода, по названию системы.

IBAN − International Bank Account Number. Это международный банковский номер счета получателя. Он обозначает не финансовую организацию в общем, а реквизиты конкретного человека. IBAN – это 34 символа, в которых зашифровано название банка, код страны, отделение и данные получателя. Получить номер IBAN можно в банке, в котором открыт счет.

Какой именно код требуется для перевода, зависит от конкретного банка. Также значение имеет государство, в которое отправляются деньги. Например, IBAN используется в странах Евросоюза. США и Новая Зеландия работает только с кодами SWIFT/BIC. Для отправки средств в Великобританию могут потребоваться оба реквизита. При переводе в Россию указывать международный номер счета IBAN не нужно.

Как отправить или получить деньги

SWIFT – простая и удобная платежная система для отправки и получения средств из-за границы. Пользователи могут делать переводы даже без открытия счета. Главное – знать SWIFT-код банка. Для идентификации получателя достаточно паспортных данных.

Чтобы сделать денежный перевод за границу, нужно быть клиентом банка, который предоставляет услугу SWIFT-переводов и иметь доступ к личному кабинету на сайте или в мобильном приложении. Просто выберите услугу в разделе “Переводы и платежи”, заполните форму и отправьте деньги получателю.

В зависимости от суммы перевода и условий обслуживания, порядок может отличаться. Например, иногда требуется предоставить дополнительную информацию о получателе. Также при суммах свыше $5 000 могут запросить обоснования платежа.

В среднем деньги поступают на счет получателя в срок от 1 до 7 дней. В некоторых случаях возможны задержки, особенно, если в цепочке участвует много банков-посредников, либо требуется конвертация средств.

Получить деньги, отправленные в системе SWIFT, так же просто. После зачисления средств на общий банковский счет клиенту приходит соответствующее уведомление. Дальше возможны два варианта:

- Если средства были отправлены с использованием номера счета, они будут зачислены на указанные реквизиты. Получатель сможет снять их со своей карты (или счета) обычным способом.

- Если деньги были отправлены без открытия счета, потребуется прийти в отделение банка и заполнить документы на получение средств. Для этого необходим паспорт.

В зависимости от правил банка, с получателя также может взиматься комиссия. Это плата за зачисление средств на счет и проверку транзакции. Условия лучше уточнять в конкретном банке перед отправкой средств.

Система SWIFT работает с любыми валютами, но отправить или получить перевод можно в той валюте, операции с которой доступны в вашем банке. Как правило, это евро или доллары, для более редких вариантов, например японской йены, условия лучше уточнить заранее. Также важно учитывать, что сроки зачисления средств могут отличаться для конкретной страны. Так, в России многие банки закрыты в выходные и праздничные дни. Поэтому срок обработки платежа может увеличиться по причинам, не зависящим от системы SWIFT.

В Райффайзен Банке лимит переводов по Системе быстрых платежей увеличен до 300 тыс ₽ в день. А до 31 марта можно и вовсе переводить по номеру телефона по СБП без комиссии

Закажите дебетовую Кэшбэк-карту прямо сейчас

1,5%

Кэшбэк на все рублями

0₽

Бесплатное снятие в банкоматах

Эта страница полезна?

95

% клиентов считают страницу полезной

Следите за нами в соцсетях и в блоге

Даже бывалые банковские клиенты обычно вспоминают о СВИФТ-коде лишь находясь за границей. Причина тому — специфика этой системы и кода в частности — SWIFT была создана для качественной и дешевой обработки международных транзакций. Платформа позволяет буквально забыть о границах, разных валютах и прочем, ведь с ее помощью управление финансами упрощается до возможного максимума.

Что такое SWIFT-код банка и зачем он нужен?

Представьте себе Землю с вечно спешащими людьми. Граждане самых разных стран переезжают с места на место, зарабатывают и тратят деньги. Их доходы зависят от региона и страны, выражены они в местной валюте. В каждой стране имеются собственные финансовые организации, которые позволяют взять кредит, получать проценты за размещение денежных средств и т.д. Именно банки помогают гражданам переводить друг другу деньги в независимости от того, где они находятся.

Но что если гражданин захотел отправить деньги в другую страну? Как учесть разницу валют, все комиссионные, как найти корреспондентский счет и прочие реквизиты, чтобы платеж точно дошел? В конце концов, как можно учесть культурные различия в финансовом секторе между страной получателя и страной отправителя? Как ответ на все эти вопросы и была разработана международная организация «S.W.I.F.T» — с ее помощью банки коммуницируют друг с другом, что позволяет проводить международные переводы быстрее, дешевле и легче.

Расшифровка аббревиатуры звучит так: «Society for Worldwide Interbank Financial Telecommunications». Перевести на русский язык это можно следующим образом: «Сообщество всемирных межбанковских финансовых каналов связи». Чтобы лишний раз не усложнять жизнь ни участникам организации, ни внешним банкам, СВИФТ код получил свое название в честь сообщества. Помните, что выражения «SWIFT» и «SWIFT code» в профессиональной финансовой среде обозначают разные вещи.

Что такое SWIFT code в банковских реквизитах? Объясняя простыми словами, СВИФТ-код — это комбинация цифр и букв, указывающая на конкретную банковскую организацию внутри системы «SWIFT». То есть этот код дает понимание того, какому конкретно банку нужно переводить деньги, чтобы их получил конечный адресат. Можно сравнить это с номером карты банковского клиента: если бы не было номера, владелец карточки бы попросту не смог получить от кого-либо деньги.

Код формируется по международному стандарту ISO 9362 (ISO 9362 — BIC). Кроме того, каждой стране мира присваивается свой код по системе ISO 3166. Часто сотрудниками разных банков используются отдельные коды внутри системы: SWIFT-BIC (Bank Identifier Codes), SWIFT ID, BIC code. Но они нужны лишь в особенных случаях, так что большинству пользователей попросту закрыт доступ к этим данным.

Итак, теперь понятно, что такое СВИФТ БИК. Он нужен для того, чтобы международные платежи поступали «куда нужно». По сути, СВИФТ-код — это такие же реквизиты, как и номер счета, только в данном случае SWIFT является реквизитом целого банка, а не счетов внутри него по отдельности.

Как он выглядит и где его можно узнать?

Код выглядит как сочетание цифр и букв; длина комбинации — от 8-ми до 11-ти символов. Причем код состоит из четырех смысловых групп, каждая из которых дает представление о характеристиках банка-получателя:

- Первые четыре символа всегда состоят из четырех латинских буквы. Это — уникальная часть кода, которая присваивается банку, исходя из звучания его английского названия. Например, Сбербанк по-английски называется «Sberbank», его первые четыре символа свифт-кода — «SABR». То же касается и ВТБ, хотя с ним связь менее очевидна: «VTB 24 (PJSC)» превратилось в «CBGU»;

- Последующие два символа указывают на страну, в которой зарегистрирован банк. Например, российские банки получают комбинацию «RU», а украинские – «UA». Указание страны присутствует в коде всегда, потому что многие банки регистрируют в других странах свои филиалы и дочерние компании. Указание страны порой является единственным способом разделить главный офис какого-либо банка и его многочисленные дочерние компании в других странах;

- Последующие два символа обозначают местонахождение банка внутри страны. К примеру, «MM» указывают на регистрацию в Москве, «3T» на Тольятти, а «8X» – на Благовещенск;

- Последние три символа могут как присутствовать, так и отсутствовать. Они дают уточнение, в какой именно филиал должны поступить денежные средства. Если, в соответствии с формой документа, графу нужно заполнить именно 11 символами SWIFT кода, вместо последних трех символов вводят ХХХ. Так вы показываете, что конкретный филиал банка не имеет особого значения — главное, чтобы деньги в принципе пришли на нужный счет в нужном банке.

Ну что же, с теорией разобрались — перейдем теперь к практике. SWIFT code Тинькофф Банка — TICSRUMMXXX. По нему можно понять, что банк находится в России, а зарегистрирован в Москве. Код российского Сбербанка — SABRRUMM. Тоже видна регистрация в Москве. По коду ЗАО «Альфа-Банк» — ALFABY2X, — можно понять, что банк находится в Беларуси с минской регистрацией.

А как же узнать этот код? Где это можно сделать?

Во-первых, эту информацию очень легко получить в интернете. Зачастую даже не нужно целенаправленно идти на сайт банка — достаточно в любой поисковик написать «Swift код такого-то банка». Правильные результаты будут в самом верху поисковой выдачи. Однако, сайты иногда могут врать, поэтому не будет лишним перестраховаться и выяснить код из других источников информации.

Во-вторых, сотрудники банка обязаны предоставить вам эти реквизиты по первому же запросу. Это значит, что вы можете обратиться за кодом как лично в отделении, так и удаленно по телефону горячей линии. Часто сотрудники отвечают в чате на сайте банка или по адресу электронной почты.

В-третьих, если вы не доверяете непроверенным источникам, получить надежную информацию можно на сайте Российской Национальной Ассоциации SWIFT (РОССВИФТ) в разделе «SWIFT-коды всех банков России». Те же сведения доступны и на сайте Центрального Банка РФ в специальном справочнике. Это займет больше времени, зато вы точно будете уверены в реквизитах вашего банка.

Что такое Swift перевод и в чем его особенность?

Мы уже затрагивали тему международных переводов, но еще не отвечали на вопрос, что такое свифт перевод денег. Так называется международный перевод, где деньги поступают от банка к банку через сеть SWIFT. А т.к. внутри системы уже полностью отлажены процессы принятия и перевода денег, в итоге отправить деньги можно очень быстро и недорого. Особенность перевода выражена в прямом перечислении денег банку получателя. Для этого нужно знать SWIFT code этого самого банка.

Главное удобство такого отправления заключается в том, что разница между странами и валютами словно стирается: без каких-либо проблем можно отправить сумму до 5000 долларов в любую точку мира. Комиссия при этом будет более чем демократичной: порядка 1% от суммы, но не меньше 15 долларов — для международного финансового обслуживания это замечательный результат.

Справка: если нужно отправить больше 5-ти тысяч долларов, клиенту придется представить бумаги, объясняющие и подтверждающие источник этих средств. Норма введена с целью предупредить легализацию преступных доходов путем их «отмывания» через счета в разных банках мира.

Деньги дойдут за 2-3 суток. Получателю нужно будет только явиться в свой банк, куда переслал деньги отправитель. Если деньги поступили в конкретный филиал, то, соответственно, туда и нужно идти получателю. Снятие средств возможно как в местной валюте, так и в валюте отправления (если они различаются).

Минус свифт-транзакции в том, что далеко не все банки подключены к международному банковскому сообществу. Это в особенности касается маленьких коммерческих банков. Поэтому проще всего отправить или получить деньги, будучи клиентом крупной банковской организации вроде Сбербанка, ВТБ, Россельхозбанка и т.п.

Кроме того, система разработана таким образом, что она в первую очередь ориентирована на удобное проведение международных транзакций. В связи с этим пользоваться Swift-платежами внутри одной страны зачастую нецелесообразно: скорость обработки платежа ниже, а вот комиссия, наоборот, подчас выше.

Краткое резюме статьи

Что такое Swift код Сбербанка? По сути — всего лишь дополнительный реквизит, без которого невозможно совершать транзакции внутри системы SWIFT. Однако, только благодаря этой платформе стало возможным быстрое и дешевое отправление денег в другую страну. Именно поэтому стоит помнить, что такое свифт-код и какой код у вашего банка — с помощью этой информации можно всегда держать руку на пульсе финансовых событий, даже если вы находитесь в другой стране.

Что такое SWIFT код Сбербанка?

Как узнать свифт код Сбербанка?

Как отправить SWIFT-перевод в Сбербанке?

Как получить SWIFT-перевод?

Комиссия за перевод в Сбербанке

Особенности Свифт кода в Сбербанке

Что такое SWIFT код Сбербанка?

Операции осуществляются по коду, который присваивается всем членам ММС по передаче информации и совершению платежей. Кредитная организация также имеет свой установленный код.

Для кодировки применяются буквы латинского алфавита и цифры. Идентификатор содержит информацию о названии кредитной организации, страны места нахождения и подразделения.

SWIFT код формируется в кредитной компании следующим образом:

- SABR – аббревиатура означает Сбербанк на английском языке в сокращенном варианте.

- RU – Означает, что банк находится в Российской Федерации.

- ХХ – код представительства кредитной организации, например, ММ – Москва.

Сложив символы получается код ПАО Сбербанк России в системе SWIFT – SABRRUMM.

Дополнительно в коде могут присутствовать уточняющие цифры. Они обозначают филиал, куда должны поступить средства, чтобы снять их наличными в том городе, где удобно получателю средств. Их количество определено в 3 шт., они не являются обязательными к заполнению. В случае, когда форма перевода требует наличие 11-значного идентификатора, вместо цифр ставиться «ХХХ».

Свифт переводы между частными лицами осуществляются со счета на счет безналично или с выплатой наличными без открытия счета. Компании и организации должны используют для переводов расчетный счет.

Допускаются операции внутри России между близкими родственниками (родители, дети, сестры, братья) или супругами. Перевод будет осуществлен только при представлении подтверждающего документа.

Переводы отличаются высокой скоростью поступления средств. По регламенту деньги должны поступить в течение 5 дней, фактически операция совершается на следующий день после отправки, максимально за 2–3 дня. Ограничения по максимальной сумме отсутствуют, если требуется перевести деньги в сумме, больше чем 5 тыс. долл. США требуется наличие документа, подтверждающего транзакцию. При переводе между родственниками, подтверждение не требуется. Переводы можно осуществлять в любых мировых валютах. Система гарантирует безопасность операции, транзакции проходят многоуровневую защиту. Если нарушен срок поступления денежных средств или деньги не получены, клиенту возмещаются убытки.

Как узнать свифт код Сбербанка?

Можно получить сведения через интернет, на сайте банка в разделе «Реквизиты территориальных банков»:

Дополнительно информацию о SWIFT code кредитной организации можно, позвонив в Центр поддержки клиентов по номеру 900 или в любом представительстве.

Чтобы перевести деньги из другой страны на счет получателя, открытый в банке, достаточно указать единый код SABRRUMM. Если планируется, что перевод будет получен наличными, указывается дополнительный код, определяющий, в каком представительстве кредитной организации будет совершена операция.

Например:

|

Код |

Наименование представительства |

|

SABRRU66 |

Байкальский |

|

SABRRUMMAC1 |

Алтайский |

|

SABRRU8K |

Дальневосточный |

|

SABRRUMMSE1 |

Поволжский |

Узнать коды региональных банков можно в любых представительствах кредитной компании или воспользовавшись справочником на сайтах Банка России, РОССВИФТ.

Зачем нужен?

Знать идентификатор Сбербанка необходимо лицу, осуществляющему перевод, при транзакции за границей, если деньги поступят получателю на счет в Сбербанке или он планирует их снять наличными в этой кредитной компании. При отправке перевода за границу по системе из Сбербанка, потребуется идентификатор банка-получателя.

Как отправить SWIFT-перевод в Сбербанке?

Для отправки перевода в другую страну потребуется паспорт отправителя. Предварительно следует узнать, подключена ли кредитная организация, куда переводятся средства, к системе Свифт, ее реквизиты и номер счета получателя.

Порядок действий:

- В банке заполнить заявление о переводе: ввести страну и город, куда осуществляется перевод, SWIFT / BICcode банка, на счет которого поступят деньги или где будет выдача наличными, счет и Ф.И.О. получателя или наименование юридического лица, сумму перевода. Для ввода применяются буквы латинского алфавита. Если перевод осуществляется в страны Евросоюза, счет вводится в формате IBAN, содержащий до 34 знаков.

- Внести денежные средства в кассу банка, оплатить комиссию.

- Срок поступления денежных средств составляет 1–2 дня.

Если банк-получатель не имеет корсчета в Сбербанке, в операции будет участвовать банк-посредник. Потребуется его БИК-код и номер корсчета кредитной организации-получателя в банке-посреднике в России.

Пока в банке не доступны переводы денежных средств по Свифт интернет-банкинг, поэтому посещение представительства банка является обязательной процедурой для отправки денег.

Как получить SWIFT-перевод?

Если деньги переведены на счет получателя, он увидит их в личном кабинете. Для получения перевода наличными, необходимо прийти в банк. Выдача денег производится по паспорту. При получении крупной суммы денежных средств может потребоваться документ, подтверждающий правомерность операции.

Если счет клиента открыт в иностранной валюте, чтобы на него были перечислены деньги, отправитель указывает следующую информацию:

- Банк получателя SABRRUMM, SBERBANK, MOSCOW;

- Клиент-получатель: номер счета или банковской карты получателя, его Ф.И.О., страна, город места нахождения;

- Банк-корреспондент получателя. Указывается дополнительно, чтобы уменьшить плату за перевод и ускорить поступление денежных средств в Сбербанк.

Особенности получения перевода наличными:

- Получение наличными возможно при переводе в долларах, евро, швейцарских франках, японских йенах, фунтах стерлингов и китайские юани.

- Перевод в долларах или евро можно получить в любом представительстве банка, в других валютах – только в уполномоченных отделениях, список которых есть на сайте Сбербанка.

- Чтобы получить перевод наличными, обязательно указывается номер представительства банка, где будет осуществлена операция. В другом подразделении банка выдача будет невозможна.

Если клиент резидент предоставил нерезиденту кредит в сумме более 3 млн. руб. со счета в кредитной компании, он обязан ставить банк в известность о поступлении возврата заемных средств в течение 1 месяца с момента получения.

Условия для перевода

Чтобы перевести деньги, необходимо соблюдать условия перевода:

- Валюта перевода – рубли или иностранная валюта (доллары, евро и т. д.) Сбербанк временно не принимает переводы в Австралийских долларах.

- Ограничений по сумме нет.

- Если деньги переводятся не между близкими родственниками и их сумма 5000 долл. (или эквивалент другой валюты) будет запрошен дополнительный документ, обосновывающий транзакцию.

- При необходимости, перевод денег можно отменить, пока средства еще не получены получателем.

Комиссия за перевод в Сбербанке

Плата за перевод денежных средств по Свифт гораздо демократичнее, чем по другим системам переводов:

|

Валюта, операция |

% от суммы перевода |

Величина комиссии (мин.) |

Величина комиссии (макс.) |

|

Рубль |

2 |

50 руб. |

1500 руб. |

|

Иностранная валюта |

1 |

15 долл. США |

200 долл. США |

Стоимость отмены перевода 150 руб. или 45 долл. США.

Если в переводе участвует банк-посредник, им взимается дополнительная комиссия. Чтобы уменьшить эти расходы, клиент банка может заплатить банку фиксированную комиссию FULLPAY. Тогда оплата комиссий банков-посредников будет производиться кредитной организацией независимо от ее величины.

С полными тарифами по переводу денежных средств по системе для частных лиц можно ознакомиться на сайте банка по ссылке.

Особенности Свифт кода в Сбербанке

Свифт код присваивается участнику при регистрации в системе. Особенностью деятельности Сбербанка является большое количество представительств в России и за рубежом, поэтому идентификаторов у этой кредитной компании много, следует быть внимательным при получении реквизитов.

Клиенты могут отправлять деньги во многих мировых валютах. Поступление средств на счет будет отражено в интернет-банкинге получателя и ему не придется посещать банк, чтобы получить перевод. В дальнейшем клиент может снять со счета наличные или перевести деньги по своему усмотрению.

Допускается переводить денежные средства в рублях, однако в связи с возможным участником банка-посредника, операция может стоить дороже, чем при переводе в иностранной валюте.

Негативными моментами переводов через кредитную организацию являются:

- Невозможность осуществить операцию онлайн.

- При получении денег наличными, в любом представительстве можно получить перевод только в трех основных валютах. Получить деньги в другой валюте можно только в уполномоченных представительствах кредитной организации. Это может оказаться неудобным для клиента, появятся транспортные расходы.

- Отправитель может понести дополнительные расходы, оплачивая комиссии банков-партнеров.

- Заявление заполняется латинскими буквами, при допущении ошибки время на осуществление перевода увеличится.

Время на прочтение

5 мин

Количество просмотров 123K

Что такое SWIFT и как он возник?

Аббревиатура SWIFT расшифровывается как Society for Worldwide Interbank Financial Telecommunications. В переводе это значит «Сообщество всемирных межбанковских финансовых телекоммуникаций», основной целью которого является передача информации и совершение платежей в международном формате.

Предпосылки к созданию системы SWIFT были замечены еще в начале 50-х годов 20 века, когда, спустя несколько лет после Второй Мировой войны, государства начали заниматься активной торговлей на международном уровне. Как результат, это повлекло за собой резкое увеличение банковских функций и операций. Ранее общение между банками совершалось посредством почты и телеграфа, однако новые условия диктовали новые правила – такие способы передачи информации стали неэффективными из-за стремительного увеличения объема банковских операций. Более того, очень часто стали возникать недоразумения и ошибки во время проведения межбанковских операций, связанные с системами функционирования различных банков и отсутствием необходимой стандартизации. Банкиры понимали, что рано или поздно возникнет новый способ бумажного обмена финансовой информации между всеми банками мира. И они были правы…

Разработка такой системы началась в начале шестидесятых годов. Представители шестидесяти крупнейших европейских и американских банков несколько раз собирались для обсуждения волнующей всех проблемы – создания единой системы стандартизации в банковской сфере. Для этой цели было решено использовать точную вычислительную технику – компьютеры, которые, как известно, обеспечивали максимально эффективную систему передачи данных такого рода.

Непосредственная работа над данной системой, способной круглосуточно обеспечивать обмен финансовой информацией с высокой защитой и под контролем, началась в начале 1968 года. Уже в 1972 создатели подготовили официальный проект и сделали необходимые расчеты по рентабельности этой системы.

В мае 1973 года при участии 239 банков, расположенных в 15 странах мира, была создана и учреждена платежная система под названием SWIFT. Её разработчики трудились более четырех лет для практического осуществления этого учреждения, и 9 мая 1977 года международная сеть, отвечающая за передачу данных, была официально запущена. В конце этого же года число банков, желающих присоединиться к SWIFT, возросло до 586. Ежедневно сообщество передавало 450 тысяч электронных сообщений.

На сегодняшний день в составе SWIFT находятся более 7 тысяч финансовых организаций и банков, которые находятся в 190 странах. Несмотря на достаточно большое расстояние друг от друга (иногда возникает необходимость передачи информации из США в Австралию), они могут беспрепятственно обмениваться сообщениями и круглосуточно взаимодействовать.

Схема работы SWIFT

Существует два типа сообщений: финансовые (передающиеся между пользователями системы) и системные (передающиеся между пользователями и системой).

Все сообщения системы SWIFT включают в себя:

- заголовок

- текст сообщения

- трейлер

Благодаря использованию компьютерного терминала (CBT) становится возможным осуществление связи с универсальным компьютером, передачей и получением сообщений и управлением прикладными задачами. Все сообщения хранятся в региональном процессоре (RPG), после чего отправляются для обработки в следующий операционный центр. Там SWIFT занимается их обработкой:

- проверяет синтаксис

- создает новые заголовки и преобразовывает сообщения в исходящую форму

- добавляет трейлеры

- копирует и шифрует сообщения для хранения

Поле проверки отправитель моментально получает уведомление: положительный результат – АСК, отрицательный – NAK. Каждому сообщению автоматически причисляется входящий номер.

Преимущества и недостатки SWIFT

На сегодняшний день в России SWIFT уступает в популярности таким известным системам переводов как, например, Western Union или «Юнистрим», однако для оплаты зарубежных услуг или перевода крупной суммы денег в другую страну является, по сути, самым рациональным решением (особенно для тех, у кого возникает постоянная необходимость отправки немалых денежных переводов за границу).

Невероятная масштабность распространения SWIFT в мире позволяет осуществить перевод на клиентский счет любого известного банка, при этом сумма ограничивается только допустимыми величинами, которые не нарушают экономическое законодательство того или иного государства.

SWIFT-переводы отправляют финансовые средства не на ФИО получателя, а на определенные счета, при этом у вас всегда имеется возможность самому выбрать валюту перевода. Также система максимально конфиденциальна и безопасна. При переводе денег через SWIFT, комиссия всегда составляет определенную (фиксированную!) сумму, которая будет увеличиваться в минимальной пропорции от суммы переводов, что будет выгодным при переводе больших сумм денег за рубеж.

Итак, основные преимущества SWIFT заключаются в:

- высокой скорости доставки переводов. Среднее время доставки в любую точку мира – приблизительно 15 минут для обычного и 2 минуты для срочного сообщения;

- отсутствии ограничений по сумме платежа;

- широком выборе валют, которыми оперирует SWIFT;

- низких тарифах (они действительно намного ниже, чем в других системах);

- широком распространении и популярности в мире, что позволяет осуществлять платежи практически во все страны;

- гарантии своевременной доставки перевода. SWIFT покроет возникшие убытки клиентов в случае, если будут нарушены сроки доставки по вине системы.

Недостатком же можно считать достаточно длительный срок обработки платежей – примерно 5 банковских дней. Также, при выборе такого перевода обязательно учитывайте, что хоть сама система и имеет более-менее фиксированную комиссию, основные затраты получатся при получении денег в банке и межбанковском переводе.

Более того, система зависит от развития корреспондентских отношений банка, посредством которого вами осуществляется перевод (ведь один денежный перевод в SWIFT может осуществляться несколькими финансовыми организациями или банками). Помимо этого, стоимость перевода может повысить наличие банков-посредников, которые возникают тогда, когда валюта перевода отличается от национальной валюты государства, в которое данный перевод осуществляется.

Итак, основные недостатки SWIFT заключаются в:

- обязательной необходимости предоставления в банк достаточно большого пакета документов;

- контролем (с 2011 года) над этой системой госдепа США, который осуществляет мониторинг всех платежей;

- отсутствии возможности стать участником системы SWIFT малых и средних банков (из-за достаточно внушительного вступительного взноса).

Что такое SWIFT-код и где он используется?

SWIFT-кодом называют уникальный идентификационный код определенного банка или любого другого участника финансовых расчетов, использующегося при переводе денежных средств из одного государства в другое между банками (которые являются участниками системы SWIFT). Код формируется по следующему стандарту: ISO 9362 (ISO 9362 — BIC).

SWIFT-коды банков обычно можно найти на сайте самого банка (раздел «реквизиты» или «переводы). Вы также можете воспользоваться специальными справочниками SWIFT-кодов банков.

Стоит отметить, что данный код используется только на мировом рынке. Для проведения банковских операций внутринационального характера нужны другие коды. Идентификационная система банков Российской Федерации называется «БИК». В Великобритании, например, это «Sort Code». Безусловно, можно перечислить такие системы всех стран мира, но гораздо легче будет воспользоваться соответствующими справочниками.

Не стоит забывать, что участие в идентификационной системе SWIFT носит исключительно добровольный характер, поэтому отсутствие подключения к ней будет означать, всего лишь, замедление процесса международных банковских операций. Также SWIFT-код гарантирует полную безопасность того или иного перевода, таким образом, риск того, что перевод затеряется между банками, сводится к минимуму.

https://ria.ru/20220322/swift-1779501337.html

Система SWIFT: что это такое, зачем нужна и как работает в России

Что такое SWIFT (СВИФТ) простыми словами: в чем суть и как работает в России

Система SWIFT: что это такое, зачем нужна и как работает в России

SWIFT – это международная система, которая позволяет банкам из разных стран быстро и безопасно осуществлять платежи между собой. О том, что это за инструмент и… РИА Новости, 22.03.2022

2022-03-22T17:48

2022-03-22T17:48

2022-03-22T17:48

swift

центральный банк рф (цб рф)

экономика

россия

санкции в отношении россии

банки

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21.img.ria.ru/images/07e6/03/16/1779472406_0:40:3072:1768_1920x0_80_0_0_5ffd16b0100f28dea094e24ccabfc13c.jpg

МОСКВА, 22 мар — РИА Новости. SWIFT – это международная система, которая позволяет банкам из разных стран быстро и безопасно осуществлять платежи между собой. О том, что это за инструмент и как он работает, чем грозит ее отключение в России и что это значит для физических лиц – в материале РИА Новости.Что такое SWIFTSWIFT (Society for Worldwide Interbank Financial Telecommunications, Общество всемирных межбанковских каналов связи) – это международная межбанковская система совершения платежей.Сам по себе SWIFT не является платежной системой, это скорее электронный документооборот. С помощью этого инструмента банки могут отправлять распоряжения своим иностранным партнерам на перевод валюты, конвертацию, а также подтверждать сделки и выдавать гарантии за своих клиентов. SWIFT обеспечивает надежность и безопасность каналов передачи сообщений между финансовыми организациями.В свою очередь, сообщения в рамках SWIFT – это специальные закодированные уведомления. Общий принцип похож на общение по электронной почте, только здесь это делают банки и по защищенным каналам. Все типы сообщений в этой системе стандартизированы.Кто используетИзначально в систему СВИФТ входило 248 банков из 19 стран, сейчас же включает более 10 000 финансовых учреждений из более чем 200 стран. SWIFT-переводами, в частности, пользуются:ОсобенностиУчастников системы SWIFT привлекает не только ее безопасность, но и другие особенности:Что такое BIC и IBANЧтобы совершить платеж, нужен BIC – это идентификационный номер банка, который соответствует требованиям международного стандарта ISO. В России есть свой аналог – БИК (банковский идентификационный код), его можно увидеть в выписке с реквизитами банковского счета. BIC включает в себя:IBAN – это международный код банка-получателя. В нем зашифрована вся необходимая для перевода информация:Остальная часть будет отличаться в зависимости от государства как по наличию некоторых значений, так и по последовательности. Так, могут указываться:Как работает SWIFTПо словам Александра Шулепова, руководителя маркетингового интернет-агентства, благодаря системе СВИФТ можно перевести деньги на счет получателя в любую точку мира максимально быстро и дешево, задействуя специальные корреспондентские счета в зарубежных банках. Система SWIFT позволяет быстро и безопасно обмениваться данными о переводах.ПереводыПри совершении сделки или платежа другому финучреждению, банк должен сформировать сообщение и отправить его с помощью специального терминала в зашифрованном виде. Этот терминал позволяет мгновенно связаться с универсальным компьютером для отправки и получения сообщений. Они, в свою очередь, имеют четкую структуру:После отправки все данные собираются в региональном процессоре и перенаправляются в операционный центр. Именно там все сведения получают уникальные номера, обрабатываются и отправляются к участникам системы. Транзакция будет успешной только в том случае, если сообщения прошли проверку.Деньги переводить можно как с открытием счета, так и без. Но первый вариант считается предпочтительным для частых переводов, так как он быстрее и дешевле. Комиссию оплачивает как отправитель, так и получатель. При условии, что минимальная оплата услуг 10 $ и дополнительно необходимо оформлять много банковских бумаг, системой SWIFT пользуются, как правило, крупные организации. Для переводов меньше 1000 $ лучше подойдут обычные системы быстрых переводов.Сроки. Один перевод может занять до недели. Но при этом, если используются корреспондентские счета крупных транснациональных банков, то срок уменьшается до суток. Точные даты может назвать сотрудник банка при оформлении перевода.РеквизитыПод реквизитами SWIFT подразумеваются:В случаях, когда не используется счет получателя, необходимо указать его ФИО и паспортные данные. Также можно указывать информацию других документов, подтверждающих личность.Для совершения перевода необходимо иметь все перечисленные реквизиты и подать их операционисту в банке. Дополнительно потребуется паспорт отправителя. Получатель сможет забрать средства в том банке, в котором открыт счет. Если же был выбран способ отправления без указания счета, то получить деньги можно в любом отделении.БезопасностьБезопасность в SWIFT базируется на профилактических и надзорных мероприятиях и системном подходе к отдельным компонентам: программному обеспечению, терминалам, персоналу, помещениям и технической инфраструктуре. Разработкой мер в этой сфере занимается Управление генерального инспектора, дополнительные периодические проверки проводятся внешними аудиторами безопасности.Система SWIFT подразумевает разделение ответственности между пользователями и самой компанией. Первые отвечают за физическую сохранность терминалов, модемов, линий связи и правильную их эксплуатацию, а также за корректное оформление сообщений. За все остальное несет ответственность SWIFT. Также предусмотрено шифрование всех сообщений, которые передаются по международным каналам связи. Персонал тоже не сможет прочитать информацию без специального допуска, так как сообщения запоминаются в системе также в зашифрованном виде.Работа SWIFT в РоссииПервым российским банком в SWIFT стал Внешэкономбанк в 1989 году. Активный рост количества участников из России начался в 1992 году и к 1998-му их число превысило 200. Со временем российских банков в системе SWIFT стало около 300. Российские финансовые организации используют SWIFT по больше части для платежей – это около 70 % от всего трафика, а примерно 30 % из них – это сообщения, конечный адресат которых находится также в России.Валюты, которые можно использовать для перевода, зависят от конкретного банка, комиссию оплачивает отправитель. Суммы сборов меняются – от 1–1,5 % за услугу (в долларах). Срок перевода, как и в других странах – от суток до недели.12 марта 2022 года от SWIFT были отключены семь российских банков, попавших под санкции:Чем грозит отключениеВ ЦБ пояснили, что отключение не влияет на внутрироссийские операции по картам граждан, это событие имеет последствия только для международной деятельности.Михаил Лейтес, исполнительный директор, директор департамента банковских операций и обслуживания платежных карт банка «Ренессанс Кредит», отметил, что в данном случае нужно детально рассматривать возможные проекты решений, чтобы понимать, что именно подразумевается под отключением от СВИФТ. Сейчас практически у всех российских банков есть системы дистанционного банковского обслуживания (ДБО) своих корреспондентских счетов в иностранных банках. Если с отключением от SWIFT банки отключат и от этих систем, запретят проводить платежи через корреспондентские счета в иностранных банках, то это может привести к финансовым проблемам не только для России, но и для всей мировой финансовой системы. Если доступ к ДБО оставят или сохранится возможность проводить платежи с корреспондентских счетов в иностранных банках, то это лишь приведет к увеличению затрат на проведение платежей, но глобальных последствий не будет.В свою очередь, Антон Скловец, аналитик «Фридом Финанс», уточняет, что отключение от SWIFT не скажется на внутренних транзакциях, так как для этого используются иные платежные системы и коды (в РФ базовым кодом является БИК). Однако отключение затормозит внешнеторговый оборот. Если раньше предприятие покупало товар или услугу и было уверено, что получит желаемое после того, как платеж будет проведен от одного до трех дней (в среднем), то теперь любая сделка затягивается на неопределенный срок, так как увеличивается количество платежных систем, валют, размер комиссий, а следовательно, и цепочка банков, проводящих расчеты. Аналогичная ситуация и в обратном направлении – срок получения платежей российскими компаниями за проданные товары или оказанные услуги увеличивается.»Отключение банков страны от доступа к SWIFT ограничивает потоки в эту страну и из нее, а это экономические потери. Есть несколько возможностей компенсировать отключение, среди которых: легализация криптовалюты, попытка обойти влияние ограничений с помощью комбинации собственной системы, использование Системы быстрых платежей (СБП), а также аналога Visa и Mastercard – карты «Мир», которая действует не только внутри страны, но и в некоторых других государствах, включая дальнее зарубежье», – дополнил Александр Шулепов.Аналоги системы SWIFTПрактика отключений от системы SWIFT уже была. К примеру, в 2012 году были отключены банки Ирана, после чего они перешли на платежную систему SUCRE, точно также в свое время поступили финансовые организации Боливии, Венесуэлы, Никарагуа, Эквадора и Кубы. Иран не без сложностей, но смог адаптироваться в такой системе и теперь без проблем оформляет денежные переводы по экспорту и импорту.В России Банк РФ уже создал альтернативу системе SWIFT – СПФС (система передачи финансовых сообщений). Среди ее функционала можно выделить:Помимо этих систем, Антон Скловец обращает внимание на CIPS (Cross-Border Interbank Payment System) – это трансграничная межбанковская платежная система, которая предлагает клиринговые и расчетные услуги для своих участников в трансграничных платежах и торговле в юанях. Также существуют частная система CyberFT компании «Киберплат» (доступна пока только для юридических лиц) и «Транзит 2.0» Национального расчетного депозитария (НРД).

https://ria.ru/20191107/1560656811.html

https://ria.ru/20210405/swift-1604238828.html

https://radiosputnik.ria.ru/20211230/swift-1766163421.html

https://ria.ru/20211209/spfs-1762952108.html

https://ria.ru/20220227/swift-1775355907.html

россия

РИА Новости

internet-group@rian.ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2022

РИА Новости

internet-group@rian.ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

internet-group@rian.ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdnn21.img.ria.ru/images/07e6/03/16/1779472406_217:0:2948:2048_1920x0_80_0_0_69db9b73efcb2ab77a8cd27b280507b8.jpg

РИА Новости

internet-group@rian.ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

internet-group@rian.ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

swift, центральный банк рф (цб рф), экономика, россия, санкции в отношении россии, банки

SWIFT, Центральный Банк РФ (ЦБ РФ), Экономика, Россия, Санкции в отношении России, Банки

МОСКВА, 22 мар — РИА Новости. SWIFT – это международная система, которая позволяет банкам из разных стран быстро и безопасно осуществлять платежи между собой. О том, что это за инструмент и как он работает, чем грозит ее отключение в России и что это значит для физических лиц – в материале РИА Новости.

Что такое SWIFT

SWIFT (Society for Worldwide Interbank Financial Telecommunications, Общество всемирных межбанковских каналов связи) – это международная межбанковская система совершения платежей.

Сам по себе SWIFT не является платежной системой, это скорее электронный документооборот. С помощью этого инструмента банки могут отправлять распоряжения своим иностранным партнерам на перевод валюты, конвертацию, а также подтверждать сделки и выдавать гарантии за своих клиентов. SWIFT обеспечивает надежность и безопасность каналов передачи сообщений между финансовыми организациями.

В свою очередь, сообщения в рамках SWIFT – это специальные закодированные уведомления. Общий принцип похож на общение по электронной почте, только здесь это делают банки и по защищенным каналам. Все типы сообщений в этой системе стандартизированы.

Кто использует

Изначально в систему СВИФТ входило 248 банков из 19 стран, сейчас же включает более 10 000 финансовых учреждений из более чем 200 стран. SWIFT-переводами, в частности, пользуются:

- физические лица;

- частные компании;

- брокеры;

- торговые биржи.

Особенности

Участников системы SWIFT привлекает не только ее безопасность, но и другие особенности:

- доступность любым категориям: ИП, физлица, коммерческие и государственные организации и т.д.;

- возможность не открывать счета для переводов. Система автоматически будет использовать транзитные счета участников;

- самые востребованные валюты – это доллары и евро;

- страны-участницы сами устанавливают лимиты на переводы денежных средств.

SWIFT назвала признаки подозрительной транзакции

Что такое BIC и IBAN

Чтобы совершить платеж, нужен BIC – это идентификационный номер банка, который соответствует требованиям международного стандарта ISO. В России есть свой аналог – БИК (банковский идентификационный код), его можно увидеть в выписке с реквизитами банковского счета. BIC включает в себя:

- банковский код, состоящий из четырех букв. Как правило, выглядит как сокращенное название банка;

- код страны, состоящий из двух букв;

- код региона, где находится банк, состоящий из двух символов – буквенных или цифровых;

- код филиала, состоящий из трех символов.

IBAN – это международный код банка-получателя. В нем зашифрована вся необходимая для перевода информация:

- первые две буквы – это код страны;

- следующие два символа – контрольное число. Они нужны для проверки подлинности счета, а также для защиты информации от ошибок при внесении данных;

- далее четыре символа – это первые четырезнака идентификационного кода BIC.

Остальная часть будет отличаться в зависимости от государства как по наличию некоторых значений, так и по последовательности. Так, могут указываться:

- номер счета клиента;

- тип счета;

- префикс отделения банка;

- номер балансировочного счета;

- код, определяющий валюту;

- проверочные символы.

Как работает SWIFT

По словам Александра Шулепова, руководителя маркетингового интернет-агентства, благодаря системе СВИФТ можно перевести деньги на счет получателя в любую точку мира максимально быстро и дешево, задействуя специальные корреспондентские счета в зарубежных банках. Система SWIFT позволяет быстро и безопасно обмениваться данными о переводах.

В МИД отметили важность продвижения альтернативы SWIFT

Переводы

При совершении сделки или платежа другому финучреждению, банк должен сформировать сообщение и отправить его с помощью специального терминала в зашифрованном виде. Этот терминал позволяет мгновенно связаться с универсальным компьютером для отправки и получения сообщений. Они, в свою очередь, имеют четкую структуру:

- заголовок;

- основной текст;

- трейлер.

После отправки все данные собираются в региональном процессоре и перенаправляются в операционный центр. Именно там все сведения получают уникальные номера, обрабатываются и отправляются к участникам системы. Транзакция будет успешной только в том случае, если сообщения прошли проверку.

Деньги переводить можно как с открытием счета, так и без. Но первый вариант считается предпочтительным для частых переводов, так как он быстрее и дешевле. Комиссию оплачивает как отправитель, так и получатель. При условии, что минимальная оплата услуг 10 $ и дополнительно необходимо оформлять много банковских бумаг, системой SWIFT пользуются, как правило, крупные организации. Для переводов меньше 1000 $ лучше подойдут обычные системы быстрых переводов.

«На ладан дышит». Кому будет плохо от отключения России от SWIFT?

Сроки. Один перевод может занять до недели. Но при этом, если используются корреспондентские счета крупных транснациональных банков, то срок уменьшается до суток. Точные даты может назвать сотрудник банка при оформлении перевода.

Реквизиты

Под реквизитами SWIFT подразумеваются:

- SWIFT-код и международное название банка;

- SWIFT-код и наименование банка-корреспондента;

- транзитный счет, счет получателя.

В случаях, когда не используется счет получателя, необходимо указать его ФИО и паспортные данные. Также можно указывать информацию других документов, подтверждающих личность.

Для совершения перевода необходимо иметь все перечисленные реквизиты и подать их операционисту в банке. Дополнительно потребуется паспорт отправителя. Получатель сможет забрать средства в том банке, в котором открыт счет. Если же был выбран способ отправления без указания счета, то получить деньги можно в любом отделении.

Безопасность

Безопасность в SWIFT базируется на профилактических и надзорных мероприятиях и системном подходе к отдельным компонентам: программному обеспечению, терминалам, персоналу, помещениям и технической инфраструктуре. Разработкой мер в этой сфере занимается Управление генерального инспектора, дополнительные периодические проверки проводятся внешними аудиторами безопасности.

Система SWIFT подразумевает разделение ответственности между пользователями и самой компанией. Первые отвечают за физическую сохранность терминалов, модемов, линий связи и правильную их эксплуатацию, а также за корректное оформление сообщений. За все остальное несет ответственность SWIFT. Также предусмотрено шифрование всех сообщений, которые передаются по международным каналам связи. Персонал тоже не сможет прочитать информацию без специального допуска, так как сообщения запоминаются в системе также в зашифрованном виде.

Работа SWIFT в России

Первым российским банком в SWIFT стал Внешэкономбанк в 1989 году. Активный рост количества участников из России начался в 1992 году и к 1998-му их число превысило 200. Со временем российских банков в системе SWIFT стало около 300. Российские финансовые организации используют SWIFT по больше части для платежей – это около 70 % от всего трафика, а примерно 30 % из них – это сообщения, конечный адресат которых находится также в России.

Российским аналогом SWIFT пользуются представители девяти стран

Валюты, которые можно использовать для перевода, зависят от конкретного банка, комиссию оплачивает отправитель. Суммы сборов меняются – от 1–1,5 % за услугу (в долларах). Срок перевода, как и в других странах – от суток до недели.

12 марта 2022 года от SWIFT были

отключены

семь российских банков, попавших под санкции:

Чем грозит отключение

В ЦБ

пояснили

, что отключение не влияет на внутрироссийские операции по картам граждан, это событие имеет последствия только для международной деятельности.

Михаил Лейтес, исполнительный директор, директор департамента банковских операций и обслуживания платежных карт банка «Ренессанс Кредит», отметил, что в данном случае нужно детально рассматривать возможные проекты решений, чтобы понимать, что именно подразумевается под отключением от СВИФТ. Сейчас практически у всех российских банков есть системы дистанционного банковского обслуживания (ДБО) своих корреспондентских счетов в иностранных банках. Если с отключением от SWIFT банки отключат и от этих систем, запретят проводить платежи через корреспондентские счета в иностранных банках, то это может привести к финансовым проблемам не только для России, но и для всей мировой финансовой системы. Если доступ к ДБО оставят или сохранится возможность проводить платежи с корреспондентских счетов в иностранных банках, то это лишь приведет к увеличению затрат на проведение платежей, но глобальных последствий не будет.

В свою очередь, Антон Скловец, аналитик «Фридом Финанс», уточняет, что отключение от SWIFT не скажется на внутренних транзакциях, так как для этого используются иные платежные системы и коды (в РФ базовым кодом является БИК). Однако отключение затормозит внешнеторговый оборот. Если раньше предприятие покупало товар или услугу и было уверено, что получит желаемое после того, как платеж будет проведен от одного до трех дней (в среднем), то теперь любая сделка затягивается на неопределенный срок, так как увеличивается количество платежных систем, валют, размер комиссий, а следовательно, и цепочка банков, проводящих расчеты. Аналогичная ситуация и в обратном направлении – срок получения платежей российскими компаниями за проданные товары или оказанные услуги увеличивается.

«Отключение банков страны от доступа к SWIFT ограничивает потоки в эту страну и из нее, а это экономические потери. Есть несколько возможностей компенсировать отключение, среди которых: легализация криптовалюты, попытка обойти влияние ограничений с помощью комбинации собственной системы, использование Системы быстрых платежей (СБП), а также аналога Visa и Mastercard – карты «Мир», которая действует не только внутри страны, но и в некоторых других государствах, включая дальнее зарубежье», – дополнил Александр Шулепов.

В Госдуме рассказали о действиях российских банков при отключении от SWIFT

Аналоги системы SWIFT

Практика отключений от системы SWIFT уже была. К примеру, в 2012 году были отключены банки Ирана, после чего они перешли на платежную систему SUCRE, точно также в свое время поступили финансовые организации Боливии, Венесуэлы, Никарагуа, Эквадора и Кубы. Иран не без сложностей, но смог адаптироваться в такой системе и теперь без проблем оформляет денежные переводы по экспорту и импорту.

В России Банк РФ уже создал альтернативу системе SWIFT – СПФС (система передачи финансовых сообщений). Среди ее функционала можно выделить:

- предача сообщений в формате SWIFT;

- возможность отправлять сообщения в форматах пользователей;

- контрольная верификация сообщений;

- возможность для участников определять списки контрагентов и типов принимаемых сообщений.

Помимо этих систем, Антон Скловец обращает внимание на CIPS (Cross-Border Interbank Payment System) – это трансграничная межбанковская платежная система, которая предлагает клиринговые и расчетные услуги для своих участников в трансграничных платежах и торговле в юанях. Также существуют частная система CyberFT компании «Киберплат» (доступна пока только для юридических лиц) и «Транзит 2.0» Национального расчетного депозитария (НРД).

Для перечисления средств на расчетные счета финансовых организаций используются различные системы переводов. Одним из вариантов является SWIFT-код, отличающийся безопасностью и надежностью.

К данной системе подключены многие банки. Отправить перевод через свифт-код можно в Сбербанке. Понятие, условия и комиссии приведены в статье далее.

Что такое SWIFT-код Сбербанка?

SWIFT — это международная система, объединившая банки по всей планете, с целью быстрого и безопасного проведения переводов и передачи информации. Впервые подобные переводы появились в 1973 году, объединив 248 банков из почти двух десятков государств. К 2015 году система насчитывала более 11 тысяч участников. В среднем по свифт-кодам перечисляются около 30 миллионов переводов в день. Ключевые особенности системы:

- Способ предназначен для проведения международных переводов. Перечисление средств между банками одной страны тоже поддерживается, но чаще используется BIC.

- Для подтверждения операции финансовые организации должны иметь корреспондентские счета. После поступления денег на такой счет в нужный банк финансовая организация информирует клиента о получении денег.

- Система подходит для различных категорий клиентов. Свифт-код Сбербанка может быть использован физическими лицами, представителями организаций, брокерами.

- Некоторые участники системы попали под санкции. Так сейчас посредством кодов невозможно послать денежные средства в Иран или КНДР.

- Свифт поддерживает различные валюты. Изначально отправлять переводы можно было только в долларах или евро. В данный момент перечень доступных денежных единиц значительно расширен.

СберКартаСберБанк, Лиц. № 1481

До 10% бонусами

на остаток по карте

Оформить карту

По сути код является своего рода адресом финансовой организации в системе свифт. Для правильной адресации перевода стоит запросить реквизиты у принимающей стороны, а после посетить отделение Сбербанка. В этом случае средства будут отправлены не только в нужную страну, но и в конкретный требуемый банк.

Читать по теме: Что такое БИК банка СберБанк?

Для чего нужен Свифт-код?

Разобравшись, что такое SWIFT-код Сбербанка, стоит перейти к его назначению. Идентификационный номер банка присваивается финансовой организации автоматически после присоединения к кооперативу. Он необходим для перечисления денег другому участнику системы. Среди основных целей свифт:

- Ускорение процедуры перевода. За счет присвоения идентификатора процесс перечисления за счет экстренной проверки документов и самого перевода. Обычно деньги приходят получателю за 1-2 минуты.

- Надежность. Способ защищает денежные средства от неправильной адресации. Кроме того, многоуровневая защита предупреждает хищение, а вероятные риски покрываются клиенту из бюджета свифт-системы.

- Экономичность. Комиссии за переводы значительно ниже, чем по условиям других систем срочных переводов.

Кредитная СберКартаСберБанк, Лиц. № 1481

до 1 000 000

кредитный лимит

Оформить карту

Как узнать SWIFT-код Сбербанка?

Свифт представляет собой составное число, включающее от 8 до 11 знаков. Они означают:

- первые 4 буквы — персональное название банка в кооперативе;

- 5 и 6 буквы — сокращенное название государства-получателя;

- 7 и 8 — расположение головного офиса банка;

- последние 3 — расположение филиала финансовой организации получателя.

Есть несколько вариантов, как узнать SWIFT-код Сбербанка. Так уточнить сведения можно лично в выбранном отделении финансовой организации. Подобные данные предоставят по телефону горячей линии или через чат-бот финансовой организации. В открытом доступе коды размещены на сайт Россвифт, а также на веб-странице Центрального Банка России в разделе со справочниками.

Как сделать SWIFT-перевод?

На данный момент через международный свифт-код Сбербанка можно перевести деньги двумя способами: в отделении или в мобильном банке. Для проведения операции через офис:

- Понадобится документ, удостоверяющий личность. Подтвердить персональные сведения можно, предоставив паспорт гражданина РФ.

- Необходимы полные данные получателя. Без этих данных финансовая организация не сможет провести перевод до конца.

- Номер счета. В реквизитах для международных переводов он называется IBAN.

Провести операцию можно самостоятельно после авторизации в мобильном банке. Как это сделать:

- откройте раздел «Платежи»;

- выберите функцию «За рубеж, а далее кликните на «По номеру счета»;

- укажите полное имя получателя, свифт код и номер счета;

- введите сумму перевода и подтвердите операцию.

Вне зависимости от типа перечисления, выбранного клиента, сроки доставки денег аналогичны. Сбербанк проводит операцию в период от 30 минут до 3 рабочих дней. Для удобства статус операции можно отследить через функционал Интернет-банкинга.

Российское законодательство накладывает определенные ограничения на проведение переводов. Так близкому родственнику первой линии или нерезиденту страны можно перевести любую сумму. Резиденту России можно перечислить не более 5000 долларов в день из одного банка. Стоит учитывать эти границы, чтобы не нарушить закон о валютном регулировании.

Как получить SWIFT-перевод?

Порядок получения перечисления зависит от способа свифт-перевода, который выбрал отправитель. Всего система предполагает два варианта, именно:

- Получение суммы на предъявителя. В данном случае средства поступают на корреспондентский счет Сбербанка. Получателю нужно подтвердить личность. Для этого ему потребуется посетить отделение банка лично. Выдача перевода производится на основании паспорта адресата. Стоит понимать, что оптимально посетить офис не ранее, чем через 2-3 дня после отправки перечисления. Именно такой период определяет Сбербанк для обработки операции.

- Прямое поступление денег на счет адресата. Если отправитель полностью укажет реквизиты, то сумма поступит сразу на персональный счет. Узнать факт совершения перечисления можно в отделении или в личном кабинете. Также сведения предоставляют на горячей линии Сбербанка. Выдача проводится в кассе, а также с дебетовой карты в банкомате, если запрошенная сумма укладывается в лимиты обналичивания.

Условия Свифт-перевода

Перед проведением операции важно понимать не только зачем нужен SWIFT-код Сбербанка, но и каковы условия финансового перечисления. Среди таковых:

- Предельный срок поступления денег на счет. Обычно деньги поступают в течение трех дней. В редких случаях перевод рассматривают вручную. Тогда процесс зачисления может занять до 5 рабочих дней.

- Доступна отправка в разных валютах. Наиболее распространены перечисления в евро или долларах. Возможность отправки в других денежных единицах стоит уточнять в банке-получателе.

- Могут понадобиться подтверждающие документы. При перечислении крупной суммы банк-получатель вправе запросить основание для законности перевода. Например, затребовать копии договоров или счетов, являющихся основанием для оплаты. Документы для валютного контроля принимаются только в отделениях. Они нужны при покупке ценных бумаг, переводам самому себе в иностранные банки и при превышении лимита по закону.

- Отправить перевод через Сбербанк можно даже без свифт-кода получателя. Это возможно, если отправитель знает точное наименование финансовой организации адресата. Специалист банка найдет сведения в системе и поможет провести операцию.

- Есть ограничения на переводы через отделения. Сбербанк не принимает перечисления суммой более 750 тысяч рублей или эквивалентной ей в иных валютах. Большую сумму можно отправить через личный кабинет.

Детальные условия размещены на официальном сайте Сбербанка. Получить детальную информацию можно и в отделении банка у кассира.

Комиссия за перевод

Сбербанк взимает от 1 процента комиссии за проведение международного перевода. Однако ситуация, в которой получатель после перевода видит на счете меньшую сумму, чем было заявлено, — не редкость. Это связано с тем, что точная комиссия по свифт-операциям будет известна только в конце после зачисления адресату. В операции могут участвовать несколько банков-посредников, в свою очередь, каждый будет удерживать отдельную комиссию. Пожалуй, списание комиссии считается самым главным недостатком системы.

Для того, чтобы получатель перевода получил нужную сумму без списаний, требуется активировать отдельную услугу. Она называется Fullpay. Отправитель сразу оплачивает фиксированную комиссию и после оформляет перевод. Впоследствии Сбербанк берет на себя все дополнительные расходы, связанные с содействием финансовых посредников.