Дивидендные акции — популярный актив, который может принести владельцам прибыль не только за счёт роста стоимости, но и за счёт выплаты дивидендов, как правило, превышающий проценты по банковским депозитам. В этой статье мы подробно расскажем об этом классе активов российских компаний, выплачивающих высокие и стабильные дивиденды, а также обо всех преимуществах и подводных камнях, связанных с этим видом инвестиций.

Как выбрать дивидендные акции

Дивиденд является частью, распределённой между акционерами прибыли. Он выплачивается в соответствии с видом акций и долями, которыми владеет их держатель. Очевидно, что инвестор хочет выбрать акции с самой высокой дивидендной доходностью. Однако понятие «лучшие дивидендные акции» не означает только высокие размеры дивидендов. Любопытно, что дивидендные акции часто противопоставляются акциям роста. Последние могут быстрее увеличиваться в стоимости, при этом не принося доход и являясь более рискованными ценными бумагами, чем дивидендные акции.

Для начала разберёмся, какие дивидендные акции существуют.

Рынок дивидендных акций состоит как из привилегированных, так и из обыкновенных акций.

Привилегированные акции отличаются от обыкновенных тем, что не дают права их держателям управлять компанией, участвуя в ежегодных и внеочередных собраниях акционеров, за исключением случаев, когда акционерное общество отказывается платить дивиденды по привилегированным акциям. Отказ от права голоса компенсируется рядом прав, которыми не обладают владельцы обыкновенных. Основное из специфических прав владельцев привилегированных акций — право на первоочерёдное получение дивиденда.

В частности в России инвесторы-владельцы привилегированных акций, как правило, имеют возможность получать 10% от чистой прибыли компании, но при этом дивиденды не будут выплачиваться, если компания зафиксировала убыток за этот период.

Инвесторы покупают обыкновенные акции, поскольку российские компании не имеют права выпускать привилегированные акции на более чем 25% от своего уставного капитала. Более того, не все компании, котируемые на бирже, выпускают привилегированные акции. Однако такие гиганты, как Сбербанк, Транснефть, Сургутнефтегаз, Ростелеком и Татнефть выпускают данный вид ценных бумаг.

В этой статье мы остановимся более подробно на обыкновенных акциях.

Важно помнить, что дивиденды берутся из прибыли предприятия. Таким образом, убыточные компании не могут себе позволить обеспечить своим акционерам дивидендную доходность. В мире есть практика выплаты дивиденда после убыточного года за счёт накопленной прибыли прошлых лет, но инвесторам в нашей стране подобного подарка ждать не приходится.

Что нужно знать о дивидендной доходности

Чтобы приобрести стабильный денежный доход, необходимо подойти к выбору дивидендных акций со всей серьёзностью. Прежде чем совершить покупку ценных бумаг, инвестору необходимо обратить внимание на следующие факторы:

Дивидендная доходность акции на данный момент

Расчёты дивидендной доходности происходят следующим образом: размер дивиденда на 1 ценную бумагу к моменту выплаты / цена одной акции. Очевидно, что чем выше доходность, тем лучше. Однако бывает, что дивидендная доходность за текущий год пока неизвестна. В этом случае целесообразно посмотреть среднюю доходность акций этой компании за последние годы. Если доходность составит невысокий процент, т. е. будет ниже, чем средняя доходность по рынку, то, возможно, акция не подходит для долгосрочных инвесторов. Также важно сравнивать показатель с конкурентами в данной отрасли. Но хорошей дивидендной доходностью анализ акций ограничиваться не должен.

Гарантия регулярных дивидендных выплат

Тут нужно оговориться, что ни одно акционерное общество не может гарантировать постоянную выплату дивидендов. Но если компания много лет подряд стабильно выплачивает и увеличивает дивиденды, то это, скорее всего, свидетельствует о её надёжности и лояльной дивидендной политике по отношению к держателям акций. Инвесторам, рассчитывающим на стабильный доход, нужно посмотреть на её историю выплат. Это поможет понять, с какой регулярностью компания платит дивиденды.

Важным фактором в выборе дивидендных акций также является стабильность прибыли компании. Иначе говоря, инвестору следует внимательно ознакомиться с историей выручки и прибыли компании, дивидендные акции которой он рассматривает к приобретению. У компании также должна быть высокая маржа чистой прибыли, а руководство должно распределять значительную её часть в форме дивидендов среди акционеров.

Не стоит забывать и о коэффициенте выплат. Он показывает, какую часть от годовой прибыли акционерное общество отдаёт своим акционерам. Если значение приближается к 100% от всей прибыли либо превышает размер прибыли, то есть смысл призадуматься, ведь на выплату дивидендов уходит вся корпоративная прибыль. Вскоре компании придётся урезать выплаты. Допустимые значения коэффициента выплат для дивидендных акций варьируются в районе 20—50%.

Статус «дивидендного аристократа»

На старых фондовых биржах сформировалась отдельная категория компаний — дивидендные аристократы.

Ими считаются компании, которые увеличивают выплаты каждый год в течение двадцати пяти лет. Эти компании также состоят в индексе S&P 500, объём торгов их акций составляет $5 млрд в день, а минимальная капитализация — $3 млрд.

Ликвидность и капитализация

Капитализация компании = стоимость одной акции, умноженная на количество акций в обращении. Считается, что чем больше корпорация, тем она надёжнее. Поэтому в дивидендный портфель лучше добавлять компании с совокупной стоимостью акций не ниже $2 млрд. Но стоит отметить, что в России по итогам 2020 года только 46 компаний удовлетворяло данный критерий.

Довольно часто акции крупных компаний отличаются высокой ликвидностью, т. е. их легче купить и продать, за исключением случаев, когда акции полностью или почти полностью в руках стратегических собственников.

Стоимость ценных бумаг

Значение имеет также и уровень котировок акций. Если вы купите акцию, заплатив неоправданно высокую цену, вам будет сложно её продать в будущем по приемлемой цене. Переоценённость или недооценённость акций определяется не только историей котировок, когда ценовые значения близки к историческим максимумам, минимумам или средним значениям. Основную роль тут играют мультипликаторы стоимости, такие как цена/прибыль на акцию, цена/балансовая стоимость и т. д. Эти индикаторы показывают, насколько котировки акций соответствуют прибыли или активам компании.

Последний из финансовых показателей — долговая нагрузка

Очевидно, что если у компании слишком высокая долговая нагрузка, то значительная часть прибыли будет уходить на погашение кредитов, но никак не на выплату дивидендов.

Коэффициент Debt/Equity отражает соотношение заёмных средств к собственному капиталу. Как правило, этот показатель не превышает единицу. Исключением здесь выступают банки, для которых такое значение в норме.

Рейтинг российских компаний по выплате дивидендов в 2022 году

Ниже представлен топ дивидендных акций на 2022 год — российские компании с самой высокой доходностью на сегодняшний день:

Источники: Банки.ру и Smart Lab

Вкратце: эти акции действительно обеспечивают самую высокую дивидендную доходность на российском финансовом рынке, но не все из них подходят для долгосрочного инвестирования. Не стоит покупать акцию только из-за того, что у неё высокая доходность, ведь это чревато высоким риском.

Купив ценную бумагу Центрального телеграфа или НМТП, вы бы потеряли 63% и 15% от её стоимости за год. Соответственно, продать акцию вы бы смогли только с большим убытком. Очевидно, что, несмотря на наличие высокого показателя дивидендной доходности, стабильным ростом инвестиции в эти ценные бумаги вряд ли порадуют.

Дивидендные аристократы России

Довольно часто долгосрочные инвесторы покупают акции дивидендных аристократов. Это одна из самых надёжных инвестиционных стратегий.

Есть два условия, которые должны выполнить компании, чтобы считаться дивидендными аристократами. По их акциям должны не просто в течение многих лет платить дивиденды, но и желательно увеличивать их. Ниже представлен список компаний, выплачивающих достаточно высокие дивиденды в течение многих лет. Но только некоторые из них увеличивали дивиденды в последние годы. Эти компании — Лукойл, МТС, Акрон, ТГК−1 и Пермэнергосбыт АП. Несмотря на надёжность и прибыльность таких компаний как Сбербанк и Газпром, они не баловали своих инвесторов стабильным повышением дивидендных выплат в последнее время.

Источник: Hakon-Invest

Перспективные акции, прогнозы аналитиков

Анализируя рынок ценных бумаг, эксперты финансовых рынков выделяют прежде всего сектор природных ресурсов, а именно нефти и газа, а также промышленных металлов. Именно с точки зрения дивидендных стратегий компании из этой отрасли вошли в основной список инвестиционных рекомендаций аналитиков. Но обо всём по порядку.

Аналитики «ВТБ Капитала» на 2022 год советуют покупать акции ММК, НЛМК, Евраза, АЛРОСА, а также ценные бумаги лесопромышленной компании Segezha Group. Что касается нефтегазового сектора, эксперты выделяют ЛУКОЙЛ, «Газпром нефть», «Газпром» и НОВАТЭК.

Эксперты «Велес Капитала» отдают предпочтение следующим компаниям из металлургического сектора: «Русал», «Норникель», ММК и «Распадская». Благодаря рекордным ценам на алюминий «Русал» может снизить долговую нагрузку и обновить дивидендную политику. ММК в ближайшее время запустит турецкое предприятие и существенно увеличит выплавку стали. Ожидается, что в мае 2022 года компания вернётся в индекс MSCI Russia. Другие металлурги («Северсталь», НЛМК и «Евраз») тоже платят дивиденды, как и ММК, но у них нет дополнительных факторов роста.

Аналитики «Атона» самыми перспективными акциями на 2022 год считают финансовые и сырьевые компании благодаря инфляции и росту цен на энергоносители. Фаворитами являются «Газпром», НОВАТЭК, ЛУКОЙЛ, «Роснефть», Сбер и ВТБ. Все эти предприятия планируют выплачивать дивиденды. К тому же их акции торгуются ниже средней цены рынка.

Акции с дивидендами для долгосрочных инвестиций

Покупка этих акций не является самой консервативной стратегией инвестирования, поскольку они не входят в список самых крупных компаний России. Их акции действительно подорожали за последние 5 лет, а дивидендная доходность у большинства ПАО на момент написания статьи превышала среднюю рыночную. Это делает покупку акций компании интересной.

Акции, чьи котировки и дивидендная доходность выросли за последние 5 лет:

Дивидендный портфель 2021

Наиболее успешны как в смысле получения доходов, так и роста котировок оказались акции нефтегазового сектора. Ввиду общего подъёма цен на энергоносители, эти компании получали высокие доходы и делились с акционерами. Держатели акций также получали выгоду благодаря росту стоимости своих ценных бумаг.

Разумеется, что эти компании торгуются на бирже и их легко приобрести ввиду их высокой ликвидности. Логично, что их список акционеров обширен.

Итак, высокими дивидендными выплатами в 2021 году порадовали Сбербанк, «Газпром», «Норникель» и ЛУКОЙЛ. Лидерами 2020 года были Сбербанк, «Газпром», «ЛУКОЙЛ» и «Роснефть».

Плюсы и минусы дивидендной стратегии

Выделяют ряд преимуществ дивидендной стратегии.

Относительно стабильный доход

Дивиденды обеспечивают постоянный доход от инвестиций. В России инвесторы получают его только наличными деньгами.

Инвесторы часто тратят эти средства на личные нужды, но некоторые акционеры покупают на эти деньги ещё больше ценных бумаг выплатившей дивиденды компании.

Предсказуемый результат

Прогнозирование будущей доходности дивидендного портфеля даёт инвестору определённую уверенность в стабильности его вложения, чего нельзя сказать об акциях роста.

Чёткие критерии отбора

Дивидендная стратегия инвестирования — самая простая для понимания.

Для выбора дивидендных акций достаточно посмотреть такие факторы, как дивидендную доходность, коэффициент выплаты дивидендов, корпоративную отчётность и кредитные рейтинги. То же самое нельзя сказать, например, о новых высокотехнологичных секторах экономики.

Преимущества сложного процента

Для применения данного метода инвестору нужно постоянно тратить часть дивидендных выплат на покупку новых акций той же компании. Тогда объём инвестиций растёт и размер дивидендов увеличивается.

Дивидендами выгода инвестора не ограничивается

Компании, выплачивающие дивиденды, часто ещё и участвуют в программах выкупа акций, что способствует росту стоимости акций.

У дивидендной стратегии есть и недостатки.

Дивидендный гэп

Стоит помнить, что цены на акции, как правило, снижаются после закрытия реестра акционеров. Это происходит накануне выплаты дивидендов, когда отсечка уже состоялась. Инвестору следует помнить, что переоформление акций занимает время. Если купить акции перед самой дивидендной отсечкой, то есть риск не успеть попасть в реестр.

Налоги

Налог на дивиденды в России составляет 13%. Удерживаются автоматически.

Высокие дивиденды не всегда хорошо

Некоторые компании роста вкладывают прибыль в развитие бизнеса, не распределяя её в виде дивидендов среди акционеров. Это компенсируется ростом котировок.

Популярные вопросы

Как узнать, дивидендные акции или нет?

Информацию о дивидендных выплатах можно посмотреть на сайте компании в разделе «Финансовый календарь». Там можно узнать не только то, выплачивает ли дивиденды руководство компании, но также размеры выплат акционерам и дивидендные отсечки, т. е. даты покупки акций для получения дивидендов.

Когда лучше покупать дивидендные акции?

Чтобы получить дивиденды по акциям, надо купить ценные бумаги до даты закрытия реестра или до даты отсечки. Для этого нужно следить за календарём дивидендов, который обычно публикуется на сайте компании. Но лучше всего покупать дивидендные акции с определённым запасом времени, поскольку ценные бумаги могут быть куплены, а право собственности покупателя ещё не оформлено. Но в идеале надо покупать ценные бумаги после очередной распродажи на фондовом рынке или во время дивидендного гэпа, когда сами акции подешевели. Тогда инвестор может получить прибыль и от роста котировок.

Самые большие дивиденды по акциям 2020 в России

Я формирую пассивный доход, который обеспечил бы мне жизнь на пенсии.

Одним из источников такого дохода я вижу долгосрочные вложения в акции российских компаний. Я инвестирую в российский фондовый рынок, так как он относительно дешев по сравнению с тем же американским, а потому и доходность тут выше. К тому же для меня, как для гражданина РФ, он более доступный и понятный.

Сначала мне нравился стоимостный подход, которого придерживается Уоррен Баффетт. Это когда покупаешь акции и рассчитываешь продать, когда их котировки вырастут в цене. Такие акции называют акциями роста в отличие от дивидендных.

Дивидендные акции — это акции, идея покупки которых заключается в получении регулярных дивидендов. Изменение цены самой акции уже вторично.

Одна и та же акция для разных людей может быть как дивидендной, так и акцией роста. Все зависит от того, чего человек ждет от акции.

Когда я работал по стоимостному подходу, то, чтобы понять, какие акции выгодно купить, перелопатил кучу отчетностей компаний с Московской биржи, нашел недооцененные акции и собрал из них какой-то портфель.

Потом я понял, что это лучше работает, когда инвестируешь большой капитал и забываешь про инвестиции на 2—3 года. Я же хотел инвестировать регулярно каждый месяц небольшую сумму, так что в моем случае стоимостной подход требует слишком многих психологических и энергетических затрат.

Позже я стал выбирать дивидендные акции и обрел спокойствие. В статье расскажу, почему и как я их выбираю.

Почему я покупаю дивидендные акции

Я рассуждал логически: какие российские компании есть на бирже? В основном это осколки советского наследия и естественные монополии: заводы, нефтепроводы, добывающие отрасли, энергетика, транспорт. Расти этим компаниям особенно уже некуда, инновациями они тоже не блещут, но получают немаленькую прибыль.

И конечным бенефициарам, а в основном это государство или олигархи, нужно как-то эту прибыль получать. Законный способ без отмывания — если компания будет платить дивиденды. И миноритарии в этом случае тоже получат кусочек прибыли.

Я рассматриваю дивидендные акции как машинки по генерации денег. Цены на эти машинки меняются каждый день, но на рынке почти всегда есть акции с хорошей дивидендной доходностью. Для меня хорошая — это когда выше инфляции. Например, в 2021 году ожидается инфляция 6%, поэтому доходность в 7% меня устраивает.

Мне нравится, что не надо думать про продажу дивидендных акций, как это было с акциями роста. Чтобы заработать на акциях роста, нужно их купить дешево, а потом продать дороже — налицо разовая история. Дивидендные акции можно просто держать и получать дивиденды теоретически неограниченное время — по крайней мере пока жива компания.

У дивидендов есть автоматическая поправка на инфляцию: их платят из прибыли от хозяйственной деятельности, а компании во время этой деятельности быстрее реагируют на изменения цен в экономике, чем, например, банки со ставками по депозитам. Поэтому в здоровой ситуации у дивидендов есть тенденция к росту пропорционально инфляции.

Ну и вишенка на торте: со временем можно получить фантастическую доходность из-за роста бизнеса, пересмотра дивидендной политики или просто за счет удачной покупки акций по бросовым ценам. Например, если в 2014 году инвестор купил акцию Сбербанка за 40 Р, то в 2019 на нее пришлось 16 Р дивидендных выплат — 40% годовых.

Как вложиться и не облажаться

Расскажем в еженедельной рассылке для инвесторов. Подпишитесь и получайте письма каждый понедельник

Какой план я составил

Я хочу к 2032 году ежемесячно получать от дивидендов 50 тысяч рублей в ценах 2018 года. Почему именно 50 тысяч? Потому что они покрывают базовые расходы и позволяют жить без лютой экономии. Я исхожу из того, что инфляция в следующие годы будет 5%. Поэтому в реальности вместо 600 тысяч в год мне в 2032 нужно будет получить 1 187 958 Р дивидендного дохода. Эта сумма вычисляется по формуле сложного процента:

Доход в 2032 = Доход в 2018 × (100% + 5%)(2032 − 2018) = 600 000 × 1,0514

Каждый месяц я планирую покупать дивидендные акции на 35 тысяч рублей. Базовый критерий выбора — статистика выплат дивидендов и цена: предполагаемые дивиденды должны давать доходность выше инфляции от цены покупки акции. Все полученные дивиденды я реинвестирую.

Я составил таблицу, с помощью которой можно посчитать, на какие дивидендные доходы я могу рассчитывать.

На вкладке «Параметры» можно менять данные: ожидаемую инфляцию и сумму ежемесячного пополнения.

Я начал с 35 тысяч в 2018 году: в декабре купил привилегированные акции «Башнефти». Дивиденды от «Башнефти» в 2019 году составили 3 тысячи рублей, плюс 420 тысяч ежемесячных взносов — итого 423 тысячи совокупных взносов в 2019 году. Далее процесс повторяется каждый год: я планирую вносить те же 420 тысяч плюс дивиденды, которые с каждым годом будут увеличиваться. По такому плану в 2032 году помимо 420 тысяч своих взносов я реинвестирую около миллиона рублей от дивидендов.

Чтобы рассчитать сумму дивидендных выплат, я исхожу из такого соображения: чем раньше я купил акции, тем большую дивидендную доходность я по ним получу в моменте. Основная причина в том, что компании в общем случае стремятся увеличивать свою прибыль год от года. Поэтому в среднем дивидендные выплаты год от года для одной компании должны расти. Если при этом цена акции растет вслед за выплатами, то акции, купленные в прошлые годы, становятся все доходнее и доходнее.

Например, привилегированная акция «Башнефти» в июне 2015 стоила 1434 Р, а в январе 2020 — 1773 Р. Дивиденды в 2019 году составили 158,95 Р. Если бы я купил эту акцию в 2015 году, то дивиденды 2019 года принесли бы 11% доходности, а если купить акцию в 2020 году — 8,9%.

Разумеется, это правило может нарушаться, если у компании наступают тяжелые времена и вместо прибыли случаются убытки. Но для меня тут важно поведение всего портфеля, составленного из акций многих компаний. Правило должно работать именно на портфеле.

Для своей таблицы я принял, что акции прошлых периодов будут приносить на 0,5 процентного пункта больше доходности с каждым годом. В моей таблице для этого есть колонки с 3 по 16 — они отражают мой прогноз. Например, я ожидаю, что акции, купленные в декабре 2018, будут приносить 15% годовых в 2032 году (колонка 16). А акции, купленные в 2019, — 11% доходности в 2025 году (колонка 8).

В результате таблица считает дивидендные доходы:

- в столбце Q — в год в реальных ценах;

- в столбце R — в год и в месяц в ценах 2018 года.

Например, в 2026 году я получу 447 тысяч рублей дивидендов. С учетом инфляции это будет то же самое, что получить 302 тысячи в 2018 году.

Как я ищу акции

Я хочу собрать портфель из 25—30 акций. Я понимаю, что многие из акций будут иметь реальную дивидендную доходность около нуля, то есть их доходность будет колебаться в районе инфляции. А оставшиеся акции вполне могут стать суперзвездами и приносить прибыль, которая и будет вытягивать весь портфель в плюс.

Заранее неизвестно, как поведет себя та или иная акция. Один из вариантов защиты от этого — иметь акции многих компаний в портфеле и поддерживать такое положение на протяжении жизни.

Разумеется, это всего лишь план. Время внесет в него свои корректировки, и я это осознаю. Вполне вероятно, что случится кризис и стоимость акций «сложится» вдвое. Может быть, дивидендная доходность моего портфеля в какие-то годы будет ниже запланированной. Но я точно не собираюсь ничего продавать, а буду просто держать купленные акции. Если какие-то компании разорятся, то их место в моем портфеле должны занять новые.

Я уже писал, что мне интересны для покупки акции с дивидендной доходностью выше инфляции. В 2021 году — это 7% и больше. Тут нужно определиться, как именно считать будущую дивидендную доходность: ведь это прогноз. Есть несколько вариантов расчета доходности, например:

- по предсказанным выплатам в будущем;

- по последней дивидендной выплате;

- по истории выплат за несколько последних лет.

Мне ближе и понятнее третий вариант, на нем я и остановился. Для расчета я решил использовать последние 7 лет: это компромисс между 10 и 5 годами. 5 лет я считаю слишком коротким сроком, чтобы полученным расчетам можно было доверять. 10 лет лучше, но штука в том, что многие российские компании начали платить дивиденды после 2010 года. Если взять период 10 лет, то может оказаться, что никаких исторических данных нет. Ну и если компания просуществовала 7 лет на российском рынке и платит дивиденды, то это говорит о ее стабильности.

Итак, для поиска дивидендных акций на Московской бирже мне нужно рассчитать среднюю дивидендную выплату по каждой из них за последние 7 лет. После этого достаточно взять текущую цену каждой акции и получить среднюю доходность:

Средняя дивдоходность = Средняя диввыплата за 7 лет / Текущая цена акции × 100%

Но есть несколько нюансов, из-за которых полученному расчету иногда нельзя доверять: нерегулярность и разброс дивидендных выплат, инфляция. Для примера возьмем три акции:

- MTSS — обыкновенная акция мобильного оператора МТС.

- CNTLP — привилегированная акция компании «Центральный телеграф».

- NKNHP — привилегированная акция компании «Нижнекамскнефтехим».

Для начала — вот дивидендные выплаты каждой из трех компаний.

Дивиденды МТС, «Центрального телеграфа» и «Нижнекамскнефтехима» по годам, в рублях

| Год | MTSS | CNTLP | NKNCP |

|---|---|---|---|

| 2014 | 24,8 | 0,523 | 1 |

| 2015 | 25,17 | 0,581 | 1,52 |

| 2016 | 26 | 0,024 | 4,34 |

| 2017 | 26 | 0,008 | 0 |

| 2018 | 26 | 0,03 | 0 |

| 2019 | 28,66 | 7,41 | 19,94 |

| 2020 | 29,5 | 11,83 | 9,07 |

| Среднее | 28,48 | 2,91 | 5,12 |

МТС и «Центральный телеграф» платили дивиденды каждый год. А вот «Нижнекамскнефтехим» в 2017 и 2018 годах вообще их не платил. Поэтому расчет средней выплаты для «Нижнекамскнефтехима» менее надежен, чем для первых двух компаний. Это и есть нерегулярность дивидендных выплат. Чтобы учесть этот фактор, я рассчитываю показатель YC, yield count, — количество ненулевых дивидендных выплат за последние 7 лет.

Расчет YC — количества дивидендных выплат за последние 7 лет

| Акция | YC |

|---|---|

| MTSS | 7 |

| CNTLP | 7 |

| NKNCP | 5 |

Мне комфортно, когда компания из семи лет платила минимум шесть, то есть YC ≥ 6. В соответствии с этим критерием я исключаю «Нижнекамскнефтехим». Если в дальнейшем они будут регулярно платить дивиденды, то рано или поздно снова попадут на мои радары. Ну или если я пересмотрю свои требования к YC.

Рассчитанная средняя дивидендная выплата не учитывает инфляцию. Понятно, что 100 рублей в 2013 году по покупательной способности выше, чем в 2019. Значит, нужно привести рубли прошлых лет к нынешним. Для этого я взял инфляцию по годам из данных Росстата и для каждого прошедшего года посчитал коэффициент перевода рубля 2019 года в рубли этого прошедшего года.

Например, для 2017 года коэффициент равен (100% + 4,27%) × (100% + 2,52%) = 1,069. То есть мы как бы берем 1 рубль в 2019 и открываем вклад «в прошлое», ставка по которому каждый год равна инфляции.

Коэффициенты приведения рубля 2021 к рублям прошлых лет

| Год | Инфляция | Коэффициент приведения |

|---|---|---|

| 2021 | 5,9% | 1 |

| 2020 | 4,91% | 1,049 |

| 2019 | 3,54% | 1,081 |

| 2018 | 4,27% | 1,127 |

| 2017 | 2,52% | 1,155 |

| 2016 | 5,38% | 1,217 |

| 2015 | 12,91% | 1,374 |

| 2014 | 11,36% | 1,531 |

| 2013 | 6,45% | 1,6298 |

| 2012 | 6,58% | 1,736 |

| 2011 | 6,1% | 1,842 |

| 2010 | 8,78% | 2,004 |

Видно, что по покупательной способности 1 Р в 2010 году — это все равно что 2,004 Р в 2021. Применим эти коэффициенты к истории дивидендных выплат МТС.

Поправка дивидендных выплат на коэффициент инфляции кроме влияния на динамику дает еще два эффекта: приятный и не очень.

Приятный эффект — это рост среднего значения дивидендных выплат. В таблице ниже приведен расчет средних дивидендных выплат с поправкой на инфляцию для МТС и «Центрального телеграфа». Видно, что средние для приведенных выплат немного выше неприведенных.

Сравнение дивидендов с поправкой на инфляцию и без нее, в рублях

| Год | Неприведенная выплата MTSS | Приведенная выплата MTSS | Неприведенная выплата CNTLP | Приведенная выплата CNTLP |

|---|---|---|---|---|

| 2014 | 24,8 | 35 | 0,523 | 0,741 |

| 2015 | 25,17 | 32 | 0,581 | 0,739 |

| 2016 | 26 | 29 | 0,024 | 0,027 |

| 2017 | 26 | 28 | 0,008 | 0,009 |

| 2018 | 26 | 27 | 0,03 | 0,031 |

| 2019 | 28,66 | 29 | 7,41 | 7,41 |

| 2020 | 29,5 | 30,9455 | 11,83 | 12.40967 |

| Среднее | 26,59 | 32,21 | 2,92 | 3,16 |

Неприведенная выплата MTSS

24,8

Приведенная выплата MTSS

35

Неприведенная выплата CNTLP

0,523

Приведенная выплата CNTLP

0,741

Неприведенная выплата MTSS

25,17

Приведенная выплата MTSS

32

Неприведенная выплата CNTLP

0,581

Приведенная выплата CNTLP

0,739

Неприведенная выплата MTSS

26

Приведенная выплата MTSS

29

Неприведенная выплата CNTLP

0,024

Приведенная выплата CNTLP

0,027

Неприведенная выплата MTSS

26

Приведенная выплата MTSS

28

Неприведенная выплата CNTLP

0,008

Приведенная выплата CNTLP

0,009

Неприведенная выплата MTSS

26

Приведенная выплата MTSS

27

Неприведенная выплата CNTLP

0,03

Приведенная выплата CNTLP

0,031

Неприведенная выплата MTSS

28,66

Приведенная выплата MTSS

29

Неприведенная выплата CNTLP

7,41

Приведенная выплата CNTLP

7,41

Неприведенная выплата MTSS

29,5

Приведенная выплата MTSS

30,9455

Неприведенная выплата CNTLP

11,83

Приведенная выплата CNTLP

12.40967

Неприведенная выплата MTSS

26,59

Приведенная выплата MTSS

32,21

Неприведенная выплата CNTLP

2,92

Приведенная выплата CNTLP

3,16

Неприятный эффект приведения — это возможное повышение степени разброса дивидендных выплат. Степень разброса позволяет мне обнаруживать аномальные выплаты, из-за которых можно купить или «акции-выскочки», или акции компаний, которые платят то нормально, то копейки.

По истории выплат «Центрального телеграфа» видно, что в 2019 и 2020 годах компания выплатила аномально большие дивиденды: 7,41 Р и 11,83 Р против 3 копеек в 2018. Если покопаться, то можно найти причину этого: в 2018 году и 2019 годах «Центральный телеграф» продал недвижимость в центре Москвы, а вырученные деньги направил на дивиденды. То есть это просто проедание активов — на такие дивиденды в будущем рассчитывать не приходится.

Для оценки степени разброса я использую CV, coefficient of variation — коэффициент вариации. Это простой статистический показатель, ниже скриншот того, как он считается в гугл-таблице или экселе.

Для примера я посчитал коэффициент вариации для МТС (MTSS), «Центрального телеграфа» (CNTLP) и «Лензолота» (LNZLP).

Расчет CV для дивидендов с поправкой на инфляцию

| Акция | CV |

|---|---|

| MTSS | 15% |

| LNZLP | 186% |

| CNTLP | 125% |

По значению CV видно, что дисциплина у МТС гораздо выше, чем у «Лензолота» и «Центрального телеграфа» — разброс в величине дивидендов у МТС небольшой. Для себя я решил, что коэффициент вариации CV больше 100% — это такой красный флажок, чтобы разобраться в причинах аномальных дивидендов компании, а не слепо покупать в надежде, что эта аномалия перейдет в разряд нормы.

Чтобы автоматизировать описанные выше этапы, я завел гугл-таблицу. В нее я занес дивидендные акции Московской биржи и все выплаты по ним, начиная с 2000 года. С помощью формул настроил расчет показателей YC и CV. Большинство российских компаний выплачивает дивиденды за один присест летом, после годовой отчетности. Поэтому раз в год, после этого дивидендного сезона, я добавляю новые выплаты в очередную колонку в конце таблицы и обновляю формулы — показатели пересчитываются.

Когда приходит время решать, какие акции выгодно купить сейчас, я открываю эту таблицу и провожу вот такие манипуляции:

- Обновляю в столбце F цену акций — это занимает минут 10—15. В результате автоматически обновляются дивидендные доходности.

- Фильтрую таблицу по критерию YC ⩾ 6, столбец G.

- Сортирую таблицу по средней дивидендной доходности, столбец M. Вверху оказываются акции с наибольшей дивдоходностью, причем каждый раз там оказываются разные акции, так как цены постоянно меняются.

- Покупаю акции из верхней части таблицы.

Шаг 4 содержит немного творчества и с обретением опыта каждый раз немного модифицируется. Примерно года полтора я просто покупал акции с CV < 100%, у которых средняя дивдоходность от 8%. Еще я каждый раз специально выбирал разные акции для покупки, так как моя цель — это иметь широкий портфель из 25—30 акций.

Сейчас я уже не так категоричен насчет CV и могу купить акции с CV > 100%. Могу купить акции с пониженной дивдоходностью, если понимаю, что это стратегически выгодно на длинном горизонте: например, сейчас присматриваюсь к акциям Сбера.

Также вместо средней дивдоходности я рассчитываю средневзвешенную, в которой выплаты последних годов важнее выплат ранних годов. Все эти модификации алгоритма набираются сами собой с опытом, и у каждого человека они будут своими.

С этим алгоритмом я обрел спокойствие и больше не дергаюсь, как это было с акциями роста. Если какие-то акции подешевели, то я радуюсь, так как это позволит мне купить их дешевле, а доходность только увеличится. Если акции подорожали, но их дивидендная доходность меня устраивает, то я не сомневаюсь и покупаю их. В какой-то момент мне даже стала безразлична оценка стоимости моего портфеля.

Мой дивидендный портфель

Это все была теория, а теперь немного практики. Я стал собирать дивидендные акции с декабря 2018. Каждый месяц я искал и покупал акции на 35 тысяч рублей по описанной методике. Вот как выглядят мои покупки на октябрь 2021.

Инвестировал в акции с декабря 2018 по октябрь 2021 года — 1 221 419,51 Р

| Дата | Тикер | Количество | Цена | Инвестировано |

|---|---|---|---|---|

| 24.12.2018 | BANEP | 20 | 1740 Р | 34 800 Р |

| 17.01.2019 | MTSS | 140 | 256,15 Р | 35 861 Р |

| 13.02.2019 | RTKMP | 590 | 60,35 Р | 35 606,5 Р |

| 27.03.2019 | BISVP | 7900 | 4,43 Р | 34 997 Р |

| 23.04.2019 | TTLK | 157 000 | 0,224 Р | 35 168 Р |

| 29.05.2019 | SNGSP | 850 | 40,945 Р | 34 803,25 Р |

| 21.06.2019 | NKHP | 145 | 244,5 Р | 35 452,5 Р |

| 25.07.2019 | DSKY | 390 | 89,48 Р | 34 897,2 Р |

| 29.08.2019 | LSRG | 47 | 754 Р | 35 438 Р |

| 26.09.2019 | VSMO | 2 | 17 240 Р | 34 480 Р |

| 18.10.2019 | UPRO | 13 000 | 2,67 Р | 34 710 Р |

| 22.11.2019 | CHMF | 39 | 899 Р | 35 061 Р |

| 20.12.2019 | ENRU | 38 500 | 0,913 Р | 35 150,5 Р |

| 28.01.2020 | MRKP | 120 000 | 0,2928 Р | 35 136 Р |

| 06.02.2020 | TORSP | 220 000 | 0,2985 Р | 65 670 Р |

| 11.03.2020 | MRKP | 200 000 | 0,1750 Р | 35 000 Р |

| 08.04.2020 | LSRG | 50 | 610 Р | 30 500 Р |

| 14.05.2020 | MRKV | 600 000 | 0,0624 Р | 37 440 Р |

| 06.06.2020 | MRKC | 160 000 | 0,2654 Р | 42 464 Р |

| 07.07.2020 | ALRS | 560 | 66,74 Р | 37 374,40 Р |

| 06.08.2020 | KRKNP | 3 | 15 900 Р | 47 700 Р |

| 08.09.2020 | TATNP | 60 | 514,60 Р | 30 876 Р |

| 07.10.2020 | MAGN | 1 100 | 36,6650 Р | 40 331,50 Р |

| 06.11.2020 | MRKU | 350 000 | 0,1304 Р | 45 640 Р |

| 10.12.2020 | MGTSP | 18 | 1 874 Р | 33 732 Р |

| 14.01.2021 | HYDR | 46 000 | 0,8059 Р | 37 071,40 Р |

| 09.02.2021 | NMTP | 5 000 | 8,2350 Р | 41 175 Р |

| 12.03.2021 | TRCN | 4 | 8 595 Р | 34 380 Р |

| 08.04.2021 | SNGSP | 800 | 42,5250 Р | 34 020 Р |

| 13.05.2021 | QIWI | 48 | 771,50 Р | 37 032 Р |

| 08.06.2021 | FEES | 180 000 | 0,2232 Р | 40 179,60 Р |

| 07.07.2021 | MTSS | 180 | 324,9000 Р | 58 482 Р |

| 09.08.2021 | ENRU | 78 000 | 0,8300 Р | 64 740 Р |

| 07.09.2021 | BISVP | 5 100 | 8,9100 Р | 45 441 Р |

| 06.10.2021 | GMKN | 2 | 21 340 Р | 42 680 Р |

Инвестировано

34 803,25 Р

Инвестировано

37 374,40 Р

Инвестировано

40 331,50 Р

Инвестировано

37 071,40 Р

Инвестировано

40 179,60 Р

Можно увидеть, что вместо исходных 35 000 Р в последние месяцы я покупаю на большие суммы. Это все из-за реинвестирования дивидендов — полученные дивиденды я прикрепляю к 35 000 Р и на них покупаю новые акции.

Дивиденды с декабря 2018 по октябрь 2021 года — 152 911,01 Р

| Дата | Тикер | Акций в портфеле | Выплата на акцию после вычета НДФЛ | Получено после вычета НДФЛ |

|---|---|---|---|---|

| 10.05.2019 | TTLK | 157 000 | 0,01680 Р | 2 638,92 Р |

| 20.06.2019 | BANEP | 20 | 138.29 Р | 2 765,73 Р |

| 02.07.2019 | RTKMP | 590 | 2,18 Р | 1 283,25 Р |

| 05.07.2019 | MTSS | 140 | 17,38 Р | 2 433,56 Р |

| 05.07.2019 | NKHP | 145 | 6,06 Р | 878 Р |

| 08.07.2019 | BISVP | 7900 | 0,55 Р | 4 323,12 Р |

| 16.07.2019 | SNGSP | 850 | 6,63 Р | 5 634,99 Р |

| 09.10.2019 | VSMO | 2 | 769.60 Р | 1 539,20 Р |

| 10.10.2019 | MTSS | 140 | 7,55 Р | 1 057,24 Р |

| 29.11.2019 | CHMF | 39 | 23,90 Р | 932,05 Р |

| 11.12.2019 | UPRO | 13 000 | 0,10 Р | 1 255,41 Р |

| 13.12.2019 | DSKY | 390 | 4,40 Р | 1 716,85 Р |

| 08.01.2020 | MTSS | 140 | 11,53 Р | 1 613,85 Р |

| 13.01.2020 | NKHP | 145 | 5,53 Р | 802,31 Р |

| 27.01.2020 | MRKP | 120 000 | 0,014201793 Р | 1 704,21 Р |

| 21.05.2020 | LSRG | 97 | 26,1 Р | 2 531,70 Р |

| 22.05.2020 | TTLK | 157 000 | 0,0175827 Р | 2 760,48 Р |

| 19.06.2020 | MRKV | 600 000 | 0,0009288294 Р | 557,30 Р |

| 24.06.2020 | CHMF | 39 | 46,6407 Р | 1 818,99 Р |

| 25.06.2020 | TORSP | 220 000 | 0,006351 Р | 1 397,22 Р |

| 30.06.2020 | UPRO | 13 000 | 0,09657 Р | 1 255,41 Р |

| 02.07.2020 | ENRU | 38 500 | 0,07395 Р | 2 847,076 Р |

| 15.07.2020 | BANEP | 20 | 93,7947 Р | 1 875,89 Р |

| 20.07.2020 | ALRS | 560 | 2,2881 Р | 1 281,33 Р |

| 20.07.2020 | DSKY | 390 | 2,61 Р | 1 017,9 Р |

| 20.07.2020 | MTSS | 140 | 17,8959 Р | 2 505,43 Р |

| 28.07.2020 | SNGSP | 850 | 0,8439 Р | 717,32 Р |

| 03.08.2020 | NKHP | 145 | 0,8352 Р | 121,10 Р |

| 25.08.2020 | RTKMP | 590 | 4,35 Р | 2 566,5 Р |

| 14.09.2020 | CHMF | 39 | 13,4328 Р | 523,88 Р |

| 28.09.2020 | MAGN | 1 100 | 0,52809 Р | 580,90 Р |

| 01.10.2020 | LSRG | 97 | 17,4 Р | 1 687,80 Р |

| 04.10.2020 | DSKY | 390 | 2,175 Р | 848,25 Р |

| 12.10.2020 | BISVP | 7 900 | 0,68034 Р | 5 374,69 Р |

| 15.10.2020 | MTSS | 140 | 7,7691 Р | 1087,67 Р |

| 19.10.2020 | TATNP | 60 | 8,6478 Р | 518,87 Р |

| 16.12.2020 | CHMF | 39 | 32,4858 Р | 1266,95 Р |

| 11.01.2021 | UPRO | 13 0000 | 0,09657 Р | 1255,41 Р |

| 15.01.2021 | DSKY | 390 | 390 Р | 1723,64 Р |

| 19.01.2021 | NKHP | 145 | 9,5004 Р | 1377,59 Р |

| 19.01.2021 | MAGN | 1 100 | 2,08017 Р | 2288,19 Р |

| 10.05.2021 | QIWI | 48 | 20,3319 Р | 975,93 Р |

| 17.05.2021 | LSRG | 97 | 33,93 Р | 3291,21 Р |

| 19.05.2021 | TRCN | 4 | 187,8417 Р | 751,37 Р |

| 25.06.2021 | QIWI | 48 | 14,094 Р | 676,51 Р |

| 28.06.2021 | MAGN | 1 100 | 2,3838 Р | 2622,18 Р |

| 02.07.2021 | UPRO | 13 000 | 0,110403 Р | 1435,24 Р |

| 06.07.2021 | ALRS | 560 | 8,2998 Р | 4647,89 Р |

| 09.07.2021 | KRKNP | 3 | 985,6491 Р | 2956,95 Р |

| 12.07.2021 | MTSS | 320 | 23,0637 Р | 7380,38 Р |

| 13.07.2021 | TATNP | 60 | 10,701 Р | 642,06 Р |

| 14.07.2021 | DSKY | 390 | 5,2809 Р | 2059,55 Р |

| 14.07.2021 | NKHP | 145 | 5,4549 Р | 790,96 Р |

| 20.07.2021 | BANEP | 20 | 0,087 Р | 1,74 Р |

| 16.07.2021 | BISVP | 7 900 | 0,22968 Р | 1814,47 Р |

| 16.07.2021 | HYDR | 46 000 | 0,04611 Р | 2121,06 Р |

| 19.07.2021 | RTKMP | 590 | 4,35 Р | 2566,5 Р |

| 20.07.2021 | NMTP | 5 000 | 0,0522 Р | 261 Р |

| 23.07.2021 | FEES | 2059,551 | 0,014007 Р | 2521,26 Р |

| 09.09.2021 | CHMF | 39 | 73,4715 Р | 2865,39 Р |

| 17.09.2021 | QIWI | 48 | 19,3575 Р | 929,16 Р |

| 05.10.2021 | MAGN | 1 100 | 3,0711 Р | 3378,21 Р |

| 19.10.2021 | MTSS | 320 | 9,1785 Р | 2937,12 Р |

| 20.10.2021 | NKHP | 145 | 8,265 Р | 1198,43 Р |

| 21.10.2021 | TATNP | 60 | 14,3724 Р | 862,34 Р |

Выплата на акцию после вычета НДФЛ

0,01680 Р

Получено после вычета НДФЛ

2 638,92 Р

Выплата на акцию после вычета НДФЛ

138.29 Р

Получено после вычета НДФЛ

2 765,73 Р

Выплата на акцию после вычета НДФЛ

2,18 Р

Получено после вычета НДФЛ

1 283,25 Р

Выплата на акцию после вычета НДФЛ

17,38 Р

Получено после вычета НДФЛ

2 433,56 Р

Выплата на акцию после вычета НДФЛ

6,06 Р

Получено после вычета НДФЛ

878 Р

Выплата на акцию после вычета НДФЛ

0,55 Р

Получено после вычета НДФЛ

4 323,12 Р

Выплата на акцию после вычета НДФЛ

6,63 Р

Получено после вычета НДФЛ

5 634,99 Р

Выплата на акцию после вычета НДФЛ

769.60 Р

Получено после вычета НДФЛ

1 539,20 Р

Выплата на акцию после вычета НДФЛ

7,55 Р

Получено после вычета НДФЛ

1 057,24 Р

Выплата на акцию после вычета НДФЛ

23,90 Р

Получено после вычета НДФЛ

932,05 Р

Выплата на акцию после вычета НДФЛ

0,10 Р

Получено после вычета НДФЛ

1 255,41 Р

Выплата на акцию после вычета НДФЛ

4,40 Р

Получено после вычета НДФЛ

1 716,85 Р

Выплата на акцию после вычета НДФЛ

11,53 Р

Получено после вычета НДФЛ

1 613,85 Р

Выплата на акцию после вычета НДФЛ

5,53 Р

Получено после вычета НДФЛ

802,31 Р

Выплата на акцию после вычета НДФЛ

0,014201793 Р

Получено после вычета НДФЛ

1 704,21 Р

Выплата на акцию после вычета НДФЛ

26,1 Р

Получено после вычета НДФЛ

2 531,70 Р

Выплата на акцию после вычета НДФЛ

0,0175827 Р

Получено после вычета НДФЛ

2 760,48 Р

Выплата на акцию после вычета НДФЛ

0,0009288294 Р

Получено после вычета НДФЛ

557,30 Р

Выплата на акцию после вычета НДФЛ

46,6407 Р

Получено после вычета НДФЛ

1 818,99 Р

Выплата на акцию после вычета НДФЛ

0,006351 Р

Получено после вычета НДФЛ

1 397,22 Р

Выплата на акцию после вычета НДФЛ

0,09657 Р

Получено после вычета НДФЛ

1 255,41 Р

Выплата на акцию после вычета НДФЛ

0,07395 Р

Получено после вычета НДФЛ

2 847,076 Р

Выплата на акцию после вычета НДФЛ

93,7947 Р

Получено после вычета НДФЛ

1 875,89 Р

Выплата на акцию после вычета НДФЛ

2,2881 Р

Получено после вычета НДФЛ

1 281,33 Р

Выплата на акцию после вычета НДФЛ

2,61 Р

Получено после вычета НДФЛ

1 017,9 Р

Выплата на акцию после вычета НДФЛ

17,8959 Р

Получено после вычета НДФЛ

2 505,43 Р

Выплата на акцию после вычета НДФЛ

0,8439 Р

Получено после вычета НДФЛ

717,32 Р

Выплата на акцию после вычета НДФЛ

0,8352 Р

Получено после вычета НДФЛ

121,10 Р

Выплата на акцию после вычета НДФЛ

4,35 Р

Получено после вычета НДФЛ

2 566,5 Р

Выплата на акцию после вычета НДФЛ

13,4328 Р

Получено после вычета НДФЛ

523,88 Р

Выплата на акцию после вычета НДФЛ

0,52809 Р

Получено после вычета НДФЛ

580,90 Р

Выплата на акцию после вычета НДФЛ

17,4 Р

Получено после вычета НДФЛ

1 687,80 Р

Выплата на акцию после вычета НДФЛ

2,175 Р

Получено после вычета НДФЛ

848,25 Р

Выплата на акцию после вычета НДФЛ

0,68034 Р

Получено после вычета НДФЛ

5 374,69 Р

Выплата на акцию после вычета НДФЛ

7,7691 Р

Получено после вычета НДФЛ

1087,67 Р

Выплата на акцию после вычета НДФЛ

8,6478 Р

Получено после вычета НДФЛ

518,87 Р

Выплата на акцию после вычета НДФЛ

32,4858 Р

Получено после вычета НДФЛ

1266,95 Р

Выплата на акцию после вычета НДФЛ

0,09657 Р

Получено после вычета НДФЛ

1255,41 Р

Выплата на акцию после вычета НДФЛ

390 Р

Получено после вычета НДФЛ

23,64 Р

Выплата на акцию после вычета НДФЛ

9,5004 Р

Получено после вычета НДФЛ

1377,59 Р

Выплата на акцию после вычета НДФЛ

2,08017 Р

Получено после вычета НДФЛ

2288,19 Р

Выплата на акцию после вычета НДФЛ

20,3319 Р

Получено после вычета НДФЛ

975,93 Р

Выплата на акцию после вычета НДФЛ

33,93 Р

Получено после вычета НДФЛ

3291,21 Р

Выплата на акцию после вычета НДФЛ

187,8417 Р

Получено после вычета НДФЛ

751,37 Р

Выплата на акцию после вычета НДФЛ

14,094 Р

Получено после вычета НДФЛ

676,51 Р

Выплата на акцию после вычета НДФЛ

2,3838 Р

Получено после вычета НДФЛ

2622,18 Р

Выплата на акцию после вычета НДФЛ

0,110403 Р

Получено после вычета НДФЛ

1435,24 Р

Выплата на акцию после вычета НДФЛ

8,2998 Р

Получено после вычета НДФЛ

4647,89 Р

Выплата на акцию после вычета НДФЛ

985,6491 Р

Получено после вычета НДФЛ

2956,95 Р

Выплата на акцию после вычета НДФЛ

23,0637 Р

Получено после вычета НДФЛ

7380,38 Р

Выплата на акцию после вычета НДФЛ

10,701 Р

Получено после вычета НДФЛ

642,06 Р

Выплата на акцию после вычета НДФЛ

5,2809 Р

Получено после вычета НДФЛ

2059,55 Р

Выплата на акцию после вычета НДФЛ

5,4549 Р

Получено после вычета НДФЛ

790,96 Р

Выплата на акцию после вычета НДФЛ

0,087 Р

Получено после вычета НДФЛ

1,74 Р

Выплата на акцию после вычета НДФЛ

0,22968 Р

Получено после вычета НДФЛ

1814,47 Р

Выплата на акцию после вычета НДФЛ

0,04611 Р

Получено после вычета НДФЛ

2121,06 Р

Выплата на акцию после вычета НДФЛ

4,35 Р

Получено после вычета НДФЛ

2566,5 Р

Выплата на акцию после вычета НДФЛ

0,0522 Р

Получено после вычета НДФЛ

261 Р

Акций в портфеле

2059,551

Выплата на акцию после вычета НДФЛ

0,014007 Р

Получено после вычета НДФЛ

2521,26 Р

Выплата на акцию после вычета НДФЛ

73,4715 Р

Получено после вычета НДФЛ

2865,39 Р

Выплата на акцию после вычета НДФЛ

19,3575 Р

Получено после вычета НДФЛ

929,16 Р

Выплата на акцию после вычета НДФЛ

3,0711 Р

Получено после вычета НДФЛ

3378,21 Р

Выплата на акцию после вычета НДФЛ

9,1785 Р

Получено после вычета НДФЛ

2937,12 Р

Выплата на акцию после вычета НДФЛ

8,265 Р

Получено после вычета НДФЛ

1198,43 Р

Выплата на акцию после вычета НДФЛ

14,3724 Р

Получено после вычета НДФЛ

862,34 Р

Какая получается доходность? Для упрощения можно отбросить покупки 2021 года, так как они реализуются в полной мере лишь в 2022 году. В этом случае доходность с декабря 2018 по октябрь 2021 равна 17,39%: 152 911,01 / 879 200. Это в районе 8% годовых, что меня устраивает.

До конца 2021 года я ожидаю еще дивидендов тысяч на восемь. В целом по 2021 году я планирую получить порядка 95 189 Р в виде дивидендов, что составляет 84 462 Р в ценах 2018 года. В месяц это получается чуть больше 7000 Р, тогда как по плану я собирался выйти на 8000 Р. Что ж, есть куда еще расти! Иначе и быть не может, так как инвестирование — это процесс, требующий постоянной адаптации и улучшения.

Итоги

- Покупка дивидендных акций — это одна из доступных стратегий долгосрочного инвестирования на российском рынке. Очень простой критерий покупки, акции можно держать вечно, инфляция учитывается в будущих выплатах, со временем можно получить фантастическую доходность в десятки процентов годовых.

- Чтобы осознанно собирать портфель, я советую составить план долгосрочного инвестирования. С течением времени полезно сопоставлять фактический результат с планом, чтобы понимать, нужно ли что-то менять.

- Я сторонник широких портфелей, на 25—30 позиций. Они не только снижают риск за счет диверсификации, но и могут сильно повысить доходность за счет возможности поймать несколько «суперзвезд».

- Я анализирую среднюю дивидендную доходность за последние 7 лет. Методика буквально механическая: раз в месяц достаточно открыть гугл-таблицу, обновить десяток-другой позиций, выбрать акции, которые оказались вверху списка, и купить их.

- На октябрь 2021 я двигаюсь в соответствии с планом. Доходность инвестиций в акции за 2019 и 2020 годы получается в районе 8%.

- Кризис 2020 года я пережил легко, так как оценка стоимости портфеля меня не интересует. Кризис даже помог мне купить некоторые дивидендные акции по низким ценам. К любым будущим кризисам и просадкам портфеля я готов.

Приносить регулярный доход от инвестиций может любой портфель, стоимость которого увеличивается — дивиденды здесь ни при чём. Инвесторы, полагающие, что акции с выплатой дивидендов дают дополнительную доходность, обманываются. Не верите? Приводим доказательства в статье.

У российских инвесторов популярны так называемые «дивидендные стратегии» — формирование инвестиционного портфеля из акций, которые помимо доходности за счет роста котировок приносят регулярную доходность в виде дивидендов. Мечта таких инвесторов — жить «на дивиденды», не уменьшая при этом «тело» капитала, сами акции в портфеле (спойлер: так не получится).

Отчасти иррациональную любовь к дивидендам можно объяснить тем, что большинство инвесторов в России страдают «портфельным патриотизмом» — то есть инвестируют в акции российских компаний, дивидендная доходность которых доходит до 8%. А еще — непониманием, откуда берутся дивиденды, и какие риски возникают, если отбирать только акции с выплатой дивидендов. Объясняем, что не так с «дивидендными стратегиями».

Что такое дивиденды и откуда они берутся

Дивиденды — это часть нераспределенной прибыли, которую компании могут использовать двумя способами:

- Инвестировать в будущий рост — создание новых продуктов, финансирование исследований и разработок, слияний и поглощений. Предполагается, что в результате этих действий будут расти финансовые показатели и капитализация компании в будущем. Такой способ распределения прибыли зачастую выбирают технологические компании, от Amazon до Яндекса: зачем платить дивиденды, когда впереди так много возможностей?

- Выплачивать дивиденды или выкупать свои акции («сделать buyback»). В первом случае прибыль распределяется между акционерами в виде прямых выплат, во втором — через увеличение цены акций (за счет сокращения количества акций в свободном обращении).

Статистика указывает на то, что дивиденды не имеют значения для доходности инвестиций (это было изучено 60 лет назад Модильяни и Миллером). Да, «производители дивидендов» (компании с долгой историей роста дивидендных выплат) демонстрируют отличные результаты за последние пару десятилетий — но лишь на отдельных рынках и в определенные периоды. Например, в США — индекс S&P 500 Dividend Aristocrats Index за последние 20 лет превзошел индекс S&P 500 в среднем на 3,37% в год, однако за последние 5 лет доходность того же индекса оказалась меньше доходности S&P 500 на 3,5% в годовых терминах. Но в глобальном сопоставлении «плательщики» и «неплательщики» дивидендов показывают одинаковую среднегодовую доходность.

Минусы дивидендных стратегий

Как видим, объективных данных о превосходстве «дивидендных» портфелей нет. Зато есть факты, указывающие на их недостатки:

1. Слабая диверсификация. По данным Dimensional Fund Advisors, средняя доля компаний, выплачивающих дивиденды в США, с 1963 по 2019 год составляла около 52%. Значит, инвестор, сфокусированный только на дивидендных акциях, упускает почти половину компаний широкого рынка. Меньше диверсификация — выше риск.

2. Отсутствие гарантий. Многие инвесторы предпочитают акции с дивидендами, потому что надеются создать надежный поток доходов в будущем. Но прошлые результаты не определяют результаты в будущем. Дивидендная доходность сегодня менее изменчива, чем доходность за счет роста стоимости акций, но это ни в коем случае не гарантия размера доходности (и ее наличия) в будущем.

Доля компаний различных рынков, сокративших или отменившых дивидендные выплаты в 2020 г.

В 2009 году 43% компаний по всему миру сократили свои дивиденды, а 14% полностью отменили их (Stanley Black, “Global Dividend-Paying Stocks: A Recent History”). В 2020 г. из-за пандемии COVID-19 число компаний, снизивших дивиденды, тоже значительно выросло.

3. Негибкость. Инвесторы, которые выбирают дивидендные акции, не контролируют частоту и размер поступлений выплат на брокерский счет. А вот если инвестор самостоятельно формирует «дивиденды» за счёт продажи части акций, то он же определяет размер и график своих доходов.

Почему же инвесторы соблазняются дивидендными стратегиями?

Об иррациональной любви к дивидендам

Тут работает психология: людям приятно, когда на их брокерский счет поступают деньги. Это эмоциональное отношение отражается и в языке: дивиденды непременно «капают» — как сок из березы весной. Правда, счастливые в моменте получатели дивидендов упускают очевидный факт: когда компания выплачивает дивиденды, стоимость ее акций падает — как раз на величину дивидендов (так называемый «дивидендный гэп»). То есть при прочих равных стоимость акции без выплаты дивидендов и стоимость акции после выплаты дивиденда плюс сама выплата — одинаковы (с дивиденда еще предстоит уплатить налог).

Понятно, что на фондовом рынке цены постоянно меняются, поэтому инвесторам сложно увидеть так наглядно, как в примере с 10 рублями, эффект дивидендов. Но именно так это работает.

Акции с одинаковым воздействием таких факторов, как размер, стоимость, прибыльность и инвестиции, имеют одинаковую среднюю ожидаемую доходность, независимо от того, выплачивают они дивиденды или нет.

Важно обратить внимание и на то, что будет дальше: у одного инвестора в портфеле осталась акция стоимостью в условные 10 рублей, а у другого — подешевевшая, скажем, до 9 рублей акция + 1 рубль дивидендов на брокерском счёте. Если инвестор снимает и «проедает» дивиденды — его портфель постепенно «худеет» (стоимость акций снижается). Если он реинвестирует дивиденды в те же акции — то несёт дополнительные издержки (налог на дивиденды и брокерская комиссия по новой сделке), то есть опять проигрывает тому, чья акция не «конвертирует» часть прибыли в наличные и обратно.

Мы не утверждаем, что дивидендных акций нужно избегать. Дивидендная доходность — важная составляющая общей доходности акций при инвестировании в широкие рынки, к примеру, с помощью ETF. К этому же выводу в своем исследовании приходят аналитики Vanguard. Они рекомендуют смотреть на общую доходность отдельных рынков (total return) и не пытаться делать выводы, основываясь только на дивидендной доходности или доходности от прироста капитала.

Самая главная ошибка «дивидендных» инвесторов — уверенность о том, что дивиденды можно использовать как фактор для выбора «прибыльных» акций. Опережение «дивидендным» индексом широкого рынка на отдельных временных отрезках связано с другими модельными инвестиционными факторами (например, «стоимостью», value).

Ориентация только на дивиденды ничем не отличается от попытки собрать инвестиционный портфель из акций компаний с высокой исторической доходностью и названием на букву «А». В обоих случаях дополнительный параметр (дивиденды и название компании на «А») не является фактором доходности, он бессмысленный.

Как получать «пассивный доход» без дивидендов

Если инвестор хочет получать регулярные выплаты, ему вовсе необязательно владеть дивидендными акциями. Он может самостоятельно формировать «дивидендные выплаты», просто продавая часть подорожавших активов.

В таблице ниже мы сравнили два метода получения дохода: портфель A получает доход через выплату дивидендов, а портфель Б генерирует его через продажу акций.

Сравнение способов формирования инвестиционного дохода с помощью дивидендов (портфель А) и продажи части портфеля (портфель Б)

Источник: Dimensional

Инвестор с портфелем A (с выплатой дивидендов) в конечном итоге владеет тем же количеством акций, что и до выплаты дивидендов, но мы предполагаем, что эти акции снизились в цене. Инвестор с портфелем Б владеет меньшим количеством акций, однако их стоимость не снизилась в результате выплаты дивидендов. Оба подхода приводят к одному и тому же результату — оба инвестора в конечном итоге имеют 100 долларов наличными и 1900 долларов в акциях без учета потенциальных торговых издержек или налоговых последствий.

Резюмируем основные мысли:

- Дивиденды — это способ распределения прибыли, которая не инвестируется в рост компании.

- При выплате дивидендов стоимость акций снижается на сумму дивидендов. Наличие дивидендных выплат не позволяет получить больше прибыли от акции одной и той же компании.

- Если инвестор хочет получать регулярные выплаты, ему необязательно владеть дивидендными акциями. Он может самостоятельно формировать регулярный доход от инвестирования путем продажи части активов.

- Составляя портфель только из дивидендных акций, инвестор подвергает себя ряду рисков из-за слабой диверсификации, необоснованных ожиданий стабильного дохода, и невозможности планировать такой доход.

- При планировании инвестиционной стратегии инвесторам следует сфокусироваться не на дивидендной, а на общей доходности инвестиций в акции.

Инвестиции03 декабря 2021 в 08:0023 703

Как получать дивиденды ежемесячно: пошаговая инструкция

Преимущества и недостатки дивидендной инвестиционной стратегии и параметры выбора ценных бумаг

Что такое дивиденды

Кто решает, когда и сколько платить дивидендов?

Сколько можно заработать на дивидендах?

Плюсы и минусы дивидендной стратегии

Как собрать дивидендный портфель

Как собрать портфель из акций

Шаг 1. Составляем порядок выплат

Шаг 2. Отбираем эмитентов

Шаг 3. Изучаем компании

Как собрать портфель из ETF и REIT

Что ещё нужно учитывать при покупке дивидендных бумаг

Ошибки при составлении дивидендного портфеля

В инвесткомпании также рассказали о своих акциях-фаворитах на российском рынке и спрогнозировали курс российской валюты по отношению к доллару

Аналитики «Атона» составили рейтинг 10 российских компаний с самыми большими ожидаемыми выплатами в 2023 году. Список акций, привлекательных для покупки под

дивиденды

инвесткомпания привела в обзоре «Дорожная карта инвестора», посвященном стратегии на 2023 год (есть в распоряжении «РБК Инвестиций»). Покупка дивидендных акций — одна из лучших долгосрочных инвестиционных стратегий, напомнили в «Атоне».

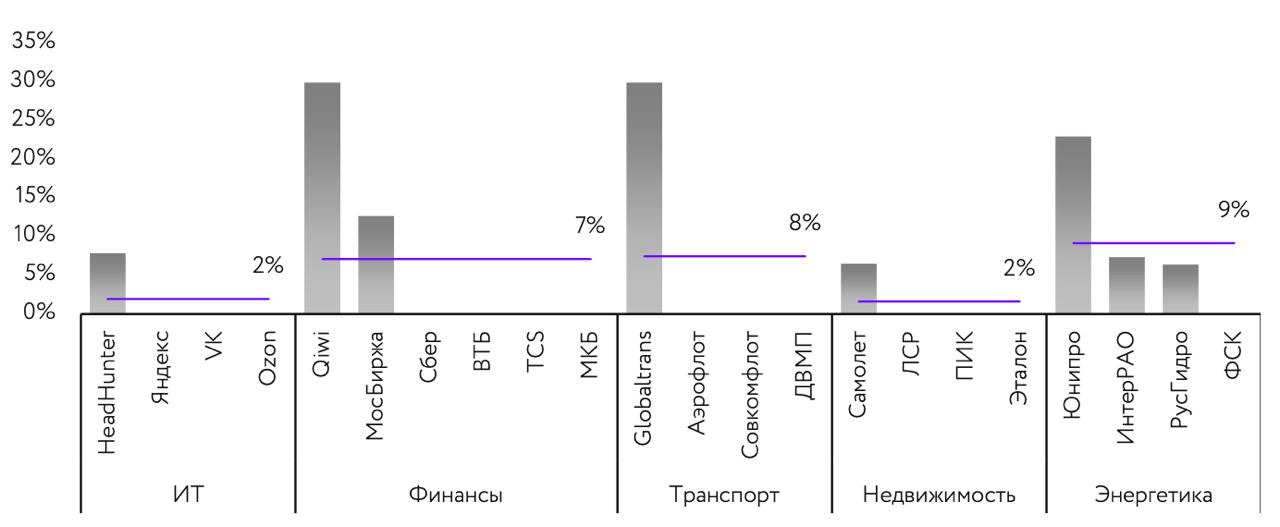

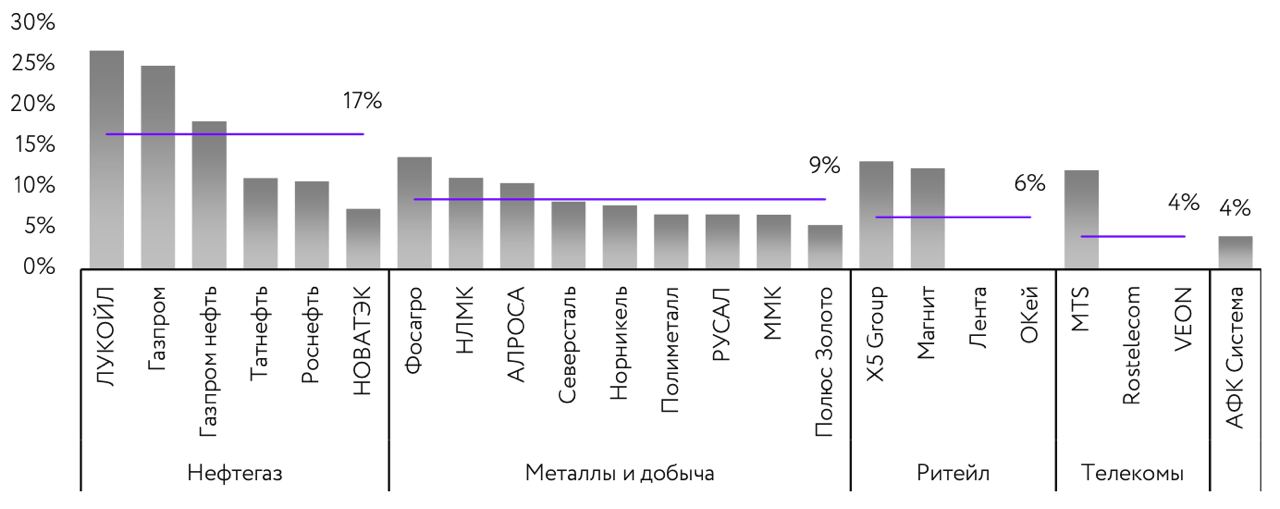

Дивидендная доходность по секторам

Сейчас наиболее доходный по дивидендам — нефтегазовый сектор. Некоторые бумаги сектора — например, акции «Газпрома», «Газпром нефти» и ЛУКОЙЛа — предлагают доходность на уровне или даже выше 20%. По оценкам «Атона», средняя доходность по сектору в ближайшие 12 месяцев составит 17%.

Что касается металлургического сектора, который ранее был лидером по дивидендной доходности на рынке, то он временно ушел на второй план. Аналитики ожидают, что акции металлургов обеспечат доходность в 9%.

«Производители стали взяли паузу и приостановили выплату финальных дивидендов за 2021 год и промежуточных за 2022 год, но даже после возобновления выплат мы ждем снижения доходности из-за падения цен на сталь и экспортных трудностей. Также «Норникель», скорее всего, снизит дивидендные выплаты после окончания действия акционерного соглашения, которое истекает в конце 2022 года», — спрогнозировали эксперты.

Они добавили, что на рынке есть бумаги с высокой доходностью и в других секторах (например, X5 Group с дивдоходностью в 13% и МТС с 12%), однако средняя доходность ретейла и телекоммуникационного сектора невысокая — 6% и 4% соответственно.

Фото: Скриншот страницы документа. в котором излагается стратегия «Атона» на 2023 год

Фото: Скриншот страницы документа. в котором излагается стратегия «Атона» на 2023 год

Топ-10 дивидендных акций

В своей стратегии «Атон» оценил перспективы выплаты дивидендов различными российскими компаниями и составил топ-10 бумаг, которые потенциально могут обеспечить наибольшую доходность на горизонте 12 месяцев.

Топ-10 этих компаний:

- ЛУКОЙЛ (прогнозная дивидендная доходность на ближайшие 12 месяцев 27%);

- «Газпром» (ожидаемая дивдоходность — 25%);

- «Газпром нефть» (18%);

- «ФосАгро» (14%);

- Мосбиржа (13%);

- Globaltrans (более 30%);

- Qiwi (более 30%);

- «Юнипро» (23%);

- X5 Group (13%);

- «Магнит» (12%).

Последние пять

эмитентов

приостановили выплаты, однако в будущем могут возобновить их, полагают эксперты. Компании отказывались от распределения прибыли, в том числе из-за неопределенности на рынках, а также санкционного давления на компании и ключевых акционеров.

Тем не менее, аналитики «Атона» указали на имеющиеся риски для дивидендных выплат. «Большинство российских компаний имеют прозрачную дивидендную политику, которая позволяет прогнозировать размер дивидендов на много лет вперед. Однако вероятно, что ряд компаний пересмотрит эту политику на более консервативную ввиду изменения рыночных условий. Также значительные риски представляет существенное падение цен на сырье, которое может привести к снижению прибыли и дивидендов сырьевых компаний», — предупредили в инвесткомпании.

Акции-фавориты

Аналитики «Атона» назвали акции, которым в целом отдает предпочтения на 2023 год. Среди них бумаги следующих компаний:

- сырьевой сектор: ЛУКОЙЛ, НОВАТЭК, «Русал»;

- финансовый сектор: «Сбер» и Мосбиржа;

- ретейл: «Магнит» и X5 Group;

- IT: «Яндекс» и VK

Аналитики считают, что в будущем такие негативные факторы для бизнеса «Русала», как крепкий рубль и падение цен на алюминий, исчезнут, в то время как компания снизила свою долговую нагрузку и зависимость от дивидендов «Норникеля», а также сама вернулась к выплате дивидендов. ЛУКОЙЛ же стал фаворитом «Атона» благодаря своей понятной стратегией и стабильным дивидендом, а также хорошим, как ожидается, результатам по итогам 2022 года. НОВАТЭК, в свою очередь, не так чувствителен к снижению потребления российского газа в Европе и есть признаки того, что компания достаточно успешно может развиваться в санкционных условиях.

Что касается «Сбера» и Мосбиржи, то обе компании торгуются с 50-процентным дисконтом к своим пятилетним средним мультипликаторам P/E (показывает отношение капитализации к прибыли компании). Помимо этого, «Атон» отметил, что обе компании являются лидерами рынка с устойчивой бизнес-моделью и высоким уровнем корпоративного управления, а также и «Сбер», и Мосбиржа нацелены на возобновление дивидендных выплат.

«Яндекс» и VK могут извлечь значительную выгоду от ухода иностранных конкурентов. По мнению экспертов, «Яндекс» при сохранении лидерства в сегментах поиска и такси продолжит наращивать потенциал своих быстрорастущих бизнесов. VK в то же время сможет выиграть от получения от «Яндекса» медийных активов и переходу части акций менеджменту компании.

«Магнит» и X5 Group стали фаворитами «Атона» благодаря сильным финансовым результатам и статусу защитных активов. «Магнит» также может выплатить щедрые дивиденды, а X5 Group из-за технических сложностей с выплатами может более активно инвестировать средства в рост бизнеса.

Кроме того, в список предпочтений аналитики «Атона» добавили компании второго эшелона (Globaltrans, Qiwi и «Юнипро»). «У них низкая

ликвидность

, а корпоративная структура препятствует выплате дивидендов в условиях санкций, при этом они оцениваются рынком по очень низким

мультипликаторам

относительно их исторических значений», — заключили эксперты «Атона».

Российский валютный рынок

По итогам 2023 года средний обменный курс доллара к рублю может превысить ₽70, ожидают в инвесткомпании.

Авторы стратегии отметили, что в 2022 году на российском валютном рынке произошли кардинальные изменения, из-за которых рубль значительно укрепился. Отчасти это произошло на фоне резкого сокращения импорта и значительного роста цен на энергоносители, которые привели к тому, что профицит по счету текущих операций в России в 2022 году достиг рекордно высоких значений и может приблизиться к $250 млрд.

Профицит текущего счета платежного баланса — это ситуация, когда общая сумма поступлений валюты в страну превышает ее отток за границу.

Кроме того, «на фоне многочисленных ограничений для банков, корпораций и частных лиц традиционные валюты (доллар США, евро и т.д) стали в плане владения дорогим и даже «токсичным» активом — риск «заморозки» этих средств слишком высок. В результате большинство экономических агентов стали последовательно сокращать позиции в этих активах», — отмечается в документе.

На этом фоне остро встала проблема поиска альтернативных вариантов вложений. Наиболее популярным вариантом стал китайский юань, но назвать его полноценной заменой традиционным валютам нельзя, заключили эксперты.

В результате после значительного ослабления обменного курса в феврале-марте рубль перешел к укреплению и в среднем за январь—ноябрь 2022 года курс доллара составил ₽68,73.

Фото: Скриншот страницы документа. в котором излагается стратегия «Атона» на 2023 год

Действие этих факторов, по мнению экспертов «Атона», в 2023 году начнет ослабевать. Ожидается, что объем энергетического экспорта будет сокращаться, в том числе из-за введения ЕС с 5 декабря 2022 года эмбарго на поставки российской нефти. Аналитики отметили, что при этом импорт постепенно восстанавливается, хоть и не столь быстрыми темпами.

В результате профицит по счету текущих операций будет снижаться. По оценке «Атона», процесс перехода из традиционных валют в альтернативные инструменты конечен и, вероятно, завершится к середине будущего года. При этом заметную роль в процессе может сыграть выпуск замещающих облигаций, куда эти ресурсы могут быть перенаправлены.

«На наш взгляд, это может способствовать возвращению стоимости рубля к фундаментально более обоснованным уровням. Вполне вероятно, что по итогам 2023 года средний обменный курс может превысить ₽70», — заключили эксперты.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене.

Подробнее

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов.

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Если вы не читали предыдущую статью про доходную стратегию, то рекомендую начать с нее.

Суть дивидендной стратегии — ваш капитал приносит деньги здесь и сейчас. Вы зарабатываете не на росте цены акции, а от регулярных поступлений денег на счет

То есть вы покупаете здоровье, крепкий сон и понятное финансовое будущее. Эта стратегия лично мне не подходит. У нее меньше гибкости, чем у доходной. Но есть люди, которым она подойдет идеально. Например, своей маме я порекомендую именно дивидендную стратегию.

Откуда вообще берутся дивиденды. Акция — это доля в бизнесе. Если бизнес успешен, то он приносит прибыль. Эту прибыль и распределяют пропорционально между акционерами.

Дивидендная стратегия подходит для зрелых и пожилых людей

Я немного категоричен. Допускаю, что есть и более молодые люди, которым подобная стратегия будет ближе всего.

Давайте разберем на примере. У нас есть пенсионер. Ему 65 лет. У него есть кое-какой капитал. Источниками капитала могут быть:

- Свой бизнес. Успешно проданный. Или не требующий личного участия.

- Высокооплачиваемая работа по найму. Он складывал излишки в “кубышку” на протяжении многих лет.

- Наследство от СССР в виде недвижимости. Пример: продал “трешку” в центре и переехал в “однушку” на окраине.

- Продажа ненужного “хлама”. Автомобиль, дача и пр.

Обратите внимание. Горизонт планирования такого человека неясен. Может он проживет 25 лет, а может год.

Основные принципы дивидендной стратегии

- Деньги — сегодня. Живые. Не виртуальные.

- Деньги — ежемесячно. Кушать на что-то надо.

- Четкий план поступлений. Мы всегда знаем размер и дату будущего денежного потока.

- Большую часть капитала держим в валюте потребления. Но кое-что и в твердой валюте.

- Прекращаем играть в любые авантюры: IPO, криптовалюты, трейдинг, роботы, перспективные ниши.

- Не играем в рост тела портфеля. Не рассчитываем на кризисы и глубокие коррекции.

- “Подушка безопасности” (депозиты, короткие облигации) сильно больше, чем у молодых инвесторов.

- Должны оставаться излишки на реинвестирование. Не проедаем тело капитала. Помним про сложный процент.

- По возможности обеспечиваем дополнительный доход для пополнения счета. Например, преподавание или работа на дому.

- Помним про налоги в 13%. Избежать их не получится.

Какой размер капитала должен быть. И сколько можно заработать?

Сколько денег нужно, чтобы была возможность жить на поступающие дивиденды?

Давайте считать.

Допустим, вы — одинокий человек. Живете в крупном городе. В активный период вам хватало 45.000 рублей в месяц на жизнь.

Вы не хотите снижать текущий уровень потребления.

Еще вам нужны средства для инвестирования. Допустим, еще 15.000 рублей в месяц.

При помощи дивидендной стратегии вам удается получить девятую доходность (9%). Это достижимая планка для рынка РФ.

60.000 х 12 = 720.000 рублей

Именно столько денег вам нужно в год дивидендами

8.000.000 рублей

Именно столько нужно для выхода на пенсию

Не так уж и много надо для счастья.:)

Вы можете играться с цифрами. Например, снизить уровень потребления. Или сократить немного объем средств, который вы направляете на реинвестирование.

Сходство с доходной стратегией

Дивидендная и доходная стратегия — близнецы-братья. Но есть нюансы:

- Дивидендные инвесторы гоняются за большими доходностями (двухзначными, например). Доходные инвесторы могут спокойно сидеть с меньшими дивидендами. Но знать, что в будущем эмитент способен нарастить прибыль и увеличить дивидендные отчисления.

- Дивидендные инвесторы обычно сидят только в бумажных активах. У доходных спектр инструментов шире.

- Дивидендные инвесторы почти никогда не надевают маску стоимостного инвестора. Доходные могут себе это позволить. Ведь доходность может быть не только от дивов, но и от роста тела.

- Дивидендный инвестор почти не смотрит на рост тела капитала.

Желания мажоритария платить дивиденды — главная заповедь дивидендного инвестора

Вы должны четко понимать, что вас не кинут и вам заплатят. Причины, по которым обычно платят вовремя и на регулярной основе:

- Нужен кеш. Мажоритарий (акционер с крупным пакетом акций, принимающий решения) затыкает дыры в других бизнесах.

- Компанию доит государство. Требование пополнять госбюджет.

- Материнская компания доит “дочку”.

- Смена владельца. Желание мажоритария заплатить по долгам за счет дивидендных выплат

- Скупка акций менеджментом.

- Некуда девать деньги. Резкий рост чистой прибыли.

Как понять намерения мажоритария? Посещать собрания акционеров, задавать вопросы и мониторить новостной поток по вашему эмитенту.

На какие моменты и показатели обращает внимание дивидендный инвестор

- Наличие у компании понятной дивидендной политики, прописанной в Уставе.

- История выплат.

- Размер дивидендов.

- Темпы роста дивидендов.

- Текущая прибыль.

- Нераспределенная чистая прибыль.

- Растущая динамика показателей компании.

Где смотреть?

В отчетностях компаний www.e-disclosure.ru/

Либо в агрегаторах blackterminal.ru/ и smart-lab.ru/q/shares_fundamental/

Риски дивидендной стратегии

Дивидендная ловушка

Высокие дивиденды могут скрывать в себе высокие риски. У вас всегда должен быть четкий ответ на вопрос… а почему, собственно, платят так много. Если у компании проблемы, то она может вести неразумную дивидендную политику.

Очень высокие дивиденды ограничивают рост бизнеса

Это означает, что компания не может тратить деньги на развитие. Ей приходится выводить средства акционерам.

Внимательно следите за коэффициентом Payout Ratio. Это процент от прибыли, который компания выплачивает акционерам в виде дивидендов. Например, если Payout ratio более 75-90%, то это повод задуматься.

Вас могут кинуть

Дивидендная доходность не гарантирована. Компания может отменить или уменьшить дивиденды. Данный риск больше свойственен рынку РФ. У нас еще нет устойчивых дивидендных традиций. Минимизировать подобный риск можно двумя способами:

- Диверсификация. В вашем портфеле должно быть более 15 див.бумаг. Тогда кидок одного из эмитентов не сильно ударит по общим платежам.

- Добавление в портфель дивидендных бумаг США. Об этом ниже.

Дивидендный инвестор делает ИКСЫ на дивидендах

Логично же, правда?

На рынке постоянно возникают возможности. Например, сравнительно недавно на рынке РФ был облигационный кризис. Можно было купить ОФЗ с двухзначной доходностью. Окно возможностей быстро захлопнулось. Но время на совершение покупок у инвесторов было

Дивидендные инвесторы не ловят дно, они используют «подушку» из депозитов и облигаций в моменты когда их полностью устраивает текущая див.доходность. 10% — хорошо… Случился кризис? Видим 20-30% доходность дивидендами? Вообще шоколад. Покупаем.

Дивидендный инвестор не боится неликвида

ОСТОРОЖНО! Не повторять новичкам!

Знаете ли вы, что на внебиржевом рынке раз в некоторое время случаются истории, когда можно купить бумагу с доходностью 40% (!!!) дивидендами и выше.

Минусы понятны. Не факт, что вы сможете быстро продать такую бумагу обратно. Но зачем же продавать сокровище? Если мы знаем всю ситуацию внутри компании, читаем отчетность, съездили на собрание акционеров и не видим проблем, то почему бы и не купить.

Покупают такие бумаги через голосовую заявку. Нужно позвонить брокеру и попросить совершить сделку с нужным эмитентом.

Начинайте изучать внебиржевой рынок ТОЛЬКО ПОСЛЕ ТОГО как во всех деталях освоите все тонкости дивидендной стратегии.

Дивидендный инвестор знает как получать “зарплату” раз в месяц и даже чаще

Многие почему-то боятся сезонности дивидендных выплат. Вы можете уже СЕЙЧАС сделать так, чтобы дивидендный и купонный доход капал на вашу карту не раз в полгода или год, а ЕЖЕМЕСЯЧНО. Как это сделать я детально описывал тут.

А что если? Мифы противников дивидендной стратегии

А вдруг кризис. Акции упадут на 70-80%. И дивиденды тоже.

Дивиденды в период кризисов не падают на 70-80%. Потому что не бывает такого, чтобы разом у всех компаний портфеля прибыль схлопнулась в разы. Особенно если портфель диверсифицирован по странам. Исключение — мировая война. Но вам в этот момент будет уже не до инвестиций.

В кризис многие компании наоборот оставляют дивиденды на прежнем уровне и даже поднимают их. Причины разные. Кому-то кеш нужен для затыкания дыр в других бизнесах. Кто-то боится страха инвесторов и еще большего падения цены акций.

Кстати, именно дивидендным инвесторам будет легче всего переносить сценарий аля Япония в 90-ые (резкое падение + долгий «боковик»). Дивиденды прокормят.

Дивидендные акции упадут также как и остальные

Это так. НО! Дивидендные акции в период кризисов падают меньше всех. Можете убедиться в этом, открыв графики из списка дивидендных аристократов США.

«Подушка безопасности» дивидендного инвестора может исчезнуть

Доходный инвестор держит «подушку безопасности» только в депозитах и ультракоротких облигациях.

В случае с депозитами он аккуратно раскидывает их по банкам. Чтобы подпадать под АСВ.

В случае с короткими облигациями он не продает их на панике, а спокойно дожидается погашения по номиналу и скупает подешевевшие акции. Обратите внимание, даже в лютые кризисы ультракороткие облигации падали в цене на 10-15%. Это ничто на фоне сложившихся в 10 раз акций.

А что насчет дивидендного трейдинга?

Дивидендный трейдинг не имеет никакого отношения к дивидендной стратегии инвестирования. Это удел спекулянтов.

Примеры бумаг

ВНИМАНИЕ! Список не является инвестиционной рекомендацией. Это просто пример.

Россия

Смотреть тут smart-lab.ru/q/shares_fundamental/?field=div_yield

Или тут blackterminal.ru/dividends

США, дивидендные аристократы

Входят в индекс S&P 500. Платят 25+ лет. Ликвидны. Высокая капитализация.

Держите весь список бумаг:

- 3M Company

- A. O. Smith Corporation

- Abbott Laboratories

- AbbVie, Inc.

- ABM Industries Incorporated

- Aflac Incorporated

- Air Products and Chemicals, Inc.

- Albemarle Corporation

- Amcor PLC

- American States Water Company

- Aptargroup, Inc.

- Aqua America, Inc.

- Archer-Daniels-Midland Company

- AT&T Inc.

- Atmos Energy Corporation

- Automatic Data Processing, Inc.

- Bank OZK

- Becton, Dickinson and Company

- Black Hills Corporation

- Brady Corporation Class A

- Brown & Brown, Inc.

- Brown-Forman Corporation Class B

- C.H. Robinson Worldwide, Inc.

- California Water Service Group

- Cardinal Health, Inc.

- Carlisle Companies Incorporated

- Caterpillar Inc.

- CDK Global Inc

- Chevron Corporation

- Chubb Limited

- Church & Dwight Co., Inc.

- Cincinnati Financial Corporation

- Cintas Corporation

- Clorox Company

- Coca-Cola Company

- Colgate-Palmolive Company

- Commerce Bancshares, Inc.

- Community Bank System, Inc.

- Consolidated Edison, Inc.

- Cullen/Frost Bankers, Inc.

- Donaldson Company, Inc.

- Dover Corporation

- Eaton Vance Corp.

- Ecolab Inc.

- Emerson Electric Co.

- Essex Property Trust, Inc.

- Expeditors International of Washington, Inc.

- Exxon Mobil Corporation

- Fastenal Company

- Federal Realty Investment Trust

- Franklin Resources, Inc.

- General Dynamics Corporation

- Genuine Parts Company

- H.B. Fuller Company

- Hormel Foods Corporation

- Illinois Tool Works Inc.

- International Business Machines Corporation

- J.M. Smucker Company

- John Wiley & Sons, Inc. Class A

- Johnson & Johnson

- Kimberly-Clark Corporation

- Kontoor Brands, Inc.

- Lancaster Colony Corporation

- Leggett & Platt, Incorporated

- Lincoln Electric Holdings, Inc.

- Linde plc

- Lowe’s Companies, Inc.

- McCormick & Company, Incorporated

- McDonald’s Corporation

- MDU Resources Group Inc

- Medtronic Plc

- Meredith Corporation

- MSA Safety, Inc.

- National Fuel Gas Company

- National Retail Properties, Inc.

- New Jersey Resources Corporation

- NextEra Energy, Inc.

- Nordson Corporation

- Nucor Corporation

- nVent Electric plc