Содержание статьи

Показать

Скрыть

Диверсификация — это одно из первых слов, которые слышит любой, кто начинает интересоваться инвестициями. Англоязычный термин diversity буквально переводится как «разнообразие». Это довольно точное определение диверсификации инвестиционного портфеля. Его составляющие в идеале действительно должны быть разнообразными, так как вкладывать все свои деньги в какой-то один актив слишком рискованно. Можно сорвать куш, но гораздо более вероятно остаться ни с чем. Чтобы уменьшить возможные убытки, стоит диверсифицировать свой портфель, то есть вкладывать деньги в разные активы.

Как работает диверсификация портфеля

Диверсификация работает как способ снижения риска. Допустим, у человека есть миллион рублей. На весь миллион он покупает акции какой-нибудь одной компании, а затем оказывается, что цена на них обвалилась на 50%. Соответственно, инвестор теряет 500 000 рублей. Теперь представим, что человек вложил не весь миллион в убыточные акции, а только 200 000 рублей, а остальное распределил, например, между банковским депозитами, облигациями и валютой. При таком сценарии потери от акций составят всего 100 000 рублей, и этот минус может компенсировать доход от вкладов, облигаций и роста валюты. Таким образом, несмотря на крайне неудачную сделку с акциями, инвестор как минимум может ничего не потерять, а как максимум — заработать. Без диверсификации — убыток в полмиллиона, с диверсификацией — он или несущественный, или даже инвестор получает прибыль.

Диверсификация простыми словами — это стратегия распределения ресурсов, в первую очередь позволяющая минимизировать риски убытков.

Разобраться в инвестициях

Но у любой медали есть и оборотная сторона. Диверсификация страхует инвестора от больших потерь, но при этом не дает и получить максимальную прибыль. Вернемся к нашему примеру с миллионом. Предположим, что акции, в которые он был инвестирован, не подешевели, а напротив, подорожали на 50%, то есть инвестор получает плюсом сразу полмиллиона. В случае же с диверсифицированным миллионом акции принесут только 100 000 рублей. Столько же придет от депозитов, облигаций и валюты. Получается, что без диверсификации инвестор заработал бы 500 000 рублей, а с диверсификацией лишь 200 000 рублей.

Плюсы диверсификации

- Защита от больших убытков

- Снижение инвестиционных рисков

- Сбалансированный портфель

- Потенциально более высокая доходность в долгосрочной перспективе

Минусы диверсификации

- Ограничение возможной прибыли

- Сложность в управлении при большом количестве инструментов

Работает ли диверсификация для инвестора в 2022 году

2022 год нагляднее некуда показал для инвесторов, зачем нужна диверсификация активов. Тот, кто держал, к примеру, все свои сбережения в долларах в банке или вложился исключительно в еврооблигации или в расчете на рекордные дивиденды закупился акциями «Газпрома», наверняка оказался недоволен выбранной инвестиционной моностратегией.

После февраля ситуация на российском фондовом и валютном рынках кардинально изменилась, строить прогнозы стало сложнее, полностью застраховаться от убытков было нельзя. Однако в лучшем положении оказались те инвесторы, которые не держали все яйца в одной корзине. По большинству активов было обвальное падение, но были и неплохие возможности для заработка.

УЗНАТЬ БОЛЬШЕ ПРО ИНВЕСТИЦИИ

К примеру, нефть с февраля к середине июня подорожала с 90 долларов за баррель Brent до 125 долларов, так что, купив фьючерсы на черное золото, можно было получить прибыль почти в 40%. Или другой пример. В марте можно было открыть долгосрочные депозиты под фантастические 20–25% годовых и получать гарантированную доходность без риска. На рынке акций также можно было найти растущие истории. Например, котировки «Русгидро» после февральско-мартовского обвала затем выросли, заработать на этом можно было больше 30%.

У обладателей диверсифицированных портфелей даже при сверхжестком кризисе больше возможностей для заработка и компенсации потерь, чем у тех, кто не считает нужным распределять инвестиции по разным активам.

Виды диверсификации

1. По видам активов

Наиболее распространенный способ диверсификации. Инвестор вкладывает деньги в инструменты, относящиеся к разным финансовым рынкам: в акции, облигации, фьючерсы, опционы, биржевые фонды, структурные продукты, валюту, криптовалюту, депозиты, драгоценные металлы, недвижимость, инвестиционное страхование. Суть в том, что пока один вид активов может падать, другой может, напротив, дорожать. К примеру, когда на мировом рынке растет курс доллара, как правило, падают котировки золота, и наоборот. Или когда ставки по вкладам становятся малопривлекательными, начинает дорожать недвижимость. Диверсификация вложений по разным видам активов позволяет делать своеобразные страховые стратегии.

2. По секторам экономики

Диверсификация портфеля обязательно должна проводиться с учетом специфики конкретных секторов экономики. Есть защитные и циклические сектора. В новых технологичных секторах преобладают акции роста, в более традиционных сыграет дивидендная история. Также важна геополитическая обстановка и макроэкономическая конъюнктура.

Акции гонконгских компаний в России торгуются уже месяц. Первые итоги и прогнозы на будущее

К примеру, основной санкционный удар пока пришелся на российский банковский сектор. Поэтому акции российских банков сейчас находятся под большим давлением. При этом санкционные ограничения привели к взлету цен на нефть и газ, соответственно, нефтегазовые компании получают дополнительную прибыль. Из-за все тех же санкций сейчас выигрывают компании, чей бизнес ориентирован на внутренний спрос. Все эти факторы и нужно учитывать при секторальной диверсификации, то есть не покупать бумаги компаний только из какого-то одного сектора экономики, а вкладываться в эмитентов из разных отраслей.

3. Внутри одного класса активов

После того как произведена диверсификация по видам активов, можно переходить на следующий уровень — к диверсификации в рамках конкретного актива. Допустим, инвестор решил вложиться в акции, тогда нужно будет определиться, акции скольких компаний он будет покупать — двух, трех или сразу тридцати. Общепринятым правилом считается, что на бумаги одной компании не должно приходиться больше 5% всего портфеля акций. При таком весе получается, что акции больше 20 эмитентов покупать не стоит. Такой подход почти полностью устраняет несистемные риски.

4. По странам

Диверсифицированность по странам снижает риски, присущие конкретной стране. К тому же она позволяет сделать диверсифицированный портфель по валютам. Суть в том, что в разных странах разные инвестиционные возможности и текущее состояние экономики и фондового рынка. Когда в одних странах экономический спад, в других может быть рост. Кроме того, в мире есть развитые и развивающиеся страны, что также стоит учитывать при диверсификации вложений. В последних риски выше, но и доходность инвестиций зачастую больше.

Подобрать брокера

5. По валютам

Страновая диверсификация подразумевает и валютную. Экономики разных стран имеют различный темп роста, торговый баланс, промышленные и производственные мощности, потенциал роста. Помимо этого влияет и денежно-кредитная политика регуляторов. В результате меняются курсы валют, деньги подвергаются инфляции в разной степени.

В текущей геополитической ситуации валютная диверсификация сопряжена с большими рисками. Однозначно можно сказать, что в корзину валют для диверсификации можно добавить валюты дружественных стран, в частности юань.

Как выбрать способы диверсификации

Способ диверсификации портфеля в первую очередь зависит от размера средств. Зависимость простая: чем больше сумма, тем больше вариантов инвестирования. Если у человека в распоряжении 10 000 рублей, ему вряд ли подойдет диверсификация по классам активов, так как это будет не особо выгодно. В таком случае лучше рассмотреть возможность инвестирования через паевые инвестиционные фонды. При сумме в 100 000 рублей можно попробовать разбить портфель по видам активов, например, купить акции, облигации, фьючерсы и ПИФы.

Как и зачем инвестировать в драгоценные металлы и как выбрать между золотом и палладием

При выборе способа диверсификации надо определить инвестиционные цели: хочется получать максимальную прибыль или на пару процентов по доходности обгонять инфляцию? Способ диверсификации должен определяться также исходя из отношения к инвестиционному риску.

Начинающему инвестору может быть непросто самостоятельно сформировать эффективный и сбалансированный портфель. В этом случае могут помочь советы инвестиционного консультанта и готовая стратегия диверсификации от брокеров. В таком случае лучше обратиться за помощью к профессионалам. Многие брокеры, в том числе представленные в инвестиционном разделе Банки.ру, предлагают уже готовые портфельные решения. В Народном рейтинге инвестиционных компаний можно почитать отзывы клиентов.

Памятка

Диверсификация простыми словами — это способ распределения ресурсов для снижения риска.

Плюсы:

- Защита от больших убытков

- Снижение инвестиционных рисков

- Сбалансированный портфель

- Потенциально более высокая доходность в долгосрочной перспективе

Минусы:

- Ограничение возможной прибыли

- Сложность в управлении при большом количестве инструментов

Кризисный 2022 год наглядно показал, зачем нужна диверсификация портфеля. Она помогает сохранить сбережения, уйти от огромных убытков, разнообразить источники дохода.

Типы диверсификации:

- По видам активов

- По секторам экономики

- Внутри одного класса активов

- По странам

- По валютам

Как получить готовый сбалансированный портфель, можно узнать у брокера. Подобрать подходящего можно на сервисе Банки.ру, а здесь можно почитать отзывы действующих клиентов.

Дмитрий ВЕРЕТЕННИКОВ для Banki.ru

Все знают главное правило инвестора: нужно диверсифицироваться. Это означает разбивать вложения на части. Если одни окажутся неудачными, другие вытянут портфель в плюс. Тогда на круг доходность лучше, чем при вложении денег только, к примеру, на депозит. Давайте разберёмся, насколько справедлив такой подход и как правильно проводить диверсификацию.

Диверсификация — это

Понятие диверсификации в учебниках и энциклопедиях: «Диверсификация — это распределение инвестируемых или ссужаемых денежных капиталов между различными объектами вложений с целью снижения риска возможных потерь капитала».

Всё точно, но слишком сложно. На бытовом уровне понимания риска это означает, что «нельзя класть все яйца в одну корзину» — если одна корзина упала и разбилась, другая осталась цела. На языке экономики и финансов это означает: если у вас есть инвестиции, то надо разбить их на части и распределить по разным инструментам. Это — принцип диверсификации.

Допустим, у вас есть некоторый запас сбережений — миллион рублей. Вы разбили его на три части: депозит в банке, облигации и акции. Это очень грубо, так как облигации и акции тоже должны быть разными, и тогда внутри каждой группы пройдёт собственная диверсификация. Это и есть практическое применение метода диверсификации с использованием различных финансовых инструментов.

На самом деле всё несколько сложнее: есть много подходов к диверсификации, к тому, как правильно составлять инвестиционный портфель и как подбирать активы.

В любом случае мы разделяем инвестиции, чтобы их приумножить.

Стратегия заключается в том, что «правильный» портфель позволяет снизить риски. Если стоимость инвестиционного портфеля «просела» в цене или не принёс дивидендов один актив, четыре других, наоборот, порадовали ростом. Да, есть и обратная сторона: так, если бы вы вложили все сбережения в четыре актива, которые «выстрелили», то ваша прибыль была бы выше.

Но на каждую ситуацию страховку не найдёшь. Как в том сюжете о мальчике, который покупал в автобусе два билета, один из них клал в левый карман курточки, а второй в правый. На случай, если он один билет потеряет, второй будет цел, и его не оштрафуют. А на случай, если потеряет оба, мальчик держал… проездной. И вроде бы предусмотрительная схема, только на все случаи жизни билетиков не напасёшься, да и каждый из них тоже стоит денег.

Бывают ситуации, когда инвестор отказывается от диверсификации и вкладывает все средства в один актив. Так можно поступать, если вы действительно всё просчитали и идёте на риск осознанно.

Виды диверсификации

Диверсификация бывает и в реальном секторе. Диверсификация делится на такие виды:

Связанная

Связанная диверсификация подразумевает расширение сфер деятельности бизнеса. Она предполагает организацию более тесных связей между частями бизнеса. Этот метод ещё называют концентрической диверсификацией.

Связанная горизонтальная

Стратегия горизонтальной диверсификации означает расширение линейки продукции, которая подобна той, что уже выпускается, увеличение ассортимента товаров.

При этом варианте развития бизнеса собственникам, чтобы развивать бизнес дальше, не требуется проводить замены оборудования. Горизонтальной называют диверсификацию, когда происходит расширение ассортимента, захватываются дополнительные ниши на потребительском рынке. Если планируемое расширение производственных мощностей более масштабно, то закупаются новые станки, происходит выход на новые территориальные рынки или же организуется выпуск продукции в филиалах. Ещё один пример горизонтальной диверсификации — приобретение фирм того же профиля в других регионах или городах.

Связанная вертикальная

Стратегия предполагает выстраивание производственной цепочки под единым контролем. Самый яркий пример вертикальной диверсификации — вертикально интегрированные компании, образованные в России при приватизации советского топливно-энергетического комплекса. Они включают скважины, где добывают нефть, нефтеперерабатывающие заводы, нефтебазы (оптовое торговое звено), сети АЗС (розничная продажа бензина).

Другим примером вертикальной стратегии можно назвать ситуацию, когда компания больше не реализует свои товары через посредников, а открывает собственные магазины.

Таким образом, вертикальная означает, что в единые холдинги объедены все звенья рыночной цепочки: от сырья до продажи конечному потребителю.

Несвязанная

Несвязанная диверсификация — это направление владельцем компании (или самой компанией) средств в отрасли, не связанные с основной деятельностью. Если применяются эти методы, масштаб бизнеса в общем растёт, но возникает риск потери эффективности управления, а иногда и риски банкротства.

Комбинированная диверсификация

Предполагает применение диверсификации не менее чем по 2 элементам.

Диверсификация бизнеса и производства

Диверсификация в менеджменте часто понимается как направление финансовых ресурсов на новые точки развития — расширяется или ассортимент, или рынок сбыта. Результатом этого процесса является повышение устойчивости финансовой или производственной структуры. При большом масштабе может возникнуть холдинг, вплоть до концернов мирового масштаба.

Например, к международной диверсификации (несвязанной или связанной) прибегают, если национальная завершена. Стратегия выстраивается не только по отдельным видам бизнеса, но и с учётом местных особенностей рынка, модели потребления продукта.

Есть и другие виды диверсификации бизнеса и производства:

- Предприятие с отсутствием ассортимента товаров, которое выпускает лишь один продукт (или их ряд, но на долю главного приходится 95% выпуска или более), считается однопродуктовым.

- Компании, где в ассортименте продукции основной занимает от 70 до 95% выпуска называют компаниями с доминирующим продуктом.

- Если же около 70% выпуска приходится на группу связанных товаров, то это фирмы со связанным сбытом.

- Если продукты компании имеют узкое применение, то это специализированная компания.

- Если же компания предлагает разнообразие товаров, то её называют диверсифицированной.

Диверсифицировать бизнес можно по разным причинам — стабилизация положения компании в условиях конкуренции, реакция на изменение конъюнктуры, снижение предпринимательских рисков, в том числе при увеличении разнообразия товаров.

Диверсификация рисков

Диверсификация рисков в финансовом менеджменте — это набор приёмов, которые приводят к рассредоточению капитала. Это предполагает распределение средств инвесторов на малосвязанные сегменты различных рынков.

Подразумевает инвестирование, при котором капитал направляется на рынок ценных бумаг, причём в разные его части (рынок акций, облигации). Чтобы диверсифицировать риски снижения прибыли, активно применяются страховочные приёмы, чаще всего через производные финансовые инструменты. При покупке акций можно приобрести опцион на право их продажи (Put). Если акции вырастут в цене, то владелец получит значительный выигрыш. Если же они переживут сильное падение, то вы предъявите Put или с выгодой перепродадите его. Опцион выручит — хотя вы всё равно получите убытки, но с помощью опциона они будут минимально возможными.

Очень выручает распределение вложений между странами: покупка разнообразных валют, ценных бумаг из различных юрисдикций.

Нельзя забывать и про отраслевую диверсификацию: так, если вы хотите минимального риска, то нет смысла покупать лишь нефтяные акции — даже из разных стран. Намного разумней приобрести портфель, где при грамотном распределении будут представлены бумаги банков, компьютерных компаний, электроэнергетики, металлургических комбинатов.

Диверсифицированная экономика

Диверсифицированная экономика — это национальная экономика, которая максимально устойчива к ценовым колебаниям на внешних рынках и максимально обеспечивает возможность поступательного развития.

Диверсификация достигается за счёт гармоничного развития различных секторов, создания финансовых резервов.

Пример от обратного. Развивающаяся страна экспортирует на внешний рынок какао-бобы или бананы. В случае реализации риска снижения цен на мировых сырьевых биржах на данные товары, государство столкнётся не только с финансовыми, но и с социальными проблемами, что приведёт к снижению экономических показателей. Аналогичный негативный эффект возможен из-за биологических причин — например заболевания, уничтожающего целые плантации экспортных культур.

Здесь мы видим негативный опыт отсутствия диверсификации.

Пример положительный. Нидерланды во второй половине ХХ века столкнулись с неожиданной проблемой. На шельфе Северного моря были обнаружены значительные запасы природного газа. Приток валюты обогатил страну. Казалось бы, плюс и только. Но газовый сектор полностью «задавил» инвестиционную активность во всех других отраслях. Явление получило название «голландская болезнь». Лишь умелые действия правительства помогли преодолеть её и не превратить процветающее европейское королевство в страну третьего мира.

Диверсификация инвестиционного портфеля

Формируя портфель, грамотный инвестор или нанятый им управляющий должен в первую очередь понимать, какая мера риска убытков для него приемлема при распределении инвестиций.

Иными словами, что главнее для долгосрочных инвесторов при распределении ресурсов — получить максимальную прибыль при удачном стечении обстоятельств или потерпеть минимально возможный убыток, если конъюнктура будет против желаемого.

Диверсификация портфеля — это и есть меры, которые позволят снизить риски. Разбивать его можно по разным критериям. Назовём основные: отрасли, валюты, страны (в еврозоне разные страны), инвестиционные инструменты (акции, облигации, производные ценные бумаги, депозиты и другие возможные инструменты).

Снижение рисков и формирование надёжного портфеля

Приведём пример стратегии диверсификации успешных инвесторов: вы решили вкладывать деньги в нефтяные акции и вдобавок к российским прикупили бумаги из США, Бразилии, Ближнего Востока. Степень диверсификации получится недостаточно высокой.

А вот если к российской нефтяной акции вы купите акции американского банка, канадского производителя удобрений и немецкого автомобильного концерна, то степень диверсификации будет высокая.

Теперь легко себе представить, что будет чувствовать владелец первого портфеля при резком повышении цен на нефть. А что он будет чувствовать, если цена барреля внезапно рухнет?

Перечислим основные методы диверсификации рисков.

По классу активов

Предполагают покупку как акций, так и долговых инструментов инвестирования (облигаций) или помещение денег на депозит. Если акции упадут, то проценты второй части портфеля обеспечат прибыль.

Пример: инвестор распоряжается отдельно долями активов — 90% средств вкладывается в надёжные облигации, 10% в самые надёжные акции («голубые фишки»).

По государствам

Время от времени даже в стабильных государствах происходят потрясения. Например, выход Великобритании из ЕС. Поэтому перераспределение капитала по разным странам разумно.

По отраслям

Компании одних отраслей отличаются надёжностью, но малой доходностью. Другие, наоборот, могут выстрелить.

Пример из первых — акции коммунальных компаний из Северной Америки. Воду люди будут пить, пока живы, и услугами канализации пользоваться будут до самого последнего дня.

Пример из вторых. Биотехнологическая компания, работающая над лекарством от рака. Если её технология «выстрелит», то акции превратятся в золото. А если нет…

Вывод прост: для выгодного вложения денежных средств надо уметь находить место в портфеле бумагам разного направления.

По валютам

Аналогична диверсификации по странам, способствует уменьшению валютных рисков. С поправкой на то, что есть несколько стран, где на валютных рынках только одна валюта. А есть страны, которые имеют собственные деньги, но их курс привязан к старшей валюте (так живёт периферия ЕС). Диверсификацию рынка валюты используют, чтобы получать достаточную доходность инвестиций при колебании какого-либо валютного рынка.

Можно, конечно, не заморачиваться, а стать пайщиком фонда взаимных инвестиций. Там уже выполнили грамотную диверсификацию.

Плюсы и минусы диверсификационной стратегии

Минусы диверсификации вытекают из преимуществ.

Преимущества

С помощью диверсификации повышается надёжность вложений.

Например, поднялись ставки на финансовом рынке. Ваши акции банков от этого будут в плюсе, а акции компаний из реального сектора в минусе.

Ещё пример. При снижении стоимости рубля ваш депозит в долларах или евро, где лежала сумма на покупку двухкомнатной квартиры, «потяжелел», и теперь, разменяв его на рубли, можно купить трёхкомнатную квартиру. В этом случае диверсификация помогает заработать на приобретение бо́льшего по площади жилья.

Так что не зря рекомендуют диверсифицировать валюту депозитов. Ответим на ещё один вопрос: почему плохо держать все сбережения в СКВ (свободно конвертируемой валюте)? Да потому что ставки по ним минимальны, особенно в финансовый кризис. А в период дорогой нефти (который может длиться годами) рубль дорожает.

Недостатки

Неизбежно, что повышая надёжность, мы снижаем доходность и стоимость портфеля.

Примеры диверсификации

И в мире, и в России можно найти как удачные, так и неудачные примеры диверсификации.

Пример 1

Поглощение гигантом мира развлечений Walt Disney Co. относительно молодой мультипликационной компьютерной студии Pixar в 2007 году пошло на пользу двум сторонам. Отметим, что до сделки акции двух этих фирм обращались на бирже. После объединения акционеры Pixar стали владельцами акций большой компании, а акции Walt Disney Co. значительно выросли.

Предыстория сделки такова. В середине 80-х Джордж Лукас («отец» киносаги «Звёздные войны») вынужденно продал Pixar легендарному предпринимателю Стиву Джобсу (сооснователю корпорации Apple) за 5 миллионов долларов. Довольно долго Джобс финансировал компанию из собственного кармана. И вот студия выпустила первый удачный мультфильм, затем другой. Disney понял, что проморгал сегмент. В итоге было достигнуто соглашение, в результате которого большая киностудия диверсифицировала бизнес. В момент поглощения Pixar оценивался уже в 7,4 млрд долларов, львиная доля досталась мистеру Джобсу.

Пример 2

В 1999 году известный издательский дом Cosmopolitan решил диверсифицировать продуктовую линейку. Не просто расширить её очередным новым журналом, а уйти в новый мир пищевой индустрии и выпустить… йогурт.

Логика компании была понятна: состоятельные дамы-читательницы недешёвого издания наверняка питаются здоровыми продуктами. Бренд известной компании должен был сработать. Однако, стоило учесть, что кисломолочная продукция — это высококонкурентный рынок, требующий серьёзных вложений в продвижение нового товара. Cosmopolitan рассчитывал только на силу бренда. В итоге производство йогурта свернули.

Пример 3

Выстраивание экосистемы Сбербанка. Сейчас банк-лидер финансового сектора владеет бизнесами не только в финансовой сфере. В его «орбиту» попали телекоммуникационные компании, страховые компании, брокерская контора, управляющая компания и многое другое.

Пример 4

Концерн «Калашников» помимо боевого оружия активно продвигает и другую, «мирную» продукцию. Это охотничье, гражданское и спортивное оружие. А также совсем далёкие от оружейной темы автомобильные компрессоры, медтехнику, беспилотные летательные аппараты.

Выводы

- При инвестировании капитала непрофессионалы должны использовать диверсификацию вложений.

- Наиболее диверсифицированными рекомендуется делать портфели, если их владелец пожилого возраста или предвидит, что по личным обстоятельствам ему может потребоваться изъятие инвестиционных денег из оборота.

- Неизбежная плата за диверсификацию — это снижение общей доходности, связанное с распределением.

- Для выгодного вложения капитала можно диверсифицировать портфель с помощью нескольких приёмов одновременно.

- Покупка пая инвестиционного фонда — готовое решение по выбору стратегии диверсификации.

Популярные вопросы

Что такое диверсификация кредитного портфеля?

Диверсификация кредитов — это выдача их с разными видами обеспечения, под разные ставки, на различные сроки. Заёмщики тоже бывают разные — физические и юридические лица (малый, средний и крупный бизнес), и банк должен диверсифицировать под них свою продуктовую линейку.

Что означает диверсификация валютных резервов банка?

Это размещение банком резервов в финансовые инструменты, номинированные в различных валютах.

Что такое конгломератная диверсификация?

Это диверсификация при развитии холдингов, когда в него включаются технологически не связанные организации. На производствах это переход к выпуску новых, технологически не связанных видов продукции.

Что такое диверсифицированный рост?

Это развитие организации в новых для себя секторах экономики.

Марина Михайловна Шитова

Эксперт по предмету «Банковское дело»

Задать вопрос автору статьи

Диверсификация кредитного портфеля как один из методов минимизации кредитного риска

Диверсификация ссудного портфеля банка осуществляется на основании использования основного из способов минимизации кредитного риска (рисунок 1) путём размещения кредитов по разным категориям ссудозаёмщиков, срокам выдачи, формам обеспечения, используемым кредитным инструментам, степеням риска, географической принадлежности, сферам деятельности, а также другим признакам на основе установленных внутрибанковских лимитов.

Рисунок 1. Способы защиты от кредитных рисков. Автор24 — интернет-биржа студенческих работ

Сделаем домашку

с вашим ребенком за 380 ₽

Уделите время себе, а мы сделаем всю домашку с вашим ребенком в режиме online

Определение 1

Диверсификация кредитного портфеля – это выдача ссуд широкому кругу клиентов с охватом различных отраслей и клиентов (юридических и физических лиц резидентов и нерезидентов), с различным размером, сроками, процентами, обеспечением по кредитам в соответствии с проводимой кредитной политикой.

Система риск – менеджмента в кредитных организациях должна строиться с учётом диверсификации ссудного портфеля, которая включает: непрерывный процесс идентификации; анализ и оценку; оптимизация, мониторинг и контроль рисков; последующая оценка адекватности применяемой методики управления рисками.

Диверсификация ссудного портфеля кредитной организации должна осуществляться на стадии принятия решений о выдаче кредита банками с использованием определённых методов.

Методы диверсификации кредитного портфеля и их характеристика

При минимизации рисков путём диверсификации используются следующие основные методы, которые применяются при обеспечении достаточной диверсификации кредитного портфеля:

«Диверсификация кредитного портфеля банка» 👇

- рационирование ссуды, предполагающее: установление различных лимитов по отдельным или группам кредитозаёмщикам, связанных с их кредитоспособностью, со сроками, размерами, видами процентных ставок и др. условиями выдачи кредитов;

- прямое утверждение лимитов для всех ссудозаёмщиков кокретной группы (так, для граждан по потребительским кредитам) в абсолютном размере или по совокупным удельным весам в кредитном портфеле банков;

- приём залогов или поручительств по ссудам, которые позволяют возместить кредитные потери за счёт имеющегося обеспечения кредита. Однако, это относится к кредитам, которые имеют различные формы обеспечения в размере ссуды и процентов по ней. В ссудном портфеле помимо таких кредитов имеются недостаточно обеспеченные, либо вообще без обеспечения. Если преобладают последние две группы, то увеличивает возможность потерь. В свою очередь, обеспеченные ссуды должны различаться по видам обеспечения, его качеству, возможности реализации;

- использование набора разных видов процентных ставок и способов начисления и выплаты процентов по кредитам. Процентные ставки за использование ссуды – самый действенный инструмент по минимизации кредитных рисков, а также влияет на реальное стимулирование повышения эффективности вложений банка в кредитный портфель. Если не не соблюдаются сроки выплат основного долга и процентов банк может защитить себя от кредитных рисков при помощи взимания утверждённых договором повышенных процентов. У минимизации кредитного риска имеется и технический аспект, например, использование различных методов начисление процентов по ссудам (годовая процентная ставка, простые проценты, дисконтирование, аннуитентный платёж);

- диверсификация ссудного портфеля по срокам. Разная срочность с учётом различных процентных ставок по кредитам позволяет иметь различные уровень и размеры колебаний косвенно принимаемых на себя деловых рисков ссудозаёмщика.

Все выше перечисленные методы можно отразить схематично (рисунок 2)

Рисунок 2. Методы диверсификации кредитного портфеля банка. Автор24 — интернет-биржа студенческих работ

Классификация диверсификации кредитного портфеля по типам и их характеристика

Портфель ссуд по признаку диверсифицированности можно классифицировать следующим образом:

- диверсифицированный кредитный портфель — это все кредиты, которые отвечают требованиям диверсификации по всем видам кредитных вложений (объектам размещения, срокам, валютам, доходности и т. д.);

- концентрированный кредитный портфель — это портфель, в котором достаточно высокий удельный вес занимают кредитные вложения определенного вида или одной категории заемщиков.

В данном случае портфель формируется из следующих принципов:

- доходность – достижение наибольшей рыночной стоимости портфеля в каждый момент времени;

- срочность – разбивка ссудной задолженности в портфеле по срокам получения дохода;

- возвратность – ссуды должны быть оценены, иметь источники первичного погашения (выручку юридических лиц, доходы физических лиц и др.), а также вторичные источники в виде обеспечения;

- соблюдение минимального размера просроченной ссудной задолженности и доведения её до нулевого значения в портфеле.

На практике обычно применяется несколько типов диверсификации кредитного портфеля: клиентам и сферам экономики; географической принадлежности; срокам погашения, размерам ссуд, валютам и др.

Замечание 1

В соответствии с принятой кредитной политики банк строит кредитный портфель с учётом имеющейся клиентской базы, в большей степени величина портфеля складывается из ссуд корпоративных клиентов.

Диверсификация кредитного портфеля корпоративных клиентов приведена на рисунке 3.

Рисунок 3. Диверсификация кредитного портфеля юридических лиц. Автор24 — интернет-биржа студенческих работ

Свои особенности применяют при диверсификации кредитного портфеля и розничные банки.

Географическая ориентация диверсификации ориентируется на привлечение клиентов из различных регионов страны или государств.

Замечание 2

Квадрат устойчивости кредитного портфеля при его диверсификации: срочность, оптимальный размер ссуды; ликвидность залога, отсутствие или наличие негативной информации.

Диверсификация по срокам: краткосрочные ссуды предоставлены сроком до года; от года до трёх лет – среднесрочные кредиты, размещённые на срок свыше трёх лет – долгосрочные. С точки зрения кредитных рисков большая степень возникает у долгосрочных ссуд.

Диверсификация по срокам погашения кредита предусматривает предоставление ссуд на различные сроки. В данном случае поступление процентов по кредиту и погашение ссудной задолженности будет происходить по различным срокам, что будет давать кредитным организациям иметь определенный финансовый манёвр и исключат случаи невыполнения банком своих обязательств.

Диверсификация по величине кредита предусматривает отсутствие либо наличие крупных кредитных рисков и их концентрацию.

Диверсификация кредитного портфеля по видам валют, что наиболее оптимальной является структура ссудного портфеля в разрезе валют, при условии, что в рублевом эквиваленте сформировано не менее 60% кредитного портфеля.

Находи статьи и создавай свой список литературы по ГОСТу

Поиск по теме

Слышали знаменитую английскую пословицу «Не кладите все яйца в одну корзину»? Если мы просто скажем, что это и есть основной принцип диверсификации, скорее всего, у вас возникнут новые вопросы: как правильно перенести эту аналогию на инвестиции, достаточно ли для диверсификации купить акции трех компаний и так далее. Собрали в этом материале простые ответы на вопросы о грамотном распределении активов.

Диверсификация — единственный бесплатный обед инвестора

Диверсификация — это инвестирование средств в разные активы для снижения рисков. К примеру, если вы вкладываете деньги только в акции Газпрома, Роснефти и Лукойла, то это сложно назвать диверсификацией, потому что все три компании российские и относятся к нефтегазовой отрасли. Если в один день природные ресурсы по какой-то причине обесценятся, вы потеряете большую часть своих накоплений. Важно распределять активы по разным классам, странам и отраслям.

Лауреат Нобелевской премии по экономике и автор современной портфельной теории Гарри Марковиц ещё в середине прошлого столетия доказал, что диверсификация — это единственный «бесплатный обед» инвестора (Diversification is the only free lunch). Это значит, что, комбинируя между собой различные активы, инвестор может добиться большей доходности при заданном риске.

Инвестиционный риск — это вероятность частичной или полной потери вложенных средств в финансовые активы.

Согласно современной портфельной теории, для измерения инвестиционного риска портфеля используется расчет волатильности и корреляции дневных доходностей активов на исторических данных. Но так сильно углубляться в математические выкладки в этой статье мы не будем. Гораздо важнее — разобраться, как простыми действиями обеспечить наилучшую диверсификацию долгосрочного инвестиционного портфеля.

Какие существуют виды диверсификации

Есть как минимум четыре вида диверсификации:

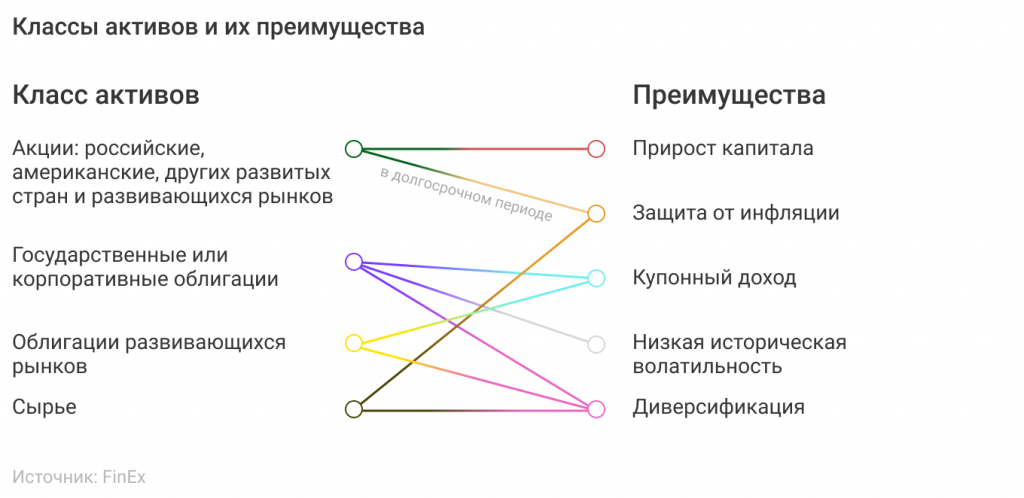

1. Диверсификация по классам активов

В инвестиционном портфеле следует использовать не только акции, но и облигации, и биржевые товары.

Каждый класс активов уникален: акции, несмотря на высокую волатильность, позволяют инвесторам зарабатывать на экономическом росте, обеспечивают долгосрочный прирост капитала, а также предоставляют эффективную долгосрочную защиту от инфляции.

Облигации и другие долговые инструменты способны обеспечивать текущий поток доходов, но не могут защитить от неожиданного роста цен.

Активы, которые защищают инвесторов от инфляции в условиях как умеренного, так и высокого роста цен, включают в себя:

- государственные облигации, индексируемые по уровню инфляции (FXTP, FXIP),

- недвижимость,

- сырье или биржевые товары, например золото (FXGD).

Вывод: в портфеле должны быть представлены различные классы активов — акции, облигации, биржевые товары. Это позволит инвестору извлечь выгоду от полезных свойств каждого из них и минимизировать риски.

2. Диверсификация по странам

Ключевой аргумент в пользу страновой диверсификации — неравномерность, цикличность экономических процессов. Те страны, которые сейчас развиваются активнее других, через несколько лет могут уступить первенство. Увидеть, как примерно раз в 15 лет сменяются лидеры, можно, изучив динамику американского рынка (FXUS) и развитых рынков без США (FXDM). Вот их историческое сравнение:

Динамика индексов MSCI USA Index, MSCI World ex US Index, 1970–2021 годы

Чтобы понять, как менялись доли стран в мировой экономике на более длительном горизонте, посмотрим на диаграммы из обзора Credit Suisse. Слева расположено распределение по доле каждой страны в глобальной экономике в 1899 году, справа — в 2021 году. За 140 лет ситуация поменялась кардинально.

Доли стран в глобальной экономике (1899 и 2021 годы)

Вывод: инвесторы, как бы они ни хотели, не могут предсказать будущее, поэтому важно использовать широкую страновую диверсификацию.

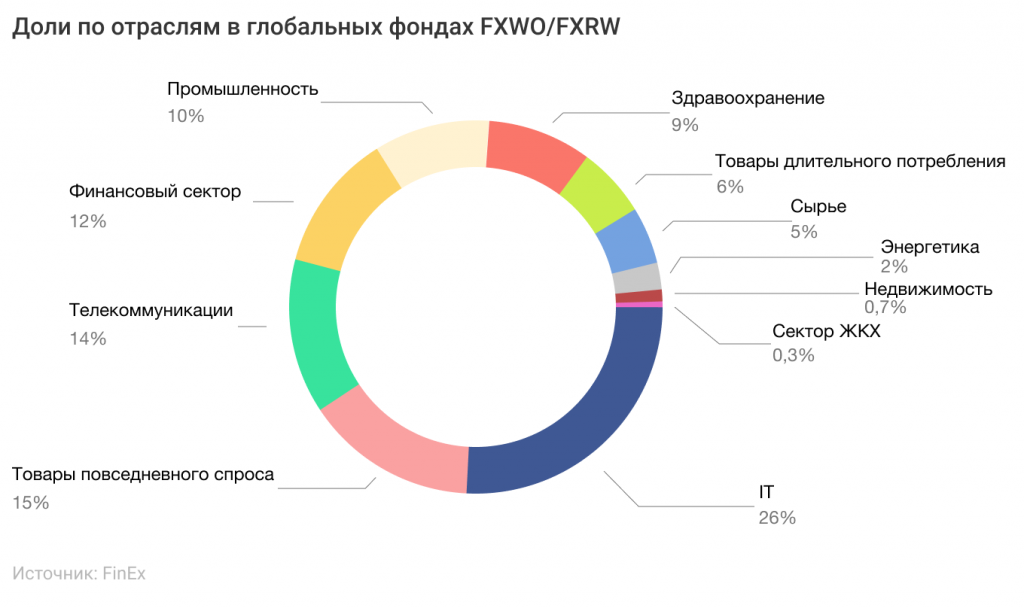

3. Диверсификация по отраслям

Отраслевое распределение активов также важно для долгосрочного инвестора. Преобладание одного сектора в портфеле накладывает дополнительные риски. Например, если инвестор вкладывается только в компании игровой индустрии (FXES), он подвергает себя специфическим рискам этой отрасли. Их можно избежать, скажем, с помощью добавления акций широкого рынка.

Отраслевое распределение фондов FinEx ETF можно найти на главных страницах с информацией по каждому фонду.

Сейчас существенную долю мирового распределения занимает IT-сектор, но это не значит, что он всегда будет оставаться доминирующим. Если бы в 1900 году вы вложили все ваши средства в ж/д транспорт США (самая перспективная индустрия на тот момент), то к 2021 году потеряли бы значительную часть сбережений.

Отраслевое распределение экономик США и Великобритании в 1900 и 2021 годы

Вывод: распределение по отраслям так же изменчиво, как и экономическое развитие стран. Делать ставку лишь на один сектор — нерационально.

4. Диверсификация по валюте

Инвесторы могут улучшить диверсификацию за счет ценных бумаг, номинированных в различных валютах, каждая из которых ведет себя независимо от цены акций. Различные рынки и валюты могут реагировать на рыночные циклы и мировые события по-разному в разное время и в разной степени.

В периоды ослабления доллара США наличие в портфеле активов в других валютах может защитить инвестора от потери покупательной способности доллара и повысить доходность инвестиций.

Индекс доллара США и его рыночные циклы, 1980–2020 годы

Чтобы объяснить пользу валютной диверсификации, посмотрим на пример, который приводят аналитики JP Morgan. В 2017 году индекс доллара США снизился на 7%, при этом доллар ослаб по отношению к евро почти на 15%. Это послужило драйвером роста стоимости компаний за пределами США. За 2017 год индекс MSCI All World ex-US в долларовом выражении превзошел S&P 500 почти на 500 базисных пунктов.

Вывод: если активы внутри фонда номинированы в разных валютах — вы дополнительно защищаете себя от риска девальвации.

Как корреляция поможет понять принцип диверсификации

Корреляция — статистический показатель взаимосвязи изменения динамики двух активов. Чем ближе корреляция к единице, тем более сонаправленно ведут себя активы. И наоборот: чем ближе корреляция к минус единице, тем более они разнонаправленны.

Чем ниже корреляция между активами, тем лучше для инвестиционного портфеля. В ежеквартальном мониторе рисков мы публикуем матрицы корреляций всех фондов FinEx ETF.

Корреляция фондов FinEx за три года в рублях

Примечание: ДР — денежный рынок, БТ — биржевые товары

Источник: Bloomberg, расчеты FinEx (июнь 2020 года — июнь 2021 года)

Выбирать фонды в портфель на основе исторических данных по корреляции может быть сложно. Не стоит также забывать, что результаты в прошлом не могут предсказать будущее. Однако есть универсальные рекомендации, с помощью которых вы сможете избежать сильных просадок портфеля и воспользоваться всеми преимуществами диверсификации:

- При диверсификации портфеля по классам активов используйте ETF. С помощью лишь одной акции фонда вы можете диверсифицировать ваши вложения по секторам (любые ETF на широкий страновой рынок), по странам и по валюте (FXDM, FXWO). При покупке облигационных ETF вы инвестируете сразу в десятки выпусков облигаций. ETF на золото (FXGD) — просто самый удобный способ инвестирования в драгоценный металл.

- Не забывайте про страновую диверсификацию. Не стоит увлекаться одним рынком, даже если он вам очень нравится. Позаботьтесь, чтобы в портфеле присутствовали как развитые рынки, так и развивающиеся. Если сложно определиться с пропорциями каждой страны — воспользуйтесь нашим конструктором или присмотритесь к глобальным фондам FXWO/FXRW (они включают как развитые, так и развивающиеся экономики).

- Используйте фонды, активы которых номинированы в разных валютах. Это поможет соблюсти валютную диверсификацию и обезопасить свой портфель от геополитических и макроэкономических рисков, на которые остро реагируют курсы валют.

Что еще почитать:

Путеводитель по облигационным фондам FinEx ETF ETF и отдельные акции: стоит ли их совмещать в одном портфеле и как это сделать «Черные лебеди»: надо ли их бояться инвестору?

ETF с рублевым хеджем: для тех, кто любит иностранные активы, но тратит в рублях

Под диверсификацией принято понимать меру разнообразия в совокупности. Явление это столь естественно, что проникло во многие сферы бизнеса и имеет множество видов.

- Инвестиционная диверсификация. Снижает риск инвестиционного портфеля, чаще всего не снижая доходности. Наибольший эффект от диверсификации достигается добавлением в инвестиционный портфель активов различных отраслей и регионов таким образом, чтобы падение стоимости одного актива компенсировалось ростом другого.

- Диверсификация кредитов — это распределение инвестируемых или ссужаемых денежных средств между различными объектами вложений с целью снижения риска возможных потерь капитала или падения доходов от него. На принципе диверсификации кредитов базируется деятельность инвестиционных компаний и фондов, в банковской сфере принцип диверсификации проявляется в распределении ссудного капитала между большим числом клиентов.

- Диверсификация производства. Одновременное развитие многих видов производства, расширение ассортимента продукции, производимой предприятием, освоение новых видов производства осуществляются с целью повышения эффективности и получения экономической выгоды, предотвращения банкротства.

Диверсификация производства делится по ее связи с основной деятельностью и далее — по ее направленности. Существует связанная и несвязанная диверсификация, вертикальная и горизонтальная.

Связанная диверсификация представляет собой новую область деятельности организации, связанную с существующими областями бизнеса, несвязанная, соответственно, — новую область деятельности, не имеющую очевидных связей с существующими сферами бизнеса.

Зачастую связанная диверсификация предпочтительнее несвязанной, так как компания действует в привычной обстановке и меньше рискует, но если накопленные навыки и технологии невозможно передать другому структурному подразделению, переходят к несвязанной диверсификации.

Несвязанная диверсификация сложнее связанной. Организация вступает на новую территорию, работает с новыми партнерами и новыми конкурентами, она должна осваивать новые технологии, формы, методы организации работ и многое другое, с чем она раньше не сталкивалась.

Такой переход фирмы в новую область направлен на получение большей прибыли и минимизацию предпринимательских рисков. При помощи данной стратегии специализированные фирмы превращаются в многоотраслевые комплексы, составные части которых не имеют между собой функциональных связей.

Вернемся к типам диверсификации. Связанная диверсификация делится, как было сказано выше, на вертикальную и горизонтальную. Вертикальная — это производство продуктов и услуг на предыдущей или следующей ступени производственного процесса. Например, производитель готовой продукции начинает выпускать для нее комплектующие (по цепочке вниз) или завод по переплавке металлов изготавливает ограды, решетки, кованую мебель (по цепочке вверх).

Горизонтальная диверсификация — это расширение ассортимента той же ступени производства. Например, фирма по производству утюгов запускает производство чайников, микроволновок и фенов. Новый продукт может выпускаться под уже имеющимся брендом (приводя к расширению бренда) либо под новым брендом.

Что приводит фирмы к диверсификации?

Причин диверсификации много — от излишка денежных средств до бедственного положения практически полностью разорившегося производства. Вот некоторые из них:

- образование избыточных финансовых ресурсов, сверх того, что необходимо для поддержания конкурентных преимуществ в первоначальных сферах бизнеса;

- стремление выжить и упрочить свое положение в условиях конкуренции;

- попытка снизить предпринимательские риски, распределив их между различными сферами деятельности;

- возможность получить большую прибыль, чем при простом наращивании объемов производства;

- необходимость реагировать на изменение конъюнктуры;

- преобразование филиала в юридическое лицо и др.

Существует немало других причин, в том числе субъективных. Например:

- Страх перед экспортом. Все чаще встречающаяся среди российских компаний причина — некоторые бизнесмены так боятся выхода на мировой рынок, что предпочитают создавать что-то новое в России;

- Любопытство. Очень часто попадается новый проект, который кажется интересным и прибыльным, на него есть ресурсы, так почему бы не попробовать?

Диверсификация — путь к успеху?

Диверсификация помогает предприятию выживать в течение продолжительного времени, она также может способствовать эффективному использованию избытка ресурсов, расширению сферы влияния, захвату новых рынков и сведению рисков к минимуму. Но несмотря на все плюсы диверсификации и те двери, которые она открывает перед бизнесменами, ее нельзя назвать панацеей. Как и все другие финансовые инструменты, оказавшись в неумелых руках, она может привести к убыткам.

Есть множество примеров, когда собственник извлекал деньги из основного бизнеса для развития нового направления и оставлял текущие проекты без должного финансирования, не давая четких указаний на приоритетность, путал менеджеров. В компании начинался хаос, мотивация работников падала.

Если говорить об инвестировании, то и здесь есть свои ошибочные стратегии. «Наивная диверсификация» (англ. naive diversification) — стратегия, применяя которую инвестор просто инвестирует в ряд случайных активов и надеется, что вероятность получения доходов от этого портфеля тем самым повышается. Использование этой стратегии не обязательно приводит к снижению связанных с портфелем рисков, она даже может повысить их.

Что же делать?

Чтобы избежать рисков и повысить свою прибыль при диверсификации, необходимо следовать нескольким простым правилам:

- любой диверсификации должна предшествовать наработка определенного опыта в конкретной сфере, даже при несвязанной диверсификации;

- лучше всего начать со смежной, связанной диверсификации, так как она менее рискованна;

- для диверсификации нужны дополнительные, избыточные ресурсы; не стоит начинать ее без необходимости, не имея свободных средств;

- нужно иметь несколько вариантов диверсификации, чтобы можно было их сравнить и выбрать наиболее эффективный;

- нужно правильно определить наиболее перспективные сферы будущей деятельности;

- необходимо составлять прогноз развития организации; чем больше идей и планов возможных видов диверсификации, тем выше вероятность выбора наиболее доходного и конкурентоспособного способа нового производства;

- прежде чем приступать к существенным изменениям, нужно потратить время, силы и средства на подготовку и эксперименты, необходимо создание экспериментальной базы, полигона для исследований;

- необходимо использовать возможности, связанные с созданием разнообразных стратегических альянсов, широкой базы деловых связей.