Инвестиционная компания (далее — ИК) – компания, предоставляющая частным и корпоративным инвесторам широкий спектр финансовых услуг и являющаяся посредником на финансовом рынке.

Перечень предоставляемых компанией услуг определяется наличием у нее соответствующих лицензий, выдаваемых Федеральной службой по финансовым рынкам России (далее — ФСФР РФ).

Как правило, ИК может стать помощником в доверительном управлении, брокерском и депозитарном обслуживании, торговых операциях на рынке ценных бумаг и многом другом. Кроме того, инвестиционные компании, как и другие участники фондового рынка, часто предоставляют возможность всем заинтересованным лицам повысить свою компетентность в сфере финансов и работе на фондовом рынке.

С этой целью, одни открывают информационно-просветительские порталы, другие – собственные учебные центры, третьи дают шанс наблюдать за действиями своих ведущих специалистов в режиме реального времени.

По сути, деятельность инвестиционных компаний в некотором смысле схожа с деятельностью управляющих компаний, но почти всегда шире и разнообразнее (подробнее об этом читайте в разделе «Какие услуги предоставляет инвестиционная компания?»).

Но стоит отличать от инвестиционных компаний, о которых будет идти речь в нашей статье, компании, созданные для реализации каких-либо отдельных и единичных инвестиционных проектов и программ. Такие ИК, как правило, действуют как доверительные управляющие, но всегда уже с заранее определенными объектами инвестирования. Примерами таких ИК могут быть компании, финансирующие и реализующие проекты, связанные с недвижимостью или в рамках каких-либо венчурных проектов.

В данной статье мы постараемся уделить внимание всем основным вопросам, касающимся инвестиционных компаний и их особенностей и осветить основные аспекты их деятельности.

Какие услуги предоставляет инвестиционная компания

ИК предоставляет своим клиентам широкий перечень услуг, который, как говорилось ранее, определяется наличием у нее лицензий, предоставляющих право осуществлять соответствующую деятельность.

Обычно инвестиционные компании обладают следующими лицензиями:

-

на осуществление брокерской деятельности;

-

на осуществление дилерской деятельности;

-

на осуществление деятельности по управлению ценными бумагами;

-

на осуществление депозитарной деятельности.

Таким образом, инвестиционные компании предлагают услуги:

-

брокерского обслуживания и интернет-трейдинга;

-

дилерского обслуживания;

-

доверительного управления;

-

депозитарного обслуживания;

Остановимся на них более подробно.

Итак, инвестиционная компания может выступать в качестве брокера и предоставлять возможность инвесторам торговать ценными бумагами с помощью биржевых площадок (фондовых бирж) как известными способами (по телефону, факсимильной связи, лично), так и через интернет (интернет-трейдинг, в дилинговых залах).

Осуществляя продажу ценных бумаг от своего имени и за свой счет и устанавливая котировки любых ценных бумаг, ИК осуществляет дилерскую деятельность. В данном случае ее доходы образовываются за счет разницы между их покупной и продажной ценой.

Так же как и УК, инвестиционная компания может предлагать услугу индивидуального доверительного управления (ИДУ), что подразумевает под собой особый подход к каждому из клиентов ИК, разработку индивидуальной стратегии инвестирования, особые формы отчета по клиентскому портфелю активов, выделение личного менеджера-консультанта и многие другие приятные и полезные преимущества.

Однако доступен подобный VIP-сервис только крупным клиентам, сумма инвестиций которых обычно исчисляется сотнями тысяч или даже миллионами рублей.

Депозитарное обслуживание ИК в свою очередь заключается в хранении сертификатов на ценные бумаги и (или) регистрации перехода прав на них от одного владельца к другому.

Отношения между частным лицом и инвестиционной компанией в данном случае закрепляются так называемым депозитарным договором (договором о счете ДЕПО).

Заключение данного договора не означает переход права собственности на ценные бумаги от клиента к ИК (депозитарию), равно как и возможность распоряжаться или управлять ими без соответствующего поручения клиента.

Стоит добавить, что, довольно часто инвестиционные компании от своего имени и под своим брендом образовывают отдельное юридическое лицо – управляющую компанию (УК).

Таким образом, с именем инвестиционной компании могут ассоциироваться такие услуги как, паевые инвестиционные фонды и негосударственные пенсионные фонды, которыми управляет непосредственно УК в соответствии с установленными правилами работы управляющих компаний.

Возврат к списку

Что такое Инвестиционная компания?

Инвестиционная компания – это корпорация или траст, занимающийся инвестированием совокупного капитала инвесторов в финансовые ценные бумаги. Чаще всего это делается либо через закрытый фонд, либо через открытый фонд (также называемый паевым инвестиционным фондом). В США большинство инвестиционных компаний зарегистрированы и регулируются Комиссией по ценным бумагам и биржам (SEC) в соответствии с Законом об инвестиционных компаниях 1940 года.

Инвестиционная компания также известна как «фондовая компания» или «спонсор фонда». Они часто сотрудничают со сторонними дистрибьюторами для продажи паевых инвестиционных фондов.

Понимание инвестиционной компании

Инвестиционные компании – это коммерческие структуры, как частные, так и государственные, которые управляют, продают и продают фонды населению. Основным видом деятельности инвестиционной компании является хранение и управление ценными бумагами в инвестиционных целях, но они обычно предлагают инвесторам различные фонды и инвестиционные услуги, которые включают управление портфелем , ведение учета, хранение, юридические, бухгалтерские и налоговые услуги.

Ключевые моменты

- Инвестиционная компания – это корпорация или траст, занимающийся инвестированием объединенного капитала в финансовые ценные бумаги.

- Инвестиционные компании могут быть частными или государственными, и они занимаются управлением, продажей и маркетингом инвестиционных продуктов среди населения.

- Инвестиционные компании получают прибыль, покупая и продавая акции, имущество, облигации, наличные деньги, другие фонды и другие активы.

Инвестиционная компания может быть корпорацией, партнерством, бизнес-трастом или компанией с ограниченной ответственностью (LLC), которая объединяет деньги инвесторов на коллективной основе. Собранные деньги инвестируются, и инвесторы распределяют любые прибыли и убытки, понесенные компанией, в соответствии с интересами каждого инвестора в компании. Например, предположим, что инвестиционная компания объединила и инвестировала 10 миллионов долларов от нескольких клиентов, которые представляют акционеров компании фонда. Клиент, который внес 1 миллион долларов, будет иметь 10% -ную долю в компании, что также приведет к любым убыткам или полученной прибыли.

Инвестиционные компании делятся на три типа: закрытые фонды , паевые инвестиционные фонды (или открытые фонды ) и паевые инвестиционные фонды (ПИФы). Каждая из этих трех инвестиционных компаний должна зарегистрироваться в соответствии с Законом о ценных бумагах 1933 года и Законом об инвестиционных компаниях 1940 года. Паи или акции закрытых фондов обычно предлагаются со скидкой по отношению к их чистой стоимости активов (NAV) и торгуются на фондовых биржах. . Инвесторы, которые хотят продать акции, будут продавать их другим инвесторам на вторичном рынке по цене, определяемой рыночными силами и участниками, что делает их не подлежащими выкупу. Поскольку инвестиционные компании с закрытой структурой выпускают только фиксированное количество акций, обмен акциями на рынке не влияет на портфель.

Паевые инвестиционные фонды имеют плавающее количество выпущенных акций и продают или выкупают свои акции по текущей стоимости чистых активов, продавая их обратно фонду или брокеру, действующему от имени фонда. По мере того как инвесторы переводят свои деньги в фонд и из него, фонд соответственно увеличивается и сокращается. Открытые фонды часто ограничиваются инвестированием в ликвидные активы, поскольку инвестиционные менеджеры должны планировать таким образом, чтобы фонд мог удовлетворить потребности инвесторов, которые могут захотеть вернуть свои деньги в любое время.

Как и паевые инвестиционные фонды, паевые инвестиционные фонды также подлежат выкупу, поскольку паи, принадлежащие трасту, могут быть проданы обратно инвестиционной компании.

Инвестиционные компании получают прибыль, покупая и продавая акции, недвижимость, облигации, наличные деньги, другие фонды и другие активы. Портфель, который создается с использованием пула средств, обычно диверсифицируется и управляется опытным менеджером фонда, который может выбрать инвестирование в определенные рынки, отрасли или даже не включенные в листинг предприятия, которые находятся на ранней стадии своего развития. Взамен клиенты получают доступ к широкому спектру инвестиционных продуктов, к которым они обычно не имели бы доступа. Успех фонда зависит от того, насколько эффективна стратегия управляющего. Кроме того, инвесторы должны иметь возможность сэкономить на торговых расходах, поскольку инвестиционная компания может получить экономию от масштаба в своей деятельности.

Публикации

Инвестиционные компании на российском рынке ценных бумаг: аспекты профессиональной деятельности

Российской рынок ценных бумаг является на сегодняшний день одним из наиболее интенсивно работающих и перспективных секторов финансового рынка России в целом. Обусловлено это не только более чем 15-ти летней историей становления фондового рынка, но и активностью его основных участников.

Текущие показатели капитализации рынка ценных бумаг и системная работа регулятора в направлении совершенствования механизмов функционирования основных его институтов иллюстрируют как тенденцию к качественному улучшению взаимоотношений инвестора и реципиента инвестиций, так и стремление профессионального сообщества на конкурентных началах работать с иностранными операторами на рынке ценных бумаг.

Клиентами профессиональных участников российского РЦБ являются, в основном, крупные (в т.ч., институциональные) инвесторы и эмитенты ценных бумаг. Последние представлены не только производственными холдингами и корпорациями, но и финансовыми институтами (банки, страховые компании и т.п.).

Система рынка ценных бумаг и условия работы его субъектов установлены профильным законодательством, а именно: Законом 1996 года «О рынке ценных бумаг», Законом 1999 года «О защите прав и законных интересов инвесторов на рынке ценных бумаг» и подзаконными нормативно правовыми актами, изданными регулятором финансового рынка – Федеральной службой по финансовым рынкам (ФСФР России).

Ключевую роль на любом рынке ценных бумаг играют его профессиональные участники и инфраструктура рынка.

1. ИНВЕСТИЦИОННЫЕ КОМПАНИИ В РОССИИ И ЗА РУБЕЖОМ: ОБЩАЯ ХАРАКТЕРИСТИКА

К профессиональным участникам РЦБ законодательство Российской Федерации относит как компании, предоставляющие посреднические услуги инвесторам и эмитентам, так и участников, выступающих в обороте от своего имени. И те и другие, именуются Инвестиционными компаниями. Несмотря на то, что указанный термин не имеет своего легального определения, он устоялся в профессиональном сообществе и по общему правилу применяется в обозначении небанковских структур, осуществляющих профессиональную деятельность на рынке ценных бумаг. Следует отметить, что осуществление кредитными организациями (банками) профессиональной деятельности на рынке ценных бумаг также имеет широкое распространение в России. Банки и крупные инвестиционные компании, имеющие соответствующие лицензии и специализирующиеся на предоставлении финансовых услуг инвесторам, зачастую именуются «инвестиционными банками».

Наверх к меню

Инвестиции и инвестиционная деятельность: определение и виды

Открытие депозита в банке или оплата обучения — это вклад в будущее или инвестиции. Как их определяет закон и кто такой инвестор — в статье.

Определения инвестиций и инвестиционной деятельности дает Федеральный закон №39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений».

Инвестиции — денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта.

Инвестиционная деятельность — вложение инвестиций и осуществление практических действий в целях получения прибыли и (или) достижения иного полезного эффекта.

- Виды инвестиций

- Кто может инвестировать

- Инвестиции на финансовом рынке

- Доходность и риски инвестиций

- Диверсификация инвестиционного портфеля

- Кратко

Виды инвестиций

Закон определяет инвестиции максимально широко. Если человек покупает иностранную валюту — это инвестиции. Вклад в банке, покупка квартиры для перепродажи или сдачи, покупка ценных бумаг, вложения в компании — все это инвестиции. Хотя в тратах на образование, «зеленую экономику» и медицину не всегда есть прямая выгода в виде прибыли, они тоже считаются инвестициями, потому что направлены на улучшение качества жизни.

Инвестиции можно условно разделить по объекту:

- Реальные — покупка квартир, земельных участков, станков и производственных линий, машин и т. д. Сюда же входят произведения искусства, антиквариат, коллекционные монеты. Инвестор может вкладывать средства напрямую в капитал компании.

- Финансовые — покупка ценных бумаг, валюты, драгоценных металлов и сырья.

- Нефинансовые — вложение в изобретения, технологии, патенты. Например, покупку франшизы можно считать нефинансовыми инвестициями.

- Интеллектуальные — вложения в образование.

Инвесторы часто разделяют инвестиции по времени вложения:

- Краткосрочные — до года.

- Среднесрочные — на 1–3 года.

- Долгосрочные — больше трех лет.

Именно сроком получения прибыли инвестиции отличаются от трейдинга, торговли на бирже. Трейдер может купить акции и продать их уже через пару часов, а инвестор чаще всего ждет прибыли несколько лет. Остальные различия — в статье «Инвестирование и трейдинг: в чем разница».

Кто может инвестировать

Инвестировать может кто угодно — государственные и муниципальные организации, частные компании и обычные люди. Чаще всего отличаются масштабы и цели инвестирования.

Государство развивает экономику, оно может вложиться в инфраструктурные проекты — например, в строительство нового моста или электростанции. Компании сосредоточены на развитии бизнеса. Чаще всего это реальные инвестиции в производство или исследование новых технологий.

Частные инвесторы хотят увеличить капитал или получать стабильный пассивный доход. Поэтому они покупают ценные бумаги или открывают вклады в банках.

Инвестиции на финансовом рынке

Инвестиции могут быть практически любыми, но на фондовом рынке под ними понимают именно вложения в ценные бумаги, покупку валюты и драгоценных металлов.

Ценные бумаги — это акции, облигации, паи инвестиционных фондов и другие инструменты фондового рынка, которые можно купить на бирже. В России их две — Московская и СПБ Биржа. Подробнее о биржах — в статье «Биржа: как она устроена и что там купить».

Физическое лицо по закону не может напрямую торговать ценными бумагами на бирже, и ему нужна помощь посредника — брокера. Поэтому чтобы начать инвестировать в ценные бумаги, нужно открыть брокерский или индивидуальный инвестиционный счет.

Доходность и риски инвестиций

Ценные бумаги и другие инвестиции не застрахованы, поэтому инвестор может потерять весь капитал. Например, если обанкротится компания, которая выпустила акции. При этом обычное накопление тоже может стать причиной потери денег — они могут обесцениться из-за инфляции.

Доходность — показывает, сколько процентов принесет вложение средств за определенный период. Чаще всего ее считают по результату года. Например, акции выросли на 20%, вклад под 5% годовых, квартира подорожала на 12%.

Риск — показывает процент капитала, который может потерять инвестор. Например, вклады в России застрахованы до 1,4 млн рублей. Если разместить во вклады миллион рублей в банке, являющемся участником системы страхования вкладов, риск практически нулевой.

Чем выше доходность, тем выше риск. Самые безопасные и низкодоходные инвестиции — это банковские вклады. Часто их доходность ниже инфляции. Одни из самых рисковых инвестиций — вложение в стартапы на ранней стадии развития. Можно получить прибыль от вложений в десять раз, но также легко все потерять.

Диверсификация инвестиционного портфеля

Диверсификация — это распределение капитала в разные активы для снижения риска. Например, если инвестор владеет акциями одной компании и она обанкротится, то он потеряет 100% капитала. А если он покупает ценные бумаги сразу 20 компаний, то при банкротстве одной потеряет только часть своего капитала.

Диверсификация может быть нескольких видов. Диверсификация по типам активов. Инвестор покупает разные ценные бумаги — акции, облигации, паи фондов, инвестирует в золото, недвижимость и сырьевые товары. Обычно выбирают активы, стоимость которых не зависит от одних и тех же причин. Например в финансовые кризисы растет золото и сырье, а акции падают.

Диверсификация по отраслям экономики. Выбирается несколько различных активов в разных секторах экономики. Например, акции компаний по добыче нефти, маркетплейсов, облигации банков и ИТ-компаний.

Диверсификация по эмитентам. Даже в одной отрасли лучше распределить капитал по эмитентам — например, выбрать акции нескольких российских и зарубежных компаний в ИТ-секторе, чтобы портфель не зависел от страны или валюты.

Кратко

- Инвестиции — это вложение активов для получения прибыли или полезного эффекта. Инвестировать может кто угодно, различаются цели, масштабы и возможные инструменты.

- Чтобы инвестировать в ценные бумаги, нужно открыть счет у брокера.

- У каждой инвестиции есть ожидаемая доходность и возможный риск. Инвестор может потерять часть или даже весь капитал при любой инвестиции. Чем выше доходность, тем выше риск.

- Чтобы снизить риски, нужно диверсифицировать портфель, то есть распределять капитал по типам активов, отраслям экономики и разным эмитентам.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на

основании лицензии профессионального участника рынка ценных бумаг на осуществление

брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также

лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на

осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии

на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России

08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор,

при условии использования предоставленной информации для принятия инвестиционных

решений. Представленная информация не является индивидуальной инвестиционной

рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении

операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт

ответственности за возможные убытки инвестора в случае совершения операций либо

инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон

Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для

статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать

наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на

обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в

отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон

Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего

устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не

хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями

регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на

сайт брокера

за сведениями об изменениях, произведенных в регламенте

брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением

сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

© 2023 Ньютон Инвестиции

4.1.1. Виды инвестиционных компаний и фондов

За

последние годы в странах Запада быстрыми

темпами развиваются инвестиционные

компании. Наибольшее распространение

эти финансовые институты (открытого и

закрытого типа) получили в США.

-

Инвестиционные

компании закрытого типа

(срок их функционирования не ограничен).

В

любой момент не могут выкупать свои

акции по желанию владельца. Осуществляют

эмиссию обычно один раз в определенном

объеме и новые эмиссии производятся

нечасто. Небольшой рост капитала может

осуществляться за счет эмиссии долговых

купонных или бескупонных ценных бумаг.

Акции компании данного вида реализуются

по номиналу инвесторам, которые могут

их продать на вторичном рынке по рыночной

цене. Доходы, получаемые закрытым фондом,

распределяются среди своих акционеров.

Возможно и их реинвестирование. При

этом фонд не распределяет средства

среди инвесторов, но взамен предоставляет

им дополнительные акции по цене ниже

стоимости чистых активов или рыночной

стоимости акции на конкретный момент.

Инвестор сам решает, получить ли ему

дивиденды, либо акции, но по льготной

цене.

-

Инвестиционные

компании открытого типа

(открытые фонды)

Обязуются

выкупать свои акции в любое время по

цене, равной стоимости их чистых активов.

Среди этих компаний основные позиции

занимают взаимные

фонды, которые

постоянно продают инвесторам свои новые

акции (покупая у них старые), и инвестируют

полученные средства в ценные бумаги

других компаний. При этом эмиссия акций

осуществляется по мере спроса на них.

Количество обращающихся акций ежедневно

меняется. Инвестиционные фонды

осуществляют непрерывный контроль в

целях поддержания стабильного рыночного

курса данных инструментов.

2.1.

Механизм функционирования взаимных

фондов следующий:

реализуя акции (паи), фонд привлекает

средства физических и юридических лиц,

за счет которых скупаются различные

ценные бумаги. В свою очередь, инвесторы,

как пайщики фонда, приобретают право

на получение дохода не только за счет

процентов и дивидендов по ценным бумагам,

аккумулируемых в портфеле фонда, но и

за счет повышения курса этих ценных

бумаг.

В

создании взаимного фонда основную роль

играет спонсор (физическое или юридическое

лицо). Взяв на себя все расходы по

формированию фонда, он обычно становится

его управляющей компанией.

Если

фонд выступает как компания, то избирается

совет директоров (на 40% должен состоять

из лиц, не связанных со спонсором,

управляющей компанией, банком-депозитарием

и т.д., а его члены не должны быть членами

правления корпораций, ценные бумаги

которых они приобретают), а если он имеет

форму траста – то попечителей (доверенных

лиц), которые должны регулировать

конфликты между управляющими, акционерами

и инвесторами.

Если

первоначально инвестиционные фонды

продавали свои акции через специализированных

посредников, то в настоящее время

значительная часть фондов реализует

свои акции непосредственно инвесторам.

Особое место занимает консультант,

отвечающий за формирование инвестиционного

портфеля фонда с учетом его политики и

специализации. На консультанта могут

быть возложены и другие управленческие

функции. Что касается банков, то они

выступают в качестве кастодиантов

(обеспечивают хранение ценных бумаг

фонда), агентов по оформлению купли-продажи

паев, выплате дивидендов и др. Брокерские,

дилерские компании и банки часто

выполняют роль трансфертных агентов,

которые осуществляют операции по

передаче прав собственности на паи

фонда.

Владельцами

паев взаимных фондов выступают, как

правило, физические лица и институциональные

инвесторы, причем возрастает значимость

вложений частных пенсионных фондов и

страховых компаний.

В

США для регистрации взаимного фонда в

Комиссии по ценным бумагам и биржам в

соответствии с Законом «Об инвестиционных

компаниях» минимальный капитал должен

быть в 100.000 долларов (он выступает

резервом для будущей деятельности

фонда). При регистрации фонда представляются

сведения о структуре капитала, его

основных акционерах, о специализации

фонда и категории ценных бумаг, с которыми

данный институт будет работать, о

предполагаемой динамике изменения

объема портфеля, о дополнительных

операциях, об основных целях своей

политики и т.д. В дальнейшем все эти

положения могут меняться лишь с согласия

акционеров.

Продажа

акций начинается после образования

начального капитала и регистрации фонда

в указанной Комиссии по ценным бумагам

и биржам. Как правило, номинальная

стоимость акций невелика, так что их

могут приобретать мелкие инвесторы.

Продаются акции пакетами по 50-100 единиц.

Акции, образующие первоначальный капитал

фонда, являются единственным источником

пополнения фонда и дают их владельцам

право голоса, в то время, как паи такого

права инвесторам не дают. Если первые

реализуются по произвольным ценам и с

небольшой надбавкой, то цена, по которой

осуществляются операции с паями,

рассчитывается ежедневно посредством

деления стоимости чистых активов фонда

на число паев. Что касается выкупной

цены, то она фиксируется на 5% ниже

продажной цены. Инвестор может

причитающийся ему доход реинвестировать

в дополнительные акции.

В

связи с тем, что с паями непрерывно

осуществляются операции, размер активов

взаимных фондов постоянно варьируется,

а использование новейших информационных

технологий позволяет взаимным фондам

круглосуточно осуществлять операции

на фондовых рынках разных стран. В то

же время инвесторы получают доступ к

интересующей их информации и могут

автоматически осуществлять инвестиции

и реинвестиции доходов.

Взаимные

фонды, реализующие акции инвесторам на

рынке напрямую, без участия посреднических

структур – это

фонды без нагрузки,

цена акций которых равна стоимости

чистых активов. Если же участвуют

посредники (финансовые агенты, брокеры,

управляющие страховых компаний),

стоимость чистых активов будет

корректироваться с учетом комиссионных.

Подобные компании открытого типа – это

фонды с

нагрузкой,

причем их доля сокращается, а доля фондов

первого типа повышается. Акции взаимных

фондов подразделяются на классы «А»,

«В» и «С» и различаются лишь масштабами

нагрузки и ежегодными сборами. Сам

инвестор может выбрать тот или иной

класс акций, в частности, например, акции

класса «С» привлекательны для инвесторов,

которые предполагают вложить средства

на короткий период, а класса «А» — для

инвесторов, рассчитывающих держать

акции в течение длительного периода

времени.

Инвестиционные

фонды открытого типа более мощны, чем

фонды закрытого типа, и развиваются они

более высокими темпами, в связи, в

частности, с активным развитием фондовых

рынков, системы частного пенсионного

обеспечения, а также в связи с новыми

сферами приложения капитала. Снижается

доля фондов денежного рынка и повышается

– фондов акций. Средняя доходность

взаимных фондов, проводящих операции

с корпоративными акциями, выше доходности

фондов, оперирующих с облигациями. Так,

например, годовая доходность одного из

гигантских фондов, работающих с акциями

Fidelity

Magellan,

оценивалась почти в 22%, в то время как

доходность другого фонда, работающего

с облигациями, — около 5%. Высокие темпы

роста взаимных фондов весьма благоприятно

влияют в целом на экономику США, в

частности, решение проблемы финансирования

дефицита госбюджета. Взаимные фонды

занимают важное место на рынке облигаций

штатов и местных органов власти,

способствуя тем самым обновлению и

развитию инфраструктуры Америки.

Указанные институты являются активными

участниками фондового рынка.

Активно

приобретая ценные бумаги, эмитируемые

под закладные, взаимные фонды способствуют

развитию жилищного строительства,

удешевляя тем самым приобретение жилья.

Между взаимными фондами и банками

наблюдается сильная конкуренция по

привлечению средств инвесторов. В этих

условиях банки формируют собственные

фонды. В США (здесь банки в течение

длительного периода времени не имели

права торговать ценными бумагами)

взаимные фонды контролируются крупными

финансовыми (брокерскими) корпорациями,

а банки контролируют порядка 10% совокупных

активов взаимных фондов. Однако, в

последние годы этот удельный вес

повышается в связи с изменениями в

банковском законодательстве.

В

странах ЕС именно банки контролируют

основную часть паевых инвестиционных

фондов. Так,

например, во Франции кредитные институты

контролируют до 34 средств фондов,

инвестирующих их в акции и облигации,

и почти 9/10 средств денежных фондов. В

этой стране на долю полтора десятка

крупнейших французских банков приходится

2/3 активов инвестиционных фондов, что

естественно препятствует проникновению

на этот рынок иностранных фондов.

Под

контролем крупных банков и брокерских

компаний часто находятся целые группы

специализированных паевых фондов, что

позволяет, в частности, банкам

диверсифицировать свои инвестиционные

портфели и снижать риски. Являются банки

и инвестиционными консультантами по

проблемам создания инвестиционного

портфеля фондов, взимая за эти услуги

комиссию (достигающую до 1% от суммы

активов), которая по мере увеличения

размера управляемых активов обычно

сокращается. В Англии независимые

финансовые советники консультируют

инвесторов в выборе оптимальных

инвестиций и минимизации риска, взимая

с паевых фондов до 3% комиссию от суммы

реализуемых продуктов.

Банки,

располагая широкой сетью отделений и

представительств, выступают и в качестве

главного андеррайтера (размещая акции

и паи фондов среди широкой публики) и

трансфертных агентов-фондов, осуществляя

операции по передаче прав собственности

на акции и паи фондов, по оформлению

выплат дивидендов и процентов и др. В

то же время банки выступают кастодианами

ценных бумаг фонда.

2.2.

Важную роль на финансовом рынке играют

взаимные фонды денежного рынка

(разновидность

инвестиционных компаний открытого

типа), специализирующиеся на покупке

государственных и частных краткосрочных

бумаг.

С

помощью фондов денежного рынка мелкий

инвестор выходит на рынок краткосрочных

инструментов, в основном инвестируя

средства в краткосрочные ценные бумаги

с фиксированным доходом, в частности,

в банковские акцепты и депозитные

сертификаты, первоклассные коммерческие

векселя, казначейские векселя и др. За

подобную операцию фонд берет комиссию

до 1% от суммы активов. В любое время

инвесторы могут вносить и забирать

средства со своих счетов.

Между

взаимными фондами денежного рынка и

банками существует сильная конкуренция

по привлечению финансовых ресурсов.

Первые, как и банки, выпускают и реализуют

свои обязательства юридическим и

физическим лицам, а также финансовым

институтам. Указанные фонды не выдают

им, как это делают банки, кредиты

непосредственно, а инвестируют в

обращающиеся на рынке краткосрочные

инструменты. Возникновение взаимных

фондов денежного рынка повысило спрос

на коммерческие ценные бумаги и понизило

их стоимость. Выступая в качестве более

дешевого источника ресурсов для

финансовых компаний, указанные фонды

помогают им уменьшить свою зависимость

от банковских ссуд. Конкурируя с банками,

фонды имеют преимущества, поскольку на

них не распространяются требования об

обязательных резервах. Имея более

высокую прибыль на активы, они предлагают

повышенную доходность, не выплачивать

страховые премии по страхованию

депозитов. И у них относительно низкие

издержки на информацию по кредитованию

и т.д. И хотя по сумме активов фонды

денежного рынка существенно уступают

кредитным институтам, темпы их роста

весьма впечатляют.

Особую

активность американские инвестиционные

фонды проявляют в странах ЕС, где они

скупают акции крупных европейских

корпораций. Инвесторы,

в частности, заинтересованы в приобретении

ценных бумаг нефтяных и высокотехнологичных

корпораций, а также финансовых институтов

в связи с высокой ликвидностью этих

инструментов и той ролью, которую играют

указанные корпорации в глобальном

мире. Европейские

фонды (в отличие от американских фондов

они обычно формируются и управляются

банками) также активизируют свою

деятельность, увеличивая свои операции

с иностранными ценными бумагами и

формируя для этих целей специализированную

региональную сеть.

Примером этому может служить стратегия

«Дойче банка», в фондовом портфеле

которого национальные ценные бумаги

составляют немногим более половины,

тогда как остальная доля приходится на

ценные бумаги других европейских стран.

Ускоряется процесс слияний и поглощений

институциональных инвесторов, в

частности, в трансграничных масштабах.

Увеличилось не только количество

операций, но и их объемы. Основная цель

которых – рост масштабов управляющих

институтов до уровня управления активами

не менее 100 млрд.долл., что позволяет им

диверсифицировать риски и осуществлять

интернационализацию своей деятельности.

Небольшие фонды могут выжить в тех

случаях, когда они специализируются на

операциях с определенными финансовыми

инструментами, с конкретными группами

клиентов или же заключают соответствующие

соглашения со специализированными

институтами для осуществления отдельных

операций (например, с коммерческими

векселями, депозитными сертификатами

и т.п.).

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Любая крупная производственная, финансовая, кредитная или брокерская компания сталкивается с проблемами размещения ценных бумаг, привлечением средств и управлением активами. Самостоятельно решить подобные вопросы бывает проблематично. И тогда они обращаются в инвестиционный банк – кредитно-финансовый институт, который специализируется на операциях на фондовых рынках. Помимо указанных функций он оказывает консультационные, брокерские услуги, помогает в привлечении иностранного капитала, в проведении валютно-сырьевых операций, в создании аналитических финансовых отчетов.

Инвестиционно-коммерческий банк

Инвестиционная деятельность банков

Инвестиционный торговый банк

Инвестиционные фонды банка

Инвестиционные банки России

Международный инвестиционный банк

Инвестиционные операции банков

Инвестиционные банки первого типа

Инвестиционные банки второго типа

Функции инвестиционных банков

Суть инвестиционно-банковского бизнеса

Бизнес-процессы инвестиционных банков

Инвестиционно-коммерческий банк

Как правило, решение о том, что банк будет заниматься инвестированием, участвовать в слиянии корпораций, в исследованиях финансового рынка или в торговле акциями принимает его руководство. Решение является добровольным, а потому осуществлять деятельность приходится за счет собственных средств. Позиционирует себя как инвестиционно-коммерческий банк далеко не каждая кредитная организация. В России их насчитывается немного, но их офисы присутствуют во всех регионах, чтобы воспользоваться их услугами могли и небольшие региональные банки, и крупные финансовые институты.

Инвестиционная деятельность банков

Что же подразумевает под собой инвестиционная деятельность банков и какую цель они преследуют, оказывая выше перечисленные услуги?

Как правило, под инвестированием понимают вложения в ценные бумаги, паи, активы, оборотные средства, а также кредитование, направленное на увеличение собственного капитала инвестиционной организации. Основная цель этой деятельности – получение дохода от эмиссии или непосредственной продажи акций, бумаг-облигаций, валюты, а также от оказания посреднических услуг на фондовом рынке. За счет этого можно обезопасить свои инвестиции и приумножить их, добиться запланированных показателей в доходности банка и ликвидности своих вложений.

Инвестиционный торговый банк

Из вышеописанных функций и целей следует, что инвестиционные организации – это универсальные финансовые институты, получающие доход как от посреднических услуг, предоставляемых различным кредитным организациям и юридическим лицам, так и от продажи собственных продуктов, например, кредитов. Поэтому иначе такую компанию называют как инвестиционный торговый банк. Существует даже одноименный АКБ, который готов к сотрудничеству с корпоративными клиентами и частными лицами, обслуживает предприятия различных форм собственности. Основной род деятельности – привлечение и приумножение капитала посредством перепродажи или долгосрочного инвестирования.

Инвестиционные фонды банка

Конечно, выплачивать проценты, дивиденды, доходную часть инвестиций возможно только из определенных фондов, которые представлены золото-валютными активами, недвижимостью. Управлять ими, то есть развивать их, увеличивая стоимость, будут управляющие. Действуют они в интересах инвесторов, которые привлечены через фондовые рынки или через банковскую систему. Их вложения или паи и формируют инвестиционные фонды банка, выплаты из которых производятся на основании доходности – разницы между стоимостью активов на момент погашения и ценой, утвержденной в период их приобретения.

Инвестиционные банки России

Говоря об инвестировании как об отдельном типе деятельности финансовых институтов, возникает вопрос о выборе учреждения. Сегодня инвестиционные банки России представлены такими известными брендами как:

- «Капитал» от ВТБ;

- ФИННАМ;

- Группа «Sberbank CIB»;

- ЦЕРИХ Кэпитал.

Признаны экспертами успешными «Ренессанс-капитал», «Тройка» и АЛОР. Не смотря на то, что их деятельность нельзя назвать банковской, кредитованием крупных финансовых институтов и долгосрочным инвестированием они занимаются достаточно давно и имеют высокие позиции в рейтинге лучших инвестиционных компаний.

Международный инвестиционный банк

Особую роль в кредитовании корпораций, в инвестиционной политике европейских государств, в торговом межгосударственном финансировании, в составлении документарных продуктов играет международный инвестиционный банк, созданный на основании Межправительственного Соглашения при поддержке ООН. Банк находится в Москве и осуществляет свою деятельность на территории стран-участниц Соглашения. Он принимает участие в различных национальных проектах, берет на себя ответственность за управление рисками и активами банков, помогает в решении вопросов ликвидности и прибыльности брендов.

Инвестиционные операции банков

Помимо того, что инвестиционные компании действуют в интересах своих клиентов, они могут вести собственную деятельность, направленную на получение дохода от вложений в интеллектуальную собственность, недвижимость, ценные бумаги. Такие инвестиционные операции банков позволяют им получать свободные денежные средства, которые могут быть использованы для укрепления позиции на рынке, увеличение ликвидности уставного капитала и для диверсификации деятельности компании. Кроме того, за счет этих дивидендов формируются и резервы, достаточные для поддержания работы банка в условиях кризиса или нестабильности экономики.

Инвестиционные банки первого типа

В тех ситуациях, когда кредитная организация решает заниматься только ценными бумагами, их эмиссией, перепродажей и инвестированием в этот вид активов, их называют «инвестиционные банки первого типа». Их основная роль сводится

- к размещению акций и облигаций,

- к проведению международных операций на фондовом рынке,

- к консультированию клиентов относительно ликвидности проекта,

- к учету и анализу рассматриваемого сектора.

Эти банки могут выступать учредителями при создании новых финансовых институтов, помогать корпорациям в части выбора инвестиционной стратегии и ее реализации.

Инвестиционные банки второго типа

Те же компании, которые готовы инвестировать в недвижимость, в развитие социальной сферы, в кредитование крупных корпораций, получили название «инвестиционные банки второго типа». Довольно часто они формируются за счет дотаций от государства, акционерного капитала и созданного заранее резервного фонда. Основные их операции связаны с депозитами и кредитованием юридических лиц, вложением в ценные бумаги, в том числе в государственные. Активно развивают они и иные финансовые услуги, например, рассчетно-кассовое обслуживание. Эта деятельность помогает банкам сохранять ликвидность, поддерживать свои рейтинги надежности и стабильности.

Функции инвестиционных банков

Перечисленные типы активных и пассивных операций, осуществляемые коммерческими и кредитными организациями, обозначают и функции инвестиционных банков, к которым относятся:

- дилерские, посреднические (размещение, перепродажа ценных бумаг);

- организационные (осуществление расчетов по операциям, выдача дивидендов, выплата процентов);

- консалтинговые (консультации относительно выбора стратегии);

- аналитические (поиск объектов для инвестирования, подбор клиентов и инвесторов);

- экспертные (формирование портфелей ценных бумаг, сопровождение сделок, эмиссий).

Суть инвестиционно-банковского бизнеса

Таким образом, суть инвестиционно-банковского бизнеса сводится к посредническим услугам, которые предоставляются на одной огромной многоцелевой площадке. При этом кредитная компания, открытая к сотрудничеству с крупными юридическими лицами, может оперировать большими денежными потоками, грамотно распоряжаться немалыми паями и фондами, ориентируясь на долгосрочные вложения. И самое главное – ценные бумаги для них считаются основным ориентиром, правильное управление которыми поможет добиться высоких показателей в прибыльности, перспективности и рентабельности компании.

Бизнес-процессы инвестиционных банков

Следовательно, вокруг ценных бумаг и базируются бизнес-процессы инвестиционных банков России:

- организация торговли акциями, облигациями, корпоративными ценными бумагами;

- брокерско-дилерская работа, помогающая вкладчикам сориентироваться относительно выбора объекта и программы инвестирования;

- работа, связанная с управлением сформированных портфелей инвесторов;

- организация прямых или собственных вложений;

- консалтинговые услуги;

- управление исследовательской и научно-технической деятельностью.

Если инвестиционный банк справляется с хотя бы одним из этих направлений, он считается успешным и привлекательным для своих клиентов.

Инвестиции бывают разными — в ценные бумаги публичных компаний, молодые стартапы, в несколько видов активов и другое. Разбираемся, что это такое, как начать и какие известные инвесторы могут послужить вдохновением

В этой статье:

- Что это

- Виды

- Куда инвестировать

- Доходность и риски

- Как начать

- Налог

- Портфель

- Известные инвесторы

Что такое инвестиции

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Большой энциклопедический словарь в редакции 2000 года определяет слово «инвестиции» как долгосрочные вложения капитала в отрасли экономики внутри страны и за границей.

Людей, которые занимаются инвестированием, называют инвесторами. Частным инвестором может стать кто угодно — менеджер среднего звена, финансист, врач, преподаватель, студент или пенсионер, для этого не требуется специальное образование. Для этих людей это способ получить дополнительный доход. Трейдеры — противоположность инвесторов; они постоянно проводят краткосрочные сделки, этот вид деятельности является для них основным источником дохода.

Притом что

инвестиции

направлены на получение инвестором прибыли, они не являются гарантированным способом ее получить. Разные способы инвестирования обеспечивают разные пути получения дохода, но во всех случаях существует риск того, что вместо прибыли инвестор получит убыток.

Противоположностью инвестиции является дивестиция. Так в экономике называют сокращение актива. Дивестицией можно назвать продажу части существующего бизнеса — компании так поступают в случае, если хотят сосредоточиться на основном направлении своей деятельности. Кроме того, дивестиции могут совершаться в том числе по морально-этическим причинам, например, это может быть продажа акций компании, которая вредит окружающей среде. Помимо этого, иногда дивестиция становится результатом антимонопольной политики.

Виды инвестиций

Понятие инвестиций не ограничивается частными инвестициями в

ценные бумаги

или производные финансовые инструменты. В широком смысле термин «инвестиции» можно распространить на любые вложения частным лицом или компанией, будь то деньги, материальные средства или нематериальные активы.

По объектам инвестирования

- Реальные инвестиции. К ним относят, например, покупку уже готового бизнеса; приобретение нематериальных активов, таких как патенты, авторские права, товарные знаки и прочее; строительство, реконструкции, капитальный ремонт.

- Финансовые инвестиции. К ним относится покупка ценных бумаг или производных финансовых инструментов.

- Спекулятивные инвестиции. В этом случае главной особенностью инвестиции является ставка на доход за счет изменения цены актива. Действует принцип «купить дешевле, продать дороже». Предметом спекулятивных инвестиций могут быть акции, а кроме них — валюта, драгоценные металлы, облигации.

- Венчурные инвестиции. Так называют вложения в молодые компании на долгий срок. Венчурные инвестиции связаны с высоким риском полностью потерять вложения, но также могут принести инвесторам сверхприбыль. Пример успешной венчурной инвестиции — вложения фонда SoftBank в молодую компанию Alibaba в 2000 году. После выхода Alibaba на IPO в 2014 году доля SoftBank выросла с $20 млн до $74 млрд. Пример провальной венчурной инвестиции — банкротство медицинского проекта Theranos, который привлек от венчурных инвесторов не менее $500 млн перед своим крахом.

- Портфельные инвестиции. Это вложения не в один вид актива (например, акцию конкретной компании), а сразу в несколько, которые формируются в виде портфеля из нескольких ценных бумаг.

- Интеллектуальные инвестиции. Так называют вложения средств в интеллектуальный продукт. Таковыми могут являться подготовка специалистов, научные разработки, объекты интеллектуальной собственности, творческий потенциал группы людей.

Фото: Unsplash

По срокам инвестирования

Для удобства частные инвестиции разделяют на группы в зависимости от сроков. Всего их три:

- краткосрочные (период до года);

- среднесрочные (от одного года до трех лет);

- долгосрочные (от трех лет и дольше).

По степени риска

В наше время сформировалось два основных стиля инвестирования:

- пассивные инвестиции. Для них характерны вложения на долгий срок. Такой стиль предполагает, что человек вложил деньги, например, в акции компании и несколько лет держит их, не продавая. Как правило, пассивные инвестиции производятся в крупные сырьевые, технологические, финансовые компании — у них ниже риск резкого падения котировок, часто такие компании платят дивиденды;

- агрессивные инвестиции. Здесь подразумевается, что инвестор вкладывает деньги в более рискованные инструменты. Например, в акции не локомотивов индустрии, а в акции компаний поменьше — при колебаниях рынков такие бумаги сильнее растут или падают (то есть обладают высокой волатильностью), но за счет этого же качества можно больше заработать. Такой вид инвестиций требует глубокого понимания рынка и готовности потерять вложенные средства.

Куда инвестировать деньги

На бирже существует множество способов вложить деньги. Одни не требуют глубоких познаний работы финансовых рынков, другими занимаются только профессионалы.

К самым распространенным предметам для инвестиций на бирже можно отнести:

- Инвестиции в акции;

- Инвестиции в облигации (государственные или корпоративные);

- Инвестиции в драгоценные металлы (золото, серебро, платину);

- Инвестиции в биржевые фонды (ETF) или паевые инвестфонды (ПИФы);

- Покупку валюты;

- Инвестиции в производные финансовые инструменты (фьючерсы, опционы, свопы и пр.)

Фото: Spencer Platt / Getty Images

Доходность и риски инвестирования

Инвестиции обладают двумя ключевыми качествами, которые имеет прямую взаимосвязь. Это доходность и риск. Чем выше риск, с которым связана инвестиция, тем выше может быть потенциальная доходность. И наоборот — относительно надежные инвестиции никогда не позволяют рассчитывать на высокий заработок.

Например, банковский вклад, который тоже вполне можно считать инвестицией, или покупка государственных облигаций — это вложения с низким риском. Банковские вклады страхуются, а в случае с гособлигациями гарантом возврата денег выступает государство. Но и доходность таких инвестиций ниже, чем потенциальная доходность акций, на которые могут повлиять самые разные причины — от рыночных до корпоративных.

Для иллюстрации связи рисков с доходностью можно привести другой пример. Облигации с десятилетним сроком погашения приносят покупателю больший доход, чем, например, трехлетние облигации. Здесь действует следующий принцип: чем выше срок погашения

облигации

, тем больший риск берет на себя инвестор (все-таки за десять лет даже с гособлигациями многое может произойти) и, соответственно, тем больше его нужно за этот риск вознаграждать.

Как начать инвестировать

Частное лицо не может торговать на бирже самостоятельно. Этим занимаются брокеры, и они же выступают в качестве посредников между биржей и инвестором. Нужно открыть

брокерский счет

, после чего его владелец получает возможность покупать/продавать ценные бумаги.

Также брокеры предоставляют услуги профессионального управляющего. Вместе со специалистами вы выбираете стратегию инвестирования, договариваетесь, при каких условиях какие акции покупать/продавать, а дальше ситуативные решения по вашему портфелю принимает управляющий.

Фото: Unsplash

Налог с дохода от инвестиций

Есть три самых распространенных способа получить прибыль. Получить разницу между покупкой и продажей ценной бумаги, получить купонную выплату по облигациями или

дивиденды

. Все три вида дохода облагаются налогом. Их государству выплачивает за инвестора брокер.

Законодательством учитываются ситуации, когда инвестор с одной сделки получил прибыль, а с другой — убыток. Например, если вы купили ценные бумаги на сумму ₽100 тыс., а продали за ₽140 тыс., ваша прибыль составит ₽40 тыс. Затем вы купили также на ₽100 тыс., но продали за ₽90 тыс., то тут ваш убыток составит ₽10 тыс. В итоге вам нужно будет заплатить налог с суммы ₽30 тыс.

Если вы налоговый резидент России, то вам придется заплатить 13% со своей прибыли; если вы иностранец — 30%. Брокер удержит за вас налог и перечислит его в государственный бюджет по итогам года. Если вы покупаете иностранные акции, то доходом считается разница между суммой покупки и продажи в рублях.

С 1 января 2021 года налог нужно платить со всех облигаций, как государственных, так и корпоративных. Исключений нет. Ставка — 13% для резидентов и 30% для нерезидентов.

Если вы обычный российский частный инвестор, то брокер сначала заплатит государству с ваших дивидендов налог в 13% и потом переведет вам уже чистые деньги. Когда вы получаете дивиденды, например, по американским акциям, то 10% пойдут в американский бюджет, а 3% — в российский.

Кроме обычного брокерского счета, инвестор может открыть индивидуальный инвестиционный счет (ИИС). Он представляет собой тот же брокерский счет, но с возможностью получить налоговый вычет. Возможность его открыть есть только у российских граждан.

ИИС появился в России 1 января 2015 года. Он бывает двух типов — А и Б. В случае со счетом А вы можете вернуть 13% от суммы, которую внесли на ИИС в течение года. Сумма, от которой будут рассчитаны эти 13%, не может превышать ₽400 тыс. Поэтому максимально вы можете получить от государства по этой льготе ₽52 тыс. в год. Счет типа Б освободит вас от налога на прибыль. То есть весь доход, который вы смогли заработать, торгуя ценными бумагами на ИИС, не будет облагаться подоходным налогом в 13%.

Доходы в виде материальной выгоды, полученные в 2021–2023 годах, не облагаются НДФЛ. В частности, от приобретения ценных бумаг и производных финансовых инструментов.

Портфель инвестиций и его диверсификация

Совокупность всех вложений инвестора называют инвестиционным портфелем. Он может состоять из акций одной единственной компании, однако аналитики и опытные инвесторы рекомендуют не тратить весь капитал на одну ценную бумагу. Чтобы снизить риски и повысить доходность вложений,

инвестиционный портфель

диверсифицируют — то есть разделяют инвестиции между разными ценным бумагами.

Даже развитые экономики и крупные компании неизбежно сталкиваются с периодами спада и

стагнации

. Чтобы защититься от таких ситуаций, в инвестиционный портфель включают не только акции, но еще облигации, депозиты, биржевые фонды. Профессиональные инвесторы добавляют в портфель контракты на поставку товаров — фьючерсы.

К самой рисковой, но при этом самой доходной части портфеля относят акции. Биржевые фонды — золотая середина, связанная с относительно низким риском и высоким доходом. Защитная часть портфеля — облигации и депозиты, которые стабилизируют его в случае сильной

волатильности

, это самая надежная часть портфеля.

Помимо диверсификации по активам, портфель также важно распределить по секторам или отраслям экономики. Важность такого принципа хорошо прослеживается при внимательном изучении любого экономического кризиса. В такие периоды, когда одни акции падают, другие растут, это создает баланс и позволяет свести потери к минимуму.

Известные инвесторы

Уоррен Баффет — американский бизнесмен, один самых успешных инвесторов в истории и один из самых богатых людей в мире. Его называют «Провидцем», «Волшебником из Омахи», «Оракулом из Омахи». Инвестирует через собственную инвестиционную компанию Berkshire Hathaway. Bloommberg оценивает его состояние в $103 млрд.

Питер Тиль — американский инвестор немецкого происхождения. Сооснователь платежной системы PayPal, первый внешний инвестор Facebook (Meta Platforms — компания-владелец Facebook и Instagram, признана в России экстремистской организацией и запрещена, как и сами социальные сети), сооснователь и управляющий фондом Founders Fund.

Юрий Мильнер — бизнесмен и венчурный инвестор, сооснователь фонда DST. Через фонд DST Мильнер вкладывал в такие компании, как Facebook (Meta Platforms — компания-владелец Facebook и Instagram, признана в России экстремистской организацией и запрещена, как и сами социальные сети), Spotify, Airbnb, Groupon, Xiaomi, Twitter, Zynga, Alibaba, WhatsApp. В 2022 году Forbes оценивал состояние Юрия Мильнера в $7,3 млрд.

Джордж Сорос — американский трейдер и инвестор. За Соросом закрепилась репутация дерзкого финансового спекулянта. Он приобрел известность после 1992 года, когда принял активное участие в обвале британского фунта.

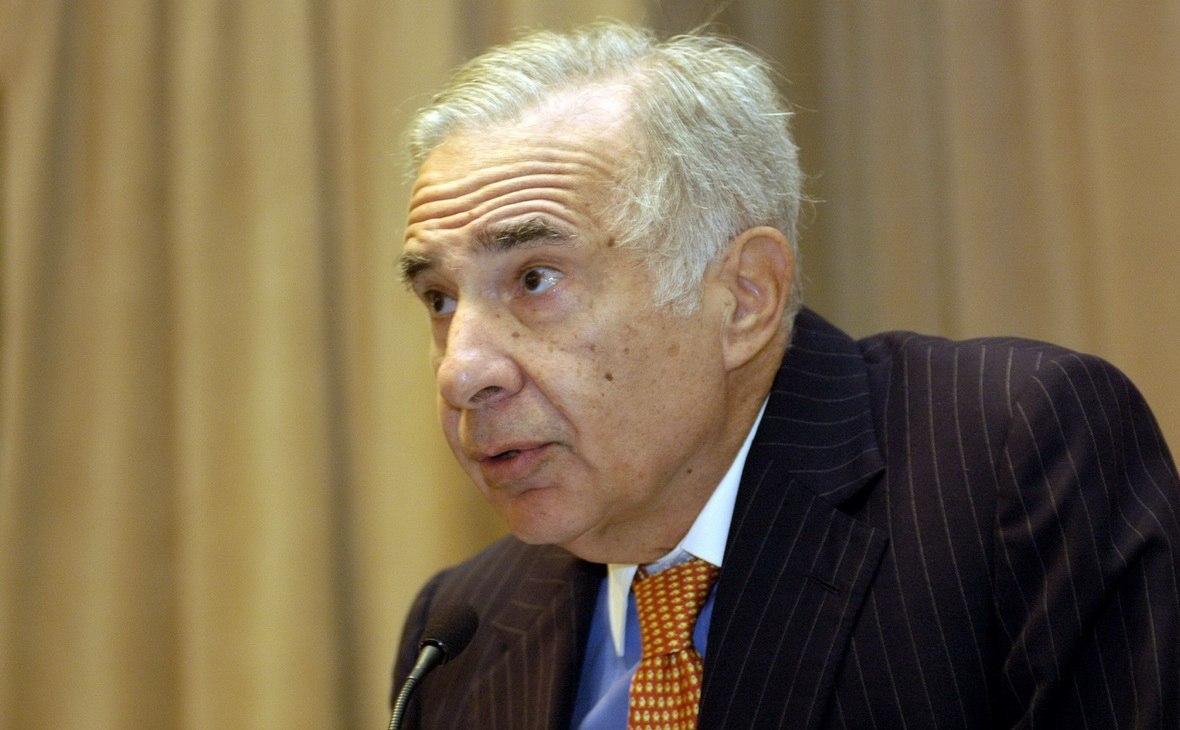

Карл Айкан — известен как один из самых успешных инвесторов-активистов. Айкан находит неэффективные компании, скупает их акции, продавливает перестановки в руководстве, после чего продает подорожавшие бумаги. Он покупал крупные, нередко контрольные пакеты акций компаний из разных сфер экономики. Среди инвестиций бизнесмена была компания Apple — Айкан купил 4,7 млн ценных бумаг корпорации, после чего добился обратного выкупа на сумму в $150 млрд.

Братья Уинклвоссы — близнецы Кэмерон и Тайлер Уинкловоссы, американские инвесторы, известные в первую очередь судебной тяжбой с Марком Цукербергом (Уинклвоссы утверждали, что Цукерберг использовал их идею при создании Facebook*) и как одни из первых инвесторов в биткоин. Уинкловоссы стали первыми криптовалютными миллиардерами.

*Meta Platforms — компания-владелец Facebook и Instagram, признана в России экстремистской организацией и запрещена, как и сами социальные сети.

Коос Беккер — южноафриканский бизнесмен, глава компании Naspers. Под началом Беккера в 2001 году Naspers вложила $34 млн в малоизвестный китайский стартап Tencent. По итогам сделки Naspers получила 46,5% акций убыточного на тот момент проекта. Со временем Tencent выросла в огромную инвестиционную корпорацию. Главный актив Tencent на сегодняшний день — крупнейший в Китае мессенджер WeChat.

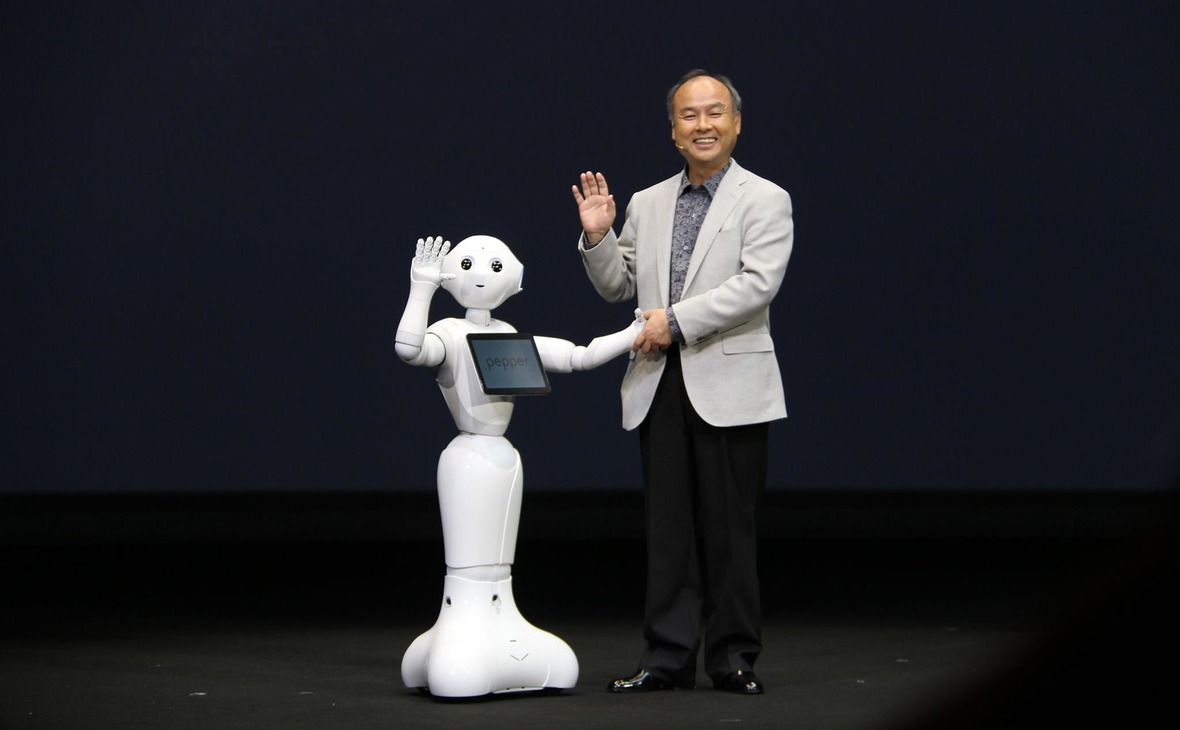

Масаёси Сон — японский бизнесмен, основатель компании SoftBank. Созданный SoftBank фонд Vision Fund Investments, вкладывающий деньги в новые технологии, искусственный интеллект и робототехнику, стал одним из крупнейших инвестфондов Кремниевой долины последних лет.

Период с очень низким или отсутствующим ростом в экономике. Основной признак стагнации – замедление темпов роста ВВП в пределах 0-3%.

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности.

Подробнее

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг.

Подробнее

набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности.

Подробнее