Открыть эту статью в PDF

Назначение свободного денежного потока

Оценка эффективности инвестиционных проектов, а также оценка бизнеса (если она основана на доходном подходе) используют в расчетах формулу чистой текущей стоимости денежных потоков:

где i – номер периода,

CF – денежный поток этого периода,

d – ставка дисконтирования, или требуемый доход на инвестиции.

Дальше логика применения рассчитанной величины достаточно простая. Для инвестиционного проекта первое время денежные потоки будут отрицательными – мы вкладываем деньги в производство. Затем проект начнет приносить доход. Если дисконтированная сумма оказалась положительной, значит инвестиции окупились и обеспечили ту доходность, которая была заложена в ставку дисконтирования.

В оценке действующего бизнеса денежные потоки, вероятно, сразу будут положительными – это те денежные доходы, которые приносит бизнес. Величина NPV окажется заметно больше 0, и это будет та сумма, которую можно заплатить за компанию сегодня, чтобы получать на свои инвестиции доходность, заложенную в ставке d.

Но для того, чтобы проанализировать дисконтированный денежный поток, надо выделить его из прогноза, который был подготовлен для компании. Существует два варианта:

|

FCFE Свободный денежный поток для собственного капитала |

FCFF Свободный денежный поток для компании |

Как получить свободный денежный поток

FCFE – это денежные средства, которые в каждом периоде остаются в распоряжении акционеров компании после того, как оплачены все расходы, а также выплачены обязательства перед банком по процентам и возврату основного долга. Положительный FCFE демонстрирует суммы, которые можно потратить на выплату дивидендов или дальнейший рост бизнеса. Отрицательные суммы – это те инвестиции, которые должны быть оплачены деньгами акционеров.

Для того, чтобы получить FCFE, надо сложить операционные и инвестиционные денежные потоки из отчета о движении денежных средств, а также добавить поступления долга от банков и вычесть его возврат:

FCFF – это свободные денежные средства компании (или проекта) в целом, до распределения обязанностей по финансированию и будущих доходов между разными видами капитала. Отрицательные значения FCFF – это общая потребность проекта в инвестициях, а положительные значения показывают сколько денег доступно в каждом периоде для погашения долгов и нужд акционеров.

При расчете FCFE мы включали поступления и выплаты по долгам в состав денежного потока и анализировали только то, что остается на долю акционеров. Теперь мы хотим оценить все инвестиции и доходы, поэтому рассмотрим денежный поток до того, как у проекта появилось финансирование. У этого потока будут три составляющие:

- Операционные денежные потоки

- Исключаем из них проценты по кредитам. Но если нет кредитов, то будет выше прибыль, а значит и налог на прибыль. Поэтому мы делаем это в два шага. Сначала увеличиваем операционные потоки на величину процентов, а потом уменьшаем их на сумму Проценты * Ставка налога на прибыль. Или просто запишем это в виде формулы Проценты * (1 – Ставка).

- Инвестиционные денежные потоки

Вот как это выглядит в финансовой модели:

Свободный денежный поток в оценке бизнеса

Если свободный денежный поток FCFF используется для оценки бизнеса, то важно не забывать, что полученная стоимость компании (ее обычно называют Стоимость предприятия, Enterprise Value, EV) будет разделена между акционерами компании и держателями долга. То есть действует принцип:

EV = Собственный капитал + ДолгKE

и стоимость собственного капитала можно получить либо прямо анализируя денежный поток акционеров (FCFE), либо вычислив стоимость предприятия на основе FCFF и вычтя из нее долг.

Свободный денежный поток и ставка дисконтирования

И последнее важное правило, касающееся этих двух видов денежного потока – выбор ставки дисконтирования. Для анализа свободного денежного потока акционеров используется ставка дисконтирования, равная требуемой доходности акционерного капитала. Для дисконтирования свободного денежного потока компании следует использовать требуемую доходность всего капитала компании, который известен как WACC, средневзвешенная стоимость капитала.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

«Утром деньги — вечером стулья. А можно наоборот? Можно, но деньги вперед!»

цитата из фильма «Двенадцать стульев».

Для любого предпринимателя, бизнесмена деньги являются важнейшим инструментом ведения бизнеса. Ведь денежные потоки в компании — это как кровеносная система, благодаря которой функционируют все процессы на предприятии. Не имея денежных средств, нельзя оплачивать счета поставщиков, нельзя расширять бизнес, покупая активы, нельзя платить работникам. Как владелец бизнеса, Вы даже не могли бы заплатить себе.

Поэтому одним из важнейших отчетов компании является Отчет о движении денежных средств, на основании которого считается свободный денежный поток – Free Сash Flow.

Зачем предприятию нужно считать показатель Free Сash Flow? О чем может рассказать свободный денежный поток предприятия инвесторам? Как его посчитать? Ответим в данной статье:

-

Понятие Free Сash Flow

-

Методы расчета Free Сash Flow

-

О чем может сказать показатель Free Сash Flow – инвестору.

-

Как рассчитать будущие дивиденды.

Понятие Free Сash Flow

Само название «Свободный денежный поток (FCF)» говорит о том, что это свободные деньги, которые есть «в кармане» у предприятия. Покупатели и заказчики компании генерируют поступление денежных средств, компания часть из них тратит на операционные расходы, капитальные вложения, осуществляет финансовые операции (получение/погашение займов, кредитов). Это могут быть операции по выплате заработной платы, аренды, налоговых платежей, оплаты процентов за кредит, покупке основных средств. Все, что осталось в результате всех операций на счетах компании, в свободном распоряжении и есть Free Cash Flow (далее FCF).

Анализ, расчет FCF и планирование остатка свободных средств на будущие периоды является важным инструментом управления денежными средствами в компании. Наличие свободного денежного позволяет компании развивать бизнес, вкладывая средства в его расширение, тем самым делая компанию инвестиционно-привлекательной.

Если говорить простыми словами, то свободный денежный поток — это разница между «прибылью» компании и «капитальными вложениями» в оборотный капитал и капитальные затраты.

Генерирование свободных денежных потоков определяется двумя аспектами, факторами, влияющими на значение FCF:

-

Операционный фактор. Или способность компании приносить прибыль в результате своей деятельности. Она определяется такими характеристиками, как ее ценовая политика, сильная репутация бренда, которую не может воспроизвести конкурент (т. е. то, как фирма превосходит своих конкурентов, чтобы получить долю рынка без ущерба для своей прибыли) и операционная эффективность (т. e. то, как фирма достигает тех же доходов, что и его конкуренты, но с меньшими затратами).

-

Балансовая стоимость активов, которая определяется капитальными вложениями в бизнес. В данном случае генерирование свободных денежных потоков зависит от эффективности использования капитала компании (как существующие капитальные ресурсы могут быть использованы более оптимально для получения более высоких доходов и прибыли) и реинвестирования капитала (каковы дополнительные области реинвестирования капитала для содействия развитию бизнеса в будущем).

Но зачем все-таки предприятию нужно ориентироваться на показатель FCF, если есть показатель чистой прибыли в ОПИУ? И балансовая стоимость компании?

Ответ будет следующий: каждый показатель в анализе позволяет рассмотреть бизнес компании под своим углом.

Компания может предоставить блестящий отчет о финансовых результатах, с огромной прибылью, но при этом не иметь достаточного FCF, чтобы дальше иметь возможность его реинвестировать в развитие бизнеса. В такой ситуации компания может столкнутся с возможным сокращением или остановкой бизнеса. Почему так может быть? Отсутствие операционных притоков ДС, когда клиенты не покупают товары компании (например демпинг конкурентов по цене) или покупают в долг, то есть покупатели не перечисляют деньги, увеличивается долг дебиторов перед компанией. Также это может произойти, если предприятие не следит за движениями потоков денежных средств, тратит больше, чем получает на счет.

На практике такая экстремальная ситуация является редкой, но этот пример показывает, что деньги в бизнесе — ключевой момент его функционирования. Наличие и способность компании увеличивать свои FCF говорит о том, как эффективно ведется бизнес компании, как предприятие расходует свои денежные средства за определенный промежуток времени.

Если говорить о балансе компании, где мы увидим общую стоимость активов, то данный показатель не сможет ответить на вопрос на сколько вложения, то есть рост активов компании являются целесообразными, окупаемыми и способны ли эти вложения генерировать увеличение денежных потоков.

Итак, сделаем вывод. Почему так важен FCF для компании?

-

Для функционирования деятельности компании. Достаточный FCF – дает возможность реинвестировать средства обратно в бизнес и поддерживать его на тех же или более высоких объемах производства/ оказания услуг. <

-

Для снижения финансовой нагрузки компании. FCF может быть использован для досрочного погашения кредитов и займов компании.

-

Для принятия решения об использовании свободного остатка денежных средств (FCF) в инвестиционных целях: расширение производства, покупка основных средств и так далее; а также для выплаты дивидендов своим инвесторам, заключение сделок М&А, проведение бай-беков, создание резервных фондов.

-

Значение показателя FCF – это один из инструментов анализа компании, который дает инвесторам представление о том насколько эффективно компания использует свои финансы. Так, большой FCF может говорить о том, что компания не вкладывает средства в развитие бизнеса, а деньги просто лежат на счете, хотя могли бы работать на компанию и акционеров. Отрицательный FCF, говорит о том, что компания тратит больше, чем зарабатывает.

Методы расчета FСF

Значение показателя FCF предприятия является расчетным. Данные для расчета берутся из основных финансовых отчетов:

Обобщенно, Free Сash Flow — это итоговый остаток, разница между чистым операционным потоком и капитальными вложениями.

Существуют два основных метода расчета: прямой метод (на основании Отчета о движении денежных средств) и косвенный (на основании данных из ОПИУ (отчета о прибылях и убытках) и балансового отчета компании)).

Чем же отличаются эти два способа расчета?

На схеме представлены формулы расчета FCF двумя методами:

Прямой способ расчета, является более простым. Все данные для его расчета берутся из Отчета о движении денежных средств. Движение потоков финансовых средств происходит в двух направлениях – либо приток в бизнес, либо отток. Деньги, поступающие в бизнес, отображаются в отчете как положительные суммы (+), тогда как денежные средства, выходящие из бизнеса, отображаются как отрицательные суммы (со знаком (-) или в скобках).

Разберем расчет на примере отчета компании ПАO «ФосАгро»:

Используя, прямой метод, получаем значение FCF = 78,274 млрд. руб. (=126,225-47,951)

Прямой метод является более простым и понятным даже для не финансиста. Используя такой метод, можно оценить достаточность средств в разрезе статей, выявить главные источники притока и оттока денег на предприятии. Также можно осуществлять оперативный контроль за эффективностью использования денежных ресурсов в компании. Но такой метод не позволяет установить взаимосвязь между ожидаемой прибылью и изменением денежных потоков.

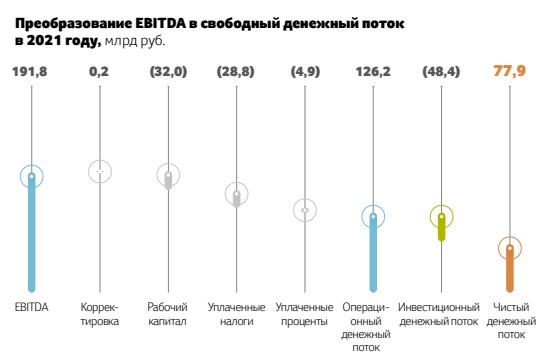

Косвенный метод расчета FCF ведется от показателя EBITDA, который корректируется по статьям. В итоге после корректировок значение приводится к операционному денежному потоку, затем отнимается значение капитальных вложений, и мы получаем свободный денежный поток.

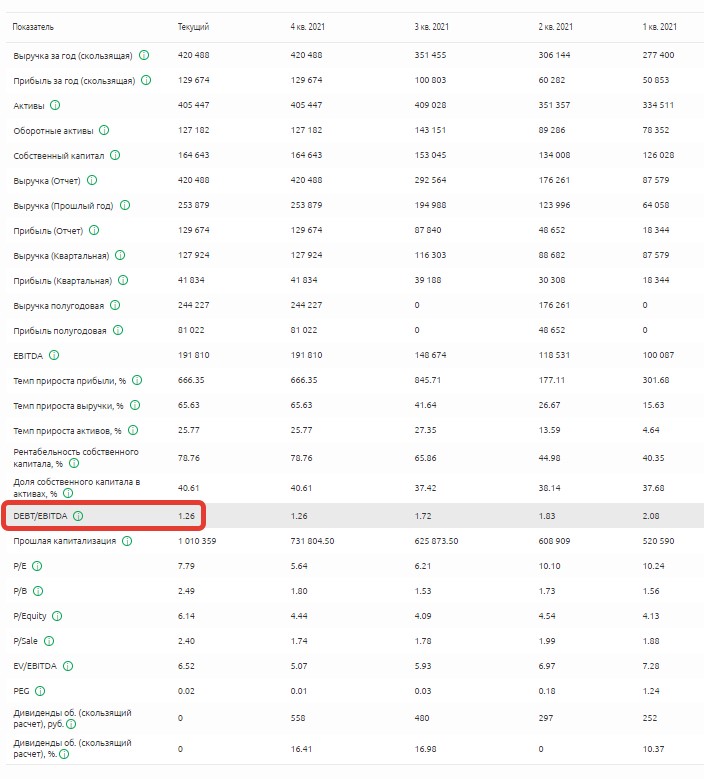

Тогда, на примере компании ФосАгро значение показателя будет следующим,

FCF = 191,8 (EBITDA) — 28, 806 (налог на прибыль уплаченный) — 32,032 (NWC, Net working capital change) — 47,951 (Capex) = 83,011 млрд. руб.

Следует учесть, что в EBITDA входят неденежные статьи, которые нужно корректировать для расчета FCF

Обычно, значение изменения оборотного капитала можно найти в отчете о движении денежных средств. Если эти данные не раскрываются, то NWC рассчитывается на основании данных бухгалтерского баланса, как изменение оборотных активов и обязательств относительно предыдущего периода.

Компании могут использовать для определения FCF не базовую формулу расчета, а вносить корректировки, с учетом специфики бизнеса и хозяйственных операций.

К примеру, приведем схему расчета FCF по ПАО «ФосАгро»:

По схеме видим, что показатель EBITDA корректируется на неденежные статьи (0,2 млрд. руб.), так же вычитаются уплаченные проценты (которые отсутствуют в базовой формуле). Таким образом свободный денежный поток по компании ПАО «ФосАгро» за 2021 год составил 77,9 млрд. руб.

Оба способа определения FCF применяются на практике. Но каждый из них имеет свои положительные и отрицательные стороны.

Прямой метод является более простым и понятным даже для не финансиста. Используя такой метод, можно оценить достаточность средств в разрезе статей, выявить главные источники притока и оттока денег на предприятии. Также можно осуществлять оперативный контроль за эффективностью использования денежных ресурсов в компании. Но такой метод не позволяет установить взаимосвязь между ожидаемой прибылью и изменением денежных потоков.

Косвенный метод более трудоемкий для составления и расчета FCF, сложный в понимании для не финансиста. Но с помощью него, не имея данных по движению ДС, используя только данные ОПИУ и Баланса, можно выявить источники формирования прибыли и направления вложения средств, выявить проблемные места заморозки средств (например, излишнее авансирование поставщикам, или заморозка средств в дебиторской задолженности покупателей, неэффективное управление запасами).

О чем может сказать значение Free Сash Flow инвестору

Прежде чем инвестировать, необходимо тщательно обдумать свои инвестиционные цели, провести анализ достигнутых результатов компании и оценить ее перспективы дальнейшего роста.

Инвесторы в своем анализе часто опираются на значение Free Cash Flow.

Для инвестора важно не столько значение FCF в данный момент времени, сколько динамика этого показателя и источники дальнейшего роста свободного денежного потока.

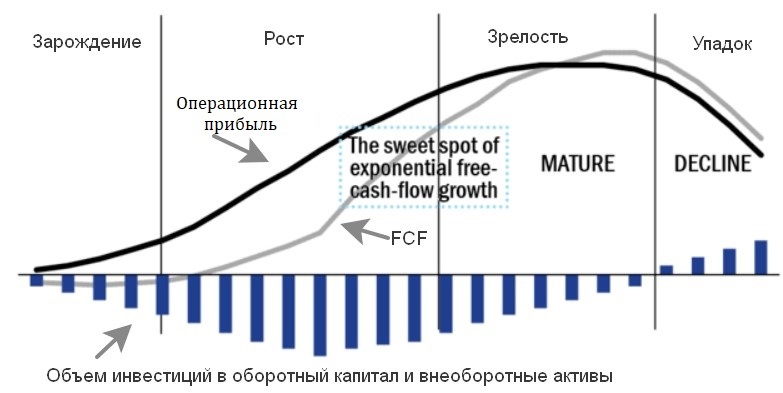

Существенное влияние на объем генерируемого потока оказывает стадия жизненного цикла компании. В зависимости от того в какой стадии зрелости находится бизнес, будет отличаться операционная прибыль, объем реинвестиций, а следовательно, и размер FCF.

Жизненный цикл компании включает несколько этапов. И на каждом этапе значение и оценка показателя FCF будет разной:

На начальном этапе (зарождение) свободный денежный поток, как правило, отсутствует или отрицательный, из-за отсутствия операционной прибыли, высокой потребности вложения средств в оборотный капитал и больших капиталоемких вложений. Свободный поток FCF начинает накапливаться и выходить в положительную зону по мере того, как операционная прибыль начинает расти (фаза роста). Поскольку бизнес реинвестирует капитал для расширения своих производственных мощностей (установок и оборудования), это обеспечивает рост свободных денежных потоков. Чтобы инвестировать в такой бизнес, инвесторы должны сосредоточиться на росте его базы активов в качестве основного фактора роста и, следовательно, свободных денежных потоков в долгосрочной перспективе.

После роста, компания переходит на фазу зрелости, такие компании еще называют «дойные коровы». То есть это бизнес, который захватил определенную долю на рынке, для этого периода характерны достаточно высокие уровни операционной прибыли, уже нет необходимости большую часть поступлений денежный средств реинвестировать обратно в деятельность предприятия. Это фаза максимального генерирования денежных потоков.

Ну и конечно постоянное снижение FCF, уменьшение операционной прибыли и сокращение активов компании, говорит о том, что ее бизнес находится в упадке.

Если компания еще молодая, отрицательный поток в течении нескольких лет может быть обоснован ее вложениями для захвата рынка, что требует капиталоемких затрат. И наоборот, отрицательный FCF зрелой компании, говорит о нездоровом финансовом состоянии и проблемах бизнеса. То есть оценка показателя FCF важна в динамике, относительно прошлых и будущих периодов.

Поэтому инвестор должен сопоставлять фазы жизненного цикла бизнеса и факторы, влияющие на способность компании в будущем генерировать свободный денежный поток. На фазе зарождения и роста — это увеличение активов предприятия, на стадии зрелости – увеличение операционной прибыли.

Инвесторы, заинтересованные в росте капитализации компании, часто ищут компании с высокими или улучшающимися денежными потоками, но с недооцененными ценами на акции. Растущий денежный поток часто рассматривается как показатель вероятности роста стоимости компании в будущем.

Инвесторы, которые придерживаются дивидендной стратегии, используют показатель FCF для расчета ожидаемых дивидендов. Конечно, решение о выплате дивидендов принимается руководством компании: оно может быть как положительным, так и отрицательным. Но в целом, если предприятие генерирует хороший, постоянно растущий поток FCF, то скорее всего инвестор может ожидать свое поощрение от компании.

Как рассчитать будущие дивиденды

База расчета дивидендов, их размер зависят от принятой дивидендной политики на предприятии. В качестве базы расчета обычно принимается либо чистая прибыль компании, либо свободный денежный поток (FCF).

Например, дивидендной политикой компаний АЛРОСА ао, ЛУКОЙЛ, ММК,НЛМК ао, Распадская, СевСт-ао, ФосАгро ао, Юнипро ао, ЭН+ГРУП ао, GLTR-гдр предусмотрен расчет дивидендов в привязке к значению FCF.

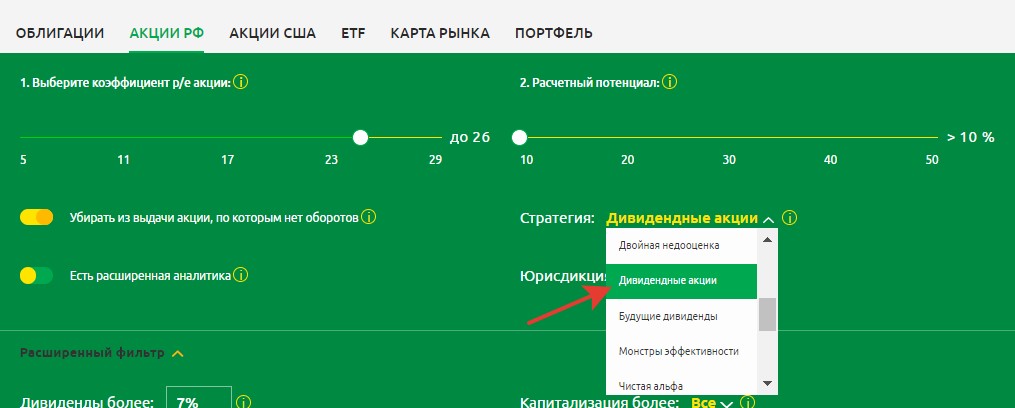

Разберем на конкретном примере. Для этого в Радаре для поиска компаний выберем стратегию «Дивидендные акции»:

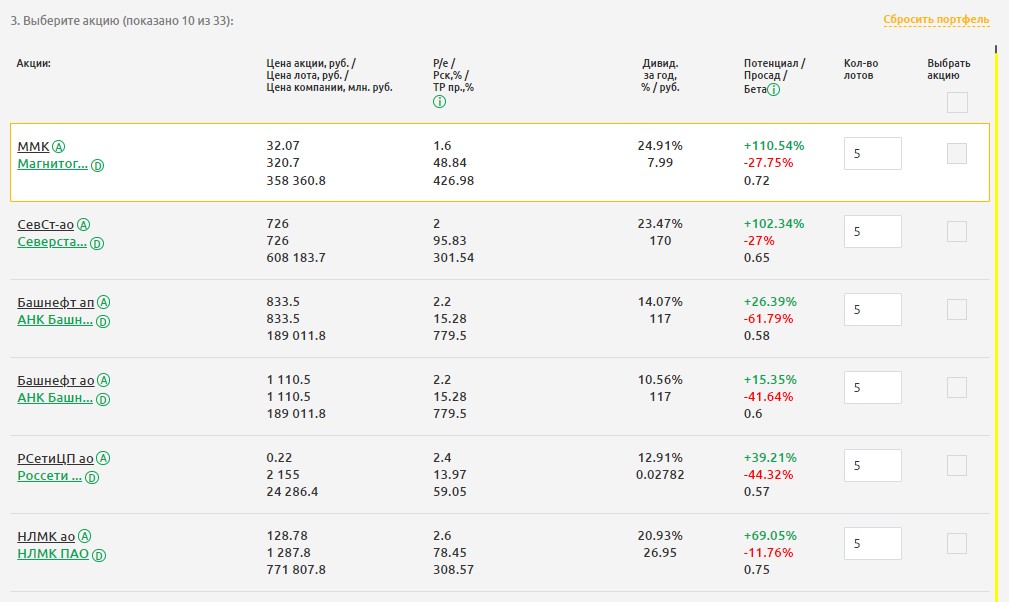

В нашу подборку на момент написания статьи попадает 33 акции.

Рассмотрим, компанию ФосАгро. Совет директоров еще не принял окончательное решение о выплате дивидендов в 2022 году. Давайте рассчитаем, какой возможен потенциальный размер выплаты.

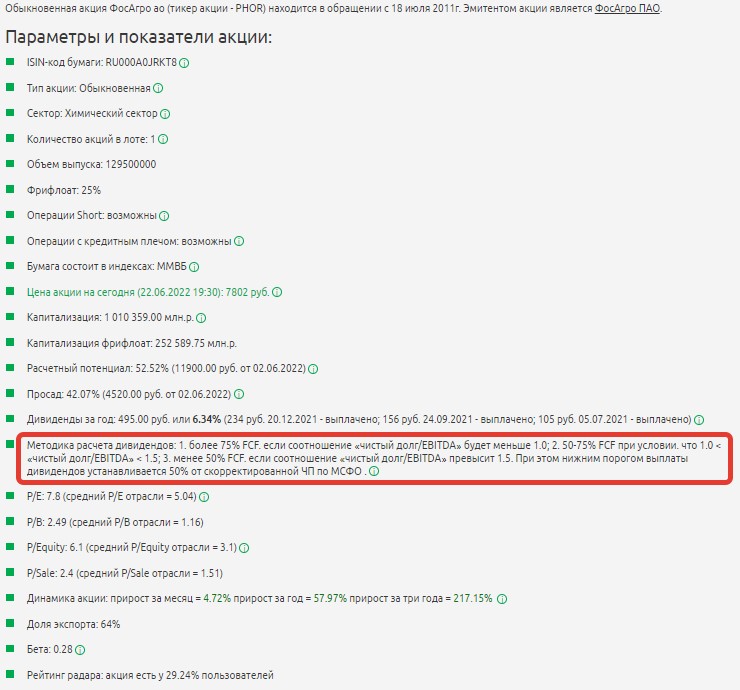

Для этого на странице акции ФосАгро, необходимо посмотреть, какая методика расчета принята компанией:

На странице компании посмотрим соотношение долга к EBITDA за 2021 год:

Таким образом для расчета потенциальных дивидендов будем использовать 2 способ, когда показатель DEBT/EBITDA более 1, но менее 1,5. То есть база для расчета дивидендов 50-75% от FCF.

Выше мы уже рассматривали расчет FCF данной компании. Будем отталкиваться от расчетного значения FCF из отчета ФосАгро за 2021. Теперь посмотрим, какой объем денежных средств может быть направлен на выплату дивидендов:

FCF на 31.12.2021 составил 77, 9 млрд. руб.

То есть потенциальный размер средств, которые компания может направить на выплату дивидендов: от 38,95 млрд. руб. (50 % FCF) до 58,43 млрд. руб. (75 % FCF)

Итак, что ждать инвестору?

Смотрим на странице акции ФосАгро в Радаре, количество акций в обращении, шт.:

-

Объем выпуска: 129 500 000

Далее, посчитаем сколько составит дивидендная выплата на оду акцию:

-

если 50 % FCF = 38,95 млрд.руб/129 500 000 = 300,77 руб.

-

если 75 % FCF = 58,43 млрд.руб/129 500 000 = 451,20 руб.

В отчетности компании за 2021 год было рекомендовано к выплате 50,505 млрд руб, что составляет 390 рублей на акцию. Окончательное решение Совета директоров по этому вопросу перенесено на 30 июня 2022 года.

Вывод

Значение показателя FCF дает инвесторам возможность своевременно принимать правильные инвестиционные решения, дает представления о том насколько эффективно компания использует свои финансы, достаточно ли у компании средств на обслуживание текущей задолженности, какие основные источники поступления средств, есть ли у компании деньги для выкупа собственных акций (buy back) или смогут ли инвесторы получить дивиденды.

Но анализ компании, конечно, не ограничивается лишь показателем FCF. Свободный денежный поток (FCF) — один из многих финансовых показателей, которые инвесторы используют для анализа состояния компании. Другие показатели, которые могут использовать инвесторы, включают рентабельность собственного капитала, соотношение DEBT/EBITDA, мультипликаторы p/e и p/s, темпы роста прибыли и выручки. Для выбора лучшей инвестиционной идеи нужен всесторонний анализ компании. Сервис Радар может помочь инвесторам, сделать такой анализ за несколько минут. Достаточно зайти в карточку компании, в которой представлены все актуальные финансовые показатели в динамике.

Так же, компания Fin-Plan своими идеями на фондовом рынке, методиками анализа компаний на бесплатных мастер-класса. Если вы ищите вдохновение, новые идеи на фондовом рынке, предлагаем посетить наш очередной мастер-класс по ссылке.

Удачных инвестиций!

Деятельность предприятия неразрывно связана с движением денежных средств. Хозяйственные операции, осуществляемые предприятием, вызывают либо расходование денежных средств, либо их поступление. Непрерывный процесс движения денежных средств во времени представляет собой денежный поток. Это понятие является агрегированным, включает в себя различные виды денежных потоков, обслуживающих хозяйственную деятельность. Рассмотрим классификацию денежных потоков фирмы.

Денежные потоки можно классифицировать по следующим признакам.

1. По видам хозяйственной деятельности в соответствии с международными стандартами учета

1.1. По операционной (основной) деятельности — ДП(ОД)

Денежные выплаты поставщикам сырья и материалов сторонним исполнителям отдельных видов услуг, обеспечивающих операционную деятельность; заработной платы персоналу, занятому в операционном процессе, а также осуществляющему управление этим процессом; налоговые платежи предприятия в бюджеты всех уровней и во внебюджетные фонды; другие выплаты, связанные с осуществлением операционного процесса. Отражает поступления международных денежных средств от покупателей продукции, от налоговых органов в порядке осуществления перерасчета излишне уплаченных сумм и некоторые другие платежи, предусмотренные стандартами учета.

1.2. По инвестиционной деятельности — ДП(ИД)

Платежи и поступления денежных средств, связанные с осуществлением реального и финансового инвестирования, продажей выбывающих основных средств и нематериальных активов, ротацией долгосрочных финансовых инструментов инвестиционного портфеля и другие аналогичные потоки денежных средств, обслуживающие инвестиционную деятельность фирмы.

1.3. По финансовой деятельности — ДП(ФД)

Поступления и выплаты денежных средств, связанные с привлечением дополнительного акционерного или паевого капитала, получением долгосрочных и краткосрочных кредитов и займов, уплатой в денежной форме дивидендов и процентов по вкладам собственников и некоторые другие финансовые потоки, связанные с осуществлением внешнего финансирования хозяйственной деятельности фирмы.

2. По направленности движения денежных средств фирмы

2.1. Положительный — ПДП

Совокупность поступлений денежных средств на фирму от всех видов хозяйственных операций (в качестве аналога этого термина используется термин «приток денежных средств»).

2.2. Отрицательный — ОДП

Совокупность выплат денежных средств предприятием в процессе осуществления всех видов его хозяйственных операций (в качестве аналога этого термина используется термин «отток денежных средств»).

3. Денежный поток по методу исчисления объема

3.1. Валовый — ВДП

Вся совокупность поступлений или расходования денежных средств в рассматриваемом периоде в разрезе отдельных его интервалов.

3.2. Чистый — ЧДП

Разница между положительным и отрицательным потоками (между поступлением и расходованием денежных средств) в рассматриваемом периоде в разрезе отдельных его интервалов. Является важнейшим результатом финансовой деятельности предприятия, во многом определяющим финансовое равновесие и темпы возрастания его рыночной стоимости.

4. По уровню достаточности объема

4.1. Избыточный — ИЗДП

Характеризуется тем, что поступления денежных средств существенно превышают реальную потребность фирмы в целенаправленном их расходовании. Признаком данного потока является высокая положительная величина чистого денежного потока, не используемого в процессе осуществления хозяйственной деятельности фирмы.

4.2. Дефицитный — ДФДП

Характеризуется тем, что поступления денежных средств существенно ниже реальных потребностей фирмы в целенаправленном их расходовании. Даже при положительном значении суммы чистого финансового потока он может характеризоваться как дефицитный, если эта сумма не обеспечивает плановую потребность в расходовании денежных средств по всем предусмотренным направлениям хозяйственной деятельности фирмы. Отрицательное значение суммы чистого финансового потока автоматически делает этот поток дефицитным.

5. По методу оценки во времени

5.1. Настоящий — НДП

Характеризует денежный поток фирмы как единую сопоставимую его величину, приведенную по стоимости к текущему моменту времени.

5.2. Будущий — БДП

Единая сопоставимая величина денежного потока фирмы, приведенная по стоимости к конкретному предстоящему моменту времени. Понятие «будущий» денежный поток определяет номинальную идентифицированную его величину в предстоящем моменте времени (или в разрезе интервалов будущего периода), служит базой дисконтирования в целях приведения к настоящей стоимости.

6. По непрерывности формирования в рассматриваемом периоде

6.1. Регулярный — РДП

Характеризует поток поступления или расходования денежных средств по отдельным хозяйственным операциям (денежным потокам одного вида), который в рассматриваемом периоде осуществляется постоянно по отдельным интервалам этого периода.

Регулярным являются большинство видов денежных (финансовых) потоков, генерируемых операционной деятельностью фирмы: потоки, связанные с обслуживанием финансового кредита во всех его формах; денежные потоки, обеспечивающие реализацию долгосрочных реальных инвестиционных проектов и т.п. В рамках жизненного цикла фирмы преимущественная часть его денежных потоков носит регулярный характер.

6.2. Дискретный — ДДП

Отражает поступление или расходование денежных средств, связанное с осуществлением единичных хозяйственных операций предприятия в рассматриваемом периоде времени. Характеризуется одноразовым расходованием денежных средств, связанным с приобретением предприятием целостного имущественного комплекса; покупкой лицензии франчайзинга; поступлением финансовых средств в порядке безвозмездной помощи. При определенном минимальном временном интервале все денежные потоки фирмы могут рассматриваться как дискретные.

7. По масштабам обслуживания хозяйственного процесса

7.1. Денежный поток фирмы в целом — ДПФ

Наиболее агрегированный вид денежного потока, аккумулирующий все виды денежных потоков, обслуживающих хозяйственный процесс фирмы в целом.

7.2. По отдельным структурным подразделениям — ДПЦО

Дифференциация денежного потока фирмы по отдельным подразделениям, являющимся самостоятельными объектами управления в системе организационно-хозяйственного построения фирмы (центрам ответственности).

7.3. По отдельным хозяйственным операциям — ДПХО

В системе хозяйственного процесса фирмы такие виды денежного потока представляют собой первичный объект самостоятельного управления

***

По стабильности временных интервалов формирования регулярные финансовые потоки характеризуются следующими видами:

- с равномерными временными интервалами в рамках рассматриваемого периода, он носит характер аннуитета;

- с неравномерными временными интервалами в рамках рассматриваемого периода. Примером такого финансового потока может служить график лизинговых платежей за арендуемое имущество с согласованными сторонами неравномерными интервалами времени их осуществления на протяжении периода использования актива.

Финансовое состояние предприятия зависит от умения менеджеров управлять потоками денежных средств.

Расчет величины денежного потока

Сумма денежного потока предприятия представляет собой величину, равную:

ЧДП = ЧДП(ОПД) + ЧДП(ИНД) + ЧДП (ФД),

где ЧДП(ОПД) — размер чистого денежного потока по операционной деятельности; ЧДП(ИНД) — размер чистого денежного потока по инвестиционной деятельности; ЧДП(ФД) — размер чистого денежного потока по финансовой деятельности.

Так как основная деятельность предприятия является главным источником прибыли, то, очевидно, что основным источником денежных средств является ЧДП(ОПД).

Инвестиционная деятельность, как правило, связана в основном с временным оттоком денежных ресурсов, необходимых для приобретения оборудования, технологий и т.п. Наряду с этим по инвестиционной деятельности может быть и приток денежных средств за счет полученных дивидендов и процентов по долгосрочным ценным бумагам и др.

Расчет чистого денежного потока по инвестиционной деятельности осуществляется по формуле:

ЧДП(ИНД) = В(ОС) + В(НМАК) + В(ДФВ) + В(АКВ) + ДВДП — ОСПР + + ДНКС — НМАКП — ДФАП — АКВП,

где В(ОС) — выручка от реализации основных средств; В(НМАК) — выручка от реализации нематериальных активов; В(ДФВ) — выручка от реализации долгосрочных финансовых активов; В(АКВ) — выручка от реализации ранее выкупленных акций предприятия; ДВДП — сумма полученных дивидендов и процентов по долгосрочным ценным бумагам; ОСПР — сумма приобретенных основных средств; АНКС — изменение остатка незавершенного производства; НМАКП — сумма приобретенных нематериальных активов; ДФАП — сумма приобретения долгосрочных финансовых активов; АКВП — сумма выкупленных собственных акций предприятия.

Чистый денежный поток по финансовой деятельности характеризует притоки и оттоки денежных средств, связанных с использованием внешнего финансирования и определяется по формуле:

ЧДП(ФД) = ПРСК + ДКЗ + ККЗ + БЦФ — ПЛДКР — ПЛККЗ — ДВДВ,

где ПРСК — сумма дополнительно привлеченного из внешних источников собственного капитала (денежные поступления от выпуска акций и других долевых инструментов, дополнительные вложения собственников фирмы); ДКЗ — сумма дополнительно привлеченных долгосрочных заемных кредитов и займов; ККЗ — сумма дополнительно привлеченных краткосрочных кредитов и займов; БЦФ — сумма средств, поступивших в порядке безвозмездного целевого финансирования фирмы; ПЛДКР — сумма выплат основного долга по долгосрочным кредитам и займам; ПЛККЗ — сумма выплат основного долга по краткосрочным кредитам и займам; ДВДВ — сумма дивидендов, выплаченных акционерам предприятия.

Финансовая деятельность должна способствовать увеличению денежных средств на предприятии для финансового обеспечения основной и инвестиционной деятельности.

Почему прибыль не является финансовым результатом для собственника?

Что является финансовым результатом для собственника?

Как рассчитать показатели свободных денежных потоков?

На примере компании по производству бытовой химии рассмотрим, почему бывает так, что прибыль есть, а денег нет.

Компания «Сияющая чистота» включает в себя завод по производству бытовой химии и торговый дом, реализующий продукцию предприятия.

Год назад компания разработала, приняла и начала реализовывать стратегию роста на региональном рынке. Директор по маркетингу считает, что успех реализации этой стратегии обеспечивается конкурентными преимуществами компании: широким ассортиментом и высоким качеством продукции, предоставлением оптовым покупателям отсрочки по платежам на три месяца. Для расширения маркетинговой активности выделено значительное финансирование.

Стратегическая цель компании — стать лидером на рынке бытовой химии, расширить присутствие во всех регионах страны, повысить стоимость бренда.

Начальник планово-экономического отдела подготовил бюджет доходов и расходов на 2017 г. (табл. 1).

Из бюджета следовало, что запланированной прибыли будет достаточно, чтобы профинансировать разработанную стратегию без привлечения дополнительных инвестиций. Из полученной прибыли 50 млн руб. предполагалось направить на строительство нового цеха, закупку оборудования и внедрение новых технологий.

Однако уже в первом квартале компании пришлось взять кредит на пополнение оборотных средств, во втором — займ у собственника. Строительство нового цеха было остановлено из-за нехватки денег.

Опираясь на представленный ему бюджет доходов и расходов, собственник ожидал по окончании года получить высокие дивиденды. А на практике оказалось, что ему приходится давать заем предприятию. По его словам, «создали машину, поглощающую деньги». Компания столкнулась с парадоксом «прибыль есть, а денег нет».

Почему же для собственника прибыль не стала финансовым результатом, которым он смог бы воспользоваться?

Есть два подхода к определению прибыли. Исходя из концепции статического баланса прибыль — прирост собственного капитала, который находится в пассиве баланса. Соответственно прибыль — нематериальное, виртуальное понятие. Это как сказочный герой: его все знают, все могут описать, но никто в глаза не видел. Так и прибыль — никто ее не видел и в руках не держал.

В соответствии с концепцией динамического баланса прибыль — величина расчетная, которая определяется как разница между доходами и расходами. В зависимости от выбранных правил признания доходов и расходов ее величина будет меняться. Например, при кассовом методе и методе начисления будут получены разные расчетные значения.

Кроме того, налоговый, бухгалтерский и управленческий учеты будут показывать разные значения прибыли. Перед собственником встает и другой вопрос: на основании какой прибыли премировать менеджеров?

Прибыль можно сравнить со скоростью. Скорость можно измерить, но она не существует в материальном выражении. Так и прибыль: она измеряется деньгами, но не существует как деньги. Скорость — величина относительная, зависит от того, измеряем мы ее относительно пассажира или пешехода. И величина прибыли зависит от выбранной системы учета.

Скоростью невозможно непосредственно воспользоваться как результатом, но она необходимое условие достижения этого результата — попадания в заданный пункт. Точно так же собственник не может воспользоваться прибылью как финансовым результатом, но прибыль необходима предприятию для роста и развития.

Важно!

Наличие прибыли — необходимое, но не достаточное условие получения финансового результата. Это только показатель экономической эффективности бизнеса, скорость, с которой компания растет и увеличивает свою потенциальную возможность генерировать денежные потоки для кредиторов и собственников.

Что является финансовым результатом для собственника?

Сначала обратимся к истории. После Второй мировой войны одним из маркетинговых ходов было предложение покупки на условиях отсрочки платежа: купите сегодня, а заплатите завтра. В конце 1960-х гг. прокатилась волна так называемых технических банкротств: прибыльные компании начисляли дивиденды собственникам, но не могли их выплатить — не было денег, собственники обращались в суд, который признавал компанию банкротом.

Стало понятно, что наличие прибыли еще не обеспечивает успех и платежеспособность компании. 1980-е гг. становятся новым этапом в развитии финансового менеджмента — теперь он ориентирован на создание ценности бизнеса. В составе финансовой отчетности появляется отчет о движении денежных средств, включающий показатель денежного потока.

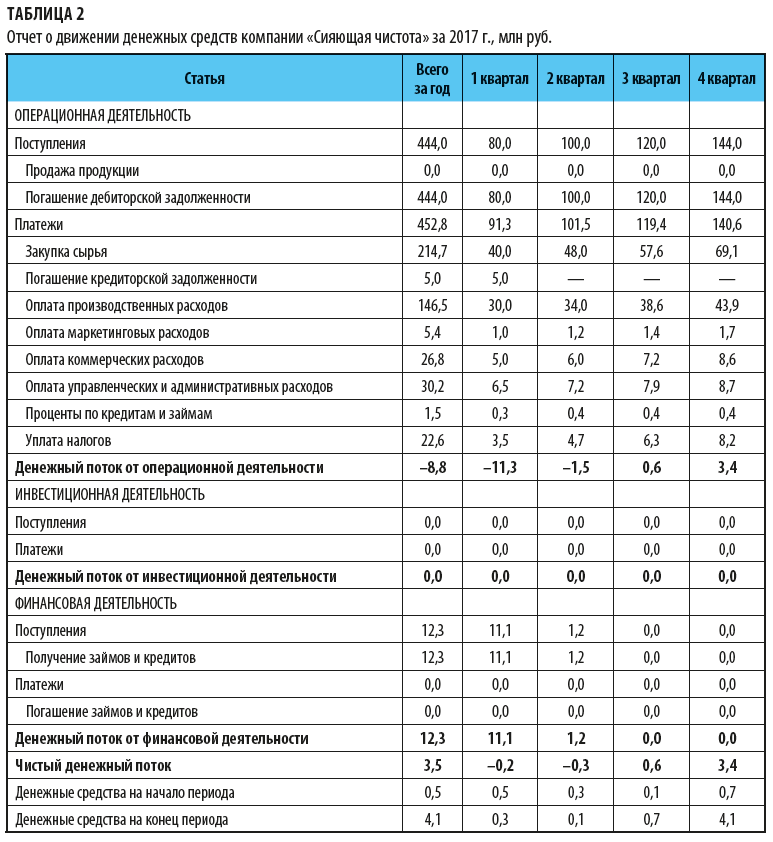

Вернемся к нашему примеру. По итогам года финансисты компании составили отчет о движении денежных средств за 2017 г. (табл. 2).

Отметим, что для производства продукции в текущем квартале предприятие закупало и оплачивало сырье и материалы. Оплата за реализованную продукцию поступила в следующем квартале.

Проценты по кредиту и займу не отражены в БДР, так как компания не планировала привлекать заемные средства. Для упрощения примера НДС не рассматривается.

Из отчета видно, что в первом и втором кварталах операционный денежный поток компании отрицательный (–8,8 млн руб.), и она вынуждена была взять в первом квартале кредит в размере 11,1 млн руб., во втором — займ у собственника в размере 1,2 млн руб.

Реализация инвестиционной программы была отложена из-за отсутствия достаточных собственных средств для ее финансирования.

К сведению

Утверждение, что инвестиции осуществляются из чистой прибыли или за счет чистой прибыли — архаизм. Инвестиции могут быть осуществлены за счет положительного операционного потока, при его недостаточной величине — за счет привлеченных средств инвесторов.

В своей деятельности компания «Сияющая чистота» ориентируется на показатели операционной прибыли без амортизации и чистой прибыли, в то время как с позиции современного финансового менеджмента главная финансовая цель для топ-менеджеров — максимизация ценности компании для инвесторов, т. е. ее способность генерировать денежные потоки для кредиторов и собственников. При таком подходе основными показателями финансовой результативности бизнеса становятся:

- свободный денежный поток компании;

- свободный денежный поток для собственников.

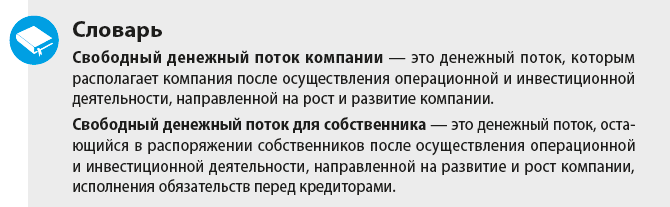

В учебной литературе обычно дается упрощенная формула расчета свободного денежного потока компании как разницы между операционным денежным потоком и капитальными затратами. Однако она не дает ответов на возникающие на практике вопросы, например, почему не учитываются денежные средства от реализации использованного оборудования.

Рекомендуем рассчитывать свободный денежный поток компании (СДПК) по формуле:

СДПК = ОДПскорр + ИДПскорр,

где ОДПскорр — скорректированный операционный денежный поток;

ИДПскорр — скорректированный инвестиционный денежный поток.

При расчете свободного денежного потока компании основываются на предположении, что все денежные потоки компании, оставшиеся после осуществления операционной деятельности и инвестиций в рост и развитие компании, выплачиваются инвесторам — кредиторам и собственникам. Поэтому в составе СДПК не учитываются инвестиции в финансовые активы и доходы, полученные от этих инвестиций.

При расчете ОДПскорр делаются следующие корректировки операционного денежного потока:

- прибавляется сумма денежных средств, направленных на выплату процентов по долговым обязательствам, учтенных в составе ОДП;

- прибавляется сумма денежных средств, направленных на выплату дивидендов, учтенных в составе ОДП;

- прибавляются платежи по финансовым вложениям, приобретаемым с целью их перепродажи в краткосрочной перспективе.

В составе платежей по инвестиционной деятельности могут быть платежи за инвестиционные активы, которые по сути являются размещением денежных средств с целью получения дополнительного дохода, но не для ведения операционной деятельности, — займы, депозиты, ценные бумаги. На сумму этих платежей и поступлений от владения этими активами и их реализации корректируется инвестиционный денежный поток.

При расчете ИДПскорр:

- прибавляется сумма предоставленных третьим лицам займов, размещенных на депозитах банков средств, приобретенных без цели расширения операционной деятельности акций других предприятий и других приобретенных обязательств;

- вычитается сумма дивидендов, процентов по долговым финансовым обязательствам;

- вычитается сумма от возврата займов, депозитов, продажи долговых ценных бумаг.

Напротив, поступления от продажи оборудования, зданий, нематериальных активов, использовавшихся для ведения операционной деятельности, остаются в составе скорректированного инвестиционного денежного потока, как и инвестиции в дочерние и ассоциированные компании, т. е. инвестиционный денежный поток корректируется на инвестиции в материальные и нематериальные активы, на поступления от их владения или реализации, не связанные с ведением операционной деятельности.

Свободный денежный поток собственника (СДПС) рассчитывается по формуле:

СДПС = СДПК + изменение ЗК,

где изменение ЗК — изменение заемного капитала, равное новым поступлениям заемного капитала за выплатой основной суммы долга.

В результате компания «Сияющая чистота» изменила свою финансовую политику, в частности отсрочка платежа оптовым покупателям теперь составляет не более одного месяца.

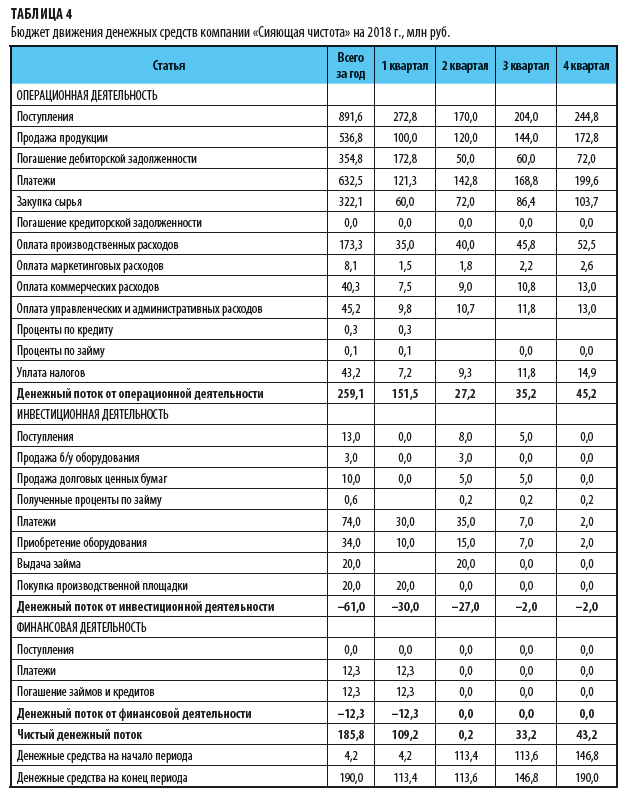

С учетом новой финансовой политики на основе бюджета доходов и расходов (табл. 3) и инвестиционного бюджета был разработан бюджет движения денежных средств на 2018 г. (табл. 4).

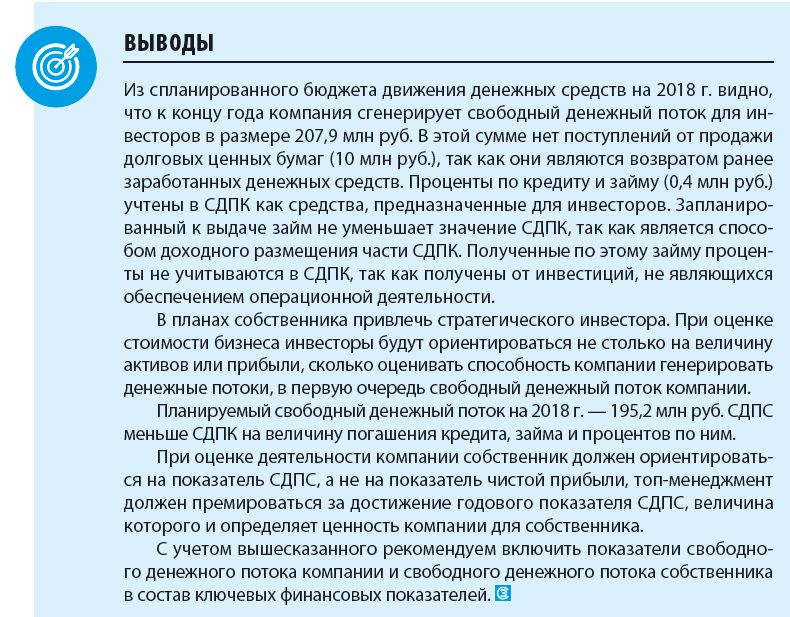

Итак, операционный денежный поток должен составить 259,1 млн руб. За счет него запланировано погашение кредита и займа на общую сумму 12,3 млн руб.

Инвестиции, которые не могли быть осуществлены в 2017 г. из-за отсутствия денег, запланированы на 2018 г.: приобретение производственной площадки — 20 млн руб., приобретение оборудования — 34 млн руб.

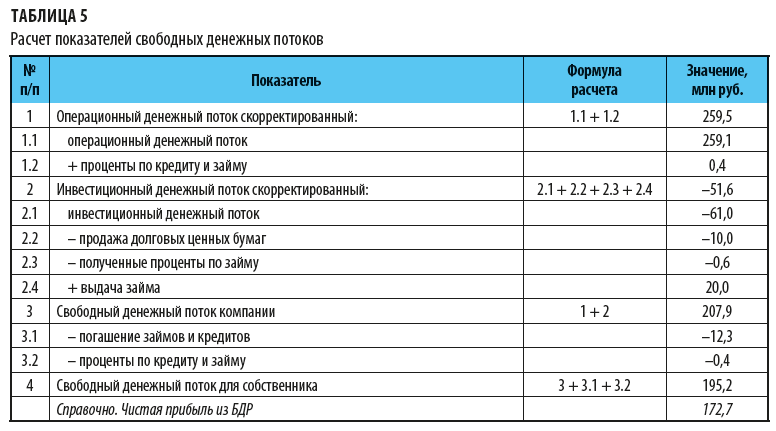

На основе БДДС рассчитаны плановые показатели денежных потоков на 2018 г. (табл. 5).

Статья опубликована в журнале «Справочник экономиста» № 1, 2018.

Здравствуйте, друзья!

Есть бытовое выражение “Деньги утекают как вода”, а в экономике часто используют термин “денежный поток”.

Мы простыми словами расскажем, что такое денежный поток с точки зрения инвестора, какие виды бывают и как рассчитать их значения. Разберем, как использовать полученные знания в инвестициях.

Понятие денежного потока

Денежный поток представляет собой поступления и затраты по ведению какой-либо деятельности в течение определенного расчетного периода (например, месяца или года).

- В личных финансах денежный поток состоит из доходов, получаемых человеком из различных источников, и расходов на текущую деятельность, накоплений. Результатом его учета будет разница между доходами и расходами (сальдо) по итогам месяца или года.

- На предприятии действует та же самая схема, только доходы и расходы включают больше статей. Сальдо показывает прибыль или убыток от финансово-хозяйственной деятельности.

Экономисты оперируют к денежному потоку, когда оценивают эффективность реализации инвестиционного проекта. Формируют притоки (поступления) и оттоки (затраты) на каждом шаге расчетного периода.

В конце рассчитывают сальдо и на его основе определяют различные показатели эффективности, которые дадут ответ на 2 главных вопроса:

- Будет ли от проекта отдача и в каком размере?

- Когда именно инвестор получит отдачу на вложенные деньги?

На самом деле учитываются не только наличные, но и все виды поступлений и затрат.

Это важный показатель, который помогает понять, откуда деньги пришли, на что ушли, осталось ли что-нибудь после всех доходно-расходных операций.

Информация нужна руководству предприятия, кредитору, инвестору, обычному человеку, если они хотят не только следить за финансами, но и управлять ими.

В статье мы будем рассматривать денежный поток и его разновидности с точки зрения фундаментального анализа, который каждый инвестор должен проводить перед покупкой ценных бумаг. Это один из важнейших мультипликаторов.

Виды и формулы расчета

Денежный поток принято делить на поток от трех видов деятельности: инвестиционной, операционной и финансовой. Для инвестора больший интерес представляют два его вида: чистый и свободный cash flow.

Инвестиционный

Инвестиционный денежный поток (обозначается CFI) связан с инвестиционной деятельностью предприятия.

- притоки, т. е. выручку от продажи активов;

- оттоки – капитальные вложения в строительство, реконструкцию, модернизацию и прочие работы, связанные с обновлением основных фондов предприятия, покупку основных фондов и нематериальных активов.

Формула расчета:

CFI = Поступления от продажи активов – Капитальные затраты – Затраты на покупку финансовых активов

Операционный

Операционный денежный поток (OCF) связан с текущей деятельностью и отражает способность предприятия получать от нее реальные деньги.

- притоки – выручку от реализации продукции, работ, услуг;

- оттоки – затраты на приобретение сырья, материалов, топлива, энергии, оплату налогов, выплату заработной платы, внереализационные расходы, оплату процентов по кредитам.

Формула расчета:

OCF = EBITDA – Налоги +/– Изменение оборотного капитала

Финансовый

Финансовый денежный поток (CFF) связан с изменениями в капитале предприятия.

- притоки – поступления от эмиссии ценных бумаг, полученные кредиты, субсидии, дотации;

- оттоки – выплаты в погашение кредитов, обратный выкуп акций, погашение облигаций, выплаты купонов и дивидендов.

Формула расчета:

CFF = Поступления от эмиссии ценных бумаг + Кредиты и прочие привлеченные средства – Погашение кредитов – Погашение облигаций – Обратный выкуп акций – Выплаты по ценным бумагам (купоны, дивиденды)

Чистый

Сумма сальдо от инвестиционной, операционной и финансовой деятельности составляет чистый денежный поток, т. е. NCF. Значение показывает, насколько эффективно компания управляет своими деньгами, есть ли у нее средства для выплаты дивидендов акционерам.

Формула расчета:

NCF = CFI + OCF + CFF

Свободный

Свободный денежный поток (FCF) показывает, сколько денег осталось у предприятия после оплаты всех текущих расходов и осуществления капитальных вложений. Он имеет такое название, потому что может быть свободно выведен из бизнеса без снижения его эффективности.

В инвестициях капитальные затраты называют CAPEX, поэтому формула расчета FCF будет выглядеть так:

FCF = NCF – CAPEX

Как использовать показатель cash flow в инвестициях

Отрицательное значение означает только одно: компания тратит больше, чем зарабатывает. Но это не всегда плохо.

Например, если компания имеет обширную инвестиционную программу, которая требует серьезных капитальных вложений, то FCF будет отрицательным. Но в долгосрочной перспективе от ввода новых проектов инвестор только выиграет.

У некоторых предприятий можно наблюдать ситуацию, когда по отчету МСФО получена чистая прибыль, а FCF равен 0 или вообще отрицательный. Так может получиться из-за метода расчета прибыли, который учитывает не только денежные статьи, но и амортизацию или курсовые разницы, например. В отчетности показывают бумажную прибыль, тогда как cash flow – это движение реальных денег.

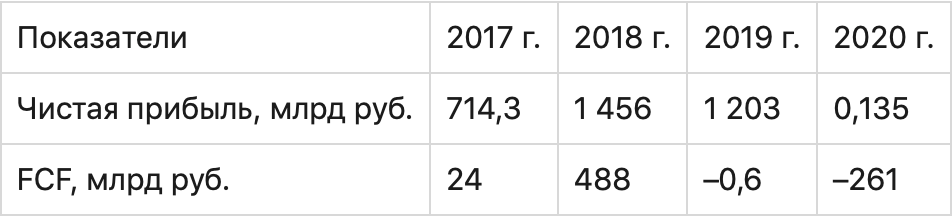

Пример такой ситуации видим в Газпроме. Посмотрите на цифры чистой прибыли и FCF за последние годы.

Исключение составляет только кризисный 2020 год. Но реальные деньги компания не генерировала ни в 2017, ни в последние 2 года.

Это доказывает, что оценивать эмитента только по чистой прибыли нельзя.

Инвестор должен внимательно проанализировать все составляющие cash flow и выявить причины его слишком большого или слишком маленького значения.

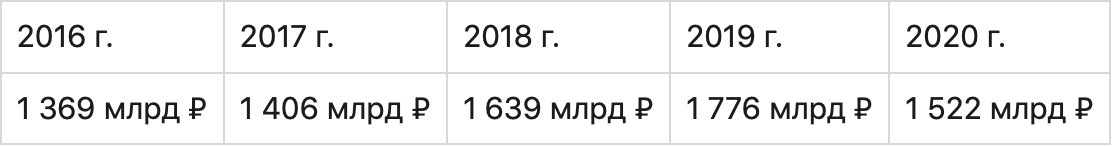

Например, Газпром на протяжении последних 5 лет имеет CAPEX более 1 трлн рублей.

Это строительство газопроводов “Сила Сибири”, “Северный поток – 2” и пр. Новая инициатива о газификации населения (подведение газовой трубы к дому) за счет компании тоже вряд ли приведет к улучшению показателя FCF.

Некоторые компании выбрали FCF базой для расчета дивидендов. Например, Алроса, НЛМК, ФосАгро. Инвестор может сразу после выхода отчетов примерно рассчитать размер выплат.

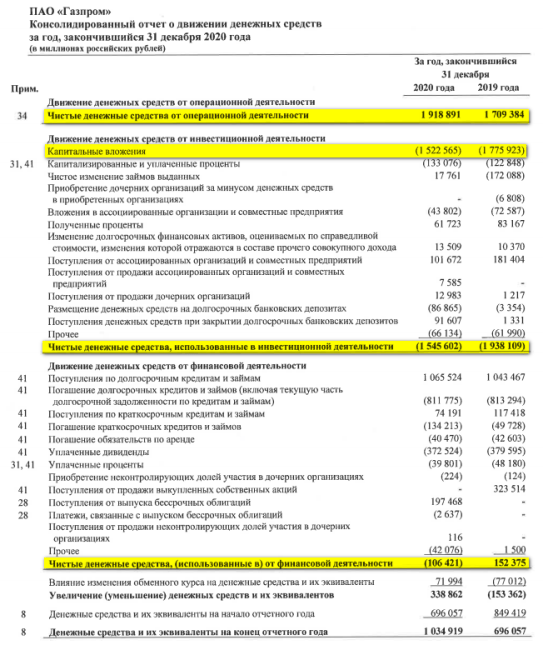

Данные для расчета FCF можно найти в Отчете о движении денежных средств по МСФО. Например, у Газпрома за 2020 г. мы видим следующие цифры.

Денежный поток в личных финансах

Если отрицательный, то необходимо провести серьезную работу по устранению этой проблемы. А мы считаем отсутствие свободных денег действительно серьезной проблемой. Чтобы покрыть минус, придется брать в долг и надолго забыть о накоплении.

Есть всего два пути, как увеличить денежный поток: сократить расходы и повысить доходы. Когда человек уже провел оптимизацию своих затрат и больше вариантов их уменьшения нет, то остается только увеличивать поступление денег.

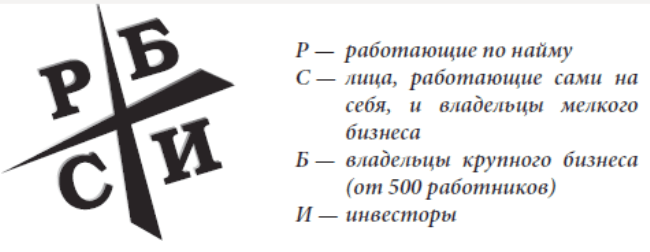

Советуем прочитать книгу Роберта Кийосаки “Квадрант денежного потока”. Всех людей, кто получает доход, автор разделил на 4 категории.

Каждая сфера требует своих знаний и навыков, у каждой есть плюсы и минусы. Но любой переход из одного квадранта в другой – это новая ступень в моем развитии, которая приводила к увеличению денежного потока.

А на изображении ниже вы можете увидеть, как выглядят методы создания дохода в каждом квадранте. И только вам выбирать, где именно вы хотите находиться и как зарабатывать.

Заключение

Значение свободного или любого другого вида денежного потока – это всего лишь один из множества мультипликаторов, который анализирует инвестор перед покупкой ценных бумаг конкретного эмитента.

Мы советуем проводить комплексный анализ, а не ориентироваться только на cash flow, и обязательно следить за новостным фоном той компании, акции которой вы хотите приобрести в свой портфель. Это поможет понять источники поступления денег и направления их расхода, принять правильное инвестиционное решение.

До новых встреч!