Инвестиционный

портфель – это целенаправленно

сформированная совокупность объектов

реального и финансового инвестирования,

предназначенных для осуществления

инвестиционной деятельности в соответствии

с разработанной инвестиционной стратегией

предприятия.

Составляющие

инвестиционного портфеля: в соответствии

с принятыми в мировой практике положениями

любая совокупность инвестиционных

ценностей, находящихся в собственности

одного инвестора называется инвестиционным

портфелем. Составляющими инвестиционного

портфеля являются инвестиционные

ценности различных видов. Каждый вид

инвестиционных ценностей имеет

отличительные черты, классифицируем

их следующим образом: — по степени

материализации: материальные,

нематериальные; — по отдаленности

возврата вложенных средств: краткосрочные,

среднесрочные и долгосрочные; — по

степени риска: высокого риска, среднего

риска, низкого риска; — по объему требуемых

инвестиционных ресурсов: дорогостоящие,

средней стоимости, дешевые; — по целевому

использованию: спекулятивные, прямого

участия.

В

процессе инвестиционной деятельности

инвестор неизбежно сталкивается с

ситуацией выбора объектов инвестирования

с различными инвестиционными

характеристиками для наиболее полного

достижения поставленных перед собой

целей. Большинство инвесторов при

размещении средств выбирают несколько

объектов инвестирования, формируя таким

образом их определенную совокупность.

Целенаправленный подбор таких объектов

представляет собой процесс формирования

инвестиционного портфеля. Инвестиционным

портфелем предприятия называют

сформированную в соответствии с

инвестиционными целями инвестора

совокупность объектов инвестирования,

рассматриваемую как целостный объект

управления. Основная задача портфельного

инвестирования заключается в создании

оптимальных условий инвестирования,

обеспечивая при этом портфелю инвестиций

такие инвестиционные характеристики,

достичь которые невозможно при размещении

средств в отдельно взятый объект. В

процессе формирования портфеля путем

комбинирования инвестиционных активов

достигается новое инвестиционное

качество: обеспечивается требуемый

уровень дохода при заданном уровне

риска.

Основной

целью инвестиционной деятельности на

предприятии, равно как и основной целью

формирования инвестиционного портфеля,

является обеспечение реализации его

инвестиционной стратегии. Так, если

инвестиционная стратегия предприятия

нацелена на расширение деятельности

(увеличение объема производства и

реализации продукции или оказываемых

услуг), то основные инвестиции будут

направлены в инвестиционные проекты

или в активы, связанные с производством,

а имеющиеся (планируемые) вложения в

прочие объекты (в ценные бумаги или

банковские вклады) будут носить по

отношению к ним подчиненный характер,

что отразится, например, на сроках,

объемах размещения. Как и в общем случае

при осуществлении инвестиционной

деятельности, так и при формировании

инвестиционного портфеля инвестор

нацелен на получение прибыли (дохода),

действуя при этом в рамках приемлемого

для него риска. Доход же может быть

получен не только в форме текущих выплат

или прибыли от реализации инвестиционных

проектов, получаемых с известной степенью

регулярности и определенности

(предсказуемости) в определенные

промежутки времени, но и в виде прироста

стоимости приобретаемых активов.

С

учетом сказанного можно сделать вывод,

что при формировании любого инвестиционного

портфеля инвестор преследует такие

цели:

· достижение

определенного уровня доходности;

· прирост

капитала;

·

минимизация инвестиционных рисков;

· ликвидность

инвестированных средств на приемлемом

для инвестора уровне.

Кратко

охарактеризуем эти цели. Достижение

определенного уровня доходности

предполагает получение регулярного

дохода в текущем периоде, как правило,

с заранее установленной периодичностью.

Это могут быть выплаты процентов по

банковским депозитным вкладам, планируемые

доходы от эксплуатации объектов реального

инвестирования (объектов недвижимости,

нового оборудования), дивиденды и

проценты соответственно по акциям и

облигациям. Получение текущего дохода

влияет на платежеспособность компании

и принимается в расчет при планировании

денежных потоков. Данная цель является

основной при формировании портфеля,

особенно в ситуации краткосрочного

размещения средств (например, при наличии

излишка денежных средств и невозможности

или нецелесообразности его использования

на производственные цели в текущем

периоде).

Прирост

капитала обеспечивается при инвестировании

средств в объекты, которые характеризуются

увеличением их стоимости во времени.

Это справедливо для акций молодых

компаний-эмитентов (в основном

инновационной направленности), по мере

расширения деятельности которых

ожидается значительный рост цен их

акций, а также для объектов недвижимости

и др. Именно прирост стоимости и

обеспечивает инвестору получение

дохода. Такого рода инвестиции предполагают

более длительный период размещения

средств и, как правило, относятся к

долгосрочным. Минимизация инвестиционных

рисков, или безопасность инвестиций,

означает неуязвимость инвестиций от

потрясений на рынке инвестиционного

капитала и стабильность получения

дохода. Подбор объектов по которым

наиболее вероятны возврат капитала и

получение дохода планируемого уровня,

позволяет достичь указанной цели.

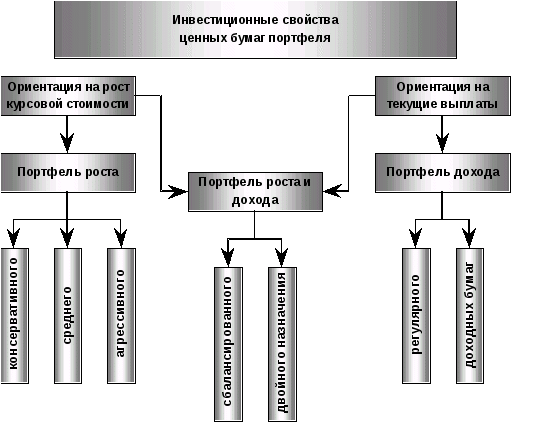

ТИПЫ

ПОРТФЕЛЕЙ ЦЕННЫХ БУМАГ

Основным

преимуществом портфельного инвестирования

является возможность выбора портфеля

для решения специфических инвестиционных

задач.

Для

этого используются различные портфели

ценных бумаг, в каждом из которых будет

собственный баланс между существующим

риском, приемлемым для владельца

портфеля, и ожидаемой им отдачей (доходом)

в определенный период времени. Соотношение

этих факторов и позволяет определить

тип портфеля ценных бумаг.

Тип

портфеля

— это его инвестиционная характеристика,

основанная на соотношении дохода и

риска. При этом важным признаком при

классификации типа портфеля является

то, каким способом и за счет какого

источника данный доход получен: за счет

роста курсовой стоимости или за счет

текущих выплат — дивидендов, процентов.

Выделяют

два основных типа портфеля: портфель,

ориентированный на преимущественное

получение дохода за счет процентов и

дивидендов (портфель

дохода);

портфель, направленный на преимущественный

прирост курсовой стоимости входящих в

него инвестиционных ценностей (портфель

роста).

Было бы упрощенным понимание портфеля

как некой однородной совокупности,

несмотря на то, что портфель роста,

например, ориентирован на акции,

инвестиционной характеристикой которых

является рост курсовой стоимости. В его

состав могут входить и ценные бумаги с

иными инвестиционными свойствами. Таким

образом, рассматривают еще и портфель

роста и дохода.

—

Портфель роста

– акционерный капитал компании, курс

которого растет, и получение дивидендов

в небольшом размере.

—

Портфель агрессивного роста.

Данный тип портфеля формируют акции

быстрорастущих молодых компаний. Высокая

степень риска, но и высокий доход.

—

Портфель

консервативного роста

состоит из акций крупных, стабильно

развивающихся на рынке компаний,

характеризующихся высокими, устойчивыми

темпами роста курсовой стоимости. Состав

портфеля стабилен длительное время,

инвестиции нацелены на сохранение

капитала.

—

Портфель среднего роста

– это слияние инвестиционных свойств

портфелей агрессивного и консервативного

роста, включает стабильные ценные бумаги

длительного срока и рисковые фондовые

инструменты. Стабильность обеспечивается

ценными бумагами консервативного роста,

а доходность – ценными бумагами

агрессивного роста.

—

Портфель

дохода

составляется из высокого текущего

дохода процентных и дивидендных выплат,

формируется из акций дохода, т.е. акций,

характеризующихся умеренным ростом

курсовой стоимости и высокими дивидендами,

облигаций и других ценных бумаг,

инвестиционным составом которых являются

высокие текущие выплаты с минимальной

степенью риска.

—Портфель

регулярного дохода

формируется из высоконадежных ценных

бумаг в стабильной компании, приносит

средний доход и составляет минимальную

степень риска.

—

Портфель

доходных бумаг

формируется из высокодоходных облигаций

корпораций, ценных бумаг, приносящих

высокий доход при среднем составе

степени риска.

—

Портфель

роста и дохода

составляется во избежание потерь на

фондовом рынке, т.е. от падения курса

или низких дивидендных и процентных

выплат. Финансовые активы, входящие в

состав данного портфеля, приносят

владельцу рост капитальной стоимости,

а другие – доход.

—Портфель

двойного назначения

состоит из бумаг, приносящих высокий

доход при росте вложенного капитала.

Это ценные бумаги инвестиционных фондов

двойного назначения. Компаниями

выпускаются собственные акции двух

типов, первые приносят высокий доход,

вторые – прирост капитала.

—

Сбалансированные

портфели

состоят из ценных бумаг, быстро растущих

в курсе, и высокодоходных ценных бумаг.

В состав портфелей входят высокорискованные

ценные бумаги, они формируются из

обыкновенных и привилегированных акций

и облигаций.

активные

и пассивные стратегии управления

При

портфельном инвестировании выбор

стратегии в значительной мере определяется

типом управления. Обычно выделяют два

вида управления:

1)

пассивный;

2)

активный.

Пассивное

управление характерно для консервативных

и умеренно-агрессивных инвесторов. В

качестве главных целей при пассивном

управлении выступают защита вложений

от инфляции и получение гарантированного

дохода при минимальном риске и низких

затратах на управление. Этот тип

управления предполагает создание хорошо

диверсифицированных портфелей ценных

бумаг, для которых можно с высокой

точностью рассчитать доходность, риск

и ликвидность. Пассивный тип управления

основан на том, что конфигурация портфеля

в течение длительного периода времени

не пересматривается. Это позволяет

реализовать серьезное преимущество

пассивного управления — низкий

уровень управленческих расходов.

Активное

управление предполагает тщательный

мониторинг рынка, оперативное приобретение

финансовых инструментов, отвечающих

целям инвестирования, а также быстрое

изменение структуры портфеля. Главная

особенность активного типа управления

заключается в стремлении инвестора

переиграть рынок и получить доходность,

превышающую среднерыночную.

Этот

тип управления требует значительных

затрат, связанных с информационно-аналитической

подготовкой решений, приобретением или

разработкой собственного

программно-технического и методического

обеспечения. Значительные расходы,

характерные для активного типа управления,

вызваны необходимостью обеспечения

торговой активности и доступа к системам

биржевой и внебиржевой торговли,

транзакционными издержками, созданием

сети для скупки акций и т.д. Этот тип

управления может быть выбран только

участниками, имеющими достаточный

собственный капитал, высокопрофессиональный

персонал, а также значительный опыт

управления как собственным портфелем

ценных бумаг, так и доверительного

управления портфелем клиентов.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Портфель роста (growth portfolio) — инвестиционный портфель, сформированный по критерию максимизации прироста капитала в долгосрочном периоде вне зависимости от уровня его доходности в текущем периоде. Иными словами, портфель роста ориентирован на обеспечение высоких темпов роста рыночной стоимости предприятия (за счет прироста капитала в процессе финансового инвестирования), так как норма прибыли при долгосрочном финансовом инвестировании всегда выше, чем при краткосрочном, формирование такого инвестиционного портфеля могут позволить себе лишь достаточно устойчивые в финансовом отношении предприятия.

Портфель роста ориентирован на акции, курсовая стоимость которых быстро растет на рынке. Цель такого портфеля — увеличение капитала инвестора. Поэтому владельцу портфеля дивиденды могут выплачиваться в небольшом объеме. В данный портфель могут входить акции молодых, быстрорастущих компаний. Инвестиции в данный портфель являются достаточно рискованными, но могут принести высокий доход в будущем.

Портфель роста формируется из ценных бумаг, рыночные цены которых возрастают с течением времени. Цель такого портфеля — увеличение совокупного капитала инвестора, включая получение текущих доходов от обладания ценными бумагами. Возможны разновидности такого портфеля в зависимости от стратегии инвестора:

- портфель агрессивного роста, нацелен на максимальный прирост капитала; в него входят в основном акции молодых, быстрорастущих компаний, вложения в которые являются рискованными, но могут приносить высокий доход;

- портфель консервативного роста, формируется с целью сохранения первоначального капитала и его медленное увеличение без существенного риска; в него входят в основном акции хорошо известных компаний, цены на которые растут не быстро;

- комбинированный портфель роста представляет собой сочетание свойств портфелей агрессивного и консервативного роста; в него включаются и надежные ценные бумаги и высокорискованные фондовые инструменты, состав которых периодически обновляется. Данный вид портфеля является наиболее распространенным по самой своей природе — сочетанию безрискованности и риска.

Главный вопрос для начинающих инвесторов – как собрать инвестиционный портфель. Важно научиться понимать принципы отбора активов, основываясь на поставленных целях. Как не допустить базовых ошибок при инвестировании и сберечь портфель от непредвиденных убытков в будущем – об этом в статье.

Портфельные инвестиции

Простыми словами, портфель инвестиций – это набор активов с различным соотношением уровня риска и доходности. Несмотря на то, что главная цель на фондовой бирже – извлечение прибыли, диверсификация помогает минимизировать риск получения убытков.

Ниже мы будем рассматривать только ликвидные активы в портфеле инвестора.

Виды инвестиционных портфелей

Основная цель портфельного инвестора – создать оптимальный баланс риска и доходности своих активов.

Рассмотрим следующие способы формирования инвестиционного портфеля.

По степени риска

Выделяют три типа инвестиционного портфеля.

Защитный

Формируется из активов с пониженным риском: банковские депозиты, ПИФы, недвижимость, высоконадежные облигации и акции крупнейших компаний с регулярными дивидендными выплатами.

Агрессивный

Портфель интересен тем, кто желает в кратчайшие сроки получить значительный доход. Отличительная черта данного типа портфеля – размещение более 50% всех средств в акции. Несмотря на то, что агрессивная стратегия может показать инвестору впечатляющую доходность, вероятность полной потери вложенных средств также значительно увеличивается.

Сбалансированный

Наиболее оптимальным вариантом инвестирования служит сбалансированная стратегия. Портфель следует формировать преимущественно из государственных и корпоративных облигаций с высоким кредитным рейтингом, акций крупнейших компаний, лишь незначительную часть средств направлять на покупку высокодоходных активов.

По методу управления активами

Основные методы управления финансовыми инструментами следующие:

- пассивное управление,

- активное управление.

Ключевые особенности пассивного инвестирования:

- не требуется постоянной вовлеченности к отслеживанию рыночных котировок;

- низкий уровень риска;

- потенциальная доходность ненамного превышает ставку по банковским депозитам.

Основной принцип управления – купить и держать.

Что касается активного управления, то данный метод сводится к постоянному отслеживанию рыночных тенденций и частому изменению структуры портфеля.

По способу получения прибыли

Выделяют два вида.

Портфель роста

Рекомендуется покупать акции, по которым прогнозируется значительный рост их котировок. Основной способ получения прибыли сводится к продаже акций в будущем по более дорогой цене.

Портфель дохода

Соответствующий портфель создается для получения регулярной прибыли. Инвестору необходимо обращать внимание на дивидендные акции и купонные облигации высоконадежных эмитентов.

По срокам достижения целей

Бывают краткосрочный, среднесрочный и долгосрочный портфели.

Краткосрочный

Инвестиционный горизонт составляет 1–2 года.

Портфель формируется преимущественно из высоколиквидных активов, которые могут быть быстро проданы. Следует сконцентрироваться на дивидендных акциях крупнейших компаний и акциях роста, облигациях, валюте и банковском депозите.

Что касается облигаций, то их можно продать раньше даты погашения. Поэтому инвестор может включить в портфель как краткосрочные, так и долгосрочные облигации. По поводу эмитента облигаций необходимо сказать, что государственные облигации в приоритете, однако можно приобрести и корпоративные облигации. Единственное условие – облигация должна быть с низким уровнем риска.

Среднесрочный

Формируется на срок от 1 до 5 лет.

Среднесрочный портфель уже допускает возможность включать в себя рискованные инструменты с повышенным доходом, однако больше 50% активов должны быть всё же в виде надежных ценных бумаг с умеренной доходностью.

Добавить можно паи инвестиционных фондов и структурные ноты.

Долгосрочный

Формируется пассивным инвестором на срок от 5 лет. Подход к покупке активов основан на поиске перспективных компаний с прогнозируемым денежным потоком дивидендов. Инвестиционная привлекательность ценной бумаги – более важный фактор, нежели ее степень ликвидности.

Включить можно акции банков с госучастием, страховых компаний и металлургических концернов. Среди облигации можно рассмотреть рублевые облигации вышеназванных компаний, еврооблигации и долгосрочные государственные облигации.

Какие активы могут входить в состав инвестиционного портфеля

Оптимальное сочетание тех или иных активов связано с целью, которую преследует инвестор на фондовом рынке. Ниже представлены наиболее популярные активы, которые следует включить в свой портфель.

Акция

Плюсы: потенциально высокая доходность, возможность участвовать в управлении компании, высокая ликвидность.

Минусы: негарантированная прибыль, сильная волатильность, влияние внешних факторов на рыночную стоимость ценной бумаги.

Облигация

Плюсы: фиксированная доходность, низкая волатильность, высокая ликвидность.

Минусы: низкая доходность, при досрочной продаже возможен убыток.

Валюта

Плюсы: более надежный и стабильный курс, защита от девальвации (снижение курса национальной валюты к иностранной).

Минусы: отсутствие пассивного дохода и гарантированной прибыли от курсовой разницы.

Драгоценные металлы

Плюсы: высокая ликвидность, долговечность.

Минусы: низкая доходность, отсутствие пассивного дохода, непредсказуемость курса.

ПИФ

Плюсы: диверсификация активов, отсутствие необходимости самостоятельно анализировать рынок ценных бумаг.

Минусы: доходность не гарантирована, возможные ошибки при инвестировании со стороны управляющей компании.

Доходная недвижимость

Плюсы: пассивный доход, разнообразие выбора.

Минусы: высокий стартовый капитал, низкая ликвидность, дополнительные издержки.

Как правильно составить инвестиционный портфель новичку

Создание оптимального инвестиционного портфеля подразумевает индивидуальный подход для каждого участника фондового рынка. Ниже представлены основные этапы формирования структуры портфеля.

Этап 1. Определение цели

Прежде чем приступить к выбору ценных бумаг, стоит определиться с целью инвестирования. Цель необходимо формулировать ясно и с четким ожиданием результата. Например, создать финансовую подушку безопасности через 10 лет в размере 5 млн рублей или накопить на образование ребенка через 2 года в размере 1 млн рублей.

Этап 2. Выбор уровня риска

Уровень риска прямо пропорционален цели. От этого будет зависеть соотношение активов с разной степенью риска и уровнем доходности.

Этап 3. Определение структуры портфеля

Определившись с типом портфеля, необходимо подобрать соответствующие активы. Ранее в статье уже были рассмотрены инвестиционные инструменты по степени риска, которые стоит включить в свой портфель.

Стратегия Asset Allocation

Asset Allocation – стратегия, которая предполагает размещение денежных средств в активы таким образом, чтобы сбалансировать уровень риска и доходности.

Ключевые особенности стратегии:

- сформировать оптимальный портфель с учетом целей, финансовой грамотности, возраста и опыта инвестора;

- портфель должен быть максимально диверсифицированным;

- выплачиваемые дивиденды и купоны подлежат постоянному реинвестированию;

- доходность от долгосрочных инвестиций должна превышать среднегодовую инфляцию в стране.

Примеры инвестиционных портфелей

Есть три вида портфелей.

Умеренный портфель

Структура умеренного инвестиционного портфеля основана на низком уровне риска и с доходностью, незначительно превышающей ставки по банковским депозитам.

Среди ценных бумаг, входящих в состав портфеля, стоит выделить:

- государственные долгосрочные облигации,

- корпоративные облигации высоконадежных эмитентов,

- акции крупнейших компаний,

- ПИФы.

Агрессивный портфель

Портфель преимущественно состоит из высокорискованных инструментов.

Финансовые активы, входящие в агрессивный портфель:

- высокодоходные облигации,

- акции технологического сектора,

- ПИФы с высокой потенциальной доходностью.

Сбалансированный портфель

Балансировка активов обеспечивает максимально широкую диверсификацию, включая ценные бумаги различных отраслей экономики.

Сбалансированный портфель представляет собой компромиссный вариант между агрессивным и умеренным портфелями с доходностью выше среднего. Состав портфеля разделен почти поровну между высокорискованными активами и бумагами с умеренной доходностью. Небольшой перевес капитала, как правило, наблюдается в пользу второй группы активов.

Как рассчитать доходность портфеля

Стандартный расчет определения доходности портфеля сводится к тому, чтобы поделить текущую стоимость активов на начальный объем инвестиций, вычесть единицу и умножить на 100%.

Пример.

Текущая стоимость портфеля – 1100 р.

Начальный объем инвестиций – 1000 р.

Расчет.

(1100/1000 – 1) х 100% = 10%

Таким образом, доходность за определенный период времени составила 10%

Анализ эффективности, критерии оценки

Существуют пять ключевых показателей для оценки эффективности инвестиционного портфеля.

Среднегодовая доходность

Показывает темп прироста стоимости активов за один финансовый год по отношению к размеру первоначальных инвестиций.

Стандартное отклонение

Данный критерий показывает степень рискованности портфеля. Чем выше стандартное отклонение, тем выше риск доходности активов.

Корреляция

Статистический показатель, который показывает, насколько финансовые инструменты схожи между собой. Если рост стоимости одного актива приводит к увеличению в цене другого финансового инструмента, то коэффициент корреляции положительный, что говорит о тесной взаимосвязи, и наоборот. Однако когда изменение стоимости одной ценной бумаги никак не влияет на цену другой, то корреляция в таком случае стремится к нулю.

Бета

Коэффициент, который показывает, как ведет себя отдельный финансовый инструмент относительно всего фондового рынка.

Значение коэффициента:

- Бета более 1. Актив очень волатилен, но изменение его стоимости идентично фондовому рынку.

- Ровно 1. Ценная бумага всегда движется в одну сторону, что и рынок, и их волатильность одинакова.

- От 0 до 1. Финансовый инструмент и рынок двигаются в одну сторону, но процентное изменение доходности актива меньше.

- От −1 до 0. Движение актива и фондового рынка направлено в противоположные стороны. Финансовый инструмент в таком случае более стабилен.

- Бета менее −1. Ценная бумага и рынок движутся разнонаправленно. Финансовый актив более волатилен по сравнению с рынком.

Коэффициент Шарпа

Данный коэффициент дает четкое понимание того, как разумно формировать свой портфель. Чтобы определить значение коэффициента, необходимо воспользоваться следующей формулой:

(Доходность портфеля – Безрисковая процентная ставка / Стандартное отклонение)

В качестве безрисковой процентной ставки стоит использовать процентную ставку по правительственным облигациям. Чем выше значение коэффициента Шарпа, тем эффективнее инвестиционная стратегия.

Значение коэффициента Шарпа

|

Значение показателя |

Оценка эффективности управления |

|

Больше 1 |

Актив для инвестирования правильный. Риск оправдан. Потенциальная доходность высокая. |

|

От 0 до 1 |

Риск не оправдан. Потенциальная доходность актива стремится к нулю. |

|

Меньше 0 |

Актив рискованный. Потенциальная доходность отрицательная. |

Пример расчета

В портфеле имеются две акции: Сбербанка и ВТБ.

Цель: рассчитать коэффициент Шарпа для каждой акции и выяснить, принесет ли данный актив в будущем прибыль для инвестора.

Рассматриваемый период – 365 дней.

Собираем данные:

Годовая доходность акции Сбербанка за прошлый год составила 10%, ВТБ – 4%.

Безрисковым активом будет считаться облигация федерального займа (ОФЗ) с годовой доходностью 7%.

Теперь рассчитаем среднедневную доходность каждого актива по формуле:

(Годовая доходность, % / 365)

Получаем:

Среднедневная доходность ОФЗ равна 0.019%.

Среднедневная доходность акции Сбербанка равна 0.027%.

Среднедневная доходность акции ВТБ равна 0.011%.

Рассчитываем стандартное отклонение:

Стандартное отклонение по компании рассчитывается в excel по формуле =СТАНДОТКЛОН (), где в диапазон берется доходность актива за каждый рассматриваемый нами торговый день (в нашем примере – 365 дней).

Стандарт. отклонение по акции Сбербанка равно 0.09.

Стандарт. отклонение по акции ВТБ равно 0.03.

Примечание! Торги по акциям проводятся не все 365 дней, а гораздо меньше. 365 дней в нашем случае – это условная цифра.

Рассчитываем коэффициент Шарпа:

Коэффициент Шарпа по акции Сбербанка:

(0.027 – 0.019) / 0.09 = 0.08

Коэффициент Шарпа по акции ВТБ:

(0.011 – 0.019) / 0.03 = −0,26

Подводим итог:

Коэффициент Шарпа по акции Сбербанка равен 0.08. Это означает, что актив не высокодоходный. Рисков нет, но и доходность будет крайне мала. В данном случае акции Сбербанка подходят только для формирования умеренного портфеля.

Коэффициент Шарпа по акции ВТБ равен −0.26. Данный актив не рекомендуется включать даже в состав умеренного портфеля, так как акция, скорее всего, не принесет никакого дохода в будущем году и окажется убыточным активом.

Цели формирования финансового портфеля

Каждый участник фондового рынка должен сформулировать цель для своих инвестиций. Они могут быть различными. Увеличить объем текущего капитала, сформировать финансовую подушку безопасности, накопить на определенную вещь и т. д. Важно понимать, что правильная цель – это фундамент всей инвестиционной стратегии, поэтому от её выбора будут зависеть сумма достижения цели, срок инвестирования, приемлемый уровень риска и метод управления активами.

Ошибки начинающих инвесторов

Желание максимизировать свою прибыль в кратчайшие сроки или приобрести актив, потому что о нем говорят повсюду, часто приводит к отрицательным результатам. Ниже представлены ключевые ошибки, в результате которых инвесторы рискуют потерять вложенные средства.

Отсутствие цели инвестирования

Отсутствие четко сформулированной цели – залог неизбежных убытков. Торговля ценными бумагами требует холодной концентрации, однако постоянное колебание рыночных котировок будет заставлять инвестора принимать необдуманные решения.

Игнорирование диверсификации

Диверсификация подразумевает под собой наличие активов, различных по классам, по валюте и по стране эмитента. Вложение значительной части денежных средств в одну категорию активов или в одну компанию может привести к отрицательной доходности всего портфеля.

Концентрация на высокорискованных инструментах

Инвестирование в агрессивные активы подразумевает под собой повышенную волатильность портфеля. Без соответствующего опыта работы на фондовом рынке высокая потенциальная доходность может обернуться для новичка потерей всех денежных средств.

Спекуляция

Перспектива максимизировать свой доход за короткий промежуток времени выглядит заманчивой. Однако стоит помнить, что спекуляция – это не инвестирование, и на краткосрочной дистанции предсказать движение рыночных котировок почти невозможно.

Отсутствие финансовой подушки безопасности

Рыночные котировки постоянно колеблются, и нередко портфель может показывать отрицательную доходность. Не рекомендуется вкладывать в рынок больше, чем можно себе позволить. Отсутствие денежных средств на непредвиденные расходы неминуемо приведет к тому, что в экстренной ситуации необходимо будет продать часть своих активов и зафиксировать убытки.

Безосновательный выбор активов

Самый важный критерий отбора ценных бумаг – это финансовые показатели компании. Вкладывать средства в акции Tesla только из-за того, что вам нравится их продукция не самая лучшая идея. Опасно покупать актив только из-за личных предпочтений к соответствующей компаний, иначе можно понести огромные убытки.

Плюсы и минусы портфельных инвестиций

Портфельные инвестиции – отличный способ распределения денежных средств в различные классы активов в сочетании с оптимальным уровнем доходности. Несмотря на то, что портфельное размещение обладает рядом преимуществ, у него также есть свои недостатки.

Плюсы:

- Небольшой стартовый капитал.

- Диверсификация.

- Пассивный доход.

- Самостоятельное управление.

- Возможность регулярной балансировки активов.

Минусы:

- Риск потери вложенных средств.

- Необходимость регулярного отслеживания ситуации на фондовом рынке.

Популярные вопросы

Что такое инвестиционный портфель роста?

Портфель роста – это инвестиционный портфель, собранный из акций, рыночные котировки которых намерены быстро вырасти, по мнению инвестора. Структуру активов следует формировать из акций молодых компаний быстрорастущих отраслей. Инвестиции в такой портфель считаются достаточно рискованными, но потенциально дают возможность значительно увеличить капитал.

Какой портфель акций собрать новичку?

Начинающему инвестору стоит сконцентрировать свое внимание исключительно на акциях крупнейших компаний с регулярными выплатами дивидендов. К ним можно отнести МТС, Лукойл, Газпром, Сбербанк, Норильский Никель, Яндекс.

Что значит стоимость бумаг в портфеле?

Инвестиционный портфель, как правило, представляет собой совокупность активов с различным соотношением риска и доходности. Каждая ценная бумага обладает своей рыночной стоимостью. Стоимость бумаг в портфеле означает совокупную стоимость всех ценных бумаг в портфеле одного инвестора.

Текст работы размещён без изображений и формул.

Полная версия работы доступна во вкладке «Файлы работы» в формате PDF

Понятие портфеля ценных бумаг, их виды, формирование портфеля ценных бумаг.

Инвестиционный портфель – портфель ценных бумаг и инвестирование.

Понятие «Портфель ценных бумаг» — Совокупность ценных бумаг, которыми располагает инвестор (отдельное лицо, организация, фирма).0

Под инвестированием в широком смысле понимается любой процесс, имеющий целью сохранение и увеличение стоимости денежных или других средств.

Под инвестиционным портфелем понимается некая совокупность ценных бумаг, принадлежащих физическому или юридическому лицу, либо юридическим или физическим лицам, выступающая как целостный объект управления.

Портфель представляет собой определенный набор из корпоративных акций, облигаций с различной степенью обеспечения и риска, а также бумаг с фиксированным доходом, гарантированным государством, т.е. с минимальным риском потерь по основной сумме и текущим поступлениям.0

Только в процессе формирования портфеля достигается новое инвестиционное качество с заданными характеристиками. Таким образом, портфель ценных бумаг является тем инструментом, с помощью которого инвестору обеспечивается требуемая устойчивость дохода при минимальном риске.

Выделяют два основных типа портфеля:

портфель, ориентированный на преимущественное получение дохода за счет процентов и дивидендов (портфель дохода);

портфель, направленный на преимущественный прирост курсовой стоимости входящих в него инвестиционных ценностей (портфель роста).

Портфель роста. Портфель роста формируется из акций компаний, курсовая стоимость которых растет. Цель данного типа портфеля — рост капитальной стоимости портфеля вместе с получением дивидендов. Однако дивидендные выплаты производятся в небольшом размере, поэтому именно темпы роста курсовой стоимости совокупности акций, входящей в портфель, и определяют виды портфелей, входящие в данную группу.

Портфель агрессивного роста нацелен на максимальный прирост капитала. В состав данного типа портфеля входят акции молодых, быстрорастущих компаний. Инвестиции в данный тип портфеля являются достаточно рискованными, но вместе с тем они могут приносить самый высокий доход.

Портфель консервативного роста является наименее рискованным среди портфелей данной группы. Состоит, в основном, из акций крупных, хорошо известных компаний, характеризующихся, хотя и невысокими, но устойчивыми темпами роста курсовой стоимости. Состав портфеля остается стабильным в течение длительного периода времени. Нацелен на сохранение капитала.

Портфель среднего роста представляет собой сочетание инвестиционных свойств портфелей агрессивного и консервативного роста. При этом обеспечивается средний прирост капитала и умеренная степень риска вложений.

Портфель дохода. Данный тип портфеля ориентирован на получение высокого текущего дохода — процентных и дивидендных выплат. Портфель дохода составляется в основном из акций дохода, характеризующихся умеренным ростом курсовой стоимости и высокими дивидендами, облигаций и других ценных бумаг, инвестиционным свойством которых являются высокие текущие выплаты. Особенностью этого типа портфеля является то, что цель его создания — получение соответствующего уровня дохода, величина которого соответствовала бы минимальной степени риска, приемлемого для консервативного инвестора. Поэтому объектами портфельного инвестирования являются высоконадежные инструменты фондового рынка с высоким соотношением стабильно выплачиваемого процента и курсовой стоимости.

Портфель регулярного дохода формируется из высоконадежных ценных бумаг и приносит средний доход при минимальном уровне риска.

Портфель доходных бумаг состоят из высокодоходных облигаций корпораций, ценных бумаг, приносящих высокий доход при среднем уровне риска.

Комбинированный. Формирование данного типа портфеля осуществляется во избежание возможных потерь на фондовом рынке как от падения курсовой стоимости, так и от низких дивидендных или процентных выплат. Одна часть финансовых активов, входящих в состав данного портфеля, приносит владельцу рост капитальной стоимости, а другая — доход. Потеря одной части может компенсироваться возрастанием другой. Охарактеризуем виды данного типа портфеля.

Портфель двойного назначения. В состав данного портфеля включаются бумаги, приносящие его владельцу высокий доход при росте вложенного капитала.

Сбалансированный портфель предполагает сбалансированность не только доходов, но и риска, который сопровождает операции с ценными бумагами, и поэтому в определенной пропорции состоит из ценных бумаг с быстрорастущей курсовой стоимостью и из высокодоходных ценных бумаг.

При формировании портфеля ценных бумаг учитывается целенаправленная стратегия вложений в инвестиционные объекты. При этом учитывается взаимосвязь государственной и корпоративной инвестиционной политики.

Формирование инвестиционного портфеля осуществляется в несколько этапов:

формулирование целей его создания и определение их приоритетности (в частности, что важнее — регулярное получение дивидендов или рост стоимости активов), задание уровней риска, минимальной прибыли, отклонения от ожидаемой прибыли и т. п.;

выбор финансовой компании (это может быть отечественная или зарубежная фирма; при принятии решения можно использовать ряд критериев: репутация фирмы, ее доступность, виды предлагаемых фирмой портфелей, их доходность, виды используемых инвестиционных инструментов и т. п.);

выбор банка, который будет вести инвестиционный счет.

Основной вопрос при ведении портфеля — как определить пропорции между ценными бумагами с различными свойствами. Так, основными принципами построения классического консервативного (малорискового) портфеля являются: принцип консервативности, принцип диверсификации и принцип достаточной ликвидности.

Принцип консервативности. Соотношение между высоконадежными и рискованными долями поддерживается таким, чтобы возможные потери от рискованной доли с подавляющей вероятностью покрывались доходами от надежных активов.

Инвестиционный риск, таким образом, состоит не в потере части основной суммы, а только в получении недостаточно высокого дохода.

Естественно, не рискуя, нельзя рассчитывать и на какие-то сверхвысокие доходы. Однако практика показывает, что подавляющее большинство клиентов удовлетворены доходами, колеблющимися в пределах от одной до двух депозитных ставок банков высшей категории надежности, и не желают увеличения доходов за счет более высокой степени риска.

Принцип диверсификации. Это основной принцип портфельного инвестирования, суть которого в том, что нельзя вкладывать все средства только в одни бумаги, даже самые привлекательные.0

При диверсификации невысокие доходы по одним ценным бумагам перекрываются высокими доходами по другим. Снизить риск можно и за счет включения в портфель ценных бумаг большого круга отраслей, не связанным между собой, что снижает риск одновременного снижения их деловой активности.

Принцип достаточной ликвидности. Он состоит в том, чтобы поддерживать долю быстрореализуемых активов в портфеле не ниже уровня, достаточного для проведения неожиданно подворачивающихся высокодоходных сделок и удовлетворения потребностей клиентов в денежных средствах. Практика показывает, что выгоднее держать определенную часть средств в более ликвидных (пусть даже менее доходных) ценных бумагах, зато иметь возможность быстро реагировать на изменения конъюнктуры рынка и отдельные выгодные предложения. Кроме того, договоры со многими клиентами просто обязывают держать часть их средств в ликвидной форме.

Доходы по портфельным инвестициям представляют собой валовую прибыль по всей совокупности бумаг, включенных в тот или иной портфель с учетом риска. Возникает проблема количественного соответствия между прибылью и риском, которая должна решаться оперативно в целях постоянного совершенствования структуры уже сформированных портфелей и формирования новых, в соответствии с пожеланиями инвесторов. Надо сказать, что указанная проблема относится к числу тех, для решения которых достаточно быстро удается найти общую схему решения, но которые практически не решаются до конца.0

Рассматривая вопрос о создании портфеля, инвестор должен определить для себя параметры, которыми он будет руководствоваться:

необходимо выбрать оптимальный тип портфеля;

оценить приемлемое для себя сочетание риска и дохода портфеля и соответственно определить удельный вес портфеля ценных бумаг с различными уровнями риска и дохода;

определить первоначальный состав портфеля;

выбрать схему дальнейшего управления портфелем.

СПИСОК ЛИТЕРАТУРЫ

1. Федеральный закон «О рынке ценных бумаг» от 22.04.1996 N 39-ФЗ (последняя редакция)

2. Алехин, Б. И. Рынок ценных бумаг : учебник и практикум для академического бакалавриата / Б. И. Алехин. — 2-е изд., испр. и доп. — М. : Издательство Юрайт, 2018. — 497 с.

3. Жукова Е.Ф. Рынок ценных бумаг: Учебное пособие для вузов / под ред. проф.. – М.: ЮНИТИ-ДАНА, 2002.-399с.

4. Ковалев В.В. Инвестиции: Учебник / Под ред В.В. Ковалева, В В. Иванова, В.А. Лялина — М.: ООО «ТК Велби»,2003. — 440 с. 2003

5. Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б. Современный экономический словарь — 6-е изд., перераб. и доп. — М. : ИНФРА-М, 2017. — 512 с.

6. Соколов Ю. А. [и др.] Рынок ценных бумаг : учебник для СПО /; под ред. Ю. А. Соколова. — М. : Издательство Юрайт, 2018. — 383 с.

0Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б. Современный экономический словарь — 6-е изд., перераб. и доп. — М. : ИНФРА-М, 2017.

0Федеральный закон «О рынке ценных бумаг» от 22.04.1996 N 39-ФЗ (последняя редакция)

0Жукова Е.Ф. Рынок ценных бумаг: Учебное пособие для вузов / под ред. проф.. – М.: ЮНИТИ-ДАНА, 2002.-399с.

0Алехин, Б. И. Рынок ценных бумаг : учебник и практикум для академического бакалавриата / Б. И. Алехин. — 2-е изд., испр. и доп. — М. : Издательство Юрайт, 2018. — 497 с.