Оценка стоимости бизнеса — это деятельность профессионалов по систематизированному сбору и анализу данных, необходимых для определения стоимости предприятий, видов бизнеса (любого вида деятельности или долевого участия в нем), на основе действующего законодательства и стандартов.

Содержание:

- 4 вида стоимости бизнеса

- 1. Рыночная стоимость бизнеса

- 2. Инвестиционная стоимость бизнеса

- 3. Восстановительная (текущая) стоимость бизнеса

- 4. Ликвидационная стоимость бизнеса

- 3 подхода к оценке стоимости бизнеса

- 1. Доходный подход

- 2. Сравнительный подход

- 3. Затратный подход

- Подходы и выводы

- Примечание к методам

- 5 шагов по оценке стоимости бизнеса

- Шаг 1: Определение цели

- Шаг 2: Выбор оценочной компании

- Шаг 3: Сбор документов

- Шаг 4: Выбор модели оценки

- Шаг 5: Интерпретация результатов

- Как избежать ошибок при оценке стоимости бизнеса?

- Как повысить стоимость при оценке бизнеса?

- Заключение

Все чаще средства бизнеса инвестируются в предприятия для перепродажи / покупки или слияния с другими организациями для получения прибыли. И тогда возникает вопрос: «Как вы оцениваете стоимость компании, принимая во внимание все инвестиции?»

Экспресс оценка «на доске». Если у вас простой бизнес и вам нужна смета по оценке компании, подумайте о ней следующим образом: «заработок за 1-2 года + вся собственность» и продайте ее.

Далее мы расскажем об основных методах, которые может использовать профессиональный оценщик. Но также мы советуем Вам прочитать статью внимательно, особенно если вы планируете эту процедуру в Вашей компании.

4 вида стоимости бизнеса

Прежде всего, мы должны определиться с видами оценки бизнеса. Разные классификации дают нам разные виды стоимости, но мы решили остаться внутри базовых понятий. Кстати, у каждого из этих типов есть свои цели и задачи для оценки. Вы поймете, почему это необходимо!

Также мы хотим отметить, что эти виды стоимости относятся к существующим предприятиям.

1. Рыночная стоимость бизнеса

Цена продажи / покупки компании на конкурентном рынке.

Рыночная стоимость будет являться ценой всего имущества организации с учетом дохода, который может быть получен в будущем.

Эта стоимость бизнеса определяется, когда необходимо определить место организации на рынке слияний и поглощений (M&A), продаж компании или корректировки долгосрочной стратегии развития.

Определение рыночной стоимости при оценке компании основано на углубленном анализе прибыли и денежных потоков.

Простой пример

Проанализируем рыночную стоимость компании на примере ООО «Программные Технологии». Основатель хочет скорректировать стратегию развития. И для этого он устанавливает такую таблицу:

| Показатель / год | 2017 год | 2018 год | Скорость роста,% |

| Рыночная стоимость компании, руб. | 7 000 000 | 7 320 000 | 104,5 |

Мы видим, что цена бизнеса в этом году выросла на 320 000 рублей, что свидетельствует о положительном темпе роста ООО «Программные Технологии». Компания идет вверх.

2. Инвестиционная стоимость бизнеса

Стоимость имущества для конкретных инвестиционных целей.

Она рассчитывается, когда владельцы бизнеса решают начать инвестиционные проекты. Или инвесторы считают, что в эту организацию они хотят инвестировать.

В зависимости от ожидаемой доходности инвестиций тип затрат этого вида может быть выше рыночных и ниже рыночных.

Простой пример

ООО «Программные Технологии» планирует стратегическое партнерство с ООО «Майкрософт Рус». Партнерство считается инвестиционным проектом.

В этом случае для оценки бизнеса необходимо определить инвестиционную ценность партнерства, для этого мы ожидаем выгоды, которые мы можем получить от слияния с другой компанией.

| Индикатор | Ценность |

| ООО «Программные Технологии» инвестиции, руб. | 7 300 000 |

| Доход от партнерских отношений ежегодно через 5 лет, руб. | 11 756 723 |

Стоимость инвестиций компании в реализацию партнерского проекта через 5 лет составит 11 756 723 рубля, что выгодно для ООО «Программные Технологии». Этот пример расчета более подробно обсуждается ниже в разделе «метод скидок».

3. Восстановительная (текущая) стоимость бизнеса

Сумма всех затрат на создание и ведение бизнеса, включая активы.

Это необходимо, когда руководство организации решило застраховать имущество, в том числе, если учредители решили переоценить активы. И еще — когда вам нужно оптимизировать существующую налоговую систему.

Простой пример

Руководство ООО «Программные Технологии» считает, что необходимо застраховать компанию от рисков, а открытие бизнеса состоялось 5 лет назад. В этом случае активы переоцениваются для страхования и определяется стоимость замены компании.

| Показатель / год | Начальная стоимость (2013) | Стоимость обмена (2018) | Абсолютное изменение, руб. |

| Стоимость оборудования, руб. | 1 800 000 | 980 000 | — 820 000 |

| Стоимость имущества, руб. | 2 1000 00 | 1 650 000 | — 450 000 |

| Стоимость компании, руб. | 7 200 000 | 6 500 000 | — 700 000 |

За этот период цены на основные средства (оборудование, недвижимость) значительно снизились, что отражает стоимость замены предприятия.

Переоценка оборудования и недвижимости в 2018 году привела к снижению стоимости бизнеса по сравнению с 2013 годом на 700 000 рублей.

4. Ликвидационная стоимость бизнеса

Стоимость в денежном выражении за вычетом всех затрат, связанных с его продажей.

Эта оценка стоимости необходима, когда из-за непредвиденных обстоятельств необходимо как можно скорее закрыть компанию.

Важно помнить, что в случае экстренной продажи товаров их стоимость становится ниже, чем на рынке, а также при осуществлении деятельности в обычном режиме.

Простой пример

ООО «Программные Технологии» закрываются из-за высокой конкуренции на рынке. В этом случае, согласно последнему отчету, определяется цена всего имущества.

Все долги подрядчикам и партнерам, выплаты работникам, комиссия агентам по недвижимости за продажу недвижимости, расходы на содержание оборудования в хорошем состоянии до продажи вычитаются из полученной суммы.

Не забывайте, что даже при ликвидации организация может получать прибыль.

| Индикатор | Стоимость, руб. |

| Стоимость продажи недвижимости | 5 600 000 |

| Счета к оплате | 1 800 000 |

| Затраты на содержание имущества до продажи | 1 200 000 |

| Прибыль за период ликвидации | 2 900 000 |

| Ликвидационная стоимость компании | 5 500 000 |

Разница между стоимостью имущества и затратами в период ликвидации ООО «Программные Технологии» составила 5 500 000 рублей.

3 подхода к оценке стоимости бизнеса

Есть три способа оценить компанию. И согласно российскому законодательству оценщик обязан применять все три подхода, и если какой-либо из них не будет использован, то необходимо подробно объяснить почему.

1. Доходный подход

Доходный метод оценки бизнеса основан на прогнозе прибыли бизнес-операций. Поэтому будущая прибыль компании доводится до текущей стоимости.

Другими словами, чем выше планируемый доход организации, тем выше текущая цена компании.

1.1 Метод прямой капитализации

На основании доходов организации с учетом запланированных темпов роста бизнеса.

Этот метод подходит для организаций, которые планируют поддерживать или увеличивать темпы роста и прибыльности компании, то есть для крупных, постоянно растущих компаний. В этом случае формула оценки выглядит следующим образом:

V = I / R

Где «V» — стоимость компании, «I» — доход организации, «R» — коэффициент капитализации.

Доход рассчитывается на основе данных из отчета о финансовых результатах, отраженных в форме 2 финансового отчета. Чаще всего эти данные собираются в течение 3-5 лет и усредняются.

Если в отчетах можно найти информацию о доходах, то коэффициент капитализации (R) следует рассчитывать по формуле:

R = ставка дисконта — прогнозируемое среднее увеличение доходов компании

пример

Оценка стоимости направлена на повышение эффективности управления. Примечание: в 2017 году стоимость ООО «Программные Технологии» оценивалась в 7 500 000, а выручка — 1 350 000 рублей.

Предположим, что ООО «Программные Технологии» в 2018 году имеет выручку 1 098 000 рублей. Мы делим это значение на коэффициент капитализации и получаем стоимость бизнеса в 7,320,000 рублей.

| Наименование показателя | Ред. Единицы | Формула | Значение показателя |

| База данных капитализации (I) | тереть | I = средневзвешенный прогноз доходов | 1 098 000 |

| Коэффициент капитализации (R) | % | R = ставка дисконта — прогнозируемое среднее увеличение доходов компании | 15% |

| Стоимость капитализации (V) | тереть | V = I / R | 7 320 000 |

После текущих расчетов мы видим, что организация теряет позиции, бизнес падает, управление денежными потоками становится менее эффективным.

1.2 Метод дисконтирования предполагаемых денежных потоков

Этот метод основан на том факте, что деньги и активы, которые у компании сейчас есть, стоят больше, чем те же деньги и активы в будущем.

Метод дисконтирования позволяет оценить стоимость крупного предприятия, подверженного воздействию различных факторов окружающей среды, например, сезонности доходов.

Денежный поток — это поток денежных средств в компанию.

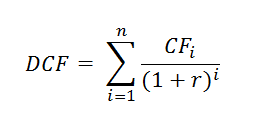

Дисконтирование денежных потоков осуществляется путем умножения денежного потока на коэффициент дисконтирования по формуле:

Где «DCF» — дисконтированный денежный поток, «r» — ставка дисконтирования, «n» — количество периодов для расчета денежного потока, «i» — номер периода.

пример

Целью оценки затрат является определение влияния слияния ООО «Программные Технологии» с ООО «Майкрософт Рус».

Предположим, что ООО «Программные Технологии» сотрудничает с выручкой в размере 7 300 000 рублей. в год, а после 5 лет партнерства стремится заработать 9 миллионов рублей с доходностью 10% в год. Как определить, является ли данный проект прибыльным?

Инвестиционная стоимость = (9 000 000) / (1 + 0,1) ^ 5 = 5 588 291,9 руб.

Благодаря элементарным расчетам получается, что через 5 лет ООО «Программные Технологии» сможет получить желаемый доход, вложив в общей сложности 5 588 291,9 рубля. Поэтому ООО «Программные Технологии» и ООО «Майкрософт Рус» прибыльны.

2. Сравнительный подход

В этом методе оценки деловой репутации оцениваемая организация сравнивается с аналогичными компаниями. Подобные компании должны быть похожими по экономическим, материальным, техническим и другим условиям.

После выбора компаний-аналогов для них рассчитываются соответствующие множители, то есть отношение цены продажи к экономическому индексу.

Стоимость компании с методом сравнительной оценки рассчитывается путем умножения полученных множителей на ключевые финансовые показатели оцениваемой организации.

2.1 Метод сделок или метод продаж

Этот метод основан на анализе рыночных цен на покупку или продажу контрольных или абсолютных пакетов акций в организациях, аналогичных оцениваемому бизнесу.

После расчета и применения множителей итоговая стоимость бизнеса приводит к средневзвешенному значению. Метод транзакции использует следующую формулу:

Стоимость бизнеса (рыночная капитализация) = Показатель * Мультипликатор

пример

Целью оценки является продажа бизнеса. Поэтому необходимо оценить 100% всех выпущенных акций ООО «Программные Технологии».

Мы возьмем предварительные данные из финансовой отчетности: выручка = 730 000 рублей, стоимость активов = 410 000 рублей.

Изучив рынок и внешнюю среду, мы выбрали три компании — аналоги. Поскольку они являются публичными компаниями, их отчетность открыта для внешних пользователей, благодаря чему мы можем легко отобразить интересующие нас множители.

В таблице ниже приведены данные аналогичных компаний, рассчитанные мультипликаторы и показатели ООО «Программные Технологии».

| Индикатор | ООО «Программные Технологии» | Аналог № 1 | Аналог 2 | Аналог № 3 | Взвешенный мультипликатор |

| Большие буквы | ??? | 30 000 000 | 5 500 000 | 1 000 000 | — |

| Выручка в рублях | 730 000 | 1 900 000 | 1 200 000 | 800 000 | — |

| Стоимость активов, руб. | 410 000 | 1 550 000 | 960 000 | 450 000 | — |

| Мультипликатор P / R (капитализация к выручке) | — | 15,79 | 4,58 | 12,50 | 9,30 |

| Мультипликатор P / A (капитализация к сумме активов) | — | 19,35 | 5,73 | 22,22 | 14,20 |

Чтобы определить точное значение множителей, необходимо вывести взвешенные значения множителей (у нас 9.30 и 14.20).

Кроме того, для оценки стоимости ООО «Программные Технологии» мы умножаем выручку и стоимость активов ООО «Программные Технологии» на полученное взвешенное соотношение и получаем две окончательные оценки компании:

- По множителю P R — 6 789 000 рублей;

- По коэффициенту P R — 5 822 000 руб.

Однако общая стоимость компании должна быть одна, поэтому необходимо взвесить полученные значения.

Если установить весовой коэффициент для множителя P R — 0,8, а для множителя P A — 0,2, то с помощью элементарных расчетов мы получим общую стоимость деятельности ООО «Программные Технологии» в размере 6 595 600 рублей.

Этот метод не требует дальнейшей адаптации к степени контроля, поскольку цены контрольных акций в аналогичных компаниях использовались в качестве предварительной информации.

2.2 Метод рынка капитала

Этот метод основан на анализе сопоставимых цен акций, доступных на открытом рынке.

В этом случае специалисты используют множители, в которых цена акций находится в числителе, а финансовый показатель, например, доход или прибыль, находится в знаменателе.

Используя этот метод, финансовые коэффициенты на акцию корректируются, например, прибыль на акцию. В противном случае этот метод идентичен методу транзакции:

Стоимость = Выручка * (цена за акцию) / (выручка на акцию)

пример

Целью оценки является продажа ООО «Программные Технологии». Учитывая то, что компания достигла годовой прибыли в 100 000 рублей за последние несколько лет.

Соотношение «цена за акцию / прибыль на акцию» (с поправкой на одну акцию) для аналогичных компаний равно 7. Как проверить, сколько стоит ООО «Программные Технологии»?

Стоимость ООО «Программные Технологии» = (годовая прибыль) x (множитель «цена за акцию / прибыль на акцию»)

100 000 х 7 = 700 000 руб.

2.3 Метод отраслевых коэффициентов

Этот метод основан на использовании предварительно рассчитанных и проанализированных отношений между продажной ценой компании в данной отрасли и ее финансовыми показателями.

Например, маркетинговые агентства могут быть проданы за 0,9 годового дохода, а консалтинговые агентства — за 0,7 годового дохода.

В России метод отраслевого фактора еще не получил широкого распространения, поскольку нет углубленного анализа отраслевых показателей статистическими и специализированными службами.

пример

Целью оценки является корректировка стратегии развития бизнеса. Для этого рассчитаем годовой доход, который составляет 6 500 000 руб.

ООО «Флорист» работает в сфере оптовой продажи цветов. Согласно анализу рынка, можно получить отраслевой коэффициент эквивалентный 1,8.

Так со стоимостью бизнеса 11,7 млн руб. с выручкой в размере 6 500 000 руб. правление ООО «Флорист» может принять решение о расширении сети.

3. Затратный подход

Метод стоимостной оценки стоимости определяет стоимость компании как цену существующего имущества компании. Чтобы применить этот подход, оценщик должен иметь достоверную информацию о стоимости покупки и обслуживания активов.

3.1 Метод чистых активов в оценке бизнеса

Этот метод основан на анализе активов. Первым шагом является оценка нематериальных активов. Затем проводится анализ инвентаря, инвентарь. Затем проводится детальная оценка неденежных активов (дебиторской задолженности).

Метод чистых активов достаточно прост в расчетах, стоимость бизнеса определяется по формуле:

Стоимость бизнеса = рыночная стоимость активов — долг

пример

Целью оценки является определение стоимости ООО «Программные Технологии» для страхования от кредитного риска.

Необходимо указать сумму активов и долгов ООО «Программные Технологии». Таким образом, все активы установлены на уровне 4 573 100 рублей, а долговые обязательства на уровне 25 466 900 рублей. Таким образом, стоимость ООО «Программные Технологии» оценивается в 7 120 000 рублей.

В результате оценки было установлено, что ООО «Программные Технологии» может быть застраховано на сумму 7 120 000 рублей.

3.2 Метод ликвидационной стоимости

Он используется, когда известно наверняка, что компания будет ликвидирована, и владельцы должны определить стоимость своего бизнеса для быстрой реализации. Расчетная формула:

Стоимость бизнеса = рыночная стоимость активов — долг

пример

Целью оценки является расчет стоимости бизнеса ООО «Программные Технологии» для определения общей суммы ликвидации, которая может быть использована для покрытия первоначального банковского кредита, поскольку организация не может справиться с погашением задолженности банку.

Поскольку компания находится в процессе ликвидации, мы рассчитываем выручку от продажи оборудования, инвентаря и материалов, адаптированных для быстрого внедрения.

Таким образом, рыночная стоимость активов ООО «Программные Технологии» установлена в размере 5 213 100 руб. В то же время затраты на содержание и обслуживание оборудования и расходных материалов до продажи составят 543 000 руб.

Организация недавно понесла значительные долги перед кредиторами в размере 1 876 000.

Кроме того, на заключительном этапе все выходные пособия должны быть выплачены работникам в размере 665 200 рублей. Прибыль за ликвидационный период составит 4 871 100 руб.

В результате стоимость ООО «Программные Технологии» по методу ликвидационной стоимости установлена в размере 7 000 000 рублей.

Подходы и выводы

После подробного анализа всех подходов к оценке компании целесообразно структурировать полученную информацию и определить преимущества и недостатки каждого метода.

| Подход | Плюсы | Минусы | Лучшая ситуация для метода |

| Доходный | Анализ будущих доходов; учитывает особенности компании; универсальный, подходит для различных целей оценки; выявляет слабые стороны бизнеса | Используются прогнозные данные; сложность расчетов; субъективный и вероятностный характер результатов; неточные результаты | Повышение эффективности управления; обоснование решения о запуске инвестиционного проекта |

| Сравнительный |

Используются текущие рыночные данные; оценивает производительность в текущих условиях | Не учитывает ожидания инвесторов; Трудности с поиском похожих объектов в некоторых отраслях | Принятие решения о дополнительной эмиссии акций; изменение стратегии развития; покупка или продажа компании; реструктуризация |

| Затратный | Активы оцениваются; точность оценки оправдана; расчеты очень просты, информация доступна | Перспективы развития не принимаются во внимание; отражает прошлую ценность бизнеса; значение может не соответствовать текущим рыночным ценам | Ликвидация или быстрая продажа; переоценка активов; оценка финансовых результатов деятельности организации; платежеспособность предприятия и стоимость обеспечения по кредитам, страхованию |

Примечание к методам

Итак, после проведения расчетов тремя методами необходимо определить окончательный результат. Кстати, расходы должны быть примерно одинаковыми.

Данные различаются в основном из-за того, что один конкретный подход больше подходит для цели оценки, чем другой или полностью отражает текущую ситуацию. Координация осуществляется по формуле:

Общая стоимость = прибыльная × K1 + сравнительная × K2 + стоимость × K3

«K1», «K2», «K3» — выбранные весовые коэффициенты в зависимости от важности заданной стоимости в итоговой оценке. Коэффициенты в сумме должны быть один.

пример

Рассмотрим уже известный ООО «Программные Технологии». Расчетные данные приведены в таблице ниже.

| Подход | Доходный | Сравнительный |

Затратный |

| Стоимость, руб. | 7 321 000 | 6 800 000 | 7 000 000 |

| фактор | 0.2 | 0.7 | 0,1 |

Уточнение коэффициентов: эксперт считает, что в этом случае сравнение является наиболее значимым, поэтому ему был присвоен максимальный вес.

Так, по расчетной формуле окончательный согласованный гудвилл установлен в размере 6 924 200 руб.

5 шагов по оценке стоимости бизнеса

В этой главе мы опишем основные этапы оценки стоимости бизнеса. Конечно, у каждой компании есть свои нюансы, об этом следует помнить.

Шаг 1: Определение цели

Прежде всего, Вы должны указать цели, для которых оценивается компания. Этот шаг важен для достижения экономических интересов сторон, которые приняли решение об оценке компании. И чаще всего оценка проводится в следующих случаях:

- Повысить эффективность управления организацией;

- Обосновать решение о начале инвестиционного проекта;

- Купить или продать компанию или ее долю;

- Реструктуризация предприятий;

- Разработать долгосрочную стратегию развития;

- Оценить финансовые результаты деятельности организации;

- Примите решение о выпуске и продаже ценных бумаг.

Шаг 2: Выбор оценочной компании

Это очень важный шаг. Во многих странах оценки бизнеса проводятся независимыми специалистами, которые придерживаются установленных отраслевых стандартов в своей работе.

Хорошим инструментом, который может помочь вам выбрать оценщика, является оценка доверенных агентств, таких как:

- Эксперт — рейтинговое агентство

- КоммерсантЪ — издательский дом

- TerraDoсsInvest — аккредитованная оценочная компания

Основными критериями выбора оценщика могут быть рыночное время, профессионализм и репутация, наличие списка известных партнеров, которые уже воспользовались услугами компании, положительные отзывы клиентов и узкая специализация.

Шаг 3: Сбор документов

На данном этапе оценки бизнеса документы собираются. Качественная информационная база является ключевым фактором точности оценки.

Необходимо использовать информацию из различных источников, что позволит вам изучить внешнюю среду организации и ситуацию на рынке. Список документов для оценки:

- Учредительные документы компании (устав, учредительный акт, свидетельство о регистрации, проспект эмиссии, отчеты об итогах выпусков ценных бумаг).

- Финансовая отчетность компании за последние три года (формы 1-5), квартальные отчеты за последний год.

- Баланс компании.

- Бизнес-план с доходами, прибылью, требованиями к капиталу и планами по текущим активам.

- Ограничения оцениваемого предприятия (обязательства из-за залога или долгов).

Вся предоставленная информация должна соответствовать основным характеристикам информации об оценке: достоверность данных, точность информации, сложность материала, полнота.

Шаг 4: Выбор модели оценки

Давайте теперь рассмотрим, какой метод оценки использовать в качестве основного и что влияет на выбор.

Итак, исходя из основных критериев выбора подходов — стоимости (и цели), информационной базы, а также правовой формы, вы можете выбрать правильный подход к оценке бизнеса.

| Подход | Тип | Юридическая форма | Infobase |

| Дорогой | Рынок, ликвидация, восстановление |

ИП, ООО, ОАО и др. | Очень подробная, полная отчетность, расшифровка всех статей |

| Рентабельный | Рынок, инвестиции |

ИП, ООО, ОАО и др. | Очень подробная, полная отчетность, расшифровка всех статей |

| Сравнительная степень | Рынок, инвестиции |

ОАО (ПАО) | Отчеты сверстников должны быть открыты |

Шаг 5: Интерпретация результатов

В результате процедуры оценки бизнеса мы должны получить три значения, рассчитанные разными методами.

Чтобы согласовать окончательную стоимость, качество и надежность используемой информации, соответствие подхода заявленной цели оценки, преимущества и недостатки подходов должны быть приняты во внимание.

На основании этой информации оценщик определяет факторы корректировки стоимости, рассчитанные для каждого используемого подхода, что в конечном итоге приводит к согласованной стоимости и окончательной оценке компании.

В результате работы оценщик предоставляет клиенту отчет об оценке, в котором подробно описывается каждый этап оценщика и обобщаются результаты всего процесса.

Как избежать ошибок при оценке стоимости бизнеса?

Часто у финансистов и профессиональных оценщиков возникают проблемы с оценкой бизнеса. Это связано с нестабильной рыночной ситуацией и развитием новых направлений бизнеса.

В основном проблемы оценки бизнеса можно разделить на три большие группы:

- Ошибки в выборе подхода к определению стоимости;

- Ошибки в использовании конкретных методов оценки;

- Ошибки в финансовом моделировании.

Мы предлагаем несколько простых советов, чтобы избежать ошибок:

- Нужно анализировать! Необходимо глубоко погрузиться в существующий бизнес, найти граф всех отношений и построить логическую интерпретацию результатов.

- Просите расшифровки! Достоверность результатов оценки во многом зависит от полноты и качества информации.

- Консультируйтесь! Проводите обсуждения и консультации по возникающим вопросам с топ-менеджментом компании.

- Только высококачественный анализ! Обратите внимание на внебалансовые активы, уровень оборотного капитала, стоимость исследовательской компании — репутацию компании.

- Оцените экологическую ситуацию . Рассмотрим конкурентов, поставщиков, потребителей и все, что может повлиять на создание денежного потока.

Как повысить стоимость при оценке бизнеса?

Цель любого существующего бизнеса — максимизировать прибыль. И, как мы уже поняли, чем выше выручка и денежный поток компании, тем выше стоимость оценки. Ниже приведены основные способы увеличения стоимости:

- Оптимизация налоговой системы. Стоимость увеличивается, если налоговая база меньше.

- Уменьшение оттоков. Сокращение оттока денежных средств и затрат компании окажет положительное влияние на стоимость бизнеса

- Сокращение дебиторской задолженности. Дебиторская задолженность уменьшается, оборотный капитал уменьшается — доходы увеличиваются.

- Создание рыночных барьеров. Чем меньше потребителей уходит к конкурентам, тем выше доходы организации.

- Снижение стоимости заемного капитала. Большинство организаций на рынке работают с заемными средствами. Эти источники капитала всегда нуждаются в регулярной оптимизации.

Существует два основных принципа повышения стоимости компании: увеличение доходов, снижение затрат.

Заключение

Весь процесс оценки бизнеса основан на правильном определении цели, после которой выбирается подход.

Каждый подход имеет свои преимущества и недостатки, а также предрасположенности к использованию в конкретных ситуациях, которые соответствуют целям оценки бизнеса.

Основные особенности каждого подхода:

- Сравнительный — цена сделки учитывает рыночную ситуацию, а гудвилл отражает ее экономический эффект. Однако информация о рынке ограничена, что делает результат оценки менее точным.

- Затратный — фактическая стоимость и текущие активы организации оцениваются, но такой анализ не учитывает перспективы развития организации.

- Доходный — отражает ситуацию на рынке, применяя корректировки учетной ставки и факторы риска. Это самый сложный метод, который не учитывает затраты, понесенные при открытии компании.

В идеале, независимо от используемого подхода, результат оценки должен быть одинаковым. На практике это происходит редко. Чаще всего конечный результат должен быть тщательно скоординирован и приведен к одному оптимальному значению.

Для руководителей бизнеса информация о результатах оценки является очень ценной, поскольку она помогает понять слабые стороны организации, а также показывает, как повлиять на величину дохода и стоимости компании.

Для того чтобы работа управленческого аппарата увеличивала стоимость бизнеса, необходимо выполнить следующие действия:

- Анализировать инвестиции и увеличивать доходы;

- Снижать стоимость использования накопленного капитала;

- Отслеживать возврат инвестиций, он должен быть выше стоимости приобретенного капитала;

- Генерировать денежный поток и ускорять развитие компании.

Инвестиционная оценка бизнеса

Что такое инвестиционная оценка бизнеса?

Под инвестиционной понимается реальная стоимость бизнеса, компании, которая определяется с учётом инвестиционных целей. Оценка проводится для того, чтобы предоставить подготовленный отчёт об оценке конкретной группе лиц или лицу. Отчёт является официальным документом, которому инвесторы всецело доверяют. В нём содержится информация:

- о перспективности бизнеса,

- о ценности её материальных и нематериальных активов,

- о наличии рисков.

Вся эта информация крайне важна для потенциального владельца (при покупке) и инвестора (при привлечении инвестиций). В некоторых ситуациях знание только рыночной стоимости недостаточно. Важно определение инвестиционной стоимости для следующих целей:

- Купле-продаже компании.

- Привлечении инвестиций.

- При кредитовании (когда необходимо показать высокую ликвидность и инвестиционную привлекательность).

При совершении разных операций недостаточно просто назвать преимущества бизнеса. Важно преподнести их в реальных цифрах, которые рассчитаны опытными независимыми оценщиками и обоснованы.

Инвестиционная оценка бизнеса – одно из направлений деятельности оценщиков компании «Новые Горизонты». Заказать оценку проекта или бизнеса могут его владельцы перед привлечением инвесторов. Воспользовавшись услугой независимых оценщиков, Вы можете доказать привлекательность компании для участников рынка, готовых вложить в него средства.

Порядок проведения инвестиционной оценки бизнеса

Компания «Новые Горизонты» работает в сфере оценочной деятельности с 2010 года. За это время независимые оценщики провели более 100 инвестиционных оценок бизнеса. Ими разработан чёткий алгоритм работы, который гарантирует оперативность и высокое качество оказания услуги. После звонка клиента работа над его заказом осуществляется по следующему порядку:

- Согласование с заказчиком объёма, целей, сроков и стоимости оценки.

- Заключение договора, который является гарантом надлежащего выполнения заказа.

- Сбор документов, которые помогут создать полную картину о функционировании бизнеса. В каждом конкретном случае перечень документов может быть разным.

- Осмотр оцениваемой компании. Удобное время и дата осмотра определяется заказчиком.

- Анализ собранной информации и проведение расчётов для выявления инвестиционной привлекательности фирмы.

- Подготовка официального документа – отчёта об оценке. Документ, который оформлен юридически грамотно и не содержит фактических ошибок, будет принят во внимание и инвесторами, и банками, и другими заинтересованными лицами, органами.

Оценка инвестиционной стоимости бизнеса – многоплановая и сложная процедура. Она требует участия юристов, аудиторов, экономистов, экспертов. Компания «Новые Горизонты» практикует комплексный подход к любой оценке и следит, чтобы она была проведена с учётом всех нюансов. У нас работают все специалисты, и при проведении оценки независимые оценщики с ними консультируются.

Важность оценки бизнеса и инвестиционного проекта

Владельцы компаний всё больше осознают важность оценки бизнеса и инвестиционных проектов. Она является одной из задач управления финансами. Инвесторы, решая вложить средства в бизнес, склонны доверять документам, которые были составлены компаниями с большим опытом и безупречной репутацией.

Важность результатов инвестиционной оценки объясняется спецификой вложения средств в бизнес. Что такое инвестирование? Это вложение средств и намеренный отказ от получения прибыли в настоящий момент с целью её получения в будущем в гораздо больших размерах. Поэтому, вкладывая средства, инвестор уделяет повышенное внимание результатам, отражённым в отчёте об инвестиционной оценке бизнеса, ведь в нём указываются:

- Доходность вложений и сроки, в течение которых они окупятся.

- Риски, возможные в деятельности компании и способные оказать влияние на итог инвестиционного проекта.

В компании «Новые Горизонты» Вы можете заказать инвестиционную оценку не только действующего бизнеса. Наши специалисты имеют большой опыт в оценке инвестиционных проектов. Причём, их содержание или форма может быть разной: приобретение недвижимости, открытие нового предприятия и др. От того, насколько профессиональна проведена оценка этих проектов, будет зависеть успешность бизнеса и проекта в целом.

Преимущества оценки инвестиционной стоимости бизнеса от ООО «Новые Горизонты»

Специалисты консалтинговой компании уделяют повышенное внимание качеству оценки инвестиционной стоимости бизнеса. Она должна быть проведена на высочайшем уровне, так как именно от её результатов зависит успешность развития компаний наших клиентов. Отчёт об оценке, подготовленный в компании «Новые Горизонты», – документ, на основании которого будут привлекаться инвесторы и приниматься эффективные (порой радикальные) управленческие решения.

Вся деятельность оценщиков направлена на отражение в отчёте только достоверных данных. За этим следит не только сам специалист, проводящий оценку, но и главный эксперт и руководитель компании: каждый из них проверяет подготовленный отчёт перед выдачей его клиенту.

Оцените наши преимущества, доверив оценку Вашего бизнеса нашей компании.

Обращение за оценкой инвестиционной стоимости бизнес-проектов в «Новые Горизонты» – это гарантия Ваших выгодных сделок!

Почему стоит обратиться именно к нам

Гарантия. Несколько вариантов сотрудничества для Вашего удобства. Вы платите только за результат! Ответственность каждого нашего оценщика застрахована по договору страхования.

Оперативность. Позвонив в нашу компанию, Вы напрямую выходите на связь со специалистом. Вам не нужно по несколько раз объяснять Вашу проблему и бесконечно долго слушать мелодии в Вашем телефоне. На любом этапе взаимодействия с компанией – от первого звонка специалистам до проведения оценки – Заказчик может рассчитывать на быстрое и эффективное решение своих вопросов.

Удобство. Именно Вы выбираете день и время осмотра объекта оценки. Вам не нужно переносить какие-либо дела. Мы приедем, когда Вам будет удобно.

Качество. В нашей компании каждое заключение – отчёт об оценке – перед печатью проходит двух-этапную проверку на соответствие стандартам экспертной деятельности – проверяется ведущим экспертом и руководителем организации.

Репутация. Зачем верить на слово? Посмотрите отзывы наших Клиентов. Может быть, среди них есть Ваш партнёр?

Профессионализм. У нас работают дипломированные специалисты, которые состоят в саморегулируемой организации, имеют лицензию.

Документация

Министерство экономического развития

Российской Федерации

Приказ

17 ноября 2016 г. № 722

Об утверждении федерального стандарта оценки

«Определение инвестиционной стоимости (ФСО № 13)»

В соответствии со статьей 20 Федерального закона от 29 июля 1998 г. № 135-ФЗ «Об оценочной деятельности в Российской Федерации» (Собрание законодательства Российской Федерации, 1998, № 31, ст. 3813; 2006, № 31, ст. 3456; 2010, № 30, ст. 3998; 2011, № 1, ст. 43; № 29, ст. 4291; 2014, № 30, ст. 4226; 2016, № 23, ст. 3296) приказываю:

Утвердить прилагаемый Федеральный стандарт оценки

«Определение инвестиционной стоимости (ФСО № 13)».

Врио Министра

Е.И. ЕЛИН

Утвержден

приказом Минэкономразвития России

от 17.11.2016 № 722

Федеральный стандарт оценки

«Определение инвестиционной стоимости (ФСО № 13)»

I. Общие положения

1. Настоящий Федеральный стандарт оценки разработан с учетом федеральных стандартов оценки «Общие понятия оценки, подходы и требования к проведению оценки (ФСО № 1)» (далее — ФСО № 1), «Цель оценки и виды стоимости (ФСО № 2)», «Требования к отчету об оценке (ФСО № 3)» (далее — ФСО № 3) и определяет требования к определению инвестиционной стоимости.

2. Настоящий Федеральный стандарт оценки применяется субъектами оценочной деятельности при проведении оценки инвестиционной стоимости.

3. Понятие инвестиционной стоимости определено в статье 3 Федерального закона от 29 июля 1998 г. № 135-ФЗ «Об оценочной деятельности в Российской Федерации» (Собрание законодательства Российской Федерации, 1998, № 31, ст. 3813; 2002, № 46, ст. 4537; 2006, № 31, ст. 3456; 2010, № 30, ст. 3998; 2011, № 1, ст. 43; 2014, № 30, ст. 4226; 2016, № 27, ст. 4293) (далее — Федеральный закон № 135-ФЗ).

При определении инвестиционной стоимости объектов оценки рассчитывается объем денежных средств, отражающий полезный эффект от использования объекта оценки для конкретного лица или группы лиц (способность объекта оценки удовлетворять потребности конкретного лица или группы лиц) при установленных данным лицом (лицами) инвестиционных целях использования объекта оценки.

Для целей настоящего Федерального стандарта оценки под инвестиционными целями использования объекта оценки понимаются цели конкретного лица или группы лиц, направленные на достижение определенного полезного эффекта от использования объекта оценки и обусловленные свойствами этого объекта и (или) условиями для конкретного лица (группы лиц), связанными с использованием объекта оценки, специфическими условиями возможной сделки с объектом оценки (например, объект не выставляется на открытый рынок, стороны сделки являются аффилированными лицами) либо наличием определенных правоустанавливающих документов или правовых актов, действительных исключительно для конкретного лица (группы лиц) во взаимоотношении с объектом оценки.

Полезный эффект от использования объекта оценки может быть реализован в получении различных экономических выгод (например, прибыль, дополнительное увеличение дохода, прирост стоимости имущества).

Применение понятия «инвестиционная стоимость», используемого для целей настоящего Федерального стандарта оценки, не следует отождествлять с понятием «инвестиционная деятельность».

II. Объекты оценки

4. Для целей настоящего Федерального стандарта оценки объектами оценки могут выступать объекты оценки, указанные в Федеральном законе № 135-ФЗ, оцениваемые с учетом полезного эффекта от их использования для конкретного лица или группы лиц, при этом возможность совершения сделок в отношении соответствующих объектов оценки может не учитываться.

III. Общие требования к проведению оценки

5. В отчете об оценке должны быть указаны сведения об обстоятельствах, обусловливающих определение инвестиционной стоимости объекта оценки.

6. Задание на оценку должно содержать следующую дополнительную к указанной в ФСО № 1 информацию:

a. сведения о конкретном лице (группе лиц), в интересах которого определяется инвестиционная стоимость объекта оценки;

b. сведения о предполагаемом использовании объекта оценки конкретным лицом или группой лиц, в интересах которых осуществляется оценка, после даты оценки (в том числе в составе иного имущества);

c. сведения о предполагаемом периоде использования объекта оценки конкретным лицом (группой лиц);

d. сведения об ожидаемой (конкретным лицом, в том числе заказчиком оценки) доходности функционирования или использования объекта оценки и (или) о предполагаемом полезном эффекте от использования объекта оценки конкретным лицом и (или) группой лиц (например, прибыль или дополнительное увеличение дохода, обусловленные использованием объекта оценки, прирост стоимости имущества);

e. иные существенные факторы, относящиеся к объекту оценки, к обстоятельствам конкретного лица (группы лиц), обусловливающие предполагаемый полезный эффект от использования объекта оценки конкретным лицом и (или) группой лиц (при наличии таковых).

7. Задание на оценку может содержать следующую дополнительную к указанной в ФСО № 1 информацию:

a. сведения о возможностях финансирования работ и (или) услуг, связанных с объектом оценки, отличных от сложившихся на рынке на дату оценки;

b. сведения об объеме планируемых инвестиций, сроке (периоде) инвестирования (в случае предполагаемого изменения функционирования или использования объекта оценки);

c. сведения о рисках функционирования или использования объекта оценки в соответствии с его предполагаемым (в соответствии с заданием на оценку) функционированием или использованием;

d. сведения о связанных с местоположением объекта оценки характеристиках объекта оценки или его компонентов, влияющих на его привлекательность для конкретного покупателя;

e. сведения о правовом статусе объекта оценки, отличном от сложившихся на рынке на дату оценки, или возможности его изменения в соответствии с нуждами конкретного пользователя;

f. иные особые условия и обстоятельства.

8. В разделе основных фактов и выводов отчета об оценке инвестиционной стоимости объекта оценки, помимо сведений, предусмотренных ФСО № 3, указываются особенности применения определенной инвестиционной стоимости, связанные с инвестиционными целями использования объекта оценки конкретным лицом (группой лиц), в интересах которого (которой) определена инвестиционная стоимость.

IV. Применяемые подходы и методы

9. При определении инвестиционной стоимости объекта оценки применяется методология доходного подхода с учетом положений, содержащихся в федеральных стандартах оценки, устанавливающих требования к проведению оценки отдельных видов объектов оценки, и задания на оценку. При определении потока доходов необходимо учитывать конкретные инвестиционные цели использования объекта оценки.

V. Допущения, используемые при оценке инвестиционной стоимости

10. При оценке инвестиционной стоимости в рамках допущений могут быть указаны характеристики, свойства и (или) критерии, уточняющие будущее состояние объекта оценки, рыночной конъюнктуры или иных факторов, прямо или косвенно влияющих на стоимость объекта оценки. В случае наличия предпосылок к изменению характеристик (свойств) объекта оценки, имеющихся на дату оценки согласно информации, представленной заказчиком оценки, осуществление оценки объекта оценки должно производиться с учетом этих изменений.

11. При оценке инвестиционной стоимости объекта оценки могут учитываться факторы, приводящие к возникновению дополнительного элемента стоимости объекта оценки, создаваемого за счет сочетания нескольких активов (имущество, нематериальные активы и (или) имущественные права) с объектом оценки, когда объединенная стоимость может оказаться выше (или ниже), чем сумма стоимостей отдельных активов.

VI. Заключительные положения

12. В случае расхождений между требованиями настоящего Федерального стандарта оценки с требованиями других федеральных стандартов оценки приоритет имеет настоящий Федеральный стандарт оценки.

Оценка бизнеса сегодня приобретает все большую значимость при принятии менеджментом компаний различного рода решений. Для любого предприятия она может стать тонким инструментом планирования и управления финансово-хозяйственной деятельностью. Применение оценки способно повысить эффективность использования ресурсов и обеспечить более высокий уровень безопасности и контроля.

Вот неполный перечень целей оценки бизнеса со стороны различных субъектов:

Предприятие как юридическое лицо

- Обеспечение экономической безопасности.

- Разработка планов развития предприятия.

- Выпуск акций.

- Оценка эффективности менеджмента.

Собственник

- Выбор варианта распоряжения собственностью.

- Составление объединительных и разделительных балансов при реструктуризации.

- Обоснование цены купли-продажи предприятия или его доли.

- Установление размера выручки при упорядоченной ликвидации предприятия.

Кредитные учреждения

- Проверка финансовой дееспособности заемщика.

- Определение размера ссуды, выдаваемой под залог.

Страховые компании

- Установление размера страхового взноса.

- Определение суммы страховых выплат.

Фондовые биржи

- Расчет конъюнктурных характеристик.

- Проверка обоснованности котировок ценных бумаг.

Инвесторы

- Проверка целесообразности инвестиционных вложений.

- Определения допустимой цены покупки предприятия с целью включения его в инвестпроект.

Государственные органы

- Подготовка предприятия к приватизации.

- Определение облагаемой базы для различных видов налогов.

- Установление выручки от принудительной ликвидации через процедуру банкротства.

- Оценка для судебных целей.

Сейчас оценка бизнеса становится все более значимой для предпринимательской среды в целях принятия оперативных решений. Управление стоимостью — это управление будущим компании; следовательно, это неотъемлемая составляющая стратегии организации и бизнес-плана ее развития. Если стоимость организации растет, то это говорит об успешности бизнеса и растущих доходах.табельность активов будет выше.

Статьи по теме

Оценка стоимости

Необходимость оценки бизнеса возникает достаточно часто и имеет большое значение для всех заинтересованных сторон.

Прогнозирование банкротства

Банкротство — широко распространенная проблема, с которой сталкиваются в процессе деятельности индивидуальные предприниматели и юридические лица. Множество организаций ежегодно подвергаются банкротству в нашей стране; поэтому своевременное выявление неблагоприятных тенденций имеет первостепенное значение.

Оборачиваемость оборотных средств

Оборачиваемость оборотных средств (англ. working capital turnover) — характеризует скорость оборота оборотных средств от момента оплаты материальных ценностей до возвращения денежных сумм за реализованную продукцию на банковский счёт.

Оборачиваемость кредиторской задолженности

Оборачиваемость кредиторской задолженности (англ. accounts payable turnover) — показатель, связывающий сумму денег, которую организация должна вернуть кредиторам (в основном, поставщикам) к определенному сроку, и текущую величину закупок, либо приобретенных у кредиторов товаров и услуг.

-

Главная

-

Пресс–центр

-

Статьи

- Оценка бизнеса: цели, подходы и методы определения стоимости предприятия

20 Августа 2022

Оценка бизнеса: цели, подходы и методы определения стоимости предприятия

Содержание:

- Что такое оценка бизнеса: принципы и цели процедуры

- Как проводится оценка стоимости бизнеса

- Основные подходы и методы оценки стоимости бизнеса

Бизнес можно рассматривать с разных сторон. Одна из них – концепция товара. Предполагается, что любую компанию можно оценить и продать на рынке, получив неплохую окупаемость своих инвестиций. Но вопрос цены – сложный, требует от эксперта опыта, знаний и профессионализма. И именно поэтому услуги квалифицированных оценщиков пользуются огромным спросом.

Получите бесплатную консультацию эксперта по оценке бизнеса

* Форма заказ звонка *

Что такое оценка бизнеса: принципы и цели процедуры

Оценка – это целая совокупность действий, направленных на формирование объективного мнения о стоимости объекта с учетом независимого мнения эксперта. Показатель формируется в стоимостном выражении, отражает цену на конкретную дату.

Сложность заключается в том, что предприятие – это сформированный живой организм, имеющий свою структуру, механизм и потенциал. Задача специалиста – оценить не только имеющиеся на балансе компании материальные активы и обязательства, но также учесть и перспективы роста, прогнозируемый успех с учетом интеллектуального капитала, иных факторов.

Ранее услугами оценщиков пользовались только единичные организации. И то в определенных случаях: при судебных спорах, слияниях, поглощениях и т. п. Сейчас тенденции изменились. Подобными услугами пользуется всё большее количество собственников. И их цели разнообразны:

- улучшить стратегию и тактику развития компании;

- разработать реально эффективный бизнес-план с учетом полученных оценочных данных;

- повысить стоимость бизнеса на рынке и получить хорошую доходность своих инвестиций;

- развить реально сильные стороны и нивелировать возможные риски.

Цель у каждого собственника своя. По данным СРО «Ассоциация российских магистров оценки», более 90 % всех услуг по оценке бизнеса имеют добровольный характер. Владельцы и администрация самостоятельно инициируют такое исследование без принуждений. Их цель – получить максимально возможную отдачу.

Конечно, оценка – услуга, целесообразная при сделке купли-продажи коммерческого предприятия. При этом в ней нуждаются оба участника отношений – как продавец, так и покупатель:

- одна сторона заинтересована в занижении рыночной стоимости и повышении оценки факторов риска;

- другая – желает извлечь максимальную выгоду от продажи.

Найти же золотую середину помогает оценщик. Это независимый эксперт, который на основании реальных данных, анализа, прогноза и других методов формирует рыночную стоимость фирмы. И если вам нужна именно квалифицированная помощь, обращайтесь в компанию «РусБизнесОценка».

Как проводится оценка стоимости бизнеса

Оценка стоимости бизнеса – это целый комплекс действий. Эксперт не может точно сказать цену объекта, пока не изучит все данные и факторы влияния. Алгоритм действий можно разделить на этапы:

- Подготовительный. Заключается договор о сотрудничестве между заказчиком и клиентом. Уточняются сроки, объемы работ. Поверхностно оценивается предприятие, его специфика, масштабность, возможные трудности.

- Стартовый. Эксперт запрашивает и получает от разных служб и отделов документы. Происходит выезд эксперта на предприятие. Могут проводиться инвентаризации, ревизии и т. п.

- Аналитический. Задача – понять место объекта в сегменте рынка, оценить его конкурентные позиции, выявить сильные и слабые стороны, перспективы роста и возможные риски. Применяется целый арсенал математических и статистических методов, используются математические модели.

- Заключительный. Формируется комплексная стоимость объекта с фрагментацией на отдельные участки. На этом этапе внимательно изучается бухгалтерская отчетность, договоры с контрагентами, учредительные бумаги, аудиторские заключения. Задача эксперта – учесть максимально возможное влияние внутренних и внешних факторов.

Указанный алгоритм действий – условный. Опытный специалист имеет возможность корректировать план работы. Также на объем работы влияет структурность бизнеса, его деятельность, возможные проблемы. Оценить временной аспект сложно. Это можно сделать только после тщательного изучения документов, рынка и проведенного исследования. Задача специалиста – получить не быстрый, а точный результат.

Основные подходы и методы оценки стоимости бизнеса

Оценка бизнеса может проводиться с реализацией трех подходов. Выбор конкретного способа и метода обуславливается спецификой самого объекта исследования, наличием у него определенных денежных потоков и инвестиций, иными критериями.

Основные подходы:

- Доходный. Достаточно прост и популярен среди экспертов. Причина – его целесообразно использовать при инвестировании и продаже фирмы. Ориентиром при формировании денежного эквивалента является доходность бизнеса. Во внимание берутся такие показатели, как рентабельность, маржинальность. Необходимо понять, сколько же инвестор или новый владелец смогут в будущем получить дохода от конкретного объекта. И здесь нужно учесть возможные риски, инфляцию, экономические колебания. Применяют несколько методов расчета:

- Прямая капитализация. Применим в том случае, если денежные потоки стабильны, серьезных капиталовложений не проводится.

- Дисконтирования. При расчете используется ставка дисконтирования (рассчитывается в процентах или коэффициенте). Суть в том, что эксперт спрогнозирует денежный поток от деятельности с планируемыми данными развития, проверит возможности финансирования. При расчете будущей доходности учтет размер инфляции, обесценивание денег, иные факторы влияния.

- Затратный. Стоимость компании формируется исходя из объемов затрат, которые собственник понес при ее создании с учетом корректировки на текущую рыночную стоимость имеющихся активов. Здесь может использоваться или метод чистых активов (определяется путем вычитания из всех активов суммы всех обязательств), или метод ликвидационной стоимости (прогнозируется возможная выручка от продажи всех имеющихся активов).

- Сравнительный. Конкретный объект анализа сравнивается с аналогичными предприятиями рынка. Достаточно сложен в применении, поскольку не бывает двух идентично одинаковых фирм.

Какой подход и метод будет применять оценщик, можно сказать только после предварительного изучения объекта. В любом случае специалисты «РусБизнесОценка» готовы работать с любым бизнесом и решать задачи любой сложности. Обращайтесь за профессиональной помощью.

Заказать оценку стоимости предприятия в компании «РусБизнесОценка»

* Форма заказ звонка *