Патентную систему налогообложения (ПСН) могут применять только предприниматели — ст. 346.43 НК РФ. ИП нужно соблюдать ограничения по видам деятельности, количеству сотрудников и доходу, иначе он утратит право на патент.

Патент подходит не для всех занятий. В п. 2 ст. 346.43 НК РФ приведён общий перечень видов деятельности, подпадающих под ПСН. Окончательный список определяют региональные власти, за исключением запрещённых направлений.

Например, ИП на ПСН может заниматься ремонтом обуви, репетиторством, уборкой квартир, оказывать парикмахерские и косметологические услуги, присматривать за детьми и больными, разрабатывать программное обеспечение. Но не имеет права открыть столовую или магазин на площади более 150 кв.м, торговать оптом, оказывать инвестиционные услуги. При этом число патентов «в одни руки» не ограничено — предприниматель на ПСН может вести бизнес сразу в нескольких отраслях.

С 1 января 2023 года ИП на патенте запретили изготавливать, продавать ювелирные и другие изделия из драгоценных металлов — Федеральный закон от 09.03.2022 №47-ФЗ.

ИП на патенте имеет право нанимать сотрудников, в том числе заключать с ними договора ГПХ. В налоговом периоде — календарном году или другом временном промежутке, когда применялась ПСН — в среднем должно быть не более 15 работников.

По всем видам деятельности ИП может получать не более 60 000 000 ₽ — п. 6 ст. 346.45 НК. Доходы считают с начала календарного года. Как только сумма превысит этот лимит, патент перестанет действовать. Предприниматель обязан подать заявление в налоговую и перейти на другой налоговый режим.

Как считать налог на ПСН

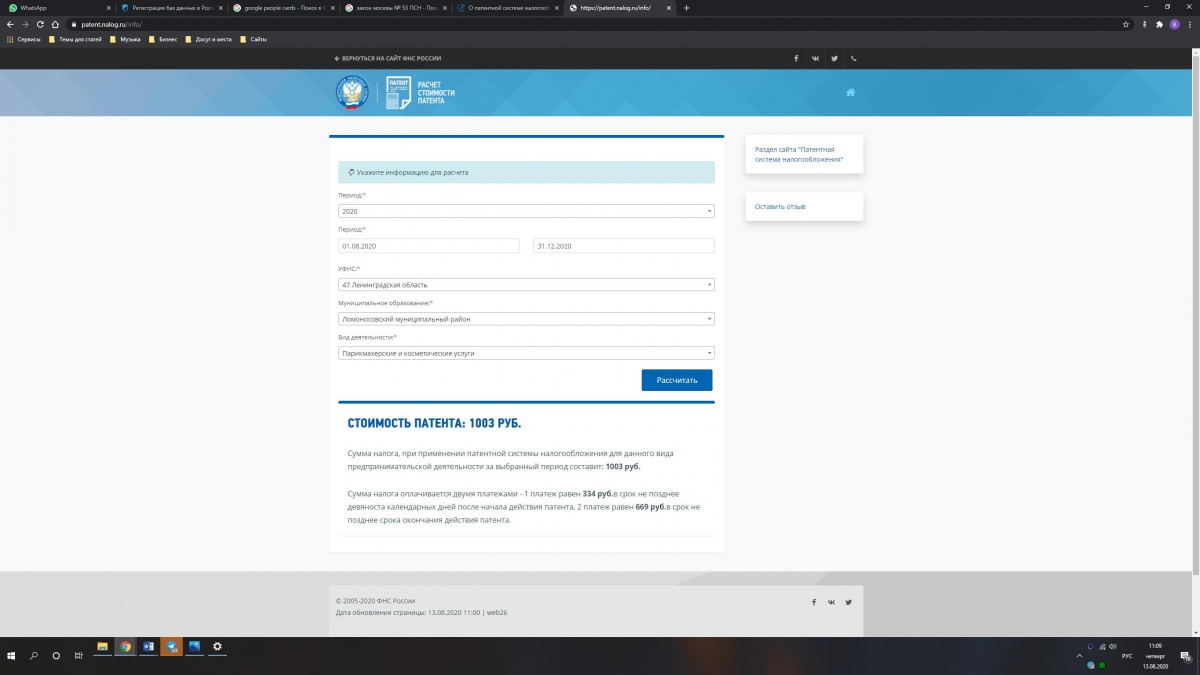

Налоговая ставка для предпринимателей на ПСН — 6 %. Сумма налога зависит не от реального дохода ИП, а от потенциального. Сумму патентного платежа считают пропорционально времени действия патента, а налоговая база определяется региональным законодательством.

Например, в Санкт-Петербурге потенциально возможный доход за услуги по уходу за домашними животными для ИП без наёмных работников — 900 000 ₽. Предприниматель, который получил патент на год, должен заплатить налог 54 000 ₽, за полгода — 27 000 ₽. И неважно, сколько на самом деле он заработает за этот период — 150 000 ₽ или 900 000 ₽.

ИП на ПСН может уменьшить налог на сумму страховых взносов, которые он заплатил за себя.

Оплатить патент сроком до 6 месяцев нужно до даты его окончания. Патент на больший срок платят по следующей схеме:

- ⅓ — в течение 90 дней после перехода на ПСН;

- ⅔ — до конца срока действия.

Власти региона имеют право ввести налоговые каникулы для какого-то вида деятельности — в этом случае патент будет бесплатным два календарных года с момента регистрации ИП.

Преимущества ПСН

Для ИП, которые сомневаются, что выбрать для работы — УСН или ПСН — приведём такие плюсы патента:

- можно самому выбрать срок действия налогового режима;

- фиксированная ставка налога 6 %, которая не зависит от дохода;

- можно оформить несколько патентов на разные виды деятельности;

- не надо сдавать налоговые декларации;

- налог можно уменьшить на сумму страховых взносов.

Недостатки ПСН

Основной минус патента — законодательные ограничения:

- действует только на определённые виды деятельности;

- доход не может превышать 60 000 000 ₽;

- нельзя нанять более 15 сотрудников.

Если предприниматель нарушит эти требования, он лишится патента по данному виду деятельности. Получить новый можно будет только с начала следующего календарного года.

Кроме того, в каждом регионе действуют свои правила применения ПСН. Например, в Москве для ремонта, окраски и пошива обуви установлен потенциально возможный доход — 600 000 ₽, для репетиторства — 300 000 ₽. В другом регионе эти цифры и, соответственно, стоимость патента могут быть ниже — значит, там предприниматели находятся в более выгодном положении.

Как ИП получить патент

На каждый вид деятельности ИП получает отдельный патент, который действует на территории этого региона. Возможный срок действия патента — от месяца до года. Например, предприниматель сдаёт велосипеды напрокат. Он может запросить патент на время велосипедного сезона — с марта по октябрь.

Чтобы перейти на ПСН, нужно подать заявление в налоговую минимум за 10 рабочих дней до начала применения нового налогового режима. Если предприниматель решил сменить налоговый режим с 1 января, ему нужно оправить заявку до 16 декабря.

В заявлении указывают:

- с какого числа применять ПСН;

- на какой период нужен патент;

- количество сотрудников, площадь торгового зала и другие характеристики бизнеса в зависимости от вида деятельности;

- в каком регионе будет работать предприниматель.

Заявление можно подать удалённо через «Личный кабинет индивидуального предпринимателя» на сайте ФНС или сходить в налоговую. Тем, кто обращается онлайн, патент отправят в электронном виде на e-mail в течение 5 дней. При личном обращении в налоговую могут выдать патент на бумаге, но это необязательно.

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Попробовать бесплатно

Упрощённая система налогообложения (УСН) доступна предпринимателям и организациям. Для её применения ИП должен соблюдать определённые условия:

- количество сотрудников не более 130 человек;

- доход до 219,2 млн ₽;

- остаточная стоимость основных средств — до 150 млн ₽.

Предприниматель на УСН может заниматься любыми видами деятельности, кроме запрещённых — п. 3 ст. 346.12 НК РФ. Например, упрощёнку не могут применять инвестиционные фирмы, ломбарды, нотариусы, микрофинансовые организации, частные агентства занятости.

Как считать налог на УСН

Предприниматель на УСН может выбрать объект налогообложения — от этого зависит размер налога:

- «Доходы» — налоговая ставка 6 %. Но региональные власти могут уменьшить налоговую нагрузку для бизнеса до 1 %. Налоги рассчитываются, исходя из суммы доходов предпринимателя. Этот вариант подходит тем, у кого практически нет расходов.

- «Доходы минус расходы» — налоговая ставка 15 %. Регионы имеют право установить другой размер налога — от 5 % до 15 %, или ввести кредитные каникулы для некоторых сфер деятельности. Налоговой базой является разница между доходами ИП и расходами, перечисленными в ст. 346.16 НК РФ. Размер налога не может быть меньше 1 % от суммы дохода. Этот вариант подходит тем, у кого большие расходы.

При исчислении налога учитывайте следующий нюанс. Если доходы ИП от 164,4 млн ₽ до 219,2 млн ₽, а численность сотрудников — от 100 до 130 человек, ставка налога будет выше. При объекте налогообложения «Доходы» нужно платить 8 %, «Доходы минус расходы» — 20 %.

Сменить объект налогообложения можно только со следующего календарного года. Подать заявление в налоговую нужно до 31 декабря текущего года.

В 2022 году предприниматель на УСН должен делать авансовые платежи в течение 25 дней после окончания каждого квартала. Таким образом, ИП платит не позднее 25 апреля, 25 июля и 25 октября. Подать декларацию и перевести окончательный платёж нужно до 30 апреля следующего года.

С 1 января 2023 года ИП на УСН должны направлять в ФНС уведомление об исчисленном налоге до 25 числа месяца, следующего за отчётным кварталом. Уплачивать авансовые платежи нужно до 28 числа. Налоговую декларацию нужно подавать до 25 апреля следующего года.

Преимущества УСН

Упрощёнка для ИП может быть привлекательна по следующим причинам:

- большой перечень видов деятельности, на которых можно применять УСН;

- можно выбрать объект налогообложения, исходя из особенностей бизнеса;

- простая налоговая отчётность;

- ИП на УСН не обязательно вести бухучёт;

- налоговые ставки ниже, чем на ОСН;

- не нужно платить НДС, НДФЛ и налог на имущество, используемое в бизнесе;

- предприниматели на УСН с объектом «Доходы» могут уменьшить налог на сумму страховых взносов;

- на УСН «Доходы минус расходы» перечисленные страховые взносы можно включить в расходы.

В некоторых регионах до конца 2024 года новые ИП на УСН, занятые в социальной и научной сфере, оказывающие услуги населению и предоставляющие места для временного проживания, освобождаются от налога.

Недостатки УСН

К минусам упрощёнки можно отнести:

- ограничения в применении налогового режима;

- обязательный минимальный налог на УСН «Доходы минус расходы»;

- ограниченный перечень расходов, которые можно учитывать на УСН «Доходы минус расходы»;

- возможность сменить налоговый режим на упрощённый только со следующего года;

- отказ некоторых контрагентов от сотрудничества с ИП на УСН, если для них важно учитывать НДС при расчёте налоговой базы.

Как ИП перейти на УСН

Действующий ИП может перейти на упрощёнку или начать совмещать этот налоговый режим с другими только с начала следующего календарного года. Для этого нужно подать уведомление в налоговую до 31 декабря текущего года — п. 1 ст. 346.13 НК РФ. Но в 2023 году этот срок смещается на 9 января, так как 31 декабря 2022 года — выходной день.

Новым предпринимателям нужно сразу выбрать УСН или подать заявку в течение 30 дней после регистрации.

ИП может отправить уведомление о переходе на УСН на сайте ФНС или лично отнести в налоговую. Ждать ответ не нужно, потому что предприниматель обязан только уведомить о переходе на упрощёнку. ФНС не имеет права отказать, но лучше потом проверить факт постановки на учёт в «Личном кабинете индивидуального предпринимателя».

Чтобы верно выбрать налоговый режим для ИП — патент или УСН — нужно понимать, по каким параметрам они различаются:

- список видов деятельности;

- допустимый доход;

- возможное количество сотрудников;

- налоговая ставка;

- налоговая отчётность.

Различается и порядок расчёта налогов. На ПСН он значительно проще. УСН также считается простым режимом, и предприниматель может справиться с учетом самостоятельно с онлайн-бухгалтерией Контур.Эльба.

Когда УСН выгоднее патента

Для ИП лучше быть на упрощёнке, чем на патенте, если у него бывают месяцы с нулевым доходом, потому что за эти периоды он не платит налог. А предприниматели на ПСН обязаны уплатить налог за весь срок действия патента независимо от того, есть выручка или нет. Например, в локдаун у предпринимателей, занимающихся туристическим бизнесом, просели доходы. В лучшем положении оказались те, кто выбрал УСН, потому что за несколько месяцев простоя они не платили налог.

Если прогнозируемый доход меньше, чем потенциальный доход на патенте, также стоит выбрать УСН «Доходы». Если же бизнес предполагает большие затраты, выгоднее может оказаться УСН «Доходы минус расходы». Также регионы могут снижать налоговую нагрузку для ИП на УСН, тогда этот режим будет привлекательнее.

В целом УСН лучше для тех, кто планирует более масштабный бизнес. Можно расширять штат, получать большие доходы. При этом ИП может выбрать более выгодный для его деятельности объект налогообложения — «Доходы» или «Доходы минус расходы».

Когда лучше выбрать патент

ПСН выгоднее, чем УСН, если у предпринимателя практически нет расходов, а планируемый доход выше потенциального. Например, небольшое агентство нянь, присматривающих за маленькими детьми. ИП не закупает обучающие материалы, продукты питания и специальную форму для работников — его фирма только оказывает услуги по уходу и присмотру. Потенциальный доход для этого вида деятельности — 300 000 ₽, а планируемый — 600 000 ₽. На ПСН за год работы он заплатит 18 000 ₽, а на УСН — 36 000 ₽. Выгоднее купить патент.

Если сравнивать ПСН и УСН «Доходы», налоговая ставка одинаковая — 6 %. Также предприниматели могут уменьшить налог на сумму страховых взносов, которые они платят за себя. Если доход предпринимателя на патенте приблизительно равен потенциальному доходу, налоговая нагрузка не будет различаться. В этом случае, решая, что выгоднее для ИП — УСН или патент — нужно отталкиваться от других факторов. Например, численности штата, допустимых видов деятельности, лёгкости ведения бухгалтерии и налоговой отчётности.

Эльба проведет через налоговые лабиринты, научит работать с сотрудниками, поможет разобраться с онлайн-кассой и финанализом

Начать учиться

Если ИП не знает, что выгоднее для разных направлений его бизнеса — упрощёнка или патент — он может совмещать эти налоговые режимы. При совмещении необходимо вести отдельный учёт по ПСН и УСН, соблюдать законодательные ограничения.

Обратите внимание: предельный лимит дохода 60 млн ₽, в рамках которого можно работать по патенту, считается по обоим режимам. Например, предприниматель открыл детский центр развития для дошкольников и одновременно оказывает услуги как репетитор. Он может совмещать налоговые режимы: для центра развития использовать УСН, так как штат более 15 сотрудников, а для репетиторских услуг — ПСН. Но предельная сумма его дохода по обоим направлениям — 60 млн ₽.

Какой налоговый режим выгоднее для предпринимателя — УСН или патент? Это зависит от условий деятельности, наличия сотрудников, величины потенциально возможного дохода на ПСН. Мы сравним преимущества этих налоговых режимов и расчитаем выгоду на упрощенке и патенте.

Преимущества упрощенки

Контур.Бухгалтерия напомнит об уплате налогов, проведет расчет, заполнит и проверит декларацию для отправки онлайн.

Попробовать бесплатно

Упрощенка — привлекательный налоговый режим. Он предполагает простой расчет налога, подачу налоговой декларации только раз в год, отсутствие бухотчетности. При работе на УСН предприниматель может уменьшить налог на размер страховых взносов за себя и сотрудников, больничные за сотрудников и платеже по добровольному личному страхованию сотрудников. Объект налогообложения “Доходы минус расходы” подразумевает учет суммы взносов в расходах. Объект налогообложения “Доходы” дает возможность сделать налоговый вычет на сумму взносов. Подробнее мы рассказывали об этом в статье о расчете авансовых платежей.

Особенности патента

Патентная система — особый спецрежим, он описан в главе 26.5 НК РФ. Там же перечислены виды деятельности, по которым можно применять ПСН. При этом регионы могут дополнительно внести в этот список определенные виды деятельности. Претендовать на Патент могут только индивидуальные предприниматели с числом сотрудников менее 15 человек. Размер налога на патенте не связан с реальными доходами, он известен заранее. Налоговый вычет на размер страховых взносов, которые предприниматель платит за себя или сотрудников, можно получить с 2021 года.

Что выгоднее патент или упрощенка?

Рассмотрим более детально сходства и различия УСН и Патента в таблице

| Показатель | ПСН | УСН |

|---|---|---|

| База для расчета налога | Потенциально возможный доход (устанавливают регионы) | На УСН 6% — реальный доход На УСН 15% — доходы за вычетом расходов |

| Ставка страховых взносов за работников | 30% для большинства видов деятельности с зарплаты в пределах МРОТ и 15 % с зарплаты сверх МРОТ | 30% для большинства видов деятельности с зарплаты в пределах МРОТ и 15 % с зарплаты сверх МРОТ |

| Размер страховых взносов за себя | В 2021 году: 40 874 рубля + 1% в ПФР с суммы потенциального дохода, которая превышает 300 000 рублей в год |

В 2021 году: 40 874 рубля + 1% в ПФР для УСН 6 % — с доходов, превысивших 300 000 рублей в год; для УСН 15 % — с разницы между доходами и расходами, превысившей 300 000 рублей в год |

| Уменьшение суммы налога на страховые взносы, больничный и добровольное страхование | при отсутствии работников налог сокращается на всю сумму взносов; при наличии работников — не более чем на 50% | На УСН 6% — при отсутствии работников налог сокращается на всю сумму взносов; при наличии работников — не более чем на 50% На УСН 15% — взносы учитываются в расходах |

| Допустимое число сотрудников | Не более 15 | Не более 130 |

| Налоговая ставка | 6 % | При базе «Доходы» — 6 %* или повышенная ставка 8 % при превышении лимитов При базе «Доходы минус расходы» — 15 %* или повышенная ставка 20 % при превышении лимитов. |

| Лимит доходов в 2021 году | 60 млн рублей | 200 млн рублей |

| Книга учета | Ведется для соблюдения лимита доходов | Ведется для соблюдения лимита доходов и расчета налога |

| Налоговая декларация | Не заполняется и не сдается | Заполняется и сдается не позднее 30 апреля следующего года |

| Совмещение с другими налоговыми режимами | Возможно, в том числе с УСН | Возможно, в том числе с ПСН |

| Смена региона ведения бизнеса | Для работы в другом регионе нужен новый патент | В новом регионе нужно встать на учет, уплаченные авансы будут зачтены в счет уплаты налога |

| Контрольно-кассовая техника | Можно не применять на некоторых видах деятельности | Нужно применять |

* Уточняйте размер налоговой ставки для вашего вида деятельности в вашем регионе, она может быть существенно снижена.

Основное различие между УСН и патентом заключается в ограничениях для применения. Так, на патенте можно заниматься только видами деятельности из перечня, а кроме того нельзя нанимать на работу больше 15 сотрудников и зарабатывать больше 60 млн рублей.

Это означает, что патент будет выгоднее в одном случае: когда реальный доход предпринимателя существенно выше, чем потенциально возможный доход, установленный регионом, с которого нужно платить 6 % налог.

Сравним расходы на УСН и ПСН

Пример 1. Реальный доход выше потенциального дохода по патенту.

ИП Смирнов работает с 3 наемными работниками. Потенциальный доход для его вида деятельности в его регионе составляет 280 000 рублей. ИП прогнозирует доходы в 2 000 000 рублей, расходы в 300 000 рублей.

При покупке патента он понесет такие расходы:

Стоимость патента: 280 000 × 6% = 16 800 рублей.

Страховые взносы за себя: 40 874 рубля.

Страховые взносы за сотрудников: средняя зарплата работника на предприятии Смирнова составляет 20 000 рублей. 20 000 × 30% × 3 × 12 = 216 000 рублей.

ИП может получить налоговый вычет и уменьшить стоимость патента на сумму страховых взносов, но не более чем на 50%: 16 800 × 50 % = 8 400 рублей.

Итого: 8 400 + 40 874 + 216 000 = 265 274 рубля.

При переходе на УСН он понесет такие расходы:

Налог по УСН 6%: 2 000 000 × 6% = 120 000 рублей.

Страховые взносы за себя: 40 874 рубля + взносы при привышении дохода в 300 000 рублей = 40 874 + (2 000 000 — 300 000) * 1% = 40 874 + 17 000 = 57 874 рубля.

Страховые взносы за сотрудников (аналогично): 216 000 рублей.

ИП может сделать налоговый вычет и уменьшить налог на сумму страховых взносов, но не более чем на 50%: 120 000 × 50 % = 60 000 рублей.

Итого: 60 000 + 57 874 + 216 000 = 333 874 рубля.

Мы видим что в данных условиях ИП выгоднее купить патент, чем перейти на УСН.

УСН окажется выгоднее, когда фактический доход предпринимателя будет ниже потенциально возможного. При высоком фактическом доходе такое тоже может случиться, если ставки для УСН в регионе снижены.

Пример 2. Реальный доход мало отличается от потенциального.

ИП Смирнов работает без сотрудников, потенциальный доход для его вида деятельности в регионе составляет 280 000 рублей. ИП прогнозирует доходы в 400 000 рублей.

При покупке патента он понесет такие расходы:

Стоимость патента: 280 000 × 6% = 16 800 рублей.

Страховые взносы за себя: 40 874 рубля.

ИП может сделать налоговый вычет и уменьшить налог на всю сумму страховых взносов за себя, так как сотрудников нет. Тогда за патент платить не придется совсем.

Итого расходы: 40 874 рубля

При переходе на УСН он понесет такие расходы:

Сумма налога: 300 000 × 6% = 18 000 рублей.

Страховые взносы за себя: 40 874 рубля.

Налоговый вычет: ИП без работников может уменьшить сумму налога на все страховые взносы без ограничений, даже если налог аннулируется (что и произойдет в нашей ситуации).

Итого: расходы ИП составят 40 874 рубля.

Мы видим, что в данных условиях для ИП нет разницы — перейти на патент или УСН 6 %.

Онлайн-сервис Контур.Бухгалтерия поможет вам легко рассчитать все налоги.

Попробовать бесплатно

В конце года компании и ИП могут поменять режим налогообложения. Уведомить об этом ФНС нужно не позднее 31 декабря. Рассказали, как выбрать самую выгодную систему налогообложения для вашего бизнеса в 2023 году.

Причин, когда бизнес решает сменить налоговый режим, много. Например, предприятие применяет упрощенку, а его партнеров интересует работа с НДС. Или предприниматель теряет обороты, и налоговая нагрузка на общей системе налогообложения становится непосильной.

Общая система налогообложения

ОСНО — универсальный режим, на нем могут работать предприниматели и компании с любым доходом, количеством сотрудников и видом деятельности.

Это самый сложный режим, на котором надо вести полный бухгалтерский и налоговый учет и платить все налоги. А их немало: НДС, налог на прибыль, НДФЛ, налоги на имущество. У каждого своя система расчета, ставка и порядок оплаты, и без бухгалтера будет трудно.

Важно! Общая система действует для всех по умолчанию. Если при регистрации не подать заявление о переходе на упрощенку, налоговая по умолчанию переводит предпринимателя или организацию на ОСНО.

Когда выгодно работать на ОСНО

- Если вы собираетесь работать с компаниями и ИП, для которых важно применять вычет по НДС, тем самым экономить на налогах.

- Планируете, что доходы будут выше 200 млн рублей в год, или количество сотрудников станет больше 130 сотрудников.

- Рассчитываете импортировать товары на территорию РФ — уплачиваемый при ввозе товаров НДС можно заявить к вычету.

- Решили вести бизнес, на котором нельзя применять спецрежимы, например, открываете спиртзавод или ломбард.

Налоги на ОСНО

На общей системе налогообложения компании и ИП платят НДС, налоги на имущество, предприниматели также платят НДФЛ, а юрлица — налог на прибыль. А налогоплательщикам в Москве нужно еще заплатить торговый сбор. Кроме того, ФНС назначает дополнительные налоги в зависимости от видов деятельности бизнеса.

НДС. При продаже и перепродаже товаров и услуг компания обязательно закладывает в цену НДС. Выставляет своим покупателям счета-фактуры, учитывает входящие и исходящие суммы НДС, а разницу между ними уплачивает в бюджет. Когда вычет по входящему налогу окажутся больше исходящих сумм, можно возместить НДС из бюджета.

Пример

Продано товаров на сумму 120 руб. (в т. ч. 20 руб. НДС)

Приобретено товаров на сумму 360 руб. (в т. ч. 60 руб. НДС)

Сумма к возмещению 40 руб. (60 − 20 = 40)

Действуют три ставки налога на добавленную стоимость:

- 0% — при реализации товаров, вывезенных в таможенной процедуре экспорта, а также товаров, помещенных под таможенную процедуру свободной таможенной зоны, услуг по международной перевозке и некоторых других операций;

- 10% — при продаже еды, товаров для детей, журналов и книг, медицинских товаров;

- 20% — основная, для всех остальных случаях.

Налог на прибыль. Его платят только юридические лица. Облагается разница между полученными доходами и произведенными расходами. В расчет берутся доходы и расходы, связанные с реализацией товаров, работ и услуг, а также внереализационные доходы и расходы.

Основная ставка — 20%. Для некоторых категорий налогоплательщиков в Налоговом кодексе предусмотрены льготные ставки.

Налог на имущество: ставка до 2,2% в зависимости от региона, так как поступления идет в местный бюджет.

Торговый сбор — пока только для Москвы. Сумма зависит от вида торговли и района.

НДФЛ, взносы на пенсионное, социальное и медицинское страхование — при наличии сотрудников.

Другие налоги. Компании могут платить дополнительные налоги: транспортный, земельный, водный — только если есть за что платить. Если, например, нет автомобиля или земли в собственности, то ничего не надо платить.

Максимально экономичный режим вам помогут выбрать эксперты Главбух Ассистент. Аттестованные бухгалтеры также подготовят все необходимые документы для перехода на новый налоговый режим и сами отправят их в инспекцию.

Отчетность и проверки

Важно! С 2023 года все налогоплательщики, в том числе и компании на ОСНО, сдают отчетность в новый единый срок — до 25 числа отчетного периода. Это связано с обязательным переходом на единый налоговый платеж (ЕНП).

Компании на ОСНО сдают декларации по всем налогам, которые платят. Каждый квартал не позднее 25 числа отчитываются по НДС. При этом декларацию ФНС принимает только в электронном формате — придется настроить электронный документооборот.

Другая обязанность — ведение электронных книг покупок и продаж, журнала учета полученных и выставленных счетов-фактур по НДС. Налоговики тщательно проверяет всю первичку, связанную с НДС. Информацию по организации и ее контрагентам сверяет специальная программа АСК НДС-2. Чтобы не погрязнуть в постоянных сверках и ответах на требования из налоговой, без специалиста со знаниями налогового учета не обойтись. Сориентироваться по тарифам на бухгалтерское обслуживание вы можете здесь.

Кроме декларации по НДС организации на общей системе ежеквартально направляют в инспекцию отчеты и по другим налогам. Например, по налогу на прибыль отчет подают за первый квартал, полугодие и 9 месяцев. Годовой отчет — до 25 марта.

Если есть сотрудники, также нужно ежеквартально сдавать расчет по страховым взносам и 6-НДФЛ — годовую форму 25 февраля и отчетную 25 числа месяца, следующего за первым кварталом, полугодием и 9 месяцами.

Специальные режимы для малого и среднего бизнеса

Режимы, предназначенные только для малого и среднего бизнеса, называются специальными или льготными режимами. На них проще работать и легче считать налоги. К ним относятся:

- УСН — упрощенная система. Бывает двух видов: доходы или доходы минус расходы.

- ЕСХН — единый сельскохозяйственный налог.

- ПСН — патент.

- НПД — налог на профессиональный доход, который платят самозанятые.

- АУСН — экспериментальный налоговый режим, который действует с 1 июля 2022 года в четырех субъектах федерации.

Упрощенная система налогообложения

УСН — самая популярная система. Обычно новички в бизнесе, которые не знают, какая у них будет выручка и расходы, выбирают упрощенку. Если на общей системе компания платит несколько налогов, то на упрощенке — один. Но упрощенная система подходит не всем — есть ограничения:

- количество сотрудников в штате не более 100 человек;

- годовой оборот — до 150 млн рублей;

- нет филиалов;

- остаточная стоимость основных средств меньше 150 млн рублей;

- доля участия других компаний не больше 25%.

На упрощенке не могут работать страховые компании, банки, ломбарды, микрофинансовые организации. А с 2023 года УСН не могут применять также компании и ИП, которые производят ювелирные изделия. Полный список ограничений в п. 3 ст. 346.12 НК РФ.

Почему выгодно работать на УСН

- Организации на УСН не платят НДС, налог на имущество и налог на прибыль. Правда, есть исключения.

- На упрощенке вы сдаете минимум налоговой отчетности.

- УСН можно совмещать с патентом.

- Вы можете выбрать налоговую базу и ставку исходя из специфики вашего бизнеса.

- Предпринимателям на упрощенке засчитывается стаж.

- Разрешено нанимать сотрудников.

Кроме того, на упрощенке до конца 2024 года продлили действие нулевой ставки для впервые зарегистрировавшихся ИП. В течение первых двух лет могут не платить налог ИП:

- работающие в социальной или научной сфере;

- оказывающие бытовые услуги населению;

- предоставляющие места для временного проживания.

Обратите внимание, что программа господдержки распространяется только на принимателей, компании воспользоваться льготой не смогут.

Налоги на УСН

Компании и ИП на упрощенке платят единый налог. Он заменяет НДС, налог на прибыль и налог на имущество организаций.

С учетом специфики бизнеса можно подобрать один из двух видов упрощенки:

- УСН с объектом «доходы»;

- УСН с объектом «доходы минус расходы».

Для каждого объекта свои ставки — 6% для объекта «доходы» и 15% для объекта «доходы минус расходы».

Выбор объекта налогообложения, зависит от нескольких факторов. Основные — состав и структура затрат, которые можно официально подтвердить. Если расходы больше доходов на 60% и подтвердить их не сложно, то лучше выбрать «доходы минус расходы».

Про учет доходов на упрощенке мы писали в статье: ТОП ошибок на УСН: какие доходы ошибочно учитывают, а про какие забывают

Какие расходы можно учесть при УСН «доходы минус расходы»:

- расходы на основные средства, сырье, материалы, патенты и другое имущество и права;

- зарплату, надбавки, оплаты командировок, обязательные страховые взносы и другие расходы на работников;

- аренду, лизинг, коммунальные услуги, покупку ПО и другие расходы на работы и услуги в пользу бизнеса;

- платежи в бюджет — НДС и другие налоги, сборы и пошлины. Исключение — авансы и сам налог по УСН учесть в расходах нельзя.

О том, как грамотно учесть расходы, читайте в статье: Как правильно уменьшить налог на УСН

Если расходы подтвердить сложно, а доходы больше расходов на 60%, то выгоднее работать с объектом «доходы».

Пример, когда на объекте «доходы» можно потерять в прибыли

ИП Иванов Иван Иванович открыл бизнес по перепродаже техники из стран Азии. Спрос большой, продажи каждый день, а прибыль низкая. Почему?

Оказалось, что при наценке в 50% предприниматель применял объект “доходы” и отчислял в бюджет с каждой продажи налог в 6%.

Разберем на конкретном примере:

Стоимость закупки смартфона 10 000 рублей

Цена продажи — 15 000 рублейВ бюджет с такой продажи ИП платил 900 рублей (15 000 × 6%).

Однако если бы ИП применял объект «доходы минус расходы» и подтвердил бы расходы в 10 000 на закупку товара, то в бюджет нужно было бы заплатить 750 рублей ((15 000 − 10 000) × 15%).

С каждой продажи предприниматель смог бы экономить по 150 рублей на налогах и значительно увеличил бы свою прибыль.

Кроме того, при выборе объекта стоит учитывать направление работы и регион. От региона, где зарегистрирована компания, зависит ставка налога на УСН. Регионы вправе понижать ставки для отдельных категорий налогоплательщиков в пределах 1–6% для доходов и 5–15% для разницы между доходами и расходами.

Для предпринимателей с объектом «доходы минус расходы» действует правило минимального налога: если по итогам года сумма исчисленного налога оказалась меньше 1% полученных за год доходов, уплачивается минимальный налог в размере 1% от полученных доходов.

Отчетность и проверки

- декларация по единому налогу при упрощенке;

- декларация по косвенным налогам при импорте товаров из стран ЕАЭС;

- декларация по НДС — при операциях по договорам совместной деятельности, доверительного управления имуществом, по концессионным соглашениям, а также при выполнении обязанности налогового агента;

- расчет по налогу на прибыль при выплате доходов иностранным организациям.

Отчетность по имущественным налогам предприниматели не сдают. Налог на имущество, транспортный и земельный налоги предприниматели уплачивают на основе налоговых уведомлений.

Эксперты Главбух Ассистент обращают внимание: с 2023 года все компании и предприниматели в обязательном порядке переходят на единый налоговый платеж.

Поэтому вся отчетность будет сдаваться в новые единые сроки. Так, сроки сдачи декларации по УСН:

- для компаний — 25 марта года, следующего за отчетным;

- для ИП — 25 апреля года, следующего за отчетным.

Срок уплаты налога на УСН тоже поменялся. Крайний срок уплаты для компаний перенесли на 28 марта, для ИП — на 28 апреля.

Отправлять декларацию нужно будет по новой форме. Сейчас ФНС вносит в форму технические корректировки с учетом применения ЕНП. Обновленный вариант скоро будет утвержден.

Разобраться в новых требованиях поможет команда специалистов бухгалтерского аутсорсинга. Квалифицированные бухгалтеры проходят аттестацию каждые полгода и первыми узнают обо всех изменениях в налоговом, финансовом и трудовом законодательстве. Для новых клиентов — месяц обслуживания в подарок.

Автоматизированная упрощенка или АУСН

ФНС разработала для микропредприятий и малого бизнеса налоговый режим без отчетности и с минимальным контролем — Автоматизированную упрощенную систему налогообложения, или АУСН.

На АУСН налоги считают инспекторы, выездных проверок нет, а за работников и за ИП не нужно платить взносы в ИФНС. Но и ставка по налогу спецрежима, соответственно, выше.

Режим экспериментально ввели в четырех регионах: Москве, Московской и Калужской областях, а также в Татарстане. Тестировать новый спецрежим будут полтора года — с 1 июля 2022 года по 31 декабря 2023 года. Затем спецрежим распространят на всю страну.

Для нового режима действует ряд ограничений. Его смогут применить только микрокомпании и ИП с числом сотрудников не более 5 и годовыми доходами до 60 млн рублей.

При работе на АУСН нельзя открывать обособленные подразделения и применять другие режимы, нанимать нерезидентов и работников с правом на досрочную пенсию, заключать договоры простого или инвестиционного товарищества, доверительного управления имуществом или концессионного соглашения, работать по договорам поручения, комиссии или агентским договорам.

Кому стоит перейти на АУСН

Новая упрощенка подходит маленьким предприятиям, которые не хотят тратить время и ресурсы на ведение налоговой отчетности и бухучета. Еще преимущества АУСН:

- не нужно платить страховые взносы в ФСС (кроме взносов по травматизму);

- расчет налогов производит ФНС;

- НДФЛ с зарплат сотрудников будет исчислять, удерживать и перечислять в бюджет уполномоченный банк.

Если у вас есть вопросы по новому спецрежиму, вы можете проконсультироваться с экспертами Главбух Ассистент. Они помогут подобрать максимально экономичную налоговую систему. Просто перейдите на сайт и закажите звонок.

Налоги на АУСН

Налог на спецрежиме будут считать сами инспекторы на основании данных онлайн-касс и сведений из банков по расчетным счетам. Доходы, которые не отражены по кассе или расчетному счету, нужно будет самостоятельно указать в личном кабинете.

АУСН, также как и классическая упрощенка, будет двух видов: «доходы» или «доходы минус расходы». При объекте «доходы» ставка 8%, при объекте «доходы минус расходы» — 20%. Регионы не вправе уменьшать ставки.

Отчетность и проверки

На автоматизированной упрощенке не нужно вести книгу учета доходов и расходов и сдавать декларацию по единому налогу. Компании и ИП также не будут отчитываться по формам 6-НДФЛ, РСВ и 4-ФСС. Отчетность по НДФЛ инспекторы получат из банка. Сведения, необходимые для формирования отчетности, банк будет получать от работодателей.

Бухучет тоже можно не вести, но без него компании не смогут рассчитать дивиденды, а собственники понять, как идут дела в бизнесе.

На АУСН нет выездных проверок, но останются проверки ККТ, встречные проверки. Камеральную проверку проведут только в случае, если обнаружат обстоятельства, которые повлекли неуплату налога.

Единый сельскохозяйственный налог

ЕСХН — специальный налоговый режим, который разработан и введен специально для производителей сельскохозяйственной продукции. Для работы на ЕСХН компания и предприниматель должны соответствовать требованиям:

- Компания должна заниматься производством, переработкой и реализацией сельхозпродукции. Важно именно производство. Если покупаете мясо у фермера и делаете из нее колбасу, перейти на ЕСХН не получится.

- Доля доходов от сельскохозяйственной деятельности должна быть не меньше 70% от всех доходов.

Для рыбохозяйств есть дополнительное условие: должны быть свои или арендованные судна, а численность работников меньше 300 человек.

Нельзя перейти на ЕСХН производителям подакцизных товаров (за исключением подакцизного винограда, вина, шампанского, виноматериалов), представителям игорного бизнеса, казенным и бюджетным учреждениям.

Когда выгодно работать на ЕСХН

- Простая система учета — нужно платить налог два раза в год и один раз в год сдавать декларацию.

- К учету можно принять больше расходов, чем по УСН — лимита расходов нет.

- Не нужно платить НДФЛ и в большинстве случаев НДС.

Налоги и отчетность на ЕСХН

ЕСХН заменяет налог на прибыль и на имущество. Налог рассчитывают с разницы между полученными доходами и расходами. Учитываются только расходы на бизнес, которые можно подтвердить документами.

Общая ставка налога — 6%. Регион может уменьшить ставку вплоть до 0%. Узнать ставку своего региона можно на сайте ФНС.

Декларацию по ЕСХН по новым правилам нужно сдавать до 25 марта года, идущего за отчетным.

Сам ЕСХН платят два раза в год. Авансовый платеж за полугодие перечисляют до 25 июля. Налог по итогам года платят до 28 марта.

Платить за транспорт и землю на ЕСХН надо также как на общей системе. По общим ставкам уплачиваются и страховые взносы. Однако их разрешено включать в расходы при расчете единого сельскохозяйственного налога.

Еще организации на ЕСХН должны платить НДС, но есть условия для освобождения от уплаты. Например, если за три предыдущих месяца доход не превысил 2 млн рублей. Так что, если у вас небольшая ферма или сельхозпроизводство, вам можно работать без НДС.

Патент

Режим подходит только предпринимателям. Патент оформляется на срок 1–12 месяцев. При ПСН не нужно сдавать отчётность, считать налоги каждый квартал. Можно заплатить один раз, например на торговлю пиццей, и целый год развивать бизнес.

Но такой вариант подойдет не всем — есть ограничения:

- патент могут применять только ИП с определенными видами деятельности. Так, с 1 января 2023 года ПСН не могут применять производители ювелирных изделий;

- лимит по средней численности сотрудников — до 15 человек за налоговый период;

- лимит по годовому доходу — до 60 млн рублей.

Кроме того, регионы вправе устанавливать дополнительные ограничения, например, по площади торгового зала или количеству автотранспорта.

Преимущества работы на ПСН

- Не нужно платить НДС, НДФЛ, налога по УСН и налога на имущество.

- Можно выбирать срок действия патента.

- В некоторых случаях невысокая стоимость.

- Можно снизить стоимость патента.

- Для определенных видов деятельности не нужен кассовый аппарат.

Налоги на ПСН

Все ИП на патентной системе платят налог в виде стоимости патента, а также страховые взносы за себя.

Стоимость патента варьируется в зависимости от региона. Поэтому, если решите торговать одной и той же пиццей в разных населенных пунктах, вам придется купить два патента.

Стоимость патента рассчитывают по формуле: (Д × 6%) × Т/12, где Д — потенциально возможный доход, Т — время, на которое берете патент.

Эксперты Главбух Ассистент рекомендуют: отнеситесь к выбору срока патента серьезно. Если ожидаете большие поступления выручки, не приобретайте патент на весь календарный год. Лучше приобрести на один или три месяца. В противном случае, если превысите лимиты по выручке, вы потеряете право на патент с начала налогового периода, на который его приобрели.

Налог на профессиональный доход

Самозанятыми могут стать только предприниматели и граждане, доходы которых не превышают 2,4 млн рублей в год. Также у самозанятых не должно быть работников.

Предприниматели могут перейти на новый режим добровольно в любое время. Для этого достаточно пройти регистрацию в качестве плательщика профессионального дохода в приложении «Мой налог» и подать в инспекцию заявление.

Совмещать патент с другими режимами нельзя, так что сначала придется отказаться от применения текущей системы налогообложения.

Когда выгодно работать на НПД

- упрощённая регистрация в режиме онлайн;

- отсутствие отчётности и онлайн-кассы;

- минимальные ставки по налогу;

- нет взносов;

- автоматический расчет налогов;

- не нужен кассовый аппарат;

- трудовой стаж по месту работы не прерывается.

Налоги на НПД

Ставки налога на профессиональный доход:

- 4%, если ваши клиенты — физические лица;

- 6%, если клиенты — юрлица и ИП.

Как перейти на новый налоговый режим

Поменять систему налогообложения можно по инициативе владельца компании либо по требованию закона, например, если изменилась доля одной компании в другой.

Поменять налогообложение ООО порой допустимо в строго установленное время. Так на ОСНО или УСН можно перейти только в начале календарного года, подав заявление не позднее 31 декабря текущего года.

Пошаговая инструкция

- Проверьте, что компания отвечает критериям выбранной системы налогообложения. Для этого воспользуйтесь нашей таблицей.

- Подготовьте документы, которые подтвердят, что бизнес соответствует выбранной налоговой системе: декларация о прибыли, налоговая отчетность, документ о численности сотрудников в штате, информация о долевом участии других предприятий.

- Уведомите налоговую о переходе на новый режим.

- Передайте уведомление и копии подготовленных документов в налоговую лично или курьером. Можно также воспользоваться «Личным кабинетом» на сайте налоговой.

- Убедитесь, что ФНС поменяла систему налогообложения.

На каждой системе налогообложения есть свои возможности сэкономить на налогах. Например, при ОСНО можно оформить вычеты по НДС. Чтобы посчитать, на какой системе налогообложения компания будет платить меньше, воспользуйтесь онлайн-калькулятором на сайте ФНС.

Чтобы учесть все тонкости конкретно для вашей компании, лучше обратиться к опытному бухгалтеру. Эксперты Главбух Ассистент подберут выгодный налоговый режим, а также возьмут на себя регулярную отчетность, напомнят о платежах и проверят декларации, чтобы у ФНС не было претензий. Все это мы делаем в рамках наших тарифов без доплат.

Читайте также:

Как закрыть 2022 год без проблем: чек-лист для бизнеса

Проверки бизнеса в 2023 году: какие отменили, а какие нет

Единый налоговый платёж с 2023 года: что надо знать предпринимателю

5 изменений в учетной политике, которые помогут законно сэкономить на налогах

Какую поддержку получит бизнес в 2023 году

Как предпринимателю выбрать эффективный режим налогообложения? Для этого нужно провести сравнительный анализ существующих льготных режимов налогообложения применительно к своему бизнесу и выбрать приемлемый для себя вариант.

Предприниматели, как правило, выбирают специальные налоговые режимы с наименьшей налоговой нагрузкой и упрощенной отчетностью.

В 2021 году предприниматель уже не может применять «вмененку», а поэтому остановимся на двух режимах: патент и «упрощенка».

1. Патент

Предприниматели получили возможность работы на патенте с 1 января 2013 г. в отношении определенных видов деятельности.

Для того чтобы работать на патенте следует учитывать некоторые ограничения.

Первое ограничение касается средней численности наемных работников у ИП. Средняя численность наемных работников ИП за налоговый период не должна превышать 15 человек по всем видам предпринимательской деятельности (ст.346.43 НК РФ).

Второе ограничение касается осуществляемых предпринимателем видов деятельности.

Третье ограничение — доходы от всей патентной деятельности должны быть не более 60 млн рублей в год.

Патент выдается с любой даты, на период от 1 до 12 месяцев включительно в пределах календарного года (п. 5 ст. 346.45 НК РФ).

ИП на патенте заменяет уплату НДФЛ и НДС. А налог на имущество за недвижимость, которая используется на патенте, оплачивается, если властями установлена кадастровая стоимость недвижимости (ст. 346.43 НК РФ).

Применяя патент, ИП избавлен от бумажной волокиты. Ему не нужно заполнять декларацию, а ИП с наемными работниками сдает только «зарплатную» отчетность.

1.1. Как рассчитывается сумма налога на ПСН

Формула расчета патента проста — берется потенциальный возможный доход и умножается на ставку налога. В общем случае ставка налога — 6 %, а в Крыму и Севастополе — 4 %.

Размер потенциальный дохода устанавливается местными властями для определенных видов деятельности.

Если ИП затрудняется самостоятельно рассчитать налог, то это можно сделать на сайте налоговиков с помощью онлайн-калькулятора.

1.2. Порядок уплаты патента

Стоимость патента оплачивается в следующем порядке (п. 2 ст. 346.51 НК РФ):

1) если срок действия патента меньше 6 месяцев — в размере полной суммы налога в срок не позднее срока окончания действия патента;

2) если срок действия патента от 6 до 12 месяцев:

- в размере 1/3 суммы налога в срок не позднее девяноста календарных дней после начала действия патента;

- в размере 2/3 суммы налога в срок не позднее срока окончания действия патента.

1.3. Можно ли уменьшить стоимость патента на страховые взносы и как это сделать

Начиная с 1 января 2021 года, стоимость патента можно уменьшить на страховые взносы как за самого ИП, так и за его сотрудников, а также за первые три дня оплаты по больничным листам и платежи по договорам добровольного личного страхования работников.

Если предприниматель не имеет в штате работников, то он вправе уменьшить налог на 100 % сумму оплаченных в этом периоде страховых взносов.

Страховой взнос в ПФР «за себя» ИП исчисляет по следующей формуле:

Фиксированная часть 1% с дохода, превышающего 300 тысяч рублей (п. 1 ст. 430 НК РФ).

Если доход у ИП в 2021 году не превысил 300 тысяч рублей, то он заплатит «за себя» страховые взносы на обязательное пенсионное страхование — 32 448 рублей и на медицинское страхование — 8 426 рублей. То есть всего 40 874 рубля.

Если доход у ИП превысит 300 тысяч рублей, то общая сумма страховых взносов уже будет зависеть от дохода ИП и оплачивается как 1% с суммы превышения.

Но и в этом случае общая величина страховых взносов не должна превышать:

- на ОПС — 259 584 рублей;

- на ОМС — 8 426 рублей.

Если же у предпринимателя есть работники, то предприниматель может уменьшить сумму налога не более чем на 50%.

А с какого дохода рассчитывается превышение для расчета 1% страховых взносов? Ведь смысл патента заключается в расчете налога с потенциально возможного, а не реального дохода.

Независимо от реальной суммы полученного дохода, ИП рассчитывает превышающую часть исходя из потенциального размера дохода (Письмо Минфина РФ от 28.01.2019 № 03-15-05/4703).

А потенциальный доход, как мы говорили, определен заранее местными властями и его размер зависит от вида деятельности предпринимателя.

ПРИМЕР № 1

Потенциальный доход предпринимателя по ремонту и обслуживанию автомобилей в Московской области составляет 914 000 рублей в год. Фактическая выручка от реализации услуг составила 2 млн рублей.

Фиксированные страховые взносы предпринимателя составят:

40 874 рублей 1 % с суммы превышения 300 000 рублей (914 000 рублей — 300 000 рублей) = 47 014 рублей.

В том случае если фактическая выручка от реализации услуг составит 700 тысяч рублей (меньше потенциального дохода), то расчет 1 % суммы превышения не изменится.

А вот если предприниматель использует УСН (объект «Доходы»), то в расчет суммы превышения берется фактически полученная выручка.

Читать дальше: Что выгоднее для ИП в 2021 году – патент или упрощенка? Часть 2.

-

Патентная система налогообложения

-

Кто может работать на ПСН

-

Как получить патент

-

Минусы ПСН

-

-

Упрощённая система налогообложения

-

Основные отличия между ПСН и УСН

-

Когда патент выгоднее УСН

-

Когда УСН выгоднее патента

-

Налоговые каникулы: когда УСН и патент одинаково выгодны

-

Варианты совмещения ПСН и УСН

Патентная система налогообложения

Налоговая база при патентной системе — это потенциально возможный годовой доход. Он зависит от вида деятельности и некоторых других параметров бизнеса. Например, для грузовых и пассажирских перевозок потенциальный доход устанавливается на 1 транспортное средство, а для торговли — на 1 магазин. Конкретную сумму для каждого направления работы определяет региональный закон.

Налоговая ставка для ПСН в общем случае равна 6%. В Крыму и Севастополе в 2022 году ставка ПСН такая же — 6% (ранее была 4%).

Патент можно взять на любое количество дней, но не менее 1 месяца и в пределах календарного года. Это не обязательно должно быть целое число месяцев — 2, 3, 4 и т.п. Главное — чтобы срок использования патента составлял 1 месяц или больше, и дата окончания его действия была в том же году, что и дата начала (письмо ФНС РФ от 02.03.2020 № СД-4-3/3560). Если патент получен на срок меньше года, то налоговую базу надо пересчитать пропорционально дням использования.

Пример

ИП Смирнов занимается ремонтом обуви в Санкт-Петербурге и получил патент на 100 календарных дней с 1 июля 2022 года. Потенциально возможный годовой доход для этого вида деятельности в СПб — 600 000 руб.

Потенциальный доход Смирнова на 100 дней будет равен:

ПД = 600 000 / 365 * 100 = 164 383,56 руб.

Стоимость патента на 100 дней:

ПСН = 164 383,56 х 6% = 9 863,01 руб.

Кто может работать на ПСН

Пользоваться патентом могут только индивидуальные предприниматели, если они соблюдают ограничения

1. По видам деятельности. В каждом регионе закон устанавливает перечень видов деятельности, для которых разрешено применять ПСН. Это торговля, общепит, услуги и некоторые виды производства.

2. По реализуемым товарам. Предприниматели на патенте, которые занимаются розничной торговлей, не имеют права продавать некоторые виды товаров, подлежащие обязательной маркировке:

- лекарства;

- обувь;

- меховую одежду и принадлежности к ней.

3. По масштабу бизнеса:

- годовая выручка должна быть не более 60 млн руб.

- численность сотрудников не должна превышать 15 человек.

- площадь отдельного магазина или кафе должна быть не более 150 кв. м

Как получить патент

Перейти на ПСН может, как вновь зарегистрированный, так и уже действующий ИП. Если будущий предприниматель подаст заявление о переходе на ПСН одновременно с заявлением на регистрацию, то его патент начнет действовать со дня регистрации ИП.

Уже работающий предприниматель должен подать заявление на получение патента не позднее, чем за 10 рабочих дней до начала ведения той деятельности, на которую запрошен патент. Заявление нужно подать в ИФНС либо по месту жительства, либо по месту планируемого ведения деятельности.

Типовая форма заявления на получение патента утверждена приказом ФНС РФ от 09.10.2020 № КЧ-7-3/891@.

В течение 5 рабочих дней налоговики должны выдать (выслать) предпринимателю патент или обоснованный отказ. Причиной отказа может быть, например, несоответствие вида деятельности региональному закону, неверно указанный срок или недоимка по оплате за предыдущие периоды.

Минусы ПСН

Основной минус патентной системы вытекает из принципа расчёта стоимости патента. Сумму налога нужно считать, исходя из потенциально возможного дохода, вне зависимости от фактической выручки и затрат. Бизнесмен может получить минимальный доход, или вообще никакого, а заплатить за патент все равно придётся.

Единственный способ, который позволит снизить налог, если бизнес «не удался» — это досрочный отказ от патента. Тогда его стоимость будет пересчитана, исходя из фактических дней использования.

В этом случае вновь получить патент на этот же вид деятельности можно будет только в следующем календарном году.

Кроме того, при ПСН налог нужно платить «авансом», т.е. в период действия патента. А если патент получен на срок более полугода, то не менее 1/3 его стоимости необходимо перечислить в первые три месяца использования.

Также не следует забывать и о различных ограничениях, про которые мы говорили выше: по видам деятельности, выручке, численности, площадям объектов и видам реализуемых товаров.

Упрощённая система налогообложения

Упрощёнка делится на два вида — «Доходы» и «Доходы минус расходы». В первом случае нужно платить налог, в размере 6% от дохода, а во втором — 15% от прибыли, которая определяется «по оплате», т.е. исходя из поступлений и расходов денежных средств. Это стандартные ставки, но регионы имеют право их снижать — до 1% для объекта «Доходы» и до 5% — для объекта «Доходы минус расходы».

Кроме того, существует переходный период, когда ставки повышаются до 8% при «Доходах» и до 20% при «Доходах минус расходы». Переходный период применяется, когда ИП достигнет лимитов, которые установлены для стандартных ставок по УСН.

Предприниматели могут использовать УСН, если соблюдают ограничения:

- По видам деятельности: нельзя производить подакцизные товары, кроме вина из собственного винограда.

- По выручке — не более 150 млн руб. в год. при обычных ставках и не более 200 млн. руб. при переходном периоде.

- По численности — до 100 человек при обычных ставках и не более 130 человек при переходном периоде.

- По остаточной стоимости основных средств — не более 150 млн руб.

Хотя ограничение по стоимости основных средств при УСН формально относится только к юридическим лицам, но налоговики требуют его соблюдения и от предпринимателей. Верховный Суд поддерживает позицию ФНС в этом вопросе (п. 6 обзора практики, утвержденного Президиумом ВС РФ 04.07.2018).

Если ИП не хочет доводить дело до судебного разбирательства, последствия которого непредсказуемы, то лучше соблюдать и лимит по основным средствам.

Основные отличия между ПСН и УСН

Главное отличие между упрощёнкой и патентом — это порядок расчёта налога. При УСН налоговая база зависит от доходов или разницы между доходами и расходами, а при патенте — только от вида деятельности и физических показателей: количества сотрудников, автомобилей, торговых точек и т.п.

При отсутствии оборотов на упрощёнке можно сдать нулевую декларацию и ничего не платить, а стоимость патента будет той же самой и при нулевой выручке.

Также по-разному применяются и ограничения для использования режимов. Для ПСН есть список разрешённых видов деятельности (свой в каждом регионе), а все остальные — запрещены. Для УСН, напротив, запрещены некоторые направления, а работать во всех остальных сферах можно.

Ограничения по масштабу бизнеса для упрощёнки менее строгие, чем для ПСН. Выручка при УСН может быть до 200 млн руб. в год, а при патенте — только до 60 млн, численность при УСН — до 130 сотрудников, в то время, как для ПСН — не более 15. Нет при УСН и лимитов по площади магазина или кафе.

Когда патент выгоднее УСН

Стандартная налоговая ставка при ПСН и УСН «Доходы» одна и та же — 6%. Поэтому в общем случае патент будет выгоднее, чем УСН «Доходы», если фактический доход бизнесмена получится выше, чем потенциально возможный, который установлен для этого вида деятельности при ПСН.

Регионы имеют право снижать ставки по УСН «Доходы» вплоть до 1%, а для ПСН такого права нет.

Поэтому превышение фактического дохода над потенциально возможным должно быть существенным, чтобы компенсировать возможное снижение ставки по УСН «Доходы».

Пример

ИП Петров занимается пассажирскими перевозками в Республике Коми. Количество автомобилей — 10. Сумма страховых взносов в год — 300 тыс. руб. Потенциально возможный доход для ПСН на один автомобиль при пассажирских перевозках в Республике Коми — 200 тыс. руб. (закон Республики Коми от 29.11.2012 № 87-РЗ). Ставка УСН «Доходы» в 2022 году на территории Республики Коми — 3% (закон Республики Коми от 08.05.2020 № 12-РЗ).

Потенциально возможный доход для Петрова:

ПД = 200 х 10 = 2 000 тыс. руб.

Стоимость патента:

ПСН = 2 000 х 6% = 120 тыс. руб.

С учетом льготной ставки 3% сумма дохода при УСН, которая соответствует налогу по ПСН в 120 тыс. руб., будет равна:

Д = 120 / 0,03 = 4 000 тыс. руб.

Сумма страховых взносов (300 тыс. руб.) превышает сумму налога и по УСН, и по ПСН, поэтому оба налога можно дополнительно уменьшить в два раза за счет максимального вычета по взносам.

Для того, чтобы патент получился выгоднее УСН «Доходы», фактический доход ИП Петрова должен превышать 4 000 тыс. руб. в год. При таком доходе «упрощённый» налог с учетом пониженной ставки будет равен стоимости патента:

УСН = 4 000 х 3% = 120 тыс. руб.

При дальнейшем увеличении выручки налог при УСН будет расти, а стоимость патента останется без изменений.

При УСН «Доходы минус расходы» налог нужно платить, исходя из прибыли, определяемой «по оплате». Здесь нужно сравнивать потенциально возможный доход при ПСН и прибыль при УСН.

Стандартная ставка по УСН «Доходы минус расходы» — 15%, т.е. в 2,5 раза выше, чем при патенте (6%). Поэтому в общем случае патент получится выгоднее УСН, если прибыль будет больше, чем потенциально возможный доход, разделённый на 2,5. Но здесь надо учитывать то, что в регионах ставка по УСН «Доходы минус расходы» может быть снижена.

Пример

ИП Яковлев занимается грузовыми перевозками в Московской области. Количество автомобилей — 5. Потенциально возможный годовой доход в Московской области для тех грузоперевозчиков, которые используют более 4 автомобилей – 1 792 950 руб. (закон Московской области от 06.11.2012 № 164/2012-ОЗ). Ставка УСН «Доходы минус расходы» в Московской области для грузовых перевозок — 10% (закон Московской области от 12.02.2009 № 9/2009-ОЗ).

Стоимость патента:

ПСН = 1 792 950 х 6% = 107 577 руб.

Чтобы патент был выгоднее, чем УСН «Доходы минус расходы», прибыль ИП Яковлева «по оплате» должна превышать:

ПР = 107 577 / 0,1 = 1 075 770 руб.

При дальнейшем росте прибыли увеличится и «упрощённый» налог, а стоимость патента будет неизменной.

Когда УСН выгоднее патента

При стандартных налоговых ставках УСН «Доходы» будет выгоднее патента, если фактический доход будет ниже потенциально возможного.

Также возможны ситуации, когда упрощёнка получится выгоднее и при более высоком фактическом доходе — если ставка для УСН в регионе ниже, чем для ПСН, а также при использовании вычета по страховым взносам.

Пример

ИП Кузнецов занимается розничной торговлей продуктами в Санкт-Петербурге, у него 3 магазина. Сумма страховых взносов в год — 400 тыс. руб. Потенциально возможный доход составляет 1950 тыс. руб. на 1 магазин (закон № 551-98). Сниженные ставки по УСН в СПб не распространяются на розничную торговлю продуктами (закон № 185-36). Поэтому здесь нужно использовать стандартную ставку для объекта «Доходы» — 6%.

Потенциально возможный доход Кузнецова:

ПД = 1950 х 3 = 5 850 тыс. руб.

Стоимость патента:

ПСН = 5850 х 6% = 351 тыс. руб.

Исходя из стандартной ставки 6% сумма дохода, которая соответствует «упрощённому» налогу в 351 тыс. руб., будет равна:

Д = 351 / 0,06 = 5 850 тыс. руб.

Страховые взносы (400 тыс. руб.) больше «упрощённого» и патентного налогов, поэтому они будут дополнительно уменьшены в два раза за счет максимального вычета по взносам..

Чтобы УСН «Доходы» были выгоднее, чем патент, фактический доход ИП Петрова должен быть меньше, чем 5 850 тыс. руб. в год. При таком доходе «упрощённый» налог, рассчитанный по стандартной ставке будет равен стоимости патента:

УСН = (5 850 х 6%) / 2 = 351 тыс. руб.

Если доход будет ещё меньше, то налог при УСН будет снижаться, а стоимость патента останется на том же уровне.

УСН «Доходы минус расходы» будет выгоднее патента, если прибыль получится меньше, чем потенциальный доход, разделенный на 2,5. Если же в регионе снижена ставка по УСН, то «упрощёнка» будет выгоднее, чем патент, и при более высокой прибыли.

Пример

ИП Кузнецова открыла парикмахерскую в Московской области, у нее 2 работника. Потенциально возможный годовой доход в Московской области для парикмахерских услуг — 45 000 рублей (закон № 164/2012-ОЗ). Для УСН «Доходы минус расходы» в данном случае применяется стандартная ставка — 15%.

Стоимость патента:

ПСН = 45 000 * 2 х 6% = 5 400 руб.

Чтобы УСН «Доходы минус расходы» была выгоднее, чем патент, прибыль ИП Кузнецовой «по оплате» должна быть меньше, чем:

ПР = 5 400 / 0,15 = 36 000 руб.

Налоговые каникулы: когда УСН и патент одинаково выгодны

Возможна ситуация, когда применять «упрощёнку» или патент будет одинаково выгодно: в обоих случаях предпринимателю вообще не придется платить налог.

Речь идет о так называемых «налоговых каникулах». Использовать их могут вновь зарегистрированные ИП, которые занимаются производством, наукой, социальным обслуживанием, оказывают бытовые услуги или открыли гостиницу. В рамках налоговых каникул применяется ставка 0%, как для УСН, так и для патента.

Решение о введении налоговых каникул принимают власти каждого региона. Они же устанавливают перечень льготных видов деятельности и кодов ОКВЭД в пределах перечисленных выше направлений. На сегодня налоговые каникулы по УСН и ПСН действуют в большинстве субъектов РФ.

Каникулами можно пользоваться в течение двух лет после регистрации ИП, но не позднее, чем до конца 2023 года. Это очень удобно для предпринимателей-новичков, которые выбирают между УСН и ПСН.

Если льготный вид деятельности подходит для обеих налоговых систем, то ИП сначала может выбрать любую из них и за два года собрать подробную информацию о своих финансовых показателях. Затем, после окончания каникул, предприниматель сможет обоснованно выбрать наиболее выгодный для себя вариант.

Варианты совмещения ПСН и УСН

Патентную систему можно применять одновременно с другими налоговыми режимами, в том числе — совместно с УСН.

Возможны следующие варианты совмещения УСН и патента:

1. Разные налоговые режимы используются для разных видов деятельности. Например, ИП занимается оптовой торговлей на УСН и торгует в розницу на патенте.

2. Разные режимы используются для одного вида деятельности, но в разных регионах. Например, у ИП есть два кафе, одно на патенте, а другое, в соседней области — на УСН. Такое совмещение может понадобиться в следующих случаях:

- один из объектов не подходит для патента из-за площади;

- использование «упрощёнки» выгоднее с учетом ставок в данном регионе и финансовых показателей самого объекта: выручки, затрат, страховых взносов и т.п.

3. УСН и патент применяются для одного вида деятельности на одной территории. Ситуация похожа на предыдущую, но оба объекта находятся в одном регионе.

Первый и второй варианты совмещения не вызывают вопросов у налоговиков. А вот возможность применения УСН и ПСН для одного вида деятельности в одном регионе — неоднозначный вопрос. По этому поводу есть два разъяснения с противоположными выводами: письмо ФНС РФ от 28.03.2013 № ЕД-3-3/1116 и письмо Минфина от 05.04.2013 № 03-11-10/11254.

Решение о выдаче патента принимает местная налоговая инспекция. Если ИП собирается использовать УСН и ПСН в одном регионе по одному направлению работы, то лучше заранее направить запрос в свою ИФНС, чтобы уточнить её позицию.

При любом из вариантов совмещения УСН и ПСН предприниматель обязан:

- Вести раздельный учет доходов, расходов и физических показателей, относящихся к разным режимам.

- Одновременно соблюдать ограничения, предусмотренные для обоих режимов.

Нельзя однозначно ответить на вопрос — что лучше использовать для ИП в 2022 году: патент или УСН.

Выбор здесь зависит от многих факторов: соотношения выручки и затрат, суммы страховых взносов, потенциального дохода и налоговых ставок, установленных для данного вида деятельности в регионе.

Поэтому в каждом случае нужно делать расчёт для конкретного бизнеса и принимать решение по результатам анализа.

Собираем новости законодательства, и рассказываем, как именно они повлияют на ваш бизнес. Без сложных бухгалтерских терминов и воды. Подписывайтесь:

Обратите внимание на дату публикации материала: информация могла устареть из-за изменений в законодательстве или правоприменительной практике.

Когда для ИП патентная система налогообложения выгоднее «упрощенки»?

ПСН может помочь сэкономить, нужно только разобраться, в каких случаях эту систему будет разрешено применять и стоит ли выбирать между ПСН и УСН или лучше их сочетать

Выбор системы налогообложения – главный вопрос налогового планирования. Многие ИП смотрят на «упрощенку» (УСН). Но можно сэкономить, применяя и другие системы налогообложения. В статье «Ошибки малого и среднего бизнеса при налоговом планировании» мы разобрали примеры очевидной выгоды той или иной системы. В этой статье подробнее рассмотрим патентную систему (ПСН).

Кто вправе применять ПСН?

Только индивидуальные предприниматели, как это указано в ст. 346.44 НК РФ. При этом важно соблюсти два критерия:

- ИП не должен получать выручку за календарный год свыше 60 млн руб.;

- Средняя численность работников, включая самого ИП, не должна быть больше 15 человек.

Вправе ли ИП одновременно применять УСН и ПСН?

Да, законом не запрещено применять обе системы. Об этом также писал Минфин в Письме от 24 июля 2013 г. № 03-11-12/29381.

У меня часть бизнеса на УСН, а часть на ПСН. Выручку нужно считать по всем видам деятельности, чтобы понять, не превышает ли она разрешенные 60 млн руб.?

По этому вопросу Минфин дал разъяснения в Письме от 12 марта 2018 г. № 03-11-12/15087. Ведомство указало, что нужно считать выручку по всем видам деятельности – и от УСН, и от ПСН.

Пример: У ИП есть химчистка, и при этом он занимается продажей оборудования для химчисток. Химчистка – на ПСН, а деятельность по продаже оборудования – на УСН. Выручка по химчистке составила 15 млн руб. в год, а выручка от продажи – 50 млн руб. ИП думает, что требование, касающееся допустимого максимального размера выручки – 60 млн руб., распространяется только на выручку, полученную от работы химчистки. Но это не так. Нужно считать выручку по всем видам деятельности. В противном случае ИП лишится патента и будет должен доплатить налог.

Однако если ИП помимо ПСН и УСН применяет еще и ЕНВД, то доходы по ЕНВД не учитываются, т.е. они не входят в установленные 60 млн руб. (см. Письмо Минфина от 7 сентября 2017 г. № 03-11-12/57528).

Как считать среднюю численность работников по ПСН?

Пример: ИП занимается клинингом и параллельно торгует бытовой химией. На клининге, включая его самого, заняты 14 человек. А продажей чистящих средств занимаются 30 человек. Кажется, что ИП не может перевести клининг на ПСН, так как в целом в бизнесе заняты 44 человека, а разрешенная средняя численность работников – 15 человек. Но это не так.

В Определении Верховного Суда РФ от 1 июня 2016 г. № 306-КГ16-4814 указано, что при одновременном применении ПСН и УСН ограничение в 15 человек распространяется только на виды деятельности по ПСН. Такой же логике следует Минфин в Письме от 20 сентября 2018 г. № 03-11-12/67188.

Таким образом, 30 человек, занятые в продаже бытовой химии, не будут включены в общую среднюю численность работников.

Когда выгодно применять ПСН?

ПСН эффективна в том случае, когда ИП получает высокий доход от деятельности, который превышает размер потенциального дохода при ПСН.

Размер потенциального дохода устанавливается в конкретном субъекте России на основании закона. В Москве это Закон г. Москвы от 31 октября 2012 г. № 53 «О патентной системе налогообложения».

Пример: ИП занимается ремонтом, покраской и пошивом обуви в Москве. Потенциально возможный годовой доход в столице от этой деятельности составляет 660 тыс. руб. (ст. 1 п. 2 Закона № 53). Но в реальности ИП зарабатывает 2 млн руб. в год. Это существенно больше, чем потенциально возможный доход по закону, и в таком случае ИП выгодно применять ПСН.

В цифрах на этом примере все выглядит так. ПСН: 39 600 руб. – стоимость патента. УСН: 120 000 руб. – налог 6% от 2 млн руб. Разница существенна.

Таким образом, при выборе между УСН и ПСН надо сравнивать величину реального и потенциально возможного дохода. Если реальный доход больше потенциального, указанного в законе, то выгоднее применять ПСН.

Если у ИП одинаковый бизнес в разных субъектах, можно ли в одном из них применять ПСН, а в другом УСН?

Можно. В ст. 346.43 НК РФ указано, что ПСН вводится субъектами. ИП должен приобретать патенты в каждом субъекте, где он работает. Отсюда право, например, в Москве применять ПСН, а в Санкт-Петербурге – УСН. На это также указывал Минфин в Письме от 24 июля 2013 г. № 03-11-12/29381.

Пример: у ИП химчистки в Ярославле и Москве. В Ярославле он получает доход 200 тыс. руб., а в Москве – 3 млн руб. В столице ему выгоднее купить патент, а в Ярославле применять УСН и платить 6% с дохода.

Если я выберу ПСН на вид деятельности «ремонт компьютерной и коммуникационной техники» и еще буду приторговывать этой техникой, на торговлю тоже будет распространяться ПСН?

Нет, не будет. Важно внимательно смотреть, на какие виды деятельности может распространяться ПСН – они указаны в законе. Например, в Законе г. Москвы № 53 нет такого вида деятельности, как «торговля компьютерной техникой».

Как рассчитать стоимость патента?

Заполните онлайн-форму на сайте ФНС России.

Возможность

ПланФакт поможет сократить расходы и сохранить бизнес

Онлайн-сервис для учета денег

и планирования

- Принимайте решения на основе цифр и без паники

- Контролируйте деньги в бизнесе до копейки

- Планируйте прибыль и остатки на счетах

2800 предпринимателей прямо сейчас ведут учет в ПланФакте. Присоединяйтесь.

Онлайн-сервис для учета

денег и планирования

- Принимайте решения на основе цифр и без паники

- Контролируйте деньги в бизнесе до копейки

Попробовать бесплатно

Бесплатный тестовый период, оцените все возможности сервиса

.png)