Как узнать банковские реквизиты для возврата средств?

Чтобы узнать банковские реквизиты для возврата средств, вам необходимо обратиться в службу поддержки обслуживающего вас банка. Банковские реквизиты должны содержать такие параметры как: номер расчётного счёта (20 цифр), банковский идентификационный код (БИК) банка (9 цифр), полные Фамилия, Имя и Отчество владельца расчётного счёта. В отдельных случаях, требованием банка является указание дополнительных реквизитов — номер банковской карты. В случае отсутствия у вас расчётного счёта в банке, возврат может быть осуществлён по реквизитам ваших знакомых или родственников, но только по письменному заявлению и с подписью плательщика.

Напишите нам, мы обязательно ответим на Ваши вопросы.

При возврате товара необходимо предоставить продавцу номер карты или счета, на который он должен зачислить денежные средства. Реквизиты нужны полные. Это связано с тем, что дата покупки и дата написания заявления на возврат могут отличаться на несколько дней. Фактически, с момента покупки до момента зачисления денег, с картой может произойти все, что угодно – потеря, блокировка, окончание срока действия и проч.

Вернуть деньги можно и на другую карту, не на ту, которой рассчитались за покупку. Но эта карта должна также принадлежать покупателю.

Гражданский кодекс дает возможность осуществить обмен товаров, если они не подошли или не понравились. На возврат или обмен дается две недели со дня покупки.

Когда товар можно вернуть

Но вернуть можно не любой товар, а только ненадлежащего качества и не включенный в перечень товаров, которые возврату и обмену не подлежат. Согласно Постановлению Правительства №55, нельзя вернуть товары из следующих категорий:

- парфюм;

- косметика;

- предметы личной гигиены;

- нижнее белье;

- бытовая химия;

- строительные материалы (цемент, песок, шпатлевка и др.);

- ювелирные изделия.

Правила возврата денежных средств

Безналичная оплата товаров и услуг регламентируется федеральным законом №54. Как будет осуществлен возврат, зависит от способа оплаты при покупке: если за товар покупатель рассчитался безналом – вернут на карту, если наличкой – выдадут наличные из кассы.

Возврат наличными при безналичной оплате – нарушение законодательства. Дело в том, что клиент рассчитался карточкой, а при возврате товара продавец решил отдать наличку, то налоговая инспекция идентифицирует такую операцию как отмывание денег и обналичивание нелегальным способом. Если ФНС выявит это нарушение, то наложит на продавца крупный штраф.

Пошаговая процедура возврата денег

Условия возврата денежных средств за товар описывается в письме ЦБ РФ №112-Т. Судебная практика полностью на стороне указанных в письме правил. Пока в судебном производстве не было дел, которые бы не встали на сторону положений законодательства в части возвратов.

Этапы возврата денежных средств на карточный счет покупателя:

- покупатель пишет заявление, в котором описывает причины, по которым желает сдать товар, а также обязательно указывает реквизиты банковской карты, на которую нужно зачислить уплаченные за товар деньги;

- продавец запускает операцию возврата на терминале и выдает покупателю чек, на котором будет указано «возврат»;

- продавец обязан направить в обслуживающий банк информацию об осуществленном возврате посредством электронного журнала или реестра платежей.

Что должен предоставить покупатель для возврата:

- непосредственно сам товар;

- документ, удостоверяющий личность (паспорт гражданина РФ);

- карту, которой рассчитывался;

- кассовый чек;

- заявление на возврат.

Если все же есть необходимость вернуть денежные средства не на ту карту, которой покупатель рассчитался в момент приобретения товара, реквизиты другой карты нужно указать в заявлении. Но самое главное – собственником счета должен являться сам покупатель, а не третье лицо.

Применение ККТ при возврате

В случае возврата продавец обязан осуществить операцию в том числе по ККТ. В чеке фискального носителя отражается только сумма, которую заплатил покупатель.

Перечень реквизитов в бланке строгой отчетности ККТ и кассовом чеке ККТ:

- QR-код;

- наименование документа;

- время проведения операции;

- адрес, где был осуществлен расчет;

- название организации или ФИО ИП;

- ИНН и система налогообложения, если речь о ИП.

Важно! Даже если в момент продажи товара чек по ККТ пробит не был, в случае возврата его нужно напечатать в обязательном порядке.

Важным условием оформления чека является наличие признака расчета. Этот признак обозначает вид проведенной операции – покупка товара, возврат товара или корректировка. В случае, когда производится возврат, то клиенту выдается чек с признаком расчета «возврат покупателю (клиенту) средств, полученных от него, — возврат прихода».

Ответственность за неиспользование ККТ

Ответственность за нарушение законодательства в части обязательного использования ККТ устанавливается КоАП.

Нарушитель платит штраф. Сумма зависит от того, какую сумму выручки получила организация, которую не провела через кассу. Штрафуют и саму организацию (или ИП), и кассира, который не пробил чек.

Так, кассир заплатит штраф 25-50% от выручки, которую не провел по кассе (минимум 10 тысяч рублей), организация или индивидуальный предприниматель заплатит штраф 75-100% выручки (минимум 30 тысяч рублей).

При повторном нарушении (непроведении операций через ККТ) и в случае, если объем выручки составил более одного миллиона рублей, деятельность компании приостанавливается до трех месяцев.

Особенности формирования чека при частичной предоплате

В том случае, когда оплата производится в два этапа – внесение аванса (предоплаты), затем окончательный расчет (внесение остатка суммы с учетом аванса), то необходимо формировать два чека.

В момент внесения аванса печатается чек на предоплату, при окончательной оплате печатается чек о полном расчете. Оба признака расчета («предоплата», «полный расчет») должны быть пропечатаны на чеке.

Добавить в «Нужное»

Назначение платежа «возврат ошибочно перечисленных денежных средств»

При получении отправленных по ошибке денежных средств от покупателя получатель платежа при их возврате должен использовать конструкцию «возврат ошибочно перечисленных денежных средств» в назначении платежа.

Назначение платежа: возврат излишне перечисленных денежных средств

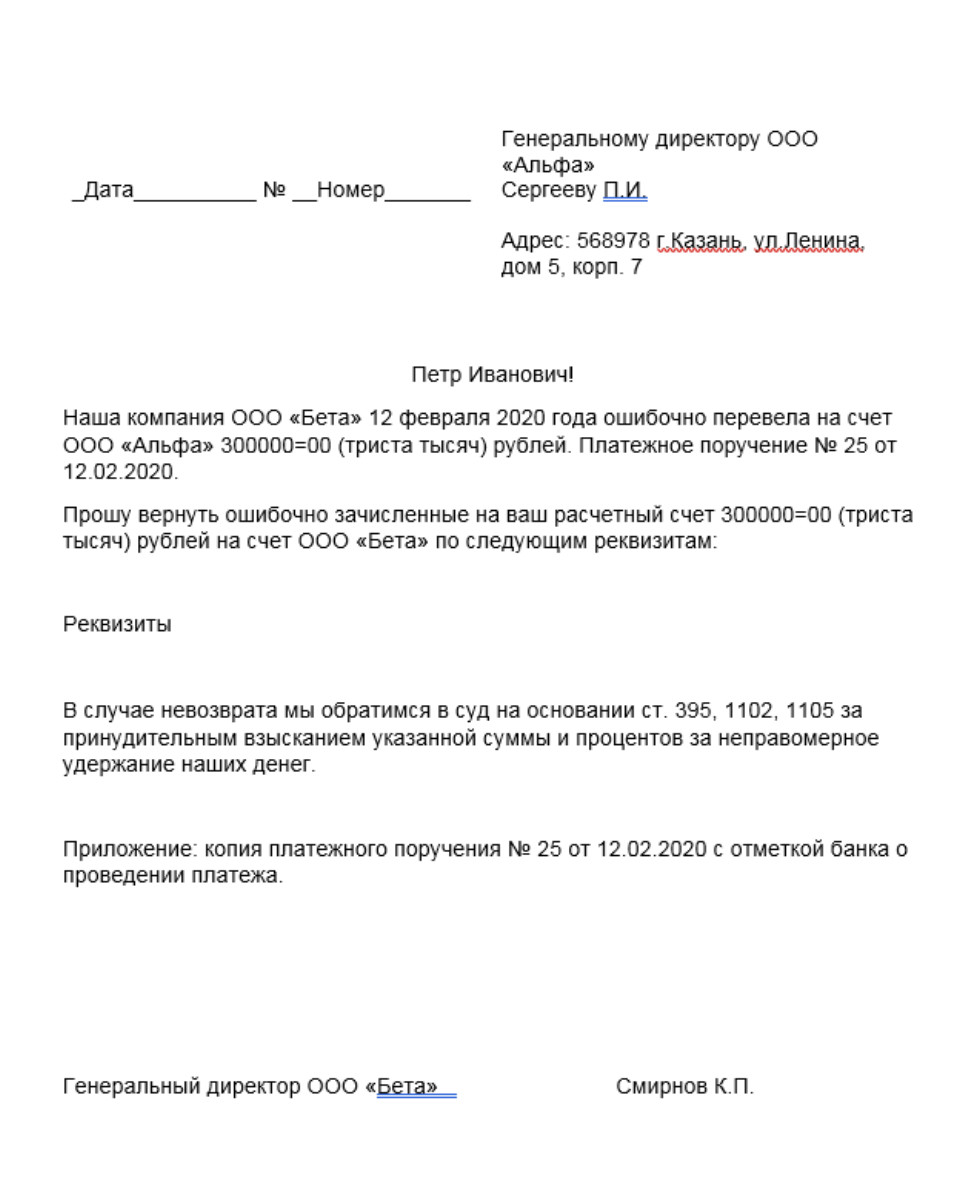

Для возвращения денежных средств, отправленных по ошибке, покупатель должен написать в адрес продавца письмо с реквизитами неверного платежа и просьбой осуществить возврат ошибочно перечисленных денежных средств. К письму необходимо также приложить банковские реквизиты для возврата ошибочного платежа.

Возврат ошибочно полученных денежных средств

Организация или физическое лицо может узнать об ошибочном поступлении денежных средств на счет на основании информации из банка (сообщения, письма или выписки по счёту), а также получив сообщение от плательщика средств, который совершил ошибку при отправке денежных средств.

При зачислении на счет ошибочно переведенных денежных средств необходимо:

- уведомить банк в письменной форме об ошибке;

- вернуть денежные средства.

Уведомление банка об ошибочном поступлении денежных средств

Компания, получившая ошибочный платеж, должна направить письменное сообщение в банк в течение 10 дней с момента получения выписки банковского счета с излишне поступившими средствами. Форма такого письменного сообщения в банк законодательством не установлена, поэтому банки устанавливают такие формы собственными внутренними документами. При отсутствии в банке утвержденной формы организация составляет сообщение в свободной форме.

Банк в зависимости от условий договора банковского счета:

- в случае возможности безакцептного списания с банковского счета компании ошибочно зачисленных сумм списывает ошибочно зачисленные денежные средства без отдельного распоряжения организации;

- при отсутствии такой возможности по договору между банком и организацией списание ошибочно перечисленных денежные средства производится только при поступлении соответствующего распоряжения.

Назначение платежа при ошибочном перечислении суммы по договору

Если ошибочный перевод денежных средств осуществлялся по договору, то средства возвращаются в связи с расторжением договора. В этом случае формируется соглашение о расторжении договора и согласно этому соглашению производится возврат денежных средств. В назначении платежа указываются номер и дата соглашения о расторжении договора.

Назначение платежа при возврате денежных средств покупателю: формулировка НДС

Ошибочно полученные от покупателя денежные средства не принадлежат продавцу и подлежат обязательному возврату плательщику. При возврате этих средств в назначении платежа указывается «Возврат ошибочно полученных средств» и используется формулировка НДС, указанная в назначении платежа ошибочного платежного поручения.

Бухгалтерский и налоговый учёт операций возврата денежных средств

В бухгалтерском учете при возврате денежных средств используется проводка, зеркальная той, которой денежные средства принимались к учету:

- Дт 51 К 62 — приход денежных средств;

- Дт 62 Кт 51 — возврат денежных средств.

В налоговом учете:

- УСН: зачисление денежных средств отражается в налогооблагаемых доходах по дате поступления денежных средств на расчетный счет, при возврате — налогооблагаемые доходы сторнируются датой возврата;

- ОСНО: зачисление и возврат перечисленных по ошибке денежных средств не отражается.

Законом РФ «О защите прав потребителей» № 2300-1 от 07.02.1992 года предусмотрено, что в ряде случаев продавец должен осуществить возврат денежных средств покупателю по безналичному расчету или через кассу. В данной статье речь пойдет о ситуации, когда товары были приобретены за безналичный расчет.

Возврат покупателю денежных средств

Возврат товара от покупателя в 1С

Поставщик отгрузил товар, а он не удовлетворяет покупателя по качеству или ассортименту? Нарушена комплектность товара или поставщиком неоднократно нарушаются сроки поставки, и покупатель требует вернуть товар поставщику? Основания подобных кейсов в процессе финансово-хозяйственной деятельности предприятий различны, и очень часто они заканчиваются возвратом товаров от покупателя в адрес поставщика. Как же бухгалтеру правильно отразить возврат товара от покупателя в 1С, при этом учесть все налоговые последствия? Об этом расскажем в нашей статье.

Подробнее

Статьи 18 и 25 вышеуказанного закона «О защите прав потребителей» разрешают вернуть товар в следующих случаях:

-

у товара имеются недостатки, дефекты, он не соответствует заявленному качеству, либо просрочен;

-

товар не имеет дефектов, но не подошел по размеру, цвету, фасону и т.д.

В этих случаях потребитель имеет право заменить товар на аналогичный, либо (при отсутствии аналогов) вернуть его стоимость. Для предъявления претензий установлены следующие сроки:

-

14 дней (не считая дня покупки) – для качественных товаров, которые не подошли по размеру, форме, цвету и т.д.;

-

срок годности, гарантийный срок или разумный срок (не более двух лет) — в случае выявления дефектов;

-

при дистанционной продаже покупатель вправе отказаться от товара в течение 7 дней после его получения.

Читайте также: Образец претензии на некачественный товар

Есть ситуации, когда товар вернуть нельзя:

Можно ли вернуть товар, купленный со скидкой

Подробнее

-

если на товаре надлежащего качества есть следы использования, сорваны ярлыки, имеются следы повреждений и т.д.;

-

товар ненадлежащего качества нельзя вернуть, если покупатель при его приобретении был предупрежден об имеющихся дефектах (но если при этом, будет обнаружен еще один недостаток, о котором продавец не предупредил, то возврат возможен);

-

если купленная продукция числится в Перечне товаров, возврат и обмен которых запрещен (утвержден Постановлением Правительства № 2463 от 31.12.2020). Сюда относятся товары для гигиены, белье, лекарства, растения и т.д.;

-

если предусмотренные законом сроки для возврата истекли.

Для безналичного возврата денежных средств покупателю понадобится:

-

товар, который покупатель хочет вернуть.

-

документ, удостоверяющий его личность.

-

заявление о возврате денежных средств по безналичному расчету.

Многие продавцы требуют еще и выданный чек на приобретенный товар, но законодатель говорит о том, что отсутствие чека не является поводом для отказа вернуть деньги. Так, при оплате покупки банковской картой, подтверждением может служить выписка из банка (п. 5 ст. 18 закона № 2300-1; постановление Пленума ВС РФ от 28.06.2012 № 17).

Читайте также: Частичный возврат денег по чеку (онлайн-касса)

Возврат денежных средств покупателю по безналичному расчету: сроки по закону

Как быстро должен быть осуществлен возврат денежных средств покупателю по безналичному расчету? Сроки могут варьироваться от 3 до 10 дней:

-

3 дня – максимальный срок при возврате товара, который не подошел;

-

10 дней – максимальный срок при наличии дефектов, но при условии, что не требуется специальная экспертиза по установлению брака.

Поскольку речь идет о безналичном переводе, то к указанным периодам могут добавиться банковские сроки для перевода средств. В случае задержки выплаты денежных средств покупатель вправе потребовать выплаты неустойки.

Если покупатель не хочет ждать, можно оформить возврат денег из кассы предприятия.

Как вернуть покупателю деньги из кассы, подробно разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

Возврат денежных средств покупателю по безналичному расчету: образец заявления

В законодательстве нет прямого указания, что возврат стоимости товара будет осуществлен только при подаче письменного заявления. Но такая практика очень распространена. Заявление нужно написать покупателю, который хочет возвратить товар. В противном случае, ему может попасться недобросовестный продавец, который примет его заявление в устной форме, а по истечении срока, указанного в законе, откажется от возврата денег.

Для продавца заявление служит основанием для возврата денежных средств на расчетный счет покупателя. Заявление пишется в свободной форме. В нем нужно указать следующую информацию:

-

данные продавца;

-

данные покупателя;

-

описание возникшей ситуации;

-

реквизиты для возврата денежных средств;

-

дата и подпись составителя.

Пример заявления:

Генеральному директору

ООО «Звездочка» А.А. Петрову

от А.А. Иванова,

проживающего по адресу:

г. Вологда, ул. Комсомольская, д, 15.

паспорт: серия 12 12 номер 123123

выдан ОВД г. Вологда 15.01.2008 г.

тел. 8-900-1232-12-33

Заявление

01.06.2022 года я приобрел в Вашем магазине туфли летние. Данная обувь не подошла мне по размеру, в связи с чем я возвращаю покупку.

На момент возврата 06.06.2022 года подходящего мне размера в наличии нет, поэтому, согласно ст. 25 Закона «О защите прав потребителей» прошу вернуть мне денежные средства в размере 5400-00 (пять тысяч четыреста рублей) на мой расчетный счет № 12345678900000012300 в ПАО «Банк». К заявлению прилагаю кассовый чек на покупку.

Реквизиты для перечисления:___________________

06.06.2022 Иванов

ВАЖНО! Не забудьте выдать покупателю кассовый чек с признаком расчета «возврат прихода».

После получения заявления и пробития чека на возрат представьте реестр платежей или электронный журнал с информацией о возврате товара в банк-эквайрер, с которым у вашей организации заключен договор на проведение расчетов за товары платежными картами. Порядок предоставления этих документов устанавливается договором эквайринга.

Возврат денежных средств покупателю по безналичному расчету: проводки

Порядок отражения возврата в бухгалтерском учете у продавца будет зависеть от того, какой товар был возвращен, бракованный или нет.

Для примера рассмотрим ситуацию, приведенную в примере заявления: возвращена обувь стоимостью 5400 рублей. Стоимость обуви включает в себя НДС, который нужно отразить отдельно. НДС будет составлять 900 рублей (20%).

При возврате денег за товар безналичным способом нужно сделать следующие проводки:

-

Дебет 41 Кредит 62 — 4500 руб., возвращенный товар оприходован;

-

Дебет 19 Кредит 62 – 900 руб., учтен НДС при возврате;

-

Дебет 62 Кредит 51 – 5400 руб., возвращены денежные средства на карту покупателя.

В случае если был возвращен брак, то нужно сторнировать ранее сделанные проводки:

-

СТОРНО Дебет 62 Кредит 90 – 5400 руб., уменьшена выручка;

-

СТОРНО Дебет 90 Кредит 41 – 4500 руб., уменьшена себестоимость товара;

-

СТОРНО Дебет 90 Кредит 68 — 900 руб., уменьшен НДС;

-

Дебет 62 Кредит 51 – 5400 руб., возвращены средства на счет покупателя.

Специализация: все виды систем налогообложения, бухотчетность, МСФО

Эксперт в сфере права, бухучета, финансов и налогообложения. Общий стаж профессиональной деятельности с 2007 года. За это время успешно работала на должностях налогового консультанта, заместителя главного бухгалтера, главного бухгалтера, финансового директора. Автор множества публикаций по практическому применению бухгалтерского, налогового и трудового законодательства для различных профессиональных электронных СМИ. С отличием окончила факультет управления и психологии Кубанского государственного университета и Адыгейский государственный университет по специальности «Бухгалтерский учет и аудит».

Вернуть средства на расчетный счет может потребоваться в трех случаях: допущены ошибки при перечислении денег, нарушены условия договора, возврат денег из кассы. Рассмотрим эти ситуации подробнее.

1. Деньги перечислены ошибочно

Такое может произойти, если неверно заполнены реквизиты получателя в платежном поручении. Например, указан один поставщик вместо другого. Компания или ИП, которые получили деньги по ошибке, не смогут оставить их себе: гражданское законодательство приравнивает подобное к незаконному обогащению (ст. 1102 ГК РФ).

О том, что произошла ошибка, может сообщить контрагент, который не получил оплату. Или бухгалтерия организации − владелец счета обнаружит это в выписке банка, когда будет отражать операции в учете. После того, как ошибка найдена, получателю денег необходимо отправить письмо о возврате средств на расчетный счет. К письму следует приложить копию платежки с отметкой банка об исполнении.

Письмо о возврате можно написать в произвольной форме, но в нем обязательно должны быть такие составляющие:

- данные для точной идентификации операции − дата, номер платежного поручения, сумма, назначение платежа;

- банковские реквизиты для возврата денег;

- предупреждение об ответственности в случае невозврата.

Обнаруженная ошибка должна отразиться в учете: задолженность нужно перенести на компанию или ИП, которым по ошибке отправлены деньги. После возврата денег на расчетный счет бухгалтер сделает корректировки.

Пример письма о возврате денежных средств:

Если получатель, которому деньги перечислены по ошибке, не вернет их, придется обратиться в суд. Письмо послужит доказательством того, что владелец счета принимал необходимые меры для возврата денег.

2. Поставщик нарушил условия договора

Нестыковки в поставках могут возникнуть разные:

- товар ненадлежащего качества;

- объем поставки не соответствует указанному в документах;

- работы не выполнены в полном объеме.

Но суть рабочей ситуации всегда одинакова: покупатель (заказчик) должен заплатить поставщику (исполнителю) меньше, чем изначально установлено договором. И если предоплата сделана в размере 100 %, деньги следует вернуть.

В договоре может быть не прописано, как оформлять документы в случае, если нарушены условия сделки. Тогда можно использовать такой алгоритм:

- Если есть расхождения по количеству товаров, нужно внести исправления в накладную. Составить акт о расхождении по количеству и качеству в произвольной форме или используя форму ТОРГ-2. Если качество соответствует договору, достаточно акта.

- Указать в акте выполненных работ объем, который принят, и новую сумму.

- Уведомить продавца официальным письмом и приложить исправленный акт по материалам, товарам, работам, услугам.

- Согласовать с поставщиком уменьшение стоимости сделки, возврат части предоплаты или зачет этой суммы при следующих оплатах товаров, работ, услуг.

Если сделка разовая, то выбора у продавца нет, он должен перечислить деньги покупателю. Если же продавец отказывается признать, что нарушил договор или не собирается возвращать деньги, оформляется претензия на его имя. В суд нужно обратиться только после того, как варианты с досудебным урегулированием исчерпаны. Иначе судьи могут отказать в рассмотрении исков. На практике должнику бывает проще и дешевле согласиться с претензией и урегулировать задолженность, чем проходить через судебные инстанции.

Совет! Возврат денег на расчетный счет — процедура несложная, если получатели и поставщики решают вопрос в досудебном порядке. Рекомендуется держать платежи под контролем и проверять выписку банка ежедневно. При заключении договоров фиксируйте порядок документального оформления на случай нарушения условий.

3. Возврат средств на расчетный счет из кассы

Даже если организация применяет безналичные расчеты с поставщиками и покупателями, она может получать деньги в кассу. И в таком случае возврат также не исключен. К примеру, неиспользованных наличных, полученных из банка на различные выплаты —, зарплаты, стипендии, пособия. Или подотчетных сумм.

Для возврата на расчетный счет кассир или другой уполномоченный сотрудник передают деньги инкассаторам либо отвозят в банк. Поступление денег из кассы на расчетный счет оформляется расходным кассовым ордером на имя кассира или того работника, который передавал деньги инкассаторам либо отвозил в банк.

При подготовке к инкассации кассир должен собрать наличные в сумку, заполнить и приложить к ней ведомость, накладную и квитанцию. Инкассатор, получив деньги, расписывается на квитанции и ставит оттиск штампа.

Текст подготовила Елена Галичевская, эксперт «СКБ Контур»

Читайте также:

Как правильно отчитаться, если сотрудник расплатился корпоративной картой

Как уволить работников во время эпидемии и не нарушить закон

Как вести себя с контрагентом, который вам должен: 5 стадий

Как без ошибок заполнить заявление о возврате суммы излишне уплаченного налога

Для возврата переплаты надо подать в налоговую заявление установленной формы. В нем необходимо указать причину возврата, размер излишне уплаченной суммы и реквизиты для перечисления денежных средств. Подробные правила заполнения формы вы найдете в нашей статье.

Какую форму надо заполнять

Заявление о возврате переплаты по налогу, страховым взносам, пеням, штрафу следует заполнять по форме, утвержденной приказом ФНС от 14.02.2017 № ММВ-7-8/182@ (приложение № 8, КНД 1150058).

Заявление нужно подать отдельно по каждому виду и периоду платежа, по которому возникла переплата.

Если компания состоит на учете в нескольких инспекциях (например, по месту нахождения обособленных подразделений или недвижимости), она подает заявление в ту инспекцию, в которой возникла переплата. Срок подачи документа – три года со дня уплаты налогов, сборов, пеней, штрафов в излишнем размере (пп. 7, 14 ст. 78 НК).

Как заполнить форму КНД 1150058

Заявление о возврате суммы излишне уплаченного налога заполняют следующим образом.

1. В поле «ИНН» прописывают номер, присвоенный компании.

2. В поле «КПП» указывают код, присвоенный в том налоговом органе, в котором компания подает заявление.

3. В поле «Номер заявления» отражают порядковый номер заявления текущего года.

4. В поле «Статус плательщика» нужно проставить соответствующую цифру:

- 1 – налогоплательщик;

- 4 – налоговый агент.

5. В поле «На основании статьи» указывают статью НК, на основании которой осуществляется возврат:

- 78 – возврат излишне уплаченного налога (пеней, штрафа);

- 176 – возврат НДС;

- 203 – возврат акциза.

Далее указывают причину переплаты:

- 1 – излишняя уплата;

- 3 – возмещение НДС, акциза.

Также приводят вид платежа, по которому возникла переплата:

- 1 – налог;

- 4 – пени;

- 5 – штраф.

6. В поле «В размере» прописывают цифрами сумму возврата в рублях и копейках.

7. В поле «Налоговый (расчетный) период (код)» следует указать период образования в следующем формате:

- первые два знака обозначают налоговый (расчетный) период:

– МС – месяц;

– КВ – квартал;

– ПЛ – полугодие;

– ГД – год (для случаев уплаты налога (пеней, штрафов) либо представления декларации (расчета) один раз в год);

- следующие два знака после точки – порядковый номер периода:

– 01–12 – если выбран «МС»;

– 01–04 – если выбран «КВ»;

– 01–02 – если выбран «ПЛ»;

– 00 – если выбран «ГД».

- Последние четыре знака – год.

Например: МС.07.2021, КВ.02.2021, ПЛ.01.2021, ГД.00.2020.

Если установлена конкретная дата уплаты налога либо представления декларации (расчета), нужно указать ее. Например, переплата возникла при уплате налога на прибыль за 2021 год. Налог на прибыль по итогам года уплачивается не позднее 28 марта следующего года (п. 1 ст. 287, п. 4 ст. 289 НК). В рассматриваемом поле организация должна указать «28.03.2022».

8. В поле «Код по ОКТМО» нужно отразить код муниципального образования по месту постановки компании на учет.

9. В поле «Код бюджетной классификации» указывают код бюджетной классификации платежа.

10. В разделе «Сведения о счете» заполняют реквизиты счета, на который налоговый орган будет возвращать платеж, а также приводят информацию о получателе платежа.

11. В поле «Вид счета (код)» выбирают нужное значение:

- 01 – расчетный счет;

- 07 – счет по вкладам (депозитам);

- 09 – корреспондентский счет;

- 13 – корреспондентский субсчет.

12. Поля «КБК получателя» и «Номер лицевого счета получателя» компании заполняют только участники бюджетного процесса.

Обратите внимание. Сведения о физическом лице, не являющемся ИП, компании не заполняют. Его заполняют только физические лица (не ИП), которые не указали ИНН.

После составления заявления на нем нужно проставить дату и подпись налогоплательщика либо его представителя (п. 1 ст. 26 НК).