Единица измерения: руб.

(с точностью до второго десятичного знака)

Наименование реквизита

Правила формирования (заполнения) реквизита

1. Номер сведений о бюджетном обязательстве получателя средств федерального бюджета (далее — соответственно Сведения о бюджетном обязательстве, бюджетное обязательство)

Указывается порядковый номер Сведений о бюджетном обязательстве.

При представлении Сведений о бюджетном обязательстве в форме электронного документа в информационных системах Министерства финансов Российской Федерации и Федерального казначейства (далее — информационные системы) номер Сведений о бюджетном обязательстве присваивается автоматически в информационных системах.

2. Учетный номер бюджетного обязательства

Указывается при внесении изменений в поставленное на учет бюджетное обязательство.

Указывается учетный номер бюджетного обязательства, в которое вносятся изменения, присвоенный ему при постановке на учет.

При представлении Сведений о бюджетном обязательстве в форме электронного документа в информационных системах учетный номер бюджетного обязательства заполняется путем выбора соответствующего значения из полного перечня учетных номеров бюджетных обязательств.

3. Дата формирования Сведений о бюджетном обязательстве

Указывается дата подписания Сведений о бюджетном обязательстве получателем бюджетных средств.

При формировании Сведений о бюджетном обязательстве в форме электронного документа в информационных системах дата Сведений о бюджетном обязательстве формируется автоматически после подписания документа электронной подписью.

4. Тип бюджетного обязательства

Указывается код типа бюджетного обязательства, исходя из следующего:

1 — закупка, если бюджетное обязательство связано с закупкой товаров, работ, услуг в текущем финансовом году;

2 — прочее, если бюджетное обязательство не связано с закупкой товаров, работ, услуг или если бюджетное обязательство возникло в связи с закупкой товаров, работ, услуг прошлых лет.

5. Информация о получателе бюджетных средств

5.1. Получатель бюджетных средств

Указывается наименование получателя средств федерального бюджета, соответствующее реестровой записи реестра участников бюджетного процесса, а также юридических лиц, не являющихся участниками бюджетного процесса (далее — Сводный реестр).

При представлении Сведений о бюджетном обязательстве в форме электронного документа в информационных системах заполняется автоматически после авторизации и идентификации получателя средств федерального бюджета в информационной системе.

5.2. Наименование бюджета

Указывается наименование бюджета — «федеральный бюджет».

При представлении Сведений о бюджетном обязательстве в форме электронного документа в информационных системах заполняется автоматически.

5.3. Код по ОКТМО

Указывается код по Общероссийскому классификатору территорий муниципальных образований территориального органа Федерального казначейства, финансового органа субъекта Российской Федерации (муниципального образования), органа управления государственным внебюджетным фондом.

5.4. Финансовый орган

Указывается финансовый орган — «Министерство финансов Российской Федерации».

При представлении Сведений о бюджетном обязательстве в форме электронного документа в информационных системах заполняется автоматически.

5.5. Код по ОКПО

Указывается код финансового органа по Общероссийскому классификатору предприятий и организаций.

5.6. Код получателя бюджетных средств по Сводному реестру

Указывается уникальный код организации по Сводному реестру (далее — код по Сводному реестру) получателя средств федерального бюджета в соответствии со Сводным реестром.

5.7. Наименование главного распорядителя бюджетных средств

Указывается наименование главного распорядителя средств федерального бюджета в соответствии со Сводным реестром.

5.8. Глава по БК

Указывается код главы главного распорядителя средств федерального бюджета по бюджетной классификации Российской Федерации.

5.9. Наименование органа Федерального казначейства

Указывается наименование органа Федерального казначейства, в котором получателю средств федерального бюджета открыт лицевой счет получателя бюджетных средств (лицевой счет для учета операций по переданным полномочиям получателя бюджетных средств), на котором подлежат отражению операции по учету и исполнению соответствующего бюджетного обязательства (далее — соответствующий лицевой счет получателя бюджетных средств).

5.10. Код органа Федерального казначейства (КОФК)

Указывается код органа Федерального казначейства, в котором открыт соответствующий лицевой счет получателя бюджетных средств.

5.11. Номер лицевого счета получателя бюджетных средств

Указывается номер соответствующего лицевого счета получателя бюджетных средств.

6. Реквизиты документа, являющегося основанием для принятия на учет бюджетного обязательства (далее — документ-основание)

6.1. Вид документа-основания

Указывается один из следующих видов документов: «контракт», «договор», «соглашение», «нормативный правовой акт», «исполнительный документ», «решение налогового органа», «извещение об осуществлении закупки», «приглашение принять участие в определении поставщика (подрядчика, исполнителя)», «проект контракта», «иное основание».

6.2. Наименование нормативного правового акта

При заполнении в пункте 6.1 настоящей информации вида документа «нормативный правовой акт» указывается наименование нормативного правового акта.

6.3. Номер документа-основания

Указывается номер документа-основания (при наличии).

При заполнении в пункте 6.1 настоящей информации вида документа «проект контракта» реквизит не заполняется.

6.4. Дата документа-основания

Указывается дата заключения (принятия) документа-основания, дата выдачи исполнительного документа, решения налогового органа.

При заполнении в пункте 6.1 настоящей информации вида документа «проект контракта» реквизит не заполняется.

6.5. Срок исполнения

Указывается дата завершения исполнения обязательств по документу-основанию (при наличии в документе-основании) (кроме обязательств, возникших из извещения об осуществлении закупки, приглашения принять участие в определении поставщика (подрядчика, исполнителя) или проекта контракта, исполнительного документа и решения налогового органа).

6.6. Предмет по документу-основанию

Указывается предмет по документу-основанию.

При заполнении в пункте 6.1 настоящей информации вида документа «контракт», «договор», «извещение об осуществлении закупки», «приглашение принять участие в определении поставщика (подрядчика, исполнителя)», «проект контракта» указывается наименование(я) объекта закупки (поставляемых товаров, выполняемых работ, оказываемых услуг), указанное(ые) в контракте (договоре), «извещении об осуществлении закупки», «приглашении принять участие в определении поставщика (подрядчика, исполнителя)», «проекте контракта».

При заполнении в пункте 6.1 настоящей информации вида документа «соглашение» или «нормативный правовой акт» указывается наименование(я) цели(ей) предоставления, целевого направления, направления(ий) расходования субсидии, бюджетных инвестиций, межбюджетного трансферта или средств.

6.7. Признак казначейского сопровождения

Указывается признак казначейского сопровождения «Да» — в случае осуществления территориальным органом Федерального казначейства в соответствии с законодательством Российской Федерации казначейского сопровождения средств, предоставляемых в соответствии с документом-основанием.

В остальных случаях не заполняется.

6.8. Идентификатор

Указывается идентификатор документа-основания при заполнении «Да» в пункте 6.7.

При незаполнении пункта 6.7 идентификатор указывается при наличии.

6.9. Уникальный номер реестровой записи в реестре контрактов/реестре соглашений

Указывается уникальный номер реестровой записи в установленной законодательством Российской Федерации о контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд порядке реестре контрактов (далее — реестр контрактов)/реестре соглашений (договоров) о предоставлении субсидий бюджетных инвестиций межбюджетных трансфертов (далее — реестр соглашений).

Не заполняется при постановке на учет бюджетного обязательства, сведения о котором направляются в Федеральное казначейство одновременно с информацией о государственном контракте, соглашении для ее первичного включения в реестр контрактов/реестр соглашений.

6.10. Сумма в валюте обязательства

Указывается сумма бюджетного обязательства в соответствии с документом-основанием в единицах валюты, в которой принято бюджетное обязательство, с точностью до второго знака после запятой.

В случае, если документом-основанием сумма не определена, указывается сумма, рассчитанная получателем средств федерального бюджета, с приложением соответствующего расчета.

В случае, если документ-основание предусматривает возникновение обязательства перед несколькими контрагентами, то указывается сумма бюджетного обязательства в соответствии с документом-основанием в единицах валюты, в которой принято бюджетное обязательство, с точностью до второго знака после запятой, причитающаяся всем контрагентам, указанным в разделе 2 Сведений о бюджетном обязательстве.

6.11. Код валюты по ОКВ

Указывается код валюты, в которой принято бюджетное обязательство, в соответствии с Общероссийским классификатором валют. Формируется автоматически после указания наименования валюты в соответствии с Общероссийским классификатором валют.

В случае заключения государственного контракта (договора) указывается код валюты, в которой указывается цена контракта.

6.12. Сумма в валюте Российской Федерации всего

Указывается сумма бюджетного обязательства в валюте Российской Федерации.

Если бюджетное обязательство принято в иностранной валюте, его сумма пересчитывается в валюту Российской Федерации по курсу Центрального банка Российской Федерации на дату, указанную в пункте 6.4 настоящей информации.

При представлении Сведений о бюджетном обязательстве в форме электронного документа в информационной системе заполняется автоматически при заполнении информации по пунктам 6.10 и 6.11 настоящей информации.

Если бюджетное обязательство принято в иностранной валюте и подлежит оплате в валюте Российской Федерации, при внесении изменений в поставленное на учет бюджетное обязательство указывается его сумма, пересчитанная в валюту Российской Федерации по курсу Центрального банка Российской Федерации на дату заключения (принятия) документа, предусматривающего внесение изменений в документ-основание.

Если бюджетное обязательство принято в иностранной валюте и подлежит оплате в иностранной валюте, при исполнении такого обязательства его сумма пересчитывается в валюту Российской Федерации по курсу Центрального банка Российской Федерации на дату совершения операции, проводимой в иностранной валюте.

Сумма в валюте Российской Федерации включает в себя сумму исполненного и неисполненного обязательства прошлых лет, а также сумму обязательства на текущий год и последующие годы.

6.13. В том числе сумма казначейского обеспечения обязательств в валюте Российской Федерации

Указывается сумма казначейского обеспечения обязательств (далее — казначейское обеспечение) в соответствии с документом-основанием (при наличии).

6.14. Процент платежа, требующего подтверждения, от общей суммы бюджетного обязательства

Указывается процент платежа, требующего подтверждения, установленный документом-основанием или исчисленный от общей суммы бюджетного обязательства и (или) от размера казначейского обеспечения, предоставляемого для осуществления расчетов, связанных с предварительной оплатой (авансом) по документу-основанию, установленный документом-основанием.

6.15. Сумма платежа, требующего подтверждения

Указывается сумма платежа, требующего подтверждения, в валюте Российской Федерации, установленная документом-основанием или исчисленная от общей суммы бюджетного обязательства.

Если условиями документа-основания предусмотрено применение казначейского обеспечения, то указывается сумма казначейского обеспечения, предоставляемого для осуществления расчетов, связанных с предварительной оплатой, установленная документом-основанием.

6.16. Номер уведомления о поступлении исполнительного документа/решения налогового органа

При заполнении в пункте 6.1 настоящей информации вида документа «исполнительный документ» или «решение налогового органа» указывается номер уведомления органа Федерального казначейства о поступлении исполнительного документа (решения налогового органа), направленного должнику.

6.17. Дата уведомления о поступлении исполнительного документа/решения налогового органа

При заполнении в пункте 6.1 настоящей информации вида документа «исполнительный документ» или «решение налогового органа» указывается номер уведомления органа Федерального казначейства о поступлении исполнительного документа (решения налогового органа), направленного должнику.

6.18. Основание невключения договора (государственного контракта) в реестр контрактов

При заполнении в пункте 6.1 настоящей информации вида документа «договор» указываются положения законодательства Российской Федерации о контрактной системе в сфере закупок товаров, работ, услуг для государственных и муниципальных нужд, являющиеся основанием для невключения договора (контракта) в реестр контрактов.

7. Реквизиты контрагента/взыскателя по исполнительному документу/решению налогового органа

7.1. Наименование юридического лица/фамилия, имя, отчество физического лица

Указывается наименование поставщика (подрядчика, исполнителя, получателя денежных средств) по документу-основанию (далее — контрагент) в соответствии со сведениями Единого государственного реестра юридических лиц (далее — ЕГРЮЛ) на основании документа-основания, фамилия, имя, отчество физического лица на основании документа-основания.

В случае если информация о контрагенте содержится в Сводном реестре, указывается наименование контрагента, соответствующее сведениям, включенным в Сводный реестр.

7.2. Идентификационный номер налогоплательщика (ИНН)

Указывается ИНН контрагента в соответствии со сведениями ЕГРЮЛ.

В случае если информация о контрагенте содержится в Сводном реестре, указывается идентификационный номер налогоплательщика, соответствующий сведениям, включенным в Сводный реестр.

7.3. Код причины постановки на учет в налоговом органе (КПП)

Указывается КПП контрагента в соответствии со сведениями ЕГРЮЛ и КПП по месту регистрации в качестве крупнейшего налогоплательщика в соответствии со сведениями Единого государственного реестра налогоплательщиков (при наличии).

В случае если информация о контрагенте содержится в Сводном реестре, указывается КПП контрагента, соответствующий сведениям, включенным в Сводный реестр.

7.4. Код по Сводному реестру

Код по Сводному реестру контрагента указывается автоматически в случае наличия информации о нем в Сводном реестре в соответствии с ИНН и КПП контрагента, указанным в пунктах 7.2 и 7.3 настоящей информации.

7.5. Номер лицевого счета (раздела на лицевом счете)

В случае если операции по исполнению бюджетного обязательства подлежат отражению на лицевом счете, открытом контрагенту в органе Федерального казначейства (финансовом органе субъекта Российской Федерации, финансовом органе муниципального образования, органе управления государственным внебюджетным фондом), указывается номер лицевого счета контрагента в соответствии с документом-основанием.

Аналитический номер раздела на лицевом счете указывается в случае, если операции по исполнению бюджетного обязательства подлежат отражению на лицевом счете, открытом контрагенту в органе Федерального казначейства, для отражения средств, подлежащих в соответствии с законодательством Российской Федерации казначейскому сопровождению, предоставляемых в соответствии с документом-основанием (при наличии).

7.6. Номер банковского (казначейского) счета

Указывается номер банковского (казначейского) счета контрагента (при наличии в документе-основании).

7.7. Наименование банка (иной организации), в котором(-ой) открыт счет контрагенту

Указывается наименование банка контрагента или территориального органа Федерального казначейства (при наличии в документе-основании).

7.8. БИК банка

Указывается БИК банка контрагента (при наличии в документе-основании).

7.9. Корреспондентский счет банка

Указывается корреспондентский счет банка контрагента (при наличии в документе-основании).

8. Расшифровка обязательства

8.1. Наименование объекта капитального строительства или объекта недвижимого имущества (мероприятия по информатизации)

Указывается наименование объекта капитального строительства, объекта недвижимого имущества из документа-основания, заключенного (принятого) в целях осуществления капитальных вложений в объекты капитального строительства или объекты недвижимого имущества, наименование мероприятия ведомственной программы цифровой трансформации мероприятий государственных органов, направленных на создание, развитие, эксплуатацию или использование информационно-коммуникационных технологий, а также на вывод из эксплуатации информационных систем и компонентов информационно-телекоммуникационной инфраструктуры (далее — мероприятие по информатизации).

8.2. Уникальный код объекта капитального строительства или объекта недвижимого имущества (мероприятия по информатизации)

Указывается уникальный код объекта капитального строительства или объекта недвижимого имущества (код мероприятия по информатизации).

8.3 Наименование вида средств

Указывается наименование вида средств, за счет которых должна быть произведена кассовая выплата: средства бюджета, средства для финансирования мероприятий по оперативно-розыскной деятельности.

В случае постановки на учет бюджетного обязательства, возникшего на основании исполнительного документа или решения налогового органа, указывается на основании информации, представленной должником.

8.4. Код по БК

Указывается код классификации расходов федерального бюджета в соответствии с предметом документа-основания.

В случае постановки на учет бюджетного обязательства, возникшего на основании исполнительного документа (решения налогового органа), указывается код классификации расходов федерального бюджета на основании информации, представленной должником.

8.5. Признак безусловности обязательства

Указывается значение «безусловное» по бюджетному обязательству, денежное обязательство по которому возникает на основании документа-основания при наступлении сроков проведения платежей (наступление срока проведения платежа, требующего подтверждения по контракту, договору, наступление срока перечисления субсидии по соглашению, исполнение решения налогового органа, оплата исполнительного документа, иное).

Указывается значение «условное» по обязательству, денежное обязательство по которому возникает в силу наступления условий, предусмотренных в документе-основании (подписания актов выполненных работ, утверждение отчетов о выполнении условий соглашения о предоставлении субсидии, иное).

8.6. Сумма исполненного обязательства прошлых лет в валюте Российской Федерации

Указывается исполненная сумма бюджетного обязательства прошлых лет с точностью до второго знака после запятой.

8.7. Сумма неисполненного обязательства прошлых лет в валюте Российской Федерации

При внесении изменения в бюджетное обязательство, поставленное на учет до начала текущего финансового года, исполнение которого осуществляется в текущем финансовом году, указывается сумма бюджетного обязательства прошлых лет с точностью до второго знака после запятой.

8.8. Сумма на 20__ текущий финансовый год в валюте Российской Федерации с помесячной разбивкой

В случае постановки на учет (изменения) бюджетного обязательства, возникшего на основании соглашения о предоставлении субсидии юридическому лицу, соглашения о предоставлении межбюджетного трансферта, имеющего целевое назначение, принятия нормативного правового акта о предоставлении субсидии юридическому лицу, нормативного правового акта о предоставлении межбюджетного трансферта, имеющего целевое назначение, указывается размер субсидии, бюджетных инвестиций, межбюджетного трансферта в единицах валюты Российской Федерации с точностью до второго знака после запятой месяца, в котором будет осуществлен платеж.

В случае постановки на учет (изменения) бюджетного обязательства, возникшего на основании государственного контракта (договора), указывается график платежей с помесячной разбивкой текущего года исполнения контракта.

В случае постановки на учет (изменения) бюджетного обязательства, возникшего на основании исполнительного документа/решения налогового органа, указывается сумма на основании информации, представленной должником.

8.9. Сумма в валюте Российской Федерации на плановый период и за пределами планового периода

В случае постановки на учет (изменения) бюджетного обязательства, возникшего на основании соглашения о предоставлении субсидии юридическому лицу, соглашения о предоставлении межбюджетного трансферта, имеющего целевое назначение, принятия нормативного правового акта о предоставлении субсидии юридическому лицу, нормативного правового акта о предоставлении межбюджетного трансферта, имеющего целевое назначение, указывается размер субсидии, бюджетных инвестиций, межбюджетного трансферта в единицах валюты Российской Федерации с точностью до второго знака после запятой.

В случае постановки на учет (изменения) бюджетного обязательства, возникшего на основании государственного контракта (договора), указывается график платежей по государственному контракту (договору) в валюте Российской Федерации с годовой периодичностью.

Сумма указывается отдельно на текущий финансовый год, первый, второй год планового периода, и на третий год после текущего финансового года, а также общей суммой на последующие года.

8.10. Дата выплаты по исполнительному документу

Указывается дата ежемесячной выплаты по исполнению исполнительного документа, если выплаты имеют периодический характер.

8.11. Аналитический код

Указывается при необходимости аналитический код, присваиваемый органами Федерального казначейства субсидиям, субвенциям и иным межбюджетным трансфертам, имеющим целевое значение, предоставляемым из федерального бюджета бюджетам субъектов Российской Федерации и муниципальных образований или код, присваиваемый органами Федерального казначейства для завершения расчетов по обязательствам, неисполненным на начало текущего финансового года.

8.12. Примечание

Иная информация, необходимая для постановки бюджетного обязательства на учет.

8.13. Руководитель (уполномоченное лицо)

Указывается должность, подпись, расшифровка подписи руководителя (уполномоченного лица), подписавшего Сведения о бюджетном обязательстве.

Об указании реквизитов счета муниципальными заказчиками

Государственное казенное учреждение «Центр закупок и бухгалтерского учета Курганской области» (далее – Учреждение) информирует о следующем.

В соответствии с пунктом 16 части 1 статьи 42 Федерального закона от 5 апреля 2013 года № 44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд» (далее – Закон о контрактной системе) извещение об осуществлении закупки должно содержать, в том числе:

реквизиты счета, на котором в соответствии с законодательством Российской Федерации учитываются операции со средствами, поступающими заказчику;

реквизиты счета для перечисления денежных средств в случае, предусмотренном частью 13 статьи 44 Закона о контрактной системе.

1) Реквизиты счета, на котором в соответствии с законодательством Российской Федерации учитываются операции со средствами, поступающими заказчику, необходимы в случае включения информации об участнике закупки в реестр недобросовестных поставщиков (подрядчиков, исполнителей) в соответствии со статьей 104 Закона о контрактной системе в связи с его уклонением от заключения контракта (пункт 7 части 10 статьи 44 Закона о контрактной системе). В этом случае банк осуществляет перевод заблокированных денежных средств участника закупки на указанный счет (часть 11 статьи 44 Закона о контрактной системе).

Лицевой счет для учета операций со средствами, поступающими во временное распоряжение получателя бюджетных средств, используется также в целях предоставления участником закупки, с которым заключается контракт, обеспечения исполнения контракта, обеспечения гарантийных обязательств в виде денежных средств.

Такие реквизиты счета указываются заказчиками в личном кабинете единой информационной системы в сфере закупок (далее – ЕИС) и в заявке на определение поставщика (подрядчика, исполнителя), направляемой в Учреждение, путем выбора из соответствующего справочника. Учреждение обращает внимание, что актуальные реквизиты счета заказчика в личном кабинете ЕИС должны иметь статус «Подтверждено», в противном случае выгрузка извещения о проведении закупки и размещение его в ЕИС не представляются возможными. Инструкция по актуализации реквизитов счетов заказчиков приведена в Приложении 1.

2) В случае, предусмотренном частью 13 статьи 44 Закона о контрактной системе необходимы реквизиты счета для перечисления банком заблокированных денежных средств участника закупки в соответствующий бюджет бюджетной системы Российской Федерации.

Информацию о реквизитах счета бюджета муниципального образования представляется целесообразным запросить в финансовом органе (финансовом отделе) администрации соответствующего муниципального образования в целях ее корректного отражения в извещениях об осуществлении закупки.

В настоящее время функционал ЕИС не предусматривает автоматического заполнения таких реквизитов. В связи с чем, Учреждение обращает внимание заказчиков на необходимость включения в состав заявки на определение поставщика (подрядчика, исполнителя), направляемой в Учреждение, реквизитов счета для перечисления банком заблокированных денежных средств участника закупки в соответствующий бюджет бюджетной системы Российской Федерации. Такие реквизиты целесообразно отражать в отдельном документе текстового формата.

Изложенную информацию Учреждение просит учитывать при формировании заявок на определение поставщиков (подрядчиков, исполнителей) и довести до сведения подведомственных заказчиков.

Приложение: инструкция по актуализации реквизитов счетов заказчика;

Все государственные (муниципальные) учреждения Российской Федерации в зависимости от правового статуса делятся на казенные, бюджетные и автономные. Рассмотрим, какие настройки необходимо сделать в программе «Контур-Бухгалтерия Бюджет», чтобы она соответствовала тому или иному типу учреждения.

Установленный тип учреждения (казенное, бюджетное, автономное) является обязательным реквизитом нашей организации. Данная настройка влияет на План счетов, операции, подготовку отчетности учреждения, контроль документов и др. Кроме того, если не указан тип, то созданные документы не будут вставать на учет.

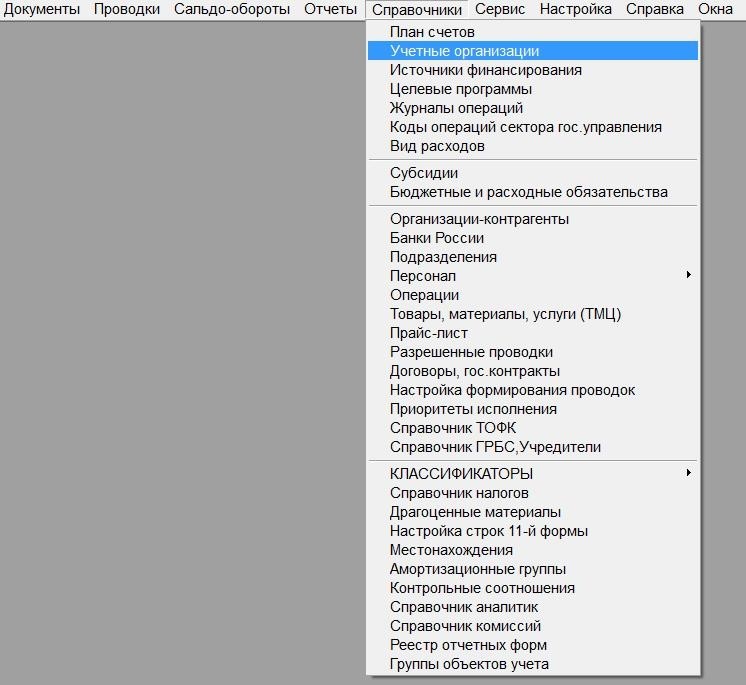

Тип учреждения задается в настройках организации. Для этого необходимо зайти в меню программы Справочники — > Учетные организации.

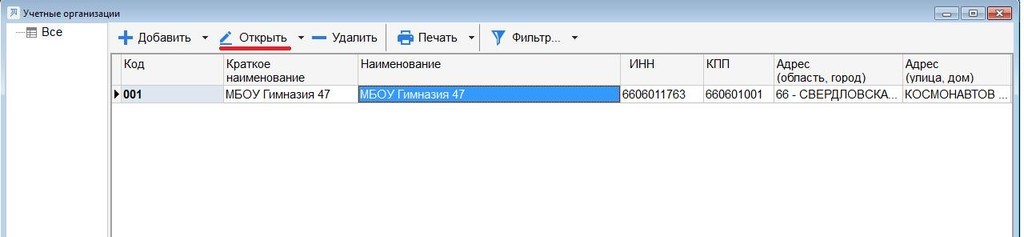

Далее в списке учетных организаций необходимо открыть ту, для которой будем устанавливать тип учреждения (в нашем примере организация одна).

Для этого нажимаем кнопку Открыть, либо дважды щелкаем мышью по организации в списке.

В открывшейся форме переходим на закладку Тип учреждения, где задаем обязательные параметры:

- дата начала

- тип учреждения (ставим галочку в колонку — Казённое, Бюджетное, Автономное)

- наименование учреждения

Поле Дата конца заполняется в случае изменения типа учреждения и показывает, когда закончилось действие данной настройки типа. Т.е. в графе Дата конца указывается последняя дата, когда учреждение функционировало в прежнем статусе.

Дата начала и Дата конца определяют период функционирования учреждения в рамках определенного правового статуса (казенное, бюджетное, автономное).

Смена типа учреждения

При создании в течение текущего финансового года государственного (муниципального) бюджетного (автономного) учреждения путем изменения типа государственного (муниципального) казённого или бюджетного учреждения, являющегося получателем бюджетных средств, рекомендуется следующий порядок действий:

- В соответствии сметодическими рекомендациями по смене типа учреждения, указанными в письме МФ РФот 22.12.2011 г. № 02-06-07/5236, необходимо остатки по счетам с КВФО=1 перенести на счета с КВФО=4 или 5, а остатки по счетам с КВФО=2,7,3 на счета с КВФО=2,7,3.

Для отражения этих требований, а также для возможности подготовки отчётов по текущему году как по приказу 191н, так и по приказу 33н в справочник Источников финансирования (ИФ) необходимо занести новые строки, которые будут актуальны для нового типа учреждения. При этом строки с ИФ для старого типа ни в коем случае не должны быть удалены. Также для нового учреждения должны быть введены новые строки с ИФ с КВФО=2,7,3, несмотря на то, что ИФтакими КВФО уже были.

- Для проведения автоматических операций по смене типа учреждения необходимо составить таблицу соответствия: ИФ по приказу 191н → ИФ по приказу 33н и занести эту таблицу в пункт меню «Прочие настройки», опция «Смена типа учреждения».

- Дальнейшие действия зависят от того, заводились ли какие-то данные в программу после наступления даты изменения типа учреждения:

- Если никаких операций не проводилось, то можно переходить к следующему пункту рекомендаций (4).

- Если операции по старому списку ИФ проводились, то их нужно разучесть, заменить ИФ на новый и учесть заново, но уже после проведения всех операций по смене типа учреждения, описанных в данном руководстве.

- Далее необходимо провести корректировкубюджетных ассигнований, лимитов бюджетных обязательств, денежных обязательств, сметных (плановых) назначений подоходам и расходам,не неисполненных на дату изменения типа Учреждения методом «сторно», руководствуясь письмомМФ РФот 22.12.2011г. № 02-06-07/5236.

Например, суммы корректировок по сметным назначениям по доходам и расходам можно взять из колонки «Неисполненные назначения» ф.0503127.

- Согласно письмуМФ РФот 22.12.2011г. № 02-06-07/5236, перевод показателей наличия активов и обязательств на дату изменения типа Учреждения, сформированных по результатам деятельности Учреждения с начала текущего финансового года, и числящихся на соответствующих счетах бюджетного учета производится бухгалтерскими записями, отражёнными в Справке (ф. 0504833).

В программе «Контур-бухгалтерия Бюджет» автоматизированы операции по переводу следующих активов и обязательств: НФА (101,102,103,104,105,106,107,109), ФА (кроме денежных)20135,204,205,206,207,208,209,21001,215), обязательств (302,303,30402,30403).

- Перевод нефинансовых активов по картотекам МЗ и ОС.

Для проведения операции перевода в справочники хозопераций по МЗ и ОС добавлены операции «Смена типа учреждения, без смены счёта», «Смена типа учреждения, перевод в ОЦДИ», «Смена типа учреждения, забалансовые счета».

Перевод производится в документах «Смена счета, ИФ».

Пользователь может формировать документы по переводу по своему усмотрению — по счетам, МОЛам, ИФ и т.п.

При формировании документов по переводу МЗ и ОС с хозоперациями «Смена типа учреждения, без смены счёта» и «Смена типа учреждения, забалансовые счета» необходимо указать новый ИФ и в фактуре выбрать карточки с ИФ, с которых производится перенос. После учёта документа можно распечатать бухгалтерскую справку по ф.0504833. При использовании хозоперации «Смена типа учреждения, перевод в ОЦДИ» в шапке документа необходимо указать не только новый ИФ, но и новый счет ОЦДИ и в фактуре подобрать соответствующие карточки МЗ или ОС.

Следует уточнить, что при учёте документов сразу формируются как проводки по списанию остатков ТМЦ на счёт 30406 для старого типа учреждения, так и проводки по приходу со счёта 30406 для нового типа учреждения. Поэтому при распечатке бухгалтерской справки формы 0504833 на документе по переводу обе эти группы проводок (для старого и нового типа учреждения) войдут в одну справку. В письме МФ РФот 22.12.2011г. № 02-06-07/5236 рекомендуется печатать две справки, одну для проводок для старого типа учреждения, другую — для нового. Распечатка раздельных бухгалтерских справок возможна в пункте «Проводки (все)», где список проводок для справки задаётся их выделением.

- Перевод НФА по счетам 106, 107, 109, ФА по счетам 20135, 204, 205, 206, 207, 208, 209, 21001, 215, Обязательств по счетам 302, 303, 30402, 30403 производится в пункте «Бухгалтерские справки по заключению счетов» раздела «Главбух».

Формирование запускается по кнопке «Смена типа учреждения». Необходимо выбрать список переводимых счетов и задать дату смены типа учреждения.

Для каждого списка счетов формируются две бухгалтерские справки — одна по проводкам списания для старого типа учреждения, другая для проводок по новому типу учреждения. После постановки на учёт можно распечатать справки по ф.0504833.

- Перевод безналичных денежных средств учреждения производится с лицевого счёта учреждения старого типа на лицевой счет учреждения нового типа. Такие операции можно тоже провести в пункте «Бухгалтерские справки по заключению счетов».

На лицевом счете учреждения старого типа для ИФ с КВФО=2 или 7 нужно сформировать проводки Дб.40110 (180) – Кр. 20111 (20121), для ИФ с КВФО=3 Дб.30401 — Кр.20111.

На лицевом счете учреждения нового типа для ИФ с КВФО=2 или 7 проводки Дб.20111 (20121) – Кр.40110 (180),

Для ИФ с КВФО=3 проводки Дб.20111 — Кр.30401.

- Перевод наличных денежных среоизводится через пункт «Бухгалтерские справки по заключению счетов».

Для КВФО=2,7 проводками Дб.30406 — Кр.20134, для КВФО=3 Дб.30401 — Кр.20134 для учреждения старого типа и проводками Дб.20134 — Кр.30406 (30401) для учреждения нового типа.

- Заключение счетов Учреждением при завершении текущего финансового года в бюджетном учете.

Для учреждения старого типа требуется провести закрытие счетов 21002, 30404, 30405, 40110, 40120.

Такое закрытие производится, как обычно, на счет 40130 в пункте «Бухгалтерские справки по заключению счетов».

- Показатели расчетов, сформированных в результате перевода показателей наличия активов и обязательств на дату изменения типа Учреждения (отражается последними (окончательными) операциями по бюджетному учету на дату изменения типа Учреждении):

по дебету счета

040130000 «Финансовый результат прошлых отчетных периодов»и кредиту счета

030406000 «Расчеты с прочими кредиторами»по дебету счета

030406000 «Расчеты с прочими кредиторами»и кредиту счета

040130000 «Финансовый результат прошлых отчетных периодов». - В карточке нашей Учетной организации, на закладке «Тип учреждения» ввести строку с новым типом учреждения.

Вебинар для вас!!! Что меняется в работе бухгалтера!На простом языке и в короткие сроки Страховые взносы: что учесть при составлении отчетности за 2022 год. Важные изменения в 2023 году: новые тарифы и отчетность Узнаете:

|

Образец заполнения платежек по новым реквизитам

Правила заполнения платежек изменились из-за новых правил уплаты налогов и взносов.

С 1 января 2023 года все компании и ИП переходят на уплату налогов и страховых взносов единым налоговым платежом.

Перечислять деньги ООО и ИП теперь должны единым налоговым платежом на единый налоговый счет.

Новый порядок уплаты означает, что каждому налогоплательщику откроют свой счет в Федеральном казначействе, на который и придется и переводить деньги.

А вот отдельных платежек по большинству налогов и взносам с 2023 года не будет (Федеральный закон от 14.07.2022 № 263-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации».

Единый налоговый счет (ЕНС) — это новая форма учета платежей в бюджетную систему Российской Федерации.

ЕНС — это единая сумма расчетов налогоплательщика с бюджетом.

Налогоплательщик всегда будет понимать либо он должен государству, либо он может распорядиться положительным остатком по своему усмотрению.

Единый налоговый платеж (ЕНП) — это перечисление денег единой платежкой для всех налогов.

От уплаты налогов и страховых взносов через перечисление ЕНП на ЕНС отказаться не получится.

Однако в НК есть случаи, когда платежи в бюджет можно отправить не в составе ЕНП (п. 1 ст. 58 НК).

По новым правилам компании и ИП будут перечислять в составе ЕНП:

-

налоги, в том числе НДФЛ за работников;

-

авансовые платежи по налогам;

-

страховые взносы, кроме взносов на травматизм;

-

сборы; пени, штрафы и проценты по налогам, сборам и страховым взносам.

Инструмент для быстрого освоения налогообложения!“Налоговый практикум. Уровень 2. Технология составления деклараций по НДС и налогу на прибыль на ситуациях из практики” По окончании курса вы сможете:

ЖМИТЕ СЮДА |

Налоги не входящие в состав ЕНП:

-

НДФЛ с выплат иностранцам, работающим по патенту, и взносы на травматизм, которые за счет ЕНП не перечисляют (п. 2 ст. 11, п. 1 ст. 58 НК, Закон от 24.07.1998 № 125-ФЗ).

-

Государственная пошлина по делам, рассматриваемым в арбитражных судах

-

Лицензионный сбор за право торговли

-

Задолженность (переплата) по налогам, сборам и иным обязательным платежам, образовавшаяся у налогоплательщиков до 1 января 2023 года

И так далее

Чтобы перечислить ЕНП на ЕНС, нужно оформить платежное поручение.

По новым требованиям в платежке по ЕНП достаточно будет указать ИНН, КБК и сумму платежа. Налоговый платеж можно будет заплатить даже через личный кабинет налогоплательщика.

Организации могут перечислить ЕНП со счета в банке и через личный кабинет налогоплательщика.

ИП вправе пополнить ЕНС еще наличными деньгами через банк, МФЦ, почту или местную администрацию (п. 6 ст. 45 НК).

Платить налоги и взносы за организацию или ИП сможет и третье лицо. В таком случае в платежке указывают ИНН налогоплательщика или налогового агента, за которого перечисляют ЕНП (п. 1 ст. 11.3, п. 15 ст. 45 НК).

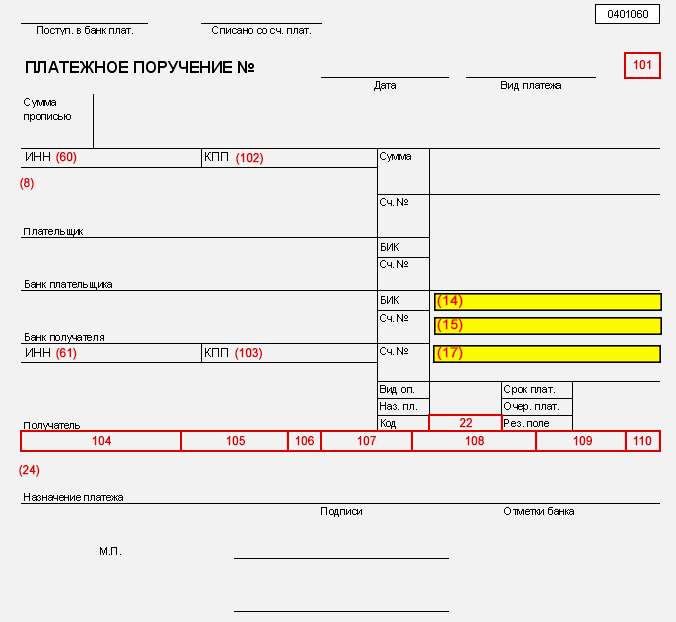

Образец заполнения платежного поручения в 2023 году

Реквизиты для уплаты (перечисления) в бюджетную систему Российской Федерации налогов, сборов, страховых взносов, пеней, штрафов, процентов единым налоговым платежом на ЕНС (начиная с 1 января 2023 года)

|

Номер (поля) реквизита платежного документа |

Наименование (поля) реквизита

|

Значение |

|

13 |

Наименование банка получателя средств |

ОТДЕЛЕНИЕ ТУЛА

|

|

14 |

БИК банка получателя средств (БИК ТОФК) |

017003983 |

|

15 |

№ счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета) |

40102810445370000059 |

|

16 |

Получатель |

Управление Федерального

|

|

61 |

ИНН получателя |

7727406020 |

|

103 |

КПП получателя |

770801001 |

|

17 |

Номер казначейского счета |

03100643000000018500 |

|

101 |

Информация, идентифицирующая плательщика средств, получателя средств и платеж (Статус плательщика) |

01 |

|

24 |

Назначение платежа |

Единый налоговый платеж |

|

104 |

КБК |

18201061201010000510 |

|

105 |

ОКТМО |

— |

Ищете больше информации, тогда вам могут оказаться интересны курсы:

Бухгалтер по расчету заработной платы со знанием кадрового дела +1С ЗУП 8

Налоговый практикум. Уровень 2. Технология составления деклараций по НДС и налогу на прибыль на ситуациях из практики

Образец платежки по ЕНП единого налогового счета заполнен с учетом проекта изменений в приказ Минфина от 12.11.2013 № 107н.

Из этого проекта следует, что в платежке по ЕНП надо указать:

-

плательщика и его ИНН;

-

статус плательщика «01»;

-

получателя, ИНН и КПП получателя;

-

КБК;

-

назначение платежа.

В поле «13» платежного поручения указывается наименование банка получателя средств

В поле «14» платежного поручения указывается БИК банка получателя средств (БИК ТОФК)

В поле «15» платежного поручения в обязательном порядке указывается счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета)

В поле «16» платежного поручения указывается получатель

В поле «17» платежного поручения указывается номер казначейского счета

Наш профессиональный совет!Чтобы правильно вести налоговый учет в организации, учебный центр РУНО рекомендует пройти курс: Налоговый учет и налог на прибыль. Профессиональный уровень Что вы будете уметь:

По окончании курса вы получите удостоверение о повышении квалификации Получить доступ Учебная программа |

Правила заполнения реквизита N распоряжений

Уважаемые клиенты, обратите внимание!

Просим вас провести работы по проверке настроек своего программного обеспечения на предмет возможности указания в распоряжениях о переводе денежных средств значения реквизита «N» до 6 символов (в соответствии с Информационным письмом Банка России от 23.05.2016 № ИН-010-45/36 «О реквизите «N» распоряжений»)

Приложением 1 к Положению Банка России от 19.06.2012 № 383-П «О правилах осуществления перевода денежных средств» (далее – Положение Банка России № 383-П) предусмотрено указание в реквизите «N» распоряжений цифрового значения, отличного от нуля, при этом согласно приложению 11 к Положению Банка России № 383-П максимальное количество символов в реквизите «N» распоряжений в электронном виде составляет 6 символов.

По информации, полученной Банком России из Федеральной таможенной службы, имеются случаи поступления в Федеральную таможенную службу сведений об исполненных распоряжениях, содержащих в реквизите «N» значения, сокращенные до 3 и менее символов, которое связано, в том числе, с некорректными настройками программного обеспечения клиентов кредитных организаций.

В свою очередь Банком в своих программных комплексах (в том числе в системе Банк–Клиент) данная норма реализована (размерность реквизита «Номер расчетного документа» составляет от 1 до 6 знаков).

Правила заполнения реквизитов бюджетного платежа

Распоряжения о переводе денежных средств в бюджетную систему РФ, оформленные с нарушениями требований к заполнению бюджетных реквизитов, могут быть возвращены Банком без исполнения. Такой порядок обусловлен новыми требованиями регулятора к форматно-логическому контролю заполнения бюджетных реквизитов.

Распоряжения в бюджетную систему РФ, передаваемые в АО КИБ«ЕВРОАЛЬЯНС», необходимо оформлять с учетом рекомендаций по заполнению бюджетных реквизитов, указанных в данном Информационном письме.

Данные рекомендации составлены на основе Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации, утвержденных Приказом Минфина России от 12.11.2013 № 107н (с изм. и доп., вступ. в силу с 28.03.2016), далее – Приказ № 107н. Вопросы по заполнению бюджетных реквизитов, не раскрытые в данном Информационном письме, полностью освещены в Приказе № 107н.

К платежам в бюджетную систему РФ относятся платежи, в которых в реквизите 17 «Номер счета получателя средств» указана одна из балансовых позиций:

- № 40101;

- № 40302;

- № 40501 с отличительным признаком «2» в четырнадцатом разряде;

- № 40601 с отличительными признаками «1», «3» в четырнадцатом разряде;

- № 40701 с отличительными признаками «1», «3» в четырнадцатом разряде;

- № 40503 с отличительным признаком «4» в четырнадцатом разряде;

- № 40603 с отличительным признаком «4» в четырнадцатом разряде;

- № 40703 с отличительным признаком «4» в четырнадцатом разряде.

Если платеж соответствует условиям бюджетного платежа, то реквизиты 22, 60, 61, 101-109 обязательны к заполнению согласно требованиям Приказа от 12.11.2013 № 107н «Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации». В частности:

- в реквизите 22 «Код» указывается уникальный идентификатор начисления (УИН), присвоенный администратором доходов бюджетов. Данный реквизит состоит из 20 или 25 знаков, при этом все знакиУИН одновременно не могут принимать значение ноль («0»). ВАЖНО!!! Если в платеже на оплату штрафа не будет указан УИН, либо будет указан ноль «0», либо произведена оплата нескольких штрафов одним платежом, платеж будет невозможно идентифицировать в ГИС ГМП, и в этом случае штраф считается неоплаченным, что может привести к возбуждению в отношении плательщика административного дела об уклонении от исполнения административного наказания.

- в реквизите 60 «ИНН плательщика» указывается ИНН (при наличии) или КИО (при наличии) плательщика. Значение реквизита «ИНН плательщика» состоит из 10 или 12 знаков (цифр), при этом первый и второй знаки (цифры) «ИНН плательщика» не могут одновременно принимать значение ноль («0») / значение КИО состоит из 5 знаков (цифр), при этом все знаки (цифры) КИО одновременно не могут принимать значение ноль («0»);

- в реквизите 61 «ИНН получателя» обязательно указывается значение ИНН налогового, таможенного или иного органа государственной власти, органа местного самоуправления, а также находящегося в его ведении государственного (муниципального) учреждения, осуществляющего администрирование платежа в соответствии с законодательством Российской Федерации. Значение реквизита «ИНН получателя» состоит из 10 знаков (цифр), при этом первый и второй знаки (цифры) «ИНН получателя» не могут одновременно принимать значение ноль («0»);

- реквизит 101 «Статус плательщика» заполняется показателем одного из статусов от «01» до «26» в соответствии с Приложением № 5 к Приказу № 107н (смотрите во вложении к письму). Значение «0»/ «00» недопустимо;

- в реквизите 102 «КПП плательщика» указывается КПП плательщика. Значение реквизита «КПП плательщика» состоят из 1 знака, принимающего значение ноль («0»), либо 9 знаков (цифр), при этом первый и второй знаки (цифры) «КПП получателя» средств не могут одновременно принимать значение ноль («0»);

- в реквизите 103 «КПП получателя» обязательно указывается значение КПП администратора доходов бюджета, осуществляющего администрирование платежа в соответствии с законодательством РФ. Значение реквизита «КПП получателя» состоят из 9 знаков (цифр), при этом первый и второй знаки (цифры) «КПП получателя» средств не могут одновременно принимать значение ноль («0»);

- в реквизите 104 «Код бюджетной классификации» указывается значение КБК, состоящее из 20 знаков (цифр), при этом все знаки КБК одновременно не могут принимать значение ноль («0»);

- в реквизите 105 «Код ОКТМО» указывается значение кода, присвоенного территории муниципального образования (межселенной территории) или населенного пункта, входящего в состав муниципального образования в соответствии с Общероссийским классификатором территорий муниципальных образований (ОКТМО) и состоящего из 8 или 11 знаков (цифр), при этом все знаки (цифры) кода ОКТМО одновременно не могут принимать значение ноль («0»);

- в реквизите 106 «Основание налогового платежа» указывается значение основания платежа, который имеет 2 знака ;

- в реквизите 107 указывается значение показателя налогового периода либо код таможенного органа:

1. значение показателя налогового периода имеет 10 знаков, восемь из которых имеют смысловое значение, а два являются разделительными знаками и заполняются точкой («.»):

Первые два знака показателя налогового периода предназначены для определения периодичности уплаты налогового платежа, установленной законодательством о налогах и сборах, которая указывается следующим образом:

— «МС» — месячные платежи;

— «КВ» — квартальные платежи;

— «ПЛ» — полугодовые платежи;

— «ГД» — годовые платежи.

В 4-м и 5-м знаках показателя налогового периода для месячных платежей проставляется номер месяца текущего отчетного года, для квартальных платежей — номер квартала, для полугодовых — номер полугодия. Номер месяца может принимать значения от 01 до 12, номер квартала — от 01 до 04, номер полугодия — 01 или 02.

В 3-м и 6-м знаках показателя налогового периода в качестве разделительных знаков проставляется точка («.»).

В 7 — 10 знаках показателя налогового периода указывается год, за который производится уплата налога.

При уплате налогового платежа один раз в год 4-й и 5-й знаки показателя налогового периода заполняются нулями («0»).

Примеры заполнения показателя налогового периода: МС.02.2013; КВ.01.2013; ПЛ.02.2013; ГД.00.2013; 04.09.2013;

2. код таможенного органа, присвоенный правовым актом федерального органа исполнительной власти, осуществляющего в соответствии с законодательством Российской Федерации функции по выработке государственной политики и нормативному регулированию, контролю и надзору в области таможенного дела, который идентифицирует таможенный орган, осуществляющий администрирование платежа, состоящий из 8 знаков;

- в реквизите 108 «Номер налогового документа» указывается номер документа, который является основанием платежа. При указании номера соответствующего документа знак «№» не проставляется;

- реквизит 109 «Дата налогового документа» заполняется в строго определенном формате из 10 знаков: первые два знака обозначают календарный день (могут принимать значения от 01 до 31), 4-й и 5-й знаки — месяц (значения от 01 до 12), знаки с 7-го по 10-й обозначают год, в 3-м и 6-м знаках в качестве разделительных знаков проставляется точка («.»). Пример корректного указания даты: 18.06.2015.

ВАЖНО!!! Указание значения «0» в бюджетных реквизитах 22, 60, 61, 101-109 вместо конкретного значения либо некорректное заполнение реквизитов 22, 60, 61, 101-109 в платеже ведет к проблемам с идентификацией платежа в ГИС ГМП и системах администраторов доходов бюджета, и в этом случае платеж не считается оплаченным.

-

Вы здесь:

- Главная

- Банковские новости

- Новости за 2020 год

- Единый казначейский счет, новые реквизиты для налоговых платежей и новые правила заполнения платежек с 2021 года

Платежные поручения по платежам в бюджет (налоги, взносы и т.п.) нужно будет с 01 января 2021 года заполнять по новым правилам: множественные изменения внесены в Приказ Минфина России № 107н «Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации» Приказом от 14.09.2020 № 199н, вступающим в силу с 1 января 2021 года. В поле 17 платежного поручения нужно будет указывать номер казначейского счета, начинающегося с нуля, структуру которого сблизили с номерами счетов банков.

Дело в том, что в соответствии с положениями статьи 242.14 Бюджетного кодекса РФ денежные средства бюджетов, а также средства, поступающие во временное распоряжение получателей бюджетных средств, средства бюджетных и автономных учреждений, денежные средства юрлиц, не являющихся участниками бюджетного процесса, бюджетными и автономными учреждениями, лицевые счета которым открыты в Казначействе России, с 1 января 2021 года учитываются на казначейских счетах. Для совершения переводов денежных средств в первый день функционирования платежной системы Банка России 2021 года открываются рублевые банковские счета на балансовом счете № 40102, входящие в состав единого казначейского счета (в Плане счетов с 2021 года появится счет 40102 «Единый казначейский счет»; соответствующие изменения уже внесены в 579-П Указанием ЦБ РФ от 19.05.2020 № 5460-У).

При этом отдельным территориальным органам Казначейства России будут открыты несколько банковских счетов, входящих в состав единого казначейского счета. Открытые в настоящее время территориальным органам Казначейства России рублевые банковские счета будут закрыты в первом полугодии 2021 года, и предусматривается период одновременного функционирования ранее открытых банковских счетов и банковских счетов, входящих в состав единого казначейского счета, в течение которого допускается зачисление денежных средств на ранее открытые банковские счета и осуществляется ежедневный перевод остатка на банковские счета, входящие в состав единого казначейского счета.

Таблица соответствия действующих банковских счетов территориальных органов Федерального казначейства банковским счетам, входящим в состав единого казначейского счета, и казначейским счетам, размещена на сайте Казначейства.

Правилам заполнения платежных поручений, в том числе

по платежам в бюджетную систему РФ,

Вы научитесь на курсе «Банковский специалист широкого профиля»

Так, например, с Нового года московские компании вместо счёта № 40101810045250010041 Управления Федерального казначейства по г. Москве будут указывать в бюджетных платежках счет № 40102810545370000003, и, помимо этого, в платежном поручении нужно будет указать номер казначейского счета, например: 03100643000000017300. При этом, если ранее счет УФК указывался в поле 17 платежного поручения, то теперь счет, начинающийся с 40102, будет указываться не там же, а выше – в поле 15. В Поле 17 же будет указываться новый казначейский счет, начинающийся с 03100. Мало того, изменится БИК. В нашем примере вместо 044525000 нужно будет с 01 января 2021 года указывать 004525988 с наименованием банка-получателя как «ГУ БАНКА РОССИИ ПО ЦФО//УФК ПО Г. МОСКВЕ г. Москва», и, судя по всему, этот БИК присвоен исходя из новой структуры банковских идентификационных кодов, которые предусмотрены Приложением 6 к Положению № 595-П ещё с 2 июля 2018 года, но так и не начали по факту применяться.

К слову напомним, что теперь переплату налога можно зачесть в счет уплаты налога любого вида. Сумма излишне уплаченного налога подлежит зачету в счет предстоящих платежей налогоплательщика по этому или иным налогам, погашения недоимки, пеней, штрафов либо возврату налогоплательщику. Зачет сумм федеральных налогов и сборов, региональных и местных, не ограничивается соответствующими видами налогов и сборов. Соответствующие изменения внесены в п. 1 ст. 78 НК РФ. Думается, что Единый казначейский счет, в частности, упростит эту процедуру.

В целях реализации новых норм Центр эксплуатации платежной системы Департамента информационных технологий Банка России сообщил, что с 2021 года будет реализовано проведение дополнительного контроля значений реквизитов распоряжений о переводе денежных средств в уплату платежей в бюджетную систему РФ.

Наши контакты

127018, Москва, ул. Сущёвский Вал,

д. 5, стр. 3, оф.610 (6 этаж)

-

dummy+7 (495) 120-00-76

-

dummy order@profbanking.com

Интернет-магазин обложек

Демо-доступ обучения

Телеграм-канал

Подпишитесь на наш телеграм-канал: банковские новости, банковская жизнь, инсайды, аналитика, прогнозы.