From Wikipedia, the free encyclopedia

A value-added tax identification number or VAT identification number (VATIN[1]) is an identifier used in many countries, including the countries of the European Union, for value-added tax purposes.

In the EU, a VAT identification number can be verified online at the EU’s official VIES[2] website. It confirms that the number is currently allocated and can provide the name or other identifying details of the entity to whom the identifier has been allocated. However, many national governments will not give out VAT identification numbers due to data protection laws.

The full identifier starts with an ISO 3166-1 alpha-2 (2 letters) country code (except for Greece, which uses the ISO 639-1 language code EL for the Greek language, instead of its ISO 3166-1 alpha-2 country code GR, and Northern Ireland, which uses the code XI when trading with the EU) and then has between 2 and 13 characters. The identifiers are composed of numeric digits in most countries, but in some countries they may contain letters.

Foreign companies that trade with private individuals and non-business organisations in the EU may have a VATIN starting with «EU» instead of a country code, e.g. Godaddy EU826010755 and Amazon (AWS) EU826009064.[3]

From 1 January 2020 the valid VAT number of the customer is a material requirement to be able to apply the zero VAT rate for intra-Community supplies of goods in the EU. If the customer’s VAT number is not valid, 0% VAT rate cannot be applied. Companies must make sure that the VAT numbers of their customers are checked.[4] You should always verify that the VAT number is valid in each corresponding country’s tax system, as giving false IDs is considered a form of fraud.

VAT numbers by country[edit]

European Union VAT identification numbers[edit]

| Country | Local name | Abbreviation | 2 digit prefix | Format[5][6] |

|---|---|---|---|---|

| Austria | Umsatzsteuer-Identifikationsnummer | UID | AT | ‘AT’ + ‘U’ + 8 digits, – e.g. ATU99999999[7] |

| Belgium | BTW identificatienummer / Numéro de TVA | no TVA

BTW-nr |

BE | ‘BE’ + 8 digits + 2 check digits – e.g. BE09999999XX. At this time no numbers starting with «1» are issued, but this can happen any time. Note that the old numbering schema only had 9 characters, separated with dots (e.g. 999.999.9XX), just adding a zero in front and removing the dots makes it a valid number in the new schema.

The check digits are calculated as 97 — MOD 97 |

| Bulgaria | Идентификационен номер по ДДС[8] Identifikacionen nomer po DDS |

ДДС номер | BG | 9–10 digits – e.g. BG999999999 |

| Croatia | PDV Id. Broj OIB | PDV-ID; OIB | HR | ‘HR’ + 11 digits, e.g. HR12345678901 – utilising ISO 7064, MOD 11-10 |

| Cyprus | Αριθμός Εγγραφής Φ.Π.Α. Arithmós Engraphḗs phi. pi. a. |

ΦΠΑ | CY | ‘CY’ + 9 characters – e.g. CY99999999L |

| Czech Republic | Daňové identifikační číslo | DIČ | CZ | ‘CZ’ + 8-10 digits |

| Denmark | CVR-nummer, CVR-nr., Momsregistreringsnummer | CVR | DK | ‘DK’ + 8 digits – e.g. DK99999999,[9] last digit is check digit[10] |

| Estonia | Käibemaksukohustuslase number | KMKR | EE | 9 digits |

| Finland | Arvonlisäveronumero Mervärdesskattenummer |

ALV nro Momsnummer |

FI | ‘FI’ + 7 digits + check digit, e.g. FI99999999. The check digit is calculated utilizing MOD 11-2.[11] A VAT number can be generated from a Finnish Business ID (Y-tunnus) by adding a two-letter country code FI as a prefix and by omitting the dash.[12] |

| France | Numéro d’identification à la taxe sur la valeur ajoutée / Numéro de TVA intracommunautaire | no TVA | FR | ‘FR’ + 2 digits (as validation key ) + 9 digits (as SIREN), the first and/or the second value can also be a character – e.g. FRXX999999999

The French key is calculated as follow : |

| Germany | Umsatzsteuer-Identifikationsnummer | USt-IdNr. | DE | ‘DE’ + 9 digits, e.g. DE999999999 |

| Greece | Arithmós Mētrṓou Phi-Pi-A Αριθμός Μητρώου Φ.Π.Α. |

ΦΠΑ | EL | The language code EL according to ISO 639-1, followed by 9 digits, which equal the Greek taxpayer registration number Α.Φ.Μ. (A.F.M.) of the company or of the sole proprietor, i.e.: «Arithmós Mētrṓou Phi-Pi-A» = «EL» + «A.F.M.». The last digit is a check digit inherent of the Α.Φ.Μ. Beware: Due to the great similarity of both numbers — the one being the same number as the other, just having the prefix of EL — in practice sometimes the VAT identification number is wrongly called Α.Φ.Μ. (A.F.M.), but technically the VAT identification number and the taxpayer registration number Α.Φ.Μ. are different register numbers and should not be confused. |

| Hungary | Közösségi adószám | ANUM | HU | ‘HU’ + 8 digits (the first 8 digits of the national tax number) – e.g. HU12345678 |

| Ireland | Value added tax identification no. | VAT or CBL | IE | ‘IE’ + 7 digits and one letter, e.g. IE1234567T. Historically, married women used the ID of their husband appended with a ‘W’, e.g. IE1234567TW. The policy as of 2022 is that every individual has a unique ID.[13]

‘IE’ + 7 digits and two letters, e.g. IE1234567FA (since January 2013, see [1]) |

| Italy | Partita IVA

(IVA = Imposta sul Valore Aggiunto) |

P.IVA | IT | 11 digits (the first 7 digits is a progressive number, the following 3 means the province of residence, the last digit is a check number — The check digit is calculated using Luhn’s Algorithm.) |

| Latvia | Pievienotās vērtības nodokļa (PVN) reģistrācijas numurs | PVN | LV | 11 digits |

| Lithuania | PVM (abbrev. Pridėtinės vertės mokestis) mokėtojo kodas | PVM kodas | LT | 9 or 12 digits |

| Luxembourg | Numéro d’identification à la taxe sur la valeur ajoutée | No. TVA | LU | 8 digits |

| Malta | Vat reg. no. | Vat No. | MT | 8 digits |

| Netherlands | Btw-nummer | Btw-nr. | NL | ‘NL’ + 9 digits + B + 2-digit company index – e.g. NL999999999B01 |

| Poland | Numer identyfikacji podatkowej | NIP | PL | 10 digits, the last one is a check digit; for convenience the digits are separated by hyphens (xxx-xxx-xx-xx or xxx-xx-xx-xxx for legal people), but formally the number consists only of digits |

| Portugal | Número de Identificação Fiscal (NIF) — for individual people / Número de Identificação de Pessoa Coletiva (NIPC) – for companies | NIF or NIPC | PT | 9 digits; the last digit is the check digit. The first digit depends on what the number refers to, e.g.: 1-3 are regular people, 5 are companies. |

| Romania | Codul de identificare fiscală | CIF | RO | ‘RO’ + 2 — 10 digits[14][15] |

| Slovakia | Identifikačné číslo pre daň z pridanej hodnoty | IČ DPH | SK | ‘SK’+10 digits (number must be divisible by 11) |

| Slovenia | Identifikacijska številka za DDV | ID za DDV | SI | ‘SI’+8 digits, last one is a check digit – e.g. SI99999999[16] |

| Spain | Número de Identificación Fiscal (formerly named Código de Identificación Fiscal) | NIF (CIF) | ES | For companies it’s either ‘ES’+letter+8 digits or ‘ES’+letter+7 digits+letter. Where the first letter defines the type of company and the following first 2 digits define the province where the company was registered. The last character is a control digit.

For individual people / freelancers, its either ‘ES’+8 digits+letter (for Spaniards) or ‘ES’+letter+7 digits+letter (for foreigners). e.g. ESX9999999R[17] |

| Sweden | VAT-nummer or momsnummer or momsregistreringsnummer | Momsnr. | SE | 12 digits, of which the last two are most often 01 e.g. SE999999999901. (For sole proprietors who have several businesses the numbers can be 02, 03 and so on, since sole proprietors only have their personnummer as the organisationsnummer. The first 10 digits are the same as the Swedish organisationsnummer.[18] |

VAT numbers of non-EU countries[edit]

| Country | Local name | Abbreviation | Country code | Format |

|---|---|---|---|---|

| Albania | Numri i Identifikimit për Personin e Tatueshëm | NUIS | AL | 10 characters, the first position following the prefix is «J» or «K» or «L», and the last character is a letter – e.g. K99999999L or L99999999G |

| North Macedonia | Едниствен Даночен Број | ЕДБ | MK | 15 characters, the first two positions are for the prefix «MK», followed by 13 numbers(your NIN-National Identification Number) – e.g. MK4032013544513 |

| Australia | Australian Business Number | ABN | AU | 11 digit number formed from a 9 digit unique identifier and two suffix check digits. The two final digits (the check digits) will be derived from the first 9 digits using a modulus 89 check digit calculation. |

| Belarus | Учетный номер плательщика Uchetniy nomer platel’shika |

УНП (UNP) | BY | 9 digit number (E.g. УНП 190190190) |

| Canada | Business Number Numéro d’entreprise |

BN / NE | CA | 9 characters |

| Iceland | Virðisaukaskattsnúmer Value Added Tax Number |

VSK / VASK | IS | 5 or 6 characters depending on age of the company |

| India | GST — Goods and Services Tax | GSTIN | IN | Goods and Services Tax Identification Number is an 15 digit unique identification number assigned to every taxpayer in India. |

| Indonesia | Nomor Pokok Wajib Pajak | NPWP | ID | 15 digit number (E.g. 02.271.824.1-413.000) |

| Israel | מס’ עוסק מורשה / ח»פ | IL | 9 digit number. If the number of digits is less than 9, then zeros should be padded to the left side. The leftmost digit is 5 for corporations. Other leftmost digits are used for individuals. The rightmost digit is a check digit (using Luhn algorithm). | |

| Kazakhstan | BIN is the business identification number

БСН – бизнес-сәйкестендіру нөмірі PIN is a personal identification number ЖСН – жеке сәйкестендіру нөмірі |

БСН (BIN)

ЖСН (PIN) |

KZ | 12 digits[19][20] |

| Monaco | Same as France | FR | ||

| New Zealand | NZ GST/IRD Number | GST/IRD | NZ | 9 digit number[21] |

| Nigeria | Value Added Tax | VAT | NG | 12 digits in the format 01012345-0001 |

| Norway | Organisasjonsnummer Organization number |

Orgnr | NO | 9 digits and the letters ‘MVA’ to indicate VAT registration. Last (ninth) digit is a MOD11 checksum digit.[22] |

| Philippines | Tax Identification Number | TIN | PH | 12 digit number (E.g. 123 456 789 002), of which the first digit identifies type of taxpayer (0 for corporations, 1-9 for individuals and other businesses), second to eighth digits are sequential numbers between 0 and 9, ninth digit is a check number, last three digits are 000 for individuals and head office of businesses and 001-999 for branches of businesses, if any[23] |

| Russia | Идентификационный номер налогоплательщика Indentifikatzionny nomer nalogoplatel’shchika (Taxpayer Identification Number) |

ИНН | RU | 10 digits (companies) or 12 digits (people), first two digits are region of birth or company registration (for foreign companies, two digits after leading 99) MOD 11-10 second two- inspection (before the year 2004, it changed, now stays). for legal personality use the changeable second code (KPP), usually first 4 digits are the same (99-region rule does not apply), usually and default XXXX01001. KPP is also the counter (last 3 digts) The number of KPP’s is limited to number of tax inspections in regions other than 77 and 50 (one and only for each) plus one code for the largest companies. |

| San Marino | Codice operatore economico | C.O.E. | SM | 5 digits |

| Saudi Arabia | Tax Identification Number | TIN | SA | 15 digits. The first digit is for the number of country in the GCC. The next 8 digits are randomly generated for the registering entity. The 10th digit is a check digit. The next 3 digits are designated for the branches of the same entity. The last 2 digits are for the type of tax that is being collected (03 represents VAT). |

| Serbia | Poreski identifikacioni broj Tax identification number |

PIB | RS | 9 digits (E.g 123456788) of which the first 8 are the actual ID number, and the last digit is a checksum digit, calculated according to ISO 7064, MOD 11-10 |

| Switzerland | Mehrwertsteuernummer Taxe sur la valeur ajoutée Imposta sul valore aggiunto |

MWST/TVA/IVA | CH | 6 digits (up to 31 December 2013). CHE 9 numeric digits plus TVA/MWST/IVA e.g. CHE-123.456.788 TVA[24] The last digit is a MOD11 checksum digit build with weighting pattern: 5,4,3,2,7,6,5,4[25] |

| Turkey | Vergi Kimlik Numarası | VKN | TR | 10 digits Digits can be any number between 0 and 9. If the company name starts with A, the first digit is 0; if starts with B, it is 1; if it starts with Y or Z it is 9, hence fort. |

| Ukraine | Ідентифікаційний номер платника податків Identificational tax number |

ІНПП | UA | 12 digits [26] |

| United Kingdom and Isle of Man | Value added tax registration number | VAT Reg No | GB | Country code GB followed by either:

For the 9-digit scheme, the 2-digit block containing the 8th and 9th digits is always in the range 00 to 96 and is derived from a weighted modulus-97 check number (an identical algorithm is used for the 12-digit scheme, ignoring the extra 3-digit block).[27] The current modulus-97 series ran out during 2010, so a parallel series of numbers was introduced from November 2009 for new registrations, restarting at 100 nnnn nn and following the same format but with the last two digits derived from an alternative algorithm known as «9755».[28] The algorithm is identical to the one for the established series except that 55 is subtracted to give the check number (modulus 97), so the check number is either 55 less than or (if this would be negative) 42 greater than the check number that a VAT number in the established series would have if it were identical in the first seven digits.[29] The details of the 97−55 check algorithm were to be secret[30] but are now available from HMRC on request.[31] The GD and HA formats may also be formatted as GB888 8xxx yy for EU compatibility, where xxx is the 3-digit number from the short format and yy is the 2-digit modulus-97 check number.[32] Isle of Man registrations share the 9- and 12-digit formats with the UK, with GB as the country code prefix, but are distinguished by having 00 as the first two digits.[33] Numbers with 01 to 09 in the first two digits are reserved by HM Revenue & Customs for UK non-VAT reference schemes.[29] |

| Uzbekistan | Солиқ тўловчиларнинг идентификация рақами[34] | СТИР | UZ | 9 digits

Companies: 20000000Х-29999999Х People: 40000000Х-79999999Х |

VAT numbers of Latin American countries[edit]

| Country | Local name | Abbreviation | Country code | Format |

|---|---|---|---|---|

| Argentina | Código Único de Identificación Tributaria | CUIT | AR | 11 digits |

| Bolivia | Número de Identificación Tributaria | NIT | BO | 7 digits |

| Brazil | Cadastro Nacional de Pessoa Jurídica (Companies) or Cadastro de Pessoa Física (Legal People) | CNPJ or CPF | BR | CNPJ composed of a base of 8 digits, a 4-digit radical, and 2 check digits. It is usually written as ‘11.111.111/0001-55’ so as to be more human-readable and CPF composed of a base of 9 digits and 2 check digits written as ‘123.456.789-00’ |

| Chile | Rol Único Tributario Unique Taxation Number |

RUT | CL | 8 digits, one dash, 1 check digit (0-9, K) |

| Colombia | Número De Identificación Tributaria | NIT | CO | 9 digits and 1 check digit |

| Costa Rica | Cédula Jurídica | CR | Personas físicas nacionales: 9 and 12 digits. It is the Cédula de Persona Física (person’s national identification number) without hyphens.

Personas físicas extranjeras: 10 and 12 digits. It is the NITE (Número de Identificación Tributaria Especial) without hyphens. Persona jurídica: 10 and 12 digits. It is the Cédula de Persona Jurídica (enterprise’s national identification number) without hyphens. Persona extranjera (residente): 11 and 12 digits. It is the DIMEX (Documento de Identificación de Migración y Extranjería) without hyphens. |

|

| Ecuador | Número de Registro Unico de Contribuyentes | RUC | EC | 13 digits |

| El Salvador | Número de Identificación Tributaria | NIT | SV | 4 digits-DOB-3 digits-1 digit (E.g. 0614-241287-102-5) |

| Guatemala | Número de Identificación Tributaria | NIT | GT | 7 digits, one dash (-); one digit (E.g. 1234567-1) |

| Honduras | Registro Tributario Nacional | RTN | HN | |

| Mexico | Registro Federal de Contribuyentes | RFC | MX | Natural people: 4 digits, 6 numbers (YYMMDD), 3 digits (E.g. AAGB860519G31)

Companies: 3 digits, 6 numbers (YYMMDD), 3 digits (E.g. P&G851223B24) |

| Nicaragua | Registro Unico de Contribuyentes | RUC | NI | 3 digits, 1 dash, 6 digits, 1 dash, 4 digits followed by 1 letter, |

| Panama | Registro Unico de Contribuyentes | RUC | PA | |

| Paraguay | Registro Unico de Contribuyentes | RUC | PY | 6 to 8 digits, 1 dash, 1 check sum digit |

| Peru | Registro Unico de Contribuyentes | RUC | PE | 11 digits |

| Dominican Republic | Registro Nacional del Contribuyente National Taxpayer Registry |

RNC | DO | Natural People: 11 digits without hyphen. Format for printing on receipts: 3 digits, 1 dash, 7 digits, 1 dash, 1 check sum digit E.g. 031-0313993-2

Companies: 9 digits without hyphen. First digit must be (1, 4, 5), format for printing on receipts: 1 digit, 1 dash, 2 digits, 1 dash, 5 digits, 1 dash, 1 check sum digit E.g. 1-30-00245-8 |

| Uruguay | Registro Único Tributario | RUT | UY | 12 digits |

| Venezuela | Registro de Informacion Fiscal | RIF | VE | First character is one of (J, G, V, E), one dash (-), then 9 digits E.g. J-305959918, in some cases can be written E.g. J-30595991-8 |

See also[edit]

- EORI number

- European Union Value Added Tax Area

- Employer Identification Number

- National identification number

References[edit]

- ^ «A VAT number (VATIN), as used in countries of the EE»

- ^ VIES

- ^ Electronically supplied services: Special scheme for non-EU Businesses, HM Revenue and Customs, reference: VAT Info Sheet 07/03, May 2003 Archived 13 May 2008 at the Wayback Machine

- ^ Check VAT numbers

- ^ EUROPA site – Validation

- ^ «IdEG» (PDF). Archived from the original (PDF) on 5 October 2006. Retrieved 1 October 2006.

- ^ Information über die Konstruktionsregeln der Umsatzsteuer-Identifikationsnummern (UID) (PDF; 51 kB) From the Bundesministeriums für Finanzen (Austria), on April 2013. Retrieved 13 January 2022.

- ^ «BULSTAT». Archived from the original on 21 October 2007. Retrieved 2 October 2007.

- ^ «Hvad er CVR?». erhvervsstyrelsen.dk (in Danish). Archived from the original on 16 September 2012.

- ^ «Modulus 11 kontrol». erhvervsstyrelsen.dk (in Danish). Archived from the original on 17 September 2012.

- ^ Vuori, Teppo. «Tarkistusmerkkien laskentamenetelmiä — Y-tunnus». Tarkistusmerkit.TeppoVuori.fi (in Finnish).

- ^ «VAT number». The Finnish Business Information System (BIS). Retrieved 29 November 2019.

- ^ «Chapter 3: Tax Reference Numbers». Filing and paying Stamp Duty on Instruments (PDF). Revenue. 2022. p. 5.

- ^ «EU country codes, VAT numbers and enquiry letters for EC Sales Lists».

- ^ «List of VAT-ID formats in the EU» (PDF). List of VAT-ID formats in the EU.

{{cite web}}: CS1 maint: url-status (link) - ^ «What is the tax number». Tax Administration of the Republic of Slovenia. Archived from the original on 27 October 2014.

- ^ More on how to obtain the NIE number in Spain: https://www.selfemployedspain.com/how-to-get-the-nie-number-in-spain/ | Update August/2022 | selfemployedspain.com

- ^ Momsregistreringsnummer Swedish tax agency (in Swedish)

- ^ «Business identification number | Electronic government of the Republic of Kazakhstan». egov.kz. Archived from the original on 11 June 2017.

- ^ «Individual identification number (IIN) | Electronic government of the Republic of Kazakhstan».

- ^ «New Zealand Business Number». New Zealand Companies Office. Archived from the original on 6 April 2017.

- ^ «Om organisasjonsnummeret». Brreg.no (in Norwegian Bokmål). Retrieved 31 May 2020.

- ^ Pabilona, Jocet Consisa (November–December 2014). «Taxpayer Identification Number (TIN): Its Development and Importance in Tax Administration» (PDF). NTRC Tax Research Journal. National Tax Research Center. XXVI (6): 1–14. Retrieved 3 August 2019.

- ^ «Die UID». www.bfs.admin.ch (in German). Archived from the original on 14 November 2012. Retrieved 8 October 2015.

- ^ «Unternehmens-Identifikationsnummer (UID)». www.uid.ch (in German). Retrieved 14 October 2015.

- ^ «Nalogovy nomer nalogoplatelyshchika — novy rekvizit nalogovoy nakladnoy» Податковий номер платника податків — новий реквізит податкової накладної. interbuh.com.ua (in Ukrainian).

- ^ SIMA sl EU27 VAT code computing (unofficial validation form and algorithms for EU VAT identification numbers)

- ^ Minutes of VAT Software Developer Forum held on 10 March 2009

- ^ a b Quayle, Stan. «VAT Registration Numbers – New series». VAT Developer Forum – 10 March 2009 (PowerPoint slides, zipped file). HM Revenue & Customs. pp. 34–41. Retrieved 3 November 2009.

- ^ Minutes of Self Assessment Technical Workshop held on 25 November 2008

- ^ Joint VAT Consultative Committee (10 September 2009). «Minutes of the 73rd JVCC meeting held on Friday 8 May 2009». JVCC No 2, action point AP 8/09. HM Revenue & Customs. Retrieved 2 November 2009.

Agreed to publish on request, and make available to JVCC, but not to include on website in case it confuses and provokes low value contact.

- ^ V1-28 Registration Vol 1 Archived 7 May 2011 at the Wayback Machine, HM Revenue & Customs

- ^ VAT Trader Enrolment Help, Isle of Man Government

- ^ «ЎЗБЕКИСТОН РЕСПУБЛИКАСИДА СОЛИҚ ТЎЛОВЧИЛАРНИНГ ИДЕНТИФИКАЦИЯ РАҚАМЛАРИНИ БЕРИШ ВА ҚЎЛЛАШ ТИЗИМИ ТЎҒРИСИДА». www.lex.uz. Retrieved 23 June 2016.

External links[edit]

- VIES, European «VAT Information Exchange System».

Публикация

Вопросы европейского НДС, а также связанные с ним вопросы по получению VAT номера, очень часто возникают у предпринимателей, осуществляющих экспортно-импортные поставки товаров как внутри ЕС, так и за его пределы, а также при оказании услуг клиентам на территории ЕС.

Помимо классической реализации товаров через розничные точки, сегодня большую популярность набирают интернет-магазины: когда товары находятся на складе в одной стране, при этом после оформления заказа через сайт товар направляется непосредственно потребителю, который может находиться в любой другой стране ЕС или за его пределами.

Не меньшей популярностью сегодня могут похвастаться и интернет услуги: сайты знакомств, образовательные интернет-площадки, сайты, предоставляющие видео-, аудио- и фотоконтент, электронные площадки, на которых пользователи имеют возможность найти друг друга и согласовать условия по оказанию логистических услуг, поиску специалистов и многое другое.

При этом практически во всех перечисленных выше случаях будут возникать обязательства по расчету и уплате НДС, соответственно появится необходимость в получении VAT номера. Многие предприниматели сталкиваются с определенными сложностями при регистрации в качестве плательщика НДС (получении VAT номера), ведь, несмотря на гармонизированные правила НДС в ЕС, каждая отдельная страна имеет свои местные требования к регистрации по НДС и свои внутренние ставки.

Value Added Tax Identification Number (VAT или, как его еще иногда называют, VATIN) – это уникальный номер, который идентифицирует налогооблагаемое лицо (бизнес) или необлагаемое налогом юридическое лицо, зарегистрированное в качестве плательщика НДС.

Таким образом, VAT номер необходим в том случае, когда деятельность связана с начислением и уплатой НДС.

Следует напомнить, что НДС – это косвенный налог, налог на потребление. Он применяется к более или менее всем товарам и услугам, покупаемым или приобретаемым для использования или потребления.

Нет. Каждая страна ЕС выдает свой собственный национальный номер плательщика НДС.

VAT номера в странах ЕС различаются в зависимости от страны, в которой налогоплательщик регистрируется в качестве плательщика НДС. VAT номер обычно состоит из 2 букв, обозначающих государство, и кода, состоящего из 8 – 12 цифр.

Ниже приведены примеры VAT номеров по странам-членам ЕС.

Не стоит путать такие понятия как идентификационный номер (Tax Identification Code – TIC или Tax Identification Number – TIN) и VAT номер налогоплательщика.

TIN номер присваивается однократно при регистрации юридического лица. Это один из основных реквизитов, который используется в разных документах, таких как счета-фактуры, платежные поручения (налоги и страховые взносы), заявления и документы в налоговую инспекцию.

VAT номер, в свою очередь, необходим только в том случае, если юридическое лицо подпадает под требования регистрации для целей уплаты НДС.

Налоговый идентификационный номер (TIN) на Кипре состоит из 8 цифр и 1 буквы, в то время как VAT номер состоит из 2х букв 8 цифр и еще 1 буквы, что в целом несложно перепутать.

Кроме того, если налогоплательщик ведет внешнеэкономическую деятельность на территории ЕС, то он также столкнется с таким понятием как EORI номер, который необходим для прохождения таможни.

EORI – это уникальный номер (код) идентификации субъекта предпринимательской деятельности Европейского Союза в единой централизованной базе данных предприятий, которые ведут внешнеэкономическую деятельность на территории ЕС.

EORI номер представлен 2 буквами, обозначающими государство, 10 цифрами и снова 5 буквами. Например: UA1234567890ASDFG.

Иностранные компании, как из ЕС, так и не входящие в зону ЕС, могут работать в любой стране ЕС без необходимости формирования местных компаний и филиалов, зарегистрировавшись в качестве плательщика НДС.

Если юридическое лицо, осуществляющее хозяйственную деятельность в ЕС, поставляет товары или услуги другому юридическому или физическому лицу, то такое юридическое лицо в зависимости от конкретных обстоятельств может/обязано зарегистрироваться в местных налоговых органах, взимать налог с покупателей и подавать отчетность по НДС.

Кроме того, страны ЕС самостоятельно устанавливают размер порогового значения и сроки, необходимые для регистрации в качестве плательщика НДС.

Отдельные пороговые значения могут быть предусмотрены для дистанционных продаж при приобретении товаров и услуг между странами ЕС.

Кипр – стоимость налогооблагаемых сделок за 30 дней составляет 15 600 евро или прибыль за последние 12 месяцев торговли составила не менее 15 600 евро.

Венгрия – порог отсутствует, за исключением дистанционной торговли, для которой он составляет 12 000 000 форинтов (примерно 48 000 евро).

Польша – годовой оборот не превышает эквивалента 40 000 евро в национальной валюте.

Юридические лица, предлагающие свои услуги через каналы электронной связи конечным потребителям на территории ЕС, не являющимися плательщиками НДС, обязаны выбрать юрисдикцию в составе ЕС, чтобы зарегистрироваться в ней в качестве плательщика НДС и отчитываться по нему.

До начала регистрации и получения VAT номера необходимо определиться, у кого и в какой юрисдикции будут возникать обязательства по уплате НДС.

Такие обязательства в первую очередь зависят от вида поставки – товар или услуга, а также от того, кто будет выступать получателем услуги – юридическое лицо (бизнес – бизнесу / B2B) или конечный потребитель (бизнес – конечному клиенту / B2C).

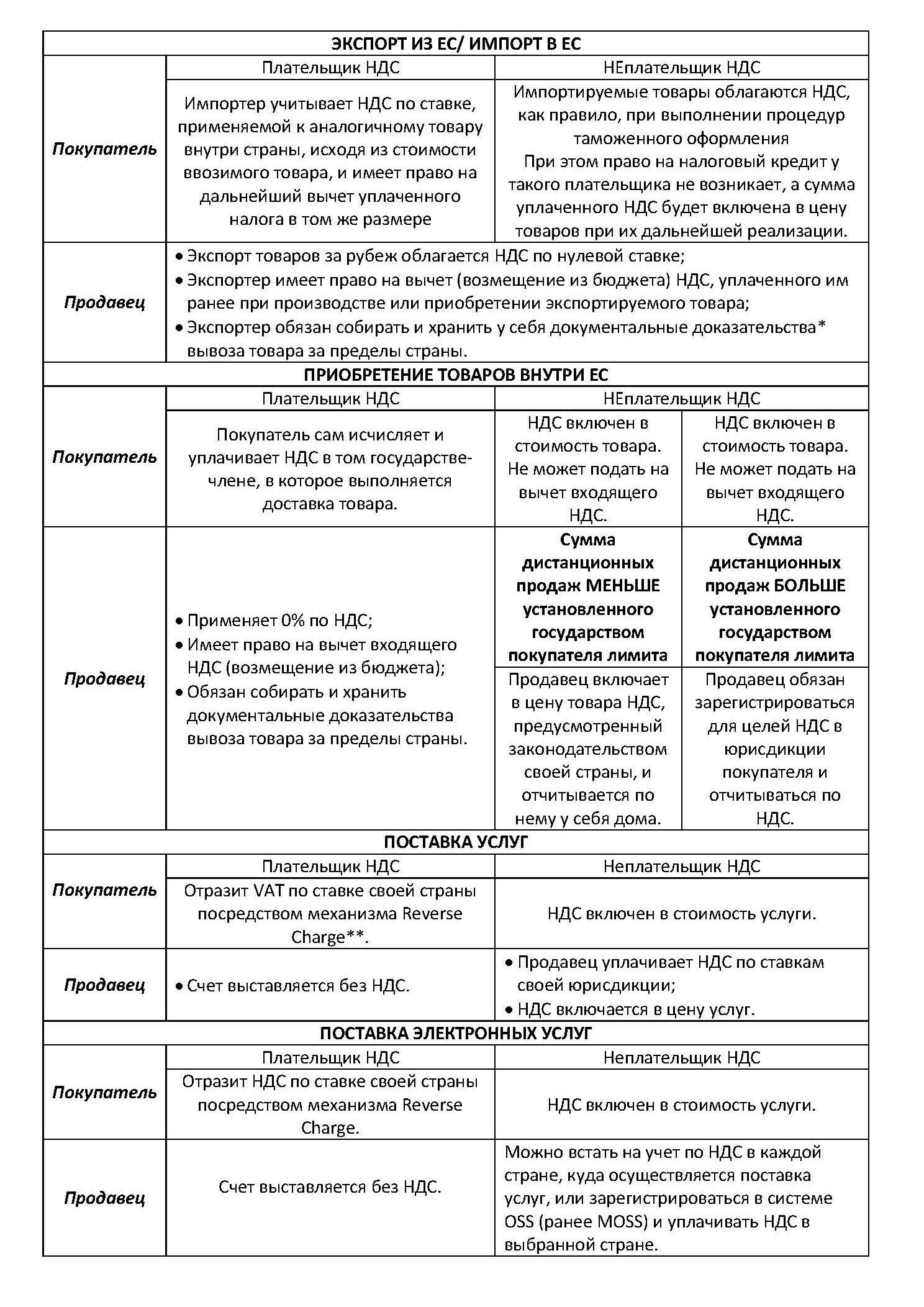

Согласно Директиве 2006/112/EC (далее – Директива) выделяются 4 типа налогооблагаемых операций для целей НДС (в каждом типе есть еще 2 подтипа: B2B и B2C).

По общему правилу при поставке товаров обязательства по уплате НДС возникают по месту поставки, но определение места поставки зависит от множества факторов и условий.

По общему правилу обязательства по уплате НДС будут возникать по месту поставки товара.

Представим, что компания, зарегистрированная в Венгрии, собирается приобрести товар у компании, зарегистрированной в Литве, и продавать данный товар в Италии. При этом склад, на который будет транспортироваться данный товар, будет находиться также в Италии (товар на территорию Венгрии заходить не будет). В этом случае венгерская компания должна будет встать на VAT учет в Италии, начислить его и отобразить в отчетности вычет на эту же сумму. Фактической уплаты VAT не происходит.

В данном случае необходимо сравнивать суммы сделок от продаж с порогами для целей регистрации по НДС в каждой юрисдикции. Если сумма сделок превышает установленный порог, то необходимо будет зарегистрироваться для целей уплаты НДС в местных налоговых органах.

Если пороги по сделкам для целей регистрации по НДС превышены в нескольких юрисдикциях, то зарегистрироваться по НДС придется во всех юрисдикциях, где такой порог превышен.

Импортируемые товары облагаются НДС, как правило, при выполнении процедур таможенного оформления в целях выпуска товара в свободное обращение. Импортер уплачивает НДС по ставке, применяемой к аналогичному товару внутри страны исходя из стоимости ввозимого товара, и имеет право на дальнейший вычет уплаченного НДС в том же размере.

По общему правилу, услуги B2B облагаются НДС по месту нахождения заказчика (получателя) услуг (Destination principle).

Если услуги оказаны неплательщику НДС, то услуга облагается по принципу происхождения (Origin principle), то есть местом поставки услуг будет считаться место регистрации бизнеса поставщика.

В случае, когда мы говорим про оказание услуг, также необходимо понимать, что услуги условно можно разделить на 2 вида – классические услуги (в нашем понимании), такие как консультационные, юридические, бухгалтерские, аудиторские, инжиниринговые, рекламные, маркетинговые услуги, услуги по обработке информации и т.д., и электронные услуги – поставка видео, музыки, игр, лотерей и других азартных игр, услуги веб-сайтов, программные услуги (предоставляемые через Интернет), поставка дистанционного обучения (автоматизированное дистанционное обучение), предоставление текстов, изображений и баз данных.

Таким образом, для того, чтобы определить, будут ли возникать обязательства по НДС в ЕС, необходимо провести краткий анализ своей деятельности по следующим аспектам:

- Будет ли деятельность носить экспортный / импортный характер или осуществляться внутри ЕС? Иными словами, где находятся продавец и покупатель – в ЕС или за его пределами?

- Ваш клиент – юридическое лицо (B2B) или конечный потребитель (B2C)? В случае работы с юридическим лицом необходимо запрашивать у Вашего контрагента VAT номер, так как юридический статус не указывает на то, что контрагент является плательщиком НДС в стране своей регистрации. Если контрагент не может предоставить VAT номер по какой-либо причине, то такая сделка будет рассматриваться как сделка с конечным потребителем.

- Речь идет о поставке товаров или оказании услуг?

- Какова юрисдикция покупателя? Особенно важно учитывать юрисдикции покупателей при работе с конечными потребителями, так как в этом случае обязанность по исчислению и уплате НДС возлагается на продавца.

- Сумма продаж превышает лимит, установленный страной покупателя для целей регистрации по НДС? Это необходимо в случае приобретения товаров / услуг внутри сообщества, а также при оказании электронных услуг.

Ниже представлена краткая сводная таблица по обязательствам по НДС в ЕС. В таблице приведены общие правила НДС в ЕС (правила значительно упрощены для наглядности и общего понимания, а также не учтены исключения). Каждый случай уникален и требует отдельного детального анализа.

Под неплательщиками НДС понимаются конечные потребители и юридические лица, незарегистрированные в качестве плательщиков НДС, или непредоставившие свой номер регистрации по НДС.

* Таможенные декларации, транспортные накладные и сопутствующая документация (деловая переписка, контракты, расписки и т.п.).

** Reverse Charge — это механизм учета НДС по операциям при поставке услуг, когда местом поставки таких услуг является страна получателя.

Для применения этого механизма между контрагентами должны быть соблюдены следующие условия:

- контрагенты должны быть из разных государств;

- место поставки услуг совпадает с местом регистрации получателя услуг в государстве, входящем в состав ЕС;

- получатель услуг должен быть плательщиком НДС.

При соблюдении этих условий поставщик услуг выставляет инвойс без НДС, а обязательство отчитаться по нему переходит к получателю услуг. Получатель на сумму услуги начисляет НДС по ставке своей страны и тут же указывает ее к налоговому вычету. Фактической уплаты налога не происходит, операция отражается исключительно в отчетности по НДС.

Упрощенная система регистрации по НДС применяется только при оказании электронных услуг.

Под электронными услугами понимаются услуги, поставляемые через Интернет или электронные сети, которые могут в основном предоставляться автоматически с минимальным вовлечением людей и предоставление которых невозможно без информационных технологий.

- услуга отличается от физической поставки товара;

- основана на информационных технологиях;

- предоставляется электронным способом, через Интернет, медный или оптоволоконный кабель, а также по радиоканалу или через спутники;

- поставка практически полностью автоматизирована.

Особенностью предоставления таких услуг является переход на принцип «по месту назначения», то есть местом поставки таких услуг считается место нахождения получателя услуг.

Для упрощения администрирования и отчетности по НДС поставщик электронных услуг может избежать необходимости постановки на налоговый учет в каждой из стран ЕС, где находятся клиенты компании, и выбрать использование системы MOSS.

Данная система позволяет компании зарегистрироваться для целей НДС по электронным услугам только в одной стране ЕС по своему выбору.

Налоговые органы этой страны самостоятельно информируют и переводят платежи в страны нахождения потребителей услуг на основе информации, указанной в декларации. Для этих целей в декларации указываются суммы продаж по каждой стране и рассчитывается НДС, исходя из ставки налога в каждой такой стране.

Законодательство ЕС устанавливает, что стандартная ставка НДС не может быть меньше 15%, а льготная меньше 5% (на строго определенные списки товаров и услуг). Сами ставки и списки товаров и услуг с льготными ставками устанавливаются каждой страной.

В настоящий момент самая низка ставка по НДС в ЕС равна 17% и применяется в Люксембурге, а самая высокая в Венгрии и составляет 27%. Со ставками по НДС в других странах членах ЕС можно ознакомиться в таблице ниже.

|

Страна |

Стандартная ставка по НДС |

|

Австрия |

20% |

|

Бельгия |

21% |

|

Болгария |

20% |

|

Кипр |

19% |

|

Чехия |

21% |

|

Германия |

19% |

|

Дания |

25% |

|

Эстония |

20% |

|

Испания |

21% |

|

Финляндия |

24% |

|

Франция |

20% |

|

Греция |

24% |

|

Хорватия |

25% |

|

Венгрия |

27% |

|

Ирландия |

23% |

|

Италия |

22% |

|

Литва |

21% |

|

Люксембург |

17% |

|

Латвия |

21% |

|

Мальта |

18% |

|

Нидерланды |

21% |

|

Польша |

23% |

|

Португалия |

23% |

|

Румыния |

19% |

|

Швеция |

25% |

|

Словения |

22% |

|

Словакия |

20% |

Запрашивать VAT номер необходимо для корректного исчисления и уплаты НДС. В случае, если контрагентом будет выступать лицо – плательщик НДС, но при этом продавец не сможет получить его VAT номер, все операции с данным контрагентом необходимо будет учитывать как операции с конечным потребителем – неплательщиком НДС.

В ЕС идентификационный номер VAT можно проверить на официальном сайте VIES (VAT Information Exchange System). Это общеевропейская система обмена информацией по действительности VAT номеров компаний, зарегистрированных в ЕС. Также через VIES передается информация о внутрисоюзных поставках, которые освобождаются от налогообложения.

В начале 2021 года Великобритания вышла из состава ЕС, в связи с чем гармонизированные правила и нормы ЕС больше не распространяются на Великобританию, в частности и правила в отношении НДС. Для целей НДС Великобритания в настоящее время рассматривается как любое иное третье государство, не входящее в ЕС.

В Великобритании лицо обязано зарегистрироваться для целей НДС в случае, если в любой 12 месячный период товарооборот превысит 85 000 фунтов (примерно 100 000 евро).

При оказании электронных услуг потребителям, которые находятся в Великобритании, с 1 января 2021 года больше нельзя воспользоваться системой OSS. Это значит, что в случае, если потребители электронных услуг будут находиться как на территории ЕС, так и в Великобритании, необходимо будет регистрироваться для целей НДС, как в ЕС, так и в Великобритании.

Поделиться в социальных сетях:

Skip to content

- Домашняя страница

- О Нас

- О Нас

- Практики

- Корпоративное право

- Налоговое право

- Игорное право

- IT право

- IP право

- Миграционное право

- Контрактное право

- FinTech

- Семейное право

- Услуги

- Банковские счета

- Регистрация компаний

- Европа

- Болгария

- Великобритания

- Германия

- Ирландия

- Кипр

- Латвия

- Литва

- Люксембург

- Мальта

- Нидерланды

- Острове Мэн

- Польша

- Сербия

- Словакия

- Финляндия

- Франция

- Черногория

- Чехия

- Швейцария

- Швеция

- Эстония

- Америка

- Аргентина

- БВО

- Канада

- Коста-Рика

- Монтсеррат

- Сент Винсент

- США

- Уругвай

- Азия

- Грузия

- Гонконг

- Индия

- Лабуан

- Макао

- ОАЭ

- Сингапур

- Таиланд

- Турция

- Южная Корея

- Африка

- Маврикий

- Сейшелы

- Океания

- Австралия

- Новая Зеландия

- Европа

- Бизнес в Эмиратах (ОАЭ)

- Бизнес в США

- Бизнес в Индии

- Контракты

- Эмиграция

- База знаний

- Статьи

- Глоссарий

- Налог на прибыль

- Контакты

- Открыть компанию

Что такое номер VAT, кому и для чего его нужно получить?

При осуществлении налогооблагаемых операций в странах, где существует НДС

В среднем 4-14 дней в зависимости от страны получения

Всем лицам, осуществляющим налогооблагаемые операции в странах, где действует система НДС, при достижении определенных условий

Обновлено: 29.07.21

Определение

Номер VAT — это зарегистрированный идентификационный номер, существующий в странах с налоговыми системами, в которых используется налог на добавленную стоимость — НДС (VAT). Это уникальный номер, который идентифицирует налогооблагаемое физическое или юридическое лицо или необлагаемое налогом юридическое лицо, которое зарегистрировано в целях налогообложения НДС.

При купле-продаже товаров и (или) оказании услуг на территории страны, в налоговой системе которых существует НДС, компании должны зарегистрироваться в VAT-департаментах, после чего им будет присвоен номер VAT.

Важно:

Номер VAT — не совпадает с налоговым номером компании, который присваивается компаниям во многих юрисдикциях. Номер VAT используется исключительно для целей налогообложения компаний в части НДС.

Номер VAT состоит из разного количества символов, зависящих от страны выдачи номера. Номер VAT должен быть указан на всех налоговых и отчетных декларациях, подаваемых в налоговые органы. По номеру VAT возможно отследить, сколько налогов необходимо уплачивать от покупок и продаж компании.

Интересно:

В номере VAT первые 2 знака — это обычно аббревиатура страны, на территории которой номер был выдан. Например, если страна выдачи — Франция, то номер VAT начнется с букв FR, если Дания — DK, Швеция — SE, Германия — DE и так далее.

Общая информация

Номера VAT наиболее часто ассоциируются со странами Европейского Союза, однако существуют во множестве других стран по всему миру в целях налогообложения. Аббревиатуры VAT номеров могут отличаться от страны к стране, однако общая суть всех VAT номеров сводится к идентификации лица в целях налогообложения. Посмотреть, как в различных странах называется номер VAT можно на официальных источниках страны. Например, для стран Евросоюза эту информацию можно проверить здесь.

В целях предотвращения мошенничества, VAT номер каждой компании может быть проверен на официальном сайте Европейской Комиссии (European Commission). На сайте можно выбрать любую страну ЕС, ввести номер и проверить его достоверность и действительность. Информация на сайте подтверждает, что номер назначен в настоящее время, является действующим и может предоставлять идентификационные данные объекта, которому был присвоен.

Важно:

Не вся информация может быть доступна, так как строгость национального законодательства о защите персональных данных в различных странах отличается.

Кому может быть присвоен номер VAT

Номер, как правило, может быть присвоен всем лицам, осуществляющим налогооблагаемые операции на территории страны, где действует система НДС, при достижении необходимых значений и показателей, установленных на национальном уровне этой страны.

Например, в отношении номера VAT в странах Европейского Союза, необходимо обратиться к Директиве 2006 года об НДС, где в статье 214 сказано, что идентификационный номер VAT необходимо получить всем лицам, которые осуществляют реализацию товаров, оказывают услуги, приобретают товары и услуги или осуществляют импортирование товаров на территории ЕС. Необходимо также достижение пороговых значений по сумме налогооблагаемых операций.

Важно:

Данные положения могут не распространяться на лиц, которые осуществляют указанные действия на разовой, не постоянной основе.

Процедура получения номера VAT

Сама по себе регистрация компании в стране, где действует система НДС, не означает необходимость получения номера VAT. Единые значения, определяющие необходимость его получения, определить сложно, так как требуется изучить законодательство конкретной страны, однако в большинстве случаев требование о становлении на VAT учет появляется при достижении определенных порогов: например, в странах ЕС НДС подлежит уплате при достижении порога общей стоимости приобретенных товаров не менее 10 000 евро в течение года. Подобные пороговые значения существуют в каждой стране в соответствии с положениями национального законодательства.

Процедура получения номера VAT во всех доступных странах по общему правилу простая и быстрая. Однако стоит учитывать, что страны могут требовать соблюдения различных условий для получения номера. Например, для получения номера VAT на территории Кипра, от компании требуются следующие документы:

- Предоставить реальный договор, подтверждающий наличие налогооблагаемых операций;

- Предоставить один или несколько инвойсов с контрагентами.

Обязательным основанием для получения VAT номера на Кипре является превышение суммы налогооблагаемых операций 15 600 евро за год или ожидание его превышения в следующие 30 дней; если налогоплательщик осуществляет облагаемые по нулевой ставке поставки товаров; и при соблюдении некоторых других условий.

Подача формы для постановки на VAT учет осуществляется в электронной форме.

Интересно:

Если компания работает с контрагентами из стран Европейского Союза, то при получении номера VAT в Европейском Союзе компания получает право вычесть VAT при проведении торговых операций и при оказании различных услуг. Если же номер VAT отсутствует, то к цене договора добавляется VAT по ставке страны продавца.

Важно:

Каждая страна присваивает свой собственный уникальный номер VAT.

Это означает, что бизнес, поставляющий товары или услуги в нескольких странах, при соблюдении некоторых условий будет обязан получить номер VAT в каждой из этих стран.

Срок получения номера VAT

Сроки получения VAT в конкретной стране можно уточнить у наших специалистов, которые сориентируют также и по иным деталям. В среднем, срок получения VAT номера занимает не более 14 рабочих дней.

Заключение

Компания GFLO Consultancy оказывает полный спектр корпоративных услуг для бизнеса и может помочь с получением VAT номера для компании в любой точке мира. Если Вы не уверены, требуется ли Вашей компании номер VAT, или хотите его получить — специалисты GFLO Consultancy с радостью помогут Вам в решении любого вопроса, напишите нам!

Please specify details

Пожалуйста, заполните форму, и мы свяжемся с Вами!

Если информация оказалась полезной, Вы можете поделиться статьей:

Похожие записи

Page load link

Общие положения

На сайте используются куки для улучшения пользовательского опыта. Файлы куки хранятся в Вашем браузере и используются для того, чтобы, например, узнать Вас при повторном посещении сайта или помогают нам понять, какие страницы сайта вызывают наибольший интерес.

Обязательные куки-файлы

Обязательные куки-файлы должны быть всегда включены для того, чтобы мы могли сохранить Ваши предпочтения в отношении самих же куки-файлов.

Куки-файлы третьих лиц

Этот сайт использует Google Analytics, Facebook Pixel и Yandex.Metrika для сбора анонимной информации (например количество посетителей сайта, определение самых популярных страниц сайта).

КОМУ И ЗАЧЕМ НУЖНО ПОЛУЧАТЬ НОМЕР VAT

Многие хотят

зарегистрировать свой бизнес

за границей, особенно в европейских странах, но у них возникают сомнения из-за незнакомых схем налогообложения. Граждане СНГ наслышаны о строгости, с которой в Европе проверяют сдачу отчетностей, и опасаются штрафов и других проблем.

Действительно, уклонение от налогов в Европе недопустимо – за этим пристально следят. Но есть и существенное преимущество в виде полной прозрачности принципов расчета, а также реальной возможности законно уменьшить уплачиваемую сумму — в том числе можно рассчитывать на возврат VAT. Достаточно единожды разобраться в этой теме или нанять специалистов, которые будут сдавать декларации, и

бизнес за границей

будет развиваться спокойно и без штрафов.

Многие хотят

зарегистрировать свой бизнес

за границей, особенно в европейских странах, но у них возникают сомнения из-за незнакомых схем налогообложения. Граждане СНГ наслышаны о строгости, с которой в Европе проверяют сдачу отчетностей, и опасаются штрафов и других проблем.

Действительно, уклонение от налогов в Европе недопустимо – за этим пристально следят. Но есть и существенное преимущество в виде полной прозрачности принципов расчета, а также реальной возможности законно уменьшить уплачиваемую сумму — в том числе можно рассчитывать на возврат VAT. Достаточно единожды разобраться в этой теме или нанять специалистов, которые будут сдавать декларации, и

бизнес за границей

будет развиваться спокойно и без штрафов.

Что такое номер VAT?

Аббревиатура VAT расшифровывается как «Value Added Tax» и считается аналогом привычного НДС. Это косвенный налог, который взимается в казну государства и рассчитывается от надбавки к стоимости товара или услуги, установленной предпринимателем.

VAT – налог на потребление. Соответственно, платить его должны лишь с тех видов бизнеса, которые предоставляют услуги или товары, относящиеся к потребительским (подробнее о видах услуг и товарах вы можете прочитать в

нашей статье про ecommerce

). НДС – налог более общий, у него отсутствует такое ограничение. Но в упрощённом варианте их обычно приравнивают друг к другу.

VAT является «составным», в нём учитываются все этапы продажи товара. Это означает, что даже если товар перекупили трижды, установленный процент будет вычтен по частям с дохода каждого продавца. Конечный потребитель переплатит только сумму, соответствующую установленной ставке. В ЕС это 17-25%, в зависимости от страны.

Аббревиатура VAT расшифровывается как «Value Added Tax» и считается аналогом привычного НДС. Это косвенный налог, который взимается в казну государства и рассчитывается от надбавки к стоимости товара или услуги, установленной предпринимателем.

VAT – налог на потребление. Соответственно, платить его должны лишь с тех видов бизнеса, которые предоставляют услуги или товары, относящиеся к потребительским (подробнее о видах услуг и товарах вы можете прочитать в

нашей статье про ecommerce

). НДС – налог более общий, у него отсутствует такое ограничение. Но в упрощённом варианте их обычно приравнивают друг к другу.

VAT является «составным», в нём учитываются все этапы продажи товара. Это означает, что даже если товар перекупили трижды, установленный процент будет вычтен по частям с дохода каждого продавца. Конечный потребитель переплатит только сумму, соответствующую установленной ставке. В ЕС это 17-25%, в зависимости от страны.

Номер VAT на английском языке называется Value Added Tax Identification Number или, как его иногда пишут сокращённо, VATIN. Номер используется для идентификации юридического лица, которое зарегистрировано как плательщик НДС.

Изучая налоги в Европе, нельзя обобщать все правила их уплаты. В каждой стране ЕС – свой процесс регистрации и свои нюансы системы налогообложения. Одному и тому же плательщику будут присваиваться разные номера в зависимости от государства. В кодировку входят:

- две первые буквы – это обозначение страны;

- код от 8 до 12 цифр.

Существует также идентификационный номер налогоплательщика, который обозначается как TIN или TIC. Его часто путают с VAT, но это разные вещи.

TIN – номер из списка основных реквизитов, он присваивается всем юридическим лицам один раз, при регистрации.

VAT же нужен только в том случае, если предпринимательская деятельность организации попадает под требования по уплате налога на добавленную стоимость. При этом номера могут быть очень похожими, в том числе различаться всего на 1-2 символа – это еще одна причина частой путаницы, однако чтобы успешно платить налоги за рубежом, нужно разбираться в подобных различиях.

VAT нужен налогоплательщику для следующих целей:

- Обычно его запрашивают бизнес-партнёры в целях правильного исчисления налога на добавленную стоимость.

- Наличие номера VAT необходимо для соблюдения законодательства. Регистрация в качестве плательщика этого налога обязательна, если товары или услуги считаются потребительскими.

- Номер понадобится также для того, чтобы получить вычет НДС, что возможно для ряда финансовых операций.

Номер VAT на английском языке называется Value Added Tax Identification Number или, как его иногда пишут сокращённо, VATIN. Номер используется для идентификации юридического лица, которое зарегистрировано как плательщик НДС.

Изучая налоги в Европе, нельзя обобщать все правила их уплаты. В каждой стране ЕС – свой процесс регистрации и свои нюансы системы налогообложения. Одному и тому же плательщику будут присваиваться разные номера в зависимости от государства. В кодировку входят:

- две первые буквы – это обозначение страны;

- код от 8 до 12 цифр.

Существует также идентификационный номер налогоплательщика, который обозначается как TIN или TIC. Его часто путают с VAT, но это разные вещи.

TIN – номер из списка основных реквизитов, он присваивается всем юридическим лицам один раз, при регистрации.

VAT же нужен только в том случае, если предпринимательская деятельность организации попадает под требования по уплате налога на добавленную стоимость. При этом номера могут быть очень похожими, в том числе различаться всего на 1-2 символа – это еще одна причина частой путаницы, однако чтобы успешно платить налоги за рубежом, нужно разбираться в подобных различиях.

VAT нужен налогоплательщику для следующих целей:

- Обычно его запрашивают бизнес-партнёры в целях правильного исчисления налога на добавленную стоимость.

- Наличие номера VAT необходимо для соблюдения законодательства. Регистрация в качестве плательщика этого налога обязательна, если товары или услуги считаются потребительскими.

- Номер понадобится также для того, чтобы получить вычет НДС, что возможно для ряда финансовых операций.

Как работать с VAT из СНГ?

При высоких финансовых оборотах в случае сделок b2b, а для нефизических товаров и услуг – при любых доходах юрлица, VAT выплачивается той стране, в которой находится конечный потребитель. При этом не имеет значения, резидентом какой страны является организация.

Как работать с VAT из СНГ?

При высоких финансовых оборотах в случае сделок b2b, а для нефизических товаров и услуг – при любых доходах юрлица, VAT выплачивается той стране, в которой находится конечный потребитель. При этом не имеет значения, резидентом какой страны является организация.

Поэтому регистрировать VAT можно и нужно не только если ваша компания оформлена за рубежом. Номер также понадобится тем, кто формально ведет деятельность в РФ или другой стране СНГ, но продаёт товары или оказывает услуги

гражданам и организациям государств ЕС

. Приведем конкретные примеры:

Пример 1

Компания зарегистрирована в СНГ и занимается продажей потребительских товаров. Она выходит на международный рынок посредством торговли через

маркетплейсы

мирового масштаба и начинает совершать продажи компаниям нескольких стран ЕС.

Когда ее оборот достигнет минимальной суммы налогообложения для конкретного государства, нужно будет зарегистрировать VAT в этой стране. Это можно сделать заранее, не дожидаясь дохода в пределах определенных значений — в большинстве юрисдикций система налогообложения предусматривает такой вариант получения номера VAT.

Пример 2

Предприниматель из СНГ регистрирует свою компанию в Великобритании для снижения налоговой нагрузки или более удобного ведения бизнеса. После достижения минимальной суммы оборота с каждой продажи нужно отчислять налог в казну того государства, где числится организация. С этого момента юридическое лицо должно быть зарегистрировано в качестве плательщика VAT.

После достижения оборота примерно в 10 000 евро (сумма разная для каждой страны) нужно уплачивать налог уже в те страны, куда были проданы товары или услуги, но это касается только продаж организациям. По физическим лицам доходы по-прежнему выплачиваются государству, резидентом которого является компания-продавец.

Поэтому регистрировать VAT можно и нужно не только если ваша компания оформлена за рубежом. Номер также понадобится тем, кто формально ведет деятельность в РФ или другой стране СНГ, но продаёт товары или оказывает услуги

гражданам и организациям государств ЕС

. Приведем конкретные примеры:

Пример 1

Компания зарегистрирована в СНГ и занимается продажей потребительских товаров. Она выходит на международный рынок посредством торговли через

маркетплейсы

мирового масштаба и начинает совершать продажи компаниям нескольких стран ЕС.

Когда ее оборот достигнет минимальной суммы налогообложения для конкретного государства, нужно будет зарегистрировать VAT в этой стране. Это можно сделать заранее, не дожидаясь дохода в пределах определенных значений — в большинстве юрисдикций система налогообложения предусматривает такой вариант получения номера VAT.

Пример 2

Предприниматель из СНГ регистрирует свою компанию в Великобритании для снижения налоговой нагрузки или более удобного ведения бизнеса. После достижения минимальной суммы оборота с каждой продажи нужно отчислять налог в казну того государства, где числится организация. С этого момента юридическое лицо должно быть зарегистрировано в качестве плательщика VAT.

После достижения оборота примерно в 10 000 евро (сумма разная для каждой страны) нужно уплачивать налог уже в те страны, куда были проданы товары или услуги, но это касается только продаж организациям. По физическим лицам доходы по-прежнему выплачиваются государству, резидентом которого является компания-продавец.

Штрафы грозят в следующих случаях:

- Бизнес уже прошел порог максимально допустимого оборота, при котором можно торговать или предоставлять услуги без отчисления налога VAT, но по-прежнему не провел соответствующую регистрацию.

- Не сдана вовремя декларация.

- Налог не уплачен в установленный срок.

- Неправильно рассчитана сумма налога.

Поскольку приходится работать с разными юрисдикциями, многим описанный процесс и соблюдение всех правил кажутся слишком сложными. На самом деле принцип почти одинаковый, и всё, что нужно – вовремя зарегистрировать номер VAT, вовремя перейти на уплату налога другой стране, а также держать под рукой таблицу ставок и правила заполнения отчетности и деклараций со сроками их сдачи и уплаты.

Если на всё это нет времени, специализированные компании могут выполнять такую работу за небольшую плату — многие предприниматели практикуют именно такой подход.

Штрафы грозят в следующих случаях:

- Бизнес уже прошел порог максимально допустимого оборота, при котором можно торговать или предоставлять услуги без отчисления налога VAT, но по-прежнему не провел соответствующую регистрацию.

- Не сдана вовремя декларация.

- Налог не уплачен в установленный срок.

- Неправильно рассчитана сумма налога.

Поскольку приходится работать с разными юрисдикциями, многим описанный процесс и соблюдение всех правил кажутся слишком сложными. На самом деле принцип почти одинаковый, и всё, что нужно – вовремя зарегистрировать номер VAT, вовремя перейти на уплату налога другой стране, а также держать под рукой таблицу ставок и правила заполнения отчетности и деклараций со сроками их сдачи и уплаты.

Если на всё это нет времени, специализированные компании могут выполнять такую работу за небольшую плату — многие предприниматели практикуют именно такой подход.

Кому может быть присвоен номер VAT?

Для получения номера VAT не требуется каких-либо особых условий: единственное, что нужно учитывать – это правила, установленные в той стране, где юридическое лицо хочет зарегистрироваться в качестве налогоплательщика.

Основное требование, которое предъявляет налоговая служба в большинстве европейских стран можно обозначить следующим образом: VAT должны получить те, кто занимается импортом, закупает товары, а также предоставляет услуги или занимается торговлей, с поправкой на то, что речь идёт исключительно об услугах или товарах, относящихся к потребительским.

Кому может быть присвоен номер VAT?

Для получения номера VAT не требуется каких-либо особых условий: единственное, что нужно учитывать – это правила, установленные в той стране, где юридическое лицо хочет зарегистрироваться в качестве налогоплательщика.

Основное требование, которое предъявляет налоговая служба в большинстве европейских стран можно обозначить следующим образом: VAT должны получить те, кто занимается импортом, закупает товары, а также предоставляет услуги или занимается торговлей, с поправкой на то, что речь идёт исключительно об услугах или товарах, относящихся к потребительским.

Нюансы, с которыми может столкнуться юридическое лицо при получении VAT:

- Обычно устанавливается минимальная сумма дохода, по достижении которой нужно получить номер VAT. Делать это раньше необходимости нет. Но есть и максимальная сумма, после которой получение номера становится обязательным. Например, для Великобритании это оборот в 85 тысяч фунтов стерлингов.

- Если предоставление услуг или продажа товаров производятся на разовой основе, предприниматель может быть освобождён от необходимости регистрации VAT.

Нюансы, с которыми может столкнуться юридическое лицо при получении VAT:

- Обычно устанавливается минимальная сумма дохода, по достижении которой нужно получить номер VAT. Делать это раньше необходимости нет. Но есть и максимальная сумма, после которой получение номера становится обязательным. Например, для Великобритании это оборот в 85 тысяч фунтов стерлингов.

- Если предоставление услуг или продажа товаров производятся на разовой основе, предприниматель может быть освобождён от необходимости регистрации VAT.

Как получить номер VAT?

Если бизнесмен пришел к выводу, что деятельность его компании требует не просто регистрации в качестве налогоплательщика, но и получения номера VAT, для начала ему нужно изучить правила именно того государства, резидентом которого является фирма. В случаях, когда это вызывает затруднения, либо нет времени разбираться самостоятельно, можно обратиться за профессиональной консультацией в организацию соответствующего профиля в своей стране. Там определят и то, нужен ли VAT в конкретном случае, и то, как именно его зарегистрировать.

Поскольку многие правила схожи, есть приблизительный порядок получения номера. Пошагово процесс выглядит так:

- Зарегистрироваться в качестве налогоплательщика в стране, где открыт бизнес, получить номер TIN и другие реквизиты.

- Дождаться, когда суммарный порог стоимости приобретенных товаров или полученной прибыли достигнет минимума, установленного правительством для получения VAT. Заполнить и подать в электронном виде форму для постановки на учёт. Обычно требуется предоставить следующую информацию: наименование компании, полный перечень утвержденных видов деятельности, список стран для запланированного сотрудничества, предполагаемый размер годового оборота, а также сведения о партнерах. Дополнительно могут запросить документы о регистрации организации, о назначении директора. От директора, в свою очередь, потребуются паспортные данные и заявление на получение номера.

- Если бизнес подразумевает международные платежи внутри ЕС, нужно встать на учёт и получить номер VAT также и в выбранных странах ЕС.

После отправки информация будет проверена, и компанию зарегистрируют в базе данных налоговой службы как плательщика. Предприниматель получит свидетельство, в котором указан его номер; также ему предоставят информацию о том, до какого числа нужно подать первую декларацию по VAT и внести оплату.

Если бизнесмен пришел к выводу, что деятельность его компании требует не просто регистрации в качестве налогоплательщика, но и получения номера VAT, для начала ему нужно изучить правила именно того государства, резидентом которого является фирма. В случаях, когда это вызывает затруднения, либо нет времени разбираться самостоятельно, можно обратиться за профессиональной консультацией в организацию соответствующего профиля в своей стране. Там определят и то, нужен ли VAT в конкретном случае, и то, как именно его зарегистрировать.

Поскольку многие правила схожи, есть приблизительный порядок получения номера. Пошагово процесс выглядит так:

- Зарегистрироваться в качестве налогоплательщика в стране, где открыт бизнес, получить номер TIN и другие реквизиты.

- Дождаться, когда суммарный порог стоимости приобретенных товаров или полученной прибыли достигнет минимума, установленного правительством для получения VAT. Заполнить и подать в электронном виде форму для постановки на учёт. Обычно требуется предоставить следующую информацию: наименование компании, полный перечень утвержденных видов деятельности, список стран для запланированного сотрудничества, предполагаемый размер годового оборота, а также сведения о партнерах. Дополнительно могут запросить документы о регистрации организации, о назначении директора. От директора, в свою очередь, потребуются паспортные данные и заявление на получение номера.

- Если бизнес подразумевает международные платежи внутри ЕС, нужно встать на учёт и получить номер VAT также и в выбранных странах ЕС.

После отправки информация будет проверена, и компанию зарегистрируют в базе данных налоговой службы как плательщика. Предприниматель получит свидетельство, в котором указан его номер; также ему предоставят информацию о том, до какого числа нужно подать первую декларацию по VAT и внести оплату.

В настоящее время действует правило: после превышения планки суммы доходов от бизнеса примерно в 10 000 евро (в Великобритании размер фиксируется в валюте страны, чтобы не было привязки к курсу, и составляет около 8800 фунтов стерлингов) владелец должен платить VAT по ставке страны покупателя, а не страны регистрации. Это касается именно продаж b2b – «от бизнеса к бизнесу». Если же предприниматель продает услуги, сервисы, курсы, программы онлайн – всё, что не имеет физического носителя, то достижение минимального порога выручки не требуется.

В настоящее время действует правило: после превышения планки суммы доходов от бизнеса примерно в 10 000 евро (в Великобритании размер фиксируется в валюте страны, чтобы не было привязки к курсу, и составляет около 8800 фунтов стерлингов) владелец должен платить VAT по ставке страны покупателя, а не страны регистрации. Это касается именно продаж b2b – «от бизнеса к бизнесу». Если же предприниматель продает услуги, сервисы, курсы, программы онлайн – всё, что не имеет физического носителя, то достижение минимального порога выручки не требуется.

Как вывести свой бренд на международный рынок?

Скачайте наш подробный авторский гайд и узнайте, как пошагово начать продавать товары онлайн в Европу и США.

Что такое VIES и как она работает?

Поскольку в большинстве случаев продавец товара или услуги оплачивает VAT стране покупателя, он имеет право уточнить, уплачивается ли этот налог клиентом. Для проверки можно запросить номер, а затем проверить его в единой системе под названием VIES. Эта аббревиатура расшифровывается как «VAT Information Exchange System», что можно перевести как «система для обмена информацией о VAT». Обычно ведение бизнеса в Европе подразумевает периодическое использование этого сервиса.

Что такое VIES и как она работает?

Поскольку в большинстве случаев продавец товара или услуги оплачивает VAT стране покупателя, он имеет право уточнить, уплачивается ли этот налог клиентом. Для проверки можно запросить номер, а затем проверить его в единой системе под названием VIES. Эта аббревиатура расшифровывается как «VAT Information Exchange System», что можно перевести как «система для обмена информацией о VAT». Обычно ведение бизнеса в Европе подразумевает периодическое использование этого сервиса.

Зачем пользоваться VIES:

- Предпринимателю: для проверки торгового партнера в любой стране ЕС – можно узнать, есть ли у него номер VAT.

- Органам Евросоюза: контроль оборота товаров и услуг, отслеживание нарушений со стороны юридических лиц.

Система является единой информационной базой и существует в электронном виде. Каждый предприниматель, получивший номер VAT, должен не только сдавать декларации, но и отсылать отчеты в VIES, причём делать это нужно ежемесячно. В результате там копится вся база данных, которая проходит автоматические проверки в соответствии со сданными декларациями.

В VIES можно не регистрироваться в двух случаях:

1. Если вся деятельность компании ведётся внутри одной страны, и

платежи на расчетный счет из-за границы

не поступают.

2. Если деятельность ведется полностью за пределами ЕС.

В таких случаях Евросоюзу нет смысла отслеживать транзакции и финансы.

Зачем пользоваться VIES:

- Предпринимателю: для проверки торгового партнера в любой стране ЕС – можно узнать, есть ли у него номер VAT.

- Органам Евросоюза: контроль оборота товаров и услуг, отслеживание нарушений со стороны юридических лиц.

Система является единой информационной базой и существует в электронном виде. Каждый предприниматель, получивший номер VAT, должен не только сдавать декларации, но и отсылать отчеты в VIES, причём делать это нужно ежемесячно. В результате там копится вся база данных, которая проходит автоматические проверки в соответствии со сданными декларациями.

В VIES можно не регистрироваться в двух случаях:

1. Если вся деятельность компании ведётся внутри одной страны, и

платежи на расчетный счет из-за границы

не поступают.

2. Если деятельность ведется полностью за пределами ЕС.

В таких случаях Евросоюзу нет смысла отслеживать транзакции и финансы.

Как найти номер VAT в системе VIES?

Для проверки требуется запросить номер у покупателя. Это не требуется при продажах физическим лицам – у них нет регистрации VAT. Проверка номера понадобится, если клиентом является компания.

После получения номера нужно проверить его в VIES. Для этого нужно перейти на официальный сайт Европейской комиссии —

ec.europa.eu

, а потом выполнить дальнейшие действия:

1. Зайти в раздел поиска VAT – его можно найти на сайте в левом столбце. Он называется «VAT Validation».

2. В выпадающем списке выбрать код страны покупателя.

Как найти номер VAT в системе VIES?

Для проверки требуется запросить номер у покупателя. Это не требуется при продажах физическим лицам – у них нет регистрации VAT. Проверка номера понадобится, если клиентом является компания.

После получения номера нужно проверить его в VIES. Для этого нужно перейти на официальный сайт Европейской комиссии —

ec.europa.eu

, а потом выполнить дальнейшие действия:

1. Зайти в раздел поиска VAT – его можно найти на сайте в левом столбце. Он называется «VAT Validation».

2. В выпадающем списке выбрать код страны покупателя.

3. В следующем поле вписать названный им номер. Далее в выпадающем списке выбрать код государства, запрашивающего VAT – это будет страна регистрации компании-продавца.

4. Ввести свой номер в следующем поле.

5. Нажать кнопку проверки – «Verify».

В номерах между блоками цифр не должно быть пробелов и точек: это важно учитывать при заполнении формы. Делать запросы нужно с проверяемого IP-адреса, то есть на сайте VIES он не должен отображаться как «Неизвестный». В противном случае можно получить блокировку.

Если в системе нет сбоев и она готова к работе, сайт выдаст ответ сразу: действителен ли введенный номер или же неверен. «Действительный» номер означает, что всё правильно, и VAT у покупателя имеется. «Неверный» может означать, что такой номер не был присвоен компании, либо что он на данный момент заблокирован.

3. В следующем поле вписать названный им номер. Далее в выпадающем списке выбрать код государства, запрашивающего VAT – это будет страна регистрации компании-продавца.

4. Ввести свой номер в следующем поле.

5. Нажать кнопку проверки – «Verify».

В номерах между блоками цифр не должно быть пробелов и точек: это важно учитывать при заполнении формы. Делать запросы нужно с проверяемого IP-адреса, то есть на сайте VIES он не должен отображаться как «Неизвестный». В противном случае можно получить блокировку.

Если в системе нет сбоев и она готова к работе, сайт выдаст ответ сразу: действителен ли введенный номер или же неверен. «Действительный» номер означает, что всё правильно, и VAT у покупателя имеется. «Неверный» может означать, что такой номер не был присвоен компании, либо что он на данный момент заблокирован.

Получение VAT – соблюдение законов ЕС и возможность снизить налоговую ставку

Если вы планируете работать со странами ЕС и регистрировать там компанию, либо если она уже зарегистрирована, стоит подумать над получением номера VAT. Самый верный шаг – консультация у русскоязычных специалистов в фирмах, занимающихся данным направлением. Это позволит узнать, нужен ли VAT в конкретном случае, и получить помощь в регистрации. В дальнейшем можно получать возврат налога за операции, проведенные внутри ЕС.

Если вас интересует открытие бизнеса за границей,

регистрация торговой марки

, вы хотите зарегистрировать компанию в Евросоюзе быстро и доступно, и вам нужна консультация, рекомендуем к прочтению статью

«Как открыть компанию за рубежом резиденту РФ в условиях санкций»

. Регистрация компании за рубежом позволит вам избежать проблем с приемом платежей из-за границы, а также принесет множество других преимуществ, связанных с развитием бизнеса.

Получение VAT – соблюдение законов ЕС и возможность снизить налоговую ставку

Если вы планируете работать со странами ЕС и регистрировать там компанию, либо если она уже зарегистрирована, стоит подумать над получением номера VAT. Самый верный шаг – консультация у русскоязычных специалистов в фирмах, занимающихся данным направлением. Это позволит узнать, нужен ли VAT в конкретном случае, и получить помощь в регистрации. В дальнейшем можно получать возврат налога за операции, проведенные внутри ЕС.

Если вас интересует открытие бизнеса за границей,

регистрация торговой марки

, вы хотите зарегистрировать компанию в Евросоюзе быстро и доступно, и вам нужна консультация, рекомендуем к прочтению статью

«Как открыть компанию за рубежом резиденту РФ в условиях санкций»

. Регистрация компании за рубежом позволит вам избежать проблем с приемом платежей из-за границы, а также принесет множество других преимуществ, связанных с развитием бизнеса.

Нужно несколько магазинов

на одной платформе?

14 дней триала

по промокоду

Ставь антидетект браузер GoLogin —

Все аккаунты с одного устройства

Непревзойдённая безопасность аккаунтов и данных

Воспользуйтесь бесплатным 14-дневным пробным периодом, чтобы протестировать все возможности Shopify

Воспользуйтесь бесплатным 14-дневным пробным периодом, чтобы протестировать все возможности Shopify

Понравилась статья? Поделитесь ей с друзьями

ЧИТАЙТЕ ТАКЖЕ

УДОБНЫЙ ПОИСК ПО САЙТУ

Введите интересующий вас вопрос, название услуги или статьи.

Полезные ссылки

ИЩеТЕ УНИКАЛЬНЫЙ КОНТЕНТ?

Подпишитесь на нашу авторскую еженедельную рассылку эксклюзивных материалов на тему электронной коммерции!

В нашем Ecommerce Community мы объединяем всех тех, кто интересуется продажей товаров в интернете с помощью платформы Shopify, а также стремится расширять свой кругозор в этой сфере.

присоединяйтесь

к ecommerce community

© 2023 Ecom Today. Все права защищены

Идентификационный номер налогоплательщика на добавленную стоимость или НДС идентификационный номер ( Vatin ) представляет собой идентификатор используется во многих странах, в том числе стран Европейского Союза , для налога на добавленную стоимость целей.

В ЕС идентификационный номер плательщика НДС можно проверить онлайн на официальном веб-сайте ЕС VIES. Он подтверждает, что номер в настоящее время назначен, и может предоставить имя или другие идентифицирующие данные объекта, которому был назначен идентификатор. Однако правительства многих стран не предоставляют идентификационные номера НДС из-за законов о защите данных.

Полный идентификатор начинается с 3166-1 альфа — 2-ISO (2 буквы) код страны (для Греции, которая использует кроме ISO 639-1 код языка EL для греческого языка, а не его ISO 3166-1 альфа-2 страны код GR и Северная Ирландия, который использует код XI при торговле с ЕС), а затем содержит от 2 до 13 символов. В большинстве стран идентификаторы состоят из цифровых цифр, но в некоторых странах они могут содержать буквы.

Иностранные компании, которые торгуют с частными лицами и некоммерческими организациями в ЕС, могут иметь ИНН, начинающийся с «ЕС», вместо кода страны, например Godaddy EU826010755 и Amazon ( AWS ) EU826009064.

С 1 января 2020 года действительный номер плательщика НДС клиента является существенным требованием для возможности применения нулевой ставки НДС для поставок товаров внутри Сообщества в ЕС. Если номер НДС клиента недействителен, ставка НДС 0% не может быть применена. Компании должны убедиться, что номера плательщиков НДС своих клиентов проверены.

Номера НДС по странам

Идентификационные номера НДС в Европейском союзе

| Страна | Местное название | Сокращенное название | 2-значный префикс | Формат |

|---|---|---|---|---|

| Австрия | Umsatzsteuer-Identifikationsnummer | UID | В | ‘AT’ + U + 9 цифр, — например, ATU999999999 |

| Бельгия | BTW identityenummer / Numéro de TVA | п о TVA

BTW-nr Mwst-nr |

БЫТЬ | «BE» + 8 цифр + 2 контрольные цифры — например, BE09999999XX. В настоящее время не выдаются номера, начинающиеся с «1», но это может произойти в любой момент. Обратите внимание, что в старой схеме нумерации было всего 9 символов, разделенных точками (например, 999.999.9XX), просто добавление нуля впереди и удаление точек делает его допустимым числом в новой схеме.

Контрольные цифры рассчитываются как 97 — MOD 97. |

| Болгария | Идентификационен номер по ДДС Идентификационный номер по DDS |

ДДС номер |

BG | 9–10 цифр — например, BG999999999 |

| Хорватия | PDV Id. Broj OIB | PDV-ID; OIB | HR | ‘HR’ + 11-значный номер, например HR12345678901 — с использованием ISO 7064 , MOD 11-10 |

| Кипр | Αριθμός Εγγραφής Φ.Π.Α. Arithmós Engraphḗs phi. Пи. а. |

ΦΠΑ | CY | 9 символов — например, CY99999999L |

| Чехия | Daové identifikační číslo | DIČ | CZ | ‘CZ’ + 8-10 цифр |

| Дания | Мамы | CVR | DK | 8 цифр — например, DK99999999, последняя цифра — контрольная. |

| Эстония | Номер Käibemaksukohustuslase | КМКР | EE | 9 цифр |

| Финляндия | Arvonlisäveronumero Mervärdesskattenummer |

ALV nro Momsnummer |

FI | FI + 7 цифр + контрольная цифра, например FI99999999. Контрольная цифра рассчитывается с использованием MOD 11-2. Номер плательщика НДС можно сгенерировать из финского бизнес-идентификатора (Y-tunnus), добавив в качестве префикса двухбуквенный код страны FI и опустив тире. |

| Франция | Numéro d’identification à la taxe sur la valeur ajoutée / Numéro de TVA intracommunautaire | п о TVA | FR | ‘FR’ + 2 цифры (как ключ проверки) + 9 цифр (как СИРЕНА), первое и / или второе значение также может быть символом — например, FRXX999999999

Французский ключ рассчитывается следующим образом: Ключ = [12 + 3 * (СИРЕНА по модулю 97)] по модулю 97, например: Ключ = [12 + 3 * (404 833 048 по модулю 97)] по модулю 97 = [12 + 3 * 56] по модулю 97 = 180 по модулю 97 = 83, поэтому налоговый номер для 404 833 048 составляет 83 404 833 048 франков, источник: www.insee.fr |

| Германия | Umsatzsteuer-Identifikationsnummer | USt-IdNr. | DE | 9 цифр, например DE999999999 |

| Греция | Arithmós Forologikou Mētrṓou Αριθμός Φορολογικού Μητρώου |