Справедливая стоимость актива — новое понятие для российских стандартов бухгалтерского учета. Уже с 2021 года её нужно использовать при учёте запасов, с 2022 года — при учёте основных средств, аренды, капвложений и пр. Что такое справедливая стоимость и как её определять, расскажем в статье.

- Когда определяется справедливая стоимость

- Справедливая стоимость: что это и чем отличается от рыночной

- Как определить справедливую стоимость

- Иерархия исходных данных для определения справедливой стоимости

- Как выбрать подход для определения справедливой стоимости

Когда определяется справедливая стоимость

Справедливую стоимость активов нужно использовать уже с начала 2021 года, это требование закреплено в ФСБУ 5/2019 «Запасы», утв. Приказом Минфина от 15.11.2019 № 180н. С 2022 года таких ситуаций станет ещё больше.

Вот когда применяется этот вид оценки:

| Когда определять справедливую стоимость | Какую оценку использовать | Основание |

|---|---|---|

| Обязательно с 1 января 2021 года, но можно применять досрочно | ||

| Приобретение запасов по договорам, предусматривающим исполнение обязательств (оплату) полностью или частично неденежными средствами |

Справедливая стоимость передаваемого имущества, имущественных прав, работ, услуг или Справедливая стоимость приобретаемых запасов, если первый вариант невозможен |

п. 14 ФСБУ 5/2019 |

| Безвозмездное получение запасов | Справедливая стоимость полученных запасов | п. 15 ФСБУ 5/2019 |

Первоначальная и последующая оценка:

|

Справедливая стоимость таких запасов | п. 19 ФСБУ 5/2019 |

| Обязательно с 1 января 2022 года, но можно применять досрочно | ||

| Оценка основных средств по переоценённой стоимости | Справедливая стоимость таких ОС | п. 15 ФСБУ 6/2020 |

| Капитальные вложения по договорам, предусматривающим исполнение обязательств (оплату) полностью или частично неденежными средствами |

Справедливая стоимость передаваемых имущества, имущественных прав, работ, услуг или Справедливая стоимость приобретаемых имущества, имущественных прав, работ, услуг, включаемых в состав капвложений, если первый вариант невозможен |

п. 13 ФСБУ 26/2020 |

| Имущество, включаемое в состав капвложений, которое организация получает безвозмездно | Справедливая стоимость этого имущества | п. 14 ФСБУ 26/2020 |

|

Продукция, вторичное сырье, другие материальные ценности, которые получены в ходе осуществления капитальных вложений и которые организация намерена продать или иным образом использовать и Материальные ценности, оставшиеся неиспользованными при осуществлении капитальных вложений |

Справедливая стоимость таких активов (либо их чистая стоимость продажи, стоимость аналогичных ценностей), но не выше суммы затрат, из которой эта стоимость вычитается | абз. 2, 3 п. 15 ФСБУ 26/2020 |

| Иное (неденежное) встречное предоставление арендатора по договору аренды | Справедливая стоимость встречного предоставления, определённая на дату предоставления предмета аренды | пп. «в» п. 7 ФСБУ 25/2018 |

|

Стоимость предмета аренды:

|

Справедливая стоимость предмета аренды | п. 12, 15, 25, 26, 33-35, 50 ФСБУ 25/2018 |

В перечисленных случаях справедливую стоимость определяйте по правилам, которые установлены МСФО. Основной стандарт — МСФО (IFRS) 13 «Оценка справедливой стоимости», введённый в действие на территории РФ Приказом Минфина от 28.12.2015 № 217н.

Справедливая стоимость: что это и чем отличается от рыночной

В большинстве случаев, в которых теперь применяют справедливую стоимость, раньше использовали текущую (рыночную) стоимость. Например, так было с оценкой материально-производственных запасов, полученных безвозмездно.

Понятия рыночной и справедливой стоимости похожи, но есть и отличия.

Рыночная стоимость (ст. 3 Федерального закона от 29.07.1998 № 135-ФЗ) — это наиболее вероятная цена, по которой объект может быть отчуждён на открытом рынке в условиях конкуренции, когда:

- стороны не обязаны отчуждать или принимать объект сделки (исполнение по сделке);

- стороны хорошо осведомлены о предмете сделки и действуют в своих интересах;

- объект представлен на открытом рынке посредством публичной оферты, типичной для аналогичных объектов оценки;

- цена сделки — разумное вознаграждение за объект;

- никто не принуждал стороны сделки к её совершению;

- платёж за объект выражен в денежной форме.

Справедливая стоимость (п. 9 IFRS 13) — это цена, которая была бы получена или уплачена в ходе обычной сделки между участниками рынка на дату оценки.

При определении справедливой стоимости учитываются, в частности:

- характеристики объекта и возможные ограничения на продажу и использование (п. 11 IFRS 13);

- текущие рыночные условия на основном для актива рынке, а при его отсутствии — на наиболее выгодном рынке (п. 15, 16 IFRS 13);

- действия участников рынка в своих лучших экономических интересах.

Главное отличие в том, что рыночная стоимость — это стоимость объекта на абстрактном рынке, а справедливая — его стоимость для конкретного лица. Если рынок аналогичных объектов развит хорошо, то стоимости не будут существенно разными. Если же объект уникальный, например, по местоположению, справедливая стоимость может значительно отличаться от рыночной.

Справедливая стоимость — предмет профессионального суждения бухгалтера. Организация может определить её самостоятельно и не приглашать оценщика, как в случае с рыночной (письмо Банка России от 07.11.2018 № 41-1-8/953).

При этом такая оценка должна быть подтверждена и оформлена надлежащими первичными документами, как и любой иной факт хозяйственной жизни (ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ).

Как определить справедливую стоимость

IFRS 13 выделяет три подхода к определению справедливой стоимости актива. Организация может использовать как один из этих подходов, так и несколько (п. 62 IFRS 13).

Рыночный подход

Этот самый простой и популярный подход. Чаще всего, если можно определить справедливую стоимость рыночным подходом, другие способы не используют и не рассматривают.

Актив стоит столько, сколько на рынке стоят такие же или сопоставимые с учётом корректировок активы.

Для оценки используются цены и другая информация, основанная на результатах рыночных сделок с такими же или аналогичными активами, обязательствами или группой активов и обязательств, такой как бизнес.

Доходный подход

Самый тяжелый и трудозатратный на практике подход. Он предполагает сложные финансовые модели с использованием множества исходных параметров и громоздких вычислений.

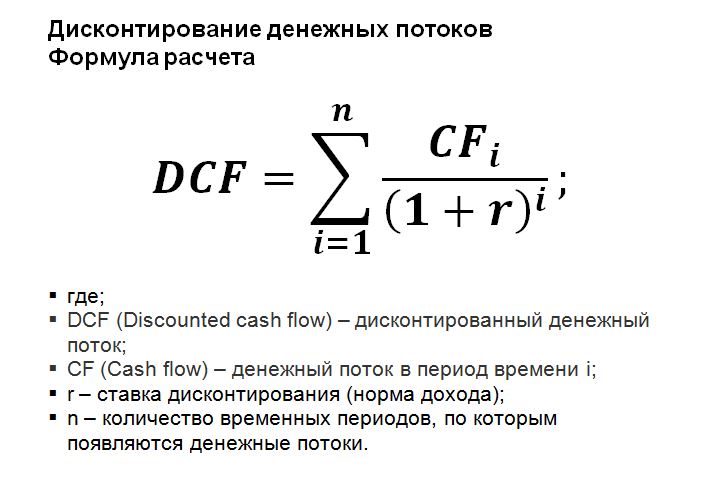

Актив стоит столько, сколько сейчас стоят те деньги, которые он способен принести в будущем за всё время эксплуатации.

В подходе используются методы оценки, которые преобразовывают будущие суммы, например денежные потоки или доходы и расходы, в одну текущую (дисконтированную) величину. Справедливую стоимость оценивают на основе стоимости, обозначаемой текущими ожиданиями рынка в отношении указанных будущих сумм.

Затратный подход

Этот подход легче, чем доходный, но для него бывает очень сложно или даже невозможно получить качественные исходные данные. Поэтому его тоже используют реже, чем рыночный.

Актив стоит столько, сколько потребовалось бы потратить денег, чтобы купить или построить другой такой же.

В затратном подходе применяется метод оценки, отражающий сумму, которая потребовалась бы сейчас для замены эксплуатационной мощности актива (часто называемую текущей стоимостью замещения).

Иерархия исходных данных для определения справедливой стоимости

Стандарт устанавливает иерархию справедливой стоимости, основанную на группировке исходных данных, включаемых в методы оценки справедливой стоимости. Приоритет отдаётся не методу оценки, а исходным данным, которые используются для определения справедливой стоимости.

IFRS 13 выделяет три уровня исходных данных. Наибольший приоритет у исходных данных уровня 1, а наименьший — у уровня 3. Берите самые приоритетные.

Как выбрать подход для определения справедливой стоимости

Как мы уже отмечали, Стандарт не предопределяет выбор подхода для конкретных случаев, но устанавливает строгую иерархию исходных данных. От имеющихся данных будет зависеть выбор подхода.

Попробуем разобраться, как бухгалтеру на практике определить справедливую стоимость актива.

Если есть исходные данные уровня 1

Единственный применимый подход — рыночный. Фактически это означает, что IFRS 13 ставит рыночный подход в приоритет при определении справедливой стоимости: если удалось найти активный рынок точно такого же актива или обязательства, то справедливой будет стоимость, определённая по данным такого рынка. Другие подходы даже не нужно рассматривать.

Если используются исходные данные уровня 2

Наиболее простым тоже будет рыночный подход. В этом случае к наблюдаемым данным об аналогичных активах применяют корректировки, например, на местоположение, состояние, иные объективные характеристики оцениваемого актива по сравнению с активом-аналогом.

Теоретически при использовании исходных данных уровня 2 также можно применять доходный и затратный подходы, однако это почти не встречается на практике.

Если используются исходные данные уровня 3

Можно применять любой из трёх подходов. Однако и в этом случае рыночный, как правило, даёт самый точный результат, так как предполагает меньше субъективных оценок.

Следующий по приоритету — доходный подход, так как в случае понятных и объективно измеряемых денежных потоков он даёт вполне точные результаты.

Например, если вы определяете справедливую стоимость нежилого помещения, а активный рынок аналогичных жилых помещений отсутствует, то справедливую стоимость можно определить методом дисконтированных денежных потоков. При его использовании алгоритм оценки будет такой:

- Определить суммы доходов от аренды (при известной сумме арендной платы это задача в одно действие);

- Определить суммы расходов, которые несёт собственник в связи с получением доходов;

- Определить чистые денежные потоки, которые принесёт сдача помещения в аренду;

- Определить применимую ставку дисконтирования и текущую стоимость всех будущих потоков.

Сумма текущих стоимостей будущих денежных потоков и даст справедливую стоимость помещения.

Самый субъективный и сложный — затратный подход. Он предполагает воссоздание объекта оценки, а для сложных объектов (зданий, сооружений и пр.) это может потребовать квалификации, которой нет у бухгалтера.

Подведем итог

В большинстве ситуаций приоритетным можно считать рыночный подход с использованием данных по идентичным активам, а если это невозможно — по аналогичным активам.

Если использовать рыночный подход не получается, но есть понятный и определимый доход, который генерирует актив, лучше использовать доходный подход. И лишь при невозможности использования рыночного и доходного подходов — использовать затратный подход.

Читайте также

- ФСБУ 5/2019 Запасы: что нового в учёте

- Как меняется учёт аренды: анализируем ФСБУ 25/2018

- Учёт долгосрочных активов к продаже: что изменилось в ПБУ 16/02

- Сложные случаи признания основных средств

Александр Лавров, аттестованный аудито

Содержание

:

- Зачем считать стоимость бизнеса?

- Подходы в оценке стоимости бизнеса — и как по ним считать

- Оценка исходя из затраченных на бизнес средств

- Оценка по общей стоимости и производительности активов

- Оценка на основе средних рыночных показателей

- Оценка через опыт конкурентов

- Оценка исходя из ожидаемого свободного денежного потока в обозримом будущем

- Что такое рыночная стоимость компании?

- Что такое инвестиционная стоимость?

- Что такое текущая (справедливая) стоимость?

- Что такое ликвидационная стоимость?

- Как повысить стоимость бизнеса перед продажей?

Зачем считать стоимость бизнеса?

Часто стоимость бизнеса считают, если есть планы по продаже, покупке или консолидации двух или более бизнесов. Реже — при ликвидации и банкротстве. Подобная задача может возникнуть перед владельцем или менеджментом и в других целях. Например, если необходимо:

- оценить максимальный потенциал компании в рамках планируемого привлечения кредита;

- выяснить позиции компании среди конкурентов для разработки долгосрочной стратегии развития;

- выяснить наличие оснований для выполнения условных обязательств компании перед менеджментом, например, выплат в рамках опционов, варрантов и т.д.

Поставленные цели предопределяют подход в оценке стоимости компании и методику расчета. В нашем случае цель определена — это продажа.

Подходы в оценке стоимости бизнеса — и как по ним считать

Рассмотрим, по каким показателям оценивают компанию. Если не привязываться к отраслевой специфике, обычно на практике применяются следующие подходы.

Оценка исходя из затраченных на бизнес средств

На первый взгляд, самый очевидный и логичный способ, как оценить компанию перед продажей. Цена компании здесь равна объему понесенных операционных затрат, то есть в нее включается все, что вкладывалось в создание, развитие и функционирование бизнеса до момента принятия решения о продаже.

Но такой подход приемлем, только если компания не практикует серые схемы — или же их доли составляют незначительный объем в операциях компании, поскольку он предполагает не только формальное наличие всей подтверждающей финансовой документации, но и соответствие этих расходов среднеотраслевым цифрам.

При этом способе в расчетах обычно не учитывается стоимость нематериальных активов, таких как идеи, разработки, права на репутацию бренда и т.д.

Оценка по общей стоимости и производительности активов

Этот подход подойдет компании, у которой на балансе крупные материальные активы, такие как средства производства или недвижимость. Если в вопросе формирования ценообразования по средствам производства более весомый фактор будет иметь производительность оборудования, то по недвижимости — ее локация.

Оценка на основе средних рыночных показателей

Подразумевает использование отраслевых мультипликаторов, по которым рассчитывается средняя стоимость бизнеса для той или иной сферы. Например, средняя цена продажи банковской структуры обычно составляет 1,2-1,5 коэффициента его капитала, страховой компании — 1,6-1,7 коэффициента страховых премий за последние и предстоящие пять лет. Для стоматологической клиники это рыночная стоимость оборудования с дисконтом 15-20% — за текущую моральную старость оборудования по сравнению с его новыми рыночными аналогами — плюс ожидаемый денежный поток в предстоящие три года.

Оценка через опыт конкурентов

Поскольку отраслевые мультипликаторы по большей части относятся к инструментам профессионального сообщества финансистов, этот метод можно считать самым простым. В единую базу собирают информацию о продаже аналогичного, близкого по масштабам и качеству, бизнеса, выводят среднюю цифру и применяют дисконт в размере 10-15%.

Запас в размере 10-15% покрывает просчеты в оценке качества компании по части, например, уникальности опыта и привилегированной локации бизнеса конкурентов, влияния известных и непредвиденных внешних факторов.

Оценка исходя из ожидаемого свободного денежного потока в течение обозримого будущего

Этот подход можно считать более «модельным» по сравнению с предыдущими. Здесь, с оглядкой на специфику отрасли, более весомый коэффициент будет иметь срок обозримого будущего — инвестиционного горизонта потенциального покупателя. Именно этот показатель будет определять уровень ставки дисконтирования всех будущих свободных денежных потоков — величины, выраженной в процентах, которая позволяет спрогнозировать ожидаемую стоимость средств в будущем по сравнению с оценкой на данный момент.

После прояснения подходов по оценке бизнеса логично перейти к методикам расчета. Общеизвестны четыре методики, как оценить стоимость компании — это расчет через ликвидационную, инвестиционную, текущую и рыночную стоимость. Если разложить их в порядке возрастания, то это неравенство приобретет следующий вид:

Ликвидационная стоимость < Инвестиционная стоимость < Текущая стоимость < Рыночная стоимость

В зависимости от внешней конъюнктуры рыночная стоимость временно может поменяться местами с текущей, а текущая — с инвестиционной. Идейное противостояние обычно возникает между двумя методиками расчета — инвестиционной и текущей (справедливой) стоимостями.

Многие оценщики порой их отождествляют — так как в обеих методиках применяются одинаковые ставки дисконтирования будущих денежных потоков по бизнесу, что в корне неверно. Как правильно оценить компанию, рассмотрим далее.

Что такое рыночная стоимость компании?

Как оценить стоимость компании для продажи по этому методу? Если исходить из реальной практики, определение рыночной стоимости не требует специфических расчетов, поскольку ее можно сформировать как среднеарифметическое значение сумм, предложенных потенциальными инвесторами за продаваемый бизнес в течение 90 календарных дней, а в некоторых случаях — в течение 180 дней.

Как показывает опыт, подобная методика в большинстве случаев устраивает все заинтересованные стороны.

Что такое инвестиционная стоимость?

Под инвестиционной стоимостью понимается настоящая стоимость всех будущих предполагаемых свободных денежных потоков от бизнеса, дисконтированных по ставке выше, чем ставка по альтернативным возможностям инвестирования — альтернативной ставке дисконтирования или же ставке по упущенной выгоде. При этом дальность будущего равна инвестиционному горизонту каждого инвестора.

Очевидно, что эта ставка у каждого инвестора разная — даже по объектам инвестиций, совпадающих по всем параметрам.

Фото: Unsplash

Приведем простой пример, как оценить компанию для продажи на базе инвестиционной стоимости. Допустим, два не аффилированных между собой инвестора одновременно просматривают покупку одного и того же объекта коммерческой недвижимости (А), который сдается под крупную сеть розничной торговли. На данный момент имеются действующие контракты аренды без права расторжения сроком на семь лет с ежегодными арендными платежами в размере 7 млн рублей, с возможностью продажи объекта в последний год аренды за 93 млн рублей. У одного инвестора есть альтернативная возможность инвестирования в объект (B) по ставке 11% годовых, а у другого — в объект (C) под 12% годовых. У обоих объектов инвестиционные горизонты и риск-параметры максимально совпадают с объектом (A).

Рассчитаем инвестиционную стоимость объекта (A) для каждого из инвесторов по формуле:

Формула дисконтирования

Если, в качестве ставки дисконтирования применить ставку 11,5%, которая на 0,5% выше альтернативной ставки инвестирования в объект (B), то инвестиционная стоимость объекта (A) для первого инвестора равна 72 598 968, 83 руб. Для второго же инвестора при ставке 12,5%, которая на 0,5% выше альтернативной ставки инвестирования в объект (С), инвестиционная стоимость объекта (A) будет равна 69 153 871, 58 руб.

Как видно из приведенного примера, один и тот же объект имеет разную инвестиционную стоимость именно из-за разных альтернативных возможностей инвестирования, которые в дальнейшем составляют основу ставок дисконтирования.

При этом вполне закономерно, что маржа в размере 0,5%, составляющая разницу между ставкой дисконтирования и альтернативной ставкой инвестирования, будет увеличиваться с учетом дополнительных нюансов объекта (A) как компенсация за его локацию, техническое состояние, юридический статус и т.д.

Что такое текущая (справедливая) стоимость?

Это настоящая стоимость всех будущих предполагаемых свободных денежных потоков бизнеса, дисконтированных по средневзвешенной ставке. Дальность этого будущего в данном случае равна не инвестиционному горизонту каждого инвестора, а максимальному полезному жизненному циклу того или иного актива.

При этом средневзвешенная ставка должна рассчитываться из ставок альтернативных публичных и непубличных инструментов, которые максимально отражают характеристики бизнеса, который планируется оценить. Альтернативными публичными инструментами могут послужить:

- доходности до погашения (YTM) высокодоходных облигаций или евробондов с невысокими международными кредитными рейтингами;

- средняя общая доходность по акциям компаний, котирующихся на публичном организованном рынке, которые являются представителями отрасли, к которой относится оцениваемый бизнес;

- средняя общая доходность бумаг на сырьевые товары.

Из непубличных оптимальными инструментами для сравнения могут быть:

- ставки долгосрочной аренды коммерческой недвижимости;

- ставки краткосрочной аренды торговых точек формата самообслуживания, кеш-энд-керри, павильон, ларек;

- ставки долгосрочного лизинга промышленного и текстильного оборудования, и т.д.

Определив перечень альтернативных инструментов, их ставкам необходимо присвоить коэффициент в зависимости от того, насколько тот или иной инструмент по своей характеристике приближен к оцениваемому бизнесу. После того как мы получаем расчетную ставку по каждому инструменту, эти значения суммируются, и в итоге получается средневзвешенная ставка для дальнейшего дисконтирования.

Для примера, как оценить стоимость бизнеса для продажи по методу справедливой стоимости, рассмотрим среднюю кондитерскую мастерскую в Москве со средним чеком 500 руб., средней чистой выручкой 120 тыс. руб. в день, или 43,2 млн руб. в год, и полезным жизненным циклом в 10 лет. Среднеотраслевая ставка доходности на активы в этой нише составляет от 20-27% годовых. Рассчитаем, какова будет текущая (справедливая) стоимость этой кондитерской.

В качестве альтернативных инструментов можно выбрать условные доходности на активы средних российских кондитерских производителей. Для простоты расчетов примем, что масштабы бизнеса нижеуказанных производителей максимально близки к нашей кондитерской мастерской. В связи с этим коэффициенты, применяемые по каждому производителю, будут одинаковыми. На практике, естественно, они могут различаться.

| Кондитерские фабрики | Доходность на активы* | Применяемый коэффициент | Расчетная ставка по производителю |

| Кондитерская компания «Князев» | 19% | 0,125 | 2,375% |

| Кондитерская фабрика «Натуральные сладости» | 23% | 0,125 | 2,875% |

| Кизнерская кондитерская фабрика | 27% | 0,125 | 3,375% |

| Кондитерская фабрика «Золотая Русь» | 35% | 0,125 | 4,375% |

| Кондитерская фабрика имени Н.К. Крупской | 22% | 0,125 | 2,750% |

| Кондитерская фабрика «Красный Октябрь» | 17% | 0,125 | 2,125% |

| Кондитерская фабрика «Колос» | 27% | 0,125 | 3,375% |

| Кондитерская фабрика «Галан» | 28% | 0,125 | 3,500% |

| Итого | 24,75% |

* Рассчитаны как средневзвешенные доходности на активы за последние 10 лет из публичных источников

Текущая (справедливая) стоимость нашей кондитерской мастерской при дисконтировании среднегодовой чистой выручки в размере 43,2 млн руб. по ставке 24,75% будет равна 155 424 789,19 руб. (формула расчета см. рисунок выше). Важно отметить, что при определении справедливой стоимости ставка дисконтирования для всех заинтересованных инвесторов будет одинакова и не будет различаться — как в случае с инвестиционной стоимостью.

Читайте также:

Как купить готовый бизнес: юридические особенности при оформлении сделки

Что нужно учитывать, чтобы выгодно купить или продать бизнес

Как дать оценку компании?

Что такое ликвидационная стоимость?

Это чистая стоимость активов, которую можно выручить при продаже компании. Ее используют в том числе для того, чтобы оценить стоимость капитала компании. При этом все активы бизнеса рассматриваются под углом их превращения в ликвидность в моменте или в самые короткие сроки.

Эти сроки могут отличаться в зависимости от отраслевой специфики, но по стандартам международной финансовой отчетности обычно закладывается от 1 до 30, в исключительных случаях — до 90, календарных дней.

Как повысить стоимость бизнеса перед продажей?

Казалось бы, вопрос — как оценить бизнес для продажи? — требует ответа с финансовыми расчетами, но на самом деле это не так. Как мы определили выше, базовую стоимость бизнеса в основном определяют такие параметры, как объем предполагаемых свободных денежных потоков и исключительное конкурентное преимущество. Стоимость бизнеса можно относительно повысить, если за три года до предполагаемой продажи компании осуществить комбинацию из нескольких несложных управленческих решений:

- Если бизнес оформлен на индивидуального предпринимателя, переведите его на баланс юридического лица.

- Если бизнес формально разведен по разным мелким компаниям, что, к сожалению, часто встречается в России, объедините их на балансе одного юридического лица, если даже в этом есть отрицательный налоговый эффект на текущий момент.

- Проведите аудит по международным стандартам финансовой отчетности. С учетом нынешних обстоятельств в России в качестве аудиторов можно привлечь представителей из бывшей большой четверки.

- Максимально снизьте на балансе компании долю дебиторской задолженности, а также долю налоговых и забалансовых обязательств и требований.

- Поддерживайте операционную маржу бизнеса на среднеотраслевом уровне.

- Показывайте нисходящую динамику административных расходов, если только повышенные административные расходы не связаны с расширением масштаба бизнеса.

Но несмотря на все действия, конечная цена, которую владелец бизнеса получит за свою компанию, будет результатом переговоров с потенциальным собственником. И зачастую главный вопрос заключается в исключительной конкурентоспособности продаваемой компании. Если покупатель действительно заинтересован в компании, то, скорее всего, согласится с ценой, даже если она превышает предварительную оценку в разы.

Фото на обложке: Unsplash.

Подписывайтесь на наш Telegram-канал, чтобы быть в курсе последних новостей и событий!

Здравствуйте, друзья!

В фундаментальном анализе есть много мультипликаторов, которые помогают инвестору выбрать интересные для покупки акции. В основе некоторых из них лежит показатель под названием “Стоимость компании”. В статье рассмотрим, что такое EV, из чего складывается и для чего нужен инвестору. Разберем на конкретных примерах формулу расчета справедливой стоимости эмитента.

Что такое и зачем рассчитывать стоимость компании

EV (Enterprise Value) – мультипликатор, который отражает реальную стоимость компании. Используется, как самостоятельно, так и в составе других показателей. Его называют реальной или справедливой стоимостью обычно в сравнении с капитализацией, которая показывает рыночную оценку эмитента.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Напомню, что рыночная капитализация – это стоимость всех акций эмитента, рассчитывается как произведение текущей цены одной акции на их количество. Текущая цена постоянно меняется на основе спроса и предложения на рынке, поэтому меняется и капитализация. Она отражает желания покупателей купить, а продавцов продать акции в конкретный момент времени.

А теперь представим ситуацию. Мы выбираем между двумя предприятиями, капитализация которых одинаковая и равна 1 млн руб., т. е. это та цена, которую сформировал рынок здесь и сейчас. Но у первой есть кредитные обязательства на 100 тыс. руб., а у второй деньги на счетах в размере тех же 100 тыс. руб.

Мы купили акции обеих компаний и стали владельцами бизнеса, что дает право не только на получение прибыли, но и накладывает обязательства. У второго эмитента никаких обязательств нет, а у первого долги на 100 тыс. руб., которые надо погашать. В результате, реальная цена, которую мы заплатим составит:

- в первом случае: 1 000 000 + 100 000 = 1 100 000 руб.;

- во втором случае: 1 000 000 – 100 000 = 900 000 руб.

Поэтому и называют показатель EV справедливым. Он отражает не сиюминутные настроения инвесторов на рынке, которые могут вообще не зависеть от положения дел в конкретном бизнесе, а реальную ситуацию в данном бизнесе.

Более 100 крутых уроков, тестов и тренажеров для развития мозга

Основные цели расчета EV:

- Определение справедливой цены сделки купли-продажи для инвестора, управляющего, владельца бизнеса.

- Определение размера обеспечения для получения кредита или заключения договора страхования.

- Расчет реальной стоимости бизнеса при поглощении, реструктуризации или ликвидации.

- Сравнение с аналогичными компаниями-конкурентами, которые ведут бизнес в той же отрасли.

Изучила мнения инвесторов на различных инвестиционных форумах о EV. Многие при выборе акций для покупки вообще не ориентируются на рыночную капитализацию, только на реальную стоимость. Естественно, она не одна участвует в анализе. Есть много других мультипликаторов, некоторые из них, связанные с нашей темой, рассмотрим ниже.

Формула и примеры расчета

Формула расчет EV очень простая:

EV = Рыночная капитализация + Долгосрочные и краткосрочные обязательства – Денежные средства и их эквиваленты

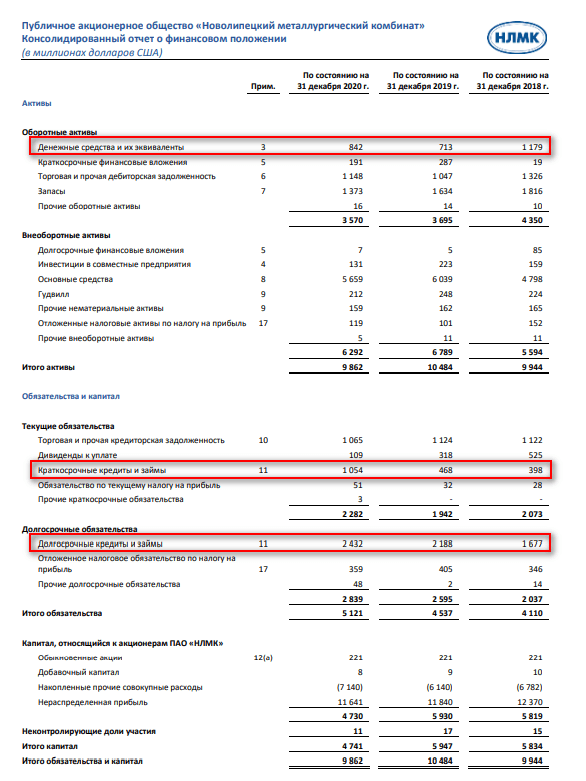

Рассмотрим, как рассчитать инвестору значение показателя EV конкретного предприятия. Для примера возьмем годовую отчетность по МСФО за 2020 г. представителя нашей металлургической отрасли – НЛМК. Нам потребуется Консолидированный отчет о финансовом положении. Его я скачала на сайте НЛМК:

Рыночная капитализация НЛМК на момент моих расчетов составляла 1 562 194 612 378 руб. или 21 637 044 492,77 $.

EV = 21 637 044 492,77 + 1 054 000 000 + 2 432 000 000 – 842 000 000 = 24 281 044 492,77 $

Давайте сравним НЛМК еще с тремя представителями этого сектора – Северсталью, ММК и Мечелом. EV определим по описанному выше сценарию:

| Показатели | НЛМК | Северсталь | ММК | Мечел |

| Капитализация | 21 637 044 492,77 | 18 796 457 468,14 | 9 793 015 661,36 | 663 803 856,52 |

| Долгосрочные и краткосрочные обязательства | 3 486 000 000 | 2 011 000 000 | 981 828 254,85 | 4 391 094 182,83 |

| Денежные средства и их эквиваленты | 842 000 000 | 583 000 000 | 877 451 523,55 | 23 628 808,86 |

| EV | 24 281 044 492,77 | 20 224 487 468,14 | 9 897 392 392,66 | 5 031 269 230,49 |

Рынок дороже всех оценил НЛМК – в 21,6 млрд $, ее реальная стоимость подтвердила статус дорогой компании. Но так бывает не всегда. Встречаются ситуации, когда рынок и реальность не совпадают в оценке.

Как использовать показатель инвестору

EV может использоваться инвестором в качестве самостоятельного показателя. Но большее практическое применение он находит в составе различных коэффициентов. Рассмотрим основные из них.

EV/EBITDA

EV/EBITDA характеризует, как соотносятся между собой справедливая стоимость (EV) и прибыль до вычета налогов, процентов и еще ряда расходов, которую называют EBITDA. Показывает, сколько лет потребуется, чтобы окупить вложения в бизнес за счет доналоговой прибыли. Чем меньше показатель, тем лучше для инвестора.

Применяют, когда необходимо сравнить эмитентов между собой или для сопоставления коэффициента со средним значением по отрасли. Воспользуемся данными сайта conomy.ru и посмотрим на результаты наших металлургических предприятий:

| Показатели | НЛМК | Северсталь | ММК | Мечел |

| EV/EBITDA | 10,622158 | 8,11301 | 5,918286 | 7,237045 |

| Средний коэффициент по отрасли | 8,272062 |

Как видно, недооцененными можно считать ММК и Мечел. Выше среднего стоит НЛМК, а стоимость Северстали находится вблизи своих справедливых значений.

EV/EBIT

EV/EBIT показывает соотношение между справедливой стоимостью (EV) и прибылью до вычета процентов и налогов (EBIT).

Главное отличие от предыдущего мультипликатора – в знаменателе:

EBITDA = EBIT + Амортизация основных средств и нематериальных активов

EBIT не учитывает амортизацию и всегда меньше EBITDA. Амортизация является самой большой неденежной суммой расходов и может оказать существенное влияние на прибыль, поэтому EBITDA более полно отражает денежные потоки предприятия.

EV/Net Income

В знаменателе этого коэффициента находится чистая прибыль, т. е. та сумма, которая остается в распоряжении предприятия после оплаты всех своих расходов и налогов. По решению менеджмента она может быть направлена на выплату дивидендов, реализацию инвестиционных проектов, поощрение сотрудников, социальные мероприятия и т. д.

Как и все предыдущие мультипликаторы, EV/Net Income показывает, через сколько времени окупятся вложения в бизнес за счет чистой прибыли. Чем меньше показатель, тем лучше для инвестора.

Заключение

Мы разобрали еще один показатель, который поможет принять взвешенное решение при выборе акций в свой инвестиционный портфель. Он не лучше и не хуже других. Это мультипликатор, который нет смысла использовать в отрыве от других. Только комплексный анализ приблизит нас к объективному выводу. Но даже такой подход не гарантирует 100 % результат, потому что все наши расчеты основаны на прошлых данных. А предсказывать будущее мы только пытаемся. Иногда даже получается.

С уважением, Чистякова Юлия

Что такое справедливая стоимость в МСФО

Бухгалтер любой отечественной компании знаком с понятием “справедливая стоимость МСФО”, но только в другой его формулировке — “текущая рыночная стоимость”. Причем четких рекомендаций по ее формированию или конкретного описания термина ни одно положение по бухгалтерскому учету не дает. Чтобы решить эту проблему, специально введен МСФО (IFRS)13 “Оценка справедливой стоимости”.

Цели МСФО 13

В результате финансовой деятельности организации информация относительно ее активов может либо существовать, либо отсутствовать. Поэтому определить настоящую рыночную стоимость активов может быть довольно непросто. Чтобы понимать, что такое справедливая стоимость в МСФО, необходимо сразу определить цели его использования:

- стандарт МСФО 13 дает конкретное определение понятия “оценка справедливой стоимости”;

- стандарт в полном объеме описывает методы определения справедливой стоимости;

- стандарт позволяет предоставить информацию о справедливой стоимости в полном объеме, учитывая возможные риски и выгоды для всех участников рынка.

Однако важно отметить, что МСФО (IFRS) 13 не вносит каких-либо изменений в порядок учета, а только формализует подходы к определению справедливой стоимости.

Что подразумевает понятие “справедливая стоимость”

Справедливая стоимость по МСФО — это реальная цена активов на момент продажи или сумма, уплаченная непосредственно в момент передачи обязательств от одного участника рынка другому.

Относительно определения справедливой стоимости важно отметить два основных момента.

Во-первых, стандарт устранил следующую неопределенность в оценке справедливой стоимости: справедливая стоимость – это цена покупателя или цена продавца?

Исходя из определения видно, что справедливая стоимость:

- для актива – это цена покупателя (цена, которая может быть получена от покупателя при продаже актива);

- для обязательства – это цена принимающей стороны (при этом обязательство должно быть принято принимающей стороной непогашенным).

Однако при наличии разницы (спреда) в ценах покупателя и продавца:

- использование цен покупателя для активов и цен принимающей стороны для обязательств является правом, а не обязанностью;

- разрешено использование среднерыночного ценообразования.

Во-вторых, стандарт устанавливает следующие критерии для определения участников рынка.

Участники рынка – покупатели и продавцы на основном (или наиболее выгодном) рынке, которые:

- независимы друг от друга;

- хорошо осведомлены и имеют необходимую информацию об операции и ее предмете (активе или обязательстве);

- имеют возможность и желают участвовать в операции с данным активом или обязательством.

Если говорить о МСФО 13 “Оценка справедливой стоимости” кратко, то стандарт введен специально для упрощения проведения любых сделок на международном рынке.

Условия определения оценки справедливой стоимости

Порядок оценки справедливой стоимости актива или обязательства можно условно разделить на 4 шага.

Шаг 1. Выявляем особенности актива или обязательства:

- определение справедливой стоимости по МСФО проводится исходя из пожеланий участников рынка (например, учитывается любое ограничение на использование или продажу актива, а также на его состояние, что может повлиять на его окончательную стоимость)

- объекты оценки могут представлять собой группу активов или комплекс обязательств

- единица учета регулируется на основании МСФО, использующимся для объекта оценки.

Шаг 2. Определяем основной рынок для актива (обязательства) либо наиболее выгодный и его особенности (рынок активен или нет).

- по умолчанию используется рынок, на котором компания-владелец актива совершает большинство своих сделок

- под наиболее благоприятным рынком подразумевается рынок с максимальным уровнем активности объекта оценки

- наиболее благоприятным рынком не может быть рынок, доступ к которому на момент совершения сделки отсутствует

Шаг 3. Определяем, какими данными для оценки мы обладаем, и ранжируем их в соответствии с иерархией исходных данных.

- уровень 1 (наибольший приоритет) – это котируемые (некорректируемые) цены на активных рынках для идентичных товаров или обязательств на дату оценки;

- уровень 2 – это исходные данные, не являющиеся котируемыми ценами (уровень 1), но которые наблюдаемы прямо или косвенно:

- котируемые цены на аналогичные активы и обязательства на активных рынках;

- котируемые цены на идентичные/аналогичные активы и обязательства на неактивных рынках;

- прочие наблюдаемые исходные данные (процентные ставки, ставки вознаграждения, кривые доходности; кредитные спреды);

- уровень 3 – ненаблюдаемые исходные данные для актива и обязательства (могут включать внутреннюю информацию).

Шаг 4. Проводим оценку одним из трех методов (в зависимости от уровня исходных данных).

- рыночный подход (используется информация о рыночных сделках с идентичными либо аналогичными активами и обязательствами);

- затратный подход (определяется сумма, требуемая в настоящий момент для замены производительной способности актива (текущая стоимость замещения));

- доходный подход (приведенные (дисконтированные) будущие потоки денежных средств (или доходы/расходы) к единой сумме на текущий момент на основе текущих рыночных ожиданий).

Уровни иерархии справедливой стоимости по МСФО

Согласно МСФО (IFRS) 13 иерархия справедливой стоимости (‘fair value hierarchy’) состоит из трехуровневых исходных данных. Они базируются на рынке, доходах и ценах. Информация самого высокого приоритета имеет 1-й уровень, самого низкого – 3-й. Компания должна больше всего использовать данные первого уровня, основанных на сведениях рынка, и меньше всего применять данные третьего уровня – так называемых данных, которые не наблюдаются и основаны на финансовых прогнозах, статистике волатильности и оценке среднерыночного значения.

С помощью этой иерархии определяют уровень приоритетности первичной информации в ходе оценки справедливой стоимости. Вот из чего состоят показатели каждого из них:

- Исходные данные Уровень 1 – это некоректированные текущие рыночные цены для одинаковых обязательств и активов, которые доступны для компании в момент оценки. Компаниям запрещено корректировать рыночные цены. В этот список не входят цены, не отражающие справедливую стоимость, если в период между котировкой и оценкой произошло значительное событие. Источниками наблюдаемых исходных данных являются: валютные рынки, дилерские рынки, посреднические рынки, рынки «от принципала к принципалу».

Пример: цены, котирующиеся на рынке ценных бумаг. Компаниям необходимы возможности быстрого доступа к рынку в конкретный день оценивания. Активными рынками называют рынки, проводящие достаточный объем операций, позволяющий регулярно получать данные об оценках. В стандарте IFRS 13 предусмотрены также критерии для использования альтернативных способов оценивания.

Примечательно, что справедливой стоимостью считают цену, которая сложилась на основном рынке и не зависит от того открыта она, или ее получили путем расчетов. Для активов и обязательств может существовать и другой рынок с большей потенциальной выгодой на дату оценки. Но цена на таком рынке не может считаться справедливой стоимостью, если он не является основным для компании.

- Исходные данные Уровень 2 – это подтвержденные рыночной информацией цены, котирующиеся по сходным активам или обязательствам на активных рынках и которые отличаются от котируемых цен уровня 1. Таким данным могут понадобиться поправки. В случае, когда последние окажутся значительными, то возникнет необходимость перенести справедливую стоимость к Третьему уровню.

- Исходные данные Уровень 3 – это исходная информация, которую невозможно наблюдать. Предприятиям важно в полной мере использовать данные первого и второго уровней, и сократить работу с информацией уровня 3. В нее входят: внутренние показатели, допущения, полезные участникам рынка для определения цены на актив или обязательство, в том числе рисковые допущения. Также в них должны присутствовать: риск, присущий определенному методу оценки для оценивания справедливой стоимости, а еще риск с подобными характеристиками для этого метода оценки.

Предприятия должны собирать ненаблюдаемые исходные данные на основе всех доступных сведений в текущих ситуациях, в том числе включать собственные данные организации. Эти данные возможно корректировать, если это допускает специфика организации или другие участники рынка могли бы использовать другую информацию.

Если исходные данные, которые используют для оценки справедливой стоимости обязательства и актива, находятся на разных уровнях иерархии справедливой стоимости, то вся такая оценка относится к тому же иерархическому уровню, что и значительные для оценки параметры самого низкого уровня.

Цель описанной выше иерархии заключается в донесении пользователю основы для оценок справедливой стоимости, которая помогает сформировать собственный уровень доверия к подобным оценкам и сопоставлять оценки справедливой стоимости компаний.

Что дает МСФО (IFRS) 13

Справедливая стоимость в соответствии с МСФО предполагает соблюдение определенных условий, которые делают процесс совершения сделки максимально прозрачным. Итак, по умолчанию принято считать, что:

- стороны совершают сделку, исходя из собственных экономических интересов;

- стороны не имеют друг перед другом обязательств, способных повлиять на справедливую стоимость активов или обязательств;

- владелец актива или обязательства предоставил полную информацию об объекте сделки;

- участники сделки при ее совершении получат экономические выгоды.

Как видите, использование IFRS 13 значительно упрощает проведение сделок для всех участников рынка, исключая любую возможность мошенничества или сокрытия информации. Конечно, полностью описать все преимущества перехода на МСФО в одной статье довольно сложно. Пройдите тест на знание основ МСФО на странице курса нашей академии.

Знаете ли вы МСФО?

Пройдите тест, чтобы получить экспресс-оценку своих знаний!

Как вы мониторите изменения в МСФО?

Содержание страницы

- Справедливая стоимость как экономическое понятие

- Цель применения справедливой стоимости

- Когда применяется справедливая оценка стоимости

- Справедливая или рыночная стоимость?

- Расчет справедливой стоимости

- Примеры применения справедливой стоимости

Справедливость в определении стоимости – несколько неоднозначный термин. Правильная оценка активов компании очень важна для многих моментов ее деятельности. Важно, чтобы оценка была не только правильной, но и соответствовала требованиям, предъявляемым к конкретному активу, ведь они могут быть разными. Каждый способ определения стоимости имеет свои особенности и сферы применения, что не всегда позволяет сделать однозначный вывод для заинтересованных в этой информации лиц. Выходом из ситуации может являться справедливая оценка.

Чем этот вид оценивания активов отличается от других, в чем его характерные особенности и, в целом, как иметь дело со справедливой стоимостью, анализируем в этой статье.

Каковы проблемы практического применения справедливой стоимости для оценки объектов учета?

Посмотреть ответ

Справедливая стоимость как экономическое понятие

Оценка активов нужна во многих бизнес-ситуациях. Она должна достоверно отражать положение дел на текущий момент времени, хотя рыночная ситуация постоянно изменяется. Результаты оценки должны быть легко интерпретированы относительно интересов разных категорий лиц. Оценивать можно разные основные средства:

- отдельные объекты;

- активы;

- обязательства.

ВАЖНО! Определение справедливой стоимости не имеет связи с обязательной оценкой, предусмотренной законодательством и нормативными актами в определенных случаях, таких как, например, приватизация или неденежный взнос в уставной капитал. Процедуры справедливой оценки государство не регулирует.

Справедливая стоимость (англ. «fair value») – та сумма, которой теоретически заинтересованные стороны могут рассчитаться за активы или обязательства (13 Стандарт МСФО).

Характеристики справедливой стоимости:

- оценивается конкретный объект;

- учитываются категории этого объекта, важные для участников рынка (например, место, время сделки, состояние актива, кредитные риски должника для обязательства);

- на справедливую оценку влияют возможные ограничения на продажу или покупку актива либо его применение.

Справедливая, ликвидационная и залоговая стоимость: как соотносятся эти понятия?

Цель применения справедливой стоимости

Отражение в отчетности по международным стандартам (МСФО) действительной текущей цены активов и обязательств компании нужно для:

- деятельности на международных рынках;

- привлечения зарубежных инвесторов;

- кредитования в иностранных банках;

- создания совместных предприятий;

- поглощений и слияний;

- возрастания стоимости капитала компании.

Оценка справедливой стоимости согласно Международным стандартам финансовой отчетности.

Когда применяется справедливая оценка стоимости

П. 1 ст. 11 Федерального закона РФ от 21.11.96 № 129-ФЗ «О бухгалтерском учете» в редакции от 28 марта 2002 года утверждает параметры оценивания активов для внесения их на баланс отдельно по каждому виду. Для активов, приобретенных возмездно, нужно применять:

- оценку по справедливой стоимости, если за актив заплачено в неденежной форме;

- рыночную оценку – при стандартной купле-продаже.

Более точным переводом из Стандарта МСФО с английского языка на русский было бы использование слова «измерение» вместо «оценка», поскольку речь изначально идет о нефинансовых активах.

ВАЖНО! Если стоимость неденежных средств, переданных в уплату за актив, оценить невозможно, справедливая оценка станет затруднительной, тогда придется их оценивать по текущей рыночной стоимости.

Справедливая или рыночная стоимость?

Понятия эти во многом схожи, иногда справедливая оценка совпадает с рыночной (например, для объектов недвижимости, земляных участков, оборудования). Рыночной стоимостью чаще всего считают самую ожидаемую цену, которую за него бы заплатили при наличии свободной конкуренции.

Однако между этими понятиями есть и существенные различия. Сравним справедливую и рыночную стоимости по разным показателям в таблице. При этом прочие условия по умолчанию будем считать равными:

- осведомленность продавца и покупателя актива;

- они совершают сделку по своей воле, без принуждения;

- на рынке их позиции примерно равны.

| № | Основание | Справедливая стоимость | Рыночная стоимость |

|---|---|---|---|

| 1 | Законодательное регулирование | Международные стандарты (МСФО) | Государственные стандарты (РНБО) |

| 2 | Подходы к оценке | Зависят от принадлежности оцениваемого объекта к одной из определенных групп | Нужно применить три обязательных подхода (затратный, доходный и сравнительный) либо обосновать отказ от какого-либо из них. |

| 3 | Форма расчета за активы или обязательства | Неденежная | Денежная либо неденежная, если нельзя установить финансовое соответствие активов, переданных в уплату |

| 4 | Дополнительные факторы | Следует учитывать все факторы, выражающие преимущества или неудобства для сторон сделки | Все субъективные факторы игнорируются, берется во внимание только «голая» конъюнктура |

| 5 | Сопоставление понятий | Более широкое: рыночная стоимость может совпасть со справедливой | Более узкое: не любая справедливая оценка является рыночной |

Расчет справедливой стоимости

Стандарт определения справедливой стоимости подразделяет информацию, на основании которой она производится, на три уровня.

1 уровень, рыночный. Самый надежный и очевидный. Нефинансовый актив оценивается по стоимости такого же на активном рынке в данный момент времени (момент оценки).

2 уровень, корректировочный. Когда актив или обязательство не постоянны, а относятся к определенном периоду, то их стоимость можно определить только в этот период, сравнив с котировками на данный момент. Поэтому справедливая стоимость уже будет не безоговорочной, а скорректированной на время, место, состояние актива и особенности рынка.

3 уровень, ненаблюдаемый. Иногда данные для определения стоимости актива или обязательства невозможно определить прямо (они ненаблюдаемы), в этом случае нужно анализировать весь максимум доступной об активе информации.

Справедливая оценка актива будет относиться к одному из этих уровней:

- первый уровень определяет несомненную оценку;

- второй и третий требуют дополнительных методов оценивания и обуславливания выбора;

- при третьем уровне нужно приводить сопутствующую оценке информацию: изменения в отчетном периоде, суммы затрат и прибылей по этому активу за оцениваемый период, описание процесса оценивания.

Как вести учет приобретенных прав требования, оцениваемых по справедливой стоимости?

Выбор подхода к оценке справедливой стоимости

- Сравнение с аналогичными активами на рынке по определяющим показателям: в оцениваемый период, в том же объеме и пр.

- Метод дисконтированных денежных потоков – выяснение способности к стабильной прибыли от актива в прогнозе на оцениваемый срок.

- Затратный метод – основан на анализе последних балансовых значений.

Примеры применения справедливой стоимости

Пример 1. Деревообрабатывающая фирма на данный момент имеет в избытке доски. Она остро нуждается во фрезеровочном оборудовании и договорилась об его обмене на излишек сырья. Как определить количество, которое нужно передать в уплату за станок? Для этого нужно «сложить цену» данному активу. Это как раз и будет его справедливой оценкой. Для оценивания нужно учесть себестоимость сырья именно для этой фирмы. Если у компании есть постоянные поставщики, то справедливая стоимость составит сумму затрат на покупку аналогичной по объему партии досок у этих поставщиков. По факту, это будет то количество, которое согласится принять в обмен владелец фрезеровочного оборудования.

Пример 2. У компании 1 есть пакет акций компании 2, в данный момент не ведущей деятельность. Ранее они высоко котировались на рынке. По какой цене компания может продать их теперь? Справедливая оценка зависит не от прежних, уже не актуальных котировок (рыночной оценки), а от других факторов, в частности, собирается ли фирма 2 возобновлять свою активность и насколько успешны прогнозы.

Пример 3. Фирма собирается заключить сделку со специализированным имуществом – частью имущественного комплекса предприятия. На рынке такое имущество практически никогда не продается отдельно, поэтому справедливую стоимость придется определять иначе, нежели рыночную.

Определяясь с активами для вложения, инвесторы преимущественно используют стандартные инструменты оценки ликвидности акций или внутренней стоимости компании. Однако такие методы не отличаются высокой эффективностью. С помощью данные инструменты позволяют определить ценность одного актива в сравнении с другим. То есть указанные методы не отличаются объективностью. В частности, с помощью таких инструментов не всегда удается выявить переоцененные или недооцененные компании.

Для определения общей, или точной (абсолютной), стоимости актива применяются методы финансового моделирования. К таким инструментам относится модель дисконтирования денежных потоков, или Discounted Cash Flow (DCF).

Что такое модель DCF: определение и особенности понятия

Инвесторы и кредиторы часто оценивают бизнес, ориентируясь на показатель свободного денежного потока (FCF). Последний применяется для расчета экономической эффективности вложений. При помощи данного параметра удается выявить 2 важных фактора, определяющих результативность деятельности компании. В частности, объем свободного денежного потока применяется для анализа следующих обстоятельств:

- объем средств, которые компания может выделить в качестве дивидендных выплат держателям акций;

- способность компании своевременно погашать долговые обязательства;

- наличие возможности у компаний выкупать ранее выпущенные акции.

Как показывает практика, показатель чистой прибыли у компании может быть положительным при отрицательном денежным потоке. Такие результаты деятельности свидетельствуют о неэффективности проводимой финансовой политики. То есть данное сочетание указывает на то, что компания не приносит денег. Поэтому, ориентируясь на размер денежного потока, инвесторы и кредиторы получают больше информации об эффективности конкретной организации.

Модель DFC основана на FCF. Данный метод отличается высокой эффективностью применительно к анализу конкретной компании. Также модель используется при оценке отдельных проектов либо активов. С помощью DFC можно определить, способна ли компания генерировать денежный поток.

Чтобы провести такой анализ, параметр FCF рассчитывается с дисконтом. То есть при определении размера будущих денежных потоков данный показатель приводят к значениям, которые компания демонстрирует в настоящем. Для этого используют специальную ставку, определяемую на основании текущей доходности бизнеса либо отдельной ценной бумаги.

В рамках рассматриваемой модели оценка проводится с учетом стоимости:

- «Северстали» (расчет проводится с использованием всего собственного капитала и заемных средств);

- капитала компании без учета заимствованных средств.

В основном в рамках рассматриваемой модели используется второй показатель (обозначается как FCFF).

В связи с тем что размер дисконта бывает разным (причем параметр со временем нередко меняется), для понимания особенностей DFC можно использовать в качестве данного показателя средневзвешенную стоимость капитала (WACC). В этот параметр входят:

- общая стоимость задолженности компании перед всеми кредиторами;

- размер акционерного капитала.

Алгоритм расчета справедливой стоимости акции

Для расчета данного показателя рекомендуется применять DFC, рассчитанный в двух периодах. Такая модель учитывает:

- размер промежуточного финансового потока в выбранном временном отрезке;

- объем денежных средств после наступления периода, когда компания начинает демонстрировать стабильный рост.

Во втором случае применяется так называемый метод расчета терминальной стоимости (TV).

Для получения объективной цены компании в рамках модели DCF нужно необходимо сначала определить, сколько сейчас стоит выбранный бизнес, и размер ставки для расчета дисконта для денежных потоков. Далее составляется прогноз изменения FCF. После этого рассчитываются характер движения ставки дисконтирования, терминальной и справедливой стоимости компании (в том числе и отдельной акции).

Для проведения анализа необходимы следующие показатели:

- отчет о прибылях и убытках;

- баланс;

- отчет о движении денег.

Для понимания особенностей модели DCF можно в качестве примера рассмотреть компанию «Северсталь», которая публикует финансовую отчетность по стандарту МФСО, отражая прибыли и убытки в долларах.

Алгоритм расчета реальной стоимости бизнеса

Данный показатель определяется как сумма:

- общей капитализации;

- долей, которые не находятся в собственности компании;

- рыночной цены всех обязательств перед кредиторами.

В расчете текущей стоимости не принимаются во внимание любые денежные средства, в том числе и их эквиваленты.

Рыночная капитализация — это совокупная стоимость всех акций (получается путем умножения цены одной акции на количество выпущенных бумаг). Под чистым долгом понимаются:

- долгосрочная задолженность;

- долг, который нужно погасить в течение года;

- финансовый лизинг.

Проведенный расчет на основании данных финансовой отчетности «Северстали» показал следующую стоимость компании:

Алгоритм расчета размера дисконта

Этот показатель рассчитывается по следующей формуле:

Доля собственного и заемного капитала рассчитывается по формуле (заемный капитал)/ (заемный капитал + собственный капитал). Исходя из данных отчетности «Северстали», получается, что данный показатель у компании составляет 85,7%. Соответственно, доля заемного капитала равна 14,3%.

Алгоритм расчета стоимости всех акций

Чтобы определить требуемую доходность инвестирования в акции, можно воспользоваться моделью ценообразования финансовых активов (CAPM). Данный показатель рассчитывается как сумма размера риска (в качестве примера взята ставка в 2,7%), Country premium и результат умножения коэффициента дисконтирования и премии за риск.

Последний параметр можно рассчитать самостоятельно. Но для примера будет взят показатель, который предоставила одна независимая консалтинговая компания, пользующаяся высоким авторитетом в кругах американских аналитиков. В данном случае этот параметр равен 5%.

В качестве бета-коэффициента взят параметр 0,9. Этот показатель также был взят у одного авторитетного аналитика и рассмотрен только в качестве примера. Инвесторы могут самостоятельно выбирать подходящий для конкретного случая бета-коэффициент.

В связи со спецификой рассматриваемой компании необходимо провести корректировку бета-коэффициента. Для этого применяется формула:

Указанный коэффициент равен 1,02. После подставления всех показателей в приведенную формулу получается, что стоимость акционерного капитала составляет 10,8% (2,7%+1,02*5%+2,88%).

Алгоритм расчета размера долговых обязательств

Для расчета данного параметра часто применяют следующий метод: берется каждый кредит по отдельности. После этого необходимо получить сумму всех доходов к погашению процентов по задолженности. Кроме того, в этой формуле учитываются выплаты по ранее выпущенным бондам. В рамках данной процедуры также необходимо определить доли в общем долге.

Но для упрощения понимания принципа расчета этого параметра можно взять из отчета «Северстали» сумму, которая показывает, сколько компания платит для погашения задолженности, и разделить показатель на общую сумму кредита. С учетом сказанного, получается, что стоимость капитала, который компания заняла у сторонних организаций и частных лиц, составляет 7,2%.

Кроме того, средневзвешенная цена капитала (WACC) у «Северстали» равна 10,1%. В рамках рассматриваемого примера размер налоговой ставки был взят за 2017 год. Поделив этот параметр на размер прибыли до уплаты налогов (EBT), получаются 23,2%.

Алгоритм составления прогноза будущих денежных потоков (UFCF)

Для расчета UFCF необходимо выяснить следующие параметры:

- размер прибыли до внесения налоговых отчислений и уплаты кредита;

- размер налоговых отчислений;

- расходы на обновление оборудования (амортизацию);

- затраты на капитальное строительство и обновление оборудования;

- изменение оборотного капитала.

Чтобы определить размер свободных денежных потоков, нужно определить каждый из указанных параметров по отдельности. Вначале необходимо спрогнозировать выручку, для чего применяется один из следующих методов:

- Прогноз, учитывающих скорость роста компании. Он выстраивается на предположении, что в будущем развитие будет идти стабильными темпами. Этот подход применяется в отношении зрелого бизнеса.

- Прогноз на драйверах. В этом случае учитывается множество факторов, влияющих на финансовые показатели (стоимость продукции, количество клиентов и так далее). Такой прогноз сложен в составлении, но дает более точные результаты.

Применительно к рассматриваемой компании подходит первый метод. Использовать второй вариант не целесообразно, так как в этом случае потребуется подобрать все ключевые факторы, влияющие на финансовую деятельность бизнеса.

Для прогнозирования денежных потоков необходимо взять показатели изменения выручки, EBITDA и маржу валовой прибыли в период с 2010 по 2017 годы (сведены в таблицу).

С учетом приведенных значений получается, что размер выручки «Северстали» ежегодно увеличивается на 1,4%. Для расчета EBITDA и валовой прибыли в рамках рассматриваемого примера будет учитываться средняя маржа. В итоге получаются следующие показатели:

Для расчета размера денежных потоков потребуется показатель EBIT, который можно получить, если из EBIDTA вычесть амортизационные расходы.

Для расчета размера налогов в рамках рассматриваемого примера взята следующая формула: Tax Rate*(EBIT— Interest Expense); процентные расходы — постоянные. Последний показатель, согласно отчету за 2017 год, составляет 151 миллион долларов. Расчет налогов приведен в таблице.

Размер капитальных расходов (CapEx) указан в отчете о движении средств. Для прогнозирования изменения данного показателя используется оценка усредненной доли в выручке.

В рамках рассматриваемого примера размер капитальных расходов взят на уровне 700-800 миллионов долларов. Эти деньги, согласно опубликованному отчету, «Северсталь» планировала потратить на модернизацию производства в 2018-2019 годах.

Также для определения размера потока денежных средств необходим показатель изменения оборотного капитала, который можно рассчитать по следующей формуле:

Change NWC = Change (Inventory + Accounts Receivable + Prepaid Expenses + Other Current Assets— Accounts Payable— Accrued Expenses— Other Current Liabilities).

Приведенная формула показывает, что снижение денежного потока происходит на фоне увеличения дебиторской задолженности и объемов запасов, а рост — при кредиторской.

Характер изменения оборотного капитала определяется на основании полученной выручки (Revenue) либо себестоимости (COGS) выпускаемой продукции. Далее необходимо определить, какой процент от Revenue приходится на:

- кредитную задолженность третьих лиц, которые те должны выплатить «Северстали»;

- объем складских запасов;

- расходы на ближайшие несколько месяцев (лет);

- иные текущие активы.

Себестоимость продукции в рамках рассматриваемой модели связана с показателями кредиторской задолженности и накопленных обязательств. Используя полученные параметры, можно составить прогноз по изменениям операционных активов. Также следует проанализировать возможные повышения и снижения объема обязательств, применяя средние показатели.

После этого рассчитываются изменения операционных активов и обязательств в двух периодах: историческом и прогнозируемом. Полученные в итоге значения нужно подставить в приведенную формулу, получив таким образом расчет изменения оборотного капитала.

После этого рассчитывается размер денежного потока по формуле: (Прибыль до внесения платы по кредитам и уплаты налогов) — (Налоги) + (Расходы на амортизацию) — (Капитальные расходы). К полученному показателю нужно прибавить также показатель изменения оборотного капитала.

Справедливая цена актива

После завершения описанных действий необходимо выполнить следующее:

- Применить ставку дисконтирования к компании, чтобы получить реальную стоимость. Для этого можно воспользоваться функцией ЧПС в Exel. Исходя из приведенных данных, получается, что реальная стоимость «Северстали» составляет 4057,7 миллиона долларов.

- Определить стоимость в прогнозируемом периоде. Для этого можно воспользоваться упрощенной формулой EV/EBIDTA, где EV рассчитывается как (1+WACC)^5, а EBIDTA берется за последний отчетный период. Стоимость «Северстали» составляет 8578,5 миллиона долларов.

Сложив полученные показатели, можно получить общую стоимость компании — 12631 миллионов долларов. Но для получения справедливой оценки необходимо из указанной суммы вычесть чистый долг и цену всех неконтролируемых долей. В итоге стоимость акционерного капитала «Северстали» составит 11566 миллионов долларов, а одной акции — 13,8 доллара.

В связи с тем что указанные показатели меняются в зависимости от используемого мультипликатора (в приведенной выше формуле это EV) и ставки дисконтирования, после проведенных расчетов необходимо составить таблицу чувствительности. В ней учитываются как увеличение, так и уменьшение данных параметров.

Итоги

Рассмотренная модель DCF отличается следующими достоинствами:

- позволяет подробно проанализировать финансовые результаты компании;

- не требует сравнительного анализа с другими отраслевыми компаниями;

- позволяет получить информацию о реальных финансовых потоках, что важно для инвестора;

- отличается гибкостью, то есть позволяет составлять прогнозы в зависимости от изменения ключевых факторов.

Из недостатков данной модели можно выделить следующее:

- для проведения расчетов необходимо вводить множество допущений и применять прогнозы, составленные на основе оценочных суждений;

- сложна в применении, так как требует расчета множества параметров.

Кроме того, столь детализированный анализ, который применяется в рамках данной модели, заставляет инвестора чувствовать себя увереннее. Из-за этого тот утрачивает способность учитывать все возможные риски, что может привести к потере вложений.

Несмотря на сказанное, модель DCF отличается высокой эффективностью, так как позволяет глубоко изучить деятельность компании, выявить все денежные потоки, выяснить разные аспекты производства и сбыта и другие факторы, определяющие реальную цену акции. Этот инструмент можно использовать для составления долгосрочных прогнозов развития бизнеса. По сути, данная модель — это один из методов, применяемых аналитиками, специализирующихся на оценке компаний.

Почему нам можно доверять?

- • Стаж работы. Мы непрерывно работаем с 2008 года и постоянно улучшаем «продукт».

- • Компетентность. Наши эксперты регулярно повышают квалификацию и принимают участие в написании материалов для профильных изданий.

- • Публичность. 5.000 человек на YouTube канале «Бизнес по плану».

Записаться на консультацию

Остались вопросы? Разберем бесплатно простую задачу или проведем консультацию (Посмотреть пример)

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

.png)