Содержание

- Что такое финансовая пирамида?

- Принцип работы финансовой пирамиды

- Кто на этом зарабатывает?

- Почему участвовать в финансовых пирамидах опасно

- Признаки финансовой пирамиды

-

Виды пирамид

- Одноуровневые

- Многоуровневые

- Матричные

- Финансовые пирамиды и сетевой бизнес не одно и то же

- Что делать, если вы уже вложились в финансовую пирамиду

- Какие пирамиды вошли в историю

Что такое финансовая пирамида?

Это мошенническая бизнес-схема, которая зарабатывает на привлечении новых участников. Как правило, их просят заниматься продажей товаров или услуг, но их основная задача — активный рекрутинг.

Принцип работы финансовой пирамиды

Пирамиды могут быть организованы по-разному, но они все работают по схожему принципу.

- Небольшая группа первых сотрудников ищет новых участников, обещая привлекательное финансовое вознаграждение.

- Обычно, присоединяясь к пирамиде, они платят небольшой взнос. Часть этих средств получает тот, кто их привлек.

- Участники нового уровня ищут следующих и получают оплату за каждого.

- Схема повторяется на каждом уровне, и компания экспоненциально растет.

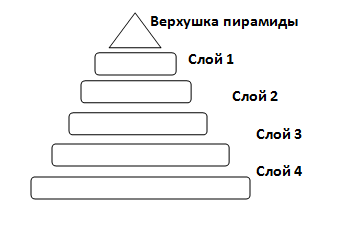

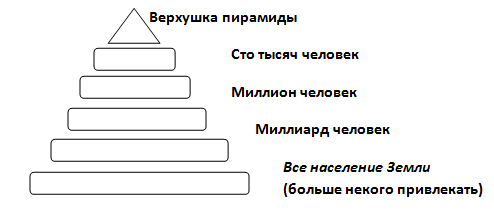

Пирамиды получили название из-за организационной структуры: на верхнем уровне очень мало участников, зато на нижних — очень много. И их становится все больше.

Кто на этом зарабатывает?

Заработанные средства поступают снизу вверх: каждый получает долю с людей, которых привлек, тех, кого привлекли они, и так далее. Чем больше человек в схеме, тем выше доход — и тем больше стимул продолжать рекрутинг.

Обычно зарабатывают те, кто находится на верхних уровнях пирамиды. Большинство участников будут находиться в середине пирамиды, и не получат ничего. Те, кто попал на нижний уровень, уже не смогут привлечь достаточно человек, и теряют деньги.

Почему участвовать в финансовых пирамидах опасно

Новым членам пирамиды часто обещают быстрый, простой и неограниченный заработок. Но вероятнее всего, они лишь потратят время и деньги. Со временем потенциальных участников не остается, и пирамида обваливается. Вот как это происходит.

Представим, что один участник должен привлечь еще шестерых. На 11 уровне потребуется найти 362 797 056 человек — это в 2,5 раза больше населения России.

Признаки финансовой пирамиды

Люди по-разному попадают в такие структуры: как при поиске новой работы, так и по совету знакомых, и сразу определить пирамиду бывает непросто. Рассказываем о самых очевидных признаках.

Идет агрессивный поиск новых сотрудников. По-настоящему хорошие предложения не нуждаются в рекламе — это правило справедливо и в бизнесе, и в жизни. Если что-то приходится упорно продавать, это может указывать на проблемы в качестве.

Участникам пирамиды приходится активно и настойчиво привлекать новых людей. Они могут позвонить в неподобающее время, звать на собрания или сразу пытаться установить личные отношения. При этом они часто говорят, что вакансия открыта недолго, и требуют быстро принять решение.

В компании уклоняются от вопросов и дают очень мало информации. Человек, который устраивается на работу, будет задавать конкретные вопросы о компании. Если кто-то убеждает в обратном, стоит усомниться в его мотивах.

Участники пирамид не любят отвечать на серьезные вопросы: они обвинят собеседника в недостатке позитивного мышления и воли к победе. И это на многих действует.

Практически никто не занят продажей продуктов или услуг. Основная деятельность пирамиды — искать новых участников. В результате очень мало внимания уделяется привлечению клиентов, продукту или услуге, на которой якобы зарабатывает компания. Из этого логично вытекает следующий признак.

Продукты или услуги очевидно хуже или дороже аналогов на рынке. Товары кажутся откровенно непривлекательными. Некоторые пирамиды объясняют разницу в цене или качестве какими-то уникальными свойствами, но не могут это доказать. Разумеется, это вряд ли убедит и потенциального покупателя.

Слишком громкие обещания. «Ваша жизнь изменится», «Вы будете работать на себя», «Легкий пассивный доход», «У вас будет загородный дом, вы сможете рано выйти на пенсию и обеспечить свою семью» — подобные заявления совсем не похожи на обоснованные предложения.

В настоящем бизнесе принято давать реалистичные обещания, подкрепленные данными. Пирамиды осознают, что продают мечту — они будут описывать самые невероятные возможности, но не предоставят доказательств.

Требуется очень много взносов и расходов. Пирамиды зарабатывают на участниках, а не товарах или услугах. При любой возможности они собирают взносы. Иногда новичку требуется заплатить внушительную сумму, просто чтобы начать работу.

Даже сотрудникам, которые давно работают в пирамиде, приходится платить за обучение и мероприятия. Эти средства уходят тем, кто находится в ее вершине. Остальным остается верить, что успех не за горами: просто нужно инвестировать еще немного.

Система вознаграждения предельно сложная. Если бы пирамиды открыто рассказывали, сколько получат участники, им было бы трудно кого-то привлекать. Поэтому для расчета вознаграждения используют сложные и запутанные схемы.

Это также помогает удерживать сотрудников. Если система непонятна, можно надеяться на солидные финансовые поступления в будущем.

Помните: любая компания должна сообщать хотя бы среднюю сумму, которую получает ее торговый представитель. Организация, которая не готова предоставить эту информацию, вряд ли работает честно.

Много жалоб и негативных отзывов. В эпоху интернета мошенникам приходится нелегко. На специальных сайтах и в соцсетях можно быстро найти отзывы от обманутых клиентов или бывших сотрудников. Еще один хороший маркер — количество судебных исков против компании.

Виды пирамид

Одноуровневые (схемы Понци)

В пирамидах этого типа существует единый организатор. Он предлагает вкладывать деньги в схему, чтобы получить высокую прибыль. Первые инвесторы получают доход за счет взносов последующих участников.

Такие схемы более устойчивы и существуют дольше, чем обычные пирамиды. Участников пирамиды удерживают, чтобы они продолжали реинвестировать и привлекать своих знакомых.

Схема получила название в честь Карла Понци. В 1919 году он предлагал вкладываться в почтовые купоны и зарабатывать на разнице курса (в Европе купон можно было обменять на одну марку, а в США — на 6 таких же).

Позднее выяснилось, что деньги не инвестировались, а направлялись на выплаты другим инвесторам. Пирамида была ликвидирована раньше, чем иссяк приток новых участников. Понци получил тюремный срок и штраф, а его фамилия стала нарицательной.

Многоуровневые

Эта модель построена на продаже услуг или продуктов, где каждый участник многоуровневой пирамиды занимается привлечением новых агентов. При этом сам товар не имеет ценности или его стоимость завышена.

Задача участника пирамиды — рассказать покупателю об уникальных свойствах товара, чтобы он рассматривал покупку как инвестицию. Но фактически это просто аналог взноса за вход в пирамиду.

Матричные

Это довольно неустойчивый тип пирамиды. Чтобы стать ее участником, требуется внести определенную сумму. После этого человек попадает в нижнюю строчку списка ожидания. Чем больше привлекут после него, тем выше будет его статус в списке.

Когда наберется нужное количество, он получает обещанный бонус. Как правило, это что-то ценное: электроника, поездки или даже автомобили.

Это очень рискованная схема.

- Чтобы попасть в список, требуется большой взнос, и большинство просто не добирается до верхней строчки.

- Участники платят за товары больше рыночной стоимости. Покупая мобильный телефон, электронную книгу или CD с ПО, они надеются получить ценный бонус. Но когда пирамида рушится, у них остается лишь ненужный переоцененный товар.

Финансовые пирамиды и сетевой бизнес не одно и то же

Многоуровневые пирамиды очень напоминают распространенную бизнес-модель — сетевой маркетинг (multilevel marketing, MLM). Сетевые компании тоже имеют подобную иерархию, в которой представители продают товар напрямую потребителю и активно пытаются привлекать новых сотрудников. Так в чем разница?

Самый очевидный критерий, который поможет отличить сетевой маркетинг от пирамиды, — источник дохода. Если участники зарабатывают на том, что продают товары и услуги, а не ищут новых сотрудников, вероятно, это не пирамида в традиционном или юридическом смысле.

Фото в тексте: ronstik / Shutterstock

Хороший пример — компания Avon. Она существует более ста лет и постоянно привлекает представителей для распространения своей продукции. Сотрудники компании могут зарабатывать на косметике Avon, но никто не гарантирует им финансовый успех.

При этом участники пирамиды быстро понимают, что их товары не несут особой ценности: завышенная цена, низкое качество, а продукт не пользуется спросом. Они платят за право продавать товары и могут только надеяться, что окупят инвестиции, привлекая новых людей.

Что делать, если вы уже вложились в финансовую пирамиду

Постарайтесь вернуть вложенные деньги. Составьте письменную претензию в адрес компании и пригрозите обращением в полицию и суд.

Подготовьте все, что докажет факт передачи денег. Это может быть договор, выписка по банковскому счету или переписка в мессенджерах.

Найдите других пострадавших и составьте коллективный иск. Обманутых вкладчиков легко обнаружить в соцсетях.

Обратитесь в правоохранительные органы и профильные организации. Подготовьте заявления в полицию и прокуратуру и приложите документы, которые докажут перевод средств. Жалобы на мошенников также принимают Банк России, Федеральный общественно-государственный фонд по защите прав вкладчиков и акционеров и Союз защиты прав потребителей финансовых услуг.

Не забывайте об огласке. Расскажите о своей истории знакомым и близким, напишите в социальных сетях и попробуйте связаться со СМИ. Это поможет сократить количество потенциальных жертв.

Какие пирамиды вошли в историю

«МММ» Сергея Мавроди была создана в 1989 году и первоначально торговала импортными компьютерами и оргтехникой. В феврале 1994 года в продажу поступили первые акции, каждая из которых стоила 1 тысячу рублей ($0,65).

Цена покупки и продажи ценных бумаг произвольно повышалась каждый день. К июлю 1994 года они стоили уже 125 тысяч рублей ($81). Пирамида проработала всего несколько лет, но за это время собрала более 15 млн участников. Общий ущерб был оценен в 110 млн рублей.

Отбыв тюремный срок, он запускал еще несколько мошеннических схем, в том числе и за рубежом — «МММ-2011», «МММ-2012», Mavrodi Mondial Moneybox, а также виртуальную валюту «мавро».

С 1994 по 2003 год проработала организация Питера Ломбарди Mutual Benefits Company. Масштаб нанесенного ей ущерба впечатляет в первую очередь потому, что ее жертвами стали пациенты с ВИЧ. Заявлялось, что основная цель компании — финансировать иски больных к фармацевтическим компаниям. В общей сложности удалось обмануть 28 тысяч смертельно больных людей, забрав у них $1 млрд. В 2003 году Ломбарди был приговорен к 20 годам тюремного заключения.

История Аллена Стэнфорда звучит как история из мультфильма: он представлялся всем наследником Лиланда Стэнфорда, основателя Стэнфордского университета в Калифорнии. Таким образом он добивался доверия людей и предлагал им «безопасно» инвестировать деньги.

Вскоре после этого он перечислял деньги с их счетов в собственные банки в Антигуа и прочих экзотических местах. Он даже платил политикам, чтобы его покрывали, однако это не помогло: получил срок в 110 лет. Всего он украл $7 млрд.

Фото в тексте: Pexels

Крупнейшая схема Понци в истории была организована Бернардом Мэдоффом, экс-председателем совета директоров биржи NASDAQ. Он объяснял клиентам, что инвестирует в синтетические фьючерсы, но на самом деле просто использовал средства со счетов клиентов, чтобы платить тем, кто желал вывести деньги. При этом он не давал нереалистичных обещаний и очень убедительно себя презентовал.

Схема действовала примерно с 1991 года. Учитывая недополученные доходы, ущерб от действий Мэдоффа составил $65 млрд. В конце концов, он был приговорен к 150 годам тюремного заключения и умер в 2008 году.

Биткоин, несмотря на свою рискованность, остается популярным активом для инвестиций. Его бешеная популярность вдохновила создателей платформы Bitconnect. Они обещали инвесторам годовой доход в 90%, а деньги, по-видимому, получали за счет реферальной программы. В 2018 году криптовалюта за шесть часов упала с $331 до $21, основные инвесторы ушли с нее, и схема обвалилась. Инвесторы потеряли в общей сложности $250 млн.

В статье использованы материалы следующих источников:

Joblist

The Compliance & Ethics Blog

Peachyessay

Trendingstock.today

Фото на обложке: Pexels

Вложить десять рублей, а заработать в 20 раз больше — звучит очень заманчиво. Обычно за такими лозунгами прячутся финансовые пирамиды. Разобрались, как работают эти конструкции и как в них не попасть

В этой статье:

- Что это

- Виды

- Как работает

- Признаки

- Самые известные

Что такое финансовая пирамида

Финансовая пирамида — это разновидность мошеннических схем, при которой основатели покрывают обязательства перед вкладчиками с помощью денег от новых вкладчиков.

Одними из первых мошеннических схем, которые относятся к финансовым пирамидам, можно назвать Миссисипскую компанию, Панамскую и Компанию Южных морей, которые действовали уже в XVIII–XIX веках. Но пирамидальной структуры, которая была бы заложена в них осознанно, эти схемы еще не имели.

Прародителем же всех пирамид считают американца Чарльза Понци. Он открыл предприятие, в котором обещал вкладчикам рост доходов за счет спекуляции на почтовых марках. Обнаружил Понци эту выигрышную схему, когда задумал создать журнал. Он смог договориться с одним испанцем о покупке выпусков, и тот прислал ему по почте купоны, обменяв которые на почтовые марки, Понци смог бы выслать ему готовый журнал. Оказалось, что из-за разницы в курсе обмен купонов на марки выдавал шестикратную прибыль. Тогда предприниматель решил привлекать потенциальных инвесторов к этой схеме, обещая им увеличение вложений в четыре — шесть раз. Однако по факту никакие купоны он не покупал и не менял их на марки. Своим клиентам он отдавал обещанные прибыли за счет новоприбывших инвесторов. Таким образом он привлек денег больше, чем в принципе было выпущено международных купонов. Всего по миру циркулировало около 30 тыс. штук, а Понци обещал купить и обменять более 150 млн.

Однако термин «пирамида» появился позднее — в середине XX века, когда появились многоуровневые схемы, устроенные по принципу конуса, где на верхушке находятся основатели, а каждая новая ступень приносит все больше вкладчиков, которые своими деньгами погашают обязательства перед вкладчиками ступенью выше.

Фото: Почтовые марки (Фото: Shutterstock)

В России первые пирамиды появились еще в конце 1980-х годов. Первой мошеннической фирмой такого плана называется компания «Пакс», которая действовала в Волгограде еще в 1991 году. Первую половину 1990-х годов вообще можно назвать периодом расцвета пирамид. По некоторым оценкам, в тот период на территории России действовало около 2 тыс. фирм, занимающихся махинациями с вкладами.

На тот момент юридическая система еще не защищала вкладчиков в достаточной степени. Сейчас мошенническая деятельность по организации финансовых пирамид запрещена ст. 172.2 УК РФ. Деятельность финансовых компаний, которые связаны с инвестициями, регулируется Законом «Об инвестиционных фондах».

Виды финансовых пирамид

Финансовые пирамиды различаются принципом организации или структурой.

- Одноуровневая пирамида. Это как раз пирамида Понци и, кстати, МММ. Простейший тип мошеннической схемы. Организатор выпускает некие ценные бумаги без достаточного обеспечения или без него вовсе и продает их вкладчикам. Доход первым вкладчикам покрывается за счет новых. Рано или поздно такой пузырь лопается, потому что обеспечения подо все вклады и обещанную прибыль просто нет.

- Многоуровневая пирамида. Эта пирамида уже имеет более сложную структуру. Она подразумевает, что вкладчики не просто приносят деньги, но еще и рекрутируют новых вкладчиков, получая за каждого прибыль. Таким образом выстраивается пирамида, где чем ниже уровень, тем больше вкладчиков. Поскольку количество людей, которые потенциально могут стать участниками этой схемы, когда-то заканчивается, то рано или поздно пирамида рухнет. Но чем больше у нее ступеней, тем богаче оказываются те, кто находятся наверху, ведь они получают прибыль от каждого нового рекрутера. Поэтому считается, что выгодно присоединяться к пирамиде на ранних стадиях.

- Модель восьми шаров. Мошенники понимают, что за годы существования пирамид на финансовых рынках людей стало все сложнее обманывать. Поэтому они камуфлируют пирамидальную сущность своего предприятия. Примером тому является структура восьми шаров. В ней каждый участник должен привести всего двух новых клиентов, которые в свою очередь приведут тоже всего двух клиентов.

- Матричная схема. Здесь принцип еще сложнее. Клиенты выстраиваются в ячейки из определенного количества человек, рекрутируя новых клиентов. Когда ячейка достигает нужного количества участников, они поднимаются на ступень выше, получая при этом определенные бонусы. И так происходит движение вверх по пирамиде.

Следует отметить, что компании сетевого маркетинга (MLM) имеют похожую структуру, но при этом не являются финансовыми пирамидами. Важное отличие здесь в том, что клиенты пирамид не должны покупать товар и продавать его, их вклад — исключительно деньги.

Как работает финансовая пирамида

Пирамида начинается с громкой рекламы и обязательных историй об уже полученных больших прибылях. Организатор, открывая фирму, обещает доход, многократно превышающий возможные легальные инвестиционные инструменты. Первые клиенты, вложив деньги, должны дождаться всего лишь еще нескольких человек, чьи вложения как раз идут на покрытие обещанной первым инвесторам прибыли. Получив желаемое, они обеспечивают пирамиду громкой рекламой. Доход при этом получают не только предыдущие вкладчики, но и обязательно организатор всей схемы. Таким образом, в выигрыше всегда находятся те, кто присоединился к компании раньше.

Проблемы начинаются, когда заканчиваются потенциальные новые клиенты и выплачивать обещанный доход нечем либо когда вкладчики пытаются забрать свои

инвестиции

— а они уже потрачены. В этот момент пузырь лопается.

Большинство жертв финансовых пирамид попадаются как раз на предпосылке, что если войти в пирамиду на ранней стадии, то можно получить прибыль, а если вовремя выйти, то и сохранить. Эксперт фонда «За права заемщиков» Галактион Кучава считает, что определить эти моменты на самом деле крайне сложно. «Вовремя выйти из финансовой пирамиды сможет только один человек — это ее создатель. Основная идея всех пирамид — внести деньги и привести друга. Сможете ли вы быть уверенным в том, что после вас еще придут люди? А ведь об этом порой не знают даже сами организаторы. Здесь уже каждый сам определит, стоит ли идти на такой риск».

Кроме этого, возникает и этическая дилемма. Чтобы заработать какие-то деньги, нужно втянуть в этот вид финансового мошенничества других людей. «В данном случае возникает риск причастности к тем потерям, которые понесут люди, доверившие свои деньги мошенникам, — говорит Кучава. — В экспертном сообществе уже сформировалось мнение о необходимости привлечения участников пирамиды к уголовной ответственности наряду с организаторами. Так что, вполне вероятно, попытки заработать в пирамиде на начальной стадии станут не только с моральной точки зрения порицаемыми, но и с правовой вполне опасны для всех, кто строит пирамиду».

Фото: Доллары США (Фото: Shutterstock)

Признаки финансовой пирамиды

Пирамиду распознать довольно просто. Есть очевидные признаки, увидев которые, стоит обходить даже очень выгодное предложение стороной:

- отсутствие лицензии Банка России. Обычно такие компании работают либо как коммерческие предприятия, либо вообще никак не зарегистрированы. Между тем любая финансовая организация в России должна получить лицензию на свою деятельность. Проверить, есть ли у компании такой документ, можно в реестре на сайте Банка России;

- оперирует нереалистичными обещаниями. Стандартно в инвестициях опираются на прибыль чуть выше ставки рефинансирования ЦБ. Фондовый рынок всегда старается ее обогнать, а значит, вкладывая в легальные инструменты, вы сможете увеличить свои вложения на ставку рефинансирование плюс 3–5 п.п. Если организация обещает, а тем более гарантирует прибыли кратно большие, очевидно, использовать она будет для их получения высоко рискованные или незаконные инструменты. Это повод насторожиться;

- не афишируется способ получения прибыли. Вкладывая деньги, вы должны очень четко понимать, за счет чего будет получена прибыль. Если вам обещают доход в 200–300% на спекуляции с неизвестными ценными бумагами, скорее всего, эти инструменты не существуют в реальности. Тем более опасно связываться с компаниями, которые вообще не показывают, во что вкладывают ваши деньги;

- рекрутирование новых клиентов ложится на ваши плечи. Это главный признак пирамидальной структуры;

- нет возможности вернуть вложения. Инвестиции должны быть чем-то обеспечены. А это значит, что если вдруг вы захотите выйти, вам должны вернуть ваши деньги. Если этого не происходит, налицо мошенническая схема;

- организация числится в списке недобросовестных на сайте ЦБ. Там регулярно обновляется список компаний, у которых обнаружены признаки нелегальной деятельности на финансовом рынке;

- у организаторов есть криминальное прошлое, особенно связанное с экономическими преступлениями.

Известные финансовые пирамиды

МММ

Самая известная пирамида в истории России — конечно, МММ. За время ее существования в ней успели поучаствовать 15 млн человек. Работа сопровождалась массированной рекламой на телевидении. Основатель Сергей Мавроди продавал билеты с номинальной стоимостью, цена на которые ежедневно росла. По сути, он вовлекал клиентов в спекуляцию своими же акциями. Вкладчик покупал билет за 100 рублей, а продавал обратно компании через день уже по более высокой цене. МММ повышала стоимость своих билетов ежедневно и неравномерно, предсказать, на сколько они вырастут через три дня или через неделю, было невозможно. Проблема возникла, когда цена билетов стала такой высокой (а она за все время увеличилась в 127 раз), что новые клиенты уже не могли покрывать выплаты старым. Пузырь лопнул, и Мавроди был осужден за мошенничество в особо крупных размерах и приговорен к четырем с половиной годам заключения. Надо сказать, что пирамида МММ стала одной из самых крупных по объему привлеченных средств в мире.

Инвестиционный фонд Мейдоффа

Бернард Мейдофф — известный американский финансист, бывший в начале 1990-х председателем совета директоров биржи NASDAQ. Но прославился он тем, что придумал крупнейшую финансовую пирамиду в истории, которая обманула инвесторов на $65 млрд. 40 лет его инвестиционная компания, как всем казалось, обогащала клиентов. Никто не мог подумать, что за имиджем мецената и крупного специалиста фондового рынка скрывается обычный мошенник, а инвестиционная компания — не что иное, как пирамида Понци. Наказание оказалось намного более суровое, чем в случае с Мавроди. Мейдофф был приговорен к 150 годам тюрьмы, где он и умер в 2021 году.

European Kings Club

Пирамида родом из Швейцарии существовала в 1992–1994 годах. Там открыли клуб для представителей малого и среднего бизнеса. Подразумевалось, то членство в клубе обеспечивает компаниям финансовую поддержку и прибыль. Членство в организации оплачивалось, за счет чего пирамида привлекла более $1 млрд. Когда организаторов арестовала полиция, вкладчики протестовали, не желая верить, что попали в мошенническую схему. Но в итоге организаторов осудили на пять лет.

«Финико»

Один из свежих случаев лопнувшей финансовой пирамиды. Основатели обещали вкладчикам прибыли от инвестирования в

ценные бумаги

на биржах. Потенциальный доход был около 20–30% в месяц, что совершенно нереалистично в условиях легального фондового рынка.

Спустя какое-то время «Финико» перевела все расчеты со своими клиентами в собственную криптовалюту. Когда ее стоимость кратно выросла, основатели вывели деньги и отказались погашать вклады. В итоге основные участники мошеннической схемы были арестованы по обвинениям в организации деятельности по привлечению денежных средств. Интересно, что Кирилл Доронин, основатель «Финико», уже был замечен в организации мошеннических схем. В 2014 году он создал антиколлекторское агентство «Эскалат», которое обещало закрывать кредиты. Но в итоге, собрав достаточное количество денег, просто свернул организацию, оставив клиентов ни с чем.

Caritas

Румынская финансовая пирамида, которую поддерживали региональные власти. Открыли ее в 1992 году и обещали вкладчикам баснословные прибыли. Хотя первый взнос был всего $50, заработать на нем можно было до $400. Популярности пирамиды способствовала поддержка мэра города Клуж, который не только предоставлял помещение для компании, но и способствовал широкому освещению ее успехов в прессе.

Фото: Девушка, расстроенная потерей денег в финансовой пирамиде (Фото: Shutterstock)

Современные финансовые пирамиды

С развитием технологий финансовые мошенники получили больше платформ для действий. Финансовые пирамиды по-прежнему можно встретить везде, их нередко маскируют под современные проекты или игры в сети. Могут встречаться варианты:

- криптопирамиды. Организаторы привлекают желающих инвестировать в новую криптовалюту, но по факту ее нет;

- в социальных сетях. Потенциальных жертв завлекают перспективой вложить небольшую сумму, а получить при выводе в десятки раз больше;

- онлайн-игры с выводом денег. Создают симулятор игры, где большинство данных фиктивные;

- форекс-пирамиды, которые не имеют отношения к реальному валютному рынку, а точно так же имитируют торги.

По словам Кучавы, в последнее время учащаются случаи мошенничества в социальных сетях: «Это объясняется зависимостью молодого поколения от «нового мира», где можно быстрее получить доверие». Ситуация с пирамидами усугубляется тем, что они оперативно подстраиваются под изменяющиеся условия и тенденции жизни. Поэтому мошенники уверенно чувствуют себя в криптомире. Он слабо регулируется, а главное, люди плохо в нем разбираются.

Владимир Ульянов, руководитель аналитического центра Zecurion, подтверждает, что криптовалюта — удобная для легкого вывода денег система, бонусом идет относительная анонимность — «легче заметать следы». Но главное, «в крипту приходит аудитория, уже склонная к участию в финансовых пирамидах. Все знают, что это рискованно, но можно хорошо заработать. Вот все это вместе и определяет популярность крипты», считает он.

Участвовать в пирамидах Ульянов предлагает только на свой страх и риск: «Лично для меня соотношение возможной выгоды и риска неприемлемое. Если вдруг затянуло, морально лучше сразу подготовиться к потере денег. Не надо верить декларациям на сайтах, где организаторы будут убаюкивающе перечислять десятки признаков надежности, часто вставляя умные слова, смысл которых сложно разобрать».

Планируете свои расходы и накопления? Пройдите опрос РБК на тему денег и инвестиций

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

В этой статье мы разберем, что такое финансовые пирамиды простыми словами. Рассмотрим четыре самых распространенных варианта:

- Классическая финансовая пирамида

- Финансовая пирамида с псевдо-продуктом (пирамиды нового типа)

- Финансовый мыльный пузырь (от тюльпанов до биткоинов)

- Нормальный бизнес, который часто ошибочно принимают за пирамиду

Но вначале – небольшое вступление. Как растут финансовые пирамиды, и почему они обязательно рано или поздно «схлопываются».

Что такое финансовая пирамида простыми словами

«Пирамидами» такие проекты называются именно потому, что строятся они в виде пирамиды.

На верхушке пирамиды находятся организаторы. По их задумке, все деньги со всех нижних слоев пирамиды должны стекаться к ним в карманы.

«Слои» пирамиды нужны для того, чтобы каждый нижний слой обеспечивал деньгами верхний слой. Например – мы берем деньги у людей из второго слоя, а возвращаем им деньгами, которые взяли у людей из третьего слоя. Соответственно, людям из третьего слоя мы возвращаем деньги, которые берем у четвертого слоя. И так далее.

По такой нехитрой схеме пирамида может существовать вполне стабильно, пока есть люди, готовые вступать на более нижние слои. Другими словами, пирамида может существовать только пока растет сверху вниз.

Как рушатся финансовые пирамиды

Печалька наступает в тот момент, когда снизу привлекать уже становится некого. Люди кончились «на районе», или на всей планете. Но рано или поздно люди кончаются. Даже если привлечь в пирамиду все семь миллиардов жителей Земли, включая младенцев и папуасов Новой Гвинеи.

Представьте себя на месте одного из участников самого нижнего слоя такой пирамиды. Вы исправно платите деньги на верх каждый месяц. Но сами никаких денег не получаете, потому что «снизу» уже просто никого нет. Не с кого взять денег, чтобы покрыть свои вложения с процентами.

Что вы будете делать в такой ситуации? Совершенно верно – вы просто перестанете платить. И все люди из вашего слоя сделают тоже самое. Теперь в ситуации последнего слоя окажется тот слой, который был предпоследним. Им тоже никто не платит «снизу». И они тоже перестают платить.

И вот тут, слой за слоем, пирамида начинают сгорать, как в детской игре Тетрис. Очень быстро вся пирамида «схлопывается» снизу вверх. Организаторы пирамиды аккумулирует в своих руках практически все деньги участников и закрывают лавочку. Какой-то минимальный процент участников успевает нагрести из тонких денежных ручейков снизу, чтобы отбить свои вложения. Но 99% вложившихся навсегда теряют свои деньги.

Начинаются банкротства, суициды, развалы семей… Но организаторов пирамиды все это уже не интересует. Они свои деньги поимели и отдыхают заграницей.

А теперь давайте рассмотрим на примерах несколько вариантов организации таких пирамид. Все они чем-то похожи, но есть и различия.

Классическая финансовая пирамида

Вот, Василий Петрович решил организовать финансовую пирамиду. Он слышал, что это дело прибыльное. С чего надо начинать?

Первым делом, он предлагает своим соседям – Алексею и Григорию дать ему денег в долг под проценты. Мол, вы мне даете 1 тысячу рублей, а через месяц я вам возвращаю полторы тысячи.

Алексей и Григорий, конечно, соглашаются, потому что у Василия Петровича редкая харизма и дар убеждения.

Параллельно, Василий Петрович с тем же предложением обращается к своим коллегам по работе. Только тут ставки уже чуть выше – «Вы мне даете по две тысячи рублей, а я вам через два месяца – возвращаю по три тысячи».

Трое коллег Василия Петровича из охраны местной «Пятерочки» соглашаются на такое выгодное предложение. А дальше Василий Петрович берет их 6 тысяч рублей и возвращает соседям Алексею и Григорию три тысячи рублей (все без обмана – взял две тысячи, а через месяц вернул три). На оставшиеся три тысяч рублей Василий Петрович может хоть каждый день пить пиво с воблой.

Алексей и Григорий, прибалдевшие от такой халявной доходности (+50% за месяц), уже сами на коленях умоляют Василия Петровича взять у них еще денег взаймы. Василий Петрович великодушно соглашается, и рекомендует приводить к нему еще друзей-знакомых. Финансовая пирамида набирает обороты. Но это до поры до времени.

Падение финансовой пирамиды

Первое время все идет нормально. Василий Петрович берет деньги у одних, возвращает с процентами другим, а на разницу живет в свое удовольствие. Фактически он должен уже более ста миллионов рублей тысяче человек. Но возвращать их только через полгода. А за полгода он надеется привлечь в свою пирамиду еще тысячу человек, у которых и «перезаймется».

Но тут выясняется, что на районе Василия Петровича кончились люди. То есть, тупо некого больше привлекать в пирамиду, и негде брать новые деньги. Тут и сказочке конец. Василий Петрович уже не сможет вернуть свои долги. Поэтому он просто пакует чемоданы и уезжает в какую-нибудь страну, где нет международной выдачи преступников (и куда заранее перевел все собранные с людей деньги).

Эта классическая схема финансовой пирамиды была уже много раз описана в художественной и специальной литературе. Но судя по тому, как часто появляются новые подобные пирамиды – люди ничему учиться не хотят.

Примеры классических финансовых пирамид

Пример #1 – МММ

Первым такую схему в молодой России опробовал Мавроди. Получилось настолько удачно, что люди потом еще несколько раз просили его «выходить на бис». Мавроди раздавал людям ваучеры (типа долговой расписки, по которым он обязался потом выплатить деньги с сумасшедшими процентами).

Когда пирамида рухнула, люди еще долго пытались обменять свои бесполезные ваучеры у входов в метро.

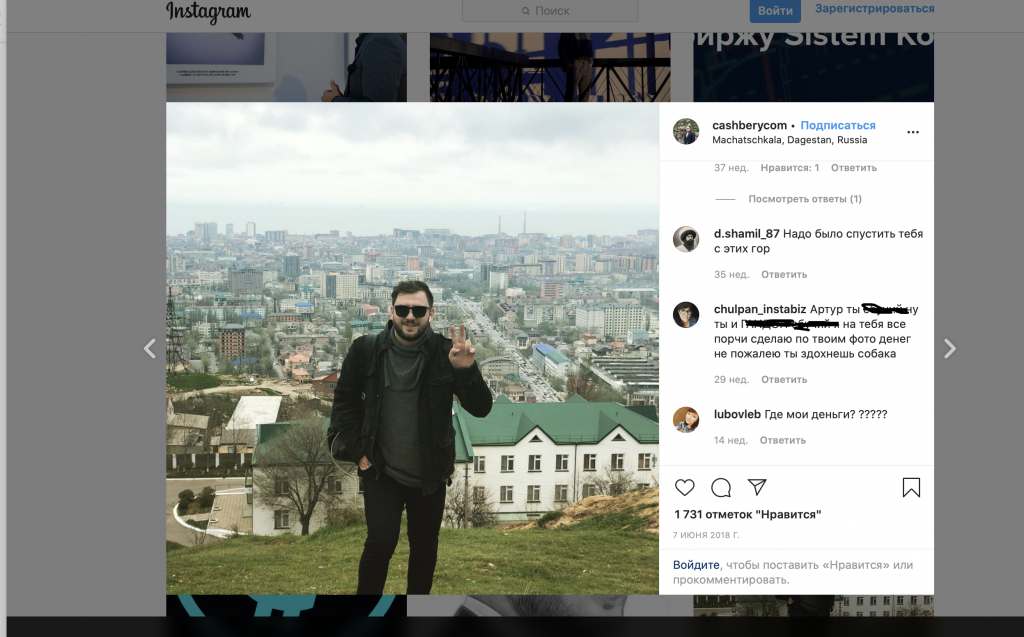

Пример #2 – Кэшбери

Из недавних примеров можно вспомнить проект «Кэшбери».

Показательно в этом проекте то, что в рекламе Кэшбери участвовали многие знаменитости (Валерий Меладзе, Николай Басков, Ольга Бузова и другие). Поэтому, даже если вы видите рекламу от тех, кому вы доверяете – обязательно включайте собственную голову, и смотрите, во что вы вписываетесь.

Меладзе в обнимку с основателями пирамиды

Организатор пирамиды Артур Варданян сейчас скрывается в Англии. А бывшие вкладчики этой компании до сих пор каждый день в 20:00 вечера произносят молитву «Кэшбери, живи!» – и ждут свои деньги + обещанные 1000% годовых.

Основатель Кэшбери давно не появляется ни в одной соцсети

Если вы думаете, что на такую простейшую схему «развода» могут попасться только самые наивные дурачки, то… это почти так. Либо дурачки, либо те, кто хочет сознательно успеть урвать «кусок пирога», пока все это не рухнуло.

Соседи Василия Петровича – Алексей и Григорий – будут с пеной у рта доказывать вам, что они буквально озолотились на этом проекта, и что Василий Петрович все честно выплатил.

Просто «враги, завистники и конкуренты» завели на Василия Петровича липовые уголовные дела, напугали людей провокационными статьями в СМИ, и только поэтому всё и рухнуло.

И кстати, сейчас организаторы финансовых пирамид начали действовать умнее. Вам уже не предлагают просто вложить деньги и через месяц получить +100%. Таких наивных действительно остается все меньше и меньше. Преступная мысль вышла на новый уровень.

Финансовые пирамиды в 21 веке (пирамиды нового типа)

Если сегодня какой-нибудь Василий Петрович повесит в подъезде объявление, что он принимает деньги в долг под 1000% годовых, то к нему тут же возникнут вопросы у прокуратуры.

Поэтому современные Мавроди действуют умнее. Для начала они придумывают какой-нибудь «мега-крутой-инновационный продукт». Например, новую компьютерную программу, которая должна перевернуть весь мир информационных технологий в ближайшие пару лет. Или инновационный струнный транспорт, который должен перевернуть вообще весь мир в ближайшие десять лет.

Далее выпускаются акции-доли этого нового предприятия. И всем желающим предлагается покупать доли за копейки сейчас, потому что через пару лет эти самые доли будут стоить в тысячи раз дороже.

То есть, суть точно такая же, как и в классической финансовой пирамиде. Только сейчас у организаторов появляется хорошее «прикрытие» для отъема денег у населения, и чтобы наши внутренние органы не возбуждались раньше времени.

Чаще всего люди должны платить какую-то определенную абонентскую плату каждый месяц, чтобы оставаться в структуре. Вы платите каждый месяц «наверх», и вам кто-то платит каждый месяц «снизу». Перестали платить – выпали из структуры и потеряли деньги.

Примеры пирамид с псевдо-продуктами

Пример #1 – iWowee

Эта компания активно работала в 2013 – 2016 годах. Они выпустили «инновационный» набор программ – вебинарную комнату, сервис видео-емейлов, и еще что-то из той же серии. Проблема была в том, что за все эти продукты надо было платить около 60 долларов в месяц. А работали они хуже, чем существующие бесплатные аналоги на рынке.

Как это всегда бывает с «инновационными пирамидами», организаторы долго держали людей обещаниями выпустить «убийцу скайпа», потом «убийцу» еще чего-то там. И все эти супер-программы должны были выйти вот-вот, буквально на днях.

Когда пошел второй год обещаний – люди начали что-то подозревать и перестали вступать в пирамиду. На этом существование iWowee и завершилось.

Пример #2 – SkyWay

Если Iwowee была создана американцами, то SkyWay – это уже пирамида нашего, советского разлива. И в этот раз людей завлекают обещаниями построить инновационный «струнный» транспорт, который (естественно) перевернет всю транспортную систему в мире.

Организатор проекта – Анатолий Юницкий из Белоруссии. Проект живет уже очень долго. Людям годами дают обещания вот-вот запустить новые виды поездов, которые будут разгоняться до 500 км/час. Но каждый раз находятся причины, почему запуск откладывается. Как правило, это тоже происки «врагов и конкурентов». Например, литовское правительство обвинило SkyWay в мошеннической деятельности и запретило работать в их стране.

Некоторые разочарованные участники проекта уходят. Но на их место приходят новые. Так что, пирамида пока растет сверху вниз и чувствует себя вполне стабильно (в отличие от бывших участников, которые потеряли свои деньги).

Ну а что делать бывшим участником такой пирамиды? Взяться за ум и начать честно зарабатывать и не вестись на обещания халявы? О, нет. Тут возникает новый соблазн. Пирамида, у которой нет организаторов. Нет организаторов – значит никто нас не обманет! Правильно? Нет, неправильно.

Позвольте представить вам тип финансовых пирамид, в которых люди прекрасно обманывают себя сами.

Финансовые мыльные пузыри

Друзья Василия Петровича – Алексей и Григорий – сидят на лавочке перед домом. Перед ними стоят авоськи с бутылками, которые они все утро собирали по району.

Все бутылки одинаковые – прозрачные, темные, пивные и винные. Но тут Алексей замечает у Григория в авоське одну особенную бутылку – из-под «Тархуна», как её выпускали в Советском Союзе.

Алексей знает, что такие бутылки высоко ценятся на пунктах приема посуды, потому что скоро должен был открыться новый завод по производству того самого старого Тархуна, а бутылок сильно не хватает. Он предлагает Григорию обменять одну эту бутылку на две обычные пивные.

Григорий не в курсе, что «Тархун» чем-то ценен. Он с радостью соглашается, и вечером рассказывает своему соседу Василию Петровичу, какую выгодную коммерческую сделку он провернул утром.

Старый провокатор Василий Петрович чует запах наживы, и начинает выяснять причины такой щедрости Алексея. И скоро выясняет, что «Тархун» готовы принимать почти по любой цене в соседнем пункте приема стеклотары. Одна бутылка «Тархуна» по цене идет уже за десять обычных пивных.

Василий Иванович обхаживает наивного Алексея, и предлагает ему выкупить «Тархун» за три пивные бутылки. Алексей соглашается, поддавшись на уговоры Василия Петровича.

А дальше начинает твориться что-то совсем несусветное. По району ползут слухи, что бутылка «Тархуна» может озолотить владельца буквально в один день. Организуются целые поисковые бригады, чтобы найти именно «Тархуны». За одну такую советскую бутылку дают уже десять пивных, а потом – целую авоську пивных.

Но счастливые владельцы редких бутылок уже не торопятся их продавать. Вчера за них давали авоську обычных бутылок. Сегодня – две авоськи. Так сколько же будут давать завтра? Поэтому они придерживают свои сокровища, ожидая, пока цена на них вырастит до максимального значения. Так надуваются финансовые мыльные пузыри.

Примеры финансовых мыльных пузырей

Конечно, бутылки – это условный пример. Но люди могут в любой момент начать «хайп» вокруг практически любой вещи. Они будут другу другу эти вещи перепродавать по все более высоким ценам. Хотя истинная ценность этих вещей будет в тысячи раз ниже.

Пример #1 – Тюльпанная лихорадка в Голландии

В 17 веке голландцы буквально с ума сходили по редким луковицам тюльпанов. Почему именно эти луковицы – бог его знает. Но в конце роста этого финансового мыльного пузыря за одну редкую луковицу давали уже большой дом с земельным участком.

Пример #2 – Биткоины

Это уже из современного. Виртуальные монетки, которые добываются компьютерными программами, неизвестно зачем и для кого. Давно уже стоимость одной монетки превысила стоимость настоящей унции золота. И цена продолжает расти с переменным успехом. Подробнее про биткоины вы можете прочитать в этой моей статье – «Что такое Биткоин простыми словами».

Пример #3 – Недвижимость на Кипре

В 2013 году банковские вклады на Кипре были заморожены. Вкладчики до сих пор не смогли вернуть свои деньги. Причина тому – огромный пузырь на рынке недвижимости. Люди как ненормальные скупали все объекты недвижимости, рассчитывая их перепродать потом дороже.

В результате цена квадратного метра выросла до ужасающих размеров. Никто не захотел «перекупать» эти дома по такой завышенной цене. Стоимость недвижимости рухнула, банки не смогли вернуть свои выданные ипотечные деньги, и в результате денег лишилась вся страна, и все приезжие инвесторы. Последствия этого кризиса солнечный остров разгребает до сих порю

Как лопаются финансовые мыльные пузыри

На районе Василия Петровича творится какое-то безумие. Из последних новостей – Григорий отказался менять редкую бутылку «Тархуна» на почти новый УАЗ Патриот соседа с первого этажа. Требует, чтобы вместе с машиной ему дали и комплект новой зимней резины. Уже каждый житель занял в банке денег, чтобы выкупать редкие бутылки.

Но тут наконец-то вышел из запоя владелец пункта по приему стеклотары.

Увидев, что творится, он пожал плечами и сказал, что, мол, все равно ему эти бутылки уже не нужны. Завод по производству советского Тархуна так и не открылся.

Задумчивый Григорий сразу пошел к соседу на первом этаже и сказал, что согласен на машину без зимней резины. Но сосед уже почему-то передумал меняться.

Тогда Григорий побежал к Василию Петровичу, надеясь выменять на свои редкие бутылки хоть что-то. Потому что Григорий взял у банка кредит в миллион рублей, и надо было их как-то отдавать, а бутылки почему-то вдруг перестали расти в цене.

На площадке между четвертым и пятым этажом в голову Григорию чуть не угодила пустая бутылка из-под Тархуна. Нетрезвый Василий Петрович сидел в одной тельняшке перед своей квартирой и швырял бесполезные бутылки в стену.

Вечером ошарашенные и разоренные жители района вышли во двор. Спотыкаясь о бутылки Тархуна, которые валялись под ногами, они спрашивали друг друга – кто виноват и что делать.

Но виноватых не было, потому что виновны были все. И подать заявление в прокуратуру тоже было не на кого. Только если самого себя начать лупить по затылку за грех стяжательства.

Хорошо, что кто-то в толпе сказал, что мол недавно какой-то дурачок у кого-то другого дурачка купил старые советские 10 копеек, за десять настоящих российских рублей. На районе Василия Петровича забрезжила надежда…

Как отличить “финансовую пирамиду” от “инвестиций”

Вся проблема с финансовыми пирамидами и пузырями в том, что их легко спутать с обычными инвестиционными проектами.

Пример #1 – Американский доллар

Например, сегодня часто можно услышать, что главная современная финансовая пирамида – это американский доллар. Дескать, он ничем не обеспечен, внешний долг США уже не умещается на огромный экран в центре Нью-Йорка, и вообще «скоро всей вашей Америке кирдык».

Но на самом деле, рост стоимости доллара очень даже обеспечен реальным положением дел.

- Сильная армия, которая готова защищать ваши инвестиции

- Стабильный рост в течение 350 лет

- Привлечение к себе в страну лучших специалистов во всех областях науки, производства и всего прочего

- Инновационные продукты медицины и информационных технологий

- Независимость судебной системы

- Регулярная сменяемость власти без смены направления движения страны

- Сильные торговые связи с основными игроками международного рынка

- И так далее…

Все это позволяет рассчитывать на то, что ваши инвестиции в американский доллар и американские акции – это действительно инвестиции, а не попытка сорвать куш, «пока никто не догадался».

Пример #2 – Сетевые компании

Вообще, главное отличие пирамид и пузырей от настоящего бизнеса – это отсутствие продукта. Либо продукта вообще нет, либо он настолько «уникальный, виртуальный и инновационный», что никто не может толком его понять или как-то использовать.

Именно этим же отличаются нормальные МЛМ компании от финансовых пирамид. Нормальные сетевые компании создают реальные продукты, которыми люди пользуются, потому что он им нравится (например, Amway). Так что, не надо все МЛМ компании на автомате записывать в финансовые пирамиды.

Желаю вам не терять головы, и держаться подальше от любых обещаний халявы и сверхвысоких доходов.

Важно!Если хотите научиться зарабатывать в интернете без обмана – обязательно скачайте мою бесплатную книгу “Автостопом к миллиону” (откроется в новой вкладке).

До скорого!

Ваш Дмитрий Новосёлов

В этой статье:

- 1.Что это

- 2.Виды

- 3.Как работает

- 4.Признаки

- 5.Самые известные

Что такое финансовая пирамида

Финансовая пирамида — это разновидность мошеннических схем, при которой основатели покрывают обязательства перед вкладчиками с помощью денег от новых вкладчиков.

Одними из первых мошеннических схем, которые относятся к финансовым пирамидам, можно назвать Миссисипскую компанию, Панамскую и Компанию Южных морей, которые действовали уже в XVIII–XIX веках. Но пирамидальной структуры, которая была бы заложена в них осознанно, эти схемы еще не имели.

Прародителем же всех пирамид считают американца Чарльза Понци. Он открыл предприятие, в котором обещал вкладчикам рост доходов за счет спекуляции на почтовых марках. Обнаружил Понци эту выигрышную схему, когда задумал создать журнал. Он смог договориться с одним испанцем о покупке выпусков, и тот прислал ему по почте купоны, обменяв которые на почтовые марки, Понци смог бы выслать ему готовый журнал. Оказалось, что из-за разницы в курсе обмен купонов на марки выдавал шестикратную прибыль. Тогда предприниматель решил привлекать потенциальных инвесторов к этой схеме, обещая им увеличение вложений в четыре — шесть раз. Однако по факту никакие купоны он не покупал и не менял их на марки. Своим клиентам он отдавал обещанные прибыли за счет новоприбывших инвесторов. Таким образом он привлек денег больше, чем в принципе было выпущено международных купонов. Всего по миру циркулировало около 30 тыс. штук, а Понци обещал купить и обменять более 150 млн.

Однако термин «пирамида» появился позднее — в середине XX века, когда появились многоуровневые схемы, устроенные по принципу конуса, где на верхушке находятся основатели, а каждая новая ступень приносит все больше вкладчиков, которые своими деньгами погашают обязательства перед вкладчиками ступенью выше.

(Фото:

Почтовые марки (Фото: Shutterstock)

)

В России первые пирамиды появились еще в конце 1980-х годов. Первой мошеннической фирмой такого плана называется компания «Пакс», которая действовала в Волгограде еще в 1991 году. Первую половину 1990-х годов вообще можно назвать периодом расцвета пирамид. По некоторым оценкам, в тот период на территории России действовало около 2 тыс. фирм, занимающихся махинациями с вкладами.

На тот момент юридическая система еще не защищала вкладчиков в достаточной степени. Сейчас мошенническая деятельность по организации финансовых пирамид запрещена ст. 172.2 УК РФ. Деятельность финансовых компаний, которые связаны с инвестициями, регулируется Законом «Об инвестиционных фондах».

Виды финансовых пирамид

Финансовые пирамиды различаются принципом организации или структурой.

- Одноуровневая пирамида. Это как раз пирамида Понци и, кстати, МММ. Простейший тип мошеннической схемы. Организатор выпускает некие ценные бумаги без достаточного обеспечения или без него вовсе и продает их вкладчикам. Доход первым вкладчикам покрывается за счет новых. Рано или поздно такой пузырь лопается, потому что обеспечения подо все вклады и обещанную прибыль просто нет.

- Многоуровневая пирамида. Эта пирамида уже имеет более сложную структуру. Она подразумевает, что вкладчики не просто приносят деньги, но еще и рекрутируют новых вкладчиков, получая за каждого прибыль. Таким образом выстраивается пирамида, где чем ниже уровень, тем больше вкладчиков. Поскольку количество людей, которые потенциально могут стать участниками этой схемы, когда-то заканчивается, то рано или поздно пирамида рухнет. Но чем больше у нее ступеней, тем богаче оказываются те, кто находятся наверху, ведь они получают прибыль от каждого нового рекрутера. Поэтому считается, что выгодно присоединяться к пирамиде на ранних стадиях.

- Модель восьми шаров. Мошенники понимают, что за годы существования пирамид на финансовых рынках людей стало все сложнее обманывать. Поэтому они камуфлируют пирамидальную сущность своего предприятия. Примером тому является структура восьми шаров. В ней каждый участник должен привести всего двух новых клиентов, которые в свою очередь приведут тоже всего двух клиентов.

- Матричная схема. Здесь принцип еще сложнее. Клиенты выстраиваются в ячейки из определенного количества человек, рекрутируя новых клиентов. Когда ячейка достигает нужного количества участников, они поднимаются на ступень выше, получая при этом определенные бонусы. И так происходит движение вверх по пирамиде.

Следует отметить, что компании сетевого маркетинга (MLM) имеют похожую структуру, но при этом не являются финансовыми пирамидами. Важное отличие здесь в том, что клиенты пирамид не должны покупать товар и продавать его, их вклад — исключительно деньги.

Как работает финансовая пирамида

Пирамида начинается с громкой рекламы и обязательных историй об уже полученных больших прибылях. Организатор, открывая фирму, обещает доход, многократно превышающий возможные легальные инвестиционные инструменты. Первые клиенты, вложив деньги, должны дождаться всего лишь еще нескольких человек, чьи вложения как раз идут на покрытие обещанной первым инвесторам прибыли. Получив желаемое, они обеспечивают пирамиду громкой рекламой. Доход при этом получают не только предыдущие вкладчики, но и обязательно организатор всей схемы. Таким образом, в выигрыше всегда находятся те, кто присоединился к компании раньше.

Проблемы начинаются, когда заканчиваются потенциальные новые клиенты и выплачивать обещанный доход нечем либо когда вкладчики пытаются забрать свои инвестиции — а они уже потрачены. В этот момент пузырь лопается.

Большинство жертв финансовых пирамид попадаются как раз на предпосылке, что если войти в пирамиду на ранней стадии, то можно получить прибыль, а если вовремя выйти, то и сохранить. Эксперт фонда «За права заемщиков» Галактион Кучава считает, что определить эти моменты на самом деле крайне сложно. «Вовремя выйти из финансовой пирамиды сможет только один человек — это ее создатель. Основная идея всех пирамид — внести деньги и привести друга. Сможете ли вы быть уверенным в том, что после вас еще придут люди? А ведь об этом порой не знают даже сами организаторы. Здесь уже каждый сам определит, стоит ли идти на такой риск».

Кроме этого, возникает и этическая дилемма. Чтобы заработать какие-то деньги, нужно втянуть в этот вид финансового мошенничества других людей. «В данном случае возникает риск причастности к тем потерям, которые понесут люди, доверившие свои деньги мошенникам, — говорит Кучава. — В экспертном сообществе уже сформировалось мнение о необходимости привлечения участников пирамиды к уголовной ответственности наряду с организаторами. Так что, вполне вероятно, попытки заработать в пирамиде на начальной стадии станут не только с моральной точки зрения порицаемыми, но и с правовой вполне опасны для всех, кто строит пирамиду».

(Фото:

Доллары США (Фото: Shutterstock)

)

Признаки финансовой пирамиды

- отсутствие лицензии Банка России. Обычно такие компании работают либо как коммерческие предприятия, либо вообще никак не зарегистрированы. Между тем любая финансовая организация в России должна получить лицензию на свою деятельность. Проверить, есть ли у компании такой документ, можно в реестре на сайте Банка России;

- оперирует нереалистичными обещаниями. Стандартно в инвестициях опираются на прибыль чуть выше ставки рефинансирования ЦБ. Фондовый рынок всегда старается ее обогнать, а значит, вкладывая в легальные инструменты, вы сможете увеличить свои вложения на ставку рефинансирование плюс 3–5 п.п. Если организация обещает, а тем более гарантирует прибыли кратно большие, очевидно, использовать она будет для их получения высоко рискованные или незаконные инструменты. Это повод насторожиться;

- не афишируется способ получения прибыли. Вкладывая деньги, вы должны очень четко понимать, за счет чего будет получена прибыль. Если вам обещают доход в 200–300% на спекуляции с неизвестными ценными бумагами, скорее всего, эти инструменты не существуют в реальности. Тем более опасно связываться с компаниями, которые вообще не показывают, во что вкладывают ваши деньги;

- рекрутирование новых клиентов ложится на ваши плечи. Это главный признак пирамидальной структуры;

- нет возможности вернуть вложения. Инвестиции должны быть чем-то обеспечены. А это значит, что если вдруг вы захотите выйти, вам должны вернуть ваши деньги. Если этого не происходит, налицо мошенническая схема;

- организация числится в списке недобросовестных на сайте ЦБ. Там регулярно обновляется список компаний, у которых обнаружены признаки нелегальной деятельности на финансовом рынке;

- у организаторов есть криминальное прошлое, особенно связанное с экономическими преступлениями.

Известные финансовые пирамиды

МММ

Самая известная пирамида в истории России — конечно, МММ. За время ее существования в ней успели поучаствовать 15 млн человек. Работа сопровождалась массированной рекламой на телевидении. Основатель Сергей Мавроди продавал билеты с номинальной стоимостью, цена на которые ежедневно росла. По сути, он вовлекал клиентов в спекуляцию своими же акциями. Вкладчик покупал билет за 100 рублей, а продавал обратно компании через день уже по более высокой цене. МММ повышала стоимость своих билетов ежедневно и неравномерно, предсказать, на сколько они вырастут через три дня или через неделю, было невозможно. Проблема возникла, когда цена билетов стала такой высокой (а она за все время увеличилась в 127 раз), что новые клиенты уже не могли покрывать выплаты старым. Пузырь лопнул, и Мавроди был осужден за мошенничество в особо крупных размерах и приговорен к четырем с половиной годам заключения. Надо сказать, что пирамида МММ стала одной из самых крупных по объему привлеченных средств в мире.

Инвестиционный фонд Мейдоффа

Бернард Мейдофф — известный американский финансист, бывший в начале 1990-х председателем совета директоров биржи NASDAQ. Но прославился он тем, что придумал крупнейшую финансовую пирамиду в истории, которая обманула инвесторов на $65 млрд. 40 лет его инвестиционная компания, как всем казалось, обогащала клиентов. Никто не мог подумать, что за имиджем мецената и крупного специалиста фондового рынка скрывается обычный мошенник, а инвестиционная компания — не что иное, как пирамида Понци. Наказание оказалось намного более суровое, чем в случае с Мавроди. Мейдофф был приговорен к 150 годам тюрьмы, где он и умер в 2021 году.

European Kings Club

Пирамида родом из Швейцарии существовала в 1992–1994 годах. Там открыли клуб для представителей малого и среднего бизнеса. Подразумевалось, то членство в клубе обеспечивает компаниям финансовую поддержку и прибыль. Членство в организации оплачивалось, за счет чего пирамида привлекла более $1 млрд. Когда организаторов арестовала полиция, вкладчики протестовали, не желая верить, что попали в мошенническую схему. Но в итоге организаторов осудили на пять лет.

«Финико»

Один из свежих случаев лопнувшей финансовой пирамиды. Основатели обещали вкладчикам прибыли от инвестирования в ценные бумаги на биржах. Потенциальный доход был около 20–30% в месяц, что совершенно нереалистично в условиях легального фондового рынка.

Спустя какое-то время «Финико» перевела все расчеты со своими клиентами в собственную криптовалюту. Когда ее стоимость кратно выросла, основатели вывели деньги и отказались погашать вклады. В итоге основные участники мошеннической схемы были арестованы по обвинениям в организации деятельности по привлечению денежных средств. Интересно, что Кирилл Доронин, основатель «Финико», уже был замечен в организации мошеннических схем. В 2014 году он создал антиколлекторское агентство «Эскалат», которое обещало закрывать кредиты. Но в итоге, собрав достаточное количество денег, просто свернул организацию, оставив клиентов ни с чем.

Caritas

Румынская финансовая пирамида, которую поддерживали региональные власти. Открыли ее в 1992 году и обещали вкладчикам баснословные прибыли. Хотя первый взнос был всего $50, заработать на нем можно было до $400. Популярности пирамиды способствовала поддержка мэра города Клуж, который не только предоставлял помещение для компании, но и способствовал широкому освещению ее успехов в прессе.

(Фото:

Девушка, расстроенная потерей денег в финансовой пирамиде (Фото: Shutterstock)

)

Современные финансовые пирамиды

С развитием технологий финансовые мошенники получили больше платформ для действий. Финансовые пирамиды по-прежнему можно встретить везде, их нередко маскируют под современные проекты или игры в сети. Могут встречаться варианты:

- криптопирамиды. Организаторы привлекают желающих инвестировать в новую криптовалюту, но по факту ее нет;

- в социальных сетях. Потенциальных жертв завлекают перспективой вложить небольшую сумму, а получить при выводе в десятки раз больше;

- онлайн-игры с выводом денег. Создают симулятор игры, где большинство данных фиктивные;

- форекс-пирамиды, которые не имеют отношения к реальному валютному рынку, а точно так же имитируют торги.

По словам Кучавы, в последнее время учащаются случаи мошенничества в социальных сетях: «Это объясняется зависимостью молодого поколения от «нового мира», где можно быстрее получить доверие». Ситуация с пирамидами усугубляется тем, что они оперативно подстраиваются под изменяющиеся условия и тенденции жизни. Поэтому мошенники уверенно чувствуют себя в криптомире. Он слабо регулируется, а главное, люди плохо в нем разбираются.

Владимир Ульянов, руководитель аналитического центра Zecurion, подтверждает, что криптовалюта — удобная для легкого вывода денег система, бонусом идет относительная анонимность — «легче заметать следы». Но главное, «в крипту приходит аудитория, уже склонная к участию в финансовых пирамидах. Все знают, что это рискованно, но можно хорошо заработать. Вот все это вместе и определяет популярность крипты», считает он.

Участвовать в пирамидах Ульянов предлагает только на свой страх и риск: «Лично для меня соотношение возможной выгоды и риска неприемлемое. Если вдруг затянуло, морально лучше сразу подготовиться к потере денег. Не надо верить декларациям на сайтах, где организаторы будут убаюкивающе перечислять десятки признаков надежности, часто вставляя умные слова, смысл которых сложно разобрать».

Планируете свои расходы и накопления? Пройдите опрос РБК на тему денег и инвестиций

Приветствую всех читателей сайта! Из названия этой статьи думаю понятно, что я считаю финансовые пирамиды злом и буду настаивать на этом. Даже если кто-то говорит, что смог заработать в пирамиде, это не значит, что она (открытая, как МММ или с псевдореальной легендой, как большинство хайпов) перестала быть аферой и не намного лучше других незаконных способов заработка.

Однако это всего лишь моё мнение, вам не стоит сразу ему верить на слово. Предлагаю сначала детально разобраться, что из себя представляют финансовые пирамиды и как их «вычислить», а уже потом говорить об этическом аспекте создания подобных схем и участия в них. Приятного прочтения!

Содержание статьи:

- Что такое финансовая пирамида и как она работает

- Схемы финансовых пирамид

- Признаки финансовой пирамиды

- Пирамиды Мавроди и Мейдоффа

- Финансовые пирамиды это допустимое зло?

Приглашаю подписываться на мой Telegram-канал Блог Вебинвестора! Там вы найдёте еженедельные отчёты по инвестициям, аналитические материалы, комментарии по важным новостям и многое другое. Также прошу делиться ссылкой на блог в социальных сетях и мессенджерах:

Что такое финансовая пирамида и как она работает

По своей сути финансовая пирамида это такой же бизнес, как и любой другой, со своими доходами и затратами. Принципиальное отличие — в источнике дохода. Обычно бизнес получает прибыль за счёт продажи товаров или услуг, и чем больше удаётся продать, тем лучше результат. Финансовая пирамида простыми словами это бизнес, который существует только за счёт денежных взносов новых клиентов. Они оплачивают доходы участников первого уровня и сами привлекают новых людей, чтобы заработать. Рано или поздно поток свежих денег в пирамиду заканчивается и вся система рушится.

Финансовая пирамида в Интернете может выглядеть как инвестиционный проект с вполне привычной для нас легендой: доверительное управление на финансовых рынках, инвестирование в крутых трейдеров, современный IT-бизнес и многое другое. Однако по сути перед нами будет хайп (HYIP — инвестиционный проект с нереально высокой доходностью). И они встречаются буквально на каждом шагу, начинающий инвестор без подсказок опытных коллег почти наверняка сначала наткнётся именно на такую пирамиду.

Именно с денег новичков идёт выплата прибыли всем участникам более высокого уровня, которые сделали свой взнос раньше. Можно сказать, что основной принцип финансовой пирамиды — нижний слой «кормит» верхний, и так может продолжаться довольно долго, но не вечно, что доказывается математически:

Взято с Википедии, схема финансовой пирамиды

На картинке вы видите, как работает финансовая пирамида — схематически показан рост количества участников пирамиды, необходимый для её функционирования, в виде геометрической прогрессии. Если на первом уровне 6 человек, а на втором уже нужно 36, чтобы вернуть вклады и получить сотню-другую процентов прибыли (обещанные «золотые горы»), то дальше требуемое количество участников растет невероятно быстро! На 13 уровне для поддержания схемы уже нужно 13 миллиардов участников, такого населения нет на планете в принципе

Стоит сказать, что обычный бизнес тоже может превратиться в подобие пирамиды, если доходы от продажи товаров и услуг не перекрывают затраты. Приходится брать кредиты, и если ситуация не улучшается, за счёт новых кредитов приходится отдавать старые, и так по кругу. Даже некоторые страны так живут… Однако, кредиты берутся под залог и в случае проблем кредитор получит компенсацию, а вот в пирамидах возврат вложений не гарантируется (де-факто, обещать конечно могут что угодно) и поэтому большинство участников просто теряют деньги.

⬆️ К СОДЕРЖАНИЮ ⬆️

Схемы финансовых пирамид

В примере выше мы посмотрели на классическую многоуровневую финансовую пирамиду, которую характеризует распределение денег «новичка» между пригласившим его участником, тем, кто пригласил пригласившего и так далее:

Классическая схема финансовой пирамиды

Ничего не напоминает? Сетевой маркетинг (multilevel marketing, сокращённо МЛМ) имеет много общего с подобной схемой, хоть и не является пирамидой. Основной принцип МЛМ — продажи «из рук в руки», когда дистрибьютор лично передаёт товар покупателю, а не в специализированном магазине.

Как уже говорилось в начале, отличие сетевого маркетинга от финансовой пирамиды — в источнике дохода. Дистрибьюторы получают прибыль от продаж товара и процент от прибыли участников, которых они привлекают в «сеть». Это позволяет владельцам бизнеса существенно экономить на рекламе и аренде торговых площадей, а сетевая система увеличивает обороты бизнеса за счет постоянного привлечения новых клиентов по принципу «сарафанного радио». Однако, даже если приток «свежей крови» прекратится, бизнес всё равно сможет работать, ведь основной доход идёт от продажи товаров, а не от взносов.

Впрочем, финансовую пирамиду легко замаскировать под МЛМ, иногда их отличить очень сложно. Большой первоначальный взнос и неоправданно высокая цена на продаваемые товары могут служить сигналом, что в схеме не всё чисто.

Второй известный тип финансовых пирамид назван по имени одного «талантливого» итальянца Чарльза Понци. Именно он создал первую финансовую пирамиду в США, которая работала по такому принципу — участнику для получения прибыли нужно сделать взнос обмен на вексель с обещанием 50% прибыли уже через 45 дней или 100% через 90 дней. Естественно, поток желающих был огромным, и за счёт постоянных вливаний в пирамиду вкладчики какое-то время получали свои проценты. Пока всё не рухнуло.

В схеме Понци участникам пирамиды нет необходимости строить свою сеть клиентов для получения прибыли. Все взносы идут к владельцу проекта, и «доход» распределяется равномерно между всеми участниками:

Схема финансовой пирамиды Чарльза Понци

Если мы посмотрим на то, как работают финансовые пирамиды в наше время, то их подход объединяет схему сбора средств по Понци и многоуровневую систему выплат, которая поощряет участников привлекать новых людей. Людям обещают гигантские проценты годовых и даже платят их какое-то время, но в определенный момент притока новых клиентов уже не достаточно, чтобы исправно платить проценты — это четкий сигнал, что пирамида скоро рухнет.

Расторопный владелец проекта скрывается в неизвестном направлении с оставшимися деньгами вкладчиков. Если видно, что конец близко, последние деньги с вкладчиков собирают при помощи акций вроде «бонус 20% на депозит», именно так было с известными для читателей Вебинвеста псевдо-брокерами Forex Trend и Panteon Finance.

Как же понять, что организация по сути является финансовой пирамидой? Нужно внимательно проверить её по некоторым признакам.

↑ К СОДЕРЖАНИЮ ↑

Признаки финансовой пирамиды

Мы уже знаем, что такое финансовая пирамида — это схема обогащения её организаторов за счёт денег новых участников. Естественно, в большинстве случаев об этом вам никто не скажет, практически всегда есть «легенда» — инвестиции в ноу-хау проект, чудо-продукт с огромным спросом или просто 100500% годовых.

Чтобы понять, честно работает компания или задумана для обмана вкладчиков, нужно изучить косвенные признаки финансовой пирамиды:

- Большой (но не слишком) первоначальный взнос, как правило, между от 100$ до 5000$. Если для участия с вас сразу требуют внос, это уже повод насторожиться, а если сумма достаточно большая, возникает резонный вопрос — а на какие цели идут эти деньги и зачем так много?

- Основная прибыль — за счёт привлечения других людей. Особенно, если прибыль идет как процент от их взносов и увеличивается от количества привлеченных участников. Вдвойне особенно, если без привлеченных знакомых вы не сможете получить свои деньги назад. Так-то я тоже занимаюсь привлечением клиентов для Форекс-брокеров через партнёрские программы, но получаю доход, только если они сами получают прибыль или показывают большой торговый оборот (капает % от комиссии брокера). И это не основной источник дохода для большинства клиентов компании (основной — торговля на Форекс), только для рекламных агентов. Разница существенная, хотя отличия невелики.

- Обещания сверхдоходности. Что-то вроде 600% годовых без большой удачи получить невозможно. Даже если это крутой стартап или новый чудо-продукт, по статистике вероятность успеха будет ниже 10%, не говоря уже о вероятности сверхприбылей. А если речь идёт о каких-либо торгах на бирже — это явный обман, при грамотном подходе такая доходность бывает только, если трейдер идёт ва-банк и рискует всеми деньгами сразу. В общем, кое-кто явно пытается сыграть на вашей жадности, поэтому не забывайте, что бесплатный сыр — только в мышеловке.

- Гарантия доходности. Любая гарантия доходности — это явный сигнал пирамидальной схемы (банковские депозиты не в счёт), потому что ни один бизнес не может получать стабильную прибыль, когда-то она будет выше, а когда-то ниже. Гарантии на словах выглядят очень хорошо, инвестор точно знает сколько и когда получит денег, но на самом деле он получит прибыль из взносов новых участников, или не получит совсем — пирамида рухнет.

- Отсутствие продукта. Если вы хотите принять участие в сетевом маркетинге, что вполне нормально, но товара для продажи нет или он продаётся по баснословной цене (аналоги в разы дешевле), вы рискуете попасть в замаскированную под МЛМ финансовую пирамиду. Также может быть товар, не имеющий никакой ценности вне компании, как было с «акциями» МММ.

- Проект — «ноу-хау». Технологические новинки, чудо-продукты или нестандартно-прогрессивные схемы работы в относительно небольших проектах должны сразу же настораживать. Рассуждаем логически — вот если действительно изобрели что-то такое, что может иметь большой успех, зачем создавать сайты, заниматься рекламой и собирать гроши у мелких инвесторов, если можно пойти к «денежным мешкам» и заручиться их поддержкой? Или запустить краудфандинговую кампанию на специальной платформе, сейчас это даже модно. В конце концов, создать компанию и выпустить акции для продажи? Если владельцам новинки не подошел ни один из этих вариантов, возникает вопрос — а что не так, где подвох?

- Мотивация, мотивация, еще раз мотивация. Разговоры об успехе и финансовой свободе, наполеоновские планы и большие обещания, бесконечные семинары/вебинары/конференции, на которых выступают лучшие спикеры — это всё постоянно мотивирует участников привлекать новичков в бизнес, а это и нужно финансовой пирамиде для жизни. Когда тебе красиво рассказывают о безоблачном будущем и богатстве, легко потерять бдительность и поддаться эмоциям…

- «Инвестируйте сегодня!», «Спешите заработать!», «Не упустите свой шанс!» и так далее — типичные психологические «крючки», которые цепляют людей за живое и заставляют их расстаться со своими деньгами. Их активно используют в рекламе финансовых пирамид.

- Регистрация в офшоре. Необязательно это плохо, например Форекс-брокеры регистрируются именно там. Правда, это связано с отсутствием законодательной базы по валютному рынку и сложностью получения лицензии. Что мешает представителям других сфер зарегистрироваться поближе к потенциальным клиентам? Есть повод насторожиться.

- Кто владелец? Настораживает, если нет возможности узнать, кому принадлежит компания или хотя бы имена из топ-менеджмента. Либо если сайт явно ориентирован на русскоязычную аудиторию, а в документах непонятные иностранцы.

- Отсутствие лицензии на финансовую деятельность. Это просто означает, что компания не имеет права принимать вклады и работает незаконно.

- Нет уведомления о рисках. В любой финансовой компании, хотя бы мелким шрифтом прописано, что инвестирование — это рискованно и есть вероятность потерять часть или все вложения. Если вам говорят, что рисков нет — это очевидный обман и признак финансовой пирамиды.

- Нюансы договора. Некоторые компании подстраховываются очень интересным образом — просто прописывают пункт, что они имеют право не возвращать деньги (естественно, пользуются потом этим правом). Совет простой — всегда внимательно читайте, что подписываете или с чем соглашаетесь на сайте!

Этот список можно продолжить ещё дальше, не хочу мучать килотоннами текста… Если интересующая вас компания попадает под несколько признаков финансовых пирамид, это повод для подозрений! Лучше всего держаться от неё подальше, или придется учесть возможность скама (банкротства).

В любом случае, прежде чем куда-то вкладывать деньги, необходимо провести тщательное расследование — что это за компания, есть ли все документы, как она работает и на чём зарабатывает. Можно почитать отзывы на форумах (на блогах смысла нет, почти всегда в статьях присутствует личный интерес), где люди делятся своим опытом и мыслями.

↑ К СОДЕРЖАНИЮ ↑

Пирамиды Мавроди и Мейдоффа

Прямо сейчас функционируют тысячи финансовых пирамид разных масштабов, и кажется их становится всё больше, несмотря на прямой запрет подобной деятельности во многих странах. Впрочем, им очень далеко до крупнейшей в истории пирамиды Бернарда Мейдоффа.

Компания Madoff Investment Securities была одним из крупнейших инвестиционных фондов в США, её клиентами были больше миллиона человек, а общая сумма вкладов составляла десятки миллиардов долларов. Многие годы никто и близко не догадывался, что такая серьезная организация — по сути своей финансовая пирамида, пока не наступил кризис 2008 года и несколько крупных вкладчиков потребовали назад свои деньги (около 7 млрд. долларов). Таких денег не оказалось и всё всплыло наружу.

Также утверждают, что 10 декабря 2008 года Бернард Мэйдофф рассказал своим сыновьям, что его фонд — это на самом деле пирамида. Ну а те решили передать эту информацию в полицию, и уже через несколько дней все счета были заморожены. Убытки составили более 50 миллиардов долларов, среди пострадавших — крупные банки, инвесткомпании и хеджфонды. По итогам расследования и суда Бернард Мейдофф получил 150 лет.

Стоит сказать, что если вся Америка не смогла распознать финансовую пирамиду, нам это и подавно бы не удалось, чек-лист из прошлого раздела инвестиционный фонд прошел бы без проблем. Например, одна из причин того, что пирамида прожила 16 лет — никто не обещал золотые горы, всего лишь 10-15% годовых, вполне стандартно для крупного фонда. Кто знает, если бы Бернард Мэйдофф не раскрыл информацию о компании своим сыновьям, может Madoff Investment Securities работала бы до сих пор.

По этой причине никогда нельзя держать все деньги в одном месте, чтобы подобный случай не лишил вас всех накоплений. Помните о диверсификации своих вложений!

Если вам интересно узнать больше о финансовой пирамиде Мэйдоффа — смотрите документальный фильм на эту тему.

О следующей финансовой пирамиде слышали буквально все жители СНГ — речь идет, конечно же, о МММ Сергея Мавроди. Название произошло от первых букв учредителей — самого Мавроди, его брата и жены, Ольги Мельниковой.

Активную работу с вкладчиками АО «МММ» начало в 1993 году, а уже в 1994 ими стали несколько миллионов человек. Реклама пирамиды постоянно шла по центральным каналам и определенно должна входить в учебники для маркетологов

Успеху МММ сильно помогло, что это был первый подобный проект в своём роде, а также массовая финансовая безграмотность населения. Сейчас такое провернуть невозможно, МММ мерещится на каждом шагу (и не зря, пирамид сейчас очень много), люди меньше стали доверять рекламе, верить на слово и вообще очень настороженно относятся к любым инвестициям.

Впрочем, проекты МММ-2011, МММ-2012, МММ-Nigeria, MMM-China и так далее говорят о том, что желающих принять участие в пирамидах всё еще предостаточно, даже когда изначально понятно, что из себя представляет проект.

Про Сергея Мавроди и его историю снят фильм «ПираМММида», советую посмотреть для общего развития, вы его найдёте целиком в нашем списке лучшего кино про финансы и инвестирование.

↑ К СОДЕРЖАНИЮ ↑

Финансовые пирамиды — допустимое зло?

По ходу статьи мы с вами узнали множество фактов против финансовых пирамид, поэтому их сложно назвать чем-то полезным для экономики и людей. Впрочем, некоторым людям такой способ заработка вполне по душе:

- создавать пирамиду очень выгодно (хоть и опасно, можно в тюрьму сесть), судя по размаху проектов Мавроди он чувствует себя прекрасно;

- участвовать тоже прибыльно, если чётко знать что и как делать — не зря же МММ до сих пор имеет такую популярность в других странах, а про хайпы (в основном это финансовые пирамиды в Интернете) создаются целые сайты и блоги, на которых сидят опытные «инвесторы»;

- рекламировать — вообще беспроигрышный вариант, своими деньгами рисковать не нужно, разве что репутацией, но не для всех это важно.

Так может пусть себе существуют, раз есть любители экстремального финансового спорта? Мавроди, вот, честно предупреждает, что его проекты — это пирамиды:

Скриншот с официального сайта МММ-2017. Что интересно,

пирамида связана с криптовалютой Биткоин, Мавроди идёт в ногу со временем

Впрочем, если бы не история 1994 года, вряд ли бы проявилась такая честность — это вынужденная мера, люди второй раз уже не поведутся. Неподготовленный человек вряд ли «вляпается» в это дело, уже неплохо.

Проблема в том, что честность в этой сфере встречается крайне редко, финансовые пирамиды обычно скрываются за ширмой инвестиционного проекта или сетевого маркетинга и имеют свою «легенду». Внешне это может быть интересная компания с большими планами, по факту один или несколько мошенников, которые в итоге заберут деньги вкладчиков и скроются в неизвестном направлении.

Возможность стабильного заработка на финансовых пирамидах тоже выглядит сомнительно. Я считаю, что можно потратить деньги более рационально, в том числе и на надёжные способы инвестирования. К примеру, это могут быть акции или облигации. Конечно, вы не получите там такую же доходность, как в пирамидах, с другой стороны не будет риска потерять все вложения.

Да, в сети можно предостаточно блогов и людей, которые вам расскажут что это реально и покажут свои результаты, но можно ли им вообще верить? Ведь наверняка это люди заинтересованные, которые занимаются привлечением «свежей крови» — они то как раз хорошо зарабатывают и ничем особо не рискуют, деньги теряют рядовые вкладчики.

Вообще, заниматься заработком на финансовых пирамидах, как по мне, просто противно, потому что полученная прибыль — это потерянные деньги других вкладчиков. Вполне возможно, новичков в инвестировании, которые решили сделать свои первые вложения в надежде неплохо заработать — а из-за жадности вряд ли им повезёт вовремя вывести деньги. А если повезёт — это даже хуже, человек не начнёт изучать инвестирование, а станет все свободные деньги вкладывать в пирамиды, игнорируя принципы построения инвестиционного портфеля, и рано или поздно всё потеряет.