В этой статье мы поговорим об операционной деятельности, неотъемлемой части любой компании и любого крупного акционерного общества. Правильное ведение бизнеса чрезвычайно важно как для его основателей, так и для инвесторов, т.к. оно позволяет получать прибыль и объективно оценивать перспективы развития компании.

Что такое операционная деятельность компании?

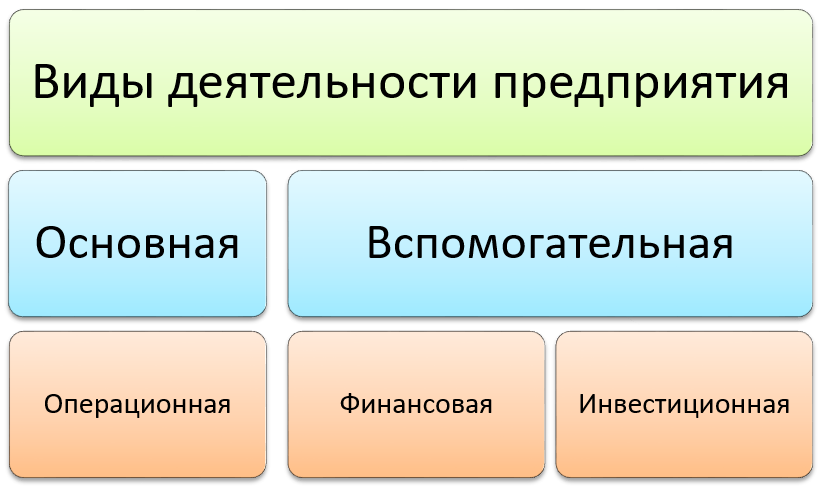

Если простыми словами, то операционная деятельность (ОД) компании – это тот вид деятельности, ради которого и создавался бизнес. Есть и иное определение, согласно которому ОД считается основная или прочая деятельность, за исключением финансовой и инвестиционной.

Операционную деятельность можно разделить на управление предприятием и регламентированный учет, из которого формируется финансовая отчетность, доступная всем желающим на сайте акционерного общества:

В свою очередь управление предприятием подразделяется на основные и обслуживающие процессы. Первые индивидуальны: компания может как печь хлеб, так и добывать нефть или строить самолеты. А вот обслуживание имеет больше общего — например, сюда относится юридическое консультирование, рекламная деятельность, управление кадрами, система контроля качества продукции и пр.

На операционную деятельность направляется значительная часть материальных и трудовых ресурсов предприятия. Если основной вид деятельности не эффективен, компания обанкротится и уйдет с рынка. При этом на ОД влияют не только внутренние процессы предприятия и спрос на продукцию, но и политическая и экономическая обстановка в стране и мире.

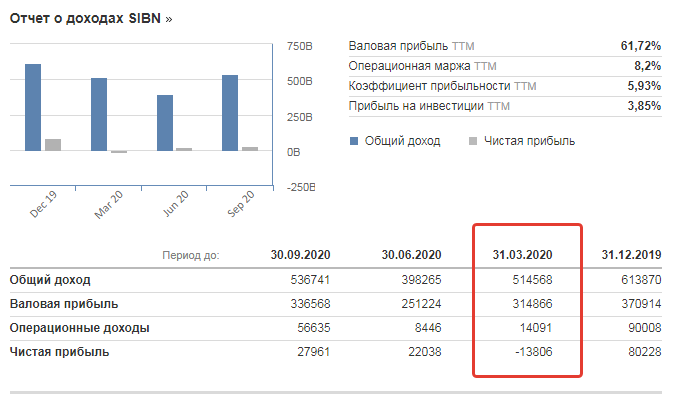

Из-за соглашения ОПЕК+ ПАО «Газпромнефть» пришлось сократить добычу нефти почти на 20%. Это повлекло падение операционного дохода и общий убыток компании в первом квартале 2020 года.

Как видно, операционные доходы компании везде положительны – несмотря на то, что чистая прибыль по итогам квартала оказалась отрицательной. При этом новое сокращение ОД во втором квартале почти в два раза не помешало компании выйти по чистой прибыли в плюс.

Виды операционной деятельности

Виды операционной деятельности зависят от сферы, в которой работает компания, и перечислены в ЕГРЮЛ (для ИП в ЕГРИП). Любая другая деятельность, не указанная в ЕГРЮЛ, будет относиться к финансовой или инвестиционной.

Один и тот же вид деятельности для компаний различных сфер бизнеса может относиться к разным группам. Например, выдача кредита для банка будет являться операционной деятельностью, а для производственного предприятия – финансовой. Или строительство капитального объекта для застройщика – основная деятельность, а для кредитно-финансовой организации – инвестиционная.

В зависимости от сферы бизнеса для компаний значимы различные виды ресурсов, обеспечивающие операционную деятельность. Для производственных предприятий это сырье, материалы и оборудование, для компаний сферы услуг – сотрудники, для финансовых организаций – деньги.

Операционная деятельность банков

Кредитно-финансовые организации работают в особой отрасли, главным товаром и источником прибыли в которой являются деньги. Для банков ОД является:

- привлечение финансов от населения и бизнеса в качестве вкладов;

- выдача кредитов физическим и юридическим лицам;

- операции по обмену валюты;

- открытие и ведение счетов и т.п.

Чтобы обеспечить все виды операционной деятельности, банку нужны не только финансы, но и сотрудники, которые одновременно работают с клиентами и занимаются оформлением документации, сопровождающей движение средств по счетам. Основным фактором, обеспечивающим ОД, является внутренний финансовый контроль. Он также является приоритетной деятельностью для кредитно-финансовой организации.

Операционная деятельность предприятия

К ОД предприятия относят все ресурсы, обеспечивающие производственный цикл и сбыт продукции конечному потребителю.

Производственный цикл – это временной отрезок с момента запуска сырья в производство до получения готовой продукции. Чем меньше этот срок, тем быстрее высвобождаются ресурсы, которые могут быть повторно задействованы в производстве. Следовательно, предприятие выпускает больший объем продукции.

К операционной деятельности компании относят:

- закупку сырья и материалов;

- аренду помещений;

- оплату коммунальных услуг;

- заработную плату работников;

- расходы на рекламу и транспортировку;

- оплату налогов;

- поступившую выручку

Однако в эти пункты не попадают сопутствующие расходы и доходы. Например, затраты на ремонт помещения, создание сайта компании, приобретение оборудования и т.п.

То есть, к операционной деятельности предприятия относят ресурсы, обеспечивающие ежедневную работу компании. Например, для предприятия общепита закупка продуктов для приготовления пищи – операционная деятельность, а покупка столов – инвестиционная, так как этот ресурс будет использоваться долгосрочно.

Отдельно можно выделить компании сферы услуг, где наемные работники составляют основной ресурс предприятия. Помимо оплаты труда специалистов, к операционной деятельности сферы услуг относят расходы на аренду помещений, рекламу, оплату услуг связи, коммунальные платежи, затраты на организацию рабочего места, оплата взносов и налогов. Не относятся к ОД: обновление основных фондов, создание логотипа, сайта и т.п.

Денежный поток от операционной деятельности

Поступление/выбытие капитала в связи с ведением основного бизнеса называют денежным потоком от операционной деятельности. Поступлением капитала является:

- выручка от реализации;

- комиссионные вознаграждения;

- гонорары, роялти;

- арендная плата

К выбытию капитала относят выплаты поставщикам за товары/услуги, оплата труда персонала компании, налоговые платежи. Поступления и выбытия финансов формируют прибыль от операционной деятельности.

Денежный поток от операционной деятельности имеет сокращенное наименование CFO от английского Cash Flow From Operating Activities и рассчитывается по формуле:

CFO = EBIT – Н + А ± ИОК, где

- EBIT – прибыль до вычета процентов и налогов;

- Н – налоги;

- А – амортизация;

- ИОК – изменение оборотного капитала

Он отражается в отчете о движении денежных средств и может иметь как положительное, так и отрицательное значение. Подробнее о CFO читайте здесь.

Если денежный поток положителен, это говорит о притоке денег в организацию, если отрицателен – об оттоке. Однако отрицательное значение – это не всегда плохо. Возможно, такой результат получился из-за того, что предприятие находится на стадии развития, когда большая часть денег направляется на закупку основных и оборотных активов, авансирование выгодных сделок и т.п.

Поэтому денежный поток от ОД анализируется одновременно с показателем чистой прибыли. Здесь возможны 4 варианта:

- у компании есть прибыль и денежный поток положительный – предприятие финансово стабильно;

- у компании есть прибыль, но денежный поток отрицательный – неэффективное управление ресурсами. Возможно у предприятия большая дебиторская задолженность или неликвидные запасы на складах;

- у предприятия убыток, но денежный поток положительный – фирма на стадии развития, когда вложения в производство еще не оправдали себя. Но возможен и иной вариант – предприятие осуществляет сезонные работы и в определенные периоды имеет большой приток капитала, хотя в целом оно нерентабельно;

- у компании убыток и отрицательный денежный поток – бизнес испытывает кризис

Показатели операционной деятельности

Чтобы оценить эффективность целевого бизнеса, предприятия рассчитывают показатели операционной деятельности. Эти показатели и их экономическое значение представлены в таблице.

| Показатель | Как и для чего рассчитывается |

| Коэффициент операционных активов | Рассчитывается как отношение операционных активов к общему объему активов компании. Он показывает, какие активы можно исключить, не нарушая производственные возможности предприятия. |

| Коэффициент прибыли на одного работника | Рассчитывается как отношение операционной прибыли на количество основных работников компании. Показатель чаще всего используется в организациях, где эффективность работников напрямую влияет на рентабельность бизнеса, например, консалтинговых компаниях. Рассчитав средний коэффициент прибыли на одного работника, можно анализировать эффективность продаж каждого сотрудника. |

| Продолжительность операционного цикла | Показывает, сколько времени происходит с момента покупки сырья до момента оплаты товара покупателем. Рассчитывается путем сложения периода оборота запасов и дебиторской задолженности. Чем меньше продолжительность операционного цикла, тем быстрее компания получает вложенные деньги обратно. |

| Рентабельность производства | Рассчитывается как отношение операционной прибыли к среднегодовой сумме основных средств и оборотных активов. Показывает размер прибыли с каждого рубля, вложенного в себестоимость. |

Чем отличаются операционная, инвестиционная и финансовая деятельность

В отличие от операционной, финансовая деятельность является вспомогательной. К ней относят формирование и распределение уставного капитала, получение/оплату кредитов, выплату дивидендов и другие операции, приводящие к изменению размера уставного или заемного капитала компании.

Цель финансовой деятельности – перераспределение имеющихся у предприятия средств и осуществление всех необходимых платежей.

К инвестиционной деятельности относят операции, связанные с долгосрочным капиталовложением в другие бизнесы или в собственные внеоборотные активы.

Цель инвестиционной деятельности – расширение предприятия, модернизация основных фондов и привлечение дополнительных доходов от долгосрочных проектов. Основное отличие инвестиционной деятельности от операционной и финансовой – длительность возврата вложенных средств.

Финансовая, операционная и инвестиционная деятельность взаимосвязаны и могут финансировать друг друга. Например, прибыль от операционной деятельности можно направить на инвестиции в основные средства. А при недостаточности собственного капитала на выплату заработной платы компания может взять кредит на эти цели.

Заключение

ОД компании должна приносить прибыль. Если она убыточна, значит, предприятие не эффективно и не конкурентоспособно. Внешним и внутренним пользователям в первую очередь важна именно операционная деятельность, т.к. финансовая и инвестиционная являются вспомогательными.

Показатели операционной эффективности

- Коэффициент операционных активов

- Отношение операционной прибыли к продажам

- Рентабельность продаж

- Коэффициент валовой прибыли

- Индекс валовой прибыли

- Коэффициент инвестиционного дохода

- Коэффициент операционной прибыли

- Коэффициент операционного рычага

- Коэффициент чистой прибыли

- Основные операционные доходы

- Прибыль на посещение клиента

- Прибыль на одного работника

- Коэффициент роста компании

- Коэффициент качества прибыли

На уровне руководства организации широко используют термин «операционная эффективность». Он оценивает эффективность операций, которые во многом зависят от того, насколько эффективно компания функционирует и использует свои ресурсы.

С точки зрения бизнеса, знание коэффициента операционной эффективности позволяет оценить тенденций развития вашей компании.

В этой статье мы ответим на важные вопросы: как вычислить операционную эффективность и что можно сделать для ее повышения?

Что такое операционная эффективность?

Потери — это любая деятельность, которая увеличивает затраты, но не создает ценности. Могут быть два типа расточительной деятельности:

Любая эффективная компания, стремится к росту и развитию, ищет способы сократить потери ресурсов и энергии.

Как измерить операционную эффективность?

Хотя не существует единой надежной формулы для измерения операционной эффективности компании, рассмотрим надежный способ рассчитать данный показатель.

Операционную эффективность можно измерить, сравнив соотношение затрат и результатов процессов компании. Распространенная ошибка при измерении эффективности заключается в том, что принимают во внимание только входные данные. Например, затраты и количество человеко-часов, необходимых для производства одной единицы продукции. Но это не показывает всей картины.

Вместо этого следует рассматривать различные показатели эффективности с точки зрения ввода и вывода ресурсов.

Хотя показатели могут различаться между отраслями, как правило, они следующие:

Понятно, что любая компания заинтересована в том, чтобы произведенная продукция превышала производственные затраты. Кроме того, чем ниже соотношение затрат и результатов, тем эффективнее компания генерирует свой доход (при условии, что качество продукта или услуги остается высоким).

Для расчета, вы можете использовать формулу для определения коэффициента операционной эффективности:

Kоэ=(ОР + СРП)/ЧОП,

где:

Kоэ — коэффициент операционной эффективности организации.

ОР — операционные расходы обычно включают такие вещи, как коммерческие и административные расходы, заработная плата, канцелярские товары, обслуживание систем и машин и многое другое.

СРП — себестоимость реализованной продукции включает прямые затраты на оплату труда, прямые материальные затраты, расходы на содержание и ремонт оборудования, аренду производственных помещений и заработную плату производственного персонала.

ЧОП — чистый объем продаж рассчитывается: валовой объем продаж за вычетом возвратов, надбавок и скидок.

Для примера сделаем расчет по данной формуле:

Компания ООО “Импульс” достигла в 2021 году объеме чистых продаж в размере 3 200 000 рублей, общая себестоимость продукции составила 1 900 000 рублей, а операционные расходы в размере 600 000 рублей за 12 месяцев. Так, коэффициент его операционной эффективности за период рассчитывается следующим образом:

(1 900 000 + 600 000) ÷ 3 200 000 = 0,78

Коэффициент операционной эффективности компании ООО “Импульс” составляет 0,78 или 78%, что означает, что ее операционные расходы составляют 78% от чистой выручки. Другими словами, 78 копеек с каждого рубля, заработанного компанией, составляют затраты на получение дохода.

Как повысить эффективность работы?

Если метрики операционной эффективности для вашей компании ниже планового значения, вы можете использовать различные способы для ее повышения.

На первом этапе, требуется глубокий анализ повседневных процессов и операций в вашей компании на предмет поиска узких мест. Этот процесс достаточно трудоемкий, но для улучшения крайне важно изучить, как ваша компания организует свою работу. Часто благодаря оптимизации небольших процессов компании находят более эффективные способы функционирования.

Вот несколько приемов повышения операционной эффективности в вашей компании:

Автоматизировать

Независимо от того, представляете ли вы компанию-разработчика программного обеспечения или занимаетесь производством, существуют административные обязанности, требующие вашего времени и энергии. Мы не говорим, что вы должны бросить всю административную работу. Без этого компания не может функционировать. Однако есть способ тратить меньше времени и сил на рутинные задачи — автоматизация.

Сегодня почти каждую повторяющуюся задачу в деловом мире можно автоматизировать. Существует большое разнообразие доступных инструментов и программного обеспечения. При правильном подходе в их поиске, вы обязательно найдете то, что идеально соответствует вашим потребностям.

Начните с таких простых вещей, автоматический учет рабочего времени, начисление заработной платы, электронная почта и push-уведомления, и посмотрите, как это экономит время и энергию каждого.

Устранение узких мест

Еще одним потенциальным препятствием, снижающим операционную эффективность вашей компании, являются узкие места процессов. Это этап работы, на котором поступает больше запросов, чем он может обработать при работе с максимальной нагрузкой, что приводит к задержкам и стоит вашей компании дороже, чем предполагалось.

Первым шагом в избавлении от узких мест является их выявление. Это самая сложная часть, требующая глубокого анализа процессов и больших временных затрат.

Если на этапе анализа вы выявили определенный уровень непредсказуемости в рабочем процессе компании, это первый признак того, что у вас может быть узкое место в рабочем процессе. Это может быть неэффективное сотрудничество, отсутствие правильных инструментов или плохое управление персоналом. Чтобы определить, где находится перегрузка, можно использовать несколько методик, например, метод «5 почему», картографирование процессов и другие.

Важность здоровой корпоративной культуры

Пересмотр и изменение корпоративной культуры — еще один способ повысить эффективность работы.

Перегруженные работой сотрудники не могут добиться максимальной производительности, как бы они ни старались. И это понятно – у людей есть пределы энергии, как физической, так и умственной.

Данные исследования института Гэллапа доказывают, что сотрудники испытывающие профессиональное выгорание стоят 34 000 рублей из каждых 100 000 рублей зарплаты из-за отсутствия вовлеченности. Плюс текучесть таких кадров повышается на 260%, что требует дополнительных затрат в размере от 50% до 200% от зарплаты работника.

Грамотным решением в этой ситуации, является переоценка культуры вашей компании:

Инвестируйте в обучение сотрудников

Современные практики в бизнес-среде быстро развиваются, появляются новые инструменты автоматизации и ваши сотрудники не всегда могут иметь доступ к наиболее эффективным методам работы. Это может негативно сказываться на эффективности операций организации.

Задача менеджера состоит в том, чтобы предоставить работникам доступ к регулярному обучению и следить за тем, чтобы они были в курсе того, как использовать системы, действующие в вашей компании.

Программы наставничества и коучинга также являются хорошим вложением средств в повышение эффективности и продуктивности сотрудников, особенно на начальных должностях. Новички могут быть полны энтузиазма, но не иметь необходимых знаний. Таким образом, поддержка и руководство — отличный способ повысить эффективность их работы.

Установите KPI правильно

Когда вы стремитесь сделать операции в своей компании более эффективными, возможность отслеживать производительность труда имеет решающее значение. А расплывчатые цели усложняют процесс оценки. Итак, решение — установить стратегические KPI (ключевые показатели эффективности) для каждой области вашего бизнеса.

Полезным подходом к установке KPI является метод SMART. В соответствии с ним KPI должен быть:

| Составляющая аббревиатуры | Перевод | Определение |

| Specific | Особый | Четко указывает, что будет измерять KPI и зачем это нужно. |

| Measurable | Измеримый | KPI можно измерить и оценить. |

| Achievable | Достижимый | KPI реально достичь. |

| Relevant | Релевантный | KPI измеряет то, что имеет значение для эффективности вашей компании. |

| Time bound | Ограниченность по времени | KPI имеет установленные временные рамки, и успех реален. |

Вывод

Измерение операционной эффективности вашей компании и анализ результатов требуют времени и энергии, но это необходимая задача для любого растущего бизнеса. Повышение операционной эффективности заключается не только в сокращении затрат. Речь идет об анализе того, как в целом выполняется работа в компании, и попутном изучении культуры, организационной структуры и политик компании.

Кроме того, влияние более эффективных операций в компании выходит за рамки простой экономии денег.

Производительность сотрудников также улучшается от более организованной рабочей среды — они становятся более продуктивными и заинтересованными, что приведет к лучшим результатам.

В компании, которая работает стабильно, есть возможность сосредоточиться на росте бизнеса и внедрении инновационных стратегий.

Операционная прибыль компании: все, что важно знать инвестору

Прибыль — важнейший показатель финансовой отчетности. Ее анализирует руководитель для принятия решений о дальнейшем развитии бизнеса. Инвестор использует показатель для выбора объекта инвестиций. Но прибыль бывает разная и зависит от исходных данных для расчета. Что такое операционная прибыль и почему инвестору важно ее знать — в статье.

Любой показатель прибыли — это результат деятельности компании за какой-то период. Инвестор уделяет ему особое внимание при анализе, потому что не хочет вкладывать деньги в убыточный бизнес. Но анализировать можно деятельность компании целиком или только ее часть. От этого зависит, какую прибыль оценивать — валовую, чистую или операционную. Все виды являются важными для принятия правильного инвестиционного решения.

- Что такое операционная прибыль

- Формула расчета операционной прибыли

- Где искать операционную прибыль

- Зачем инвестору знать операционную прибыль

- Кратко

Что такое операционная прибыль

Предприятие для получения прибыли может вести основную и дополнительные виды деятельности. Например, станкостроительная компания производит станки. Кроме этого, сдает неиспользуемые помещения в аренду всем желающим. В этом случае основной деятельностью будет производство и реализация станков. А дополнительной — сдача в аренду.

Операционная прибыль — это прибыль от основной деятельности предприятия, то есть деятельности, которая приносит наибольшую часть выручки. Она отличается от валовой, которая не учитывает коммерческие и управленческие расходы.

Посмотреть основной вид деятельности компании можно в документах финансовой отчетности, например в бухгалтерском балансе. Для этого нужно найти строчку ОКВЭД — вид основной деятельности при регистрации на основе Общероссийского классификатора видов экономической деятельности (ОКВЭД).

Основной вид экономической деятельности ПАО «Газпром нефть» по ОКВЭД. Источник: сайт ПАО «Газпром нефть»

Формула расчета операционной прибыли

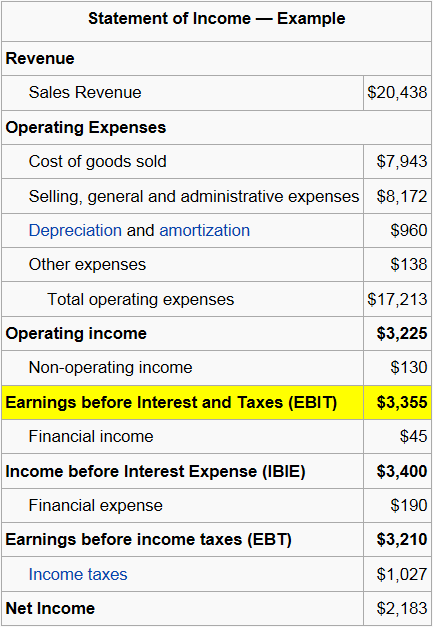

Операционная прибыль рассчитывается по формуле:

Источник: аналитический отдел ООО «Ньютон Инвестиции»

Коммерческие расходы — это расходы на реализацию продукции, выполнение работ и оказание услуг предприятия. Например, они могут включать затраты на упаковку, доставку продукции до склада потребителя, оплату услуг торгового представителя, рекламу.

Управленческие расходы — это расходы, которые не связаны напрямую с основной деятельностью предприятия, но обеспечивают ее нормальное проведение. Например, они могут включать затраты на охрану объектов, покупку канцелярских товаров, связь и интернет, заработную плату бухгалтерии и управленцев, командировки.

Инвестор может оценить операционную прибыль не только в абсолютном значении, но и в относительном. Для этого можно рассчитать показатель рентабельности:

Р = ОП / В × 100%, где

ОП — операционная прибыль;

В — выручка.

Рентабельность показывает, сколько предприятие получает операционной прибыли на каждый вырученный от реализации продукции рубль. Чем выше значение, тем эффективнее работает компания по своему основному профилю и тем привлекательнее будут ее акции для инвестиций. Но инвестор должен помнить, что принять правильное решение ему поможет только комплексный анализ предприятия, а не расчет одного показателя.

Отрицательное значение операционной прибыли называется операционным убытком. Вложения в убыточное по основной деятельности предприятие не оправданы.

Где искать операционную прибыль

Если инвестор выбирает ценные бумаги российской компании, то операционную прибыль он найдет в финансовой отчетности по РСБУ и МСФО. Информация есть на официальном сайте эмитента или на сайте Центра раскрытия корпоративной информации Интерфакса: e-disclosure.ru.

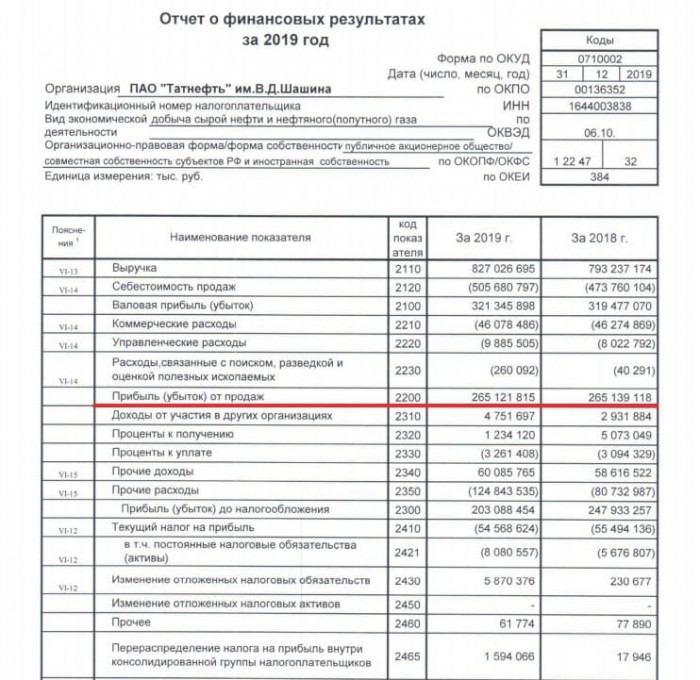

В отчетности по РСБУ операционная прибыль называется прибылью (убытком) от продаж. Ее можно найти в Отчете о финансовых результатах (код 2200).

Операционная прибыль в Отчете о финансовых результатах ПАО «Газпром нефть». Источник: сайт ПАО «Газпром нефть»

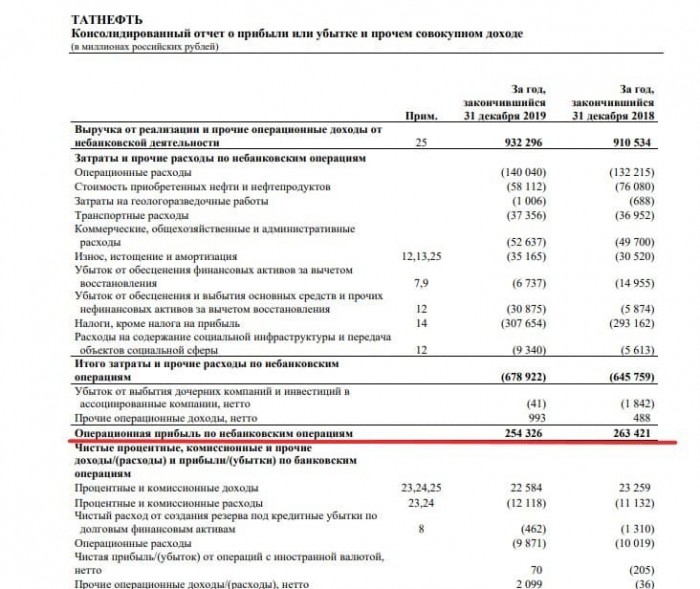

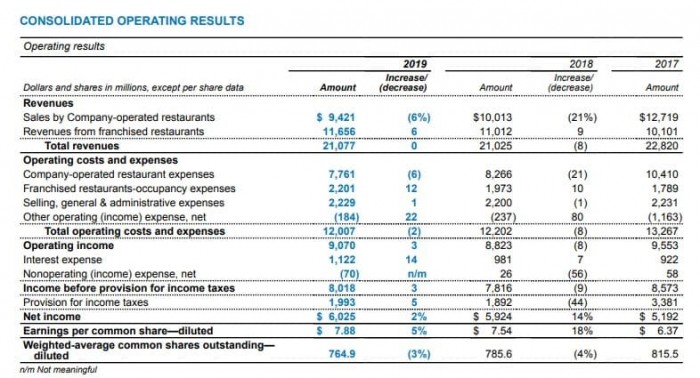

В отчетности по МСФО операционная прибыль находится в Консолидированном отчете о прибылях и убытках.

Операционная прибыль в Консолидированном отчете о прибылях и убытках ПАО «Газпром нефть». Источник: сайт ПАО «Газпром нефть»

Для анализа иностранного эмитента инвестор может изучить финансовую отчетность на официальном сайте компании. Есть сервис, аналогичный российскому e-disclosure. Он расположен на сайте американского регулятора Sec.gov и называется EDGAR. Операционная прибыль на английском языке — operating income.

Операционная прибыль компании McDONALD’S CORPORATION. Источник: сервис EDGAR

Зачем инвестору знать операционную прибыль

Инвестор покупает акции компании, чтобы сохранить и увеличить свой капитал за счет роста стоимости ценных бумаг или получения дивидендов. В долгосрочной перспективе это возможно, только если развиваются основные направления бизнеса предприятия. Операционная прибыль как раз и позволяет оценить динамику роста.

При фундаментальном анализе инвестор должен оценить значение показателя не за один год, а минимум за 3–5 лет, чтобы получить объективное состояние дел в компании. Ситуация, когда операционная прибыль снижалась в течение нескольких лет, а в текущем году вдруг выросла, должна насторожить, и инвестору нужно выяснить, за счет чего это произошло. Может оказаться, что рост принесла не основная деятельности предприятия, а продажа какого-нибудь объекта.

Например, в России есть предприятия, которые существуют не за счет того, ради чего они создавались, а за счет сдачи в аренду простаивающих помещений. Наличие чистой прибыли в их отчетах не должно ввести инвестора в заблуждение. Инвестиции в такой бизнес не принесут прибыли в долгосрочной перспективе.

Кратко

- Операционная прибыль показывает результат от основной деятельности компании. Ее следует отличать от других видов прибыли.

- Инвестор может найти значение операционной прибыли в финансовых отчетах по российским и международным стандартам отчетности.

- Инвестор должен оценивать операционную прибыль за несколько лет. Рост показателя говорит об успешном развитии компании и ее инвестиционной привлекательности.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на

основании лицензии профессионального участника рынка ценных бумаг на осуществление

брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также

лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на

осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии

на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России

08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор,

при условии использования предоставленной информации для принятия инвестиционных

решений. Представленная информация не является индивидуальной инвестиционной

рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении

операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт

ответственности за возможные убытки инвестора в случае совершения операций либо

инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон

Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для

статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать

наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на

обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в

отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон

Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего

устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не

хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями

регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на

сайт брокера

за сведениями об изменениях, произведенных в регламенте

брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением

сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

© 2023 Ньютон Инвестиции

Экономика13 января 2021 в 11:0064 815

Что такое операционная прибыль?

Как её рассчитать и в чём польза для инвестора

Суть термина

Рис. 1. Операционная прибыль в отчёте по стандартам МСФО за 2019 год ПАО «Татнефть». Источник: сайт компании

Рис. 2. Операционная прибыль за 2019 год в отчёте по стандартам РСБУ ПАО «Татнефть». Источник: сайт компании

Рис. 3. Операционная прибыль в консолидированном финансовом отчёте McDonald’s. Источник: сайт компании

Как рассчитывается операционная прибыль

Отличия от чистой и валовой прибыли

Операционная прибыль и инвестиции

Больше интересных материалов

Contents

- 1 Современные показатели прибыли и методы их расчета (формулы)

- 1.1 EBIT (Earnings Before Interest & Tax)

- 1.1.1 Определение

- 1.1.2 Формула EBIT

- 1.2 EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization)

- 1.2.1 Определение

- 1.2.2 Формула EBITDA

- 1.3 EBITDAR (Earnings Before Interest, Taxes, Depreciation, Amortization and Rent/Restructuring Costs)

- 1.3.1 Определение

- 1.3.2 Формула EBITDAR

- 1.4 NOPAT (Net Operating Profit After Tax)

- 1.4.1 Определение

- 1.4.2 Формула NOPAT

- 1.5 EBIAT (Earnings Before Interest After Taxes)

- 1.5.1 Определение

- 1.5.2 Формула EBIAT

- 1.6 OIBDA (Operating Income Before Depreciation And Amortization)

- 1.6.1 Определение

- 1.6.2 Формула OIBDA

- 1.7 Примеры, разъясняющие порядок формирования прибыли

- 1.1 EBIT (Earnings Before Interest & Tax)

- 2 Показатели стоимости компании EVA, SVA, MVA, CVA и методы их расчета

- 2.1 EVA (Economic Value Added)

- 2.1.1 Определение

- 2.1.2 Формула EVA

- 2.2 SVA (Shareholder Value Added)

- 2.2.1 Определение

- 2.2.2 Формула SVA

- 2.3 MVA (Market Value Added)

- 2.3.1 Определение

- 2.3.2 Формула MVA

- 2.4 Cash Value Added (CVA) или Residual Cash Flow (RCF)

- 2.4.1 Определение

- 2.4.2 Формула CVA

- 2.1 EVA (Economic Value Added)

Современные показатели прибыли и методы их расчета (формулы)

EBIT (Earnings Before Interest & Tax)

Определение

Показатель операционной прибыли до вычета налогов и процентов (EBIT) — финансово-аналитический показатель формы 2 (Отчёт о финансовых результатах), равный объёму прибыли до вычета процентов по заёмным средствам и уплаты налогов. Данный показатель еще называется операционной прибылью и используется при расчете некоторых коэффициентов финансовой эффективности.

Формула EBIT

EBIT = Revenue — COGS — Operating Expenses

EBIT = Выручка — Себестоимость — Коммерческие и управленческие расходы

EBIT = Прибыль (убыток) до налогообложения (стр. 2300) + Проценты к уплате (стр. 2330)

EBIT = Прибыль от реализации (стр. 050 ф. №2) + Проценты по кредитам и займам, включенным в себестоимость

EBIT = Чистая прибыль + Расходы по налогу на прибыль — Возмещённый налог на прибыль (+ Чрезвычайные расходы) ( — Чрезвычайные доходы) + Проценты уплаченные — Проценты полученные

EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization)

Определение

Операционная прибыль до уплаты налогов, расходов на амортизацию и процентов по кредитам (EBITDA) — финансово-аналитический показатель, который отражает финансовый результат компании, исключая влияние эффекта структуры капитала (процентов, которые выплачиваются по заемным средствам), налоговых ставок и амортизации. EBITDA позволяет определить эффективность деятельности компании независимо от её задолженности перед различными кредиторами и государством, а также от метода начисления амортизации. Показатель полезен при сравнении предприятий одной отрасли, но имеющих различную структуру капитала. Он позволяет сравнивать компании с различными учетными политиками (например, в части учета амортизации или переоценки активов) и различными условиями налогообложения.

Формула EBITDA

EBITDA = Revenue — Expenses (excluding tax, interest, depreciation and amortization)

EBITDA = Прибыль (убыток) до налогообложения + (Проценты к уплате + Амортизация основных средств и нематериальных активов)

EBITDA = Прибыль от реализации (стр.50 Ф.№ 2) + Амортизационные отчисления (Форма № 5)

EBITDA = Прибыль (убыток) от продаж (стр. 2200) + Проценты к уплате (стр. 2330) + Амортизационные отчисления

EBITDA = EBIT + Амортизационные отчисления по материальным и нематериальным активам — Переоценка активов = Чистая прибыль + Расходы по налогу на прибыль — Возмещённый налог на прибыль (+ Чрезвычайные расходы) (- Чрезвычайные доходы) + Проценты уплаченные — Проценты полученные

EBITDA = Операционная прибыль + Амортизация

EBITDAR (Earnings Before Interest, Taxes, Depreciation, Amortization and Rent/Restructuring Costs)

Определение

Операционная прибыль до вычета налогов, процентов по кредитам, амортизации и арендных платежей/затрат на реструктуризацию/расходы по операционному лизингу (EBITDAR) — финансово-аналитический показатель, который отражает финансовый результат компании, исключая влияние эффекта структуры капитала (процентов, которые выплачиваются по заемным средствам), налоговых ставок, амортизации и арендных платежей/затрат на реструктуризацию/расходы по операционному лизингу.

В зависимости от компании и целей пользователей, показатель может включать в себя либо расходы на аренду, либо расходы на реструктуризацию, либо расходы по операционному лизингу, но всегда только один тип расходов. Показатель EBITDAR расширяет EBITDA, путем добавления дополнительного пункта по аренде или реструктуризации, тем самым лучше отражает финансовую эффективность. Иногда данный показатель называют как operating cash flow (операционный денежный поток).

Формула EBITDAR

EBITDAR = EBITDA — rent/restructuring costs = Revenue — Expenses (excluding tax, interest, depreciation, amortization and rent/restructuring costs)

EBITDAR = EBITDA — Расходы на аренду/Расходы по операционному лизингу/Расходы на реструктуризацию

NOPAT (Net Operating Profit After Tax)

Определение

Чистая операционная прибыль после налогов (NOPAT) — посленалоговая операционная прибыль без учета начисленных процентов по кредитам и полученным займам. При ее расчете учитываются все доходы и расходы предприятия, отраженные в отчете о прибылях и убытках, в том числе налог на прибыль. Для определения NOPAT к чистой прибыли отчетного периода необходимо прибавить проценты к уплате.

[sam_ad id=»7″ codes=»true»]

Формула NOPAT

NOPAT = EBIT x (1 — Tax Rate)

NOPAT = EBIT х (1 — налоговая ставка)

Чистая прибыль (NOPAT) = Прибыль до выплаты налога – Налог на прибыль (до вычета процентов за пользование заемным капиталом)

NOPAT = (Чистая прибыль + Проценты по заемному капиталу + Эффекты налогового щита по заемному капиталу)

Методика расчета «снизу вверх»

NOPAT = Operating profit after depreciation and amortization + Implied interest expense on operating leases + Increase in LIFO reserve + Increase in bad debt reserve + Increase in net capitalized research and development — Cash operating taxes

, где:

Operating profit after depreciation and amortization – операционная прибыль после амортизации;

Implied interest expense on operating leases – предполагаемые процентные расходы по операционной аренде;

Increase in LIFO reserve – увеличение резерва ЛИФО;

Increase in bad debt reserve – увеличение резерва по сомнительным долгам;

Increase in net capitalized research and development – увеличение в чистых капитализированных исследованиях и разработках;

Cash-operating taxes – операционные налоги, исчисленные кассовым методом.

Методика расчета «сверху вниз»:

NOPAT = Sales + Implied interest expense on operating leases + Increase in LIFO reserve + Other income — Cost of goods sold — Selling,general and administrative expenses — Depreciation — Cash operating taxes

, где:

Sales – продажи (выручка от продаж);

Implied interest expense on operating leases – предполагаемые процентные расходы по операционной аренде;

Increase in LIFO reserve – увеличение резерва ЛИФО;

Other income – прочие доходы;

Cost of goods sold – себестоимость реализованной продукции;

Selling, general and administrative expenses — коммерческие, общехозяйственные и административные расходы;

Depreciation – амортизация;

Cash-operating taxes – операционные налоги, исчисленные кассовым методом.

EBIAT (Earnings Before Interest After Taxes)

Определение

Прибыль до вычета процентов и после уплаты налогов (EBIAT) — финансово-аналитический показатель равный объёму прибыли до вычета процентов после уплаты налогов. Принципиальная разница между NOPAT = EBIT x (1 – t) и EBIAT состоит в том, что при расчете EBIT х (1 – t) налог на прибыль по номинальной ставке берется со всей прибыли до уплаты процентов, а при расчете EBIAT вычитается фактически уплаченный компанией налог на прибыль, который несколько ниже из-за того, что процентные выплаты были отнесены на себестоимость. Таким образом, EBIT х (1 – t) меньше EBIAT на величину (1 – t) x i, где i — процентные выплаты.

Формула EBIAT

EBIAT = Revenue — Cost of Goods Sold — Expenses (including taxes and excluding interest)

EBIAT = Доход — COGS — расходы (включая налоги и исключая проценты)

OIBDA (Operating Income Before Depreciation And Amortization)

Определение

Показатель OIBDA (Операционная прибыль до вычета износа основных средств и амортизации нематериальных активов) следует отличать от EBITDA, так как отправной точкой показателя является операционная прибыль, а не чистая прибыль. Таким образом, OIBDA не включает в себя неоперационные доходы, которые, как правило, не повторяются из года в год. Он включает только доход, полученный за счёт регулярных операций, и не подвержен влиянию единовременных начислений, например, связанных с курсовыми разницами или налоговыми скидками. OIBDA рассчитывается как операционную прибыль до амортизации (МА + НМА), обесценение внеоборотных активов (основные средства, гудвил и прочие нематериальные активы) и убытка (прибыли) от выбытия основных средств.

Формула OIBDA

OIBDA = Operating Income + Depreciation + Amortization + Tax + Interest

OIBDA = Операционная прибыль + амортизация основных средств и нематериальных активов

Примеры, разъясняющие порядок формирования прибыли

Показатели стоимости компании EVA, SVA, MVA, CVA и методы их расчета

EVA (Economic Value Added)

Определение

Добавленная экономическая стоимость (EVA) представляет собой прибыль предприятия от обычной деятельности за вычетом налогов, уменьшенная на величину платы за весь инвестированный в предприятие капитал.

EVA – реальная экономическая прибыль, которая принадлежит акционерам после вычета всех операционных расходов (включая налоги) и финансовых издержек.

Показатель применяется для оценки эффективности деятельности предприятия с позиции его собственников, которые считают, что деятельность предприятия имеет для них положительный результат в случае, если предприятию удалось заработать больше, чем составляет доходность альтернативных вложений. Этим объясняется тот факт, что при расчете EVA из суммы прибыли вычитается не только плата за пользование заемными средствами, но и собственным капиталом. Можно утверждать, что такой подход в большей степени является экономическим, нежели бухгалтерским.

Интерпретация показателя EVA:— Если EVA>0, то капитал используется эффективно.

— Если EVA=0, то инвесторы получили норму возврата, компенсирующая риск.

— Если EVA<0, то капитал используется неэффективно.

В рамках управления стоимостью компании EVA используется: при составлении капитального бюджета, при оценке эффективности деятельности подразделений или компании в целом, при разработке оптимальной и справедливой системы премирования менеджмента.

Таким образом, EVA:— инструмент для измерения «избыточной» стоимости, которая создана инвестициями;

— индикатор качества управленческих решений;

— инструмент для определения нормы возврата на капитал (ROC) – в денежном потоке выделяется часть, которая заработана за счет инвестиций;

— позволяет определять стоимость компании;

— служит для оценки эффективности отдельных подразделений компании

Формула EVA

EVA = NOPAT — WACC*IC

EVA = EBIT — CE * WACC

EVA = (ROCE — WACC) * CE

, где:

NOPAT — чистая операционная прибыль после уплаты налогов;

WACC — средневзвешенная стоимость капитала;

IC — инвестированный капитал.

EBIT — чистая прибыль уплаты процентов и налоговых платежей;

CE — собственные оборотные средства (capital employed).

ROCE (return of capital employed) = EBIT / Capital Employed — Рентабельность задействованного капитала

Equity EVA = (ROE-Cost of Equity) * (Equity Invested)

, где:

ROE – рентабельность собственного капитала

Cost of Equity – стоимость собственного капитала

Equity Invested – инвестированный собственный капитал

SVA (Shareholder Value Added)

Определение

Показатель SVA (Акционерная добавленная стоимость) представляет собой капитализированное изменение текущей стоимости операционного денежного потока, скорректированное на текущую стоимость инвестиций во внеоборотный и оборотный капитал, вызвавших данное изменение.

Применение показателя SVA в рамках оценки эффективности деятельности компании:

— для оценки стоимости компании;

— для оценки эффективности осуществляемых инвестиционных проектов;

— для оценки стратегий (с помощью SVA рассчитывается ожидаемый эффект от внедрения новой стратегии);

— для определения вознаграждений CEO (осуществляется «привязка» вознаграждений менеджеров к конкретным результатам реализации их стратегии).

Формула для расчета стоимости бизнеса, при использовании показателя SVA:

Стоимость компании = Рыночная стоимость инвестированного капитала в начале года + Накопленная величина SVA прогнозного периода + Рыночная стоимость ценных бумаг и иных инвестиций

Формула SVA

1 способ расчета SVA:

SVA = Изменение стоимости инвестированного капитала

, где:

Стоимость инвестированного капитала = накопленная текущая стоимость денежного потока + Текущая стоимость остаточной стоимости

2 способ расчета SVA:

SVA = Текущая стоимость остаточной стоимости – Текущая стоимость стратегических инвестиций

, где:

Остаточная стоимость = капитализированное изменение чистой прибыли (NOPAT),

Текущая стоимость стратегических инвестиций = текущей стоимости изменения инвестированного капитала.

[sam_ad id=»7″ codes=»true»]

MVA (Market Value Added)

Определение

Показатель добавленная рыночная стоимость (MVA) — позволяет определить величину превышения рыночной капитализации компании над стоимостью собственного капитала (представленной в бухгалтерском балансе).

Рыночная капитализация бизнеса представляет собой произведение количества акций предприятия, выпущенных в обращение на их рыночную цену.

MVA делает акцент на рыночную капитализацию компании, которая более значима для акционерных обществ, котирующихся на фондовых биржах. Стоимость акций в таких случаях более точно определяет благосостояние акционеров, чем прибыль. В наиболее общем смысле рыночную добавленную стоимость понимают как разницу между достигнутой за период величиной прироста рыночной стоимости капитала и величиной инвестированного капитала.

Формула MVA

MVA = Market Value of Debt + Market Value of Equity — Total Adjusted Capital

MVA = Market Value of Equity — Total Adjusted Capital

MVA = Рыночная капитализация компании — Стоимость чистых активов (собственного капитала) по балансу компании

MVA = Рыночная стоимость долга + рыночная капитализация – совокупный капитал*

* следует учитывать, что в балансовую оценку совокупного капитала должны быть внесены поправки для устранения искажений, вызванных методами учета и некоторыми учетными принципами. Данные поправки будут более подробно рассмотрены при описании показателя EVA.

Cash Value Added (CVA) или Residual Cash Flow (RCF)

Определение

Модель Cash Value Added (Денежная добавленная стоимость) (CVA) включает только денежные статьи, т.е. Прибыль до вычета процентов, налогов и амортизации/Earnings Before Depreciation Interest and Tax (EBDIT), скорректированная на неденежные расходы), движение оборотного капитала и нестратегические инвестиции. Сумма этих 3 статей составляет Operating Cash Flow (Денежный поток от операционной деятельности) (OCF). OCF сравнивается с требованием по движению денежной наличности, «Требованием по денежному потоку от операционной деятельности/Operating Cash Flow Demand» (OCFD). OCFD представляет характер движения денежных средств, необходимый для удовлетворения финансовых требований инвестора по стратегическим инвестициям компании, т. е. стоимости капитала.

Формула CVA

Прямой метод:

CVA = AOCF – WACC * TA

, где:

AOCF (Adjusted Operating Cash Flows) – скорректированный операционный денежный поток;

OCF = EBIT + Depreciation — Taxes

WACC – средневзвешенная цена капитала;

TA – суммарные скорректированные активы.

Или

CVA = CF — Depreciation — Capital Charge

Косвенный метод:

CVA= (CFROI — Cost of Capital) * Gross Investment

, где:

Capital charge = cost of capital * gross investment

CFROI = (СF — Depreciation)/ Gross Investment

Depreciation = [WACC/ (1+WACC)n — 1]* TA

CF = Adjusted profit + interest expense + depreciation

Gross Investment = Net Current Assets + Historical initial cost

CVA = Sales x ((Sales – Cost)/Sales – Working Capital Movement/Sales – Non Strategical Investment/Sales) – OCFD / Sales

В сложившейся практике финансового менеджмента модель упрощена и выглядит как:

RCF (CVA) = AOCF – WACC x TA

, где:

AOCF (Adjusted Operating Cash Flows) – скорректированный операционный денежный поток;

WACC – средневзвешенная цена капитала;

TA – суммарные скорректированные активы.

[sam_ad id=»7″ codes=»true»]

Операционные показатели (operational measurements) – такие показатели, которые правильно связывают влияние принятых решений в рамках ежедневной деятельности на глобальную эффективность.

Применение: парадигма учета прохода в рамках ТОС предполагает, что глобальные показатели эффективности (проход, инвестиции и операционные затраты) также являются эффективными операционными показателями. Это возможно потому, что локальные решения, оказывающие положительное влияние на проход, инвестиции и/или операционные затраты, также будут положительно сказываться на чистой прибыли, рентабельности инвестиций и/или денежном потоке.

См.также: глобальные показатели, инвестиции, операционные затраты, проход, парадигма учета прохода.

Книга в подарок

Опубликована наша книга «Прорыв. Единственный путь развития бизнеса». Это бизнес-роман о производственном предприятии, столкнувшимся с «потолком» в своем развитии. Для прорыва в развитии руководству и персоналу приходится преодолеть собственные, выстраданные на опыте, но устаревшие убеждения. Читателю предлагается пройти через этот прорыв вместе с героями. Вы увидите трудности такой трансформации, осознаете природу сопротивления изменениям и реальный путь к таким изменениям.

Подпишитесь на наш Telegram-канал и получите книгу в подарок!