Рыночная капитализация компаний: зачем инвестору ее знать и как посчитать

Один из параметров, который позволяет понять оценку компании фондовым рынком, является ее рыночная капитализация. Что это такое и зачем она инвестору — в статье.

Рыночная капитализация компании позволяет понять, как инвесторы оценивают компанию в данный момент и сравнить несколько бизнесов между собой.

- Что такое рыночная капитализация

- Что показывает рыночная капитализация инвестору

- Где искать показатель рыночной капитализации

- Капитализация и ведущие индексы

- Кратко

Что такое рыночная капитализация

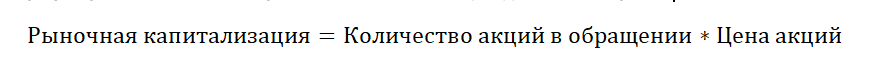

Рыночная капитализация — это стоимость бизнеса компании исходя из рыночной стоимости ее акций на фондовом рынке. Этот показатель рассчитывается по формуле:

Если компания выпускает обыкновенные и привилегированные акции, то чаще всего нужно рассчитать капитализацию по каждому типу ценной бумаги, а потом их сложить. В этом случае формула будет выглядеть так:

Цену акции можно посмотреть в приложении брокера, а количество акций — на официальном сайте компании в разделе «Акционерам и инвесторам».

Цена акции Газпрома равна 218,29 рубля. Источник данных: приложение Газпромбанк Инвестиции

Количество выпущенных акций — больше 23 млрд. Источник данных: официальный сайт ПАО «Газпром»

Имея эти данные, можно рассчитать капитализацию предприятия на текущий момент: 218,29 * 23 673 512 900 = 5,17 трлн рублей, или $70 млрд (по курсу доллара 73,2 рубля).

Первоначальная рыночная капитализация устанавливается при IPO — первичном размещении акций компании на фондовом рынке. Для этого финансовые эксперты оценивают стоимость компании и помогают определить, сколько акций и по какой цене будет выпущено. Ориентировочный диапазон цены при размещении определяет совет директоров или наблюдательный совет в соответствии со статьей 77 208-ФЗ.

После того как выпущенные акции начинают торговаться на рынке, их цена начинает меняться в зависимости от спроса и предложения. Если инвесторы проявят интерес, то цена поднимется и, следовательно, вырастет размер рыночной капитализации. Если спрос будет низкий, то цена на бумаги снизится, а вслед за ней уменьшится рыночная капитализация компании.

Рыночную капитализацию рассчитывают не только для компаний, но и для всего фондового рынка. Для этого учитывается капитализация всех компаний, активами которых торгует биржа. Например, капитализация российского рынка акций Московской биржи на 19 апреля 2022 года составляла $517 млрд.

Что рыночная капитализация показывает инвестору

Рыночная капитализация показывает положение компании на рынке — сколько инвесторы готовы платить за ее акции, насколько она крупная.

- Компании с высокой капитализацией — выше $10 млрд. Чаще всего это лидеры в своем секторе, так называемые голубые фишки. Инвестиции в эти компании считаются более консервативными — они меньше подвержены волатильности на рынке.

- Компании со средней капитализацией — $2–10 млрд. Это устойчивые растущие предприятия. Со временем они могут значительно расширить долю на рынке. С ними связано больше рисков, но они могут принести инвесторам большую доходность.

- Компании с малой капитализацией — ниже $2 млрд. Это небольшие компании в развивающихся отраслях. Активы этих компаний самые рискованные: они наиболее уязвимы во время общего экономического спада, наиболее чувствительны к росту конкуренции. Однако бизнес этих компаний может стремительно вырасти и принести своим акционерам высокую доходность.

Рассчитав рыночную капитализацию нескольких компаний из одного сектора, инвестор может сравнить их друг с другом. Чем выше капитализация компании, тем дороже рынок оценивает бизнес, который стоит за акциями эмитента. Тем не менее важно помнить, что рыночная капитализация может отличаться от балансовой стоимости компании — это оценка компании, которую дают ей инвесторы на фондовом рынке.

Где искать показатель рыночной капитализации

Рыночную капитализацию российских компаний можно посмотреть на сайте Московской биржи, а также на специализированных сайтах — например, на investing.com или ru.tradingview.com.

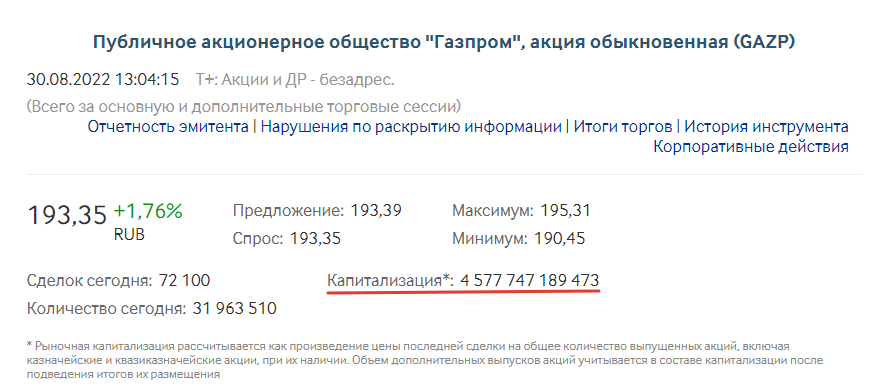

Капитализация Газпрома, учитывающая текущую рыночную цену акции. Источник данных: сайт Investing.com

Рейтинг российских компаний по капитализации на сайте ru.tradingview.com. Переключая вкладки в меню, инвестор может отдельно посмотреть компании с высокой и малой капитализацией

Капитализация и ведущие индексы

Чем выше рыночная капитализация компании, тем вероятнее, что ее включат в один из мировых индексов — показателей, которые рассчитываются на основе котировок выбранных акций. По динамике индексов правительства, институциональные и частные инвесторы оценивают состояние мирового, отраслевого или странового рынка. Так, одним из требований включения акций в индекс Мосбиржи является полная капитализация компании в размере не менее $1,4 млрд. Сюда входят вообще все акции, а не только те, что находятся в свободном обращении на бирже.

Так, у Газпрома высокая капитализация, поэтому его акции входят в базу расчета десятков индексов.

Список индексов, в которые входит ПАО «Газпром». Источник данных: сервис ru.investing.com

Компании, включенные в индекс, вызывают больший интерес инвесторов — на их активы постоянно растет спрос, а цена увеличивается. Это делает бумаги более ликвидными и еще больше увеличивает рыночную капитализацию компании.

Кратко

- Рыночная капитализация оценивает общую стоимость акций компаний на фондовом рынке в текущий момент.

- Чтобы рассчитать показатель рыночной капитализации, нужно умножить количество акций на их рыночную цену.

- Рыночная капитализация учитывается при составлении индексов и расчете мультипликаторов.

- С помощью показателя рыночной капитализации можно быстро оценить масштаб бизнеса и сравнить компании между собой.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на

основании лицензии профессионального участника рынка ценных бумаг на осуществление

брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также

лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на

осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии

на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России

08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор,

при условии использования предоставленной информации для принятия инвестиционных

решений. Представленная информация не является индивидуальной инвестиционной

рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении

операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт

ответственности за возможные убытки инвестора в случае совершения операций либо

инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон

Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для

статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать

наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на

обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в

отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон

Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего

устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не

хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями

регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на

сайт брокера

за сведениями об изменениях, произведенных в регламенте

брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением

сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

© 2023 Ньютон Инвестиции

В новостях экономического характера довольно часто можно услышать термин капитализация — применительно к отдельным компаниям, отраслям или даже рынкам в целом. Показатель капитализации упоминается при оценке акций, анализе финансового состояния, сравнении компаний на рынках.

В данной статье мы подробно рассмотрим рыночный параметр «капитализация»: как он рассчитывается, его особенности, от чего он зависит, где применяется и чем он может быть полезен инвесторам? Ответить на все эти вопросы, рассмотрим расчеты на конкретных примерах российского и американского фондовых рынков.

-

Что такое капитализация.

-

От чего зависит рыночная капитализация компаний.

-

Источники данных о рыночной капитализации компаний.

-

Виды компаний по уровню рыночной капитализации.

-

Значение показателя капитализации для инвестора.

-

Особенности рыночной капитализации.

Что такое капитализация

Капитализация – это биржевой и бухгалтерский термин. В данной статье мы рассмотрим именно его первую версию.

Рыночная капитализация компании (от англ. market capitalization) — это текущая оценочная стоимость всех акций компании, находящихся в публичном обращении. Параметр капитализации компании устанавливается рынком.

Параметр капитализации применим к отдельным компаниям, а также к отраслям и всему фондовому рынку. Параметр рыночной капитализации эмитента раскрывается в определении, которое дали выше. Капитализация отрасли и рынка в целом определяется чисто математически суммированием капитализации компаний, сгруппированных по отраслевому признаку, или же всех публичных компаний, чьи акции торгуются на фондовом рынке.

Важное условие в определении рыночной капитализации компании заключается в том, что это не статичный показатель, он постоянно меняется, актуален на конкретный момент времени.

К примеру. В сезон отчетности за 2 кв. 2022 года компания AMD, известный американский производитель микрочипов, обошел своего главного конкурента INTEL по показателю рыночной капитализации. В ходе торгов 29.07.2022г. акции AMD подросли на 5.05%, капитализация выросла до $153 млрд., а акции INTEL подешевели на 9%, капитализация снизилась до показателя в $148 млрд. Все дело в том, что INTEL выпустила слабую отчетность по итогам 2 кв. (квартальный убыток впервые за 10 лет), к тому же был понижен прогноз на 2022 год. На момент опубликования статьи рыночная капитализация указанных компаний AMD, INTEL могла уже измениться в большую или меньшую сторону, как и всех последующих компаний, упоминаемых далее в статье.

Формула расчета показателя рыночной капитализации достаточно проста:

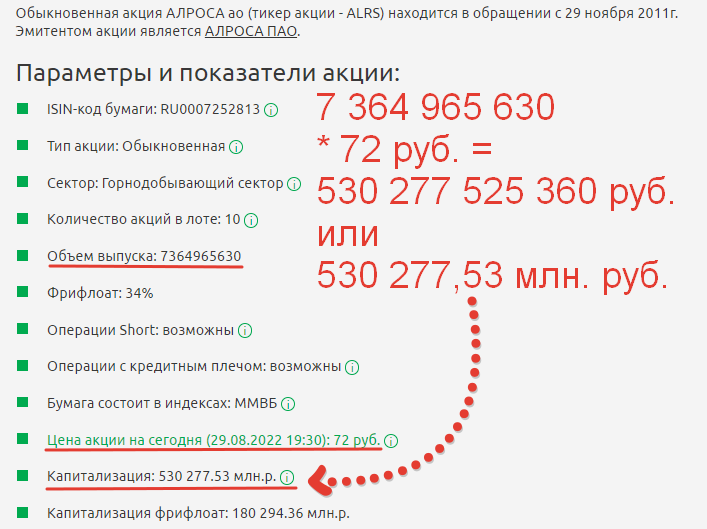

Разберем на конкретном примере. Рассмотрим мирового лидера алмазодобывающей отрасли, российскую горнорудную компанию ПАО «АЛРОСА». Согласно данным Московской биржи, АЛРОСА выпустила в обращение 7 364 965 630 штук обыкновенных акций. Рыночная цена акции на момент написания статьи составляла 72 руб./шт. Тогда расчет показателя капитализации будет следующим:

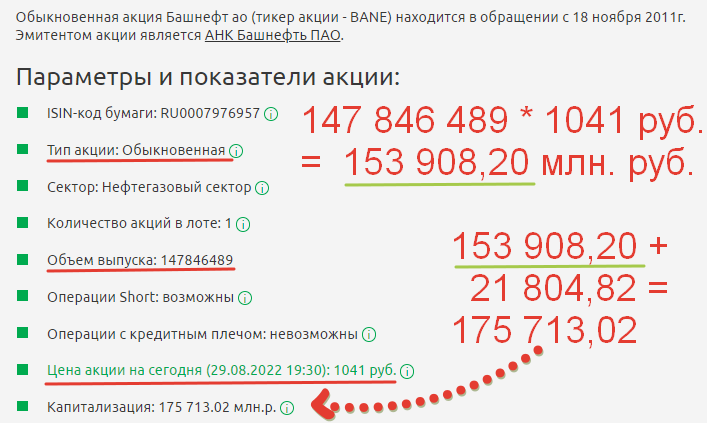

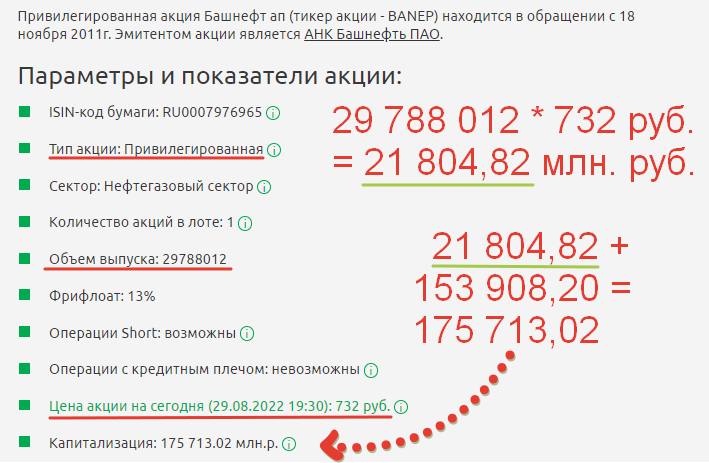

Некоторые из эмитентов выпускают два вида акций:обыкновенные и привилегированные. В подобных случаях капитализация компании рассчитывается с учетом стоимости всех видов акций в обращении. То есть применяем формулу отдельно для обыкновенных и привилегированных акций, результаты суммируем. В итоге получаем искомую рыночную капитализацию интересующей компании. Рассмотрим также на конкретном примере — нефтяной компании ПАО «Акционерная нефтяная компания Башнефть». Компания выпустила в обращение 147 846 489 обыкновенных акций и 29 788 012 привилегированных акций.

То есть расчет капитализации компаний с выпуском нескольких видов акций учитывает совокупность рыночной стоимости обыкновенных и привилегированных акций.

От чего зависит рыночная капитализация компаний

Из формулы расчет показателя капитализации следует, что его размер определяется двумя параметрами:

-

Количеством акций в обращении. Это наиболее статичный параметр, но и он может изменяться с течением времени – за счет того, что компания может проводить байбеки (обратный выкуп акций), допэмиссию акций. Количество акций в обращении также может меняться при проведении процедуры СПЛИТ – дроблении акций, когда акций в обращении становится кратно больше. Но сама по себе эта процедура не отражается на капитализации, так как при увеличении числа акций в обращении на аналогичный коэффициент уменьшается и их стоимость.

-

Рыночной стоимостью акций. Это волатильная составляющая формулы расчета капитализации, которая меняется ежесекундно. Котировки акций в зависимости от ликвидности, новостного фона, ситуации на рынке могут постоянно меняться, соответственно меняется и капитализация / рыночная стоимость компании, которую диктует рынок в виде спроса и предложения на конкретную акцию («Что влияет на стоимость акций»).

Источники данных о рыночной капитализации компаний

Данные о капитализации компаний можно найти в самых разных источниках:

-

на официальных сайтах самих компаний (в разделе «Инвесторам»),

-

на сайте Московской биржи,

-

специальных сервисах для инвесторов, к примеру, в сервисе Fin-plan Radar.

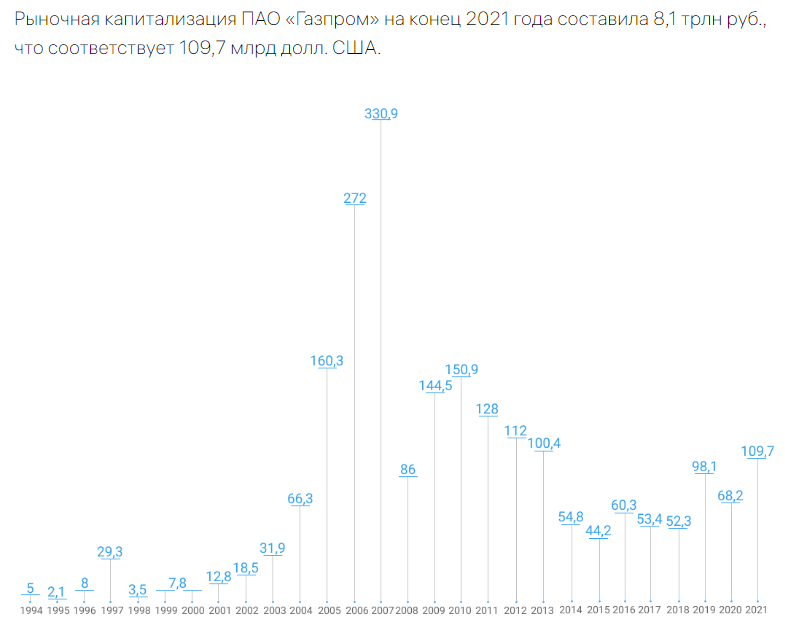

На сайтах компаний эмитентов в разделах «Акционерам и инвесторам» можно найти подробную информацию о количестве акций в обращении, динамике количества акций (прошедших байбеках и допэмиссиях), а также информацию о программах депозитарных расписок на иностранных рынках. Что касается биржевых данных, то обычно на сайтах российских компаний может быть указана актуальная рыночная цена акции, но вот капитализация – на конкретные периоды. К примеру, на сайте ПАО Газпром:

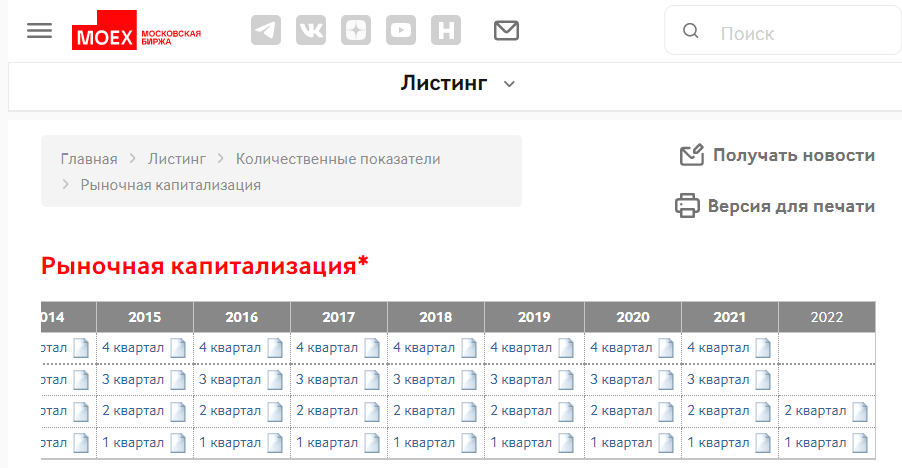

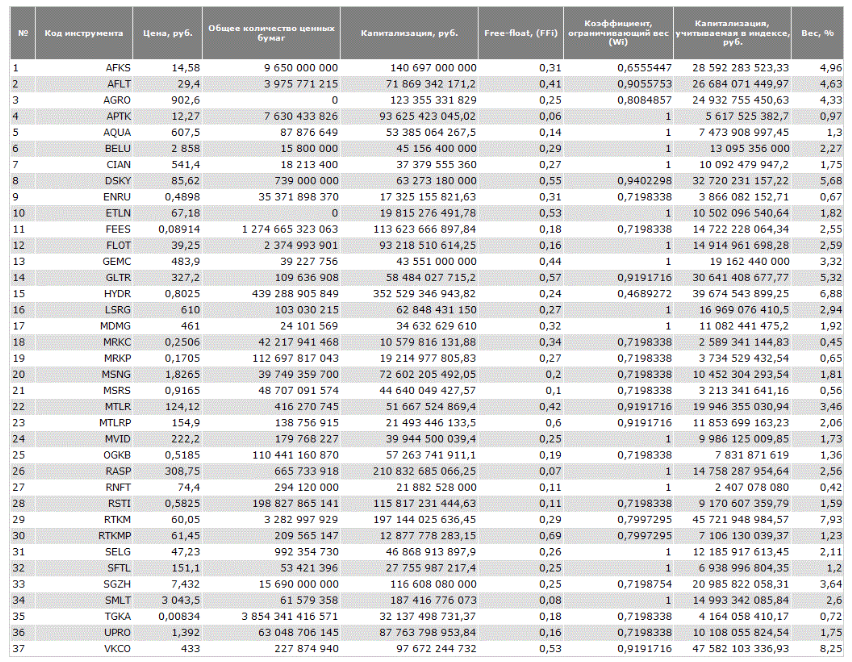

На сайте Мосбиржи есть информация по архивным значениям капитализации (в едином источнике) или же актуальные данные капитализации на страницах каждого листингового инструмента. К примеру – раздел с архивными данными по капитализации российских компаний:

Отдельно по компании Газпром в режиме реального времени:

Профессиональные сервисы для инвесторов в качестве источника информации имеют преимущества:

-

консолидируют в одном месте информацию по капитализации всех компаний,

-

предоставляют информацию не только о рыночной оценке стоимости отдельной компании, но и секторов, всего рынка.

-

кроме показателя капитализации, в сервисах для инвестора содержится информация об инвестиционных мультипликаторах и прочих важных для инвестора параметрах финансовых инструментов (показатель бета, просад, консенсунс-прогноз или потенциал роста акции в %, дивидендная доходность и проч.).

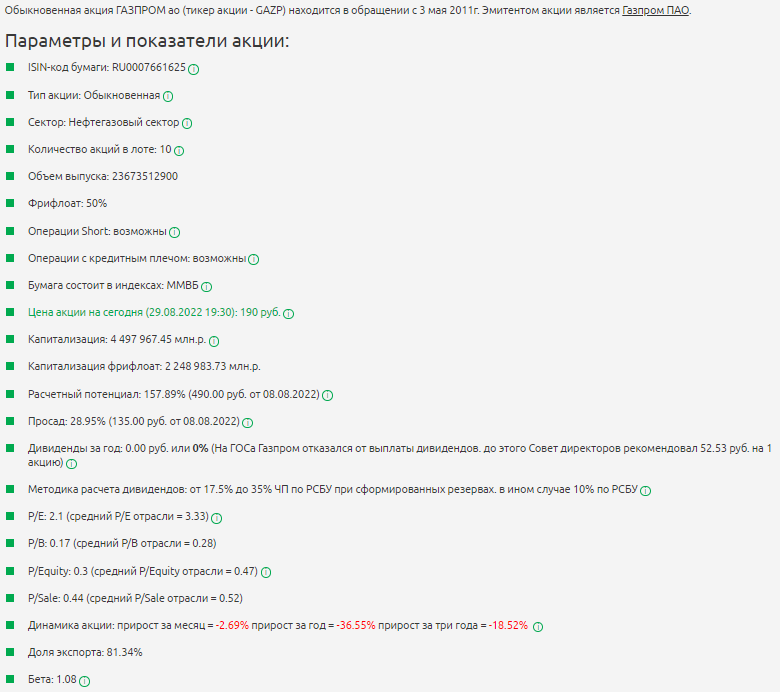

И вся эта аналитика не только по российскому рынку. Всеми этими преимуществами обладает сервис Fin-plan Radar. Пример – страница акции Газпром:

Виды компаний по уровню рыночной капитализации

Из ранее сказанного в статье понятно, что капитализация определяется двумя параметрами – количеством акций в обращении и их рыночной оценкой (то есть стоимостью акции). Котировки акций, как и их количество в обращении различны для разных участников рынка. И это определяет различие компаний эмитентов по их рыночной стоимости. Когда говорят, что компания А стоит дороже компании Б, то имеется в виду, что капитализация компании А больше капитализации компании Б.

В зависимости от параметра капитализации выделяют следующие виды компаний:

-

Компании высокой капитализации.

-

Компании средней капитализации.

-

Компании малой капитализации.

В мировой практике есть условная градация, какие компании относятся к каждой категории. Для компаний высокой капитализации – рыночная оценка более $10 млрд., средней капитализации — от $2 до $10 млрд., малой капитализации — до $2 млрд. Но в ситуации с российским рынком применение такой шкалы необоснованно из-за крайней (иногда кардинальной) нестабильности курса рубля к доллару. К тому же непосредственные значения капитализации для отнесения компании к тому или иному классу меняются со временем и в зависимости от предпочтений аналитиков. Рассмотрим градацию компаний по рыночной капитализации именно на примере российского рынка и выделим их специфические особенности.

Компании высокой капитализации

Это компании гиганты, так называемые голубые фишки фондового рынка. Кроме того, что это самые капитализированные компании, это системообразующие операторы ведущих отраслей экономики с монопольным положением в своей отрасли. Московская биржа рассчитывает отдельный индекс для данных компаний — Индекс голубых фишек Московской Биржи (тикер MOEXBC). Индексная корзина включает акции:Сбербанк, Газпром, Яндекс, Лукойл, Роснефть, Новатек и др. Кроме высокой капитализации, акции «голубых фишек» характеризуются высокой ликвидностью. Это значит, что по данным акциям в биржевом стакане всегда есть спрос и предложение, минимальные спреды, крупные пакеты акций можно достаточно быстро реализовать по текущей рыночной цене. Также эти компании характеризуются надежностью, прозрачной финансовой отчетностью, котировки акций больше зависят от фундаментальных показателей, а не от новостного фона и спекулятивного настроения. В кризис их котировки медленнее падают и быстрее восстанавливаются. Большинство компаний из списка «голубых фишек» имеют хорошую дивидендную историю – именно они обычно фигурируют в списках дивидендных аристократов. Компании с высокой капитализацией обычно составляют основу индексов широкого рынка (для России это индекс Московской биржи, для США – индекс S&P500), отраслевых индексов. И уже по динамике этих индексов инвесторы оценивают ситуацию в отрасли и в целом на фондовом рынке.

Чтобы понять удельный вес и значимость компаний голубых фишек в общей структуре фондового рынка, достаточно посмотреть на корреляцию двух индексов – Индекса Мосбиржи и Индекса голубых фишек Мосбиржи.

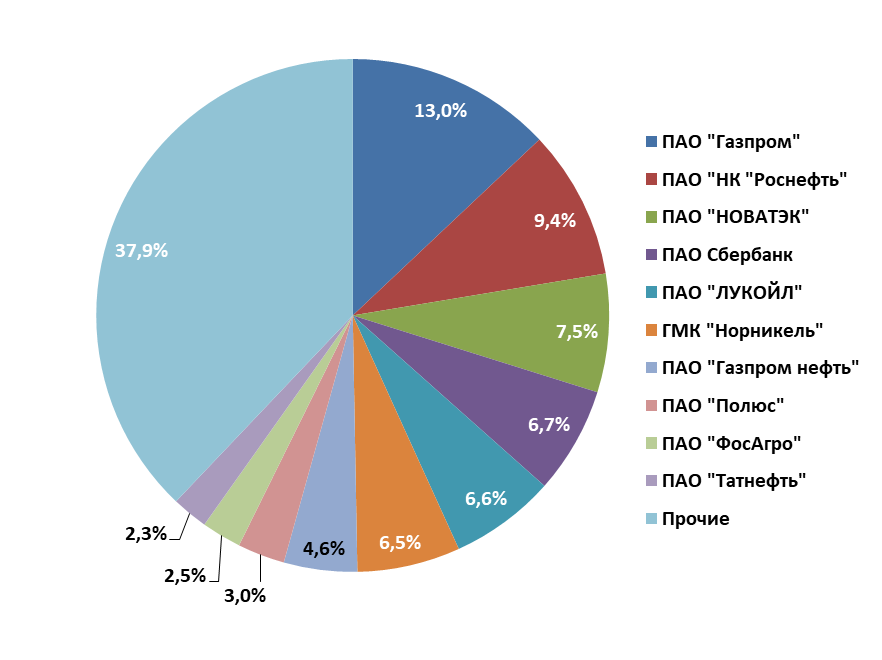

По состоянию на конец 2-го квартала 2022 года суммарная доля капитализации компаний из индекса голубых фишек Мосбиржи составляла около 64% общей капитализации российского фондового рынка.

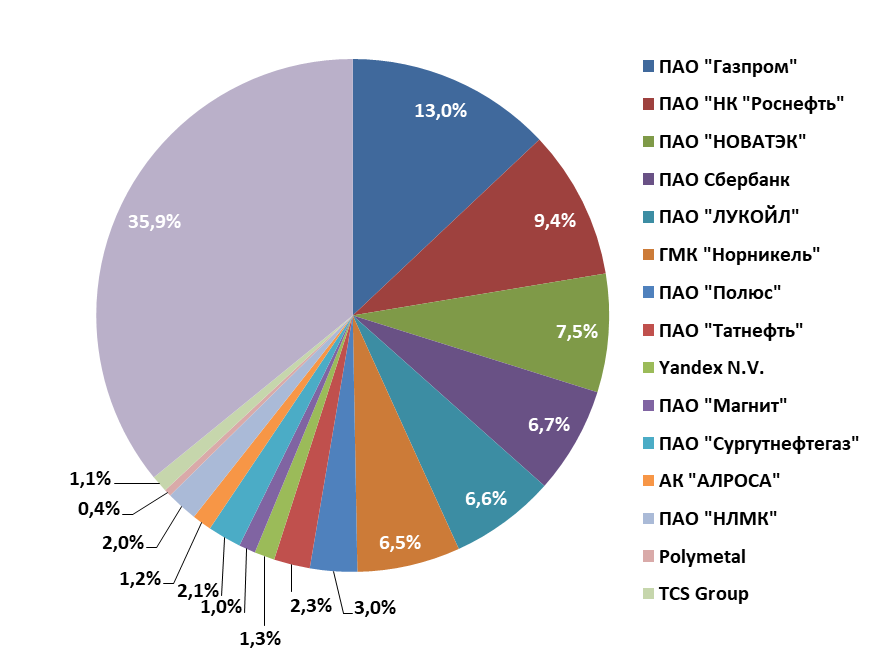

10 крупнейших капитализированных российских компаний составляют более 62% от общей капитализации рынка (на конец 2 пг. 2022г):

Условно можно сказать, что риск инвестиций в компании высокой капитализации ниже, чем в компании с малой капитализацией, ниже риски рыночных манипуляций. Но при этом все относительно, так как абсолютно безрисковых инвестиционных инструментов не существует. И от компаний большой стоимости можно ожидать «сюрпризов». Так, например, акции ПАО «Газпром» в июле 2022г. на новости об отмене выплат дивидендов за 2022 год откатились в своей стоимости к 2011 году. В результате инвесторы, которые приобретали акции с целью получения дивидендов, не получили ни обещанных дивидендов, ни прибыли от роста стоимости акции.

То есть капитализация компании – это не единственный показатель, по которому должно оцениваться качество инвестиционной идеи. Ведь рыночная стоимость – это показатель нестабильный, и иногда высокая рыночная оценка может быть искусственно завышена – вследствие завышенных ожиданий инвесторов или попросту за счет манипулирования ценами.

Акциям компаний малой и средней капитализации

Отнесение компаний отдельно к категориям малой и средней капитализации достаточно условно, так как рыночная оценка компаний меняется ежесекундно и периодически может демонстрировать крутые движения. Поэтому зачастую о компаниях малого и среднего уровня капитализации говорят как об одном общем сегменте.

Крупнейший российский индексный провайдер, Московская биржа, для данной категории компаний также ведет отдельный индекс – Индекс средней и малой капитализации Мосбиржи (тикер MCXSM). Это композитный индекс российского фондового рынка включает в себя ликвидные акции малого и среднего уровня капитализации, которые входят в котировальные списки торговой площадки. Это более многочисленный сегмент акций, в который входит свыше 30 бумаг. А если уйти от индексов, то можно считать, что в эту категорию входят все компании, которые не относятся к списку голубых фишек (голубых фишек всего 15).

Акциям компаний малой и средней капитализации характерны следующие параметры:

-

Гораздо меньшая ликвидность, или, по-другому, степень спроса на акции, означающая, насколько быстро мы сможем продать актив по цене, близкой к рыночной.

-

Они имеют более высокие риски, так как это меньшие по размеру бизнесы.

-

Компании могут иметь бОльший потенциал роста, так как у них большие маневра, нежели у компаний-гигантов рыночной капитализации. Но и здесь все условно.

Мировые лидеры рыночной капитализации

Как уже было сказано ранее, капитализация – это параметр применимый как к отдельным компаниям, так и странам.

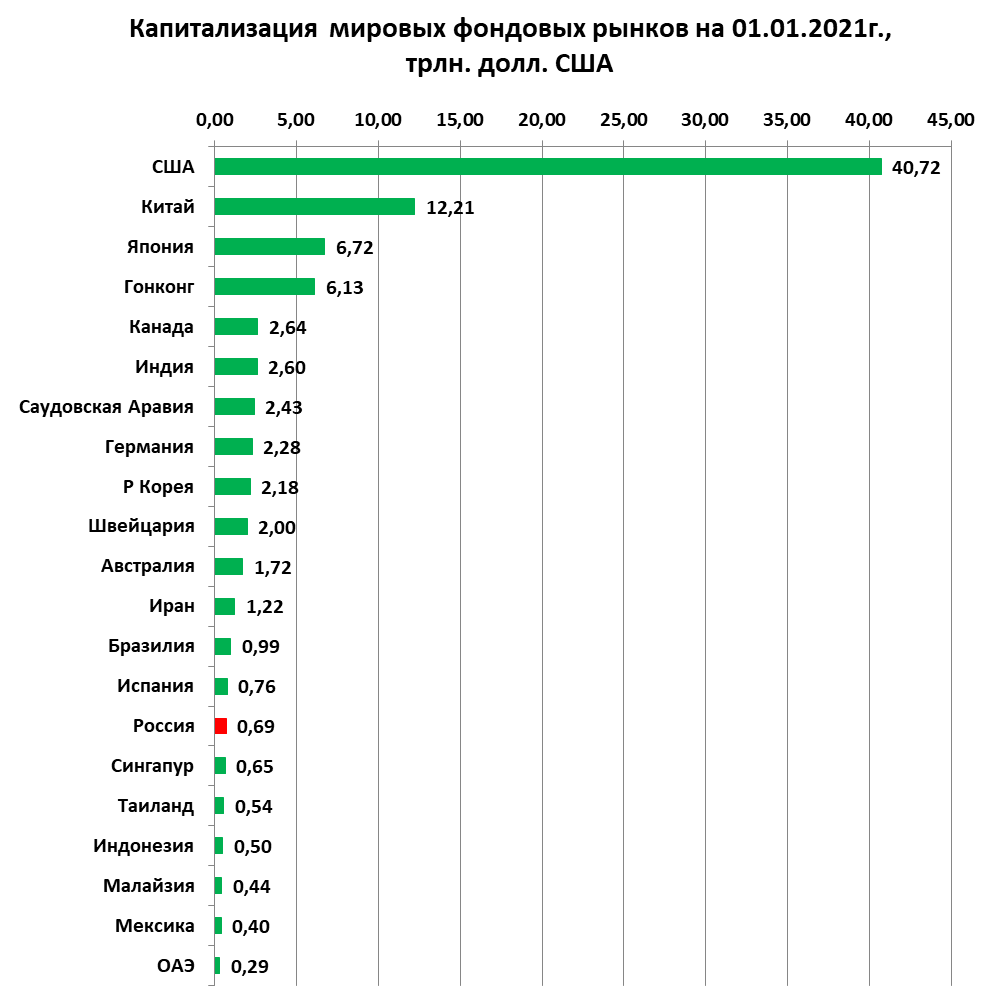

В лидерах фондовых рынков по рыночной капитализации неизменно находятся Соединенные Штаты Америки. Второе место р рейтинге лидеров по показателю рыночной капитализации занимает Китай. Согласно данным мирового банка страновый рейтинг по параметру капитализации на 01.01.2021г. выглядит следующим образом:

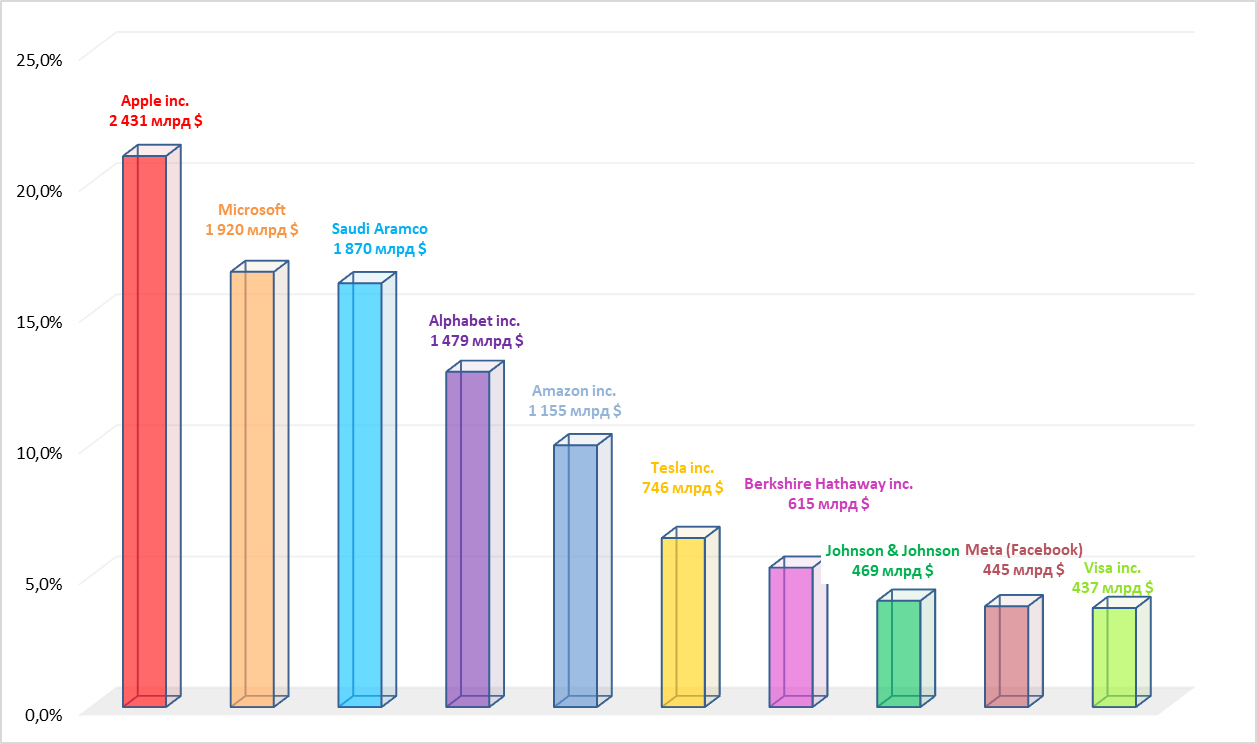

На следующей диаграмме представлен рейтинг самых дорогих компаний по итогам первого полугодия 2022г.

Рейтинги компаний по капитализации с определенной периодичностью меняются в силу нестабильности рыночных цен.

Значение показателя капитализация для инвестора

Капитализация дает представление о рыночной оценке компании. Практическое применение данного показателя и ограничено, и многообразно одновременно. С одной стороны, использование самого показателя капитализации для сравнений нескольких компаний, именно с инвестиционной точки зрения, не является корректным. Мы лишь можем сделать вывод о том, какая компания дороже или дешевле. Но такая оценка не дает понимания, а какая компания лучше с точки зрения инвестиционной привлекательности. Для инвестиционной оценки используются относительные показатели – так называемые инвестиционные мультипликаторы. Как раз в формулах расчета инвестиционных мультипликаторов капитализация имеет широкое применение.

-

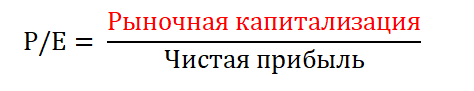

Мультипликатор Р/Е (Price to earnings) – отношение капитализации к прибыли

Мультипликатор, по сути, показывает, срок окупаемости инвестиционной идеи — за сколько лет компания полностью окупит свою рыночную стоимость. Для расчета используется показатель годовой чистой прибыли.

Чем ниже мультипликатор P/E, тем интереснее акция данной компании для покупки, тем более она недооценена рынком. Для определения рыночной недооценки используется сравнение значение мультипликатора P/E по рассматриваемой компании со среднерыночным показателем, отраслевым или же сравнение с конкурентом.

-

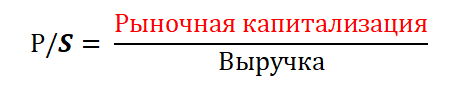

Мультипликатор P/S (Price to sales) – отношение капитализации к выручке

P/S — отношение капитализации компании к ее годовой выручке. Мультипликатор показывает, сколько заплатит инвестор за каждый $/руб. выручки. Определяет, за сколько лет предприятие получит доход, равный ее рыночной стоимости. Смысл данного мультипликатора схож с P/E. Его суть также состоит в определении сроков окупаемости. Данный мультипликатор используют тогда, когда у компании нет прибыли (она работает с убытком), либо прибыль нестабильная – зачастую это молодые растущие бизнесы или компании циклических отраслей.

Значение показателя всегда больше и равно нулю, потому что выручка, которая участвует в расчете в знаменателе, в принципе не может быть отрицательной. Принцип работы с данным показателем аналогичен P/E – низкое значение мультипликатора говорит о рыночной недооценке компании. Рыночную недооценку определяют путем сравнения P/S по компании с отраслевым, среднерыночным значением или со значением ключевых конкурентов. Рассматривать мультипликатор лучше в динамике нескольких лет, что позволяет отследить снижение / рост показателя и сделать соответствующие выводы о бизнесе.

-

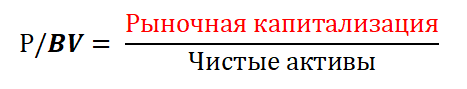

Мультипликатор P/BV (Price to book value) — отношение капитализации к балансовой стоимости активов

P/B (Price to book value) — отношение капитализации к балансовой стоимости активов (по-другому к чистым активам). Мультипликатор показывает, насколько рыночная стоимость компании подкреплена ее чистыми активами, или по-другому, как соотносятся рубль рыночной стоимости акций с рублем активов.

Это мультипликатор, также свидетельствующий о степени возможной недооценки либо переоценки компании. P/B меньше 1 свидетельствует о том, что стоимость компании оценивается ниже, чем принадлежащие ей активы, что является фактором недооценки компаний. Показатель меньше нуля говорит о наличии долгов в компании, превышающих ее активы, и, соответственно, отрицательной балансовой стоимости активов компании. Показатель больше единицы, возможно, свидетельствует о переоценённости компании, но, здесь в цену акции могут быть заложены будущие ожидания инвесторов, либо текущая стоимость эффективного управления бизнесом, которую невозможно отразить на балансе предприятия в качестве актива (имущество, прочее).

-

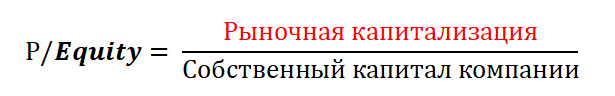

Мультипликатор P/ Equity (Price to Equity) — отношение капитализации к собственному капиталу компании

Это соотношение цены компании и ее собственного капитала. Данное соотношение близкое к 1-це говорит нам о том, что компания стоит на уровне собственного капитала — это, на самом деле, также показатель инвестиционной недооценки. Значение этого мультипликатора, как и всех остальных также сравнивается со значением других представителей отрасли, либо со средними значениями показателей по отрасли, либо рынком.

Более подробно о рыночных мультипликаторах, в том числе о тех, где в расчетах используется показатель рыночной капитализации, можно прочесть в статье «Рыночные мультипликаторы».

Особенности рыночной капитализации

Отметим основные особенности параметра рыночной капитализации:

-

Универсальный алгоритм расчета – алгоритм расчета един для всех фондовых рынков.

-

Обширная область применения. Параметр капитализации применяется как сам по себе (но здесь в ограниченном варианте), так и в расчетах рыночных мультипликаторов.

-

Не всегда рыночная капитализация соответствует объективной цене бизнеса, часто определяется настроениями инвесторов, спекулятивными действиями участников рынка.

-

Капитализация — не статичный параметр, он может меняться из-за изменения двух параметров, которые заложены в его расчете:

-

цена акции – это рыночный параметр, который меняется ежесекундно.

-

количество акций в обращении – более статичный параметр, но также подверженный изменению: байбеки (обратный выкуп акций), допэмиссия акций.

-

-

Рыночную капитализацию нельзя рассчитать, когда речь идет об обществе с ограниченной ответственностью или непубличном акционером обществе, поскольку в данных компаниях нет акций, которые бы обращались на рынке и оценивались участниками рынка.

Вывод

Показатель рыночной капитализации – один из самых популярных биржевых параметров. Для публичных компаний расчет рыночной капитализации достаточно легкий и не требует отдельных глубоких познаний в области экономики и финансов. На основе данного параметры инвесторы оценивают стоимость той или иной компании, а на основании значений рыночных мультипликаторов, рассчитанных с ее использованием, делают выводы об инвестиционной привлекательности.

При этом важно помнить, что правильный выбор инвестиционных бумаг не должен строиться лишь на показателе капитализации. Высокая рыночная оценка компании еще не говорит о том, что в будущем ее стоимость сможет показать рост. А для инвестора рост рыночной оценки равно росту стоимости акций. Высокая рыночная капитализация – это лишь показатель размера бизнеса, либо высоких ожиданий инвесторов или результат рыночных манипуляций ценами. Зачастую компании средней или малой капитализации могут показывать кратный рост стоимости акций, а вот компании большой капитализации с малой вероятностью могут продемонстрировать такой «трюк».

Для того чтобы выбрать в инвестиционный портфель акции перспективных компаний, необходимо проводить комплексный фундаментальный анализ. Практическую пользу в проведении такого анализа может оказать профессиональный сервис для инвесторов Fin-plan Radar.

О том, как и по каким параметрам выбирать акции перспективных компаний, как формировать инвестиционный портфель, устойчивый к любым рыночным катаклизмам, мы рассказываем на наших бесплатных мастер-классах для инвесторов. Записаться на очередной открытый урок можно по ссылке.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.