Любой бизнес-проект требует определенного объема капиталовложений, но далеко не все компании могут позволить себе реализовывать проекты только за счет собственных средств. В такой ситуации без привлечения вложений развитие бизнеса или реализация проекта будет проходить медленнее. К тому же, использовать только собственные средства – неправильно, поскольку при ведении финансово-хозяйственной деятельности важно соблюдать баланс между собственными и заемными денежными средствами (ДС). Возникает резонный вопрос, каким образом получить дополнительное финансирование?

Источниками привлечения внешних активов могут выступать заемные средства или инвестиции.

Инвестиционный капитал – преимущественный вариант, но их привлечение подразумевает обоснование эффективности планируемого проекта, то есть качественную оценку, которая смогла бы убедить потенциальных инвесторов вложиться в проект

Итак, оценка инвестпроекта позволяет спрогнозировать уровень его эффективности, то есть:

- определить рентабельность инвестиции;

- выяснить сроки окупаемости проекта;

- оценить риски проекта.

Наиболее показателен при его оценке – анализ прогнозируемых дополнительных денежных потоков, которые возникнут в результате привлечения инвестиций.

Виды потоков

Денежные потоки – это движение любых форм денежных средств, наличных и безналичных, возникающих в процессе финансово-хозяйственной деятельности компании. Существует несколько классификаций денежных потоков предприятия в целом. В зависимости от вида деятельности, который обеспечивают денежные потоки, их можно разделить на:

- операционные (OCF) – основные виды операций, которые обеспечивают доход предприятию (например, оплата поставщикам, поступления от покупателей);

- финансовые (FCF) – виды финансовых операций, которые изменяются размер и состав заемных и собственных активов (например, перечисление дивидендов собственникам компании, получение кредитов и займов);

- инвестиционные (ICF) – виды операций, связанные с поступление ВНА (например, приобретение долговых бумаг, поступление дивидендов от долей участия в других организациях).

Оценка инвестиционного проекта производится в рамках всех трех направлений (операционного, финансового, инвестиционного) как инвестором (в рамках инвестиционной деятельности), так и со стороны реализующего инвестиционный проект.

Также выделяют два вида ДС по направлениям движения:

- входящие, обеспечивающие приток (поступление ДС);

- исходящие, создающие отток ДС (выбытие ДС).

Сопоставляя их на каждый момент времени, можно вывести сальдо денежных потоков компании. Прогнозирование движения ДС в таком разрезе позволит заранее предсказать возникновение кассовых разрывов, чтобы избежать форс-мажора.

Еще одна классификация денежных потоков предполагает разделение движения ДС на потоки по:

- компании в целом;

- отдельным ЦФО;

- проектам;

- подразделениям (как центрам затрат);

- по отдельным операциям.

Анализ в разрезе данных аналитик позволяет выявить потенциальные риски при управлении денежными потоками и своевременно принять меры по их предотвращению.

Порядок анализа инвестиционных денежных потоков

Такой анализ позволяет решить ряд задач:

- определение необходимых объемов поступления ДС;

- выявление направлений расходования ДС;

- выявление источников пополнения ДС;

- прогнозирование кассовых разрывов при выполнении инвестпроекта;

- оценка финансовой устойчивости и стабильности предстоящего проекта;

- спрогнозировать предполагаемую прибыль вложения.

Исходя из классификаций потоков ДС, основными разрезами их в рамках инвестпроекта являются:

- период и периодичность анализа;

- виды деятельности, обеспечивающие денежные потоки;

- направления движения денежных потоков;

- структурные подразделения илии ЦФО.

Выделяют следующие основные показатели оценки денежных потоков инвестпроекта:

- величина поступления и выбытия ДС;

- входящее и исходящее сальдо ДС анализируемого периода;

- величина чистого денежного потока (ЧДП).

Оценка относительно этапов проекта

На протяжении исполнения проекта цели анализа немного меняются. Первоначально, при планировании проекта, основанная цель – оценка его возможной доходности и эффективности. После его запуска необходим постоянный мониторинг исполнения запланированных показателей и оценка отклонений от них, с целью корректировки инвестиционного процесса в рамках проекта. По итогам проекта производится контроль его исполнения и оценка чистых доходов.

Таким образом, можно определить основные этапы анализа денежных потоков инвестиционного проекта:

- планирование денежных потоков ИП и моделирование (прогнозирование) возможных вариантов его реализации;

- контроль исполнения (план-фактный анализ);

- оценка результатов.

Формулы для расчета денежных потоков

При оценке инвестиционных денежных потоков ключевым показателем является ЧДП от денежных потоков инвестиционного проекта, общая величина всех потоков предприятия (как входящих, так и исходящих). Вычисляется по формуле:

ЧДПЭП = OCF + FCF + ICF

Другими словами, это разница между суммой всех поступлений ДС и суммой всех платежей за определенный промежуток времени. Это общая формула расчета любого этапа проекта, в конкретный период времени.

Оценка денежных потоков инвестпроекта проводится на всех пределах его реализации. Выделяют три этапа проекта:

- прединвестиционный (подготовительный, где определяют условия его реализации, рассчитывают его основные параметры и пр.);

- инвестиционную (реализация программы проекта);

- эксплуатационная (период, начала использования результатов проекта, с целью получения доходов).

Согласно трем этапам исполнения проекта весь денежный поток проекта можно условно разделить на три части:

- Чистые инвестиции (ЧИ) – исходные вложения в проект;

- Чистый операционный денежный поток (ЧОДП) – денежный поток от предполагаемой деятельности;

- Чистый завершающий денежный поток (ЧЗДП) – денежный поток, возникающий на основании результатов завершения проекта.

Таким образом, чистый денежный поток всего проекта можно вычислить как сумму денежных потоков всех этапов проекта. Причем при данном виде анализа во внимание принимают только изменение величины показателей (их приращение или уменьшение ∆). В данном случае формула чистого денежного потока инвестпроекта следующая:

ЧДПип=∆ЧИ+∆ЧОДП+∆ЧЗДП

Причем каждый элемент формулы равен ЧДП этапа проекта ЧДПЭП 1,2,3.

Для запуска инвестпроекта необходимы первоначальные вложения – либо денежные, либо материальные, что по сути и является инвестициями проекта.

Чистые инвестиции (ЧИ) представлены капитальными вложениями за исключением амортизации. Капитальные вложения могут включать в себя внеобортные (например, вложения в основные средства – ВНА) и оборотные (например, вложения в ТМЦ, запасы, сырье – ОА) активы. Таким образом, ЧИ можно вычислить как сумму изменений величины ВНА, ОА и налоговые (инвестиционные) льготы – (НЛ).

∆ЧИ=∆ВНА+∆ОА+∆НЛ

При исполнении проекта, когда вложения постепенно начинают работать, денежные потоки смещаются в область операционных. Поступления и платежи текущих потоков связаны с обеспечением операционной деятельности компании. Изменение операционных денежных потоков вычисляется как потоки ДС от:

- реализации товаров, работ и услуг (∆Р) по текущей деятельности;

- изменение величины переменных затрат (∆ЗТпр);

- изменение величины постоянных затрат (∆ЗТпс);

- платежей по налоговым обязательствам (НО);

- изменение величины амортизации (∆ИЗ).

В данном случае величина чистого операционного денежного потока будет выражаться:

∆ЧОДП=∆Р-∆ЗТпр-∆ЗТпс-НО+∆ИЗ

На заключительном этапе инвестпроекта часто происходит высвобождение ДС, например, при продаже лишнего оборудования или поступлении неиспользованных оборотных активов. Чистый завершающий денежный поток будет равен стоимости проданных активов (АК) за минусом налоговых обязательств:

∆ЧЗДП = ∆АК-∆НО

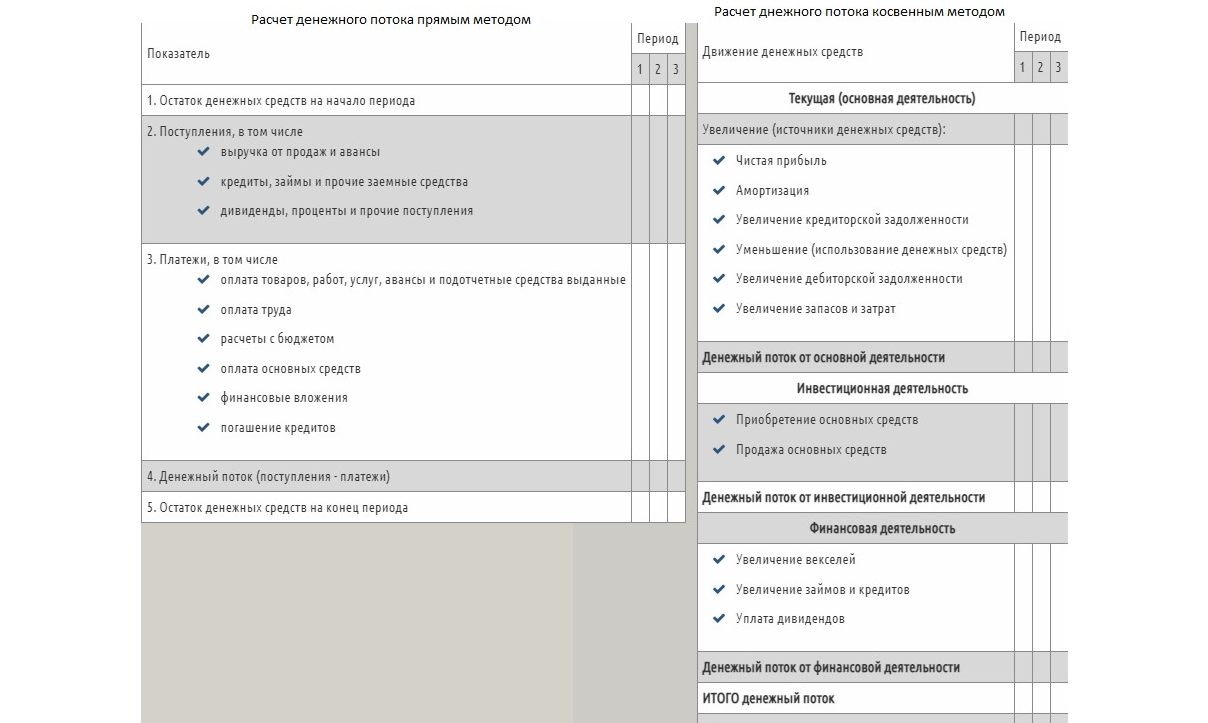

Прямой и косвенный метод расчета

Расчет эффективности денежного потока может быть осуществлен двумя методами – прямым или косвенным. Основное различие данных методов заключается только в принципах анализа денежных потоков от операционной деятельности.

Подберем оптимальное решение для автоматизации денежного потока инвестиционных проектов

При косвенном методе расчет начинается с определения чистой прибыли за анализируемый период, которая корректируется на возможные изменения ее величины, связанные с движением активов и обязательств. Анализ денежных потоков прямым методом предполагает учет всех поступлений и выплат ДС в рамках текущей деятельности компании.

Дисконтирование денежных потоков на проекте

Поскольку инвестпроекты обычно достаточно длительны по времени реализации (несколько лет), они подвержены инфляции. Денежные потоки также подвержены обесцениванию, поэтому для более точной оценки денежных потоков на проекте с поправкой на временной фактор используют ставку дисконтирования (норму прибыли). Ставка определяется как норма пересчета будущих денежных потоков (входящих и исходящих) в единую величину текущей стоимости.

Для оценки эффективности денежного потока инвестпроекта с учетом дисконтирования использую следующие показатели:

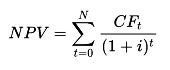

Чистая приведенная стоимость (ЧПС) – это общий объем дисконтированных значений потока платежей в пересчете относительно данных на сегодняшний день. Данный показатель показывает объем ДС инвестора, после преодоления порога окупаемости ИП.

Величина ЧПС вычисляется по формуле:

Где:

- CF – объем чистого денежного потока за период времени;

- t – период времени, денежного потока ИП;

- N – количество периодов расчета ИП;

- i – ставка дисконтирования, за расчетный период.

Период окупаемости проекта (РВР) вычисляется как отношение первоначальной суммы инвестиций к объему ежегодных поступлений. Позволяет рассчитать минимальное количество периодов, которое понадобится, чтобы вложения окупились.

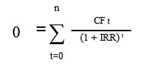

Внутренняя норма доходности (IRR), отражающая ставку процента, при которой инвестор сможет окупить свои первоначальные вложения, или иначе – при которой, приведенная стоимость денежных потоков проекта равна «0».

Показатель рассчитывается по формуле:

Где:

- CFt – денежные потоки ИП в период времени;

- n – количество периодов времени;

- IRR – внутренняя норма доходности;

- В отличие от ЧПС – IRR рассчитывается только для ИП, когда первоначальный поток является отрицательным (инвестиции).

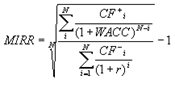

Модифицированная внутренняя норма рентабельности (MIRR), описывает ставку дисконтирования, при которой суммарная приведенная стоимость доходов от осуществляемых инвестиций будет равняться стоимости этих инвестиций. Применяется при наличии одновременно при реализации ИП отрицательных и положительных денежных потоков.

Рассчитывается по формуле:

Где:

- MIRR – модифицированная внутренняя норма доходности;

- CF – денежные потоки за период;

- WACC – средневзвешенная стоимость активов (капитала);

- r – ставка дисконтирования.

Пример расчета денежных потоков

На сегодняшний день 1С предлагает широкую линейку программных продуктов, позволяющих автоматизировать различные виды учета предприятий. Рассмотрим возможности расчета денежных потоков с помощью прикладного решения 1С:ERP.

Гибкая система 1С:ERP для удобного управления денежными потоками инвестиционных проектов

Для расчета и оценки денежных потоков инвестпроекта в системе используют подсистему «Бюджетирование и планирование», «РУ и БУ», «Казначейство» и пр. Для анализа денежных потоков компании именно в разрезе проекта используют справочник «Направление деятельности» и сквозную аналитику системы, которая пронизывает все ее подразделы и позволяет собрать финансовый результат проекта.

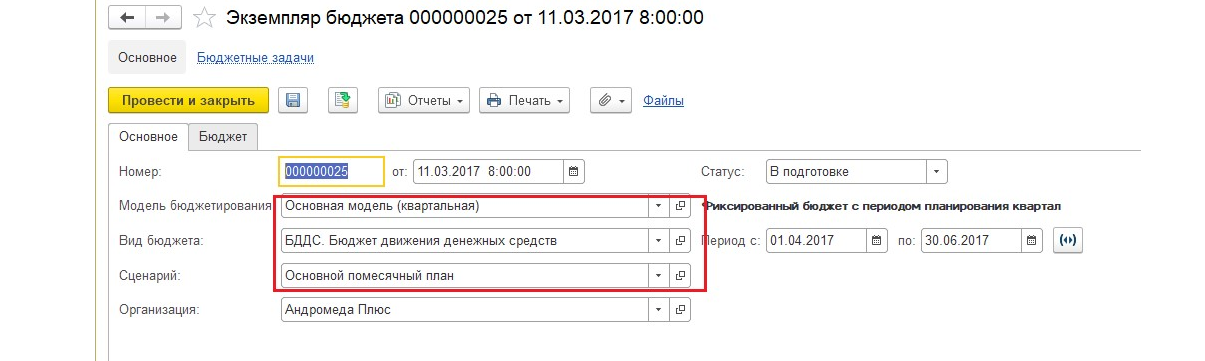

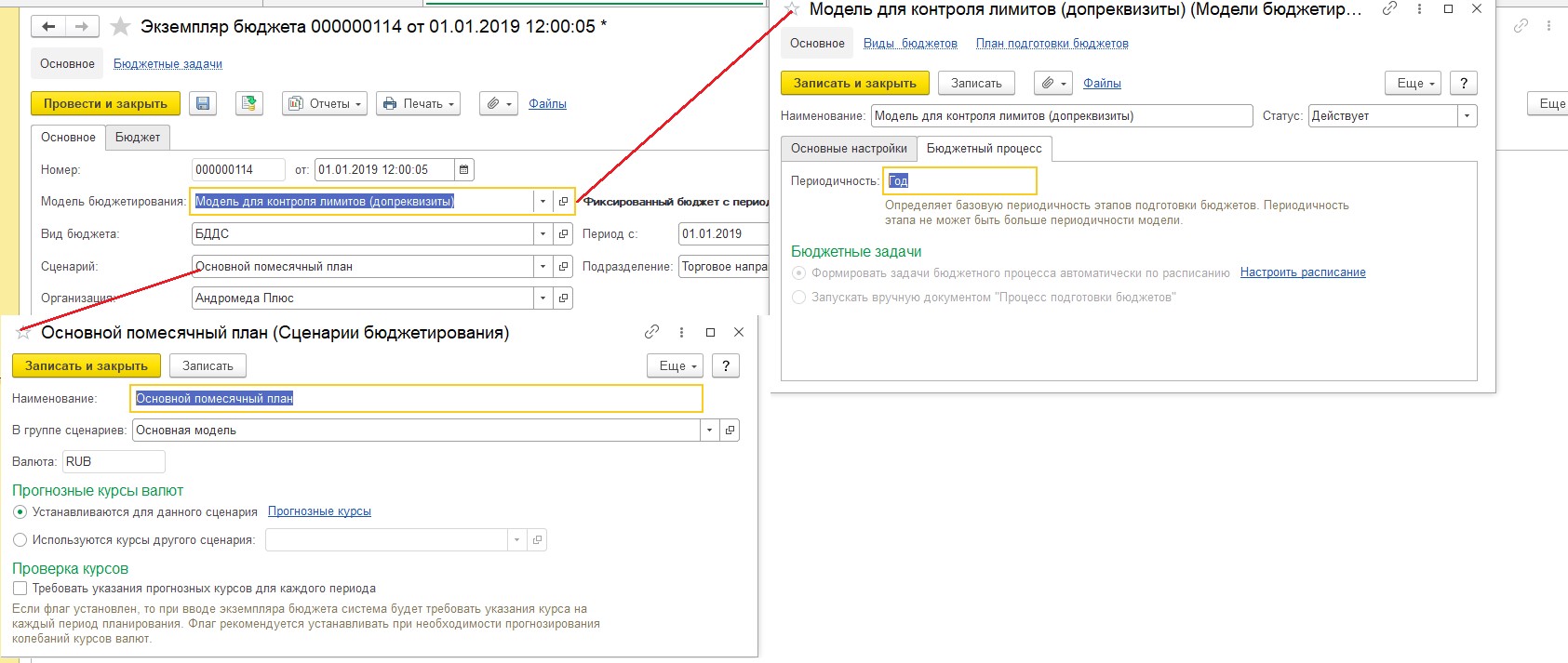

Для планирования и прогнозирования денежных потоков инвестпроекта в системе используют документ «Экземпляр бюджет» – бюджет БДДС, который можно настроить под нужды пользователя. Основные параметры бюджета настраиваются посредством модели, вида и сценария бюджетирования.

В модели задается периодичность планирования, в сценариях – прогнозные курсы валют.

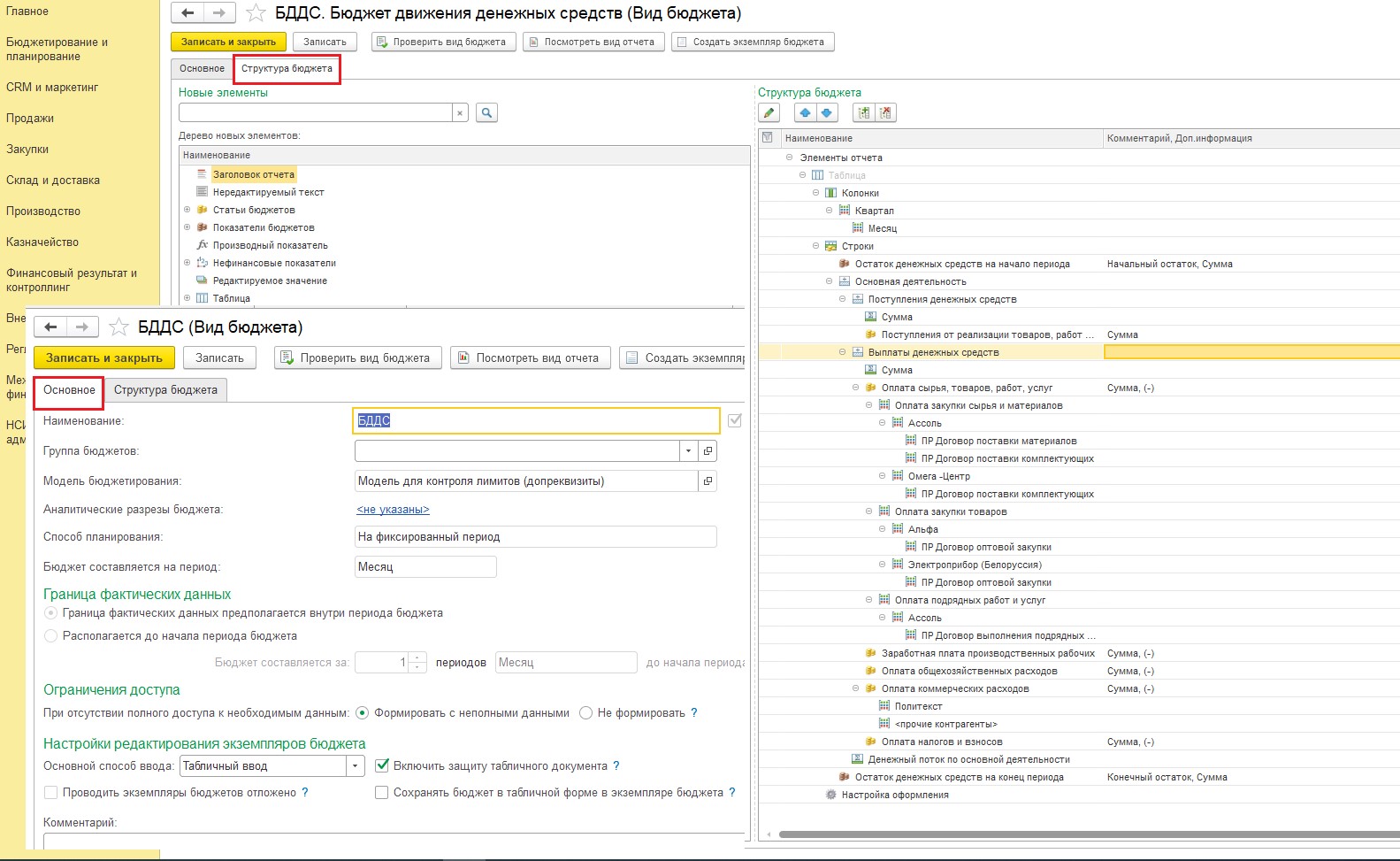

В видах – аналитические разрезы, границы данных, период планирования и структура бюджета.

Механизм «Структура бюджета» достаточно гибкий, что позволяет настроить вывод практически любых показателей для планирования и анализа. Например, вот так может выглядеть настройка расчета планируемых денежных потоков проекта:

Заказать бесплатную консультацию эксперта по учету инвестиционных проектов в 1С

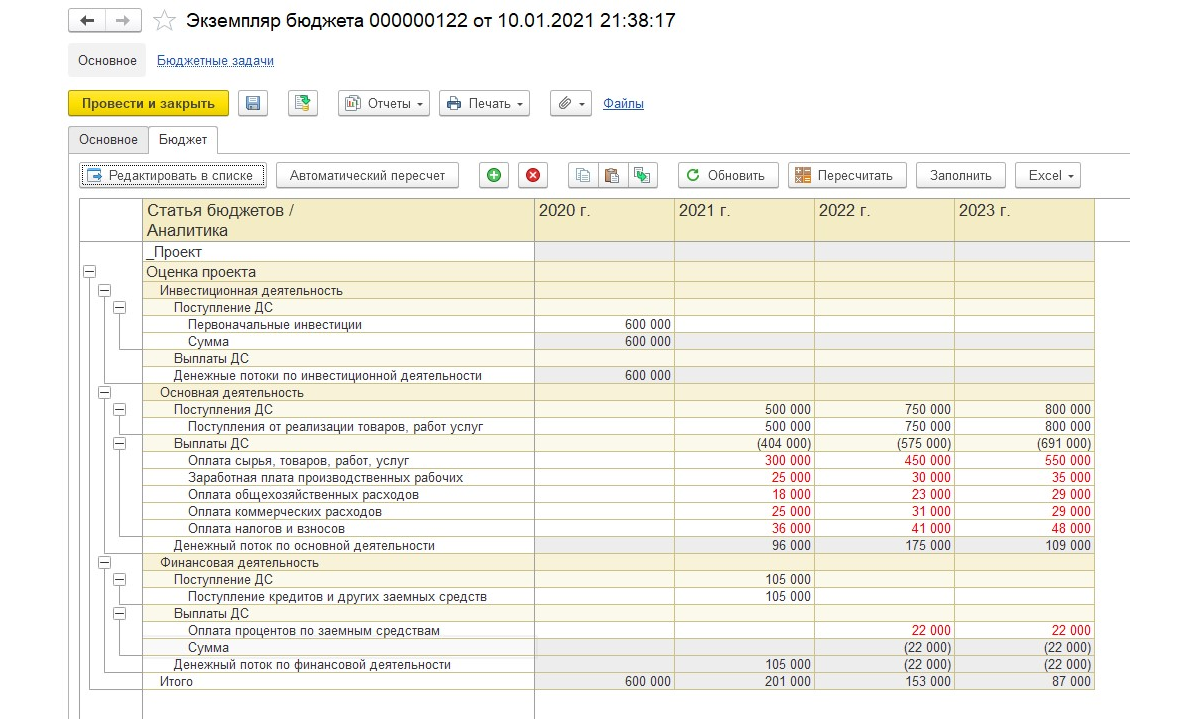

Тогда экземпляр бюджета будет иметь следующий вид:

Отличительная особенность при настройках бюджетов – добавление в показатели и статьи ДДС аналитики «Направление деятельности». Это позволяет создавать планы под конкретный проект.

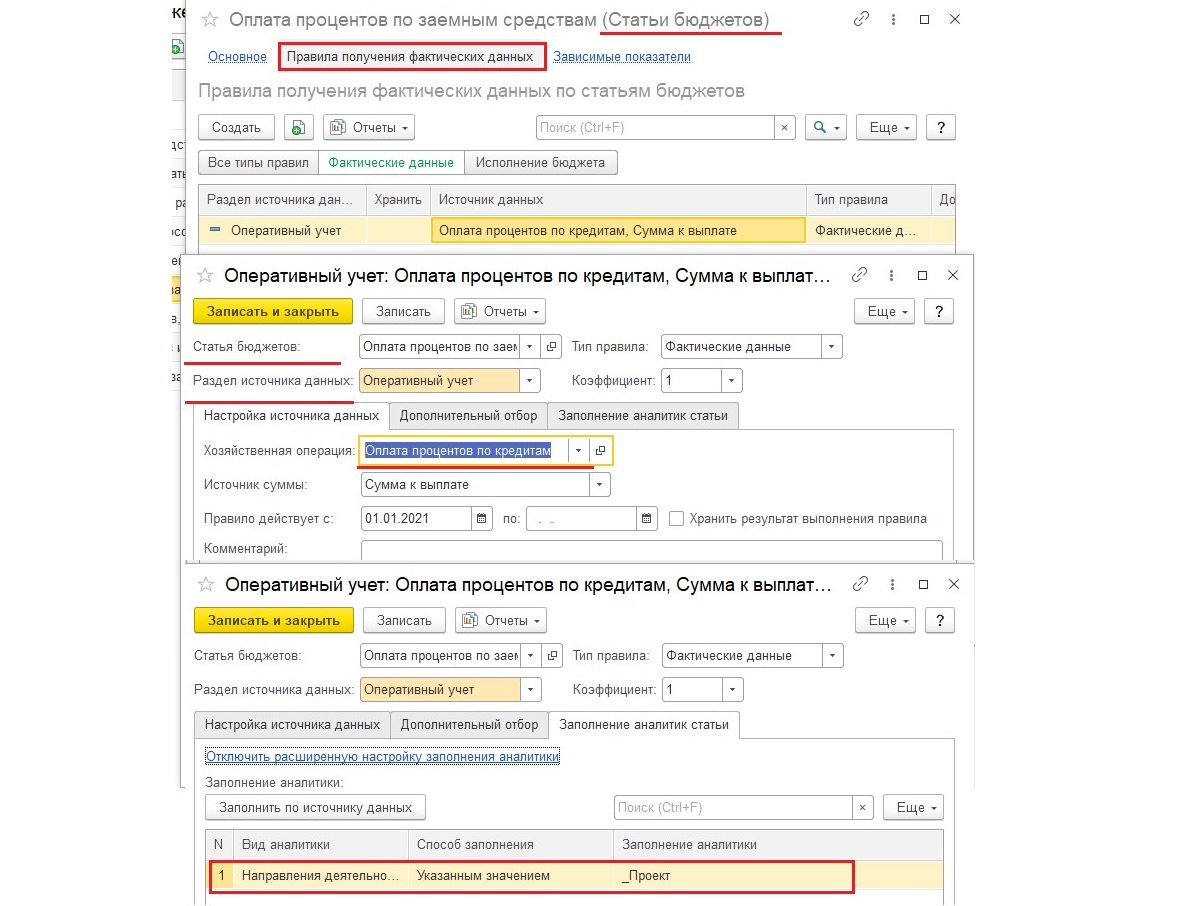

Источники получения фактических данных задаются непосредственно в показателях и статьях бюджет. В данном случае это элементы справочника «Статьи ДДС» с отбором по «Направлению деятельности» (проект).

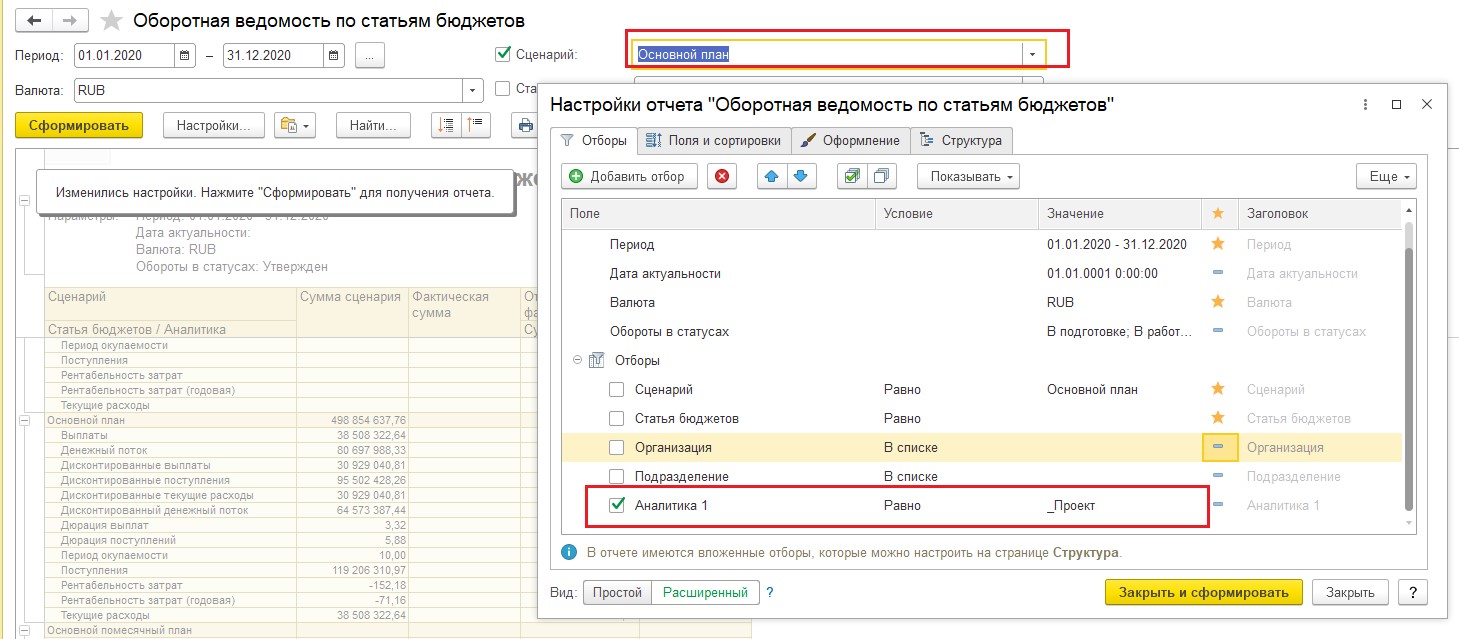

Инструментом проведения план-фактного анализа выступает отчет раздела бюджетирования – «Оборотная ведомость по статьям бюджета», который позволяет оценить исполнение бюджета согласно фактическим данным с отбором по сценарию бюджетирования и направлению деятельности (проекту).

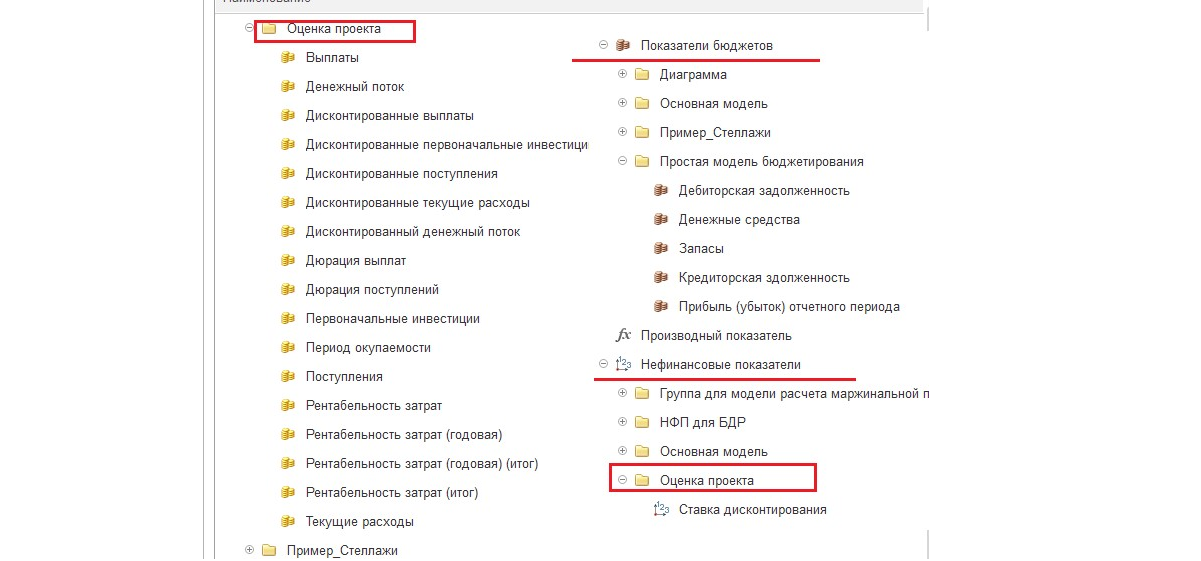

В системе для настройки бюджета по расчету денежных потоков проекта предусмотрены готовые типовые статьи ДДС и показатели (как финансовые, так и нефинансовые), которые позволяют учитывать, например, условия дисконтирования.

Решение класса CPM 1С:Управление холдингом 8 для управления денежными потоками

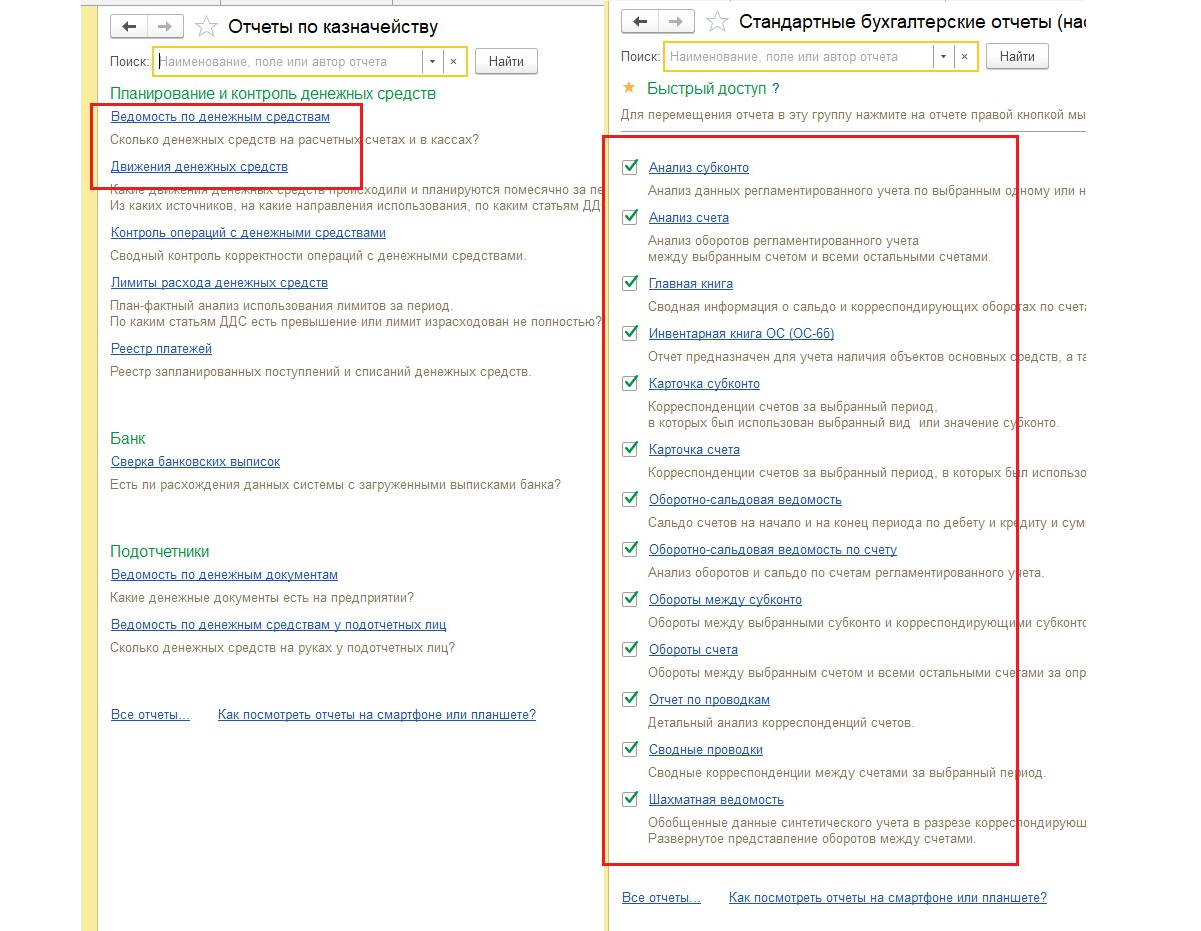

В целом все типовые отчеты 1С:ERP по анализу денежных потоков инвестпроекта предполагают настройку отбора по виду деятельности, что позволяет анализировать фактические данные по денежным потокам компании в разрезе проекта. Это стандартные бухгалтерские отчет (карточки счета, ОСВ по счету и пр.), а также отчеты подраздела казначейства (Движение ДС).

Таким образом, 1С:ERP предоставляет широкий спектр инструментов для анализа денежных потоков инвестпроекта – планирование и прогнозирование, анализ фактических данных и сопоставление их с плановыми, что позволяет реализовать все задачи расчета.

Что такое денежный поток компании и как его оценить инвестору

Перед покупкой ценных бумаг инвестор анализирует эмитента по ряду показателей и наибольшее внимание уделяет прибыли. Но на предприятии возможны ситуации, когда на бумаге прибыль есть, а реальных денег нет. Поэтому анализировать надо не только прибыль, но и денежный поток. Что это такое, откуда берется и как оценить инвестору — в статье.

Денежный поток — один из показателей фундаментального анализа. По нему можно проследить движение денег: откуда пришли, куда ушли и сколько осталось. Эта информация полезна руководителю, кредитору и инвестору. Руководителю — для грамотного управления деньгами, остальным — для оценки текущей ситуации и перспектив развития компании.

- Что такое денежный поток

- Структура потока денежных средств

- Где найти и как оценить денежный поток компании

- Кратко

Что такое денежный поток

Денежный поток компании — это движение денег за отчетный период, то есть платежи и поступления от разных видов деятельности. Сальдо денежного потока представляет собой разницу между поступлениями и выплатами.

Например, предприятие закупило сырье для производства — это платеж. Затем реализовало свою продукцию и получила на расчетный счет деньги от покупателя — это поступление. Все эти трансферы вместе — поток денежных средств. Его рассматривают по предприятию в целом, по отдельному направлению или продукту, а также по конкретному инвестиционному проекту.

В зарубежных источниках денежный поток называется cash flow, что в переводе означает «поток наличности». Но на практике речь идет не только о наличной, но и безналичной форме денег.

Инвестор при анализе движения денежного потока получает информацию:

- откуда на предприятие приходят деньги и в каком объеме;

- на что и в какой сумме тратятся полученные средства;

- какое сальдо получено по итогам отчетного года в разрезе разных видов деятельности компании.

Денежный поток следует анализировать вместе с прибылью. Механизм формирования этих двух показателей разный. Его непонимание приводит к тому, что возникает вопрос, почему за год у предприятия прибыль есть, а реальных денег на счете нет. Из-за этого финансовая ситуация может быть оценена неверно.

Денежный поток характеризует движение именно реальных денег, а прибыль показывает разницу между доходами и расходами, которая иногда бывает только на бумаге.

Например, предприятие реализует свою продукцию по следующей схеме: 50% покупатель платит сразу при получении товара, а оставшиеся 50% — в следующем квартале. Цена реализации составляет 1 млн рублей, а затраты на производство — 0,85 млн рублей. После поставки товара на бумаге образуется прибыль в размере 0,15 млн рублей (1 – 0,85). Но денежный поток отрицательный, потому что продавец получил только 0,5 млн рублей при платежах в 0,85 млн. Может возникнуть недостаток наличности в текущем квартале до следующего платежа от покупателя. Тогда придется брать кредит или вносить деньги учредителям для финансирования текущих затрат.

Структура потока денежных средств

Денежный поток для детального анализа делят на потоки от разных видов деятельности. Такое разделение помогает лучше понять, откуда именно пришли деньги и куда они потом были направлены. Руководитель или инвестор может сделать неверный вывод, если оценит сальдо денежного потока без разбивки на отдельные виды деятельности.

Не всегда отрицательное сальдо плохо для предприятия, как и не всегда положительное сальдо хорошо. В первом случае рост затрат может быть связан с инвестициями в развитие бизнеса, что потом приведет к увеличению прибыли. А во втором случае слишком большой остаток средств может говорить о неэффективном управлении финансами. Разделение на виды деятельности помогает инвестору лучше оценить перспективы развития предприятия.

Денежный поток от операционной деятельности (OCF) связан с обычной (текущей) работой компании по производству и реализации основной продукции или услуг.

Примеры статей поступлений и выплат:

- выручка от продажи своих товаров или услуг;

- перечисления поставщикам за сырье, комплектующие, услуги;

- поступления от сдачи в аренду имущества;

- выплата зарплаты и перечисление налогов с нее.

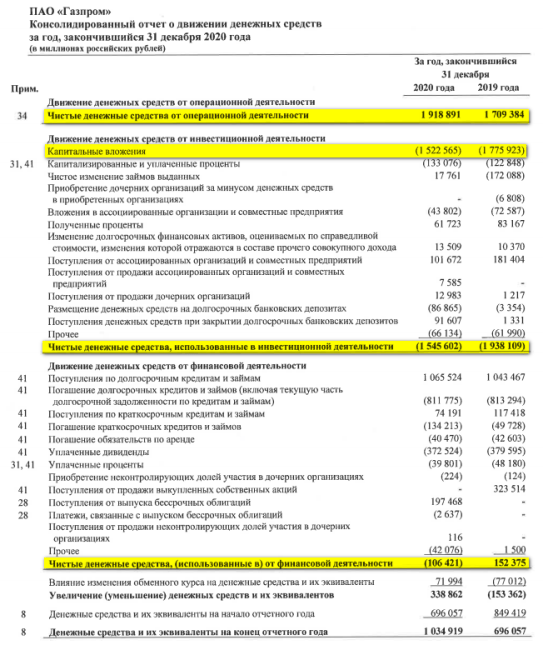

Денежные средства от операционной деятельности ПАО «ГАЗПРОМ». Источник: сайт ПАО «ГАЗПРОМ»

Положительный финансовый результат денежного потока показывает, что денег хватает на ведение текущей работы предприятия и выполнение всех обязательств. Отрицательный — поступлений не хватает, необходимо искать дополнительные источники.

Денежный поток от финансовой деятельности (CFF) — это привлечение денег со стороны на финансирование текущей работы и выплаты собственнику, инвестору, кредитору.

Примеры статей поступлений и выплат:

- получение и погашение кредитов;

- взносы учредителей бизнеса;

- поступления от выпуска ценных бумаг;

- платежи по погашению облигаций и выкупу акций;

- выплаты дивидендов акционерам.

Денежные средства от финансовой деятельности ПАО «ГАЗПРОМ». Источник: сайт ПАО «ГАЗПРОМ»

Инвестор проводит оценку финансовых потоков. Если сальдо отрицательное, то необходимо проверить, покрывает ли операционная деятельность минус от финансовой. Если на предприятии образовался остаток денежных средств после двух видов деятельностей, то можно приступить к инвестициям.

Денежные потоки от инвестиционной деятельности (CFI) — это движение денег, которое связано с созданием, покупкой, выбытием основных фондов и нематериальных активов, инвестициями в другие предприятия.

Примеры статей поступлений и выплат:

- платежи, связанные с покупкой имущества — оборудования, земельных участков, объектов капитального строительства;

- выплаты подрядчикам по строительству новых или реконструкции действующих объектов;

- выручка от продажи основных фондов;

- приобретение и продажа акций;

- получение дивидендов от участия в капитале другого предприятия.

Денежные средства от инвестиционной деятельности ПАО «ГАЗПРОМ». Источник: сайт ПАО «ГАЗПРОМ»

Главная цель инвестиционной деятельности — это развитие бизнеса. Но развитие не должно идти в ущерб операционной работе. Иначе может случиться так, что предприятие закупило новое оборудование, но у него не осталось средств для обеспечения сырьем своего основного производства или выплаты зарплаты.

Где найти и как оценить денежный поток компании

Основным документом, где можно посмотреть и оценить движение денежных средств предприятия, является отчет о движении денежных средств. Он есть в составе документов по МСФО и РСБУ. В российской практике содержание отчета регламентируется ПБУ 23/2011.

Инвестор для оценки компании не только анализирует состав денежных потоков от разных видов деятельности, но и рассчитывает два важных показателя.

Чистый денежный поток (NCF) — сумма денег от трех видов деятельности: операционной, финансовой и инвестиционной. Он дает инвестору первоначальную информацию о возможности компании выплатить дивиденды и участвует в расчете свободного денежного потока.

На примере ПАО «ГАЗПРОМ» NCF за 2021 год составил:

NCF = 3 015 390 + (–178 931 + 2 013 923) – 1 830 437 = 3 019 945 млн. руб.

Свободный денежный поток (FCF) — сумма реальных денег, которая остается в распоряжении предприятия и может быть направлена на выплату дивидендов, выкуп акций у акционеров, погашение долга, сделки по слиянию и поглощению.

На примере ПАО «ГАЗПРОМ» FCF за 2021 год составил:

FCF = 3 019 945 – 1 933 766 = 1 086 179 млн руб.

Капитальные вложения отдельной строкой указаны в консолидированном отчете:

Капитальные вложения ПАО «ГАЗПРОМ» за 2021 год. Источник: сайт ПАО «ГАЗПРОМ»

Многие компании в своей дивидендной политике закрепили положение о выплате дивидендов из FCF. Например, НЛМК выплатит 100% FCF, если показатель «чистый долг / EBITDA» меньше или равен 1. Компания Фосагро на дивиденды направит свыше 75% от FCF, если «чистый долг / EBITDA» будет меньше 1.

Отрицательное значение FCF — это не всегда плохо. Например, минус может образоваться из-за больших капитальных затрат, связанных с проектами компании. В будущем это приведет к росту прибыли, дивидендов и стоимости акций.

Для инвестора положительное значение означает, что компания способна выплатить дивиденды из собственных средств. Ей не надо брать кредиты или уменьшать свои накопления. Но слишком большая величина может говорить о том, что предприятие вкладывает мало денег в свое развитие. Такая ситуация в будущем приведет к спаду, и акции станут мало привлекательными для инвестора.

Кратко

-

1

В течение всей своей деятельности компания генерирует денежный поток, то есть поступления и выплаты денежных средств в наличной и безналичной формах. -

2

Разница между поступлениями и выплатами называется сальдо. Положительное сальдо означает, что компания зарабатывает больше, чем тратит. Отрицательное — наоборот. -

3

Прибыль и денежный поток — это не одно и то же. Показатели дополняют друг друга и позволяют инвестору получить более полную картину о финансовом состоянии эмитента. -

4

Денежный поток делится на поток от трех видов деятельности. Операционный поток позволяет без сбоев осуществлять компании свою работу по производству продукции, работ, услуг. Финансовый помогает деньгами операционному в случае их нехватки. Инвестиционный — развивает бизнес. -

5

Инвестор для оценки финансового состояния компании рассчитывает чистый и свободный денежные потоки. Эти показатели демонстрируют, сколько денег предприятие может безболезненно изъять из бизнеса для выплаты дивидендов, выкупа собственных акций, погашения долгов.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на

основании лицензии профессионального участника рынка ценных бумаг на осуществление

брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также

лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на

осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии

на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России

08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор,

при условии использования предоставленной информации для принятия инвестиционных

решений. Представленная информация не является индивидуальной инвестиционной

рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении

операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт

ответственности за возможные убытки инвестора в случае совершения операций либо

инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон

Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для

статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать

наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на

обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в

отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон

Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего

устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не

хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями

регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на

сайт брокера

за сведениями об изменениях, произведенных в регламенте

брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением

сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

© 2023 Ньютон Инвестиции

Сегодня поговорим об оставшихся двух:

1. Инвестиционном

2. Финансовом

Инвестиционный денежный поток

Cash Flows From Investing Activities (CFI) или Денежный поток от инвестиционной деятельности– средства, которые, как понятно из названия, связаны с инвестициями. Они могут быть входящими и исходящими.

Investing Cash Flow включает следующие пункты:

-

Приобретение/продажа ОС (основных средств).

-

Продажа или покупка Нематериальных активов, относимые к ОС. Например, это может быть сайт.

-

Покупка сторонних компаний.

-

Инвестиции в новый проект.

Расчет Инвестиционного денежного потока

Формула CFI (Cash Flows From Investing Activities):

Инвестиционные денежные потоки = Поступления от продажи основных средств и активов — Капитальные вложения — Расходы на покупку основных средств и активов

Еще надо отличать инвестиционные от операционных cash flows при составлении отчета. Например, если компания открывает новый филиал и делает там ремонт, обновляет мебель – то это инвестиции. А содержание и обслуживание уже имеющегося офиса – это операционные.

Анализ этой статьи дает понять, насколько компания способна развивать свой бизнес и пользуется этой возможностью. А также, сколько вкладывают другие инвесторы, что тоже даст понимание успешности и стабильности.

Финансовые денежные потоки

Financial Cash Flows или CFF – можно назвать помощью основной деятельности.

Финансовые потоки – это привлечение средств для различных операций. Например, организации не хватает операционных активов, чтобы покрыть обязательства. Тогда руководство компании принимает решение закрыть этот вопрос путем внесения личных средств. Также можно взять кредит или найти вариант безвозмездного займа, например, от государства.

В CFF включают следующие статьи:

- Получение и выдача кредита/займа.

- Вклады от собственников в уставный капитал.

- Государственные дотации и помощь.

- Дивиденды (выплата и получение).

- Выпуск акций/облигаций.

Формула Financial Cash Flow

Зная, что входит в финансовые потоки, несложно представить формулу:

Цель финансового потока – поддерживать бизнес на плаву при непредвиденных обстоятельствах. Конечно, в идеале иметь такой Operating Cash Flow, чтобы не привлекать другие средства к закрытию кассового разрыва.

Анализ этого раздела даст понять, испытывает ли предприятие трудности с оборотными деньгами, хватает ли ей денег от основной работы на покрытие долгов и обязательств.

Эти три пункта дают понимание движения именно наличных средств. Дальше подробнее рассмотрим важные пункты каждой статьи Cash Flow Statement (Отчета о движении денежных средств).

Здравствуйте, друзья!

Есть бытовое выражение “Деньги утекают как вода”, а в экономике часто используют термин “денежный поток”.

Мы простыми словами расскажем, что такое денежный поток с точки зрения инвестора, какие виды бывают и как рассчитать их значения. Разберем, как использовать полученные знания в инвестициях.

Понятие денежного потока

Денежный поток представляет собой поступления и затраты по ведению какой-либо деятельности в течение определенного расчетного периода (например, месяца или года).

- В личных финансах денежный поток состоит из доходов, получаемых человеком из различных источников, и расходов на текущую деятельность, накоплений. Результатом его учета будет разница между доходами и расходами (сальдо) по итогам месяца или года.

- На предприятии действует та же самая схема, только доходы и расходы включают больше статей. Сальдо показывает прибыль или убыток от финансово-хозяйственной деятельности.

Экономисты оперируют к денежному потоку, когда оценивают эффективность реализации инвестиционного проекта. Формируют притоки (поступления) и оттоки (затраты) на каждом шаге расчетного периода.

В конце рассчитывают сальдо и на его основе определяют различные показатели эффективности, которые дадут ответ на 2 главных вопроса:

- Будет ли от проекта отдача и в каком размере?

- Когда именно инвестор получит отдачу на вложенные деньги?

На самом деле учитываются не только наличные, но и все виды поступлений и затрат.

Это важный показатель, который помогает понять, откуда деньги пришли, на что ушли, осталось ли что-нибудь после всех доходно-расходных операций.

Информация нужна руководству предприятия, кредитору, инвестору, обычному человеку, если они хотят не только следить за финансами, но и управлять ими.

В статье мы будем рассматривать денежный поток и его разновидности с точки зрения фундаментального анализа, который каждый инвестор должен проводить перед покупкой ценных бумаг. Это один из важнейших мультипликаторов.

Виды и формулы расчета

Денежный поток принято делить на поток от трех видов деятельности: инвестиционной, операционной и финансовой. Для инвестора больший интерес представляют два его вида: чистый и свободный cash flow.

Инвестиционный

Инвестиционный денежный поток (обозначается CFI) связан с инвестиционной деятельностью предприятия.

- притоки, т. е. выручку от продажи активов;

- оттоки – капитальные вложения в строительство, реконструкцию, модернизацию и прочие работы, связанные с обновлением основных фондов предприятия, покупку основных фондов и нематериальных активов.

Формула расчета:

CFI = Поступления от продажи активов – Капитальные затраты – Затраты на покупку финансовых активов

Операционный

Операционный денежный поток (OCF) связан с текущей деятельностью и отражает способность предприятия получать от нее реальные деньги.

- притоки – выручку от реализации продукции, работ, услуг;

- оттоки – затраты на приобретение сырья, материалов, топлива, энергии, оплату налогов, выплату заработной платы, внереализационные расходы, оплату процентов по кредитам.

Формула расчета:

OCF = EBITDA – Налоги +/– Изменение оборотного капитала

Финансовый

Финансовый денежный поток (CFF) связан с изменениями в капитале предприятия.

- притоки – поступления от эмиссии ценных бумаг, полученные кредиты, субсидии, дотации;

- оттоки – выплаты в погашение кредитов, обратный выкуп акций, погашение облигаций, выплаты купонов и дивидендов.

Формула расчета:

CFF = Поступления от эмиссии ценных бумаг + Кредиты и прочие привлеченные средства – Погашение кредитов – Погашение облигаций – Обратный выкуп акций – Выплаты по ценным бумагам (купоны, дивиденды)

Чистый

Сумма сальдо от инвестиционной, операционной и финансовой деятельности составляет чистый денежный поток, т. е. NCF. Значение показывает, насколько эффективно компания управляет своими деньгами, есть ли у нее средства для выплаты дивидендов акционерам.

Формула расчета:

NCF = CFI + OCF + CFF

Свободный

Свободный денежный поток (FCF) показывает, сколько денег осталось у предприятия после оплаты всех текущих расходов и осуществления капитальных вложений. Он имеет такое название, потому что может быть свободно выведен из бизнеса без снижения его эффективности.

В инвестициях капитальные затраты называют CAPEX, поэтому формула расчета FCF будет выглядеть так:

FCF = NCF – CAPEX

Как использовать показатель cash flow в инвестициях

Отрицательное значение означает только одно: компания тратит больше, чем зарабатывает. Но это не всегда плохо.

Например, если компания имеет обширную инвестиционную программу, которая требует серьезных капитальных вложений, то FCF будет отрицательным. Но в долгосрочной перспективе от ввода новых проектов инвестор только выиграет.

У некоторых предприятий можно наблюдать ситуацию, когда по отчету МСФО получена чистая прибыль, а FCF равен 0 или вообще отрицательный. Так может получиться из-за метода расчета прибыли, который учитывает не только денежные статьи, но и амортизацию или курсовые разницы, например. В отчетности показывают бумажную прибыль, тогда как cash flow – это движение реальных денег.

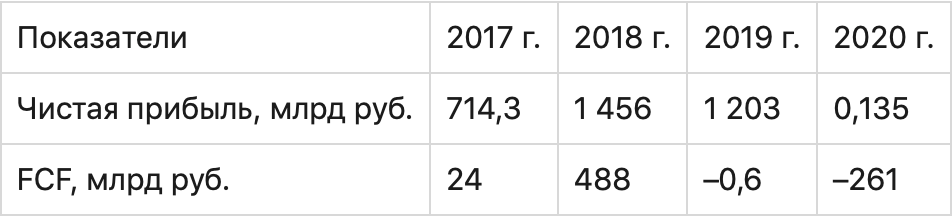

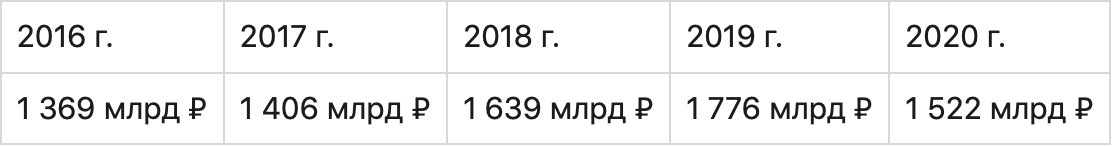

Пример такой ситуации видим в Газпроме. Посмотрите на цифры чистой прибыли и FCF за последние годы.

Исключение составляет только кризисный 2020 год. Но реальные деньги компания не генерировала ни в 2017, ни в последние 2 года.

Это доказывает, что оценивать эмитента только по чистой прибыли нельзя.

Инвестор должен внимательно проанализировать все составляющие cash flow и выявить причины его слишком большого или слишком маленького значения.

Например, Газпром на протяжении последних 5 лет имеет CAPEX более 1 трлн рублей.

Это строительство газопроводов “Сила Сибири”, “Северный поток – 2” и пр. Новая инициатива о газификации населения (подведение газовой трубы к дому) за счет компании тоже вряд ли приведет к улучшению показателя FCF.

Некоторые компании выбрали FCF базой для расчета дивидендов. Например, Алроса, НЛМК, ФосАгро. Инвестор может сразу после выхода отчетов примерно рассчитать размер выплат.

Данные для расчета FCF можно найти в Отчете о движении денежных средств по МСФО. Например, у Газпрома за 2020 г. мы видим следующие цифры.

Денежный поток в личных финансах

Если отрицательный, то необходимо провести серьезную работу по устранению этой проблемы. А мы считаем отсутствие свободных денег действительно серьезной проблемой. Чтобы покрыть минус, придется брать в долг и надолго забыть о накоплении.

Есть всего два пути, как увеличить денежный поток: сократить расходы и повысить доходы. Когда человек уже провел оптимизацию своих затрат и больше вариантов их уменьшения нет, то остается только увеличивать поступление денег.

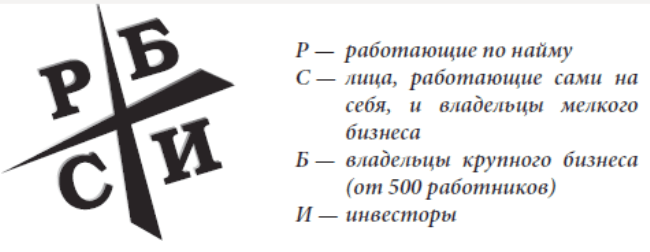

Советуем прочитать книгу Роберта Кийосаки “Квадрант денежного потока”. Всех людей, кто получает доход, автор разделил на 4 категории.

Каждая сфера требует своих знаний и навыков, у каждой есть плюсы и минусы. Но любой переход из одного квадранта в другой – это новая ступень в моем развитии, которая приводила к увеличению денежного потока.

А на изображении ниже вы можете увидеть, как выглядят методы создания дохода в каждом квадранте. И только вам выбирать, где именно вы хотите находиться и как зарабатывать.

Заключение

Значение свободного или любого другого вида денежного потока – это всего лишь один из множества мультипликаторов, который анализирует инвестор перед покупкой ценных бумаг конкретного эмитента.

Мы советуем проводить комплексный анализ, а не ориентироваться только на cash flow, и обязательно следить за новостным фоном той компании, акции которой вы хотите приобрести в свой портфель. Это поможет понять источники поступления денег и направления их расхода, принять правильное инвестиционное решение.

До новых встреч!

Как использовать значения Cash Flow при покупке акций и почему потоки денежных средств могут рассказать больше о компании, чем многие другие показатели.

В число главных индикаторов эффективности бизнес-процессов компании входит показатель Cash Flow (денежный поток). Анализ движения денежных запасов компании отвечает на главные вопросы бизнеса и позволяет сказать:

- Откуда пришли денежные средства на счет компании;

- Какие суммы проходят через счет;

- Куда уходят деньги.

Когда у инвестора Билла Картрайта спросили, как он умудрился просчитать падение акций Fastly Inc. за неделю до краха и сбросить акции, американец ответил просто: «Я изучил их отчет Cash Flow». Умение правильно интерпретировать финансовые показатели спасли инвестору $287 000. Это весомый аргумент для частных инвесторов, чтобы изучить и понять, что такое денежный поток (Cash Flow).

При видимой простоте, оценить денежный поток без специальных знаний сложно. Определимся с понятием и узнаем точно, что такое Cash Flow.

Что такое Cash Flow (простыми словами)

Cash Flow (денежный поток) — это совокупность распределенных во времени притока (поступлений) и оттока (выплат) денежных средств, генерируемых хозяйственной деятельностью компании, независимо от их источников.

Денежный поток простыми словами — это показатель, который описывает реальное движение денег в компании, как наличных, так и размещаемых на счетах. Он показывает, откуда приходят средства, куда уходят, сколько остается. Расчет Cash Flow выполняют как для предприятия в целом, так и для отдельного департамента этого предприятия, сегмента бизнеса, инвестиционного проекта или даже отдельного продукта.

Фундаментальный анализ доказал, что оборот средств оказывает прямое воздействие на эффективность повседневной работы компании. Если оборот находится в пределах нормы, то компания своевременно выполняет обязательства. В противном случае владельцам компании придется заняться поиском выхода из финансового тупика.

Важнейшие показатели, входящие в состав финансового потока:

- инвестиционные расходы;

- налоговые выплаты;

- платежи по кредитам;

- и другие, не относящиеся к категории прибыли показатели.

Частному инвестору следует четко понимать, по каким признакам классифицируется движение финансовых активов компании.

Что принимают в расчет финансовых потоков

Финансовые эксперты изучают следующие показатели денежного потока:

- Переход финансов по операционным категориям деятельности компании. Принимают к учету отчисления средств за товары и услуги, приобретаемые для собственных нужд. К этой категории относят налоговые платежи, оплата трудовых соглашений сотрудников. В доходную часть принимают прямую выручку от продажи товаров и услуг. Дополнительный доход считают от перерасчетов, совершаемых налоговым органом.

- Инвестиционные потоки. К ним относят вложения компании и получаемые доходы в части дивидендов, разницы между покупкой и продажей ценных бумаг, купонный доход от облигаций и другие варианты.

- Кредитные потоки. Учитываются привлеченные заемные средства, выплаты основного долга, процентов.

- Направленность потока (положительный или отрицательный);

- Объем (валовый, чистый);

- Профицитный или дефицитный Cash Flow;

- Непрерывность формирования (регулярный или дискретный).

Помимо вышеперечисленных показателей, экономисты советуют различать денежный поток по стабильности временной оценки:

- Аннуитетный (равномерное поступление финансовых потоков);

- Неравномерный (специальный график поступления средств).

Как применять Cash Flow в решении покупки акций

У каждой индустрии есть свои тонкости, оказывающие влияние на изменение показателей. Например, для Boeing (NYSE: BA) показатель валового объема денежного потока не оказывает ключевого влияния на стоимость активов, в отличие от Tesla Inc (NASDAQ: TSLA).

Важнейшая задача частного инвестора состоит в том, чтобы своевременно выявить состояние бюджета компании. Испытывает ли он нехватку средств или полностью самодостаточен.

Для оценки компании при принятии решения о покупке ее акций обычно используются чистый и свободный денежный поток.

Чистый денежный поток

Чистый денежный поток (Net Cash Flow, NCF) представляет собой сумму всех притоков и оттоков средств от операционной, инвестиционной и финансовой деятельности предприятия за определенный период. Инвесторы используют NCF, чтобы понять, насколько эффективно компания управляет деньгами и есть ли возможность платить дивиденды. Также показатель необходим для расчета свободного денежного потока.

Расчет NCF не требует сложных вычислений, это всего лишь разница между противоположно направленными денежными потоками.

С помощью NCF можно определить:

- насколько привлекательна компания для инвестора;

- насколько удачны ее собственные инвестиции;

- какова финансовая устойчивость компании;

- может ли компания регулировать свою рыночную стоимость.

Свободный денежный поток

Свободный денежный поток (Free Cash Flow, FCF) — это денежные средства, остающиеся в компании от операционной прибыли после всех ее расходов, за исключением платежей по долгам. Эти средства компания может вывести из бизнеса, распределить между инвесторами в виде дивидендов, использовать для выплаты кредитов или даже для поглощения компании-конкурента.

Free Cash Flow часто информативнее данных о прибылях компании, так как он показывает, каким количеством наличных она располагает. Например, если компания в I квартале продала товар на 100 миллионов долларов, но покупатель заплатил в I квартале 50 млн., а остальные деньги переведет во II квартале, то в отчете о прибыли за I квартал будет указано 100 млн., а реальных средств окажется лишь 50 млн. Если компании срочно понадобится больше этой суммы, ей придется брать кредит, так как собственных средств не хватит, несмотря на запись в отчете о прибылях.

FCF — это не стандартный показатель, его не приводят в стандартных отчетах. Его рассчитывают отдельно и применяют для оценки финансового состояния компании.

В отличие от показателя прибыли, Free Cash Flow показывает инвесторам успешность бизнеса в генерации денежного потока, который может пойти на:

- выплату дивидендов;

- выкуп акций на бирже;

- погашение долгов;

- накопление денежных средств.

Поэтому свободный денежный поток (а точнее, его изменения) непосредственно влияет на цену акций компании.

Чаще всего, положительный FCF указывает на то, что компания больше зарабатывает, чем тратит. Отрицательный FCF — напротив, что компания тратит больше, чем зарабатывает. Поэтому, как правило, чем больше денежные потоки (Cash Flow Value), тем выше стоимость акций.

Cash Flow Statement

Для осуществления подобного анализа необходимо изучить отчет о движении денежных средств и ресурсов (Cash Flow Statement). Индикатор охватывает деятельность компании, в том числе инвестиционную.

Текущее состояние индекса характеризует, как реагирует финансовое состояние компании на осуществляемый вид деятельности. Отчет изучает менеджмент компании для понимания ликвидности компании. Он служит базой для принятия решений по увеличению финансирования той или иной профилирующей деятельности компании. Поскольку отчет относится к категории открытых, он доступен всем инвесторам.

- Опытные финансисты рекомендуют изучить Cash Flow Statement компании за два – три года.

Оценка денежных потоков (Cash Flow Statement) включает в себя отчет о трех типах денежных потоков:

- Отчет по текущей деятельности;

- Отчет по инвестиционной деятельности;

- Отчет по финансовой деятельности.

Денежный поток от текущей (или операционной) деятельности компании (Operating Cash Flow)

Представляет собой самый информативный из трех отчетов. В нем подробно раскрываются расчеты по всем операциям, в результате которых на счетах компании образовывается прибыль (operating Cash Flow).

К этой категории относятся расходы на товары и предоставленные услуги сторонних контрагентов, то есть обеспечивающие текущие потребности компании и ее функционирование. Выплаты кредитов, оплата трудовых контрактов и налоговые поступления. В расчет Cash Flow входящего потока принимается операционная выручка от реализации собственных товаров и услуг.

Денежный поток от инвестиционной деятельности (Investing Cash Flow)

Очень важная часть отчета компании. Инвестиции могут быть источником как прибыли, так и расходов компании, как в текущий период времени, так и в долгосрочной перспективе. Компания вкладывает денежные средства могут на покупку ценных бумаг, на кредитование других компаний, на приобретение основных средств, т. е. в то, что в будущем поможет преумножить капитал компании.

К прибыли от инвестиций относят возвращенные кредиты с процентами, капитал, полученный с продажи прав на использование собственных уникальных технологий или реализации основных средств. Компания также может проводить дополнительную эмиссию акций, тем самым увеличивая объемы акционерного капитала.

Что входит в приток средств от инвестиционной деятельности:

- эмиссия собственных акций;

- продажа акций других компаний;

- продажа основных средств или нематериальных активов;

- погашение кредитов, которые компания выдала другим лицам.

Что входит в отток средств:

- покупка основных средств или нематериальных активов;

- кредитование других компаний;

- покупка акций, облигаций.

Риски инвестиционной деятельности включают:

- инфляционный риск;

- риск снижения финансовой устойчивости;

- риск неплатежеспособности;

Денежный поток от финансовой деятельности (Financing Cash Flow)

Финансовая деятельность компании — это все крупные денежные операции (выкуп акций, выплата дивидендов, кредиты). Классифицируется на основе следующих показателей:

- масштабам деятельности;

- времени проведении операций;

- направленности;

- уровню достаточности;

- методу определения.

В поступление входит прибыль от эмиссии акций или других ценных бумаг (облигаций, векселей, закладных).

Как понимать значения Cash Flow

Денежный поток имеет отношение только к денежным средствам или эквивалентам текущей деятельности компании и никак не показывает ее прибыльность или убыточность.

Когда компания зарабатывает больше, чем тратит, ее денежный поток положителен. Это хорошо: если компании срочно понадобятся деньги, ей не придется брать кредит. К тому же многие компании выплачивают дивиденды из денежного потока.

Примером успешной, постоянно растущей компании с положительным денежным потоком можно считать Berkshire Hathaway Inc.

Большой денежный поток может быть и плохим знаком для инвестора.

Он может указывать на неэффективное использование компанией своих средств. То есть средства, которые компания могла бы использовать для развития бизнеса, выплачиваются в виде дивидендов или лежат на ее счетах. Раздача дивидендов — это хорошо для инвесторов, но плохо для будущего развития компании.

Кстати, это не касается компаний, не растущих в силу природы своего бизнеса, например, предприятия из сектора электроэнергетики.

Интересное по теме:

- Как использовать показатель EPS (Прибыль на акцию) – Примеры и Особенности

- Что такое EBITDA и как применять показатель при оценке компании

- Торговля на Нон-фарм (что это) – Примеры и стратегии

- Рейтинговые агентства и большая тройка – Как работают РА и их особенности

- Фундаментальный анализ (простыми словами) – Примеры, Этапы и Методы

Отрицательный поток указывает на то, что компания тратит больше, чем зарабатывает. При этом отчеты могут демонстрировать прибыльность бизнеса. Как правило, отрицательный денежный поток указывает на неэффективность бизнеса, ведь он не приносит деньги. Такой бизнес банки кредитуют неохотно, поэтому возможны проблемы с финансированием.

С отрицательным денежным потоком компания не сможет платить дивиденды из заработанных средств, поэтому приходится увеличивать долг или брать деньги из накоплений. Примеры компаний с отрицательными денежными потоками, которые отражаются и на проблемах с ценой: Transocean Inc. (RIG), Southwestern Energy Company (SWN), Chesapeake Energy Corp (CHK).

Однако отрицательный поток — тоже не всегда плохо. Если предприятие тратит больше, чем зарабатывает, возможно, она работает над развитием и перестройкой бизнеса.

Тогда CF со временем восстановится, акции вырастут. Например, отрицательный CF компании Virgin Galactic Holdings (SPCE) не мешали ее акциям расти в 2019–2020 гг.

Преимущества отчета о денежных потоках для анализа компании:

- описывает основные источники притока и оттока средств компании;

- определяет реальный запас денежных средств компании, которого не видно по другим формам отчетности;

- позволяет разделить потоки денежных средств по видам деятельности;

- помогает рассчитывать чистые денежные потоки в распоряжении разных групп пользователей;

- представляет бюджет в понятной для неэкономиста форме.

Основные недостатки анализа денежных потоков:

- не дает достаточно информации для оперативного анализа (т. к. отчеты публикуются в конце отчетного периода);

- не дает возможность учитывать будущие поступления.

Заключение

Положительный CF говорит о том, что бизнес больше зарабатывает, чем тратит. Отрицательный CF означает, что компания тратит больше, чем зарабатывает.

Но это не всегда плохо — возможно, компания вкладывает средства в расширение своей деятельности. Эти вложения в обозримом будущем способны принести большие доходы. А ведь это и есть основная цель для любого бизнеса.

Денежный поток — очень эффективный показатель при анализе компании с точки зрения возможности инвестиций. Он широко применяется в фундаментальном анализе как в краткосрочном трейдинге, так и при покупке акций на долгосрочную перспективу.

Однако при оценке денежных потоков необходимо анализировать и саму деятельность компании: каковы прогнозы по прибыли на будущий год, какие действия предпринимаются текущим руководством и пр.

Загрузка…

Автор:

Автор статей, трейдер и инвестор. «Трейдинг для меня — это источник вдохновения и приятное времяпровождение. Здесь более 20000 активов, но даже любой один из них может открыть большие горизонты деятельности, знаний и возможностей.»

Содержание

- Что такое денежный поток проекта?

- Виды потоков (Cash Flow)

- Примеры положительных и отрицательных потоков от различных видов деятельности

- Денежный поток от операционной деятельности

- Денежный поток от финансовой деятельности

- Денежный поток от инвестиционной деятельности

- Упрощенная схема расчета денежных потоков от реализации инвестиционного проекта:

- Пример расчета чистого денежного потока и чистого дохода инвестиционного проекта

- Дисконтирование денежных потоков: что и за чем…

Для чего осуществляются инвестиции? Понятно, что одной из главных целей инвестиционного проекта зачастую является получение дополнительного дохода. Инвестор предполагает, что за вложение своих ресурсов, например, финансовых или временных, он получит дополнительный денежный поток (Cash Flow).

Тогда встает вопрос, что такое денежный поток инвестиционного проекта, каких видов он бывает и как правильно его рассчитать. Разберемся с этими вопросами подробно.

Что такое денежный поток проекта?

В конечном итоге инвестора интересует эффективность проекта. Но она напрямую зависит от времени, на протяжении которого будет производиться оценка.

Таким образом, эффективность инвестиционного проекта оценивается в течение расчетного периода, охватывающего временной интервал от начала проекта до его прекращения.

Именно этот расчетный период и называется горизонтом расчета.

Расчетный период разбивается на шаги – отрезки, в пределах которых производится агрегирование данных, используемых для оценки финансовых показателей.

Следовательно, за шаги расчета могут быть приняты: года, кварталы, месяцы и т.д.

Однако, надо понимать чем мельче шаг, тем более, с одной стороны, более точными будут расчеты, а, с другой стороны, увеличение количества периодов приведет к повышению трудоемкости расчетов, а следовательно и к увеличению финансовых затрат.

Денежный поток инвестиционного проекта – это зависимость от времени денежных поступлений и платежей при реализации инвестиционного проекта, определяемая для всего расчетного периода (на каждом шагу расчета).

На каждом шаге значение денежного потока характеризуется:

- притоком, равным размеру денежных поступлений на этом шаге;

- оттоком, равным платежам на этом шаге;

- сальдо (активным балансом, эффектом), равным разности между притоком и оттоком.

Виды потоков (Cash Flow)

Денежные потоки от операционной деятельности – потоки, являющиеся результатом тех операций, которые не являются операциями по инвестиционной или финансовой деятельности компании.

Операционная деятельность включает всю основную деятельность компании.

Денежные потоки от финансовой деятельности – поступления и выплаты денежных средств, связанные с привлечением дополнительного акционерного или паевого капитала, получением долгосрочных и краткосрочных кредитов и займов, уплатой в денежной форме дивидендов и процентов по вкладам собственников и некоторые другие денежные потоки, связанные с осуществлением внешнего финансирования хозяйственной деятельности предприятия.

Денежные потоки от инвестиционной деятельности – потоки от инвестирования предприятием средств в финансовые активы и основные средства (здания, сооружения и оборудование) или продажи таких активов.

Суммарный денежный поток состоит из потоков от отдельных видов деятельности: операционной, финансовой, инвестиционной.

Следовательно, формула потока будет выглядеть следующим образом:

Таким образом, чтобы определить денежный поток предприятия в целом или поток от конкретного проекта, надо сложить потоки от 3 видов деятельности: операционной, инвестиционной и финансовой.

Примеры положительных и отрицательных потоков от различных видов деятельности

Денежный поток от операционной деятельности

Этот вид потока образуется в результате осуществления основой деятельности предприятия.

Операционными расходами являются:

- расходы, связанные с передачей в аренду активов;

- расходы, связанные с продажей, выбытием и прочим списанием основных средств и иных активов;

- проценты по кредитам и займам;

- расходы по оплате услуг кредитных организаций;

- отчисления в резервы.

| Наименование показателя | шаг 0 | шаг 1 | … | шаг Т |

| 1. Объем продаж | ||||

| 2. Цена | ||||

| 3. Выручка от продаж (п. 1 * п. 2) | ||||

| 4. Внереализационные доходы/расходы | ||||

| 5. Переменные затраты | ||||

| 6. Постоянные затраты | ||||

| 7. Амортизация | ||||

| 8. Проценты по кредитам | ||||

| 9. Прибыль до вычета налогов | ||||

| 10. Налоги и сборы (в зависимости от системы налогообложения) |

||||

| 11.Чистый операционный доход | ||||

| 12. Амортизация | ||||

| 13. Чистый денежный поток от операционной деятельности (п. 11 + п. 12) |

Денежный поток от финансовой деятельности

Финансовый поток напрямую связан с финансовой деятельностью предприятия, в рамках которой идет привлечение финансовых ресурсов для осуществления инвестиционного проекта.

Эти ресурсы могут быть собственными, когда инвестор вносит свои активы, и заемными. В качестве заемных ресурсов могут выступать, например, банковские кредиты или же займы.

Соответственно, если бизнес открывался за счет заёмных средств, то погашение тела кредита, будет отражаться в финансовом потоке.

Однако, следует обратить внимание, что проценты по кредиту относятся к операционной деятельности.

| Наименование показателя | шаг 0 | шаг 1 | … | шаг Т |

| 1. Собственный капитал | ||||

| 2. Краткосрочные кредиты | ||||

| 3. Долгосрочные кредиты | ||||

| 4. Погашение задолженностей по кредитам | ||||

| 5. Выплата дивидендов | ||||

| 6. Чистый денежный поток от финансовой деятельности (п.1 + п.2 + п.3 – п.4 – п.5) |

Денежный поток от инвестиционной деятельности

Данный вид потока тесно связан с предынвестиционной, инвестиционной и ликвидационной стадией проекта.

Отрицательный денежный поток отражает затраты на запуск проекта. Тогда как положительный поток обусловлен реализацией оставшегося оборудования, сокращением оборотного капитала и т.д.

| Наименование показателя | шаг 0 | шаг 1 | … | шаг Т |

| 1. Закупка основных средств | ||||

| 2. Пополнение оборотных средств | ||||

| 3. Реализация старого оборудования | ||||

| 4. Сокращение оборотного капитала | ||||

| 5. Чистый денежный поток от инвестиционной деятельности (п.3 + п. 4 – п.1 – п.2) |

Упрощенная схема расчета денежных потоков от реализации инвестиционного проекта:

Таким образом, денежный поток проекта упрощенно может быть рассчитан по следующему алгоритму:

- Инвестиции;

- Прирост выручки;

- Прирост / сокращение операционных расходов (без амортизации);

- Изменение амортизационных отчислений;

- Изменение доходов до налогообложения (п. 2 – п. 3 – п. 4);

- Изменение налога на прибыль (п.5 * 20%);

- Изменение чистой прибыли (п.5 – п. 6);

- Изменение амортизационных отчислений;

- Чистый доход от реализации инвестиционного проекта (денежный поток от операционной деятельности) (п.7+п.8).

Следует заметить, что в алгоритме фигурирует именно изменение показателей. Это связано с тем, что в расчет должны браться только показатели по новому проекту.

Например: Если у рамках существующего бизнеса вы решили открыть еще одно направление, то инвестиции, выручка, текущие затраты и т.д., необходимо брать только по этому новому бизнесу.

То есть, если у Вас, например, был кондитерский цех, который производил пирожное, а Вы решили запустить линию по производству тортов, то и выручка и затраты для оценки эффективности проекта необходимо брать именно по этому направлению.

Это и понятно, ведь выручку от продажи пирожного предприятие и так получало. С точки зрения бизнеса интересна эффективность нового проекта.

Пример расчета чистого денежного потока и чистого дохода инвестиционного проекта

Зная, что кумулятивный денежный поток складывается из потоков от трех видов деятельности, можно легко на примере его рассчитать.

При этом необходимо понимать, что бизнес-проект не сможет функционировать в условиях отрицательного кумулятивного потока, так как возникнут кассовые разрывы. Следовательно, если на каком-то шаге прогнозируется отрицательный накопленный денежный поток, то в проект необходимо привлечь дополнительное финансирование.

Дисконтирование денежных потоков: что и за чем…

Однако в связи с тем, что инвестиционные проекты зачастую бывают достаточно длительными, они не могут не подвергаться инфляции.

Инфляция присуща любой стране и влияет на обесценение денежной массы. А следовательно, денежные потоки также обесцениваются за счет инфляции. И на 1000 рублей через 5 лет инвестор сможет купить гораздо меньше товаров.

Поэтому для более точной оценки эффективности инвестиций с учетом фактора времени принято дисконтировать потоки проекта. Для этого необходимо использовать ставку дисконтирования (норму прибыли).

В частности, определяя такие показатели как: чистый дисконтированный поток (ЧДД, NPV), дисконтированный период окупаемости (Ток, DPB), дисконтрированный индекс доходности (ИД, DPI) и т.д. или чистый доход (ЧД, NV), период окупаемости (Ток, PB), индекс доходности (ИД, PI) и т.д.

Ниже, нажав на кнопку, можно проверить, насколько хорошо Вы разбираетесь в

инвестиционном анализе :

Что такое денежный поток

Фондовый рынок

Инвестграмотность

Инвестиции

Что такое денежный поток

В 2017 году Владимир Путин заявил, что у «Газпрома» нет денежного потока, несмотря на чистую прибыль в триллион рублей.

«По МСФО у у «Газпрома», большая прибыль, но на бумаге. Реального денежного потока нет», — сказал президент.

После его слов акции компании упали на 2%. Разбираемся, что такое денежный поток и почему он важен при оценке компании.

Что такое денежный поток и его виды

Денежный поток показывает движение денег в компании: откуда пришли, куда ушли и сколько осталось. Рассчитывается для всего бизнеса или конкретного направления. Чтобы оценить компанию перед покупкой акций, инвесторы считают чистый и свободный денежные потоки.

Чистый денежный поток (net cash flow, NCF). Разница между притоками и оттоками от операционной, финансовой и инвестиционной деятельности за определенный период. Проще говоря, разница между доходами и расходами компании.

Из чего состоит чистый поток:

Чистый денежный поток помогает определить насколько эффективно компания управляет деньгами и сможет ли заплатить дивиденды. Также из NCF считают свободный денежный поток.

Свободный денежный поток (free cash flow, FCF). Деньги, которые остаются у компании после погашения всех расходов по текущим операциям, налогов, процентов и капитальных расходов. Проще говоря, это деньги, которые можно без ущерба для функционирования бизнеса направить на:

● Погашение долгов, чтобы уменьшить процент по кредитам и увеличить чистую прибыль и FCF.

● Модернизацию производства

● Байбек (выкуп собственных акций), чтобы поднять в цене котировки компании.

● Выплату дивидендов.

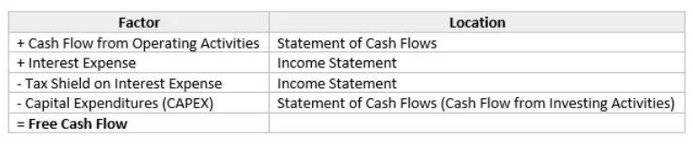

Рассмотрим способ, который учитывает причины изменения потока.

К свободному денежному потоку(OCF) прибавляют проценты(Interest expenses), подлежащие выплате по любым займам — облигациям, конвертируемому долгу или кредитным линиям и вычитают капитальные затраты(CAPEX -) и налоги(Tax).

Расчет FCF по данным отчетности компании

Что означают положительный и отрицательный денежные потоки

Если компания зарабатывает больше, чем тратит — денежный поток положительный. У положительного потока несколько плюсов:

● Если срочно понадобятся деньги, компании не придется брать кредит.

● Компании выплачивают дивиденды из денежного потока: НЛМК (тикер NLMK), ММК (MAGN), « ЛУКОЙЛ» (LKOH), « ФосАгро», «Северсталь» (CHMF), «АЛРОСА» (ALRS).

Отрицательный поток может означать, что компания тратит больше, чем зарабатывает. Обычно это значит, что бизнес работает неэффективно. Хотя может приносить прибыль при этом.

Например, компания зарабатывает 1 млн рублей в год, но выплаты по кредитам перекрывают доходность. Такому бизнесу трудно найти нового заемщика, поэтому привлечь инвестиции в развитие компании проблематично.

Также компания не сможет платить дивиденды из заработанных средств, если денежный поток отрицательный: придется увеличивать долг или брать деньги из накоплений.

В такой ситуации оказался «Газпром», когда Владимир Путин рассказал об отсутствии FCF. Компании пришлось увеличивать долг и уменьшать накопления, чтобы выплатить дивиденды.

Отчеты о денежных потоках

Если акции компании торгуются на бирже, она публикует отчет о движении денежных средств (ОДДС, или Cash Flow Statement). Информация публикуется в отчетах по МСФО и РСБУ.

ОДДС показывает изменения оборотного капитала, движение средств в операционной, финансовой и инвестиционной деятельности. Эта информация помогает рассчитать чистый и свободный денежные потоки.

ОДДС помогает определить:

● Источники поступления и направления расходования денег.

● Причины расхождения чистой прибыли и FCF.

● В совокупности с бухгалтерским балансом и отчетом о прибылях и убытках финансовую устойчивость — наличие капитала для покрытия расходов.

ОДДС «Газпрома» за I квартал 2020 года

Зачем следить за FCF

Компания может направить свободный денежный поток на выплату дивидендов, выкуп акций, погашение долга, сделки по слиянию и поглощению. Любое решение может повлиять на стоимость акций.

Например, «АЛРОСА» направляет на дивиденды 50–100% FCF. От изменения этого показателя зависит доходность бумаг, поэтому цена акций коррелирует с изменением FCF.

Влияние FCF на стоимость акций «Алросы»

Динамика FCF помогает:

● Спрогнозировать стоимость акций в будущем. Чем больше денежный поток, тем выше возможные дивиденды и лучше финансовая устойчивость компании.

● Определить справедливую стоимость акций. Для этого используется модель DCF. Она помогает понять, завышена или занижена рыночная стоимость акций относительно справедливой цены.

Если справедливая цена ниже рыночной, акция недооценена. Если выше — акция переоценена.

Подписывайтесь на официальный Telegram-канал Московской биржи

Запомнить

1. Для оценки компании инвесторы определяют свободный денежный поток (FCF).

2. FCF показывает, сколько денег компания может направить на выплату дивидендов, погашение долгов, поглощение конкурентов, выкуп акций.

3. Если FCF положительный — бизнес больше зарабатывает, чем тратит. Если отрицательный — компания тратит больше, чем зарабатывает.

4. FCF рассчитывается из показателей финансовой отчетности.

5. Динамика свободного потока влияет на стоимость акций, особенно если к FCF привязаны дивиденды.