Всем привет!

Сегодня тема нашего разговора будет носить немного бухгалтерский характер: речь пойдет про имущественную структуру предприятия. Наверняка многие знают, что активы — это помещения, заводы, пароходы и все, чем обладает компания. Однако не все в курсе, как они отражаются в балансе. Каким образом их можно оценивать?

Чем они отличаются от пассивов и как соотносятся между собой? В чем разница между оборотными и внеоборотными? И это только малая часть актуальных вопросов, которые я постараюсь разобрать и объяснить просто и понятно, как часто говорят, «для чайников».

Оглавление

- Что такое активы и пассивы

- Разница между пассивами и активами

- Собственные акции — это актив или пассив?

- Взаимодействие активов и пассивов

- Активы и пассивы в бухгалтерской отчетности

- Активы и пассивы по Кийосаки

- Виды

- Что делать с активами и пассивами

- Что такое чистые активы предприятия

- ЧА и законодательство

- Формула расчета

- Виды активов и что в них входит

- Как формируется актив и пассив баланса

- Чистые активы предприятия: расчет и интерпретация

- Формула для расчета

- Пример расчета

- Коды и строки бухгалтерского баланса

- Диагностика эффективности бизнеса по методу чистых активов

- Оценка активов по балансу

- Стоимость и средняя величина совокупных активов

- Коэффициент реальных активов

- Коэффициент иммобилизации активов

- Коэффициент индекса постоянного баланса

- Заключение

Что такое активы и пассивы

Активы — это имущество, которым обладает компания на отчетную дату. Используя это имущество, предприятие осуществляет свою деятельность и пытается получить прибыль (левая часть баланса).

Пассивы — это экономические средства, за счет которых формируются активы компании (правая часть баланса).

Разница между пассивами и активами

Чтобы объяснить разницу и установить правильную причинно-следственную связь, приведу небольшой пример.

Компания покупает станок для своей деятельности за 100 рублей. Теперь станок — имущество компании и отражается в левой части баланса с оценкой 100 рублей. При этом, чтобы купить оборудование, фирма взяла заем в размере 100 рублей. Это пассив, он отражается в соответствующем месте в правой стороне баланса.

Собственные акции — это актив или пассив?

Отвечая на этот вопрос, следует использовать следующую бухгалтерскую логику.

Выпуск акций или других ценных бумаг — это привлечение средств, за счет которых можно покупать имущество, участвующее в деятельности организации. Значит, это источник формирования средств, соответственно, собственные акции — пассив и отражаются как капитал компании в правой части баланса.

Взаимодействие активов и пассивов

Пассивы — источники, из которых формируется имущество компании. Поэтому в бухучете существует абсолютное правило, которое гласит, что «ПАССИВЫ = АКТИВЫ».

Приведу еще пару легких примеров.

У компании есть внесенные ее учредителями денежные средства, т.е. капитал (это пассив) в размере 100 рублей. Она покупает на них здание (актив) стоимостью 50 руб. При этом баланс будет выглядеть следующим образом: Пассивы = 100 руб. Активы = 50 руб. Здание и 50 руб. — это доступные денежные средства.

Далее компания приняла решение приобрести товары стоимостью 100 руб., но денег у нее не хватает, поэтому она взяла в кредит 50 руб. Баланс изменился: теперь в пассивах организации есть 100 руб. собственного капитала и 50 заемных средств.

В левой части баланса компании осталось здание, купленное на 50 руб., и появились товары на 100 руб. Свободных денежных средств у фирмы не осталось. Но баланс не изменился: 150 руб. = 150 руб.

Активы и пассивы в бухгалтерской отчетности

Все сведения о структуре фирмы содержатся в таком виде отчетности, как бухгалтерский баланс. Он заполняется не в свободной форме, а имеет определенные правила и структуру.

Активы включают в себя две формы:

- внеоборотные;

- оборотные.

Пассивы подразделяются на:

- собственный капитал;

- краткосрочные обязательства;

- долгосрочные обязательства.

Активы и пассивы по Кийосаки

Роберт Кийосаки — автор бестселлера «Богатый папа, бедный папа». Он предлагает свою систему градации имущественных элементов. Его книги разошлись многомиллионными тиражами, а лекции собирают (или собирали) огромное количество слушателей.

Поэтому часто люди натыкаются на эту информацию и начинают думать, что в бухучете и при чтении отчетности можно использовать предложенный им метод. Однако это не так.

Его правила определения не относятся к бухгалтерии, смысл их заключается в следующем:

- актив — это все, что приносит доход;

- пассив — это то, что требует вложений.

А главная мысль заключается в наращивании количества первых и сокращении числа вторых.

Виды

Ресурсы организации делятся на две большие группы: внеоборотные и оборотные. Главным образом при отнесении имущества к определенной группе выступают следующие факторы:

- Срок использования или реализации. Для внеоборотных активов срок использования в основном превышает 12 месяцев. Для оборотных ситуация противоположная и ограничивается сроком обращения в 12 месяцев.

- Ликвидность. Это показатель того, насколько быстро имущество можно превратить в деньги. Производственное здание обладает низкой ликвидностью и относится к внеоборотным средствам. Деньги обладают наивысшей ликвидностью и относятся строго к оборотным активам.

Пассивы подразделяются на три большие группы:

- Собственный капитал. Например, собственные средства, вложенные учредителями или деньги, привлеченные от выпуска акций и т.д.

- Долгосрочные обязательства. Срок погашения более 1 года.

- Краткосрочные. Срок погашения менее 1 года.

Что делать с активами и пассивами

По структуре баланса можно понять, каков размер компании, насколько она стабильна. Можно определить уровень закредитованности и прочие вещи, которые помогут оценить ее финансовое состояние.

Что такое чистые активы предприятия

Если говорить простыми словами, то ЧА (с англ. netassets) — это разница между общими активами и обязательствами компании. Иначе, это имущество, которое покрывается в рамках собственного капитала компании.

Тревожный звонок, если эта величина находится в отрицательной зоне. Тогда стоимость долгов превышает сумму всех активов.

ЧА и законодательство

По закону, если этот показатель снижается ниже определенного уровня, компания не имеет права выплачивать дивиденды за отчетный период.

Минимальный допустимый порог определяется как размер уставного капитала и резервного фонда. Привилегированные акции также учитываются как разница их номинала и ликвидационной стоимости.

Формула расчета

Формула расчета ЧА выглядит следующим образом:

Виды активов и что в них входит

Пора немного глубже взглянуть на структуру баланса.

Внеоборотные включают следующие подразделы по балансу:

- нематериальные активы;

- фин. вложения (более года);

- основные средства;

- отложенные налоговые обязательства.

Оборотные формируют следующие разделы:

- запасы;

- дебиторка;

- фин. вложения (менее года);

- деньги и эквиваленты.

Это неполный список, его еще могут дополнять некоторые статьи в зависимости от специфики деятельности компании, например «Результат исследований и разработок» и т.д.

Как формируется актив и пассив баланса

Здесь я обозначу тезисно главные соотношения при формировании баланса:

- Активы = Пассивы = (собственный капитал + обязательства).

- Активы – обязательства = собственный капитал.

Эти правила в бухгалтерской отчетности должны всегда соблюдаться.

Чистые активы предприятия: расчет и интерпретация

По сути, netassets показывает, во сколько реально можно оценить имущество, которым пользуется предприятие. В первую очередь это необходимо для анализа и выявления рисков банкротства компании.

Формула для расчета

ЧА рассчитываются по данным бухгалтерского баланса и включают в себя следующие показатели:

Пример расчета

Приведу расчет ЧА на примере реальной компании. Для этого я выбрал «Кузбасскую топливную компанию». Организация занимается добычей и реализацией энергетического угля. Отчетность взята по российским стандартам (РСБУ) за 2018 год и не включает в себя консолидированные данные по всей группе.

Компания не имеет доходов будущих периодов и задолженности учредителей. Поэтому расчет выглядит следующим образом:

40 029 277 тыс. руб. (сумма активов) – 16 679 715 тыс. руб. (долгосрочные обязательства) – 7 506 614 тыс. руб. (краткосрочные обязательства) = 15 842 948 тыс. руб.

Коды и строки бухгалтерского баланса

Расчет ЧА по строкам бухбаланса выглядит так:

(Активы, строка 1600) – (обязательства, строки 1400 и 1500) + (ДБП, строка 1530) – (задолженность учредителей, в составе строки 1170).

Диагностика эффективности бизнеса по методу чистых активов

Главное, на что нужно обращать внимание при анализе ЧА, — чтобы их величина не находилась в отрицательной зоне. Такая ситуация говорит о следующих тенденциях на предприятии:

- деятельность систематически приносит убытки;

- компания неспособна расплатиться по своим обязательствам.

В таком случае организации может грозить банкротство. Менеджеры фирмы должны отслеживать показатели netassets и стараться предпринимать действия, способствующие их повышению.

Оценка активов по балансу

Для оценки применяются разные аналитические коэффициенты или мультипликаторы, которые по-своему полезны и способны наглядно представить финансовую характеристику баланса компании. Далее я расскажу о некоторых из них.

Стоимость и средняя величина совокупных активов

Совокупный показатель объединяет стоимость внеоборотных и оборотных средств на определенную дату. Он указан под строкой 1600.

Средняя величина — сумма, рассчитанная как усредненный показатель между данными внутри одного периода. Как правило, это один год.

Т.е. (сумма на начало периода + сумма на конец) / 2.

Коэффициент реальных активов

Такому анализу подлежат активы, которые задействованы в производственном цикле. Это могут быть основные средства, продукция и т. д.

Коэффициент показывает, сколько в общей структуре имеется реальных активов (профильных). Поэтому принято считать, что нормальный показатель должен находиться выше 0,5 пункта. Это будет означать, что более половины их непосредственно задействовано в коммерческой деятельности фирмы.

Если коэффициент меньше, это означает, что большинство их непрофильные для организации и с этим могут быть связаны некоторые проблемы.

Коэффициент иммобилизации активов

Коэффициент показывает степень эффективности использования имущественных ресурсов компании. Считается он довольно просто. Для этого внеоборотные средства необходимо разделить на оборотные.

Считается, что чем ниже этот коэффициент, тем лучше финансовое состояние предприятия.

Коэффициент индекса постоянного баланса

Этот мультипликатор показывает, сколько внеоборотных средств покрывается за счет собственного капитала. Принято считать, что показатель должен быть ниже единицы, тогда финансовое состояние организации можно назвать стабильным.

При серьезном превышении этого лимита считается, что компания слишком закредитована и испытывает трудности с финансовым положением.

Заключение

Активы — это основа компании, то, куда она вложила деньги, чтобы впоследствии получать прибыль. Структура баланса — крайне важный аспект, без которого любой финансовый анализ будет неполным. Грамотный подход к оценке баланса организации, в свою очередь, может предоставить полный спектр информации о кредитоспособности и стабильности исследуемого бизнеса.

Надеюсь, было интересно, а главное, полезно. Обязательно подписывайтесь на новые статьи и делитесь ими в социальных сетях.

Ни одна хозяйственная деятельность предприятия не может вестись без активов. Это – необходимый, гибкий инструмент, грамотно оперируя которым, можно получить высокую прибыль.

Что такое активы организации?

Об активах простыми словами

Активы – совокупность всего имущества, имущественных прав, являющихся собственностью предприятия, прошедших соответствующую оценку и поставленных на баланс. Сюда относят средства производства и основные средства (ОС), дебиторскую задолженность и все то, что может составлять общую имущественную картину организации.

Актив отрицательным быть не может, поскольку это – реальные имеющиеся средства для ведения хозяйственной деятельности. Их можно сосчитать, измерить или взвесить, так как они имеют количественное обоснование.

Вопрос: Включается ли в налоговую базу по НДС при реализации предприятия стоимость активов, которые не облагаются НДС (п. 1 ст. 158 НК РФ)?

Посмотреть ответ

Самыми надежными активами считаются те, которые легко принимают денежную форму без серьезной потери своей стоимости. Поэтому данные активы носят название ликвидных:

- денежные средства,

- запасы готового продукта,

- краткосрочные инвестиции и другое.

Как рассчитать чистые активы?

Соответственно, неликвидными активами можно назвать то имущество, которое приобретает денежную форму с весьма существенной потерей текущей стоимости или может быть окуплено лишь через продолжительное время:

- средства производства,

- основные средства,

- просроченные задолженности дебиторов и прочее.

Используя активы, руководство предприятия может получать выгоду, контролировать ее, направлять в правильное русло с целью повышения уровня финансовых потоков.

Активы и пассивы в бухгалтерском учете

Бухучет основан на балансе активов и пассивов — частях бухгалтерского баланса, представленного таблицей с двумя вертикальными полями. С левой стороны размещены активные счета, отражающие все имеющиеся средства предприятия, их распределение. С правой – пассивные счета, объясняющие, из каких источников финансирования средства появились.

По сути, в разных частях таблицы представлены одинаковые данные, только разделенные на группы и прописанные в разных столбцах в силу их назначения. Поэтому сумма активов должна ровняться сумме пассивов, что является именно бухгалтерским балансом.

Общую сумму активов называют «валютой баланса» и применяют для оценки объемов хозяйственной деятельности фирмы.

Виды активов и их характеристики

В общепринятой форме бухгалтерского баланса активы классифицируют на две группы, оформленные в виде разделов таблицы баланса. Названия групп объясняют суть их функционала.

СПРАВКА. Полный перечень оборотных и внеоборотных активов описан в Приказе Минфина РФ от 06.07.1999 N 43н (ПБУ 4/99).

Оборотные активы

Также известны как текущие, которые обслуживают производственный процесс и расходуются в ходе операционного цикла. Обычно сроком их использования считают не более года, но в некоторых случаях может быть больше в зависимости от технологического процесса производства. К данной категории относят:

- НДС по приобретенным ТМЦ;

- финансовые краткосрочные вложения;

- задолженность по дебиторам;

- денежные активы;

- запасы готового продукта.

За год такие активы могут пройти несколько операционных циклов, генерируя непрерывный поток прибыли и формируя основную часть дохода предприятия. Свою стоимость они полностью переносят на готовый продукт, при этом обладают следующими положительными свойствами:

- высокая ликвидность;

- гибкость в управлении;

- приспособляемость к условиям рынка;

- легкость в преобразовании своих видов.

Недостатками можно считать:

- зависимость от инфляции;

- затраты на хранение некоторых видов активов;

- потеря активов из-за неправомерных действий со стороны персонала или контрагентов.

Внеоборотные активы

Так называют активы, способные приносить прибыль организации, не принимая участия в ее хозяйственных циклах. Они представляют собой некий костяк предприятия, важный для планирования и прогнозирования хозяйственной деятельности. Обычно, срок их использования составляет больше одного года, поэтому их называют долгосрочными. Сюда относят:

- результаты разработок и исследований;

- основные средства производства;

- долгосрочные инвестиции/вложения;

- нематериальные активы;

- просроченная дебиторская задолженность;

- незавершенное строительство.

Плюсами внеоборотных активов считаются:

- независимость от инфляции;

- способность приносить доход в неблагоприятных рыночных условиях;

- защищенность от потери.

Существенными минусами являются:

- неликвидность;

- подверженность износу;

- слабая гибкость в управлении.

Материальные и нематериальные активы

Понятие материальных активов используют для описания любого имущества предприятия, имеющего вещественный характер. К ним относят запасы ТМЦ, денежные средства, здания, землю, оборудование и многое другое.

У нематериальных активов (НМА) нет какой-либо осязаемой, физической формы, но они при этом обладают определенной денежной стоимостью. Их обычно используют для получения дополнительной прибыли, но права на них должны закрепляться документально. Общая стоимость НМА дает возможность адекватно рассмотреть финансовое состояние предприятия.

Все средства НМА можно поделить на категории, учет которых регулируется Приказом Минфина России от 27.12.2007 N153н (ред. от 16.05.2016):

- имущественные права;

- авторские права;

- право использования природных ресурсов;

- право использования коммерческих знаков и обозначений;

- деловая репутация;

- другие НМА.

ВАЖНО! Необходимо помнить, что под НМА признаются не результаты интеллектуального труда, а только права на них.

Чистые активы

Данное определение описывает показатель, характеризующий стоимость капитала предприятия, приобретенного только на собственные средства. Его расчет производится путем вычитания долговой суммы из общей суммы всех активов фирмы на основе показателей бухгалтерского баланса. Полученное значение даст общую картину о финансовом состоянии компании.

Амортизация нематериальных активов

Под амортизацией понимают постепенный перенос частей стоимости НМА на готовый продукт в ходе применения НМА в производственных процессах предприятия. Рассчитать амортизацию можно тремя методами:

- линейный – погашение равными частями на основе первоначальной стоимости НМА и коэффициента индексации.

- метод уменьшаемого остатка – определение годовой суммы списания на основе остатка стоимости активов на конец отчетного периода, а также нормы амортизации;

- списание стоимости пропорционально объему продукции – начисление производится на основе соотношения изначальной стоимости активов к объему конечного продукта за время их использования, с учетом количественного показателя готовой продукции за отчетный период.

СПРАВКА. Амортизация не начисляется на НМА, полученные безвозмездно или стоимость которых со временем становится выше либо не меняется.

Оценка стоимости активов

В ходе данной процедуры определяют стоимость средств организации – материальных/нематериальных активов. Применяется при разработке стратегий развития фирмы, ее купле-продаже или реорганизации, определении кредитоспособности и иных операциях.

Процедуре предшествует сбор сведений о предприятии и перспективах дальнейшего его развития, изучение отчетов по финансам, качественный анализ рынка. Для оценки применяют три метода:

- затратный – рассматривает стоимость активов в качестве понесенных издержек предприятия для поддержания нормальной деятельности.

- сравнительный – позволяет определять стоимость основных фондов путем сравнения аналогичных, представленных на рынке.

- доходный – определение стоимости доходных активов и перспектив их развития.

Стоимостная оценка должна проводиться максимально точно и качественно, для чего требуются опытные специалисты, способные предусмотреть каждый фактор, способный оказать влияние на стоимость активов.

Актив — это ресурс с экономической стоимостью, которым владеет или контролирует физическое лицо, корпорация или страна, ожидая, что он принесет прибыль в будущем. Активы отражаются в балансе компании и покупаются или создаются для увеличения стоимости фирмы или улучшения ее деятельности. Актив можно рассматривать как нечто, что в будущем может генерировать денежный поток, сокращать расходы или улучшать продажи, независимо от того, производственное ли это оборудование или патент.

Ключевые выводы

- Актив — это ресурс с экономической стоимостью, которым владеет или контролирует физическое лицо, корпорация или страна, ожидая, что он принесет прибыль в будущем.

- Активы отражаются в балансе компании и покупаются или создаются для увеличения стоимости фирмы или улучшения ее деятельности.

- Актив можно рассматривать как нечто, что в будущем может генерировать денежный поток, сокращать расходы или улучшать продажи, независимо от того, производственное ли это оборудование или патент.

Понимание активов

Актив представляет собой экономический ресурс для компании или доступ, которого нет у других лиц или фирм. Право или другой доступ имеет юридическую силу, что означает, что экономические ресурсы могут использоваться по усмотрению компании, а их использование может быть запрещено или ограничено владельцем.

Для наличия актива компания должна обладать правом на него на дату финансовой отчетности. Экономический ресурс — это нечто дефицитное и способное приносить экономическую выгоду за счет притока денежных средств или уменьшения оттока денежных средств.

Активы в широком смысле можно разделить на краткосрочные (или текущие) активы, основные средства, финансовые вложения и нематериальные активы.

Типы активов

Текущие активы

Оборотные активы — это краткосрочные экономические ресурсы, которые предполагается конвертировать в денежные средства в течение одного года. Текущие активы включают денежные средства и их эквиваленты, дебиторскую задолженность, товарно-материальные запасы и различные предоплаченные расходы.

Хотя денежные средства легко оценить, бухгалтеры периодически пересматривают возможность возмещения запасов и дебиторской задолженности. Если есть доказательства того, что дебиторская задолженность может быть безнадежной, она обесценится. Или, если запасы устареют, компании могут списать эти активы.

Активы отражаются в балансах компаний на основе концепции исторической стоимости, которая представляет собой первоначальную стоимость актива с поправкой на любые улучшения или старение.

Основные средства

Основные средства — это долгосрочные ресурсы, такие как заводы, оборудование и здания. Корректировка старения основных средств производится на основе периодических начислений, называемых амортизацией, которые могут отражать, а могут и не отражать потерю способности приносить доход для основных средств.

Общепринятые принципы бухгалтерского учета (GAAP) допускают амортизацию двумя широкими методами. Прямолинейный метод предполагает, что основное средство теряет свою стоимость пропорционально сроку его полезного использования, тогда как ускоренный метод предполагает, что актив теряет свою стоимость быстрее в первые годы использования.

Финансовые активы

Финансовые активы представляют собой вложения в активы и ценные бумаги других организаций. Финансовые активы включают акции, суверенные и корпоративные облигации, привилегированные акции и другие гибридные ценные бумаги. Финансовые активы оцениваются в зависимости от категории инвестиций и мотивов, стоящих за ними.

Нематериальные активы

Нематериальные активы — это экономические ресурсы, которые не имеют физического присутствия. Они включают патенты, товарные знаки, авторские права и репутацию. Учет нематериальных активов различается в зависимости от типа актива, и они могут амортизироваться или тестироваться на предмет обесценения каждый год.

Часто задаваемые вопросы

Как я узнаю, что что-то является активом?

Актив — это то, что обеспечивает текущую, будущую или потенциальную экономическую выгоду для физического или другого лица. Таким образом, актив — это то, что принадлежит вам или что-то, что вам причитается. Следовательно, 10-долларовая банкнота, настольный компьютер, стул или автомобиль — все это активы. Если кто-то должен вам деньги, эта ссуда также является активом, потому что вам должна эта сумма (даже если ссуда является обязательством для того, кто вас возвращает).

А как насчет нефизических активов?

Нематериальные активы приносят кому-то экономическую выгоду, но физически их нельзя трогать. Это важный класс активов, который включает такие вещи, как интеллектуальная собственность (например, патенты или товарные знаки), договорные обязательства, роялти и деловая репутация. Капитал бренда и репутация также являются примерами нефизических активов, которые могут быть весьма ценными. Финансовые активы, такие как акции или контракт с производными финансовыми инструментами, также являются нематериальными и представляют собой требование в отношении некоторого потока денежных средств или прироста капитала.

Труд — это актив?

Нет. Труд — это работа, выполняемая людьми, за которую им платят заработную плату или зарплату. Труд отличается от активов, которые считаются капиталом. Это фундаментальное различие между трудом и капиталом в качестве факторов производства в производственном процессе является краеугольным камнем капитализма.

Чем оборотные активы отличаются от основных (внеоборотных) активов?

Компании будут разделять свои активы по временному горизонту использования. Основные средства, также известные как внеоборотные активы, предназначены для долгосрочного использования (один год или дольше) и часто нелегко ликвидировать. В результате, в отличие от оборотных средств, основные средства подвергаются амортизация, который делит затраты компании на внеоборотные активы на их списание в течение срока их полезного использования.

Спасибо за внимание!

Скоро будет еще много интересных и познавательных статей.

Наверное, все, кто читает финансовые новости и интересуется инвестициями, встречали такие понятия, как активы и пассивы. Иногда может возникать некоторая путаница в понимании их значений. Разъясняем, что это такое

В этом тексте узнаете:

- Что такое активы

- Какие есть виды активов

- Что такое пассивы

- Какие есть виды пассивов

- Как активы и пассивы соотносятся в балансе

- Какая самая распространенная ошибка в понимании значений

Что такое активы

Активы — это все, чем может распоряжаться компания или частное лицо в своей деятельности.

Не совсем точно говорить, что активы — это имущество, находящееся в распоряжении компании. Кроме имущества, в состав активов включается задолженность других лиц перед компанией. Например, те деньги, которые должны заплатить компании покупатели за уже отправленную им продукцию или за уже оказанные им услуги. У компании этих денег на счетах пока еще нет, но они учитываются как часть активов и компания принимает их в расчет при финансовом планировании.

Это уточнение имеет особенно важное значение для банков, так как значительная доля их активов — это выданные кредиты. Часть из них остается в виде денег на счетах клиентов банка, но если клиент снимет наличные или переведет деньги в другой банк, то фактически этих средств в банке уже не будет. Однако они все равно станут учитываться в составе активов.

Виды активов

По материальному или функциональному характеру активы разделяются на:

- материальные;

- нематериальные;

- финансовые.

Материальные активы

Материальные активы — это активы, имеющие физическое воплощение. Например, здания, станки, оборудование, топливо, материалы, из которых делается продукция, товары на полках и тому подобное. Причем в таком разрезе не имеет особого значения, сколько служит актив — десятилетия, как оборудование шахты, или короткое время, как уголь, сжигаемый в печах металлургического завода.

Нематериальные активы

Нематериальные активы — это имеющие стоимость интеллектуальные невещественные объекты. Например, компьютерные программы, приложения, товарные знаки, лицензия на разработку месторождения, патенты на изобретения, авторские права и т. п.

Финансовые активы

Финансовые активы — это активы, представляющие собой либо непосредственно деньги, либо денежные обязательства в пользу компании —

ценные бумаги

, которыми владеет компания, выданные кредиты, дебиторская задолженность.

Такое разделение активов отражает их физическую форму, но, как ни странно, не является самым полезным для финансового управления компанией.

Гораздо важнее разделение по характеру использования активов в деятельности или по принципу оборачиваемости. Активы используются компаниями для извлечения денежного дохода. При использовании активы теряют свою стоимость, а потеря стоимости учитывается в затратах. При этом одни активы служат долго и теряют свою стоимость постепенно, а другие полностью используются и теряют всю свою стоимость в течение одного производственного цикла (оборота). Поэтому при классификации активов по принципу оборачиваемости их делят на:

- оборотные активы;

- внеоборотные активы.

Оборотные активы

Оборотные активы — это активы, которые в течение одного производственного цикла или оборота полностью теряют свою стоимость.

Из листов металла производится кузов автомобиля. Это можно сделать только однажды. Лист металла перестает быть заготовкой, и другого кузова из него уже не сделаешь. Этого листа больше не существует, и как лист металла он больше не имеет своей стоимости. Поэтому материалы, сырье, топливо относятся к оборотным активам. Также к оборотным активам относятся товары на полках магазинов, деньги на счетах и финансовые обязательства. При разной физической природе их можно израсходовать лишь однократно.

Внеоборотные активы

Внеоборотные активы — это активы, которые участвуют в производственном цикле или обороте многократно, теряя свою стоимость постепенно в течение длительного срока.

К внеоборотным активам относятся здания, оборудование, транспортные средства и т. п. Если товар на полке магазина — это оборотный актив, то сама полка и здание магазина — внеоборотный.

При этом внеоборотные активы далеко не обязательно должны быть осязаемыми и материальными. Большая часть нематериальных активов относится к внеоборотным. Лицензия на месторождение или товарный знак могут служить компании многие годы, вовсе не теряя своей стоимости и даже увеличивая ее либо теряя небольшими порциями.

Разделение активов на внеоборотные и оборотные очень важно для финансового планирования. Менеджеру компании необходимо представлять, покупку каких активов придется финансировать в ближайшее время и какие покупки потребуют более масштабной подготовки. Именно по критерию оборачиваемости активы обособляются в финансовой отчетности в разделы «внеоборотные» и «оборотные».

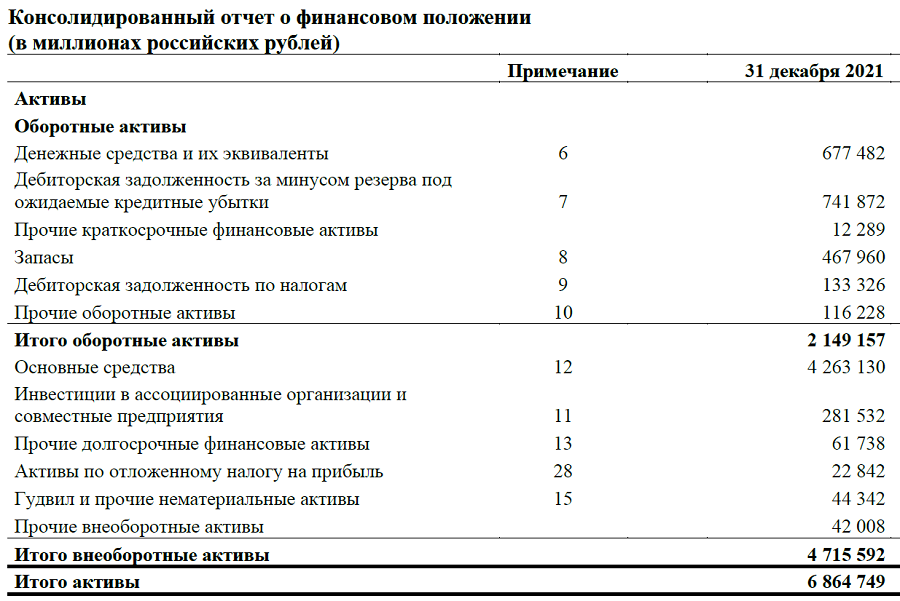

Отображение активов в балансе на примере отчетности ПАО «ЛУКОЙЛ»

Помимо прочего, классификация активов на оборотные и внеоборотные помогает в определении источников финансирования. А когда мы говорим об источниках финансирования, то имеем в виду пассивы.

Что такое пассивы

Пассивы — это все источники, за счет которых сформированы активы.

Важно отметить, что источники могут быть как собственными, так и привлеченными. Пассивы классифицируются в первую очередь именно по этому признаку.

Виды пассивов

Компания может покупать имущество и работать как за собственный счет, так и пользуясь привлеченными средствами. Поэтому в каждый отдельный момент времени пассивы представляют собой две основные группы:

- Собственный капитал;

- Обязательства.

Собственный капитал

Собственный капитал — это сумма средств, затраченных компанией на формирование активов за свой счет.

Собственный капитал складывается из уставного капитала (взносы учредителей или акционеров при формировании компании или дополнительной эмиссии акций), нераспределенной прибыли и различных фондов (фонды накопления, резервный фонд и т. п.).

Обязательства

Обязательства — это сумма средств, которые компания или предприниматель обязаны уплатить или погасить другим образом иным лицам. В состав обязательств включаются суммы займов и процентов по ним, начисленные налоги, сумма задолженности по зарплате, торговые или производственные обязательства.

Погашение обязательств может быть в денежной форме (выплата зарплаты, уплата налогов, возврат кредита) и в неденежной (например, за счет поставки товаров или оказания услуг).

Обязательства компании могут разделяться по нескольким принципам.

Например, по характеру или экономической сути. По такому принципу обязательства делятся на:

- финансовые;

- производственные (торговые).

Финансовые обязательства — это обязательства по займам и кредитам. Учет этих обязательств позволяет компании и инвесторам определять уровень долговой нагрузки и некоторые мультипликаторы (например, EV/EBITDA).

Производственные (торговые) — это обязательства, возникшие в процессе деятельности компании. К ним относятся текущая задолженность по зарплате, налоговые обязательства, кредиторская задолженность (обязательства перед поставщиками или клиентами при условии постоплаты и предоплаты соответственно).

Но наиболее важно разделение обязательств по срочности. Таким образом обязательства делятся на:

- долгосрочные;

- краткосрочные.

Долгосрочные обязательства — это обязательства, которые компания должна погасить в срок, превышающий один год.

Краткосрочные обязательства — это те, которые компания должна погасить в течение года.

Как долгосрочные, так и краткосрочные обязательства могут быть обязательствами по кредитам, по налогам, перед поставщиками, подрядчиками или клиентами. Главным критерием здесь служит срок погашения. Именно по принципу срочности погашения обязательства обособляются в балансе.

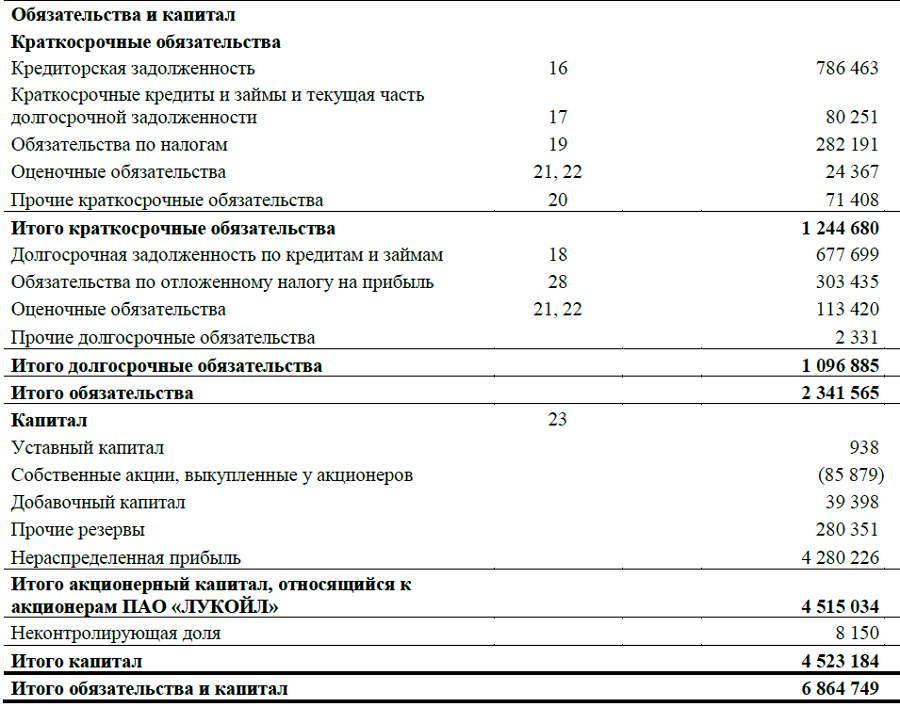

Отображение пассивов в балансе на примере отчетности ПАО «ЛУКОЙЛ»

Как активы и пассивы соотносятся в балансе

Равенство активов и пассивов

Один из главнейших в финансовой отчетности — отчет о финансовом состоянии, который также носит название «баланс». Этим выражается самое главное соотношение активов и пассивов — они равны. Иными словами, сумма всех активов равна сумме всех пассивов. В самом деле, все имущество компании обязательно имеет какие-то источники возникновения.

Собственный капитал. Валовые и чистые активы

Важно посмотреть на это главное соотношение под другим углом. А именно, из него следует, что собственные средства компании — это разница между денежной суммой имущества и суммой обязательств.

Стоимость активов = Сумма обязательств + Собственный капитал

или

Стоимость активов — Сумма обязательств = Собственный капитал

Мало того, что эта разница должна отражаться в итоге раздела баланса «Собственный капитал», она определяет и сумму чистых активов — долю стоимости имущества компании, приходящуюся на ее собственников. В то время как сумма всех активов отражает валовые активы компании.

Показатели ликвидности

Порядок, в котором располагаются активы и пассивы, в балансе не случаен.

Активы в балансе располагаются по мере нарастания или убывания

ликвидности

, а пассивы — по мере убывания или нарастания срочности исполнения. Причем порядок расположения активов и пассивов находится во взаимном соответствии.

Например, если в балансе сначала указан раздел оборотных активов, а затем внеоборотных, то в пассиве, как правило, сначала будут указаны краткосрочные обязательства, затем долгосрочные и лишь потом собственный капитал. Такое соответствующее расположение активов в балансе позволяет быстро оценивать возможность компании своевременно расплачиваться по своим обязательствам. Логика здесь легко объяснима — компания в первую очередь должна погасить краткосрочные обязательства, а сделать это она может, если имеет достаточное количество быстрореализуемых (ликвидных) активов. Поэтому если в пассивах сначала обозначены краткосрочные обязательства, то удобнее, чтобы в первую очередь были указаны и самые ликвидные активы.

При таком расположении удобнее вычислить коэффициенты ликвидности, с помощью которых количественно оценивается возможность компании своевременно расплачиваться по своим обязательствам. Например, коэффициент быстрой (срочной) ликвидности (quick ratio, QR) показывает возможность компании погашать краткосрочные обязательства за счет наиболее ликвидных активов.

QR = (ДС + КФВ + КДЗ)/КО, где

QR — коэффициент быстрой ликвидности;

ДС — денежные средства (активы);

КФВ — краткосрочные финансовые вложения (активы);

КДЗ — краткосрочная дебиторская задолженность (активы);

КО — краткосрочные обязательства (пассивы).

Другой коэффициент — коэффициент текущей ликвидности (current ratio, CR) — показывает, насколько компания может расплачиваться по текущим обязательствам за счет оборотных активов.

CR = ОА/КО, где

CR — коэффициент текущей ликвидности;

ОА — оборотные активы;

КО — краткосрочные обязательства (пассивы).

Чем больше значения коэффициентов, тем выше способность компании без затруднений оплачивать текущие счета.

Однако чрезмерно высокие значения показателей могут означать либо неэффективность использования активов, либо недостаточность использования заемных пассивов, которые позволили бы увеличить рентабельность собственного капитала.

Ошибки в понимании

Нередко можно встретить ошибочное или своеобразное понимание активов и пассивов. Чаще всего ошибочную трактовку дают люди, весьма далекие от финансов. Например, под активами понимается имущество, которое приносит доход, а под пассивами — имущество, на которое были потрачены деньги, но дохода не приносящее. В качестве иллюстрации подобной точки зрения можно встретить такой пример: квартира, которую сдают в аренду, — это актив, а купленная, но простаивающая квартира — это пассив. В качестве авторитета порой ссылаются на высказывание писателя и предпринимателя Роберта Кийосаки: «Активы — это то, что кладет деньги в ваш карман. Пассивы — это то, что вынимает деньги из вашего кармана».

В действительности, такое понимание, как и трактовка Кийосаки, ошибочно. В обоих случаях в примере квартира все равно является активом. В этих примерах просто показывается разная отдача от использования актива.

Кстати говоря, существуют специальные экономические показатели, с помощью которых оценивают эффективность использования активов. Например, коэффициент рентабельности активов ROA, который считается как отношение чистой прибыли к стоимости активов. Такие показатели численно помогают увидеть важность умения управлять активами.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене.

Подробнее

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Активы предприятия – что это такое, их разновидности

Свои активы есть у каждого предприятия, ими называется вся его собственность, то есть имущество. Активы могут быть материальными, не вещественными, а также денежными, из вид зависит от состояния, в котором они находятся. Давайте разберемся, что могут представлять собой разные виды активов.

Начнем с материальных, ими называется вся собственность организации, которая имеет вещественное воплощение. Это могут быть различные участки земли, а также возведенные на них здания, необходимое для производства оборудование, также сырье и материалы, из которых изготавливается продукция.

Нематериальными называются, например, патенты, зарегистрированные торговые марки, то есть все то, что было добыто умственным трудом. Стоит отметить, что сюда не относятся человеческие способности, которые работают на организацию, ведь их нельзя отделить от человека, поэтому они могут принадлежать только ему.

Денежные же активы, как понятно из названия, могут иметь свое воплощение в денежном эквиваленте, ими могут выступать разного рода бумаги, несущие ценность, а также средства в наличной форме, хранящиеся в различных валютах, а также резервы денег, которые обязательно должны быть у каждой организации.

Все активы, которые имеют какую-то полезность в производстве также делятся еще на два типа. Первые из них — внеоборотные активы, их главной отличительной особенностью является то, что они являются долгосрочными.

Это могут быть различные вклады организации, а также какие-либо материальные активы, относящиеся непосредственно к производству, но при этом с каждым циклом не иссякают и остаются в своем материальном состоянии.

Помимо этого, сюда относятся почти все нематериальные активы, то есть различные документы, удостоверяющие авторство, бренды, а также базы данных, но только те, на которые организация имеет бессрочное право обладания.

Второй вид это те активы, которые принимают непосредственное участие в производстве и постоянно используются, они называются оборотными. Оборотные активы расходуются до конца во время производства, они могут принимать участие в стольких циклах производства, на сколько их хватит, но максимальным сроком их использования может быть всего лишь один год.

Иными словами, такие активы используются непосредственно в производстве, и только до того момента, пока не кончатся. На основе этих активов производится анализ организации, который может решить ее судьбу.

Дело в том, что для каждого типа организации законом установлена минимальная сумма капитала, который называется уставным, и если сумма чистых активов в денежном эквиваленте меньше, чем сумма минимально возможного уставного капитала, то организация должна выйти на стадию ликвидации.

Вполне логично, что если актив, который обязательно должен использоваться в производстве имеет свойство заканчиваться, значит, организация должна его каким-то образом пополнять.

Пополнение активов может происходить двумя способами, от этих способов также зависит название активов, они могут быть чистыми и валовыми. Валовые активы могут приобретаться на деньги, взятые у кредитных организаций, а также на деньги самой организации. Чистые активы приобретаются исключительно из денежных средств, которые имеются в собственности у организации.

В итоге чистым активом называют ту сумму в денежном эквиваленте, которая получится, если полностью продать всю собственность, которая имеется у предприятия. Порядок расчета чистого актива организации установлен в законодательном порядке, для организаций это важно, ведь с таким вычислением они сталкиваются каждый год, таким образом выясняется потенциал каждый организации.

Другими словами, в сумму таких активов входит все имущество любого типа, которое принадлежит организации, но только если это имущество не обременено долгом.

Стоит также сказать и о непрофильных активах, они есть далеко не у каждой организации. Этот вид актива может быть в собственности у организации, но непосредственно к ее виду деятельности они не относятся и производству не приносят непосредственной пользы.

Примером таких активов может быть какая-либо организация, занимающаяся, например, добычей и реализацией нефти, у которой есть свой дом отдыха. Такие активы всегда несут убытки для организации, поэтому позволить себе их иметь могут только компании-гиганты.

Говоря об активах нельзя не рассказать о ликвидности, то есть обращаемости в деньги. Самыми ликвидными считаются те активы, которые могут принести организации максимальное количество прибыли за минимальные сроки, наиболее ликвидным типом считаются денежные активы.

Долгосрочные, то есть внеоборотные активы, никогда не становятся самыми ликвидными, ведь они используются в производстве бесконечно большое количество раз. Ликвидность любого актива вычисляется путем сравнения с другими активами, которые имеются у организации.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.