Активы предприятия – это его имущественный комплекс, который позволяет осуществлять производственную деятельность и получать прибыль. О том, что такое активы, их структура и состав, мы расскажем в статье. Вы также узнаете о финансовом анализе активов, методах управления и оптимизации их структуры и способах оценки эффективности использования.

Активы предприятия: понятие, принцип управления

Активы компании представляют собой имущественные ресурсы, которыми она владеет на праве собственности и использует в производственной деятельности, для извлечения прибыли и развития бизнеса. Они могут не иметь вещественной формы, быть представлены в виде денежных средств на расчетном счете или в виде какого-либо предмета.

Важно! Начиная с января 2022 года, у компаний появляется ППА – право пользования активом. Это активы, которые компания взяла в аренду и использует для извлечения прибыли. Они не принадлежат компании на праве собственности, однако приносят ей доход.

Управление активами актуально для любой компании. Поэтому осуществляется на постоянной основе.

При этом, активы должны отвечать следующим требованиям:

- Участвовать прямо или косвенно в основной деятельности компании и приносить прибыль (доход).

- Иметь стоимостную оценку.

- Принадлежать компании на праве собственности (в случае активов в аренде – на праве пользования).

- Компания может осуществлять контроль и управление активами.

Кто управляет?

Крупные компании, имеющие сеть филиалов и представительств, как правило, управляют активами через специально созданное структурное подразделение.

Средний и малый бизнес не имеет производственных мощностей, чтобы организовать отдельный орган по управлению активами. Для них приемлемо возлагать функции управления на бухгалтерию, которая, в свою очередь, может распределять контроль над определенными видами активов на другие подразделения.

Состав и структура активов

Ресурсы компании различны: их отличает форма, сфера применения, оборачиваемость, а также источники их поступления и формирования стоимости. Выделяют несколько классификаций активов с точки зрения их значимости для компании.

Активы в бухгалтерском учете

Данная классификация подразумевает распределение активов на две группы по тому как они отражаются в бухгалтерском балансе – на оборотные и внеоборотные. Оборотные не используются в производстве более одного года либо одного операционного цикла, если он превышает календарный год. В ходе одного цикла они перерабатываются полностью. Считаются наиболее ликвидными и представлены в виде материалов, запасов. Сюда же относятся денежные средства.

Внеоборотные – используются длительный период, перенося свою стоимость на себестоимость продукции частями, постепенно. Это – основные средства в виде зданий, оборудования, транспорта, нематериальные активы.

Форма актива

Следующая классификация подразумевает разделение на группы по форме.

Вещественные активы имеют материальную форму, их можно потрогать, измерить. Например, произведенная готовая продукция, офисное или складское помещение.

Невещественные активы представлены в виде результатов интеллектуального труда, иных разработок, компьютерных программ, логотипов и т.д.

Финансовые активы – это денежные средства и их эквиваленты, которые фактически являются средством оплаты.

Принцип ликвидности

В экономике принято разделять активы компании на 4 группы по степени ликвидности.

Абсолютно ликвидные – деньги на расчетных и валютных счетах, наличные в кассе. В первую очередь выступают средством расчета с контрагентами.

Высоколиквидные – те, которые переводятся в денежные средства без потери их рыночной стоимости и в максимально-короткие сроки – до 1 месяца. Например, краткосрочные финансовые вложения, краткосрочная дебиторская задолженность.

Ликвидные – со сроком обращения до 6 месяцев. Их можно достаточно быстро обналичить для того, чтобы иметь возможность погашать свои обязательства, однако существует риск потери их стоимости (обесценения).

Неликвидные (или низколиквидные) активы – имеют длительный срок продажи. Представлены основными средствами и нематериальными активами компании.

Цели и задачи управления активами

Управление активами представляет систему методов и принципов управления имуществом компании, а также сам процесс принятия управленческих решений в отношении таких активов.

Главная (стратегическая) цель – увеличить величину активов предприятия, повысить стоимость бизнеса в целом. Для этого необходимо воплотить в жизнь ряд целей второго уровня:

- Соблюдение баланса активов по степени ликвидности. Достаточный уровень платежеспособности достигается путем сочетания в составе различных по ликвидности активов. К примеру, наличие большого объема высоколиквидных активов (денежных средства в кассе) не приносит дополнительной прибыли, они также теряют в стоимости под действием инфляции. Однако, они обеспечивают высокий уровень платежеспособности компании.

- Обеспечение рентабельности. Использование активов в наиболее эффективных и доходных направлениях деятельности повышает их рентабельность. Если вид деятельности не приносит дохода, либо его уровень недостаточно высок, необходимо принять меры по улучшению ситуации, либо ликвидировать его. Активы нужно использовать там, где они приносят выгоду компании. Если использовать их в убыточной деятельности, их рентабельность будет низкая.

- Обеспечение необходимости и достаточности активов для осуществления производственной деятельности. Для функционирования компании нужны цех, оборудование, сырье и материалы, а также денежные средства для оплаты первоочередных расходов. Недостаток имущества и средств не позволяет вести производство в запланированных объемах. Если собственного капитала не хватает, стоит задуматься о поиске и привлечении дополнительных, заемных источников капитала для формирования активов.

- Оптимизация использования активов. Речь идет о работе в трех направлениях:

- обеспечение производственного цикла за счет управления потоками активов;

- обеспечение необходимого количества активов для обеспечения непрерывной деятельности. Простои в производстве означают убытки и недополученные доходы;

- минимизация брака и потерь сырья и отходов по результатам и в ходе производства.

Управление и оптимизация структуры активов предприятия

Оптимизировать структуру активов необходимо – при определении оптимального соотношения различных их видов дается оценка ликвидности предприятия, определяются пути ее повышения и улучшения хозяйственной деятельности.

Сам процесс занимает три этапа:

- Анализируется состав внеоборотных активов. Определяется часть активных, наиболее используемых в операционной деятельности активов, и пассивных (вспомогательных) активов.

- Рассчитывается оптимальное соотношение активных и пассивных внеоборотных активов. На данном этапе неверно полагать, что пассивные внеоборотные активы необходимо минимизировать. В их состав входят здания, сооружения, оборудование дорогостоящее – без них не возможен эффективный и бесперебойный производственный цикл.

- Оптимизация оборотных активов. Также соблюдаем баланс между высоколиквидными денежными средствами, дебиторской задолженностью и наличием сырья и материалов на складах. Необходимо учитывать особенности основного вида экономической деятельности, факторы производственного цикла, а также ликвидность различных видов оборотных активов.

Принципы управления и оптимизации активами

Чтобы правильно организовать процесс управления активами и их оптимизации, нужно учесть следующие факторы:

- Совокупность активов компании формируется с учетом ее стратегии развития, возможных перспектив, экономических особенностей рынка, а также регионального сегмента. Важно! Отсутствие противоречий с целями создания самой организации. Например, налоговикам может показаться странным, что большую долю активов компании металлургического сектора составляют краткосрочные финансовые вложения при отсутствии объектов основных средств.

- Совокупность активов формируется таким образом, чтобы обеспечить производство готовой продукции, при этом учитывается соответствие структуре предприятия. В ходе деятельности состав активов должен претерпевать некоторые изменения, подстраиваясь под ассортимент выпускаемой продукции. Например, если кондитерская компания начала выпечку чизкейков, необходимо приобрести печь и морозильную камеру для хранения продуктов.

- Разумный выбор активов. Приобретать активы необходимо с учетом максимально возможной выгоды от их использования. Низкая стоимость оборудования у поставщика может свидетельствовать о плохом качестве, маленьком сроке использования, быстром устаревании. Слишком дорогое оборудование в большинстве случаев подразумевает необдуманные траты на их приобретение без возможности существенно увеличить прибыль от использования такого актива. Баланс цены и ожидаемых выгод – вот главный принцип выбора актива к приобретению.

- Баланс в составе активов, исходя из ликвидности. Стоит отметить, что соблюсти данный принцип бывает сложно – нужно проанализировать имеющееся имущество, составить перечень активов, которые должны в перспективе обеспечить достижение ключевых показателей деятельности. И стремиться привести фактическое наличие активов к запланированному. В составе активов любой компании должны быть как высоколиквидные активы (деньги на счетах), чтобы своевременно рассчитываться по своим обязательствам, так и низколиквидные активы (например, основные средства в виде зданий, оборудования), которые обеспечивают производственный цикл. А вот в каких пропорциях – это задача для руководителя.

- Взаимозаменяемость. Формировать совокупность активов необходимо с учетом их возможной взаимозаменяемости. Например, один станок вышел из строя. В наличии всегда должны быть запасные части для ремонта либо оборудование, способное взять на себя функции станка в ремонте. Только так можно обеспечить непрерывность производства. Активы не взаимозаменяемы? Тогда существует рис простоя, особенно, если у компании только активы, которые используются длительное время или же нет обновления.

Оценка эффективности управления активами на предприятии

Оценить эффективность использования имеющихся у компании активов можно по трем направлениям.

Горизонтальный анализ. Оценивается изменение величины активов в динамике за несколько периодов, темпы роста стоимости активов по видам. Источником данных служат регистры бухгалтерского учета по счетам. Анализ позволяет выявить направления и причину изменения величины активов. Результаты используются для прогнозирования дальнейших изменений и при стратегическом планировании ключевых показателей.

Вертикальный анализ. Анализируется структура активов с целью расчета удельного веса каждого вида во всей совокупности. Осуществляется по предприятию в целом, по структурным подразделениям.

Результаты вертикального анализа используются для:·

- оценки эффективности использования активов исходя из видов деятельности;

- оценки эффективности использования активов по предприятию, и обособленно по подразделениям;

- анализа оборачиваемости активов, а также определения ключевых показателей эффективности деятельности.

Сравнительный анализ. Используется для сравнения данных по компании со среднеотраслевыми значениями, а также со значениями по отрасли. Результаты дают представление о конкурентоспособности компании и выявляют резервы для увеличения групп необходимых активов.

Экономические коэффициенты. На основе данных о составе и стоимости активов компании рассчитываются финансовые показатели. Например: коэффициенты рентабельности активов, коэффициенты оборачиваемости. За счет этого достигается понимание о платежеспособности компании и прибыльности деятельности.

Для оценки эффективности управления активами экономисты используют показатели оборачиваемости активов. Они выступают индикаторами деловой активности предприятия. Исходными данными для расчета служат сведения о выручке организации за период, а также о среднегодовой величине активов компании в целом либо же по отдельным видам. Сведения о выручке берутся из отчета о финансовых результатах, о величине активов – из бухгалтерского баланса. Нормативные значения, как правило отсутствуют, поскольку зависят от отраслевых особенностей производства.

О прибыльности компании принято судить по показателям рентабельности. В общем, рентабельность активов рассчитывают, как отношение чистой прибыли к среднегодовой величине активов в целом, либо по отдельным видам. Результаты показывают, какую прибыль приносит каждый вложенный рубль в активы компании.

Что такие чистый актив

Чистые активы — это активы, которые остались бы после погашения всех обязательств, то есть собственные средства организации.

Величина чистых активов интересует и инвесторов, и потенциальных кредиторов, и заемщиков, и государственные органы, и самих собственников, а также суды для определения действительной доли. В обществах с ограниченной ответственностью чистые активы показывают реальную стоимость доли каждого из участников.

Что такое актив

Активы (от лат. activus – действенный) – совокупность имущества и денежных средств, принадлежащих предприятию, фирме, компании (здания, сооружения, машины и оборудование, материальные запасы, банковские вклады, ценные бумаги, патенты, авторские права, в которые вложены средства владельцев, собственность, имеющая денежную оценку).

Представляют собой хозяйственные средства, имеющиеся в распоряжении предприятий в любой форме. Они находятся под управлением компании и получены в результате предыдущих событий ее экономической жизни.

В широком смысле слова – это любые ценности, обладающие денежной стоимостью.

Активы принято делить на материальные (осязаемые) и нематериальные (неосязаемые), к последним относятся интеллектуальный продукт, патенты, долговые обязательства других предприятий, особые права на использование ресурсов.

Признаки Предстоящими экономическими выгодами называют потенциальную возможность средств, имеющихся в распоряжении фирмы, косвенно либо прямо обеспечивать приток денег.

Существует ряд признаков, по которым ресурсы выступают как активы организаций, а именно:

- Использования обособленно либо в комплексе с иными средствами в процессе создания продукции на продажу, предоставления услуг, выполнения работ.

- Обмена на другие ресурсы.

- Использования для погашения задолженностей.

- Распределения между участниками хозяйствующего общества.

Что входит в активы

Термин «актив» широко используется при ведении бухгалтерского учета и составлении бухгалтерской отчетности. Так, в форме бухгалтерского баланса (приказ Минфина от 02.07.2010 года № 66н) информация о финансовом положении организации на отчетную дату сгруппирована в 2 блока: актив и пассив. Поэтому с точки зрения бухгалтерского учета и составления отчетности ответить на вопрос, что является активом, поможет форма бухгалтерского баланса.

Что это за активы

- нематериальные активы;

- основные средства;

- запасы;

- дебиторская задолженность;

- финансовые вложения;

- денежные средства и т.д.

Денежные средства и финансовые вложения представляют собой финансовые активы.

Важно учитывать, критерии признания активов, а также характеристика активов для целей учета и отчетности определяются конкретными нормативными актами по бухгалтерскому учету.

В анализе фхд предприятия, в том числе для привлечения финансирования, особое значение имеют текущие и ликвидные активы.

Как производится расчет чистых активов

Стоимость чистых активов определяется как разность между величиной принимаемых к расчету активов организации и величиной принимаемых к расчету ее обязательств.

К расчету активов не принимаем:

- дебиторскую задолженность учредителей (участников, акционеров, собственников, членов) по взносам (вкладам) в уставный капитал (уставный фонд, паевой фонд, складочный капитал), по оплате акций.

- обязательств не принимаем доходы будущих периодов, признанных организацией в связи с получением государственной помощи, а также в связи с безвозмездным получением имущества.

Стоимость чистых активов по окончании двух финансовых лет подряд не может быть меньше УК (п. 4 статьи 30 ФЗ №14-ФЗ, п. 6 статьи 35 ФЗ №208-ФЗ).

Какой баланс использовать

Расчет осуществляется по балансу при условии:

- Согласно п. 10 приказу Минфина РФ №63н от 28.06.2010 года, в случае исправления существенной ошибки предшествующего года, выявленной после утверждения бухгалтерской отчетности, утверждённая бухгалтерская отчётность за прошедший отчетный период не подлежит пересмотру, замене и повторному представлению пользователям бухгалтерской отчетности.

- 29 января 2018 года Верховный суд принял решение №АКПИ17-1010, которым признал недействующим п. 48 ПБУ 4/99 и п. 29 Положения о ведении бухгалтерского учета и бухгалтерской отчетности в РФ. Поэтому требований составлять промежуточный — квартальный баланс не требуется, в том числе для расчетов.

Расчет стоимости чистых активов

Чистые активы ООО и акционерного общества считайте одинаково (п. п. 1, 4 — 6 Порядка определения стоимости чистых активов).

Расчет действительной доли

Расчет действительной доли осуществлен по формуле указанной в п. 2 ст. 14 Закона №14-ФЗ «Об ООО», а именно

- Действительная стоимость доли = чистые активы * Доля участника в уставном капитале

Расчет чистых активов осуществлен в соответствии с Приказом Министерства Финансов №48н от 28 августа 2014 года.

Формула расчета

ЧА = Активы к расчету — Пассивы к расчету

Используя положения Порядка, а также структуру бухгалтерского баланса, получим следующую развернутую формулу:

ЧА = (Раздел I + Раздел II — Задолженность УК) — (Раздел IV + Раздел V — Доходы БП )= =Раздел III-Задолженность УК+Доходы БП,

где ЧА — стоимость чистых активов;

Раздел I* — итог по разд. I (внеоборотные активы);

Раздел II — итог по разд. II (оборотные активы);

Раздел III – итог по разд. III (капитал и резервы);

Раздел IV — итог по разд. IV (долгосрочные обязательства);

Раздел V — итог по разд. V (краткосрочные обязательства);

Задолженность УК — задолженность учредителей по взносам в уставный капитал;

Доходы БП — доходы будущих периодов (кредитовое сальдо счета 98 «Доходы будущих периодов, субсчета «Безвозмедные поступления», «Государственная Помощь»).

(*имеются в виду разделы бухгалтерского баланса).

АО должны оценивать размер чистых активов ежеквартально по окончании каждого квартала, а также по итогам года. ООО могут производить оценку только по окончании календарного года.

Примечание

- Что такое текущие активы

- Что такое финансовые активы

- Что такое ликвидные активы

Увидели опечатку? Выделите фрагмент и нажмите Ctrl+Enter

Подпишитесь на соцсети

Публикуем обзор статьи, как только она выходит. Отдельно информируем о важных изменениях закона.

Наверное, все, кто читает финансовые новости и интересуется инвестициями, встречали такие понятия, как активы и пассивы. Иногда может возникать некоторая путаница в понимании их значений. Разъясняем, что это такое

В этом тексте узнаете:

- Что такое активы

- Какие есть виды активов

- Что такое пассивы

- Какие есть виды пассивов

- Как активы и пассивы соотносятся в балансе

- Какая самая распространенная ошибка в понимании значений

Что такое активы

Активы — это все, чем может распоряжаться компания или частное лицо в своей деятельности.

Не совсем точно говорить, что активы — это имущество, находящееся в распоряжении компании. Кроме имущества, в состав активов включается задолженность других лиц перед компанией. Например, те деньги, которые должны заплатить компании покупатели за уже отправленную им продукцию или за уже оказанные им услуги. У компании этих денег на счетах пока еще нет, но они учитываются как часть активов и компания принимает их в расчет при финансовом планировании.

Это уточнение имеет особенно важное значение для банков, так как значительная доля их активов — это выданные кредиты. Часть из них остается в виде денег на счетах клиентов банка, но если клиент снимет наличные или переведет деньги в другой банк, то фактически этих средств в банке уже не будет. Однако они все равно станут учитываться в составе активов.

Виды активов

По материальному или функциональному характеру активы разделяются на:

- материальные;

- нематериальные;

- финансовые.

Материальные активы

Материальные активы — это активы, имеющие физическое воплощение. Например, здания, станки, оборудование, топливо, материалы, из которых делается продукция, товары на полках и тому подобное. Причем в таком разрезе не имеет особого значения, сколько служит актив — десятилетия, как оборудование шахты, или короткое время, как уголь, сжигаемый в печах металлургического завода.

Нематериальные активы

Нематериальные активы — это имеющие стоимость интеллектуальные невещественные объекты. Например, компьютерные программы, приложения, товарные знаки, лицензия на разработку месторождения, патенты на изобретения, авторские права и т. п.

Финансовые активы

Финансовые активы — это активы, представляющие собой либо непосредственно деньги, либо денежные обязательства в пользу компании —

ценные бумаги

, которыми владеет компания, выданные кредиты, дебиторская задолженность.

Такое разделение активов отражает их физическую форму, но, как ни странно, не является самым полезным для финансового управления компанией.

Гораздо важнее разделение по характеру использования активов в деятельности или по принципу оборачиваемости. Активы используются компаниями для извлечения денежного дохода. При использовании активы теряют свою стоимость, а потеря стоимости учитывается в затратах. При этом одни активы служат долго и теряют свою стоимость постепенно, а другие полностью используются и теряют всю свою стоимость в течение одного производственного цикла (оборота). Поэтому при классификации активов по принципу оборачиваемости их делят на:

- оборотные активы;

- внеоборотные активы.

Оборотные активы

Оборотные активы — это активы, которые в течение одного производственного цикла или оборота полностью теряют свою стоимость.

Из листов металла производится кузов автомобиля. Это можно сделать только однажды. Лист металла перестает быть заготовкой, и другого кузова из него уже не сделаешь. Этого листа больше не существует, и как лист металла он больше не имеет своей стоимости. Поэтому материалы, сырье, топливо относятся к оборотным активам. Также к оборотным активам относятся товары на полках магазинов, деньги на счетах и финансовые обязательства. При разной физической природе их можно израсходовать лишь однократно.

Внеоборотные активы

Внеоборотные активы — это активы, которые участвуют в производственном цикле или обороте многократно, теряя свою стоимость постепенно в течение длительного срока.

К внеоборотным активам относятся здания, оборудование, транспортные средства и т. п. Если товар на полке магазина — это оборотный актив, то сама полка и здание магазина — внеоборотный.

При этом внеоборотные активы далеко не обязательно должны быть осязаемыми и материальными. Большая часть нематериальных активов относится к внеоборотным. Лицензия на месторождение или товарный знак могут служить компании многие годы, вовсе не теряя своей стоимости и даже увеличивая ее либо теряя небольшими порциями.

Разделение активов на внеоборотные и оборотные очень важно для финансового планирования. Менеджеру компании необходимо представлять, покупку каких активов придется финансировать в ближайшее время и какие покупки потребуют более масштабной подготовки. Именно по критерию оборачиваемости активы обособляются в финансовой отчетности в разделы «внеоборотные» и «оборотные».

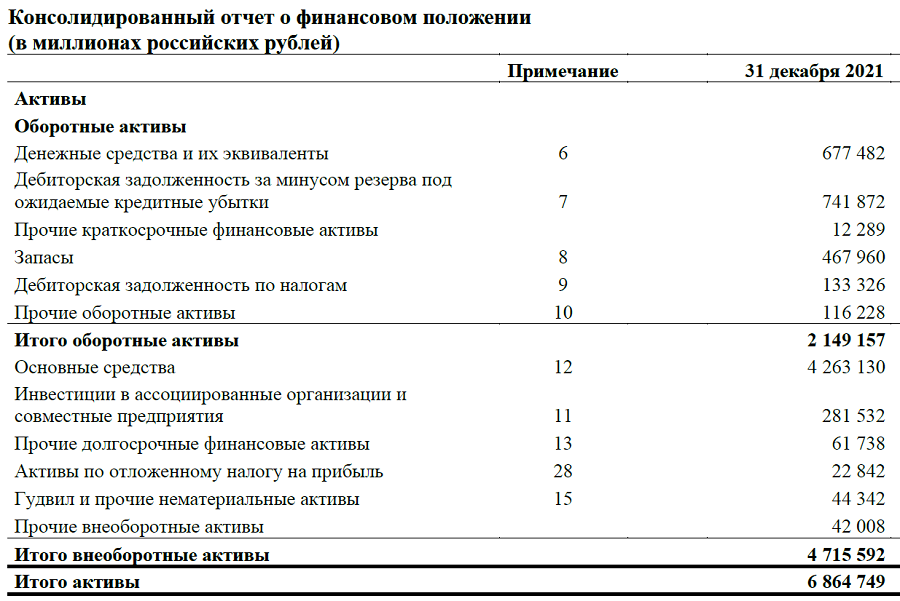

Отображение активов в балансе на примере отчетности ПАО «ЛУКОЙЛ»

Помимо прочего, классификация активов на оборотные и внеоборотные помогает в определении источников финансирования. А когда мы говорим об источниках финансирования, то имеем в виду пассивы.

Что такое пассивы

Пассивы — это все источники, за счет которых сформированы активы.

Важно отметить, что источники могут быть как собственными, так и привлеченными. Пассивы классифицируются в первую очередь именно по этому признаку.

Виды пассивов

Компания может покупать имущество и работать как за собственный счет, так и пользуясь привлеченными средствами. Поэтому в каждый отдельный момент времени пассивы представляют собой две основные группы:

- Собственный капитал;

- Обязательства.

Собственный капитал

Собственный капитал — это сумма средств, затраченных компанией на формирование активов за свой счет.

Собственный капитал складывается из уставного капитала (взносы учредителей или акционеров при формировании компании или дополнительной эмиссии акций), нераспределенной прибыли и различных фондов (фонды накопления, резервный фонд и т. п.).

Обязательства

Обязательства — это сумма средств, которые компания или предприниматель обязаны уплатить или погасить другим образом иным лицам. В состав обязательств включаются суммы займов и процентов по ним, начисленные налоги, сумма задолженности по зарплате, торговые или производственные обязательства.

Погашение обязательств может быть в денежной форме (выплата зарплаты, уплата налогов, возврат кредита) и в неденежной (например, за счет поставки товаров или оказания услуг).

Обязательства компании могут разделяться по нескольким принципам.

Например, по характеру или экономической сути. По такому принципу обязательства делятся на:

- финансовые;

- производственные (торговые).

Финансовые обязательства — это обязательства по займам и кредитам. Учет этих обязательств позволяет компании и инвесторам определять уровень долговой нагрузки и некоторые мультипликаторы (например, EV/EBITDA).

Производственные (торговые) — это обязательства, возникшие в процессе деятельности компании. К ним относятся текущая задолженность по зарплате, налоговые обязательства, кредиторская задолженность (обязательства перед поставщиками или клиентами при условии постоплаты и предоплаты соответственно).

Но наиболее важно разделение обязательств по срочности. Таким образом обязательства делятся на:

- долгосрочные;

- краткосрочные.

Долгосрочные обязательства — это обязательства, которые компания должна погасить в срок, превышающий один год.

Краткосрочные обязательства — это те, которые компания должна погасить в течение года.

Как долгосрочные, так и краткосрочные обязательства могут быть обязательствами по кредитам, по налогам, перед поставщиками, подрядчиками или клиентами. Главным критерием здесь служит срок погашения. Именно по принципу срочности погашения обязательства обособляются в балансе.

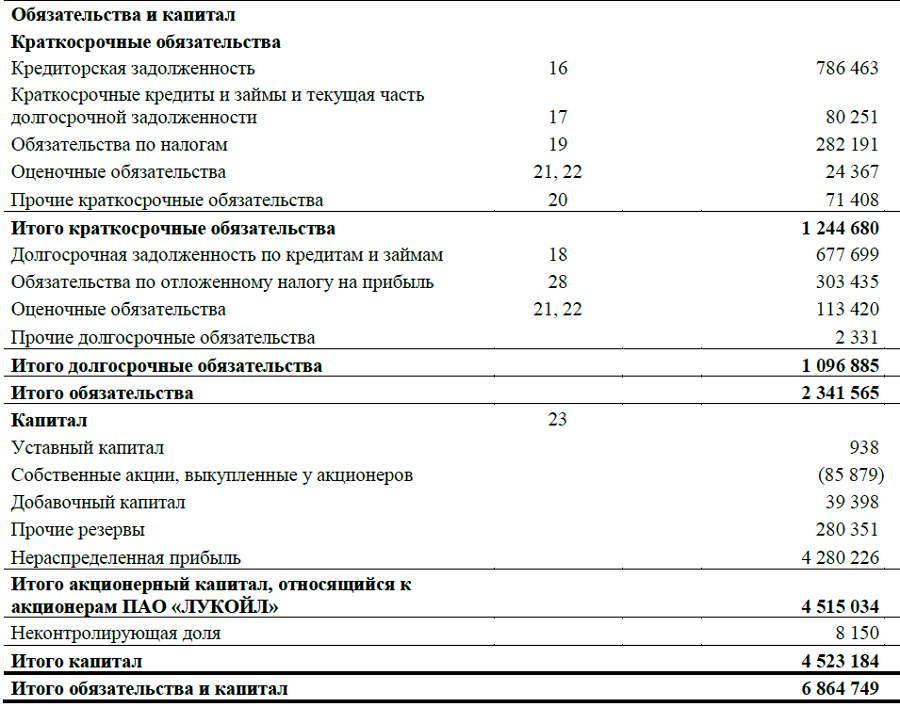

Отображение пассивов в балансе на примере отчетности ПАО «ЛУКОЙЛ»

Как активы и пассивы соотносятся в балансе

Равенство активов и пассивов

Один из главнейших в финансовой отчетности — отчет о финансовом состоянии, который также носит название «баланс». Этим выражается самое главное соотношение активов и пассивов — они равны. Иными словами, сумма всех активов равна сумме всех пассивов. В самом деле, все имущество компании обязательно имеет какие-то источники возникновения.

Собственный капитал. Валовые и чистые активы

Важно посмотреть на это главное соотношение под другим углом. А именно, из него следует, что собственные средства компании — это разница между денежной суммой имущества и суммой обязательств.

Стоимость активов = Сумма обязательств + Собственный капитал

или

Стоимость активов — Сумма обязательств = Собственный капитал

Мало того, что эта разница должна отражаться в итоге раздела баланса «Собственный капитал», она определяет и сумму чистых активов — долю стоимости имущества компании, приходящуюся на ее собственников. В то время как сумма всех активов отражает валовые активы компании.

Показатели ликвидности

Порядок, в котором располагаются активы и пассивы, в балансе не случаен.

Активы в балансе располагаются по мере нарастания или убывания

ликвидности

, а пассивы — по мере убывания или нарастания срочности исполнения. Причем порядок расположения активов и пассивов находится во взаимном соответствии.

Например, если в балансе сначала указан раздел оборотных активов, а затем внеоборотных, то в пассиве, как правило, сначала будут указаны краткосрочные обязательства, затем долгосрочные и лишь потом собственный капитал. Такое соответствующее расположение активов в балансе позволяет быстро оценивать возможность компании своевременно расплачиваться по своим обязательствам. Логика здесь легко объяснима — компания в первую очередь должна погасить краткосрочные обязательства, а сделать это она может, если имеет достаточное количество быстрореализуемых (ликвидных) активов. Поэтому если в пассивах сначала обозначены краткосрочные обязательства, то удобнее, чтобы в первую очередь были указаны и самые ликвидные активы.

При таком расположении удобнее вычислить коэффициенты ликвидности, с помощью которых количественно оценивается возможность компании своевременно расплачиваться по своим обязательствам. Например, коэффициент быстрой (срочной) ликвидности (quick ratio, QR) показывает возможность компании погашать краткосрочные обязательства за счет наиболее ликвидных активов.

QR = (ДС + КФВ + КДЗ)/КО, где

QR — коэффициент быстрой ликвидности;

ДС — денежные средства (активы);

КФВ — краткосрочные финансовые вложения (активы);

КДЗ — краткосрочная дебиторская задолженность (активы);

КО — краткосрочные обязательства (пассивы).

Другой коэффициент — коэффициент текущей ликвидности (current ratio, CR) — показывает, насколько компания может расплачиваться по текущим обязательствам за счет оборотных активов.

CR = ОА/КО, где

CR — коэффициент текущей ликвидности;

ОА — оборотные активы;

КО — краткосрочные обязательства (пассивы).

Чем больше значения коэффициентов, тем выше способность компании без затруднений оплачивать текущие счета.

Однако чрезмерно высокие значения показателей могут означать либо неэффективность использования активов, либо недостаточность использования заемных пассивов, которые позволили бы увеличить рентабельность собственного капитала.

Ошибки в понимании

Нередко можно встретить ошибочное или своеобразное понимание активов и пассивов. Чаще всего ошибочную трактовку дают люди, весьма далекие от финансов. Например, под активами понимается имущество, которое приносит доход, а под пассивами — имущество, на которое были потрачены деньги, но дохода не приносящее. В качестве иллюстрации подобной точки зрения можно встретить такой пример: квартира, которую сдают в аренду, — это актив, а купленная, но простаивающая квартира — это пассив. В качестве авторитета порой ссылаются на высказывание писателя и предпринимателя Роберта Кийосаки: «Активы — это то, что кладет деньги в ваш карман. Пассивы — это то, что вынимает деньги из вашего кармана».

В действительности, такое понимание, как и трактовка Кийосаки, ошибочно. В обоих случаях в примере квартира все равно является активом. В этих примерах просто показывается разная отдача от использования актива.

Кстати говоря, существуют специальные экономические показатели, с помощью которых оценивают эффективность использования активов. Например, коэффициент рентабельности активов ROA, который считается как отношение чистой прибыли к стоимости активов. Такие показатели численно помогают увидеть важность умения управлять активами.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене.

Подробнее

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Добавить в «Нужное»

Активы предприятия

Одним из основных терминов, связанных с имущественным и финансовым положением организации, является понятие «активы». Что относится к активам? Расскажем в нашем материале.

Активы: определение

В общем смысле активы предприятия – это совокупность его имущества и денежных средств. Для упрощения часто между терминами «активы» и «имущество» ставят знак равенства. В то же время активы организации – это не только ее имущество, включая денежные средства. Активами считаются также имущественные права и иные права, имеющие денежную оценку.

Определение понятие «активы» можно найти в Концепции бухгалтерского учета в рыночной экономике России (одобрена 29.12.1997). Указывается, что активы фирмы – это хозяйственные средства, контроль над которыми организация получила в результате свершившихся фактов ее хозяйственной деятельности и которые должны принести ей экономические выгоды в будущем.

Что входит в активы

Термин «актив» широко используется при ведении бухгалтерского учета и составлении бухгалтерской отчетности. Так, в форме бухгалтерского баланса (приказ Минфина от 02.07.2010 № 66н) информация о финансовом положении организации на отчетную дату сгруппирована в 2 блока: актив и пассив. Поэтому с точки зрения бухгалтерского учета и составления отчетности ответить на вопрос, что является активом, поможет форма бухгалтерского баланса. Ниже приведем примеры активов.

Так, к активам организации относятся:

- нематериальные активы;

- основные средства;

- запасы;

- дебиторская задолженность;

- финансовые вложения;

- денежные средства и т.д.

Важно учитывать, что критерии признания активов, а также характеристика активов для целей учета и отчетности определяются конкретными нормативными актами по бухгалтерскому учету, которыми регламентируется учет тех или иных объектов бухгалтерского учета.

Анализ активов

Исследование состава, структуры и изменений величины активов организации является одним из основных направлений анализа имущественного и финансового положения организации. Так, производится группировка активов баланса по степени их ликвидности, рассчитывается удельный вес активов отдельных видов в общей величине активов организации и определяются их структура, а также качество активов.

Кроме того, под пристальным вниманием обычно находится и динамика активов предприятия. Например, при увеличении активов рассчитываются темпы прироста активов и исследуются их соответствие темпам изменения доходов, расходов и прибыли.

Активы предприятия могут быть не только материальными или нематериальными, но и финансовыми. В этой статье рассмотрено, что это — финансовые активы, а также основы учета финансовых активов.

Как таковое понятие финансового актива действующим российским законодательством и подзаконными актами не дано. Оно больше раскрывается через виды финансовых активов.

Основные формы финансовых активов

Про возможные типы финансовых активов речь идет, в частности, в международном стандарте финансовой отчётности — МСФО (IAS) 32 под названием «Финансовые инструменты: представление». Он введен в действие в России приказом

Минфина

от 28.12.2015 № 217н.

Согласно его п. 11, основные виды финансовых активов такие:

- денежные средства;

- долевые инструменты других организаций;

- предусмотренное договором право на получение денежных средств или иного финансового актива от другой организации или на обмен финансовыми активами (обязательствами) с другой организацией на условиях, потенциально выгодных для организации;

- договор, расчеты по которому будут или могут быть осуществлены собственными долевыми инструментами, при соблюдении определенных условий.

В последнем случае договор может быть:

- непроизводным инструментом — по нему организация обязана или может стать обязанной получить переменное количество своих собственных долевых инструментов;

- производным инструментом — расчеты по нему будут или могут быть проведены иным способом, чем путем обмена фиксированной суммы денег или другого финансового актива на фиксированное количество собственных долевых инструментов организации.

Кроме того, виды финансовых активов приводит п. 8 ст. 142.1

Налогового кодекса РФ

, которая регулирует автоматический обмен финансовой информацией с иностранными государствами и территориями. Согласно ей, финансовые активы это:

- денежные средства;

- ценные бумаги;

- производные финансовые инструменты;

- доли участия в уставном (складочном) капитале юрлица или доли участия в иностранной структуре без образования юридического лица;

- права требования из договора страхования;

- любой иной финансовый инструмент, связанный с указанными видами финансовых активов.

Отметим, что в России для большинства компаний финансовые активы — это денежные средства и дебиторская задолженность.

Организация бухгалтерского учета финансовых активов

Что касается оценки денежных средств, то их при

бухгалтерском учете

финансовых активов отражают по номиналу.

В отношении дебиторки организация учета финансовых активов основана на использовании следующих основных синтетических счетов (приказ Минфинаот 31.10.2000 № 94н):

- 60 «Расчеты с поставщиками и подрядчиками»;

- 62 «Расчеты с покупателями и заказчиками»;

- 68 «Расчеты по налогам и сборам»;

- 70 «Расчеты с персоналом по оплате труда»;

- 71 «Расчеты с подотчетными лицами»;

- 75 «Расчеты с учредителями»;

- 76 «Расчеты с разными дебиторами и кредиторами» и др.

Данные о дебиторской задолженности отражают на счетах учета этих финансовых активов, связанных с расчетами, согласно условиям договоров и подтверждают результатами инвентаризации.

Дебиторку с прошедшим сроком исковой давности, а также другие невозможные к взысканию долги списывают с бухучета на основании (п. 77 приказа Минфина от 29.07.1998 № 34н):

- Результатов инвентаризации.

- Письменного обоснования.

- Приказа руководителя

Цели и методы управления финансовым результатом и оборотными активами компании

Основные инструменты управления финансовым результатом компании

Основные инструменты управления оборотными активами компании

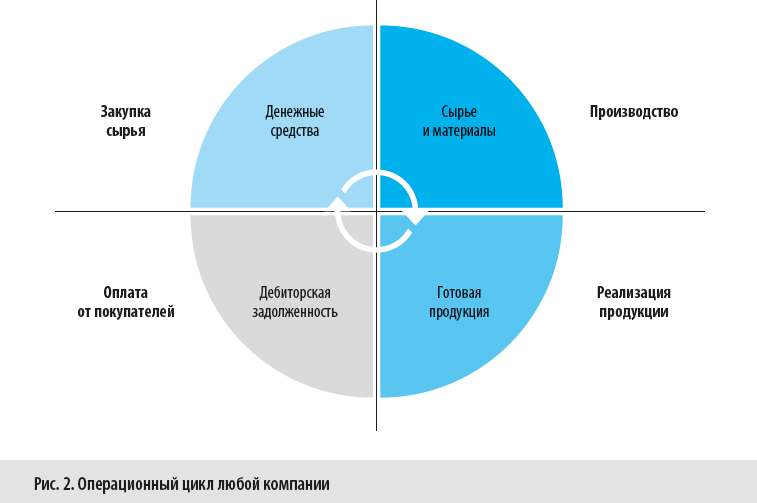

Конечная цель любой коммерческой организации — получить максимально возможную прибыль. Прибыль генерируется в процессе операционного цикла бизнеса компании, в результате повторяющейся и циклической трансформации одних видов оборотных активов в другие. Из этого следует, что источниками получения прибыли, которую можно также назвать положительным финансовым результатом деятельности компании, являются ее оборотные активы. Поэтому управление финансовым результатом и оборотными активами — наиважнейшая задача руководителя финансово-экономической службы каждой коммерческой организации. А чтобы такое управление было эффективным, используют соответствующие методы и инструменты. О них и поговорим.

Цели и методы управления финансовым результатом и оборотными активами компании

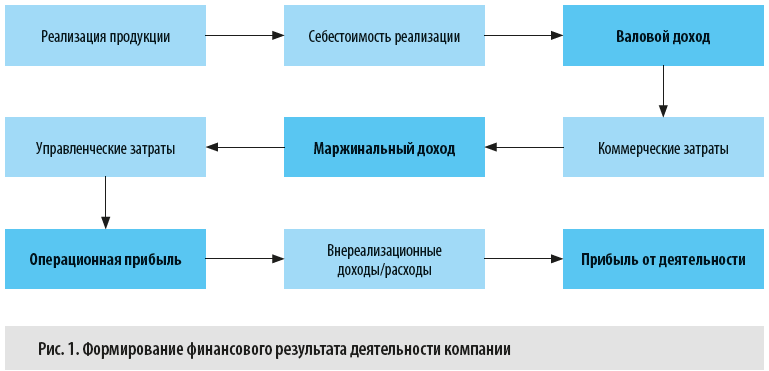

Так как финансовый результат деятельности компании — многокомпонентный показатель, который складывается под влиянием различных внешних и внутренних факторов, то напрямую воздействовать на него очень сложно. Поэтому руководители финансово-экономических служб, как правило, управляют финансовым результатом компании через контрольные и корректирующие мероприятия по его ключевым составляющим. Это:

• валовой доход от продаж;

• маржинальный доход от продаж;

• постоянные операционные расходы;

• внереализационные доходы и расходы.

Валовой доход от продаж — это первичный финансовый результат деятельности компании, разница между суммой реализованной покупателям продукции и ее производственной себестоимостью (для торговых компаний это закупочная стоимость товаров для перепродажи).

Поэтому величиной этого показателя можно управлять через контроль отпускных цен на продукцию, реализуемую покупателем, и мониторинг себестоимости производства продукции (или цен закупки товара).

Маржинальный доход от реализации продукции складывается как разница между валовым доходом от продаж и расходами на реализацию продукции (коммерческими затратами).

Так как коммерческие затраты в подавляющей части являются переменными по отношению к сумме реализации продукции, то в этой части для управления финансовым результатом компании контролируется уровень расходов на реализацию.

Операционная прибыль компании — еще одна контрольная точка в управлении финансовым результатом компании. Операционная прибыль — это разность между маржинальным доходом и суммой расходов на управление компанией.

Расходы на управление практически в полном объеме являются постоянными по отношению к сумме реализации продукции, поэтому руководитель финансово-экономической службы может воздействовать на конечный финансовый результат деятельности компании, контролируя динамику таких расходов.

Конечный финансовый результат деятельности компании рассчитывается путем сложения величины операционной прибыли и суммы внереализационных доходов и вычитания суммы внереализационных расходов.

Хотя внереализационные доходы и расходы считаются прочими, часто они значительно сказываются на величине итоговой прибыли компании. Поэтому их следует тщательно контролировать, стремится увеличить внереализационные доходы и снизить внереализационные расходы.

Схематически процесс формирования финансового результата деятельности компании представлен на рис. 1.

Итак, чтобы эффективно управлять конечным финансовым результатом деятельности компании, руководитель финансово-экономической службы должен контролировать динамику всех его составляющих компонентов. Только в этом случае можно быть уверенным, что основная цель — максимизация конечной прибыли компании — будет достигнута.

Обратите внимание!

Управляя финансовым результатом через воздействие на его составляющие, нельзя забывать и о том, что на величину прибыли компании влияют также динамика и структура оборотного капитала. Этими показателями тоже необходимо управлять.

Если представить графически операционный цикл любой компании, то он будет выглядеть следующим образом (рис. 2).

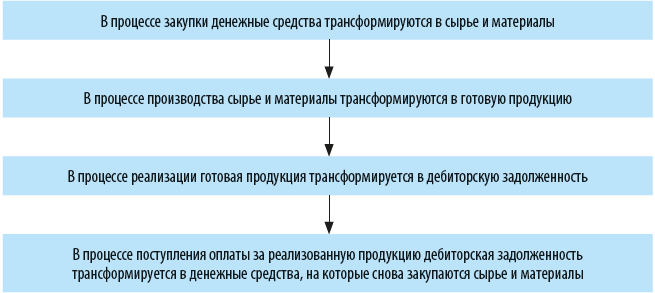

Как видим, на каждом из этапов этого цикла оборотные активы компании переходят из одной формы в другую именно в циклическом порядке:

Согласно представленной схеме прибыль компании генерируется на этапе реализации продукции и выражается как разность между суммой начисленной дебиторской задолженности и полной себестоимостью реализуемой покупателю продукции. Общая продолжительность финансового цикла складывается из длительности всех четырех этапов.

Важно!

Чем короче продолжительность общего цикла трансформаций оборотного капитала, тем больше сумма прибыли компании за отчетный период.

Текущая ликвидность компании выражается через отношение суммы оборотных активов к сумме краткосрочных обязательств, нормативное значение этого показателя — от 1,5 до 2,5 в зависимости от отраслевой специфики.

На практике это означает, что для того чтобы компания могла своевременно выполнить свои текущие обязательства перед контрагентами, величина ее оборотных активов должна как минимум в полтора раза превышать величину таких обязательств.

В абсолютном выражении текущая ликвидность компании может также контролироваться через показатель чистого оборотного капитала (ЧОК), который рассчитывается по формуле:

ЧОК = (Запасы ТМЦ + Готовая продукция + Дебиторская задолженность + Денежные средства) – Краткосрочные обязательства.

Для эффективного управления финансовым результатом и оборотными активами компании на практике используется ряд инструментов. Рассмотрим их.

Основные инструменты управления финансовым результатом компании

Распространенные инструменты для эффективного управления динамикой финансового результата компании:

1. Анализ маржинальности реализации продукции.

2. Контроль эффективности сбытовой политики.

3. Контроль эффективности кредитной политики.

4. Оценка влияния компонентов формирования финансового результата.

5. Оценка эффективности формирования финансового результата.

Анализ маржинальности реализации продукции

Если обратиться к процессу формирования финансового результата деятельности компании (см. рис. 1), то можно сделать вывод о том, что основа конечного результата — маржинальный доход. Он определяется путем вычитания из суммы реализации продукции суммы переменных затрат, к которым относятся себестоимость выпуска продукции и расходы на ее реализацию.

Затем из маржинального дохода вычитаем постоянные (управленческие) затраты компании и в итоге остается операционная прибыль (или финансовый результат от операционной деятельности). А поскольку величина постоянных затрат компании по мере роста объемов продаж увеличивается незначительно, то чем больше маржинального дохода в процессе реализации продукции получает компания, тем значительнее увеличится и конечный финансовый результат.

Также отметим, что маржинальный доход растет за счет увеличения как объемов продаж (за который отвечает коммерческая служба), так и доли высокомаржинальных видов продукции в структуре реализации.

Важно!

К оценке маржинальности должна подключаться финансово-экономическая служба, потому что в подавляющем большинстве случаев коммерческие службы мотивированы на рост продаж и очень редко учитывают их маржинальность. Между тем анализ маржинальности реализации в аналитике видов продукции дает ответ на вопрос, за счет какой продукции компания получает больше всего доходов.

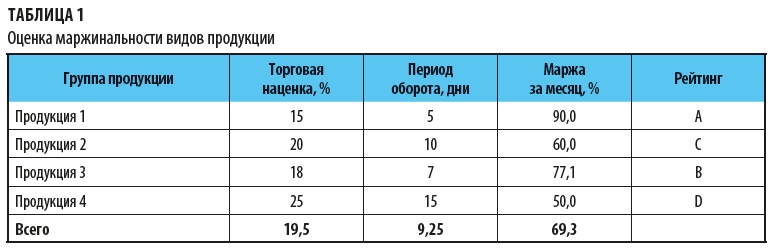

Рассмотрим на примере. Предположим, компания «Альфа» реализует четыре группы продукции. Согласно отпускным ценам торговая наценка составляет:

• на продукцию 1 — 15 %;

• продукцию 2 — 20 %;

• продукцию 3 — 18 %;

• продукцию 4 — 25 %.

Казалось бы, ответ ясен: самые прибыльные для компании — продукция 4 и 2, а меньше всего прибыли приносит продукция 1.

Однако давайте вспомним, что мы рассчитываем финансовый результат не одномоментно по сделке, а по суммам всех сделок за отчетный период. И здесь важен фактор покупательского спроса, который определяет, за сколько в среднем реализуется продукция компании. В финансовых терминах это называется периодом оборота продукции. Рассчитывается он по формуле:

Период оборота продукции = Количество дней периода / (Объем реализованной продукции за период / Средняя величина запасов продукции в периоде).

С учетом периода оборота каждого вида продукции за анализируемый период общая величина маржинального дохода составит:

Маржинальный доход по продукции = Величина торговой наценки × (Количество дней периода / Период оборота продукции).

Рассчитаем величину маржинального дохода за месяц с учетом периодов оборота по каждому виду продукции. Результаты расчетов представлены в табл. 1.

Теперь хорошо видно, что за счет более высокой оборачиваемости действительными лидерами продаж компании «Альфа» является продукция 1 и 3. А продукция 4, несмотря на самую большую торговую наценку, за месяц дает наименьшую величину маржинального дохода из-за низкой оборачиваемости.

Чтобы увеличить маржинальный доход, компания «Альфа» может либо сконцентрировать усилия на продвижении на рынок наиболее маржинальных видов продукции, либо попробовать увеличить оборачиваемость низкомаржинальных видов продукции, снизив на них торговую наценку.

Контроль эффективности сбытовой политики

Контроль эффективности сбытовой политики — еще один важный инструмент работы с финансовым результатом компании, так как чаще всего коммерческие службы, чтобы увеличить объемы реализации, предоставляют скидки покупателям при условии увеличения закупок продукции.

Важно!

Все предложения по скидкам для покупателей должны согласовываться с руководителем финансово-экономической службы, потому что главная цель реализации продукции — не сумма выручки за нее, а величина конечного финансового результата.

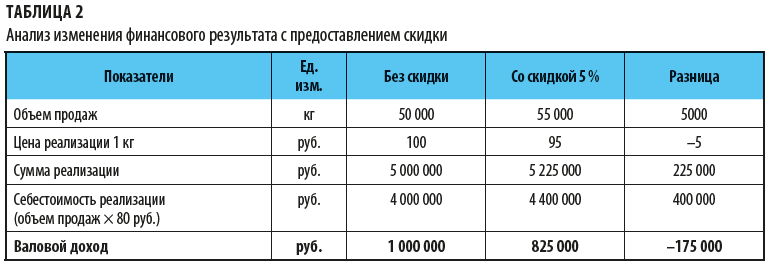

Допустим, коммерческая служба предложила предоставить покупателю скидку в 5 % на определенный вид продукции за увеличение закупок этой продукции на 10 %.

Казалось бы, это очень выгодный вариант с точки зрения роста продаж. Но посмотрим, как он повлияет на величину валового дохода от продаж.

Внесем в расчетную таблицу следующие данные:

• объем продаж данного вида продукции — 50 000 кг в месяц;

• отпускная цена реализации 1 кг продукции — 100 руб.;

• себестоимость реализации продукции — 80 руб. за 1 кг (80 % от суммы продаж).

Также изменим в таблице цену реализации — снизим ее на 5 % (до 95 руб. за 1 кг) и увеличим объем продаж на 10 % (до 55 000 кг). Результаты расчетов показаны в табл. 2.

Итак, при реализации продукции покупателю со скидкой сумма реализации возрастет на 225 тыс. руб. в месяц, при этом себестоимость реализованной продукции увеличится на 400 тыс. руб.

Валовой доход от реализации продукции снизится на 175 тыс. руб.

Это свидетельствует о нецелесообразности предложения коммерческой службы для целей максимизации прибыли компании.

Контроль эффективности кредитной политики

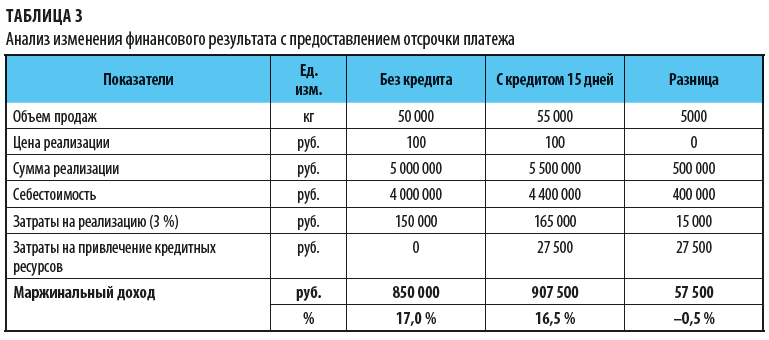

Вторым по популярности инструментом увеличения объемов продаж смело можно назвать предоставление покупателям отсрочки платежа (или товарного кредита) за реализованную продукцию.

Действительно, при получении отсрочки покупатели берут продукции больше, но выгодно ли это компании?

Ответить на этот вопрос поможет такой инструмент управления финансовым результатом компании, как контроль кредитной политики компании.

Возьмем показатели реализации продукции из предыдущего расчета, только теперь посмотрим, как изменится маржинальный доход, если покупателю предоставить не скидку в 5 %, а отсрочку платежа на 15 дней. Объем продаж также увеличится на 10 %, отпускная цена будет по-прежнему 100 руб. за 1 кг продукции, но при этом добавим в расчеты затраты, связанные с реализацией отсрочки платежа:

• дополнительные коммерческие расходы (они составляют 3 % от суммы реализации) на увеличившийся объем продаж;

• затраты на привлечение кредитных ресурсов на пополнение оборотных средств в связи с ростом дебиторской задолженности (из расчета 12 % годовых).

Сумму затрат на привлечение кредитных ресурсов рассчитаем по формуле:

Сумма затрат на привлечение кредитных ресурсов = Сумма реализации × Годовая ставка % / Количество дней в году[1] × Количество дней отсрочки платежа.

Итоги расчета представлены в табл. 3.

Согласно полученным данным с учетом роста объемов продаж и дополнительных затрат на реализацию продукции и кредитование дебиторской задолженности маржинальный доход увеличится только на 57 500 руб.

А если оценивать эффективность данного предложения коммерческой службы через показатель рентабельности, то мы увидим, что рентабельность продаж снизится с 17 % до 16,5 %. Поэтому здесь можно рекомендовать уменьшить величину отсрочки платежа хотя бы до 10 дней, чтобы повысить маржинальный доход.

Оценка влияния компонентов формирования финансового результата

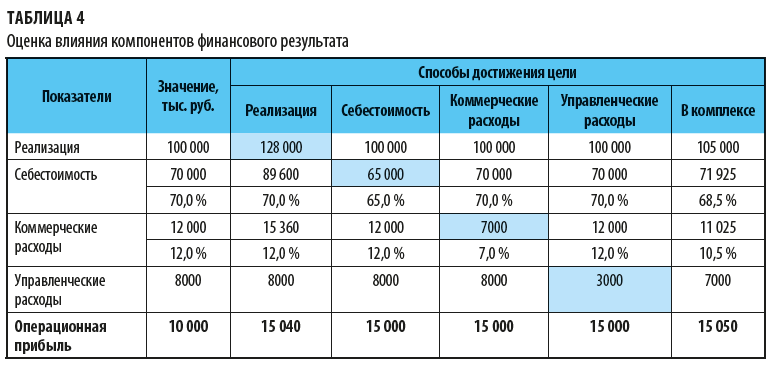

Следующий важный инструмент управления финансовым результатом компании — оценка влияния его различных компонентов. Обычно такую оценку проводят при постановке целевых показателей по увеличению финансового результата, чтобы выбрать оптимальный вариант динамики всех ключевых компонентов, формирующих его величину.

Например, финансовый результат компании за отчетный период — 10 000 тыс. руб. На следующий период руководство компании поставило цель увеличить финансовый результат до 15 000 тыс. руб.

Составим расчетную таблицу и смоделируем, как должны измениться указанные компоненты формирования финансового результата каждый в отдельности (табл. 4).

Анализируя полученные результаты, мы видим, что изменение только одного компонента не приведет к желаемому росту операционной прибыли. Так, роста суммы продаж на 28 % нереально добиться в условиях рыночной конкуренции, снизить себестоимость продукции сразу на 5 % также не представляется возможным. А варианты достижения цели за счет снижения коммерческих или управленческих расходов сразу на 5000 тыс. руб. априори невыполнимы.

Поэтому управленческое решение должно предполагать комплексное воздействие на все компоненты формирования операционной прибыли, т. е. нужно:

• увеличить сумму реализации продукции на 5 %;

• снизить себестоимость реализации на 1,5 % к сумме продаж;

• снизить уровень коммерческих расходов на 1,5 % к сумме продаж;

• сократить управленческие расходы на 1000 тыс. руб.

Оценка эффективности формирования финансового результата

Управлять финансовым результатом можно еще с помощью оценки эффективности его формирования. При такой оценке анализируется динамика показателей рентабельности на протяжении нескольких прошедших периодов. Если по итогам оценки выявляются негативные тенденции в составляющих финансового результата, по ним разрабатываются корректирующие мероприятия.

Классический пример использования этого инструмента — планирование и контроль исполнения бюджета доходов и расходов: планирование производится как раз на основе фактических результатов прошлых периодов, а в ходе контроля выявляются отклонения и анализируются причины их возникновения.

Основные инструменты управления оборотными активами компании

Оборотные активы по своей природе неоднородны и поэтому требуют различных инструментов управления, направленных на ускорение их оборачиваемости и соответственно увеличения финансового результата в процессе их трансформации из одного вида в другой:

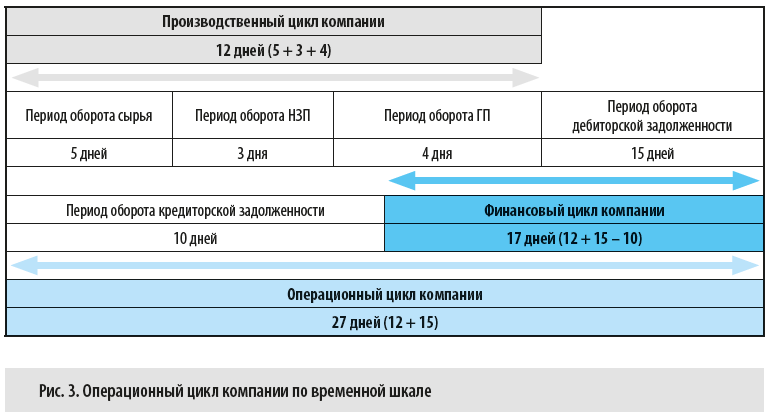

• В процессе производственного цикла денежные средства преобразовываются в запасы сырья и материалов, которые затем превращаются в запасы незавершенного производства и далее трансформируются в готовую продукцию.

Другими словами, общая длительность производственного цикла равна сумме периодов оборота сырья и материалов, незавершенного производства и готовой продукции.

• В процессе финансового цикла запасы готовой продукции преобразуются в дебиторскую задолженность, которая затем трансформируется снова в денежные средства, направляемые на погашение кредиторской задолженности за сырье, материалы и услуги поставщиков. Поэтому длительность финансового цикла компании равняется сумме периодов производственного цикла и оборота дебиторской задолженности за минусом длительности оборота кредиторской задолженности.

• Операционный цикл компании является обобщающим периодом и состоит из периода производственного цикла и периода оборота дебиторской задолженности.

Если отобразить операционный цикл компании по временной шкале, то можно наглядно увидеть, из каких компонентов он состоит (рис. 3).

Из сказанного выше понятно, что чем короче операционный цикл компании, тем больше раз за анализируемый период произойдёт трансформация оборотных активов, что приведет к увеличению финансового результата.

Из рисунка также хорошо видно, что воздействовать на оборотные средства для того, чтобы сократить их оборот, можно по двум направлениям:

1. Сократить производственный цикл компании

2. Сократить финансовый цикл компании

Сокращение производственного цикла

Чтобы уменьшить периоды оборота активов в рамках производственного цикла компании, можно:

1) сократить время хозяйственных операций в рамках бизнес-процессов;

2) оптимизировать остатки запасов сырья, незавершенного производства и готовой продукции.

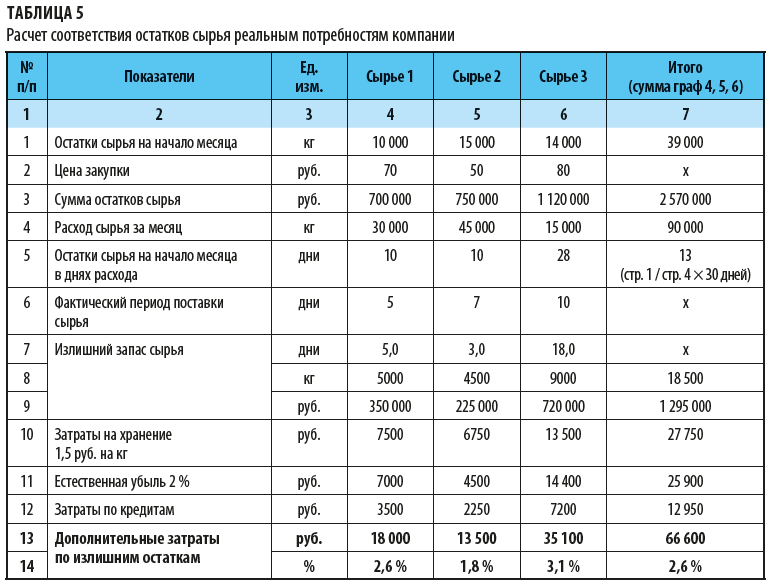

На практике довольно часто запасы создаются впрок, что, с одной стороны, замедляет их оборачиваемость, а с другой — приводит к росту затрат по хранению этих запасов на складах. Все это дополнительно уменьшает величину финансового результата компании.

В качестве примера на основе данных компании «Альфа» о величине остатков трех видов основного сырья на начало анализируемого месяца рассчитаем их соответствие реальным потребностям компании:

• вносим в таблицу данные об остатках сырья на начало месяца в килограммах;

• указываем закупочную цену одного килограмма;

• рассчитываем сумму остатков сырья (остатки в килограммах × закупочная цена килограмма);

• указываем расход сырья за месяц в килограммах;

• рассчитываем остатки сырья на начало месяца в днях расхода (остатки в килограммах / расход сырья за месяц × 30 дней);

• указываем фактический период поставки сырья в днях;

• определяем излишний запас сырья по трем параметрам:

1) в днях (остатки сырья на начало месяца в днях расхода – фактический период поставки в днях);

2) в килограммах (расход сырья за месяц в килограммах / 30 дней × излишний запас сырья в днях);

3) в рублях (излишний запас сырья в килограммах × закупочная цена килограмма сырья);

• рассчитываем дополнительные затраты по хранению излишков запасов сырья (излишний запас сырья в килограммах × величина складских затрат в рублях на один килограмм (1,5 руб.));

• рассчитываем дополнительные затраты по естественной убыли хранения излишков запаса сырья (излишний запас сырья в рублях × норма естественной убыли в % за месяц (2 %));

• определяем дополнительные затраты по привлечению кредитов для закупки излишков сырья (излишний запас сырья в рублях × годовая ставка процентов по кредитам (12 %) / 12 месяцев).

Результаты расчетов представлены в табл. 5.

Из данных таблицы мы видим, что у компании значительные излишки остатков сырья на складах, которые требуют оптимизации. Содержание этих излишков не только уменьшает финансовый результат компании на 66 600 руб. ежемесячно, но и значительно увеличивает период оборота запасов сырья и в целом производственного цикла.

Запасы готовой продукции анализируем аналогично.

Сокращение финансового цикла

Величина дебиторской задолженности непосредственно влияет на динамику финансового результата, поэтому ею тоже необходимо управлять. Здесь чаще всего наблюдается извечная дилемма: коммерческая служба стремится нарастить объем продаж и увеличивает товарный кредит покупателям, а финансово-экономическая служба старается сдержать рост дебиторской задолженности, потому что это требует дополнительного пополнения оборотных средств за счет кредитов. К тому же рост дебиторской задолженности увеличивает период оборота как самой «дебиторки», так и операционного цикла компании в целом.

Решение проблемы — обеспечить баланс интересов: так как запретить использование товарного кредита невозможно (его активно используют в том числе конкуренты), то проходить этот процесс должен под контролем финансово-экономической службы.

Для управления дебиторской задолженностью чаще всего применяются такие инструменты, как:

• регламентация кредитной политики компании;

• реестр старения дебиторской задолженности;

• систематический мониторинг баланса дебиторской и кредиторской задолженностей.

Чтобы регламентировать кредитную политику, на предприятиях утверждают:

• правила и порядок предоставления покупателям товарного кредита в виде отсрочки оплаты за поставленную продукцию;

• нормативы максимального уровня кредитных отгрузок в объеме реализации компании;

• процедуры кредитного контроля над своевременным погашением дебиторской задолженности;

• порядок работы с просроченной дебиторской задолженностью по кредитным отгрузкам;

• условия прекращения отсрочек платежа за нарушение договорных сроков оплаты и возобновления товарного кредитования покупателей.

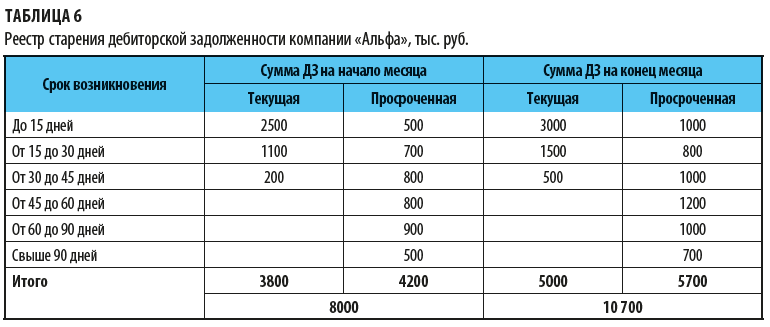

Реестр старения дебиторской задолженности предназначен для контроля над динамикой величины этого оборотного актива в аналитике по срокам возникновения задолженности и ее видам. На основе данных реестра можно своевременно выявлять негативные тенденции роста дебиторской задолженности и принимать меры к их устранению.

Пример реестра старения дебиторской задолженности приведен в табл. 6.

Анализ реестра показывает, что в компании «Альфа» слабо поставлена работа по минимизации дебиторской задолженности — сумма просроченной дебиторской задолженности за месяц выросла на 1500 тыс. руб. (5700 – 4200) и ни по одной из групп задолженность не снизилась.

Мониторинг баланса дебиторской и кредиторской задолженностей позволяет выявлять диспропорции в величине этих задолженностей в аналитике по срокам возникновения.

Если кредиторская задолженность выше, чем дебиторская, то для того чтобы погасить кредиторскую задолженность, понадобятся кредитные ресурсы. Это, в свою очередь, увеличит затраты на обслуживание кредитов и снизит финансовый результат деятельности компании.

Поэтому руководитель финансово-экономической службы компании на основе анализа баланса задолженностей может принимать меры, которые позволят выровнять значения задолженностей и увеличить финансовый результат.

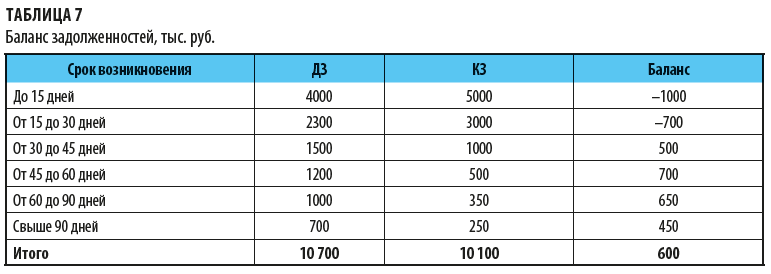

В таблице 7 представлен баланс задолженностей компании «Альфа» на конец отчетного месяца.

Данные баланса задолженностей свидетельствуют о том, что в целом суммы дебиторской и кредиторской задолженностей почти равны, но при этом в аналитике по срокам возникновения задолженностей наблюдаются диспропорции.

По первым двум группам суммы кредиторской задолженности превышают суммы дебиторской задолженности на 1700 тыс. руб., а значит, необходимо или привлекать на погашение кредиторской задолженности заемные средства, или допускать просрочку выполнения обязательств перед кредиторами компании.

В первом случае у компании вырастут внереализационные расходы на обслуживание кредитов, а во втором — опять же вырастут внереализационные расходы за счет выставления поставщиками пеней или штрафов за задержку оплаты. То есть при любом из двух вариантов финансовый результат следующего месяца снизится из-за диспропорций в балансе задолженностей.

Еще один способ управлять денежными средствами — нормировать и контролировать остаток денег на счетах и в кассах компании.

Денежные средства, превышающие такие остатки, могут быть переведены в краткосрочные финансовые вложения. Это скажется на росте финансового результата, потому что увеличит внереализационные доходы компании.

Еще один вариант воздействия на финансовый результат компании — направить денежные средства, превышающие нормативы, на погашение кредитных обязательств — так вы сможете увеличить финансовый результат за счет снижения внереализационных расходов в части процентов за кредиты.

[1] Количество дней в расчете — 360.

Статья опубликована в журнале «Справочник экономиста» № 8, 2020.

!!! Полезный материал! Методика разработки финансовой структуры. Скачать >

От того, насколько профессионально организовано управление финансами предприятия, напрямую зависят позиция компании на рынке и размер её прибыли.

Построение системы финансового менеджмента включает в себя разработку арсенала инструментов, способных повысить эффективность работы не только финансовой службы, но и организации в целом. Поэтому изучение вопросов оптимизации системы управления финансами актуально для любой компании, особенно в условиях нестабильной экономической ситуации.

В чем заключается управление финансами организации или предприятия

Управление финансами предприятия — это работа финансового менеджера, который планирует, организует и контролирует все операции компании, анализирует изменения в структуре и объёмах фондов денежных ресурсов, проводит мониторинг финансовых потоков. Для управления ресурсами организации финансовый менеджер применяет различные инструменты финансового механизма.

Финансовый механизм (менеджмент) предприятий — это совокупность инструментов воздействия на финансы предприятия, целью которых является организация работы компании в финансовой сфере, эффективное управление имуществом организации и его источниками, достижение плановых показателей деятельности, определяемых на основе профессиональных компетенций сотрудников, требований нормативно-правовых актов, теоретических концепций и реалий рынка.

Финансовый механизм можно рассматривать с разных точек зрения: с объективной — как систему управления, построенную на основе постулатов экономических концепций и законов, и с субъективной — как совокупность инструментов, применяемых предприятием на определённой стадии развития для решения конкретных задач. Реализация финансового механизма в деятельности предприятия осуществляется путём управления экономическими показателями, нормативами и другими инструментами (такими как прибыль, рентабельность, себестоимость, налоговая база, коэффициент оборачиваемости задолженности и др.).

Ключевая цель финансового механизма — максимизация результатов от выполняемых финансами функций, в том числе обеспечение деятельности организации достаточными финансовыми ресурсами, избежание кассовых разрывов. При этом финансирование потребностей организации может осуществляться как за счёт собственных ресурсов, так и при дефиците за счёт заёмных.

Финансовая деятельность предприятия — это совокупность действий сотрудников финансового подразделения, предполагающая принятие и реализацию решений в сфере финансового менеджмента. В широком смысле финансовая деятельность и управление финансами предприятия – это схожие категории.

!!! Полезный материал! Методика разработки финансовой структуры. Скачать >

Какие цели преследует управление финансами предприятия

Ключевые цели управления финансами предприятия — это максимизация прибыли, капитализации (рыночной стоимости) и платёжеспособности (ликвидности) компании в целях удовлетворения интересов собственников. Реализация этих целей входит в обязанности руководителя финансового подразделения организации.

Цель № 1. Максимизация прибыли за период времени (год)

Управление финансами коммерческого предприятия нацелено на получение прибыли. Максимизация этого показателя, соответственно — то, к чему стремится каждая компания. Прибыль не только позволяет обеспечить дальнейшее развитие предприятия (за счёт инвестирования в различные направления), но и отражается степень эффективности работы организации. От роста прибыли напрямую зависит увеличение доходов владельцев бизнеса. Прибыль рассчитывается как разница между выручкой и себестоимостью. В денежном выражении она отражает результаты деятельности предприятия. Эффективность работы компании в относительном выражении определяется на основе показателя рентабельности, который рассчитывается как соотношение полученной прибыли к выручке или другим показателям (себестоимости, капиталу, активам и др.).

Цель № 2. Рост стоимости акционерного (собственного) капитала

Публичные компании, акции которых вращаются на фондовом рынке, заинтересованы в увеличении их рыночной стоимости или капитализации компании. Во-первых, это влияет на размер выплачиваемых акционерам компании дивидендов. Во-вторых, от рыночной стоимости компании зависит размер прибыли, которую акционер заработает при продаже своего пакета акций либо в случае реструктуризации или банкротства компании. Рыночная стоимость акционерного капитала компании рассчитывается как произведение рыночной цены одной акции на их общее количество на рынке. Цель

№ 3. Обеспечение ликвидности (платежеспособности)

Максимизация прибыли и рыночной стоимости компании тесно взаимодействует с поддержанием её ликвидности или платёжеспособности. Ликвидность — это возможность предприятия своевременно и в полном объёме рассчитываться по своим долгам. Управление платёжеспособностью происходит за счет формирования и поддержания платёжной дисциплины компании. В её основе лежит управление дебиторской и кредиторской задолженностью: предварительный анализ платёжеспособности контрагентов, мониторинг соблюдения дебиторами условий по оплате отгруженных товаров, формирование резервов по просроченным долгам и их списание по прошествии трёх лет, своевременное погашение собственных долгов, в том числе за счёт кредитных ресурсов.

Ответственность за управление финансами предприятия (финансовый менеджмент)

Построение работы финансовой службы, подбор квалифицированных специалистов и мониторинг за процессом и результатами их деятельности — ключевые обязанности любого руководителя. Внедрением системы финансового менеджмента в компании, как правило, занимается специальное подразделение, которое может быть представлено либо одним сотрудником, либо полноценным отделом. Во главе такой финансовой службы стоит собственный руководитель. Исходя из размеров организационной структуры и отраслевой специфики предприятия функции финансового управления могут быть распределены между несколькими подразделениями. В российской и зарубежной практике функции финансового менеджмента разделены между следующими руководителями:

- финансовый директор отвечает за составление и реализацию бюджетной политики, а также за контроль использования собственных и заёмных ресурсов компании.

- главный бухгалтер контролирует и учитывает ресурсы компании и их источники.

- генеральный директор формулирует финансовую стратегию, разрабатывает финансовую политику предприятия.

Такое разделение функций по управлению финансами между различными подразделениями предполагает разграничение сфер ответственности и организацию их скоординированной деятельности.

В нашей стране и за рубежом подходы к организации деятельности финансовых служб отличаются. В западных компаниях бухгалтерия и финансовый отдел напрямую подчиняются финансовому директору, который отчитывается перед генеральным директором. В России традиционно бухгалтерия в лице главного бухгалтера подчиняется сразу генеральному директору.

В дальнейшем в зависимости от потребностей компании в её организационной структуре создаются дополнительные финансовые подразделения, которые подчиняются либо главному бухгалтеру, либо финансовому директору. Выбор модели организации финансовой службы осуществляется компанией самостоятельно.

Традиционно должностные обязанности в сфере планирования и управлениями финансами предприятия разграничиваются между руководителями следующим образом.

- Генеральный директор занимается организацией работы финансовой службы. Он нанимает и освобождает от должности руководителей финансовых подразделений, обеспечивает стратегическое управление финансами предприятия, формулирует направления проведения финансового менеджмента, контролирует достижение ключевых показателей деятельности, несёт ответственность за правильность оформления налоговых документов и своевременность их предоставления в налоговые органы.

- Финансовый директор берет на себя задачу финансового прогнозирования и планирования. Он организует оперативное управление финансами предприятия: анализирует отчётность, принимает решение о размерах выплачиваемых дивидендов, анализирует потребность в заемных ресурсах и условия их получения, следит за платёжной дисциплиной и ликвидностью организации. Также в обязанности финансового директора входит проведение инвестиционной политики компании (анализ инвестиционных проектов, определение сроков окупаемости и рентабельности, поиск источников финансирования), организация страхования от различных видов рисков, управление запасами (расчёт их норм и нормативов в производстве), валютными ценностями и финансовыми инструментами компании.

- Главный бухгалтер занимается выполнением следующих должностных обязанностей: анализирует расходы и доходы компании, ведет бухгалтерский учет и учет расходов, подготавливает необходимые данные для формирования отчётности компании в соответствии с требованиями ПБУ, отвечает за нарушение сроков уплаты налогов и сборов, организует краткосрочное финансовое планирование на предприятии.

!!! Полезный материал! Методика разработки финансовой структуры. Скачать >

Ведение каких отчетов подразумевает управление финансами предприятия

В рамках управления финансами каждая коммерческая организация обязана регулярно составлять следующие виды отчётов: бухгалтерский баланс, отчёт о прибылях и убытках (финансовых результатах), а также приложения к ним (отчёт об изменениях капитала, отчёт о движении денежных средств, отчёт о целевом использовании полученных средств).

Каждый вид отчетности компании выполняет определенные функции.

1. Баланс компании формирует полную картину о функционировании организации и даёт возможность:

- выяснить, прибыльно или убыточно предприятие на конкретный момент времени;

- проанализировать соотношение собственных и заёмных средств в структуре капитала;

- определить уровень деловой активности компании;

- рассчитать рентабельность компании и проанализировать эффективность использования материальных и финансовых ресурсов;

- определить показатели ликвидности и платёжеспособности компании.

2. Отчет об изменениях объемов капитала раскрывает информацию обо всех изменениях в структуре собственных ресурсов компании и отражает данные о доли собственных акций, выкупленных у акционеров. Функции отчёта:

- анализ движения собственного капитала, сформированного обыкновенными и привилегированными акциями;

- оценка доходности акций компании;

- контроль и анализ направлений использования прибыли компании (формирование различных фондов потребления и накопления, размер выплачиваемых дивидендов).

3. Отчет о движении денежных потоков формирует полную картину обо всех поступлениях и выплатах компании в разрезе основной, инвестиционной и финансовой деятельности. Функции отчёта:

- оценить результаты деятельности компании (дефицит или профицит ресурсов) по трём направлениям деятельности;

- выявить кассовые разрывы и текущий дефицит денежных средств и определить источники их покрытия.

С целью проведения мониторинга результатов деятельности в организациях применяются следующие виды учёта.

- Управленческий. Это система сбора, обработки и анализа показателей о работе компании, предназначенная для собственных нужд компании (руководителей среднего звена и топ-менеджмента). Формы отчетности разрабатываются исходя из потребностей и особенностей функционирования компании, поэтому управление финансами малого предприятия и управление финансами производственного предприятия могут отличаться. На основе управленческих отчетов оцениваются ключевые показатели деятельности организации, определяются резервы их роста и пути оптимизации.

- Финансовый. Это законодательно регулируемая система учета информации о деятельности компании. Ключевыми пользователями отчётности являются внешние субъекты (налоговые органы, банки, аудиторские компании). Все операции отражаются в соответствии с требованиями бухгалтерского учета, закрепленного в соответствующих ПБУ.

- Налоговый. Это также законодательно регулируемая система учета первичной информации. Целью формирования отчетности является определение налоговой базы по уплачиваемым организацией налогам и сборам. Основными пользователями данной отчетности выступают налоговые органы.

Основные методы управления финансами предприятия

В основе финансового менеджмента лежат специальные методы и инструменты, с помощью которых осуществляются управление финансами и финансовый анализ предприятия. Эффективность управления определяется выбором наиболее оптимальных методов и инструментов из арсенала финансового менеджера для решения поставленных целей и задач.

Ключевыми методами управления финансами являются операционная система, контроль и кратко- и долгосрочное планирование.

Грамотно организованная операционная система предприятия влияет на финансовые результаты деятельности (прибыль или убыток), позволяет оптимизировать движение денежных средств компании и минимизировать затраты.

Контроль финансов дает возможность проводить план-фактный анализ значимых показателей деятельности, выявлять ошибки и недочеты в системе управления финансами и оперативно их исправлять.

Планирование является основой финансового менеджмента. Оно строится на анализе текущего состояния организации и составлении планов развития компании с учетом выбранной стратегии, условий рыночной среды и влияния других внешних факторов. Финансовый план организации базируется на информации, полученной из различных источников (например, из бухгалтерской и статистической отчетности).

Эффективная операционная система, планирование и контроль позволяют минимизировать потенциальные риски для компании. Кроме того, в рамках риск-менеджмента применяются и другие методы управления финансами предприятия.

- Моделирование – создание и анализ возможных вариантов развития компании при наличии нескольких переменных. Дает возможность заранее разработать план действий компании при реализации негативных сценариев.

- Мониторинг – это прогнозирование, выявление условий появления и анализ результатов наступления рисковых событий.

- Объединение вероятных опасностей для бизнеса дает возможность минимизировать предполагаемые убытки компании.

- Разделение ответственности предполагает делегирование ответственности за наступление рисковых событий всем участникам финансовых отношений (инвесторам, контрагентам, другим структурным подразделениям компании). Потери каждого из участников по отдельности будут существенно меньше суммарных убытков организации.

- Исключение потерь дает возможность оценить потенциально не выгодные финансовые решения, просчитав убытки компании от их реализации (например, использовать долгосрочный банковский кредит для финансирования кассового разрыва).

- Диверсификация означает инвестирование в различные активы, отличающиеся по срокам, доходности и, соответственно, рискованности.

!!! Полезный материал! Методика разработки финансовой структуры. Скачать >

Как строится антикризисное управление финансами предприятия

Профессиональное управление финансами в нестабильных условиях рынка – залог успешной работы компании и дальнейшего ее развития.

В кризис многие организации испытывают значительные трудности в процессе работы, так как вынуждены искать решение противоречивых вопросов. Так, с одной стороны, у организации есть обязательства по погашению задолженности перед кредиторами (банками и контрагентами). С другой стороны, компания остро нуждается в денежных ресурсах для поддержания своей деятельности и генерации прибыли. На одной чаше весов оказывается возможность развития предприятия, на другой – возможные убытки, связанные с выплатой пени по просроченной задолженности. В результате большинство компаний принимают решение не портить свою деловую репутацию и кредитную историю и приостанавливают реализацию инвестиционных программ по причине отсутствия финансирования.

По оценкам специалистов, ошибки в управлении финансами в условиях кризиса могут привести к перерасходу бюджета компании на треть. Это может быть связано с тем, что расходы предприятия не были вовремя и правильно урезаны. Другая причина – отсутствие системы планирования и контроля, интуитивное использование полученной прибыли, без оценки последствий применяемых решений.

На каких принципах строится управление финансами в условиях кризиса