«РБК Инвестиции» рассказывают об оборотном капитале — что это такое, как рассчитывается и что показывает

В обзоре вы узнаете:

- Что это

- Как рассчитать

- Компоненты

- Когда капитал очень большой

- Когда капитал отрицательный

- Коэффициенты

Что такое оборотный капитал

Оборотный капитал — это собственные средства компании, стоимость которых может переноситься в текущие затраты в течение одного производственного или торгового цикла.

Более точное название показателя — чистый оборотный капитал, встречаются оба варианта.

Размер оборотного капитала компании — это важный показатель, который характеризует ее текущее (краткосрочное) финансовое положение.

Чтобы объяснить, в чем суть оборотного капитала, сначала следует рассмотреть, что такое капитал вообще, и о том, как устроен главный финансовый отчет — отчет о финансовом положении или баланс.

Под капиталом, или собственным капиталом компании, понимают ее собственные средства. Что это значит?

У любой компании есть ее активы и обязательства. Активы — это то, чем компания располагает — это имущество, деньги, финансовые вложения, а также разные обязательства контрагентов перед компанией. Обязательства — это сумма того, что компания должна другим. Они включают в себя взятые кредиты и займы, а также разные обязательства, возникающие в ходе ее деятельности, — например, обязательства выплатить зарплату работникам, поставить товар по полученной предоплате, заплатить за полученные компанией услуги и прочее.

Разница между активами компании и ее обязательствами — это и есть собственные средства компании или ее капитал.

Для лучшего понимания, можно применить это к себе. Допустим у вас есть, квартира, машина, вы ждете зарплату в конце месяца, у вас есть депозиты в банке и

ценные бумаги

. Это все ваши активы. Но у вас есть долг по ипотеке, и вам нужно заплатить за обучение ребенка в музыкальной школе — это ваши обязательства. А ваш капитал — это разница между всеми вашими активами и вашими обязательствами.

Размер капитала — это важный показатель финансового состояния. Если ваши обязательства превышают все то, что у вас есть, то ваш капитал будет отрицательным и это повод для тревоги.

Основная форма финансовой отчетности компании — это отчет о финансовом состоянии, который чаще называется балансом. На одной стороне баланса — активы, а на другой стороне — пассивы. Пассивы — это обязательства и капитал компании вместе взятые. Баланс заключается в том, что сумма активов всегда равна сумме пассивов.

Для понимания сути оборотного капитала важно знать, что активы в балансе располагаются в порядке возрастания или, наоборот, в порядке убывания их ликвидности. При этом обязательства в пассиве располагаются по срокам их исполнения, а порядок их расположения соответствует порядку в активах. Например, если в балансе сначала обозначены малоликвидные активы, а наиболее

ликвидные

активы — деньги, отмечены в конце списка, то обязательства будут показаны в порядке от самых долгосрочных к самым краткосрочным.

При этом активы разделены на два раздела — внеоборотные и оборотные. Обязательства тоже в балансе делятся на долгосрочные (сроком исполнения свыше года) и краткосрочные.

Оборотный капитал — это частный случай капитала. Он показывает размер текущих собственных средств как разницу между оборотными активами и краткосрочными обязательствами.

Таким образом, если собственный капитал характеризует финансовое положение компании в целом, то оборотный капитал характеризует именно финансовое положение в самой ближайшей перспективе.

Размер оборотного капитала показывает, насколько устойчива компания в каждом производственном или торговом цикле. Оборотный капитал помогает понять, не грозит ли компании неисполнение текущих обязательств и насколько она нуждается в срочном привлечении денег.

Положительный оборотный капитал — это, как правило, признак краткосрочного финансового благополучия компании. У компании достаточно ликвидных активов как для погашения краткосрочных обязательств, так и для самостоятельного финансирования роста своего бизнеса.

Отрицательный оборотный капитал означает, как правило, что активы используются неэффективно. При отрицательном оборотном капитале компания может столкнуться с кризисом ликвидности, и компании придется занимать деньги для покрытия так называемого «кассового разрыва», а может и вообще увеличить объем заимствований, что может даже усугубить проблему.

Как рассчитать оборотный капитал

Оборотный капитал рассчитывается как разница между суммой оборотных активов и суммой краткосрочных обязательств.

ОК = ОА — КО, где

ОК — оборотный капитал,

ОА — оборотные активы,

КО — краткосрочные обязательства.

Значения для расчета оборотного капитала непосредственно указываются в балансе компании как «Итого оборотные активы» и «Итого краткосрочные обязательства».

Из чего рассчитывается оборотный капитал

Компоненты оборотного капитала

Кроме размера оборотного капитала и его непосредственных составляющих — объема краткосрочных обязательств и размера оборотных активов, для лучшего понимания краткосрочной финансовой устойчивости полезно знать более детальный состав и структуру этих активов и обязательств. Такая детализация даст возможность точнее понять эффективность деятельности компании.

Важно выделить такие группы оборотных активов:

- Запасы

- Дебиторская задолженность

- Деньги и краткосрочные финансовые вложения

- Прочие оборотные активы

Из краткосрочных обязательств важно выделить:

- Кредиторскую задолженность

- Финансовый долг

- Другие краткосрочные обязательства

Оборотные активы

К оборотным активам относят наиболее ликвидные активы. Но критерием оборотности служит даже не ликвидность, а то, как стоимость этих активов уходит в состав затрат. Если оборудование переносит свою стоимость в затраты по частям, по мере износа, то стоимость расходных материалов попадает в затраты целиком, по мере использования материалов. Поэтому станок — это внеоборотный актив, а металл, который обрабатывается на этом станке, актив оборотный.

Запасы

Запасы включают сырье для производства, материалы, уже задействованные в процессе, а также всю еще не проданную готовую продукцию.

Дебиторская задолженность

Дебиторская задолженность — это обязательства партнеров перед компанией, которые возникли в ходе сотрудничества. Дебиторская задолженность бывает двух видов и возникает двумя путями.

- Обязательства по авансам поставщиков и подрядчиков. Такие обязательства возникают, когда компания заплатила подрядчикам и поставщикам за сырье или услуги и ожидает, что партнеры выполнят перед ней обязательства.

- Обязательства по оплате продукции потребителем на условиях предварительной поставки. Такие обязательства возникают, когда компания продала свою продукцию или услуги заказчикам и ожидает оплату за свою работу.

Деньги и краткосрочные финансовые вложения

Это наиболее ликвидные активы компании. Возврат краткосрочных финансовых вложений компания ожидает в пределах года, а деньги компания может использовать на свои нужды в любой момент.

Прочие оборотные активы

К таким активам относятся ликвидное имущество или обязательства перед компанией, которыми она располагает помимо основной деятельности. Например, к таким прочим оборотным активам могут относиться еще не полученные штрафы и компенсации в пользу компании, присужденные по решению суда.

Краткосрочные обязательства

Краткосрочные обязательства — это все денежные или имущественные обязательства компании, которые она должна исполнить в течение года.

Кредиторская задолженность

Кредиторская задолженность — это дебиторская задолженность наоборот. Это возникающие в ходе основной деятельности обязательства компании перед своими партнерами. Как и дебиторская, кредиторская задолженность бывает двух видов и может, соответственно, возникать двумя путями.

- Обязательства по оплате продукции или услуг поставщиков и подрядчиков. Такие обязательства возникают, когда компания получила от поставщиков и подрядчиков материалы или воспользовалась их услугами, и должна оплатить выставленные счета.

- Обязательства по авансам покупателей и заказчиков. Такие обязательства возникают, когда компания получила аванс от покупателей и заказчиков и должна поставить товар или оказать оплаченные услуги.

Финансовый долг

Сюда входят обязательства по полученным кредитам и займам, а также по выпущенным облигациям.

Другие краткосрочные обязательства

К ним относятся как обязательства, связанные с основной деятельностью компании, так и различные непроизводственные или неторговые обязательства. Например это:

- Обязательства по выплате заработной платы или социального обеспечения;

- Обязательства по выплате дивидендов;

- Налоговые обязательства;

- Наложенные штрафы и т.п.

Разнообразные сравнения и сопоставления компонентов оборотного капитала как между собой, так и с другими показателями позволяют получить более детальную информацию о текущем финансовом положении компании.

Всегда ли хорошо, когда оборотный капитал большой?

Значительный размер капитала — это запас прочности и финансовой устойчивости. Большой оборотный капитал — это запас прочности для кратковременных или сезонных скачков.

Однако, значительный размер оборотного капитал может указывать на то, что у компании чрезмерные запасы, что повышает надежность, или что она не инвестирует в развитие излишки денежных средств.

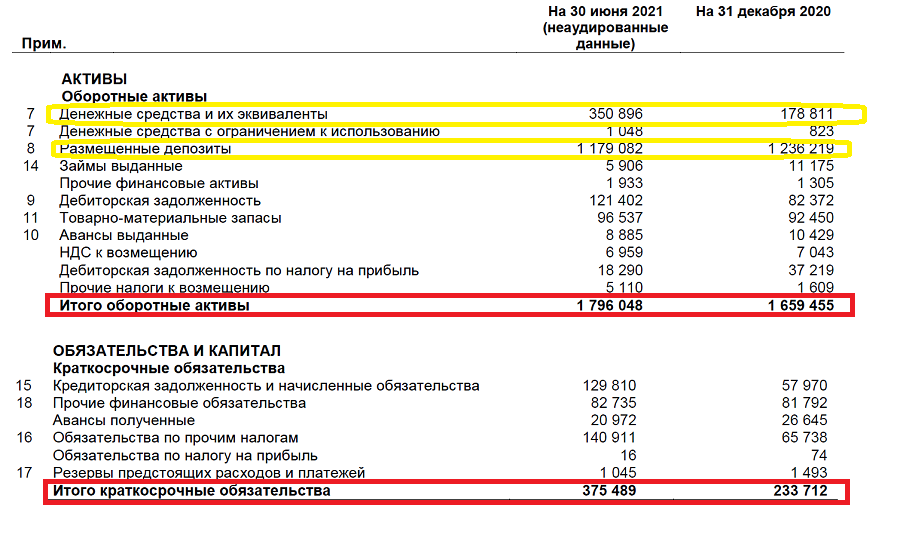

Например оборотный капитал «Сургутнефтегаза» составляет около ₽1,4 трлн. Только запас наличности на счетах компании позволяет покрыть все текущие обязательства, но при этом на банковских депозитах компания постоянно держит более ₽1 трлн.

Большой оборотный капитал на примере ПАО «Сургутнефтегаз»

Всегда ли плохо, когда оборотный капитал отрицательный?

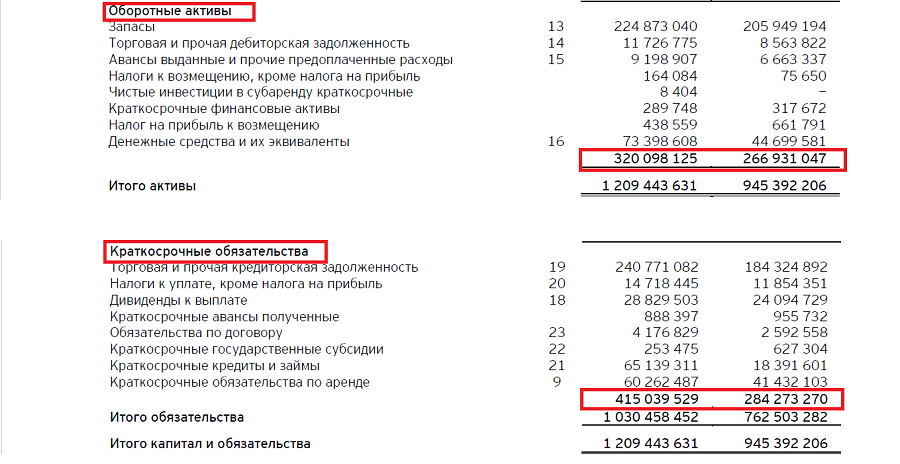

Достаточность оборотного капитала может очень сильно разниться в зависимости от бизнес-модели или от сферы деятельности компании. В некоторых случаях отрицательный оборотный капитал — вполне нормальное явление. Если у компании короткий производственный или торговый цикл или, иными словами, высокая оборачиваемость, то отрицательный оборотный капитал уже не так и важен. Примерами могут служить продуктовые магазины с большим ежедневным потоком наличности и значительной ежедневной обновляемостью ассортимента на полках. Если мы посмотрим, например, на баланс «Магнита», то увидим, что краткосрочные обязательства компании стабильно больше оборотных активов. Однако, это никак не мешает деятельности торговой сети.

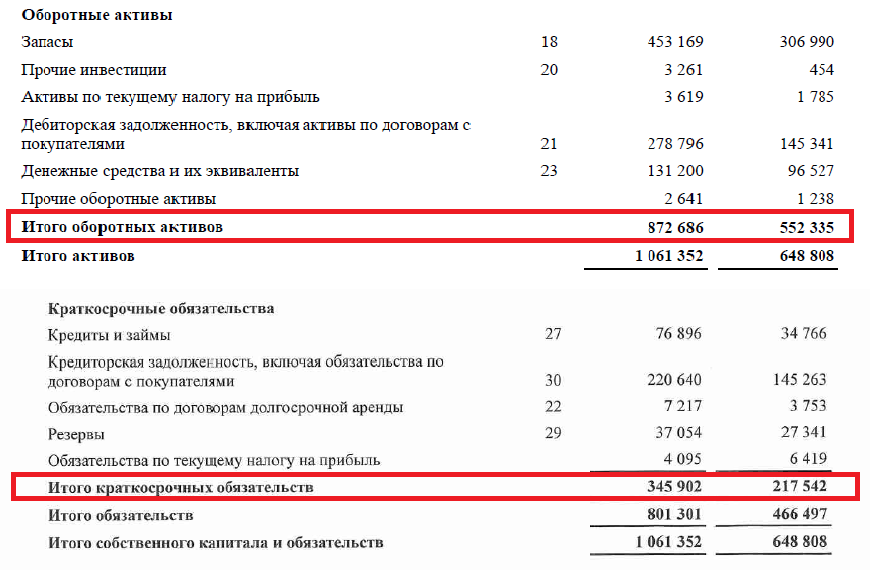

Отрицательный чистый оборотный капитал на примере ПАО «Магнит»

Напротив, для компаний, производящих штучную, дорогую и капиталоемкую продукцию, например, авиастроительных компаний, оборотный капитал должен быть достаточным, а отрицательный оборотный капитал может стать значительной проблемой.

Тонкие настройки

Оборотный капитал — важный показатель, но он дает лишь общую картину текущего финансового положения компании. Более того, работая только с показателем оборотного капитала, можно не заметить важных процессов, происходящих в компании. Допустим, оборотные активы компании почти полностью состояли из денег на счетах — и через год размер краткосрочных обязательств и оборотных активов остался прежним, но вместо денег на счетах теперь у компании просроченная дебиторская задолженность. Размер оборотного капитала остался тем же, но способность компании отвечать по обязательствам коренным образом изменилась.

Поэтому для более детального и глубокого изучения финансового состояния компании финансовые аналитики используют разные показатели, построенные с участием компонентов оборотного капитала.

Примером такой более тонкой настройки может служить показатель операционного оборотного капитала.

ООК = (ОА — КФВ) — (КО — КЗС), где

ООК — операционный оборотный капитал;

ОА — оборотные активы;

КФВ — краткосрочные финансовые вложения;

КО — краткосрочные обязательства;

КЗС — краткосрочные заемные средства.

То есть при расчете операционного оборотного капитала не будут учитываться активы и обязательства финансового характера. В примере с «Сургутнефтегазом» значения оборотного капитала и операционного оборотного капитала будут различаться очень сильно.

Коэффициент текущей ликвидности можно получить в результате деления размера оборотных активов на размер краткосрочных обязательств (КТЛ = ОА / КО). Этот коэффициент показывает уровень платежеспособности в краткосрочном периоде.

Кроме операционного оборотного капитала и коэффициента текущей ликвидности в финансовом анализе широко применяются такие коэффициенты на основе компонентов оборотного капитала:

- Коэффициент мобильности оборотных средств

Как считается: Сумма денежных средств и финансовых вложений делится на размер оборотных активов.

Что показывает: Уровень ликвидности оборотных активов.

- Коэффициент мобильности имущества

Как считается: Размер оборотных активов делится на размер всех активов.

Что показывает: Степень ликвидности активов.

- Коэффициент обеспеченности собственными оборотными средствами

Как считается: Собственный капитал за минусом размера внеоборотных активов делится на размер оборотных активов.

Что показывает: Степень финансовой устойчивости.

- Коэффициент оборачиваемости запасов

Как считается: Размер выручки делится на среднегодовой размер запасов.

Что показывает: Эффективность управления запасами.

- Коэффициент оборачиваемости дебиторской задолженности

Как считается: Размер выручки делится на среднегодовой размер дебиторской задолженности.

Что показывает: Эффективность управления дебиторской задолженностью.

- Коэффициент оборачиваемости оборотных активов

Как считается: Размер выручки делится на среднегодовой размер оборотных активов.

Что показывает: Эффективность использования оборотных активов.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене.

Подробнее

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Добавить в «Нужное»

Оборотный капитал: понятие, виды, анализ

Наверняка вы не раз слышали словосочетание «оборотный капитал организации». Но что оно означает? Для чего нужен такой капитал? Ответы на эти вопросы вы найдете в нашей консультации.

Оборотный капитал: что это

Оборотный капитал – это капитал, который инвестируется в текущую деятельность организации на период каждого производственного цикла и который целиком переносит свою стоимость на продукцию.

Оборотный капитал: функция

Функция оборотного капитала заключается в обеспечении бесперебойного и стабильного производственного процесса организации.

Управление оборотным капиталом: принципы

К принципам управления оборотным капиталом организации можно отнести, в частности, следующие принципы.

- Организация должна стараться минимизировать стоимость финансирования оборотного капитала.

- Организация не должна допускать появления просроченной дебиторской задолженности, а также просроченной кредиторской задолженности.

- Организация не должна допускать появления неликвидных запасов.

- Организация должна обладать минимальным количеством текущих активов, но при этом таких активов должно хватать для бесперебойной деятельности компании.

- Организация должна проводить точную оценку ликвидности текущих активов.

- Организация должна не только проводить мониторинг показателей ликвидности, но и контролировать эти показатели.

Кругооборот оборотного капитала

За период своей «жизни» оборотный капитал проходит три стадии.

Стадия 1 «Деньги – Товар». В период этой стадии оборотные средства в виде денежных средств превращаются в производственные запасы.

Стадия 2 «Товар – Производство – Товар». На этой стадии оборотные средства непосредственно участвуют в производственном процессе и преобразуются в незавершенное производство, готовую продукцию.

Стадия 3 «Товар – Деньги». В результате реализации готовой продукции оборотные средства вновь принимают денежную форму.

Окончание одного кругооборота оборотного капитала является началом следующего кругооборота.

Оборотный капитал: постоянный и переменный

Под постоянным оборотным капиталом понимается тот минимум оборотных активов, который необходим организации для ведения своей деятельности.

Что же касается переменного оборотного капитала, то под таким капиталом подразумеваются дополнительные оборотные активы, которые нужны организации в пиковые периоды деятельности или которые используются в качестве страхового запаса.

Источники формирования оборотного капитала

В зависимости от источников формирования оборотный капитал организации подразделяют на:

- собственный оборотный капитал;

- заемный оборотный капитал. Такой оборотный капитал иногда еще называют привлеченным.

Собственный оборотный капитал организации направлен на обеспечение финансовой устойчивости компании, а также на ее оперативную самостоятельность.

Что же касается заемного (привлеченного) оборотного капитала, то он, в общем случае, необходим для покрытия дополнительной потребности организации в средствах. Заемный оборотный капитал компании формируется, например, за счет банковских кредитов.

Чистый оборотный капитал

Чистый оборотный капитал организации представляет собой разницу между оборотными (текущими) активами компании и ее краткосрочными (текущими) обязательствами.

Существует несколько формул расчета чистого оборотного капитала. Мы же приведем формулу для расчета этого показателя на основе данных бухгалтерского баланса:

Чистый оборотный капитал = стр.1200 Бухгалтерского баланса – стр.1500 Бухгалтерского баланса

По величине чистого оборотного капитала организации можно сделать вывод о ее платежеспособности в краткосрочном периоде (до 12 месяцев).

Полученный положительный результат, то есть когда величина текущих активов превышает сумму текущих обязательств, свидетельствует о том, что текущих активов организации достаточно для погашения всех текущих обязательств. Инвесторам/кредиторам это говорит о том, что компания платежеспособна. Правда, не всегда положительное значение чистого оборотного капитала действительно является положительным явлением. Так, в некоторых случаях превышение текущих активов над текущими обязательствами может, например, свидетельствовать о том, что:

- организация неэффективно использует имеющиеся у нее свободные оборотные средства;

- текущие активы финансируются за счет долгосрочных обязательств.

Если получен отрицательный результат, то это означает, что весь объем текущих активов организации формируется за счет текущих обязательств. Финансовая стабильность компании с таким чистым оборотным капиталом может быть поставлена под сомнение инвесторами/кредиторами.

Если получен нулевой результат, то величина текущих активов равна величине текущих обязательств. Следовательно, организации хватает текущих активов на погашение всех текущих обязательств, но о каком-либо развитии за счет собственных ресурсов речь, в общем-то, не идет.

Модели управления чистым оборотным капиталом

Выделяют три основных модели управления чистым оборотным капиталом.

Консервативная модель. Заключается в том, что постоянная и сезонная потребность в оборотных средствах обеспечивается, в основном, за счет собственных источников.

Когда происходит спад операционной активности организации излишки оборотных средств вкладываются в краткосрочные финансовые вложения. Когда же спрос повышается, организация реализует краткосрочные финансовые вложения, а полученные деньги направляет на финансирование операционной деятельности.

Умеренная модель. При данной модели управления чистым оборотным капиталом постоянная часть оборотных активов финансируется за счет собственного капитала и долгосрочных обязательств, а переменная – за счет краткосрочных обязательств.

Агрессивная модель. При такой модели управления чистым оборотным капиталом и постоянная, и сезонная потребность организации в оборотных средствах финансируется в большей степени за счет текущих обязательств.

Для агрессивной модели управления чистым оборотным капиталом характерен минимальный уровень вложений в оборотные активы и ускорение оборачиваемости таких активов. При благоприятном раскладе это способствует увеличению рентабельности активов. Правда, при использовании этой модели управления существует высокий риск утраты платежеспособности.

Эффективность использования оборотного капитала

Чтобы оценить эффективность управления оборотным капиталом, в том числе рассчитываются различные показатели. Например, определяются коэффициенты оборачиваемости.

Подробнее о коэффициентах оборачиваемости вы можете прочитать в отдельной консультации.

Кроме того, для анализа оборотного капитала можно, к примеру, рассчитать следующие показатели.

Доля просроченной дебиторской задолженности. Этот показатель отражает степень своевременности оплаты покупателями/заказчиками.

Рассчитывается доля просроченной дебиторской задолженности так:

Доля просроченной дебиторской задолженности = Сумма просроченной дебиторской задолженности на конец анализируемого периода / Общая сумма дебиторской задолженности на конец анализируемого периода

Чем ближе значение этого показателя к 1, тем хуже для организации. Высокое значение доли означает, что лишь незначительная часть дебиторской задолженности погашается своевременно.

Доля просроченной кредиторской задолженности. Определяется по аналогии с долей просроченной дебиторской задолженности:

Доля просроченной кредиторской задолженности = Сумма просроченной кредиторской задолженности на конец анализируемого периода / Общая сумма кредиторской задолженности на конец анализируемого периода

Чем выше значение данного показателя, тем выше доля просроченной кредиторской задолженности организации в общем объеме ее кредиторской задолженности.

Если организация использует агрессивную модель управления чистым оборотным капиталом, для нее очень важен этот показатель. Ведь при высоком уровне просроченной кредиторской задолженности существует риск того, что большой объем кредиторки придется погашать одномоментно.

Доля неликвидных запасов. Этот показатель влияет на ликвидность компании. Рассчитывается он следующим образом:

Доля неликвидных запасов = Объем неликвидных запасов на конец анализируемого периода / Общий объем запасов на конец анализируемого периода

Чем ближе значение показателя к 1, тем больше у организации неликвидных запасов.

Основной капитал

Говоря об оборотном капитале организации, имеет смысл рассказать и об ее основном капитале.

Основной капитал – это та часть капитала организации, которая полностью и неоднократно принимает участие в производственном процессе, перенося свою стоимость на продукцию частями в течение нескольких периодов.

Отличия основного и оборотного капиталов организации приведем в таблице.

| Показатель | Основной капитал | Оборотный капитал |

|---|---|---|

| Состав | Средства труда (производственные здания, сооружения, станки, оборудование и т.п.) | Предметы труда (сырье, материалы и т.п.) |

| Период эксплуатации | Более 12 месяцев | До 12 месяцев (один производственный цикл, если он превышает 12 месяцев) |

| Участие в производственном процессе | Многократное | Однократное |

| Перенос стоимости на готовую продукцию | Частями, по мере износа | Сразу в полном объеме |

| Натурально-вещественная форма в процессе производства | Сохраняется | Изменяется |

Экономика09 марта 2021 в 13:0061 287

Что такое оборотный капитал

Значение в экономике, специфика, порядок расчёта и оценка показателей

Определение оборотного капитала

Как рассчитывается оборотный капитал

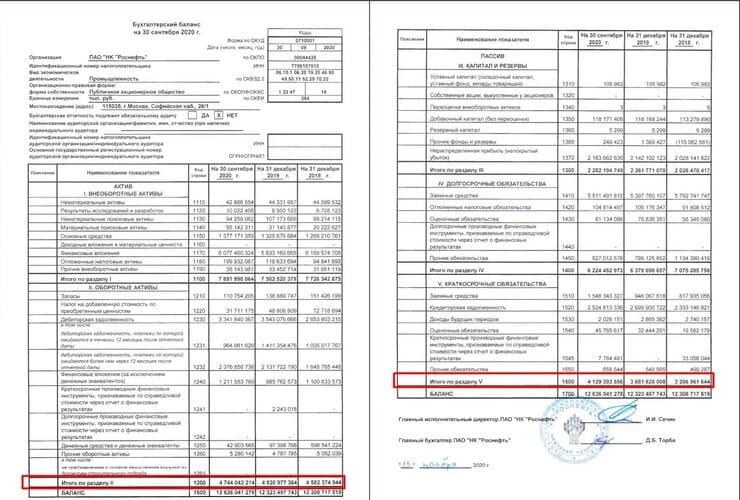

Рис. 1. Оборотный капитал в РСБУ. Источник: Сайт ПАО «НК «Роснефть»

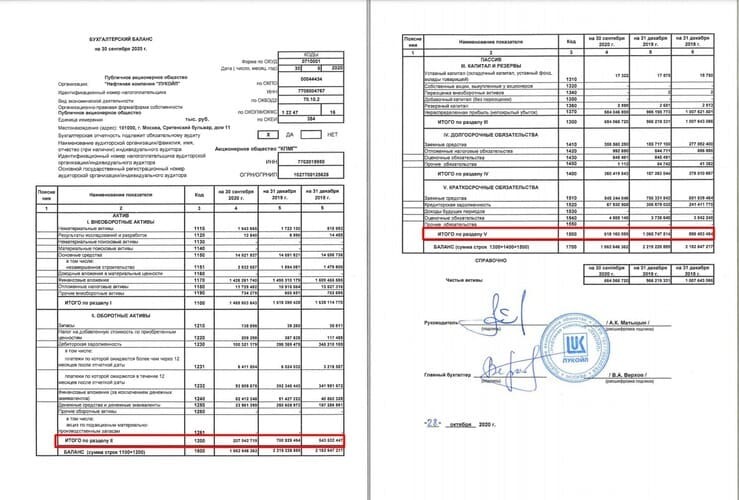

Рис. 2. Ситуация с оборотным капиталом у ПАО «Лукойл». Источник: Сайт ПАО «Лукойл»

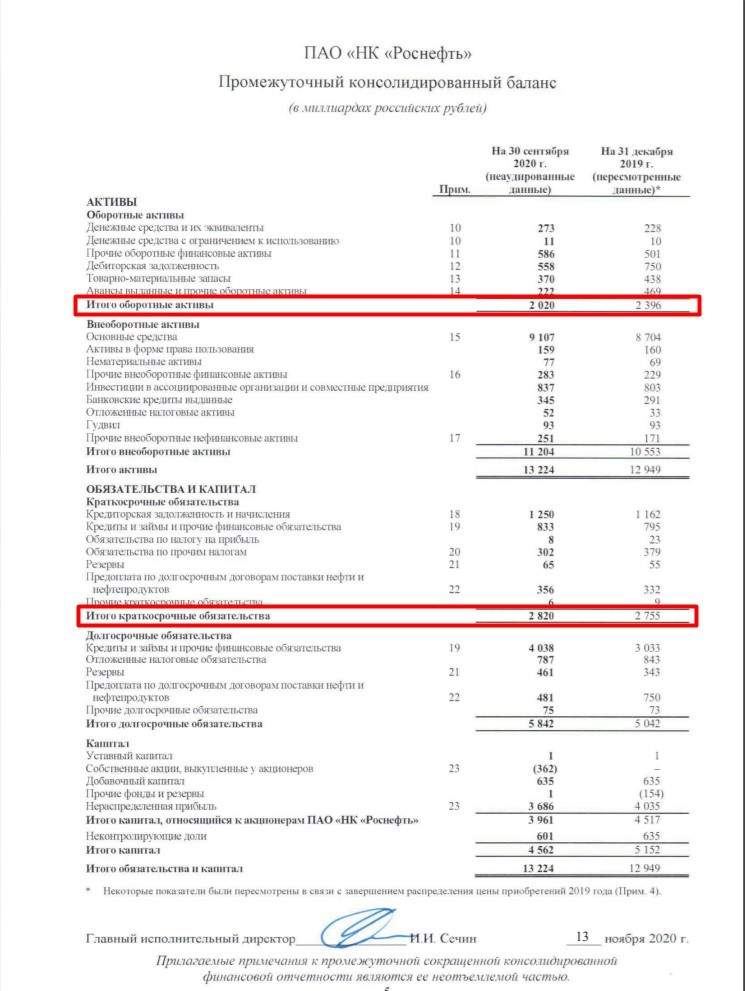

Рис. 3. Значения оборотного капитала по МСФО. Источник: Сайт ПАО «НК «Роснефть»

Использование оборотного капитала на практике

Больше интересных материалов

Когда масштабы бизнеса и его существование в режиме «выживания» требуют исключительно режима «ручного» управления, предприниматели не задумываются о пользе формализации структуры и типа управления оборотного капитала.

А между тем именно правильное понимание структуры и соотношений показателей оборотного капитала позволяет смоделировать варианты последствий возможных решений, увидеть причинно-следственные связи финансового и экономического управления, а через модель в виде показателей оборотного капитала позволяет вести мониторинги структуры оборотного капитала, своевременно выявлять, реагировать и управлять финансовыми рисками.

Начнем с теории.

Понятие и структура оборотных активов

Как известно, оборотные активы — это активы, которые служат или погашаются в течение 12 месяцев, либо в течение нормального операционного цикла организации (если он превышает 1 год).

Многие оборотные активы используются одномоментно при отпуске их в производство (например, сырье и материалы).

Оборотные активы являются одной из двух групп активов организации (вторая — внеоборотные активы). Еще их называют текущими активами.

Состав оборотных активов

В соответствии с формой бухгалтерского баланса, в состав оборотных активов входят:

- запасы;

- НДС по приобретенным ценностям;

- дебиторская задолженность;

- финансовые вложения (за исключением денежных эквивалентов);

- денежные средства и денежные эквиваленты;

- прочие активы, удовлетворяющие признакам оборотных активов.

Дебиторская задолженность и финансовые вложения относятся к оборотным активам только в том случае, если срок их погашения менее 1 года, либо срок превышает 1 год, но организация уверена в высокой ликвидности данных активов, способности быстро и без потерь обратить их в денежную форму (т.е. продать).

Оборотные активы в принципе обладают более высокой степенью ликвидности, чем внеоборотные. А деньги, как часть оборотных активов, имеет абсолютную ликвидность.

В своем движении оборотные активы проходят последовательно три стадии кругооборота: денежную, производительную и товарную.

Первая стадия кругооборота оборотных средств — денежная. На этом этапе происходит превращение денежных средств в форму производственных запасов.

Вторая стадия — производительная. На этой стадии продолжает авансироваться стоимость создаваемой продукции, но не полностью, а в размере использованных производственных запасов; авансируются затраты на заработную плату, а также перенесенная часть основных фондов.

На третьей стадии кругооборота продолжает авансироваться продукт труда (готовая продукция). И лишь после того, как товарная форма вновь созданной стоимости превратится в денежную, авансированные средства восстанавливаются за счет части поступившей выручки от реализации продукции.

И цикл начинается заново.

Оборотный капитал — наиболее подвижная часть капитала предприятия, которая в отличие от основного капитала является более текучей и легко трансформируемой в денежные средства.

К оборотному капиталу принято относить денежную наличность, легкореализуемые ценные бумаги, материально-производственные запасы, нереализованную готовую продукцию, краткосрочную задолженность.

Собственный оборотный капитал или собственные оборотные средства это величина оборотных активов, остающаяся в распоряжении предприятия после полного, единовременного погашения краткосрочной задолженности предприятия.

На сегодняшний день термины «оборотные активы» и «оборотный капитал» часто используются как синонимы. Вместе с тем, между этими понятиями есть определенная разница:

они находятся по разные стороны бухгалтерского баланса;

оборотные активы (актив баланса) формируются за счет средств оборотного капитала (пассива баланса), источники которого могут быть как собственные, так и заемные, как правило, с целью получения положительного экономического эффекта или другими целями что в конечном итоге диктует требования к организации системы управления оборотными активами.

Чистый оборотный капитал равен разнице между оборотными активами и краткосрочными пассивами (обязательствами).

То есть под чистым оборотным капиталом (ЧОК) понимается разность между величиной текущих активов (ТА) и величиной текущих обязательств.(без долгосрочных текущих обязательств) (ТО) организации по состоянию на отчетную дату:

ЧОК = ТА — ТО

Чистый оборотный капитал является суммой собственных средств предприятия, направленных на финансирование операционной деятельности. Как правило, это ликвидные средства предприятия, которые легко могут быть обращены в денежные средства.

Величина чистого оборотного капитала может принимать нулевое, положительное и отрицательное значение.

Положительный чистый оборотный капитал:

- означает, что часть текущих активов формируется за счет текущих обязательств;

- а также, что часть текущих активов формируется за счет инвестированного капитала.

Положительный чистый оборотный капитал уменьшает величину чистого денежного потока и указывает на сумму покрытия текущих нужд долгосрочными источниками финансирования.

Отрицательный чистый оборотный капитал:

- означает, что все текущие активы финансируются за счет текущих обязательств;

- указывает на сумму покрытия инвестиций по внеоборотным активам текущими обязательствами;

- является бесплатным источником финансирования операционной и инвестиционной деятельности.

Отрицательный оборотный капитал увеличивает величину чистого денежного потока, так как максимально вовлекает во внутрихозяйственный оборот средства кредиторов.

Нулевой чистый оборотный капитал:

- означает, что сумма текущих активов соответствует величине текущих обязательств.

Считается, что с точки зрения оценки финансовых потребностей предприятия чистый оборотный капитал представляет собой оценку потребности в оборотном капитале.

Текущими активами для целей расчета величины чистого оборотного капитала (ЧОК) выступают следующие статьи бухгалтерского баланса:

- запасы;

- дебиторская задолженность;

- НДС по приобретенным ценностям;

- прочие оборотные активы, в том числе НДС с авансов полученных, непредъявленная к оплате начисленная выручка, недостачи и потери от порчи ценностей.

Текущими обязательствами для целей расчета величины чистого оборотного капитала (ЧОК) являются следующие статьи бухгалтерского баланса:

- краткосрочная и долгосрочная кредиторская задолженность (в том числе, по инвестиционной деятельности);

- доходы будущих периодов;

- краткосрочные оценочные обязательства;

- прочие краткосрочные обязательства, в том числе НДС с авансов выданных.

Чистый оборотный капитал можно разделить на операционный и инвестиционный.

Операционный — чистый оборотный капитал, относящийся к операционному циклу.

При этом под операционным циклом принято понимать совокупность стадий:

- закупки материалов у поставщиков;

- оплаты поставщикам;

- производства продукции (оказания услуг, выполнение работ);

- отгрузки готовой продукции покупателям;

- и получения денежных средств от покупателей.

Величина чистого оборотного капитала операционного складывается из следующих элементов:

ЧОКопер. = ОА — ДС — ФВ — ВХОоа — (КО — КК —КЗинв. — ВХОко ДОпр.)

где:

ОА — оборотные активы;

ДС — денежные средства;

ФВ — финансовые вложения сроком до 12 мес.;

ВХОоа — внутрихозяйственные обороты в части оборотных активов

КО — краткосрочные обязательства;

КК — краткосрочные кредиты и займы;

КЗ инв. — кредиторская задолженность по инвестиционной деятельности;

ВХОко — внутрихозяйственные обороты в части краткосрочных обязательств

ДО пр. — прочие долгосрочные обязательства.

Чистый оборотный капитал инвестиционный — показывает вклад средств в расчетах по инвестиционным договорам в чистый оборотный капитал компании:

ЧОК инв. = АВинв. — КЗинв.

где:

АВинв. — авансы выданные по инвестиционной деятельности;

КЗинв. — кредиторская задолженность по инвестиционной деятельности.

Также нужно сказать об оценке величины чистого оборотного капитала платежного, который отражает вклад средств в расчетах в чистый оборотный капитал компании.

ЧОК пл. = ДЗ — КЗ

где:

ЧОК пл. — чистый оборотный капитал платежный;

ДЗ — дебиторская задолженность;

КЗ — кредиторская задолженность.

Этот показатель можно наряду с другими применять для управления ликвидностью и платежеспособностью.

Также различают постоянную потребность в оборотном капитале и сезонную потребность.

Постоянная потребность определяется как минимальная неснижаемая величина (уровень) оборотного капитала, сезонная потребность является изменяющейся величиной оборотного капитала в связи с действием сезонных факторов и деловой активности.

Контрольные показатели и прогнозная модель

Теперь о системе контрольных показателей эффективности для анализа состояния оборотного капитала на предприятии.

Их много, назовем лишь основные.

|

1. |

Коэффициент оборачиваемости оборотных активов |

|

2. |

Период оборота оборотных активов |

|

3. |

Период оборота запасов сырья, материалов и других аналогичных ценностей |

|

4. |

Период оборота дебиторской задолженности по продажам в разрезах учета |

|

5. |

Период оборота авансов полученных по продажам в разрезах учета |

|

6. |

Период оборота кредиторской задолженности перед поставщиками и подрядчиками в разрезах учета |

|

7. |

Доля просроченной кредиторской задолженности в общем объеме кредиторской задолженности |

|

8. |

Доля просроченной дебиторской задолженности |

|

9. |

Доля неликвидных запасов |

Отдельно скажем про каждый.

1. Коэффициент оборачиваемости оборотных активов — это количество оборотов, которые совершают за анализируемый период оборотные активы.

Коб.ак. = (Доходы за период) / (Оборотные активы на конец периода)

2. Период оборота оборотных активов — длительность одного оборота, которые совершают оборотные активы, в днях.

Поб.ак. = (Оборотные активы на конец периода * Длительность отчетного периода) / (Доходы за период)

3. Период оборота запасов сырья, материалов и других аналогичных ценностей показывает, через сколько дней в среднем происходит их полное списание в производство.

Поб.зап. = (Запасы на конец периода * Длительность отчетного периода) / (Списано в производство за период)

4. Период оборота дебиторской задолженности по продажам всего показывает, через сколько дней в среднем происходит погашение дебиторской задолженности.

Поб.дз .= (Дебиторская задолженность на конец периода * Длительность отчетного периода) / (Доходы за период)

5. Период оборота авансов, полученных по продажам, показывает, через сколько дней в среднем происходит зачет полученных авансов.

Поб.ап.= (Авансы, полученные на конец периода * Длительность отчетного периода) / (Доходы за период)

Помимо расчета оборачиваемости дебиторской задолженности и авансов, полученных по продажам, данные показатели могут оцениваться в различных разрезах — по видам деятельности или группам продукции, по группам контрагентов и т.д.

6. Период оборота кредиторской задолженности перед поставщиками и подрядчиками показывает, через сколько дней в среднем происходит погашение кредиторской задолженности.

Поб.кз = (Кредиторская задолженность на конец периода * Длительность отчетного периода) / (Затраты за период)

Помимо расчета оборачиваемости кредиторской задолженности, данный показатель оценивается отдельно в разрезе задолженности по операционной и по инвестиционной деятельности.

7. Доля просроченной кредиторской задолженности в общем объеме кредиторской задолженности показывает степень своевременности оплаты поставщикам за поставленную продукцию либо оказанные услуги.

Расчет данного показателя особенно значим при реализации агрессивной политики управления оборотным капиталом, т.к. высокая доля просроченной кредиторской задолженности несет в себе риск необходимости одновременного погашения существенного объема обязательств.

К пр.кз.= (Просроченная кредиторская задолженность на конец периода) / (Кредиторская задолженность на конец периода)

8.Доля просроченной дебиторской задолженности — показывает степень своевременности оплаты покупателями за поставленную продукцию или оказанные услуги. Необходимо контролировать данный показатель и своевременно реагировать при возникновении положительного значения.

К пр.дз.= (Просроченная дебиторская задолженность на конец периода)/(Дебиторская задолженность на конец периода)

9. Доля неликвидных запасов — показатель, влияющий на ликвидность компании. Данный коэффициент особенно важно контролировать при реализации консервативной политики управления чистым оборотным капиталом.

К нел.зап.= (Объем неликвидных запасов на конец периода) / (Объем запасов на конец периода)

Показатели оборачиваемости оборотных активов и их отдельных элементов, а также качество задолженности оказывают непосредственное влияние на уровень ликвидности. При этом различают ликвидность активов и ликвидность компании.

Под ликвидностью активов понимают способность активов к быстрому вовлечению в денежный оборот. Любая статья активов имеет различный уровень ликвидности. Наиболее ликвидными считаются денежные средства и денежные эквиваленты, а также краткосрочные финансовые вложения. Минимальной ликвидностью обладают материально-производственные запасы, внеоборотные активы.

Ликвидность компании — достаточность имеющихся в распоряжении компании денежных средства для осуществления своей операционной, инвестиционной и финансовой деятельности. Другими словами, ликвидность компании — это ее способность в срок и полностью рассчитаться по своим обязательствам.

Для оценки уровня ликвидности компании используют, как правило, следующие показатели:

- коэффициент текущей ликвидности — представляет собой отношение оборотных активов к краткосрочным обязательствам:

К тек.ликв. = (Оборотные активы) / (Краткосрочные обязательства)

- коэффициент срочной ликвидности — представляет собой отношение оборотных активов, за исключением запасов и НДС, к краткосрочным обязательствам:

К сроч.ликв. = (Оборотные активы — Запасы — НДС) / (Краткосрочные обязательства)

- коэффициент абсолютной ликвидности — дает более точную оценку платежеспособности организации на момент его оценки и представляет собой отношение наиболее ликвидных активов к сумме краткосрочных обязательств:

К абс.ликв. = (Денежные сроедства и денежные эквиваленты) / (Краткосрочные обязательства)

Каждый из приведенных выше показателей эффективности управления оборотным капиталом необходимо рассматривать в динамике (за несколько прошедших периодов) и принимать управленческие решения исходя из тенденций их изменения.

Общий вид расчетных таблиц для мониторинга может быть следующим:

Первая группа — значения за прошлые периоды, например, за два последних года, поквартально.

Вторая группа — текущий период, отклонение от прогнозного значения, оценка тенденции изменения.

Третья группа — ожидаемое (прогнозное) или плановые значения показателей на перспективные периоды. Это может быть квартал, год и т.д.

Выводы

Данную таблицу, построенную для автоматического расчета ЧОК и показателей эффективности, а также автоматического расчета отклонений от нормативных и плановых значений, можно реализовать через Excel либо в других программах. Взаимосвязи исходных данных в виде показателейц статей бухгалтерского баланса, данных управленческого учета и любых других данных преобразуемых через алгоритмы расчета в показатели ЧОК и показатели эффективности формируют модель.

Задавая прогнозные значения исходных данных, возможно получить прогнозные значения показателей ЧОК и показателей эффективности, определить критические значения, оценить риски.

Перечень показателей для анализа состояния оборотного капитала может быть существенным образом расширен огромным выбором показателей для финансового анализа, а также за счет анализа других показателей, формируемых на данных управленческого учета. Перечень и назначение таких показателей не является предметом данного рассмотрения, с ними можно познакомиться в многочисленных статьях по финансовому анализу.

Следует понимать, что многообразие показателей может иметь ценность, только если организация определила для каждого из них собственные индивидуальные (контрольные или нормативные) значения. Эти значения показателей должны быть определены для различным уровней комфортности и успешности функционирования предприятия. Как правило, таких уровней должно быть не менее трех-четырех: высокий, средний, приемлемый и критический.

Постоянный мониторинг уровней показателей позволяет выявить направление тенденций, моделирование отдельных составляющих показателей позволяет выявить приемлемые риски и принять решения по методам управления оборотным капиталом.

Слово «капитал», означающее в переводе с латинского «главный», вполне выражает суть явления, о котором пойдет речь дальше. Капиталы – это ресурсы предприятия, которые могут быть направлены в производство ради получения прибыли. Без них функционирование предприятия невозможно. Капитал в физической форме подразделяется на основной и оборотный. Длительно функционирующая часть относится к основному капиталу, а другая – к оборотному. Рассмотрим их основные черты, сходства и различия.

Что такое инвестиции в основной капитал?

Основной капитал

Производственный процесс, кроме труда занятой в нем рабочей силы, происходит с помощью средств труда и предметов труда. Основной капитал относят к средствам труда. Это машины, оборудование, приборы и пр., необходимые в производстве. Средства труда, воздействуя на предметы труда (сырье, материалы и др.) при участии человеческого фактора, создают продукцию. Средства труда, если говорить об основном капитале в виде зданий, сооружений, также создают условия для производства продукции.

Как провести инвентаризацию основных средств?

Структура и состав основного капитала зависят от специфики производства, сектора рынка, к которому относится предприятие. Сельскохозяйственное предприятие и промышленное будут иметь существенную разницу в составе основного капитала. Играют роль и отраслевые особенности (растениеводство, животноводство; отрасль промышленности), величина предприятия, состав выпускаемой продукции и многие другие факторы. Структурируют основной капитал в зависимости от цели исследования.

Чаще всего применяют приведенные ниже характеристики:

- Производственные и непроизводственные объекты. Различаются по использованию в производственном цикле либо в целях культурного, бытового обслуживания работников предприятия. Пример: цеховое здание относится к производственным средствам, а здание клуба на балансе предприятия – к непроизводственным.

- Имущество движимое и недвижимое. Пример: земельный участок является недвижимостью, а станки – движимым имуществом.

- Роль в производстве. Здесь речь идет о том, участвует ли имущество непосредственно в производственном процессе или создает условия для него. Пример: оборудование непосредственно, активно участвует в производстве, а цеховое здание участвует пассивно, создавая условия для работы.

Какие существуют способы пополнения оборотных средств?

Применяют также классификации:

- по видам (с указанием удельного веса каждого вида, пример: отдельно здания, сооружения, оборудование);

- технологическую (аналогично, удельный вес отдельной подгруппы внутри группы, пример: удельный вес спецмашин в составе автомобильного парка);

- структура по признаку времени использования (т.н. возрастная) и др.

Изучив состав и структуру основного капитала, можно прийти к выводу, что используется он в производстве множество раз, при этом подвергаясь износу. Износ, выраженный в денежной форме, называют амортизацией. Эта величина включается в стоимость произведенной продукции. Основные понятия при расчете амортизации – первоначальная стоимость и норма амортизации. При этом в бухгалтерском и налоговом учете способы расчета амортизации могут различаться.

И в том и в другом виде учета существует линейный способ расчета амортизации, который на практике чаще всего используется. Расчет ведется по формуле А = Пс * На, где Пс – первоначальная стоимость объекта, а На – норма амортизационных отчислений. При этом На = 1/n * 100%, где n – число месяцев полезного использования объекта, определяемое по утвержденному Правительством Классификатору (Пост. №1 от 1/01/02 г.).

Кроме этого способа:

- в НУ используют нелинейный (только для отдельных групп объектов, в соответствии со ст. 259.2 НК РФ, п. 5);

- в БУ применяют способ уменьшаемого остатка пропорционально сроку полезного использования, пропорционально объему продукции (ПБУ 6/01 п. 18).

Могут применяться ускоряющие амортизацию коэффициенты.

Собственники основного капитала стремятся к тому, чтобы его стоимость окупалась до момента износа физического (фактическая непригодность для дальнейшего использования, утрата полезных свойств) либо морального, стоимостного (утрата стоимости в связи с прогрессом, созданием новейшего оборудования).

Технический прогресс приводит к необходимости закреплять законодательно ускоренные способы и нормы амортизации оборудования, техники. Сокращаются сроки амортизации.

На заметку! Кроме термина «основной капитал» в учете используются как синонимы понятия «основные средства» и «основные фонды». Аналогично используют и термины «оборотный капитал», «оборотные средства».

Оборотный капитал

Оборотный капитал — это предметы труда, подвергающиеся воздействию в производственном процессе. Структура капитала также сильно зависит от отрасли, в которой он используется, принятой на предприятии технологической схемы производства и многих других факторов.

Само наименование «оборотный» говорит о том, что этот капитал в производстве используется единожды, при этом либо полностью утрачивают свою форму (топливо) либо изменяют ее (ткань в швейном производстве). Оборотный капитал может быть представлен сырьем и материалами, готовой продукцией, полуфабрикатами, незавершенной производством продукцией, тарой, денежными средствами и пр.

Чем быстрее оборачиваются такие капитальные средства, тем шире производственные возможности и, в конечном итоге, больше прибыль. Скорость оборачиваемости показывает коэффициент К = ВР/ОБС, где К — число оборотов в год, ВР – выручка от реализации за год, ОБС – остаток оборотных средств в среднем за год по балансу.

Оборотные активы разделяют на:

- оборотные фонды производства;

- фонды обращения.

К первым относят:

- сырье, материалы основные и вспомогательные, п/фабрикаты и комплектующие изделия, топливо и запчасти, тару, спецодежду, малоценные предметы – это производственные складские запасы;

- «незавершенку»; п/фабрикаты, запчасти, использующиеся для внутренних нужд предприятия, расходы будущих периодов (на освоение нового производства, на опытные образцы продукции – они спишутся на себестоимость в будущем) – это запасы непосредственно в производстве;

Ко вторым относят:

- деньги наличные и безналичные, в кассе, на счетах;

- инвестиции в ценные бумаги;

- дебиторскую задолженность;

- готовую продукцию на складе и отгруженную.

Анализируя представленную структуру в процентном отношении применительно к конкретному предприятию, получим структуру оборотного капитала. Кроме того, популярен анализ оборотного капитала по источникам формирования (собственный, заемный, привлеченный со стороны).

Давайте сравним

Рассмотрев столь подробно основной и оборотный капитал предприятия, мы можем сравнить их. Главное отличие основного капитала от оборотного заключается в нижеследующем.

Оборотный капитал (предметы труда):

- потребляются сразу, в одном цикле производства;

- теряют свою форму в процессе производства;

- их стоимость полностью входит в стоимость продукции.

Основной капитал (средства труда):

- употребляются в производстве многократно;

- натуральную форму теряют постепенно;

- стоимость «отдают» частями в стоимость продукции, при каждом новом производственном цикле.

Тезисно

- Основной и оборотный капитал предприятия вместе с трудовыми ресурсами составляют элементы производственного процесса. Важнейшие различия между основным и оборотным капиталами состоят в следующем: первый используется в производстве многократно, теряет свою форму постепенно и переносит стоимость на готовую продукцию так же постепенно; второй используется один раз, немедленно изменяет или теряет свою первоначальную форму, и стоимость его включается в стоимость продукции полностью.

- Структура того и другого вида капитала зависит от специфики производства, сектора рынка и других, значимых для конкретного предприятия, факторов. По отношению к оборотному капиталу стремятся к более быстрому его использованию, а основной капитал в условиях НТП требует более интенсивной амортизации. Окупить его стоимость собственник стремится еще до наступления физического и (или) морального износа.