Добавить в «Нужное»

Как узнать УИН для платежей в бюджет

При перечислении в бюджет платежей (налогов, пени, штрафов и т.д.) в платежном поручении или в квитанции на уплату необходимо указывать такой код как УИН (уникальный идентификатор начисления). Посмотрим, как он формируется и где взять УИН физическим и юридическим лицам.

Код УИН в платежном поручении: что это

Уникальный идентификатор начисления (УИН) или уникальный идентификатор платежа (УИП) – это специальный код из 25 символов. Он присваивается платежу получателем средств (например, налоговым органом) и доводится до плательщика. Если у банка есть договор с получателем средств, то банк проконтролирует правильность указания УИН в платежном документе. УИН бывает только у платежей в пользу бюджета (когда получатель – госорган).

Структура УИН следующая:

- 1 разряд – контрольный ключ;

- 2-25 разряды – информация о платеже. Если часть символов УИН не используется, то свободные знаки обозначаются нулями (Приложение 12 к Положению Банка России от 19.06.2012 N 383-П).

Как узнать УИН при совершении платежей в бюджет?

Где взять УИН для платежного поручения организациям

Где взять УИН для оплаты налога? Еще в 2016 году ФНС разъяснила, что при перечислении текущих сумм налогов и сборов в бюджет юридическими лицами УИН не формируется. Поэтому они указывают в поле 22 платежного поручения код «0» (Разъяснения ФНС «О порядке указания УИН при заполнении распоряжений о переводе денежных средств в счет уплаты налогов (сборов) в бюджетную систему Российской Федерации»). Если же было получено требование на уплату недоимки, пени или штрафа, в котором указан УИН, то именно его и надо отразить в поле 22 платежки.

Если речь идет о неналоговом платеже в пользу бюджета, то ситуация такая (п. 1.21.1 Положения Банка России от 19.06.2012 N 383-П; п. 12 Правил, утв. Приложением N 2 к Приказу Минфина от 12.11.2013 N 107н):

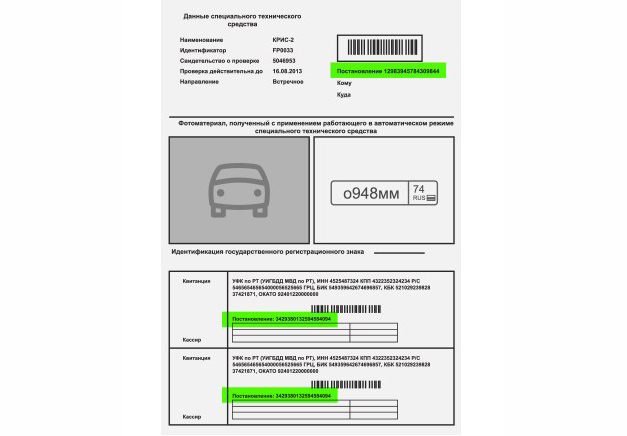

- если получатель денег присвоил платежу УИН и сообщил его организации, то УИН надо указать в поле 22 платежного поручения. К примеру, УИН при уплате штрафа ГИБДД – это номер постановления (Письмо Казначейства от 24.01.2014 N 42-7.4-05/1.3-54). То есть штрафы ГИБДД можно оплатить по УИН;

- если получатель платежа УИН не сформировал, то в указанном поле нужно поставить 0, поскольку УИН онлайн сформировать невозможно.

УИН для ИП: где взять

У предпринимателей ситуация с УИН точно такая же, как у организаций (см. выше).

УИН: где взять физическим лицам

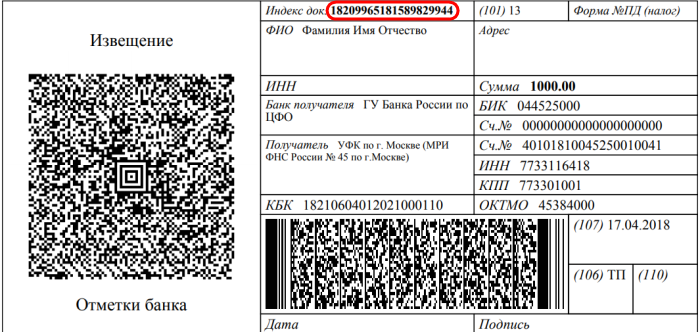

Налогоплательщики – физические лица платят налог на имущество, земельный налог, транспортный налог на основании уведомления, полученного из налоговой инспекции. В качестве уникального идентификатора начисления (УИН) в этом случае выступает индекс документа, который формируется налоговым органом. Именно его и надо указывать при перечислении налогов по уведомлению (Разъяснения ФНС «О порядке указания УИН при заполнении распоряжений о переводе денежных средств в счет уплаты налогов (сборов) в бюджетную систему Российской Федерации»).

Другой вариант – когда физлицо платит налог самостоятельно без уведомления. В этом случае если гражданин сформирует платежный документ через электронный сервис на сайте ФНС, то УИН будет присвоен платежу автоматически. Если же физлицо вручную заполнит все необходимые реквизиты через банковскую онлайн-систему, то в качестве кода УИН нужно поставить 0.

Уникальный идентификатор начисления в платежном поручении 2022-2023 годов представляет собой особый реквизит, используемый в платежных поручениях. Проставлять значение УИН следует только при платежах в бюджет. Что такое УИН и где его брать, узнайте в материале далее.

Внимание! С 1 января 2023 года налоги, страховые взносы уплачиваются с единого налогового счета. Если вы решили перечислять налоги с помощью ЕНП и уведомления, то смотрите вот этот образец платежки. Если в течение 2023 года вы решили воспользоваться старым порядком уплаты налогов/взносов, то есть перечислять их отдельными платежными поручениями, без уведомления, то переходите к этому образцу.

Уникальный идентификатор начисления в платежном поручении в 2022-2023 годах

Обязанность налогоплательщиков указывать в платежном поручении идентификатор начисления стала актуальной с 31.03.2014. Соответствующие изменения в правила заполнения платежных поручений внес приказ Минфина от 12.11.2013 № 107н.

Однако данное положение затрагивает далеко не все платежи. Например, добровольное перечисление налога на основании расчетных данных деклараций указания УИН не требует. Определяется такой платеж на основании КБК, а реквизиты плательщика, будь то физическое или юридическое лицо, идентифицируются при помощи ИНН и КПП. То же самое касается и прочих переводов средств. Идентификатор в таких случаях также не используется.

Чтобы быть уверенным в полном погашении обязательств перед государством, следует периодически сверяться с органами ФНС.

УИП — что это такое

УИП ― это уникальный идентификатор платежа, который устанавливается получателем средств. Например, его присваивают контрагенты из числа бюджетных организаций.

Указывать УИП в поле 22 нужно, если ваш контрагент присвоил его платежу. Если нет, поле 22 оставляют пустым.

Полный перечень случаев, когда заполняется поле УИП, вы найдете в КонсультантПлюс, а также узнаете, может ли банк не принять платежку, если УИП не указан или указан неверно. Получите пробный доступ к правовой системе бесплатно и переходите в материал.

Код УИН в платежном поручении

УИН (уникальный идентификатор начисления) состоит из 20 или 25 цифр и имеет то же значение, что и УИП, но используется при составлении платежных поручений в бюджет или внебюджетный фонд.

Если субъект хозяйственной деятельности осуществляет обычный текущий платеж по налогам или взносам, УИН не нужен.

Если платеж производится на основании документа, в котором его отразил получатель платежа, код УИН, который необходимо отразить в платежном документе (в поле 22). При отсутствии таких данных в этом поле ставится 0. Пустовать оно не должно, так как при обработке документа платеж может просто не пройти.

Где взять УИН для платежки, узнайте в КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно онлайн.

О заполнении поля 22 «Код» платежного поручения также читайте в статьях:

- «Заполняем поле код в платежном поручении»;

- «Заполняем поле 22 в платежном поручении (нюансы)»;

- «Как заполнить платежное поручение на штрафы (нюансы)?».

Использование уникального идентификатора платежа физическими лицами

При образовании налоговой задолженности гражданам может прийти квитанция из ФНС с суммой платежа к погашению. УИН в таких случаях уже присутствует в документе в виде индекса. Сформировать квитанцию на оплату можно и самостоятельно на сайте ФНС — тогда индекс в документе отразится автоматически.

Если задолженность решено погасить через банк, самостоятельно заполняя реквизиты, данные об УИН и индексе документа физическим лицам вносить не нужно. Достаточно указать Ф. И. О. плательщика и адрес регистрации.

Итоги

Необходимость в указании УИН в платежных поручениях возникает в случае уплаты недоимки, пеней или штрафа на основании требования, выставленного налоговым органом или внебюджетным фондом. Значение УИН для внесения в этот документ берется из текста требования соответствующего органа об уплате.

Это специальный код, который вписывается в платежное поручение, чтобы деньги дошли до получателя. Он помогает правильно идентифицировать бюджетные поступления. Разберемся, когда УИН необходим, как его узнать и где указывать в документе.

Что такое УИН

УИН — это уникальный идентификатор начисления. Он на самом деле уникален и присваивается конкретному платежу.

УИН назначает государственный орган, который должен получить деньги от плательщика. Это может быть налоговая, ГИБДД, госинспекция недвижимости и другие органы. С помощью УИН банк автоматически понимает, что это за платеж и кто получатель. Это помогает избежать проблем из-за ошибок в реквизитах.

УИН представляет собой код из цифр и латинских букв — всего 20-25 символов. Иногда он может состоять только из цифр. Это зависит от того, какому платежу присвоен данный код. Первая цифра кода — это контрольный ключ, с помощью которого проверяют правильность УИН (п. 12 Приложения № 2 к Приказу Минфина России от 12.11.2013 № 107н). Остальные цифры зашифровывают информацию о платеже.

Важно! Получатель может не присвоить УИН платежу. В таком случае код не указывается в платежном поручении.

Отличие УИН от УИП

УИП — уникальный идентификатор платежа. Это аналог УИН, но используется он в расчетах между контрагентами, а не с государственными органами.

Контрагенты редко присваивают платежами УИП, как правило, это делают только бюджетные организации. Если контрагент присваивает идентификатор платежу, он должен его вам сообщить

Где указывать УИН

Идентификатор платежа указывается в платежном поручении. Для этого предусмотрено поле 22 «Код».

Где указать УИН в платежном поручении

Где взять УИН для поля 22 в платежном поручении

Организации и индивидуальные предприниматели могут узнать УИН в документе, который является основанием для платежа. Например, он может быть указан в требовании ИФНС об уплате налога, штрафа, пени. Аналогичные требования с УИН может выставить ПФР на уплату штрафа за опоздание с СЗВ-М или ФСС — за несдачу отчета 4-ФСС.

По штрафам в ГИБДД УИН будет таким же, как и номер постановления.

Физлица, чтобы заплатить налоги за автомобили, земельные участки и недвижимость, в качестве УИН используют индекс документа.

Важно! Внимательно проверяйте правильность УИН перед отправкой платежки. Некоторые банки выслали организациям и ИП письма, в которых сообщили, что не будут проводить платежи по платежным поручениям с некорректным УИН. Ошибка в коде грозит тем, что вы не погасите задолженность вовремя и получите пени.

Что делать, если у вас нет УИН для поля 22

УИН может не быть — это нормально. Но совсем не заполнять поле с кодом не следует, иначе банк не примет платежку. Вместо этого в нем ставится значение «0».

Это нужно в следующих случаях:

- своевременная уплата налогов и взносов организациями и ИП;

- уплата недоимки без требования инспекции;

- уплата налогов физлицами без уведомления;

- получатель не указал УИН в требовании (постановлении, уведомлении).

Напоминаем, что УИН уникален, поэтому, если вы не получили УИН от инспекции, нельзя брать этот код из чужого или старого требования на уплату. Даже если оно было выставлен по аналогичному платежу.

Формируйте платежные поручения автоматически на основании полученных требований и сданных налоговых деклараций. Контур.Бухгалтерия позволяет автоматизировать работу с платежками и направлять сформированные платежки сразу в интернет-банк. А еще в Бухгалтерии можно вести учет, сдавать отчетность и консультироваться с экспертами. Оцените возможности сервиса на тестовом периоде.

Начиная с 31 марта 2014 года, в платежных поручениях на перечисление финансовых средств в госбюджет необходимо обязательно указывать код УИН. Аббревиатура УИН расшифровывается как уникальный идентификатор начислений. УИН необходим для правильного определения назначения какого-либо платежа в госбюджет. Благодаря использованию этого идентификатора, перечисленные денежные средства поступают в необходимый бюджетный орган.

Где взять УИН при оплате госпошлины?

Можно ли самостоятельно придумать УИН?

Можно ли для разных платежей использовать один УИН?

Что делать, если УИН неизвестен?

УИН является уникальным кодом, который подразумевает невозможность дублирования. Этот идентификатор используется при оплате госпошлин в различных бюджетных органах. В частности, его используют при оплате госпошлин в налоговых органах и ГИБДД. При совершении платежей физическими и юридическими лицами в налоговые органы РФ код УИН должен соответствовать индексу, который указан на документе. Другими словами, коды УИН и ФНС должны совпадать.

При оплате госпошлины в ГИБДД код УИН формируется в соответствии с номером протокола и датой утверждения данного документа. В этом случае данный код может содержать в себе как русские, так и латинские буквы. В некоторых случаях уникальный идентификатор начислений может быть неизвестен или не определен. В таком случае бюджетные органы прописывают нулевое значение УИН.

Где взять УИН при оплате госпошлины?

Большинство россиян, сталкивавшихся с необходимостью заполнения документов для оплаты госпошлины, задаются вопросом – где взять УИН для платежного поручения? Такой код невозможно найти в каких-либо справочниках. Как говорилось выше, он формируется только лишь в налоговых органах и ГИБДД. Прочие бюджетополучатели, как правило, не присваивают код совершенным платежным операциям. Именно поэтому в поле платежки «УИН» обычно проставляются нулевые значения.

Стоит заметить, что плательщики не имеют возможности придумать УИН самостоятельно. Этот код имеет собственный алгоритм формирования. Поэтому некорректно указанный идентификатор может привести к выдаче ошибки при проверке документов. Также запрещено указывать один и тот же УИН для различных платежей. Этот код формируется динамически и, соответственно, любое платежное поручение имеет собственное неповторимое значение.

Также следует обязательно сказать о том, что в платежных поручениях код УИН носит название «Назначение платежа». Этот код состоит из 20 символов. Перед указанием этих символов необходимо написать слово УИН. Следовательно, в поле «Назначение платежа» должно быть указано 23 символа.

Можно ли самостоятельно придумать УИН?

Говоря об особенностях уникального идентификатора начислений, стоит еще раз сделать акцент на том, что этот параметр является уникальным. При этом код УИН формируется только лишь бюджетными органами. Плательщик ни в коем случае не имеет права и возможности самостоятельно придумывать данный код. Указав придуманный код, плательщик рискует тем, что его платеж может не дойти до пункта назначения. Соответственно, он будет считаться несовершенным.

Стоит понимать, что код формируется автоматически. Если плательщик по какой-либо причине не знает точный уникальный идентификатор начислений, он должен указать нулевой УИН. Подобный код обычно вводится в том случае, если платежное поручение предназначено для перевода средств на счет коммерческой организации.

В том случае, если платежное поручение предназначено для совершения денежного перевода в ГИБДД, УИН формируется посредством номера выданного постановления и даты его вынесения. Следует сказать, что УИН может формировать не только ГИБДД, но и банковские или кредитные учреждения, посредством которых осуществляется оплата. Плательщики имеют возможность узнать идентификатор ГИБДД благодаря специальным формулам, которые можно найти в интернете.

Код УИН в платежном поручении

Можно ли для разных платежей использовать один УИН?

УИН является уникальным кодом, который можно использовать для совершения только лишь одного платежа. Благодаря этому, можно существенно сократить число невыясненных таможенных, налоговых и прочих денежных поступлений. Помимо этого, уникальность данного кода позволяет упростить систему денежных начислений в государственные органы. Многоразовое использование одного уникального идентификатора может привести к путанице и пропаже денежного перевода в виду того, что госорганы не сумели его правильно идентифицировать.

Платежи с указанием УИН могут осуществлять не только физические, но и юридические лица. Также подобные платежи доступны бюджетным органам и индивидуальным предпринимателям. Физические лица чаще всего указывают УИН при заполнении деклараций или квитанций для осуществления платежей в налоговую службу. Также возможен вариант с проведением платежей в ГИБДД.

Юридические лица используют данный код для перечисления налогов, которые начислены за определенный период времени. В этом случае идентификатором плательщика является его ИНН и КПП организации. Довольно-таки часто платежные квитанции формирует непосредственно бюджетный орган. В этом случае ему автоматически присваивается УИН и индекс документа.

Что делать, если УИН неизвестен?

Многих плательщиков также часто интересует вопрос «что делать, если УИН неизвестен?». Большинство организаций, которые осуществляют самостоятельную оплату налоговых платежей, при оформлении платежных поручений не используют УИН. Для таких организаций уникальным идентификатором является КБК. Что касается индивидуальных плательщиков, то для них в качестве УИН используется номер ИНН. Это касается как физических лиц, так и индивидуальных предпринимателей. Юридические лица в качестве этого кода используют КПП.

Если предприниматель, планирующий осуществить платеж в налоговый орган, работает по «упрощенке», при формировании платежного поручения он должен указать нулевое значение УИН. При этом в поле 104 следует указать код согласно действующему справочнику КБК.

Подводя итог, необходимо сказать, что в случае отсутствия налогового уведомления, поле, которое предназначено для написания уникального идентификатора, всегда имеет нулевое значение. При этом в поле необходимо обязательно указать нулевое значение или идентификатор по требованию ИФНС. Платежки с незаполненным полем для внесения уникального идентификатора считаются недействительными.

Дата публикации: 06.05.2014 01:10 (архив)

Приказом Минфина России от 12.11.2013 № 107н утверждены Правила заполнения реквизитов поручений на уплату налогов и других платежей в бюджет. Документ вступил в силу 04.02.2014 года.

Правилами предусмотрено обязательное заполнение всех реквизитов распоряжений о переводе денежных средств, в частности, указание уникального идентификатора начислений (УИН). Данный идентификатор формируется администратором доходов федерального бюджета. УИН для каждого платежа, платежного поручения имеет своё уникальное значение. Представители кредитных организаций обязаны указывать УИН, если он есть в распоряжении клиента.

До 31 марта 2014 года этот показатель проставлялся в реквизите «Назначение платежа» (поле 24). После 31 марта 2014 г. — в реквизите «Код» (поле 22) платежного поручения. При невозможности указать конкретное значение УИН в реквизите «Код» ставится ноль «0».

Есть некоторые особенности в проставлении кода УИН.

Так, при перечислении сумм налогов (сборов), исчисленных юридическими лицами и индивидуальными предпринимателями самостоятельно на основании налоговых деклараций (расчетов), идентификатором начислений является код бюджетной классификации (КБК), который отражается в поле 104 платежного поручения. УИН при уплате налоговых платежей указанными налогоплательщиками не формируется. Однако в связи с необходимостью обязательного заполнения всех реквизитов распоряжения с 31.03.2014 юридическими лицами и индивидуальными предпринимателями в реквизите «Код» (поле 22) «платежки» указывается — «0».

Налогоплательщики — физические лица уплачивают имущественные налоги (земельный налог, налог на имущество физических лиц, транспортный налог) на основании налогового уведомления и приложенного к нему платежного документа (извещения) по форме N ПД (налог). Данные документы заполняются налоговым органом. При этом в качестве УИН в платежном документе указывается индекс документа.

Физическое лицо может перечислить налоговые платежи в бюджетную систему, не получив уведомление налогового органа. Какое значение УИН проставляется в платежном документе?

1. Гражданин формирует платежный документ самостоятельно, используя электронный сервис «Заплати налоги» сайта ФНС России www.nalog.ru. Вместо УИН в «платежке» автоматически ставится индекс документа.

2. Гражданин, зная сумму налога к уплате, может самостоятельно заполнить платежное поручение в кредитном учреждении. В этом случае индекс документа и УИН не проставляются, поскольку по данным обязательным платежам идентификатором начислений является КБК, а идентификатором плательщика — ИНН и КПП. При этом в платежном документе (извещении) обязательно указание фамилии, имени, отчества физического лица, а также адреса места жительства или места пребывания (при отсутствии у физического лица места жительства).

Номер УИН – это уникальный идентификатор начисления, специальный реквизит, введенный для систематизации платежных поручений по платежам в государственный и муниципальный бюджет, когда получатель – государственный орган. Он состоит из уникальной комбинации из 2025 цифр, которая не может повториться дважды – на то этот реквизит и уникальный. С его помощью казначейство может узнать, какой орган выдал платежное поручение и отследить его оплату.

В платежных документах и квитанциях на оплату этот реквизит может называться по-разному и состоять из различного количества цифр. Обычно УИН присваивается получателем средств и доводится до сведения плательщика. Обычно, но не всегда. Зато его всегда спросят в банке при оплате налога или, скажем, штрафа. Чтобы с этим не возникло проблем, Правовед.RU рассказывает, как узнать УИН и как он называется в различных документах.

Как получить УИН при перечислении налогов и сборов?

Первое направление платежей, при которых физлицам нужен УИН – это налоги и сборы. Это, в частности, налог на имущество, земельный и транспортный налоги. Их граждане уплачивают на основании налогового уведомления, полученного от ФНС и приложенного платежного извещения по форме № ПД (налог). Они формируются ФНС автоматически, точно также им присваивается и уникальный идентификатор – в платежном извещении он отображен в поле «индекс документа».

Если гражданин намерен оплатить налоги без уведомления и платежного извещения, он может сформировать их и получить УИН самостоятельно. Для этого можно использовать электронные сервисы ФНС. При их использовании индекс, выполняющий функцию УИН, присваивается также автоматически.

В случае оплаты налогов через Сбербанк при заполнении извещения по форме ПД-4сб, индекс и УИН не указываются. При заполнении полноформатных извещений в других кредитных организациях УИН указывается в поле 22 «Код». В качестве его, напоминаем, используется индекс документа или можно поставить «0».

А еще налоги можно оплатить по УИН онлайн. Для этого используйте электронный сервис ФНС «Уплата имущественных налогов по индексу документа».

Как найти УИН в постановлении ГИБДД?

Аналогичным образом уникальный идентификатор потребуется и для оплаты административного штрафа при нарушении правил дорожного движения. В постановлении ГИБДД функцию УИН исполняет 20-значный номер самого постановления. А еще его можно найти в квитанции по оплате штрафа, которую ГИБДД присылает по почте, в том числе в случае фиксации нарушения камерами. Там 20-значный код указан в реквизите «Постановление».

В некоторых квитанциях старого образца идентификатор прямо так и обозначен – УИН. Также встречается формат квитанций, где УИН обозначен в графе «Код».

В отношении штрафов ГИБДД также доступна оплата по УИН – через сайт Госуслуги. Достаточно ввести 20-значный код, и система сама формирует начисление, реквизиты и необходимую сумму к оплате. Останется только оплатить штраф онлайн.

Расшифровка номера постановления штрафа ГИБДД

Для примера расшифровки возьмем УИН № 18810064170502666274, где:

- 188 – код администратора доходов, ГИБДД;

- 1 – код ведомства, ГИБДД;

- 0 – код платежа;

- 0 – постановление вынесено на типографском бланке. Если указано «1», значит постановление сформировано автоматически с камеры, если «2» – набрано на ПК и распечатано на принтере, если «3» – составлено вручную, «4» – вынесено судом;

- 64 – код региона;

- 17 – год, в котором был составлен протокол;

- 0502 – месяц и дата;

- 66627 – порядковый номер постановления;

- 4 – разряд УИН.

УИН в постановлении суда

К административной ответственности могут привлекать не только сотрудники ГИБДД, но и суды. В постановлениях, которые они выносят, обязательно должны содержаться сведения, необходимые для заполнения расчетных документов, в том числе и УИН (ч. 1.1 ст. 29.10 КоАП). Для проверки УИН посмотрите графу «Административный штраф подлежит оплате по реквизитам», она находится под санкцией, которую суд применил к правонарушителю. Например:

УФК по Челябинской области (ОМВД России по Снежинскому району, л/с 03671416180); ИНН 7415013410; КПП 745802002; БИК 057602003; р/с 40201810500000010802 ГРКЦ ГУ Банк России по Челябинской области, г. Челябинск, ОКТМО 74669306,УИН 18887717033050384868.

Как найти текст постановления по УИН?

К сожалению, текст судебного постановления по УИН найти невозможно. Дело в том, что в отношении постановления суда, идентификатор – это лишь один из обязательных платежных реквизитов, к которому суд в принципе не имеет отношения. Сформировать и направить его в суд вместе с протоколом и иными материалами дела обязано должностное лицо, которое составило протокол об административном правонарушении (например, сотрудники ГИБДД).

Это следует из п. 6.1 Порядка, утв. Приказом Федерального казначейства № 19н от 30.11.2012:

Администратор начислений (административный орган, который составил протокол) обеспечивает передачу информации, необходимой для осуществления перевода денежных средств, посредством направления оператору ГИС ГМП извещений о начислениях.

Если в материалах, направленных в суд отсутствует УИН, судья может вернуть документы в орган, который их направил для устранения нарушений. Таким образом, идентификатор УИН – это не реквизит постановления суда, найти по нему текст правового акта невозможно.

Оплатить судебную задолженность по УИН также не получится: сервис Госуслуги позволяет заплатить по идентификатору лишь штрафы, назначенные административными органами. Для поиска и оплаты судебной задолженности потребуется больше данных, например, ФИО и ИНН.

Резюме

УИН – это уникальный платежный реквизит, который используется для осуществления перечислений в бюджет налогов, сборов, штрафов, недоимок и пеней. В некоторых случаях он также используется для идентификации не только самих платежей, но и постановлений, на основании которых эти самые штрафы возникли. Как правило, этот реквизит указывается в квитанции, постановлении или ином платежном документе, на основании которого произведено начисление. Если сделать платеж без указания УИН, бюджетный администратор может не увидеть платеж и не распознать его в системе, что создает для плательщика риск признания платежа несостоявшимся.

В настоящее время отдельные банки хотят видеть в платежных поручениях УИН. Что это такое и зачем это нужно? Изменились ли требования к заполнению платежного поручения? Читайте об этом в предложенном материале.

Сегодня бухгалтеры начали сталкиваться с ситуацией, когда банковские работники просят их отражать в платежном поручении в поле «Назначение платежа» дополнительную информацию, а именно УИН и 20-значный код. Естественно, возникает вопрос, что это такое и зачем это надо указывать.

Сразу скажем, что в настоящее время по-прежнему действует Приказ Минфина РФ от 24.11.2004 № 106н «Об утверждении Правил указания информации в полях расчетных документов на перечисление налогов, сборов и иных платежей в бюджетную систему Российской Федерации» (далее – Приказ Минфина РФ № 106н).

Реквизиты, форма (для платежного поручения на бумажном носителе), номера реквизитов платежного поручения установлены в приложениях 1 – 3 к Положению о правилах осуществления перевода денежных средств, утвержденному ЦБ РФ 19.06.2012 № 383-П (далее – Положение № 383-П).

При этом на едином портале раскрытия информации о подготовке федеральными органами исполнительной власти проектов нормативных правовых актов и результатах их общественного обсуждения (regulation.gov.ru) представлен проект приказа Минфина «Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату налогов, сборов и иных платежей в бюджетную систему Российской Федерации» (далее – проект приказа Минфина). На момент подготовки данного материала документ находится в стадии «Завершение подготовки», следующая стадия – «Принятие акта».

Соответственно, одновременно планируется признать утратившим силу Приказ Минфина РФ № 106н.

Предполагается, что данный приказ начнет действовать с 1 января 2014 года, за исключением положений об указании в распоряжении о переводе денежных средств реквизита «Код», вступающих в силу с 31 марта 2014 года. Предусмотрены переходные положения, которые будут действовать до 31 марта 2014 года. О них мы расскажем дальше.

Таким образом, действительно готовятся изменения в порядке заполнения платежного поручения. Попробуем разобраться в том, с чем связаны данные новшества и какие документы уже действуют, а какие планируется принять в ближайшем будущем.

Исторический экскурс, или Что такое ГИС ГМП?

Распоряжением Правительства РФ от 25.10.2005 № 1789-р были одобрены Концепция административной реформы в Российской Федерации в 2006 – 2010 годах и План мероприятий по проведению административной реформы в Российской Федерации в 2006 – 2010 годах.

В соответствии с п. 2.2.2 Плана мероприятий по проведению административной реформы в Российской Федерации в 2006 – 2010 годах был разработан и принят Федеральный закон от 27.07.2010 № 210-ФЗ «Об организации предоставления государственных и муниципальных услуг» (далее – Федеральный закон № 210-ФЗ) (п. 1 Перечня нормативных правовых актов, направленных на регулирование вопросов предоставления государственных и муниципальных услуг, в том числе вопросов предоставления таких услуг в электронном виде, одобренного Протоколом заседания Правительственной комиссии по проведению административной реформы от 08.04.2009 № 88 (разд. VIII)).

Федеральный закон № 210-ФЗ вступил в силу с30.07.2010, за исключением отдельных положений. Настоящий закон регулирует отношения, возникающие в связи с предоставлением государственных и муниципальных услуг федеральными органами исполнительной власти, органами государственных внебюджетных фондов, исполнительными органами государственной власти субъектов РФ, а также местными администрациями и иными органами местного самоуправления, осуществляющими исполнительно-распорядительные полномочия.

Федеральным законом от 27.06.2011 № 162-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в связи с принятием Федерального закона «О национальной платежной системе» были внесены поправки в Федеральный закон № 210-ФЗ, которые вступили в силу с 1 января 2013 года. Таким образом, уже почти год действует ст. 21.3 «Государственная информационная система о государственных и муниципальных платежах» Федерального закона № 210-ФЗ.

В соответствии с данными новшествами государственная информационная система о государственных и муниципальных платежах (ГИС ГМП) является информационной системой, предназначенной для размещения и получения информации об уплате физическими и юридическими лицами следующих платежей (далее – государственные и муниципальные услуги и платежи):

- платежей за оказание государственных и муниципальных услуг, услуг, обозначенных в п. 3 ст. 1 и п. 1 ст. 9 Федерального закона № 210-ФЗ;

- платежей, являющихся источниками формирования доходов бюджетов бюджетной системы РФ;

- иных платежей в случаях, предусмотренных федеральными законами.

В данной ситуации речь идет в том числе о следующих государственных и муниципальных услугах:

об услугах, предоставляемых государственными и муниципальными учреждениями и другими организациями, в которых размещается государственное задание (заказ) или муниципальное задание (заказ), подлежащих включению в реестр государственных или муниципальных услуг и оказываемых в электронной форме в соответствии с Федеральным законом № 210-ФЗ, если указанные услуги включены в перечень, установленный Правительством РФ (п. 3 ст. 1 Федерального закона № 210-ФЗ);

об услугах, которые являются необходимыми и обязательными для предоставления государственных и муниципальных услуг и оказываются организациями, участвующими в предоставлении предусмотренных Федеральным законом № 210-ФЗ государственных и муниципальных услуг, перечень которых утверждается:

1) постановлением Правительства РФ – в отношении услуг, оказываемых в целях предоставления федеральными органами исполнительной власти государственных услуг;

2) нормативным правовым актом субъекта РФ – в отношении услуг, оказываемых в целях предоставления исполнительными органами государственной власти субъекта РФ государственных услуг;

3) нормативным правовым актом представительного органа местного самоуправления – в отношении услуг, оказываемых в целях предоставления органами местного самоуправления муниципальных услуг (п. 1 ст. 9 Федерального закона № 210-ФЗ).

Ответственным за создание, ведение, развитие и обслуживание ГИС ГМП является Казначейство РФ. Оно устанавливает и порядок ведения данной системы по согласованию с ЦБ РФ.

Банк, иная кредитная организация, организация федеральной почтовой связи, территориальный орган Казначейства РФ (другой орган, осуществляющий открытие и ведение лицевых счетов в соответствии с бюджетным законодательством РФ), в том числе производящие расчеты в электронной форме, а также иные органы или организации, через которые перечисляются денежные средства заявителем за указанные выше услуги и платежи, обязаны незамедлительно направлять информацию об их уплате в ГИС ГМП.

Государственные и муниципальные учреждения после начисления суммы, подлежащей уплате заявителем за предоставляемые услуги, а также иных платежей в случаях, предусмотренных федеральными законами, обязаны незамедлительно направлять информацию, необходимую для их уплаты, в ГИС ГМП.

Обратите внимание:

В ГИС ГМП должны сходиться данные как о начислении сумм, подлежащих уплате, так и об их произведенной уплате.

Одновременно с 1 января 2013 года вступил в силу пп. 2 п. 1 ст. 7 Федерального закона № 210-ФЗ, в соответствии с которым органы, предоставляющие государственные услуги, и органы, оказывающие муниципальные услуги, не вправе требовать от заявителя представления документов и информации, включая подтверждающие внесение заявителем платы за предоставление государственных и муниципальных услуг, в том числе об уплате государственной пошлины за их предоставление. Соответствующие данные они должны брать из ГИС ГМП. При этом заявитель вправе представить указанные документы и информацию в органы, оказывающие государственные услуги, и органы, предоставляющие муниципальные услуги, по собственной инициативе.

Зачем нужен УИН?

Для реализации поставленных Федеральным законом № 210-ФЗ задач с 1 января 2013 года вступил в силу Порядок ведения Государственной информационной системы о государственных и муниципальных платежах, утвержденный Приказом Казначейства РФ от 30.11.2012 № 19н (далее – Порядок).

Порядок определяет:

- правила доступа к ГИС ГМП;

- перечень информации, необходимой для оплаты государственных и муниципальных услуг и внесения платежей, порядок ее получения и предоставления;

- перечень информации об оплате государственных и муниципальных услуг и внесении платежей, порядок ее получения и предоставления.

Участниками ГИС ГМП могут быть:

- оператор по переводу денежных средств;

- организация федеральной почтовой связи;

- территориальный орган Казначейства РФ, иной орган, осуществляющий открытие и ведение лицевых счетов в соответствии с бюджетным законодательством РФ;

- местная администрация;

- банковский платежный агент;

- банковский платежный субагент;

- платежный агент;

- платежный субагент;

- оператор Единого портала государственных и муниципальных услуг (функций);

- оператор регионального портала государственных и муниципальных услуг (функций);

- многофункциональный центр предоставления государственных и муниципальных услуг;

- администратор доходов бюджета, государственное (муниципальное) бюджетное или автономное учреждение (администратор начислений);

- главный администратор доходов бюджета, в том числе являющийся администратором доходов бюджета, имеющий в своем ведении администраторов доходов бюджета и (или) осуществляющий полномочия учредителя в отношении администраторов начислений – государственных (муниципальных) бюджетных и автономных учреждений, а также определенный субъектом РФ орган государственной власти субъекта РФ (орган местного самоуправления), обеспечивающий информационное взаимодействие между оператором ГИС ГМП и администраторами начислений.

Информационное взаимодействие участников (за исключением органов Казначейства РФ) с оператором ГИС ГМП осуществляется после прохождения процедуры регистрации только в электронном виде посредством единой системы межведомственного электронного взаимодействия (СМЭВ), предусмотренной Постановлением Правительства РФ от 08.09.2010 № 697, с применением усиленной квалифицированной электронной подписи участника в соответствии с форматами взаимодействия ГИС ГМП с информационными системами участников, установленными Казначейством РФ и размещенными на сайте этого ведомства в Интернете. Доступ участников к ГИС ГМП обеспечивается в круглосуточном режиме.

В ГИС ГМП используются два вида идентификаторов:

- идентификатор плательщика (ИП);

- уникальный идентификатор начисления (УИН).

Порядок формирования идентификаторов и допустимые ИП определены форматами взаимодействия.

Идентификатор плательщика (ИП). Извещение о начислении, извещение об аннулировании начисления, извещение об уточнении начисления, направляемые участником оператору ГИС ГМП, должны содержать ИП.

Извещение о приеме к исполнению распоряжения, извещение об аннулировании информации о приеме к исполнению распоряжения, извещение об уточнении информации о приеме к исполнению распоряжения, направляемые участником оператору ГИС ГМП, должны содержать ИП в случае его наличия в распоряжении. При отсутствии в распоряжении ИП в соответствующих полях указанных извещений проставляются нули («0»).

ИП включает в себя идентификатор сведений о физическом лице или идентификатор сведений о юридическом лице.

В качестве идентификаторов сведений о физическом лице используются:

- страховой номер индивидуального лицевого счета застрахованного лица в системе персонифицированного учета ПФР (СНИЛС);

- идентификационный номер налогоплательщика (ИНН);

- серия и номер документа, удостоверяющего личность;

- серия и номер водительского удостоверения;

- серия и номер свидетельства о регистрации транспортного средства в органах МВД;

- учетный код Федеральной миграционной службы;

- иные идентификаторы сведений о физическом лице, применяемые в соответствии с законодательством РФ.

В качестве идентификатора сведений о юридическом лице используется один из следующих идентификаторов:

- идентификационный номер налогоплательщика (ИНН) совместно с кодом причины постановки на учет в налоговом органе (КПП) юридического лица;

- код иностранной организации (КИО) совместно с кодом причины постановки на учет в налоговом органе (КПП) юридического лица.

Уникальный идентификатор начисления (УИН). Извещение о начислении, извещение об аннулировании начисления, извещение об уточнении начисления, направляемые участником оператору ГИС ГМП, в обязательном порядке содержат УИН.

Извещение о приеме к исполнению распоряжения, извещение об аннулировании информации о приеме к исполнению распоряжения, извещение об уточнении информации о приеме к исполнению распоряжения, направляемые участником оператору ГИС ГМП, должны содержать УИН (при его наличии в распоряжении). При отсутствии в распоряжении УИН в соответствующих полях указанных извещений проставляются нули («0»).

Применение идентификаторов. Соответствующие разъяснения даны в Письме Минфина РФ № 02-04-05/7491, Казначейства РФ № 42-7.4-05/5.4-147 от 12.03.2013 «О Государственной информационной системе о государственных и муниципальных платежах».

Для плательщиков – юридических лиц идентификаторы рекомендуется указывать с учетом следующего.

Что касается ИП, идентификационный номер налогоплательщика (ИНН) совместно с кодом причины постановки на учет в налоговом органе (КПП) или код иностранной организации (КИО) совместно с кодом причины постановки на учет в налоговом органе (КПП) указывается в реквизитах распоряжения «ИНН» и «КПП» плательщика.

УИН (в случае его наличия у плательщика) обозначается в реквизите распоряжения «Назначение платежа» после указания текстовой информации, предусмотренной Положением № 383-П.

УИН в реквизите «Назначение платежа» распоряжения рекомендуется отражать с учетом следующих особенностей:

- для выделения информации об УИН после указания текстовой информации, предусмотренной Положением № 383-П, используется символ «///»;

- УИН указывается без пробелов в следующем порядке: «УИНX…X», где X…X – значение УИН (20 символов);

- при отсутствии у составителя распоряжения информации об УИН проставляется значение «0», например: «///УИН0».

Для плательщиков – физических лиц и индивидуальных предпринимателей идентификаторы рекомендуется применять с учетом следующего.

ИП применяется следующим образом:

- в случае указания плательщиком идентификационного номера налогоплательщика (ИНН) ИП указывается в реквизите «ИНН» плательщика распоряжения;

- если в распоряжении не заполнено значение реквизита «ИНН» плательщика, иной ИП, предусмотренный Порядком, рекомендуется отражать в реквизите «Назначение платежа» распоряжения после указания текстовой информации, установленной Положением № 383-П.

- УИН (при его наличии у плательщика) обозначается в реквизите «Назначение платежа» распоряжения после указания текстовой информации, определенной Положением № 383-П.

Идентификаторы в реквизите «Назначение платежа» распоряжения рекомендуется указывать с учетом следующих особенностей:

- для выделения информации об идентификаторах после отражения текстовой информации, предусмотренной Положением № 383-П, используется символ «///»;

- в качестве разделительного знака между УИН и ИП используется точка с запятой («;»), например: «УИН…;ИП…»;

- идентификаторы указываются без пробелов в следующей последовательности: «УИНX…X;ИПZZ;Y…Y», где X…X – значение УИН (20 символов), ZZ может принимать одно из значений, приведенных ниже в таблице (представлена в сокращенном виде), а Y…Y – значение ИП (количество символов в соответствующем документе, но не более 20 символов).

| Тип (ZZ) | Значение |

| 01 | Паспорт гражданина Российской Федерации |

| 05 | Военный билет военнослужащего |

| 13 | Паспорт гражданина СССР |

| 14 | Страховой номер индивидуального лицевого счета застрахованного лица в системе персонифицированного учета ПФР (СНИЛС) |

| 22 | Водительское удостоверение |

| 23 | Учетный код Федеральной миграционной службы |

| 24 | Свидетельство о регистрации транспортного средства в органах МВД |

- в качестве разделительного знака между значением типа документа (в соответствии с вышеприведенной таблицей) и серией и номером документа используется точка с запятой («;»), например: «ИПZZ;Y…Y»;

- в ИП серия и номер документа (например, 01 – паспорт гражданина РФ) указываются без пробела, например: «///УИН0; ИП01;0201251245»;

- при отсутствии у составителя распоряжения информации о любом из идентификаторов вместо отсутствующего идентификатора указывается значение «0», например: «///УИН0;ИПZZ;Y…Y», «УИНX…X;ИП0»;

- если в распоряжении заполнено значение реквизита «ИНН» плательщика, ИП не указывается, например: «УИНX…X» либо

- «///УИН0»;

- если в распоряжении не заполнено значение реквизита «ИНН» плательщика и при этом составитель распоряжения не указывает информацию о любом из идентификаторов, проставляется значение «0», например: «///УИН0;ИП0».

Новые правила заполнения платежного поручения

Прежде чем перейти к рассмотрению проекта новых правил заполнения платежного поручения, скажем еще об одном документе.

С 31 марта 2014 года начнут действовать изменения, внесенные в Положение № 383-П Указанием ЦБ РФ от 15.07.2013 № 3025-У (далее – Указание № 3025-У).

Положение № 383-П будет дополнено новой нормой (п. 1.21.1), в соответствии с которой в распоряжениях будет указываться уникальный идентификатор платежа в случае его присвоения получателем средств. Уникальный идентификатор платежа должен будет доводиться получателем средств до плательщика в соответствии с договором. Банк получателя средств будет осуществлять контроль уникального идентификатора платежа в случаях и порядке, которые установлены договором, заключенным с получателем средств.

В распоряжениях о переводе денежных средств в бюджетную систему РФ будет указываться уникальный идентификатор платежа в соответствии с требованиями нормативных правовых актов, принятых федеральными органами исполнительной власти совместно или по согласованию с ЦБ РФ.

Кроме того, поле 22 «Код» сегодня, как правило, не заполняется. В Положении № 383-П сказано, что значение реквизита не указывается, если иное не установлено ЦБ РФ. С 31 марта 2014 года в данном поле будет отражаться уникальный идентификатор платежа в случаях, предусмотренных п. 1.21.1 Положения № 383-П. При составлении, воспроизведении распоряжения на бумажном носителе допускается указание уникального идентификатора платежа в реквизите «Код» двумя и более строками. Максимальное количество символов – 25.

Теперь стало более понятно, почему возникла необходимость в принятии нового порядка заполнения платежного поручения.

Проектом приказа Минфина в соответствии с п. 7 ст. 45 НК РФ и в целях совершенствования органами Казначейства РФ, налоговыми органами, таможенными органами и иными администраторами доходов бюджетов, государственными (муниципальными) учреждениями автоматизированных процедур обработки информации, содержащейся в распоряжениях плательщиков налогов, сборов и иных платежей в бюджетную систему РФ, а также платежей за государственные и муниципальные услуги и услуги, являющиеся необходимыми и обязательными для оказания государственных и муниципальных услуг, предполагается утвердить правила указания информации:

- идентифицирующей плательщика, получателя средств, в распоряжениях о переводе денежных средств в уплату налогов, сборов и иных платежей в бюджетную систему РФ (приложение 1);

- идентифицирующей платеж, в распоряжениях о переводе денежных средств в уплату налогов, сборов и иных платежей в бюджетную систему РФ, администрируемых налоговыми органами (приложение 2);

- идентифицирующей платеж, в распоряжениях о переводе денежных средств в уплату таможенных и иных платежей от внешнеэкономической деятельности (приложение 3);

- идентифицирующей платеж, в распоряжениях о переводе денежных средств в уплату страховых взносов и иных платежей в бюджетную систему РФ (приложение 4);

- идентифицирующей лицо или орган, составивший распоряжение о переводе денежных средств в уплату налогов, сборов и иных платежей в бюджетную систему РФ (приложение 5).

Сравним новые правила заполнения платежного поручения с действующими в настоящее время правилами, утвержденными Приказом Минфина РФ № 106н, и выявим основные новшества.

Напомним, что форма и реквизиты платежного поручения не меняются. Новым будет только порядок его заполнения. При этом принципиальных новшеств не будет, в основном все изменения носят уточняющий характер, а также будет заполнено поле 22 «Код».

В приложении 2 в поле 105 распоряжения будет указываться значение кода, присвоенного территории муниципального образования или населенного пункта, входящего в состав муниципального образования, в соответствии с Общероссийским классификатором территорий муниципальных образований (далее – ОКТМО). При этом указывается код ОКТМО территории, на которой мобилизуются денежные средства от уплаты налогов, сборов и иных платежей. При уплате налогового платежа на основании налоговой декларации (расчета) в поле 105 указывается код ОКТМО в соответствии с данной декларацией (расчетом). Напомним, что сегодня в этом поле отражается значение кода ОКАТО.

В поле 106 распоряжения указывается значение основания платежа. Как и сейчас, данный показатель будет иметь два знака, но сможет принимать кроме привычных значений (например, «ТП» – платежи текущего года и др.) еще и следующие:

- «ИН» – погашение инвестиционного налогового кредита;

- «ТЛ» – погашение учредителем (участником) должника, собственником имущества должника – унитарного предприятия или третьим лицом задолженности в ходе процедур, применяемых в деле о банкротстве;

- «РК» – погашение должником задолженности, включенной в реестр требований кредиторов в ходе процедур, применяемых в деле о банкротстве;

- «ЗТ» – погашение текущей задолженности в ходе процедур, применяемых в деле о банкротстве.

- Появилось новое значение, которое указывается в поле 107, – значение показателя налогового периода («ИН» – дата уплаты части инвестиционного налогового кредита).

- Также новые значения добавлены и для поля 108, в котором отражается номер документа:

- «ИН» – номер решения о предоставлении инвестиционного налогового кредита;

- «ТЛ» – номер определения арбитражного суда об удовлетворении заявления о намерении погасить требования к должнику;

- «РК» – номер реестра дела о банкротстве.

- Дополнены варианты заполнения поля 109 распоряжения:

- «ИН» – дата решения о предоставлении инвестиционного налогового кредита;

- «ТЛ» – дата определения арбитражного суда об удовлетворении заявления о намерении погасить требования к должнику;

- «РК» – дата реестра требований кредиторов.

Кардинально изменятся правила заполнения поля 110. Сегодня в нем указывается показатель типа платежа, который имеет два знака и может принимать следующие значения:

- «НС» – уплата налога или сбора;

- «ПЛ» – уплата платежа;

- «ГП» – уплата пошлины;

- «ВЗ» – уплата взноса;

- «АВ» – уплата аванса или внесение предоплаты;

- «ПЕ» – уплата пени;

- «ПЦ» – уплата процентов;

- «СА» – налоговые санкции, установленные НК РФ;

- «АШ» – уплата административного штрафа;

- «ИШ» – уплата иного штрафа, предусмотренного соответствующими законодательными или другими нормативными актами.

Планируется, что в поле 110 распоряжения будет указываться показатель типа платежа, который будет иметь два знака и может принимать следующие значения:

- «ПЕ» – уплата пени;

- «ПЦ» – уплата процентов.

При уплате налога (сбора), в том числе авансового платежа, взноса, применении налоговых санкций, установленных НК РФ, уплате административных и иных штрафов, а также других платежей, администрируемых налоговыми органами, в поле 110 будет указываться значение «0».

Как мы сказали выше, согласно Указанию № 3025-У в реквизите «Код» распоряжения отражается УИН.

В реквизите «Назначение платежа» распоряжения после информации, установленной Положением № 383-П, будет указываться дополнительная информация, необходимая для идентификации назначения платежа.

Принципиально новым является приложение 4 «Правила указания информации, идентифицирующей платеж, в распоряжениях о переводе денежных средств в уплату страховых взносов и иных платежей в бюджетную систему Российской Федерации». В действующем сегодня документе отдельных правил для уплаты страховых взносов нет, поэтому после утверждения нового порядка заполнения платежного поручения необходимо уделить данному вопросу самое пристальное внимание.

Планируется, что новый порядок оформления платежных поручений вступит в силу с 1 января 2014 года. При этом Указание № 3025-У, которое вносит изменения в Положение № 383-П, начнет действовать с 31 марта 2014 года. В проекте приказа Минфина предусмотрены следующие переходные положения.

До 31 марта 2014 года в распоряжениях о переводе денежных средств, форма которых установлена Положением № 383-П, в реквизите «Назначение платежа» указываются УИН или индекс документа из извещения физического лица, заполненного за плательщика налоговых платежей налоговым органом и состоящего

из 20 символов, текстовая информация, предусмотренная Положением № 383-П, а также иные сведения, необходимые для идентификации платежа.

УИН указывается первым в реквизите «Назначение платежа». Он состоит из 23 знаков: первые три знака принимают значение «УИН», знаки с 4-го по 23-й соответствуют значению УИН.

Для выделения информации об УИН после уникального идентификатора начислений используется символ «///», например: «УИН12345678901234567890///».

Составитель распоряжения о переводе денежных средств в уплату платежей физических лиц, в том числе за государственные и муниципальные услуги, указывает УИН в соответствующем реквизите распоряжения.

Кредитные организации, платежные агенты, организации федеральной почтовой связи при составлении платежных поручений на общую сумму с реестром в уплату платежей, в том числе за государственные и муниципальные услуги, производимых физическими лицами, в поле «Назначение платежа» указывают информацию в соответствии с Положением № 383-П. УИН отражается в соответствующем реквизите реестра, сформированного к платежному поручению на общую с реестром сумму.