Желая быстрее получить деньги, коллекторы часто превышают свои полномочия. Они начинают беспокоить должника, его близких родственников, друзей. Постоянные телефонные звонки, бесконечные письма и уведомления, встречи у дома или офиса — и так по кругу. Мы расскажем вам, как избавиться от коллекторов, куда и как на них жаловаться, и какой способ в нелегкой борьбе с представителями коллекторских агентств самый эффективный.

Самое главное: что нужно знать о коллекторах

Если вы хотите избавиться от коллекторов, то первым делом нужно узнать, как они работают. Всего есть два варианта:

- Агентский договор. Когда банк заключает с коллекторским агентством такой договор, первоначальный кредитор не меняется: вы по-прежнему должны деньги только банку, а взыскатели при этом выполняют функцию посредников (например, если у кредитора нет штатных специалистов по взысканию просроченной задолженности). Если вы узнали, что коллекторы работают по агентскому договору и только представляют интересы банка, помните: отдавать деньги им напрямую нельзя.

- Договор цессии. Его наличие означает, что банк уступил право требования долга. Теперь кредитор изменился, и вместо кредитно-финансовой организации им стало коллекторское агентство. Соответственно, проводить все расчеты, запрашивать документы и взаимодействовать придется с коллекторами. В этом случае нужно сразу жаловаться в государственные органы или ассоциации.

Откажитесь от любых угроз, шантажа и насилия. Во-первых, это незаконно, а во-вторых, позволяет коллекторам использовать подобные ваши действия в качестве ответных мер и шантажа.

Способы, которые помогут избавиться от коллекторов:

Способ 1. Составляем отказ от взаимодействия с кредиторами

Этот способ избавиться от взыскателей определен ст. 8 ФЗ-230. В ней указано, что должник имеет право написать в коллекторское агентство заявление на отказ от любого взаимодействия. Однако подать это заявление можно не ранее, чем через 4 месяца с момента образования просрочки при исполнении обязательств: получается, что отказ, отправленный раньше этого срока, будет недействителен.

На заметку!

Если коллекторы не выкупали у банка кредит, а действуют по агентскому договору и представляют интересы кредитора, то заявление об отказе от взаимодействия направляется в банк.

Если 4 месяца со дня просрочки уже прошли, банк самостоятельно уведомит коллекторов, что теперь любое взаимодействие с должником запрещено.

Способ 2. Жалуемся на представителей коллекторских агентств

Первым делом обратитесь в Федеральную службу судебных приставов (ФССП), а также в Роспотребнадзор и Роскомнадзор. Если взыскатели работают официально, то направьте обращение в Ассоциацию профессиональных коллекторских агентств (НАПКА) или руководству конкретного агентства. В тяжелых случаях (например, если взыскатели применяют насилие, угрозы, шантаж) — сразу обращайтесь в полицию и прокуратуру.

Комментарий юриста:

«Если взыскатели нарушают способы взаимодействия, установленные законом, не ждите, пока ситуация изменится сама собой — подавайте жалобы в ФССП и правоохранительные органы.

Да, на сбор доказательств, составление заявления и его рассмотрение нужно время, но бездействовать нельзя. Если коллекторы увидят, что вы ничего не предпринимаете, они почувствуют вседозволенность и могут перейти к более жестким методам работы»

Способ 3. Жалуемся в банк или ЦБ РФ.

Если первоначально вашим кредитором был банк или микрофинансовая организация, которые заключили договор цессии (уступки права требования долга) или агентский договор с коллекторским агентством, работающим незаконно и неофициально, это является нарушением.

Первым делом направьте обращение в банк или микрофинансовую организацию. В нем укажите, что коллекторы работают незаконно, а заключённый договор является недействительным. Если нет никакого ответа или улучшения ситуации, то подавайте жалобы в Центральный банк России.

Способ 4. Подаем исковое заявление в суд.

ФЗ-230 определяет, что кредиторы или коллекторы обязаны возместить физическому лицу причиненные убытки и моральный вред. Чтобы взыскать компенсацию, вам необходимо подать исковое заявление на рассмотрение в районный суд.

В нем обязательно укажите, какую сумму обязаны выплатить коллекторы, и был ли соблюден досудебный порядок разрешения спора. Доказательство его соблюдения — предложение добровольного возмещения морального вреда, направленного от лица должника взыскателю. К иску обязательно прилагаются доказательства того, что взыскатели или кредитор действовали недобросовестно (например, показания свидетелей, копии обращений в ЦБ РФ).

Обратившись в суд, вы сможете не только защитить себя от коллекторов, но и получить от них денежную компенсацию. Однако у этого способа защиты есть несколько весомых минусов.

Например, суды зачастую занижают размер компенсации, а чтобы подать исковое заявление, потребуется правильно его составить и собрать доказательства. Пока вы будете этим заниматься, звонки коллекторов, встречи и письма так и будут продолжаться.

Обращайтесь за помощью к юристам: профессионалы нашей компании помогут вам грамотно составить заявление и обеспечат защиту ваших прав и интересов.

FAQ: отвечаем на частые вопросы

-

Коллекторы названивают родственникам, это нарушение?

Да. Они не имеют права не только требовать у третьих лиц возмещения долга, но и взаимодействовать с ними. Если это происходит и у вас есть доказательства — обязательно подавайте жалобу.

-

Можно ли грубо отказаться от общения с коллекторами?

Мы не рекомендуем. Зачастую они специально выводят человека из себя, чтобы он начал угрожать или оскорблять взыскателей, а затем записывают разговор и впоследствии используют его для шантажа.

-

Как часто могут поступать звонки от коллекторов?

Закон определяет, сколько раз могут звонить взыскатели: не более 1 раза в день, не более 2 раз в неделю, и не более 8 раз в месяц. При этом звонить можно только с 08:00 до 22:00 (в будни) и с 09:00 до 20:00 (в выходные и праздники).

-

Поможет ли банкротство физических лиц избавиться от коллекторов?

Однозначно – ДА. Признание финансовой несостоятельности позволяет решить все вопросы с взыскателями и прекратить с ними общение. По закону банкротство позволяет списать задолженности перед всеми кредиторами или их посредниками.

Как полностью решить проблему с коллекторами

Самый эффективный способ избавиться от коллекторов — инициировать банкротство физических лиц. Должник сможет снять с себя все обязательства (кредиты, займы, долговые расписки) и защититься от любых действий со стороны взыскателей.

Как это работает? Все просто: с того момента как суд признает заявление о банкротстве обоснованным, любые попытки вернуть деньги со стороны взыскателей прекратятся. Теперь они не будут беспокоить банкрота звонками, отправлять письма и караулить у дома — это незаконно и бессмысленно.

На заметку!

Чтобы признать себя банкротом, необходимо составить заявление о признании финансовой несостоятельности и оформить нужные документы. Опытные юристы помогут вам правильно подготовиться к процедуре и будут сопровождать на всех этапах процесса банкротства.

Доверяйте профессионалам: обращайтесь за квалифицированной помощью к нашим юристам. Мы знаем, как правильно действовать, чтобы процедура банкротства физических лиц прошла успешно, расскажем, как списать все задолженности и избавим вас от любых попыток коллекторов взыскать деньги.

Этот текст написан в Сообществе, в нем сохранены авторский стиль и орфография.

Столкновение с коллекторскими службами чаще всего несет в себе негатив, и действия их сотрудников не всегда легальны. Предлагаю разобраться, какие полномочия у коллекторов, и что делать, если они нарушают закон.

Вправе ли банк передать долг коллекторам

Согласно ст. 382 ГК РФ и ст. 12 ФЗ «О потребительском кредите (займе)», банк имеет право переуступить долг. С 2014 года согласия от должника на это не требуется. Правда, банк обязан уведомить неплательщика в течение месяца о том, что договор будет передан другой компании.

Если банк не передал долг сторонней организации, то в роли коллекторов будут выступать банковские сотрудники, которые действуют по внутренней инструкции. С такими сборщиками долгов взаимодействовать легче всего. Представитель банка может предложить реструктуризировать долг.

Кто такие коллекторы и какие у них полномочия

На коллекторскую деятельность имеют право только юрлица, которые включены в особый Реестр. Его ведет служба судебных приставов. Сведения Реестра доступны каждому, их можно найти на сайте ФССП. Если кто-то занимается коллекторской деятельностью как физическое лицо, ему грозит штраф от 50 000 до 500 000 рублей. А если юридическое лицо, не включенное в соответствующий Реестр, занимается такой деятельностью, штраф будет значительно выше: от 200 000 до 2 000 000 рублей. (ч.4 ст.14.57 КоАП РФ).

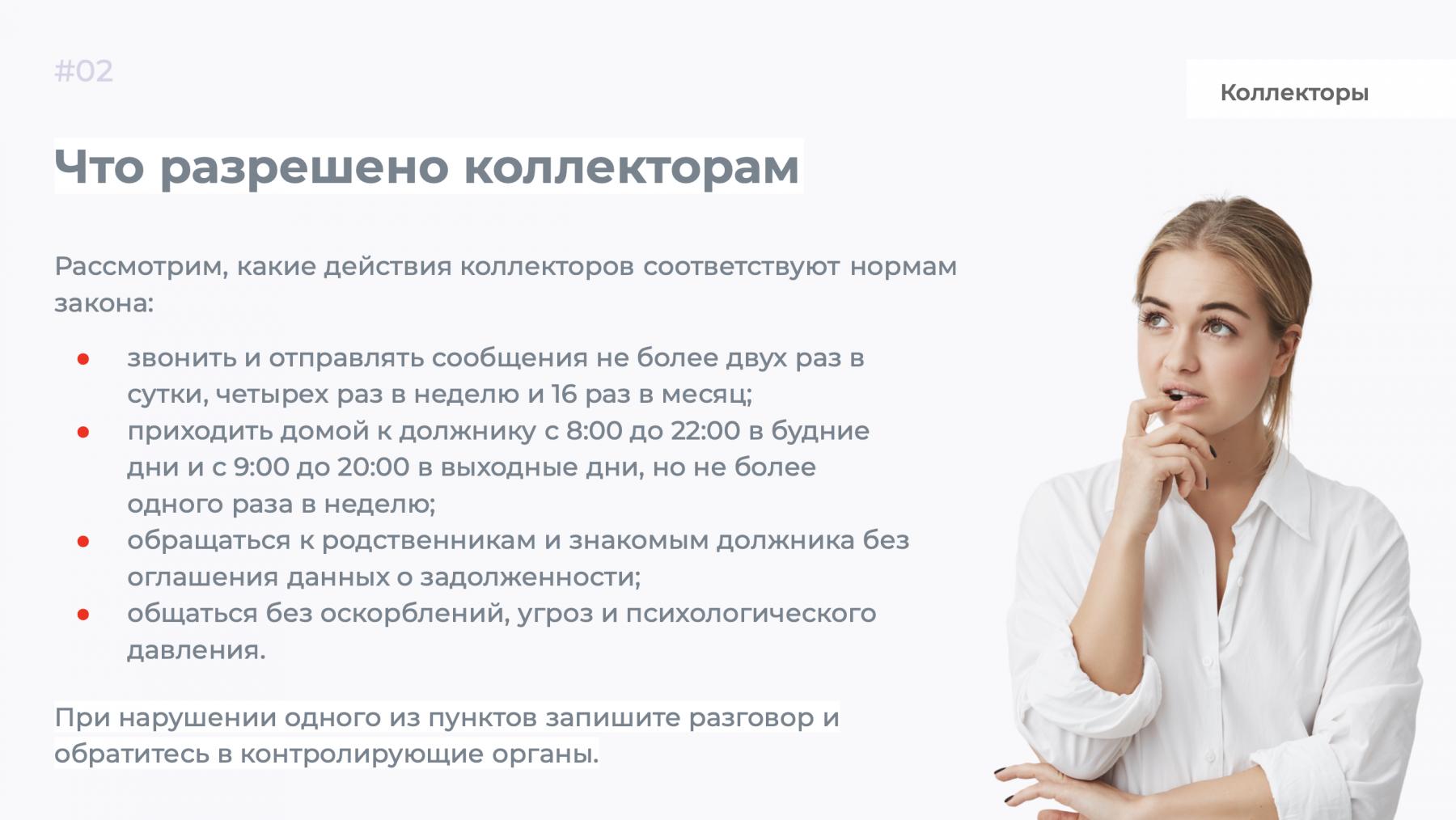

Суть работы коллекторов заключается в том, чтобы убедить вас выплатить долг, применяя ряд психологических приемов, и помочь решить проблему, связанную с долгом. В соответствии с ч. 1 ст. 4 Закона № 230-ФЗ от 03.07.2016, это можно сделать только тремя способами:

- с помощью непосредственного взаимодействия, которое может выражаться в телефонных переговорах и личных встречах;

- посредством направления сообщений через интернет (смс, голосовые сообщения и другие).

- с помощью обычных писем через почту России, направленных по месту вашего жительства, это могут уведомления, претензии, досудебные предупреждения и так далее.

На этом полномочия коллекторов заканчиваются. Согласно ч. 2 ст. 6 Закона № 230-ФЗ, коллекторы не имеют право применять к должнику и другим лицам физическую силу, угрозы, уничтожение или повреждение имущества. Им нельзя оказывать психологическое давление на должников, оскорблять их и каким-либо образом унижать их честь и достоинство. Также в соответствии с ч. 9 ст. 7 Закона № 230-ФЗ, запрещено звонить или отправлять сообщения со скрытых номеров телефонов. Рассмотрим подробнее, какие действия коллекторов недопустимы.

Что запрещено делать коллекторам

Коллектор должен взыскать денежные средства, взятые в кредит, с нерадивого заемщика. Для этого у сборщика долгов есть набор средств. Однако методы работы таких специалистов не должны выходить за рамки закона. Ст. 6 и ст. 7 ФЗ «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности» от 03.07.2016 г. регулируют отношения коллекторских компаний с должниками.

Итак, согласно вышеупомянутым законам, запрещено:

- Общаться с неплательщиком с 22:00 до 8:00 в будние дни и с 20:00 до 9:00 в выходные.

- Звонить чаще двух раз и отправлять сообщения больше четырех раз в неделю.

- Воздействовать на заемщика или его близких физически, а также угрожать расправой.

- Обращаться к должнику, не называя свои ФИО и не сообщая название коллекторской фирмы.

- Оказывать психологическое давление на должника или его родных и друзей, используя оскорбительные и унизительные выражения.

- Наносить ущерб собственности заемщика, уничтожать имущество или угрожать сделать это.

- Сообщать конфиденциальную информацию о неплательщике третьим лицам.

- Вводить в заблуждение заемщика относительно той суммы, которую нужно вернуть, или касательно сроков возврата задолженности.

- Запугивать должника ложной информацией о возможности его преследования в административном или уголовном порядке.

Недобросовестные представители коллекторских компаний чаще всего давят на неплательщиков психологически. Они сообщают, что сумма долга постоянно растет, что каждый день проценты по кредиту увеличиваются, и что дело будет передано в правоохранительные органы или в суд. Как правило, такие утверждения не имеют под собой оснований, и условия кредитного договора остаются неизменными даже при уступке вашего долга. Взыскать с вас больше, чем это предусмотрено заключенным договором, невозможно.

Что делать должнику, если коллекторы действуют незаконно

Если вы понимаете, исходя из вышеизложенной информации, что коллекторы действуют противозаконно, лучше всего постараться их игнорировать. Не вступайте с ними в диалог и не пытайтесь что-то объяснить, просто вешайте трубку.

Если вы все-таки ответили, можете попробовать использовать диктофон или хотя бы просто сообщить о том, что записываете данный разговор, чтобы звонящий понял, что ему придется нести ответственность за незаконные действия, которые можно доказать.

Чтобы привлечь коллекторское агентство к ответственности, желательно получить в разговоре данные, которые вам понадобятся впоследствии: ФИО и должность того, кто звонит, название коллекторской компании, адрес фирмы, ИНН и ОГРН и пр. Если вы получили SMS с угрозами, не удаляйте их.

При звонках с неизвестного номера в неустановленное время не берите трубку. Старайтесь отключать телефон ночью. Блокируйте номера от нежелательных абонентов и контролируйте список номеров в телефоне, чтобы вам не могли дозвониться те, кто вам не нужен. Также можете на время поменять номер телефона.

Помимо этого, вы можете установить на смартфон любое качественное приложение, которое сортирует спам и нежелательные звонки.

Если коллекторы превышают полномочия, вы можете пожаловаться в Роспотребнадзор. Представители Федеральной службы запросят у банка и коллекторской компании требуемые документы и займется расследованием дела. В качестве наказания могут быть применены штрафы или административные воздействия, в отдельных случаях фирму могут лишить лицензии.

Как только вы услышали угрозу или оскорбление от коллектора, он начал вас шантажировать либо пытаться применить физическое насилие или нанести вред вашему имуществу, сразу же обращайтесь в полицию. За такие действия коллектор может отправиться в тюремное заключение сроком до пяти лет.

Доказательством правонарушения со стороны коллекторской фирмы могут стать записи или распечатки телефонных разговоров, смс, а также показания свидетелей. Кроме того, пожаловаться на коллекторов можно в Центробанк и ФССП. Если вам неизвестны название, ИНН и ОГРН кредитора, уточните эту информацию в НБКИ — Национальном бюро кредитных историй. Для этого нужно зарегистрироваться на их сайте.

Если коллекторы звонят вам в дверь — не открывайте. А если уже открыли — резко закрывайте без разговоров. Если вам не дают закрыть дверь или ломятся в закрытую — это, согласно ст.139 УК РФ, является незаконным проникновением в жилище, совершенным против воли проживающего в нем лица. Наказанием за подобные действия станет штраф до 40 000 руб., исправительные работы либо арест. Если же при проникновении в квартиру или дом была угроза применения насилия, размер штрафа возрастает до 200 000 руб. Либо нарушителям в таком случае может грозить срок лишения свободы до двух лет.

Как поступать родственникам должника

Нередко бывает так, что либо коллекторы, либо работники банка беспокоят родственников должника, членов его семьи и даже друзей, соседей и сослуживцев. Согласно ч.5 ст.4 Закона № 230-ФЗ такие действие квалифицируются как законные только в двух случаях:

- Если у сборщика долгов есть письменное согласие заемщика на то, чтобы обращаться к третьим лицам (вы могли дать его при подписании кредитного договора).

- Если третьи лица не направили возражений по поводу контактов с ними.

Таким образом, чтобы у коллекторов не было законных оснований третировать ваших родных, близких и знакомых:

- Отзовите согласие контактировать с вашими родственниками и иными лицами, имеющими к вам отношение.

- Предложите третьим лицам направить отказ по поводу контактов с ним.

Документы нужно направить кредитору и коллекторам по почте заказными письмами с уведомлениями о вручении (ч.7 ст.4 Закона № 230-ФЗ). После того, как данные документы будут получены коллекторами, те уже не имеют права беспокоить третьих лиц, иначе это грозит санкциями вплоть до исключения из Реестра.

Как отказаться от общения с коллекторами

Если с момента просрочки платежа прошло четыре месяца, у должника появляется право:

- общаться с коллекторами только через адвоката;

- отказаться от личных встреч, звонков и сообщений от коллекторов.

В первом случае, согласно ч.4 ст.8 Закона № 230-ФЗ, ваш адвокат возьмет на себя любое общение с коллекторами, в частности, личные встречи, переговоры по телефону, взаимодействие через СМС или голосовые сообщения. Все, что вы сможете получать от коллекторов — это письма через почту России.

Во втором случае общение с представителями коллекторской конторы будет прекращено совсем. И они будут иметь право лишь отправлять вам письма через почту России.

Даже если кредитор привлечет новых коллекторов, у него не получится обойти данные запреты (ч.13 ст.8 Закона № 230-ФЗ). А их нарушение чревато санкциями в виде штрафа, административного приостановления деятельности фирмы на срок до 90 суток (ч.2 ст.14.57 КоАП РФ), вплоть до исключения из Реестра.

В соответствии с ч.2 ст.8 Закона № 230-ФЗ, Приказ ФССП России от 18.01.2018 № 20, чтобы воспользоваться таким правом, должник должен направить кредитору и коллекторам по почте заказными письмами с уведомлениями о вручении заявление по специальной форме.

Важно! Если был принят судебный акт о взыскании долга, действие заявления об отказе от взаимодействия приостановят на два месяца с даты вступления акта в силу. Однако по истечении двух месяцев оно автоматически возобновится. Если вы еще не направляли такое заявление, то вы можете сделать это спустя один месяц с момента вступления в силу судебного акта (ч.8 ст.8 Закона № 230-ФЗ).

Выводы

Общение с коллекторами редко приносит удовольствие, однако не стоит напрасно бояться и переживать, поскольку существуют законы, которые охраняют должников от недобросовестных действий представителей коллекторских фирм. Можно воспользоваться рекомендациями, перечисленными в статье, или обратиться за консультацией к юристу, чтобы выйти из сложившейся ситуации с наименьшими потерями.

Оглавление

- Почему звонят коллекторы?

- Родственник должника

- Наследник должника

- Поручитель и созаемщик

- Ошибка

- Как общаться с коллекторами?

- Какие действия противоречат ГК РФ?

- Что запрещено коллекторам?

- Куда жаловаться на коллекторов?

- Как подать жалобу?

- Лайфхак: как отвязаться от коллекторов?

- Коротко — как себя вести с коллекторами?

Номер телефона оказался в базе коллекторов, и теперь вас одолевают звонками днем и ночью. Ситуация не из простых. Один из вариантов — добавить звонившего в черный список, но это временное решение, поскольку он позвонит с другого телефона. А если не отвечать на звонки с неизвестных номеров, легко пропустить важный звонок.

Расскажу, почему коллекторы звонят, как себя с ними вести, какие действия противоречат закону и куда жаловаться при нарушении прав. В конце статьи узнаете лайфхак, который избавит от навязчивых звонков.

Почему звонят коллекторы?

Вы не брали кредит, не допускали просрочек, но коллекторы все равно звонят. Давайте разбираться в причине их назойливости.

Родственник должника

Согласно Федеральному Закону №230, коллекторы не вправе требовать долг, если вы не выступали поручителем или созаемщиком по кредиту. Их цель — психологическое давление на должника через родственников. Коллекторы рассчитывают, что после звонка коллекторского агентства вы позвоните с претензией родственнику, который занял деньги в банке. По мнению коллекторов, это мотивирует его вернуть долг. Спойлер: нет, не мотивирует.

Если в договоре кредитования заемщик указал ваш номер телефона в качестве контактного лица, но вы не давали на это согласия, звонки коллекторов считаются противозаконными.

Исключением являются супруги. Когда муж или жена является должником, коллекторы вправе звонить супругу. В таком случае действует закон об общем имуществе и совместных обязательствах. Однако коллекторская служба не вправе требовать супругу вернуть долг мужа без судебного постановления.

Наследник должника

Вы оказались наследником человека, у которого остался непогашенный кредит в банке или МФО. Несмотря на то что человека больше нет, его долг никуда не делся, а наоборот — оказался у коллекторов. Поэтому они звонят родственникам умершего после принятия наследства.

После принятия наследства звонки от коллекторов с требованием погасить задолженность — правомерны на 100%, если их количество соответствует закону. Рекомендуем вернуть долг, чтобы избежать судебного разбирательства, поскольку это обернется дополнительными расходами.

Наследодатель отвечает по долгам, если их сумма не превышает рыночную стоимость унаследованного имущества. Простыми словами, вы получили в наследство машину, которую оценили в 700 тыс. руб., а долг по кредитам умершего родственника — 1 млн руб., погашать весь долг не придется, поскольку он превышает сумму полученного наследства. Достаточно вернуть 700 тыс. руб.

Срок исковой давности по кредитам составляет три года. По закону отчет начинается с момента нарушения договора, когда заемщик впервые просрочил выплату по кредиту. Если срок исковой давности в момент принятия наследства истек, требование вернуть долг — неправомерно. После принятия наследства, когда срок давности не закончился, он начинается заново. В течение трех лет кредитор вправе подать в суд, а коллекторам разрешается звонить.

Срок исковой давности — это период, когда кредитор вправе подать на должника в суд с целью возврата долга.

Поручитель и созаемщик

Когда коллекторы звонят поручителю и созаемщику, нарушений ГК РФ нет. Ведь они собственноручно подписали договор, в котором обязались погасить задолженность вместо заемщика в случае возникновения просрочки.

Коллектор не нарушает закон, но только при наличии исполнительного листа. Попросите представить доказательство, что у его есть полномочия требовать долг. Возможно, это блеф с целью запугивания, поскольку после суда должниками обычно занимается Федеральная служба судебных приставов. Она накладывает аресты на имущество и банковские счета. Для коллекторов работы уже нет.

Ошибка

Вы не имеете никакого отношения к должнику и его кредиту, но каждый день из-за ошибки звонят коллекторы. Или вы купили новую сим-карту, которая раньше принадлежала должнику. В любом случае вы не виноваты. Конечно, ничего возвращать не нужно. Просто игнорируйте требования и сообщите о том, что не знаете должника. В редких случаях коллекторские агентства удаляют телефон из базы.

Как общаться с коллекторами?

Помните, что коллекторы — это тоже люди. Старайтесь не грубить и не ругаться, они выполняют свою работу. Но при нарушении закона, сообщите в соответствующие инстанции. Для этого подготовьтесь:

-

Включите диктофон. Установите программу на телефон и потренируйтесь, чтобы в нужный момент записать разговор. Запись потребуется для составления жалобы на действия коллекторской службы.

-

Спросите Ф. И. О. и должность. Попросите звонящего представиться. Он обязан сообщить должность, название коллекторского агентства и банк, который представляет.

-

Объясните, что не знаете должника и не станете выплачивать его долг. Если вы знакомы с заемщиком, сообщите, что долг не имеет к вам отношения.

-

Попросите больше не звонить. Обозначьте четко свою позицию, аргументировав тем, что вы не давали согласия на звонки, не выступаете контактным лицом или созаемщиком по кредиту.

-

Не хамите и не используйте ненормативную лексику. Такую запись неудобно представлять в качестве доказательства. Ваши угрозы и крики не повлияют на коллектора. Он продолжит звонить как ни в чем не бывало.

Вы не обязаны выслушивать собеседника и вступать с ним в дискуссии. Смело кладите трубку, если разговор вызывает раздражение.

Какие действия противоречат ГК РФ?

С 1 января 2017 года в силу вступил ФЗ № 230, который регулирует деятельность коллекторских агентств. Это связано с тем, что коллекторы пользовались незаконными способами возврата задолженности — прибегали к угрозам, портили имущество, наносили телесные повреждения. Теперь за каждое нарушение предусмотрена административная и уголовная ответственность.

Что запрещено коллекторам?

Список запрещенных действий:

-

сообщать третьим лицам о наличии задолженности, раскрывать данные заемщика;

-

звонить коллегам, знакомым и родственникам без письменного согласия должника;

-

запугивать, применять силовые методы, портить имущество и т. д.;

-

давить на заемщика;

-

вводить в заблуждение, грозить тюрьмой и несуществующими штрафами;

-

звонить со скрытого номера.

Куда жаловаться на коллекторов?

Работу коллекторов контролирует Федеральная служба судебных приставов, поэтому для начала обратитесь в ФССП. Дополнительно подайте заявление в Центральный банк, Национальную ассоциацию профессиональных коллекторских агентств и Роспотребнадзор. Когда коллектор угрожает здоровью или настойчиво требует вернуть долг, обращайтесь в полицию или прокуратуру!

Нарушение закона обходится коллекторам до 500 тыс. руб. (статья 14.57 КоАП РФ) и лишением свободы до пяти лет. Поскольку должники не знают о размере штрафных санкций, никто не жалуется.

Как подать жалобу?

Три простых способа подачи жалобы в ФССП на неправомерные действия коллекторской службы:

-

На официальном сайте регулятора fssp.gov.ru. Перейдите в раздел «Сервисы» и выберете пункт «Интернет-приемная» и ознакомьтесь с правилами. Система перенаправит вас на заполнение формы. Заполните обязательные поля и введите текст обращения до 4000 символов, приложите файлы размером до 5 Мб.

-

В отделении ФССП в приемные часы. Заранее заполните заявление и приложите доказательства (аудиозапись или распечатанную переписку). Подготовьте документы в двух экземплярах — один комплект остается в ФССП, второй с печатью о приеме заявления остается у вас. Срок рассмотрения обращения — 30 дней.

-

Через ФГУП «Почта России». Отправьте заказное письмо на почтовый адрес регулятора. Как того оно дойдет до адресата, вы получите извещение.

Лайфхак: как отвязаться от коллекторов?

Совет подойдет людям, которые не связаны с должником. Если вам постоянно названивают коллекторы, действуйте их же способами — задавайте вопросы, предварительно включив аудиозапись.

Как только вам позвонит коллектор, сообщите, что вы не являетесь должником и не знаете этого человека. Уведомите собеседника о том, что разговор записывается. Это нужно, чтобы запись приняли в качестве доказательства, если до этого дойдет. Далее попросите звонящего представиться, сообщить название компании и должность. На этом не останавливайтесь! Запросите номер ИНН и ОГРН. Когда коллектор представит информацию, попросите прислать сканированную копию свидетельства о государственной регистрации. Это застанет его врасплох, скорее всего, он прекратит разговор.

Этими действиями вы покажете коллекторскому агентству свою подкованность в вопросе.

Коротко — как себя вести с коллекторами?

Повторим, как вести себя с коллекторами, чтобы не растеряться во время звонка:

-

не поддавайтесь на провокации, не ругайтесь и не угрожайте коллекторам;

-

записывайте разговоры;

-

вежливо попросите удалить телефон из базы;

-

спрашивайте Ф. И. О. звонившего, название компании, должность, ИНН и другие сведения, чтобы поставить человека в тупик;

-

отстаивайте свои права, если коллектор нарушает закон, предупредите о намерении подать жалобу в ФССП.

Подписывайтесь на наш блог, чтобы получать полезные статьи на почту или в мессенджер.

© «МБК». При полном или частичном

копировании материала ссылка на первоисточник обязательна. Нашли ошибку в тексте?

Выделите нужный фрагмент и нажмите Ctrl + Enter.

Представьте, что вы себе живете обычной жизнью — работаете, воспитываете детей, иногда ссоритесь с супругом. Вот, вы немного задолжали по микрозаймам, ну с кем не бывает? Вы же честный человек, обязательно вернете все, когда будут деньги!

Но однажды ваше спокойствие нарушает странное сообщение — приходит требование от коллекторского агентства. Вы впадаете в праведный гнев — как так-то?! Но увы. У МФО есть право воспользоваться услугами частных взыскателей. Рассмотрим, через какое время микрофинансовые компании передают долг коллекторам и как это происходит.

МФО или банк продает долг коллекторам: это вообще законно?

О законности передачи долгов коллекторам давно ходят жаркие споры. Они нередко разворачивались в судах, в Роспотребнадзоре и в других государственных инстанциях. И даже сейчас эта тема способна вызвать немало прений и философских дискуссий.

Но не поспешим вас обрадовать — передача просроченных долгов коллекторам вполне законна.

Подписывая договор о кредитовании, заемщик как бы соглашается, что его личные данные, да и сам долг, будут переданы третьим лицам в случае просрочки. Пункт об этом есть в любом договоре о предоставлении займа.

Заемщик имеет право подписать этот договор (даже если подпись — это всего лишь введение кода из смски) и в случае просрочки иметь дело с коллекторами. Или не подписать и остаться без денег.

Собственно, позиция Роспотребнадзора заключается в том, что люди не читают договоры о предоставлении займов. И в итоге часто передача сведений коллекторам становится для них сюрпризом. Да даже если люди и читают одним глазом эти документы, все равно для них многое остается за завесой тайны.

По мнению Роспотребнадзора, эти пункты нужно излагать как можно понятнее и конкретнее. Желательно, вообще прямым текстом — в случае просрочки взысканием займутся коллекторы. В основном возмущение чиновников вызывает формулировка «третьи лица» — мол, простые люди не понимают, что за этим стоит.

И все же, суды в этом вопросе остаются непреклонны. Они считают, что люди должны понимать подоплеку. Напомним, под третьими лицами понимается, что МФО или банк передает долг коллекторам в случае неуплаты.

Но задолженность не передается никому, если:

- вы не допускали просрочек;

- в вашем договоре нет пункта о переуступке права требования.

Отметим, что кредитор вправе переуступить задолженность даже физическим лицам, но при этом вы должны дать отдельное согласие на операцию. Это стало возможно с января 2019 года. Но физлица почему-то не стремятся выкупать кредитные долги наших сограждан.

Тут есть еще один момент: такое согласие не берут с человека при оформлении микрозаймов. Запрос на него делается уже позже, после начала просрочек.

Люди не всегда понимают, что перепродажа долговых обязательств проводится законно. И банки, и микрофинансовые организации вправе продавать просроченные договоры коллекторам.

В качестве примера мы приведем дело 2-2352/20, которое рассматривалось в Бабушкинском районном суде Москвы в июле 2020 года.

В суд обратилась женщина, которая потребовала расторгнуть договор с ВТБ, отозвать полномочия коллекторов и взыскать компенсацию расходов и морального вреда.

Еще в 2013 году она оформила кредит в Банке Москвы (позже его поглотил ВТБ, который и выступает в настоящем деле ответчиком), но не смогла с ним рассчитаться после 2015 года. Ей перевыпустили карту, и она пыталась дальше гасить кредит. Но увы, ее платежи почему-то отправлялись на другие реквизиты.

ВТБ, фиксируя убытки, перепродал договор агентству «Сентинел Кредит Менеджмент». Коллекторы начали требовать очень большую сумму, хотя женщина и погашала ранее свои кредитные обязательства. Женщина считает, что банк незаконно передал ее личные сведения коллекторам, которые работают без банковской лицензии.

Также истец обратила внимание, что она так и не получила уведомлений о смене реквизитов, из-за чего платила неправильно.

Но суд не согласился с ее позицией. В частности, он привел положения ч. 2 ст. 382 ГК РФ, согласно которым дополнительного согласия должника на переход права требования по договору не требуется. Также суд сослался на п. 51 постановления от 28 июня 2012 года № 17, согласно которому не допускается переуступка в адрес юридического лица без банковской лицензии, если иное не установлено договором или законом.

Но увы, в договоре был соответствующий пункт о том, что банк вправе передать долг коллекторам в случае неуплаты. Соответственно, женщина изначально неправильно определила ответчика — по мнению суда, это компания «Сентинел», а не банк.

В связи с изложенными обстоятельствами суд отказал истцу в удовлетворении требований. Банк здесь действительно ни при чем, а передача просроченного договора была законным актом.

Как МФО взаимодействуют с коллекторами?

Микрофинансовые организации продают и передают просроченные долги коллекторским агентствам весьма активно. Если какие-то заемщики перестают платить по микрозаймам, МФО очень быстро привлекают коллекторов. Или вовсе продают им долги, чтобы избавиться от убыточных активов.

Сотрудничество ведется сразу в двух направлениях:

- Агентские договоры. Микрофинансовая организация, которая начинает терпеть убытки от неоплаты определенного клиента, заключает с коллекторами договор. Те выступают по документам посредниками, миротворцами, действующими строго в интересах МФО.

Разумеется, привлечение происходит по предварительным договоренностям. То есть МФО не подает в газету объявления мол, «ищем коллекторов, а то люди что-то не платят в последнее время». Портфели просроченных долгов торгуются на специализированных площадках в Интернете, и банк или МФО продают их тем КА, кто предложит за них лучшую цену. Ну или же долги передаются тем КА, которые входят с банком или МФО в один холдинг.

Если выражаться по-народному, то коллекторы начнут вас уговаривать, чтобы принудить к возврату денег в МФО. При этом они не являются вашим непосредственным кредитором, они только имеют определенный процент с тех денег, которые вы вернете компании. Если вернете, конечно.

- Договоры цессии или переуступки права требования. Тут название говорит за себя — микрофинансовая организация переуступает свои права коллекторскому агентству. То есть оно становится вашим новым кредитором и пытается с вас требовать деньги уже в свою пользу.

Тут один момент — коллекторы никогда не выкупают микрозаймы по их полной стоимости. Им это невыгодно. Обычно каждый отдельно взятый просроченный договор стоит 7-10% от реально выданной суммы денег.

После продажи МФО больше не будет иметь к вам никакого отношения. Можете ей больше не платить. Теперь вам нужно будет искать диалога с коллекторами. Кстати, в случае вашего банкротства, опять же, в состав кредиторов попадет агентство.

Что это значит для вас? Если вам начали звонить коллекторы, прежде всего, поинтересуйтесь, на каком основании они за вами охотятся.

Это имеет практическое значение — вы хотя бы будете знать юридический статус ваших отношений и кому вы должны платить. И с кого требовать ответа, ну это в крайнем случае.

И еще один момент — это сроки. Банки обращаются к коллекторам обычно где-то через полгода, исчерпав свои методы уговора должников. МФО — уже через 2-3 месяца просрочки. Это связано с рисками — у микрофинансовых организаций запас прочности в случае массовых невозвратов займов меньше. Все же они более лояльно подходят к заемщикам, предъявляя к ним минимальные требования.

МФО передают долги коллекторам на законных основаниях

При оформлении договора между заемщиком и МФО нужно читать условия. Там, как правило, есть пункт о передаче права требования третьим лицам в случае просрочки. И своей подписью или введением кода из СМС-сообщения вы соглашаетесь с этим пунктом. Но коллекторов бояться не стоит — гораздо больше неприятностей способны доставить сами сотрудники МФО, пытаясь взыскать деньги с нерадивых должников.

Сказ о том, как МФО притворяются коллекторами

Нередко МФО сами начинают есть чужой хлеб — они пытаются взыскать долги с человека, прикидываясь коллекторами.

Но делают они это так топорно, что их попытки заканчиваются в суде, куда обращаются представители ФССП с административным протоколом по ст. 14.57 КоАП РФ.

Краткий ликбез: ст. 14.57 КоАП РФ — это универсальное оружие судебных приставов против недобросовестных взыскателей по микрозаймам.

Норма предусматривает ответственность за нарушения положений № 230-ФЗ, так называемого «закона о коллекторах». Он устанавливает, каким образом взыскатели должны взаимодействовать с должниками.

Микрофинансовые организации в жажде наживы не стесняются применять порой и вовсе бесчеловечные методы. Они пугают людей, угрожают им, притворяются коллекторами, судебными приставами и вообще иногда готовы на любую мерзость, лишь бы сломить несчастного должника и лишить его покоя.

Нужно понимать разницу между коллекторским агентством и микрофинансовой компанией: первые включаются в реестр ФССП и дорожат этим почетным членством. Если коллекторы начнут себя вести неподобающе, они рискуют вылететь из реестра и тем самым перерубить сук, на котором они сидят.

МФО состоят в реестре Центробанка.

Здесь мы рассмотрим несколько примеров:

- Штраф для МФО «Мани Мэн». Образовалась просрочка по микрозайму, вследствие чего микрофинансовая организация обратилась к коллекторам. Их привлекли к сотрудничеству по агентскому договору. Но причиной для штрафа по ст. 14.57 КоАП РФ стало то, что МФО так и не уведомила должника о привлечении коллекторов. Она должна была сделать это в течение 30 дней.

Интересно, что на суде присутствовал представитель МФО, он полностью признал вину компании. И просил суд не применять строгого наказания. В итоге МФО получила штраф по ст. 14.57 КоАП РФ. О сумме материалы судебного дела тактично умалчивают.

- Штраф для ООО МФК «ЦФП». В службу судебных приставов обратился должник с просьбой привлечь взыскателей к ответственности. Мужчина взял заем в МФО и допустил просрочку. Ему начали поступать звонки и СМС, которые оказывали на него психологическое давление.

К материалам были приложены и аудиозаписи разговоров с МФО. Например, с должником грубо разговаривали, его вводили в заблуждение. В частности, ему сказали, что на адрес выедет группа, которая вместе с должником пройдется по соседям и будет просить у них денег для возврата задолженности. Также должника «запугивали» передачей задолженности коллекторскому агентству.

Тут сделаем небольшую ремарку: дело в том, что коллекторы — это не угроза, это вполне осуществимое последствие неуплаты. И, если начистоту, то лучше уж попасть к коллекторам, чем страдать от атаки сотрудников МФО. Последние часто ведут себя неадекватно.

Суд признал вину МФО и назначил штраф по ст. 14.57 КоАП РФ.

Представленные выше истории — это лишь капля в море. В архивах судебных дел пылится масса материалов по интересуемой нас теме. И «подставляются под статью», в основном МФО, коллекторы в последние годы ведут себя более благоразумно.

Если вы получаете СМС-сообщения по типу «козел, ща приедем и всю твою семью перережем, продадим в рабство, а детей в детдом» — 100 против одного, что это будут сотрудники одной из обнаглевших МФО. Они натурально третируют несчастных людей.

Справиться вам с этим поможет простая фиксация всех выпадов в вашу сторону и последующее обращение с жалобой в Центробанк. Ну или в правоохранительные органы, если угрозы стали серьезными.

Что делать, если МФО продала долг коллекторам?

Не стоит паниковать, это явно не конец света! Дальнейшие события зависят от добросовестности и методов работы коллекторского агентства:

- Компания честно ведет свою деятельность и предпочитает не ссориться с законом. В таком случае вы в течение нескольких дней обязательно получите письмо о том, что ваш долг перешел к другой организации, и новые реквизиты для его уплаты.

Само взыскание, скорее всего, будет проводиться максимально вежливо и в рамках закона. Вам, возможно, позвонят и предложат как-то уменьшить или реструктуризировать задолженность. Но в основном такие агентства предпочитают решать этот вопрос в судебном порядке, без лишних разговоров и церемоний.

- Коллекторы, которые не всегда соблюдают закон. Они способны звонить по несколько раз в день, писать длинные СМС и даже угрожать выездом группы по адресу вашего проживания. Якобы для оценки имущества в целях исполнительного производства (которого на самом деле не существует).

В первую очередь при таких сообщениях нужно обратиться с жалобой в местное отделение ФССП. Они создадут административный протокол и добьются штрафа для агентства в судебном порядке.

Вы всегда можете проверить свое агентство в реестре судебных приставов. Там же вы найдете маркировку компаний по цветовой гамме, где красный цвет — это максимальный уровень опасности. То есть агентство с такой пометкой способно причинить вред вашему имуществу, и за ним нужен «глаз да глаз».

Но, конечно, это все временные меры. Если долги действительно вас душат, денег нет, а жить от кредита до микрозайма надоело, добро пожаловать за банкротством физлиц. Наши юристы предоставляют полное сопровождение этой процедуры.

Банкротство поможет вам освободиться от большинства долговых обязательств с минимальными потерями. С 2020 года она проводится в двух вариантах — судебное и внесудебное (бесплатное) банкротство. Звоните, мы подробно расскажем, как стать банкротом и поможем вам в этом!

Бесплатная консультация по списанию долгов

Оставьте свой телефон, специалист перезвонит вам в течение 1 минуты

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование по специальности «Журналистика» в Университете Лобачевского. Более 4 лет работал с физическими лицами в банках НБД Банк и Волга-Кредит. Имеет опыт работы в газете и телевидении Нижнего Новгорода. Является аналитиком банковских продуктов и услуг. Профессиональный журналист и копирайтер в финансовой среде nikitin@brobank.ru

Открыть профиль

Имеет ли МФО право на обращение в коллекторское агентство

Данное право дается МФО федеральным законом «О микрофинансовой деятельности и микрофинансовых организациях», чем они успешно пользуются. Перед подписанием договора с МФО, заемщики редко обращают внимание на пункт, в котором указывается, что организация имеет право обращаться к третьим лицам с целью взыскания просроченной задолженности.

-

Имеет ли МФО право на обращение в коллекторское агентство

-

О правомерности передачи персональных данных

-

О нарушениях, допускаемых коллекторами

-

Через какое время МФО обращается к коллекторам

-

Особенности работы в рамках агентского договора

Именно этот пункт сводит на нет все обвинения в адрес МФО относительно передачи персональных данных. Заемщик изучил договор, подписался под ним, значит, согласился на такую передачу. Поэтому микрофинансовые организации вполне законно передают коллекторским агентствам информацию, которая является составной частью банковской тайны гражданина.

Передача персональных данных производится по следующему принципу:

- МФО обращается в коллекторское агентство, с которым заключается агентский договор.

- МФО передает агентству информацию по заемщику.

- Коллекторская компания обязуется хранить полученные персональные данные в строгом соответствии с ФЗ «О персональных данных».

Бробанк.ру: Заключив договор и получив информацию по клиенту, долговая фирма начинает с ним работать. Методы взаимодействия: дистанционное взыскание и очные встречи с заемщиком. И ничего противозаконного в этом искать не следует. Пока деятельность коллекторских компаний полностью законна.

О правомерности передачи персональных данных

Об этом долгое время спорили высшие судебные инстанции и Роспотребнадзор, но к сегодняшнему дню четкой позиции по этому поводу так и не сформировано. С одной стороны, заемщик, соглашаясь с условиями договора, одновременно соглашается и с возможной передачей его персональных данных сторонним организациям, чему в договоре посвящается отдельный пункт.

Но Роспотребнадзор делал упор на то, что подавляющая часть клиентов МФО не читает договор полностью. Более того, даже ознакомившись с текстом соглашения, не все граждане понимают смысл этого самого пункта. Понятие «третьи лица» юридически неграмотным человеком может трактоваться по-разному, поэтому данный пункт было предложено излагать в более доступном виде.

Но высшие судебные инстанции не согласились с позицией Роспотребнадзора, указывая на то, что «третьих лиц» может быть достаточно длинным, поэтому прописывать его в договорах полностью как минимум нецелесообразно.

Следовательно, пока в этом отношении не наблюдается никаких изменений, но потенциальные заемщики должны знать, что под «третьими лицами» понимаются коллекторские и долговые компании, которые привлекаются МФО на основании агентского соглашения.

О нарушениях, допускаемых коллекторами

Информация о правонарушениях и преступлениях, допускаемых коллекторами, сегодня находится в открытых источниках. Многие граждане ошибочно винят в этом микрофинансовые организации, которые не имеют к этим нарушениям никакого отношения.

Дело в том, что передавая персональные данные долговой компании, МФО, по сути, на время выбывает из процесса взыскания. Коллекторы работают своими методами, за которые МФО не несет никакой ответственности. Если с заемщиком связываются представители долгового агентства, значит, микрофинансовая организация заключила с ним договор, но ни за какие действия взыскателей она не отвечает.

Общие принципы взаимодействия:

- Коллекторские компании не информируют МФО о применяемых в отношении должника методах.

- МФО не запрашивает никакой информации по работе с заемщиком.

- Агентский договор прекращается при поступлении полной / частичной оплаты, либо после окончания оговоренного срока действия.

- До переуступки прав требования, заемщик платит не агенту (коллекторам), а микрофинансовой организации.

- Коллекторы не имеют права выдвигать требования, идущие вразрез с договором займа.

При этом каждый заемщик должен помнить, что коллекторы не обладают никакой исполнительной властью, поэтому с ними при желании можно не взаимодействовать. Если будут замечены какие-либо нарушения со стороны взыскателей, о таких фактах необходимо обращаться в суд.

Через какое время МФО обращается к коллекторам

Какого-либо обязательного срока, который должны выдерживать МФО – нет. Одни организации обращаются в долговые компании через 10-15 дней просрочки, а другие могут воспользоваться своим правом спустя месяц или более длительный срок.

Если у МФО есть собственная службы взыскания (что наблюдается крайне редко), то обращаться к коллекторам ей нет смысла – заниматься досудебным взысканием в этом случае будут штатные сотрудники микрофинансовой организации.

Особенности работы в рамках агентского договора

Если обязательства не переуступлены коллекторам, а лишь заключено агентское соглашение, то профессиональные взыскатели действуют только в интересах МФО, о чем они изначально извещают заемщика. Следовательно, в процессе взаимодействия с должником, не допускается совершение следующих действий:

- начисление на сумму штрафных санкций – коллекторы взыскивают только ту сумму, которая прописана в агентском соглашении с МФО;

- действие в собственных интересах с заключением дополнительных договоров с заемщиком;

- передача персональной информации в другие коллекторские агентства;

- угрозы обращения в суд – коллекторы, действуя на основании договора представительства, юридически не имеют права обращаться в суд, так как не являются выгодоприобретателями по основному договору.

Помимо этого, после получения информации от МФО, коллекторская компания должна должным образом известить заемщика о том, в чьих интересах она действует. По требованию заемщика, сотрудники агентства предоставляют полную информацию о состоянии его долга, реквизитах договора займа, а также обо всех других условиях, которые заинтересуют заемщика.

И наконец, если с заемщиком связывается коллекторское агентство, то он первым делом должен обратиться в МФО с целью уточнения этой информации. Дело в том, что встречаются случаи несанкционированной передачи персональной информации. В результате этого с заемщиком связываются не профессиональные долговые агентства, внесенные в реестр ЦБ РФ, а откровенные мошенники.

Комментарии: 10

Содержание статьи

Показать

Скрыть

Кредиты в банках, несмотря на снижение ключевой ставки, до сих пор недоступны многим заемщикам. Если срочно нужны деньги, можно обратиться в микрофинансовую организацию — там выдают небольшие займы на короткий срок. Но как выбрать МФО? И какие подводные камни существуют?

На Банки.ру работает сервис «Народный рейтинг МФО» — он поможет сделать правильный выбор. Сам список еще формируется, но пользователи уже оставляют отзывы о работе организаций. Разберем один из них вместе с экспертом отдела анализа банковских услуг Банки.ру Ольгой Станчак.

Народный рейтинг МФО: как им пользоваться и чем он может помочь

«Не смогла выплатить заем, дело передали коллекторам»

Пользователь GorodilovaKatya на странице Народного рейтинга МФО рассказала, что обратилась в одну из микрофинансовых организаций. Когда она не смогла вернуть долг, дело передали недобросовестным коллекторам (орфография и пунктуация во всех цитатах сохранены):

«К работе МФО не было вопросов, пока не случились известные всем события 24.02.2022. Финансовое положение у меня резко изменилось. От кредитора я не пряталась, в конце марта подала заявление, в котором просила оказать содействие и предоставить возможность возвратить заем в рассрочку или на каких-либо адекватных льготных условиях. Ответа на данное заявления я так и не получила. Звонков от кредитора на мой контактный номер телефона не поступало».

По словам Екатерины, ее дело передали коллекторам. Они стали звонить людям, чьи контакты были указаны в заявке на микрозайм как способ для экстренной связи, а также по месту работы, знакомым и родственникам.

«В телефонных звонках эти коллекторы разговаривали в откровенно грубой форме, вымогали деньги с третьих лиц, называли какие-то астрономические суммы просроченной задолженности 400–500 тыс. руб. (сумма займа без процентов и пеней составляла 5 тыс. руб.), требовали оплатить их на какие-то непонятные реквизиты. В конце апреля звонки стали поступать мне, мало того, что коллекторы просто орали в трубку, так орали один и тот же вопрос по 5–6 раз подряд. Складывалось впечатление, что они или глухие, или до того некомпетентные, что просто не в состоянии отображать, что им говорят в ответ».

В апреле заемщик подала еще три заявления кредитору.

«Ответ на одно из них был получен лишь 4 мая, никакого конструктивного предложения о разрешении вопроса по существу кредитором предложено не было, одна вода о том, какие им необходимы документы. Не желая продолжать весь этот цирк с конями, я решила перезанять денег и закрыть заем».

Гигантские проценты, безжалостные коллекторы и никакого контроля: 10 мифов о микрозаймах

Как вести себя заемщику?

Екатерина поступила правильно, уведомив МФО. Если заемщик понимает, что он не может вовремя вернуть займ, он должен сразу, не затягивая, обратиться к кредитору. Желательно сделать это прямо в офисе микрофинансовой организации.

«В случае затруднительной ситуации необходимо обратиться к кредитору с письменным заявлением, где будет указана причина неплатежеспособности. МФО могут потребовать подтверждающие документы. Обращение будет рассмотрено в короткий срок, — говорит эксперт отдела анализа банковских услуг Банки.ру Ольга Станчак. — Как правило, компании идут навстречу клиентам и предлагают пролонгацию займа или реструктуризацию задолженности».

Также эксперт советует обращаться в проверенные МФО — их деятельность регулируется законом. На сайте Банка России размещен справочник — если в нем указана нужная вам компания, значит она работает легально. Кроме того, на Банки.ру есть надежный сервис подбора и оформления микрозаймов. Все представленные там организации прошли необходимые проверки.

Если МФО нарушает закон, пожаловаться на нее можно в ЦБ, прокуратуру или финансовому омбудсмену.

Что делать, если нечем платить кредит

Просто так взять и не платить кредит нельзя. За это от банков и МФО последуют пени и штрафы. Дело могут передать коллекторам и в суд.

Если денег нет временно, можно постараться найти другие источники дохода: сдать в аренду квартиру, продать автомобиль или попросить помощи у близких. Также нужно собрать документы, которые помогут доказать отсутствие возможности платить кредит из-за непредвиденной ситуации. Кроме того, можно:

- Взять кредитные каникулы;

- Попросить кредитора о реструктуризации долга;

- Запустить процедуру банкротства.

Подробнее о том, что делать, если нечем платить кредит, можно почитать по ссылке.

Что делать, если нечем платить кредит

Сколько процентов могут начислить МФО

Существует миф, что в МФО нет ограничений по процентам — кредитор может начислить столько, сколько захочет. На самом деле по закону (деятельность МФО контролируется ФЗ «О микрофинансовой деятельности и микрофинансовых организациях») процент по микрозайму не должен превышать 1% в день и не более 365% в год. В начале марта 2022 года Госдума приняла в первом чтении законопроект о снижении максимального размера дневной ставки по микрозаймам до 0,8%. В таком случае максимальное значение стоимости микрозайма будет уменьшено с 365% до 292% годовых от суммы кредита.

Подобрать микрокредит

Что разрешено и не разрешено коллекторам

Работу коллекторов тоже регулирует закон — «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности». В нем прописано, как именно кредитор или лица, выступающие от его имени, могут взаимодействовать с должником. Разрешено использовать:

- Личные встречи, телефонные переговоры;

- Телеграфные сообщения, текстовые, голосовые и иные сообщения, передаваемые по сетям электросвязи, в том числе подвижной радиотелефонной связи;

- Почтовые отправления по месту жительства или месту пребывания должника.

При этом действовать они должны «добросовестно и разумно». Запрещено:

- Применять физическую силу, угрожать убийством, причинением вреда здоровью;

- Уничтожать и повреждать имущество и угрожать этим;

- Оказывать психологическое давление на должника и иных лиц;

- Вводить в заблуждение относительно размера долга, причин невозврата, сроков погашения, судебного разбирательства.

Если вы хотите оставить отзыв о работе МФО или почитать, что об организациях пишут другие пользователи, заходите в Народный рейтинг МФО. Также на Банки.ру есть рейтинги инвестиционных, страховых компаний и банков.

Меню с информацией о задолженности

Узнать задолженность

Оплатить онлайн

Получить справку

Позвонить в ЭОС анонимно

Хлебные крошки сайта

Главная

Вопросы и ответы

Как правильно вести себя с коллекторами

Как правильно вести себя с коллекторами

Зачастую заемщик узнает, что его кредит продан, получив уведомление от банка и затем от коллекторского агентства. Ситуация вполне распространенная. И это не повод для волнения. Ведение счета должника и процесс возврата задолженности обходятся кредитной организации дорого и требуют больших затрат по времени. Поэтому банки, после небольшого периода попыток вернуть долг самостоятельно, предпочитают передавать права требования по просроченным кредитам профессиональным коллекторам. В коллекторском агентстве обычно работает целый штат специалистов, в чьи обязанности входит планирование различных программ, которые помогают справиться с кредитными обязательствами людям, оказавшимся в сложной финансовой ситуации. Что же делать, если Вы получили уведомление о переуступке кредита? Как вести себя с коллекторами при разговоре по телефону и при встрече? Давайте разбираться.

Содержание статьи

- Почему коллекторы Вам звонят

- Правовое регулирование работы коллекторов

- На что коллекторы имеют право

- Звонки родственникам и знакомым

- Коллекторы звонят по чужому кредиту

- Как разговаривать с коллекторами, если Вам звонят

- А что, если кредит выплатили, а коллекторы звонят

- Что делать, если столкнулись с недобросовестными коллекторами

Почему коллекторы Вам звонят

Если человек уже длительное время не платит по кредиту, неудивительно, что в один прекрасный день ему могут позвонить коллекторы. Как правило, банки сначала пробуют самостоятельно связаться с недисциплинированным заемщиком, но, если он не идет на контакт, обращаются к помощи коллекторов. Здесь возможны две схемы работы:

- Агентский договор. Агентство представляет интересы банка и действует от его имени. Возвращать деньги нужно банку.

- Договор цессии. Банк уступает коллектору права требования Ваших долговых обязательств, после чего Вы должны погашать кредит уже в адрес коллекторского агентства, которому перешли права требования.

Правовое регулирование работы коллекторов

Большинство из нас имеют кредиты в банках. И не всегда обстоятельства позволяют погашать их вовремя, от финансовых проблем никто не застрахован. Чтобы не оказаться в ситуации растерянности, если вдруг Вам звонят коллекторы, нужно знать, какие у них есть права и как правильно вести с ними разговор. Законом определено, на что имеют право коллекторы в процессе взыскания. Работа современных коллекторских агентств регулируется нормами Федерального закона от 3 июля 2016 года № 230-ФЗ.

На что коллекторы имеют право

Деятельность коллекторов в сознании людей до сих пор ошибочно ассоциируется с угрозами и бесконечными звонками в любое время суток. Однако профессиональные коллекторские агентства общаются с клиентами, строго соблюдая нормы закона.

Поэтому лучше постараться совместно с коллекторским агентством найти выход из ситуации в досудебном порядке, поскольку после принятия судом решения об уплате задолженности может последовать блокировка счетов и арест имущества.

Коллектор имеет право:

Звонить

- в рабочие дни — с 8 утра до 10 вечера;

- в выходные дни — с 9 утра до 8 вечера;

- не более 1 раза в течение дня;

- 2 за неделю;

- не более 8 в течение месяца

Сотрудник обязан представиться, назвать кредитора, которого он представляет

Отправлять телеграфные, текстовые и голосовые сообщения

- в рабочие дни — с 8 утра до 10 вечера;

- в выходные дни — с 9 утра до 8 вечера;

- не более 2 раз в сутки;

- 4 за неделю;

- не более 16 в течение месяца

Сообщения должны содержать юридическое наименование кредитора и имя коллектора, номер контактного телефона и напоминание о наличии просроченной задолженности

Видеться с Вами

Встречи коллектор может назначать не чаще 1 раза в неделю, например по месту жительства заемщика или офисе коллекторского агентства

В Вашем кредитном договоре изначально могут быть прописаны и другие условия взаимодействия с коллектором. В любом случае коллектор должен строить общение на принципах вежливости и разумной достаточности.

Коллектору запрещено:

- Звонить в ночное время или чаще, чем определено в законе.

- Не представляться во время звонка или визита.

- Действовать анонимно, а также скрывать регистрационный номер и название агентства.

- Скрывать свой номер телефона.

- Оказывать психологическое давление, грубить, унижать человека.

- Давать ложную информацию о сумме долга и сроках погашения.

- Неправомерно заявлять о своей принадлежности к госорганам.

- Раскрывать сведения о клиенте и его долге третьим лицам.

- Применять физическую силу, угрожать жизни и здоровью.

- Причинять вред имуществу заемщика либо угрожать этим.

Звонки родственникам и знакомым

Еще один вопрос часто волнует граждан: имеют ли право коллекторы звонить коллегам, Вашим родным или знакомым? Да, сотрудники могут с ними связываться, если их контактный номер был оставлен при заключении договора кредитования и было дано согласие на звонки. Но при этом обсуждать долг с родственниками или знакомыми коллектор имеет право, только если эти люди являются поручителями по договору или если имеются специальные согласия.

Коллекторы звонят по чужому кредиту

Неожиданностью может стать звонок, связанный с чужим долгом. Возможно, у Вашего родственника остался непогашенный кредит или он по ошибке был передан для взыскания третьей стороне. Требовать от Вас погашения такого кредита коллекторы могут, если Вы являетесь:

- поручителем по договору займа родственника;

- наследником умершего заемщика;

- супругой/супругом клиента (при определенных обстоятельствах).

Во всех других случаях за долги родственников Вы ответственность не несете.

Как разговаривать с коллекторами, если Вам звонят

Часто заемщик узнает, что кредит продан, уже после того, как получает уведомление от коллекторского агентства. Что делать, если звонят из агентства? Как вести себя с коллекторами? Прежде всего не стоит впадать в панику. Не волнуйтесь: ситуация вполне распространенная. В этом случае нужно получить максимум информации о новом кредиторе:

- Выслушайте сотрудника, выясните цель звонка.

- При необходимости запишите имя и должность специалиста, название агентства, из которого звонят.

- Уточните сумму задолженности и условия погашения. Не нужно бояться: профессиональная коллекторская компания будет действовать в Ваших интересах.

- Попросите для ознакомления договор цессии или копию агентского договора, чтобы уточнить для себя условия.

- Найдите сведения о кредиторе в открытом реестре ФССП.

- Коллекторское агентство должно в обязательном порядке состоять в реестре ФССП, в противном случае его деятельность незаконна.

- Задайте все интересующие Вас вопросы оператору службы поддержки клиентов.

Разговаривайте спокойно — волноваться не нужно. Ваша задача сейчас — просто получить необходимую информацию, чтобы понять, как действовать дальше. Специалисты, наоборот, будут стараться помочь и предложат оптимальные варианты погашения займа. Если Вам сложно сразу воспринять информацию, перенесите разговор или встречу на другое время, чтобы все обдумать. После того как Вы убедитесь в законности требования задолженности, можете начинать сотрудничество с коллекторами. Иногда уже при первом общении можно договориться об изменении графика платежей по кредиту или о дисконте. Если заемщик ранее обращался в банк с просьбой о реструктуризации долга, но ему было отказано, сотрудники агентства учтут это и с большой вероятностью пойдут ему на уступки.

А что, если кредит выплатили, а коллекторы звонят

Бывают случаи, когда техническая ошибка со стороны банка или невнимательность становится причиной образования задолженности. Например, Вы погасили заем и, вероятно, уже забыли о нем, однако на счету остался непогашенным 1 рубль. Кредитор продолжает начислять проценты и штрафы, а затем продает долг коллекторскому агентству. И Вам снова напоминают о долге телефонным звонком. Не нужно паниковать. В разговоре с сотрудником нужно:

- выяснить причину звонка и правовые основания требования задолженности;

- объяснить ситуацию, указав, когда Вами был погашен кредит;

- сообщить о наличии справки об отсутствии задолженности.

Если справки нет на руках, ее можно получить в банке, предоставив квитанции об оплате, выписки и счета по кредиту.

Что делать, если столкнулись с недобросовестными коллекторами

К сожалению, иногда можно столкнуться с сотрудниками компаний, нарушающими нормы закона, этики и морали. Если к Вам пришли незнакомые люди, которые представляются коллекторами, но при этом нарушают своими действиями Ваши права, грубят и угрожают, разглашают личную информацию, сообщают заведомо ложные сведения — это недобросовестные сотрудники или даже мошенники. Сразу откажитесь от общения с ними. Любое уважающее себя агентство ценит свою репутацию и работает исключительно в рамках закона и в интересах людей. Если Вы отметили нарушения законодательства, Вы можете заполнить обращение с помощью сервиса НАПКА «Добро пожаловаться»: http://zhaloba.napca.ru/ или обратиться в правоохранительные органы.

Отношения коллекторских агентств и клиентов должны быть уважительными, взаимовыгодными и строиться в рамках закона. В случае разумного поведения у заемщика есть все шансы справиться со сложной финансовой ситуацией, если он имеет дело с профессиональными коллекторами. Агентство ЭОС заинтересовано в решении Вашей проблемы и готово помочь. Мы настроены на конструктивный диалог! За консультацией обращайтесь по телефону 8 800 200 17 10.

Если у Вас возникли вопросы, то мы готовы предложить анонимную консультацию. Воспользуйтесь услугой анонимный звонок и просто начните диалог с оператором. Доверительные отношения между оператором ЭОС и клиентом — залог успешного разрешения финансовых проблем.

Анонимная горячая линия

Если у Вас вопрос:

- Как погасить задолженность?

- Что такое акции и как они работают?

- Как работает агентство ЭОС?

- Какие действия предпринять первыми, если Вы узнали о наличии задолженности в ЭОС?

Проконсультируйтесь по вопросам погашения задолженности в компании ЭОС, не раскрывая личных данных.

8 800 775 02 04

с 8:00 до 17:00 мск

Как работает анонимный звонок?

-

Шаг 1

шаг

Позвоните на номер анонимной линии ЭОС

8 800 775 02 04 -

Шаг 2

шаг

Получите консультацию специалиста

-

Шаг 3

шаг

Выберите оптимальный способ погашения задолженности

Кредитная история

Бесплатно проверить свою кредитную историю в Объединенном Кредитном Бюро, АО «ОКБ» можно два раза в год.

Даже при наличии задолженности и низком кредитном рейтинге отчаиваться не стоит.

Чем раньше Вы примите решение погасить дол, тем больше шансов не доводить дело до суда и улучшить кредитный рейтинг.

Обратитесь в ЭОС, и мы подберем для Вас комфортные условия погашения со скидкой или в рассрочку.

Проверить историю

Калькулятор задолженности

Почитать еще

-

24 апр 2020

Истечение срока исковой давности

-

3 апр 2020

Коллекторы угрожают. Что делать?

-

3 апр 2020

Как погасить долг по кредитной карте?

Все статьи