Один из главных кошмаров инвестора — увидеть однажды новость о банкротстве компании, в которую вложил немало средств. Объясняем, что будет происходить с ее акциями

В начале декабря Центробанк приостановил лицензии крупной страховой компании «АСКО-Страхование» и назначил в ней временную администрацию. Это был третий по стажу страховщик России, работавший с почти 3 млн клиентов.

Временная администрация пока не дала ответа на вопрос, что ждет дальше компанию: появится на ее основе новый игрок или «АСКО» ждет ликвидация и банкротство. Последнее может взволновать инвесторов компании: акции «АСКО-Страхование» торговались на Мосбирже, однако 3 декабря площадка прекратила торги ими в связи с отзывом лицензии у страховой компании.

Банкротство может случится как с российской, так и с зарубежной компанией — например, 29 июня 2020 года заявку на банкротство подал крупнейший американский добытчик сланцевой нефти Chesapeake Energy.

Его акции, в июне пережившие спекулятивный взлет на 181%, рухнули столь же резко, после чего Нью-Йоркская фондовая биржа приостановила торги ими и запустила процедуру делистинга. Бумаги нефтяной компании обращались также и на СПБ Бирже, поэтому в неприятную ситуацию попали многие российские инвесторы.

Нюансы банкротств российских и американских компаний могут существенно различаться. Рассказываем, что обычно происходит с акциями компаний-банкротов.

Впервые текст опубликован 30 июня 2020 года.

Банкротство не всегда означает ликвидацию компании

Само по себе заявление о банкротстве, особенно в США, еще не обязательно означает крах бизнеса. В большинстве случаев руководству удается договориться о реструктуризации долга с кредиторами, поглощении или иных действиях, которые могут вернуть компанию к жизни.

В частности, глава 11 Кодекса США о банкротстве позволяет компании продолжать деятельность, привлекать финансирование и реструктуризовать долговые обязательства. В некоторых случаях

ценные бумаги

компании не аннулируются и продолжают обращаться на фондовых биржах.

«Например, в январе 2019 года PG&E Corporation подала заявление в суд в рамках главы 11 Кодекса США о банкротстве. План реорганизации был одобрен в июне 2020 года. Ожидается, что компания завершит необходимые процедуры к 1 июля 2020 года, а ее обыкновенные акции продолжат торговаться на бирже NYSE», — рассказал РБК Quote Евгений Сердюков, бывший в то время генеральным директором СПБ Биржи.

Если же акции банкрота проходят процедуру

делистинга

и уходят с биржи, то у акционера остается возможность продать их на внебиржевом рынке — особенно если речь идет об иностранных бумагах. Но они стремительно теряют в цене и, как правило, на них нет большого спроса.

Акционеры редко получают компенсацию от продажи имущества банкрота

Окончательное банкротство означает ликвидацию компании и продажу ее имущества. Однако это не значит, что акционеры обязательно получат свою долю при разделе активов.

Например, в России, согласно ст. 148 Федерального закона «О несостоятельности (банкротстве)», приоритет отдается кредиторам — банковским учреждениям и держателям облигаций. Требования акционеров удовлетворяются в последнюю очередь.

Только если что-то останется после покрытия всех долгов, миноритарии могут рассчитывать на небольшую компенсацию, пропорциональную количеству ценных бумаг. Зачастую активов компании-банкрота даже после полной распродажи не хватает для погашения всех обязательств.

В США ситуация схожая: в случае ликвидации компании ее ценные бумаги аннулируются, а активы продаются для покрытия обязательств в первую очередь перед кредиторами и лишь по остаточному принципу перед акционерами.

«Согласно американским законам, компания-должник разрабатывает план реорганизации. План проходит несколько этапов согласования, на завершающем этапе решение принимает суд. Условия для акционеров окончательно определяются после рассмотрения плана реорганизации в суде и могут существенно отличаться от случая к случаю. В отдельных случаях ценные бумаги компании могут погашаться без выплаты компенсации акционерам», — отметил Евгений Сердюков.

Поэтому для обычных акционеров вероятность возмещения потерь после банкротства

эмитента

минимальна — зачастую инвестор лишается всех денег. Сама процедура и для российских, и для американских компаний может затянуться на месяцы и даже годы. При этом акционеры не несут перед кредиторами ответственности и теряют лишь собственные вложения.

Делистинг акций иностранных компаний в России происходит с задержкой

В США бумаги снимают с торгов по желанию компании или в связи с тем, что эмитент или его акции перестали соответствовать требованиям торговой площадки. В таком случае они также перестают соответствовать требованиям российского законодательства (об обязательном прохождении листинга на иностранной бирже).

Евгений Сердюков рассказал РБК Quote, что в этом случае делистинг на Санкт-Петербургской бирже может произойти не ранее одного месяца и не позднее трех месяцев с даты принятия биржей этого решения. Такой срок дает возможность российским инвесторам продать ценные бумаги на организованных торгах.

Бумаги эмитента-банкрота останутся в портфеле до окончания всех процедур

Заместитель генерального директора по электронной торговле, директор департамента инвестиционных продуктов и сервисов компании «Открытие Брокер» Александр Дубров объяснил, что акции компаний-банкротов не пропадают просто так. По ним возможны разные сценарии: акции останутся на счете или будут списаны в результате окончания всех процедур.

Дубров подчеркнул, что возможна ситуация, при которой вышестоящий депозитарий начинает начислять комиссию по хранению такой бумаги. В таком случае этот расход будет выставлен клиенту.

«Акции эмитента-банкрота остаются в портфеле клиента, но исключаются из оценки портфеля, так как по ним не происходит биржевых торгов. Бумаги будут находиться в портфеле до момента продажи или поступления в депозитарий распоряжения из вышестоящих депозитариев о проведении корпоративного действия, в результате которого акции будут списаны или конвертированы», — рассказал руководитель департамента интернет-брокера компании «БКС Брокер» Игорь Пимонов.

Брокеры могут заранее ограничить торги по рискованным бумагам по собственной инициативе. В отношении Chesapeake Energy «БКС Брокер» еще за месяц до ее банкротства приостановил возможность открывать

длинные позиции

и оповестил клиентов о высоком риске делистинга, говорит Пимонов.

«Если вероятность банкротства крайне велика или неминуема, мы блокируем операции, направленные на возможность открытия новых позиций, оставляя возможность закрытия уже имеющихся позиций для большинства клиентов. Тем не менее некоторые клиенты, подтвердив нам информацию о том, что они осознают, что эмитент может обанкротиться, и понимают связанные с этим риски, могут получить доступ к торговле такой бумагой», — рассказал Александр Дубров из «Открытие Брокер».

Главное —

диверсификация

и оценка целесообразности инвестиций

Теоретически банкротом может стать любая компания. Практически — это очень редкая ситуация на рынке. Особенно — в случае первоклассных и давно работающих компаний.

Банкротство никогда не случается внезапно: признаки проблем всегда можно заметить в финансовой отчетности. Стоимость бумаг таких компаний и прогнозы экспертов по ним постоянно понижаются, о тяжелой ситуации пишут финансовые СМИ.

Поэтому для инвестора, желающего максимально себя обезопасить, так важны фундаментальный анализ, продуманный выбор акций и отслеживание новостей по ним. В этом случае шансы увидеть в портфеле бумаги, упавшие до нуля, минимальны.

Также важна диверсификация: если распределять средства в акции нескольких компаний, то даже банкротство одного из эмитентов вряд ли сильно скажется в целом на портфеле.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Исключение ценных бумаг из списка ценных бумаг, допущенных к торгам (котировального списка биржи) по инициативе компании-эмитента или в связи с дефолтом эмитента. После делистинга ценные бумаги этого эмитента могут торговаться только на внебиржевом рынке, а капитализация компании не может быть рассчитана.

Торговая позиция при биржевых операциях. Она возникает, когда инвестор покупает ценные бумаги, валюту или товар в ожидании роста цен на них. В этом случае инвестор не ограничен во времени и может владеть инструментом (бумагой, валютой, товаром, контрактом и пр.) сколь угодно долго, отчего такая позиция получила название «длинной»

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Стратегия для снижения рисков инвестора, когда в инвестиционный портфель приобретаются разнообразные активы и независимые друг от друга биржевые инструменты. При правильной диверсификации общий риск инвестора будет уменьшаться, а потенциальная доходность — повышаться.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Оглавление

- Акции останутся, но могут потерять ценность

- Когда акционер имеет право на принудительный выкуп акций?

- Как защитить вложения от банкротства компании?

- Покупать или продавать акции из-за санкций ЕС и США?

Компании банкротятся, и вкладчики теряют свои деньги. Но некоторые финансовые организации просто покидают рынки, а их акции распродают инвесторы. На фоне нестабильной политической обстановки и санкций со стороны Запада финансовый рынок ждут потрясения. Акции российских компаний резко подешевели, но выросли цены на драгоценные металлы.

Расскажем, что будет с акциями вкладчика, если компания объявила себя банкротом. Еще объясним, что делать инвесторам сейчас в условиях кризиса и санкций ЕС и США.

Акции останутся, но могут потерять ценность

Финансовые компании, которые не выполняют обязательства перед кредиторами, объявляют себя банкротами. В России урегулированием споров между кредиторами и компаниями занимается арбитражный суд.

Если компания объявляет себя банкротом, то это не означает 100%-ную ликвидацию предприятия. У руководства есть шанс договориться с кредиторами об отсрочке платежа. Если компания выплатит долги, она восстановит репутацию и сможет дальше заниматься своей деятельностью. Акции вкладчиков теряют в цене, зато не пропадут. Но если компанию ликвидируют, распродадут все имущество, вырученные деньги отдадут кредиторам. Чаще всего, если предприятие становится банкротом, инвесторы ничего не получают и акции становятся бесполезными.

Делается это с той целью, чтобы не было никаких манипуляций с ценой. Держатели акций могут продать свои активы по среднему курсу или ничего не делать. Оставить акции выгодно в том случае, если они приносят дивиденды.

Если хотите создать инвестиционный портфель, читайте статью «Как создать инвестиционный портфель и для чего он нужен?»

Когда акционер имеет право на принудительный выкуп акций?

Если акциями компании владеет акционер с долей от 95%, он имеет право выкупить принудительно все акции. Сделать это акционер может без уведомления других инвесторов. Оценкой акции в таком случае занимается аудиторская компания, но выкупают акции чаще всего по сниженной стоимости.

Например, активы компании стоят 20 руб. за акцию на рынке, а аудиторское предприятие оценивает и выявляет, что объективная цена — 18 руб. В этом случае владелец 95% акций в России выкупает акции других инвесторов по сниженной стоимости.

Как защитить вложения от банкротства компании?

-

Анализируйте финансовые дела компании, акциями которой владеете.

-

Если вы новичок, анализ лучше доверить профессиональным брокерам и заключить с ними договор.

-

Крупные компании объявляют о проблемах за 2–3 месяца до начала процедуры банкротства.

-

Если компания добровольно уходит с рынка, лучше дождаться слияние предприятий, т. к. стоимость акций чаще всего вырастает.

-

Для снижения риска банкротства лучше покупать акции крупных российских компаний, но на фоне событий на Украине они резко упали в цене.

-

Вкладывать деньги в акции зарубежных компаний для россиян не время. В любой момент из-за очередного пакета санкций вложения пострадают или их заморозят.

Покупать или продавать акции из-за санкций ЕС и США?

Опытные инвесторы в России уже продают акции зарубежных компаний, т. к. переживают из-за возможной заморозки. Активы российских компаний резко упали в цене на фоне политической обстановки. Но на рынке все еще остаются инвесторы, которые покупают и продают активы. Возникает вопрос, стоит ли сейчас входить на рынок или лучше все продать даже по низкой цене?

Если для вас это последние деньги, рисковать не нужно. Продавайте акции и отложите деньги на депозит российского банка. Для тех, кто готов рисковать и не переживает по поводу потери вложенных денег, можно попробовать скупить акции российских компаний, которые со временем вырастут в цене. Гарантий, что заработаете в ближайшие 6–7 месяцев нет. Но все кризисные явления проходят рано или поздно и акции компаний РФ начнут расти.

В условиях кризиса лучше всего вкладывать деньги в акции компаний, которые занимаются обработкой драгоценных металлов, производством электроники и IT-предприятий. Рано или поздно экономика стран начнет восстанавливаться, поэтому цены на услуги IT вырастут. Что касается драгоценных металлов, то во время любых кризисов и войн — это самая стабильная валюта, которая растет в цене. Поэтому опытные инвесторы предпочитают хранить деньги в акциях компания по обработке драгоценных металлов.

© «МБК». При полном или частичном

копировании материала ссылка на первоисточник обязательна. Нашли ошибку в тексте?

Выделите нужный фрагмент и нажмите Ctrl + Enter.

Когда публичная компания прекращает свою деятельность иначинает ликвидацию, акционеры компании могут иметь право на часть активов в зависимости от типа принадлежащих им акций.Тем не менее, сама ложа обычно бесполезна.

Владельцы обыкновенных акций идут последними в очереди за долей в ликвидированных активах фирмы, так что надежда на них невелика.

Ключевые выводы

- Если компания объявляет о банкротстве согласно главе 11, она просит о реорганизации и восстановлении. Если компания выживет, ваши акции тоже могут или компания может аннулировать существующие акции, сделав ваши акции бесполезными.

- Если компания объявляет главу 7, компания мертва, как и ваши акции.

- Владельцы обыкновенных акций часто ничего не получают, когда компания вступает в процесс ликвидации, поскольку они последними в очереди на оплату.

Что означает банкротство

Что касается бизнеса, то есть два основных типа банкротства, признанных законодательством США. Разногласия имеют решающее значение для акционеров. В любом случае компания объявляет о банкротстве, потому что у нее такие серьезные финансовые проблемы, что она не может выплатить свои немедленные обязательства.

- Банкротство в главе 11 сигнализирует о том, что компания просит суд защитить ее от кредиторов до тех пор, пока она не представит подробный план того, как она намеревается получить финансовое возмещение.Если суд примет план, компания может пересмотреть свои долги, резко сократить расходы и возобновить бизнес.Со временем он может процветать и выйти из банкротства (или нет).

- Банкротство главы 7 означает, что компания закрыла свои двери навсегда.Его активы будут проданы, а вся выручка будет распределена между кредиторами в строгом порядке очередности.

Что означает банкротство для акционеров

Если это банкротство согласно главе 11, обыкновенные акции станут практически бесполезными и перестанут выплачивать дивиденды. Акции могут быть исключены из листинга на основных фондовых биржах, и к символу акции может быть добавлена буква Q, указывающая на то, что компания объявила о банкротстве.

Не исключено, что стоимость акций может восстановиться после того, как компания выйдет из банкротства.Или, в рамках реорганизации долга, компания может аннулировать старые акции и выпустить новые, не оставив первоначальным акционерам ничего или почти ничего.

Если этобанкротствопо главе 7, акции не функционируют.В лучшем случае простые акционеры могут получить обратно часть своей стоимости при распределении активов.Они вообще ничего не получают.

Краткий обзор

Когда компания находится в стадии ликвидации, закон о банкротстве определяет порядок распределения активов.

Примечательно, что все вышесказанное верно как для привилегированных, так и для обыкновенных акций. Но привилегированные акции находятся дальше в очереди на погашение в случае ликвидации. (Подавляющее большинство акций – обыкновенные акции. Привилегированная акция – это гибрид акции и облигации, по которой выплачиваются регулярные дивиденды.)

Кому и когда платят

Когда компания находится в стадии ликвидации, закон определяет, как распределяются активы. Есть водопад, в котором платят первым.

Первыми в очереди на платежи всегда указан в порядке, установленном законом.

Первые в очереди необеспеченных требований связаны с внутренней поддержкой.Сюда входят обязательства перед супругом, бывшим супругом, ребенком должника или законным опекуном ребенка.Это также будет включать административные расходы, связанные с любым доверительным управляющим.

На втором месте в списке мест, где будут производиться платежи, будут административные расходы, связанные с необеспеченными требованиями Федерального резервного банка.Это относится к кредитам, предоставленным в рамках программ в рамках Закона о Федеральной резервной системе.

Третья строка будет включать любые необеспеченные требования в соответствии сразделом 502 (f), за которыми следуют необеспеченные требования на сумму до 10 000 долларов, заработанные физическим или юридическим лицом в течение 180 дней до даты подачи заявления о прекращении.Это может включать заработную плату, оклады или комиссионные.

Список необеспеченных претендентов продолжается с множеством ситуаций. Необеспеченные требования также включают держателей облигаций.

После оплаты обеспеченных и необеспеченных требований акционеры получают оплату. Чаще всего акционеры не получают выплаты.

Пример выплаты банкротства

Сумма выплаты, которую получит обыкновенный акционер, зависит от доли его владения в фирме-банкроте.

Краткий обзор

Moody’s и Standard & Poor’s предоставляют рейтинги компаний, учитывающие риск банкротства. При покупке акций обращайте внимание на такую информацию, как отношение долга к собственному капиталу и балансовая стоимость компании, которая может дать инвесторам представление о том, что они могут получить в случае банкротства. Следите за проблемами с денежным потоком и ростом операционных расходов в то время, когда выручка остается на прежнем уровне.

Например, предположим, что держателю обыкновенных акций принадлежит 0,5% рассматриваемой фирмы. Если у фирмы есть 100 000 долларов, которые она должна выплатить своим обыкновенным акционерам после ликвидации и выполнения других обязательств, этот владелец получит денежную выплату в размере 500 долларов.

В этом году обанкротилось максимальное количество публичных компаний за последние десять лет. Владельцы акций, как правило, остаются ни с чем, если не избавятся от проблемного актива. Но некоторым компаниям все же удается возродиться из пепла или хотя бы «полетать» благодаря спекулянтам.

Восстановление экономики, бум IPO, рекордно высокие уровни индексов S&P 500 и Nasdaq Composite. Кто мог в марте этого года с уверенностью заявить, что все это ждет нас всего спустя каких-то полгода?

Однако, несмотря на повсеместный позитив и веру в лучшее, не будем забывать, что за этот период многие компании прекратили свое существование. В 2020 году заявили о банкротстве в том числе такие известные компании, как Chesapeake Energy, Hertz, Cirque du Soleil, Whiting Petroleum и 24 Hour Fitness.

Из графика видно, что в этом году обанкротилось максимальное количество публичных компаний за последние десять лет. «Лидеры» среди отраслей — нефтегазовая отрасль, потребительские товары и сфера развлечений. Им пришлось тяжелее всех.

Аналитики считают, что вторая волна корпоративных банкротств может прийтись на середину 2021 года, когда компании, которые влезли в огромные долги, чтобы пережить пандемию, столкнутся с проблемой выплаты долга или его рефинансирования.

Преждевременный отказ государств от мер поддержки экономики и ухудшение эпидемиологической обстановки с очередными локдаунами могут потопить некоторые компании, которые до сих пор умудрялись оставаться на плаву. Это в том числе касается и многих компаний-зомби, которые уже неспособны существовать без внешней финансовой помощи.

Под ударом остаются компании из таких отраслей, как:

-

туризм (авиаперевозчики, круизные компании, аренда автомобилей, отели);

-

энергетика (добыча нефти и газа);

- ритейл (за исключением ритейла продуктового и товаров первой необходимости);

- рестораны, фитнес, индустрия развлечений.

Сейчас у очень многих компаний из этих отраслей отрицательный свободный денежный поток (FCF — Free Cash Flow), а это значит, что компании тратят больше, чем зарабатывают.

Для того чтобы оперативно отслеживать события и понимать, насколько близко компания подобралась к банкротству, предлагаю разобрать термины «неплатежеспособность», «дефолт» и «банкротство».

P. S. Меня в основном интересует американский рынок. Поэтому в этой статье я делаю акцент на компаниях из США. Иногда я буду приводить английские варианты терминов в скобках. Надеюсь, это будет полезно тем читателям, которые черпают информацию из англоязычных ресурсов.

Неплатежеспособность (insolvency)

Это финансовое состояние (ключевое слово — «состояние») компании, которое возникает, когда совокупные обязательства превышают совокупные активы, вследствие чего компания неспособна обеспечить платежи по своим обязательствам.

Примеры факторов, которые могут привести к неплатежеспособности:

-

чрезмерное и нерациональное расходование средств;

-

ненадлежащее управление компанией (слабый менеджмент);

-

неожиданно возросшие расходы;

-

резкая потеря выручки (например, из-за тотального закрытия экономики, как это было весной 2020 года);

-

постепенное сокращение прибыли (например, из-за снижения маржинальности ввиду растущей конкуренции или если компания не адаптируется к новым реалиям, и клиенты теряют интерес к продукту);

-

некорректное планирование бюджета;

- проигранные судебные споры, возмещение убытков.

Чем глубже неплатежеспособность, тем больше вероятность, что компания в конечном счете станет банкротом. Однако, прежде чем компания заявит о своем банкротстве, у нее есть возможность попытаться разрешить свои проблемы. Срочной мерой поддержки может служить, например, ликвидация некоторых активов с последующей выплатой долга или попытка договориться с кредиторами об отсрочке и реструктуризации долга.

Пример

В 2018 и 2019 годах компания Hertz и так была убыточной, при этом долг на конец 2019-го составлял порядка $19 млрд, а кэш — $1 млрд. На фоне пандемии и тотального локдауна дела у компании только ухудшились. Машины простаивали, при этом нужно было платить зарплаты сотрудникам и делать лизинговые платежи.

Стало понятно, что скоро компании будет нечем платить по своим долгам. Компания была неплатежеспособной.

Дефолт (default)

Когда подходит срок оплаты долга, а компания не может совершить платеж, наступает дефолт. Дефолт — это, в отличие от неплатежеспособности, событие.

Текущий год также худший с 2009-го по общему количеству корпоративных дефолтов в США, а европейские компании не допускали такого массового невыполнения обязательств никогда ранее, пишет S&P.

В сознании многих россиян слово «дефолт» ассоциируется с событиями 1998 года, когда Россия не смогла произвести выплаты по процентам государственных краткосрочных облигаций (ГКО). Дефолт государства называют суверенным дефолтом.

Пример

30 апреля 2020 года Hertz объявила, что она допустила дефолт по лизинговым платежам за автомобили.

Банкротство (bankruptcy)

Вместо термина «банкротство» иногда используют синоним «несостоятельность». Это правовой статус и признанная государственным органом неспособность должника произвести в полном объеме выплаты по обязательствам (абсолютная неплатежеспособность).

Также под банкротством понимается процедура, в ходе которой компания подает в суд заявление о банкротстве. Эта процедура нацелена на создание плана по восстановлению платежеспособности компании, а если принятые меры оказываются неэффективными, то проводится оценка активов компании, после чего они ликвидируются, и денежные средства выплачиваются кредиторам.

В США банкротствами занимаются специализированные суды федерального уровня — United States bankruptcy courts. Заявление в суд может быть подано самой компанией (добровольное банкротство / voluntary bankruptcy) или кредиторами (принудительное банкротство / involuntary bankruptcy).

Компании, подающие заявление о банкротстве сами, надеются получить юридическую защиту от кредиторов. Именно поэтому в английском языке часто можно встретить фразу «to file for bankruptcy protection» — «объявить себя банкротом для защиты от кредиторов» («protection» — «защита»).

Пример

Не сумев договориться с кредиторами об отсрочках, 22 мая 2020 года компания Hertz заявила о банкротстве.

Глава 7 и глава 11. Что это?

Проблемные компании могут подать заявление в соответствии с двумя разными главами Кодекса США о банкротстве — главой 7 и главой 11.

При банкротстве в соответствии с главой 7 (ликвидация) суд назначает управляющего, который распродает активы должника и направляет вырученные средства на оплату административных и судебных издержек, связанных с процедурой банкротства. После этого деньги распределяются между кредиторами в таком порядке: сначала кредиторы по обеспеченному долгу (например, когда банк выдает кредит под залог имущества) → кредиторы по необеспеченному долгу (например, держатели облигаций) → акционеры.

Очередь редко доходит до акционеров, и чаще всего они ничего не получают. Оставшийся долг, который не был покрыт продажей активов, прощается. Компания прекращает свое существование.

Глава 11 предполагает реструктуризацию долга и реорганизацию компании. При этом операционная деятельность компании не прекращается, а любые кредиторские требования приостанавливаются. Крупные корпорации в основном идут именно по этому пути. Компания должна представить план реорганизации и следовать ему. Для компаний такой процесс является своего рода кнопкой перезагрузки.

Часто компания аннулирует свои предыдущие акции и выпускает новые, чтобы таким образом расплатиться с кредиторами по обеспеченному и необеспеченному долгу. А акционеры, которые держали аннулированные акции, терпят убыток. В случае успешной реорганизации компания продолжает свое существование.

Если попытка провести реорганизацию компании не увенчалась успехом, глава 11 предоставляет возможность ликвидировать компанию-банкрота. Но в этом случае активы обычно распродаются руководством компании, которое, как считается, может продать их по более высокой цене, чем назначенный судом управляющий.

«Восставшие из мертвых»

Многие компании, ведущие свою деятельность сегодня, на самом деле «восстали из мертвых» (то есть когда-то прошли реорганизацию и вышли из процедуры банкротства по главе 11).

1. General Motors в июне 2009-го объявила о банкротстве по 11-й главе, в июле того же года уже вышла из процедуры банкротства. Правительство США предоставило компании финансирование в размере $49,5 млрд, а взамен получило 60% акций. В результате 10 июля 2009 года была создана «новая GM». Правительство США продало акций на сумму $39 млрд после того, как новая GM провела IPO. Акционеры «старой GM» не получили ничего.

2. Компания Delta к 2005 году накопила задолженность в размере $20,5 млрд и впервые со времен образования в 1929-м объявила о банкротстве и намерении реорганизоваться. В 2007 году компания вышла из процедуры банкротства, старые акции были аннулированы, а в мае 2007-го на бирже начали обращаться акции «новой Delta».

3. Компания Whiting Petroleum 1 апреля 2020 года объявила о начале процедуры банкротства по 11-й главе. У Whiting был долг в размере $2,2 млрд. В своем плане реорганизации компания заявила, что погасит свои долги, обменяв их на 97% акций. Whiting вышла из процедуры банкротства 1 сентября, акционеры получили 3% акций «новой компании» (одна старая акция = 0,013355796 новой акции WLL).

Эти примеры показывают нам, что даже если «компанию все равно спасут», то это не значит, что вы как акционер получите что-то от этого спасения.

При банкротстве бизнес, может, и выживет, ваши акции — скорее всего, нет.

Делистинг акций

При заявлении компании о банкротстве (будь то по главе 7 или 11) ее акции существенно падают в цене, а рейтинг облигаций таких эмитентов понижают до «мусорного». Обычно вслед за объявлением о банкротстве (даже по 11-й главе) происходит делистинг акций с биржи, так как компании-эмитенты более не соответствуют требованиям бирж. То есть биржа исключает ценные бумаги эмитента из котировального списка.

Инвесторам из России важно помнить, что вскоре после делистинга акций на американской бирже делистинг происходит и на Санкт-Петербургской бирже.

Вот, например, информация о делистинге Garrett Motion от Тинькофф Инвестиций.

При делистинге акции компании не могут торговаться на бирже, где компания исключена из котировального списка. Однако ее акции могут торговаться на внебиржевом рынке ценных бумаг (OTC Market — Over-the-counter market).

К тикеру компании, которая находится на стадии банкротства, в конце может прибавляться буква Q. Если компания выпускает новые акции в процессе реорганизации, то новые акции не будут иметь на конце буквы Q, а старые акции, если они все еще торгуются, навсегда сохранят Q в конце. Например, тикер старой компании General Motors сменился на MTLQQ, Delta — на DALRQ, а Hertz — на HTZGQ.

Если компания выходит «живой» из процедуры банкротства, обычно она выпускает новые акции, а старые обесцениваются. Поэтому в основном инвесторы спешат продать свои акции в случаях, когда компания объявила о банкротстве.

Например, Chesapeake Energy сейчас в процессе реорганизации по главе 11. В день, когда Chesapeake Energy выйдет из процедуры банкротства и акции новой компании начнут обращаться на бирже, акции старой Chesapeake Energy (которые сейчас торгуются на внебиржевом рынке под тикером CHKAQ) будут аннулированы. Компания открыто заявила об этом в своем квартальном отчете.

Но не все инвесторы спешат продать акции банкротов. Есть и те, которые покупают…

Последний рывок… Банкроты-ракеты

В 2020 году профессионалы рынка, которые ранее не всерьез воспринимали физиков (инвесторов — физических лиц / retail investors), впервые осознали, что те в состоянии двигать котировки акций.

Особенно сильно эта способность проявилась на акциях нескольких компаний, которые заявили о своем банкротстве. Их цены устремились ввысь, как ракета, увеличившись в несколько раз за пару недель.

Например, J.C. Penney объявила о банкротстве 15 мая 2020-го, а с 19 мая по 9 июня цена акции выросла на 420%.

Hertz объявила о банкротстве 22 мая, а с 26 мая по 8 июня акции компании выросли на 960%.

Вероятно, рост был спровоцирован необдуманными покупками розничных инвесторов, получивших вертолетные деньги и не осведомленных о том, что будет с их акциями после реорганизации компании. Также возможно, что, заметив необычный рост, в бумагу заходили спекулянты в надежде прокатиться на этом ралли и выйти из нее перед тем, как цена начнет свое финальное падение.

Акции Hertz вошли в топ самых популярных бумаг на американской платформе Robinhood. А компания была настолько воодушевлена аномальным поведением инвесторов, что захотела провести допэмиссию акций на сумму $1 млрд, при этом предупреждая потенциальных инвесторов в проспекте эмиссии, что такие вложения могут превратиться в ноль.

И что интересно — судья по делам о банкротствах одобрила этот план. Компания даже успела продать акций на $29 млн, пока SEC (Комиссия по ценным бумагам и биржам) в результате проверки не остановила допэмиссию.

Но приближающийся делистинг акций (10 июня Hertz получила извещение о таком намерении от Нью-Йоркской биржи) отрезвил инвесторов и спекулянтов, и уже 12 июня цена акции «вернулась из космоса на Землю».

В конечном счете 30 октября 2020 года произошел делистинг акций Hertz с New York Stock Exchange. Теперь они торгуются на внебиржевом рынке под тикером HTZGQ.

Ну и что?

Если у компании недостаточно средств, чтобы покрыть долги, то она оказывается неплатежеспособной (insolvent). Когда подходит момент оплаты долга, а платить нечем, наступает дефолт (a default occurs). Если ситуация не улучшается, то компания заявляет о банкротстве (files for bankruptcy) в соответствии с главой 7 (chapter 7 — liquidation) или главой 11 (chapter 11 — reorganization).

Во втором случае компания может реорганизоваться, провести реструктуризацию своего долга и продолжить деятельность как «новая» компания. Акционеры «старой» компании обычно ничего не получают.

Автор: Павел, частный инвестор. Интересуется инвестициями с 2018 года. Ведет Telegram-канал и блог в Пульсе, посвященный английскому языку в сфере инвестиций с ником @StockMarketEnglish.

Мы решили разнообразить блог Тинькофф Инвестиций и дать слово инвесторам, которые являются нашими клиентами. Теперь мы регулярно будем публиковать тексты внешних авторов. Если у вас есть текст, вы хотите им поделиться и получить вознаграждение, пишите на [email protected].

Мнение автора может не совпадать с мнением редакции Тинькофф Инвестиций. Ценные бумаги и другие финансовые инструменты, упомянутые в данном обзоре, приведены исключительно в информационных целях; обзор не является инвестиционной идеей, советом, рекомендацией, предложением.

Одно из главных опасений начинающих инвесторов – это возможное банкротство брокера. Профессионалы любой риск оценивают по двум параметрам – это вероятность его наступления и тяжесть последствий. Соответственно, если вероятность риска высокая и последствия тяжелые такой риск считается высоким и его стоит принимать в расчет, если же и вероятность низкая и возможные последствия не представляют никакой угрозы – то это и не риск вовсе, а скорее надуманные страхи и стереотипы. Разберем сегодня риск банкротства брокера очень подробно как с точки зрения механизма, так и практических примеров.

Сразу скажу, если Вы все делаете правильно, то потерять деньги из-за банкротства брокера Вам не грозит. Прочитав статью Вы узнаете, как все делать правильно.

Откуда же такие страхи у большинства инвесторов? Это связано с тем, что под брокером может пониматься и форекс-брокер и брокер на рынке бинарных опционов и кто угодно. Стоит очень жестко разграничивать организованный легальный фондовый рынок и все остальное. Настоящие брокеры фондового рынка обязаны иметь лицензию от Центрального Банка РФ на осуществление своей деятельности, соблюдать юридические и финансовые нормативы для защиты инвесторов и находятся под надзором соответствующих служб ЦБ. Поэтому повальное банкротство «форекс-кухонь» не имеет ничего общего с профессиональными участниками фондового рынка. Банкротства настоящих брокеров фондового рынка тоже встречаются, но гораздо реже и не несут тяжелых последствий для инвесторов. Разберем все в деталях.

Что такое банкротство брокера

Во-первых, что же такое банкротство. Банкротство любой компании наступает, когда ее кредиторы подают на компанию в суд за то, что она не платит по своим долгам. При этом банкротство – это некая юридическая процедура, которая позволяет обделенным кредиторам хоть как-то взыскать свои деньги или их часть с компании, через распродажу имущества компании и т.д. Соответственно для того, чтобы компания обанкротилась у нее должны быть долги, и она по ним должна задержать выплаты. Как правило такое случается с компаниями, которые находятся в бедственном финансовом положении: терпят убытки длительный период времени, набирают долги, с которыми не могут расплатиться и т.д.

Наиболее подвержены риску банкротства банки, поскольку они берут огромные суммы средств в долг у населения в виде депозитов и далее эти деньги передают предприятиям в виде кредитов. Объемы собственного капитала в банках небольшие и пока в экономике дела идут хорошо у банков нет проблем, но как только в экономике начинаются проблемы, банки начинают банкротиться, поскольку их долги настолько велики, что даже небольшие проблемы с возвратом кредитов могут привести к тому, что банк не сможет вернуть депозиты своим вкладчикам.

В случае с обычными предприятиями банкротства уже не так распространены, поскольку объем долгов у обычного нормально работающего предприятия гораздо меньше, чем даже у самого солидного и надежного банка. Если у компании долгов мало или вообще нет, то риск банкротства как таковой и вовсе исключен.

С брокерами ситуация следующая: как правило, там просто нечему банкротиться, поскольку хорошие брокеры в большинстве своем не привлекают больших кредитов для ведения своей деятельности и не имеют долгов. Брокер – это компания, которая берет с клиентов комиссию за предоставление доступа к рынку. Они не строят заводы, пароходы и т.д., на которые нужны кредитные средства.

Но тем не менее такие ситуации иногда случаются.

Как часто банкротятся брокеры

На финансовом рынке до банкротства, как правило, не доходит, так как в проблемную организацию сразу вмешивается надзорный орган ЦБ РФ и приостанавливает деятельность компании, вводит свою администрацию, затем в случае подтверждения нарушений отзывает лицензию и решает проблемы с клиентами.

Если посмотреть статистику на сайте ЦБ РФ, то мы увидим на самом деле внушительный список отозванных лицензий, но большинство из них имеют формулировку «в связи с отзывом лицензии на осуществление банковской деятельности», либо это мелкие инвестиционные компании. Т.е. под максимальным риском находятся участники фондового рынка, которые параллельно являются банковскими организациями. При этом стоит учитывать, что многие брокеры имеют свои или связанные с ними банки – это называется финансовая группа, но если брокер и банк имеют разные юридические лица, то отзыв лицензии у банка не означает отзыв лицензии у брокера. Если же банк и брокер это одно юридическое лицо, то здесь риск отзыв лицензии существенно повышается.

Среди именно брокерских компаний, которые не ведут иную деятельность случаи отзыва лицензии можно пересчитать по пальцам:

-

ОАО «МФЦ»

-

ОАО «Рай, Мэн энд Гор секьюритиз»

-

АО ИК «Элтра»

-

ИК «Энергокапитал»

-

Ютрейд.ру

Стоит отметить, что все эти брокеры были либо мелкими, либо средними (Ютрейд.ру) и не входили в список топовых брокеров. Отзывают лицензии у брокеров, как правило, за нарушение законодательства вследствие манипулирования операциями с ценными бумагами, обмана клиентов, а также за несоблюдение финансовых нормативов ввиду рисковых операций на рынке или убыточной деятельности.

Таким образом для того, чтобы снизить данный риск необходимо выбирать топового брокера. Среди брокеров из топ-5 с 1992 года, т.е. с начала работы российского фондового рынка, ни банкротств, ни отзывов лицензий не было.

Вывод: работайте с топовыми брокерами – это избавит о головной боли по поводу отзыва лицензий и поможет существенно снизить Ваши риски. Подробнее о том, как выбрать надежного брокера мы писали в статье «Лучшие брокеры 2017».

Что будет с акциями при банкротстве брокера

Теперь разберем что будет с Вашими акциями и облигациями, если банкротство все же случится. Согласно законодательству, ценные бумаги хранятся не на счетах брокера, а на счетах депо в депозитарии. Это отдельная организация, обладающая лицензией ЦБ РФ на ведение депозитарной деятельности. Задача депозитария вести учет владельцев ценных бумаг.

Юридически депозитарий может быть, как отдельной организацией, так и входить в состав брокера, в случае если брокер сам получил депозитарную лицензию и организовал внутри компании данную деятельность в соответствии с требованиями ЦБ РФ. В первом случае, если депозитарий отдельная компания, то банкротство брокера вообще никак не затронет Ваши ценные бумаги. В этом случае идем к другому брокеру открываем там счет, делаем перевод бумаг на другой депозитарий и продолжаем работать.

В случае если брокер сам ведет учет ценных бумаг уже немного сложнее – тут теоретически предположить можно всякое. Но стоит понимать, что для брокера любые несанкционированные операции с Вашими ценными бумагами – это уголовное преступление: мошенничество или воровство. И здравый смысл мне подсказывает, что топовым брокерам, у которых есть мощный выстроенный финансовый бизнес с миллиардными оборотами – это точно не нужно.

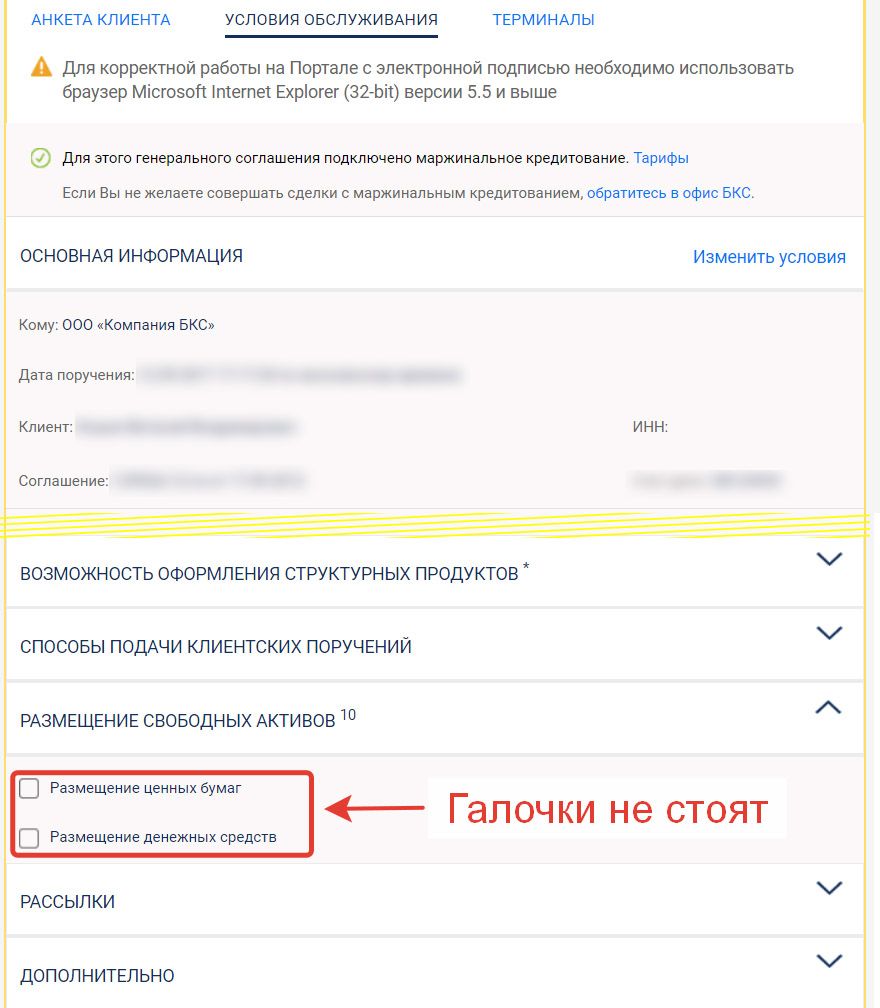

Однако с ценными бумагами есть один важный нюанс. Если Вы заключили с брокером соглашение о предоставлении Ваших ценных бумаг в залог для операций брокера, то в данном случае Вы рискуете потерять свои ценные бумаги при банкротстве брокера. Как правило такую «галочку» просят поставить при подписании договора, сделайте на этом акцент и исключите данный пункт из договора или не ставьте «галочку». В компании БКС, например, данную опцию можно просто отключить в личном кабинете. Проверьте у себя на всякий случай:

После отключения данной опции возможна потеря некоторых льгот для Вашего тарифа или увеличение комиссий. Но здесь уже сами решайте. Многие наши коллеги более 20 лет занимаются инвестициями и даже не знали про эти «галочки».

Что будет с деньгами при банкротстве брокера

Ваши денежные средства хранятся на обособленных счетах брокеров, т.е. брокер к ним не имеет юридического доступа, а значит, не может расходовать или переводить данные средства. Кроме того, на эти средства не может быть наложен арест по обязательствам брокера. Т.е. банкротство брокера с юридической точки зрения также не распространяется и на денежную часть Ваших средств.

Что в отличии, например, от банка делает брокерские счета сами по себе более защищенными.

Но опять же теоретически может быть всякое. И здесь снова стоит понимать, что проникновение на счета клиентов для брокера – это преступление. Поэтому выбор в сторону порядочной компании с многолетней репутацией и историей позволит Вам не думать об этом вопросе.

Итак, мы рассмотрели аспекты последствий банкротства с теоретической точки зрения. Давайте теперь посмотрим на реальные примеры.

Примеры банкротств брокеров

Разберем всю хронологию банкротства на примере компании Ютрейд.ру, поскольку это самый крупный брокер из перечисленных выше. 17 октября 2008 года ММВБ отстранила брокера Ютрейд от торгов. Компания понесла убытки по своим собственным сделкам в период кризиса на рынке. Долг компании по операциям РЕПО составлял 2 млрд. руб. Уже 20 октября у всех клиентов перестал работать Quik. Многие клиенты в панике начали срочно переводить свои ценные бумаги в другие депозитарии и открывать счета у других брокеров. С возвратом денег оказалось несколько сложнее: компания предложила клиентам выводить денежные средства небольшими суммами до 50 тыс. руб. в порядке огромной живой очереди. С конца октября 2008 года Ютрейд уже самостоятельно переводит все ценные бумаги клиентов к другим брокерам. В ноябре начинают выдавать деньги клиентам уже большими суммами. 5 декабря 2008 года компания объявляет о своей ликвидации в связи с утратой ликвидности и собственного капитала. В итоге хоть и с опозданием средства клиентов были возвращены.

Стоит понимать, что данная история происходила на фоне финансового кризиса в обстановке общей паники. По факту это был первый значимый случай банкротства брокера с широкой филиальной сетью. Надзорным органом в то время был не ЦБ, а ФСФР, также не существовало и положений в законодательстве о банкротстве брокеров. Все происходило впервые, в хаусе и тем не менее закончилось положительно.

Конечно каждая ситуация уникальна, но учитывая, что и законодательство, и надзорные органы, и технологии, и уровень сервиса брокеров за это время шагнули сильно вперед, можно надеяться, что в случае возникновения каких-либо проблем у брокеров все процессы по выводу средств будут происходит более безболезненно для клиентов.

Страхование брокерских счетов

Как мы увидели выше брокерские счета имеют свою «встроенную» защиту в отличии от банковских. Поэтому механизмы страхования брокерских счетов, подобные страхованию банковских вкладов в РФ долгое время откладывались в ящик. По факту не было в этом острой необходимости. Однако с целью популяризации фондового рынка и в попытках сделать его более понятным, прозрачным и доступным для населения в Госдуме уже прошел первое чтение законопроект о страховании брокерских счетов. Если все пойдет в том же темпе, то уже к новому году вопрос про банкротства брокеров перестанет быть актуальным вовсе.

Речь в данном случае идет о страховании счета именно от банкротства брокера. Страхования от финансовых рисков не существует в чистом виде – для этого мы, инвесторы, используем несколько другие механизмы: портфельное инвестирование, защита от рисков, работа с защитными активами

и т.д.

К слову, в западных странах механизмы страхования брокерских счетов уже существуют. О том, как это реализовано и как проверить американского брокера можно прочитать в нашей статье – страхование инвестиций.

Как защититься от банкротства брокера?

Итак, мы рассмотрели подробно теорию и практику брокерских банкротств. И хотя в реальности не так все страшно и фатально, тем не менее задача разумного инвестора максимально обезопасить себя по всем фронтам. Для защиты от банкротства брокера необходимо следовать следующим правилам:

-

Работать только с топовыми брокерами. Мы рекомендуем выбирать брокера из топ-5.

-

Не хранить денежные средства на своем счете в крупных объемах долгое время. Если Вы долго думаете какие акции выбрать и храните большую денежную позицию – выведите ее лучше на банковский счет. Например, у большинства брокеров есть банки-партнеры, переводы в которые осуществляются без комиссии. Деньги между счетами у одной компании переводятся в течение 1-го дня, кроме того, на счете могут начисляться небольшие проценты на средства, а также деньги в сумме до 1,4 млн. попадают под программу страхования банковских вкладов в АСВ (агентство страхования вкладов).

-

Убедитесь, что Вы не даете деньги и ценные бумаги брокеру в долг. Уберите «галочку».

Эти элементарные шаги усилят защиту Вашего капитала. Ну а дальше останется научиться выбирать надежные и доходные ценные бумаги. Этому мы учим в нашей Школе разумного инвестирования. Если еще не были у нас на бесплатных вводных занятиях – обязательно приходите! Никакой воды, только практика и полезные навыки! Записаться — http://finplan.expert/.

Если статья была Вам полезной, поставьте лайк и поделитесь ей с друзьями!

Прибыльных Вам инвестиций!

Ценные бумаги компании относятся к активам, которые обращаются на фондовых биржах. Их держатели, миноритарии, получают часть прибыли в виде регулярных дивидендов. Если компания объявила о своей финансовой несостоятельности, активы реализуются в счет погашения долгов. Что с акциями при банкротстве? Продолжают ли они размещаться на бирже или аннулируются?

Акционеры и выплата долгов при банкротстве

Финансовая несостоятельность компании не всегда связана с ликвидацией. Начальным этапом процедуры является попытка сохранить фирму путем проведения финансового оздоровления. Если арбитражный управляющий разработал план реструктуризации долга, а суд его одобрил, то распродажа активов не производится. Акции продолжают котироваться на бирже. В противном случае компания ликвидируется, а ее имущество распродается на торгах.

Согласно ст. 148 Закона о банкротстве приоритет в выплате задолженностей отдается государству, банкам и держателям облигаций. В последнюю очередь удовлетворяются требования акционеров. Остаточный принцип покрытия обязательств перед миноритариями действует и в США. Первым выплачиваются долги кредиторам по обеспеченному долгу (банки), далее — по необеспеченному (владельцам облигаций) и только потом — акционерам.

Важно. Миноритарии получат компенсацию пропорционально количеству имеющихся ценных бумаг. Однако из-за того, что зачастую продажа активов не покрывает все долговые обязательства, вкладчикам АО не достается ничего. Положительной стороной банкротства для акционеров является отсутствие финансовой ответственности перед кредиторами.

Делистинг в России и США

Компания, которая после реструктуризации долгов так и не смогла рассчитаться с кредиторами, ликвидируется. Ее ценные бумаги начинают падать в цене. В России акции после делистинга, принудительного прекращения их размещения на фондовой бирже, можно продать на рынке. Особенно, если речь идет о еврооблигациях и других иностранных ценных бумагах. Ими торгуют на ОТС (с англ. over-the-counter) — внебиржевом рынке. И хотя на акции компании-банкрота нет большого спроса, шанс их продать все-таки имеется.

К площадкам внебиржевого рынка России для профессиональных участников относятся:

- ОТС Market;

- платформа Московской Биржи;

- СПбМТСБ;

- секция Санкт-Петербургской биржи и др.

Совет эксперта. Внебиржевой рынок является площадкой для торгов, которая характеризуется децентрализованностью, отсутствием гаранта исполнения сделки и стандартных условий торговли. При продаже акций банкрота нужно открыть свой личный счет у брокера, который имеет выход на ОТС. Государство не контролирует внебиржевой рынок так строго, как фондовый. Риск неисполнения сделок на ОТС выше, потому, чтобы удачно продать акции банкрота, нужно выбрать надежного брокера.

Перед делистингом при реорганизации или поглощении компании объявляется оферта — инвесторы получают предложение выкупить ценные бумаги. Согласно российскому законодательству акции продаются по средневзвешенной стоимости — по цене их котировки на бирже за последние полгода. Оферта при добровольном уходе с биржи объявляется не ранее, чем за 35 дней до начала делистинга.

А что будет с акциями банкрота в США? Они перестают обращаться, а компания исключается из котировального списка. Однако запрет на размещение ценных бумаг на американских фондовых биржах может коснуться не только финансово несостоятельных коммерческих организаций.

В декабре 2020 г. Конгресс одобрил принудительное проведение процедуры делистинга акций зарубежных фирм, которые отказываются выполнять требования по внешнему аудиту. Принятие закона “О подотчетности иностранных компаний” — следствие торговой войны США и Китая.

Это интересно. Реструктуризация долга и реорганизация компании в США согласно главе 11 Кодекса о банкротстве предполагает аннулирование имеющихся акций и выпуск новых. Последними расплачиваются с кредиторами по обеспеченному и необеспеченному долгу. Миноритарии, которые владели аннулированными акциями, терпят убытки.

Как защитить инвестиции от банкротства?

О финансовых проблемах публичных компаний становится известно задолго до объявления их несостоятельными. Поэтому их акции следует продать как можно скорее, пока они не подешевели.

Инвестору, который решил стать миноритарием, перед вложением денег в ценные бумаги рекомендуется провести фундаментальный анализ рынка.

Для защиты своих вложений акционеру следует:

- прежде всего обратить внимание на ценные бумаги крупнейших компаний — лидеров своего сектора рынка либо государственных монополистов;

- изучить показатели котировок эмитента на фондовой бирже

- регулярно анализировать финансовое положение АО или ПАО;

- не пытаться спекулировать на резких изменениях стоимости ценных бумаг.

После банкротства компании ее акции либо перестают обращаться и аннулируются, либо торгуются на внебиржевом рынке. Для миноритариев действует остаточный принцип покрытия финансовых обязательств, т.к. первыми в списке на погашение задолженности стоят кредиторы и контрагенты. Акционерам перед вложением инвестиций нужно взвесить все возможные риски, ценные бумаги лучше всего начать продавать на начальных этапах процедуры банкротства компании.