Часто компании объявляют об обратном выкупе своих бумаг. Зачем они делают это? Чтобы получить выгоду или потому что вынуждены пойти на этот шаг? Разбираемся, как на этом можно заработать

При байбэке компании выкупают собственные акции

Что такое байбэк простыми словами

Байбэк (buyback) — это обратный выкуп акций. При байбэке компания выкупает бумаги у акционеров и фактически забирает из обращения на фондовом рынке некую часть своих акций.

Чаще всего корпорации объявляют об обратном выкупе, когда у них накапливаются свободные наличные средства, которые не находят применение в инвестициях для развития компании. Обратный выкуп позволяет увеличить фактические доли крупнейших акционеров и упрочить их позиции.

Тем более что в условиях сильной конкуренции, если крупная компания имеет достаточно свободных средств, но у нее сейчас нет новых направлений для развития и для вложения своего капитала, инвесторы могут расценивать это как признак

стагнации

бизнеса и начинают продавать ее акции.

Чем дешевле акции, тем легче можно перекупить значительные доли акций компании. Это создает риски смены собственника или поглощения. Чтобы не допустить этого, менеджмент компании прибегает к обратному выкупу своих акций у акционеров — спрос на бумаги, создаваемый компанией при выкупе, и последующее уменьшение акций в обращении двигают котировки вверх, а стало быть, и стоимость компании.

Есть несколько задач, которые решает компания, когда объявляет байбэк:

- снизить риск враждебных поглощений;

- избавиться от избыточной ликвидности;

- изменить структуру капитала;

- улучшить соотношение прибыли на цену акции;

- получить льготы при начислении налога на дивиденды;

- передать выкупленные акции служащим компании.

«Компании зачастую объявляют buyback в случае сильного провала котировок и значительной недооценки рынком цены акций относительно их фундаментальных характеристик. Но обратный выкуп может проходить также на высоких уровнях цен акций — такой buyback является возвратом денег акционерам, альтернативным дивидендным выплатам», — разъясняет начальник управления анализа рынков компании «Открытие Брокер» Константин Бушуев.

В любом случае обратный выкуп создает дополнительный спрос на акции компании и в большинстве случаев является позитивом. Если же обратный выкуп приводит к сильному росту долговой нагрузки компании и падению рентабельности, то он проводится, скорее, во вред бизнесу, отмечает аналитик.

Как и зачем компании выкупают акции

Объявив buyback, компания может выкупить свои акции либо с открытого рынка, либо напрямую у акционеров. В любом случае интерес инвесторов к бумагам будет расти.

Чаще всего эмитент выкупает акции с открытого рынка. В этом случае компания обязана заранее официально объявить на своем сайте о размере программы байбэка и о сроках ее проведения.

Компания выставляет на бирже заявку на покупку акций — заранее оповещать об объеме акций в каждой заявке и о цене покупки она не обязана. Выкупать эмитент свои акции может как на всех биржах, на которых котируются бумаги, так и на одной из них. Это решает сам

эмитент

.

Обратный выкуп акций на открытом рынке — самый простой тип buyback. К нему компании чаще всего и прибегают, в особенности на американском и европейском фондовых рынках. Российские эмитенты выкупают свои акции довольно редко. Тем не менее в последние годы их активность в этом направлении возросла.

Компания также может выкупить свои акции непосредственно у акционеров, объявив тендерный выкуп по фиксированной цене или же тендерный выкуп по типу «голландского аукциона».

Такой выкуп отличается от выкупа с открытого рынка тем, что предполагает выкуп большой доли акций за сжатый срок. Срок действия предложения покупки акций обычно не превышает нескольких недель, цена же выкупа всегда фиксированная и обязательно превышает текущую рыночную цену бумаг.

Все акционеры, которые желают продать акции компании, подают заявку. Если общий объем заявок акционеров превышает предложение, то эмитент вполне может выкупить больше акций, чем планировал изначально.

В случае выкупа по схеме «голландского аукциона» его участники должны указать минимальную и максимальную цены, которые они готовы заплатить за акции. Затем акционеры подают заявки по приемлемым для них ценам в указанном диапазоне. После этого все поданные заявки сортируются по возрастанию цены. Исполняются заявки акционеров по минимальной цене, которая может обеспечить выкуп всего предложения компании.

Что компания делает с выкупленными акциями

Выкупленные акции становятся собственностью всей компании. Такие акции называются казначейскими. Они не имеют права голоса, по ним не выплачиваются дивиденды, а еще они не участвуют в разделе имущества при ликвидации компании. Более того, эмитент обязан в течение года или продать эти акции не ниже рыночной цены, или погасить, уменьшив уставной капитал.

Если эмитент имеет дочернюю компанию и выкупает акции на баланс своей «дочки», то в этом случае акции обладают правом голоса, по ним выплачиваются

дивиденды

и компания не обязана их продавать. Такие акции называются квазиказначейскими.

Что байбэк дает акционерам

- Компания обычно выкупает акции по цене выше рыночной. Значит, акционер либо продаст акции выше текущей цены, либо стоимость его акций (если он их не продаст) увеличится.

- Если в результате обратного выкупа компания аннулирует выкупленные акции, то акций в обращении станет меньше, а прибыль на каждую акцию — выше, что опять же выгодно владельцам акций.

Получается, что если обратный выкуп акций выгоден акционерам компании, то инвесторы должны успеть приобрести бумаги эмитента, объявившего buyback, с тем, чтобы получить все выгоды акционеров.

Единственное, когда инвесторам следует воздержаться от покупки акций эмитента, объявившего buyback, это если причиной тендерного выкупа стали какие-либо внутренние корпоративные события компании.

Как buyback повысил цену акций — несколько примеров по российским эмитентам

Акции НОВАТЭКа выросли за два года примерно на 70%. Основная причина роста — успешная реализация проектов по СПГ. После того как ЛУКОЙЛ объявил обратный выкуп акций в первой половине прошлого года, его акции выросли на те же 70%. Такие сравнительные примеры привел старший аналитик «БКС Премьер» Сергей Суверов.

«Яндекс» объявил выкуп на провале котировок

ценных бумаг

в прошлом году, когда обсуждался законопроект, ограничивающий зарубежное владение в российских IT-компаниях. Сейчас котировки «Яндекса» уже обновили исторические максимумы», — говорит Константин Бушуев из компании «Открытие Брокер».

«Выкуп акций «Магнитом» оказал существенную поддержку росту их котировок в непростой для компании период, однако не смог переломить общеотраслевую ситуацию того периода и перекрыть трудности, с которым столкнулся сам эмитент», — считает директор аналитического департамента инвесткомпании «Велес Капитал» Иван Манаенко. По его мнению, также хорошим примером того, как новости о байбэке влияют на не самые

ликвидные

бумаги, служит обратный выкуп бумаг «Лентой». За короткий промежуток времени ее акции подорожали на 10%.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене.

Подробнее

Период с очень низким или отсутствующим ростом в экономике. Основной признак стагнации – замедление темпов роста ВВП в пределах 0-3%.

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Что такое байбэк простыми словами

Байбэк (buyback) — это обратный выкуп акций. При байбэке компания выкупает бумаги у акционеров и фактически забирает из обращения на фондовом рынке некую часть своих акций.

Чаще всего корпорации объявляют об обратном выкупе, когда у них накапливаются свободные наличные средства, которые не находят применение в инвестициях для развития компании. Обратный выкуп позволяет увеличить фактические доли крупнейших акционеров и упрочить их позиции.

Тем более что в условиях сильной конкуренции, если крупная компания имеет достаточно свободных средств, но у нее сейчас нет новых направлений для развития и для вложения своего капитала, инвесторы могут расценивать это как признак стагнации бизнеса и начинают продавать ее акции.

Чем дешевле акции, тем легче можно перекупить значительные доли акций компании. Это создает риски смены собственника или поглощения. Чтобы не допустить этого, менеджмент компании прибегает к обратному выкупу своих акций у акционеров — спрос на бумаги, создаваемый компанией при выкупе, и последующее уменьшение акций в обращении двигают котировки вверх, а стало быть, и стоимость компании.

Есть несколько задач, которые решает компания, когда объявляет байбэк:

- снизить риск враждебных поглощений;

- избавиться от избыточной ликвидности;

- изменить структуру капитала;

- улучшить соотношение прибыли на цену акции;

- получить льготы при начислении налога на дивиденды;

- передать выкупленные акции служащим компании.

«Компании зачастую объявляют buyback в случае сильного провала котировок и значительной недооценки рынком цены акций относительно их фундаментальных характеристик. Но обратный выкуп может проходить также на высоких уровнях цен акций — такой buyback является возвратом денег акционерам, альтернативным дивидендным выплатам», — разъясняет начальник управления анализа рынков компании «Открытие Брокер» Константин Бушуев.

В любом случае обратный выкуп создает дополнительный спрос на акции компании и в большинстве случаев является позитивом. Если же обратный выкуп приводит к сильному росту долговой нагрузки компании и падению рентабельности, то он проводится, скорее, во вред бизнесу, отмечает аналитик.

Как и зачем компании выкупают акции

Объявив buyback, компания может выкупить свои акции либо с открытого рынка, либо напрямую у акционеров. В любом случае интерес инвесторов к бумагам будет расти.

Чаще всего эмитент выкупает акции с открытого рынка. В этом случае компания обязана заранее официально объявить на своем сайте о размере программы байбэка и о сроках ее проведения.

Компания выставляет на бирже заявку на покупку акций — заранее оповещать об объеме акций в каждой заявке и о цене покупки она не обязана. Выкупать эмитент свои акции может как на всех биржах, на которых котируются бумаги, так и на одной из них. Это решает сам эмитент.

Обратный выкуп акций на открытом рынке — самый простой тип buyback. К нему компании чаще всего и прибегают, в особенности на американском и европейском фондовых рынках. Российские эмитенты выкупают свои акции довольно редко. Тем не менее в последние годы их активность в этом направлении возросла.

Компания также может выкупить свои акции непосредственно у акционеров, объявив тендерный выкуп по фиксированной цене или же тендерный выкуп по типу «голландского аукциона».

Такой выкуп отличается от выкупа с открытого рынка тем, что предполагает выкуп большой доли акций за сжатый срок. Срок действия предложения покупки акций обычно не превышает нескольких недель, цена же выкупа всегда фиксированная и обязательно превышает текущую рыночную цену бумаг.

Все акционеры, которые желают продать акции компании, подают заявку. Если общий объем заявок акционеров превышает предложение, то эмитент вполне может выкупить больше акций, чем планировал изначально.

В случае выкупа по схеме «голландского аукциона» его участники должны указать минимальную и максимальную цены, которые они готовы заплатить за акции. Затем акционеры подают заявки по приемлемым для них ценам в указанном диапазоне. После этого все поданные заявки сортируются по возрастанию цены. Исполняются заявки акционеров по минимальной цене, которая может обеспечить выкуп всего предложения компании.

Что компания делает с выкупленными акциями

Выкупленные акции становятся собственностью всей компании. Такие акции называются казначейскими. Они не имеют права голоса, по ним не выплачиваются дивиденды, а еще они не участвуют в разделе имущества при ликвидации компании. Более того, эмитент обязан в течение года или продать эти акции не ниже рыночной цены, или погасить, уменьшив уставной капитал.

Если эмитент имеет дочернюю компанию и выкупает акции на баланс своей «дочки», то в этом случае акции обладают правом голоса, по ним выплачиваются дивиденды и компания не обязана их продавать. Такие акции называются квазиказначейскими.

Что байбэк дает акционерам

- 1.Компания обычно выкупает акции по цене выше рыночной. Значит, акционер либо продаст акции выше текущей цены, либо стоимость его акций (если он их не продаст) увеличится.

- 2.Если в результате обратного выкупа компания аннулирует выкупленные акции, то акций в обращении станет меньше, а прибыль на каждую акцию — выше, что опять же выгодно владельцам акций.

Получается, что если обратный выкуп акций выгоден акционерам компании, то инвесторы должны успеть приобрести бумаги эмитента, объявившего buyback, с тем, чтобы получить все выгоды акционеров.

Единственное, когда инвесторам следует воздержаться от покупки акций эмитента, объявившего buyback, это если причиной тендерного выкупа стали какие-либо внутренние корпоративные события компании.

Как buyback повысил цену акций — несколько примеров по российским эмитентам

Акции НОВАТЭКа выросли за два года примерно на 70%. Основная причина роста — успешная реализация проектов по СПГ. После того как ЛУКОЙЛ объявил обратный выкуп акций в первой половине прошлого года, его акции выросли на те же 70%. Такие сравнительные примеры привел старший аналитик «БКС Премьер» Сергей Суверов.

«Яндекс» объявил выкуп на провале котировок ценных бумаг в прошлом году, когда обсуждался законопроект, ограничивающий зарубежное владение в российских IT-компаниях. Сейчас котировки «Яндекса» уже обновили исторические максимумы», — говорит Константин Бушуев из компании «Открытие Брокер».

«Выкуп акций «Магнитом» оказал существенную поддержку росту их котировок в непростой для компании период, однако не смог переломить общеотраслевую ситуацию того периода и перекрыть трудности, с которым столкнулся сам эмитент», — считает директор аналитического департамента инвесткомпании «Велес Капитал» Иван Манаенко. По его мнению, также хорошим примером того, как новости о байбэке влияют на не самые ликвидные бумаги, служит обратный выкуп бумаг «Лентой». За короткий промежуток времени ее акции подорожали на 10%.

Что влияет на стоимость акций? Почему бумага может на протяжении нескольких месяцев, а иногда и лет, расти в цене?

Ответ очень прост: на стоимость акций влияет спрос и предложение. Но тогда возникает следующий вопрос: кто создаёт спрос на акции?

Здесь тоже можно получить простой ответ: спрос создают участники рынка. «Но ведь я тоже участник рынка!» — скажет инвестор, — «Сегодня я купил акцию, чем создал спрос, но завтра, послезавтра или через месяц я буду ждать, когда цена вырастет, а значит больше не буду покупать. В итоге, я создал спрос лишь однажды, но бумага почему-то постоянно растёт в цене».

Чтобы разобраться в этом дальше, возьмём, к примеру, акции Alphabet Inc. (NASDAQ: GOOG). Одна бумага стоит 2 800 USD, средний объём торгов в день превышает 1 млн акций, получаем 2.8 млрд USD.

Допустим, из этого объёма 1.2 млрд USD — это продажа акций, то есть предложение, но тогда 1.6 млрд USD — это покупка. Кто каждый день создаёт такой спрос на акции Alphabet? Одно можно сказать точно — это не розничные инвесторы.

Однозначный ответ на этот вопрос есть у биржи, через которую проводятся торги акциями. Именно там можно увидеть, кто покупает или продаёт бумаги и в каком объёме. Нам остаётся лишь довольствоваться стандартными умозаключениями о том, кто это может быть: маркетмейкеры, институциональные инвесторы, сами компании или розничные инвесторы. Узнать, кто именно является постоянным покупателем не всегда представляется возможным (может, это вообще симуляция или игра искусственного интеллекта).

Пытаясь найти того самого участника рынка, который каждый день готов создавать спрос на акции определённой компании, быть заинтересованным в их росте без извлечения для себя прибыли, я наткнулся на одну всем известную операцию, проводимую эмитентами – buyback, то есть обратный выкуп акций.

Сегодня я подробнее рассказажу вам о buyback, а именно о том, зачем компании тратят миллиарды долларов на выкуп собственных акций и кому это выгодно. А также представлю вашему вниманию несколько компаний, которые совсем недавно объявили о своих программах buyback.

Buyback

Buyback – это обратный выкуп эмитентом своих акций. Чаще всего он производится на открытом рынке, но бывают случаи, когда бумаги выкупаются у акционеров вне рынка по заранее оговорённой цене.

На обратный выкуп направляются свободные денежные средства компании, которые она может инвестировать в расширение производства, поглощение других компаний, выплату дивидендов и так далее. То есть если компания проводит обратный выкуп акций, то в большинстве случаев это указывает на наличие у неё избытка денежных средств, а следовательно — на отличные финансовые показатели.

Какое влияние оказывает buyback на компанию и акционеров?

При обратном выкупе акций на открытом рынке изымается часть публично торгуемых бумаг эмитента, то есть уменьшается их количество в обращении. Эта мера позволяет избежать враждебного поглощения, так как уменьшается доля публично торгуемых акций.

Выкупленные бумаги являются собственностью компании, на них не начисляются дивиденды, они не дают право голоса и чаще всего просто аннулируются. Но иногда ими распоряжаются более разумно.

Выкупленные акции могут быть использованы в качестве оплаты при поглощении другой компании или распределяться между сотрудниками для повышения эффективности труда. Также бумаги задействуют в найме высококвалифицированных сотрудников, которые в качестве вознаграждения получают долю в компании.

Уменьшение количества акций в обращении приводит к увеличению доли нынешних акционеров в компании (при условии, что выкупленные акции были аннулированы). Например, компания выпустила 1 000 акций, 800 из них были распределены между основными акционерами, а оставшиеся 200 поступили на рынок через IPO. Таким образом, основным акционерам досталась доля в 80%, остальные 20% были проданы на свободном рынке всем желающим.

Далее компания объявляет buyback и выкупает на рынке 100 акций, то есть 10%, и потом аннулирует их. В итоге в обращении остаётся 900 акций, 800 у основных акционеров и 100 у тех, кто купил их после IPO. В ходе этих манипуляций доля основных акционеров в компании увеличивается до 88%, а количество акций, торгуемых на бирже, уменьшается с 20 до 12%.

В чём выгода для акционеров от увеличения их доли в компании?

При уменьшении количества акций в обращении увеличивается прибыль на акцию, а вместе с ней увеличивается размер дивидендной выплаты (естественно, если компания в принципе их платит). В случае ликвидации компании акционер уже претендует на более высокую долю имущества в ней. Также доля одного из акционеров может вырасти до таких размеров, при которых он будет иметь решающее право голоса в компании.

Как видите, ни одного негативного момента для компании и акционеров при обратном выкупе не наблюдается, напротив, это очень позитивное событие.

В каких случаях проводится buyback?

Buyback, в первую очередь — это сигнал инвесторам о том, что руководство верит в дальнейший потенциал роста компании и указывает на её надёжность. Через обратный выкуп менеджмент компании даёт понять инвесторам, что они считают акции недооценёнными. А бумаги таковыми становятся чаще всего из-за негативного новостного фона, который не всегда соответствует действительности.

Поэтому когда на рынке начинаются распродажи акций, эмитенты очень часто вмешиваются в ситуацию (если позволяет регулирующий орган и финансовые средства) и повышают спрос на акции, что впоследствии останавливает падение цены.

Есть ещё одна причина, по которой проводится обратный выкуп акций. В США налог на дивиденды выше, чем налог на прирост капитала. В данной ситуации акционеры чаще голосуют за направление средств на buyback, чем на выплату дивидендов, так как положительный эффект от обратного выкупа выше, чем от дивидендов.

Пример: у компании в обращении находится 1 млрд акций. После квартального отчёта на выплату дивидендов направили 1 млрд USD. В итоге на каждую акцию будет выплачен 1 USD дивиденда. Допустим, акция стоит 10 USD. Доходность от выплаты дивидендов в этом случае составит 10%.

А теперь другая ситуация: деньги направляются не на дивиденды, а на buyback. На 1 млрд USD можно купить 100 млн акций, то есть 10% от публично торгуемых бумаг.

Во-первых, сама новость о таком выкупе приведёт к росту стоимости бумаг за счёт интереса инвесторов. Далее количество акций в обращении уменьшится на 10%, что при сохраняющемся спросе увеличит их стоимость на данную величину. Затем сам процесс выкупа акций будет идти на протяжении определённого периода времени, и его целью будет являться, в том числе, рост стоимости бумаг. В итоге доходность от данного эффекта (новостной фон, повышенный спрос в акции) может в несколько раз превысить дивидендную доходность.

А теперь приведу пример с реальной компанией, которая не платит дивиденды.

Alphabet с 2015 года проводит buyback

Alphabet за первые два квартала 2021 года потратила на обратный выкуп 23 млрд USD. Всего в обращении у компании находится 660 млн акций. Если бы 23 млрд USD были направлены на выплату дивидендов, то акционеры получили бы около 35 USD на одну акцию. Возьмём среднюю цену акций за первые полгода – 2 300 USD. В итоге дивидендная доходность составила бы 1.5%. Акции Alphabet за это время выросли в цене на 70%.

Можно подумать, что стоимость акций выросла бы и без buyback, но вот незадача: Google начала проводить обратный выкуп акций с 2015 года. Если обратить внимание на график, то с момента IPO и до 2015 года акции торговались в диапазоне между 500 и 600 USD.

Первый buyback на сумму 1.7 млрд USD был проведён в 4 квартале 2015 года. В это время акции выросли в цене с 600 до 800 USD, и далее обратные выкупы акций проводились регулярно. Стоимость акций с 2015 года выросла на 380%. Совпадение? Не думаю.

Всего с 2015 года Google направила на обратный выкуп 90 млрд USD. Вот он, тот самый покупатель, который готов тратить миллиарды долларов на поддержание роста стоимости акций. У него нет цели получить прибыль. Прибыль в данной ситуации получают инвесторы, в портфеле которых находятся акции компании, проводящей buyback.

Промежуточный итог

Buyback – это, в первую очередь, сигнал о том, что компания является финансово здоровой. Постоянный выкуп акций положительно сказывается на стоимости бумаг, их цена растёт, так как присутствует крупный покупатель. Buyback выгоден всем участникам рынка, а информация о нём провоцирует инвесторов покупать бумаги.

Следовательно, если мы желаем найти акцию для краткосрочного или долгосрочного инвестирования, то можно начать поиск с компаний, объявивших о buyback.

Какие компании объявили о buyback?

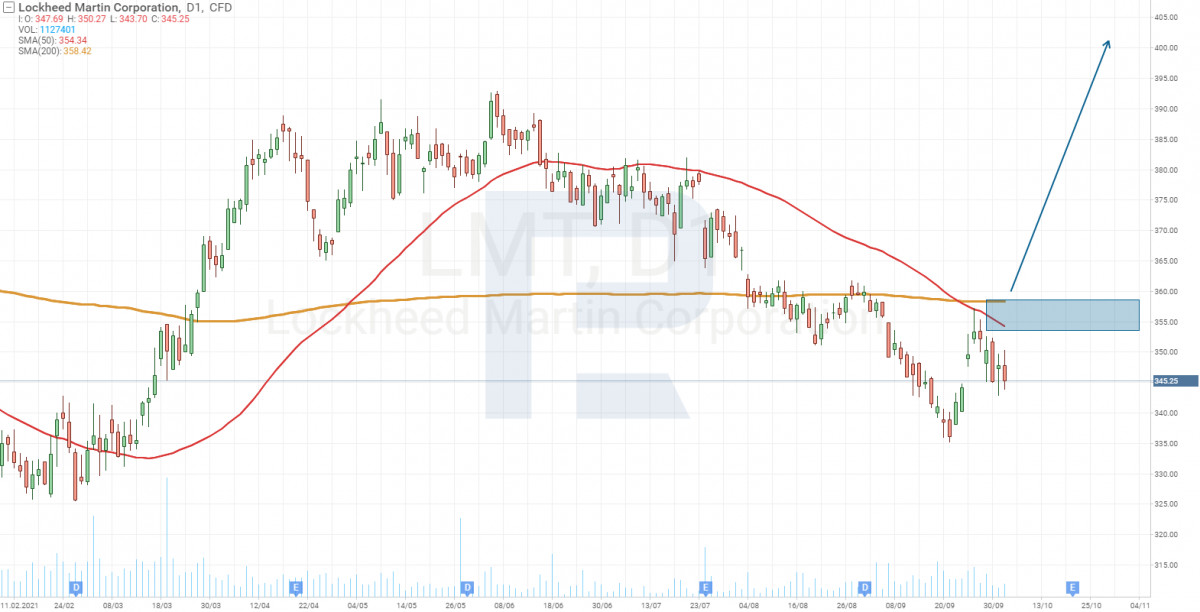

В течение последних двух недель о buyback объявили такие компании, как Dollar Tree (NASDAQ: DLTR), Thermo Fisher Scientific Inc. (NYSE: TMO), Lockheed Martin Corporation (NYSE: LMT) и McDonald’s Corporation (NYSE: MCD). Но это вовсе не значит, что надо бежать и покупать акции данных эмитентов.

Бумаги всех этих компаний в день объявления buyback выросли в цене, но на следующий день акции начали падать. Можно сказать, что денег розничных инвесторов хватило на один день.

Объявление о buyback не означает, что в тот же день компания приступит к покупке акций, поэтому поддержать бумаги на прежних уровнях было некому.

Когда покупать акции?

Мало найти компанию, которая объявила об обратном выкупе акций, необходимо ещё и подобрать момент для покупки её бумаг. Ведь их стоимость может падать, а компания, скупая акции, будет пытаться остановить снижение. На рынке встречаются разные ситуации.

Buyback Facebook

К примеру, Facebook (NASDAQ: FB) в июле 2018 года заявила, что рост её доходов может замедлиться, так как она вынуждена увеличить расходы на 50%, чтобы максимально быстро находить и удалять фейковые новости. В тот день акции упали на 19% и до начала 2019 года торговались с понижением.

Руководство компании посчитало, что рынок слишком негативно воспринял информацию о возможном падении доходов и увеличило суммы, направляемые на обратный выкуп акций. Если до этого момента Facebook тратила на buyback в среднем около 800 млн USD в квартал, то после публикации новостей сумма выросла до 4.2 млрд USD. В четвёртом квартале того же года компания потратила ещё 3.5 млрд USD, после чего падение акций прекратилось и бумаги начали постепенно расти в цене, а сумма ежеквартального выкупа акций опустилась до 1.1 млрд USD.

Теперь смотрим на график. Гэп, который вы видите, это день, когда инвесторы узнали о возможном замедлении темпов роста выручки Facebook. Далее последовала распродажа акций, которая продолжалась до конца 2018 года.

Да, компания проводила buyback, но купив бумаги, например, в августе, можно было попасть в просадку. Чтобы избежать такой неприятности, необходимо было обратиться к техническому анализу. Он подсказал бы, когда нисходящая тенденция завершится, чтобы можно было начинать набирать акции в портфель.

Индикаторы, сигнализирующие о покупке акций

Для поиска точки входа можно воспользоваться одним из самых известных индикаторов на рынке – Скользящей средней (Moving Average). Чаще всего Moving Average используется с периодами 50 и 200. 50-дневная Скользящая средняя используется для того, чтобы определить момент смены тенденции как можно раньше.

На графике акций Facebook пробой 50-дневной средней произошёл на уровне 140 USD за акцию. Данное событие можно было интерпретировать как сигнал к покупке бумаг. После пробоя акции росли в цене до 2019 года, пока не случился кризис, вызванный пандемией COVID-19.

Сейчас акции Facebook снова падают на той же новости, что и в 2018 году. Руководство опасается, что рекламные доходы компании могут сократиться из-за действий компании Apple (NASDAQ: AAPL), которая разрешила своим пользователям не предоставлять третьим лицам данные о своих действиях в приложениях. Бумаги падают, а сумма buyback вновь растёт.

Во втором квартале 2021 года Facebook направила на обратный выкуп акций рекордную сумму в 7 млрд USD. Всего социальная сеть планирует потратить на buyback 25 млрд USD. Ситуация схожа с тем, что было в 2018 году, когда в условиях падения стоимости акций выделялись рекордные средства на их покупку. Но тут есть одно отличие в техническом анализе.

Котировки сейчас торгуются ниже 50-дневной, но пока ещё выше 200-дневной Скользящей средней. 200-дневная средняя выступает сейчас в роли поддержки для цены, следовательно, первой точкой входа будет являться отбой от неё. В случае, если цена не сможет опуститься к ней, то запасным вариантом будет пробой 50-дневной средней вверх.

Технический анализ Thermo Fisher и McDonald’s

Теперь вернёмся к компаниям, которые недавно объявили о своих программах обратного выкупа акций. На графике каждой из них разные ситуации. Это говорит о том, что нет единого подхода ко всем компаниям, но есть общие правила, на основании которых мы можем принимать решения.

Скользящие средние используются как уровни поддержки или сопротивления. Если цена находится над линией индикатора, то мы используем среднюю как поддержку. Следовательно, при подходе цены к средней мы ждём от неё отбоя, что будет являться сигналом к возобновлению роста котировок. Отбой от Скользящей средней мы можем использовать на акциях Thermo Fisher и McDonald’s.

Бумаги Thermo Fisher уже торгуются на 50-дневной Скользящей средней, следовательно, здесь надо немного подождать. Если произойдёт отбой от неё, тогда это и будет рассматриваться как сигнал к покупке. В противном случае придётся ждать тестирования 200-дневной средней.

Акций McDonald’s уже отбились от средней, что указывает на высокую вероятность дальнейшего роста цены. Но не оставляем без внимания возможность ещё одной волны снижения к 200-дневной средней, где можно будет докупить акций в портфель.

Технический анализ Dollar Tree

По акциям компании Dollar Tree наблюдается пробой 50-дневной средней вверх, то есть ситуация аналогична Facebook в 2018 году. Данное событие можно расценивать как сигнал к покупке бумаг.

Примечательно то, что вместе с объявлением программы обратного выкупа Dollar Tree также завила, что будет тестировать в своей сети из 7 880 магазинов продажу товаров с ценами 1, 3 и 5 USD (сейчас компания продаёт товары по фиксированной цене в 1 USD). Если данная цена «приживётся» в магазинах Dollar Tree, то можно ожидать роста выручки и возможного увеличения суммы buyback в будущем.

Технический анализ Lockheed Martin

Самой слабой, исходя из графика, является Lockheed Martin, хотя по объёму выручки она превосходит представленные выше компании. Бумаги Lockheed Martin торгуются под Скользящими средними, поэтому в данной ситуации необходимо дождаться завершения нисходящей тенденции и пробоя 50-дневной средней.

Вывод

Buyback не является панацеей на фондовом рынке, а лишь одним из способов найти компанию для инвестиций. Когда мы знаем, в каком направлении торгуют крупные участники рынка, то наша задача заметно упрощается. Но это не освобождает от обязанности узнать больше информации о компании, акции которой мы желаем купить.

Инвестируйте в американские акции на выгодных условиях! Реальные акции на платформе R StocksTrader от 0,0045 USD с минимальной комиссией в размере 0,5 USD. Вы можете попробовать свои навыки торговли в платформе R StocksTrader на демо-счёте или открыть реальный торговый счёт, для этого нужно только зарегистрироваться на сайте RoboForex и открыть счёт.

Евгений Савицкий

Работает на валютном рынке с 2004 года. С 2012 года участвует в торговле акциями на американской бирже и публикует аналитические статьи по фондовому рынку. Принимает активное участие в подготовке и проведении обучающих вебинаров RoboForex.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Buyback (байбэк) − обратный выкуп акций на биржевой площадке. Организации выкупают акции обратно, когда в наличии есть свободные деньги или управление компании не знает, куда направить средства. Как правило, байбэк в экономике это, то, что выступает катализатором роста капитализации на фондовом рынке, кроме этого, данный процесс улучшает финансовые показатели фирмы.

Реально заработать на росте стоимости акций в результате байбека, но важно быть крайне внимательными: в определенных ситуациях повышение цены будет краткосрочным, в других ситуациях фирма подвергает себя рискам, направляя очень большие суммы на выкуп. Когда акции уже куплены, но внешние условия неподходящие, повышения может не быть. На американском фондовом рынке обратный выкуп весьма популярная практика, в 2018 году даже поставлен максимум по объему байбэков. На территории РФ такая операция проводиться только некоторыми фирмами. В данной статье мы детально рассмотрим байбэки что это, как работать, каковы особенности и что нужно помнить.

Что такое buyback?

В переводе с английского buy back − выкупать обратное. Осуществляется этот процесс следующим образом: эмитент выкупает акции напрямую у акционеров или с фондовой биржи. Задействовать компания может личные деньги и заемные, что свойственно США. Поскольку заемные средства на территории данной страны доступные, это стало основой появления целой волны buy back.

Для наглядности представим, что у фирмы образовалась денежная подушка, как распоряжаться данными средствами?

Первый вариант − это вложить средства в компанию, но это имеет смысл, когда фирма рентабельная или в текущей рыночной конъюнктуре вкладывать средства в развитие можно. На данный момент вопросы о стабильности экономики появляются все чаще, поскольку эксперты ожидают мирового кризиса, соответственно не все фирмы нацелены на крупные вливания средств в развитие бизнеса.

Второй вариант − вложение средств в другие фирмы для поглощения. Важно отыскать действительно нормальную фирму для поглощения.

Третий способ − выплата крупных дивидендов акционерам. В таком сценарии нужно учитывать, что рост дивидендов − это уже долгосрочная ответственность. Когда ставки повысились, после снизили, растет вероятность, что колебания негативно скажутся на котировках. И кроме этого, моментально повышать дивиденды нужно, если большой частью средств организации владеет ограниченный перечень участников − стратегические. В другой ситуации выделять деньги миноритариям не всегда выгодно.

Если управляющие фирмой не способны создать и продумать более эффективный план действий, куда направить средства, можно всегда остановиться на обратном выкупе акций. Фирма просто возвращает деньги акционерам, они самостоятельно принимают решение, что дальше с ними делать. Можно говорить, что байбэк − как форма мудрости фирмы, поскольку используя такой инструмент, компания заботиться об акционерах, а также может увеличить эффективность бизнеса и используемой стратегии.

Что происходит с акциями во время байбэка?

Когда фирма получила акции назад они поступают на ее баланс. Существует два сценария, что можно делать с инструментами:

- списание, погашение акций;

- снизить число акций в обращении.

Управляющие фирмы могут выдать сотрудникам с цель мотивации, оплатить все транзакции в процессе поглощения других организаций. Или повторно загрузить на рынок, после того как акции пошли вверх.

Также buy back приносит фирме уменьшение дивидендных нагрузок, чем число акций в обращении, логично, что дивиденды фирма будет выплачивать на порядок меньше.

Buy Back − это защита собственника, поскольку акций в обращении меньше. Среди более редких причин проведения возврата акций − повышение премиальных для менеджеров в результате улучшаются статистические данные компании, проводится реструктуризация фирмы и т.д.

Последствия байбэка для акционеров

В любом случае, когда фирма проводит buyback, для компании эта история выгодна. Как правило, во время проведения процесса котировки вырастут, это является сильным мотивом.

Из-за чего котировки фирмы после проведения buy back растут? Из-за того, что сокращается число акции, увеличивается профит на одну акцию, это повышается показатели фирмы, тем самым заставляет вкладчиков выкупать бумаги. При этом, в результате проведения buy back фирма говорит о том, что сама же верит в свою значимость и возможности, поскольку способна выкупить акции.

Распространенная форма buy back − это когда высший менеджер фирмы приобретает ее акции. Как пример, АФК «Система» зимой прошлого года увеличила доверие вкладчиков к бумаге, котировки в такой ситуации пошли на повышение.

В США одной из причин проведения buy back, является оптимизация налоговых выплат. Поскольку с дивидендов выплачивается налогов больше, нежели с курсовой разницы между стоимостью приобретения/продажи. Вместе с этим в таком случае, присутствуют мажоритарные акционеры, которые очень близки к управлению фирмы, соответственно им очень интересен buy back, поскольку можно сэкономить на выплаченных налогах.

Возврат акций в мире

Теперь рассмотрим примеры buyback, чтобы понять, как осуществляется это на практике.

Расцвет пришел на кризис в 80-х годах 18 столетия, когда на территории США были низкие налоговые ставки и улучшены административные условия. Кроме этого, фирмы имели право проводить обратный выкуп, в результате чего поддерживались котировки даже в сложный период.

В 2007 году фирмы очень активно использовали этот инструмент на территории США и Китая. Все свободные ликвидности направляли на приобретение акций по более доступным ценам и толкали цену вверх. В результате buy back − это один из стимулов, позволяющий рынку восстановиться после кризисной ситуации. Это своего рода активирующий процесс от ЦБ страны.

Как пример, мирровый бренд Apple как раз капитально разогнал свои котировки. За счет активной политике buy back, организация на протяжении длительного периода держала котировки в нужной позиции.

Компания Microsoft, использовала байбеки, тем самым набирала обороты популярности и развития. На данный момент организация проводит бессрочную программу buy back по ценным бумагам. Согласно статистическим данным в 2013 году компании из США провели buy back на сумму в 4 трлн. долларов. Два года назад был поставлен новый рекорд, годовой максимум за десять лет, в результате чего операций выполнено на 800 млрд. долларов.

Эксперты в данной отрасли обеспокоены тем, что средства уходят из оборота, что способно воздействовать на экономику, поскольку масштабы действительно существенные. При этом, крупные мировые бренды все же продолжают скупать акции, и в 2018 году котировки на рынке США достигли очень высокого уровня. Получилось, что обратный выкуп припал на перекупленность рынка.

В прошлом году можно было наблюдать за тем, что обратный выкуп акций начал терять обороты на рынке США. Большинство компаний выбирают средства, поскольку ситуация связанная с США и Китаем и наличие торговой войны − это нестабильность в экономике. Кроме этого не забывать о выборах в США, которые будут в ближайшее время, соответственно можно ждать изменения политики. Грамотные бизнесмены знают, что финансовая подушка должна быть.

Байбеки в России

В нашей стране процесс возврата акций менее популярный, это связано скорей всего с тем, что отечественный рынок не такой развитый. При этом, около десяти фирм все же используют этот метод. Чаще всего это компании, работающие в сырьевом секторе, поскольку они имеют, в общем, нормальный запас денег. Как пример крупного buy back, в 2008 году был проведен Норильским Никелем, было потрачено около 50 млрд. долларов.

Лукойл в последние пару месяцев также покупает акции фирмы, и видны существенные приросты котировок. Здесь присутствуют подводные камни, когда процесс был приостановлен, котировки свое повышение автоматически остановлено. Также buy back проводили такие компании, как: «Магнит», «Обувь России», «МТС» и прочие фирмы.

Одним из самых нестандартных возвратов на отечественном рынке был проведен фирмой Роснефть в 2009 году. В тот момент компания для многих экспертов и участников приостановились выплаты дивидендов, акционеры пребывали в шоке, поскольку пришлось моментально выставлять на продажу бумаги фирмы. Котировки снизились с 90 до 25 рублей, в тот момент управляющие компанией заявили, что фирма проводит buy back, в результате организация выкупили бумаги назад с 70% дисконтом.

«Детский мир» запустил buyback в начале 2022 года.

Будут ли расти котировки после проведения buyback?

Этот вопрос неоднозначный, поскольку зависит от ряда факторов, которые нужно учитывать. Чаще всего buy back движет котировками на повышение, при этом существуют и другие факторы, как финансовые данные относительно работы организации.

- размер прибыли;

- сумма заработка;

- показатель дивидендов выплачиваемых компанией;

- количество миноритариев, которые владеют акциями фирмы;

- стоимость на сырье, товар, услуги в этот период;

- курс рубля.

Важно брать во внимание, какой % от своих акций фирма намерена выкупить. Есть минимальный показатель 1-5%, когда максимальный 12-15% акций, это более существенные цифры, поскольку способны повлиять на моментальное снижение котировок.

Нужно учитывать, будет ли фирма выкупать бумаги с премиальными показателями, и в каком количестве. Когда речь идет о большой премии, тогда купив бумаги до старта buy back, получиться заработать. В таком случае важно брать в расчет показатель волатильности на рынке.

С какой целью фирма выкупает акции? Здесь может быть несколько вариантов. Возможно, управляющие покупают их для распределения, например между сотрудниками. Это не существенно влияет на число акций в обороте, но все же на повышении котировок это скажется. Когда акции реально гасятся, ситуация более надежная, особенно относительно повышения котировок.

Buy Back ограничены по срокам, а также по спросу, они являются более опасными для инвесторов, работающих на долгосрочную перспективу. Поэтому лучше всего в большинстве случаев придерживаться самой простой тактики − купить и держать.

Фирма может увеличить стоимость активов, затем моментально остановить байбек, в результате чего цена будет во флете или же начнет падать, в таком варианте инвесторы работающие на краткосрочную, среднесрочную перспективу получат профит, он выскочит до того момента, когда появятся слухи относительно завершения возврата. Вкладчики, работающие на долгосрочную перспективу, просто могут проигнорировать ситуацию, в результате потерять деньги.

Получается, что buy back − это основа для повышения котировок и реальная возможность заработать, но далеко не для всех участников.

Обратный выкуп (англ. buyback) — выкуп эмитентом собственных акций с рынка.

Обратный выкуп акций является более гибким способом возврата средств акционерам, чем выплата дивидендов. Дело в том, что при осуществлении процедуры обратного выкупа, при котором компания предлагает текущим владельцам акций выкупить их, увеличивается спрос на акции, что впоследствии ведет к росту их стоимости.

Процедура обратного выкупа собственных акций производится следующими способами:

-

Выкуп на открытом рынке.

-

Тендерное предложение.

В первом случае компания обращается к посреднику в лице брокера, который и будет проводить покупку акций на открытом рынке по текущим рыночным ценам. Минусом использования данного подхода для компании, которая решила использовать данный метод для обратного выкупа собственных акций, будет то, что процедура может затянуться на несколько месяцев.

При осуществлении процедуры обратного выкупа через тендерное предложение компания самостоятельно контролирует срок действия и цену. Обычно цена обратного выкупа при тендерном предложении устанавливается немного выше, чем текущая рыночная. Недостатком данного подхода является то, что предлагаемый объем выкупа в заявленные сроки в итоге не будет достигнут, т.к. владельцы акций посчитают это невыгодным для себя.

Стратегию выкупа собственных ценных бумаг довольно часто практикуют западные корпорации, однако в РФ данный инструмент не пользуется широкой популярностью.

В России обратный выкуп акций регламентируется Федеральным законом от 26.12.1995 N208-ФЗ (ред. от 07.03.2018) «Об акционерных обществах» в статье 72. Приобретение обществом размещенных акций.

Согласно законодательству РФ отечественные компании могут проводить обратный выкуп собственных ценных бумаг, если:

-

у них уменьшен уставной капитал;

-

они совершают крупные сделки, проводят реорганизацию или вносят изменения в свой Устав;

-

этого требуют акционеры, права которых ущемлены;

-

не менее 95% акций находится у одного владельца, тогда остальные 5% выкупаются принудительно;

-

их купля-продажа осуществляется непосредственно на фондовом рынке по установленной эмитентом цене (тендерное предложение).

Когда компания проводит выкуп собственных акций, чтобы несогласные с ранее принятым решением акционеры продали свои доли в компании, то цену выкупа устанавливает совет директоров. Важно, что эта цена обязательно должна быть выше текущей рыночной стоимости.

Также стоит отметить, что компания не вправе принимать решение о приобретении собственных акций, если номинальная стоимость акций компании, которые находятся в свободном обращении, составит менее 90 процентов от уставного капитала.

Выкупленные акции компания вправе держать на балансе не более одного года. Если в течение года акции не были обратно размещены в свободное обращение, то компания обязана погасить их путем уменьшения уставного капитала. Собственные акции компании, которые были приобретены в рамках программы buyback и находящиеся на балансе, называются казначейскими: по ним не платятся дивиденды, они не имеют права голоса на общем собрании акционеров.

Читайте также:

-

Причины обратного выкупа акций

-

Примеры обратного выкупа акций на российском рынке